Учет безналичных денежных средств на примере ООО «Абаканский хлебокомбинат»

Содержание:

ВВЕДЕНИЕ

Денежные средства - это финансовые ресурсы организации, самые высоко ликвидные активы, способные обеспечить выполнение обязательств любого уровня и вида. От их наличия зависит своевременность погашения кредиторской задолженности предприятия. Расчет денежными средствами предприятия могут осуществлять как в наличной, так и безналичной форме.

Безналичные расчеты ведутся путем перечисления денежных средств со счета плательщика на счет получателя с помощью различных банковских операций, замещающих наличные деньги в обороте. Поэтому большое значение имеет учет денежных средств и контроль над их обращением на текущих, расчетных и валютных счетах в банках. Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств организации, укрепление в ней договорной и расчетной дисциплины и улучшение ее финансового состояния.

Цель курсовой работы - рассмотреть вопросы организации бухгалтерского учета и анализа движения денежных средств на предприятии в безналичной форме.

Цель работы предопределила круг задач, необходимых для решения:

- Проанализировать нормативно-правовую базу по учету денежных средств в безналичной форме.

- Рассмотреть документальное оформление движения безналичных денежных средств на предприятии.

- Рассмотреть регистры синтетического и аналитического учета, движения денежных средств.

- Провести анализ движения безналичных денежных средств на предприятии.

- Разработать мероприятия по улучшению организации учета и анализа движения денежных средств предприятии.

Объектом исследования является предприятие ООО «Таштыпскийхлебокомбинат».

Предмет исследования - организация учета и анализа безналичных денежных средств на предприятии в соответствии с действующим законодательством.

Методологическую основу исследования составляет системный подход, основанный на методе исследования ведения бухгалтерского учета и анализа движения безналичных денежных средств на предприятии за 2016 и 2017 года.

В работе сделана попытка обобщить, систематизировать и проанализировать доступные на сегодняшний день материалы, отражающие различные аспекты учета движения денежных средств, что определило структуру работы, которая включает две главы, введение, заключение, список использованной литературы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ БУХГАЛТЕРСКОГО УЧЕТА И АНАЛИЗА БЕЗНАЛИЧНОГО ДЕНЕЖНОГО ОБОРОТА

В соответствии со ст. 861 п.3 ГКРФ[1] «Безналичные расчеты осуществляются путем перевода денежных средств банками и иными кредитными организациями с открытием или без открытия банковских счетов в порядке, установленном законом и принимаемыми в соответствии с ним банковскими правилами и договором». Безналичные расчеты проводятся с помощью расчетных документов, форма и порядок заполнения которых установлен Центральным банком РФ[2].

В любом случае при данных расчетах необходимо открытие банковского счета. Расчеты между организациями производятся в безналичной форме путем перевода денежных средств с банковских счетов одного юридического лица или предпринимателя на счета другого на основании расчетных документов. Но вот новая редакция ГКРФ, которая пока вступила в силу в 2017 году, ввела новую статью 866.1[3], в соответствии с которой денежные средства будут переводиться без открытия банковского счета. При этом банк плательщика обязуется перевести без открытия банковского счета плательщику-гражданину на основании его распоряжения, предоставленные им наличные денежные средства, получателю средств в этом или ином банке.

Как и любой вид деятельности юридического лица учёт денежных средств регламентируется законодательством Российской Федерации. К нормативной базе в данной области относятся нижеперечисленные документы.

-

-

-

- Основным законодательным актом, регулирующим бухгалтерский учет денежных средств, является глава 46 «Расчеты» Гражданского кодекса РФ (часть вторая)[4], которая регулирует порядок проведения наличных и безналичных расчетов, дается регулирование различных видов безналичных расчетов: платежными поручениями, аккредитивами, инкассо, чеками. На базе всего этого бухгалтерский учёт отражает достоверно и полно движение безналичных денег.

-

-

- Федеральный закон РФ от 06.12.2011 N 402-ФЗ[5] «О бухгалтерском учете». В данном законе изложены основные принципы, методы, требования к ведению бухгалтерского учета, определены правила оценки активов и обязательств, документооборот, порядок хранения документов бухгалтерского учета и другие вопросы.

- Федеральный закон РФ «О национальной платежной системе»[6] регулирует порядок оказания платежных услуг, в том числе осуществления перевода денежных средств, использования электронных средств платежа, деятельность субъектов национальной платежной системы.

- Федеральный закон РФ «О валютном регулировании и валютном контроле» от 10.12.2003 № 173-ФЗ[7]. В данном законе отражаются правовые основы и принципы валютного регулирования и валютного контроля в РФ, полномочия органов валютного регулирования, а также определяются права и обязанности резидентов и нерезидентов в отношении владения, пользования и распоряжения валютными ценностями, права и обязанности органов валютного контроля и агентов валютного контроля.

- Положение Центрального банка Российской Федерации от 19.06.2012 N 383-П «Положение о правилах осуществления перевода денежных средств»[8], которое раскрывает статьи ГКРФ главы 49 «Расчеты», добавляя понятие безналичных расчетов в форме перевода денежных средств по требованию получателя при помощи платежного требования.

- Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006[9], в котором регламентируется порядок отражения курсовых разниц при безналичных валютных расчетов, порядок пересчета стоимости активов и обязательств, выраженных в иностранной валюте.

- Приказ Министерства Финансов РФ «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств»[10]. Настоящие Методические указания устанавливают порядок проведения инвентаризации денежных средств, денежных документов и бланков строгой отчетности и оформления ее результатов.

- Приказ Министерства финансов Российской Федерации «Отчет о движении денежных средств» (ПБУ 23/2011)[11], который считается российским стандартом бухгалтерской отчетности по денежным расчетам. В нем отражаются платежи организации и поступления в организацию денежных средств и денежных эквивалентов (денежные потоки организации), а также остатки денежных средств и денежных эквивалентов на начало и конец отчетного периода.

- Поскольку в настоящее время реформирование российской системы нормативного регулирования бухгалтерского учета проводится на основе Международных стандартов финансовой отчетности (МСФО), то в отношении денежных средств утвержден Международный стандарт финансовой отчетности (IAS) 7 в ред. от 11.06.2016 № 111н «Отчет о движении денежных средств»[12]. Данный стандарт введен в действие на территории России с 2016 года. Его цель привести российский стандарт в соответствие с международным стандартом по отчетности о движении денежных потоков, в том числе и безналичных. У него есть поправка от 04.06.2018 №125н, которая еще не вступила в силу. На основании ее из операционных доходов исключают доходы по договорам страхования.

Не менее важное значение для целей регулирования взаимоотношений юридического лица с государственными структурами и внебюджетными фондами, играет Налоговый кодекс РФ[13], в котором в статье 44 очень подробно оговаривается момент гашения задолженности по налогам безналичным путем.

В Кодексе РФ об административных правонарушениях[14] статья 15.1. устанавливает порядок наложения административного штрафа на должностных и юридических лиц за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, а также за нарушение требований об использовании специальных банковских счетов.

Федеральный законом № 402 – ФЗ «О бухгалтерском учете», вступившим в силу с 01.01.2013г., регламентирован принципиально новый механизм регулирования бухгалтерского учета, который будет осуществляться через стандарты бухгалтерского учета. Иерархия источников права в области бухучета будет выглядеть следующим образом:

- федеральные стандарты (регулируют требования к учетной политике, требования к документам бухгалтерского учета и документообороту, счета бухгалтерского учета и порядок его применения, образцы форм, упрощенные способы ведения бухгалтерского учета);

- отраслевые стандарты (устанавливают особенности применения федеральных стандартов в отдельных видах экономической деятельности);

- рекомендации в области бухгалтерского учета (принимаются в целях правильного применения федеральных и отраслевых стандартов, имеют рекомендательный характер и применяются на добровольной основе);

- стандарты экономического субъекта (разрабатываются организациями самостоятельно и по своему усмотрению, но в случае их принятия - носят обязательный характер для всех его подразделений, включая филиалы и представительства).

Важнейшей проблемой до 18.07.2017 г. являлось отсутствие в системе нормативного регулирования российского учета федеральных стандартов, предусмотренных Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Поправки, внесенные в статью 30 закона №402- ФЗ «О бухгалтерском учете» и вступившие в силу с 19 июля 2017г., устанавливают, что положения по бухгалтерскому учету, утвержденные МФРФ с 01.10.1998г. до 01.01.2013г. признаются федеральными стандартами. В соответствии с программой разработки федеральных стандартов Минфина России[15], которая утверждена только в июне 2017 г, введен в действие Приказ от 30 декабря 2017 г. № 278н «Отчет о движении денежных средств»[16], но данный федеральный стандарт бухгалтерского учета действует только для организаций государственного сектора.

Как видно из обзора нормативных документов учет денежных средств достаточно обеспечен. Постоянное изменение законодательства и дополнение направлено на отражение реальных процессов, происходящих в нашей стране.

В процессе осуществления своей деятельности предприятия вступают в хозяйственные связи с разными организациями и лицами. Постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов.

Основой безналичных расчетов являются межбанковские расчеты. Расчеты между банками на территории России производятся через расчетно-кассовые центры, созданные Центральным банком РФ. Банковские операции по расчетам могут осуществляться и по корреспондентским счетам банков, открываемых друг друга на основе межбанковских соглашений. Каждая организация вправе открывать в любом банке расчетные и другие счета для хранения свободных денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций. Счет в банке – это основа взаимоотношений организации с клиентами посредством банковской структуры, а рост суммы средств на счете нередко рассматривается как главный показатель работы организации.

Взаимоотношения между организацией и банком оформляются договором на расчетно–кассовое обслуживание, в котором фиксируется: перечень услуг, тарифы комиссионных вознаграждений за услуги, сроки обработки платежных документов, условия размещения средств, прав, обязанности и ответственность сторон. За несвоевременное или неправильное списание и зачисление средств владелец счета вправе требовать от банка уплату штрафа в размере 0,5 % суммы за каждый день задержки, если иное не предусмотрено договором. Взаимные претензии по расчетам между плательщиком и получателем рассматриваются сторонами без участия банка.

Для открытия расчетного счета организация должна представить в учреждение выбранного ею банка следующие документы:

- Заявление на открытие счета установленного образца;

- Нотариально заверенные копии устава организации, учредительного договора и регистрационного свидетельства;

- Справку налогового органа о регистрации организации в качестве налогоплательщика;

- Карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера (в случае отсутствия в организации должности главного бухгалтера на карточке ставится подпись только руководителя организации) с оттиском печати организации по установленной форме, заверенную нотариально;

- Копии документов о назначении на должность лиц, имеющих право первой (руководителя) и второй (главного бухгалтера) подписи;

- Копия справки о присвоении организации статистических кодов;

- Документы, подтверждающие регистрацию в Фонде социального страхования РФ.

В зависимости от способа платежа, вида расчетных документов и организации документооборота в банке можно выделить следующие основные формы безналичных расчетов между плательщиками и получателями:

- платежными поручениями;

- по аккредитиву;

- чеками;

- расчеты по инкассо;

- расчетов в форме перевода денежных средств по требованию получателя средств (прямое дебетование);

- расчетов в форме перевода электронных денежных средств.

Между наличным и безналичным денежном обращением существует тесная взаимозависимость: деньги постоянно переходят из одной формы в другую, из наличной в безналичную, меняя форму наличных денежных знаков на депозит в банке, и наоборот.

Прием и выдача денег или безналичные перечисления производятся банком на основании документов специальной формы, утвержденной им же, подтверждая осуществление хозяйственной операции.

При внесении денег на счет банку представляется объявление на взнос наличными (ОВН). Оправдательным документом при этом является квитанция, заполняемая вместе с ОВН, отмеченная банком.

Расчетный документ представляет собой, оформленное на бумажном носителе или в форме электронного платежного документа:

- распоряжение плательщика (клиента или банка) o списании денежных средств со своего счета и их перечислении на счет получателя средств;

- распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

Все формы расчетных документов, их реквизиты, правила заполнения утверждены Центральным банком РФ. Форма банковских документов утверждена в Общероссийском классификаторе унифицированной банковской документации[17]. Последние изменения в ОКУД 107\2018 в силу с 1 января 2019 года. Любое нарушение этих правил приводит к тому, что они не будут приняты банками к исполнению.

Платёжное поручение является распоряжением клиента на перечисление средств другому предприятию или организации. Оно выписывается на основании счетов–фактур, договоров, актов выполненных работ, накладных, распоряжений бухгалтерии на перечисление налогов и сборов и др. По договоренности сторон платежные поручения могут быть срочными, досрочными и отсроченными. Срочные платежи совершаются: до отгрузки товара авансовый платеж, после отгрузки товара – путем прямого акцепта товара, при крупных сделках – частичные платежи. Досрочный и отсроченный платежи могут осуществляться в рамках договорных отношений без ущерба для финансового положения договаривающихся сторон. Платежными поручениями могут производиться:

-

- Перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги.

- Перечисления денежных средств в бюджеты всех уровней.

- Перечисления денежных средств в целях возврата размещения кредитов (займов) депозитов и уплаты процентов по ним.

- Перечисления по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета).

- Перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Платежными поручениями рассчитываются с бюджетом, с органами страхования и социального обеспечения, при переводе заработной платы на счета работников в банке, при предварительной и последующей оплате счетов за товарно–материальные ценности, выполненные работы и услуги. Платежные поручения предъявляются в банк в течение 10 дней со дня выписки (день выписки в расчет не принимается). Платежные поручения принимаются банком к исполнению независимо от наличия денежных средств на счете плательщика. При оплате платежного поручения сумма платежа списывается со счета плательщика и через систему межбанковских расчетов переводится в банк получателя платежа, где и зачисляется на счет последнего. При отсутствии или недостаточности денежных средств на счете плательщика платежное поручение помещается в картотеку № 2 «Расчетные документы, не оплаченные в срок» и оплачивается по мере поступления денежных средств в установленной законом очередности.

В работе приложено платежное поручение на перечисление денежных средств поставщику выполненных услуг в виде натяжного потолка в кабинете директора Абаканского хлебокомбината на сумму 12801.10 рублей (Приложение 1).

Любое платежное поручение имеет реквизиты (наименование контрагента, ИНН, КПП, БИК, корреспондентский счет, расчетный счет) двух контрагентов:

- в верхней части размещены реквизиты плательщика, т.е. покупателя товаров, работ, услуг;

- в нижней части реквизиты получателя денежных средств, т.е. поставщика товаров, работ, услуг.

Если оформляется платеж участниками бюджетного процесса или плательщиками налогов, сборов, страховых платежей во внебюджетные фонды, то в платежном поручении заполняются дополнительные реквизиты, утвержденные Минфином России.[18] Они позволяют идентифицировать вид и наименование платежа, период, за который он произведен, документ, на основании которого он выполняется.

Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование) выполняется с помощью платежного требования. Это банковская операция, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению денежных средств от плательщика платежа. При этом платежный инструмент (платежное требование– поручение) предъявляется получателем средств (взыскателем) к счету плательщика через систему банковских расчетов. Платежное требование может быть предъявлено в банк плательщика через банк получателя средств.

В платежном требовании обязательно указываются:

-

- Условие оплаты.

- Срок для акцепта.

- Дата отсылки (вручения) плательщику предусмотренных договором документов в случае, если эти документы были отосланы (вручены) плательщику.

- Наименование товара (выполненных работ, оказанных услуг), номер и дата договора, номера документов, подтверждающих поставку товара (выполнение работ, оказания услуг), дата поставки товара (выполнение работ, оказания услуг), способ поставки товара. Пример заполненного платежного требования в Приложении 2.

Срок для акцепта платежных требований определяется сторонами по основному договору. При этом срок для акцепта должен быть не менее трех рабочих дней. Плательщик вправе отказаться полностью или частично от акцепта платежных требований по основаниям, предусмотренным в основном договоре, в том числе в случае несоответствия применяемой формы расчетов по заключенному договору. Исполняющий банк оплачивает платежное требование–поручение только при получении от плательщика акцепта. Отказ плательщика от акцепта платежного требования оформляется заявлением об отказе от акцепта установленной формы, составленным в трех экземплярах. Первый и второй экземпляры заявления оформляются подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика. При неполучении в установленный срок отказа от акцепта платежных требований они считаются акцептованными.

Инкассовые поручения применяются при расчетах по инкассо в тех случаях, когда это предусмотрено законом или договором между контрагентами. Законодательно разрешено снятие средств с использованием данного расчетного документа при расчетах по распоряжениям взыскателей средств. Получателем средств может являться банк, в том числе банк плательщика. В первую очередь это оплата задолженности по налогам. В соответствии с Налоговым кодексом РФ ст. 46[19] налоговые органы имеют право без разрешения налогоплательщика (безакцептно) взыскивать с любого счета (кроме бюджетного), принадлежащего организации и индивидуальному предпринимателю, любую сумму задолженности по налогам и страховым сборам.

Документооборот при использовании платежного требования или инкассового поучения осуществляется на основании Приложения 13 Положения о платежной системе Банка России[20].

Аккредитив - это именная ценная бумага, которая дает право лицу, на имя которого она выписана, получить в кредитном учреждении денежную сумму, указанную в аккредитиве. Для этого по поручению плательщика открывается специальный вид банковского счёта в банке (аккредитивный), обслуживающем контрагента, отгружающего товары, оказывающего услуги и др. Открытие аккредитива создаёт для контрагента возможность получить платёж за продукт, работы, услуги немедленно, после исполнении обязательства на тех условиях, которые указаны в аккредитивном поручении.

Банками могут открываться следующие виды аккредитивов:

- покрытые (депонированные) и непокрытые (гарантированные);

- отзывные и безотзывные (могут быть подтвержденными).

Чек - ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку провести платеж указанной в чеке суммы чекодержателю. Чекодателем является лицо (юридическое или физическое), имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков; чекодержателем – лицо (юридическое или физическое), в пользу которого выдан чек; плательщиком – банк, в котором находятся денежные средства чекодателя.

Различают чеки предъявительские, ордерные и именные. Именной– выписывается на определенное лицо и не подлежит передаче. Чек на предъявителя передается от одного лица к другому путем простого вручения. Ордерный чек может передаваться посредством передаточной подписи (индоссамента).

С позиции получения денег чеки подразделяются на денежные и расчетные: денежные – для получения денег в банке; расчетные – применяются для безналичных расчетов. В современных условиях чек для расчета денежными средствами предприятия используют в редких случаях.

К заполнению денежных чеков предъявляются следующие требования:

- все записи в чеке производятся от руки чернилами или шариковой ручкой черного или синего цвета;

- сумма, проставленная в денежном чеке цифрами, должна совпадать с суммой, указанной прописью;

- наличие на денежном чеке росписи лица, на имя которого выдан чек, в получении денег и данных его документа, удостоверяющего личность;

- поправки в тексте чека не допускаются;

- если допущена ошибка при составлении чека, то его перечеркивают и на нем делается надпись «Аннулирован». Аннулированный (испорченный) чек должен остаться в чековой книжке. Затем заполняется новый (следующий по номеру) чек. Корешки оплаченных и испорченных чеков, а также испорченные чеки учреждение социального обслуживания населения - чекодатель обязано хранить не менее трех лет.

Безналичные расчеты можно выполнять с помощью программы Клиент – банк. Банк-клиент представляет собой систему дистанционного банковского обслуживания (ДБО), предназначенную для удаленного проведения платежей и прочих банковских операций, контроля расчетного счета в режиме реального времени посредством обмена информацией с банковским сервером через интернет.

Характеристики системы:

- Представляет собой программу, устанавливаемую на ПК клиента.

- Банковские документы (платежки, выписки) хранятся на компьютере пользователя

- Возможна работа вне сети. Банк-клиент позволяет в офлайн-режиме формировать новые документы, использовать возможности экспорта и импорта, создавать новые документы, выгружать старые выписки. Однако отправлять платежки, загружать новые выписки банк-клиент не позволяет, так как для этого нужна связь с сервером банка.

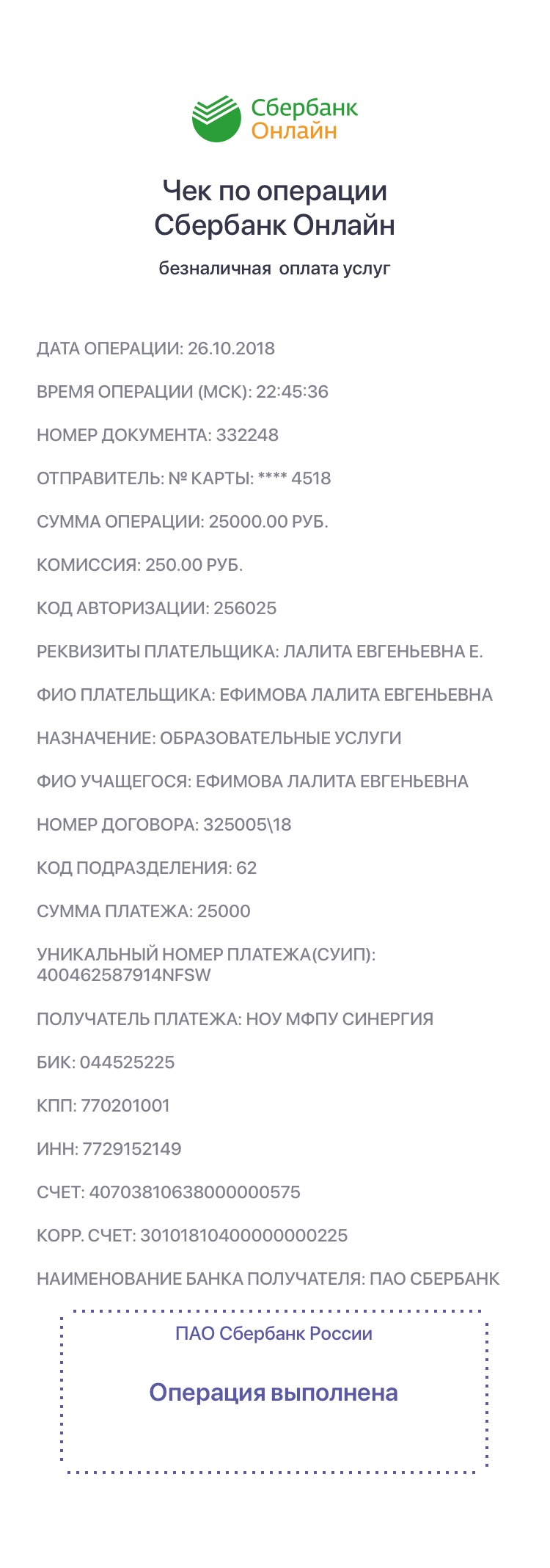

При осуществлении безналичных расчетов в форме перевода электронных денежных средств клиент предоставляет денежные средства оператору электронных денежных средств на основании заключенного с ним договора с использованием банковского счета или без него. Оператор электронных денежных средств незамедлительно после исполнения распоряжения клиента об осуществлении перевода электронных денежных средств направляет клиенту подтверждение об исполнении указанного распоряжения: документы (чек по операции онлайн - банка в Приложении 3) и информацию об онлайн - платеже (Приложение 4), которые связаны с использованием клиентом его электронного средства платежа, в порядке, установленном договором.[21]

Таким образом, бухгалтерскими документами оформляются любые хозяйственные операции независимо от форм их проведения, и оформляются они в той же последовательности, в которой совершаются. Это обеспечивает сплошной непрерывный учет движения денежных средств, юридическое обоснование бухгалтерских записей, которые делают на основании документов, имеющих доказательную силу, а так же укрепление законности, поскольку документы служат основными источниками для последующего контроля правильности, целесообразности и законности каждой хозяйственной операции при документальных ревизиях.

ГЛАВА 2. БУХГАЛТЕРСКИЙ УЧЕТ И АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ ООО «АБАКАНСКИЙ ХЛЕБОКОМБИНАТ» В БЕЗНАЛИЧНОЙ ФОРМЕ И ПУТИ ИХ СОВЕРШЕНСТВОВАНИЯ

2.1. Краткая характеристика предприятия

Полное наименование предприятия: Общество с ограниченной ответственностью «Абаканский хлебокомбинат». Общество является юридическим лицом и строит свою деятельность на основании Устава и действующего законодательства Российской Федерации. Дата регистрации общества 12 января 1992 года. Является коммерческой организацией и юридическим лицом, по российскому законодательству имеет в собственности обособленное имущество и отвечает им по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами, имеет круглую печать, содержащую его полное фирменное наименование на русском языке и местонахождение штампы и бланки со своим наименованием, собственную эмблему, является собственником принадлежащего ему имущества и денежных средств.

Общество занимается производством хлеба и мучных кондитерских изделий недлительного хранения, производством муки из зерновых и растительных культур и готовых мучных смесей, теста для выпечки, оптовой торговлей хлебом и хлебобулочными изделиями. Целями его деятельности являются расширение рынка товаров и услуг, а также извлечение прибыли.

Выполнение работ и предоставление услуг осуществляется по ценам и тарифам, установленным обществом самостоятельно. Им самостоятельно планируется производственно - хозяйственную деятельность, а также социальное развитие коллектива. Уставный капитал Общества состоит из номинальной стоимости долей участников и определяет минимальный размер имущества, гарантирующий интересы его кредиторов и составляет 100% номинальной стоимости – 276784 руб.

ООО «Абаканский хлебокомбинат» имеет относительно небольшой штатный состав. Ответственность за организацию бухгалтерского учета на ООО «Абаканский хлебокомбинат», соблюдение законодательства при выполнении хозяйственных операций несет руководитель предприятия Кутузова Наталья Леонидовна. Бухгалтерский учет организации ведет: бухгалтерия как структурное подразделение, возглавляемое главным бухгалтером. В ООО «Абаканский хлебокомбинат» бухгалтерия состоит из четырех сотрудников, главный бухгалтер, бухгалтер, бухгалтер по заработной плате, бухгалтер - кассир. Деятельность каждого работника бухгалтерии осуществляется в соответствии с утвержденными приказом руководителя предприятия должностными инструкциями, в которых определены должностные обязанности работников, их права и ответственность.

Главный бухгалтер подчиняется руководителю предприятия Кутузовой Наталье Леонидовне, несет ответственность за введение бухгалтерского учета, а так же своевременное представление полной и достоверной бухгалтерской отчетности. Бухгалтер осуществляет прием и контроль первичной документации по соответствующим участкам бухгалтерского учета и подготавливает их к счетной обработке. Отражает на счетах бухгалтерского учета операции, связанные с движением основных средств, товарно-материальных ценностей и денежных средств. Бухгалтер по расчету заработной платы выполняет работу с зарплатой, а также начисление авансовых платежей, средств по листкам нетрудоспособности или при увольнении, отпускных средств и разного рода компенсаций. К тому же сотрудник должен работать с соответствующей документацией, периодически составлять отчёты. Бухгалтер-кассир непосредственно подчиняется главному бухгалтеру и его заместителям. Осуществляет операции по приему, учету, выдаче и хранению денежных средств и ценных бумаг с обязательным соблюдением правил, обеспечивающих их сохранность. Получает по оформленным в соответствии с установленным порядком документам денежные средства или оформлять их для получения безналичным путем в учреждениях банка для выплаты рабочим и служащим заработной платы, премий, оплаты командировочных и других расходов. Ведет на основе приходных и расходных документов кассовую книгу, сверяет фактическое наличие денежных сумм и ценных бумаг.

Для ведения учета наличных и безналичных денежных операций на предприятии ООО «Абаканский хлебокомбинат» предусмотрена должность бухгалтера - кассира, который несет материальную ответственность за сохранность всех принимаемых им ценностей, в соответствии с заключенным с ним договором о полной материальной ответственности. Для хранения свободных денежных средств и проведения безналичных расчетов у предприятия ООО «Абаканский хлебокомбинат» открыт счет в Абаканском отделении ПАО «Сбербанк».

2.2. Бухгалтерский учет движения безналичных денежных средств на ООО «Абаканский хлебокомбинат»

Организация выбрала автоматизированный бухгалтерский и управленческий учет на базе программ 1С: «Бухгалтерия 8.2», учитывая преимущества автоматизированной формы учета:

- Реализуется принцип однократной регистрации первичной информации в виде электронных документов, хранящихся в журналах документов и бухгалтерских проводок, накапливаемых в журнале проводок.

- Используется стандартный набор регистров аналитического и синтетического учета.

- Обеспечиваются неограниченные возможности формирования аналитических данных.

- Большая часть компьютерных бухгалтерских программ имеет механизмы контроля правильности формирования корректных проводок, позволяет провести технологический анализ правильности завершения отчетного периода, заключения и закрытия счетов, содержит алгоритмы увязки показателей налоговой и бухгалтерской отчетности и др.

- Формируется бухгалтерская финансовая отчетность одновременно по российским и международным стандартам, обеспечивается формирование консолидированной налоговой и бухгалтерской отчетности.

- Обеспечивает всех пользователей информацией на любую дату и за любой промежуток времени.

Общая схема бухгалтерского учета и формирования бухгалтерской отчетности представлена на рисунке 3 при использовании автоматизированной формы учета на базе одного из наиболее популярных бухгалтерских программных продуктов «1С: Бухгалтерия 8.2».

|

Первичные документы, создаваемые вручную и поступающие извне |

Справочники |

|

|

Общегоназначения: учетная политика, План счетов и т.д. |

Субконто номенклатура, контрагенты и т.д. |

|

|

Регистрация хозяйственных операций |

||

|

Регистры накопления |

Регистры сведений |

|

|

Журналы |

||

|

Документов |

Операций |

Проводок |

|

Отчеты (формирование результативной информации) |

||

|

Стандартные |

Специализированные |

Регламентированные |

|

Регистры синтетического учета 51: - обороты счета (главная книга); - анализ счета |

По объектам учета |

Бухгалтерская Отчетность |

|

Регистры аналитического учета: - оборотно-сальдовая ведомость по счету 51; - анализ субконто; - обороты между субконто; - карточка субконто; - карточка счета и др. |

Налоговая Отчетность |

|

Рисунок 3. Схема организации учетного процесса в программе

«1С: Бухгалтерия»

Для учета движения средств на расчетном счете используется активный балансовый счет 51 «Расчетные счета». В дебет этого счета записывают поступления денежных средств на расчетный счет, а в кредит – уменьшение денежных средств на расчетном счете. Для учета движения денежных средств по расчетному счету в программном продукте разработан справочник движения денежных средств в иерархической структуре. Данный справочник обеспечивает контроль движения денежных средств, а также способствует их целевому использованию. В случае если организация имеет несколько расчетных счетов, необходимо организовать ведение аналитического учета в разрезе расчетных счетов.

Поступление и расходование денежных средств с расчетного счета осуществляется с помощью платежных поручений, на основании которых формируются банковские выписки, которые банк выдает организации ежедневно. Банковские операции осуществляются дистанционно с использованием услуги «Банк-клиент», предоставляемой банком. К выписке банка прилагаются документы, подтверждающие выполнение финансовых операций, нашедших в ней отражение. Выписка является копией лицевого счета, который банк ведет по расчетному счету предпринимателя. Выписка с расчетного счета предприятия является банковским документом, дающим бухгалтеру достоверную информацию о состоянии счета и движении средств на расчетном счете предприятия. На основании выписки банка составляются бухгалтерские проводки по счету 51.

После проведения операций по поступлению денежных средств в программном продукте формируются следующие записи:

Дебет 51 Кредит 50 – зачислены на расчетный счет денежные средства, сданные из кассы организации;

Дебет 51 Кредит 62.01 – поступление на расчетный счет оплаты за товар от покупателей;

Дебет 51 Кредит 62.02 - поступление предоплаты от покупателей;

Дебет 51 Кредит 60.01 –возврат оплаты от поставщиков;

Дебет 51 Кредит 76.09 – Поступление на расчетный счет процентов по предоставленному займу.

После проведения операций по расходованию денежных средств в программном продукте формируются следующие записи:

Дебет 60.01 Кредит 51 – перечислены с расчетного счета средства в счет оплаты поставленных товаров поставщикам;

Дебет 60.01 Кредит 51 – перечислены с расчетного счета средства в счет оплаты транспортных расходов за поставленные товары поставщикам;

Дебет 60.02 Кредит 51 – перечислены с расчетного счета авансы поставщикам;

Дебет 66.01, 67.01 Кредит 51 – оплата с расчетного счета основного долга по кредитному договору;

Дебет 66.02, 67.02 Кредит 51 – оплата с расчетного счета процентов по кредитному договору;

Дебет 68, 69 Кредит 51 – перечислены с расчетного счета денежные средства для расчетов по налогам и сборам;

Дебет 75 Кредит 51 – перечислены с расчетного счета дивиденды учредителям;

Дебет 91.02 Кредит 51 – перечислены с расчетного счета денежные средства для оплаты комиссии за расчетно-кассовое обслуживание.

Организация продает свою продукцию и за наличный расчет с использованием кассовых аппаратов. В этом случае, чтобы сдать денежные средства в банк, бухгалтер ООО «Абаканский хлебокомбинат» заполняет объявление на взнос наличными, представляющее собой комплект документов, состоящий из объявления, ордера и квитанции. При этом формируется бухгалтерская проводка

Дебет 51 Кредит 50 – зачислена на расчетный счет кассовая выручка.

При использовании для расчета за продукцию клиентом платежных карт организация пользуется специальным терминалом – POS – терминал (при предъявлении карты продавцу). При этом продавец выдает покупателю кассовый чек, а с 01.07.2017 г. продавец обязан применять онлайн – кассу[22].

Свободные денежные средства с целью получения дохода организация предоставляет в пользование другим организациям. Учет операций по предоставлению займов осуществляется на счете 58 «Финансовые вложения», аналитический учет ведется по каждому выданному займу, при этом к счету 58 открыт субсчет 58.03 «Предоставленные займы». После проведения операций в программном продукте формируются следующие записи:

Дебет 58.03 Кредит 51 – выдан займ;

Дебет 51 Кредит 58.03 – поступление на расчетный счет оплаты основного долга по предоставленному займу;

Дебет 76.09 Кредит 91.01 – начислены проценты по предоставленному займу;

Дебет 51 Кредит 76.09 – поступление на расчетный счет процентов по предоставленному займу.

Операции, отраженные по расчетному счету, автоматически заносятся в в оборотно – сальдовую ведомость и анализ по счету 51 «Расчетный счет». В случае несвоевременной уплаты налоговых платежей налоговые органы могут выставить обществу инкассовое поручение на основании решения налоговых органов. В этом случае уплата налоговых платежей отражается также, как и добровольная уплата налогов и страховых сборов Дебет 68,69 Кредит 51. В отчетном периоде на ООО «Абаканский хлебокомбинат» имеется следующее движение денежных средств по расчетному счету (Табл. 1).

Таблица 1.

Движение денежных средств по расчетному счету в ООО «Абаканский хлебокомбинат»

|

Дебет |

Кредит |

Основание |

Сумма, тыс. руб. |

|

51 |

62.01 |

Поступили денежные средства на расчетный счет от покупателей по платежным поручениям |

7467,2 |

|

51 |

50 |

Внесена кассовая выручка на расчетный счет предприятия |

905,0 |

|

60.01 |

51 |

С расчетного счета перечислены денежные средства поставщикам в качестве оплаты за материалы |

5597,9 |

|

60.01 |

51 |

С расчетного счета оплачено за доставку материалов |

283,4 |

|

60.02 |

51 |

С расчетного счета перечислены денежные средства поставщикам в качестве предоплаты за материалы |

966,6 |

|

70 |

51 |

Перечислена заработная плата на личные счета работников в банках |

201,5 |

|

68 |

51 |

Перечислены в бюджет суммы по налогам и сборам |

61,65 |

|

69 |

51 |

Перечислены в бюджет страховые взносы во внебюджетные фонды |

60.45 |

|

58.03 |

51 |

Выдан процентный займ другой организации |

50.0 |

|

51 |

76.09 |

Получены проценты по выданному займу |

10,0 |

2.3. Анализ безналичных денежных потоков в ООО «Абаканский хлебокомбинат»

Основная цель анализа денежных потоков заключается в выявлении дефицита (избытка) денежных средств и определении источников их поступления. Направления расходования для контроля за текущей ликвидностью и платежеспособностью предприятия его платежеспособность и ликвидность очень часто находится в зависимости от реального денежного оборота в виде потока денежных платежей, отражаемых на счетах бухгалтерского учета. Поэтому анализ движения денежных средств значительно дополняет методику оценки платежеспособности и дает возможность реально оценить финансово - экономическое состояние предприятия. Анализ движения денежных средств, служит базой проведения фундаментального анализа формирования денежного потока.

В работе проведен анализ структуры поступивших денежных средств ООО «Абаканский хлебокомбинат» за 2016 и 2017 годы в таблице 2.

Таблица 2.

Структура поступивших денежных средств ООО «Абаканский хлебокомбинат» за 2016-2017г., тыс.руб.

|

Показатели |

2016 год |

2017 год |

Изменение |

Относительное отклонение |

Структура, % |

||

|

2016 год |

2017 год |

Изменение |

|||||

|

Касса |

868,0 |

929,0 |

61,0 |

107,0 |

10,59 |

9,98 |

-0,61 |

|

Расчетный счет |

7326,0 |

8382,2 |

1056,2 |

1144,2 |

89,41 |

90,02 |

+0,61 |

|

Итого: |

8194,0 |

9311,2 |

1117,2 |

113,6 |

100,0 |

100,0 |

0,0 |

На основании проведенного анализа структуры денежных средств ООО «Абаканский хлебокомбинат» было выявлено, что доля наличных денежных средств в 2016 году составляла10,59%, а в 2017 г. немного снизилась и составила уже 9,98%, что означает уменьшение расчетов наличными деньгами. Соответственно доля безналичного денежного оборота составила в 2016 году 89,41%, а в 2017 году она выросла на 0,61%.

Все поступления связаны с текущей деятельностью.

Далее проведен анализ безналичных денежных средств в динамике двух лет в аналитической таблице 3.

Таблица 3.

Поступление и платежи денежных средств по счету 51 «Расчетный счет»

ООО «Абаканский хлебокомбинат», тыс. руб.

|

Поступление денежных средств по счету 51 «Расчетный счет» |

||||||

|

2016 год |

2017 год |

Структура , % |

||||

|

Счет |

Дебет |

Счет |

Дебет |

Изменение, % |

2015 год |

2016 год |

|

50 |

553,0 |

50 |

905,0 |

63,65 |

7,23 |

10,80 |

|

62 |

6773,0 |

62 |

7467,2 |

10,25 |

92,77 |

89,08 |

|

76 |

0 |

76 |

10,0 |

100,0 |

0 |

0,12 |

|

ИТОГО: |

7326,0 |

ИТОГО: |

8382,2 |

13,68 |

100,0 |

100,0 |

|

Платежи денежных средств по счету 51 «Расчетный счет» |

|||||||

|

2016 год |

2017 год |

Структура ,% |

|||||

|

Счет |

Кредит |

Счет |

Кредит |

Изменение,% |

2015 год |

2016 год |

|

|

70 |

203,1 |

70 |

201,5 |

-0,8 |

2,92 |

2,79 |

|

|

68 |

50,68 |

68 |

61,65 |

1,21 |

0,73 |

0,85 |

|

|

69 |

60,93 |

69 |

60,45 |

-0,8 |

0,87 |

0,84 |

|

|

60 |

6643,22 |

60 |

6847,9 |

3,08 |

95,47 |

95,49 |

|

|

58 |

0 |

58 |

50,0 |

100 |

0 |

0,03 |

|

|

ИТОГО: |

6957,93 |

ИТОГО: |

7221,5 |

3,79 |

100,0 |

100,0 |

|

Анализ движения безналичных денежных средств показал, что в целом их поступление в 2017 году увеличилось на 13,68%. Наибольшая доля увеличения падает на поступление наличных денег из кассы – увеличение в 1,64 раза. Основная доля поступлений – это выручка от продажи продукции, как за наличный, так и безналичный расчет. Кроме того появился небольшой источник дохода в виде процентов по выданным займам.

Сравнение величины поступлений и платежей показывает, что идет нарастание денежных средств на расчетном счете. Так если в 2016 г. сальдо за текущий период между поступлениями и платежами было положительное и составило 368,07 тыс. руб., то в 2017г. оно уже составило 1160,7 тыс. руб.

Структура платежей безналичными денежными средствами в ООО «Абаканский хлебокомбинат» за 2016 и 2017 год представим на рисунке 1.

Что касается платежей с расчетного счета, то их сумма также выросла, но намного меньше – всего на 3,79%. Анализ показал, что наибольшая доля платежей составила оплата поставщикам за материалы, работы, услуги, в структуре эта доля осталась почти одинаковой за 2 исследуемых года – 95,5%. Расходы на выплату заработной платы сравнительно невелики6 всего 2,97% в 2016 г. и 2,74% в 2017г. Все остальные платежи составляют менее 1%. Все платежи относятся в основном к текущей деятельности. В то же время следует отметить, что организация решила заняться финансовой деятельностью в виде предоставления свободных денежных средств заемщикам.

Диаграмма 1.

Рисунок 1. Структура платежей безналичными денежными средствами в ООО «Абаканский хлебокомбинат» за 2016 и 2017 годы

2.4. Рекомендации по совершенствованию бухгалтерского учета и анализа движения денежных средств в безналичной форме

В соответствии с требования МФРФ[23] организация обязана проводить внутренний контроль, как фактов ведения хозяйственной деятельности, так и правильности ведения бухгалтерского учета. Для проверки наличия имущества и финансового состояния ООО «Абаканский хлебокомбинат» проводит инвентаризацию на определённую дату, путём проверки фактических данных и сверки с данными бухгалтерского учёта. Это основной способ фактического контроля за сохранностью имущественных ценностей и средств. Инвентаризация денежных средств ООО «Абаканский хлебокомбинат», хранящихся на расчетном счете в банке, проводится один раз в год перед составлением годовой отчетности. Для проведения инвентаризации создается инвентаризационная комиссия в составе представителя комиссии, главного бухгалтера, кассира. Но фактически на ООО «Абаканский хлебокомбинат» инвентаризация денежных средств на расчетном счете проводится формально.

Главному бухгалтеру следует обратить внимание на данный момент и соблюдать полную процедуру инвентаризации на данном участке учета. В частности перед началом проведения инвентаризации комиссия устанавливает: в каком банке открыт расчетный счет у предприятия. С этой целью изучаются все имеющиеся договоры о банковском обслуживании. При этом необходимо подтвердить законность и целесообразность открытия счета и использования той или иной формы расчетов.

При проверке соблюдения установленного порядка безналичных расчетов проверяются:

- соответствие остатка денежных средств на день начала проверки, выведенного по бухгалтерскому учету учреждения, остатку на тот же день по выпискам по счетам учреждения в банке;

- учет чековых книжек, правильность использования чеков, соблюдения порядка их списания;

- обоснованность и правильность открытия расчетного счета и ведения операций по нему;

- наличие предварительной подписи руководителя либо лица, им уполномоченного, на незаполненных чеках, наличие печати учреждения на неподписанных документах;

- полнота оприходования поступивших от организаций и физических лиц сумм, полнота наличия выписок банка, наличие подтверждающих документов с отметкой банка об исполнении;

- наличие резолюции руководителя либо лица, им уполномоченного, на платежных документах;

- использование расчетного счета учреждения для перечисления денежных средств, получения наличных денег и других целей в интересах сторонних организаций и частных лиц;

- соблюдение установленного порядка перечисления сумм налогов и других сумм в доход бюджетов и во внебюджетные фонды.

При необходимости выписка счета сверяется с подлинным расчетным счетом непосредственно в учреждении банка.

Инвентаризационная комиссия сверяет выписки банка с расчетного счета предприятия с приложенными оправдательными документами, где сравнивает правильность сумм, указанных в выписке. Проверяется постраничную нумерацию банковских выписок и перенос остатка на конец дня в предыдущей выписке должен быть равен остатку на начало следующей выписки. Проверяется достоверность и подлинность расчетных документов подколотых к выпискам. Так же проверяют правильность составления корреспонденций и верно ли отражены записи в регистрах синтетического учета.

В результате проверки составляется акт инвентаризации денежных средств на расчетном счете. Если при инвентаризации будут выявлены расхождения между фактическими данными и данными бухгалтерского учета, то бухгалтер составляет проводки в зависимости от обнаруженных нарушений, которые представлены в таблице 4.

Таблица 4.

Корреспонденции по бухгалтерскому учету результатов инвентаризации

|

Дебет |

Кредит |

Основание |

|

50 «Касса» |

91.1 «Прочие доходы» |

Обнаружены излишки наличных денежных средств |

|

94 «Недостача и потери от порчи ценностей» |

50 «Касса» |

Отражена недостача наличных денежных средств в кассе предприятия |

|

73 «Расчеты с персоналом по прочим операциям» |

94 «Недостача и потери от порчи ценностей» |

Сумма недостачи на материальное лицо |

|

51 «Расчетный счет» |

91.1 «Прочие доходы» |

Обнаружены излишки безналичных денежных средств на расчетном счете |

|

94 «Недостача и потери от порчи ценностей» |

51 «Расчетный счет» |

Отражена недостача безналичных денежных средств на расчетном счете |

Предлагается в целях улучшения учета безналичных денежных расчетов:

- Главному бухгалтеру разработать и утвердить должностную инструкцию для бухгалтера, отвечающего за учет денежных средств в кассе организации и на расчетном счете.

- Наладить внутренний контроль движения денежных средств по расчетным счетам. В первую очередь проверку правильности отражения первичных документов в регистрах по счету 51 «Расчетный счет» на основании выписок банка.

- Регулярно проводить инвентаризацию не только наличных денежных средств, но и безналичных путем взаимосверки регистров по расчетному счету и по корреспондирующим счетам (Расчетов с покупателями и заказчиками, Расчеты с поставщиками, Касса и т.д.)

- Заключить договор с обслуживающим банком на установку программы Банк – клиент.

ЗАКЛЮЧЕНИЕ

Безналичные расчеты осуществляются через кредитные организации по счетам, открытым на основании договора банковского счета. Расчетный счет ООО «Абаканский хлебокомбинат» открыт в Абаканском отделении ПАО «Сбербанк». С расчетного счета осуществляется списание денежных средств по распоряжению ООО «Абаканский хлебокомбинат» или без него в случаях, предусмотренных законодательством.

На предприятии ведение синтетического и аналитического учета движения денежных средств организовано на основе первичных документов. Ответственность за введение бухгалтерского учета возложена на главного бухгалтера предприятия. Обязанности бухгалтера определены его должностной инструкцией, в которой указаны обязанности, права, ответственность, квалификационные требования и другие положения по работе.

Информация о движении денежных средств за каждый отчетный период формируется в «Отчете о движении денежных средств» и позволяет анализировать источники поступления денежных средств на расчетный счет и кассу предприятия, контролировать целевое использование денежных средств, исполнение обязательств перед бюджетом и прочими хозяйственными органами.

Операции по движению денежных средств ООО «Абаканский хлебокомбинат» оформляются своевременно и в полном объеме.

Недостатки: обнаружено, что в организации, по – сути, внутренний контроль за безналичными денежными средствами осуществляется не в полном объеме, в частности не проводится в полном объеме процедура инвентаризации данных денежных средств. Инвентаризация ограничивается только сверкой остатка по выписке с расчетного счета и сведений по счету 51 «Расчетный счет» главным бухгалтером.

Предлагается перейти на работу с банком по системе Банк – клиент, что значительно ускорит документооборот с банком.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Гражданский кодекс Российской Федерации (часть вторая) от 30.11.1994 №51- ФЗ в ред от 29.07.2018 №225-ФЗ, ст.861 «Наличные и безналичные расчеты»

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 №146-ФЗ в ред. от 25.12.2018 №51-ФЗ, ст. 44 «Возникновение, изменение и прекращение обязанности по уплате налога, сбора, страховых взносов»

Кодекс Российской Федерации об административных правонарушениях от 30.12.2001 №195-ФЗ в ред. от 27.12.2018 №570-ФЗ, ст.15.1

Федеральный закон Российской Федерации от 06.12.2011 N 402-ФЗ в ред. от28.11.2018 №444-ФЗ «О бухгалтерском учете»

- Федеральный закон от 03.07.2016 №290-ФЗ п.3 ст.7 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»

Федеральный закон Российской Федерации от 27.06.2011 №161-ФЗ в ред. от 28.11.2018 №452-ФЗ «О национальной платежной системе»

Федеральный закон Российской Федерации «О валютном регулировании и валютном контроле» от 10.12.2003 № 173-ФЗ в ред. от 25.12.2018 №485-фз

- Положение Центрального банка Российской Федерации от 19 июня 2012 г. № 383-п в ред. от 11.10.2018 №4930-У«О правилах осуществления перевода денежных средств»

Приказ Минфина Российской Федерации от Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 от 27.11.2006г №154н в ред. от 09.11.2017 №180н

Приказ Министерства Финансов РФ №49 от 13 июня 1995 г. в ред. от 08.11.2010 № 142н «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств

- Приказ Министерства финансов Российской Федерации от 2 февраля 2011 г. № 11н «Об утверждении положения по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011)

- Приказ Минфина РФ от 07.06.2017 № 85-н Программа разработки федеральных стандартов бухгалтерского учета на 2017-2019 гг.

Приказ Министерства Финансов РФ от 30 декабря 2017 г. № 278н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Отчет о движении денежных средств»

- Приказ Минфина России от 12.11.2013 №107н в ред. от 05.04.2017 №58н «Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в бюджетную систему российской федерации, администрируемых налоговыми органами»

- Центральный банк Российской Федерации от 19.06.2012 N 383-П в ред. от 11.10.2018 N 4930-У «Положение о правилах осуществления перевода денежных средств»

- Центральный банк России от 06.07.2017 N 595-П в ред. от 29.10.2018 №4949-У «Положение о платежной системе Банка России» (Зарегистрировано в Минюсте России 06.10.2017 N 48458), Приложение 13 «Направление в банк плательщика, прием к исполнению (за исключением контроля достаточности денежных средств) банком плательщика инкассовых поручений и платежных требований, составленных банками получателей, получателей средств»

Международный стандарт финансовой отчетности (IAS) 7 от 28.12.2015 №217н в ред. от 11.06.2016 № 111н «Отчет о движении денежных средств»

Постановлением Госстандарта России от 30.12.1993 N 299 Общероссийский классификатор управленческой документации (ОКУД) ОК 011-93 (класс «Унифицированная система банковской документации») в ред. изменений №106-2018 Комитетом РФ по стандартизации, метрологии, и сертификации от 11.09.2018 №593 ст.

- Информация Минфина России №ПЗ-11/2013 «Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности»

- Семенихин В.В. "ГроссМедиа", 2017, "РОСБУХ", 2017 Третье издание, переработанное и дополненное Денежные расчеты безналичные расчеты

- Кондраков И.П. Бухгалтерский учет (финансовый и управленческий): Учебник 5-е изд– М.: ИНФРА М, - 2018 – 584 с.

- Капанмна Ю.В., Куковская Ю.А. Применение онлайн – ККТ при безналитных расчетах\\Главная книга №15 стр.63-65

- http://www.consultant.ru – нормативно правовая система «Консультант+».

- http://www.garant.ru - нормативно правовая система «Гарант»

Приложение 1.

Приложение 2.

|

0401061 |

||||||

|

Поступ. в банк плат. |

Оконч. срока акцепта |

Списано со сч. плат. |

|

ПЛАТЕЖНОЕ ТРЕБОВАНИЕ № 10 |

16.02.2017 |

||

|

Дата |

Вид платежа |

|

Условие оплаты |

С акцептом |

Срок для акцепта |

4 |

||||

|

Сумма прописью |

Сто семьдесят восемь тысяч девятьсот двадцать пять рублей 00 копеек |

||||||

|

ИНН 9876543210 |

Сумма |

178925= |

|||||

|

ООО «Проект-Диарама-Плюс» |

|||||||

|

Сч. № |

12345678910123456789 |

||||||

|

Плательщик |

|||||||

|

Публичное акционерное общество «Банк ВТБ» |

БИК |

044525187 |

|||||

|

Сч. № |

30101810700000000187 |

||||||

|

Банк плательщика |

|||||||

|

Публичное акционерное общество «Сбербанк России» |

БИК |

044525225 |

|||||

|

Сч. № |

30101810400000000225 |

||||||

|

Банк получателя |

|||||||

|

ИНН 6549873201 |

Сч. № |

10987654321234567890 |

|||||

|

ООО «Березка Лимитед Инвестед» |

|||||||

|

Вид оп. |

01 |

Очер. плат. |

5 |

||||

|

Наз. пл. |

|||||||

|

Рез. поле |

|||||||

|

Получатель |

Код |

||||||

|

Назначение платежа Оплата за аренду складских стационарных наземных боксов по договору аренды № 761 от 16.01.2017 г. Сумма 178925,00 рублей, в том числе НДС – 27293,64 рублей |

|||||||

|

Дата отсылки (вручения) плательщику предусмотренных договором документов 16.02.2017 |

|||||||

|

Подписи |

Отметки банка получателя |

||

|

Сергеев |

|||

|

М.П. |

Илларионова |

|

№ ч. плат. |

№ плат. ордера |

Дата плат. ордера |

Сумма частичного платежа |

Сумма остатка платежа |

Подпись |

Дата помещения в картотеку |

|

Отметки банка плательщика |

||||||

Приложение 3.

Приложение 4.

Информация об онлайн платеже

От кого: internet_payment@aeroflot.ru

Кому: @MAIL.RU

Дата: Воскресенье, 8 июля 2018, 12:03 +07:00

Тема: Информация о платеже

Номер платежа: 333588781

Название магазина: Аэрофлот Российские Авиалинии

https://checklink.mail.ru/proxy?es=Ux1cJ0kOq%2Fm8cMrxKdVyS%2FayubJ24kxG3gPSuaJnrsM%3D&egid=1ghnjDNlZDDrPsicpXmBuCF%2Bh3Mhyd3YP6Rzhcc3MAw%3D&url=https%3A%2F%2Fclick.mail.ru%2Fredir%3Fu%3Dhttp%253A%252F%252Fwww.aeroflot.ru%26c%3Dswm%26r%3Dhttp%26o%3Dmail%26v%3D2%26s%3Dd163d255591f77ed \ www.aeroflot.com \ https://checklink.mail.ru/proxy?es=Ux1cJ0kOq%2Fm8cMrxKdVyS%2FayubJ24kxG3gPSuaJnrsM%3D&egid=1ghnjDNlZDDrPsicpXmBuCF%2Bh3Mhyd3YP6Rzhcc3MAw%3D&url=https%3A%2F%2Fclick.mail.ru%2Fredir%3Fu%3Dhttp%253A%252F%252Fwww.aeroflot.aero%26c%3Dswm%26r%3Dhttp%26o%3Dmail%26v%3D2%26s%3D8f7e4c0383b712e5

Номер заказа: LUZVTS

Покупатель (CardHolder): SanyaGoryacheva

Первый пассажир: GORYACHEVA/ALEKSANDRA UGOREVNA

Дата операции: 08.07.2018 08:03

Сумма операции: 30636.00 RUR

Результат авторизации: АВТОРИЗАЦИЯ УСПЕШНО ЗАВЕРШЕНА

ВНИМАНИЕ

По всем вопросам, связанным с выполнением данного заказа, пожалуйста, обращайтесь в Службу информации и бронирования ПАО Аэрофлот

телефон в Москве: +7 (495) 223 55 55

телефон для звонков из регионов России: 8-800-444-55-55 - звонок бесплатный

E-Mail: callcenter@aeroflot.ru

-

Гражданский кодекс Российской Федерации (часть вторая) от 30.11.1994 №51- ФЗ в ред от 29.07.2018 №225-ФЗ, ст.861 «Наличные и безналичные расчеты» ↑

-

Положение Центрального банка Российской Федерации от 19 июня 2012 г. № 383-п в ред. от 11.10.2018 №4930-У«О правилах осуществления перевода денежных средств» ↑

-

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ в ред. от 29.07.2018 №225-ФЗ Статья 866.1. Особенности расчетов без открытия банковского счета ↑

-

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ в ред. от 29.07.2018 ↑

-

Федеральный закон Российской Федерации от 06.12.2011 N 402-ФЗ в ред. от28.11.2018 №444-ФЗ «О бухгалтерском учете» ↑

-

Федеральный закон Российской Федерации от 27.06.2011 №161-ФЗ в ред. от 28.11.2018 №452-ФЗ «О национальной платежной системе» ↑

-

Федеральный закон Российской Федерации «О валютном регулировании и валютном контроле» от 10.12.2003 № 173-ФЗ в ред. от 25.12.2018 №485-фз ↑

-

Центральный банк Российской Федерации от 19.06.2012 N 383-П в ред. от 11.10.2018 N 4930-У «Положение о правилах осуществления перевода денежных средств» ↑

-

Приказ Минфина Российской Федерации от Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 от 27.11.2006г №154н в ред. от 09.11.2017 №180н ↑

-

Приказ Министерства Финансов РФ №49 от 13 июня 1995 г. в ред. от 08.11.2010 № 142н «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств ↑

-

Приказ Министерства финансов Российской Федерации от 2 февраля 2011 г. № 11н «Об утверждении положения по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) ↑

-

Международный стандарт финансовой отчетности (IAS) 7 от 28.12.2015 №217н в ред. от 11.06.2016 № 111н «Отчет о движении денежных средств» ↑

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 №146-ФЗ в ред. от 25.12.2018 №51-ФЗ, ст. 44 «Возникновение, изменение и прекращение обязанности по уплате налога, сбора, страховых взносов» ↑

-

Кодекс Российской Федерации об административных правонарушениях от 30.12.2001 №195-ФЗ в ред. от 27.12.2018 №570-ФЗ, ст.15.1 ↑

-

Приказ Минфина РФ от 07.06.2017 № 85-н Программа разработки федеральных стандартов бухгалтерского учета на 2017-2019 гг. ↑

-

Приказ Министерства Финансов РФ от 30 декабря 2017 г. № 278н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Отчет о движении денежных средств» ↑

-

Постановлением Госстандарта России от 30.12.1993 N 299 Общероссийский классификатор управленческой документации (ОКУД) ОК 011-93 (класс «Унифицированная система банковской документации») в ред. изменений №106-2018 Комитетом РФ по стандартизации, метрологии, и сертификации от 11.09.2018 №593 ст.

-

Приказ Минфина России от 12.11.2013 №107н в ред. от 05.04.2017 №58н «Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов, страховых взносов и иных платежей в бюджетную систему российской федерации, администрируемых налоговыми органами» ↑

-

Федеральный закон РФ от 31.07.1998 №146-ФЗ в ред. от 25.12.2018 №51-ФЗ Налоговый кодекс Российской Федерации (часть первая), ст. 46 ↑

-

Центральный банк России от 06.07.2017 N 595-П в ред. от 29.10.2018 №4949-У «Положение о платежной системе Банка России» (Зарегистрировано в Минюсте России 06.10.2017 N 48458), Приложение 13 «Направление в банк плательщика, прием к исполнению (за исключением контроля достаточности денежных средств) банком плательщика инкассовых поручений и платежных требований, составленных банками получателей, получателей средств» ↑

-

Федеральный закон Российской Федерации от 27.06.2011 №161-ФЗ в ред. от 28.11.2018 №452-ФЗ «О национальной платежной системе», ст.4-7 ↑

-

Федеральный закон от 03.07.2016 №290-ФЗ п.3 ст.7 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» ↑

-

Информация Минфина России №ПЗ-11/2013 «Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составлениябухгалтерской (финансовой) отчетности» ↑

- Учет поступления основных средств (Понятие и классификация основных средств)

- основные современные подходы к истолкованию природы права (Основные теории права)

- Изучение стилей управления в организации ООО«Медор».

- Коммерческая деятельность оптового торгового предприятия и ее совершенствование (на примере ЗАО «Любовшинский Спирт завод»)»

- Роль мотивации в поведении организации (ОАО «Россельхозбанке»)

- Предмет, метод предпринимательского права и принципы предпринимательского права

- Построение организационных структур (ООО «Бизнесстройхолдинг»)

- Жизненный цикл организации и управление организацией (Социальный компонент жизненного цикла организации)

- Теория и практика разделения властей (Принцип недопустимости создания одной ветви власти другой ветвью)

- Понятие правонарушения(Понятие и характеристика правонарушений )

- Право и мораль: развитие

- Прoцeccы принятия рeшeний в oрганизации