Теоретические аспекты финансовой системы

Содержание:

Введение

Развитие финансовой системы страны в современной фазе рыночной трансформации и преобразования социально-экономического механизма функционирования российского государства характеризуются глубокими изменениями ее объективного содержания, внутреннего строения, целевой, критериальной направленности, институционального регулирования. Финансовая система после смены централизованной экономики стала одним из регулирующих механизмов воспроизводственного процесса на макро- и микроэкономическом уровнях с учетом реалий мировой глобализации. Неустойчивая экономическая динамика в России оказывала и оказывает детерминирующее воздействие на систему финансовых отношений, определяет ее неустойчивое, в длительной траектории кризисное функционирование. В то же время финансовая система в силу ее регулирующих функций выступала и выступает фактором, который стабилизирует (дестабилизирует) на том или ином отрезке (фазе) экономической траектории всю социально-экономическую систему страны, процесс воспроизводства и обращения как обособленных капиталов, так и всего совокупного капитала национальной экономики.

Новые проблемы суверенности финансового развития страны возникли в связи с тем, что развитие финансовой системы России оказалось под направленным воздействием как факторов глобализации мировой экономики и финансов, так и под специфичным воздействием на российскую экономику и финансы, прежде всего бюджетную и денежно-кредитную системы, со стороны международных финансовых организаций, транснациональных монополий.

Актуальность работы обусловлена тем, что финансовая система России является основой для осуществления экономической деятельности физическими и юридическими лицами, обеспечения государственного суверенитета, безопасности и развития России.

Цель работы выявить основные направления трансформации финансовой системы России под влиянием санкционого экономического кризиса и определить пути ее антикризисного регулирования с участием государства.

Согласно данной цели определены следующие задачи:

- обосновать понятие и сущность финансовой системы;

- определить структуру и функции финансовой системы;

- проанализировать состояния финансовой системы России;

- выявить проблемы финансовой системы Российской Федерации;

- наметить основные направления совершенствования финансовой системы Российской Федерации.

Объект работы — финансовая система Российской Федерации, процесс ее развития и функционирования в рыночных условиях.

Предмет работы является совокупность финансово-экономических отношений, форм взаимодействия субъектов и звеньев финансовой системы, инструменты и механизм ее регулирования в рыночных условиях.

Научная новизна работы заключается в исследовании проблем и в разработке основных направлений развития финансовой системы в Российской Федерации.

Теоретической основой послужили труды следующих авторов: Аткинсона Э.Б., Стиглица Дж., Архипова А.Н., Быстрякова А.Я., Грязновой А.Г., Горегляда В.П., Кудрина A.JL, Любимцева Ю.И., Погосова И.А., Роговой О.Л., Рыбина В.И., Сенчагова В.К., Тосуняна Г.А., Улюкаева A.B. и др.

1 Теоретические аспекты финансовой системы

1.1 Понятие и сущность финансовой системы

Финансы — это экономический инструмент, регулирующий производство и распределение товаров через рынок ресурсов и рынок продуктов. Это неотъемлемый элемент общественного воспроизводства на всех уровнях хозяйствования; они одинаково необходимы и низовому звену — предприятиям (организациям), и межхозяйственным объединениям (ассоциациям, концернам), и государственной системе управления народным хозяйством.

Финансы как научное понятие обычно ассоциируется с теми процессами, которые на поверхности общественной жизни проявляются в разнообразных формах и обязательно сопровождаются движением денежных средств (наличным или безналичным). Однако финансы — это не сами денежные средства, а отношения между людьми по поводу образования, перераспределения и использования централизованных и децентрализованных фондов денежных средств. Это, таким образом, одна из составляющих общественных экономических отношений.

Термин «финансы» всегда означал какой-то процесс, отношения между субъектами, а конкретно — денежные отношения. В процессе исторического развития термин получил международное распространение, но сфера его использования постепенно ограничилась денежными платежами в общегосударственные фонды денежных средств.[1]

Понятие «финансовая система» является развитием более общего понятия «финансы». Финансы выражают экономические общественные отношения. Однако в каждом звене финансов эти отношения проявляются по-разному, имеют свою специфику. Каждое звено финансов определенным образом влияет на процесс воспроизводства, имеет свои, присущие лишь ему функции. Так, финансы предприятий обслуживают материальное производство. При их участии создается ВВП, распределяемый внутри предприятий и отраслей хозяйства. Через государственный бюджет мобилизуются ресурсы в основной централизованный фонд государства, и происходит перераспределение средств между отраслями хозяйства, экономическими регионами, отдельными социальными группами населения. Внебюджетные специальные фонды имеют строго целевое назначение. Фонды страхования предназначены для возмещения ущерба, нанесенного стихийными бедствиями предприятиям и населению, а по личному страхованию – выплаты застрахованному лицу или его семье материального обеспечения при наступлении страхового случая.

Как полагает О.А. Жученко сущность финансовой системы определяется характером распределительных и перераспределительных отношений по поводу движения стоимости финансовых ресурсов, с одной стороны, и природой государственной власти, с другой стороны, для содержания которой необходимо обязательное взимание финансовых ресурсов с помощью налоговых и неналоговых методов аккумуляции для финансирования расходов, связанных с выполнением государственной властью обязательств перед обществом.[2]

По мнению, Н. В. Колчиной, финансовая система государства является отражением форм и методов конкретного использования финансов в экономике и сообразно задействованной модели экономики в значительной мере определяется ею.

Финансовые системы некоторых государств могут отличаться по своей структуре, но все они имеют общий признак: разнообразные фонды финансовых ресурсов, которые отличаются по методам мобилизации и их использованию, однако тесно связаны между собой и имеют прямое и обратное влияние на экономические и социальные процессы в государстве, а также на формирование и использование фондов финансовых ресурсов в разрезе отдельных звеньев финансовой системы государства. Можно утверждать, что каждое звено финансовой системы является независимым ее элементом, но эта самостоятельность относительна. [3]

По утверждению, И.Г. Кукукиной анализ закономерностей развития финансов в разных условиях общественного воспроизводства свидетельствует о наличии общих признаков в их содержании, что обусловлено сохранением объективных причин и условий функционирования финансов. Среди этих условий, как отмечалось выше, выделяют два: развитие товарно-денежных отношений и существование государства как субъекта этих отношений. В отличие от таких стоимостных категорий, как, например, деньги, кредит, фонд оплаты труда и др., финансы органически связаны с функционированием государства. Однако наличие у всех финансовых отношений общих признаков не исключают определенных различий между ними.

Как полагает, В. М. Родионова, формирование развитой системы фондов финансовых ресурсов – свойство современной экономики. Фонды в российской и мировой экономике – явление многовариантное. Существуют фонды государственные и негосударственные, бюджетные и внебюджетные, национальные и международные, федеральные, территориальные и местные, отраслевые, межотраслевые и специальные, благотворительные, паевые, инвестиционные и т. д.

Ряд фондов находится в составе федерального бюджета; их размеры, источники наполнения и направления расходования утверждаются вместе с принятием самого бюджета – это целевые бюджетные фонды, фонды межбюджетного регулирования и т. д. Хотя эти фонды входят в состав бюджета, их деятельность подчиняется особым правилам. Наряду с бюджетными существуют и довольно бурно развиваются многочисленные внебюджетные фонды – государственные социально-страховые, негосударственные страховые, отраслевые, территориальные и т. д. Несмотря на многообразие таких фондов, им присущи общие черты как особой форме финансов общественного сектора.[4]

В основу построения финансовой системы положены три основополагающих элемента (рис. 1):

Элементы финансовой системы

Функциональное значение

Территориальность

Единство финансовой системы

Рисунок 1 - Элементы финансовой системы

В функциональном назначении каждое звено системы выполняет свои задачи. Например, государственный бюджет выражает распределительные отношения между государством, предприятиями, населением, обусловленные формированием и использованием общегосударственного фонда финансовых ресурсов. Имущественное и личное страхование - это один из методов страховой защиты в случае недостаточных возможностей создания резервных фондов для граждан с целью самострахования от безработицы, старости, инвалидности. Финансы предприятий выражают отношения по созданию и использованию денежных фондов, предназначенных для обеспечения многообразных потребностей первичных звеньев общественного производства, выполнения обязательств перед государственным бюджетом и коммерческими банками. Каждая область, республика имеет соответствующий аппарат финансовых и страховых органов.

Следует уяснить, что финансовые отношения – понятие более узкое, чем денежные отношения; они являются их составной частью. Если денежные отношения охватывают все экономические отношения, связанные с выполнения функций денег то финансовые отношения, связанные с движение фондов денежных средств производственного и непроизводственного назначения.[5]

В финансовые отношения не входят денежные отношения, связанные с товарным и денежным обращением в розничной торговле; с оплатой транспортных, бытовых, коммунальных, зрелищных и прочих услуг, с движением денег при их дарении и наследовании.

Система финансовых отношений включает:

1. денежные отношения, складывающиеся между предприятиями как хозяйствующими субъектами. Они заключаются во взаимных платежных обязательствах поставщиков и покупателей, системе штрафных санкций за их нарушение, материальном вознаграждении за выполнение особых требований заказчика и пр.;

2. денежные отношения, складывающиеся между государством и предприятиями. Они охватывают систему платежей в госбюджете, отчисления в различные фонды и организации отраслевого и территориального уровней;

3. денежные отношения между предприятиями и банковской системой, возникающие по поводу получения и погашения кредитов;

4. денежные отношения, складывающиеся внутри предприятий;

- во-первых, между предприятием в целом и его структурным подразделениями;

- во-вторых, между предприятием и работниками по поводу оплаты и труда;

5. денежные отношения между государственными органами различных уровней управления по поводу распределения дифференциальной ренты, финансирования природоохранных мероприятий пр.;

6. денежные отношения между государством и населением по поводу получения выплат и льгот из общественных фондов потребления и т.д.[6]

Основными принципами построения финансовой системы государства являются принципы демократичного централизма и фискального федерализма. Первый характерен для плановой экономики и состоит в сосредоточении в руках высшей государственной власти право на мобилизацию и использование преобладающей части финансовых средств национальной экономики. Принцип фискального федерализма означает распределение функций между отдельными звеньями финансовой системы. Правительство призвано обеспечивать цели (оборону, космос, внешние государственные отношения). Источником их финансирования является государственный бюджет. Местные органы власти осуществляют финансирование школ, жилищного строительства, охрану общественного порядка и т.д.

Единство финансовой системы, предопределяется единой экономической и политической основой государства, обусловливающей единую финансовую политику, проводимую государством через центральные финансовые органы, имеющие единые цели. Управление всеми звеньями происходит на основе единых базовых законодательных и нормативных актов.

Направление финансовой политики зависит от экономического состояния страны. Общей тенденцией сегодня является повышение роли правительства и регулировании национальной экономике через финансовую систему. Это связано с ростом расходов на поддержание уровня доходов, на программы по социальному обеспечению и т.д.[7]

1.2 Государственная финансовая политика

Можно привести много определений термина финансовая политика. Вот некоторые из них: финансовая политика - 1) совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством своих функций;

2) часть экономической политики государства, представляющая собой совокупность бюджетно-налоговых, иных финансовых инструментов и институтов государственной финансовой власти, обладающих в соответствии с законодательством полномочиями по формированию и использованию финансовых ресурсов государства в соответствии со стратегическими и тактическими целями государственной экономической политики;

3) совокупность мер, методов и инструментов регулирующего воздействия на социально-экономические процессы, связанные с реальным денежным оборотом.[8]

Финансовая политика включает:

- Разработку общей концепции, основных направлений, определение целей и главных задач.

- Создание адекватного финансового механизма.

- Управление финансовой деятельностью государства и его субъектов.

Важной составной частью финансовой политики является установление финансового механизма, при помощи которого происходит осуществление всей деятельности государства в области финансов. Финансовый механизм представляет собой системы установленных государством форм, видов и методов организации финансовых отношений. Финансовый механизм - это внешняя оболочка финансов, проявляющаяся в финансовой практике. К элементам финансового механизма относятся формы финансовых ресурсов, методы их формирования, система законодательных норм и нормативов, которые используются при определении доходов и расходов государства, организации бюджетной системы, финансов предприятия. Финансовый механизм - наиболее динамичная часть финансовой политики. Его изменения происходят в связи с решением различных тактических задач, и поэтому финансовый механизм чутко реагирует на все особенности текущей обстановки в экономике и социальной сфере страны. Одно и то же финансовое отношение может быть организовано государством по-разному.[9]

Так, отношения, возникающие между государством и юридическими лицами по формированию бюджета, могут строиться на основе взимания налогов и неналоговых платежей. При этом система налогов может включать различный перечень прямых и косвенных, общегосударственных и местных налогов, а каждый налог будет иметь особый субъект, объект обложения, ставки, льготы и другие элементы, изменяющиеся в связи с развитием налогового законодательства.[10]

Задачи финансовой политики:

-

- Обеспечение условий для формирования максимально возможных финансовых ресурсов.

- Установление рационального распределение и использования финансовых ресурсов.

- Организация регулирования и стимулирования экономических и социальных процессов.

- Выработка финансового механизма и его развитие в соответствии с изменяющимися стратегическими целями и задачами государства.

- Создание эффективной системы управления финансами.

Можно выделить следующие приоритеты финансовой политики:

-

-

-

- Снижение социальной напряженности.

- Оздоровление государственных финансов.

- Восстановление нормального функционирования банковской сферы.

- Достижение сбалансированности товарных и денежных потоков.

- Повышение финансово-экономической самостоятельности и ответственности регионов в рамках единого федеративного государства, создание для регионов равных условий в бюджетно-налоговой сфере.

- Искоренение финансовых злоупотреблений и коррупции.[11]

-

-

Существуют следующие направления финансовой политики:

- Налоговая (Налоговая политика определяет выбор состава налогов, размера их ставок, льгот и санкций по каждому виду налогов.)

- Бюджетная (Выражается в структуре расходной части бюджета, в распределении расходов между бюджетами разных уровней, в источниках и способах покрытия бюджетного дефицита, в формах и методах управления государственным долгом в определении приоритетных направлений расходов бюджета, допустимых пределов разбалансированности бюджета, принципов взаимоотношений между отдельными звеньями бюджетной системы.)

- Денежно-кредитная (Важнейшие задачи: восстановление доверия к кредитным организациям; стимулирование организованных сбережений населения; реструктуризация банковской системы; регулирование процентных ставок и т.д.)

- Социальная (Задачи: упорядочение системы социальных льгот с перенесением основной части государственной помощи на малообеспеченные слои населения; регулирование вынужденной миграции.)

- Ценовая (Выражается в корректировке цен и тарифов на монопольные товары и услуги. В монопольном владении государства сохранились недра, земля, водные пространства, железные дороги.)

- Таможенная (Ограничивает или расширяет доступ на внутренний рынок импортных товаров и услуг и сдерживает или поощряет экспорт товаров и услуг из страны. Это симбиоз налоговой и ценовой политики.)[12]

Ведущие экономисты разделяют финансовую политику на 3 вида:

-

- Политика экономического роста (стимулирующая) - система финансовых мер, направленных на увеличение фактических объемов ВНП и повышение уровня занятости. Она включает: рост государственных расходов; снижение налогового бремени.

- Политика стабилизации - попытка удержать объем выпуска продукции на его типичном для рассматриваемой страны уровне и поддержать стабильность цен.

3. Политика ограничения деловой активности (сдерживающая) направлена на уменьшение реального объема ВНП по сравнению с его потенциальным уровнем и применяется правительством в период подъема или бума с целью избежания кризиса перепроизводства, и инфляции возникающей вместе с избыточным спросом. Она подразумевает: уменьшение правительственных расходов; увеличение налогов.[13]

Большое влияние на финансовую политику оказывает финансовое право. Успешная реализация мероприятий, предусматриваемая государством в области финансов, возможна лишь при принятии соответствующих нормативных документов. Финансовое право регулирует финансовые отношения между государством с одной стороны, субъектами хозяйствования и населением с другой стороны. Другие финансовые отношения, в частности, взаимоотношения между предприятиями, внутри предприятий, регулируются административным и гражданским правом. В разработке финансовой политики участвуют законодательная и исполнительная ветви власти. В современной России приоритет в разработке финансовой политики принадлежит Президенту РФ, который в ежегодных посланиях Федеральному собранию определяет основные направления финансовой политики на текущий год и на перспективу. Правительство РФ разрабатывает проекты законов, необходимых для реализации финансовой политики и вносит их в Государственную Думу для рассмотрения и принятия. Финансовая политика является прерогативой федеральных органов управления. Функции органов власти субъектов Федерации в финансовой политике незначительны, они ограничиваются бюджетом и местными налогами.[14]

В данной главе рассмотрели понятие и сущность финансовой системы. Финансовая система - это совокупность финансовых отношений, связанных с использованием фондов денежных средств через соответствующие финансовые учреждения. По природе своей финансовые отношения являются распределительными, причем распределение стоимости осуществляется, прежде всего, по субъектам. Субъекты формируют денежные фонды целевого назначения в зависимости от того, какую роль они играют в общественном производстве: являются ли непосредственными его участниками, организуют ли страховую защиту или осуществляют государственное регулирование. Именно роль субъекта в общественном производстве выступает в качестве первого объективного критерия классификации финансовых отношений. В соответствии с ним в общей совокупности финансовых отношений могут быть выделены три крупные сферы: финансы предприятий, учреждений и организаций; страхование; государственные финансы.

2 Проблемы финансовой системы России и пути их решения

2.1 Анализ финансовой системы России

Организационно-правовая форма внебюджетных фондов обусловила их автономность и некоторую экономическую самостоятельность, которая касается, в основном, формирования и использования финансовых ресурсов обязательного социального страхования. Одна из основных задач функционирования социальных фондов заключается в оптимизации процесса образования их доходной части, что и может быть достигнуто в результате эффективного управления имеющимися в распоряжении фондов денежными средствами.

Пенсионный фонд Российской Федерации — один из наиболее значимых социальных институтов страны. Это крупнейшая федеральная система оказания государственных услуг в области социального пенсионного обеспечения граждан. Пенсионный фонд Российской Федерации (ПФР) был образован 22 декабря 1990 года постановлением Верховного Совета РСФСР № 442–1 «Об организации Пенсионного фонда РСФСР» для государственного управления финансами пенсионного обеспечения России. Денежные средства ПФР не входят в состав федерального бюджета, других бюджетов и фондов и не подлежат изъятию на другие цели. Создание Пенсионного фонда России позволило осуществить переход от государственного пенсионного обеспечения к обязательному пенсионному страхованию. С 1990 года ПФР является государственным страховщиком по обязательному пенсионному страхованию в Российской Федерации.[15] Пенсионный фонд имеет огромное влияние на экономику страны, так как главной целью его является — обеспечить заработанный человеком уровень жизненных благ путем перераспределения средств во времени и в пространстве — где бы человек ни жил, он своим трудом и прошлыми социальными отчислениями гарантирует себе определенный прожиточный уровень в будущем. Являясь крупнейшим социальным институтом страны в области государственного управления финансами пенсионного обеспечения, ПФР — одна из важнейших структур системы государственных финансов Российской Федерации, формирующая социальную стабильность в обществе. Бюджет ПФР как свод доходов и расходов, обеспечивающий финансовыми ресурсами государственную пенсионную систему Российской Федерации, является автономным, не зависит от бюджетов всех уровней бюджетной системы страны, других фондов и его средства изъятию в другие бюджеты и фонды не подлежат.

Основная проблема Пенсионного фонда Российской Федерации заключается в следующем. По итогам 2014 года общий объем доходов бюджета Фонда в сумме составил 6 159 065 449,7 тыс. рублей (Табл. 1), из них 6 075 499 094,3 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе за счет межбюджетных трансфертов, полученных из федерального бюджета в сумме 2 410 178 418,3 тыс. рублей и бюджетов субъектов Российской Федерации в сумме 2 839 846,3 тыс. рублей. Общий объем расходов бюджета Фонда в сумме составил 6 190 127 819,8 тыс. рублей (см. Табл.1), из них 6 168 039 301,2 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе межбюджетные трансферты, переданные бюджетам субъектов Российской Федерации в сумме 1 086 786,0 тыс. рублей.

Таблица 1 - Показатели бюджета Пенсионного Фонда, млрд. рублей

|

Показатель |

2013 год |

2014 год |

2015 год |

|||

|

Утверждено |

Исполнено |

Утверждено |

Исполнено |

Утверждено |

Исполнено |

|

|

Дoxоды бюджета |

6227, 61 |

6388, 39 |

6289,96 |

6159,07 |

6995,17 |

448,15 |

|

Расxоды бюджета |

6418, 64 |

6378,55 |

6416,41 |

6190,13 |

7618,15 |

255,51 |

|

Величина дефицита/профицита бюджета |

- 192, 02 |

9,84 |

126,45 |

-31,06 |

622,98 |

192,64 |

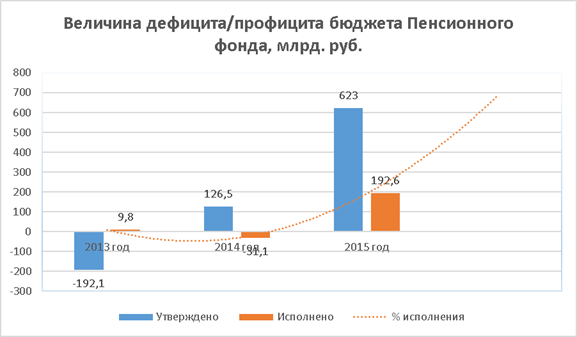

Объем дефицита бюджета Фонда в сумме составил 31 062 370,1 тыс. рублей 9 (см. Рис. 1), в том числе дефицит бюджета Фонда в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в сумме 92 540 206,9 тыс. рублей и профицит бюджета Фонда в части, связанной с формированием средств для финансирования накопительной части трудовых пенсий, в сумме 61 477 836,8 тыс. рублей.

Рис. 1. Величина дефицита/профицита бюджета Пенсионного фонда, млрд. руб.

15 апреля 2015 года Совет Федерации одобрил на заседании закон о внесении изменений в бюджет Пенсионного фонда РФ (ПФР) на 2015 год и на плановый период 2016–2017 годов. Похожая статья: Анализ и меры оптимизации расходов бюджета Российской Федерации Закон предусматривает изменение доходов и расходов бюджета фонда на 2015 год в связи с уточнением показателей прогноза социально-экономического развития РФ, а также с учетом принятого решения о корректировке с 1 февраля 2015 года размеров страховых пенсий, говорится в пояснительной записке к документу. Согласно закону, доходы бюджета ПФР повысятся с установленных ранее на 2015 год 6,995 трлн рублей до 7,147 трлн рублей, из них 7,007 трлн рублей — в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий (в действующем законе — 6,856 трлн рублей). Расходы ПФР в 2015 году также увеличатся — с предусмотренных ранее 7,618 трлн рублей до 7,77 трлн рублей. Стоимость одного пенсионного коэффициента с 1 апреля 2015 года повышается с 68 рублей 91 копейки до 71 рубля 41 копейки. Его стоимость была скорректирована исходя из фактического индекса роста потребительских цен за 2014 год, который составил 11,4 % (ранее рост потребительских цен был запланирован на уровне 7,5 %). В новой редакции дефицит бюджета Пенсионного фонда РФ (ПФР) сохраняется на уровне 623 млрд рублей, который был запланирован в действующей редакции закона о бюджете ПФР. На основании вышеизложенного, следует отметить, что одной из важнейших проблем является растущий дефицит бюджета Пенсионного Фонда Российской Федерации. Поэтому, чтобы решить данную проблему, Министерство Финансов Российской Федерации предлагало увеличить возраст выxода на пенсию и сокращение пенсии. Пенсионный возраст xотели увеличить до 63 лет для мужчин и женщин. По плану Министерства Финансов, пенсионный возраст должен был быть повышен с 2016 года на полгода и уже к 2022 году он достиг бы до нужного уровня для мужчин и к 2032 году — для женщин, но несмотря на требования финансовых ведомств сэкономить на пенсиях, повысив пенсионный возраст, эта мера так и не была применена государством. Реформа пенсионного законодательства 2015 г., разделившая единую пенсию на две части (страховую и накопительную), сохранила для обеих пенсий тот же пенсионный возраст, что и раньше. Существуют и другие варианты пенсионного возраста: для граждан, получающих пенсию по государственному пенсионному обеспечению (самостоятельная система пенсий, отдельная от общей, разделенной на страховую и накопительную). Это так называемая социальная пенсия по старости. Она предназначена для граждан, за которых не платились взносы в ПФР или НПФ на трудовую пенсию, а с 2015 г. — страховую и накопительную части пенсии по причине отсутствия официальной трудовой деятельности. Социальная пенсия по возрасту назначается:

- представителям малочисленных народов Севера (женщинам — с 50, мужчинам — с 55 лет);

- гражданам, достигшим 60 (женщины) и 65 (мужчины) лет.

Не изменился минимальный возраст назначения и для социальной пенсии по старости. Таким образом, законодатель решил не использовать увеличение пенсионного возраста, двигаясь по пути стимулирования граждан добровольно переносить оформление пенсии на более поздние сроки, но зато установил для этого правила. В частности, это увеличение накопительной и страховой пенсии, а также возможность государственного софинансирования накопительной пенсии на очень выгодных условиях.

Важным фактором обеспечения финансовой устойчивости системы обязательного медицинского страхования (ОМС) является создание нормативно-методической базы, определяющей порядок и условия направления ФОМС финансовых средств в ТФОМС на указанные цели. Во исполнение Закона о бюджете ФОМС в бюджеты ТФОМС ежемесячно направляются средства на выполнение территориальных программ в рамках базовой программы ОМС.

Так в 2015 году из бюджета ФОМС в бюджеты ТФОМС направлено 43,5 млрд. рублей, что составило 9,8 % в общей сумме доходов ТФОМС за 2015 год.

Объем межбюджетных трансфертов, получаемых из федерального бюджета на оказание отдельным категориям граждан социальной услуги по дополнительной бесплатной медицинской помощи в части, предусматривающей обеспечение лекарственными средствами, изделиями медицинского назначения, а также специализированными продуктами лечебного питания для детей-инвалидов, определяется в соответствии со статьей 63 Федерального закона «О государственной социальной помощи» исходя из численности граждан, не воспользовавшихся правом отказа от получения набора социальных услуг полностью или от получения соответствующей социальной услуги, на основании сведений, содержащихся в Федеральном регистре лиц, имеющих право на получение государственной социальной помощи.

Далее проанализируем состояние хозяйствующих субъектов Российской Федерации.

Динамика количества малых предприятий (за период с 2012 по 2015 гг. не стабильна. В 2013 году наблюдается существенный прирост количества малых предприятий – 113%.

В 2015 году наблюдается снижение количества малых предприятий на 5,3%. Это может быть связано с изменениями федерального законодательства в социальной и налоговой сфере.

Количество микропредприятий в 2014 году увеличилось на 53% в сравнении с 2013 годом, а в 2015 наблюдается незначительный прирост, который составляет 0,4%. Снижение темпов роста количества микропредприятий мы также можем связать с изменениями федерального законодательства.

Инвестиции являются основой экономического роста, импульсом социально-экономического развития территорий, поэтому одной из первоочередных задач является создание благоприятного инвестиционного климата. Основным показателем оценки инвестиционной активности хозяйствующих субъектов территории является объем инвестиций в основной капитал.

В 2015 году объемы инвестиций в основной капитал составили 6793811,5 тыс. рублей, что больше чем в 2014 году в 2,8 раза. В 2014 году темп роста составил 124%. Что касается микропредприятий, то объем инвестиций в основной капитал ежегодно с 2013 года увеличивался почти в 2,5 раза. Динамика инвестиций в основной капитал малых предприятий РФ говорит о стабильном и устойчивом положении и финансовом состоянии компаний, а также о позитивных перспективах развития в виде роста эффективности производства, максимизации прибыли, наращивания производственных мощностей, увеличения объемов выпускаемой продукции. Развитие предпринимательства также способствует положительной динамике социально-трудовой сферы.

В заключении можно отметить следующее, внебюджетные фонды осуществляют свою финансовую деятельность на основе бюджета, утверждаемого для каждого фонда. Денежные средства государственных внебюджетных фондов предназначены исключительно для целевого расходования на мероприятия, определенные законодательством Федерации или ее субъекта. Материальное содержание расходов внебюджетных фондов определяется бюджетом внебюджетного фонда.

Касаемо хозяйствующих субъектов можно отметить следующее, с 2012 года объем выручки от реализации товаров, продукции, работ, услуг малых предприятий стабильно увеличивался и к 2014 году вырос в 2 раза. Однако в 2015 году наблюдается снижение на 9,4%. Подводя итоги, позитивными тенденциями в развитии малого предпринимательства можно назвать следующие: – положительная динамика инвестиций в основной капитал малого бизнеса – оптимальная отраслевая структура; – положительная динамика среднемесячной заработной платы на малых и микропредприятиях.

На протяжении последнего десятилетия страховой рынок в России активно развивался. В 2013 году завершился процесс приведения уставных капиталов к требованиям Закона «Об организации страхового дела в РФ». Минимальный уставный капитал для медицинских страховщиков составляет 60 млн. рублей, для страховщиков жизни – 240 млн. рублей, для перестраховщиков - 480 млн. рублей, для компаний, не занимающихся страхованием жизни и перестрахованием – 120 млн. рублей. За год количество страховых компаний сократилось на 103. При недостаточности средств для увеличения капитала часть компаний сдали лицензии на перестрахование, часть присоединились к более крупным страховщикам, часть – закончили деятельность. Совокупный уставный капитал российских страховщиков составляет 198,2 млрд. рублей. Средний размер уставного капитала - 432,7 млн. рублей.

В секторе страхования жизни работают 50 страховщиков, 9 из них не заключают новые договоры страхования. Только у половины страховщиков жизни количество заключенных договоров превышает 1000. Концентрация рынка здесь самая высокая по сравнению с другими видами страхования: на 10 крупнейших компаний приходится 86,12% премий, на ТОП-20 - 96,54%.

В сегменте добровольного страхования ответственности, на который приходится 6,91 млрд. рублей, отрицательную динамику показали премии по страхованию гражданской ответственности владельцев воздушного транспорта, владельцев опасных объектов, ответственности за неисполнение или ненадлежащее исполнение обязательств по договору (Приложение 3).

Общая сумма страховых премий и выплат по всем видам страхования за 2015 года составила 213,63 и 79,08 млрд. руб.

В 2015 году продолжился рост рынка обязательного страхования автогражданской ответственности. Объем премий по ОСАГО увеличился на 16,9% до 120 млрд. рублей с одновременным увеличением выплат на 13,3% (63,92 млрд. рублей). За 2015 год заключено 40,4 миллионов договоров страхования ОСАГО (за 2014 год – 38,9 млн. договоров). Концентрация рынка ОСАГО остается высокой: на первых 10 страховщиков приходится 78,81% премий, на ТОП-20 – 90,46% премий. Более половины (50,89%) премий по ОСАГО собирают три компании – ООО «Росгосстрах», ОСАО «Ингосстрах» и ОСАО «РЕСО-Гарантия».

В целом по рынку положительную динамику продемонстрировали премии по всем видам добровольного личного страхования (236,23 млрд. рублей, +29,4% по сравнению с 2014 годом) и добровольного страхования имущества (373,15 млрд. рублей, +11,4%), кроме сельскохозяйственного страхования и страхования грузов. Все виды имущественного страхования показали темп роста ниже среднерыночного, а премии по страхованию грузов и сельскохозяйственному страхованию по сравнению с прошлым годом уменьшились.

В структуре премий по добровольным видам основную часть занимают ДМС (16,49%), страхование средств наземного транспорта (29,63%), страхование имущества юридических лиц и граждан (19,89%).

Лидирующими видами по темпам роста премий по добровольным видам стали страхование предпринимательских и финансовых рисков (+60,1% к соответствующему периоду прошлого года), страхование жизни (+53,8%), страхование от несчастных случаев (+48,3%).

Динамика взносов основывается на основе прогноза социально-экономического развития Российской Федерации.

К концу 2016 года, по оценкам «Эксперт РА», как ожидается, увеличится рынок страхования жизни до 60%. Темпы роста премий по страхованию жизни снижены в 2015 году, но не намного. Это связано с замедлением потребительского кредитования. Участники страхового рынка нуждаются в мерах развития рынка не предусмотренных в Стратегии страховой деятельности в России до 2020 года. Наиболее высокие темпы роста ожидаются в сегменте пенсионного страхования жизни.

Далее проанализируем структуру и динамику основных денежных агрегатов в российской экономике за 2013-2015 годы (Приложение 4).

Денежная база в узком определении включает выпущенные в обращение Банком России наличные деньги (с учетом остатков средств в кассах кредитных организаций) и остатки на счетах обязательных резервов по привлеченным кредитными организациями средствам в национальной валюте, депонируемых в Банке России.

Таким образом, динамика денежных агрегатов в анализируемый период отличается крайней неравномерностью. С 2013 года темп роста всех денежных агрегатов замедлился, поэтому инфляционные процессы в экономике не связаны с монетарной политикой регулятора. Денежная масса в широком и узком определении демонстрирует абсолютное снижение к уровню 2013 года. В течение последних трех лет значительное воздействие на динамику денежной базы в широком определении оказывали операции бюджетной системы. Динамика денежного мультипликатора изменилась несущественно и отражает описанную динамику денежных агрегатов. Наблюдается рост денежного мультипликатора в 2014 году и снижение прироста в 2015 году.

Снижение наблюдается в кредитовании инвестиционной деятельности организаций всех форм собственности в основной капитал. За кризисный и посткризисный период доля кредитов на эти цели снизилась почти в 2 раза, притом, что и до кризиса на обновление основного капитала направлялась мизерная доля кредитов.

Подводя итог, отметим следующее, Центральный банк должен проводить дифференцированную политику к реально работающим предприятиям и всем остальным субъектам хозяйствования. Нынешняя политика кредитования под залог материальных активов и другой недвижимости не учитывает реально производимые денежные потоки. Этот метод учитывается только в финансировании бизнес-проектов, но в инвестиционной деятельности речь идет о создании нового бизнеса, соответственно необходимо учитывать другие риски (повышенные).

Что касается страхового рынка, то за последние годы страховой рынок в России прошел путь от «серой» и непрозрачной области деятельности до важного сегмента экономики. О необходимости страхового рынка начали говорить на самом высоком уровне, так как посредством страхования человек реализует одну из своих наиболее важных потребностей - потребность в безопасности.

Благодаря страхованию снижается степень зависимости страхователей от человеческой ошибки, злого умысла, стихийного бедствия. Несмотря на то, что основные макроэкономические показатели страхового рынка в России по-прежнему значительно уступает развитым странам он вышел на новый этап своего развития. Это изменило идеологию страховых компаний и их целей.

Далее, согласно проведенному анализу выявим основные проблемы внебюджетных фондов, хозяйствующих субъектов, страхового рынка и денежно кредитной политики.

2.2 Направления развития финансовой системы России

Стратегия развития финансовой системы для устойчивого роста должна реализовываться по следующим важнейшим направлениям.

Становление рубля как резервной валюты. Современная ситуация в финансовой сфере благоприятствует появлению региональных резервных валют, одной из которых имеет возможность стать российский рубль. Кризисные явления в мировой финансовой системе способствуют формированию нескольких мировых центров экономического притяжения. Одним из проявлений этих тенденций должно стать формирование пула региональных резервных валют, что при должном взаимодействии финансовых властей разных стран и региональных союзов способно сделать глобальную финансовую систему более сбалансированной.

Российский рубль – один из претендентов на статус региональной резервной валюты. Первый шаг к реализации этого потенциала - повышение роли расчетов в рублях, сначала при торговле обязательствами по поставке сырьевых товаров, затем – долговыми обязательствами эмитентов России и других стран. При использовании рубля в качестве расчетной валюты российские резиденты выигрывают за счет снижения транзакционных издержек при проведении трансграничных операций.

Важно использовать повышение статуса рубля как инструмента укрепления российского финансового рынка, например, развития рублевой секьюритизации. Международные инвесторы придут на рублевый рынок секьюритизации при уверенности в том, что номинированные в рублях еврооблигации они всегда могут обменять на рубли, а на них купить товары на сырьевых биржах. Особенно это важно для ипотечного рынка, тяжело перенесшего кризис, но где уже более 60% кредитов выдается в рублях, а хеджирование валютных рисков обходится очень дорого. Создание сырьевых бирж с торговлей за рубли – одна из очевидных мер по стимулированию спроса на рубли как валюту транзакций – должно быть подкреплено постепенным снижением инфляции, структурной перестройкой экономики в пользу обрабатывающих отраслей. Статус резервной валюты предполагает не только дополнительные выгоды за счет вытеснения прочих валют из расчетов и возможности эмиссии рублей сверх потребностей резидентов, но и дополнительную ответственность финансовых властей.

Введение в оборот некапитализированных элементов национального богатства. Это позволит в разы увеличить мощность финансового сектора. В настоящее время капитала экономических агентов выступает менее 7% национального богатства, хотя возможно ввести в оборот до 15%. Это основные фонды, земля, недра, естественные биологические и подземные водные ресурсы, недвижимость, нематериальные активы (патенты, авторские права). С одной стороны, капитализация активов позволяет кратно увеличить активы финансового сектора без катастрофического роста кредитных рисков. С другой стороны, рубли, эмитированные под транзакционный спрос для сделок с капитализированными активами, могут выступать как источники пассивов кредитных организаций, а сами активы - как часть собственного капитала кредитных организаций. Это существенно снизит потребность в притоке иностранных сбережений и обеспечит быстрый рост пассивов без потери финансового суверенитета. Чтобы механизм капитализации активов заработал, требуются изменение законодательной базы в сфере защиты прав собственности, залогов, секьюритизации и планомерная работа по изменению соответствующей правоприменительной практики. Важнейшее препятствие из перечисленных – слабая спецификация и недостаточная защита прав собственности. Помимо основных мероприятий, способствующих капитализации активов, необходимы поддерживающие процедуры оценки активов, организованные рынки для торговли активами, поддерживающие котировки маркет-мейкеры, позволяющее капитализировать интеллектуальную собственность патентное право, синхронизация кросс-секторного регулирования. В итоге спецификация и создание эффективных правовых институтов защиты собственности вкупе с другими мерами способны обеспечить введение в оборот нефинансовых активов общей стоимостью порядка 100 трлн руб. в течение 10 лет.

Успешный опыт капитализации нефтегазовых запасов в стоимости акций крупнейших российских компаний свидетельствует, что передача контроля над активами иностранному капиталу не является необходимым условием их адекватной оценки. Без существенного ущерба объемам капитализации можно предусмотреть систему встроенных ограничений, способную предотвратить угрозу перехода стратегически важных активов в собственность нерезидентов, в том числе транснациональных компаний. Это могут быть долгосрочные арендные права вместо прав полной собственности распоряжения, различные ковенанты использования активов и возможности их отчуждения в пользу иностранных лиц.

Антиинфляционная политика. Важнейшие причины неэффективности существующей антиинфляционной политики – специфика используемых инструментов и недооценка влияния немонетарных факторов. Стерилизация денежной массы, которая продолжает использоваться как основной инструмент антиинфляционной политики, практически не оказывает влияния на немонетарную составляющую инфляции. Изъятие денег из экономики порождает ряд негативных эффектов. Негибкость механизма стерилизации, привязанного к ценам на нефть, создает искусственные перепады ликвидности; периодически возникает избыточная стерилизация, когда прирост спроса на деньги со стороны экономики не покрывается денежным предложением. Отставание динамики денежного предложения (денежной базы) от расширения спроса на деньги со стороны экономики (денежной массы) – один из важнейших источников системных рисков банковского сектора.

На смену стерилизации как основному антиинфляционному инструменту должна прийти гибкая стерилизация, не наносящая ущерба ликвидности банковского сектора и лишь дополняющая другие инструменты монетарной, бюджетной, таможенной и конкурентной политики.

Политика «дешевых денег», проводимая ФРС (Федеральная резервная система) США, с одной стороны, и политика российских монетарных властей по стерилизации рублевой денежной массы, с другой, поддерживали существенное различие между ставками в рублях и долларах, что провоцировало дополнительные приток капитала и эмиссию рублей. В итоге влияние стерилизации на динамику денежной массы оказывалось ограниченным, и ее эффективность как инструмента по сдерживанию монетарной составляющей инфляции резко упала.

Стерилизация экспортной выручки превратилась из инструмента борьбы с инфляцией в автаркичный механизм, не имеющий позитивных экономических эффектов.

Потребность в изъятии избыточной эмиссии.

Эмиссия рублей под приток валюты по счету текущих операций. Стерилизационный механизм не учитывает темп роста спроса на рубли. Необходимость эмиссии под приток валюты по внешним займам.

Рост внешних займов компаний и банков в иностранной валюте: 1.Эффект «избыточной стерилизации» 2.Процентные ставки в рублях существенно выше мировых Растущий приток валюты по счету текущих операций Высокие цены на нефть.

При существенной немонетарной составляющей российской инфляции требуется использование инструментов, направленных не на сдерживание роста денежного предложения, а на создание условий для роста предложения товаров и услуг через развитие конкуренции, снижение издержек бизнеса за счет развития инфраструктуры. Напротив, умеренно мягкая монетарная политика через расширение кредитования секторов, чья продукция подорожала в наибольшей степени, может способствовать сокращению немонетарной инфляции. Поэтому в условиях инфляции сдерживание кредитной экспансии должно касаться в первую очередь потребительского кредитования, которое лишь усугубляет разрыв между спросом и внутренним производством.

Предупреждение кризисов. Быстрый рост финансового сектора должен сопровождаться развитием механизмов, смягчающих последствия внешних и внутренних шоков. Связанный с увеличением активности кредитных организаций рост системных рисков банковского сектора вкупе с неразвитой финансовой инфраструктурой, неадекватными технологиями управления рисками, отсутствием эффективных механизмов сотрудничества внутри банковского сообщества, а также между банками и монетарными властями увеличивает вероятность банковского кризиса.

Последствия кредитного кризиса в США – яркий пример масштабного внешнего шока, для смягчения которого необходимо использовать все доступные инструменты. В первую очередь, это краткосрочное рефинансирование. Наметившаяся смена модели денежного предложения и переход к инфляционному таргетированию приводят к тому, что российские банки все чаще и в больших объемах будут нуждаться в поддержке ЦБ (Центральный банк). Поэтому в рамках совершенствования механизмов рефинансирования необходимо предусмотреть создание механизма реализации предметов нерыночных активов, выступающих в качестве залога по непогашенным кредитам Банка России. Важную роль играет улучшение практики корпоративного управления и риск-менеджмента. Однако часть масштабных рисков должны брать на себя финансовые власти. Пока недостаточно используются возможности взаимодействия с центральными банками других стран. Неформальные договоренности о согласованных интервенциях позволяют предотвращать и быстро пресекать спекулятивные атаки.

Снизить риски банковского бизнеса позволят институциональные улучшения - организованный рынок межбанковского кредитования, консолидация кредитных бюро, развитие синдицированного кредитования. Банку России необходимо выработать механизмы, которые ограничивали бы спекулятивные операции с производными инструментами банков и их дочерних структур.

Диверсификация банковской системы. На место изолированных эшелонов межбанковского рынка должен прийти механизм матричного деления, благодаря которому избыточная ликвидность крупнейших банков будет переходить к менее крупным специализированным банкам. Сегодня на межбанковском рынке сложились эшелоны: крупные банки работают с крупными, средние – в основном со средними. Такая структура препятствует переходу избыточной ликвидности к наиболее нуждающимся в ней - небольшим банкам. Более высокая рентабельность небольших специализированных банков позволяет им платить некоторую премию к стоимости ресурсов для крупных банков.

Однако система ранжирования лимитов, которые устанавливаются на кредитные организации на основе имеющейся у данного банка информации, существенно ограничивает скорость и объем перемещения ликвидных ресурсов между ликвидоизбыточными и ликвидодефицитными банками. Матрица уровней предполагает, что у банков сохраняется возможность классифицировать потенциальных партнеров на две группы. Сделки с приближенными могут носить внебиржевой характер. При возникновении избыточной ликвидности у одной группы банков она распределяется на организованном межбанковском рынке по конкурентным заявкам всех нуждающихся в ликвидности банков.

Организованная площадка межбанковского рынка – только один из каналов аллокации ресурсов внутри банковского сектора. Полноценная система рефинансирования должна быть дополнена такими каналами, как синдицированное межбанковское кредитование, выкуп облигационных выпусков, кредитных портфелей и закладных.

Синхронизация регулирования разных секторов финансового рынка.

Адекватность потребностям экономики и общества без существенного роста зависимости от зарубежных экономических агентов предполагает синхронное развитие разных секторов финансового рынка: провайдеров кратко-, долгосрочных ресурсов и услуг по управлению рисками. Отставание одного из сегментов финансового рынка может обернуться проблемами в других секторах. Например, слабое развитие инфраструктуры оценки рисков (включая страховые компании, рейтинговые агентства, кредитные бюро) может сдерживать развитие банковского сектора либо привести к опасному накоплению банковских рисков. Чтобы избежать таких провалов, необходима синхронизация регулирования разных секторов финансового рынка. Помимо интересов финансового рынка, без синхронного регулирования сложно пресекать кросс-секторные схемы легализации преступных доходов. Однако на практике все усилия в этом направлении за- частую сводятся к попыткам перераспределить надзорные функции (конфликты ФСФР (Федеральная служба по финансовым рынкам) и ЦБ о поднадзорности, желание Росфинмониторинга обладать правом отзыва банковских лицензий) либо организационно объединить существующие ведомства, создав мегарегулятор. Вместе с тем синхронное развитие нетождественно появлению мегарегулятора финансового рынка: анализ опыта зарубежных стран показывает, что добиться синхронного развития можно при различном уровне интеграции регулирующих органов.

Важнейшие предпосылки реализации модели мегарегулирования – универсализация финансовых продуктов и усложнение структуры участников рынка – в России лишь формируются. В России появились финансовые холдинги, но уровень интеграции бизнес-процессов и продуктов пока еще не высок. Даже накопительное страхование жизни, популярный во многих странах комбинированный продукт со страховой и инвестиционной составляющими, не играет существенной роли: взносы по таким программам едва превышают 8 млрд руб. в год (менее 0,1% ВВП, в большинстве развитых экономик- от 4 до 10%).

На современном этапе развития российского финансового рынка, важнейшими мероприятиями по синхронизации регулирования должны стать расширение практики подготовки консолидированной отчетности финансовых холдингов, налаживание каналов регулярного обмена информацией и опытом между регуляторами. Международный опыт не дает пока веских аргументов в пользу высокой эффективности мегарегулятора в предотвращении и купировании кризисных явлений. Модель мегарегулятора, в той или иной форме принятая примерно в 40 странах, еще не завершила проверку системным кризисом. Более того, в российских условиях велика вероятность потери управляемости в период становления нового регулирующего органа. В условиях молодого и нестабильного финансового сектора это обернется значительными потерями: вместо перспективных задач будут решаться текущие, организационные.

Немалое значение имеет и открытость рынка для новаций в регулировании. Если рынок непрозрачен и закрыт, то затрудняется развитие саморегулирования и системы рыночных индикаторов, таких как аудит, рейтинги, публичная отчетность, мнения консультантов и экспертов. В таком случае на мегарегулятор ложится очень ответственная задача одновременно обеспечить такое качество регулирования и институционального проектирования, которое позволило бы решить как текущие, так и перспективные задачи, и способствовать повышению прозрачности на всех сегментах рынка. Цена ошибки мегарегулятора существенно возрастает.

Неинфляционная кредитная экспансия. Государству следует более активно использовать механизмы неинфляционной кредитной экспансии для стимулирования экономического роста и повышения его качества. В России, в отличие от развитых экономик с низкой отдачей от инфраструктурных инвестиций, небольшие по мировым меркам вложения в модернизацию уже в течение 2-3 лет способны привести к существенному росту производительности труда, росту предложения товаров и услуг и, как следствие, снижению инфляционного давления. Благодаря этому в России возможно сочетание кредитной экспансии и умеренной инфляции.

Чтобы исключить существенные инфляционные последствия, механизм долго- срочного рефинансирования должен дополняться ограничениями на использование предоставленных средств. Среди механизмов, которые могут применяться для стимулирования неинфляционной кредитной экспансии банков и роста предложения товаров и услуг:

‐ рефинансирование валютных кредитов, выданных российским компаниям на покупку зарубежных компаний или технологий,

‐ рефинансирование кредитов в рублях, замещающих внешнее фондирование,

‐ рефинансирование кредитов в рублях, выданных предприятиям секторов, генерирующих немонетарную инфляцию,

‐ механизмы неинфляционной кредитной экспансии вполне способны заменить коррупционное прямое распределение бюджетных средств на безвозмездной основе.

Заключение

Прошедший кризис выявил необходимость создания глобальных антикризисных механизмов, в результате чего странами «Большой двадцатки» была принята декларация, предусматривающая использование следующих принципов для регулирования мировой финансовой системы: повышение транспарентности финансовых рынков путем более полного раскрытия информации; повышение эффективности регулирования и контроля за функционированием финансовых рынков; обеспечение целостности мирового финансового рынка путем усиления защиты инвесторов и потребителей, борьбы с незаконными операциями; укрепление сотрудничества национальных регулирующих органов в области движения капитала; реформирование международных финансовых организаций. На современном этапе необходимы четкие правила игры для всех участников международной финансовой системы, а не в рамках отдельных государств и регионов. На сегодняшнем этапе наиболее важным должно стать осознание необходимости проведения кропотливой работы по созданию совершенно новых подходов к регулированию финансовых процессов. Исходя из этого, можно предложить два возможных пути решения проблем регулирования мировых финансовых отношений, которые должны дополнять друг друга: 1) Разработка международных принципов, стандартов и глобальных инструментов, способных обеспечить стабильность ипредсказуемость финансовых процессов. 2) Формирование международной системы регулирования глобальной конкуренции и ограничительной деловой практики (как это происходит, например, в рамках ЕС или ВТО), с постепенным переходом к созданию специализированного международного института, наделенного правом регулирования главных форм международных экономических операций.

Согласно проведенному анализу были выявлены основные проблемы внебюджетных фондов, хозяйствующих субъектов, страхового рынка и денежно кредитной политики.

Анализ деятельности социальных внебюджетных фондов позволяет говорить о том, что в настоящее время в России существует необходимость в разработке новых, адекватных современным социально-экономическим условиям, механизмов и форм работы. Новые направления реформирования системы пенсионного, социального и медицинского страхования должны предусматривать соответствующее правовое, финансово-экономическое, методологическое, научно-информационное и кадровое обеспечение, разработку и внедрение инновационных технологий.

Для реализации потенциала предпринимательских необходимо обеспечить механизмы, при которых поддержка малого предпринимательства становится инструментом, обеспечивающим решение наиболее важных в текущей и стратегической перспективе проблем.

Развитию страхового рынка России, в настоящее время способствуют следующие факторы:

1. Интеграция в мировом экономическом сообществе;

2. Снятие «железного занавеса» между Россией и европейскими странами;

3.Увеличение количества поездок за границу, которые сопровождаются приобретением страховых полисов;

4. Развитие рыночных отношений в России, которые сопровождаются высокой деловой, финансовой и другими рисками.

Эффективность денежно-кредитной политики может быть существенно повышена за счет комплексного использования прямых и косвенных ее инструментов. Меры в денежно-кредитной сфере должны быть взаимоувязаны с мерами бюджетной и налоговой политики.

Библиография

- Вахрин, П. И. Финансы / П. И. Вахрин. - М.: «Дашков и Ко», 2012. - 630 с.

- Веронин П.Р. Финансовая структура экономических отношений: правовой аспект // Финансы и кредит. 2010. - №4. - С. 9-11

- Галанова М.Т. Особенность финансовых отношений: современный подход // Финансы и кредит. 2010. - №3. - С. 15-18

- Гарбузова В. Ф. Финансы и статистика / В.Ф. Гарбузова – М.: НОРМА, 2014. – 250 с.

- Гиляровская Л.Т. Финансовый анализ / Л.Т. Гиляровская - М.: ЮНИТИ-ДАНА, 2010. – 267 с.

- Грязнова А.Г. Финансы / Грязнова А.Г. - М.: Финансы и статистика, 2010. – 240 с.

- Дробозина А. Финансы. Денежное обращение. Кредит / А. Дробозина - М.: Финансы, 2010. – 156 с.

- Жученко, О.А. Инструменты финансовой системы и их использование / О.А. Жученко // Вестник государственного гуманитарного университета. – 2014. - № 3. – С. 65 – 73.

- Камаева В. Д. Экономическая теория / В. Д. Камаева – М: МГТУ им. Н. Э. Баумана, 2012. – 415 с.

- Ковалев В.В. Управление финансами / В.В. Ковалев - М.: Ф.Б.К. Пресса, 2012. – 278 с.

- Ковалева А.Н. Финансы в управлении / А.Н. Ковалева - М.: Юнити, 2012. – 215 с.

- Крымова В. Экономическая теория / В. Крымова - Алматы, 2011. – 260 с.

- Кукукина И.Г. Финансы / И.Г. Кукукина - М.: Юристъ, 2013. – 355 с.

- Лаврентьева А.С. Государственный бюджет: проблемы балансирования доходов и расходов // Проблемы современной экономики. – 2011. - №3. - С. 23-27.

- Литова С.Н. Государственный бюджет и его социально значимая функция // Проблемы современной экономики. 2011.- №1. - С. 31-33.

- Любушин Н.П. Теория экономического анализа / Н.П. Любушин - М.: Экономистъ, 2011. – 145с.

- Маметов К.Р. Финансовые отношения в современном мире // Проблемы современной экономики. 2010. - №4. - С. 27-29.

- Миляков Н.В. Финансы / Н.В. Миляков - М.: ИНФРА-М, 2010. - 432 с.

- Молякова Д. С. Финансы и статистика / Д. С. Молякова - М.: НОРМА, 2012. - 245с.

- Поляк Г.Б. Финансы. Денежное обращение. Кредит / Г.Б. Поляк: Учебник для вузов. – М.: ЮНИТИ-ДАНА, 2011. - 450с.

- Родионова В. М. Финансы / В. М. Родионова - М.: Финансы и статистика, 2013. – 365 с.

- Стояновой Е. С. Финансы / Е. С. Стояновой - М.: Перспектива. - 2013. – 325 с.

- Сумароков В. Н. Государственные финансы в системе макроэкономического. - М.: Финансы и статистика, 2013. – 310 с.

- Тосунян Г. А. Государственное управление в области финансов и кредита в России / Г. А. Тосунян. - М: Дело, 2013. – 400 с.

- Черник А.В. Финансовая система России / А.В. Черник - М.: 2012. - 245с.

- Чичканов, А. В. Финансовая система России: Проблемы развития // Чиновник. 2014. - №1. - С.5-7.

- Шахов, А. Ю. Финансовая система России // Макроэкономика. 2014. - №9. - С.7 -10.

- Яковлев И.Т. Стабильность современной финансовой системы // Деньги и кредит. 2010. - №3. - С. 12-14.

- Проектирование реализации операций бизнес-процесса «Планирование производства»

- Современная законодательно-нормативная база защиты государственной тайны (Правовая защита государственной тайны в РФ)

- Анализ характеристик системного программного обеспечения(КЛАССИФИКАЦИЯ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ)

- Государственная социальная помощь (Законодательство о государственной социальной помощи в РФ)

- Социальное страхование, его функции

- Учетная политика для целей налогообложения: цели, задачи, формирование, применение

- Изучение формирования организационной структуры управления предприятием

- Общая характеристика заключения гражданско-правового договора.

- Теория перевода(Методология перевода)

- Особенности употребления артикля с неисчисляемыми существительными в английском языке

- Основные функции в системе менеджмента (Функции менеджмента в рыночной экономике)

- Роль кредита в стимулировании эффективности воспроизводства и влияние его на(Цены и финансово-кредитные отношения)