Современный банковский маркетинг: методы и тенденции развития (Виды услуг, спрос на банковские услуги)

Содержание:

Введение

Актуальность темы курсовой работы обусловлена необходимостью развития теории становления банковского маркетинга в условиях современных рыночных отношениях. Переход к рыночным отношениям и осуществление экономических реформ вызвали необходимость реформирования банковской системы и приведение ее в соответствие с международными стандартами с учетом ее особенностей.

Проблемы развития российских коммерческих банков, их способность быстро и результативно решать новые задачи, которые выдвигает рынок, представляется возможным именно на основе современных методов управления и творческого использования потенциала банковского маркетинга.

На мой взгляд, вопросы комплексной организации системы банковского маркетинга, его реализации коммерческими банками на основе нововведений по продвижению банковских продуктов и услуг на финансовый рынок, а также обоснования каналов доставки их до потребителей в современных условиях мало исследованы. Поэтому тема исследования представляется актуальной, определяет необходимость оптимизации организационной структуры коммерческого банка на основе комплексной реализации системы маркетинга.

Основной целью курсовой работы является обоснование методологии маркетинга в коммерческом банке и тенденций его организации на современном этапе.

Задачи курсовой работы:

- выявить специфику банковского маркетинга в коммерческом банке;

- дать характеристику услуг в банковском маркетинге

- рассмотреть организационную структуру банка и маркетинговую службу

- рассмотреть тенденции развития банковского маркетинга.

Объектом исследования является маркетинговая деятельность российских коммерческих банков.

Методологической и теоретической основой курсовой работы послужило использование системного подхода к анализу предмета исследования, концептуальных подходов, изложенных в трудах российских ученых по вопросам банковского маркетинга, рыночной экономики и современных тенденций ее развития. Научная новизна курсовой работы заключается в методологическом обосновании комплексной системы маркетинга в российских коммерческих банках. Исследование теоретических и практических вопросов банковского маркетинга в российских коммерческих банках привело к следующим результатам, содержащим научную новизну:

- выявлена специфика банковского маркетинга в коммерческом банке;

- определены принципы, цели и задачи банковского маркетинга;

- рассмотрена организационная структура банка и маркетинговая служба;

- рассмотрены тенденции развития банковского маркетинга.

Глава 1. Специфика банковского маркетинга

Глава 1.1. Банковский маркетинг в России

Рассмотрим формирование банковского маркетинга в России. Коммерческие банки начали создаваться в 1988–1989 гг. Особенность новой банковской системы заключается в том, что она представлена в основном коммерческими банками, причём большую часть их в начале 90-х гг. составляли мелкие банки с уставным капиталом менее 100 млн. руб. Поэтому в первые годы своего функционирования для большинства коммерческих банков понятие банковского маркетинга как такового по существу отсутствовало. Это связано, прежде всего, с тем, что отсутствовала рыночная конъюнктура в общепринятом понимании, банки не были укомплектованы профессиональными кадрами, слабо внедрялся зарубежный опыт. Реально же о банковском маркетинге можно говорить лишь с 1991–1992 гг. в этот период банковский маркетинг стал «реальной объективностью» и постепенно начал использоваться российскими коммерческими банками. Особенностью маркетинга в нашей стране стало использование зарубежного опыта, направленного на расширение депозитов вкладов путём привлечения сбережений юридических и физических лиц.

Внедрение маркетинга в банковскую сферу в России происходит параллельно процессу перехода к рынку всех структур и сфер хозяйства. Это обстоятельство еще более усиливает значение современного маркетинга. Каждый банковский руководитель и специалист должен ныне выступать в качестве эксперта по маркетингу. Чтобы выжить, банки вынуждены предлагать самый широкий набор банковских услуг. Они теперь акцентируют все свое внимание на максимальном удовлетворении нужд клиентов как основы рыночной деятельности.

Маркетинг - это стратегия и философия банка, требующая тщательной подготовки, глубокого и всестороннего анализа, активной работы всех подразделений банка от руководителей до низовых звеньев. Маркетинговый подход предполагает первоочередную ориентацию банка не на свой продукт, а на реальные потребности клиентуры. Поэтому столь необходимо тщательное изучение рынка, анализ изменяющихся вкусов и предпочтений потребителей банковских услуг. В рамках современного маркетинга меняются отношения банка и клиента. Деятельность банка, как известно, основывается на повторяющихся операциях. Отсюда его стремления направлены на то, чтобы сохранить и расширить клиентуру, стать центром финансового обслуживания людей на длительную перспективу.

Банковский маркетинг, следовательно, можно определить как поиск и использование банком наиболее выгодных рынков банковских продуктов с учетом реальных потребностей клиентуры. Это предполагает четкую постановку целей банка, формирование путей и способов их достижения и разработку конкретных мероприятий для реализации планов.

В рамках маркетинговой деятельности очень важна и вторая сторона проблемы - объем затрат, которые понесет банк в результате разработки и продвижения новых продуктов.

Все отмеченное выше, совершенно естественно потому, что рыночная экономика предполагает развитие экономических методов управления совокупным денежным оборотом страны, а также методов маневрирования кредитными ресурсами. Поэтому в переходный к рынку период установлены единые для всех коммерческих банков требования, в числе которых такие, как:

- обязательное отчисление всеми коммерческими банками в фонд регулирования кредитными ресурсами;

- установление стандартов банковской ликвидности и официальной ставки процента Центрального банка;

- прямое кредитование банковских учреждений;

- осуществление операций с краткосрочными и долгосрочными ценными бумагами.

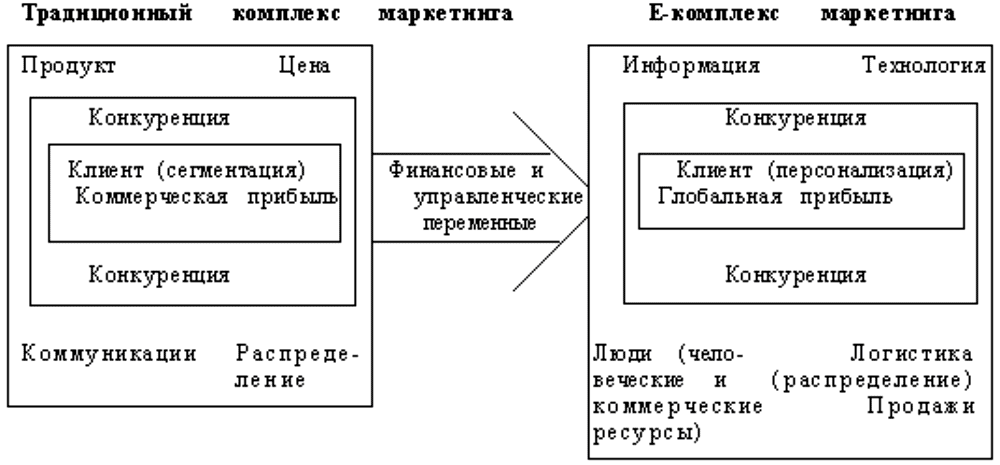

Сегодня банковский маркетинг предполагает использование определенного набора технических приемов с целью удовлетворения потребностей клиентов в банковском обслуживании доходным для банка образом. Комплекс банковского маркетинга, включающий определение товаров (услуг), установление цен на них, методы распространения и стимулирования сбыта, коммуникационные стратегии играют первостепенную роль в успешном функционировании банка на рынке. Реализация продуктов и услуг - важнейшая задача в деятельности любого предприятия, работающего в условиях рыночных отношений. Не исключение и банковский сектор. Задачей руководства каждого банка и целью всех его служб является привлечение клиентуры, расширение сбыта своих услуг, завоевание рынка и рост получаемой прибыли. Для решения этой задачи банк должен стремиться удовлетворить максимум потребностей своих клиентов.

Банковский маркетинг сегодня тесно связан с новыми формами расчетов, в максимальной степени учитывающими характер хозяйственной деятельности клиентов банка, их финансовое состояние и другие факторы, влияющие на скорость денежного оборота. Банк заинтересован не только в привлечении вкладов, но и в активном использовании привлеченных средств как юридических, так и физических лиц в целях кредитования. Отсюда следует, что основным принципом банковского маркетинга является комплексность маркетингового процесса в банке, взаимосвязанность процессов планирования, анализа, регулирования и контроля, как в сфере отношений банка с вкладчиками средств, так и в сфере кредитных вложений.

Сложившаяся в России ситуация побуждает банки постоянно совершенствовать свою деятельность на основе среднесрочной и долгосрочной маркетинговой стратегии. Чтобы выжить в конкурентной борьбе, банки должны вводить в практику новые виды обслуживания, бороться за каждого клиента, ориентируясь на прозрачность и легальность всех операций. Выявление наличествующего и потенциального рыночного спроса и требований клиентов к банковским продуктам и услугам путем комплексного исследования состояния финансового рынка и перспектив его развития является одним из приоритетных направлений банковского маркетинга. Эффективная организация деятельности по созданию новых и совершенствованию предоставляемых банковских продуктов позволяет полнее удовлетворять запросы всех категорий клиентов, обеспечивая не только приток новых клиентов, но и укрепление отношений с уже привлеченными вкладчиками.

Стремление к интеграции в европейскую финансовую систему ориентирует российские банки, прежде всего на расширение ассортимента банковских продуктов и услуг, исходя из реальных возможностей банка и требований мирового финансового рынка. Одним из немаловажных аспектов маркетинговой политики банка является планирование и координация деятельности банка на финансовом рынке. Поддержание и развитие имиджа банка как надежной, ориентированной на потребности клиента организации, осуществляется путем проведения мероприятий и акций рекламного характера. Такие акции призваны убедить вкладчиков в том, что банк, прежде всего, надежен, и может предложить уникальный продукт.

Каждый год в развитии банковского сектора происходят качественные изменения, в том числе и в структуре банковских услуг. Аналитики отдают пальму первенства потребительскому кредитованию.

Практически все ведущие российские банки предлагали различные виды кредитов: на покупку товаров массового потребления, кредиты на пополнение банковского счета, кредиты на приобретение квартиры, автомобиля, бытовой техники и т. д. По оценкам специалистов, бум на рынке розничного кредитования не только продолжится, но и усилится за счет выхода на этот рынок региональных банков и активной экспансии западных игроков.

Экспресс-кредитование и кредитные карточки, также получили массовое развитие. Тенденция эта продолжится. Кредитные карточки банки выдают не только постоянным клиентам или сотрудникам, работающим в организациях, находящихся на обслуживании в банке, но и любому обратившемуся.

Вырос также объем экспресс-кредитования. Количество выданных экспресс-кредитов исчисляется миллионами. Экспресс-кредиты наряду с пластиковыми карточками стали одной из самых распространенных и доступных массовому потребителю банковских услуг.

Банкиры отмечают интенсивное развитие SMS-сервиса для владельцев пластиковых карточек. Но если раньше SMS-банкинг предлагал клиентам только информационные услуги (сообщения об остатке средств, зачислении и списании сумм, мини-выписка и т.д.), теперь банкиры пошли дальше. В настоящее время обмен SMS-сообщениями приобрел по-настоящему массовый характер, что явилось стимулом для развития SMS-банкинга как полноценного дистанционного банковского обслуживания, позволяющего осуществлять управление банковским счетом клиента через SMS. Можно с уверенностью говорить о том, что этот сервис из разряда услуги для избранных превратился в массовый продукт.

На третьем месте - автоматизация платежей, подготовка к переходу на чиповые карточки и развитие региональных сетей.

Развивая потребительское кредитование, банкиры одновременно автоматизируют процесс погашения кредитов. В настоящее время практически все банки, активно развивающие потребительское кредитование, оснастили свои банкоматы функцией приема наличных.

Ведущие специалисты и эксперты указывают на настоятельную необходимость повышения стратегической и организационной роли банковского маркетинга, который базируется на эффективном использовании новых информационных технологий.

Как утверждают специалисты, развитие сферы банковских услуг в России в ближайшее время будет проходить в духе тех глобальных тенденций, которые принято обозначать, как «интеграция мировых рынков», «новая экономика», «информационная революция», «электронный бизнес».

В современном банке маркетинг лежит в основе функционирования основных подразделений. Мозговым центром - организатором маркетинга в российских банках нередко выступает коммерческий отдел. Он непосредственно занимается изучением рынка, сбором информации, ее анализом, разработкой стратегии освоения рынка. По рекомендации данного отдела банк увеличивает или уменьшает объемы предоставляемых услуг, внедряет новые продукты.

На основе изучения информации о рынке коммерческий банк разрабатывает свою маркетинговую политику, которая может быть различна: продажа освоенных услуг старым клиентам, реализация прежних услуг новым клиентам на старом рынке, продажа старых услуг на новом рынке, оказание новых услуг на старом, давно освоенном рынке, предоставление новых услуг на новом рынке. Опыт показывает, что этот последний тип стратегии банка является наиболее рискованным, но, обычно, и самым прибыльным.

Успешная работа российского коммерческого банка сегодня немыслима без глубокого изучения рыночной конъюнктуры, гибкого реагирования на любые изменения, происходящие на рынке; без оценки возможностей своих конкурентов и без продуманной маркетинговой стратегии банковской деятельности. Наши отечественные банки все шире изучают зарубежный опыт маркетинга для того, чтобы сделать свою деятельность более эффективной и прибыльной.

В сфере маркетинга банковских продуктов для российской практики стали характерны следующие тенденции:

- Все большее число банков как крупных, так средних и мелких приступили к серьезному комплексному исследованию рынка и в первую очередь — банковских услуг;

- Приоритетной в данной области стала ориентация банков на реальные потребности клиентуры для чего осуществляется ее сегментация;

- Банки не только активно изучают запросы клиентов, но и энергично на них воздействуют, разрабатывая и внедряя разные банковские инновации, в частности, новые банковские продукты;

- При реализации банками на практике требований современного маркетинга характерным становится решение рыночных задач в единой системе, в комплексе;

- Работа всех служб и подразделений банков подчиняется задаче своевременного и качественного выполнения маркетинговых программ;

- При формировании и практической реализации маркетинговых программ банков происходит постепенная переориентация от текущих к перспективным планам;

- В организационную структуру банка, как правило, вводится специальное подразделение по маркетингу, координирующее всю деятельность в указанной области;

- Разработка и внедрение новых, модернизация имеющихся банковских продуктов становится главным содержанием маркетинговой политики банков;

- Огромное внимание уделяется формированию и упрочению имиджа продуктов, предлагаемых банком рынку;

- Существенно усиливается контроль за действиями конкурентов с целью осуществления своевременной реакции банка на их действия на рынке;

- К разработке новых идей в маркетинге, новых видов банковских услуг все чаще привлекается не только коллектив маркетингового подразделения, но и все сотрудники кредитного учреждения;

- Проведение многоплановых и разнообразных маркетинговых исследований становится основой выживания банка на рынке, базой его финансового благополучия, уменьшения риска;

- В расширяющихся масштабах вся деятельность банка на рынке происходит на основе единой концепции, пронизывающей все стадии разработки производства и сбыта банковских продуктов;

- Последовательно возрастает значение прогнозирования рынка, определения и упрочения конкурентной позиции банка;

- Маркетинг направляется на наиболее эффективное использование конкурентных преимуществ банка;

- Постоянно возрастает роль коммуникационной политики, в частности постоянного совершенствования взаимодействия банков с потребителями их продукции.

В настоящее время маркетинг применяется для оптимизации системы управления банковским учреждением, позволяет разрабатывать долгосрочные среднесрочные и краткосрочные программы развития, создавать уникальный банковский продукт и внедрять инновации, фокусировать усилия на сегменте, приспосабливаться к рыночным изменения, проводить гибкую ценовую политику, обеспечивать антикризисное управление, определять ключевые факторы успеха, строить корпоративный фирменный стиль.

1.2. Задачи, цели и принципы банковского маркетинга

В рамках маркетинга в банках в полной мере должны реализовываться следующие общие принципы:

- Направленность действий всех банковских работников на достижение конкретных рыночных целей.

- Комплексность процесса функционирования маркетинга (планирование, анализ, регулирование и контроль).

- Единство перспективного и текущего планирования маркетинга.

- Контроль за принимаемыми маркетинговыми решениями в качестве основы их практического воплощения.

- Разностороннее и масштабное стимулирование творческой активности и инициативы каждого работника банка.

- Обеспечение заинтересованности работников в постоянном повышении своей квалификации.

- Создание благоприятного психологического климата в коллективе банка.

Цели банковского маркетинга:

- Формирование и стимулирование спроса.

- Постоянное привлечение новых клиентов.

- Обеспечение обоснованности принимаемых управленческих решений и планов работы банка.

- Расширение объемов предоставляемых услуг, рыночной доли и прибылей.

Основные задачи маркетинга в банке:

- Обеспечение рентабельной работы банка в постоянно изменяющихся условиях денежного рынка.

- Гарантирование ликвидности банка в целях соблюдения интересов кредиторов и вкладчиков, поддержания общественного имиджа банка.

Ключевой задачей маркетинга вообще, и в банковской сфере в особенности, является исследование рынка. В рамках этой проблемы осуществляется, в частности, сбор информации, необходимой для исследования рынка, изучение товара и определение его цены, организация сбыта услуг

Глава 2. Характеристика услуг в банковском маркетинге

2.1. Виды услуг, спрос на банковские услуги

Услуга банка - это средство удовлетворения потребности клиентов.

Предоставление банковских услуг - это основная деятельность любого банка. Для того чтобы получить прибыль, банковское учреждение должно создать свою услугу, необходимую клиенту, определить ее цену, выйти с ней на рынок и реализовать ее. Иными словами, банковская услуга - это услуга, удовлетворяющая какой-нибудь спрос и предназначенная для продажи на рынке. Товар банка специфичен - это банковские услуги, которые представляют собой операции с деньгами и ценными бумагами, а также посреднические операции и консультационные услуги финансового характера.

В соответствии с законом "О банках и банковской деятельности в России" банки могут оказывать клиентам следующие услуги, в том числе:

а) привлекать вклады (депозиты) и предоставлять кредиты по соглашению с заемщиком;

б) осуществлять расчеты по поручениям клиентов и банков-корреспондентов, в том числе и их кассовое обслуживание;

в) открывать и вести счета клиентов и банков-корреспондентов, в том числе иностранных;

г) финансировать капитальные вложения по поручению владельцев или распорядителей инвестируемых средств, а также за счет собственных средств банков;

д.) выпускать, покупать, продавать и хранить платежные документы и ценные бумаги (чеки, аккредитивы, векселя, акции, облигации и другие документы) осуществлять иные операции с ними;

е.) выдавать поручительства, гарантии и иные обязательства ха третьих лиц, предусматривающие исполнение в денежной форме;

ж.) приобретать права требования по поставке товаров и оказанию услуг, принимать риски исполнения таких требований и инкассировать эти требования (форфейтинг), а также выполнять эти операции с дополнительным контролем за движением товаров (факторинг);

з.) покупать у российских иностранных юридических и физических лиц и продавать им наличную иностранную валюту, находящуюся на счетах и во вкладах;

и.) покупать и продавать в России и за ее пределами драгоценные металлы, камни, а также изделия из них;

к.) привлекать и размещать драгоценные металлы во вклады, осуществлять иные операции с этими ценностями в соответствии с международной банковской практикой;

л.) привлекать и размещать средства и управлять ценными бумагами по поручению клиентов (доверительные (трастовые) операции);

м.) оказывать брокерские и консультационные услуги, осуществлять лизинговые операции;

н.) производить другие операции и сделки по разрешению Банка России, выдаваемому в пределах его компетенции.

Классификация услуг банка.

- Кредитные услуги - это отношения между банком и клиентом (заемщиком или дебитором) по предоставлению определенных денежных сумм на основании принципов срочности, платности и возвратности. Существуют две основные группы кредитных операций: первые - когда банк выступает как кредитор (активные); вторые - банк выступает как дебитор или заемщик (пассивный). Клиентами банка могут быть физические или юридические лица, другие банки, либо финансовые учреждения. В качестве активных кредитных операций выступают ссудные операции, проводимые с клиентами и другими банками.

- Пассивные кредитные операции представляют собой получение межбанковского кредита

- Депозиты - услуги, которые дают возможность банкам аккумулировать временно свободные денежные средства клиентов и рыночных экономических контрагентов.

- Расчетно-кассовые услуги - расчеты и платежи с клиентами и банковскими учреждениями.

- Инвестиционные операции и ценные бумаги. Банковские инвестиции - это вложение денежных средств в различные отрасли народного хозяйства. Прямые инвестиции осуществляются посредством реальных активов и вложения средств банка в конкретное производство. Портфельные инвестиции осуществляются долгосрочных денежных ссуд в национальной или иностранной валюте.

- Трансформация ссудных капиталов. Производство банковских операций таких как факторинг, лизинг, траст и других.

- Консультационные и аудиторские услуги своим клиентам, контрагентам, акционерам и прочие.

Коммерческий банк существует постольку, поскольку имеется спрос на его услуги. В зависимости от спроса на финансовые услуги банк вырабатывает конкретную маркетинговую стратегию и придерживается ее в своей деятельности. Спрос на банковские услуги со стороны клиентов может быть нескольких видов.

-

- Отрицательный спрос, т.е. предлагаемый вид банковских услуг или продуктов по каким-либо причинам не устраивает рынок, и он ее отвергает. В таком случае банк придерживается конверсионной стратегии маркетинга.

Существует несколько причин отрицательного спроса:

-

-

- услуга, которую предлагает банк, опередила требования клиентов, и они еще не почувствовали ее преимуществ. Здесь задачей маркетинга является привлечение клиентов с помощью рекламы, предложения и разъяснения новых видов услуг;

- клиенты не знают о новом виде предоставляемых банком услуг и соответственно не пользуются ими. Целями маркетологов банка в подобной ситуации являются создание имиджа новой услуги, ознакомление с ней клиентов;

- предлагаемая банком услуга уступает по качеству аналогичным услугам, оказываемым банками-конкурентами. В этом случае необходимо найти новый рыночный сегмент для услуги или изменить ее таким образом, чтобы она была более привлекательной для потребителя.

-

2. Нулевой спрос, при существовании которого потребитель не проявляет интереса к предлагаемой услуге, но и не отвергает ее полностью.

Причины существования нулевого спроса аналогичны причинам отрицательного спроса. Задачами маркетологов здесь также являются создание условий для повышения спроса изданные услуги (стимулирующий маркетинг) или нахождение новых рыночных ниш, продвижение на рынок других услуг.

3. Уменьшающийся (падающий) спрос, предполагающий ремаркетинг. Этот вид спроса появляется в результате насыщения рынка, его ограничения, морального старения предлагаемой услуги, изменения экономико-политических, экономических, правовых и прочих внешних условий деятельности банковского учреждения.

4. Сезонный (непостоянный) спрос, который обусловлен изменениями объемов и условий, запрашиваемых клиентами услуг в зависимости от сезонных колебаний, колебаний моды, традиций или обычаев. Изменение такого спроса может быть сглажено с помощью инструментов синхромаркетинга. Анализ колебаний банковского рынка проводится с помощью экономико-статистических методов.

5. Латентный (скрытый) спрос, существующий при невозможности удовлетворения банком спроса отдельного сегмента рынка или определенной контактирующей с банком аудитории. При этом необходим развивающий маркетинг, предполагающий анализ скрытого спроса с целью превращения его в активный. Чаще всего акцент делается на улучшении характеристик использования той или иной банковской услуги с помощью дополнительного сервисного обслуживания.

6. Полный спрос, при котором необходим поддерживающий маркетинг. Здесь наблюдается определенный баланс между спросом и предложением, для поддержания которого может быть снижена цена предлагаемой банком услуги. Целью маркетинговой деятельности в этом случае является перспективный анализ маркетинговой стратегии, так как подобная ситуация обычно не бывает продолжительной.

7. Ажиотажный спрос - несоответствие между желаниями клиентов и возможностями их удовлетворения со стороны банка.

2.2. Исследование рынка и его сегментация

Ключевой задачей маркетинга вообще и в банковской сфере в особенности, является исследование рынка. В рамках этой проблемы осуществляется, в частности, сбор информации, необходимой для исследования рынка; изучение товара и определение его цены; организация сбыта услуг.

Сбор информации необходим для выявления реального и потенциального рынков коммерческого банка, изучения потребностей и перспектив этого рынка. Для оценки рынка конкретизируется доля, принадлежащая банку, в том числе доля рынка займов и депозитов, а также доля рынка отдельных видов услуг; делается сравнение рынка данного коммерческого банка с рынком других конкурирующих банков.

Особую роль для детального анализа рынка имеет его сегментация, заключающаяся в том, что для определения своих преимуществ по сравнению с возможностями конкурентов банк ищет и находит наиболее подходящий ему сегмент рынка, выявляет конкретные группы потребителей, служащих предметом повышенного интереса банка, в отношении которых будут проводиться интенсивные исследования и работа по продвижению услуг. В основе сегментации рынка лежит характер банковских услуг (кредитные, операционные, инвестиционные и прочие) и клиентурный признак (юридические и физические лица, корпорации, банки-корреспонденты, государственные органы). В практике применяется также географическая, демографическая, психокультурная и поведенческая сегментации.

Сегментация открывает возможность:

- более точно оценить целевой рынок с точки зрения потребностей клиентов; выявить преимущества или недостатки деятельности банка в освоении конкретного рынка;

- более рельефно и отчетливо поставить цели и прогнозировать реальность успешного осуществления маркетинговой программы.

Для проведения сегментации требуется соблюдение следующих условий:

- сегмент должен быть достаточно весомым, чтобы были оправданы расходы, связанные с проведением кампании по продвижению новых услуг на рынок;

- ответная реакция на действия банка группы людей или компаний, выбранных в качестве целевого рынка, должна выгодно отличаться от реакции других сегментов.

В клиентурном рынке обычно выделяют пять сегментов:

1. Юридические и физические лица, являющиеся собственниками или ведущие операции с недвижимостью.

2. Корпорации, финансово-промышленные группы.

3. Институциональный рынок (банки-корреспонденты).

4. Правительственный рынок (органы федерального и регионального правительства, местные органы власти).

5. Юридические и физические лица по линии доверительных услуг.

Глава 3. Организационная структура банка и маркетинговая служба

3.1. Ценообразование в комплексе маркетинга

Важное место в системе банковского маркетинга и маркетинга вообще занимает ценовая политика. Деятельность банка в области ценообразования имеет свою «дорожку шагов»:

- Роль цен в достижении магистральных (стратегических) целей маркетинга (обеспечение выживаемости, прибыли, завоевание лидерства на рынке и т.д.).

- Анализ рынка сбыта (оценка динамики спроса; определение вероятных объемов услуг, которые реально реализовать на рынке в течении конкретного отрезка времени по предполагаемым ценам; эффективность рекламы; сезонность и другие показатели, которые по мнению банка должны входить в комплексный анализ ранка сбыта).

- Оценка суммы изменений суммы издержек при различных уровнях объема предоставляемых услуг и при использовании различных технологий (наиболее часто используется анализ услуг по их рентабельности);

- Анализ цен на аналогичные услуги, установленные конкурентами (качество и скорость обслуживания клиентов, соответствие услуг пожеланиям клиентов, комплексный характер предоставляемых услуг и т.д.), положение банка на рынке относительно конкурентов;

- Выбор методов ценообразования (пути и методы ценообразования избираются банком с учетом общественного авторитета, имиджа банка, его территориального местоположения, наличие сети филиалов и отделений, воздействие государственных органов, пайщиков и множества других обстоятельств)

В условиях рынка в отношении новых услуг банки используют следующие виды цен:

- «снятие сливок»;

- цена за внедрение продукта на рынок (предложение цен более низких, чем установленные на рынке);

- «психологическая» цена (цена зафиксирована чуть ниже какой-нибудь круглой суммы);

- цена лидера на рынке (предлагается ведущим банком);

- цена с возмещением издержек производства (себестоимость + прибыль);

- престижная цена или цена за услуги очень высокого качества.

В условиях сформировавшегося рынка сбыта используются следующие основные виды цен:

- скользящая падающая цена (изменяется в зависимости от спроса и предложения);

- долговременная цена (реальна в отношении массового спроса);

- цена потребительского сегмента рынка (цена на аналогичные виды услуг, реализуемых разным группам клиентов);

- эластичная цена (обеспечивает быструю реакцию на соотношение спроса и предложения);

- преимущественная цена (используется банками, занимающими доминирующее положение на рынке);

- договорная цена (предполагает значительные скидки клиентам, выполняющим обусловленные договором конкретных условий).

3.2 Структура банка

Специфика работы банка на рынке, особенности стратегической программы, среды, в которой он действует и целый ряд других факторов предопределяют его организационную структуру, которая призвана максимально соответствовать обстановке рынка. Можно считать, что в любом коммерческом банке России должны присутствовать следующие организационные структурные элементы:

- правление банка; подразделение автоматизации банковских работ;

- подразделение бухгалтерского учета и отчетности; подразделение маркетинга и аналитических исследований; подразделение стратегического развития;

- подразделение трастовых операций;

- подразделение по работе с вкладами населения;

- подразделение депозитов и ценных бумаг;

- подразделения долгосрочного и краткосрочного кредитования и инвестиций.

- Разные банки в свою функциональную структуру постоянно вносят различные изменения с тем, чтобы она содействовала выполнению поставленных перед ними задач. Структура банка не представляет нечто застывшее, а постоянно модернизируется в соответствии с его новыми целями и задачами. В то же время на организационное строение банка большой отпечаток откладывает его внутренняя культура, наличие традиций, определяющих основы поведения руководителей и сотрудников. Любые изменения в структуре банка, которые обусловлены: внедрением в практику новых услуг, изменениями в характере обслуживания клиентов, намерением руководства расширить степень охвата рынка, использованием более совершенной техники, новых методов работы порой коренным образом изменяют требования к персоналу банка. Для решения кадровых проблем для российских коммерческих банков рекомендуется следующая система мероприятий: обеспечивать продвижение по службе только по достигнутым результатам с учетом умения ладить с другими людьми;

- всемерно «продвигать» молодежь, максимально ей помогая;

- принимать на работу только на конкурсной основе;

- формировать собственные информационные кадровые фонды, вести кадровую статистику;

- осуществлять ротацию кадров;

- создавать условия для постоянного повышения квалификации сотрудников;

- систематически проводить жесткие аттестации;

- заранее готовить работников на перспективу;

- брать на работу только с испытательным сроком;

- всемерно содействовать развитию инноваций, рационализации и т.д.; совершенствовать организационную структуру;

- ориентировать работников на долгосрочный позитивный результат; постоянно проводить социологические исследования;

- управлять коллективом на основе предвидения возможных изменений; не допускать конфликтных ситуаций;

- наладить постоянное обучение кадров.

Организация звена такого рода во многом зависит от уровня развития банка. Для российского маркетинга в банковском бизнесе особенно характерны следующие направления деятельности:

- обеспечение рынка сбыта банковских услуг;

- определение характера функционирования банка на рынке;

- налаживание партнерских отношений с клиентурой;

- создание условий для конкурентоспособности банка;

- формирование ценовой политики;

- реклама;

- изучение конкурентов;

- анализ рыночной ситуации;

- совершенствование маркетинговой политики.

К специалистам по банковскому маркетингу предъявляются следующие требования:

- наличие глубоких макроэкономических познаний;

- детальное знание рынка, законов его развития,

- специфики и динамики рыночных отношений в России и других странах;

- доскональное освоение узкой маркетинговой специальности, являющейся для конкретного работника основной;

- свободная ориентация во всей совокупности экономических отношений в области рынка, в их взаимозависимости и взаимообусловленности;

- предприимчивость, ответственность, честность, принципиальность,

- физическое здоровье и некоторые другие.

Глава 4. Тенденции развития банковского маркетинга

4.1 Базы данных, ориентированных на клиента

В отношениях между банками и клиентами используются три типа информации:

Макроинформация, которая находится в распоряжении специалистов по маркетингу, включает данные о возрастных, профессиональных и прочих характеристиках всех клиентов банка. Эта информация используется службами маркетинга для анализа существующего портфеля активов банка и для разработки новых банковских продуктов и услуг.

Микроинформация, используемая коммерческими консультантами, включает различные характеристики клиента, его поведение и привычки. Такая информация может накапливаться в компьютере консультанта, который использует ее для персонализации отношений с клиентом.

Мезоинформация, занимающая промежуточное положение между названными выше категориями, представляет собой информацию общего характера, которая позволяет осуществлять сегментирование клиентов по отдельным критериям, определять их свойства (атрибуты), качества и т.д.

Современный маркетинг требует полной и реалистичной, а не фрагментарной информации о клиенте.

Сфера операционной коммерческой деятельности банка должна быть не только пользователем, но и источником информации: любые контакты и сделки с клиентом должны вноситься в базу данных (“запоминаться”), в которой уже содержатся данные о клиенте, полученные в ходе маркетинговых исследований. Причем новые данные должны поступать в информационную систему не автоматически (немедленно), а определенными наборами (лотами) после их обработки и необходимого контроля.

Для улучшения обслуживания клиентов банки все чаще объединяются с партнерами по сбыту, не принадлежащими к банковскому сектору.

Чтобы извлекать максимально полный доход от информации о клиенте, определенным образом структурированная база данных о клиентах должна постоянно анализироваться и дополняться, по крайней мере, по трем направлениям:

- возможности все более глубокого сегментирования клиентов — например, по их ожиданиям или по уровню рентабельности операций по их обслуживанию. В последнее время некоторые банки осуществляют сегментирование клиентов по уровню цен на используемые ими услуги;

- моделирование структурного “профиля” клиентов, например, по их социально-демографическим характеристикам; это предполагает постоянный сбор информации о клиентах, начиная с неформальной регистрации различных событий в их жизни (например, данных об изменении их гражданского состояния, о крупных расходах на приобретение предметов длительного пользования и т. д.) и до создания автоматизированной картотеки;

- моделирование будущего поведения клиентов, позволяющее опередить конкурентов и добиться положительного ответа клиента на предложение банка приобрести новый банковский продукт.

4.2 Оптимизация банковских сетей распределения

Повышение конкурентоспособности сетей распределения финансовых продуктов и услуг является серьезным вызовом для банковского маркетинга. Речь идет одновременно об адаптации каналов сбыта к различным категориям банковской клиентуры и о сокращении связанных с этим издержек. Сегментирование сетей распределения, направленное на сокращение издержек, ведет к разработке новых подходов в области маркетинга, важнейшими среди которых являются:

- адаптация размеров и организационной структуры пунктов продажи к ожиданиям клиентов;

- развитие способов сбыта, направленных на улучшение условий продажи;

- использование внешних каналов сбыта, позволяющее увеличивать объем предложения путем заключения соглашений о партнерстве (это особенно важно для специализированных институтов, не имеющих развитой сбытовой сети);

- организация местных пунктов продажи путем передачи всех или части существующих сетей партнерам на условиях франчайзинга;

- расширение предложения услуг по своим собственным каналам за счет развития методов “прямого маркетинга”, создания оптовых баз и прямых банков, использующих центры приема телефонных обращений клиентов, сеть Интернет и другие способы передачи информации.

Одна из главных задач банковского маркетинга состоит в том, чтобы предложить руководству банка продуманную и последовательную стратегию развития различных каналов сбыта, которая исключала бы раздробление усилий и средств на реализацию отрывочных и разрозненных инициатив, часто являющихся источником внутренних конфликтов в банках. Успех распределения и сбыта банковских продуктов и услуг во многом зависит от организации гармоничных отношений в условиях неизбежного умножения и расширения внутренних и внешних сетей межличностных и технологических связей.

4.3. Совершенствование банковского обслуживания и реклама

Если первоначально маркетинг ограничивался, главным образом, рамками реализации производственной банковской продукции и услуг, то ныне он превратился в теорию и практику управления всей производственно-сбытовой деятельностью банка. Современный банковский маркетинг предполагает не только решение относительной пассивной задачи детального и тщательного изучения требований клиентуры к услугам, но и адаптацию к ним этих услуг, а также решение активной задачи по формированию и стимулированию спроса на различные банковские услуги в целях увеличения объемов реализации. Повышения их эффективности и общей прибыльности предпринимательской деятельности банка. Именно для этого разрабатывается коммуникационная политика в составе комплекса маркетинговых мер воздействия на рынок, которая включает в себя развитие отношений с общественностью, рекламу, многочисленные средства стимулирования сбыта, услуг, сервисную политику, организацию участия в различных выставках, фирменный стиль и знак. Работу со средствами массовой информации и т.д.

Все более важное значение сейчас в России приобретает реклама, цель которой прежде всего – привлечь внимание потенциальных клиентов к банку, его возможностях, предоставляемым услугам, подчеркнуть весь спектр их положительных черт. Реклама, занимая особое место в коммуникационной политике, призвана решать наиболее сложную задачу – перенести качества предоставляемых банком услуг, а также предлагаемых в этой области идей на язык нужд и запросов клиента. У рекламы великое множество сфер применения. Ею пользуются для формирования долговременного образа банка, для выделения конкретного специфического банковского продукта, для распространения информации об услугах или других действиях в интересах потенциальной клиентуры, для освещения конкретной акции и т.д. При этом, перед тем как попасть к конечному потребителю рекламная деятельность банка проходит несколько этапов. Одной из основных задач отдела маркетинга является выбор средства распространения своего рекламного обращения. В современной практике используются: работа с клиентами по телефону, реклама в прессе, печатная реклама, экранная реклама, радиореклама, наружная реклама, реклама на транспорте, сувениры и другие формы.

При выборе канала распространения рекламы учитывают следующее:

- соответствие рекламы имиджу банка, его стилю и специфики оказываемых услуг;

- функцию канала распространения;

- технические возможности;

- соответствие канала целевой аудитории, адресату рекламной компании по структуре, количеству и регионам;

- характер рекламного послания;

- выбор времени рекламы, периодичность использования канала;

- доступность и стоимость рекламы.

Заключение

Итак, на основе изученных теоретических и аналитических материалов, я поняла, что без проведения маркетинговых исследований банк не сможет правильно выбрать необходимый продукт, для него — «тот самый круг клиентуры», не сможет выйти и завоевать рынок прочно и навсегда и вообще может в скором времени потерпеть крах. Практика показала, что переход к рыночной системе хозяйствования не может быть успешным, если на вооружение не принять весь инструментарий рынка с учетом, естественно, специфических особенностей России. Создание специальной маркетинговой службы – одна из первостепенных по значимости задач банка.

Уровень развития коммерческого банка на современном этапе во многом характеризуется способом организации звеньев маркетинговой службы.

Современное развитие банковского маркетинга невозможно без использования информационных технологий. Развитие Интернет усиливает эту тенденцию, позволяя персонифицировать взаимоотношения с клиентами на базе Интернет - технологий, ускорить процесс формирования их клиентской лояльности, снизить издержки банков в связи с автоматизацией и компьютеризацией операций, расчетов и процессов управления банком. Для эффективного использования возможностей Интернет банкам необходимо адаптировать инструменты маркетинга, внедряя новые виды Интернет-банкинга, интегрированные информационные системы, а также эффективно использовать возможности Интернет - сайта банка, предлагая новые виды банковских услуг в сети, тем самым появляется реальная возможность сформировать сегмент «сетевых» клиентов банка.

Как показало исследование, на современном этапе основной задачей маркетинга является тщательное и всестороннее изучение рынка, спроса, вкусов и желания потребителей, являясь при этом инструментом интенсивного развития. В этой связи необходимо отметить, что уровень развития российских банков не соответствует требованиям, предъявляемым к современному рыночному институту, способному эффективно вести конкурентную борьбу с использованием маркетинговых технологий. Опыт российских банков также убеждает, что для успешной деятельности банка ему объективно необходима служба маркетинга.

Вывод: В данной курсовой работе на тему «Перспективы развития банковского маркетинга России в современных рыночных отношения»

- В первой главе выявлена специфика банковского маркетинга в коммерческом банке;

- Во второй главе дана характеристика услуг в банковском маркетинге

- В третьей главе рассмотрена организационная структура банка и маркетинговая служба

- В четвертой главе рассмотрены тенденции развития банковского маркетинга.

Список используемой литературы

- Герасименко В.В. Основы маркетинга. М.: ТМС, 1999г. – с.111-112

- Коробов Ю.И. Банковский маркетинг. Саратов: Издательский центр Саратовской экономической Академии, 2000г. – с.25

- Казимагомедов А.А. Операции и услуги коммерческих банков для населения. М.: АО «Менатеп-Информ», 2003г. – с.19

- Макарова В.Е. Система банковского маркетинга. М.: Финансы и статистика,2008г. – с.15-16

- Новаторов В. Маркетинг услуг. ОМСК: Мысль, 2000г. – с.127

- Уткин Э.А. Банковский маркетинг. М.: Инфра-М, 2006г. – с.50

- Ситнин А.В. Управление банком. М.: АО «Менатеп-Информ»,2001г.

- Севрук В.Т. Банковский маркетинг. С-П.: Коруна, 2007г. – с. 16-17

- Романов А.Н. Банковский маркетинг. М.: Банки и Биржи, 1999г. – с.488

- Усоскин В.М. Современный коммерческий банк: управление и операции. М.: ИПЦ, 2009г. – с.301

- Осокин А. Банковская реклама// ж-л «Комерсант», 2003г., №19 – с.30

- Трофимов Т.А. Имидж банка как фактор конкурентной борьбы// ж-л «Маркетинги маркетинговые исследования», 2005г., №12 – с.7-10

.

|

Специалист |

Функции |

|

Начальник отдела маркетинга |

|

|

Специалист по маркетинговым исследованиям |

|

|

Специалист по разработке продуктов и услуг |

|

|

Специалист по организации сбыта услуг |

|

Приложение 1

Приложение 2

Приложение 2

Приложение 3

Сегментация клиентов по возрастному признаку

|

Группа |

Характерные черты жизненного цикла |

|

Молодежь ( 16-22 года ) |

Студенты, лица, впервые поступившие на работу, Люди готовящие вступить в брак. |

|

Молодые люди, недавно образовавшие семью (25-30 лет) |

Люди, впервые покупающие потребительские товары длительного пользования, квартиру или дом. |

|

Семьи «со стажем» (25-40 лет ) |

Люди со сложившейся карьерой, но ограниченной свободой финансовых действий. Первоочередные цели - улучшение жилищных условий, обеспечение финансовой защиты семьи, предоставление образования детям. |

|

Лица « зрелого возраста» (40-55 лет) |

Лица, у которых наблюдается рост доходов по мере снижения финансовых обязательств. Основная цель - планирование дальнейшего обеспечения. |

|

Лица, готовящиеся к уходу на пенсию (55 и более лет) |

Лица, имеющие накопленный капитал и стремящие обеспечить его сохранность и устойчивый доход. |

Приложение 4

Преимущества и недостатки коммерческих банков

|

Преимущества |

Недостатки |

|

|

- Формы международных расчетов и перспективы их изменения (Характеристика и виды расчетов по аккредитиву)

- Организация и управление процессами товародвижения на рынке (на примере ООО "Окей")

- Общая классификация и состав персонала

- Особенности кадровой стратегии организаций торговли

- Коммерческая деятельность розничного торгового предприятия и ее совершенствование (Маркетинговый план и пути выявления основных конкурентов)

- технологии обслуживания клиентов гостинице на примере гостиницы «Метрополь» (Общая характеристика компании «Метрополь»)

- Международный валютный фонд: цели, функции, особенности (Оказание технический помощи)

- «Принципы перевода юридических текстов»

- Использование результатов ОРД в качестве информации в процессе доказывания (Представление доказательств, полученных в результате ОРД, государственным обвинителем)

- Организация и развитие коммерческой деятельности предприятий на рынке товаров и услуг (Анализ и оценка коммерческой деятельности предприятия розничной торговли ИП Озерова Л.И)

- Управление поведением в конфликтных ситуациях (Основные технологии управления конфликтным поведением в организации)

- Нормативные документы, регулирующие порядок ведения кассовых операций (Ревизия кассы)