Роль золота в современной мировой экономике

Содержание:

Введение

Золото — это ценность, которая поможет сохранить материальное положение, а при правильном его использовании способствует увеличению благосостояния своего владельца.

История золота тесно связана с историей развития человечества. Тысячелетиями золото являлось мировыми деньгами, составляя основу валютно-финансовых отношений между государствами.

Золото на сегодняшний день – второе по важности резервное средство, на первом месте доллар, евро и иена.

Этот желтый металл всегда был предметом споров и пересудов со времен его открытия. Ценится он не только своими высокими химическими особенностями, не вступать в реакцию с веществами, но и своей редкостью. Именно редкость золота, сделала его мерилом экономики, которое объединяет экономику всех развитых и только развивающихся стран.

Этому драгоценному металлу не страшны падения и взлеты курсов валют всех стран, и оно практически не теряет в цене, а если это и происходит, то циклично, позволяя быстро возвратить потерянное. Тем не менее, не стоит тратить последние средства из своего бюджета, на инвестирование любого направления, это может не слишком благоприятно отразиться на вашем благосостоянии и полезном опыте в области инвестиционной деятельности.

Конечно же, в экономике прошлых веков, золото играло куда более значительную роль, чем сегодня, однако и в современной экономике, оно занимает особое место, которое недоступно другим инструментам вложения средств. Этот драгоценный металл является одним из самых лучших и безопасных инструментом для инвестирования, благодаря своей неоспоримой ценности, которая и заставляет оценивать золото как нечто большее, чем просто красивый металл.

Обращение к золоту как к спасительному инструменту гарантии надежности инвестиций актуально не только для России, но и для мировой валютно-финансовой системы.

С того момента, когда золото единолично утвердилось в роли всеобщего эквивалента, выделившись из многообразия других товаров, сменилось не одно поколение людей, но именно двойственная природа золота как товара и средства платежа предопределила его триумфальное шествие по всем континентам. С совершенствованием человеческого общества видоизменялись функции и роль желтого металла; сейчас оно уже не используется как средство платежа, но по-прежнему играет свою роль в системе экономических отношений.

Золото было юридически выведено из мировой валютной системы. Это дало мощный толчок к либерализации операций с золотом, к большей доступности золота частному сектору. Коренным образом изменились состав участников и структура рынка драгоценных металлов, расширился спектр операций, проводимых с драгоценными металлами.

Как и много столетий назад, золото представляет собой выгодное капиталовложение, которое при любых экономических ситуациях остается востребованным. Его выгодно покупать с целью дальнейшей перепродажи. С его помощью увеличивают свой капитал инвесторы, которые ориентируются, когда лучше проводить операцию закупки и сбыта драгоценного метала.

Для достижения поставленной цели определены основные задачи :

- проанализировать теоретические подходы к оценке роли и места золота в современной денежной системе;

- рассмотреть эволюцию роли золота в денежных системах XX века;

- оценить правовое обеспечение функционирования современного рынка золота;

- на основе анализа взаимосвязей между ценой на золото и курсами основных валют, ценой на золото и инфляцией определить место и роль золота в современных денежных системах;

- сформулировать основные направления развития монетарной функции золота в современной экономике.

Цель золота в экономике - на основе анализа места и роли золота в современных денежных системах определить возможные направления расширения его монетарной функции в современной экономике.

Глава 1. Теоретические основы возникновения рынка золота

1.1 Понятие золота как всеобщего эквивалента

Первоначально люди даже не представляли, сколь трудную экономическую задачу им предстояло решить, когда они приступили к товарному обмену. Племя, занятое животноводством, совершенно не знало, как – в каких меновых соотношениях – можно по справедливости обменять возникшие у него излишки мяса на зерно, выращенное земледельцами. А существо задачи состояло в том, чтобы открыть, найти общепризнанный всеми эквивалент (равный по стоимости товар), с помощью которого можно измерять стоимость всех без исключения товаров. Найти такую вещь, которая надежно устанавливала бы эквивалентность товарного обмена между всеми людьми. Естественно, без этой вещи не могло успешно развиваться товарно-рыночное хозяйство в рамках национальных границ и в международном масштабе.

Эквивалент - равноценный по значимости товар, который можно обменять на необходимый (потребный).

Простой обмен одной полезной вещи на другую был случайным и одноразовым. Позже (при развитии общества и индивидуальности, ремесленного производства) товары стали изготовляться в большем разнообразии. Потребности людей также становились все более разнообразными, при этом эквиваленты определить становилось все сложнее. Подобные проблемы всегда возникают при бартерном обмене.

Бартерный обмен - обмен одного продукта на другой (одного товара на другой, эквивалентный).

Производство и обмен товаров стали регулярными, начала постепенно складываться система обменов: на местных рынках начали появляться общие эквиваленты - наиболее ходовые продукты, на которые можно было обменять другие. Например, у греков и арабов это был скот, у славян - меха и т.д.

Но в условиях международной торговли крайне затруднительно было принимать в расчет самые различные местные эквиваленты, ценность которых было очень сложно сопоставить. В результате выделился один, признанный повсеместно, общий эквивалент - деньги. Изначально для выполнения роли денег более всего подходило золото как благородный металл, обладающий большой сохранностью и ценностью. Золото имеет также другие необходимые для всеобщего эквивалента качества: делимость, легкость, наличие в достаточном количестве для обмена (более благородный металл, например, платина, встречается намного реже) а также сравнительно большую стоимость (добыча 1 г золота требует большого количества труда). Итак, деньги - особый товар, который является единственным всеобщим эквивалентом.

Сначала в качестве равноценных товаров выступали случайные вещи. Затем на местных рынках выделялись наиболее ходовые товары, на которые можно было обменять другие полезности. Например, у греков и арабов это был скот, у славян – меха.

Требованиям международной торговли не соответствовали различные местные эквиваленты. В результате выделился один – признанный всеми народами – всеобщий эквивалент: деньги. Так было открыто «волшебное средство», способное превратиться, если угодно в любую желанную и заманчивую вещь.

Для выполнения роли денег наиболее подошло золото – благородный металл, обладающий большой сохранностью. Золото имеет также другие необходимые для всеобщего эквивалента качества: делимость, портативность (благодаря большому удельному весу золота требовалось меньше по сравнению, например, с медью), наличие в достаточном количестве для обмена (более благородный металл – платина встречается в природе реже), большую стоимость (добыча 1 кг золота требует больших затрат труда).

Золото в современном мире демонетизировано, то есть оно не выполняет денежных функций. Национальные валюты утратили золотое обеспечение, золото непосредственно не используется в международных расчетах. В то же время золото по-прежнему ценится как высоколиквидный товар, образуя составную часть финансовых резервов государства. Как страховой фонд золото используется при необходимости для покупки СКВ путем продажи его на рынках золота (Лондон, Цюрих и др.), на аукционах. Золото может служить залогом при получении кредитов от иностранных государств или международных организаций.

1.2 Золотые денежные стандарты

Золотой стандарт - это денежная система, при которой роль всеобщего эквивалента играет золото.

В мире последовательно сменились следующие три типа золотых стандартов:

1. Золотомонетный.

2. Золотослитковый.

3. Золотодевизный.

Золотые стандарты сформировались в процессе перехода от биметаллизма, когда в роли денег использовались серебро и золото, к монометаллизму, когда роль всеобщего эквивалента закрепилась за золотом.

Первым золотым стандартом был золотомонетный стандарт. При этом стандарте цены всех товаров исчислялись в золоте и свободно обращались золотые монеты. Любой владелец золота в слитках или ювелирных изделиях имел неограниченное право отчеканить из металла на государственном монетном дворе золотые монеты. Осуществлялся свободный обмен банкнот на золото по номиналу. Отсутствовали ограничения на ввоз в страну и вывоз золота за границу.

На внутреннем рынке наряду с золотом и банкнотами обращались заместители действительных денег. Они, будучи обменены в процессе товарооборота на банкноты, также могли обмениваться на золото.

Золотомонетный стандарт был наиболее устойчивым, соответствующим потребностям развивающегося капитализма периода свободной конкуренции. Здесь исключалась инфляция, ибо излишние банкноты превращались в золото и уходили из обращения. Золотомонетный стандарт базировался на золотом содержании каждой национальной валюты. Такое содержание объяснялось правительством, которое гарантировало беспрепятственный обмен банкнот на золото.

Великобритания была первой страной, где стал функционировать золотомонетный стандарт. В 1816 г., после победы над Наполеоном, эта страна законодательно закрепила золотой стандарт как национальную денежную систему. В США золотомонетный стандарт был установлен в 1837 г., в России – в 1895-1897 гг.

В период золотомонетного стандарта международные платежи осуществлялись с помощью векселей, а также деньгами в их безналичной форме путем записей по счетам в банках, имеющих корреспондентские отношения.

Платежи взаимно погашались. В результате взаиморасчетов определялся платежный баланс, сальдо которого оплачивалось золотом. Платежный баланс составлялся в разрезе каждой валюты. Он характеризовал соотношение суммы платежей за границу с суммой поступления валюты из-за границы. Таким образом, в период функционирования золотого стандарта окончательные макроэкономические расчеты между странами по их платежным балансам осуществлялись автоматически – посредством спонтанных переливов золота из страны с дефицитом платежного баланса в страны, у которых возникало активное сальдо. При этом перемещение золота производили частные партнеры по внешнеэкономическим сделкам.

Циркуляция золота осуществлялась стихийно, подобно тому, как стихийно формировались платежные балансы. На движение золота оказывал влияние валютный курс. При золотомонетном стандарте валютный курс колебался вокруг монетного паритета в пределах «золотых точек». Пределы отклонений валютного курса определялись расходами по транспортировке золота за границу с целью обмена его на необходимую валюту. Отклонение от паритета фактически не превышали 1-2% в ту или другую сторону. Если отклонения были больше, то начиналось движение золота из одного иностранного банка в другой иностранный банк.

Золотомонетный стандарт как основная форма организации денежной системы был юридически оформлен Международным соглашение на Парижской конференции в 1867 г., и страны Европы и Америки приняли золото единственной формой мировых денег.

В период золотомонетного стандарта национальная и международная валютная системы были тождественны с той лишь разницей, что монеты данной страны сбрасывали, по выражению К. Маркса, «национальные мундиры» и как слитки переходили в международный платежный оборот, а потом после перечеканки вновь обслуживали внутреннее денежное обращение.

Золотомонетный стандарт исключал инфляцию. Он играл роль стихийного регулятора производства, международных экономических связей, международных расчетов, выравнивания мировых цен и платежных балансов.

Стандарт способствовал развитию товарного производства, банков и международных денежных связей, которые постепенно сложились в первую мировую валютную систему. Этот стандарт явился одной из важнейших предпосылок развития международного разделения труда и экономических связей на рубеже прошлого и нынешнего столетий.

В период золотомонетного стандарта непосредственное участие золотой монеты в обращении нигде не достигло особенно значительных размеров, так как наряду с золотом находились в обращении банкноты и их заместители, а наиболее крупный платежный оборот обслуживался безналичными расчетами. Кроме того, золотая монета вследствие высокой ценности не могла вытеснить из оборота мелкую разменную монету. Однако одновременное обращение золота и его заместителей без возникновения лажа на золото свидетельствовало о том, что общее количество функционирующих средств обращения и платежа не выходит за пределы того количества золота, которое требовалось бы, если только оно одно находилось в обращении.

Лаж в данном случае означает превышение рыночной цены золота, выраженной в бумажных деньгах и монетах из дешевых металлов, над номиналом золотой монеты.

С начала первой мировой войны во всех воевавших странах прекратился обмен банкнот на золото. В США он был прекращен в 1933 г. Золотые монеты изымались из обращения в обмен на бумажные деньги. Были приняты различные меры по концентрации золота в государственных запасах – покупались золотые изделии у населения, и новая добыча полностью поступала в государственные резервные фонды. Золото как деньги перешло в распоряжение правительства, и его использование допускалось только для международных расчетов. Франция тоже отменила золотой стандарт, девальвировала национальную валюту в 1936 г., приказала своим гражданам сдать в казну принадлежащие им золото. За Францией последовали Голландия и Швейцария. Только Бельгия сохранила золотой стандарт вплоть до начала второй мировой войны.

В результате войны золотомонетный стандарт перестал существовать, хотя большинство стран и не изменили золотого содержания своих валют, но прекратили их обмен на золото и запретили вывоз золота за пределы страны. Золото сосредоточивалось в руках государства.

После окончания войны начался период стабилизации воевавших стран. Однако эта стабилизация не могла полностью устранить инфляцию и причины регулярных бюджетных дефицитов и покрытие их выпуском бумажных денег. Было ясно, что при восстановлении золотомонетного стандарта внутри страны выпущенные золотые монеты уйдут в обращения в сейфы и кубышки.

Вместе с тем объективные условия международной торговли требовали нового эквивалента, который учитывал бы традиции и практику функционирования золотомонетного стандарта.

Новым эквивалентом стал золотослитковый стандарт. Этот тип золотого стандарта способствовал созданию такой денежной системы, при которой банкноты обменивались на слитки весом 12-14 кг.

Для обмена на слитки требовалось предоставить в банк крупные суммы, например в Великобританию – 1700 фунтов стерлингов и во Франции – 715 тыс. франков. Из-за большого веса и высокой стоимости слитков золото не использовалось во внутреннем денежном обращении, так как при золотослитковом стандарте чеканка монет из золота прекращается. Высокая стоимость и большой вес слитка сделали возможным его использование только в оптовом внутреннем товарообороте или при государственных расчетах. Здесь золото выполняло еще роль мировых денег, хотя и в ограниченных масштабах.

Большинство стран не только не сумели вернуться после войны к золотомонетному стандарту, но и восстановить его ограниченный вариант в виде золотослиткового стандарта. Для этих стран стал возможным обмен из валют на «девизы». Так стали называть банкноты тех стран, которые обменивали свою валюту на золото.

В XX в. золотой стандарт перестал существовать. Это привело к коренному изменению сущности, назначения и вида денег.

Глава 2. Введение в Россию золотого стандарта и его последствия

Замена бумажных денег на металлические в 1862 г. в условиях дефицита бюджета, ухудшения торгового баланса и увеличивавшихся выплат процентов по внутреннему и внешнему долгу (что составляло четверть доходов госбюджета) оказалась неудачным шагом. Серебряная и золотая монеты с внутреннего рынка ушли за границу, Россия столкнулась с проблемой утечки валюты.

Главными источниками их пополнения должны были стать не только добыча золота, но и поступления от внешней торговли (главным образом за экспорт хлеба), специальные займы за границей, конверсия государственных займов с понижением выплат по ним процентов, таможенный протекционизм.

Противники введения золотого стандарта признавали золотую валюту благом, но утверждали, что в России она не сможет долго удержаться из-за неэффективности национального хозяйства.

Считалось, что страна слишком бедна (по сравнению с передовыми промышленно развитыми странами), и все золото уйдет за границу. Русское же население станет припрятывать золото, и оно постепенно исчезнет из оборота, вследствие чего Госбанк должен будет прекратить свободный размен.

Важно также подчеркнуть, что в России (как и в других странах) банкнотное обращение постепенно стало вытеснять золотые монеты, хотя механизм автоматического регулирования денежной массы, свойственный системе золотого стандарта, продолжал действовать. Золото втягивалось в наличный оборот или изымалось из него в зависимости от потребностей народного хозяйства и экономической конъюнктуры. В России все расчеты по внешнеэкономическим операциям, как это отметил С.М. Борисов,[2] велись преимущественно в иностранных денежных единицах, тогда как национальные деньги для этого почти не использовались. Большинство расчетов велось посредством переводных векселей (тратт), которые русские экспортеры выписывали на иностранных покупателей и на иностранные банки либо в собственных валютах покупателей, либо в фунтах стерлингов, франках или марках. А так как в России для производства и для покупки товаров требовались рубли, то экспортеры обычно не инкассировали эти инвалютные тратты за рубежом, а продавали их за кредитную валюту русским импортерам, которые расплачивались ими с заграничными поставщиками. Наряду с импортерами, иностранную валюту в таком виде приобретали граждане, выезжающие за рубеж, а также правительство, скупавшее за границей золото.

Использованию рубля в международных расчетах препятствовала и более высокая по сравнению с зарубежной стоимость кредита. В России уровень ссудного процента был выше, чем в Европе, поэтому для россиян предпочтительнее было брать кредиты за границей. А так как они предоставлялись в иностранных денежных единицах, то и погашаться должны были в тех же единицах. Таким образом, спрос россиян на иностранную валюту был постоянным и настолько значительным, что его регулированием и упорядочением обмена валюты на рубли приходилось заниматься Госбанку. Посредством репортной операции Госбанк предоставлял частной клиентуре рублевые средства в обмен на занятую ею за рубежом валюту с обязательством вернуть эту валюту через определенный срок с оплатой рублями по заранее оговоренному курсу. Участник сделки расходовал эти рубли внутри страны, а после реализации своей продукции за границей выставлял инвалютную тратту и, продав ее на валютной бирже, получал их обратно с прибылью. Перечисление рублей в банк служило основанием дли завершения сделки: клиенту-должнику в обмен передавалась необходимая иностранная валюта, которая затем и уплачивалась зарубежному кредитору в погашение долга.

Следовательно, роль международного расчетного и платежного средства выполняли иностранные валюты, тогда как рубль циркулировал внутри страны. Это было обусловлено прежде всего тем, что в России относительный прогресс экономики был гораздо меньшим, чем в других развитых странах. Объем экспорта рос медленнее, чем у большинства зарубежных конкурентов. В итоге не менялась структура российского экспорта и доля его в мировом экспорте была незначительной. Россия по-прежнему опиралась на вывоз сельскохозяйственных продуктов и природных ресурсов, тогда как другие страны наращивали экспорт готовых промышленных изделий.

Очевидно, что в такой ситуации рубль, даже став золотым, не имел достаточных шансов вызвать серьезный интерес на международной арене. Заметим для сравнения, что хотя на Россию приходилось около 16% мировых запасов монетарного металла, а на Великобританию — менее 9%, но при этом фунт стерлингов обеспечивал до 80% мировой торговли, в то время как рубль на международную арену практически не вышел. Объясняется это прежде всего тем, что Россия была крупнейшим заемщиком денежных средств на зарубежных рынках капиталов, а эти операции совершались с помощью иностранных валют. Выручка от реализации долговых обязательств, уплата процентов, погашение займов — все эти поступления и платежи осуществлялись в денежных знаках соответствующих стран-кредиторов, тогда как рубль служил лишь эквивалентом при купле-продаже внутри России. Поэтому поддерживаемый крупными внешними займами постоянный спрос на иностранные валюты служил важным фактором предпочтительного к ним отношения в ущерб рублю.

Одним из важных результатов введения золотого стандарта в России считалось то, что российская экономика была интегрирована в мировую экономику. Как известно, сложившийся в мировой практике порядок подразумевал, в частности, первоначальный обмен между странами, продающими сырьевые ресурсы (в их числе была и Россия), и странами, продающими промышленную продукцию. При этом цены на сырье искусственно сдерживались, а на промышленную продукция специально повышались. Страны-поставщики сырья были обречены на постоянную выплату своего рода дани странам, более промышленно развитым. В результате происходил отток за границу отечественных ресурсов, и прежде всего золота, ранее полученного в виде займов, но теперь отягощенного огромными процентами.

Следовательно, отток золота и необходимость новых долгов становились бедой России. Утечка золота за границу — спутник экономического кризиса, усугубляющий этот кризис. Экономический кризис 1900-1903 гг., русско-японская война и революция 1906 г. значительно подорвали экономику России. Расходы бюджета превысили доходы. Пришлось выпустить в обращение кредитные билеты. Золотой запас Госбанка стал уменьшаться, а выпуск кредитных билетов увеличиваться. Николай II издал специальный указ о том, что выпуск кредитных билетов не должен впредь служить источником доходов казны.

С конца 1905 г. отток золота за границу усилился. Министр финансов В.Н. Коковцов вошел в Комитет финансов с предложением прекратить размен кредитных билетов на золото и начать их выпуск под краткосрочные обязательства Государственного казначейства. В конце декабря 1905 г. Госбанк превысил разрешенную эмиссию на 46 млн. руб. Новый министр финансов Шипов предложил расширить эмиссию еще на 600 млн. руб. и определить сумму выпуска кредитных билетов в 1800 млн. руб. Комитет финансов и Департамент государственной экономии Госсовета, совместно обсуждавшие это предложение, не решились прекратить размен кредитных билетов на золото, остановившись лишь на мерах, ограничивавших выдачу золота, а также на рекомендации правительству сделать большой заем за границей. Госбанк в начале 1906 г. на Парижском рынке взял временный заем в 100 млн. руб., погашенный затем выручкой от другого займа (в апреле 1906 г.). В 1908 г. пришлось заключить еще один договор займа на 525 млн. руб., который дал реально лишь 448 млн. руб.

Но не только золотовалютный стандарт вызвал в тот период утечку золота из России. Важное значение имела финансовая борьба между ведущими странами Европы, включая и Россию. В частности, это выразилось в подрыве обращения российской золотой валюты через проведение политики изъятия золота из обращения.

Правительства ведущих стран Европы понимали, что золото — это военно-финансовый ресурс и сознательно проводили политику сосредоточения его в казначействах центральных банках, создавая золотые фонды. Конкурентная борьба усиливала значение этих золотых фондов. Они являлись не только государственным резервом для подготовки и ведения войны, но, что более важно, выступали мощным орудием геофинансовой политики с целью установления зависимости валют стран, не имеющих крупных резервов золота, от валют стран, накопивших огромные золотые запасы.

2.1 Рынок золота

С того момента, когда золото единолично утвердилось в роли всеобщего эквивалента, выделившись из многообразия других товаров, сменилось не одно поколение людей, но именно двойственная природа золота как товара и средства платежа предопределила его триумфальное шествие по всем континентам. С совершенствованием человеческого общества видоизменялись функции и роль желтого металла; сейчас оно уже не используется как средство платежа, но по-прежнему играет свою роль в системе экономических отношений.

На определенном этапе развития общества золото приобрело статус денежного металла. В дальнейшем на его базе сложилась система золотого стандарта, без которой трудно представить себе развитие мировой экономики в XIX–XX вв. Позже, преодолев национальные границы, золото стало основой мировой валютной системы, выполняя эту функцию, по сути, до 70-х гг. XX в. Этот период характеризовался двойной системой жесткого регулирования операций с драгоценными металлами на национальном и межгосударственном уровне. Основной объем движения золота был сосредоточен между монетарными властями стран и международными финансовыми организациями. Частный сектор был серьезно ограничен в операциях с физическим металлом. Достаточно сказать, что в США, которые являют собой оплот либеральной экономики, свободное владение слитковым золотом частным лицам было разрешено только в 1975 г.

Накопление противоречий внутри системы привело к ее качественному изменению — переходу от фиксированных валютных курсов к плавающим, а следовательно, к изменению роли золота. Оно было юридически выведено из мировой валютной системы. Это дало мощный толчок к либерализации операций с золотом, к большей доступности золота частному сектору. Коренным образом изменились состав участников и структура рынка драгоценных металлов, расширился спектр операций, проводимых с драгоценными металлами.

В настоящий момент мировой рынок золота представляет собой совокупность международных и внутренних рынков — разветвленную структуру глобальной и круглосуточной торговли физическим металлом и производными инструментами, в значительной мере освободившуюся от государственного регулирования.

Но несмотря на все ценовые колебания, золото активно использовалось как объект для совершения сделок на мировом рынке, а в условиях плавающих валютных курсов значение золота, как одного из резервных активов, еще больше возросло.

Вложение денежных средств в золото в последние годы набирает обороты. Инвестирование в драгоценные металлы имеет одно большое преимущество по сравнению со спекуляциями на валютном рынке: ценность драгоценных металлов в долгосрочном периоде всегда растет, даже если в отдельные периоды наблюдается существенный спад.

В 2000—2005 годах добывающие компании обеспечивали ежегодно в среднем 62 процента от общего предложения золота на международном рынке за счет новой добычи данного металла. Еще около 22—23 процентов от общего предложения золота в указанный период было обеспечено за счет повторной переработки ранее использованного металла — так называемого золотого скрапа. К нему относится золото, которое выделено из ранее изготовленных предметов (в том числе промышленных отходов) и переплавлено в слитки. Основной составляющей переработанного золота являются переплавленные ювелирные украшения и утилизированные детали электронного оборудования, содержащие золото.

Еще одной составляющей совокупного предложения золота на мировом рынке является его предложение со стороны центральных банков. Так, например, осуществляя продажу части золотых резервов, центральные банки в период с 2001-го по 2005 год формировали около 15 процентов от совокупного предложения.

Как уже упоминалось, золото приобретается не только с целью его потребления, но и с целью сбережения и инвестирования средств или формирования золотых резервов для диверсификации рисков.

Можно выделить две составляющие инвестиционного спроса на золото: индивидуальные инвестиции (то есть инвестиции со стороны частных лиц) и институциональные инвестиции (то есть инвестиции со стороны инвестиционных фондов, пенсионных фондов и т. д.). Основная доля индивидуальных инвестиций приходится на Азию. Например, на

Ближнем Востоке золото (в частности, ювелирные украшения) приобретается в основном именно как объект для вложения и сбережения средств.

Золотодобывающие компании. Это важная категория участников рынка, ибо они поставляют на рынок основное количество первичного золота. Сюда относятся как небольшие компании, так и огромные корпорации. Чем больше компания добывает золота, тем сильнее влияние оказывает она на рынок. Это заставляет других участников рынка внимательно отслеживать все события, связанные с деятельностью крупных золотодобытчиков.

Промышленные потребители данная категория участников включает в себя промышленные предприятия, ювелирное производство, а также предприятия по очистке и облагораживанию золота (аффинаж).

Биржевой сектор. В ряде стран на крупнейших биржах существуют специальные секции по торговле золотом и другими драгоценными металлами.

Инвесторы. Это обширная категория участников рынка, имеющих различные интересы. Данное обстоятельство порождает разнообразные формы вложений в инструменты, связанные с золотом.

Центральные банки. Их роль на рынке драгоценных металлов многогранна. С одной стороны, они являются крупнейшими операторами на рынке золота; с другой стороны, в их функцию входит установление правил торговли золотом на рынках. Активная продажа золота из резервов — не главная цель деятельности центробанков, хотя она служит проявлением все усиливающегося стремления к энергичному использованию резервов. Данная группа участников оказывает значительное влияние на конъюнктуру рынка, причем роль центробанков особенно возросла в 90-х годов XX в.

Профессиональные дилеры и посредники. Эту группу составляют, прежде всего, коммерческие банки и специализированные компании. Дилеры играют одну из ведущих ролей на любом рынке, так как почти все золото первоначально попадает в их руки.

Одной из особенностей рынка золота является его подверженность изменениям из-за новостей политического и экономического характера.

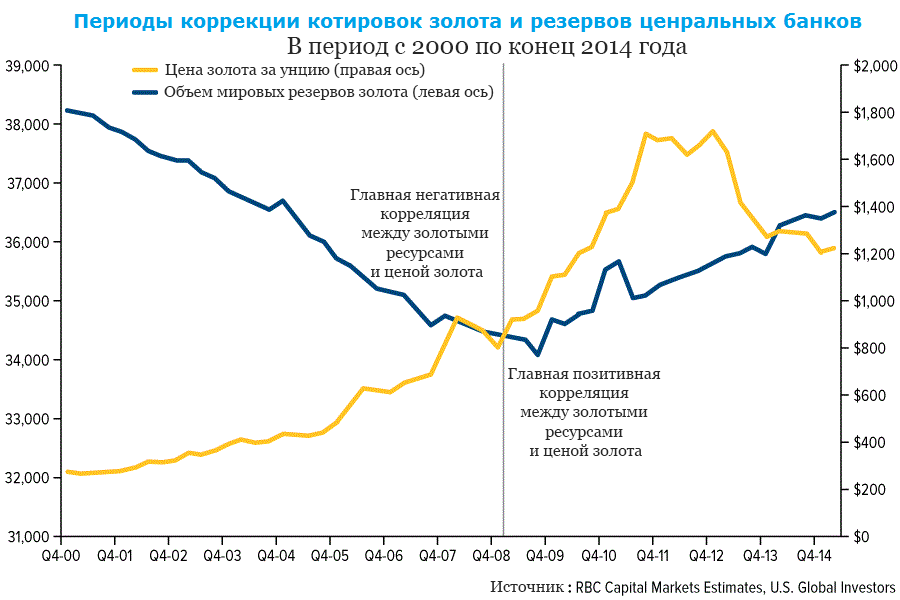

График 1

Золото во все времена являлось долгосрочным активом, в который вкладывали свои сбережения. Драгметалл представляет собой своеобразный страховой полис, который позволяет пережить мировые финансовые потрясения. Бумажные деньги не выдерживают рядом с золотом никакой конкуренции: они могут быть переоценены, девальвированы или уничтожены навсегда. В этом плане золото является для инвесторов единственным вариантом сохранения денег в критические моменты экономики, который позволит не потерять накопленные средства даже в случае полного развала финансовой системы.

Аналитика форекс трейдеров советует не вкладывать деньги в «бумажное золото» — ценные бумаги, непосредственно связанные с драгметаллом. Рынок «бумажного золота» легко поддается манипуляциям: здесь может сложиться одна картина, а на рынке физического золота – совсем другая. При вложении средств в золото рекомендуется ориентироваться на рынок физического металла и не обращать внимание на контракты, не предусматривающие поставку золота.

Многие советуют осуществлять вложение средств в золото на основе собственных ощущений. Если вы понимаете, что постоянно следите за котировками драгметалла и рассчитываете изменения стоимости всего портфеля вложений, то вы приобрели слишком много металла. Для одних постоянный анализ котировок и изучение прогнозов является обычной работой, для других превращается в ежедневный стресс. В последнем случае наилучшим выходом из ситуации будет продажа части золотого актива.

Цена на золото в середине июня 2015 года находилась в границах 1173-1192$ за унцию. Резкий рост вверх был нивелирован изменениями последующих дней, когда котировки вернулись к границе в 1162$. По мнению большинства аналитиков, если котировки драгметалла закрепятся на этом уровне, то в ближайшее время следует ожидать очередного снижения до 1142$ за унцию. Участником рынка рекомендовалось продавать золотые активы.

Прогнозы на 2015 год

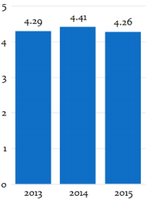

Предложение на рынке золота остается стабильным на протяжении трех последних лет (данные в тыс. тонн):

График 2

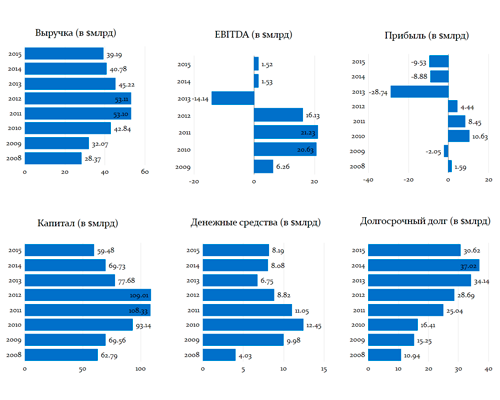

Для анализа деятельности золотодобывающих компаний были проанализированы данные крупнейших по добыче среди них, по которым имеется наиболее полная информация о показателях: Barrick Gold Corp, Newmont Mining Corp, AngloGold Ashanti Ltd, Goldcorp Inc, Kinross Gold Corp, Newcrest Mining Ltd, Gold Fields Ltd, Agnico Eagle Mines Ltd, Yamana Gold Inc, Randgold Resources Ltd.

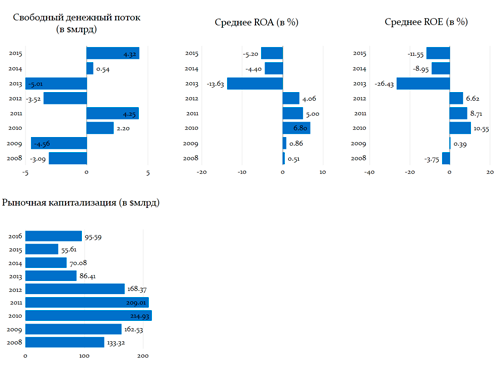

Выбранные компании получили суммарный убыток $9.53 млрд в 2015 году против прибыли $4.44 млрд в 2012 году, на фоне снижения суммарной выручки до $39.19 млрд в 2015 году против $53.11 млрд в 2012 году.

Суммарный капитал компаний тоже снизился до $59.48 млрд в 2015 году против 109.01 млрд в 2012 году:

График 3

Совокупная рыночная капитализация компаний снизилась до $55.61 млрд в 2015 году против $168.37 млрд в 2012 году.

График 4

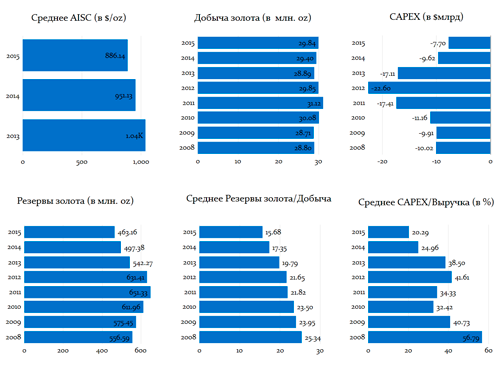

Компании вынуждены были в последние несколько лет сокращать издержки, стремясь уменьшить убытки. В результате средний показатель себестоимости добычи золота (All-In Sustaining Costs (AISC) выбранных компаний снижался в последние годы: с $1038.39 в 2013 году до $886 в 2015 году.

Совокупные капитальные расходы (CAPEX) компаний резко снизились: с $22.6 млрд в 2012 году до $7.7 млрд в 2015 году. Среднее значение показателя CAPEX/Выручка компаний снизилось: с 41.61% в 2012 году до 20.29% в 2015 году. Среднее значение показателя Резервы золота/Добыча золота снизилось: с 21.65 в 2012 году до 15.68 в 2015 году:

График 5

Цены на золото выросли на 16.6%: c $1060 на конец 2015 года до $1235 на текущий момент, прервав 6-квартальное снижение подряд:

График 6

Это привело к тому, что цены на акции выбранных золотодобывающих компаний выросли, как и их капитализация: с $55.61 млрд в 2015 году до $95.59 млрд на текущий момент.

Вероятно, снижение капитальных затрат и сокращение показателя Резервы золота/Добыча золота приведут к тому, что предложение на рынке золота сократится, что в свою очередь может в будущем подтолкнуть цены на золото к росту.

2.2 Роль золота в мировой экономике

Мировой рынок золота в широком плане охватывает всю систему циркуляции этого драгоценного металла в масштабах мира - производство, распределение, потребление. Иногда это понятие рассматривается и в более узком плане - в качестве рыночного механизма, обслуживающего куплю-продажу золота как товара на национальных и международном уровнях. При этом следует иметь в виду, что, когда речь идет об основных особенностях и параметрах рынков золота обычно подразумевается, во-первых, купля-продажа наличного металла в слитковой форме и, во-вторых, оптовые методы торговли этими слитками. Соответственно, особенности торговли так называемым "бумажным золотом" анализируются в рамках деятельности золотых бирж. Особенностями рынка золота является то, что, во-первых, золото используется фактически всеми государствами в качестве страхового и резервного фонда. Учтенные государственные запасы золота, сосредоточенные в Центральных банках и резервах МВФ, составляет сегодня более 31000 т. значительная часть этих запасов может быть выставлена на продажу. Во-вторых, еще большие объемы золота имеются у населения (ювелирные украшения, монеты и др.). Часть этого золота – по крайней мере, в виде лома – также поступает на рынок. В результате вырисовывается следующая картина. Основная доля в предложении золота приходится на его добычу. Но объемы добычи обладают значительной инерционностью, соответственно предложение добытого золота из года в год имеет относительно небольшую вариацию – значительно меньшую, чем предложение золотого лома, продажа золота банками и инвесторами.

Таблица 1

Запасы золота в госрезервах стран мира (2010 г.)

|

№ |

Страна |

Золотой запас |

|

1 |

США |

8135,1 |

|

2 |

Германия |

3427,8 |

|

3 |

Франция |

2825,8 |

|

4 |

Италия |

2451,8 |

|

5 |

Швейцария |

1290,1 |

|

6 |

Нидерланды |

694,9 |

|

7 |

Япония |

765,2 |

|

8 |

Китай |

600,0 |

|

9 |

Испания |

457,7 |

|

10 |

Португалия |

417,5 |

|

11 |

Тайвань |

423,3 |

|

12 |

Россия |

386,9 |

|

13 |

Индия |

357,7 |

|

14 |

Венесуэла |

357,1 |

|

15 |

Великобритания |

310,8 |

|

16 |

Австрия |

302,5 |

|

Остальные страны мира |

4219,4 |

|

|

Итого |

27423,6 |

|

|

Резервы МВФ |

3217,3 |

|

|

Банк международных расчетов |

185,8 |

|

|

Учтенное золото всего |

30826,7 |

Основным потребителем наличного золота является ювелирная промышленность, спрос в которой в значительной степени определяется ценой золота: чем ниже цена, тем выше спрос. Но эта закономерность действует в периоды мирового экономического подъема, а в периоды спада спрос в ювелирной промышленности уменьшается и при относительно низких ценах.

Золотодобытчики, поставляя основные объемы золота на мировой рынок, обладают сравнительно малыми возможностями влиять на цену товара чисто экономическими методами - изменением объемов предложения при изменениях цен. Им остается два пути. Первый из них - воздействовать на политику международных банков с целью снижения и упорядочения последними объемов регулярных продаж золота. Второй - приспосабливаться к большим колебаниям цен, уметь так снижать удельные издержки в периоды падения цен, чтобы и в этих условиях обеспечить рентабельность производства.

По данным GFMS, к концу 2008 мировые запасы добытого золота составили около 150,4 тыс. тонн.

Таблица 2

Мировые запасы добытого золота

|

Страна |

1980 г |

2003 г |

2006 г |

2009 г |

2010 г |

% к 1980 г |

Доля в мировой добыче, % |

|

ЮАР |

614,1 |

399,2 |

373,0 |

341,0 |

300,0 |

48,9 |

12,2 |

|

Австралия |

243,0 |

273,0 |

282,0 |

259,0 |

254,0 |

104,5 |

10,4 |

|

США |

330,0 |

298,0 |

277,0 |

258,0 |

250,0 |

75,8 |

10,2 |

|

Китай |

125,0 |

190,0 |

202,0 |

215,0 |

225,0 |

180,0 |

9,2 |

|

Перу |

20,6 |

157,0 |

172,0 |

173,0 |

175,0 |

849,5 |

7,1 |

|

Россия |

146,1 |

170,9 |

170,0 |

169,0 |

165,0 |

112,9 |

6,7 |

|

Индонезия |

38,0 |

135,0 |

140,0 |

93,0 |

140,0 |

368,4 |

5,7 |

|

Канада |

161,4 |

148,9 |

141,0 |

129,0 |

115,0 |

71,3 |

4,7 |

|

Другие страны |

143,3 |

219,3 |

830,0 |

794,0 |

830,0 |

579,2 |

33,9 |

|

Всего в мире |

2254,2 |

2564,2 |

2590,0 |

2430,0 |

2450,0 |

108,7 |

100,00 |

В период сильного и длительного (2002-2005 гг.) падения цен на золото золотодобывающие компании значительно снизили удельные затраты - как текущие, так и капитальные. Это достигалось путем уменьшения объемов геологоразведочных работ, закрытия нерентабельных рудников, внедрения капитало – и трудосберегающих технологий, ускоренного развития золотодобычи в странах с дешевой рабочей силой. Если в 1980-х годах основной прирост добычи золота за рубежом обеспечивали США, Австралия и Канада, то с середины 1990–х годов добыча в этих странах стабилизируется, а затем и снижается. В то же время быстро росла добыча в Китае, Индонезии, Перу, Гане. Все последние годы идет слияние золотодобывающих компаний. Крупные компании имеют преимущества по возможностям мобилизации средств, проведению научно–технической политики, диверсификации политических и экономических рисков. Структурные сдвиги последних лет с более развитых западных стран в страны с развивающей экономикой, преимуществами которых является дешевый труд, дешевая электроэнергия и т.д. говорит о повышении конкурентной среды в сфере добычи и производства золота.

Основные страны-потребители золота четко подразделяются на две группы. С одной стороны - это группа технически развитых стран. Они сравнительно широко используют золото в различных областях техники и промышленных отраслях, а также и для изготовления ювелирных изделий. Среди стран, лидирующих в использовании золота в технических целях: - Япония, США и Германия.

Другой группой государств являются те страны, в которых львиная доля золота, а иногда и вся его масса потребляется на нужды только ювелирной промышленности. Среди них: в Европе - Италия, Португалия; в Юго-Восточной Азии - Китай, Индия и страны островной Азии (Индонезия, Малайзия); на Ближнем Востоке, Малой Азии и Северной Африки - Арабские Эмираты, Израиль, Кувейт, Египет.

На долю главного продуцента ювелирных изделий в Европе - Италии приходится 15.6% золота, использованного в мировой ювелирной промышленности; на основного азиатского производителя золотых украшений - Индию приходится 15.2% золота.

В России на технические нужды расходуется 15-17 т золота (55-60% всего количества металла, потребленного в стране), а на изготовление ювелирных изделий – примерно 12 т (40-45%). Доля России среди стран-потребителей золота составляет около 1.0%. По этому показателю Россия находится в одном ряду с такими странами, как Испания, Мексика, Бразилия, Кувейт и др. По мере того, как золото теряло свои монетарную и сберегательную функции, структура его потребления в мире по отраслям экономики начала меняться. Все больше этого металла поступает теперь на нужды промышленности. За последние 15 лет мировое потребление золота ювелирной промышленностью возросло в 2 раза – примерно до 3 тыс. тонн в год. На ювелирные изделия уходит 85 проц. всего продаваемого золота. Причем более 70 проц. от уровня мирового потребления приходится на страны Азии и Среднего Востока, традиционно любящие золотые украшения.

Велик спрос на желтый металл и со стороны других отраслей промышленности. Более половины соответствующего объема приходится на электронную промышленность (выпуск электро-, радио- и видеоаппаратуры), почти 20 проц. поглощает зубопротезирование, остальное приходится на разнообразное промышленно-бытовое потребление – изготовление тканей с золотыми нитями, золочение одежной фурнитуры и т. д.

Таблица 3

Общая структура потребления золота в мире в 1970 - 2009 гг., тонн.

|

1970 |

1975 |

1980 |

1984 |

2000 |

2002 |

2008 |

2009 |

|

|

Добыча из недр |

1252,7 |

910,2 |

895,7 |

1058,5 |

2209,0 |

2284,0 |

2450,0 |

2500,0 |

|

Область применения: |

||||||||

|

Ювелирные изделия |

1066 |

516 |

127 |

819 |

2604 |

2807 |

2709 |

2190 |

|

Зубопротезирование |

58 |

63 |

64 |

51 |

52 |

55 |

62 |

60 |

|

Монеты, медали |

91 |

272 |

201 |

174 |

75 |

60 |

37 |

45 |

|

Электроника |

89 |

66 |

89 |

122 |

192 |

207 |

273 |

312 |

|

Прочие отрасли |

62 |

57 |

66 |

53 |

200 |

348 |

646 |

663 |

|

Суммарный расход |

1366 |

974 |

547 |

1219 |

3361 |

3477 |

3727 |

3270 |

|

Средняя за год цена золота, $US за 1 г. |

1,0 |

4,2 |

19,7 |

13,0 |

11,9 |

12,5 |

14,2 |

19,3 |

Аналогичная ситуация наблюдалась и в 2001 году, когда мир вновь вступил в фазу экономической рецессии. Тогда спрос на золото сократился на 1,5%, особенно в виде драгоценных украшений. И все вновь заговорили о возможности нового витка снижения цен. Опасения оказались не беспочвенны – в 2001 году цена на мировом рынке золота снизилась на 3%. В начале 2005 года в условиях растущих цен на нефть и при слабеющем долларе ювелиры решили начать скупку золота. За 1-е полугодие 2005 года по сравнению с аналогичным периодом прошлого потребление золота ювелирной промышленностью выросло на 17%, до 1 411 тонн. При этом в монетарном выражении мировое потребление золота ювелирами увеличилось на 24%, до $US 20,8 млрд.

В 2005-2006 годах произошел дальнейший причем очень существенный рост цен на золото на мировых рынках. Так, в 1-ом квартале 2006 года котировки золота поднялись на 24%, а максимальная цена зафиксирована 12 мая 2006 года - 725 долл. за унцию, т.е. рост с начала 2006 года достигал почти 40%.

Как видно, золото не собирается сдавать позиции одного из ведущих финансовых инструментов, хотя формально желтый металл уже более тридцати лет не является синонимом денег: после отмены золотого стандарта в 1971 году с ценой золота не связана ни одна валюта, и расчеты между государствами осуществляются по форме более современной, нежели физическое перемещение слитков из одного хранилища в другое. Но золотой запас государств остается существенным фактором его мощи. Особенно заметным это становится во времена экономической нестабильности: даже не слишком глубокий кризис с неизбежностью влечет за собой рост цен на золото. Если учесть к тому же, что объемы мирового производства золота падают, а спрос на благородный металл, напротив, должен расти (не только со стороны финансовых институтов, но и авиационной, космической, ювелирной промышленности, а также медицины), легко сделать вывод, что золотодобыча по-прежнему является выгодным и социально значимым бизнесом.

Заключение

1.Золото сегодня остается важным экономическим и политическим инструментом в руках ведущих государств мира, и его цена определяется не только объективными рыночными факторами.

2. Как показывает практика функционирования мирового рынка золота, на протяжении длительного времени существует устойчивая повышательная тенденция цены золота. Цена золота стала стремительно возрастать в середине 1970-х гг., когда золото утратило силу золотовалютного стандарта.

3. На сегодняшний день именно развивающиеся страны являются главными потребителями физического золота. Тем самым, можно сказать, что с географической точки зрения основные потоки металла последние годы перетекали с Запада (США и Европа) на Восток (Азия). За последние два десятилетия XX в. спрос на металл в ведущих странах вырос примерно на 50%, тогда как в развивающихся странах этот показатель исчисляется сотнями процентов. Таким образом, на долю стран третьего мира приходится сегодня почти две трети мирового спроса на физический металл.

4. В результате проведенного исследования ситуации на отечественном рынке золота был сделан вывод, что процесс законодательного закрепления основ свободного рынка золота в России идет по эволюционному пути. Спектр операций с золотом, разрешенных коммерческим банкам и другим уполномоченным организациям, постепенно расширяется и сегодня в их число входят: продажа и покупка драгоценных металлов за свой счет и за счет клиентов; привлечение вкладов в драгоценных металлах от физических и юридических лиц; размещение от своего имени и за свой счет драгоценных металлов на депозиты в других банках; предоставление займов в драгоценных металлах; предоставление и получение кредитов в рублях и инвалюте под залог драгоценных металлов; фьючерсные, опционные операции и сделки своп.

Ряд уполномоченных коммерческих банков и ЦБ РФ получили право на экспорт золота. Кроме того, коммерческие банки используют золото для привлечения дополнительных ресурсов от населения. С этой целью, в частности, применяются золотые мерные слитки, выпускаемые российскими аффинажными предприятиями, отечественные и зарубежные монеты из драгоценных металлов. Важнейшим достижением в области становления рынка золота в России стала отмена в 1997 г. государственного регулирования цен на этот металл. Но в 1998 г. конъюнктура на мировом рынке начала ухудшаться, и интерес к этому активу заметно снизился. В результате российские старатели оказались на грани разорения: негативные последствия отказа государства от принципа целевого финансирования золотодобычи стали особенно очевидны после августа 1998 г., когда спрос на золото со стороны коммерческих банков и ювелирной промышленности резко упал.

Единственное, что все эти годы поддерживало золотодобывающую отрасль — это постоянная девальвация рубля к доллару, которая сохраняла некоторый уровень положительной разницы между ценой золота на мировом рынке и себестоимостью его добычи в России.

5. Наиболее важной проблемой государственной политики в области золотодобычи является воспроизводство минерально-сырьевой базы. Здесь практически отсутствует бюджетное финансирование геологоразведочных работ, а также реальные стимулы в виде налоговых льгот для добывающих компаний, вкладывающих собственные средства в поиски и разведку.

Таким образом, необходимо в самые сжатые сроки предпринять меры по сохранению национальной золотодобычи. Оптимальным решением этой задачи является восстановление роли государства как основного заказчика и покупателя металла у старателей.

Твердая и четко выраженная позиция государства по отношению к золотому запасу позволила бы укрепить доверие населения не только к обеспечиваемому им рублю, но и к отечественным золотым инвестиционным товарам (монетам и слиткам) аналогично тому, как это происходит в США и других странах. В результате, рост частного инвестиционного спроса на золото мог бы способствовать постепенному снижению доли иностранной валюты в сбережениях населения.

6. Поэтому очень важно сегодня государству принять тот факт, что средства, вложенные в пополнение золотого запаса, окупаются сразу по нескольким направлениям: укрепление экономической безопасности России как крупного государства-должника, рост доверия к рублю внутри страны и за ее пределами, возможность создания собственных инвестиционных альтернатив по отношению к иностранным активам, оптимизация государственных резервов с точки зрения соотношения «доходность-риск» и т.д.

Без предварительной реализации мер по стимулированию спроса и развитию добычи золота организация биржевой торговли этим металлом и внедрение бумажных золотых инструментов в сегодняшней России может оказаться неудачной.

Иными словами, возможности для эффективного использования в России мирового опыта в области обращения золота, безусловно, существуют. Но для этого государство сегодня должно сначала взять на себя инициативу по воспроизводству и развитию минерально-сырьевой базы, стимулированию спроса на металл и созданию материальной основы для долгосрочного развития отечественного рынка золота. В современном мире хорошо известны примеры эффективного решения такой задачи, поэтому вероятность успешной реализации аналогичных мер в России достаточно высока.

Список литературы

- 1 Архипов В.Я. Мировой рынок золота и его перспективы.- М.: Финансы. - 2007.

- Афанасьев М.Ю., Данилин В.И. Сборник задач по микроэкономике. – М.: ТЕИС, 2005.

- Абалов А. Э. Международный рынок драгоценных металлов: основные принципы функционирования. СПб.: 000 «Издательство ДНК», 2001.

- Буторина О.В. Международные валюты: Интеграция и конкуренция. – М.: Изд дом. «Деловая литература», 2003.

- Борисов С. М. Мировой рынок золота: двадцать лет спустя / Деньги и кредит. 2000. № 8-9.

- https://smart-lab.ru

- Громова О., Лесков М. Мировой рынок золота: текущее состояние и основные тенденции / Рынок ценных бумаг. 2006. №3.

- Дробышевский С. М. Полевой Д.И. Проблемы создания единой валютной зоны в странах СНГ. – М.: ИЭПП, 2004.

- ЕлисееваИ.И., Силаева С.А., Щирина А.Н. Практикум по макроэкономической статистике: Учебное пособие. – М.: ТК Велби, Изд-во Проспект, 2005.

- Красавина Л.Н., Смыслов Д.В., Былиняк С.А., Валовая Т.Д. и др. Международные валютно-кредитные и финансовые отношения.- М.: Финансы и статистика, 2005.

- http://golden-inform.ru

- Макаева Т.В. Макроэкономика. Ответы на экзаменационные вопросы. Учебное пособие. для вузов / Т.В. Макеева. - М.: Издательство «Экзамен», 2005,

- Понятие ипотеки и классификация ипотечных кредитов

- Понятие и виды наследования.»

- Цели и задачи маркетинговых исследований предприятия общественного питания Санкт-Петербурга

- «Автоматизация процесса обработки заявок на ИТ-обслуживание в ООО «Ремарк»»

- Договорные конструкции (Характеристика договорных конструкций, типовых договорных конструкций и специальных договорных конструкций)

- Страховые пенсии по старости (Понятие социальной защиты граждан имеющих детей)

- Понятие и виды ценных бумаг.

- «Индивидуальное предпринимательство»(Исторические и правовые основы индивидуального предпринимательства в России )

- Системы программирования для использования в ЭВМ

- Проектирование реализации операций бизнес-процесса «Транспортная доставка заказов» (Характеристика существующих бизнес – процессов)

- Выбор стиля руководства в организации (Теоретические основы руководства)

- ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КОНКУРЕНТОСПОСОБНОСТИ И КОНКУРЕНТНОСТИ