Риск как объективная экономическая категория проекта

Содержание:

Введение

Ни один экономический субъект, нацеленный на успешное долгосрочное развитие, не обходится без реализации проектов. Неотъемлемой характеристикой проектной среды является повышенный риск. Оттого первостепенной задачей любого предприятия является управление рисками. От успешности ее решения, в рамках адекватно выстроенной системы риск-менеджмента зависят результаты реализации всего проекта.

Актуальность темы исследования определяется необходимостью поиска методов, обеспечивающих эффективное управление рисками, нацеленное на получение прибыли от реализации проекта.

Эффективное управление рисками в проектной среде дает возможность спрогнозировать и определить различные риски, угрожающие успешному завершению проекта, дать им оценку и разработать методы реагирования на них.

Одной из важных малоизученных задач является создание и развитие системы управления рисками, что и предопределило выбор темы и логику исследования.

Цель курсовой работы состоит в изучении вопросов управления рисками проектной среды.

Достижение поставленной цели предполагает решение следующих задач:

- исследовать теоретические подходы менеджмента к управлению рисками и уточнить понятие риска как экономической категории;

- выявить процедуры, методы, инструменты управления рисками;

- произвести анализ и оценку риска проекта;

Наиболее существенные научные результаты, полученные в процессе исследования, состоят в следующем:

- раскрыто содержание категории «риска» как вероятность потерь, возникающих при вложении предпринимательской фирмой средств в производство новых товаров (услуг), которые, возможно, не найдут ожидаемого спроса на рынке;

- уточнен инструментарий управления рисками для менеджеров предприятий, ориентированных на инновационную деятельность;

- проанализирована оценка риска проекта;

Предметом исследования является проектная деятельность.

Объектом исследования выступает система управления рисками в проектной среде.

Глава 1. Риск как объективная экономическая категория проекта

1.1 Понятие и виды рисков в проектной среде

Проекты относятся к категории наиболее высокого риска для инвестиций. Полная гарантия благополучного результата проектной инновационной деятельности в любых условиях практически отсутствует. Это обусловлено ролью человеческого фактора в процессе воздействия, а также динамикой объекта управления и его внешнего окружения. В основном, финансирование этой сферы идет из бюджетных источников, из средств венчурных и специальных фондов. В условиях нестабильности экономической конъюнктуры риска, возникновения потерь при вложении фирмой средств в инновации становится наиболее актуальной. В связи с этим возникает необходимость в предвидении, и дальнейшем управлении рисками проекта [8].

- Под риском проекта понимается вероятность потерь, возникающих при вложении предпринимательской фирмой средств в производство новых товаров (услуг), которые, возможно, не найдут ожидаемого спроса на рынке.

- Риск является важным элементом результатов исполнения любой хозяйственной деятельности. Любая управленческая деятельность в той или иной степени имеет рисковый характер, что обусловлено как многофакторной динамикой объекта управления и его внешнего окружения, так и ролью человеческого фактора в процессе воздействия. Вследствие этого, управление рисками определяет направление и возможности обеспечения устойчивости функционирования предприятий, способности противостоять неблагоприятным ситуациям [19].

- Анализируя точки зрения различных авторов, можно выделить несколько основных видов риска, наиболее характерных для инновационной деятельности. Одним из важнейших рисков является риск ошибочного выбора проекта. Причинами этого риска является недостаточно обоснованный выбор приоритетов экономической и рыночной стратегии предприятия. Это возможно, в случае преодоления краткосрочных интересов при принятии решений над долгосрочными. Могут быть ошибочно оценены перспективы положения предприятия на рынке и его финансовая устойчивость. Кроме того, автор проекта переоценивает значимость разработки для потребителя. В этом случае причиной возникновения риска служит ошибочная оценка рынка потребления [9].

- В Российских условиях очень важным представляется риск, связанный с обеспечением прав собственности. Этот риск наиболее актуален для предприятий, производящих инновационную продукцию. Основной причиной его возникновения служит несовершенство патентного законодательства (получение патента (лицензии) с опозданием, короткий срок действия патента и пр.) Несмотря на все это, значительный уровень риска, как правило, сопровождается и высокой его компенсацией, норма прибыли от внедрения проекта гораздо выше обычной. Все это позволяет инновационной сфере постоянно развиваться.

- Эффективная инновационная деятельность сопряжена с освоением новой техники, технологии, поиском резервов, повышением интенсивности производства. Однако внедрение новой техники и технологии ведет к опасности техногенных катастроф, причиняющих значительный ущерб природе, людям, производству. В данном случае речь идет о технических рисках. Технический риск определяется степенью организации производства, проведением превентивных мероприятий (регулярной профилактики оборудования, мер безопасности), возможностью проведения ремонта оборудования собственными силами предпринимательской фирмы. К техническим рискам можно отнести:

- - вероятность потерь вследствие отрицательных результатов научно исследовательских работ;

- - вероятность потерь в результате не достижения запланированных технических параметров в ходе конструкторских и технологических разработок;

- - вероятность потерь в результате низких технологических возможностей производства;

- - вероятность потерь в результате использовании новых технологий или продуктов;

- - вероятность потерь в результате сбоев и поломки оборудования и т.д. [12].

- Не менее важным для проектной деятельности является экономический риск. Существуют внешние и внутренние причины возникновения этого риска, порожденные внешними условиями и внутренними факторами деятельности предприятия. Они могут изменять его, расширять или ограничивать его возможности. Изменения факторов внешней среды предприятия создают неопределенность его функционирования как субъекта рынка, и тогда зачастую приходится принимать решения без достаточной информации о происходящем. К сожалению, эта неопределенность практически не зависит от предприятия и поэтому порождает риск его деятельности [22].

- Наиболее часто экономические риски возникают по следующим причинам:

- 1. Разнообразие потребительских вкусов приводит к быстрому изменению рыночной конъюнктуры и усилению конкуренции. Для сохранения положения на рынке производителям необходимо постоянно обновлять свою продукцию. Но выход на рынок с новым товаром всегда содержит повышенный риск из-за возможного отсутствия спроса на незнакомую продукцию;

- 2. Наибольший риск связан с достижением планируемого объема прибыли. Сложность осуществления более прибыльных проектов обычно выше, чем небольших, что увеличивает риск их реализации. Тем самым прибыль как экономическая категория объективно порождает риск.

- Обобщая вышесказанное, отметим, что риски инновационного проекта представляют собой вероятность потерь, возникающих при вложении фирмой средств в производство новых товаров и услуг, в разработку новой техники и технологий, которые, возможно, не найдут ожидаемого спроса на рынке, а также при вложении средств в разработку управленческих инноваций, которые не принесут ожидаемого эффекта.

1.2 Риск – как экономическая категория

- Деятельность любого предприятия сопровождают многочисленные экономические риски, которые существенно влияют на результаты деятельности предприятия. Экономический риск присущ всем направлениям деятельности предприятия, так как связан с формированием ресурсов, капитала, доходов и финансовых результатов предприятия, характеризуется возможными денежными потерями в процессе осуществления экономической деятельности.

- Многоаспектность понятия риск обуславливается существованием большого количества трактовок. Кроме того, риск – это сложное явление, имеющее множество несовпадающих, а иногда противоположных реальных основ. Это объясняет возможность существования нескольких определений понятий риска с разных точек зрения (например, с юридической, коммерческой, финансовой). Рассмотрим ряд определений риска, даваемых отечественными и зарубежными авторами:

- 1. Риск – это потенциальная, численно измеримая возможность потери. Понятием риска характеризуется неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий.

- 2. Риск – это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом.

- 3. Риск – это неопределенность финансовых результатов в будущем.

- 4. Риск – это стоимостное выражение вероятностного события, ведущего к потерям.

- 5. Риск – шанс неблагоприятного исхода, опасность, угроза потерь и повреждений.

- 6. Риск – вероятность потери ценностей (финансовых, материальных товарных ресурсов) в результате деятельности, если обстановка и условия проведения деятельности будут меняться в направлении, отличном от предусмотренного планами и расчетами [6].

- Таким образом, четко заметна тесная связь таких понятий, как вероятность и неопределенность. Именно эти два фактора лежат в основе рисков.

- Вероятность определяется действием объективных и субъективных факторов, однако, вероятностная природа экономического риска является постоянной его характеристикой [3].

- Условия неопределенности, имеющие место в экономической деятельности, являются предметом исследования и объектом постоянного наблюдения экономистов самых различных профилей [10].

- Неопределенность результата экономического риска обусловлена непредсказуемостью финансовых результатов экономического субъекта и уровнем доходности финансовых операций. Ожидаемый уровень результативности финансовых операций колеблется в зависимости от вида и уровня риска в довольно значительном диапазоне. Таким образом, экономический риск может сопровождаться как существенными финансовыми потерями для предприятия, так и формированием дополнительных его доходов [7].

- Для принятия управленческих решений разумно использовать классификацию экономических рисков по видам. Они представлены в таблице 1.

|

Критерии классификации |

Виды экономических рисков |

|

По сферам локализации денежных потоков |

1. Экономический риск в производственной сфере; 2. Экономический риск в финансовой сфере; 3. Экономический риск в инвестиционной сфере; 4. Экономический риск от чрезвычайной деятельности. |

|

По местам возникновения и центрам ответственности |

1. Экономический риск отдельной операции; 2. Экономический риск в центрах ответственности; 3. Экономический риск предприятия в целом. |

|

По уровню риска |

1. Высокий экономический риск; 2. Средний экономический риск; 3. Низкий экономический риск. |

|

По видам инвестиционных решений |

1. Индивидуальный экономический риск; 2. Портфельный экономический риск. |

|

По факторам возникновения |

1. Внешний (систематический экономический риск); 2. Внутренний (несистематический экономический риск). |

|

По финансовым последствиям |

1. Экономический риск, влекущий прямые потери или выгоды; 2. Экономический риск, несущий косвенные потери (упущенную выгоду) или выгоды. |

|

По видам активов предприятия |

1. Риск потери ликвидности; 2. Риск снижения эффективности; 3. Депозитный риск; 4. Кредитный риск; 5. Риск неисполнения договорных обязательств. |

|

По видам источников формирования |

1. Экономический риск собственного капитала; 2. Экономический риск заемного капитала; 3. Экономический риск временно привлеченных средств; 4. Риск структуры капитала. |

|

По проявлению во времени |

1. Постоянный экономический риск; 2. Временный экономический риск. |

|

По степени управляемости |

1. Полностью исключаемый экономический риск; 2. Снижаемый экономический риск; 3. Неснижаемый экономический риск. |

|

По уровню финансовых потерь |

1. Допустимый экономический риск; 2. Критический экономический риск; 3. Катастрофический экономический риск. |

|

По комплексности исследования |

1. Простой экономический риск; 2. Сложный экономический риск. |

|

По функциям финансового управления |

1. Риск экономического планирования; 2. Риск экономического прогнозирования; 3. Риск экономического регулирования; 4. Риск экономического анализа; 5. Учетный экономический риск. |

|

По этапам жизненного цикла предприятия |

1. Экономический риск подготовительного этапа; 2. Экономический риск инвестиционного этапа; 3. Экономический риск этапа освоения рынка; 4. Экономический риск этапа роста; 5. Экономический риск этапа зрелости; 6. Экономический риск этапа упадка. |

|

По типам развития предприятия |

1. Экономический риск эволюционного развития; 2. Экономический риск революционного развития. |

Таблица 1 – Классификация экономических рисков

Таким образом, риск как экономическая категория описывает вероятность потерь в результате неопределенности, что может привести к наступлению непредвиденных или неблагоприятных для экономической деятельности обстоятельств. В общем виде можно определить, что риск, во-первых, это возможный ущерб (финансовых, материальных и иных потерь) от реализации принятого решения и, во-вторых, риск получения дохода или прибыли от реализации решения [15].

Глава 2. Управление рисками проекта

2.1 Понятие и процедуры управления рисками

Цели управления рисками проекта – повышение вероятности возникновения и воздействия благоприятных событий и снижение вероятности возникновения и воздействия неблагоприятных для проекта событий.

Управление рисками – это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение следующих процедур:

Планирование управления рисками – выбор подходов и планирование деятельности по управлению рисками проекта.

Идентификация рисков – определение рисков, способных повлиять на проект, и документирование их характеристик.

Качественная оценка рисков – качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

Количественная оценка – количественный анализ вероятности возникновения и влияния последствий рисков на проект.

Планирование реагирования на риски – определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте. На практике они могут частично совпадать и взаимодействовать.

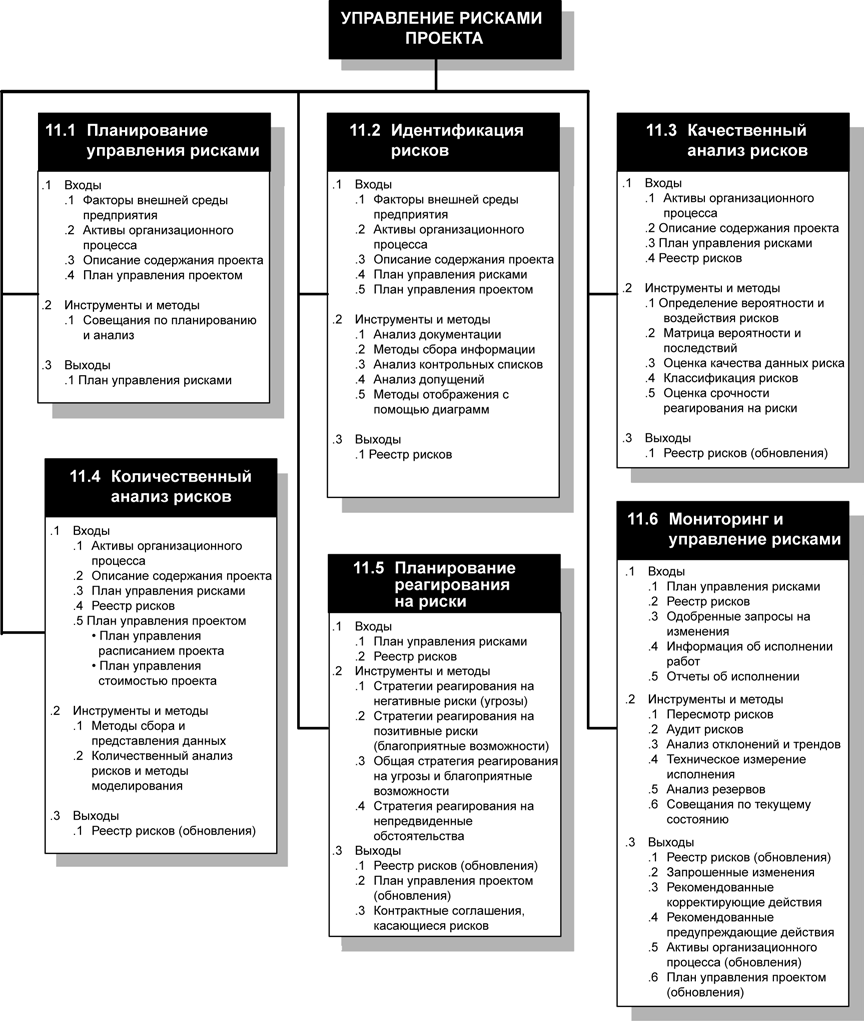

Рисунок 1 – Общая схема управления рисками проекта

Организации принимают во внимание риски в той степени, в какой они соотносятся с угрозами проекта или с благоприятными возможностями, повышающими вероятность успешного выполнения проекта. Риски, представляющие собой угрозу для проекта, могут приниматься в том случае, если риск соразмерен выгоде, которую можно получить, приняв этот риск.

Отношение к риску со стороны отдельных людей и – в более крупных масштабах – организаций обусловлено их пониманием риска и ответной реакцией на возникновение риска. Там, где это возможно, отношение к риску должно быть выражено в явной форме. Для каждого проекта должен быть разработан последовательный подход к риску, удовлетворяющий требованиям организации, а информация о риске и управлении им должна быть открытой и достоверной. Реагирование на риски отражают то, как организация понимает баланс между принятием риска и уклонением от риска.

Для достижения успеха на протяжении всего проекта организация должна предпринимать заранее и последовательно предупредительные меры по управлению рисками.

Планирование управления рисками – это процесс определения подходов и планирования операций по управлению рисками проекта. Планирование процессов управления рисками позволяет обеспечить соразмерность уровня, типа и прозрачности управления рисками, как самому риску, так и значению проекта для организации, а также выделить достаточное количество времени и ресурсов для выполнения операций по управлению рисками и определить общее основание для оценки рисков.

Процесс планирования управления рисками должен быть завершен на ранней стадии планирования проекта, поскольку он крайне важен для успешного выполнения других процессов.

Идентификация рисков определяет, какие риски способны повлиять на проект, и документирует характеристики этих рисков. Идентификация рисков – это итеративный процесс, поскольку по мере развития проекта в рамках его жизненного цикла могут обнаруживаться новые риски. Этот процесс не будет эффективным, если он не будет проводиться регулярно на протяжении реализации проекта.

Идентификация рисков должна привлекать как можно больше участников: инноваторов, менеджеров проекта, заказчиков, пользователей, независимых специалистов.

Обычно за процессом идентификации рисков следует процесс качественного анализа рисков. В случае если идентификация рисков происходит под управлением опытного менеджера по рискам, непосредственно за идентификацией может следовать количественный анализ рисков. В некоторых случаях уже сама идентификация риска может определять меры реагирования; эти меры должны фиксироваться для дальнейшего анализа и осуществления в ходе процесса планирования реагирования на риски.

Качественная оценка рисков – процесс представления качественного анализа идентификации рисков и определения рисков, требующих быстрого реагирования. Такая оценка рисков определяет степень важности риска и выбирает способ реагирования.

Качественная оценка рисков это оценка условий возникновения рисков и определение их воздействия на проект стандартными методами и средствами. Использование этих средств помогает частично избежать неопределенности, которые часто встречаются в проекте. В течение жизненного цикла проекта должна происходить постоянная переоценка рисков.

Количественная оценка рисков определяет вероятность возникновения рисков и влияние последствий рисков на проект, что помогает группе управления проектами верно принимать решения и избегать неопределенностей.

Количественная оценка рисков позволяет определять:

- вероятность достижения конечной цели проекта,

- степень воздействия риска на проект и объемы непредвиденных затрат и материалов, которые могут понадобиться,

- риски, требующие скорейшего реагирования и большего внимания, а также влияние их последствий на проект,

- фактические затраты, предполагаемые сроки окончания.

Количественная и качественная оценка рисков могут использоваться по отдельности или вместе, в зависимости от располагаемого времени и бюджета, необходимости в количественной или качественной оценке рисков [3].

Планирование реагирования на риски – это разработка методов и технологий снижения отрицательного воздействия рисков на проект. Берет на себя ответственность за эффективность защиты проекта от воздействия на него рисков. Планирование включает в себя идентификацию и распределение каждого риска по категориям. Эффективность разработки реагирования прямо определит, будут ли последствия воздействие риска на проект положительными или отрицательными.

Стратегия планирования реагирования должна соответствовать типам рисков, рентабельности ресурсов и временным параметрам.

Мониторинг и контроль следят за идентификацией рисков, определяют остаточные риски, обеспечивают выполнение плана рисков и оценивают его эффективность с учетом понижения риска. Показатели рисков, связанные с осуществлением условий выполнения плана фиксируются. Мониторинг и контроль сопровождает процесс внедрения проекта в жизнь.

Целью мониторинга и контроля является выяснить, было ли:

- Система реагирования на риски внедрена в соответствии с планом;

- Реагирование достаточно эффективно или необходимы изменения;

- Риски изменились по сравнению с предыдущим значением;

- Наступление влияния рисков;

- Необходимые меры приняты;

- Воздействие рисков оказалось запланированным или явилось случайным результатом.

Контроль может повлечь за собой выбор альтернативных стратегий, принятие корректив, перепланировку проекта для достижения базового плана. Между менеджерами проекта и группой риска должно быть постоянное взаимодействие, должны фиксироваться все изменения и явления. Отчеты по выполнению проекта должны формироваться регулярно.

2.2 План управления рисками.

Имеющиеся в организации общие шаблоны, касающиеся категорий рисков и определения терминов (например, уровни рисков, вероятность возникновения рисков по типам, последствия рисков для целей проекта по типам целей, а также матрица вероятности и последствий), приспосабливаются для каждого конкретного проекта с учетом его специфики. Выходы этих операций сводятся в план управления рисками.

План управления рисками содержит описания структуры управления рисками проекта и порядок его выполнения в рамках проекта. Этот план включается в состав плана управления проектом. План управления рисками включает в себя следующие элементы:

- Методология. Определение подходов, инструментов и источников данных, которые могут использоваться для управления рисками в данном проекте.

- Распределение ролей и ответственности. Список позиций выполнения, поддержки и управления рисками для каждого вида операций, включенных в план управления рисками, назначение сотрудников на эти позиции и разъяснение их ответственности.

- Разработка бюджета. Выделение ресурсов и оценка стоимости мероприятий, необходимых для управления рисками. Эти данные включаются в базовый план по стоимости проекта.

- Сроки. Определение сроков и частоты выполнения процесса управления рисками на протяжении всего жизненного цикла проекта, а также определение операций по управлению рисками, которые необходимо включить в расписание проекта.

- Категории рисков. Структура, на основании которой производится систематическая и всесторонняя идентификация рисков с нужной степенью детализации; такая структура способствует повышению эффективности и качества идентификации рисков. Организация может использовать разработанную ранее классификацию типичных рисков. Такую структуру можно разработать с помощью составления иерархической структуры рисков (ИСРс), но ту же задачу можно решить, просто составив перечень различных аспектов проекта. В процессе идентификации рисков категории рисков могут пересматриваться. Хорошей практикой считается пересмотр категорий рисков во время планирования управления рисками, перед тем как эти категории будут использованы в процессе идентификации рисков. Прежде чем принять к использованию в текущем проекте классификацию рисков, основанную на прежних проектах, ее, вероятно, потребуется уточнить, изменить или адаптировать к специфике нового проекта.

- Определение вероятности возникновения рисков и их последствий. Добросовестный и достоверный качественный анализ рисков предполагает, что определены различные уровни вероятностей возникновения рисков и их воздействия. Общие определения уровней вероятности и уровней воздействия адаптируются отдельно для каждого проекта в ходе процесса планирования управления рисками и используются затем в процессе качественного анализа рисков.

- Матрица вероятности и последствий. Расстановка рисков по приоритету соответствует потенциальной степени значимости их последствий для достижения целей проекта. Типичным способом расположения рисков по приоритету является использование справочной таблицы или матрицы вероятности и последствий. Обычно организация сама устанавливает сочетания вероятности и воздействия, на основании которых степень риска определяется как «высокая», «средняя» или «низкая», что в свою очередь определяет значимость для планирования реагирования на данный риск. Эти сочетания в процессе планирования управления рисками могут пересматриваться и адаптироваться к конкретному проекту.

- Отслеживание. Документирует порядок регистрации всех аспектов операций по рискам в интересах данного проекта, а также для будущих проектов и включения в документы по накопленным знаниям. Документирует, в каких случаях и как будет проводиться аудит процессов управления рисками.

2.3 Основные методы управления рисками

Оценка риска в проекте является необходимым условием для принятия рациональных решений по управлению выявленными рисками. Главное правило управления рисками – инвестировать средства только в том случае, если ожидаемая доходность (прибыль) выше, чем стоимость капитала плюс надбавка за риск.

Все методы воздействия на риск можно разделить на три основные группы - снижение, сохранение и передача риска.

Снижение риска подразумевает уменьшение либо размеров возможного ущерба, либо вероятности наступления неблагоприятных событий. Чаще всего оно достигается при помощи осуществления предупредительных организационно-технических мероприятий, под которыми понимаются различные способы усиления безопасности, установка систем контроля и оповещения и т.д. [20].

Сохранение риска на существующем уровне не всегда означает отказ от любых действий, направленных на компенсацию ущерба, хотя такая возможность предусмотрена. К мерам, осуществляемым при сохранении риска, могут быть причислены получение кредитов и займов для компенсации убытков и восстановления производства, получение государственных дотаций, льгот и др.

Меры по передаче риска означают передачу ответственности за него третьим лицам при сохранении существующего уровня риска. К ним относятся страхование, которое подразумевает передачу риска страховой компании за определенную плату, а также различного рода финансовые гарантии, поручительства и т.д.

Рассмотрим методы управления рисками, подробнее.

1. По направленности воздействия на параметры риска все методы можно отнести к одному из трех классов: воздействующим на вероятность появления риска, на размер риска, на предсказуемость риска и толерантность к нему.

К методам воздействия на предсказуемость риска проекта относится метод наращивания информационного покрытия, в котором предсказуемость риска обеспечивается получением дополнительной информации об изучаемом объекте.

Толерантность к уровню риска на предприятии складывается из набора субъективных и объективных факторов. К субъективным относятся те, что связаны с персонализацией принимаемого решения. Поскольку решение всегда принимается конкретным человеком, а люди неодинаково склонны рисковать, уровень толерантности определяется человеческими характеристиками лица или совокупности лиц, принимающих решение. Объективной причиной, определяющей готовность или неготовность к определенному риску, является характеристика предприятия, и, в частности, экономический потенциал объекта, в рамках которого планируется осуществить инновацию. Чем устойчивее предприятие и чем выше его способность к эффективной реализации планируемого новшества, тем выше толерантность. Методами повышения толерантности к риску будут методы воздействия на источники толерантности (например, политика укрепления инновационного потенциала предприятия).

К методам, которые влияют на вероятность и размер риска, относятся методы защиты и активного воздействия на риск. Таковы опережающая защита объекта, патентование, устранение технических неполадок, обучение персонала, маркетинговая подготовка рынка к восприятию новинки.

2. По объекту воздействия на среду риска все методы подразделяются на методы, воздействующие на источник риска, объект риска, канал риска и эффект риска.

С точки зрения данной классификации, методы управления рисками различаются по направленности целевого воздействия на один из элементов его среды. Они могут быть нацелены непосредственно на источник риска, на причину, потенциально продуцирующую источник (фактор риска). Область применения метода ограничена принципиальной возможностью либо невозможностью воздействия на объективные и субъективные причины, порождающие риск и помогающие ему сбыться. Очевидно, что экономический субъект может непосредственно воздействовать только на ту группу факторов, которыми он в состоянии управлять; как правило, это внутренние факторы, источники так называемых операционных рисков.

Воздействие на объект риска предполагает придание ему рискоустойчивости, обеспечиваемой защитой, подготовкой к восприятию риска или приданию качеств, обеспечивающих изначальное отторжение риска. В рамках рассматриваемого подмножества методы управления нацелены либо только на защиту объекта, либо на придание ему свойств рисковой гибкости.

3. С точки зрения воздействия на элемент системы проекта все методы директивно воздействуют непосредственно на проект, либо на предприятие, его реализующее, либо на сам риск.

Так, изменение количества и состава участников проекта, характеристик конечного результата внедряемой инновации является типичным примером.

4. В зависимости от степени адаптивности целесообразно выделять динамические и статические методы управления риском.

Отличие заключается в способности восприятия оперативной информации о параметрах среды риска при реализации проекта и адекватности ответа изменением направления или силы воздействия на тот или иной объект управления.

Динамические методы адаптивны и позволяют внутренне перестроить механизмы и параметры воздействия в зависимости от изменения характеристик профиля риска проекта. Статические же методы базируются на первично оцененной информации и не предполагают изменений.

5. По превентивности воздействия на риск все методы подразделяются на превентивные и репрессивные.

Превентивные методы пытаются создать условия, чтобы опасность не сбылась. Репрессивные же методы целят обеспечить своевременное и адекватное покрытие ущерба, принесенного свершившимся риском.

6. По воздействию на профиль риска проекта выделяют методы нейтрального и активного воздействия.

Нейтральные методы не воздействуют прямо на объективную совокупность рисков проекта. Они влияют лишь на его составляющую, важную с точки зрения конкретного экономического субъекта.

Методы активного воздействия предполагают воздействие на объективную совокупность рисков проекта.

7. По масштабу воздействия методы можно подразделить на спектральные и точечные.

Точечные методы директивно воздействуют на избранный риск или объект. К спектральным относятся все методы, направленные на совокупность рисков.

8. С точки зрения жесткости требований, предъявляемых к объекту, на который направлено управляющее воздействие, можно выделить жесткие и лояльные методы.

Характерный пример жесткого метода - передача риска сторонней страховой организации. Жесткость определяется требованиями, которые институт страхования предъявляет к страхуемым объектам. Как правило, страхуемые риски должны относиться к вероятным (а не неизбежным), быть прямыми, то есть иметь четко определенную связь между причиной и следствием, быть количественно измеримыми.

9. С точки зрения направленности воздействия методы подразделяют на прямые и косвенные.

Применение прямых методов влияет только на конкретно выбранный объект, а косвенные методы влияют еще и на ряд сопутствующих рисков.

10. По этапам применения методы классифицируются в зависимости от того, когда возможно и целесообразно их применение.

Введение временного классификатора в систему разделения методов обусловлено тем, что на временных отрезках реализации проекта новатору доступны не все способы управления рисками одновременно. Отказ от реализации проекта менее болезнен на стадии принятия решения о целесообразности реализации проекта, поскольку в момент начала реализации у предприятия уже возникает ряд обязательств по отношению к сторонним участникам, разрыв отношений с которыми влечет экономические (и не только) последствия.

Управление операционным риском должно осуществляться на ранней стадии реализации проекта. Так как операционные, или процессные риски носят, как правило, хронический деструктивный характер, то чем раньше их удается устранить, тем эффективнее реализуется проект.

11. По времени реализации эффекта от применения выделяют методы без задержки эффекта и с отсроченным эффектом.

Методами управления с задержкой являются все превентивные методы. Среди них есть варианты с относительной и абсолютной задержкой эффекта.

12. По времени действия эффекта от реализованного мероприятия все методы могут быть одномоментными и продолжительными.

Заключение фьючерсного контракта носит одномоментный характер, а принятие на работу творцов-новаторов дает продолжительный эффект.

13. По сущности достигаемого эффекта методы могут быть направлены либо на минимизацию риска, либо на оптимизацию.

Минимизирующие методы нацелены на снижение риска и применимы к тем рискам и объектам, устранение которых не снижает возможность получения дополнительной прибыли: переход от одного поставщика ко многим, устранение технических неполадок на производстве, отказ от использования сырья сомнительного качества. Методы снижения риска целесообразно применять в сфере технических рисков реализации принятого решения. Минимизировать целесообразно «чистые» процессные (операционные) риски, внутренние риски реализации принятого решения: деятельность персонала, работу оборудования, передачу информации.

Оптимизация риска рассматривает совместное проявление двух параметров: опасности и прибыли. В отличие от объектов процессной минимизации оптимизируемые риски не уменьшить без потери потенциальной прибыли, поскольку это суть рассматриваемой группы рисковых ситуаций. При оптимизации предприятие всегда решает задачу о приемлемости соотношения потенциальной прибыли и кроющегося в ее извлечении уровня риска.

14. С точки зрения возможности получения дополнительной прибыли есть методы прибыльно-нейтральные и прибыльно-содержащие.

Первые не предоставляют возможности получить дополнительной прибыли при любом исходе рискосодержащего события. К прибыльно-содержащим методам относится система хеджирования. Такой способ позволяет предприятию извлечь дополнительную прибыль, например, из ценовой дельты, возникающей из-за колебаний стоимости финансовых инструментов на валютном рынке. Прибыльно-содержащие методы чаще используются в системе спекулятивных рисков.

15. По степени фокусирования риска выделяют методы, направленные на сегрегацию или комбинирование риска.

Одни из методов управления рисками приводят к сосредоточению их в рамках единого пространственно-временного континуума, другие способствуют рассредоточению в пространстве и времени.

К сегрегирующим методам относятся все методы диверсификации. Сегрегацией рисков по субъектам может являться распределение их между участниками проекта: поставщиками, подрядчиками, инвесторами. Сегрегация во времени может вылиться в поэтапное финансирование проекта, нацеленное на снижение последствий реализации рискосодержащей ситуации для инвесторов.

Пространственная сегрегация может выражаться в выводе инновационного продукта на разные рыночные сегменты для компенсации возможных неблагоприятных конъюнктурных факторов в неоднородном рыночном пространстве.

16. По целевой направленности методы делят на обеспечивающие рискоустойчивость объекта или непосредственно направленные на снижение риска.

Защищать объект можно реорганизацией структуры системы для увеличения числа выборов всей системой или укрепления надежности отдельных элементов системы. Первое направление иллюстрирует совершенствование маркетинговой политики, дабы обеспечить деятельность в нескольких рыночных нишах. Устранением риска может стать увольнение недисциплинированных или низко квалифицированных работников.

17. В зависимости от хода выполнения инновации методы управления рисками могут относиться либо непосредственно к риск-менеджменту, либо образовывать систему антикризисного управления.

Необходимость антикризисного управления наступает на предприятии в условиях квазинестабильности, при которой количество нерегулируемых, нестабильных процессов превышает число традиционных запланированных явлений. Антикризисное управление должно рассматриваться как крайний случай применения методов риск-менеджмента. Задача риск-менеджмента - не допустить появления на предприятии квазистатистической неопределенности процессов.

18. По степени запланированности реализации различают методы планового воздействия и экстренного реагирования.

Необходимость в экстренном реагировании появляется при непредвиденных изменениях, которые на момент разработки плана процедур и мероприятий риск-менеджмента предсказать было либо невозможно, либо не получилось в силу объективных и субъективных причин. Типичным методом реагирования является покрытие риска из заранее сформированного резервного фонда предприятия. Примером более масштабных действий в рамках экстренного реагирования может служить смена стратегии инновационной политики или отношений с партнерами. Применение данной группы методов всегда строго ограничено по времени. Кроме того, предприятие часто связано рядом обязательств по отношению к третьим лицам, так что лучше изначально предусмотреть мягкие контрактные отношения.

19. С точки зрения обязательности применения того или иного метода управления риском можно выделить методы, обязательные к применению, условно-обязательные и необязательные.

Строже всего процедурная и методологическая сферы управления рисками регламентируются требованиями законодательства, предписывающего обязательность применения ряда методов в конкретных ситуациях и по отношению к конкретным классам объектов. Типичным примером строгой директивы в области применения методов управления рисками является система обязательного страхования на предприятии. В соответствии c ней у любого инициатора инновационного проекта есть строго закрепленный перечень объектов, обязательных для страхования.

К условно-обязательным относятся методы, применение которых обязательно только при оговоренных условиях. Как правило, таким условием является возможность взаимодействия в рамках проекта с условленным кругом его участников или сторонними партнерами. В качестве таких взаимоотношений назовем требования финансового института, кредитующего проект, предоставить гарантии со стороны третьего участника или страхования имущества. К этой же группе методов относят разделение риска через привлечение инвестора, который участие в проекте оговаривает наличием у инициатора резервного фонда покрытия проектных рисков.

К необязательным относятся методы свободного выбора. На их реализацию не налагается каких-либо прямых ограничений или предписаний со стороны третьих лиц или законодательства.

20. В зависимости от того, обязывает ли выбранный метод находиться в договорных взаимоотношениях с каким-либо субъектами или нет, методы подразделяются на требующие и не требующие такой зависимости.

21. При классификации по степени покрытия последствий рискового события ситуации можно выделить два множества методов управления рисками: с частичным покрытием и с полным.

Первые обеспечивают частичное покрытие риска либо посредством заранее оговоренной (прямо или косвенно) суммы, доли участия предприятия или третьего лица в покрытии риска, когда сумма или сфера потенциального риска может оказаться больше объема средств, выделенных на управление данным риском. Такая ситуация наиболее типична при создании собственного резерва средств на погашение последствий риска. Метод страхования может стать методом частичного покрытия риска, если ущербу подверглись объекты, не попавшие в силу ряда причин в список страхуемых объектов или если связь между наступившими последствиями и его причинами не является очевидной для страховщика.

К методам с полным покрытием ущерба может быть отнесен метод передачи всего размера риска третьему лицу, участнику проекта, который по условиям передачи принимает весь риск и, соответственно, обязанности покрытия на себя.

22. По частоте применения методы управления рисками делят на систематические и точечные, или разовые.

Систематические методы требуют применения на протяжении всего времени реализации проекта. К таким методам относятся страхование, самострахование. Самострахование не влияет на изменение рископрофиля объекта во времени и требует постоянного применения до тех пор, пока субъект не выходит за рамки рассматриваемого рискового поля, прекратив либо завершив инновационный проект.

Разовые методы требуют такой же реализации и не зависят от времени жизни рисковой ситуации. К разовым методом относится как удаление работника, чья квалификация не соответствует уровню инновационного проекта, так и замена партнера или какой-либо другой составляющей инновационного проекта.

23. С точки зрения радикальности воздействия на риск методы можно разделить на радикальные и нерадикальные.

Радикальные методы кардинально меняют рископрофиль проекта. Они переводят его в другую систему рисков, меняя концепции инновационного проекта либо устраняя точечный риск.

Наиболее радикальными методами управления рисками являются методы, ведущие к устранению причины возникновения риска. Но эти же методы исключают положительное использование возможностей, заключаемых в рисковой ситуации. Следовательно, методы, направленные на устранение причин, могут быть рекомендованы только по отношению к процессным рискам [1].

Таким образом, для эффективного управления рисками проекта необходимо выполнение нескольких процедур: планирование управления рисками, идентификация рисков, качественная оценка рисков, количественная оценка рисков, планирование реагирования на риски, мониторинг и контроль рисков. Все методы воздействия на риск можно разделить на три основные группы - снижение, сохранение и передача риска. В зависимости от особенностей конкретного риска, необходимо предпринимать определенный метод управления риском.

Глава 3. Анализ и оценка рисков в проектной сфере

Высокая степень рискованности и низкая надежность финансовых прогнозов для проектов признается многими учеными. Введение новшества - уникальный процесс, требующий творческого подхода, одаренности и величия. Ученые считают, что этот процесс не поддается управлению или предвидению, а можно лишь надеяться на то, что он произойдет, и, пожалуй, ускорить его [9].

Риск предполагает отклонение реальных результатов от ожидаемых. Попытка выделить основные факторы риска означает выделение некоторых явлений, обусловливающих несовпадение реального развития событий с прогнозируемым. Абсолютно все хозяйствующие субъекты действуют в условиях неопределенности и риска, но деятельность инновационно-активных предприятий связана с несравнимо большим риском [14].

Все факторы, являющиеся источником риска именно для инновационных фирм, можно разделить на внутренние и внешние (фундаментальные и конъюнктурные). Внутренние источники риска фирма может контролировать, поскольку они обусловлены в основном человеческим фактором. Негативное влияние поведения персонала предприятия может быть осознаваемым (саботаж, консерватизм и старые стереотипы поведения) и неосознаваемым (низкий уровень профессионализма, некомпетентность). Весьма часть фактора реализации проекта становится причиной незапланированных убытков. Но доминирующим среди внутренних факторов риска меняет правовые факторы, путем косвенного - экономические факторы риска. С помощью макроэкономических факторов государство реализует принятую в стране инновационную политику в направлении стимулирования наукоемкого производства, быстрого обновления производственных фондов и др. [17].

Микроэкономические факторы риска обуславливаются тем, что инновационное предприятие выступает как покупатель (на рынке ресурсов) и как продавец (на рынке готовой продукции).

Изменение поведения фирмы на рынке ресурсов обычно не связано с удорожанием ресурсов, а обусловлено сложностями технологической реализации проекта, необходимостью внесения изменений в продукт, что может потребовать дополнительных затрат на незапланированные виды ресурсов. Сильное влияние микроэкономических факторов риска на инновационный проект обусловливается свойством новизны, когда не ясна реакция потребителей, не отработана технология производства и т.п. [4].

Анализ факторов рисков проекта одно из ключевых направлений работы по управлению риском. Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Главная задача качественного анализа определить факторы риска, этапы и работы, при выполнении которых возникает риск, т.е. установить потенциальные области возникновения рисковых ситуаций, после чего идентифицировать все возможные риски [22].

Количественный анализ рисков предполагает их оценку, т.е. численное определение размеров отдельных рисков и рисков инновационного проекта в целом.

К методам анализа рисков относятся:

- методы аналогии;

- бальной оценки;

- метод дерева решений;

- метод Монте-Карло (статистических испытаний);

- экспертные методы;

- математико-статистические методы оценки риска;

- Z-статистика;

- анализ чувствительности;

- метод сценариев;

- имитационное моделирование рисков и др.

Метод аналогии в управлении риском предполагает разработку стратегии управления риском конкретного проекта на основе анализа базы данных о реализации аналогичных проектов и аналогичных условий их реализации.

Метод балльной оценки риска является одним из методов экспертизы риска на основе обобщающего показателя, определяемого по ряду экспертно оцениваемых значений показателей (факторам) степени риска.

Данный метод включает в себя выполнение следующих этапов:

1. Определение списка факторов, определяющих степень риска проекта.

2. Разработка состава показателей, характеризующих влияние и риск в области проявления каждого фактора.

3. Оценка влияния каждого показателя по факторам и факторов на обобщающую оценку степени риска (в виде весовых коэффициентов оценки значимости показателей).

4. Разработка шкалы оценок по каждому показателю (в том числе порядок присвоения качественных оценок).

5. Формирование методики расчета обобщающей оценки риска.

Метод балльной оценки широко используется в деятельности рейтинговых и аналитических агентств при оценке страновых, региональных, политических и кредитных (коммерческих банков) рисков [5].

Метод дерева решений используется, главным образом, для анализа рисков проектов, имеющих обозримое или разумное число вариантов развития. Он особо полезен в ситуациях, когда решения, принимаемые в момент времени t=n, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарий дальнейшего развития событий. Данный метод основан на построении пространственно-ориентированного графа, отражающего последовательность принятия решений и условий их реализации, оценки промежуточных результатов с учетом их вероятности. Вершины графа представляют ключевые состояния, в которых возникает необходимость выбора, а дуги (ветви дерева) различные события (решения, последствия, операция), которые могут иметь место в ситуации, определяемой вершиной. Каждой дуге (ветви) дерево могут быть приписаны числовые характеристики (нагрузки) и вероятностная оценка. Метод дерева решений позволяет рассчитать математическое ожидание результатов по каждому из вариантов реализации инновации.

Анализ чувствительности показателей проекта сводится к исследованию зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении. Он позволяет получить ответы на вопросы вида: что будет с результирующей величиной, если изменится значение некоторой исходной величины?[13]

Метод сценариев позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. В общем случае процедура использования данного метода в процессе анализа инновационных и инвестиционных рисков включает выполнение следующих шагов:

1. Определяют несколько вариантов изменений ключевых исходных показателей (например, оптимистический, наиболее вероятный и пессимистический).

2. Каждому варианту изменений приписывают его вероятностную оценку.

3. Для каждого варианта сценария рассчитывают вероятное значение, а также оценки его отклонений от среднего значения.

4. Проводится анализ вероятностных распределений полученных результатов. Проект с наименьшим стандартным отклонением и коэффициентом вариации считается менее рисковым.

Метод Монте-Карло (статистических испытаний) представляет собой стохастическую имитацию. Имитационное моделирование состоит в про ведении серии численных экспериментов, призванных получить эмпирические оценки степени влияния различных факторов (исходных величин) на некоторые зависящие от них результаты (показатели). Данный метод используется в наиболее сложных для прогнозирования проектах в целях формализованного описания неопределенности.

В общем случае проведение имитационного эксперимента разбивается на следующие этапы:

1. Установление взаимосвязи между исходными и выходными показателями в виде математического уравнения или неравенства.

2. Задание законов распределения вероятностей для ключевых параметров модели.

3. Проведение компьютерной имитации значений ключевых параметров модели.

4. Расчет основных характеристик распределений исходных и выходных показателей.

5. Проведение анализа полученных результатов и принятие решения.

Результаты имитационного эксперимента могут быть дополнены статистическим анализом, а также использоваться для построения прогнозных моделей сценариев. Метод Монте-Карло позволяет разработать наиболее вероятный сценарий реализации инновационного проекта [18].

Важнейшим этапом анализа рисков инновационного проекта является его количественная оценка, которая предполагает математическую оценку меры и степени риска. В основе количественной оценки риска лежат приемы математической статистики (расчет математического ожидания, вариации, дисперсии, стандартного отклонения и коэффициента вариации).

При количественной оценке риска любого проекта инвесторы и разработчики сопоставляют его с уровень нормой доходности проекта и общепринято определять риск как изменчивость доходности проекта. Гипотеза, положенная в основу статистических методов оценки риска, утверждает: измерить риск - это значит измерить, спрогнозировать, как доходность проекта будет колебаться в определенных пределах. Мера, измеряющая, как колеблется доходность проекта - это одновременно может быть и мерой риска [8].

Таким образом, можно сделать вывод о том, что не существует универсального метода, позволяющего провести полный анализ и дать оценку риска проекта. Каждый из рассмотренных выше методов обладает своими достоинствами и недостатками.

Качественные методы позволяют рассмотреть все возможные рисковые ситуации и описать все многообразие рисков рассматриваемого инвестиционного проекта, но получаемые при этом результаты оценки часто обладают не очень высокой объективностью и точностью.

Использование количественных методов дает возможность получить численную оценку рискованности проекта, определить степень влияния факторов риска на его эффективность. К числу недостатков этих методов можно отнести необходимость наличия большого объема исходной информации за длительный период времени, сложности при определении законов распределения исследуемых параметров и результирующих показателей и т. д.

Заключение

Риски в проектной сфере представляют собой вероятность потерь, возникающих при вложении фирмой средств в производство новых товаров и услуг, в разработку новой техники и технологий, которые, возможно, не найдут ожидаемого спроса на рынке, а также при вложении средств в разработку управленческих инноваций, которые не принесут ожидаемого эффекта.

Риск является важным элементом результатов исполнения любого проекта. Любая управленческая деятельность в той или иной степени имеет рисковый характер, что обусловлено как многофакторной динамикой объекта управления и его внешнего окружения, так и ролью человеческого фактора в процессе воздействия. Вследствие этого, можно выделить несколько основных видов риска инновационной деятельности, это риск ошибочного выбора проекта, риск, связанный с обеспечением прав собственности, технический и экономический риски.

Риск как объективная экономическая категория описывает вероятность потерь в результате неопределенности, что может привести к наступлению непредвиденных или неблагоприятных обстоятельств для реализации проекта.

Управление рисками – это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение нескольких процедур.

Для эффективного управления рисками проекта необходимо выполнение: планирования управления рисками, идентификации рисков, качественной оценка рисков, количественной оценки рисков, планирования реагирования на риски, мониторинга и контроля рисков. Все методы воздействия на риск можно разделить на три основные группы - снижение, сохранение и передача риска. В зависимости от особенностей конкретного риска, необходимо предпринимать определенный метод управления риском.

Оценка риска в проектной сфере является необходимым условием для принятия рациональных решений по управлению выявленными рисками. Анализ факторов рисков проекта одно из ключевых направлений работы по управлению риском. Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

К методам анализа рисков относятся: методы аналогии, бальной оценки, метод дерева решений, метод Монте-Карло, экспертные методы, математико-статистические методы оценки риска, Z-статистика, анализ чувствительности, метод сценариев, имитационное моделирование рисков и др.

Таким образом, можно сделать вывод о том, что не существует универсального метода, позволяющего провести полный анализ и дать оценку риска проекта. Каждый из рассмотренных выше методов обладает своими достоинствами и недостатками.

Качественные методы позволяют рассмотреть все возможные рисковые ситуации и описать все многообразие рисков рассматриваемого проекта, но получаемые при этом результаты оценки часто обладают не очень высокой объективностью и точностью.

Использование количественных методов дает возможность получить численную оценку рискованности проекта, определить степень влияния факторов риска на его эффективность. К числу недостатков этих методов можно отнести необходимость наличия большого объема исходной информации за длительный период времени, сложности при определении законов распределения исследуемых параметров и результирующих показателей и т.д.

Библиография

- 1. Агафонова А.П. Обзор методов управления рисками инновационного проекта [Электронный ресурс] // Менеджмент в России и за рубежом: электронный журнал. URL: http://www.mevriz.ru/articles/2004/5/3463.html

- 2. Алешин А.Г. Управление проектами: знание и опыт прошлых проектов [Электронный ресурс] // Grebennikon: электронная библиотека. URL: http://grebennikon.ru/cat-235-1-3.html

- 3. Балдин К.В. Риск-менеджмент: учеб. пособие. – M.: Эксмо, 2006. – С. 254 – 267.

- 4. Балабанов И.Т. Риск-менеджмент: учеб. пособие. – М.: Финансы и статистика, 1996. – С. 21-27.

- 5. Блок Г.А. Экономическая оценка некоммерческих инновационных проектов // Креативная экономика. – 2008. №8 (167). С.74-79.

- 6. Википедия [Электронный ресурс] // Свободная энциклопедия. URL: www.wikipedia.org

- 7. Гранатуров В.М. Экономический риск: сущность, методы измерения, пути снижения: учеб. пособие. – М.: Дело и сервис, 2002. – с.160-164.

- 8. Грашина М., Майкл Ньюлл Управление рисками как интегральная часть методологии проектного менеджмента [Электронный ресурс] // Технологии корпоративного управления: электронный журнал. URL: http://www.iteam.ru/publications/project/section_36/article_2522

- 9. Гребенкин А.В., Шкурко В.Е. Оценка рисков инновационных проектов на основе теории нечетких множеств // Инновации. – 2008. №7(117). С. 119-121.

- 10. Гольдштейн Г.Я. Инновационный менеджмент [Электронный ресурс] // Административно-управленческий портал. URL: http://www.aup.ru/books/m23/

- 11. Гунин В.Н. Управление инновациями: учеб. пособие. – М.: ИНФРА-М, 2000. – С. 266-278

- 12. Дудин М.Н. Риски в инновационной деятельности // Креативная экономика. – 2007. №10 (176). С.65-73

- 13. Иванов А.А., Олейников С.Я., Бочаров С.А., Риск-менеджмент: учеб. пособие. – М.: ЕАОИ, 2008. – С. 27-37

- 14. Крапчатова И.Р. Управление рисками инвестиционного проекта на этапе проектирования [Электронный ресурс] // Grebennikon: электронная библиотека. URL: http://grebennikon.ru/cat-235-2-3.html

- 15. Кузнецов Н.В. Управление рисками: учеб. пособие. – Владивосток: Издательство Дальневосточного университета, 2004. – С. 38-64.

- 16. Молева О.В. Альтернативы интеграционной стратегии [Электронный ресурс] // ВлГУ: электронный журнал. URL: http://journal.vlsu.ru/

- 17. Разу М.Л. Управление проектом. Основы проектного управления: учеб. пособие. – М.: КНОРУС, 2006. – С. 721-749.

- 18. Слесарь Ю.А. Риски концентрации: методы измерения, управления и контроля [Электронный ресурс] // Grebennikon: электронная библиотека. URL: http://grebennikon.ru/cat-235-1-3.html

- 19. Тарутин А. Инновационный процесс [Электронный ресурс] // Экономика: электронный журнал. URL: http://institutiones.com/innovations/995-innovacionnij-process.html

- 20. Хохлов Н.В. Управление риском: учеб. пособие. – M.: Юнити - Дана, 2001. – 16-20, 61-88 с.

- 21. Чернов В.А. Анализ коммерческого риска. - М.: Финансы и статистика, 1998. – С. 54-63.

- 22. Черная И.П. Региональная политика устойчивого развития: проблемы и особенности формирования и реализации в Российской Федерации [Электронный ресурс] // Менеджмент в России и за рубежом: электронный журнал. URL: http://mevriz.ru/annotations/2006/2/

23. Дитхелм Герд Управление проектами. СПб, Бизнес-пресса, 2003, Том 1 «Основы», 390 с., Том 2 «Особенности», 274 с.

24. Мазур И.И., Шапиро В.Д. и др. Управление проектами (справочник для профессионалов). М.: «Высшая школа», 2001 - 880 с.

25. Под общей редакцией Шапиро В.Д. Управление проектами. Учебник. СПб.: «Два Три», 1996 - 610 с.

26. Покровский М.А. Основы управления проектами. Учебное пособие. Под ред. Фалько С.Г. М.: Изд-во МГТУ им. Баумана, 1998, 104 с.

- Особенности услуг ресторана быстрого питания (Понятие предприятий общественного питания, виды и классификация)

- Финансовая политика и ее реализация в РФ (Понятие и сущность финансовой политики государства)

- Субъекты предпринимательской деятельности.

- Теоретические основы деятельности Федерального казначейства РФ

- Индивидуальное предпринимательство (Понятие и правовое регулирование индивидуального предпринимательства)

- Ипотека в гражданском праве (Общая характеристика ипотеки в российской правовой системе)

- Международный валютный фонд: цели, функции, особенности (Международный валютный фонд)

- Современные проблемы финансов предприятий (Управления финансами предприятия в современных условиях)

- Теоретико-методологические основы построения организационной структуры на примере местной администрации

- Понятие местного самоуправления и форм его осуществления

- Государственная поддержка сельскохозяйственного производства в регионе в рыночных условиях

- Методы по совершенствованию системы управления предприятием