Проблемы поступления НДС в федеральный бюджет и совершенствование методов его планирования

Содержание:

ВВЕДЕНИЕ

Актуальность работы обусловлена тем, что вопросами изучения налога на добавленную стоимость в РФ занимается множество ученых на сегодняшний день. Несмотря на многочисленные исследования в области налогообложения, данная тематика продолжает оставаться проблемным элементом в исследовании. Работа поможет дать ответы на многие спорные вопросы и предложить альтернативные пути решения проблем.

Налогообложение в РФ прошло достаточно долгий исторический путь развития, начиная от царских времен и заканчивая современным этапом.

На сегодняшний день, общая информация о системе налогов и сборов в Российской Федерации дается в гл. 2 Налогового кодекса Российской Федерации (НК РФ). Из нее можно выделить, что система налогов и сборов в РФ построена по территориальному принципу и включает в себя три уровня – федеральный (на уровне РФ), региональный (на уровне субъектов РФ) и местный (на уровне муниципальных образований). [1]2

Налог на добавленную стоимость является одним из системообразующих налогов и выполняет ключевые функции в процессе образования доходной части бюджета РФ.

Объектом исследования в работе выступает налог на добавленную стоимость. Предмет исследования – изучение особенностей налога на добавленную стоимость в РФ Целью данной работы является исследование текущего состояния и перспектив развития НДС в РФ.

Задачи работы:

1.Изучить налоговую политику государства и ее особенности;

2.Исследовать НДС в системе налогов и сборов;

3.Рассмотреть налоговое планирование в системе налогообложения;

4.Выяснить особенности налоговых поступлений в бюджет СССР;

5.Проанализировать динамику налоговых поступлений от НДС в бюджет РФ;

6.Выяснить проблемы налогового планирования НДС и предложить пути их преодоления.

В работе были применены следующие методы исследования: методы сравнения и анализа. Благодаря использованию данных методов, написание работы получилось более емким и наглядным.

Научно-практическую основу работы составили нормативно-правовые акты, периодические издания, труда отечественных авторов по вопросам исследования особенностей налога на добавленную стоимость таких как Базилевич О.И., Дадашев А.З., Захарьин В.Р., Пансков В. Г. и тд.

Структура работы. Работа состоит из введения, содержащего в себе предмет, объект, цели и задачи работы, двух глав, отражающих специфику работы, заключения и списка использованной литературы.

1.Теоретические аспекты изучения налога на добавленную стоимость в налоговой политике государства

1.1.Налоговая политика государства и ее особенности

Налоговая политика представляет собой составную часть социально-экономической политики государства, которая направлена на формирование такой налоговой системы, которая будет стимулировать накопление и рациональное использование национального богатства страны, способствовать гармонизации интересов экономики и общества, и тем самым обеспечивать социально-экономический прогресс общества.

Налоговая политика государства основана на соблюдении основных принципов налогообложения, к которым принято относить:

1.невозвратность;

2.однократность налогообложения;

3.стабильность и тд. [2]3

Структура налоговой политики любого государства включает в себя следующие основные элементы:

1.Уровни взимания налогов;

2.Виды налогов;

3.Ставки налогов;

4.Налоговые органы.

Налоговая политика функционирует на основе инструментов бюджетно-налоговой политике, к которым относят:

1.Государственные закупки

2.Налоги

3.Трансферты

По нашему мнению, налоговая политика не может являться управленческим процессом, поскольку обладает не столько вариативностью принимаемых решений, сколько собственной структуры на фундаментальном уровне

Налоговая политика, являющаяся совокупностью обоснованных, научных, экономически целесообразным правовых действий органов государственной власти, может обеспечить нужды производства и рост социального обогащения. [3]4

Первоначальным предписанием проведения налоговой политики обычно служит проведение полной, исчерпывающей оценки складывающиеся хозяйственно-экономических отношений, а также обеспечение правопорядка, путём взыскания с налогоплательщиков налоговых платежей.

Основные направления налоговой политики государства должны исходить не только из главной их функции — наполнения государственной казны.

Налоговая политика в условиях развития мирового хозяйства, имеет различные виды исходя из классификационных признаков. Рассмотрим основные виды налоговой политики.

Виды налоговой политики

Рис 1.1.Виды налоговой политики

Из данных рисунка 1.1. можно заметить, что основными видами налоговой политики принято считать:

1.Стимулирующую;

2.Сдерживающую;

3.Дискреционную;

4.Автоматическую;

5.Смешанную. [4]5

Рассмотрим более подробно каждую из них и выясним ее специфику.

1.Стимулирующая налоговая политика государства направлена на поддержку и развитие экономики страны в условиях нестабильности мирового хозяйства и экономического спада. Основным вектором такой политики можно назвать совокупный спрос.

2.Сдерживающая налоговая политика государства оказывает влияние и непосредственное значение на совокупный спрос в условиях экономического подъема.

3.Дискреционная налоговая политика считается основанной на сознательном манипулировании государством налогами и расходами в условиях нестабильности рынка.

4.Автоматическая налоговая политика основана на действии встроенных стабилизаторов, которые приспосабливают экономику страны к экономическим фазам и циклам.

5.Смешанная налоговая политика сочетает в себе использование основных направлений дискреционной и автоматической налоговых политик и является их симбиозом.

Таким образом, изменяя налоговую политику, манипулируя налоговым механизмом, государство получает возможность стимулировать экономическое развитие или сдерживать его.

1.2.НДС в системе налогов и сборов

По мнению многих современных отечественных и зарубежных ученых, налоги занимают особое место в формировании финансовых ресурсов в системе государственных финансов.

Зачастую, под налогами принято понимать денежные отношения, которые складываются у государства с юридическими и физическими лицами в связи с мобилизацией финансовых ресурсов в централизованные денежные фонды.

Принято выделять несколько основных признаков налога, которые схематично, отображены на рисунке 1.2.

Рис 1.2. Признаки налогов [3]

Как можно заметить из рисунка 1.2., к основным признакам налога принято относить следующие моменты:

1.Обязательность

2.Публичность

3.Платность

4.Возвратность и тд.

Различные подходы к комментированию термина налоги, указывают на масштабность воздействия налогов как в финансовой сфере страны, так и в развитии экономики и социальном благоустройстве, это может проявляться при помощи функций, выполняемых налогами. Если рассматривать налоги в качестве экономической категории то они имеют ряд функций, которые схематично отображены на рисунке 1.3.

Функции налогов

Рис 1.3. Функции налогов[4]

Как можно заметить из данных рисунка 1.3. к функциям налогов относятся:

1. Фискальная;

2. Регулирующая;

3. Распределительная;

4. Стимулирующая;

5. Контрольная; [5]6

6. Социальная.

Каждая функция преследует определённое назначение.

В общем, подводя итоги можно сказать о том, что налоги играют важную роль в бюджете любого государства.

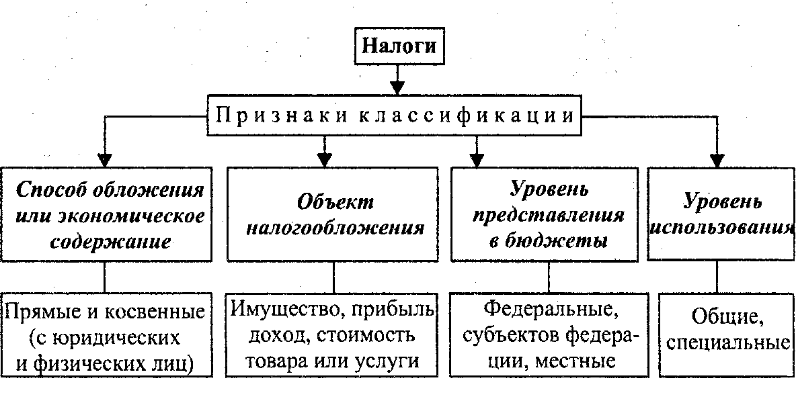

Исследовав в первом параграфе функции и сущность налогов, перейдем к рассмотрению классификации налогов, так как в современных условиях развития экономики, насчитывается множество различных видов налогов. Схематично, общая классификация налогов отображена на рисунке 1.4. [6]7

Рис 1.4. Классификация налогов [6]

Как можно заметить из данных рисунка 1.4., налоги классифицируют по различным признакам:

1.Способ обложения – прямые и косвенные

2.По объекту налогообложения – имущественные, стоимостные и тд.

3.По уровню предоставления в бюджет – федеральные, региональные, местные[7]8

4.По уровню использования – общие и специальные.

Основную группу составляют прямые и косвенные налоги.

Прямые налоги рассматриваются, как налоги, которые устанавливаются непосредственно на доход или имущество. Косвенные налоги характеризуются, как налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара или услуг при их реализации получает налоговые суммы, которые перечисляет государству. Здесь мы видим, что связь между плательщиком и государством опосредована через объект обложения. [8]9

На практике применяются различные виды налоговых льгот:

1 кредиты имеющим детей (налоговый кредит на ребенка),

2. кредит по уходу за детьми или пожилыми иждивенцами, для бедных и пожилых людей или инвалидов (кредит для пожилых людей или инвалидов),

3.льготы для оплаты расходов на образование членов семьи (образовательные кредиты), для найма сотрудников в качестве получателей благосостояния, ветеранов и других членов группы с высоким уровнем безработицы.

В условиях финансовой глобализации обычно применяются налоговые льготы для иностранных инвесторов или предприятий, привлекающих иностранные инвестиции.

Правительство предоставляет налоговые льготы по определённым видам налогов, с учётом обеспечения эффективности деятельности данного хозяйствующего субъекта. Естественно, виды налогов, к которым применяются льготы, или применение льгот в виде снижения налоговых ставок устанавливаются со стороны государственных органов. Из практики видно, что эффективное функционирование налогов поддерживает бесперебойное функционирование налоговой системы страны, тем самым способствуя повышению рейтинга страны на мировом уровне, социально-экономическому развитию государства, а также улучшения жизни населения[9]10

Налог на добавленную стоимость (НДС) является одним из самых распространенных и наиболее часто применяемых налогов не только в мировой, но и отечественной системе налогообложения.

Налог на добавленную стоимость представляет собой налог, который взимается с производителей по различным категориям и видам произведенной и реализованной продукции на рынке. [10]11

Многие ошибочно считают, что налог на добавленную стоимость взимается со всех видов произведенных и реализованных товаров. Однако, данный факт является ошибочным. Принято выделять определенные категории товаров, которые не облагаются налогом на добавленную стоимость. К данной категории товаров и услуг относят:

1.осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики);

2.передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику (правопреемникам) при реорганизации этой организации;

3.передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

4.передача имущества, если такая передача носит инвестиционный характер;

5.передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации;

6.изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами Гражданского кодекса Российской Федерации;

7.иные операции в случаях, предусмотренных Налоговым кодексом РФ.

В отличие от других видов налогов, в НДС существует несколько видов ставок, которые отображены в таблице 1.

Таблица 1. Ставки НДС на товары

|

Ставка |

Виды товара |

|

0% |

1.по экспортируемым товарам; 2.по товарам, помещенным под режим свободной таможенной зоны; 3.при реализации услуг по сопровождению, транспортировке и погрузке экспортируемых товаров и тд. |

|

10% |

1) продовольственные товары: 2) товары для детей: 3) продукция средств массовой информации и книжная продукция |

|

18% |

Все остальные товары и услуги |

Нужно обратить внимание на тот факт, что НДС берется не со всей суммы процентов, а только с части, которая превышает ставку рефинансирования Банка России.

1.3.Налоговое планирование в системе налогообложения

Исследование сущности налогового прогнозирования и планирования вызвано необходимостью решения сложных задач для России в кризисных условий, которые характеризуются политической и экономической нестабильностью.

В современной сверхсложной ситуации возросло внимание ученых и практиков к проблемам налогового прогнозирования и планирования. Это подтверждают научные разработки с соответствующей проблематикой отечественных и зарубежных ученых: В. Гейца, В. Вишневского, Ю. Иванова, А. Крисоватого, А. Кириенко, И. Майбурова, Д. Черника, Т. Юткиной и др. В их трудах фундаментально обоснованы различные аспекты системы налогового планирования и прогнозирования как важной функции государственного налогового менеджмента. Однако, в настоящее время ученые не пришли к единому мнению в определении сущности налогового прогнозирования и планирования как процессов, происходящих на государственном и корпоративном уровне.

В современной теории налогового менеджмента налоговое планирование и налоговое прогнозирование рассматривается как единый процесс, в рамках которого на основе непрерывного контроля и мониторинга происходящих изменений происходит оценка перспектив изменения налоговой базы, корректировка текущих управленческих решений, формирование комплекса мер, необходимых для реализации позитивных и блокирования негативных стратегических перспектив. [11]12

На уровне государства основной задачей налогового планирования и прогнозирования является экономическое обоснование качественных и количественных параметров бюджетных заданий и стратегических программ социально-экономического развития страны. Налоговое планирование является важнейшим элементом процесса управления налогообложением на предприятии, так как от качества его осуществления напрямую зависит финансовое положение предприятия, как в текущем периоде, так и в отдаленной перспективе.

Практика подтверждает, что налоговое планирование представляет собой не одноразовое событие, а непрерывный процесс, связанный с систематической постановкой целей и подготовкой необходимых для их достижения мероприятий. Корпоративное налоговое планирование, то есть планирование на уровне предприятия, предполагает определение целевых установок: общие стратегические и тактические цели предприятия, а так же налоговую доктрину государства, утверждаемую высшим законодательным органом страны.

В настоящее время ученые не пришли к единому мнению о сущности налогового планирования в целом и, в том числе, государственного и корпоративного. Поэтому целесообразно рассматривать определение сущности государственного налогового планирования во взаимосвязи с определением сущности корпоративного налогового планирования.

В современной отечественной и зарубежной экономической литературе делаются попытки классифицировать системы налогового планирования в зависимости от вида систем налогового законодательства в той или другой стране, использования или неиспользования методов минимизации налогов.

Исходя из двух систем налогового права (англосаксонской и романо-германской) различают две системы налогового планирования.

В англосаксонской системе под налоговым планированием понимают такую организацию деятельности предприятия в сфере налогообложения, которая обеспечивает минимизацию на- логовых обязательств на определенный период без нарушения действующего законодательства.

В романо-германской системе налоговое планирование состоит в выборе различных вариантов осуществления деятельности предприятия и размещения его активов с целью достижения минимально возможного уровня налоговых обязательств.

В любом государстве для поддержания стабильной экономики и дальнейшего ее развития необходимо иметь эффективную, законодательно утвержденную налоговую систему, направленную, с одной стороны, на покрытие государственных расходов, а с другой - на стимулирование деловой активности субъектов хозяйственной деятельности. Эти задачи входят в сферу государственного налогового планирования, поскольку налоги являются основным источником формирования доходной части бюджета любого государства, за счет которого финансируются расходы на функционирование социальной, экономической, оборонной и других сфер деятельности.

Подведем итоги по первой главе и сделаем выводы: в ней были рассмотрены вопросы, связанные с изучением налоговой политики государства и ее особенностями, исследован НДС в системе налогов и сборов, а также выяснена специфика налоговое планирование в системе налогообложения.

2.Анализ налоговых поступлений в бюджет РФ по НДС: текущее состояние и перспективы развития

2.1.Анализ особенностей налоговых поступлений в бюджет СССР

2.1.Анализ системы налогообложения в СССР

Налоговая политика СССР в 1970-1990 годы имела свои специфические черты. Данное обстоятельство было обусловлено:

1.Нестабильной социально-политической ситуацией в обществе

2.Отставанием в промышленном развитии от мировых стран в послевоенные годы

3.Моделью развития экономики и тд.

В 1970-е годы налоговая система сформировалась такой, какой мы имели ее к 1991 году — к моменту развала СССР.

Доходы государственного бюджета СССР по экономическому содержанию делились на две группы. Первую составляли поступления от социалистического хозяйства (платежи государственных -предприятий и организаций, а также кооперативных и общественных организаций). Ко второй группе доходов бюджета относились платежи населения, главным образом налоги.

Рассмотрим показатели бюджета СССР в период с 1970 по 1990 годы. Данные отобразим в таблице 1.

Таблица 1. Показатели бюджета СССР в 1970-1990 годах в млрд.руб.

|

1970 год |

1975 год |

1985 год |

1990 год |

|

|

Доходы |

298,1 |

322,6 |

372,6 |

471,8 |

|

Расходы |

310,6 |

334,7 |

386,5 |

513,2 |

Как можно заметить из данных таблицы 1., бюджет СССР в рассматриваемый период был дефицитным. Исследуем показатели доходной части бюджета СССР подробно и выясним, какую часть в бюджете союза составляли налоговые доходы.

Таблица 2. Доходы бюджета СССР в 1970-1990 годы в млрд.руб.

|

1970 год |

1975 год |

1985 год |

1990 год |

|

|

Доходы |

298,1 |

322,6 |

372,6 |

471,8 |

|

Налог с оборота |

90.6 |

94.2 |

97.7 |

121.2 |

|

Платежи из прибыли с предприятий |

101.9 |

110.2 |

119,5 |

116 |

|

Подоходный налог |

2.4 |

2.5 |

2.5 |

6.4 |

|

Государственные займы населения |

1.3 |

1.4 |

1.4 |

7.5 |

|

Налог на холостяков |

1.45 |

1.45 |

1.5 |

1.6 |

|

Средства от страхования |

25 |

25.3 |

25.4 |

46.5 |

|

Доходы от внешнеэкономической деятельности |

65.8 |

68.2 |

71.1 |

77.2 |

|

Налог с населения |

9.65 |

19.35 |

30 |

48.4 |

Налог с оборота, будучи второй (после прибыли) частью денежных накоплений предприятий, почти целиком аккумулировался государственным бюджетом

Отчисления предприятий органам социального страхования производились от себестоимости продукции в определенных нормах (в среднем 14%) к фонду заработной платы. Отчисления соцстраху занимали в бюджете по своему удельному весу третье место после прибыли и налога с оборота.

Доходы государственного бюджета от населения были представлены следующими видами поступлений:

1.подоходный налог с рабочих и служащих, который взимался по ставкам: 8 руб. 20 коп. с первой сотни рублей заработной платы и 13% со всей остальной суммы заработной платы;

2.сельхозналог, или налог с приусадебных участков, который взимался с одной сотой гектара по ставкам от 20 коп. до 2 руб. 50 коп. (дифференциация по республикам, краям, областям);

3.местные налоги и сборы, в которые входили налог со строений, земельная рента, сборы с владельцев транспортных средств и другие.

Итак, в 90-е годы отечественная налоговая система превратилась в мощный дестабилизирующий фактор развития отечественной экономики.

2.2.Анализ динамики налоговых поступлений от НДС в бюджет РФ

На основании данных Министерства финансов РФ, мы можем проанализировать и сделать определенные выводы о динамике доходов и расходов государственного бюджета за период 2013-2016 гг

Таблица 3. Структура государственного бюджета РФ за 2013-2016 годы в млрд.руб

|

2013 год |

2014 год |

2015 год |

2016 год |

|

|

Доходы бюджета |

13 019.9 |

14 496.9 |

13 659.2 |

13 460.0 |

|

Расходы бюджета |

13 342.9 |

14 831.6 |

15 620.3 |

16 416.4 |

|

Дефицит бюджета |

-323.0 |

-334.7 |

-1 961.0 |

-2 956.4 |

Как можно заметить из данных таблицы 3., за последние годы в бюджете РФ можно наблюдать образование дефицита государственного бюджета. Отмечается, что за последние два года дефицит бюджета существенно вырос. [12]13

Рис 2.1. Динамика дефицита бюджета РФ в млрд.руб

Основными показатели доходов бюджета являются нефтегазовые и ненефтегазовые доходы бюджета РФ. Рассмотрим более подробно доходную часть бюджета РФ. Данные отобразим в таблице 4.

Таблица 4.Структура доходной части бюджета РФ

|

2013 год |

2014 год |

2015 год |

2016 год |

|

|

Нефтегазовые доходы |

6534 |

7433 |

5862 |

4844 |

|

Ненефтегазовые доходы |

6485 |

7063 |

7796 |

8616 |

Данные таблицы 4 наглядно показывают, что за последнее время в системе доходов бюджета, основная часть приходится на ненефтегазовые доходы. Причем можно заметить такую тенденцию, что вплоть до 2013 года, в системе доходов бюджета налоговые и неналоговые поступления находились примерно на одном уровне. [13]14

Исследуем более подробно динамику ненефтегазовых доходов. Начнем исследование с показателей НДС внутреннего, налога на прибыль и акцизами. Данные представим в таблице 5

Таблица 5 Динамика показателей НДС, налога на прибыль и акцизов в млрд.руб

|

2013 год |

2014 год |

2015 год |

2016 год |

|

|

НДС(внутренний) |

1868,2 |

2181 |

2448 |

2657 |

|

Налог на прибыль |

461 |

520,1 |

527,2 |

632 |

|

Акцизы |

352 |

411 |

491,4 |

491 |

Как можно заметить из данных таблицы 5, все показатели, которые были рассмотрены существенно выросли за исключением показателей акцизов. Данный показатель несущественно, но все же снизился.

Исследуем динамику доходной части бюджета РФ по показателям импортных доходов – НДС ввозимого, акцизы на ввозимые товары, акцизные пошлины и иные показатели. Данные представим в таблице 6.

Таблица 6. Динамика показателей доходов бюджета РФ, связанных с импортом

|

2013 год |

2014 год |

2015 год |

2016 год |

|

|

НДС на ввозимые товары |

1670 |

1750 |

1785 |

1913.6 |

|

Акцизы на ввозимые товары |

63 |

71.6 |

54 |

62 |

|

Пошлины |

683 |

652 |

565 |

563 |

|

Прочие |

1386 |

1475 |

1924 |

2295 |

Как можно заметить из данных таблицы 6., динамика доходов от НДС и прочих импортных статей доходов увеличивается, в то время как пошлины и акцизы на ввозимые товары снизились.

Наряду с увеличением доходной части бюджета РФ растет и расходная часть бюджета.

Рис 2.2.Динамика расходов бюджета РФ в млрд.руб

Если же рассматривать расходы бюджета РФ за анализируемый период более детально по основным статьям расходов, то в общем виде их можно отобразить в таблице 7.

Таблица 7. Статьи расходов бюджета РФ за 2013 -2016 годы в млрд.руб

|

Статья расходов |

2013 год |

2014 год |

2015 год |

2016 год |

|

Социальная политика |

3833 |

3452 |

4265 |

4588 |

|

Национальная оборона |

2103 |

2479 |

3181 |

3775 |

|

Национальная безопасность |

2061 |

2086 |

1956 |

1898 |

|

Национальная экономика |

1849 |

3062 |

2342 |

2302 |

|

Общегосударственные вопросы |

850 |

935 |

1117 |

1095 |

|

Образование |

672 |

638 |

610 |

597 |

|

Здравоохранение |

502 |

535 |

516 |

506 |

|

Межбюджетные трансферты |

668 |

816 |

682 |

672 |

|

ЖКХ |

177 |

119 |

144 |

72 |

|

Культура, кинематография |

94 |

97 |

89 |

87 |

|

СМИ |

77 |

74 |

82 |

76 |

|

Физкультура и спорт |

68 |

71 |

73 |

59 |

|

Охрана окружающей среды |

24 |

46 |

49 |

63 |

Данные таблицы 6 говорят о том, что в структуре расходов бюджета РФ за рассматриваемый период времени с 2013 по 2016 годы, наибольший удельный вес расходов приходится на социальную политику, национальную оборону и национальную экономику[14]15

Исследовав бюджет РФ за рассматриваемый временной промежуток можно сказать о том, что он является дефицитным и государство вынужденно проводить заимствования для стабилизации экономики.

В условиях современной глобальной экономической нестабильности, в экономике РФ образовался государственный долг, для покрытия которого, государство прибегает к государственным заимствованиям.

Проведя структурный анализ внутреннего государственного долга РФ за 2010 - 2015 года, можно сделать вывод о том, что в основном государство выпускает облигации федерального займа с постоянным купонным доходом (ОФЗ - ПД).

Таблица 8 Структура и динамика внутреннего государственного долга РФ

|

Виды ценных бумаг |

2012 год |

2013 год |

2014 год |

2015 год |

2016 год |

|

ОФЗ -ПД |

1830 |

2255 |

2688 |

2652 |

2710 |

|

ОФЗ -АД |

1079 |

1048 |

1045 |

1038 |

791 |

|

ОФЗ-ПК |

0 |

0 |

0 |

1002 |

1489 |

|

ГСО-ППС |

421 |

545 |

475 |

560 |

360 |

|

ГСО-ФПС |

132 |

132 |

132 |

132 |

132 |

По сравнению с 2012 годом, в 2016 он увеличился практически в 1,5 раза (1830,49 - 2710,35млрд руб.).

Рис 2.3.Динамика федерального займа РФ (ОФЗ-ПД) в млрд.руб

На втором месте облигации федерального займа с амортизацией долга в 2012г. их показатель бы равен 1079,58млрд руб., а к 2016г. снизился до 791,175млрд руб..

Рис 2.4.Динамика федерального займа РФ с амортизацией долга в млрд.руб

Далее идут государственные сберегательные облигации с постоянной процентной ставкой, наибольший их показатель был в 2015г. - 560,55млрд руб., а наименьший в 2016г. - 360,55млрд руб., государственные сберегательные облигации с фиксированной процентной ставкой остаются неизменны в течение анализируемого периода (2012 - 2016гг.) и равен 132млрд руб. и облигации внутреннего облигационного займа тоже остаются неизменными и равны 90 млрд руб. [15]16

Рис 2.5..Динамика федеральных займов РФ в млрд руб.

По данным, которые предоставляет Министерство Финансов предельный уровень внутреннего государственного долга Российской Федерации в 2017 году не превысит 9 трлн рублей, а внешний - 55,1млрд долларов. Предельный объем размещения облигаций федерального займа (ОФЗ) в 4 квартале 2016 г. – 70,0млрд руб.

Рис 2.6. Динамика внешнего долга России 2010-2015г в млрд.дол

Внешние заимствования государства производятся по средствам кредитов у иных государств. Динамика внешнего государственного долга отображена на рисунке 2.6.

Долговые обязательства, тем не менее, должны находиться под постоянным и пристальным контролем, и для погашения их необходимо тщательно проанализировать структуру госдолга. Рассмотрим, какие элементы задолженности образуют внешний государственный долг.

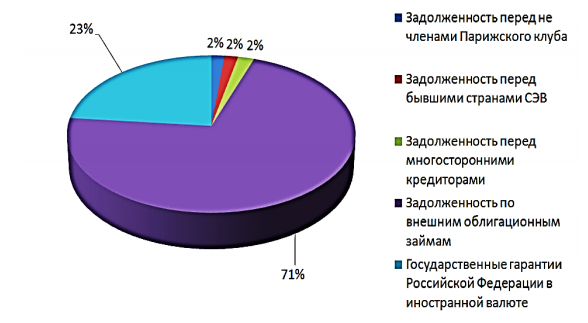

Рис 2.7.Структура внешнего государственного долга РФ

В структуре внешнего долга РФ основная часть приходится на заимствования перед членами Парижского клуба и государственные гарантии государства в иностранной валюте. НА данные показатели, приходится 71% и 23% соответственно.

2.3.Проблемы налогового планирования НДС и пути их преодоления

На сегодняшний день, в системе государственного бюджета РФ и бюджетно-налоговой политики в частности, можно выделить несколько проблем, к которым можно отнести:

1.Мировая финансовая нестабильность

2.Увеличение расходных статей бюджета, что приводит к образованию и развитию государственного долга[16]17

3.Экономические санкции Запада, которые затрагивают все отрасли национального хозяйства России и ведут к их дестабилизации и тд.

Несмотря на выше перечисленные проблемы, которые пагубно сказываются на экономике РФ, можно выделить и ряд негативных факторов, оказывающих воздействие на привлечение иностранных инвестиций в отечественную экономику. К ним принято относить:

1.мировая и экономическая нестабильность мирового пространства;

2.высокие риски и повышенные налоговые ставки;

3.сырьевая зависимость экономики РФ и слабое развитие наукоемкого производства;

4.проблемы в налоговом законодательстве и тд.

Данные проблемы можно назвать следствием того, что были введены экономические санкции против РФ.

Рассмотрим показатели долговой устойчивости РФ. Данные отобразим в таблице 9.

Таблица 9.Показатели долговой устойчивости РФ за период 2014-2016 годов

|

Показатели |

2014 год |

2015 год |

2016 год |

|

Отношение госдолга к ВВП в % |

11.3 |

14.2 |

13.6 |

|

Отношение госдолга к доходам в % |

58 |

71.4 |

80.2 |

|

Доля расходов на обслуживание госдолга |

2.7 |

2.8 |

3.3 |

|

Отношение расходов на обслуживание госдолга к доходам бюджета |

2.7 |

2.8 |

3.8 |

|

Отношение внешнего долга к объему экспорту |

10.9 |

16.7 |

17.2 |

|

Отношение расходов на обслуживание внешнего долга к объему экспорту |

0.48 |

0.55 |

0.76 |

Все показатели долговой устойчивости Российской Федерации находятся в безопасной зоне, и страна имеет уверенный запас долговой прочности. Однако нельзя не отметить сохраняющуюся динамику роста показателей долговой устойчивости Российской Федерации, что является негативным моментом и может пагубно отразиться на экономической безопасности страны в средне- и долгосрочной перспективе.

Многие эксперты признают систему управления государственным займом РФ достаточно эффективной. Однако они также отмечают безусловное наличие определенных проблем, скопившихся в этой сфере за последние годы. Так, несмотря на значительный запас прочности по ряду параметров долговой устойчивости РФ, сильное опасение вызывают значительные темпы прироста государственного займа и расходов по его обслуживанию.

Объективная необходимость введения НДС в Российской Федерации была обоснована рядом факторов:

1.увеличение объемов налоговых доходов в бюджет РФ, который в условиях негативных мировых тенденций имеет серьезный дефицит;

2.создание и развитие новой модели налоговой системы, которая основана на условиях и требованиях рыночной экономики;

3.присоединение к международному сообществу, широко применяющему данный налоговый механизм и тд.

Все эти несомненные преимущества НДС на фоне бюджетного дефицита, отпуска цен и прогрессирующей инфляции стали убедительным аргументом в пользу введения налога.

Со временем становится очевидно, что ряд положительных черт НДС, таких как способность сдерживать инфляцию и нейтральность по отношению к производству, не так уж бесспорны. Влияние НДС на инфляцию не всегда однозначно. Увеличение цены способствует развитию инфляционных процессов. [17]18

Помимо этого, можно выделить ряд негативных моментов, среди которых:

1.Неоптимальность налоговых ставок по налогу на добавленную стоимость на различные виды товаров и услуг

2.Ложный экспорт товаров и услуг, которые облагаются налогом на добавленную стоимость

3.Переложение НДС на потребителя и его нейтральности по отношению к производству и тд.

Понижение ставки НДС теоретически должно снижать темпы роста издержек в отраслях, производящих конечную продукцию. За счет этого фактора можно ожидать снижение темпа роста базовой инфляции. По законам формальной логики снижение ставки косвенного налога должно вести к снижению цен, а повышение – к их росту. Однако в реальной экономике действуют иные закономерности, которые подтверждены российской и мировой практикой.

В качестве основных направлений реформирования налоговой системы РФ можно предложить:

1.Усовершенствовать налоговую систему РФ;

2.Стабилизация налогового законодательства и устранения пробелов в нем;

3.Установление пропорциональной системы налогообложения в зависимости от уровня доходов и тд. [18]19

Для государства не целесообразно повышать налоговою нагрузку для еще больших пополнений бюджета в ущерб населению, так как это может привести к развитию теневой экономики, а так же спровоцировать социальные напряжения.

Для того, чтобы развивать национальную экономику РФ, необходимо:

1.Снижать расходные статьи бюджета;

2.Активно поддерживать малые и средние предприятия;

3.Рационально проводить политику импортозамещения;

4.Развивать торгово-партнерские отношения со странами союзниками в условиях рынка и тд.

На сегодняшний день в РФ основная часть государственных заимствований направляется на обслуживание и погашение госдолга, что не только замедляет экономический рост, но и больше усугубляет долговую проблему. Особого внимания требует решение проблемы учета всех элементов государственного долга.

Увеличение госдолга РФ, в частности, вызвано ростом объемов государственных гарантий, что обуславливает необходимость контроля за правомерностью предоставления и эффективностью использования госгарантий. Еще одной особенностью долговой ситуации в Российской Федерации является наличие значительного объема задолженности государственных компаний. [19]25

Для того, чтобы решить проблемы, связанные с системой налогообложения в РФ в целом, и НДС в частности, необходимо принимать комплекс наиболее эффективных мероприятий. В качестве основных направлений преодоления проблем можно предложить следующее:

1.Усовершенствовать системы налогов и сборов в РФ и в регионах в частности;

2.Стабилизация налогового законодательства и устранения пробелов в нем;

3.Установление пропорциональной системы налогообложения в зависимости от уровня доходов и тд.

В настоящее время, многие ученые в области финансов и налогов, предлагают альтернативные варианты решения проблем в сфере налога на добавленную стоимость. Их основные постулаты сводятся к :

1.замене НДС на налог с продаж;

2.принятие единой ставки НДС и исключение льготных ставок для отдельных видов товаров;

3.формирования нового подхода к механизму администрирования данного налога на основе улучшения технологий контроля и тд.

Данные направления, помогут устранить имеющиеся проблемы в системе регионального налогообложения и сокращать объемы бюджетного дефицита. [20]20

Предложенные пути совершенствования налогообложения НДС должны быть детально рассмотрены, изучены и проанализированы с точки зрения последствий для бюджетной системы и налогоплательщиков

Для того, чтобы увеличивать объемы доходов бюджета и снижать показатели заимствований государства можно предложить такие мероприятия как:

1.Предоставление государственной собственности в аренду частным лицам;

2.Совершенствование налоговой базы;

3.Контроль за целевым использованием денежных средств;

4.Взыскивание долгов со стран, кому были предоставлены займы и кредиты;

5.Совершенствование бюджетно-налоговой политики и тд.

Кроме того, стоит уделить большое внимание формированию надежных механизмов вложения привлеченных заимствований в инвестиционные проекты, что препятствует их нецелевому использованию.

ЗАКЛЮЧЕНИЕ

В завершении работы подведем итоги и сделаем выводы:

Налоги ‒ это денежные отношения, которые складываются у государства с юридическими и физическими лицами в связи с мобилизацией финансовых ресурсов в централизованные денежные фонды». К основным признакам налога принято относить следующие моменты: обязательность, публичность, платность, возвратность и тд.

Если рассматривать налоги в качестве экономической категории то они имеют ряд функций, к ним относятся:

1. Фискальная;

2. Регулирующая;

3. Распределительная и тд.

Налоги классифицируют по различным признакам:

1.Способ обложения – прямые и косвенные

2.По объекту налогообложения – имущественные, стоимостные и тд.

3.По уровню предоставления в бюджет – федеральные, региональные, местные

4.По уровню использования – общие и специальные.

Налог на добавленную стоимость (НДС) - один из видов налога на потребление, широко применяемый в мировой практике налогообложения. В РФ принято выделять три вида ставок по НДС:

1.0%

2.10%

3.18%

На современном этапе развития налоговой политики РФ наибольший удельный вес занимают следующие налоговые поступления:

1.налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

2.налоги на товары, ввозимые на территорию Российской Федерации;

3.налоги, сборы и регулярные платежи за пользование природными ресурсами, а также доходы от внешнеэкономической деятельности

В системе налогообложения РФ существует несколько проблем. Среди них:

1.Налоговая политика носит преимущественно фискальный характер, это затрудняет действие стимулирующей и регулирующей функций налогообложения.

2. В налоговой политике РФ действует неоптимальная шкала ставок подоходного налога с физических лиц.

3.Увеличение количества существующих льгот и, как следствие снижение налоговых поступлений в бюджет и тд.

На развитие НДС оказывают пагубное влияние несколько проблем, среди которых:

1.проблема оптимизации налоговых ставок НДС, обеспечив сохранение за этим налогом ведущего места в системе доходных источников бюджета;

2.следующая проблема, связанная с налогом на добавленную стоимость состоит в ложном экспорте товаров из России, по которым начисляется НДС

3.переложение НДС на потребителя и его нейтральности по отношению к производству и тд.

Современный этап налоговой реформы в России можно охарактеризовать продолжением совершенствования налогового законодательства, дальнейшими работами над новыми частями Налогового кодекса. Примечательным является активизация налогового администрирования. Полноценно функционируют юридические службы налоговых органов, что позволяет повышать эффективность борьбы с уклонением от уплаты налогов. Осуществляется важная работа с налогоплательщиками — как юридическими, так и физическими лицами, по развитию их налоговой культуры и повышению ответственности перед обществом.

В настоящее время предлагаемые пути развития НДС различны:

1.замена НДС на налог с продаж;

2.принятие единой ставки НДС и исключение льготных ставок для отдельных видов товаров;

3.формирования нового подхода к механизму администрирования данного налога на основе улучшения технологий контроля и тд.

Таким образом, на основании всего вышеизложенного можно сказать о том, что для развития НДС в РФ необходимо устранять имеющиеся проблемы и развивать наукоемкое производство

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1.Бюджетный кодекс Российской Федерации N 145-ФЗ [Электронный ресурс]. - Режим доступа. - : http:// www.consultant.ru

2.Налоговый кодекс Российской Федерации N 117- ФЗ [Электронный ресурс]. - Режим доступа. - : http:// www.consultant.ru

3.Анисимов А.А., Артемьев Н.В. Макроэкономика / А. А. Анисимов, Н. В. Артемьев. – М.: Юнити - 2013. - 600 с.

4.Аскаров А.О. Тенденции и направления совершенствования налоговой системы государства : Учебно-методическое пособие для студентов вузов, обучающихся по специальностям "Финансы и кредит", "Бухгалтерский учет, анализ и аудит" / А.О Аскаров. - М.: ЮНИТИ-ДАНА. - 2015. - 236 c.

5.Гнатюк С.Н. Макроэкономика : учебно-методический комплекс / С. Н. Гнатюк. — Могилев : МГУ имени А. А. Кулешова- 2015. — 350 с.

6.Капканщиков С.Г. Макроэкономика : учебник / С. Г. Капканщиков. — 3-е изд., переработанное и дополненное. — Москва : КноРу - 2016. — 406 с.

7.Карташов А.В. Капитализация финансовой системы // Банковское право. - 2015. - № 5. С. 16-29.

8.Киселева Е. А. Макроэкономика. Экспресс-курс : [учеб. пособие] / Е.А. Киселева. - 2-е изд.. - М. : Кнорус - 2014. - 379 с..

9.Кораев А.Б. Развитие налоговой системы РФ: текущее состояние и перспективы развития // Банковское дело. -2014. - № 3. –С. 24-58.

10.Лукьянов О.П., Овчинникова Н.Э. Развитие налоговой системы РФ // Финансы и кредит. - 2014. - № 1 - С. 6-19.

11.Лыкова Л.Н. Налоги и налогообложение: Учебник и практикум для СПО / Л.Н. Лыкова. - Люберцы: Юрайт. - 2015. - 353 c.

12.Макроэкономика : учеб. пособие / М.И. Ноздрин-Плотницкий [и др.] ; под ред. М.И. Ноздрина-Плотницкого. - Минск : Амалфея : Мисанта - 2015. – 311 с.

13.Макроэкономика: учебник для студентов учреждений высшего образования по экономическим специальностям / Под ред. А.В. Бондаря, В.А. Воробьева. - Минск : БГЭУ - 2015. – 432 с.

14.Макроэкономика: учебное пособие / А. Г. Ивасенко, Я. И. Никонова. — Москва : КноРус - 2016. — 313 с.

15.Макроэкономика: практикум : основные понятия, формулы, задания, тесты, задачи, проблемы, литература / [П. В. Арефьев и др.] ; под редакцией Р. М. Нуреева. — Москва : Норма : Инфра-М - 2015. — 399 с.

16.Мурычев А.В., Маштакеева Д.К., Новиков П.Н. Развитие системы финансового рынка РФ // Деньги и кредит. - 2017.- № 8. - С. 18-25.

17.Осипов А.Е, Шкодинский С.В. Россия в системе международных финансовых отношений // Учебно-методический комплекс для студентов специальности 030701.65 Международные отношения / Москва - 2017. - 264c.

18.Осинкин А.Е., Савинова Е.А. Россия в системе международных финансов // Экономика Профессия Бизнес.- 2017.- № 1.- С. 72-75.

19.Пансков В. Г. Налоги и налогообложение. Практикум : учебное пособие для вузов / В. Г. Пан¬сков, Т. А. Левочкина. — М.: Издательство Юрайт. - 2015. — 319 с.

20.Петров А.Е, Запольский С.В. О природе понятия «налоговая система России» // Финансовое право. - 2016. - № 8.- С. 2-18.

21.Розанова Н.М. Макроэкономика : учебник для магистров / Н. М. Розанова. — Москва : Юрайт 2013. — 813 с.

22.Савченко Н.Г., Ефременко И.Н., Горбачева О.А. Влияние финансовой глобализации на трансформацию банковской системы // Банковское дело. -2016. - № 12. –С. 44-48.

23.Сажина М.А., Чибриков Г.Г. Экономическая теория / М.А. Сажина, Г.Г. Чибриков. – М.: Форум - 2013. – 608 с.

24.Семенов А.О Налоговая система государства // В сборнике: Экономика и финансы – 2015- №12 – С.12-32.

25.Симкина Л.Г. Макроэкономика : учебное пособие / Л. Г. Симкина. — Москва : КноРус - 2016. — 336 с

26.Ткачук А.О. Финансы и налоговая система государства // Финансовое право. - 2015. - № 18.- С. 12-38.

27.Ульянов В.И. Государственные финансы // Банковское дело. -2015. - № 2. –С. 24-48.

-

2 Налоговый кодекс Российской Федерации N 117- ФЗ [Электронный ресурс]. - Режим доступа. - : http:// www.consultant.ru ↑

-

3 Анисимов А.А., Артемьев Н.В. Макроэкономика / А. А. Анисимов, Н. В. Артемьев. – М.: Юнити - 2013. - С.60 ↑

-

4Аскаров А.О. Тенденции и направления совершенствования налоговой системы государства : Учебно-методическое пособие для студентов вузов, обучающихся по специальностям "Финансы и кредит", "Бухгалтерский учет, анализ и аудит" / А.О Аскаров. - М.: ЮНИТИ-ДАНА. - 2015. - 23 ↑

-

5 Гнатюк С.Н. Макроэкономика : учебно-методический комплекс / С. Н. Гнатюк. — Могилев : МГУ имени А. А. Кулешова- 2015. — С.35 ↑

-

6 Капканщиков С.Г. Макроэкономика : учебник / С. Г. Капканщиков. — 3-е изд., переработанное и дополненное. — Москва : КноРу - 2016. — С.40 ↑

-

7 Карташов А.В. Капитализация финансовой системы // Банковское право. - 2015. - № 5. С. 16-29. ↑

-

8 Киселева Е. А. Макроэкономика. Экспресс-курс : [учеб. пособие] / Е.А. Киселева. - 2-е изд.. - М. : Кнорус - 2014. – С.37 ↑

-

9 Кораев А.Б. Развитие налоговой системы РФ: текущее состояние и перспективы развития // Банковское дело. -2014. - № 3. –С. 24-58. ↑

-

10 Лукьянов О.П., Овчинникова Н.Э. Развитие налоговой системы РФ // Финансы и кредит. - 2014. - № 1 - С. 6-19. ↑

-

11 Лыкова Л.Н. Налоги и налогообложение: Учебник и практикум для СПО / Л.Н. Лыкова. - Люберцы: Юрайт. - 2015. –С. 35 ↑

-

12 Макроэкономика : учеб. пособие / М.И. Ноздрин-Плотницкий [и др.] ; под ред. М.И. Ноздрина-Плотницкого. - Минск : Амалфея : Мисанта - 2015. – С.31 ↑

-

13 Макроэкономика: учебник для студентов учреждений высшего образования по экономическим специальностям / Под ред. А.В. Бондаря, В.А. Воробьева. - Минск : БГЭУ - 2015. – С.43 ↑

-

14 Макроэкономика: учебное пособие / А. Г. Ивасенко, Я. И. Никонова. — Москва : КноРус - 2016. — С.31 ↑

-

15 Макроэкономика: практикум : основные понятия, формулы, задания, тесты, задачи, проблемы, литература / [П. В. Арефьев и др.] ; под редакцией Р. М. Нуреева. — Москва : Норма : Инфра-М - 2015. — С.39 ↑

-

16 Мурычев А.В., Маштакеева Д.К., Новиков П.Н. Развитие системы финансового рынка РФ // Деньги и кредит. - 2017.- № 8. - С. 18-25. ↑

-

17 Осипов А.Е, Шкодинский С.В. Россия в системе международных финансовых отношений // Учебно-методический комплекс для студентов специальности 030701.65 Международные отношения / Москва - 2017.- С.26 ↑

-

18 Осинкин А.Е., Савинова Е.А. Россия в системе международных финансов // Экономика Профессия Бизнес.- 2017.- № 1.- С. 72-75. ↑

-

19 Пансков В. Г. Налоги и налогообложение. Практикум : учебное пособие для вузов / В. Г. Пан¬сков, Т. А. Левочкина. — М.: Издательство Юрайт. - 2015. — С.31 ↑

-

25 Симкина Л.Г. Макроэкономика : учебное пособие / Л. Г. Симкина. — Москва : КноРус - 2016. — С.33 ↑

-

20 Петров А.Е, Запольский С.В. О природе понятия «налоговая система России» // Финансовое право. - 2016. - № 8.- С. 2-18. ↑

- Проблема межличностных отношений и общения детей игре

- Методология исследования особенностей внимания ( Общая характеристика внимания)

- Методология и методы качественно-количественных исследований

- Прием наличных денег и инкассаторской выручки (на примере Среднерусского банка ПАО «Сбербанк России»)

- Закупки сельскохозяйственных продуктов и сырья, перспективы их развития, на примере реально существующей организации

- Денежные обзоры и система показателей денежно-кредитной статистики Центрального банка РФ (на примере банковской системы РФ)

- Франчайзинг как особый вид вертикальных ограничений (современные тенденции и мировой опыт франчайзинга)

- Оборотные активы предприятия (Экономическая сущность и классификация оборотных активов)

- Анализ действующей в Российской Федерации системы налогообложения банков (анализ системы налогообложения ПАО «Россельхозбанк»)

- Конфликты в организации (Исследование конфликтов в ООО «Визави»)

- Понятие и сущность оборотных активов

- Анализ стратегии ценовой дискриминации в банковской отрасли