Понятие, признаки и правовое регулирование несостоятельности (банкротства) (Преднамеренное банкротство)

Содержание:

Введение

В связи с развитием свободно рынка в России возникла необходимость регулирования российским законодательством вопросов, касающихся несостоятельности (банкротства) как юридических, так и физических лиц. Поэтому 19 ноября 1992 года был принят первый российский закон №3929-1 [1]«О несостоятельности (банкротстве) предприятий, который положил начало регулирования в этой сфере. В настоящее время действующим нормативным актом в сфере банкротства является Федеральный закон от 16.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»[2]. Следует отметить, что в данный закон постоянно вносятся поправки, которые существенно изменили первоначальное содержание закона. Последние изменения вступили в силу 28.01.2018.

Целью данной курсовой работы является изучение критериев банкротства, исследование состава отношений, возникающих в связи с банкротством, изучение процедур связанных с банкротством.

Предмет исследования составляют:

– нормы Гражданского кодекса РФ и федеральных законов;

– литература применимая к теме данной работы;

– материалы судебной практики.

Методологическую основу данной работы составляет диалектико-материалистический метод. В работе использованы общие и частные методы научного исследования, такие как: социологический, статистический, юридический, структурно-системный, сравнительно-правовой и прочие.

Сделанные выводы и предложения основываются на положениях Конституции РФ, положениях действующего гражданского законодательства и федеральных законах.

Понятие несостоятельности (банкротства)

Институт несостоятельности известен всем странам с рыночной экономикой и является одним из основных элементов механизма правового регулирования рыночных отношений. В процессе осуществления предпринимательской деятельности организации вступают в многочисленные отношения между собой, с государственными, муниципальными, кредитными организациями и многими другими. Зачастую эти отношения влекут за собой денежные обязательства, возникающие на условиях, предусмотренных законом или договорными отношениями. В случае, если денежное обязательство, взятое на себя должником, не погашено своевременно и есть возможность непогашения данного обязательства из стоимости имущества должника, то такое юридическое либо физическое лицо может быть объявлено не состоятельным или банкротом.

Иначе говоря, несостоятельность наступает тогда, когда лицу или компании нечем платить по счетам. Банкротство тесно связано с неплатежеспособностью – состоянием, когда доходы превышают расходы и денежных активов не хватает на погашение долговых обязательств.

Неспособность платить по кредитам в течение 3 месяцев подряд именуется юристами абсолютной неплатежеспособностью и служит поводом для признания субъекта несостоятельным или банкротом.

Банкротство — это признанная уполномоченным государственным органом неспособность должника (гражданина, организации или государства) удовлетворить требования кредиторов по финансовым обязательствам и исполнить обязательство по уплате обязательных государственных платежей.

Особенностью правовой природы отношений, возникающих в связи с несостоятельностью должника, является их гражданско-правовой характер, о чем свидетельствуют:

- Правовой статус субъектов отношения (должник и кредитор – субъекты гражданского права);

- Юридическое содержание отношений (совокупность обязанностей несостоятельного должника и прав требований кредиторов)

- Юридический объект отношения (действия должника по удовлетворению требований кредиторов из имущества должника).

Институт несостоятельности (банкротства) – это комплексный правовой институт: являясь, по определению, институтом гражданского права, он, примерно наполовину, включает в себя нормы процессуального права (в Российской Федерации – арбитражного процессуального права).

Институт банкротства позволяет решить две задачи:

- обеспечить должнику защиту от кредиторов, требования которых он не в состоянии удовлетворить,

- защитить интересы каждого кредитора от неправомерных действий должника и других кредиторов, обеспечив сохранность имущества и справедливое его распределение между кредиторами.

Основными целями института банкротства является сохранение предприятия, а, следовательно, и собственности его владельца путем изменения системы управления предприятием, предоставления льгот должнику. Бесспорно, подобные положения не распространяются на умышленные или фиктивные банкротства. При этом для достижения конкретных целей используются определенные системы и органы в рамках института несостоятельности — кадровый ресурс, страховые и консалтинговые компании, развитый институт собственности, фондовые биржи, правовые нормы, традиции и т.д.

1.2 Критерии и признаки несостоятельности (банкротства)

В первом Российском законе «О несостоятельности (банкротстве) предприятий» от 19 ноября 1992 года основным критерием для признания должника несостоятельным считалась неоплаченность. Под данным фактором подразумевалось фактическое состояние имущества должника, стоимость которого составляла меньшую сумму, чем величина кредиторской задолженности.

В статье 1 данного закона было сказано «Под несостоятельностью (банкротством) предприятия понимается неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды, в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника».

В данное время определение признака банкротства юридических лиц базируется на неплатежеспособности.

Неплатежеспособность - под неплатежеспособностью гражданина понимается его неспособность удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Если не доказано иное, гражданин предполагается неплатежеспособным при условии, что имеет место хотя бы одно из следующих обстоятельств:

гражданин прекратил расчеты с кредиторами, то есть перестал исполнять денежные обязательства и (или) обязанность по уплате обязательных платежей, срок исполнения которых наступил;

более чем десять процентов совокупного размера денежных обязательств и (или) обязанности по уплате обязательных платежей, которые имеются у гражданина и срок исполнения которых наступил, не исполнены им в течение более чем одного месяца со дня, когда такие обязательства и (или) обязанность должны быть исполнены;

размер задолженности гражданина превышает стоимость его имущества, в том числе права требования;

наличие постановления об окончании исполнительного производства в связи с тем, что у гражданина отсутствует имущество, на которое может быть обращено взыскание.

Если имеются достаточные основания полагать, что с учетом планируемых поступлений денежных средств, в том числе доходов от деятельности гражданина и погашения задолженности перед ним, гражданин в течение непродолжительного времени сможет исполнить в полном объеме денежные обязательства и (или) обязанность по уплате обязательных платежей, срок исполнения которых наступил, гражданин не может быть признан неплатежеспособным..."

При этом несостоятельность (банкротство) в законе определяется, как признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей.

Банкротство можно определить, как признанную арбитражным судом неспособность должника в полном объеме удовлетворять требования кредиторов в пределах имеющихся активов должника.

То есть банкротом должник становится после признания его таковым судом.

Несостоятельность - это характеристика должника, дающая возможность оценить перспективу не только его ликвидации, но и восстановления нормальной финансовой состоятельности. Подтверждением этому является перечень процедур, применяемых к должнику на основании законодательства о несостоятельности (банкротства).

Рассмотрение дел о банкротстве арбитражным судом: общие положения

Дела о банкротстве юридических лиц и граждан, в том числе индивидуальных предпринимателей, рассматриваются арбитражным судом по правилам, предусмотренным АПК РФ, с особенностями, установленными в Законе о банкротстве.

Особенность дел о банкротстве состоит в том, что это не исковое производство, и не спор; они относятся к предусмотренным в Конституции РФ (ст. 127) иным делам. К заявлению о признании должника банкротом, в арбитражный суд по месту нахождения должника вправе обратиться должник, кредиторы и иные заинтересованные лица в соответствии с федеральным законом, который регулирует вопросы банкротства.

Рассмотрение дел о банкротстве арбитражным судом подразделяется на две составляющие:

- разбирательство в арбитражном суде

- процедура банкротства

Разбирательство дела в арбитражном суде - арбитражный процесс, направленный на установление юридического факта признания несостоятельности (или состоятельности) должника, состоит из следующих стадий:

- возбуждение арбитражного судопроизводства по делу о банкротстве;

- подготовка дела о банкротстве к судебному разбирательству;

- судебное рассмотрение дела о банкротстве;

-пересмотр судебных актов по делу о банкротстве;

- исполнение судебных актов по делу о банкротстве.

Процедуры банкротства – процедуры, которые вправе применить арбитражный суд при рассмотрении дела о банкротстве.

Закон выделяет следующие процедуры:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Эти процедуры являются закрытыми.

2.1 Лица, участвующие в процедуре банкротства

В соответствии со статьей 34 Закона о банкротстве к лицам, участвующим в процедуре банкротства относят:

-должника – это гражданин, в том числе ИП, или юридическое лицо, оказавшиеся не способными удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение трех месяцев с момента наступления даты их исполнения (ст. 2 ФЗ «О несостоятельности (банкротстве)»);

- конкурсные кредиторы - кредиторы по денежным обязательствам, за исключением уполномоченных органов, граждан, перед которыми должник несет ответственность за причинения вреда жизни и др. (весь перечень условий отражен в ст. 2 Закона о банкротстве);

- арбитражный управляющий – является одним из главных действующих лиц при проведении всех процедур банкротства. В зависимости от этих процедур можно выделить: временного, административного, внешнего, конкурсного управляющих;

- уполномоченные органы (ИФНС);

- органы федеральной исполнительной власти и органы местного самоуправления по месту нахождения должника;

- органы МСУ (местного самоуправления) по месту нахождения должника, федеральные органы исполнительной власти и органы исполнительной власти соответствующего субъекта Российской Федерации при рассмотрении дела о несостоятельности (банкротстве) градообразующей организации,

- лицо, предоставившее обеспечение для проведения денежного оздоровления.

Данный перечень лиц, участвующих в деле о банкротстве, отличается от перечня лиц, участвующих в процессе по делу о банкротстве установленного в ФЗ О несостоятельности (банкротстве) (он будет представлен ниже), и от закрепленного перечня лиц, участвующих в деле представленного в АПК РФ (ст. 40,41 АПК РФ). В перечне лиц, участвующих в деле о банкротстве, названы третьи лица, к которым можно отнести участников мирового соглашения и поручителей, а также прокурор. Основные процессуальные права и обязанности лиц, участвующих в деле, установлены ст. 41 АПК РФ.

В соответствии с п. 1 ст. 41 АПК РФ лица, участвующие в деле, имеют следующие права:

- ознакомиться с материалами дела,

- делать выписки из дела, снимать с документов в деле;

- заявлять отводы судьям;

- передавать доказательства по делу,

- перед судебным заседанием ознакомиться с информацией и доказательствами, которые предоставили иные лица, участвующими в деле;

- присутствовать и принимать участие в рассмотрении доказательств;

- задавать вопросы участвующим в арбитражном процессе лицам во время судебного разбирательства,

- давать разъяснения в арбитражном заседании, приводить свои сужения и аргументы по вопросам при рассмотрении дела и др.

Названные процессуальные права являются общими для всех лиц, участвующих в деле, и реализуются как при рассмотрении любой категории дел, так и на всех стадиях арбитражного процесса, если в законе прямо не установлено иное.

В ст. 35 ФЗ Закон о несостоятельности (банкротстве) от 26 октября 2002 года (в ред. 22.03.2010) установлен исчерпывающий круг лиц, имеющих право у Лица, участвующие в арбитражном процессе по делу о банкротстве (Статья 35 Закона о банкротстве):

- представитель работников должника - это лицо, уполномоченное работниками должника представлять их интересы при проведении процедур банкротства;

- представитель собственника имущества должника - унитарного предприятия - наделен правом обжаловать, действия арбитражного управляющего, решения собрания и комитета кредиторов, а также судебные акты о введении внешнего управления и конкурсного производства;

- представитель учредителей (участников) должника - наделен всеми правами, предусмотренными арбитражным процессуальным законодательством для лиц, участвующих в процессе, а также правом на обжалование решений арбитражного суда, отдельных решений и действий арбитражного управляющего и кредиторов и т.д.;

-представитель собрания кредиторов или представитель комитета кредиторов - представляет собой лицо, уполномоченное собранием кредиторов участвовать в арбитражном процессе по делу о банкротстве должника от имени собрания кредиторов;

- представитель федерального органа исполнительной власти в области обеспечения безопасности в случае, если исполнение полномочий арбитражного управляющего связано с доступом к сведениям, составляющим государственную тайну;

-лица, уполномоченные в процедурах банкротства на представление интересов органов исполнительной власти и местного самоуправления в месте расположения банкрота;

- а также в деле могут участвовать и иные лица в случаях, предусмотренных АПК РФ и настоящим Федеральным законом.

Помимо данного списка, вправе участвовать в арбитражном процессе по делу о банкротстве и другие лица, а именно:

СРО арбитражных управляющих, которая представляет кандидатуры арбитражных управляющих, для утверждения их в деле о банкротстве, или член, которой утвержден арбитражным управляющим в деле о банкротстве, при рассмотрении вопросов, связанных с утверждением, освобождением, отстранением арбитражных управляющих, а также жалоб на действия арбитражных управляющих;

- орган по контролю (надзору) при рассмотрении вопросов, связанных с утверждением арбитражных управляющих;

- кредиторы по текущим платежам при рассмотрении вопросов, связанных с нарушением прав кредиторов по текущим платежам.

Лица, участвующие в арбитражном процессе по делу о банкротстве имеют право:

- знакомится с материалами дела,

- снимать с них копии,

- делать необходимые им выписки.

В современных условиях рыночной экономики законодательство о банкротстве и соответствующая правовая система занимают одно из центральных мест в деловой жизни хозяйствующих субъектов. От качества нормативно правового регулирования несостоятельности зависят решения о выдаче и получении кредитов, погашении долгов, о путях достижения компромисса по взаимным требованиям и т.д. До недавнего времени четких правовых требований к содержанию предупреждения банкротства и правилам выхода из него в России фактически не существовало. Это послужило поводом огромного количества банкротств коммерческих организаций, которых можно было бы избежать. Федеральный закон “О несостоятельности (банкротстве)” от 26 октября 2002г. № 127-ФЗ регламентирует процессы банкротств. С достаточной регулярностью в него вносятся изменения и дополнения.

2.2 Основания возбуждения производства по делу о банкротстве

На основании статьи 32 ФЗ о банкротстве основаниями для возбуждения производства считаются:

1. Заявления должника о признании его банкротом, поданного лицом, имеющим право на обращение в арбитражный суд в соответствии со статьей 6 настоящего Федерального закона.

2. Заявление о признании должника банкротом в связи с неисполнением им обязанности по уплате обязательных платежей может быть подано в арбитражный суд налоговым и иным уполномоченным органом, в том числе Пенсионным фондом Российской Федерации, Федеральным фондом обязательного медицинского страхования, Фондом социального страхования Российской Федерации, Государственным фондом занятости населения Российской Федерации.

3. Заявление кредитора - правом на подачу данного заявления наделены только конкурсные кредиторы, т.е кредиторы по денежным обязательствам , за исключением граждан, перед которыми должник несет ответственность за причинение вреда жизни и здоровью, а так же учредителей (участников) должника - юридического лица по обязательствам , вытекающим из такого участия.

2.3 Заявители производства по делу о банкротстве

В соответствии с пунктом 1 ст. 7 Закона правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают должник, конкурсный кредитор, уполномоченные органы.

В числе субъектов - инициаторов конкурса не назван сам арбитражный суд, прокурор.

Для должника подача заявления о несостоятельности (банкротстве) может быть как правом – ст. 8 Закона, так и обязанностью (ст. 9).

Заявление должника должно быть направлено в арбитражный суд в случаях, предусмотренных статьей 9, не позднее чем через месяц с даты возникновения соответствующих обстоятельств.

В случае банкротства должника по вине учредителей (участников) должника, собственника имущества должника - унитарного предприятия или иных лиц, в том числе по вине руководителя должника, которые имеют право давать обязательные для должника указания или имеют возможность иным образом определять его действия, на учредителей (участников) должника или иных лиц в случае недостаточности имущества должника может быть возложена субсидиарная ответственность по его обязательствам.

По разъяснениям ВАС РФ субсидиарная ответственность указанных в данной норме лиц по обязательствам должника может быть возложена на них при недостаточности имущества должника и ее размер определяется исходя из разницы между размером требований кредиторов, включенных в реестр требований кредиторов, и денежными средствами, вырученными от продажи имущества должника.

Заявление о банкротстве может быть подано должником, только если у него достаточно средств для покрытия судебных расходов о банкротстве, а также расходы на выплату вознаграждения арбитражному управляющему и оплату услуг лиц, привлекаемых арбитражным управляющим для обеспечения исполнения своей деятельности. Если средств недостаточно суд возвращает указанное заявление по основаниям, предусмотренным пунктом 1 статьи 44 Закона о банкротстве (отсутствие необходимых сведений об имеющемся у должника имуществе в объеме, достаточном для покрытия расходов по делу о банкротстве). Оформление - ст.37,38

Заявление кредитора

Обращению конкурсного кредитора в арбитражный суд с заявлением о признании должника банкротом должно предшествовать следующее: предъявление иска в суд, арбитражный суд, третейский суд о взыскании задолженности; получение исполнительного листа на принудительное исполнение вступившего в силу решения суда о взыскании задолженности.

Требования к оформлению заявления – ст. 39-40 Закона

К заявлению могут быть приложены ходатайства, если они имеются у кредитора.

Помимо возможности объединения требований по разным обязательствам одним кредитором, могут быть объединены такие требования разных кредиторов: в силу п. 5 статьи 39 конкурсные кредиторы вправе объединить свои требования к должнику и обратиться в суд с одним заявлением кредитора, которое подписывается всеми кредиторами, объединившими требования. Таким образом, совокупное требование должно превышать минимальный размер.

Заявление уполномоченного органа

Ст. 2 Закона: уполномоченный орган - федеральные органы исполнительной власти, уполномоченные Правительством Российской Федерации представлять в деле о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам, а также органы исполнительной власти субъектов Российской Федерации, органы местного самоуправления, уполномоченные представлять в деле о банкротстве и в процедурах банкротства требования по денежным обязательствам соответственно субъектов Российской Федерации и муниципальных образований. В соответствии с Постановлением Правительства РФ от 29.05.04г. № 257 «Об обеспечении интересов РФ как кредитора в делах о банкротстве и в процедурах банкротства» таким уполномоченным органом является ФНС

По порядку оформления должно отвечать требованиям, предъявляемым к заявлению кредитора (кроме госпошлины).

Уполномоченные органы могут иметь требования как по обязательствам (возникшим вследствие участия публично-правовых образований в частных отношениях), так и по обязательным платежам.

Государство освободило себя от обязанности соблюдения досудебной процедуры взыскания. Однако соблюдения определенной предварительной процедуры требуется: выставление требования об уплате суммы недоимки в бесспорном порядке; попытка взыскания суммы недоимки с должника путем предъявления соответствующих платежных документов к счету должника в обслуживающем его банке или принятие решения об обращении взыскания на имущество должника для погашения недоимки по обязательным платежам.

О принятии заявления арбитражный суд выносит определение, которым возбуждается производство по делу. В нем указывается на подготовку дела к судебному разбирательству, определяются действия, которые надлежит совершить лицам, участвующим в деле, и сроки их совершения.

Судебное заседание по проверке обоснованности требований заявителя к должнику проводится не менее чем через пятнадцать дней и не более чем через тридцать дней с даты вынесения определения о принятии заявления о признании должника банкротом.

2.4 Право и обязанность должника при подаче заявление в арбитражный суд

У должника присутствует как право, так и обязанность подачи заявления в арбитражный суд, когда удовлетворение требований одного или нескольких кредиторов приводит к невозможности исполнения денежных обязательств должника в полном объеме перед другими кредиторами.

В случае недостаточности имущества, ликвидируемого юридического лица для удовлетворения требований кредиторов либо при наличии признаков банкротства юридического лица ликвидационная комиссия обязана обратиться в арбитражный суд с заявлением о банкротстве юридического лица[3].

В ст. 9 Закона о банкротстве предусматриваются исключительные случаи, когда руководитель должника или индивидуальный предприниматель обязаны обратиться в арбитражный суд с заявлением должника.

Такая обязанность возлагается на них, когда:

- удовлетворение требований одного или нескольких кредиторов приводит к невозможности исполнения денежных обязательств должника в полном объеме перед другими кредиторами;

- органом должника, уполномоченным, в соответствии с учредительными документами на принятие решения о ликвидации должника принято решение об обращении в арбитражный суд с заявлением должника;

- органом, уполномоченным собственником имущества должника – унитарного предприятия, принято решение об обращении в арбитражный суд с заявлением должника ;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

- должник отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества.

В случаях, когда на должника возложена обязанность по подаче заявления о банкротстве, заявление должно быть направлено в арбитражный суд не позднее одного месяца с момента возникновения соответствующих обязательств.

В ст.10 Закона о банкротстве предусматриваются правила об ответственности должника и органов управления за нарушение Закона о банкротстве, в частности, за неисполнение обязанности по подаче заявления в арбитражный суд.

Гражданско-правовые последствия неподачи заявления должником в арбитражный суд выражаются в субсидиарной ответственности тех лиц, на которых возложена обязанность подать данное заявление по обязательствам должника перед кредиторами. Иски к лицам, привлекаемым к субсидиарной ответственности, предъявляются не в рамках производства по делу о банкротстве, а в общем исковом порядке.

Административно-правовые последствия за неисполнение обязанности при подаче заявления о признании юридического лица банкротом в арбитражный суд предусмотрены в п.2 ст.14.13 КоАП РФ.

В п.2 ст. 195 УК РФ предусмотрена уголовная ответственность руководителя должника или индивидуального предпринимателя за ряд преступлений, в частности, за неправомерные удовлетворения имущественных требований отдельных кредиторов заведомо в ущерб другим кредиторам, если эти действия причинили ущерб.

Должник подает заявление в письменной форме, которое подписывается соответствующим должником гражданином, руководителем должника – юридического лица или лицом, уполномоченным в соответствии с учредительными документами должника на подачу заявления о признании должника банкротом.

В заявлении должны быть указаны:

- наименование арбитражного суда, в который подается заявление;

- сумма требований кредиторов по денежным обязательствам, в том числе срок исполнения, которых наступил на дату подачи в арбитражный суд заявления должника, размере, который не оспаривается должником, с указанием причин возникновения задолженности;

- сумма задолженности по возмещению вреда , причиненного жизни или здоровью граждан, выплате компенсации сверх возмещения вреда, оплате труда работников должника и выплате им выходных пособий, сумма вознаграждения авторов результатов интеллектуальной деятельности;

-размер задолженности по обязательным платежам;

- обоснование невозможности удовлетворить в полном объеме требования кредиторов или существенного осложнения хозяйственной деятельности должника при обращении взыскания на имущество должника либо иных действий, явившихся основанием для подачи заявления в соответствии Закона о банкротстве;

-сведения о принятых к производству судами исковых заявлений к должнику, об исполнительных документах, а так же иных документах, предъявленных для списания денежных средств со счетов должника в без акцептном порядке;

- сведения об имеющемся у должника имуществе, в том числе денежных средств и дебиторской задолженности;

- регистрационные данные должника – юридического лица;

- номера счетов должника в банках и иных кредитных организациях, адреса банков и иных кредитных организаций;

- кандидатура временного управляющего или наименование и адрес саморегулируемой организации, и числа членов которой должен быть утвержден временный управляющий.

В заявлении могут быть указаны так же сведения об обязательствах должника, не связанных с предпринимательской деятельностью, а так же иные имеющие отношение к рассмотрению дела о банкротстве сведения. Кроме того, к заявлению должника могут быть приложены имеющиеся у должника ходатайства.

Не смотря на важность заявления должника, большое количество дел о банкротстве возбуждается по инициативе кредиторов и уполномоченных органов.

2.5 Действия судьи по подготовке дела к судебному разбирательству по процедуре банкротства

Защита нарушенных или оспариваемых прав и законных интересов юридических лиц и граждан в сфере предпринимательской и иной экономической деятельности осуществляется, прежде всего, при судебном разбирательстве конкретного дела. Решение этой основной задачи судопроизводства невозможно без соответствующей подготовки дела к судебному разбирательству, целью которой является обеспечение правильного и своевременного разрешения спора. Отсюда вытекает важность и необходимость рассматриваемой стадии арбитражного процесса.

Подготовка дела к судебному разбирательству - вторая стадия производства по делу о банкротстве после принятия искового заявления к производству.

Правовое регулирование данной стадии осуществляется на основании ст. 133-137 АПК с особенностями, установленными ст. 50 Закона “О несостоятельности (банкротстве)” от 26.10.2002 N 127-ФЗ

О подготовке дела судья единолично выносит соответствующее определение в соответствии со ст. 133 АПК.

При подготовке дела о банкротстве судья должен совершить следующие действия:

- провести судебное заседание по проверке обоснованности требований заявителя к должнику;

- рассмотреть заявления, жалобы и ходатайства лиц, участвующих в деле о банкротстве;

- установить обоснованность требований кредиторов в порядке, определенном Законом о банкротстве.

Кроме того, судья по ходатайству лиц, участвующих в деле о банкротстве, может назначить экспертизу в целях выявления признаков фиктивного или преднамеренного банкротства, а также принять меры для примирения сторон.

В соответствии со ст. 134 АПК подготовка дела к судебному разбирательству должна быть завершена проведением предварительного судебного заседания в срок, не превышающий двух месяцев со дня поступления заявления в арбитражный суд. Однако в делах о банкротстве предварительное заседание не проводится.

Дело в том, что специфика рассмотрения дела о банкротстве не требует проведения такого заседания по следующим причинам: целью проведения предварительного судебного заседания, в соответствии со ст.134, 136 АПК, является:

- определение круга доказательств, подлежащих исследованию в судебном разбирательстве, в том числе их раскрытие;

- выяснение позиций сторон по существу спора;

- определение круга лиц, чьи права и интересы могут быть затронуты рассмотрением спора.

Все эти задачи решаются арбитражным судом при подготовке дела о банкротстве иными процессуальными средствами.

Во-первых, вопрос об обоснованности требований заявителя-кредитора или уполномоченного органа решается в специальном заседании (ст.48 Закона).

Во-вторых, несостоятельность должника подтверждается достаточно ограниченным, определенным кругом доказательств: в основном письменными доказательствами (бухгалтерскими и иными финансовыми документами), для выявления признаков фиктивного и преднамеренного банкротства – экспертизой (п.3 ст.50 Закона), практически не используются свидетельские показания, вещественные доказательства и объяснения.

В-третьих, основными участниками дела о банкротстве помимо должника являются кредиторы. Их выявление является одной из задач временного управляющего, размер их требований определяется арбитражным судом, в том числе путем проведения заседаний по проверке возражений по требованиям кредиторов, по рассмотрению заявлений, жалоб и ходатайств временного управляющего, должника и кредиторов.

В-четвертых, многие вопросы подготовки дела к судебному разбирательству, которые по делам искового производства приходится решить суду, в деле о банкротстве решаются в ходе осуществления процедуры банкротства – наблюдения.

Подготовка дела о банкротстве к судебному разбирательству, помимо арбитражного суда, осуществляется временным управляющим в ходе осуществления наблюдения.

В соответствии со ст.2 Закона наблюдение – процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов.

В данной формулировке перечислены основные задачи наблюдения. Проиллюстрируем их в сравнении с основными задачами подготовки дела, рассматриваемого арбитражным судом в порядке искового производства:

- обеспечение сохранности имущества должника - фактически выполняет роль мер по обеспечению прав кредиторов (обеспечительных мер в исковом производстве);

- проведение анализа финансового состояния должника - основное обстоятельство, подлежащее выяснению при рассмотрении дела о банкротстве, установлению несостоятельности или состоятельности должника;

- оставление реестра требований кредиторов - данным способом определяется основной состав лиц, участвующих в деле о банкротстве;

- проведение первого собрания кредиторов – его целью является выявление мнения большинства основных участников дела о банкротстве по существу дела, т.е. в отношении дальнейшей судьбы должника.

Совокупность перечисленных характеристик наблюдения позволяет дать, с процессуальных позиций, следующее его понятие:

- наблюдение – процедура банкротства, целью которой является исполнение судебного акта арбитражного суда и осуществление подготовки дела о банкротстве к судебному разбирательству.

Судья, признав дело подготовленным, выносит определение о назначении дела к судебному разбирательству.

В определении о назначении дела к судебному разбирательству указывается:

- окончание подготовки дела к судебному разбирательству;

- разрешение вопросов о привлечении к делу третьих лиц;

- принятие встречного иска;

- соединение или разъединение нескольких требований;

- привлечение арбитражных заседателей;

- разрешение других вопросов, если по ним не были вынесены соответствующие определения;

- время и место проведения судебного заседания в арбитражном суде первой инстанции.

Подготовка к судебному разбирательству должна проводиться по любому делу независимо от того, насколько, с точки зрения судьи, оно представляет для него сложность.

Игнорирование указанного правила на практике приводит к отложению дела на другое время с целью:

- получения недостающих доказательств;

- привлечения к участию в деле других заинтересованных лиц;

- совершения иных процессуальных действий, которые могли быть осуществлены с гораздо меньшими потерями перед вынесением дела в судебное заседание.

При этом судья вынужден затрачивать дополнительное время для организации и проведения нового судебного заседания, а лица, участвующие в деле, и другие участники процесса - время на явку и участие в заседании. Практика показывает, что и на второе судебное заседание не всегда удается собрать всех участников из-за командировок, иной занятости, болезни и т.п., а порой и из-за недобросовестности некоторых лиц, стремящихся затянуть рассмотрение дела. Все это лишает суд получить от не явившихся необходимую для разрешения спора информацию, проанализировать и оценить надлежащим образом собранные доказательства, обеспечить соблюдение законных прав и интересов участников процесса и в конечном итоге вынести законное и обоснованное решение.

Процедуры банкротства

Процесс банкротства длителен и проводится поэтапно. Для открытия дела понадобится заявление о признании банкротства от должника, кредиторов или других уполномоченных органов.

Поскольку несостоятельность часто используется руководителями компаний с преступными целями, задача судебных инстанций – выяснить, каков на самом деле финансовый статус компании.

Специальные представители суда тщательно расследуют обстоятельства банкротства и фиксируют все признаки разорения.

После предварительной оценки назначается одна из процедур банкротства:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Процедуры (или этапы) не всегда идут в указанном порядке

Иногда после наблюдения и финансового оздоровления сразу переходят к конкурсному производству или уже на первой стадии стороны заключают мировое соглашение. В таких случаях другие этапы уже не нужны. Рассмотрим данные этапы ниже.

3.1 Наблюдение

Приоритетная цель наблюдения – анализ финансового статуса компании. Деятельность компании продолжается, но в неё вносятся некоторые изменения. Например, ограничивается в правах руководитель фирмы, а его функции частично берет на себя временный управляющий.

Данное лицо назначается арбитражным судом: его деятельность регламентирована нормативными документами и направлена на всестороннее и объективное рассмотрение сложившейся на предприятии ситуации.

Управляющий и выступает главным наблюдателем: его цель – беспристрастная оценка и компетентные решения.

Характерные особенности «наблюдательного» периода:

- дела, связанные со штрафными санкциями и взысканиями, временно приостанавливаются, что даёт возможность продолжать работу в спокойном режиме;

- временно снимается арест на имущество;

- все важные решения по дальнейшей работе предприятия принимаются на собрании кредиторов.

Временный управляющий действует от имени арбитражного суда. В его компетенции решить, требуется ли отстранить от дел её действующего директора. В ряде случаев именно неграмотное (или даже преступное) руководство становится причиной финансового кризиса на предприятии.

Временный управленец обладает почти неограниченными правами на производстве, однако имеет и ряд обязанностей. Он вправе получать любые сведения, в том числе секретные, связанные с деятельностью компании-должника.

Длительность этапа наблюдения регламентирована законом: сроки ограничены семью месяцами.

По завершению наблюдения временный уполномоченный передаёт в арбитраж отчёт, в котором представлены:

- сведения о финансовых делах должника;

- информация о возможности (или невозможности) восстановления платежеспособности организации;

- требования и предложения кредиторов.

Суд определяет целесообразность проведения дальнейших процедур банкротства и выбирает направление деятельности.

3.2 Финансовое оздоровление

Введение финансового оздоровления в процедуре банкротства подразумевает потенциальную возможность преодоления юридическим лицом кризисной ситуации и дальнейшее осуществление деятельности после осуществления ряда мер, призванных для погашения долгов компании и восстановления докризисного состояния. Успешное окончание финансового оздоровления выгодно всем участникам процесса.

Основные положения, касающиеся порядка внедрения финансового оздоровления, назначения ответственного лица, его полномочий и последствий содержатся в главе 5 действующей редакции ФЗ РФ “О несостоя Финансовое оздоровление является одним из возможных этапов, наступающих после стадии наблюдения. Переход от наблюдения к оздоровлению осуществляется по официальному заключению арбитражного суда, вынесенному на основании ходатайства, подать которое имеют право следующие субъекты:

- юридическое лицо на основании протокола собрания учредителей;

- отдельный учредителель/руководитель;

- кредиторы;

- иные лица, заинтересованные в благоприятном исходе процесса.

Ходатайство о применении данной стадии будет допущено к обсуждению и голосованию при своевременном предоставлении документа — за 2 недели до назначенной даты первого собрания кредиторов. Необходимо подготовить пару экземпляров документа: один — для временного управляющего, второй — для арбитражного суда. Для обоснования предложения о введении этапа ходатайство должно быть подкреплено документами, подробный перечень которых для каждого из возможных инициаторов, содержится в статьях 77 и 78 Закона о банкротстве. Общими для всех субъектов являются:

- график погашения задолженностей согласно реестру кредиторов;

- гарантия обеспечения выполнения обязательств (банковская, муниципальная или государственная; залог или поручительство);

- план финансового оздоровления организации

Точка отсчета срока финансового оздоровления начинается с вынесения судом решения о внедрении стадии, которое содержит информацию о временных рамках, об установленном графике выплат задолженностей и о назначении административного (финансового) управляющего. Первостепенной задачей стадии является покрытие организацией долговых обязательств, на втором месте находится выход деятельности юридического лица на докризисные показатели.

Задолженности, зафиксированные в реестре кредиторов, и возникшие до внедрения стадии должны быть погашены согласно графику погашения долгов. Первые выплаты производятся уже через месяц после начала этапа. В дальнейшем график административного управляющего предусматривает ежемесячные выплаты кредиторам задолженности равными частями в течение 12 месяцев. После погашения основного долга юридическое лицо осуществляет выплату неустойки за несвоевременный возврат средств. Сумма неустойки рассчитывается как произведение ставки рефинансирования на дату начала стадии и суммы долга.

Требования кредиторов 1-й и 2-й очереди должны быть полностью удовлетворены впервые полгода финансового оздоровления. Все задолженности, включенные в реестр, заверенные членами первого собрания, должны быть погашены за 30 дней до завершения данного этапа банкротства предприятия. В это же время должник готовит отчет, отражающий результаты проведения стадии, на основании которого арбитражный управляющий выносит заключение об эффективности процедуры и направляет его участникам собрания.

На период введения этапа финансового оздоровления руководители не утрачивают своих полномочий, но обязаны действовать в рамках установленных Законом ограничений. В число сделок, решение по которым руководитель обязан заверять разрешением административного управляющего, входят:

- сделки, увеличивающие долг организации на 5% и более;

- сделки, связанные с покупкой, продажей, дарением имущества юридического лица;

- сделки, предполагающие продажу или перевод долга третьим лицам;

- сделки, сопряженные с привлечением заемных средств.

Что касается деятельности компании в целом, то финансовое оздоровление влечет за собой следующие изменения:

- предъявление требований кредиторов осуществляется в соответствии с положениями Закона;

- меры по покрытию долгов организацией, введенные до финансового оздоровления, упраздняются;

- арест имущества и установление ограничений касательно распоряжения собственностью организации производится в рамках действующего Закона, по решению арбитражного суда;

- временно не осуществляются выплата имущественных взысканий за исключением исполнительных документов, которые были выданы до стадии оздоровления;

- приостанавливаются все действия, связанные с куплей-продажей акций учредителей;

- прекращаются выплаты дивидендов, и выплата доли прибыли учредителям;

- запрещается переуступка долга юридического лица, если она влечет нарушение очереди погашения задолженностей перед кредиторами;

- штрафные санкции за просрочку платежей начисляются только на текущие платежи.

Финансовое оздоровление направлено на погашение кредиторской задолженности юридического лица и реанимирование его платежеспособности. Выбор возможных путей финансового оздоровления для преодоления кризисной ситуации зависит от результатов наблюдения и специфики работы организации. Причины несостоятельности организации — это взаимодействие внешних и внутренних факторов (Приложение 1 таб.1).

Доля всех процедур банкротства начинается именно из-за внутренних проблем организации, потому помимо пути погашения имеющихся задолженностей для избежания финансового кризиса в будущем, необходимо разработать мероприятия по устранению внутренних факторов. К первостепенным мероприятиям относятся:

- смена руководящего состава;

- сокращение штата;

- перераспределение обязанностей;

- ликвидация подразделений и неликвидных производств;

- разработка системы сбыта и маркетинга;

- снижение расходов;

- снижение дебиторской задолженности.

Пути финансового оздоровления для конкретного должника и способ погашения текущей задолженности подробно изложен в плане административного управляющгео юридического лица.

План финансового оздоровления — это обязательный документ стадии банкротства, который определяет механизм погашения долга и вывода организации из финансовой ямы. В Законе основные положения о данном документе содержатся в статье 84. Обязанность по разработке плана ложится на должника, который должен предложить реальные способы обеспечения исполнения обязательств перед кредиторами, согласно установленному графику платежей.

План финансового оздоровления по структуре напоминает обычный бизнес-план, составляемый при создании новой организации. Структура плана представлена следующими основными пунктами:

- обзор предприятия и его характеристика;

- информация о текущем состоянии бизнеса;

- финансовый анализ;

- маркетинг и сбыт;

- мероприятия для преодоления кризиса;

- план производства или сбыта;

- источники финансирования.

Контролировать исполнение должником графика выплат долгов и соблюдение разработанного плана будет независимый эксперт — финансовый (административный) управляющий.

Административный управляющий приступает к выполнению своих обязанностей с даты принятия судом решения о введении финансового оздоровления. Выбор подходящего кандидата и его назначение является обязанностью суда, тогда как выплата вознаграждения управляющему ложится на должника. Финансовый управляющий на этой стадии необходим для контроля исполнения плана оздоровления, посредничества между участниками процедуры несостоятельности и формирования заключения о результатах этапа. Заключение вместе с бухгалтерской отчетностью передается в суд за 10 дней до завершения стадии. Деятельность административного управляющего заканчивается одновременно с решением о прекращении финансового оздоровления, если он не был отстранен или не заявил самоотвод.

Если долги были погашены не полностью или должник не подготовил отчет о результатах работы организации, то управляющий должен вынести вопрос об определения дальнейших действий в отношении юридического лица на рассмотрение собранию кредиторов.

Законом установлен максимальный срок процедуры финансового оздоровления организации не превышающий 24 месяцев с даты принятия судом соответствующего решения. За этот период организация должна погасить все имеющиеся задолженности и восстановить собственную платежеспособность.

Стадия может быть прекращена досрочно, если имеются следующие основания:

- нарушение сроков предоставления соглашения о гарантиях выполнения обязательств перед кредиторами в арбитражный суд;

- уплата долгов кредиторам осуществляется с нарушением установленного графика погашения задолженностей, задержка платежей составляет 15 и более дней;

- организация ликвидировала все имеющиеся задолженности до окончания срока, определенного судом.

Процедура банкротства на стадии финансового оздоровления включает 3-х основных участников процесса, обладающих законными правами и обязанностями. (Приложение 1 таблица 2)

По результатам финансового оздоровления, изложенным в заключении административного управляющего, арбитражным судом может быть определен один из дальнейших исходов действия в отношении должника:

при своевременном погашении долгов и неустоек перед кредиторами процесс банкротства юридического лица прекращается, если отсутствуют обоснованные претензии к должнику;

при выявлении потенциальной возможности восстановления платежеспособности, принимается решение о введении внешнего управления;

при отсутствии возможностей преодоления финансового кризиса, принимается решение об открытии конкурсного производства.

3.3 Внешнее управление

Когда юридическое лицо признается финансово несостоятельным, совсем не обязательно, что его ликвидируют. К организации-должнику могут быть применены реабилитационные процедуры в виде внешнего управления при банкротстве. Его цель заключается в восстановлении платежеспособности банкрота и полный расчет с кредиторами по имеющимся долговым обязательствам.

На стадии внешнего управления все полномочия полностью переходят к внешнему управляющему.

Управление вводится решением арбитражного суда, если собрание кредиторов или сам должник обращался с заявлением в судебную инстанцию. Обоснованием введения внешнего управления является потенциальная возможность предприятия восстановить свое финансовое положение.

Введение этой процедуры для кредиторов имеет преимущества. У кредитующих лиц появляется больше шансов вернуть свои финансовые средства, так как при начале стадии конкурсного производства и реализации имущества на аукционе, полученных денег может не хватить на полное погашение всей задолженности.

Этап банкротства юридического лица, получивший название «внешнее управление», начинается с передачи всех полномочий руководителя новому арбитражному управляющему. Внешний управляющий принимает всю документацию от должника и приступает к руководству предприятием. Арбитражный управленец вправе отменить принятые раньше меры по возобновлению долговых выплат и полностью изменить стратегию производства.

Внешнее управление не является обязательной стадией банкротства. Реабилитационные мероприятия проводятся только при условии обоснования их целесообразности. Если новое руководство не восстановит платежеспособный статус организации, то после стадии внешнего управления компания сразу вступает в заключительный этап банкротства — конкурсное производство, когда имущество юридического лица распродается на аукционах. Деньги, вырученные с реализации активов, идут на погашение долговых обязательств компании.

Пока должник находится под внешний управлением, вводится мораторий на долговые выплаты. Так компания сможет улучшить свои финансовые дела и вести деятельность без постоянного давления со стороны кредиторов.

В обязанности внешнего управляющего входит составление плана работы, который утверждает арбитражный суд. План действий управляющий обязан разработать не позже чем через один месяц после вступления в должность.

План управления внешнего управления должен предусматривать ряд мероприятий по восстановлению платежеспособности компании-должника, а также порядок реализации указанных мер. Документ также предусматривает размеры расходов на проведение необходимых процедур для возврата организации к нормальной деятельности. Платежеспособность должника считается восстановленной, если отсутствуют признаки банкротства юридического лица, регламентированные законодательством.

План внешнего управления при банкротстве в обязательном порядке должен:

- предусматривать временной период, когда организация восстановит платежеспособность;

- иметь обоснование возможности восстановления платежеспособности компании в оговоренный срок;

- соответствовать установленным законодательствам требованиям.

Управляющий по требованию собрания кредиторов обязан отчитываться о реализации утвержденного плана и общей финансовой ситуации должника.

Внешний управляющий назначается решением арбитражного суда. У него достаточно обширный перечень полномочий. Он имеет право распоряжаться всей имеющейся у компании-должника собственностью. Сами учредители и руководитель не могут принимать решения или влиять на действия внешнего управляющего. Это лицо выполняет функции руководителя компании, проводит, согласно утвержденному плану, необходимые реабилитационные мероприятия для восстановления нормальной деятельности и платежеспособности организации. Также в обязанности внешнего управляющего входит разработка мер по взысканию задолженности с дебиторов, открытия реестра требований кредиторов и ряд других мероприятий.

Сразу после назначения, арбитражный управляющий начинает осуществлять руководство организацией. В трехдневный срок руководящие органы передают всю бухгалтерскую и другую документацию, штампы, печати, материальные ценности в распоряжение управляющему. Он при этом обязан принять все имеющееся имущество, провести его инвентаризацию, открыть специальные банковские счета для проведения финансовых операций и по всем действиям составлять отчетность.

Внешнее управление не может длиться бесконечно. Его максимальный срок не должен превышать полгода. Однако при определенных условиях период может продлеваться до полутора лет.

Для некоторых организаций предусмотрены более широкие временные рамки. Это градообразующие предприятия, при ликвидации которых возникают негативные социально-экономические последствия для региона. Срок управления такими предприятиями может продлеваться вплоть до 2,5 лет при наличии заявления от органов местного самоуправления.

Помимо градообразующий предприятий, рассчитывать на продление срока внешнего управления могут фермерские хозяйства. Судебной инстанцией устанавливается отдельный временной отрезок, на протяжении которого может быть выращен и собран очередной урожай.

К общему сроку в 18 месяцев добавляется еще один год в исключительных случаях, когда на работу организации-должника повлияли стихийные бедствия.

Участниками процедуры банкротства стадии внешнее управление считаются: компания-должник, временный управляющий, кредиторы, государственные учреждения.

Должник вправе принимать решения:

- о ходатайстве кредиторам, о продаже предприятия должника;

- об избрании представителя должника;

- о замещении активов должника;

- о заключении договоренности с третьими лицами для подписания договоров о предоставлении средств для исполнения долговых обязательств.

Временный управляющий осуществляет полное руководство компанией-должником, проводит инвентаризацию, составляет план мероприятий по восстановлению платежеспособности организации, отчитывается о своих действиях перед кредиторами и судебной инстанцией.

Кредиторы вправе:

- принимать непосредственное участие в процедуре банкротства;

- организовывать общие собрания, где обсуждать вопросы о хозяйственной деятельности должника;

- направлять обращение в суд для открытия конкурсного производства;

- формировать требования, которым должен отвечать управляющий;

- одобрять план, представленный управляющим, вносить в него изменения и дополнения.

Государственные учреждения могут иметь требования по оплате налогов, взносов или сборов. Это ИФНС, трудовая инспекция, таможенная служба, ФСС, пенсионный фонд. Эти уполномоченные органы не признаются кредиторам

Финансовое оздоровление и внешнее управление — это две реабилитационные стадии процедуры банкротства. Они вводятся в отношении должника и преследуют главную цель — сохранить компанию в качестве рыночного субъекта. Обе процедуры предоставляют льготные условия по ведению деятельности и вводятся по решению суда либо первого собрания кредиторов.и, однако их требования должны удовлетворятся одними из первых.

Принципиальные отличия между этими двумя стадиями заключаются в организации финансово-экономической реабилитации организации-должника. На стадии оздоровления руководство сохраняется за менеджментом компании (с ограничением полномочий), а в случае внешнего управления эти функции ложатся на плечи управляющего, назначенного судом.

Между стадиями внешнего управления и финансового оздоровления есть отличия и по методам, принимаемым для восстановления работы должника. Финансовое оздоровление в общем смысле является рассрочкой для погашения кредиторской задолженности под определенные гарантии. При внешнем управлении применяется комплекс мер по изменению стратегии ведения юридического лица.

После введения внешнего управления о отношении юридического лица полностью прекращаются полномочия руководства компании-должника. Все дела переходят к временному управляющему, назначаемому судом. Он вправе издать приказ об увольнении руководителя компании либо предложить ему переход на другую работу на условиях и в порядке, предусмотренном российским законодательством.

Кроме этого, последствиями перехода должника на эту стадию можно назвать:

прекращение полномочий органов управления организации и собственников имущества компании;

отмена принятых ранее мер по обеспечению требований кредиторов;

введение запрета на удовлетворение требований по долговым обязательствам и уплате обязательных платежей, кроме случаев, установленных законодательством.

Если результаты реабилитации оказались положительными и привели к восстановлению платежеспособности должника, то компания переходит к расчетам с кредиторами и удовлетворяет их финансовые требования. В противном случае на собрании кредиторов принимается решение о необходимости продления срока внешнего управления либо ввода арбитражным судом других мер, направленных на удовлетворение требований кредиторов. К примеру, в рамках процедуры банкротства судом может быть инициировано конкурсное производство для реализации имущества должника.

3.4 Конкурсное производство

Конкурсное производство является финалом процедуры признания юридического лица несостоятельным. После нее предприятие окончательно признается банкротом и ликвидируется.

Целью конкурсного производства является максимальное удовлетворение кредиторских требований, если реабилитационные процедуры не дали должного эффекта.

Решение о введении на фирме процедуры конкурсного производства принимается арбитражным судом, который ведет процесс банкротства юридического лица. Такое постановление суд выносит на основании ходатайства собрания кредиторов или управляющего. Нередко кредиторы заинтересованы в максимально оперативном старте данного этапа, так как для них это единственный шанс на получение назад задолженности в короткие сроки.

Кредиторы первоначально могут дать должнику шанс на оздоровление через санацию или назначение профессионального внешнего управляющего. Но не всегда такие реабилитационные процедуры бывают эффективны и приводят к восстановлению платежного баланса. А в ряде случаев кредиторы могут заранее предвидеть неблагоприятный исход предстоящей реабилитации. Тогда они вправе ходатайствовать о пропуске стадий оздоровления/внешнего управления и незамедлительном переходе к конкурсному производству.

Если предварительно сторонам удалось урегулировать в компромиссном порядке вопрос задолженности и заключить мировое соглашение, а должник-юр.лицо в конечном итоге не выполнял его условия и неоднократно срывал график платежей, то это может служить основанием для возобновления процедуры банкротства. Тогда суд сразу назначит этап конкурсного производства и не даст юридическому лицу «второй шанс» на оздоровление.

Таким образом, суд может ввести конкурсное производство в отношении должника в следующих случаях:

- При реабилитации предприятия не удалось полностью погасить задолженность перед кредиторами.

- Суд посчитал нецелесообразным введение в отношении должника эта-пов реабилитации при несостоятельности.

- Должник сорвал условия мирового соглашение.

Завершающий этап банкротства фирмы вводится по отношению к должнику в случае, если совокупная стоимость имеющихся долгов перед бюджетом и кредиторами превышает размер его активов.

Данное решение арбитража должно быть обязательно опубликовано в СМИ. Сообщение должно содержат такую информацию как реквизиты и дата решения о признании юридического лица банкротом, назначения конкурсного управляющего, сроках процедуры.

Отдельного закона, который бы регламентировал процедуру конкурсного производства, на сегодня не разработано. Данный этап и ключевые требования к нему детализированы в базовом нормативно-правовом акте, посвященном процедуре банкротства: в ФЗ-127 о несостоятельности.

Сущность конкурсного производства можно определить через выделение его базовых отличительных черт:

Именно через этот этап банкротится большинство юридических лиц, так как их отличает абсолютная невозможность исполнить свои обязательства перед кредиторами (размер долгов превышает стоимость принадлежащего имущества).

Интересы кредиторов в части погашения задолженности перед ними выходят на первый план. Расчеты с ними осуществляются по принципам справедливости и пропорциональности.

Задачи этапа решаются через аккумулирование имущества в конкурсную массу и ее дальнейшую распродажу.

Следствие конкурсного производства – выведение должника из числа субъектов экономической деятельности, т.к. после завершения процедуры юр.лицо ликвидируется.

Руководство конкурсным производством занимается специально назначенное лицо, тогда как высших менеджмент юридического лица отстраняется от дел.

Весь ход процедуры контролируется арбитражем и кредиторскими со-бранием для исключения злоупотреблений со стороны управляющего.

В ходе процедуры конкурсного производства юридическое лицо проходит ряд последовательных этапов:

Проведение кредиторского собрания, на котором выносится на голосование вопрос инициации данной процедуры.

Принятие в арбитражном суде решения о старте процедуры.

Назначение конкурсного управляющего и одновременное отстранение от руководства и управления имуществом компании бывших топ-менеджеров.

Публикация соответствующего сообщения в СМИ с указанием места приема кредиторских требований и сроков формирования реестра.

Формирование реестра (перечня) кредиторов с указанием задолженности перед ними. Кредиторы, включенные в перечень получают статус конкурсных. Они обладают приоритетом при распределении вырученных средств перед зареестровыми кредиторами.

Мораторий (приостановка) на удовлетворение кредиторских требований.

Формирование конкурсной массы из всего имущества, принадлежащего должнику (основных средств, недвижимости, дебиторской задолженности, транспортных средств и пр.). Имущество, которое является предметом залога, выделяется отдельно.

Принятие мер к розыску принадлежащего юридическому лицу имущества и взысканию имеющейся дебиторской задолженности, анализ сделок юридического лица и аннулирование управляющим сомнительных и притворных операций за последние годы.

Корректировка конкурсной массы и исключение из нее имущества, официально изъятого из оборота, имущественных прав, социально-значимых объектов и иного имущества клиентов.

Производится оценка конкурсной массы. Это может сделать сам управляющий или привлечь специализированных оценщиков.

Организация и проведение торгов на имущество, включенное в конкурсную массу.

Удовлетворение кредиторов соразмерно обязательствам перед ними и в порядке очередности из денежной массы, вырученной на торгах. Законом предусмотрено три очереди кредиторов: первая – требования по исполнительным листам (ответственность за причинение вреда жизни/ здоровью), вторая – долги по зарплате и выходным пособиям, третья – долги перед кредиторами и бюджетными организациями. Последними погашаются обязательства перед внеконкурсными кредиторами (если вырученных средств хватит для этого).

Из вырученных средств погашаются процессуальные издержки (на публикацию сообщений, организацию торгов и пр.), судебные расходы, текущие коммунальные платежи, выплачивается вознаграждение управляющему, гасятся долги по зарплате и иные расходы процедуры банкротства.

Отчетность управляющего перед кредиторским собранием и судом по результатам процедуры.

Если судья утвердит отчетность управляющего он принимает решение о завершении процесса признании несостоятельности юридического лица и его ликвидации. Для этого не нужно ждать полного погашения кредиторских требований. Обычно удовлетворить все обязательства не удается.

Управляющий представляет в ФНС решение суда о признании юридичекого лица банкротом. Это служит основанием для ликвидации и исключении записи о компании из ЕГРЮЛ в течение 10 дней.

С момента внесения отметки в ЕГРЮЛ с управляющего слагаются все полномочия, конкурсное производство завершается, а задолжавшее юрлицо больше не является субъектом экономической деятельности.

В ходе процедуры конкурсное производство арбитражный управляющий разрабатывает детальный план мероприятий, который ему необходимо пройти для формирования и наполнения конкурсной массы, а также погашения обязательств перед кредиторами. Данный план подлежит утверждению на кредиторском собрании.

В плане конкурсного производства прописываются порядковый номер, наименования мероприятий и сроки их исполнения. Обычно он разрабатывается в табличной форме. Какие мероприятия могут быть включены в план данного этапа банкротства:

- направление уведомлений руководству компании об отстранении и ра-ботникам компании о сокращении;

- направление сообщений в газету Коммерсант и ЕГРЮЛ (о старте кон-курсного производства, назначении управляющего, торгах и пр.);

- уведомление ФНС о важнейших решениях: старте конкурсного произ-водства,

- направление различных запросов в ФНС, БТИ, ГИБДД, ФССП, Росреестр, кредитные организации и пр. для уточнения финансового состояния;

- инвентаризации основных средств, нематериальных активов , наличности, расходов и пр.

- проведение кредиторских собраний;

- подготовка отчетности и пр.

После инвентаризации и оценки всей принадлежащей должнику соб-ственности конкурсный управляющий формирует окончательную конкурс-ную массу. Именно она будет реализована на торгах. Производить оценку управляющий может самостоятельно на основании данных бухгалтерской отчетности или иной информации. Он не заинтересован в занижении стоимости имущества, так как получает процент от продаж. Но при необходимости участники процесса могут обжаловать оценку и потребовать привлечения внешних специалистов.

Сегодня все торги проводятся исключительно в электронном виде на специализированных площадках. Конкурсный управляющий может выбрать одну из них по своему усмотрению.

Торги проводятся в три этапа:

1.Торги на повышение. В качестве стартовой выступает рыночная цена, а шага аукциона – 5-10% от первоначальной стоимости. Побеждает участник, предложивший наибольшую цену за лот.

2.Торги со сниженной начальной ценой. Нереализованное на первом этапе имущество передается на второй этап. Первоначальная цена при этом снижается на 20-30% по отношению к рыночной.

3.Торги на понижение. На этот этап обычно переходит только низколиквидная собственность. Выигрывает в торгах тот, кто первым сделал предложение.

Для поступления денежных средств по результатам торгов конкурсного производства и их распределения между кредиторами арбитражный управляющий открывает специальный счет. Все расчетные счета должника подлежат закрытию для сокращения затрат на банковские услуги.

Нереализованная собственность при желании может быть направлена кредиторам в счет погашения задолженности и при их отказе передается собственникам бизнеса.

Конкурсный управляющий является ключевой фигурой в делах признания компании несостоятельной. Он наделен широкими полномочиями для обеспечения целостности имущества и его аккумулирования, а также максимального погашения обязательств юридического лица перед кредиторами при банкротстве. К его компетенции относятся такие задачи:

- поиск активов должника;

- контроль финансовых потоков;

- возврат собственности должник, находящейся у третьих лиц, в конкурсную массу;

- составление и уточнение реестра кредиторов;

- оценка имущества и организация торгов;

- осуществление расчетов с кредиторами и пр.

Таким образом, успешный исход процесса во многом зависит от профессионализма конкурсного управляющего.

Кандидатура управляющего конкурсным производством назначается судом. При этом должна быть исключена личная заинтересованность специалиста и наличие связей с должником или кредиторами.

СРО для назначения управляющего может быть рекомендована суду кредиторским собранием.

Если управленец недобросовестно исполняет свои обязанности, игнорирует требования кредиторов, халатно относится к срокам, то по ходатайству участников процесса его могут отстранить от работы. Более того, если своими действиями/бездействие управляющий конкурсным производством нанес ущерб кредиторам или юридическому лицу, то меры ответственности могут быть более суровыми. Вплоть до исключения его из СРО, вынесения решения о возмещении убытков и применения норм уголовного кодекса.

Выполняет свои функции управляющий за определенное вознаграждение. Оно включает в себя фиксированную величину, а также определенный бонусный процент в зависимости от эффективности работы.

Фиксированный размер вознаграждения составляет 35000 р. ежемесячно. Что касается дополнительной премиальной части, то она зависит от размера удовлетворённых требований кредиторами. Если более 75% обязательств были погашены, то конкурсный управленец дополнительно получит 7% от суммы; более 50% — 6%; 25% — 4,5%; до 25% — 3%. Кредиторское собрание может установить иной порядок исчисления бонусов.

Конкурсное производство процедуры банкротства не может длиться бесконечно. Стандартные сроки составляют полгода. Но при необходимости они могут быть пролонгированы арбитражным судом. Для продления сроков арбитражный управляющий должен предоставить веские причины.

В качестве ключевых сторон процесса банкротства выступают кредиторы, управляющий и должник.

Само юридическое лицо-банкрот обладает правом подачи заявления о признании собственной несостоятельности. Также он может отстаивать свои интересы в суде и на собраниях. В число его обязанностей входит оказание содействия в работе управляющего конкурсным производством и непротиводействие его работе.

Кредиторы в конкурсном производстве сами по себе обычно не обладают широким спектром полномочий (если только речь не идет об единственном кредиторе). Ключевые функции принадлежат кредиторскому собранию. Именно здесь решаются наиболее важные вопросы относительно должника. В частности:

- определение порядка продажи имущества;

- переуступка прав требования;

- выбор кандидатуры конкурсного управляющего;

- ходатайства об устранении управляющего;

- заключение мирового соглашения;

- рассмотрение и утверждение отчета управляющего;

- обжалование решений и действий управляющего конкурсным производством и пр.

Арбитражному управляющему переходят важнейшие функции управления фирмой в ходе конкурсного производства. Он держит под контролем все вверенное ему имущество банкротящегося предприятия, контролирует кредиторские собрания.

В перечень прав конкурсного управляющего при банкротстве входит распоряжение имуществом юридического лица, кадровые перестановки, отказ от исполнения некоторых сделок, обжалование действий юридического лица по отчуждению имущества и пр.

Конкурсное производство прекращается по решению арбитражного суда. Такое постановление выносится на основании отчетности, представленной арбитражным управляющим по результатам работы. Прекращение данного этапа подразумевает также, что процесс признания юридического лица несостоятельным признан завершенным.

Данные о прекращении процедуры банкротства передаются управляющим конкурсным производством в ФНС и регистрирующий орган выносит определение о ликвидации юрлица. После чего с компании снимаются все долговые обязательства, даже если выручки от продажи имущества оказалось недостаточно для их погашения.

Для контроля над деятельностью арбитражного управляющего в конкурсном производстве он обязан представлять обязательные отчетные формы. Отчитываться по результатам своей работы управляющему необходимо перед кредиторскими собраниями, а также судом.

Кредиторское собрание обладает правом на получение необходимой информации о ходе процесса конкурсного производства. Если управленец не предоставляет в установленные сроки отчетность ходе процедуры банкротства юридического лица, то это может служить основанием для его отстранения.

Согласно требованиям законодательства отчетность должна предоставляться не реже раза в квартал.

ФЗ о несостоятельности юридического лица содержит указания в отношении обязательных разделов отчетности. Здесь должны быть прописаны сведения о принадлежащей должнику собственности, размере кредиторских требований с разбивкой по очередности, информация по кадровым вопросам: сколько сотрудников было уволено, сколько из них сохранили рабочие места и пр

Также управляющий должен отобразить результаты своей работы: какие требования удалось погасить в результате конкурсного производства и в каком размере, расходы которые пришлось понести, какой имущество было возвращено в конкурсную массу и пр.

В завершении процесса банкротства управляющий предоставляет итоговую отчетность в суде (предварительно она направляется для ознакомления всем кредиторам). Она должна сопровождается всем спектром подтверждающей факт расчетов с кредиторами, получения средств по результатам торгов конкурсного производства и сам кредиторский реестр. Отчет необходим для окончательной ликвидации компании.

После введения в отношении юридического лица конкурсного производства начисление штрафов и неустоек прекращается; сделки по отчуждению собственности аннулируются; информация о финансовом состоянии потенциального банкрота более перестает быть коммерческой тайной; снимается с должностей высшее руководство; аннулируется арест имущества.

Главным последствием конкурсного производства и его логическим завершением является ликвидация компании и списание с нее всех долговых обязательств.

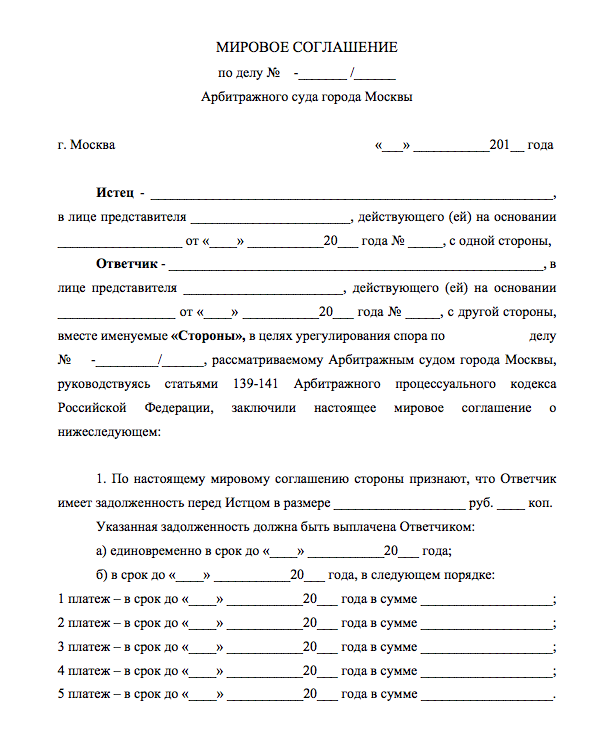

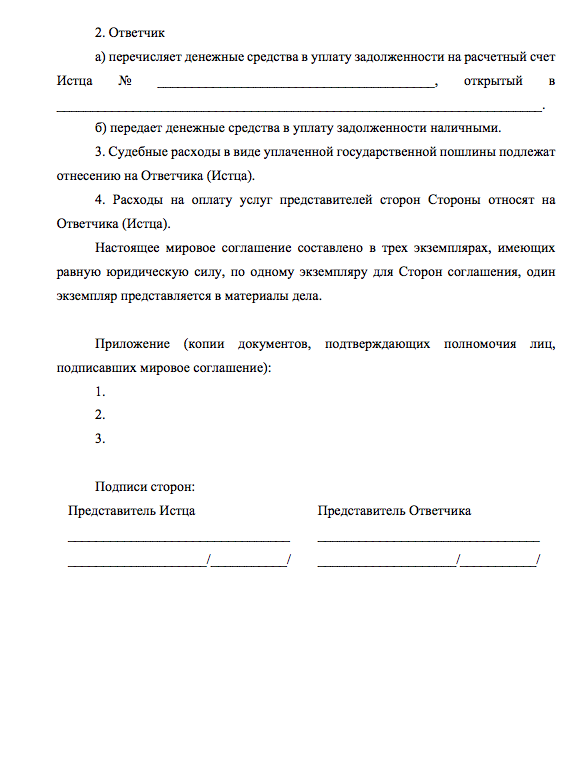

3.5 Мировое соглашение

В процессе банкротства юридического лица, проводимого арбитражным судом, на каждом из этапов есть вариант оформить мировое соглашение. Что это такое, как протекает процедура несостоятельности после этого, можно ли аннулировать действие соглашения? Отличаются ли условия оформления этой бумаги при несостоятельности кредитной организации?

Мировое соглашение при банкротстве юридического лица, следует рассматривать как практически единственный шанс для разорившегося предприятия быстрее восстановить состояние платежеспособности, рассчитавшись с накопившимися долгами.

В законе от 26.10.2002 г. № 127-ФЗ, регламентирующему проведение банкротства, мировому соглашению отведена целая глава — №8. Сторонами соглашения являются сам должник (неважно, физ. или юр. лицо) и представитель от кредиторов и уполномоченных органов.

Решение принимается собранием кредиторов, представителей органов и сочтется принятым исключительно при обстоятельствах, когда одобрение будет получено от всех кредиторов, задолженности перед которыми обеспечиваются залогом собственности банкрота. Важно иметь в виду, что для легитимного решения имеет значение не большинство тех, кто присутствует на собрании и голосует, а именно одобрение от всего количества конкурсных кредиторов и уполномоченных органов.

Подписанное обеими сторонами, мировое соглашение при банкротстве юридических лиц должно быть утверждено арбитражным судом. Утверждение – не формальное подписание бумаги с нанесением оттиска печати, это процесс, включающий также вынесение определения, смысл которого состоит в прекращении проведения процедуры несостоятельности предприятия. Суд не наделен правом вносить корректировки в текст документа.

Если стадия дошла до введения конкурсного производства, тогда определение арбитражного суда будет состоять в том, что принятое раннее решение о присвоении должнику статуса банкрота и введении конкурсного производства отменяется (п. 4 ст. 150 Закона «О банкротстве»).

Суть такого документа следующая: кредиторы соглашаются снять некоторые свои требования, пойдя на уступки, а должник обязуется признать оставшиеся требования и исполнить их в соответствии с условиями, прописанными в тексте договора. Уступки тех, кто жаждет любым путем получить свое, могут оказаться для задолжника весьма выгодными: уменьшат, например, процентные ставки.

В п.1 ст. 150 Закона № 127-ФЗ сказано, что заключение мирового соглашения разрешено в любой момент рассмотрения дела арбитражным судом. Но не следует упускать из виду, что п. 3 ст. 151 утверждает — мировое соглашение при банкротстве предприятия не заключают, если введен временный управляющий, на всех иных этапах это возможно. Документ этот, по сути являющийся договором, может появиться только в результате обоюдного желания сторон разрешить проблему с целью получения желаемого: кредитор – вернуть свои финансы, пусть даже не полностью, а должник – вернуть платежеспособность и снова работать.

Если банкрот – юридическое лицо, то принять решение о заключении мирового соглашения этим предприятием, равно как и представлять его, имеют право такие должностные лица:

глава предприятия или лицо, исполняющие его обязанности;

внешний или конкурсный управляющий.

Эти же лица вправе подписывать мировое соглашение от имени предприятия, в отношении которого ведется процесс банкротства. Текст документа непременно должен содержать:

требования касательно реструктуризации задолженностей;

график погашения.

Критерии подписания соглашения заключаются в том, чтобы положение должника не ухудшилось, а появились стойкие тенденции к стабилизации, и выражаются в следующем:

- имущество практически разорившегося предприятия, числящееся в залоге, должно сохраниться полностью, без потерь;

- соблюдались требования законодательных актов РФ по этой теме;

- в случае отказа одного из кредиторов должна быть предоставлена возможность отстоять документ по решению суда.

Единственный вариант прекратить проведение процедуры банкротства и спасти предприятие – заключить мировое соглашение, но только при условиях выполнения обязательств, закрепленных в этом документе за обеими сторонами. Условия должны быть для всех кредиторов совершенно равные, недопустимо допущение более выгодных условий для некоторых из них.

Нередко в процессе оформления мировых договоренностей участвуют третьи лица, чаще всего это инвесторы, готовые выплачивать долги предприятия – банкрота и выступать поручителями. В качестве третьих лиц допустимо привлечение физ. и юр. лиц как из России, так и и-за рубежа.

После подписания мирового соглашения должник должен приложить максимум усилий, чтобы процедура несостоятельности не была продолжена, и исполнить все обязательства, возложенные новым обоюдным документом. В ст. 159 Закона №127-ФЗ указано, что с даты утверждения бумаги арбитражным судом управляющий временный, административный, внешний, конкурсный лишаются своих полномочий, и уже сам должник (или третье лицо) начинают исполнять график погашения долгов. Оформить такую бумагу – отличный шанс для любого предприятия восстать из руин.

Когда обусловленные сроки срываются, появляются новые задолженности, то кредиторы (ст. 167 Закона «О банкротстве») наделены правами, не разрывая отношений юридически, апеллировать к арбитражному суду (тому, который вел дело о несостоятельности предприятия) по поводу истребования исполнительного листа на остатки задолженностей.

Если же и не гасятся долги и по исполнительному листу, тогда арбитражный суд может возбудить очередное дело касательно банкротства организации, но условия будут оставлены теми же, которые были включены в мировой договор.

Одному отдельному кредитору закон не разрешает разорвать мировое соглашение при банкротстве юридического лица (ст. 164 Закона №127-ФЗ), но это допустимо в отношении всех, кому разорившееся предприятие осталось должно при условии, что долги обратившегося по этому поводу одного из кредиторов (или их группы) суммарно составляют не менее 25% от общей массы задолженности.