Особенности налогообложения налогом на прибыль кредитных организаций (Экономическая сущность прибыли банка, источники ее формирования, виды прибыли, факторы, ее определяющие)

Содержание:

Введение

Актуальность выбранной темы заключается в том, что современная рыночная экономика немыслима без разветвленной, гибкой и многообразной системы кредитных отношений, которые наряду с финансами способствуют ускоренной мобилизации средств для осуществления расширенного воспроизводства, ускорения структурной перестройки экономики в условиях повышения ее конкурентоспособности, усиления динамики всех экономических процессов, а также быстрого появления новых технологий практически во всех сферах деятельности.

Прибыль банковского сектора по итогам 2017 года составила 790 млрд рублей, прибыль показали 420 кредитных организаций. По сравнению с 2016 годом, прибыль банков сократилась на 15%. Тогда банковский сектор показала пятикратный рост, общая прибыль составила 930 млрд рублей. Вместе с тем ЦБ РФ отмечает рост активов банковского сектора (9%), объемов кредитов экономике (6,2%) и нефинансовым организациям (3,7%). Отметим, что увеличение фондирования операций банков обеспечивалось за счет роста депозитов частных лиц на 10,7% и организаций — на 4,8%.

Банковская сфера сегодня переживает трудные времена, по заявлениям ЦБ России происходит процесс оздоровления банковской системы в целом. За период 2015-2017 года Банк России установил своеобразный рекорд по количеству лицензий, которые были отозваны у российских кредитных организаций. Так за 2015 год Центральным Банком РФ было отозвано 85 лицензий, среди них 72 лицензии принадлежали коммерческим банкам РФ и остальные 13 – разным кредитным организациям небанковского типа. В 2016 годы была отозвана лицензия еще у более, чем 103 банков страны. За 2017 год лицензия была отозвана у 51 банка.

В современной России в условиях рыночной экономики банковские кредиты не до конца реализовывают свой потенциал. Ключевая ставка ЦБ РФ с конца октября 2017 года составляла 8,25%[1]. 15 декабря 2017 года Банк России принял решение понизить ключевую ставку с 8,25% до 7,75% годовых. 9 февраля 2018 года Банк России снижает ставку с 7,75% до 7,5% годовых. А 23 марта 2018 года ставка снижена на 0,25 процентного пункта до 7,25%[2].

Кредитная организация выступает, как юридическое лицо, на основе лицензии Центрального банка Российской Федерации располагающее правом совершать банковские операции для исчерпывания прибыли – ключевой задачи своей деятельности. Главным образом, выявляется, что извлечение прибыли выступает наиболее важной целью функционирования любого банка, как в общем и любой другой организации.

Прибыль является одним из ключевых показателей эффективности деятельности любой организации. Распоряжение прибылью включает в себя ее распределение между владельцами, кредиторами и реинвестированием в бизнес. Отсутствие прибыли прямо влияет как на размер выплачиваемых дивидендов, так и на снижение курсовой стоимости акций. Чистая (нераспределенная) прибыль служит индикатором производственного потенциала и осуществления новых инвестиций без привлечения внешних источников финансирования.

Центральное место в системе нормативного регулирования налога на прибыль занимает гл. 25 ч. II Налогового кодекса РФ, в которой непосредственно закрепляется порядок исчисления и уплаты данного налога.

В рамках написания данной работы интерес представляет изучение особенностей налогообложения прибыли кредитных организаций, к которым, в частности, относятся банки.

В связи с вышеизложенным тема курсовой работы является актуальной и практически значимой для различных кредитных организаций в современных условиях хозяйствования.

Цель курсовой работы – исследовать особенности налогообложения кредитных организаций (банков).

Для достижения поставленной цели необходимо решить ряд задач:

- рассмотреть экономическую сущность прибыли банка, источники ее формирования;

- рассмотреть виды прибыли, факторы, ее определяющие;

- рассмотреть порядок налогообложения банка и общие положения налогообложения прибыли кредитных учреждений;

- определить специфику определения налоговой базы при уплате налога на прибыли;

- определить расчет и анализ налоговых поступлений по налогу на прибыль;

- определить пути совершенствования налогообложения кредитных организаций;

Объектом курсовой работы выступает прибыль кредитной организации.

Предметом курсовой работы выступают особенности налогообложения кредитных организаций (банков).

Нормативной базой исследования стали Гражданский кодекс РФ (ред. от 28.03.2017 № 39-ФЗ), Налоговый Кодекс РФ (ред. от 30.10.2017 № 304-ФЗ), Федеральные Законы: «О банках и банковской деятельности» (ред. от 26.07.2017), «О Центральном банке Российской Федерации (Банке России)» (ред. от 18.07.2017). А также постановления правительства, приказы министерств и ведомств в области банковской деятельности.

Методологическая основа исследования. В процессе написания работы применялись как общенаучные, обще логические и частные научные методы. Таким образом методологическую основу исследования составили табличный и монографический методы исследования, метод синтеза и анализа, описательный метод, метод сравнения и логический метод, методы индукции и дедукции.

Теоретическую основу исследования составили законодательные и нормативные акты, труды ученых в области отечественной теории и практики налогообложения, материалы периодической печати по теме исследования.

Структурно курсовая работа состоит из введения, трёх глав, заключения и списка использованных источников и приложения.

Глава 1. Теоретические основы формирования и распределения прибыли банка

1.1. Экономическая сущность прибыли банка, источники ее формирования, виды прибыли, факторы, ее определяющие

Прибыль коммерческого банка — это самый значимый финансовый результат в деятельности банка, излагаемый как разница между всеми доходами и всеми расходами. Если в рассматриваемый период расходы преобладают над доходами и этот результат имеет отрицательное значение, то его именуют убытком.[3]

Прибыль банка образуется при преобладании доходов над расходами. Извлечение максимальной прибыли выступает основной целью деятельности коммерческого банка, все прочие представляется, как удовлетворение потребностей клиентов и экономики в целом, помощь развитию экономики страны, региона, города или деревни – не более чем метод целедостижения.[4]

Таким образом, оказывается, что извлечение прибыли является центральным звеном в работе любой коммерческой организации и не только в банке.

Внутренним ресурсом становления коммерческого банка служит прибыль. В истории формирования банковского дела мировая и отечественная банковская практика дает возможность выделить две модели образования прибыли банка: модель формирования балансовой и чистой прибыли.[5]

Балансовая прибыль – выступает, как финансовый исход деятельности кредитной организации за определенный период времени, который имеет положительное значение. Является основным показателем результативности работы банка. Балансовая прибыль наращивает капитал банка и благодаря ей уплачиваются дивиденды акционерам. Для определения финансового результата кредитной организации, необходимо из всех доходов, полученных банком, вычесть все расходы, которые он совершил.

Прибыль можно рассчитать по 101 форме РСБУ (Российские стандарты бухгалтерского учёта). Вместе с тем банки поквартально формируют 102-ю форму отчетности, что имеет название «Отчет о прибылях и убытках». В данной форме детально отображены доходы и расходы банка с начала года. Такие статьи баланса, как чистый процентный и чистый операционный доход выступают ключевыми образующими финансового результата. Помимо этого, при расчете финансового результата принимаются во внимание и другие допустимые доходы и расходы банка.

Чистый процентный доход обозначается, как разница всех процентных доходов банка по размещенным ссудам (учитывая процентные доходы по вложениям в облигации и векселя) и всех процентных расходов банка по привлеченным кредитам, депозитам, средствам на счетах клиентов и выпущенных векселей и облигаций.

Чистый операционный доход высчитывается, как разность промеж операционными доходами и операционными расходами. Операционные доходы содержат в себе значения таких показателей, как доходы от операций с ценными бумагами, доходы от участия в капитале других организаций, благоприятную переоценку ценных бумаг, средств в иностранной валюте, драгоценных металлов, комиссионные вознаграждения, от передачи активов в доверительное управление, от восстановления резервов на возможные потери по ссудам и некие иные доходы банка. Операционные расходы принимают во внимание расходы по операциям с приобретенными ценными бумагами, отрицательную переоценку ценных бумаг, средств в иностранной валюте, драгоценных металлов, комиссионные поборы, расходы от передачи активов в доверительное управление, отчисления в резервы на возможные потери, расходы на содержание личного состава, амортизацию имущества, организационные и управленческие расходы (промоушн, охрана, услуги связи, служебные командировки, проверка организации, подготовление кадров).

Под чистой прибылью банка обычно подразумевают ту часть дохода, которая остается у организации после уплаты всех налогов.[6]

Чистая прибыль содержит в себе цепочку таких различий от балансовой, как[7]:

1) Если трактовать модель формирования чистой прибыли, то она отражает конечный финансовый результат, а модель формирования балансовой прибыли еще и несет в себе ее дальнейшее распределение (счет 705);

2) Из-за рецепта отображения в учете процентных доходов и расходов разнятся величины балансовой и чистой прибыли. Чистая прибыль создается, основываясь на методе начислений, тогда как балансовая прибыль реализуется опираясь на кассовый метод учета процентных доходов и расходов;

3) В соответствии с международными стандартами финансовой отчетности (МСФО) на изменение величины чистой прибыли воздействуют особенности начисления амортизации и резервов во возможным потерям банка;

4) Согласно МСФО активы учитываются в балансе по рыночной стоимости и главным образом влияют на величину финансового результата при разных моделях его формирования.

Бывают моменты, когда операционную прибыль банка именуют прибылью от его основной деятельности, из-за этого может возникнуть неразбериха. То есть, кроме чистого операционного дохода, рассчитанного по форме 102, сюда вводится и чистый процентный доход, и доход от других банковских операций и сделок.[8]

Термин «доход» понятие не однозначное, очень распространенное и применяемое в разновидных значениях. В широком подтексте доход означает поступление денежных средств или получение материальных ценностей, обладающих денежной стоимостью. Доход организации можно охарактеризовать, как увеличение своих активов или же уменьшение обязательств, которое приводит к увеличению собственного капитала.

Доходы – это поступления в денежной форме от произведенной и непроизведенной деятельности банка.[9]

Доходы коммерческого банка, получаемые им, формируются из двух видов: это доходы от производственной и непроизводственной деятельности.

Итак, доходы от производственной деятельности, которые называются не иначе, как операционные и являются главным источником формирования прибыли банка. В представленную группу доходов вмещаются денежные средства, которые естественно зачислились при реализации банковских операций, таких как депозитные, кредитные, операции с иностранной валютой, с драгоценными металлами, с ценными бумагами, по предоставлению банковских гарантий и поручительств и др.

Ко второму виду доходов коммерческого банка к неоперационным доходам или, иначе говоря, к доходам от непроизводственной деятельности, относятся:

- выплаты, полученные банком от вложений в акции, от причастности в уставном капитале юридических лиц;

- доходы, полученные от реализации и сдачи имущества банка в аренду или от его переоценки;

- штрафы, пени и неустойки по кредитным, расчетным и другим операциям;

- прочие доходы.

Если рассматривать по подразделениям, то по форме банковские доходы можно разбить на процентные и непроцентные. В первую группу доходов входят проценты полученные банком по предоставленным кредитам и займам, по депозитам и прочим размещенным финансовым учреждением средствам и иные процентные доходы. Во вторую группу входят комиссионные вознаграждения за предоставленные банком услуги, штрафы, пени и неустойки, доходы от операций с иностранной валютой и так далее.

Непосредственно к источникам доходов коммерческого банка можно причислить разнообразные виды бизнеса. К составляющей части банковского бизнеса можно причислить такие виды, как: ссудный бизнес, дисконт-бизнес, охранный бизнес, бизнес с ценными бумагами, гарантийную деятельность банка, бизнес, связанный с привлечением вкладов и осуществлением операций по поручению вкладчиков, сформированный на корреспондентских отношениях с другими банками, на оказании нетрадиционных банковских услуг.

И так, в ссудный бизнес входят две ключевые части: выдача самих ссуд как юридическим, так и физическим лицам и предоставление в пользование на непостоянной основе свободных ресурсов каким-либо другим коммерческим банкам за процентное вознаграждение. Вторая часть ссудного бизнеса представляется в виде МБК или срочного депозита в ином банке.

Основным правилом развития ссудного бизнеса в виде продажи свободных ресурсов выступает присутствие линий оперативной связи промеж кредитными учреждениями, образование надежных посредников, типизирующихся на перераспределении ресурсов на банковском рынке, вдобавок к этому немаловажно грамотное управление корреспондентским счетом. Конечный доход от ссудного бизнеса выступает в виде процента.

Дисконт-бизнес сформирован на операциях по покупке банком неуплаченных векселей, чеков и требований со скидкой. Разнообразием дисконт-бизнеса предстают факторинговые операции банка, которые имеют право на существование двух типов: без оборота, если кредитное учреждение не располагает правами взымать непогашенное плательщиком обязательство с получателя средств (подрядчика), но при этом он рискует больше, чем с оборотом, если такое право у банка присутствует посему требует внушительное поощрение. Вознаграждение банка за факторинговую операцию предстает в виде скидки с ее стоимости и поэтому понижает доход поставщика от проданной им продукции.

Метод факторинговой операции состоит в том, что банк оплачивает с корреспондентского счета полученное неоплаченное требование (размер требования вычитая дисконт) и зачисляет сумму оплаты на счет «Расчеты с клиентами по факторинговым, форфейтинговым операциям». После того, как деньги от плательщика зачислились на корреспондентский счет банка целиком, эта сумма распределяется по трем назначениям[10]:

- Погашение дебиторской задолженности (сальдо счета расчетов по факторинговым операциям);

- Уплата НДС;

- Образование дисконтного дохода банка (сумма скидки за вычетом НДС).

Формирование бизнеса с ценными бумагами суммируется из таких элементов, как выпуск самим банком ценных бумаг и их реализация на рынке, размещение ценных бумаг по поручению, инвестирование в ценные бумаги иных эмитентов с намереньем извлечения непрерывного дохода или для перепродажи, оказывание услуг по приватизации. За счет положительной разницы переоценки пакета ценных бумаг складывается доход банка. Не менее важно то, что доход банка от обозреваемого типа коммерции сформировывается из курсовой разницы при реализации ценных бумаг, дивидендов, процентного дохода по долговым обязательствам, дохода от перепродажи ценных бумаг, извлеченного комиссионного вознаграждения за услуги по приватизации, за размещение ценных бумаг и прочие.

Охранный бизнес построен на доверительных и агентских услугах, которым гармонируют и банковские операции. За счет того, что банк управляет недвижимостью, ценными бумагами, средствами на счете клиента или за осуществление конкретных операций, возложенных на него, скованных с этим имуществом этот бизнес дает банку доход в форме комиссии.

Еще один банковский доход, получаемый в денежной форме это гарантийная деятельность, которая так же связана с косвенной выгодой. В данном случае банк имеет право извлекать комиссионное вознаграждение в денежной форме за предоставление услуг и выдачи в разных формах гарантий и поручительств своим клиентам для осуществления ими расчетов и получения кредита. Так же наиболее вероятна и бесплатная гарантийная деятельность для поддержания имиджа кредитной организации, но в случае, если клиент доходен для банка с точки зрения извлечения выгодных услуг с него взимается комиссия.[11]

Еще одним и не последним источником доходов могут выступать корреспондентские отношения с другими банками, это когда кредитная организация получает процент от кредитового сальдо на корреспондентском счете в другом банковском объединении. Доход от данного источника во многом зависит от величины процентной ставки, метода начисления процента, масштаба и длительности кредитового сальдо.

Оказание нетрадиционных банковских услуг предполагает извлечение дохода от лизинговых, информационных, консультационных услуг, услуг по обучению клиентов и др. Доход от лизинговых операций вмещает в себе процентные платежи, лизинговые платежи и комиссию за услуги.

Доходы связанные с разовыми сделками по продаже имущества банка носят специфичный характер, и образуются если только рыночная цена преобладает над балансовой оценкой. В худшем случае данные операции связаны с расходом, который создают прямой убыток банка.[12]

В итоге получается, что прибыль банка имеет большое число допустимых ресурсов ее формирования поэтому масштаб и динамика прибыли в большинстве случает измеряется размерами деятельности банка, первоклассным менеджментом и воздействием внешних факторов.

1.2. Порядок налогообложения банка и общие положения налогообложения прибыли кредитных учреждений

Разница между доходной и расходной составляющей определяет прибыль коммерческого банка. Норма банковской прибыли - отношение чистой прибыли к собственному капиталу банка.

Прибыль банка облагается налогом, как и прибыль предприятий и фирм.

С 1 января 2002 года вступила в действие глава 25 «Налог на прибыль организаций» НК РФ[13]. Основание для взимания налога на прибыль организаций является НК РФ, глава 25[14].

В качестве вывода отметим, что современный налог на прибыль коммерческих банков - федеральный налог, уплачиваемый юридическими лицами с налогооблагаемой прибыли, исчисленной в соответствии с нормами главы 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации.

Рассмотрим порядок налогообложения кредитных организаций (банков).

Сегодня основание для взимания налога на прибыль организаций является НК РФ, глава 25.

Налоговый период - календарный год.

Отчетные периоды - месяц при авансовых ежемесячных платежах.

Порядок признания доходов предусматривает 2 метода: метод начисления и кассовый метод (ст. 272, 273 НК РФ)[15].

При методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления.

При использовании для целей налогообложения прибыли метода начисления расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (ст. 272 НК РФ).

В настоящее время для признания выручки для целей налогообложения прибыли коммерческого банка должны выполняться одновременно два условия: отправка и предъявление банковских документов.

Интересно отметить, что Главой 25 Налогового кодекса предусматривается возможность определения даты получения дохода (осуществления расхода) организаций в целях налогообложения прибыли по кассовому методу, при условии, что в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) в целях налогообложения прибыли не превысила одного миллиона рублей за каждый квартал. Для коммерческих банков такой возможности не предусмотрено.

Современные коммерческие банки ориентированы на метод начисления.

Базовая ставка на момент начала 2013 года составляла 20 % (до 1 января 2009 года составляла 24 %): 2 % - зачислялось в федеральный бюджет, 18 % - зачислялось в бюджеты субъектов Российской Федерации[16]. Ключевая ставка ЦБ РФ с конца октября 2017 года составляла 8,25%[17]. 15 декабря 2017 года Банк России принял решение понизить ключевую ставку с 8,25% до 7,75% годовых. 9 февраля 2018 года Банк России снижает ставку с 7,75% до 7,5% годовых. А 23 марта 2018 года ставка снижена на 0,25 процентного пункта до 7,25%[18].

Объектом налогообложения при исчислении налога на прибыль является[19]:

- Прибыль российских организаций и коммерческих банков (доходы минус расходы).

- Прибыль иностранных организаций, действующих через постоянные представительства (доходы, полученные этими представительствами минус расходы, произведенные ими). 3. Доходы иных иностранных организаций минус расходы, подтвержденные и учтенные в соответствии с главой 25 НК РФ (ст. 268, 280, 300).

При определении налоговой базы предусмотрены особенности определения по:

- страховщикам;

- банкам;

- операциям с финансовыми инструментами срочных сделок;

- профессиональным участникам рынка ценных бумаг;

- негосударственным пенсионным фондам;

- операциям с ценными бумагами (письмо ФНС РФ от 03.11.2005 N ММ-6-02/934);

- иностранным организациям;

- в зависимости от организационно-правовых форм деятельности и видов полученных доходов.

Для целей налогообложения прибыли коммерческого банка необходимо определить его доходную и расходную составляющие.

В доходной части можно выделить три группы статей:

Можем отметить, что в условиях современного экономического развития российские банки могут получать доходы от различных видов деятельности. Все виды доходов коммерческого банка по форме можно разделить на три группы[20]:

- процентный доход;

- доход в форме комиссионного вознаграждения;

- прочие виды (доходы от операций на рынке спекулятивного характера, разница между балансовой и рыночной ценой проданного имущества, переоценка ценных бумаг и других активов, полученные штрафы, пени, неустойки, дисконтный доход).

Расходы коммерческого банка можно классифицировать по характеру операций, форме, способу учета, периоду, к которому они относятся, по способу ограничения.

По характеру операций расходы банка группируются следующим образом:

- операционные;

- расходы по обеспечению хозяйственной деятельности банка;

- расходы по оплате труда персонала банка;

- расходы по уплате налогов;

- отчисления в специальные резервы;

- прочие расходы.

Банки также уплачивают НДС.

Налог на добавленную стоимость (НДС)[21] - налог, которым облагается вклад предприятия (фирмы) в рыночную ценность производимого ею товара или услуги[22].

Сейчас НДС взимают 137 стран. Из развитых стран НДС отсутствует в таких странах, как США, Япония, где вместо него действует налог с продаж по ставке от 2 % до 11 %.

В России НДС регулируется главой 21 НКРФ.

Налогоплательщиками налога на добавленную можно считать:

- индивидуальные предприниматели;

- организации и предприятия;

- лица, которые признаны налогоплательщиками НДС в связи с перемещением товаров через таможенную границу страны.

Налог на добавленную стоимость уплачивается банками на основании главы 21 Налогового Кодекса РФ. НДС уплачивают коммерческие банки и другие кредитные учреждения, осуществляющие обороты и операции, облагаемые налогом на добавленную стоимость.

В качестве вывода важно отметить, что коммерческий банк может быть определен как кредитная организация, которая имеет исключительное право осуществлять в совокупности определенные банковские операции.

Коммерческие банки, как и прочие организации – юридические лица, облагаются налогами, основным из которых можно считать налог на прибыль (это федеральный налог, уплачиваемый юридическими лицами с налогооблагаемой прибыли, исчисленной в соответствии с нормами главы 25 «Налог на прибыль организаций»).

Глава 2. Особенности налогообложения налогом на прибыль кредитных организаций

2.1 Специфика определения налоговой базы при уплате налога на прибыли

Альфа-Банк основан в 1990 году. Генеральная лицензия Банка России №1326 от 16 января 2015 г. Альфа-Банк является частью консорциума «Альфа-Групп». Банк является участником системы обязательного страхования вкладов.

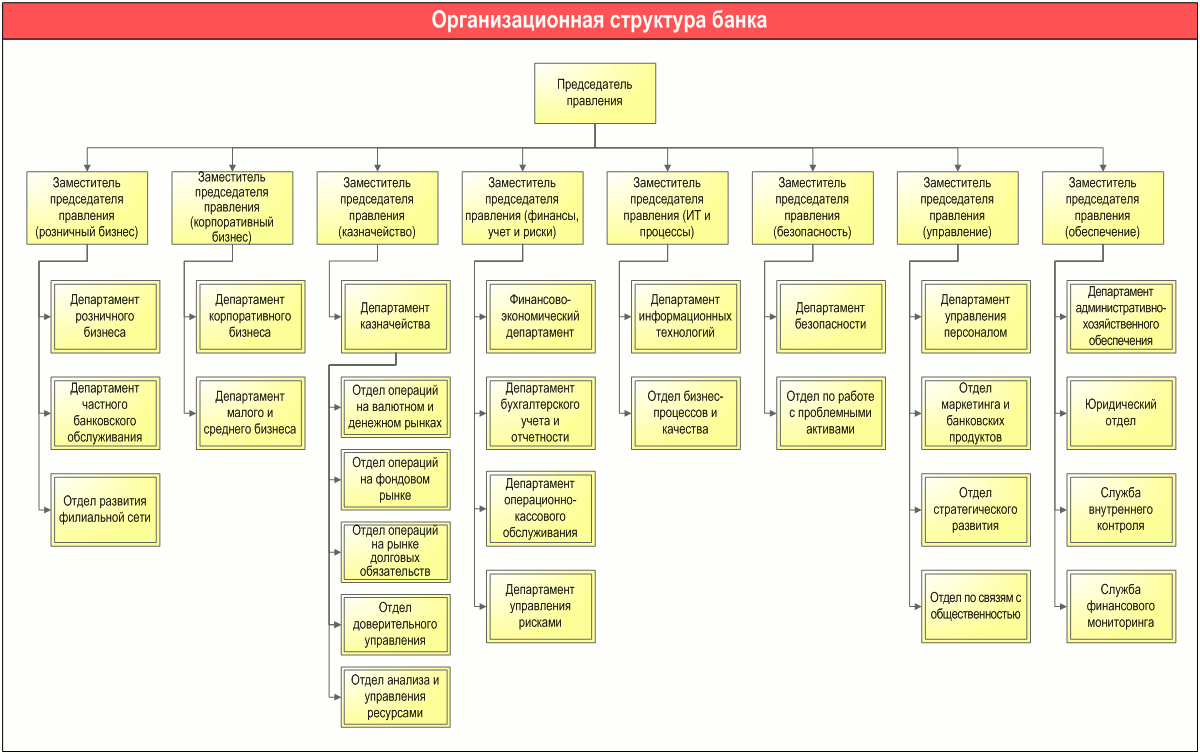

Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами. Организационная структура банка представлена в Приложении 1.

Результаты деятельности АКБ Альфа-Банк представим далее.

Отчет о прибылях и убытках Банка представлен в Приложении 2. На основе Приложения 2 можем представить аналитические данные изменения показателей Альфа банка в процентном и абсолютном выражении. На основании Приложения 2 можем сделать вывод, что динамика процентных доходов имела в 2017 году тенденцию к сокращению.

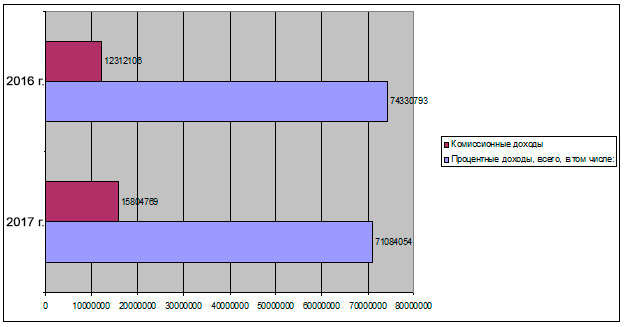

Соотношение чистого процентного и комиссионного доходов зависит от бизнес-модели банка. Чистый процентный доход для Альфа банка снизился из-за опережающего снижения доходности по корпоративным кредитам по сравнению со стоимостью фондирования. А комиссионные доходы выросли, наблюдался рост оборотов по счетам предприятий и населения. Процентные и комиссионные доходы являются для Альфа банка основным источников прибыли.

Рисунок 2. Динамика чистого процентного и комиссионного доходов АО «Альфа банка» (в млн. руб.)

Так, прибыль банка формируют следующие доходы:

- процентные доходы;

- комиссионные доходы.

За время кризиса снизились процентные доходы Альфа банка.

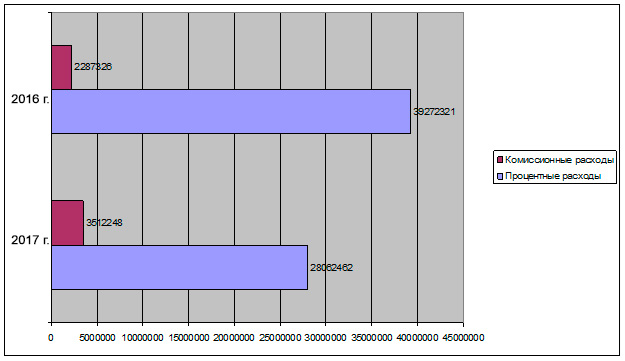

Рассмотрим особенности состава расходов, включаемых в налоговую базу при расчете ННП банком. Для формирования прибыли банка необходима ориентация на следующие расходы:

- процентные расходы;

- комиссионные расходы.

Рисунок 3. Динамика чистых процентных и комиссионных расходов Альфа банка (в млн. руб.)

В соответствии с Рисунком 3 отметим, что расходы Альфа-банка в 2017 году имели тенденцию к снижению, что, помимо прочего, позволило повысить прибыль. Так, прибыль банка до налогообложения значительно увеличилась и составила в 2017 году 9 175 751 тыс. руб.

В качестве вывода отметим, что Альфа-Банк – современный универсальный банк, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг.

Далее представим расчет налоговых поступлений по налогу на прибыль

2.2. Расчет и анализ налоговых поступлений по налогу на прибыль

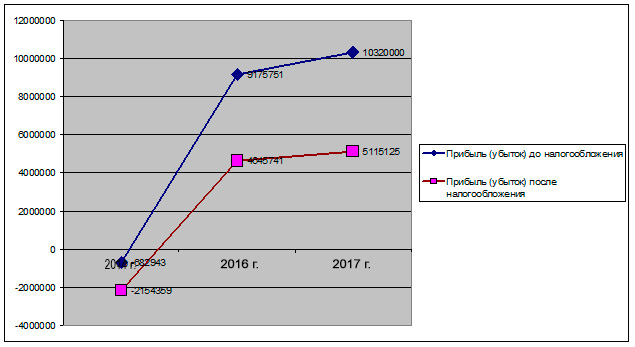

Прибыль до налогообложения значительно увеличилась и составила в 2017 году 9 175 751 тыс. руб. (Рисунок 4).

Рисунок 4. Динамика основных показателей в 2015 – 2017 гг.

На Рисунке 5 представим поквартальные данные основных показателей.

Рисунок 5. Динамика основных показателей в 2017 г. по кварталам

На основе Рисунка 5 можем отметить относительную стабильность прибыли по кварталам в 2017 году, что связано, помимо прочего, со стабилизацией денежно-кредитной политики в России.

Таблица 3

Уплаченные налоги в 2016-2017 годах, в млн. руб.

|

2016 г. |

2017 г. |

|

|

Прибыль (убыток) до налогообложения |

9175751 |

10320000 |

|

Начисленные (уплаченные) налоги, всего |

4530010 |

5204875 |

|

Налог на прибыль |

1835150,2 |

2064000 |

|

Прибыль (убыток) после налогообложения |

4645741 |

5115125 |

Налог на прибыль:

НП 2016 = 9175751*0,2=1835150,2 в млн. руб.

НП 2017 = 10320000*0,2=2064000 в млн. руб.

Рисунок 6. Средняя доля налога на прибыль в общем объеме налоговых платежей

В качестве вывода отметим, что доля налога на прибыль в банке составляет порядка 41%, т.е. значительную долю.

Несмотря на эффективную систему налогообложения прибыли организаций и коммерческих банков в современной России необходим поиск направлений совершенствования и развития. Далее рассмотрим основные направления совершенствования законодательства в сфере регулирования налога на прибыль организации и коммерческих банков.

Глава 3. Направления совершенствования налогообложения кредитных организаций

3.1. Пути совершенствования налогообложения кредитных организаций

Еще В конце января 2008 года произошел обвал на всех фондовых биржах. В сентябре 2008 года мировой финансовый кризис вступил в активную фазу. Затем наступил кризис 2013 года, который по мнению многих аналитиков продолжается до сих пор.

Ситуация на геополитическом направлении во втором квартале складывалась неоднозначно. Во-первых, в конце апреля были объявлены санкции против СМП Банка, а также против банков Инвестиционный капитал и Собинбанк. До этого санкции уже были введены против банка Россия. Указанные банки не имели какого-либо развитого международного представительства, однако одним из главных ударов для банков, попавших под санкции, стал отказ Visа и Mаstеrсаrd обслуживать карты кредитных организаций.

Однако, Банк России обещал в случае необходимости оказать помощь банкам, попавшим под санкции. Соответственно, с одной стороны, помощь кредитным организациям обеспечена, с другой – отток клиентов и введение международных операций сужают масштабы бизнеса и направления для последующего развития кредитных институтов.

В мае и июне геополитический фон для России и российских компаний стал лучше. Однако уже в начале третьего квартала напряжение вновь усилилось, со стороны США были введены санкции против ВЭБа и Газпромбанка, а затем и ЕС ввело санкции еще и против ВТБ, ВТБ 24а и Россельхозбанка. Однако новые санкции отличаются от весенних и подразумевают лишь ограничение фондирования компаний сроком выше 90 дней со стороны компаний стран, которые ввели санкции. Также представителям этих стран запрещено покупать ценные бумаги указанных кредитных организаций. Однако, это не означает, что обладатели ценных бумагах указанных эмитентов должны избавиться от этих бумаг: санкции действуют лишь на новые выпуски ценных бумаг.

Санкции, безусловно, повлияют на кредитные институты, однако у банков есть и внутренние источники для фондирования. Между тем, санкции негативно влияют на репутацию кредитных организаций, нанося ей урон, если не на внутреннем рынке, то на международной арене.

Негативные события в финансовой сфере крупнейшей экономики мира практически сразу отразились на финансовых институтах Евросоюза, а также стран с развивающимися рынками, в том числе и России. Основные мировые фондовые индексы в сентябре значительно снизились, что подтвердило серьезность проблем в мировой экономике.

В современной России в условиях рыночной экономики банковские кредиты не до конца реализовывают свой потенциал. Ключевая ставка ЦБ РФ с конца октября 2017 года составляла 8,25%. На май 2018 года она составляет 7,25%.

Таким образом, к основным показателям, нуждающимся в совершенствовании в России, можно отнести необходимость снижения ставки рефинансирования (по состоянию на 2018 год она составляет 7,25%), стабилизацию денежной системы, повышение эффективности функционирования кредитных организаций, повышение стабильности российского рубля и прочее.

Проблемы оценки финансовой устойчивости банковской системы России связаны, в первую очередь, с низкой степенью прозрачности документации и отчетности коммерческих банков, недостаточной степенью информатизации и автоматизации банковского сектора.

Финансовая устойчивость банковской системы в 2013 – 2017 годах на основе вышеуказанных данных может быть определена как нестабильная. Что касается 2010 – 2012 года, финансовая устойчивость банковской системы имела положительную динамику. Повысился уровень кредитования банков, положительную динамику имело количество устойчивых конкурентоспособных коммерческих банков России, увеличился прост довольных клиентов физических и юридических лиц.

Все же важно отметить, что в IV квартале 2011 г. на мировых финансовых рынках сохранялась напряженность, их конъюнктура оставалась нестабильной. События, связанные с долговым кризисом в еврозоне, в сочетании с тенденцией к снижению кредитных рейтингов суверенных заемщиков отразились в неприятии рисков инвесторами и предпочтении ими наиболее безопасных активов. В рассматриваемый период, происходил отток капитала из стран с формирующейся рыночной экономикой, сохранялась высокая волатильность валютных курсов, снижались индексы мировых фондовых рынков и цены на биржевые товары.

Что касается непосредственно России, важно отметить, что в настоящее время ситуация в банковском секторе все еще выглядит нестабильной. Все же, можно сказать, что в современной банковской системе можно выделить две наиболее существенные проблемы:

- сохранение своих позиций в условиях мирового финансово-экономического кризиса;

- обеспечение конкурентоспособности российских банков.

В современной посткризисной экономике России и прочих стран мира необходимы антикризисные программы и механизмы финансовой устойчивости банковского сектора. Для России, США, Евросоюза к таким программам можно отнести следующие:

- Механизмы поддержки ликвидности коммерческих банков (Центральные банки основной своей задачей ставят необходимость вливания наиболее ликвидных средств в банковскую систему).

В России одной из первых мер по поддержанию ликвидности банков стало решение Банка России о снижении нормативов обязательных резервов.

- Механизмы предотвращения бегства вкладчиков:

Анализ мирового антикризисного опыта показывает, что с бегством вкладчиков удается бороться за счет эффективной системы страхования депозитов (данная политика получила активное развитие в 112 странах мира, среди которых США, страны Евросоюза и проч.).

- Механизмы повышения капитализации:

Важным антикризисным механизмом поддержания устойчивости российской банковской системы в период кризиса стали субординированные кредиты. Определим направления развития банковской системы России.

- Новые услуги для клиентов:

К новым услугам для клиентов как раз можно отнести услуги private banking, продукты ИСЖ, НСЖ.

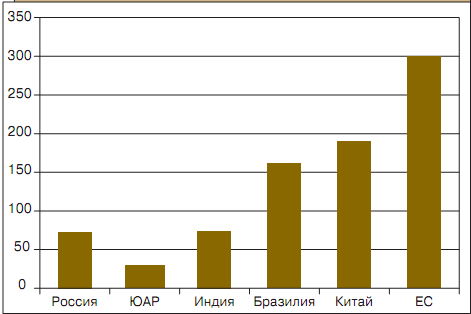

Отношение активов банковского сектора к ВВП за год возросло с 74,8 до 76,3% (Рисунок 7).

Рисунок 7. Соотношение активов банковского сектора и ВВП в 2017 году (%)[23]

Отношение капитала банковского сектора к ВВП составило 9,6%, сократившись за год на 0,9%[24].

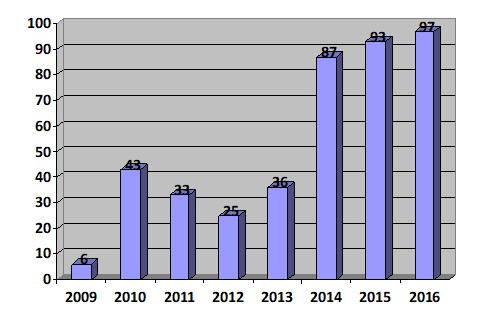

2015-2017 годы были одними из самых сложных для российских банков за всё время существования банковской системы. Банк России отозвал лицензию у 97 банков в 2016г., у 93 банков в 2015г. и у 87 банков в 2014 г., что является рекордным количеством по сравнению с прошлыми периодами. Так, за последние 6 лет с 2011г. ЦБ РФ отозвал лицензию у 371 банка, однако распределение их по годам крайне неравномерно. Например, в 2009 году количество таких банков составило всего лишь 6 (2,6%), а в 2016 – уже 97 (37,8%). Таким образом, 2016 год оказался самым масштабным по отзыву лицензий (рисунок 8).

Рисунок 8. Количество банков с отозванной лицензией за 2009-2016 годы.[25]

В 2016 годы была отозвана лицензия еще у более, чем 103 банков страны. За 2017 год лицензия была отозвана у 51 банка.

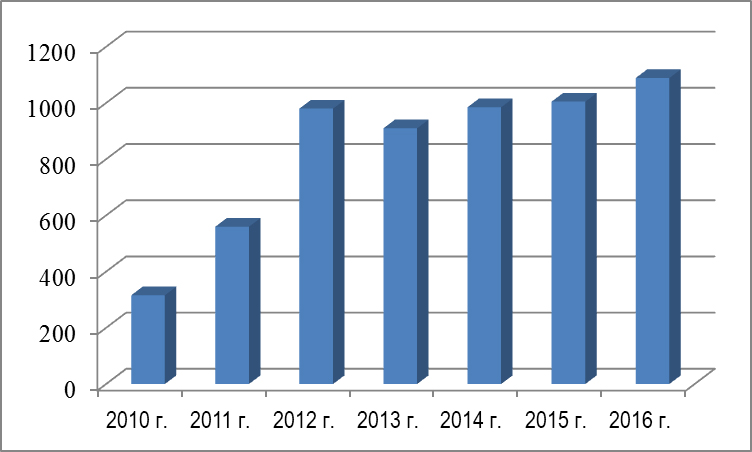

Для сравнения, представим количество банков с капиталом свыше 1 млрд. рублей (свыше 30 млн. долларов) в США (Рисунок 9).

Рисунок 9. Количество банков с капиталом свыше 1 млрд. рублей в США

На основе Рисунка 9 можно отметить, что количество крупных коммерческих банков (с капиталом свыше 30 млн. долларов) в США значительно выше, чем в России.

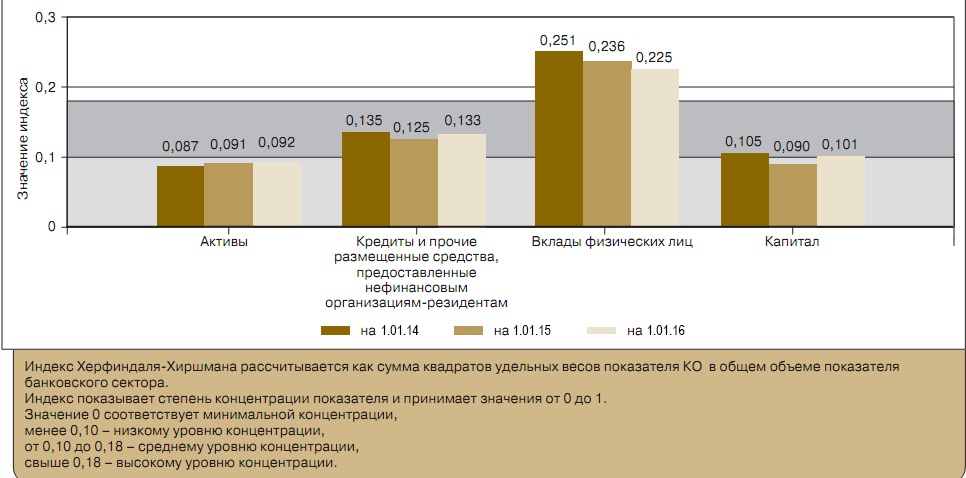

Рисунок 10. Российский банковский сектор: показатели концентрации[26]

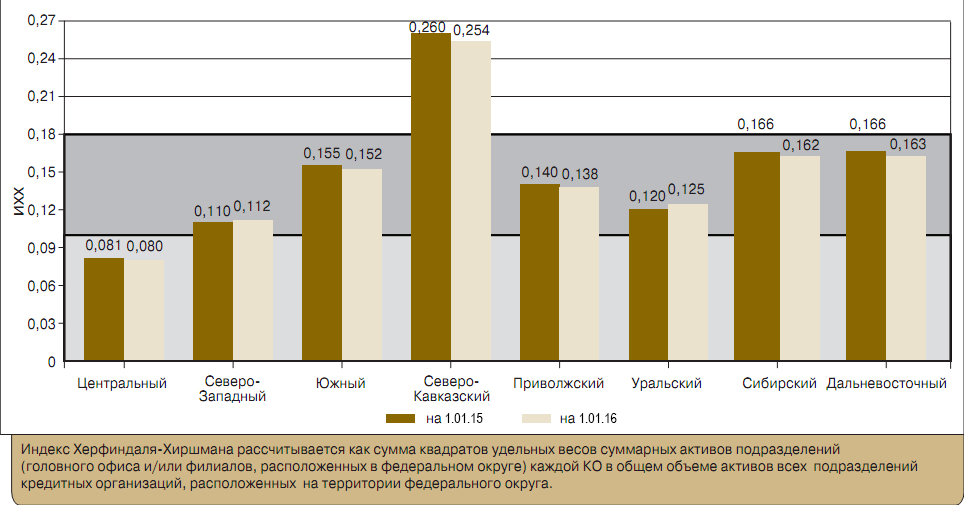

Рисунок 11. Концентрация активов в федеральных округах Российской Федерации (значения ИХХ)[27]

Современные проблемы, с которыми сталкиваются коммерческие банки при уплате налога на прибыль – это:

- высокая налоговая нагрузка на деятельность коммерческих банков (было бы целесообразно снизить ставку налога на прибыль для ряда банков, оказывающих стимулирующее влияние на экономическое развитие страны (группа Райффайзен, «ВТБ», «Банк Москвы» и ряд других);

- недоработанная нормативно – правовая база регулирования налогообложения коммерческих банков;

- недостаточная система налогового администрирования и контроля налогообложения прибыли коммерческих банков и проч.

К концу 2018 года необходимо решить вопрос нормативного регулирования отнесения процентов по долговым обязательствам на расходы, учитываемые при формировании налоговой базы по налогу на прибыль организаций и коммерческих банков. В настоящее время эти правила являются недостаточно эффективными: с одной стороны, они не предотвращают уклонение от налогообложения путем неправомерного отнесения процентов на расходы, с другой стороны, являются трудоемкими и обременительными для добросовестных налогоплательщиков.

В качестве вывода отметим, что для повышения эффективности законодательства о налогах и сборах в области налога на прибыль организаций и коммерческих банков предполагается внесение ряда изменений, которые рассмотрим далее.

До конца 2018 года планируется внесение изменений в действующее законодательство о налогах и сборах по следующим направлениям оптимизации налоговой нагрузки:

Налог на прибыль организаций:

В настоящее время налог на прибыль снижен до 20%, при этом увеличения налоговой нагрузки не предполагается.

До конца 2018 года предполагается продолжить работу по совершенствованию налогообложения коммерческих банков. При этом, интересна ориентация на зарубежный опыт.

В качестве вывода по курсовой работе отметим, что проблемы налогообложения являются наиболее актуальными в современной отечественной экономической науке и практике. Налоги оказывают существенное влияние на характер экономических процессов в обществе. Это выражается в их воздействии на инвестиционную активность хозяйствующих субъектов, рост производства, безработицу, теневую экономику и т. д.

Налогообложение прибыли коммерческих банков, как и прочих организаций – юридических лиц, было подвержено влиянию мирового финансово – экономического кризиса. Ввиду основных проблем, среди которых высокая нагрузка на деятельность коммерческих банков, недоработанность нормативно – правовой базы и проч., необходим поиск путей решения сложившихся проблем.

Так, в трехлетней перспективе 2017 - 2020 годов приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее - создание эффективной налоговой системы, сохранение сложившегося к настоящему моменту налогового бремени.

Заключение

В налоговой системе устанавливаются такие ее обязательные элементы, как налоги (перечень взимаемых налогов), источники налогов, принципы и способы взыскания налогов, уровни изъятия налогов.

Таким образом, действующая в Российской Федерации налоговая система может быть определена многообразием взимаемых налогов и сборов.

Налоги - платежи, которые взимаются в обязательном порядке центральными и местными органами государственной власти с физических лиц и организаций.

Налог на прибыль организаций и коммерческих банков – Федеральный налог, который регулируется главой 25 НКРФ.

В развитии налога на прибыль и коммерческих банков, как было выяснено, можно выделить три этапа: 1991-1993 годы; 1993-2001 годы; 2001 год – настоящее время. В настоящее время основной налога на прибыль коммерческих банков является Глава 25 Налогового Кодекса РФ.

В рамках написания второй, практической главы, были изучены основы налогообложения прибыли на примере АО «Альфа-Банк».

АО «Альфа-Банк» является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

В рамках написания третьей главы было выяснено, что мировой финансово-экономический кризис оказал существенное влияние на все сферы экономики России, в том числе и на налоговую систему. Современная ставка налога на прибыль составляет 20%.

В завершении можно добавить, что современная налоговая система и, в частности, налог на прибыль, подвергаются дальнейшему реформированию и совершенствованию.

Список использованной литературы

- Гражданский кодекс Российской Федерации часть 2 (Принят Государственной Думой 22 декабря 1995 года) (ред. от 28.03.2017 № 39-ФЗ) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_9027/ (дата обращения 02.05.2018)

- Инструкция Банка России «Об обязательных нормативах банков» от 03.12.2012 № 139-И (ред. от 13.02.2017) (Зарегистрировано в Минюсте России 13.12.2012 № 26104) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_139494/ (дата обращения 02.05.2018)

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 30.10.2017 № 304-ФЗ) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения 02.05.2018)

- Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1 (ред. от 26.07.2017) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_5842/ (дата обращения 02.05.2018)

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 № 86-ФЗ (ред. от 18.07.2017) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_5842/ (дата обращения 02.05.2018)

- Банковский менеджмент: учебник /коллектив авторов; под ред. д-ра экон. наук, проф. О.И. Лаврушина - 4-е изд., стер. – М.: КНОРУС, 2011. – 560 с.

- Банковское дело. Организация деятельности коммерческого банка: учебник для бакалавров / Г. Н. Белоглазова [и др.]; под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 3-е изд., перераб. и доп. — М. : Издательство Юрайт, 2014. — 652 с.

- Банковское дело: учебник /О.И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И. Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – 800 с.

- Боброва А.В., Головецкий Н.Я. Организация и планирование налогового процесса. – М.: Пресса, 2016. - 203 с.

- Вешкин Ю. Г., Авагян Г.Л. Экономический анализ деятельности коммерческого банка: учеб. пособие. – 2-е изд., перераб.и доп. /Вешкин Ю.Г., Авагян Г.Л. – М.: Магистр: ИНФРА-М, 2016. – 432 с.

Глухов В.В., Дольде И.В. Налоги: теория и практика. - СПб., 2014. - 418 с.

Давыдов Я.О. Деньги. Кредит. Банки. - М.: АСТ, 2015.- 508 с.

- Жарковская Е.П. Финансовый анализ деятельности коммерческого банка: учебник /Е.П.Жарковская. — 3-е изд., перераб. — М.: Издательство «Омега-Л, 2015. – 378 с.

- Ключевая ставка ЦБ РФ в 2018 году / Банки.ру / Режим доступа URL: http://www.banki.ru/wikibank/klyuchevaya_stavka/ (дата обращения: 02.05.2018)

- Основные направления налоговой политики Российской Федерации на 2017 год и на плановый период 2018 и 2019 годов // СПС «Гарант»

- Отзыв (аннулирование) лицензии на осуществление банковских операций / режим доступа URL: http://www.cbr.ru/Reception/Faq/dld_q_6_7028/ (Дата обращения: 02.05.2018.)

- Отчет о прибылях и убытках за 2016 год, АО "Альфа-Банк" / Режим доступа URL: https://alfabank.ru/about/annual_report/return2010/ (дата обращения: 02.05.2018)

Пансков В.Г. Налоги и налоговая система РФ: учебник- М. Финансы и статистика, 2013. - 401 с.

Селезнев О.А. Налоги. - М.: АСТ, 2015. - 509 с.

- Федеров С. А. Перспективы развития налоговой системы РФ // И.Н.С.Э.И.- 2017 – С. 84

Приложение 1

Организационная структура АО «Альфа-Банк»

Приложение 2

Отчет о прибылях и убытках за 2017 год, АО «Альфа-Банк»[28]

|

№ |

Статья |

||

|

Данные за отчетный период |

Данные за соответствующий период прошлого года |

тыс. руб. |

|

|

1 |

Процентные доходы, всего, в том числе: |

71 084 054 |

74 330 793 |

|

1.1 |

От размещения средств в кредитных организациях |

3 039 408 |

6 558 894 |

|

1.2 |

От ссуд, предоставленных клиентам (некредитным организациям) |

62 027 704 |

61 743 203 |

|

1.3 |

От оказания услуг по финансовой аренде (лизингу) |

0 |

0 |

|

1.4 |

От вложений в ценные бумаги |

6 016 942 |

6 028 696 |

|

2 |

Процентные расходы, всего, в том числе: |

28 062 462 |

39 272 321 |

|

2.1 |

По привлеченным средствам кредитных организаций |

4 608 609 |

13 779 627 |

|

2.2 |

По привлеченным средствам клиентов (некредитных организаций) |

20 730 665 |

24 253 281 |

|

2.3 |

По выпущенным долговым обязательствам |

2 723 188 |

1 239 413 |

|

3 |

Чистые процентные доходы (отрицательная процентная маржа) |

43 021 592 |

35 058 472 |

|

4 |

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: |

-10 750 250 |

-26 060 815 |

|

4.1 |

Изменение резерва на возможные потери по начисленным процентным доходам |

-1 309 717 |

-1 679 525 |

|

5 |

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери |

32 271 342 |

8 997 657 |

|

6 |

Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток |

389 853 |

5 650 394 |

|

7 |

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи |

-66 568 |

537 396 |

|

8 |

Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения |

0 |

0 |

|

9 |

Чистые доходы от операций с иностранной валютой |

-2 188 530 |

-5 924 642 |

|

10 |

Чистые доходы от переоценки иностранной валюты |

3 190 015 |

1 270 013 |

|

11 |

Доходы от участия в капитале других юридических лиц |

12 669 |

8 705 |

|

12 |

Комиссионные доходы |

15 804 769 |

12 312 106 |

|

13 |

Комиссионные расходы |

3 512 248 |

2 287 326 |

|

14 |

Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи |

-13 532 |

-68 168 |

|

15 |

Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения |

0 |

0 |

|

16 |

Изменение резерва по прочим потерям |

-2 895 869 |

234 981 |

|

17 |

Прочие операционные доходы |

1 314 466 |

4 154 730 |

|

18 |

Чистые доходы (расходы) |

44 306 367 |

24 885 846 |

|

19 |

Операционные расходы |

35 130 616 |

25 568 789 |

|

20 |

Прибыль (убыток) до налогообложения |

9 175 751 |

-682 943 |

|

21 |

Начисленные (уплаченные) налоги |

4 530 010 |

1 471 416 |

|

22 |

Прибыль (убыток) после налогообложения |

4 645 741 |

-2 154 359 |

|

23 |

Выплаты из прибыли после налогообложения, всего, в том числе: |

0 |

0 |

|

23.1 |

Распределение между акционерами (участниками) в виде дивидендов |

0 |

0 |

|

23.2 |

Отчисления на формирование и пополнение резервного фонда |

0 |

0 |

|

24 |

Неиспользованная прибыль (убыток) за отчетный период |

4 645 741 |

-2 154 359 |

-

Банк России принял решение снизить ключевую ставку на 25 б.п., до 8,25% годовых / ЦБ РФ / Режим доступа URL: http://www.cbr.ru/press/keypr/ (дата обращения: 02.05.2018) ↑

-

Ключевая ставка ЦБ РФ / Банки.ру / Режим доступа URL: http://www.banki.ru/wikibank/klyuchevaya_stavka/ (дата обращения: 02.05.2018) ↑

-

Банковское дело. Организация деятельности коммерческого банка: учебник для бакалавров / Г. Н. Белоглазова [и др.]; под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 3-е изд., перераб. и доп. — М. : Издательство Юрайт, 2014. – с. 152 ↑

-

Вешкин Ю.Г., Авагян Г.Л. Экономический анализ деятельности коммерческого банка: учеб. пособие. – 2-е изд., перераб.и доп. /Вешкин Ю.Г., Авагян Г.Л. – М.: Магистр: ИНФРА-М, 2016. – с. 266 ↑

-

Банковское дело: учебник /О.И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И. Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – 800 с. – с. 245 ↑

-

Информационный портал Банки. Ру [Электронный ресурс]: Официальный сайт. Словарь банковских терминов. Прибыль банка. http://www.banki.ru/wikibank/pribyil_banka/ (дата обращения: 02.05.2018) ↑

-

Банковское дело: учебник /О.И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И. Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – с. 246 ↑

-

Информационный портал Банки. Ру [Электронный ресурс]: Официальный сайт. Словарь банковских терминов. Прибыль банка. http://www.banki.ru/wikibank/pribyil_banka/ (дата обращения: 02.05.2018) ↑

-

Жарковская Е.П. Финансовый анализ деятельности коммерческого банка: учебник /Е.П.Жарковская. — 3-е изд., перераб. — М.: Издательство «Омега-Л, 2015. – с. 325 ↑

-

Банковское дело: учебник /О.И.Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И.Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – с. 230 ↑

-

Банковское дело: учебник /О.И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И. Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – с. 231 ↑

-

Банковское дело: учебник /О.И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О.И. Лаврушина. – 12-е изд., стер. – М.: КНОРУС, 2016. – с. 235 ↑

-

Селезнев О.А. Налоги. - М.: АСТ, 2012. - с.44 ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 30.10.2017 № 304-ФЗ) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения 02.05.2018) ↑

-

Пансков В.Г. Налоги и налоговая система РФ: учебник- М. Финансы и статистика, 2013. - с.358 ↑

-

Федеральный закон от 26 ноября 2008 г. № 224-ФЗ «О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» // СПС «Гарант», 2017 ↑

-

Банк России принял решение снизить ключевую ставку на 25 б.п., до 8,25% годовых / ЦБ РФ / Режим доступа URL: http://www.cbr.ru/press/keypr/ (дата обращения: 02.05.2018) ↑

-

Ключевая ставка ЦБ РФ / Банки.ру / Режим доступа URL: http://www.banki.ru/wikibank/klyuchevaya_stavka/ (дата обращения: 02.05.2018) ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 30.10.2017 № 304-ФЗ) / ПСС КонсультантПлюс / Режим доступа URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения 02.05.2018) ↑

-

Давыдов Я.О. Деньги. Кредит. Банки. - М.: АСТ, 2015. - с.226 ↑

-

Словарь «New Palgrave Economic Dictionary». Перевод Эмиля Акопяна под редакцией Дмитрия Волкова. - М.: «Астрель», 2013. - с. 212 ↑

-

Качур О.В. Налоги и налогообложение. Учебное пособие. - М.: «Олива», 2016 - с. 128 ↑

-

Отчет о развитии банковского сектора и банковского надзора в 2017 году // ЦБ РФ. - 2017 ↑

-

Отчет о развитии банковского сектора и банковского надзора в 2017 году // ЦБ РФ. - 2017 ↑

-

Отзыв (аннулирование) лицензии на осуществление банковских операций / режим доступа URL: http://www.cbr.ru/Reception/Faq/dld_q_6_7028/ (Дата обращения: 02.05.2018г.) ↑

-

Отчет о развитии банковского сектора и банковского надзора в 2016 году // ЦБ РФ.- 2017 ↑

-

Отчет о развитии банковского сектора и банковского надзора в 2016 году // ЦБ РФ.- 2017 ↑

-

Отчет о прибылях и убытках за 2017 год, АО "Альфа-Банк" / Режим доступа URL: https://alfabank.ru/about/annual_report/return2010/ (дата обращения: 02.05.2018) ↑

- "Рекламные стратегии компаний на отраслевых рынках ( ОАО «Слонимский мясокомбинат»)"

- Баланс и отчетность (Бухгалтерский баланс, его анализ и использование для оценки финансового состояния Слонимского ГУП ЖКХ)

- Имущественное налогообложение банков в РФ (Налогообложение коммерческих банков налогом на имущество организаций)

- "Право собственности в предпринимательских отношениях"

- Виндикационный и негаторный иски (Материальная и процессуальная стороны исков: сравнительно-правовой анализ)

- Нотариат в РФ: понятие, задачи и основы организации

- Имущество как объект гражданских правоотношений (Понятие объектов гражданских прав)

- Особенности налогообложения налогом на прибыль кредитных организаций (Особенности исчисления и уплаты налога на прибыль)

- Реклама как сигнал информации (ГК «НАФТАН»)

- Имущественное налогообложение банков в РФ (Особенности налогообложения имущества банков в РФ)

- Реклама как сигнал и как информация (ГК «ЩАРА»)

- Имущественное налогообложение банков в РФ (Имущественное налогообложение банков в РФ)