Основные положения теории налога и ее функции

Содержание:

Введение

Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на

В развитии форм и методов взимания налогов можно выделить три этапа. На начальном этапе развития от древнего мира до начала средних веков государство не имеет финансового аппарата для определения сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине. Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI - начало XIX вв.) в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. И, наконец, третий, современный, этап - государство берет в свои руки все функции установления и взимания налогов, ибо правила обложения успели выработаться. Региональные органы власти, местные общины играют роль помощников государства, имея ту или иную степень самостоятельности.

В работе речь пойдет о налогах, как цене услуг государства: о роли налогов в формировании доходов государства, о стандартах государственных услуг, оказываемых налоговыми органами, о налогах как об основном инструменте государственного регулирования экономики.

Целью данной работы является предметное и подробное рассмотрение, какую роль играют налоги в развитии государства.

Задачи, которые способствуют достижению данной цели, заключаются в рассмотрении сущности, видов и функции налогов, раскрытии механизмов функционирования налоговой системы, действующей в России в настоящее время и в других странах.

Объектом изучения в работе выступает налогообложение в Российской Федерации.

Предметом исследования являются налоги как плата «цивилизованного общества» т.к. налоговая система, сложившаяся России, налагает особый отпечаток на всю жизнь народа и пути решения проблем связанных с взиманием налогов.

Работа состоит из введения, трех глав, заключения, списка использованной литературы и интернет-источников В первой главе рассматриваются основные положения теории налога, х функции. Во второй главе раскрываются Классификация налогов, отношение населения к налогам. В третьей главе я рассмотрела налоги, как цену услуг государства

Глава 1. Основные положения теории налога и функции

1.1 Возникновение налога и эволюция налогообложения

История становления государства сопрягается с развитием налоговой системы, как основного источника пополнения казны с целью финансирования основных функций государства и человеческих потребностей. Налоги на протяжении нескольких веков претерпевали сильные изменения. Сейчас под налогом понимают обязательный индивидуальный безвозмездный платеж, который взимается с физических, юридических лиц, в форме отчуждения из денежных средств, в целях финансового обеспечения деятельности государства.

Историю развития налогов можно разделить на несколько этапов:

- Первый этап представляет из себя хозяйственные системы Древнего мира и Средних веков, отличается неразвитостью и случайным характером налогов. В это время налоги еще не были регулярным доходом государства, они были представлены как разовые сборы.

- На втором этапе, в конце XVII-начале XVIII веков, налоги теряют «случайный» характер, и становятся целой, рациональной и обоснованной системой. В этот период налоги становятся основным источником доходной части бюджета государства, происходит формирование первых налоговых систем, включающих в себя прямые и косвенные налоги. Важную роль в развитии теории налогообложения этого периода сыграл представитель классической политической экономии, философ-этик А. Смит. Он первый сформулировал все принципы налогообложения, дал определение налоговым платежам, обозначил их место в финансовой системе государства, а главное, дал понять, что налоги для плательщика являются частью свободы, а не рабства.

- На третьем, современном этапе - государство берёт на себя абсолютно все функции установления и взимания каких-либо налогов. Главной особенностью в этом этапе является уменьшение количества налогов и основное значение соблюдения закона при их установлении и взимании.

Российское налогообложение берет свое начало в конце IV века, в те далекие времена основным источником пополнения казны была дань. Сперва она взималась в виде контрибуции с людей, которые потерпели военное поражение, но со временем дань, из нерегулярных сборов превратилась в постоянный прямой налог - оброк. Оброк – это повинность, которая выплачивалась помещику в натуральном виде или деньгами. Денежный оброк крестьянин выплачивал из дохода, который он получал от части продажи своего урожая. Единицей обложения дани на Руси тогда являлся «дым» (количество печей и труб в каждом домохозяйстве), а также «рало» или «плуг» (количество пашни).

Основным источником обогащения княжеской казны была дань. Сбор дани осуществлялся двумя способами: повозом и полюдьем. Под «повозом» понималась система привоза дани князю. Представители подвластных племен самостоятельно привозили дань в назначенное время и место. Полюдье выступало как административно - финансовая поездка князя по подвластным племенам.

В XIII-XIV вв. повысилась роль продуктового оброка на фоне роста самостоятельности крестьян в сфере хозяйства. В том числе увеличился денежный оброк, так как развивались товарно-денежные отношения.

Великий князь Иван III в 1476 г. начал проводить налоговую реформу, необходимость в которой возникла из-за образования Московского государства. Он ввел новые прямые и косвенные налоги.

Налоговая система России в XV-XVII вв. была сложной и запутанной, в силу того, что за взимание каждого налога отвечало каждое отдельное ведомство. Поэтому во времена царствования А.М. Романова был создан единый налоговый и бюджетный орган - Счетная палата, который контролировал работу всех приказов и пополнение доходной части казны России. Этот факт является вторым подтверждением превосходства налоговой системы России относительно Западной Европы.

Значительные изменения в системе налогообложения России произошли в период правления Петра Великого. Он ввел чрезвычайные налоги, для покрытия дополнительных расходов. Подворное налогообложение было заменено на подушную подать.

В конце XVII - начале XVIII веков налоги становятся ведущим источником доходной части бюджетного устройства.

В этот период формируются первые налоговые системы, включающие в себя прямые и косвенные налоги. Особую роль играли акцизы, которые взимались, как правило, у городских ворот со всех ввозимых и вывозимых товаров, а также подушный налог и подоходный.

Современный этан развития налогообложения характеризуется более глубоким теоретическим обоснованием всех его проблем. Через налоги государство осуществляет контроль над финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами. Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками

В XXI веке налоговая стратегия значительно поменялась. Фискальная функция сменилась на регулирующую. Произошел большой рывок в развитии страны.

Основы современной российской налоговой системы и системы налогового законодательства закладывались в октябре - декабре 1991 года. 27 декабря 1991 года был принят Закон РФ от № 2118-1 «Об основах налоговой системы в РФ». Все новые налоги начинали действовать с 1 января 1992 года. Помимо этого, в 1992 года было учреждено Главное управление налоговых расследований при Государственной налоговой службе РСФСР, которое было преобразовано через год в автономный правоохранительный орган в области налогообложения - Федеральную службу налоговой полиции РФ.

В 1998 году было осуществлено принятие первой части Налогового кодекса РФ, в 2000 году - некоторых глав второй части.

В настоящее время российское налоговое законодательство и процесс его кодификации совершенствуются: осуществляется принятие новых глав части второй Налоговый Кодекс РФ, заменяющих законы 1991 года о надлежащих налогах.

Таким образом, налоги являются основополагающим звеном экономических отношений в обществе с момента возникновения государства и развивались вместе с государством. [1]

1.2 Экономическая сущность понятий «налог» и «сбор»

Налог – индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сущность налога состоит в отчуждении государством в свою пользу принадлежащих частным лицам денежных средств. Посредством налогообложения государство в одностороннем порядке изымает в централизованные фонды определенную часть ВВП для реализации публичных задач и функций. При этом часть собственности налогоплательщиков – физических лиц и организаций – в денежной форме переходит в собственность государства.

Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности (постановления КС рФ от 17 декабря 1996 г. № 20-П, от 11 ноября 1997 г. № 16-П).[2]

Налог устанавливается государством в форме закона.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу лицензий (ст. 8 НК РФ).

Сущность сбора. Уплата сборов подразумевает индивидуально-возмездные отношения плательщика с государством. Сбор уплачивается в связи с публично-правовой услугой, но не за саму услугу. Уплатив сбор, последний вправе требовать от государства совершения в свою пользу юридически значимых действий, обжаловать отказ от их совершения, в том числе и в судебном порядке.

При уплате сборов большое значение имеет свободное усмотрение плательщика, его мотивация, стремление вступить в публично-правовые отношения с государством.

Налог именуется платежом, а сбор – взносом. Сбор может быть внесен различными способами.

Цель налогообложения – покрытие совокупных расходов публичной власти. Цель сбора – компенсировать дополнительные издержки государства на оказание плательщику индивидуально-конкретных услуг публично-правового характера.

Функциональное назначение налогов состоит в финансовом обеспечении реализуемой государством внутренней и внешней политики, т. е. в обеспечении нормальной жизнедеятельности общества. Уплата налоговых платежей имеет целью обеспечивать расходы публичной власти.

Существуют разные позиции по вопросам, связанным с формированием перечня функций налогов. Один подход заключается в том, что налоги выполняют четыре функции: фискальную, социальную, регулирующую и контрольную. Другой подход заключается в том, что выделяются следующие основные функции налогов: фискальная, регулирующая, социальная. Третий подход заключается в том, что выделяются регулирующая и фискальная функции как единственные функции налога.[3]

1.3 Функции налогов

В состав основных функций, выполняемых налогом, включаются следующие.

1. Казначейская функция характеризует налог ответом на вопрос, куда поступает налог, где он мобилизуется для последующего перераспределения. Казначейская функция возникает у налога в связи с его поступлением в строго определенный централизованный фонд – бюджет и показывает формирующую бюджетные доходы роль налога. При этом следует различать фискальную (казначейскую) функцию налога и его фискальное значение, так как они имеют разные признаки проявления.

2. Обременительная функция указывает количественную сторону налога и отвечает на вопросы, каков налог по величине, насколько в абсолютном и относительном выражении он обременителен для налогоплательщика. Этой функции свойственно распределение между налогоплательщиками с учетом их податных возможностей налоговой нагрузки в соответствии с социально-экономическими приоритетами государственной политики.

3. Аналитическая функция позволяет сделать определенные выводы о характерных особенностях макроэкономического развития страны в сложившихся на конкретно-исторический момент социально-экономических условиях. Помимо макроэкономического анализа, эта функция позволяет выделить не только причины, которые привели к несоответствию фактически полученных налоговых доходов их прогнозируемым величинам по отдельно взятым налогам, но и процессы, повлиявшие на динамику налоговых поступлений при их сравнении с налоговыми доходами за разные периоды времени.

В связи с тем, что социальная функция не выявляет и не характеризует конкретное, индивидуально-определенное свойство налога, можно говорить об отсутствии у налога социальной функции.[4]

Вывод к первой главе

Из вышесказанного можно сделать вывод, что государство не может существовать без налогов. В следствии чего гражданам приходится платить налоги, независимо от того, что мы покупаем. Будь то даже товары ежедневного пользования. И появились налоги в глубокой древности и существование какого-либо государства без них невозможно.

Глава 2. Классификация налогов, отношение населения к налогам

2.1 Классификация налогов

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства или муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами юридически значимых действий. Например, предоставление определенных прав и выдача разрешений (лицензий).

Признаки налогов следующие:

- императивно-обязательный характер;

- индивидуальная безвозмездность;

- денежная форма;

- публичный и нецелевой характер.

Налог считается установленным, если определены субъекты (налогоплательщики) и элементы.

Обязательные элементы налога:

- объект (доход, имущество, товар);

- налоговая база;

- величина налоговой ставки (квота);

- налоговый период (месяц, квартал, год);

- порядок исчисления;

- порядок и сроки уплаты налога.

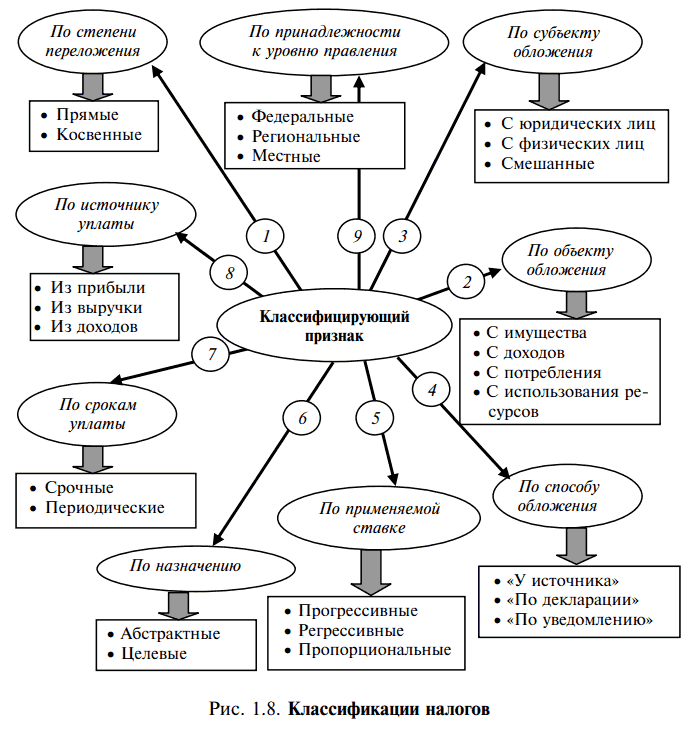

Классификация налогов — это распределение налогов и сборов по определенным группам, обусловленное целями и задачами систематизации и сопоставлений. В основе каждой классификации, а их встречается достаточное количество, лежит совершенно определенный классифицирующий признак: способ взимания, принадлежность к определенному уровню управления, субъект налогообложения, способ или источник обложения, характер применяемой ставки, назначение налоговых платежей, какой-либо другой признак.

Классификация налогов имеет не только сугубо теоретическое, но и важное практическое значение. В прикладном аспекте та или иная классификация позволяет проводить анализ: налоговой системы, осуществлять различные оценки и сопоставление по группам налогов, особенно в динамике за долгосрочный период, когда состав отдельных налогов и сборов менялся. Кроме того, классификация крайне необходима для различных международных сопоставлений, ведь налоговые системы разных стран различаются достаточно существенно и прямые сравнения по всему перечню налогов просто неосуществимы, они будут приводить к ошибочным теоретическим выводам и, как следствие, к неверным практическим решениям.

Налоги и сборы классифицируются по различным признакам:

1. По способу изъятия различают два вида налогов:

- прямые налоги взимаются непосредственно с доходов и имущества (налог на прибыль, налог на имущество, налог на доходы);

- косвенные налоги устанавливаются в виде надбавок к цене или тарифу. Конечным плательщиком таких налогов выступает потребитель (НДС, акцизы, таможенные пошлины).

2. По воздействию налоги подразделяются на:

- пропорциональные – это налоги, ставки которых устанавливаются в фиксированном проценте к доходу или стоимости имущества;

- прогрессивные – это налоги, ставки которых увеличиваются с ростом стоимости объекта налогообложения;

- дегрессивные или регрессивные – это налоги, ставки которых уменьшаются с ростом стоимости объекта налогообложения;

- твердые - это налоги, величина ставки которых устанавливается в абсолютной сумме на единицу измерения налоговой базы.

3. По назначению различают:

- общие налоги – средства от которых не закреплены за отдельными направлениями расходов государства (налог на прибыль, НДС, НДФЛ);

- маркированные (специальные) налоги – имеют целевое назначение (земельный налог, страховые взносы).

4. По субъекту уплаты выделяют:

- налоги, взимаемые с физических лиц;

- налоги, взимаемые с юридических лиц;

- смешанные налоги.

5. По объекту налогообложения разделяют:

- имущественные налоги;

- ресурсные налоги (рентные платежи);

- налоги, взимаемые от выручки или дохода;

- налоги на потребление.

6. По источнику уплаты существуют:

- налоги, относимые на индивидуальный доход;

- налоги, относимые на издержки производства и обращения;

- налоги, относимые на финансовые результаты;

- налоги, взимаемые с выручки от продаж.

mytarget

7. По полноте прав пользования налоговыми поступлениями выделяют:

- собственные (закрепленные) налоги;

- регулирующие налоги (распределяемые между бюджетами.

8. По срокам уплаты:

- периодические (их еще называют регулярные или текущие) — это налоги, уплата которых имеет систематически регулярный характер в установленные законом сроки;

- срочные (их еще называют разовые) — это налоги, уплата которых не имеет систематически регулярного характера, а производится к сроку при наступлении определенного события или совершения определенного действия.

9. По принадлежности к уровню правления:

- федеральные;

- региональные;

- местные.

Существуют три способа взимания налогов:

1. Кадастровый (используются кадастры, т.е. реестры, содержащие классификацию типичных объектов по их внешним признакам). Применяется к земле, строениям, месторождениям.

2. У источника (взимается до получения дохода налогоплательщиком).

3. По декларации (подача деклараций по налогам).[5] (Приложение №1)

2.2 Отношение населения к налогам

В отношении физических лиц к современной налоговой системе исследуются те противоречия, которые существуют в общественном мнении налогоплательщиков по поводу обоснованности основных налогов, величины их размеров и способов уплаты. Опрос показал, что значительная часть простых граждан (41%) не интересуются тем, какие налоги им приходится уплачивать. Эти люди давно привыкли к тому, что, как и в прошлые времена, государство вычитает часть средств из их заработной платы. Практически все знают только о доли исчислений по подоходному налогу, которая составляет 13%. Причина в том, что данной информацией нельзя воспользоваться для изменения действий налогоплательщика. Теряется сам смысл ее получения. Когда необходимо было подавать декларацию о доходах, полученных в результате совместительства, многие граждане интересовались теми положениями закона, которые регулировали этот процесс. Как только исчезает необходимость самостоятельного принятия решения в сфере налогообложения, активность в получении знаний о налогах существенно снижается. Данные исследования подтвердили эту закономерность, поскольку только каждый шестой опрошенный знает весь перечень налогов и примерно столько же информированы о размерах конкретных налогов. Опрос юридических лиц показал прямо противоположную ситуацию. Уровень информированности предпринимателей о налогах и их размерах существенно выше. Выяснились значительные различия в источниках получения информации о налогах физическими и юридическими лицами. Первые пользуются, в основном, информацией из СМИ, а вторые – специальных изданий. Тех и других объединяет потребность получить информацию в том, как были использованы налоговые поступления для решения местных проблем. Опрос показал, что у 57% опрошенных ухудшается настроение, когда им приходится платить какие-то налоги. 38% уже привыкли к этой ситуации и какие-либо переживания у них не появляются. 5% заявили о том, что у них улучшается настроение, когда они платят налоги. Половина из них заявила, что чувствуют себя честным налогоплательщиком. Такое мнение встречается, в основном, среди работающих пенсионеров. Подавляющее большинство населения считает, что размеры почти всех налогов завышены, поэтому люди хотят знать, кто и как рассчитывал их величину. Но об этом получить информацию, даже из специальных источников, практически невозможно. Практически все респонденты крайне негативно относятся к проектам существенного повышения налога на жилище граждан. Около половины опрошенных лиц выступают за возврат прогрессивной шкалы подоходного налога. Респонденты считают, что в средствах массовой информации нужно обязательно помещать материалы, в которых приводятся различные мнения по поводу изменений в собираемых государством налогах и сборах с граждан. В этих материалах основное внимание должно быть уделено обоснованию важности принятия конкретного налога и приведены расчеты его размерам. Это потребует четкого разъяснения тех расходов, которые государство предполагает осуществить в результате сбора данного налога. Реализация этого предложения превратит весь процесс внесения изменений в налогообложение открытым для обсуждения всеми гражданами. Люди смогут обоснованно выработать свое отношение к тем мерам, которые предлагает власть. Когда граждане понимают необходимость определенных решений государства, то степень сознательности в их реализации значительно повышается. Общественный интерес становится основным в поведении индивидов. Появляется возможность успешного разрешения противоречия между индивидуальными и общественными потребностями человека при реализации законодательства о налогах.[6]

Выводы к главе 2

Налоги позволяют государству выявить платежеспособность того или иного гражданина. Так же, помогают отразить разнообразие форм доходов с учетом всех сторон экономической деятельности граждан и фирм, воздействовать на потребление и накопление.

Глава 3. Налоги, как цена услуг государства

3.1 Роль налогов в формировании доходов государства

При рассмотрении роли налогов в формировании доходов бюджетов разных уровней необходимо классифицировать доходы по видам:

Доходы бюджета в соответствии с бюджетным кодексом РФ образуются:

- За счет налоговых поступлений;

- За счет неналоговых видов доходов;

- За счет безвозмездных перечислений.

К неналоговым доходам относятся:

- доходы, от использования имущества, находящегося в государственной или муниципальной собственности;

- доходы, от платных услуг, оказываемых бюджетными учреждениями в ведении собственно федеральных органов исполнительной власти субъектов РФ и органов местного самоуправления;

- средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в т.ч. штрафы, конфискации, компенсации, а также средства, полученные в результате возмещения вреда.

- доходы, в виде финансовой помощи, полученные из бюджетов других уровней, а исключением бюджетных ссуд и бюджетных кредитов.

- иные неналоговые доходы.

К безвозмездным перечислениям относятся доходы, получаемые безвозмездно от ФЛ и ЮЛ, международных организаций, правительств иностранных государств и т.п.

К собственным доходам бюджета относят доходы полностью или частично закрепленные на постоянной основе законодательством РФ за соответствующие бюджеты.

Под регулярными доходами понимаются федеральные и региональные налоги и иные платежи, по которым на очередной финансовый год или на долговой основе устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или в местные бюджеты.

Самые собираемые налоги в бюджет: НДФЛ, НДС, имущественные налоги, налог на прибыль.

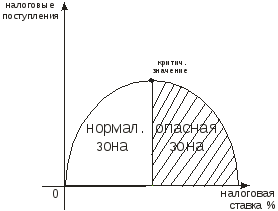

Возникает вопрос, а в каком размере определить величину налоговой ставки, чтобы в бюджет поступала максимальная сумма налогов.

Ученый Лаффер построил количественную зависимость между прогрессивностью налогообложения и доходами бюджета в виде параболической кривой.

Кривая Лаффера показывает связь между налоговыми ставками и объемом налоговых поступлений, выявляет такую налоговую ставку, при которой налоговые поступления достигают максимума. Кривая дает ответ на вопрос «при какой ставке налогов, налоговые поступления в бюджет максимальны?» При дальнейшем повышении ставки мотивация предпринимательской деятельности ослабевает, падают объемы производства и уменьшаются налоговые отчисления.

Лаффер предполагал в качестве оптимального значения рассматривать 30% налоговой ставки.[7] (Приложение №2)

3.2 Налоговая политика как инструмент повышения налоговых доходов федерального бюджета

Основным финансовым ресурсом государства являются налоги, эффективное управление которыми можно считать основой государственного управления вообще. И если признать, что государство существует для обеспечения благоденствия его граждан, то государственная власть может выбрать одну из двух стратегических линий: либо взимать высокие налоги и принимать на себя высокую ответственность за благоденствие его граждан, либо взимать низкие налоги, имея в виду, что граждане сами должны заботиться о своем благоденствии, не уповая на поддержку государства. Разные государства по-разному строят свою финансовую систему.

Так одни считают возможным изымать в виде налогов (включая все виды налогов и обязательных платежей, в том числе и взносы по соцстраху) до 50% всех доходов общества исходя из концепции более высокой эффективности применения финансовых средств под контролем государственных структур, чем в руках частных лиц. Другие не разделяют этой веры и ограничивают свои налоговые аппетиты всего лишь 25-30% от ВВП.

Среди первых в основном богатые страны, с уровнем среднедушевых валовых доходов 25-30 тыс. дол. и налоговые изъятия составляют в них весьма значительные суммы: в Дании-17 тыс. дол. на душу населения (доля налогов в ВВП-51%), в Швейцарии - около 15 тыс. дол. на душу населения (доля налогов в ВВП-33%), в Норвегии-14 тыс. дол. на душу населения (доля налогов в ВВП-42%), в Германии, Франции, Бельгии, Финляндии - в диапазоне 11-12 тыс. дол. на душу населения (доля налогов в ВВП соответственно- 40%, 45%. 46.5%, 47%).

В странах, занимающих последние места по уравнению среднедушевых доходов, размеры налоговых изъятий удерживаются на существенно более низком уровне: в Южной Корее - лишь 2,5 тыс. дол. приходится на душу населения (доля налогов в ВВП-22%), в Турции - приблизительно 600 дол. на душу населения (доля налогов в ВВП-22%), в Мексике - менее 500 дол. (доля налогов в ВВП-16%).

Таким образом, осуществляемая Правительством ПМР налоговая политика характеризуется стремлением, прежде всего за счет усиления налогового бремени предприятий и населения решить проблему наполнения бюджета. Однако такие меры могут принести успех только в очень ограниченном временном промежутке (и лишь в условиях развитого рынка). В целом же подобная направленность налоговой стратегии представляется неперспективной. В этих условиях высокий уровень налогообложения неизбежно вызывает у предпринимателей стремление переложить тяжесть налогового бремени на конечного потребителя, включив всю сумму налогов в цену товара. В результате цена производителя (включающая в себя его издержки, налоги и минимальную прибыль, оставшуюся после уплаты налогов) нередко превышает ту, которую готов заплатить за его продукцию покупатель. Снижение же продажной цены ставит производителя на банкротства. В результате мы имеем падение производства, но и вообще к тому, чтобы им заниматься. Происходит совершенно неоправданный перелив капитала в сферу посредничества и торговли. Кроме того, как показывает практика, следствием увеличения ставок и массы, изымаемых государством налогов фактически всегда является усиление инфляционных тенденций.

В то же время государство стремится максимально пополнить казну, оно всеми доступными для него способами, в том числе и с помощью силовых методов, стремиться получить от налогоплательщика все, что положено по закону. Со своей стороны, налогоплательщик пытается защитить свои интересы, добиваясь, чтобы налоговый гнет был минимальным и не губил интереса к предпринимательству. Так опыт стран, имеющих многовековую налоговую историю, говорит, что налогами может изыматься не более 40% доходов налогоплательщика. У нас же, как показывают расчеты, если честно платить все установленные законом налоги по установленным в этих законах правилам, то это далеко превышает ту границу, за пределами которой теряется всякий смысл предпринимательской деятельности. Вот и вынуждены налогоплательщики искать пути минимизации своих платежей: кто в пределах правил, используя имеющиеся в законах возможности, кто, скрывая свою деятельность или часть своих доходов и имущества.[8]

3.3 Пути совершенствования налоговой политики Российской Федерации

Сейчас вносится немало предложений по частичному устранению тех или иных недостатков в рассматриваемых видах налогов, но они, как представляется, радикальных улучшений не дадут. Конкурентоспособность российской экономики на мировом рынке остается и сейчас крайне низкой, а в условиях глобализации не видно и шансов на ее усилие. Поэтому, как считает В.А. Кашин, в налоговой политике остается только один путь - заменить действующие налоги-тормоза на новые налоги-акселераторы развития. Рассмотрим их более подробно.

Первый из предлагаемых налогов - это всеобщий прогрессивный налог на расходы, предложенный еще 50 лет назад британским экономистом Николасом Калдором вместо подоходного налога. Этот налог пока нигде не применяется.

По сравнению с действующим налогом на доходы физических лиц налог на расходы устраняет сразу несколько недостатков, свойственных первому налогу.

Во-первых, новым налогом автоматически обеспечивается стимулирование частных накоплений (источника инвестиций и главного условия экономического роста) - налог же на доходы физических лиц, одинаково облагает и потребление, и накопление.

Во-вторых, налог на расходы социально более справедлив, поскольку относительный уровень благосостояния гражданина определяют именно расходы (и по количеству - по сумме расходов, и по качеству - по доле в них дорогих товаров), а не доходы (в молодости человек может работать особенно интенсивно, чтобы нагнать разрыв в благосостоянии с более старшими поколениями, и он более накапливает, чем тратит).

В-третьих, в современных условиях значительно легче контролировать все расходы граждан, чем их доходы, что дает возможность экономит на издержках по налоговому контролю. При этом, если установить достаточно высокий необлагаемый минимум (порядка 7 т.р. на человека в месяц) и умеренную градацию налоговых ставок (например, в 15%, 25% и 40%), то контролировать фактически придется только "избыточное" потребление (расходы на приобретение транспортных средств, недвижимости, антиквариата и пр.), объекты которого либо подлежат обязательной регистрации, либо добровольно страхуются гражданами самостоятельно.

Второй налог из трех предлагаемых - это налог на доходы, которые выводят из предприятия. Он должен заменить налог на прибыль организаций, который сегодня прогрессирующе теряет собственное фискальное значение. Новый налог легко администрируется - обложению подлежат все выводимые из делового оборота предприятия доходы и капиталы - дивиденды, возврат капитала акционерам, кредиты управляющим и пайщикам и т.д. - все, что не касается затрат на материалы, на зарплату работникам (но, исключая доходов, маскируемых под зарплату) и на уплату кредитов. Фактически такой налог существует практически во всех странах - в виде "налога у источника". Остается разве что распространить режим этого налога на все выводимые из предприятия доходы (примерно 25%).

Предлагаемый налог, лишен известных налогу на прибыль недостатков:

- нет необходимости вмешательства в бухгалтерский учет предприятия и использования особых методов контроля для улавливания чистой прибыли предприятия;

- нет потребности применять значительное число льгот по этому налогу;

- нет необходимости применять особый налоговый учет амортизации, а также внедрять и поддерживать целую систему мер по взаимоурегулированию режимов налога на прибыль и подоходного налога - вообще поддержания разных налоговых режимов в отношении предпринимательской прибыли.

И наконец, третий налог уже давно и хорошо известный налог с оборота, которым должна облагаться выручка любых предприятий всех видов собственности - по ставкам до 5% (с возможной градацией: 3% - федеральный налог, до 2% - надбавка, устанавливаемая местными органами власти). Этот налог легко администрируется, просто и эффективно собирается. База у этого налога, шире чем налога с продаж (любые обороты, а не только в торговой сети), он избавлен от возвратов и необходимости сочетать разные налоговые режимы: он не требует применения какой-то особенной налоговой отчетности. важно также отметить, что взимание этого налога осуществляется в упрощенном порядке - путем удержания банком суммы налога при совершении платежей, и в большинстве случаев налогоплательщики могут быть избавлены от предоставления сводных деклараций по этому налогу.

Общие обоснования для перехода к указанной унифицированной системе сбора налогов давно и хорошо известны.

Во-первых, большинство современных налогов собирается в порядке авансовых платежей и перерасчеты по ним относятся к категории налоговых отношений, что исключает возможность проведения возвратов.

Во-вторых, система казначейства приспособлена к реализации именно бюджетных расходов, а не сбора бюджетных доходов.

А самое главное, - предлагаемая система сбора налогов существенно повышает налоговую дисциплину.[9]

Выводы к 3 главе

Налоги играют главную роль в пополнение бюджета разных уровней. От их собираемости во многом зависит финансирование жизненно важных расходов государства. Система налогов существенно влияет на экономический рост, на уровень жизни населения. Следовательно, при обосновании конкретных налогов, их видов и ставок необходимо учитывать все многообразие факторов, с тем, чтобы они служили интересам государства и населения в целом.

Заключение

Как видно из настоящей работы налоги - это обязательные, безвозмездные платежи, взимаемые с граждан и юридических лиц, в установленных законом размерах и установленные сроки, в целях финансового обеспечения государства и его территориального образования.

Существует много видов налогов, а также функции, среди которых важную роль играет фискальная функция, за счет которой пополняется бюджет государства.

На сегодняшний день существует огромный, причем теоретически обобщенный и осмысленный, опыт взимания и использования налогов в странах Запада. Но ориентация на их практику весьма затруднена, поскольку было бы совершенно неразумно не уделять первостепенное внимание специфике экономических, социальных и политических условий сегодняшней России, ищущей лучшие пути реформирования своего народного хозяйства. Новым является то обстоятельство, что от уплаты подоходного налога никто не освобождается, хотя многим категориям граждан предоставляются значительные льготы. Огромное количество проблем и вопросов вызывает налогообложение предпринимателей. Семьи, имеющие детей и иждивенцев, будут платить меньше, чем холостые и малосемейные граждане. Меняется порядок уплаты налога. Как и в других странах, многие граждане России по истечении года будут подавать налоговые декларации в государственные налоговые инспекции по месту жительства, для чего необходимо каждому вести точный учет своих доходов, размер уплаченных в ходе календарного года налогов, хорошо знать налоговые льготы. Знание налогового законодательства перестает быть уделом узкого круга специалистов и становится обязательным для каждого гражданина России.

В своей работе я выяснила, что налоги - это и есть цена услуг государства, к примеру, у нас есть добросовестные и недобросовестные граждане, которые пользуются услугами государства и не платят налоги, что приводит к негативным последствиям, а те которые не нарушают закон, свободно пользуются всеми услугами предоставляющими государством. А также не знание закона также не освобождает граждан от ответственности. Как указывал А. Смит «подданные государства должны участвовать в покрытии расходов Правительства, каждый по возможности, т.е. соразмерно доходу, которым он пользуется под охраной государства». Ведь заплатив налоги, мы гарантируем себе процветающее будущее.

Пока не будет выработано авторитетной целостной концепции реформирования налогообложения и его правовой формы, результаты любых изысканий в этой сфере останутся не более чем точкой зрения отдельных коллективов и специалистов. В настоящее время на роль нового, профессионально составленного, с учетом предыдущих ошибок и неудач, налогового законодательства претендует Налоговый кодекс, разработанный Правительством РФ, однако, он не лишен недостатков. Проблем в сфере налогообложения накопилось слишком много, чтобы их можно было решить в том порядке, в котором они решались, отдельными указами и поправками. Лишь незначительная их часть будет так или иначе решена в недалеком будущем.

Я рассмотрела, какую роль выполняют налоги в развитии государства, рассмотрела сущность, виды и функции налогов, раскрытие механизмов функционирования налоговой системы, действующей в России в настоящее время и в других странах.

Хотелось бы, чтобы налоговое законодательство России совершенствовалось всё больше и больше.

Список используемой литературы и интернет источники

1. Налоговый кодекс Российской Федерации. Части I и II. - М.: ИНФРА - М, 2005.

2. Закон РФ «Об основах налоговой системы в Российской Федерации» от 27. 12. 1991 г. №2118-1

3. Налоговая система России. Учебное пособие./Под ред. Д. Г. Черника, А. З. Дадашева. - М.: АКДИ, 2015.

4. Пансков В. Г. Налоги и налогообложение в Российской Федерации: Учебник. - М.:МЦФЭР, 2015.

5. Пушкарева В. М. Госбюджет. Налоги. - Орехово-Зуево, 2017

6. Химичева Н. И. Налоговое право: Учебник.- М.,2007.

7. Русаков И. Г. Налоги и налогообложение. М., Высшая школа. 2018

8. Качур О. В. Налоги и налогообложение: Учебное пособие/М.: КНОРУС, 2017

9. Налоги и налогообложение: Учебное пособие для сред. проф. учеб. заведений/ О. В. Скворцов, Н. О. Скворцова. - М.: Издательский центр «Академия», 2006.

10. Каширина М. В., Каширин В. А.: Федеральные, региональные и местные налоги и сборы, уплачиваемые юридическими лицами: Учеб. пособие. - М.: БЕК, 2016.

11. Налоги и налогообложение. 6-е изд./ Под ред. М. В. Романовского, О. В. Врублевской.- СПб.: Питер, 2007.-496с.: ил. - (Серия «Учебник для вузов»).

12. СПС Консультант www.consultant.ru

Приложения

Приложение 1

Приложение 2

-

https://lektsii.org/7-57332.html ↑

-

http://www.consultant.ru/cons/cgi/online.cgi?req=home;rnd=0.6685378519016436 ↑

-

https://studfile.net/preview/4201116/page:30/ ↑

-

https://studfile.net/preview/4201116/page:30/ ↑

-

http://www.catback.ru/articles/theory/nalog/classific.htm ↑

-

http://elar.urfu.ru/bitstream/10995/927/1/urgu0414s.pdf ↑

-

https://studfile.net/preview/6361753/page:3/ ↑

-

https://studbooks.net/1665161/finansy/nalogovaya_politika_instrument_povysheniya_dohodov_federalnogo_byudzheta ↑

-

https://studfile.net/preview/4258904/page:6/ ↑

- Социальный интеллект и его измерение (Теоретические основы изучения социального)

- ЯПОНСКАЯ МОДЕЛЬ МЕНЕДЖМЕНТА: СУЩНОСТЬ, ПОНЯТИЯ И ЗНАЧЕНИЕ

- Анализ конкурентов на рынке и определение собственной конкурентоспособности (Теоретические основы анализа конкурентов и конкурентоспособности организации)

- Социальный интеллект и его измерение

- .Корпоративная культура в организации.

- Колористическая , цветовая и тональная организация живописного произведения Кеса Ван Донгена «Портрет дамы»

- Управление приемом, размещением и хранением товаров(Основы планирования регулирования запасов) Классификация запасов. На примере реально существующей организации

- Теории происхождения государства (Теологическая теория)

- Понятие и виды государственных пенсий (Пенсионное страхование на территории Российской Федерации)

- Выбор стиля руководства в организации ( Теоретические основы анализа различных стилей руководства в современной организации)

- Система источников предпринимательского права (Понятие предпринимательского права, его предмет и место в российской правовой системе)

- Интеллектуальная собственность: понятие и виды