Основные функции в системе менеджмента (ПАО «Бинбанк»)

Содержание:

Введение

Актуальность курсовой работы состоит в том, что управление рассматривается как процесс, потому что работа по достижению целей с помощью других – это не какое-то единовременное действие, а серия непрерывных, взаимосвязанных действий. Эти действия, каждое из которых само по себе является процессом, очень важны для успеха организации. Их называют управленческими функциями. Каждая управленческая функция тоже представляет собой процесс, потому что также состоит из серии взаимосвязанных действий. Процесс управления является общей суммой всех слагаемых функций.

Процесс управления (менеджмент) имеет четыре взаимосвязанные функции: планирование, организация, мотивация и контроль.

Функцией в менеджменте называют особый вид управленческой деятельности, с помощью которой субъект управления воздействует на управляемый объект.

Предметом исследования, в данной работе, выступают: функции управления на предприятии, ориентированные на достижение долгосрочных успехов в рыночных условиях.

Функции управления составляют весь процесс менеджмента в организации.

Цель работы состоит в раскрытии основных функций менеджмента и обоснование актуальности реализации этих функций на конкретном предприятии.

Исходя из данной цели, можно выявить следующие задачи исследования:

- анализ теоретических аспектов функций менеджмента;

- провести анализ системы мотивации в банке «Бинбанк»;

- дать рекомендации по совершенствованию рассмотренной системы.

Предметом данной курсовой работы является мотивация как функция менеджмента, объектом – «Бинбанк».

Курсовая работа состоит из введения, двух глав, заключения и списка использованных источников.

Глава 1 Теоретическая методика функций управления в менеджменте

1.1. Общее понятие и содержание функций менеджмента

Современный менеджмент основывается на использовании системного анализа и синтеза, на компьютерных технологиях сбора, передачи, обработки и хранения информации. Содержание менеджмента определяется составом функций и процессов управления, осуществляемых в организации.

Модифицированное и уточнённое при помощи теорий систем и ситуационного подхода представление о менеджменте в виде процесса является наиболее широко принятой моделью управления [1 С. 35].

Исходя из данного подхода содержание процесса менеджмента рассматривается в его функциях, под которыми принято понимать состав общих задач менеджмента, решаемых при создании и в процессе функционирования организации. Речь идёт о таких задачах менеджмента, состав и содержание которых в минимальной степени зависят от специфики деятельности (масштабов, отраслевой принадлежности, назначения и т.п.) и составляют содержание любого процесса менеджмента. Многообразие организаций, их сложность и разнообразие условий функционирования чрезвычайно затрудняют любую попытку типизации процессов менеджмента ими и регламентации состава функций менеджмента.

Однако систематизация функций менеджмента необходима для каждой организации как средство дифференциации задач управления, закрепления их за отдельными исполнителями и специализации органов управления в организациях.

Функции менеджмента представляют собой обособленные, относительно однородные направления управленческой деятельности, составляющие процесс менеджмента.

В теоретических работах и практической деятельности используются различные подходы к систематизации функций менеджмента:

- Предвидеть – изучать будущее, устанавливать программу действий.

- Организовывать – строить двойной организм предприятия (материальный и социальный).

- Распоряжаться – приводить в действие персонал предприятия.

- Согласовывать – связывать, объединять, сочетать все действия и усилия.

- Контролировать – наблюдать, что бы всё происходило по установленным правилам и отданным распоряжениям.

На рубеже перехода из 20-ого в 21 век, содержание функций и название некоторых претерпело существенные изменения. Это обусловлено изменениями в экономике и социальной структуре общества[2].

Все функции менеджмента можно разделить по двум признакам: по содержанию процесса управления (основные функции) и по направлению воздействия на объекты управления (специфические или конкретные функции).

Основные функции являются основополагающими всего процесса менеджмента, а специфические функции отражают особенности конкретной управленческой деятельности работников. Они изучаются специальными дисциплинами: товароведение, организация коммерческой деятельности, бухгалтерский учет, планирование, правоведение и др.

Наиболее полное содержание менеджмента как процесса отражают основные функции. Они являются общим условием управления социальными и социально – экономическими процессам.

Многовековое развитие предопределило выделение управленческой деятельности в отдельную функцию, которая по своему назначению и содержанию отличается от производственной. Главным преобразованием этого периода в области менеджмента было его отделение от собственности и зарождение профессионального управления.

Впервые функциональную администрацию ввёл Тейлор, предложивший заменить старый аппарат новым руководящим персоналом. Тейлор ввёл в организацию управления два новых отдела: плановое бюро и отдел кадров. Расширение круга обязанностей к повышению степени ответственности администрации.

Идеи функциональной администрации и принцип единоначалия соединил Анри Файоль. В его теории администрирования существуют две части: первая связана с пониманием функций. Вторая – с пониманием принципов. У Файоля функция определяет сферу деятельности, ответственности и компетенции управленца. Она отвечает на вопрос, что делает руководитель.

Файоль выделяет пять функций администрации: предвидение, организация, распределение, координация и контроль. Исторически это означало шаг вперёд. При этом, Файоль не просто перечислил основные функции, он заложил основы особого направления в менеджменте – структурно-функционального подхода. Функциональным его нужно считать потому, что управленческие функции – несущий элемент всего каркаса управления. Структурным – потому, что функции определяют структуру организации. Современное определение управления включает в себя все файолевские функции; разработанная им модель функций оказалась настолько плодотворной, что явилась основой для конкретизации данного понятия современными школами и направлениями менеджмента. В современной теории управления к функциям относят; планирование, организацию, мотивацию, контроль и координацию. Каждая из основных функций является для организации жизненно важной [4 С. 45].

1.2 Понятие планирование

Планирование – это определение системы целей функционирования и развития организации, а также путей и средств их достижения. Любая организация не может обходится без планирования, так как необходимо принимать управленческие решения относительно:

- распределения ресурсов;

- координации деятельности между отдельными подразделениями;

- координации с внешней средой (рынком);

- создания эффективной внутренней структуры;

- контроля за деятельностью;

- развития организации в будущем;

Планирование обеспечивает своевременность решений, позволяет избегать поспешности в решениях, устанавливает чёткую цель и ясный способ её реализации, а также даёт возможность контролировать ситуацию.

Первым и, может быть, самым существенным решением при планировании, является определение целей организации.

Основная общая цель организации – четко выраженная причина ее существования – обозначается как ее миссия. Цели вырабатываются для осуществления этой миссии.

Общефирменные цели формулируются и устанавливаются на основе общей миссии организации и определенных ценностей и целей, на которые ориентируется высшее руководство. Чтобы внести истинный вклад в успех организации, цели должны обладать рядом характеристик.

1. Во-первых, цели должны быть конкретными и измеримыми. Выражая свои цели в конкретных измеримых формах, руководство создает четкую базу отсчета для последующих решений и оценки хода работы.

2. Конкретный горизонт прогнозирования представляет собой другую характеристику эффективных целей. Цели обычно устанавливаются на длительные или краткие временные промежутки. Долгосрочная цель имеет горизонт планирования приблизительно равный с выше пяти лет. Краткосрочная цель в большинстве случаев представляет один из планов организации, который следует завершить в пределах года. Среднесрочные цели имеют горизонт планирования от одного года до пяти лет.

3. Цель должна быть достижимой, – чтобы служить повышению эффективности организации.

4. Чтобы быть эффективными, множественные цели организации должны быть взаимно поддерживающими – т.е. действия и решения, необходимые для достижения одной цели, не должны мешать достижению других целей.

В результате получается дерево целей, которое лежит в основе всего процесса планирования [7 С. 53].

Само по себе наличие цели ещё не означает, что она будет достигнута, необходимо наличие соответствующих материальных, финансовых и трудовых ресурсов. При этом часто от количества этих ресурсов зависит уровень достижения цели.

Для реализации процесса планирования необходимо иметь налаженную организационную систему. Работа организации направлена на достижение планового показателя, и от того, как построена и скоординирована эта работа, зависит результат. Даже самые идеальные планы не будут реализованы без соответствующей организации. В организации необходимо наличие исполнительной структуры. У организации должна существовать возможность будущего развития, так как без этого она будет разрушаться. Будущее организации зависит от условий среды, в которой она работает, от навыков и знаний персонала, от того места, которое организация занимает в отрасли (регионе, стране).

Весь процесс планирования на предприятии делится на разработку стратегии фирмы и определение тактики.

Слово «стратегия» произошло от греческого strategos, «искусство генерала». Стратегия представляет собой детальный всесторонний комплексный план, предназначенный для того, чтобы обеспечить осуществление миссии организации и достижение ее целей.

Стратегический план должен обосновываться обширными исследованиями и фактическими данными. Чтобы эффективно конкурировать в сегодняшнем мире бизнеса, фирма должна постоянно заниматься сбором и анализом огромного количества информации об отрасли, рынке, конкуренции и других факторах. При этом, стратегические планы должны быть разработаны так, чтобы не только оставаться целостными в течение длительных периодов времени, но и быть достаточно гибкими, чтобы при необходимости можно было осуществить их модификацию и переориентацию. Стратегическое планирование приобретает смысл тогда, когда оно реализуется. После выбора основополагающей общей стратегии ее необходимо реализовать, объединив с другими организационными функциями.

Важным механизмом увязки стратегии является разработка планов и ориентиров: тактики, политики, процедур и правил[5].

Оценка стратегии проводится путем сравнения результатов работы с целями. Процесс оценки используется в качестве механизма обратной связи для корректировки стратегии. Чтобы быть эффективной, оценка должна проводиться системно и непрерывно[8].

Каждая организация должна иметь план. План – это документ, охватывающий весь комплекс производственной, хозяйственной и финансовой деятельности за установленный период, после завершения, которого начинает действовать план следующего периода. Планы составляются на разные периоды времени. Непрерывность планирования обусловлена, во-первых, непрерывностью производственных процессов и во-вторых, постоянной неопределённостью будущего, которая вызвана непредсказуемыми изменениями во внешней среде. Кроме того, в планах могут иметь место ошибочные решения, а их необходимо корректировать.

Процесс стратегического планирования является инструментом, помогающим в принятии управленческих решений. Его задача – обеспечить нововведения и изменения в организации в достаточной степени. Точнее говоря, процесс стратегического планирования является тем «зонтиком», под которым «укрываются» все управленческие функции [9].

1.3 Функция организации

Организовать – значит создать некую структуру. Организация – это процесс создания структуры предприятия, которая дает возможность людям эффективно работать вместе для достижения его целей.

Чтобы планы были реализованы руководство должно найти эффективный способ сочетания планов, т.е. с оптимальным результатом.

Организация как процесс представляет собой функцию по координации многих задач: существует два основных аспекта организационного процесса:

- Деление организации на подразделения соответственно целям и стратегиям.

- Делегирование полномочий.

Делегирование, как термин, используемый в теории управления, означает передачу задач и полномочий лицу, которое принимает на себя ответственность за их выполнение. Важно осознать, что делегирование реализуется только в случае принятия полномочий, и собственно ответственность не может быть делегирована. Руководитель не может размывать ответственность, передавая ее подчиненному. Хотя лицу, на которое возложена ответственность за решение какой-либо задачи, не обязательно выполнять ее лично, оно остается ответственным за удовлетворительное завершение работы. Если предполагается, что какое-то лицо примет ответственность за удовлетворительное выполнение задачи – организация должна предоставить ему требуемые ресурсы. Руководство осуществляет это путем делегирования полномочий вместе с задачами [10 С. 23].

Полномочия представляют собой ограниченное право использовать ресурсы организации и направлять усилия некоторых ее сотрудников на выполнение определенных задач. При этом, полномочия ограничены планами, процедурами, правилами и устными распоряжениями начальников, а также факторами внешней среды, например, законами и культурными ценностями.

Необходимо рассмотреть отношения между уровнями полномочий, которые проявляются в виде двух общих типов. Они обозначаются как линейные и аппаратные (штабные) полномочия, причем оба типа могут применяться в различных формах[13].

1) Линейные полномочия – это полномочия, которые передаются непосредственно от начальника к подчиненному и далее к другим подчиненным.

Делегирование линейных полномочий создает иерархию уровней управления организации. Процесс создания иерархии называется скалярным процессом. Поскольку полномочия обычно передаются посредством скалярного процесса, результирующая иерархия называется скалярной цепью или цепью команд. Поэтому, результатом делегирования линейных полномочий является цепь команд.

2) Штабные полномочия помогают организациям использовать специалистов без нарушения принципа единоначалия. Штабные полномочия включают рекомендательные полномочия, обязательные согласования, параллельные и функциональные полномочия. Линейные руководители часто обладают аппаратными полномочиями в некоторых областях, а глава штабного аппарата обладает линейными полномочиями в отношении самого аппарата. Делегирование в таких случаях редко бывает эффективным, если руководство не придерживается принципа соответствия, согласно которому объем полномочий должен соответствовать делегированной ответственности.

Организационная структура отображает, логически построенные взаимоотношения уровней управления и функциональных подразделений. Под структурой управления организацией понимается упорядоченная совокупность взаимосвязанных элементов, находящихся между собой в устойчивых отношениях, обеспечивающих их развитие и функционирование как единого целого.

В рамках структуры протекает управленческий процесс, между участниками которого распределены функции и задачи управления. С этой позиции организационная структура это форма разделения и кооперации управленческой деятельности, в рамках которого происходит процесс управления, направленный на достижение целей организации. Отсюда структура управления включает в себя все цели, распределённые между различными звеньями, связи между которыми обеспечивают координацию по их выполнению. Структура управления оказывает огромное влияние на все стороны управления, т. к. связана с ключевыми понятиями менеджмента – целями, функциями, процессом, механизмом функционирования, полномочиями людей. Поэтому менеджеры всех уровней уделяют огромное внимание принципам и методам формирования структур, выбору типа или комбинаций типов структур, изучению тенденций их построения, оценке их соответствия решаемым целям и задачам.

1.4 Мотивация как функция управленческого процесса

При планировании и организации работы руководитель определяет, что конкретно должна выполнить данная организация, когда, как и кто, по его мнению, должен это сделать. Если выбор этих решений сделан эффективно, руководитель получает возможность воплотить свои решения в дела, применяя на практике основные принципы мотивации.

Мотивация – это процесс побуждения себя и других к деятельности для достижения личных целей или целей организации.

Систематическое изучение мотивации с психологической точки зрения не позволяет определить точно, что же побуждает человека к труду. Однако исследование поведения человека в труде дает некоторые общие объяснения мотивации и позволяет создать прагматические модели мотивации сотрудника на рабочем месте.

Различные теории мотивации разделяют на две категории: содержательные и процессуальные.

Однако чтобы понять смысл теории содержательной и процессуальной мотивации, нужно сначала усвоить смысл основополагающих понятий: потребности и вознаграждения.

Потребности – это осознанное отсутствие чего-либо, вызывающее побуждение к действию. Первичные потребности заложены генетически, а вторичные вырабатываются в ходе познания и обретения жизненного опыта.

Потребности невозможно непосредственно наблюдать или измерять. Об их существовании можно судить лишь по поведению людей. Потребности служат мотивом к действию [12 С. 132].

Потребности можно удовлетворить вознаграждениями. Вознаграждение – это то, что человек считает для себя ценным. Менеджеры используют внешние вознаграждения (денежные выплаты, продвижение по службе) и внутренние вознаграждения (чувство успеха при достижении цели), получаемые посредством самой работы.

Данные вознаграждения можно условно разделить на два вида: материальные и нематериальные.

Оплата труда – система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными актами и рудовыми договорами. В современной экономической теории, исследующей рыночные процессы, труд однозначно считается фактором производства, а заработная плата – ценой использования труда работника. Причём сам труд в научной литературе рассматривается как целенаправленная, легитимная, сознательная и востребованная деятельность человека. При построении системы материального стимулирования труда ключевым моментом должна являться обоснованность базовой (тарифной части) заработной платы.

Под нематериальным вознаграждением подразумевают все методы, не касающиеся непосредственно оплаты труда, которые компании используют для вознаграждения своих сотрудников за хорошую работу и повышения их мотивации и приверженности к фирме.

Сложность нематериальной стимуляции заключается в том, что применяемые методы должны выбираться персонально для каждого сотрудника, т. к. в основе мотива труда каждого человека лежат абсолютно непредсказуемые принципы.

Существует огромное множество различных нематериальных вознаграждений, перечисляемые ниже элементы являются наиболее распространёнными на практике.

Моральное поощрение. Моральные поощрения наиболее многочисленные. Почётная грамота, знак отличия, переходящий титул на ограниченный период, размещение фотографий на доске почёта, фото представителя в буклете компании и пр.

Социальный пакет. Важную роль в долгосрочном стимулировании работников к длительной эффективной работе на предприятии играют социальные льготы, которые предоставляют предприятия своим работникам. Социальные льготы могут быть, как гарантированы государством, так и добровольно предоставлены предприятием своим работникам. Гарантированные государством социальные льготы обязательны для всех предприятий, всех форм собственности и поэтому несут в себе не стимулирующую роль, а роль социальных гарантий и социальной защиты трудоспособных членов общества, имеющих работу. К таким льготам относятся ежегодный оплачиваемый отпуск, оплачиваемый больничный лист и.т. п.

Организация также может предоставлять своим сотрудникам льготы и не предусмотренные законом. Данные льготы могут выражаться в так называемом социальном пакете. Социальный пакет формируется для привлечения на предприятие новых работников, снижения текучести кадров, стимулирования эффективной и качественной работы. Кроме того, работодатели, предоставляя работникам льготы, преследуют и такие цели, как снижение профсоюзной активности, предотвращение забастовок, привлечение и закрепление на предприятии квалифицированных кадров.

Льготы – часть компенсации работникам в виде получения услуг, повышающих уровень их жизни. Условно такие льготы можно разделить на четыре вида: финансовые льготы, обеспечение сотрудников дополнительной пенсией по старости, предоставление сотрудникам права пользования учреждениями социальной сферы предприятия, социальная помощь семье.

Материальное – не денежное вознаграждение. Прежде всего, сюда входят различные подарки, которые компания делает своим сотрудникам. Это могут быть небольшие сувениры, более крупные подарки как символ важности сотрудника для фирмы, (канцелярские принадлежности, папки, файлы), семейные подарки ко дню рождения, билеты в театр, подарки по случаю свадьбы [14].

Различные общефирменные мероприятия, не касающиеся непосредственно работы. Это внутрифирменные праздники, посвящённые значимым событиям (юбилею фирмы, выпуску новой модели продукции). Кроме того, различные мероприятия, на которые работники имеют право приглашать свои семьи, загородные и экскурсионные поездки, устраиваемые компанией.

Карьерные рост своих сотрудников. Этот метод настолько же эффективный, как и рискованный, требующий серьёзного анализа и подготовки. В основном «рост» происходит за счёт расширения круга обязанностей и уровня ответственности, с сохранением названия должности, с повышением оклада (присвоение категории).

Как мы видим, существует достаточно широкий спектр различных видов мотивации.

Глава 2 Анализ функции мотивации на примере ПАО «Бинбанк»

Анализ деятельности организации и кадровой политики

Бинбанк был основан в конце 1993 года Михаилом Гуцериевым как оператор особой экономической зоны (внутреннего офшора) — Ингушетии. В 2000—2002 годах обслуживал финансовые потоки государственной нефтяной компании «Славнефть», а позже — финансовые потоки частной нефтяной компании «РуссНефть», основанной Гуцериевым — экс-президентом «Славнефти» и ныне хорошо известным бизнесменом.

Когда-то неформальная группа «БИН» объединяла три направления деятельности: нефтедобычу и нефтепереработку (НК «РуссНефть»), девелопмент (ПФК «БИН» и др.) и финансы (Бинбанк и «Первая страховая компания»). Владельцы группы Михаил Гуцериев, его брат Саит Гуцериев и племянник Микаил Шишханов* (председатель совета директоров Бинбанка) входят в число богатейших людей России.

В феврале 2008 года было объявлено о продаже Бинбанка сенатору от Белгородской области, совладельцу «Русагро», девелоперских компаний «Авгур Эстейт», «Масштаб» и земельных участков в Подмосковье Вадиму Мошковичу (журнал «Финанс» на тот момент оценивал его состояние в 2,5 млрд долларов США). При этом в банковских кругах упорно ходили слухи о том, что покупка Бинбанка Мошковичем осуществляется в интересах третьих лиц. Впрочем, сделка так и не состоялась. Сам Шишханов объяснил отказ от нее тем, что сроки по закрытию договора купли-продажи были слишком затянуты и цена, оговоренная сторонами ранее, его уже не устраивала. Более того, в октябре 2008 года Шишханов вновь встал у руля банка, вернув себе пост президента, чтобы лично управлять бизнесом в период потрясений на финансовых рынках. В июле 2015 года Микаил Шишханов занял должность председателя совета директоров Бинбанка.

На конец мая 2014 года Микаилу Шишханову принадлежало 97,96% акций банка. Однако в результате дополнительного выпуска (проходившего по закрытой подписке в пользу компании «Ханберг Финанс Лимитед» Михаила Гуцериева) 2 июня 2014 года стало известно, что доля Шишханова была сокращена до 77,7%, а доля Михаила Гуцериева составила 20,6% акций банка. В результате проведенной допэмиссии уставный капитал банка увеличился на 1,9 млрд рублей (до 9,3 млрд), а размер собственных средств — на 4 млрд, составив порядка 28 млрд рублей.

По данным на июль 2016 года, доля Микаила Шишханова составила 59,41% акций, Михаилу Гуцериеву принадлежит 39,36%, прочим миноритариям — 1,23%.

Отметим, что с сентября 2015 года Микаил Шишханов является также владельцем 100% акций АО «Бинбанк Столица» (бывший «Европлан Банк»).

В ноябре 2008 года Бинбанк в рамках санации приобрел 78% Башинвестбанка, а уже в декабре 2013 года была завершена процедура реорганизации ЗАО «Башинвестбанк» в форме присоединения к Бинбанку. С 28 декабря 2013 года Башинвестбанк официально перешел в статус филиала Бинбанка в Уфе. С января 2011 года Бинбанк и инвестиционный холдинг «Финам» вошли в состав учредителей НПФ «Доверие». В апреле 2014 года в рамках стратегии, направленной на расширение розничного бизнеса, было заключено сразу две сделки. 2 апреля 2014 года была закрыта сделка по приобретению Москомприватбанка (ныне работает под наименованием «Бинбанк Кредитные Карты»), который ранее являлся дочерней структурой украинского ПриватБанка. Для реализации данной сделки Бинбанку был выделен кредит от АСВ в размере 12 млрд рублей. Чуть позже, 25 апреля, стало известно, что подконтрольная Микаилу Шишханову компания Asokerco Trading Limited приобретает у крупнейшей финансовой группы Норвегии DNB 100% акций мурманского ДНБ Банка. Условия сделки не раскрывались.

В декабре 2014 года Бинбанку «отошли» по санации банки группы «Рост»: Бинбанк Смоленск (бывш. СКА-Банк), Бинбанк Сургут (бывш. Аккобанк), Бинбанк Тверь (бывш. Тверьуниверсалбанк), Рост Банк и банк «Кедр». Еще до выбора санатора банков близкий к Бинбанку источник указывал, что у финансового учреждения много пересечений по бизнесу с собственниками группы «Рост». По официальной версии, целью приобретения банков группы является расширение розничного бизнеса, регионального присутствия и клиентской базы Бинбанка. Общий объем вкладов, привлеченный пятью банками от населения, на 1 января 2015 года превысил 60 млрд рублей, совокупная сеть отделений составила порядка 240 офисов, а количество банкоматов — 440 устройств.

Все приобретенные региональные организации при своих достаточно небольших размерах на момент начала санации являлись крупнейшими или входили в число крупнейших в своих регионах. Уже после новости о присоединении банков группы «Рост» Бинбанк объявил также о приобретении екатеринбургского Уралприватбанка. Банк приобретался у компаний, аффилированных с бывшими владельцами группы. Сделку планировалось завершить в феврале 2015 года, однако в первой половине января 2015 года сделка была закрыта. Сумма сделки не раскрывалась.

В июне 2015 года акционеры Бинбанка Микаил Шишханов и Михаил Гуцериев подписали соглашение о приобретении 58,33% акций МДМ Банка**, принадлежавших Сергею Попову, который контролировал банк с 2006 года. Уже 14 июля Микаил Шишханов возглавил правление МДМ Банка и сообщил, что группа «БИН» рассматривает также возможность выкупа долей остальных акционеров МДМ Банка с доведением своей доли в капитале последнего до 100%. Первоначально сумма сделки оценивалась в 17 млрд рублей, что примерно соответствовало коэффициенту в один капитал. Однако затем СМИ сообщили, что Сергей Попов мог выручить в полтора раза меньше денежных средств от продажи своей доли в капитале банка. Позже доля владения МДМ Банком была увеличена до 90%, а полное объединение двух структур было запланировано на конец 2016 года.

МДМ Банк стал самым крупным активом, приобретенным акционерами Бина, а сделка по его приобретению стала крупнейшей на банковском рынке за последние годы. На момент подписания соглашения Бинбанк занимал 16-е место в рейтинге банков по объему активов, на начало июня 2015 года его активы составляли 558,2 млрд рублей. МДМ Банк входил в тридцатку крупнейших банков России, занимая 23-ю строчку рейтинга с активами в 363,1 млрд рублей.

В июне 2016 года Бинбанк завершил присоединение региональных «дочек» — Бинбанк Смоленск (бывший СКА-Банк), Бинбанк Сургут (бывший Аккобанк) и банка «Кедр» (последний, к слову, функционирует в качестве греческого филиала банка). Осенью того же года были интегрированы Бинбанк Тверь (бывший Тверьуниверсалбанк) и Бинбанк Мурманск.

В конце августа и начале сентября 2016 года ФАС одобрила объединение МДМ Банка и Бинбанка. А уже в ноябре 2016 года состоялось слияние Бинбанка с крупнейшим активом — банком «МДМ». Объединенная кредитная организация сохранила лицензию МДМ Банка (рег. № 323), продолжив работу под брендом «Бинбанк». Объединение балансов двух банков прежде всего расширяет позиции группы в корпоративном кредитовании и обеспечивает существенный приток средств физлиц (30% от объема вкладов всех банков группы).

Головной офис кредитной организации расположен в Москве. Сеть подразделений Бинбанка насчитывает 345 отделений, восемь филиалов, одно представительство (в Лондоне) и один филиал в Греции (сеть консолидированной группы включает в себя более 500 офисов в 66 регионах Российской Федерации). Списочная численность персонала по данным на 1 октября 2016 года составляла 6 433 человека.

По итогам 2014 года нетто-активы кредитной организации увеличились более чем в два раза, составив на начало апреля 497,6 млрд рублей. В пассивной части основным драйвером роста стали привлеченные банком межбанковские кредиты (+113,3 млрд рублей). Средства населения выросли на 78,32%, или на 81 млрд рублей, средства на счетах и депозитах юрлиц — на 96,45%, или на 52,6 млрд рублей, выпущенные банком собственные облигации и векселя — на 222,24%, или на 21,3 млрд рублей. Капитал банка увеличился на 49%, составив на начало апреля 37,6 млрд рублей. В активной части банк значительно увеличил объемы ликвидности, поставляемой на рынок МБК (+117,3 млрд рублей — более чем в 5 раз), вложений в портфель ценных бумаг (+267,99%, или 79,4 млрд рублей). Статья прочих активов выросла на 303,47%, или на 68,1 млрд рублей, высоколиквидных активов — на 156,01%, или на 26,6 млрд рублей. При этом кредитный портфель банка сократился на 8,53%, или на 9,9 млрд рублей.

Пассивы банка хорошо диверсифицированы по источникам привлечения. В их составе 37,05% формируют вклады физлиц, на средства предприятий и организаций приходится 21,53% нетто-пассивов, на привлеченные МБК (часть которых привлечена от ЦБ) — 23,39%, на выпущенные банком собственные облигации и векселя — 6,21%, на собственные средства (капитал) — 7,6%. Обороты по счетам клиентов внутри месяца составляют 150—350 млрд рублей ежемесячно.

В активах 28,5% представлено выданными межбанковскими кредитами, 21,4% занимает кредитный портфель, портфель ценных бумаг — 21,9%, прочие активы — 18,20%, активы высокой ликвидности (касса и корсчет в ЦБ) — 8,76%.

Кредитный портфель, формирующий 21,4% нетто-активов, с января 2014 года по апрель 2015 года уменьшился на 8,53%, составив на начало апреля 106,3 млрд рублей. За рассмотренный период банк сократил объем кредитования юрлиц (-16,32%, или 15,7 млрд рублей), нарастив при этом объемы розничного портфеля (+28,70%, или 5,8 млрд рублей). Несмотря на сокращение объема кредитов юрлицам, в составе кредитного портфеля с долей в 75% доминируют ссуды, выданные коммерческим предприятиям, на розницу приходится 24% от общего объема. Просрочка показана на уровне 4,9%, по РСБУ. Уровень резервирования средний — 10,47%. Залогом имущества обеспечено 37% кредитного портфеля, что является низким показателем обеспеченности. Портфель на три четверти представлен долгосрочными (свыше года) кредитами. Основными сегментами в отраслевой структуре кредитного портфеля банка на 1 октября 2014 года являлись оптовая и розничная торговля (29%), операции с недвижимым имуществом (21,7%), и, в меньшей степени, добыча топливно-энергетических полезных ископаемых, металлургическое производство, cельское хозяйство, охота, лесное хозяйство и строительство.

Портфель ценных бумаг составляет 21,9% нетто-активов, или 109 млрд рублей, основная его часть представлена вложениями в облигации. Около 50% приходится на бумаги, переданные в РЕПО, 16% — корпоративные облигации иностранных компаний, по 5—6% занимают вложения в корпоративные и банковские облигации, еще 4,9% вложено в госбумаги, около 12% занимают акции отечественных компаний. По состоянию на 1 октября 2014 года корпоративные акции включали в себя акции Visa (класс С), обыкновенные акции ОАО «Санкт-Петербургская биржа», ОАО «Московская фондовая биржа». Обороты по портфелю высокие, стабильно превышают 300 млрд рублей, что говорит о ликвидности входящих в его состав ценных бумаг.

По итогам 2015 года банком получена чистая прибыль в размере 4,5 млрд рублей (в 2014 году аналогичный показатель составил 1,9 млрд). По результатам работы за январь-октябрь 2016 года прибыль составила 4 млрд рублей.

Совет директоров: Сергей Марьин (председатель), Анжелика Аншакова, Олег Вьюгин, Галина Данилова, Кирилл Любенцов, Александр Филатов, Микаил Шишханов

Правление: Микаил Шишханов (председатель), Александр Лукин, Петр Морсин, Алексей Китаев, Дамир Баттулин, Максим Дмитриев, Константин Калагин, Ирина Комарова, Артем Коновалов, Кирилл Петров, Алексей Фарафонтов, Дмитрий Черемисин.

Миссия: Стать самым уважаемым и успешным российским банком. Концепция: Создание российского банка, ключевой компетенцией которого является способность формировать превосходный результат: для клиентов - выгода и максимальное удобство; для персонала - профессиональный и карьерный рост, устойчивый доход; для акционеров и инвесторов - стабильно высокий уровень доходности.

Результативность: Достижение стратегических целей развития банка, основываясь на принципах партнерства, высоких стандартах качества и превосходном сервисе.

Инициативность: Активное генерирование предложений и идей в рамках общей стратегии развития банка и способность к их реализации.

Долгосрочное партнерство: Создание стабильной команды, способной реализовывать стратегию развития банка и обеспечивать долгосрочное сотрудничество с клиентами.

Персональная ответственность: Принятие менеджером банка личной ответственности за качество анализа степени надежности клиента и кредитные решения.

Основными целями политики в области оценки персонала являются: 1. Унификация и стандартизация подходов к оценке персонала Банка. 2.Определение уровня эффективности деятельности работников Банка в рамках реализации бизнес-задач структурных подразделений и стратегии Банка в целом. 3.Определение уровня соответствия поведенческих проявлений сотрудника корпоративной модели компетенций Банка. 4.Реализация управления по целям и по компетенциям. 5.Выявление пула талантов и формирование кадрового резерва

Принципы: 1.Соответствие оценки стратегическим целям и задачам Банка: сотрудники Банка оцениваются в соответствии с анализом выполнения целей за прошлый период и моделью компетенций, отражающими ценности и стратегические цели Банка.

2.Процесс: Сотрудник проводит самооценку по поставленным целям и по компетенциям. Руководитель и сотрудник согласовывают результаты самооценки. Сотрудник получает от руководителя обратную связь и рекомендации по развитию, дает обратную связь руководителю. 3.Системность: процедура оценки персонала проводится на систематической основе с возможностью сравнения результатов и определения областей развития сотрудника;

4.Прозрачность: наличие для всех сотрудников Банка в открытом доступе информации о сроках, критериях и порядке проведения оценки; 5.Объективность: четкие критерии оценки, использование нескольких субъектов оценки

6.Конфиденциальность: результаты оценки сотрудника являются строго конфиденциальными. Доступ к этой информации имеет только сам оцениваемый сотрудник, его непосредственный и вышестоящие руководители, уполномоченный сотрудник HR. Обмен результатами оценки между сотрудниками не допускается и расценивается, как нарушение трудового распорядка, с возможностью применения последствий, предусмотренных для таких нарушений в Трудовом Кодексе РФ.

Задачи: 1.Построение системы комплексной оценки персонала, отвечающей стратегическим и тактическим целям Банка: - разработка и внедрение механизма оценки по целям; - разработка и внедрение процесса оценки по компетенциям; - разработка и внедрение процесса оценки руководителей 360°;

2.Выявление и систематизация потребностей работников Банка в обучении и развитии;

3.Мотивация персонала на повышение эффективности работы, развитие профессиональных, деловых и личностных качеств для успешного решения бизнес-задач подразделений и реализации стратегии Банка в целом. 4.Коммуникация ценностей и корпоративной модели компетенций Банка. Сотрудник: 1.Выполняет цели и задачи в соответствии с должностной инструкцией и установленными целями;

2.Обеспечивает необходимый уровень проявления корпоративных компетенций при выполнении целей и задач;

3.Обсуждает с руководителем результаты самооценки;

4.Реализует обратную связь от руководителя в работе, личном и профессиональном развитии, и повышении эффективности;

5.Несет ответственность за своевременное предоставление информации по самооценке руководителю. Ответственность: Невыполнение данного требования является прямым неисполнением должностных обязанностей сотрудника и поводом для получения сотрудником минимальной оценки эффективности за текущий период оценки, с возможным применением последствий, предусмотренных Трудовым Кодексом РФ в отношении неисполнения трудовых обязанностей.

СИБ, подразделение ИТ - обеспечивают качественное и своевременное предоставление прав доступа сотрудника к информационным ресурсам Банка в соответствии с политикой в области информационной безопасности: - доступ сотрудника в систему дистанционного обучения; - доступ к модулю «Оценка персонала» системы дистанционного обучения; - полное техническое сопровождение сотрудников в процессе проведения процедуры оценки. Результаты: результаты оценки сотрудников закрепляются в печатной форме, подписываются сотрудником и руководителем и имеют официальный статус для принятия управленческих решений. Процесс оценки сотрудников по модели компетенций: Оценка по модели компетенций представляет собой инструмент для определения соответствия сотрудника ценностям и стратегическими приоритетами банка. Оценка по модели компетенций обязательна для всех сотрудников банка и проводится не реже 1 раза в год.

Для вновь принятых сотрудников данная оценка проводится не ранее окончания испытательного срока и не позднее 6 месяцев с момента приема на работу.

Участниками оценки по модели компетенций являются: - оцениваемый сотрудник (самооценка); - непосредственный руководитель оцениваемого сотрудника;

Процедура оценки по модели компетенций включает следующие этапы:

Подготовительный. 1. За 3 недели до начала оценки HR осуществляет централизованное оповещение сотрудников банка о сроках и этапах оценки. 2. До начала оценки сотрудники должны пройти обучение по технологии оценки по модели компетенций. Обучение является обязательным для всех сотрудников банка и осуществляется с использованием системы e-learning. 3. За 5 рабочих дней до начала оценки в автоматическом режиме происходит определение участников оценки, с направлением на личный электронный адрес каждого участника соответствующего уведомления.

4. В случае невозможности принять участие в оценке по уважительной причине участник оценки в день получения уведомления направляет в адрес ответственного сотрудника HR письмо об исключении его из списка участников оценки либо переносе сроков оценки.

Анализ и интерпретация полученных данных.

1. Заполненные формы сохраняются в системе, при этом происходит автоматический подсчет результатов в соответствии с утвержденными критериями оценки.

2. Оценка сотрудника по компетенциям учитывается в общей оценке сотрудника.

Предоставление обратной связи по результатам оценки. 1. В течение 2-х недель после окончания оценки, руководитель предоставляет оцененному сотруднику обратную связь по итоговым результатам оценки, а также конкретные рекомендации по дальнейшему развитию.

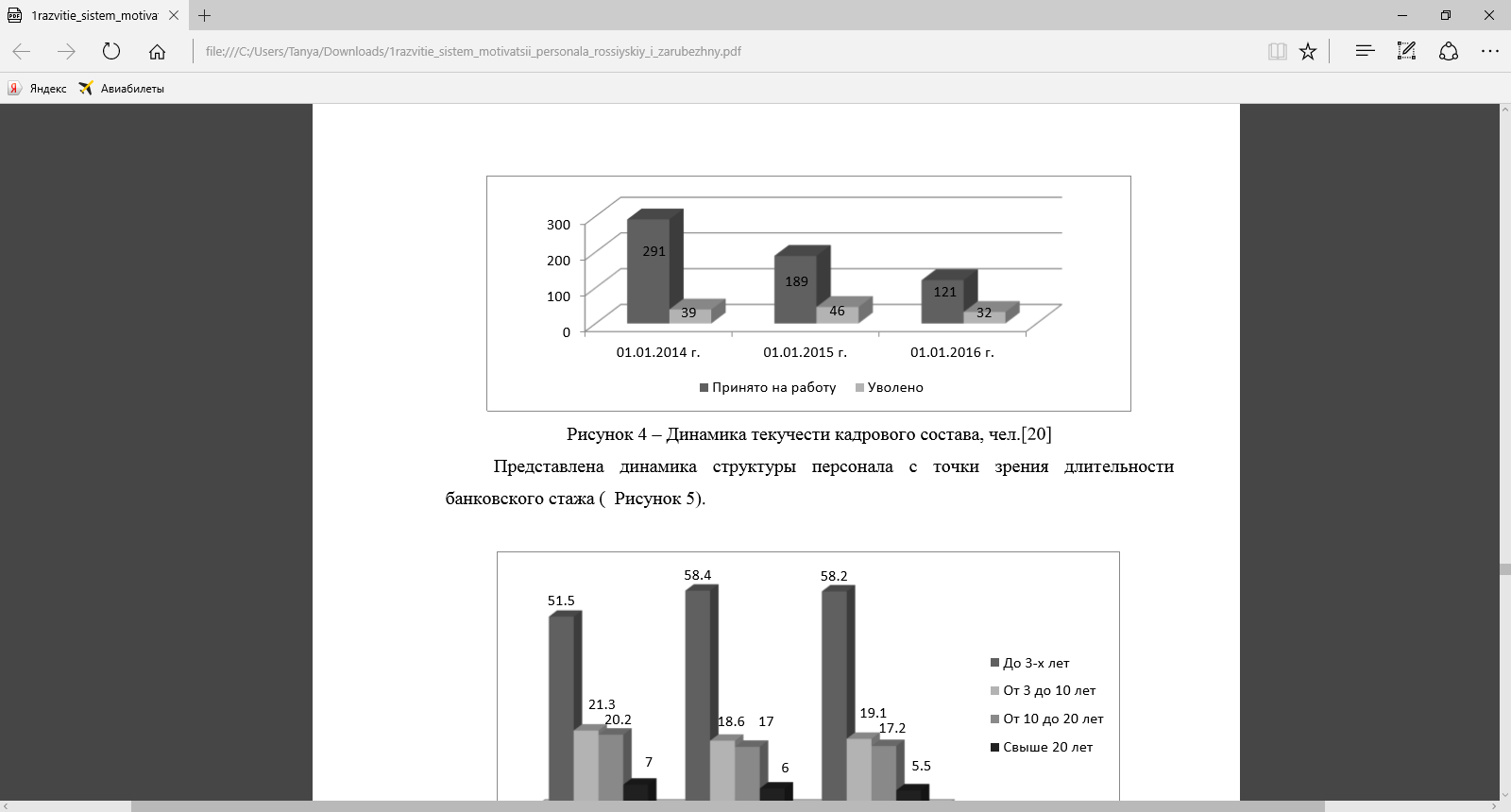

2. По окончанию оценки ответственный сотрудник HR формирует сводный отчет о результатах проведенной оценки. Работники ПАО «Бинбанка» обязаны придерживаться делового стиля в одежде, т.к. внешний вид персонала является одной из самых важных составляющих корпоративной культуры Банка. За нарушение требований применяются дисциплинарные взыскания в соответствии с Правилами внутреннего трудового распорядка. Изображена динамика текучести кадров банка (Рисунок 1).

Исходя из этого можно сделать выводы о снижении текучести в исследуемом периоде. В банке стали меньше принимать и меньше увольнять сотрудников. По итогам 2014 г. на работу принято 189 чел., что на 65% меньше, чем по итогам 2013 г. (291 чел.). За 2015 г. на работу принято 121 чел., что на 64% меньше, чем в 2014 г. Также, несмотря на темпы роста по итогам 2014 г. - 118%, количество уволенных в исследуемом периоде снизилось с 39 до 32 человек. При этом общая численность персонала банка увеличилась в исследуемом периоде на 67,6%.

Рисунок 1 – Динамика текучести кадрового состава, чел.

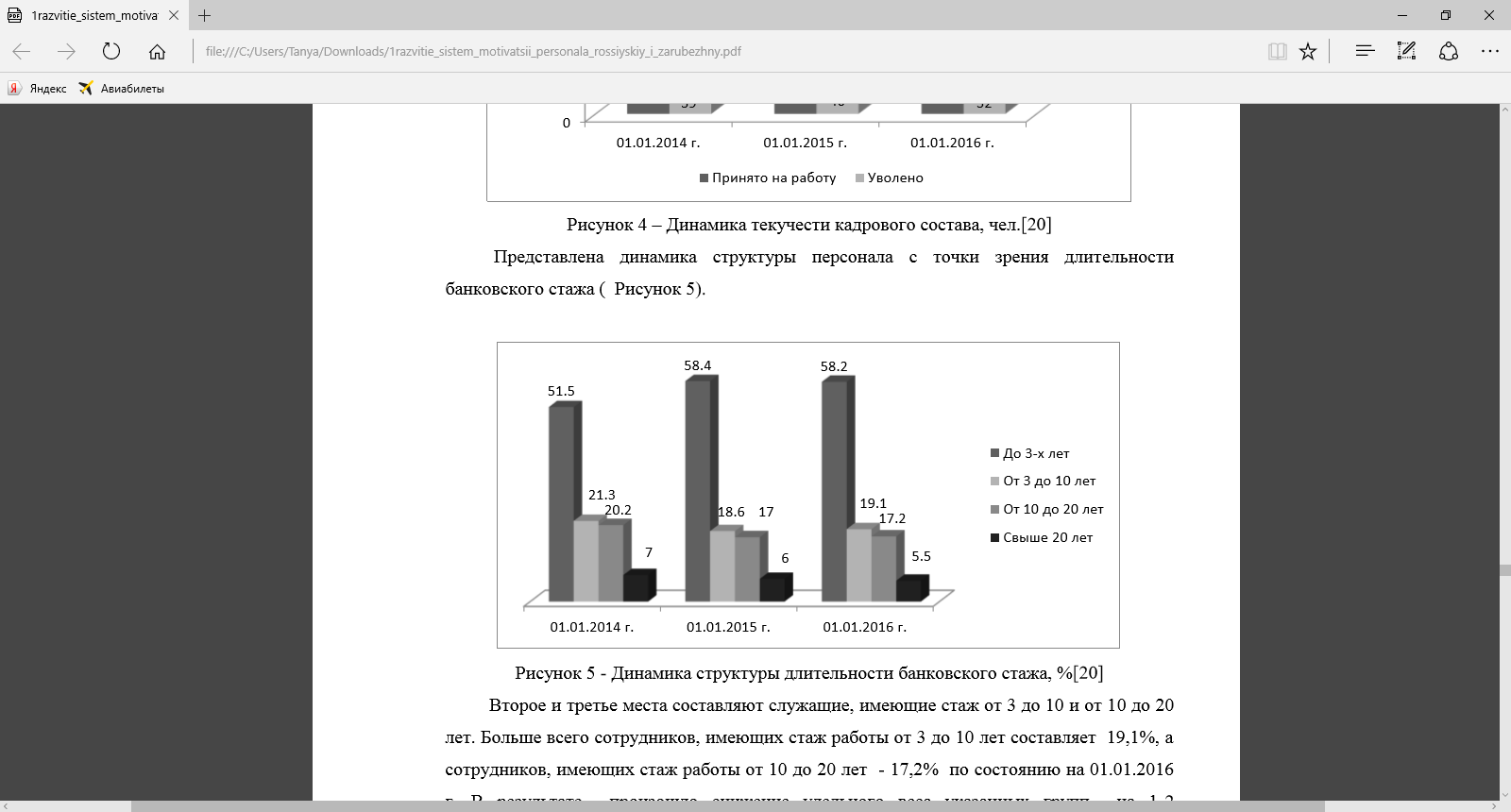

Представлена динамика структуры персонала с точки зрения длительности банковского стажа (Рисунок 2).

Рисунок 2 - Динамика структуры длительности банковского стажа, %

Второе и третье места составляют служащие, имеющие стаж от 3 до 10 и от 10 до 20 лет. Больше всего сотрудников, имеющих стаж работы от 3 до 10 лет составляет 19,1%, а сотрудников, имеющих стаж работы от 10 до 20 лет - 17,2% по состоянию на 01.01.2016 г. В результате произошло снижение удельного веса указанных групп на 1-2 процента. Итак, анализ кадрового состава ПАО «Бинбанк» позволяет сделать выводы о том, что: - наблюдается тенденция снижения текучести кадров; - более половины сотрудников имеют банковских стаж до 3-х лет. Таким образом, мы наблюдаем неоднородность структуры персонала ПАО «Бинбанк» по различным признакам – текучести, стажу работы. С учётом этих особенностей, а также с учетом стратегии развития Банка и специфики банковской деятельности, Банк разрабатывает кадровую политику, в том числе в части управления мотивацией персонала и его стимулирования.

2.2 Функции мотивации персонала ПАО «Бинбанк»

Основным предлагаемым мероприятием является то, что мотивация труда работников в ПАО «Бинбанк» должна строиться на основе факторов, непосредственно зависящих от работников. Независимыми могут быть не стоимостные факторы, ибо на практике от работников действительно не зависят ни условия осуществления операций, ни условия кредитования. Уже поэтому ставить поощрение работников в прямую зависимость от прибыли, полученной Банком было бы ошибочным. Критерии системы материального стимулирования работников Банка не должны быть связанными с прибылью. Второе мероприятие направлено на то, что система материальной заинтересованности работников должна выстраиваться, как система инвестирования работников, настроенная на высокую эффективность объективно критерием оценки и сопоставления результатов и затрат труда. Требуется подход, в соответствии с которым оплата по труду приобретает функцию инвестиций в качестве рабочей силы, то есть инвестиций, которые можно назвать квалитрудовыми.

Такие инвестиции гораздо шире, чем традиционная заработная плата, они не сводятся к ней и не ограничиваются ею. Основной их источник - это конечный доход. Система материального стимулирования нужно ориентировать не на квалификацию, полученную по диплому, а на уровень квалификации выполняемой работы или используемой при принятии решения. Так можно отказаться от повременной оплаты труда и платить работникам жалование за квалификацию, а не за число человеко-часов, проведенных на своем рабочем месте. Выплачивать поощрения за общие результаты предприятия в целом. Под фактической квалификацией понимается способность работника не только выполнять свои обязанности, но и способность участвовать в решении производственных проблем, знать их и разбираться в любом аспекте хозяйственной деятельности своего предприятия. Так, например можно внедрить систему ВСОТэРКа, когда все работники в зависимости от квалификации подразделяются на ряд квалификационных групп. Каждой квалификационной группе соответствует конкретное значение «вилки» соотношений в оплате труда. Естественно, чем выше квалификационная группа, больше значение «вилки» соотношений. Такой механизм организации материального стимулирования обеспечит не только требуемую дифференциацию в оплате труда разного качества, в частности, между рабочими и руководителями, между специалистами разной квалификации, но и, что очень важно, возможность учета реального трудового вклада и фактической результативности труда работника. Вознаграждение работника по данному методу непосредственно зависит от трех условий: его квалификации; фактического трудового вклада; результатов работы Банка. Данная система заработной платы помогает эффективней мотивировать работников к труду, повышая таким образом их личную заинтересованность.

Для улучшения системы материального стимулирования в банке предлагаем включить в нее следующие этапы: - разработка структуры основной заработной платы; - разработка системы дополнительных выплат в соответствии с мотивационными категориями; - разработка механизма распределения бонусов по итогам деятельности компании за год; - разработка системы распределения нематериальных факторов компенсации персонала; - проведение оценки эффективности отдельных элементов компенсационного пакета и комплексной системы стимулирования в целом. Результаты должны были привести к следующим шагам: - предоставление обоснованной программы, представляющей собой комплексную систему взаимосвязанных факторов материального и нематериального стимулирования выбранной категорий персонала компании, методики ее внедрения и управления; - предоставление рекомендаций по перспективному развитию системы стимулирования во всех отделах компании. Таким образом, за счет внедрения улучшенной системы оплаты труда сотрудников филиала банка будет достигнута большая гибкость в вознаграждении сотрудников, будет обеспечена лучшая база для поощрения роста компетентности, критерии для оплаты труда станут более прозрачными. Результатом действия системы стимулирования на предприятии должно быть повышение эффективности деятельности предприятия, чего можно добиться, в свою очередь, за счет повышения эффективности и качества труда каждого работника предприятия.

При этом руководителю нужно руководствоваться необходимостью привлечения и сохранения на длительный срок высококвалифицированных работников, повышения производительности труда и повышения качества выпускаемой продукции, увеличения отдачи от вложений в персонал, повышения заинтересованности работников не только в личных успехах, но и в успехах всего предприятия в целом и, наконец, повышения социального статуса работников. Система стимулирования на предприятии должна четко определять свои цели, устанавливать виды стимулирования в соответствии с достигаемыми результатами, определять систему оценки, период и сроки выплат вознаграждения. Любые виды стимулирования должны быть целевыми и гласными, потому что ожидать от сотрудников улучшения эффективности и качества выполняемой работы можно только тогда, когда они знают, что их труд оплачивается справедливо. Система стимулирования должна соответствовать принципу: оплата должна соответствовать труду. Рассмотрим систему заработной платы в ПАО «Бинбанк». Заработная плата выплачивается сотрудникам дважды в месяц путем перечисления на зарплатную карту аванса 16-го числа и окончательного расчета 1-го числа месяца, следующего за расчетным. Расчетные листки направляются Отделом учета труда и заработной платы персонально каждому сотруднику по электронной почте. В случае, если у сотрудника отсутствует электронная почта, расчетные листки направляются его руководителю. Для получения зарплатных карт сотрудники обращаются в любое отделение банка.

Универсальность: Политика распространяется на весь персонал Банка, в том числе на работающих в Банке по совместительству, внешнему или внутреннему. Открытость: Политика доступна и открыта для ознакомления каждым работником. При этом информация об индивидуальном вознаграждении работников является конфиденциальной и регулируется соответствующими положениями о конфиденциальной информации, и каждый работник несет дисциплинарную ответственность за разглашение информации об уровне своего дохода. Конкурентоспособность: Банк стремится устанавливать размер вознаграждения работника в зависимости от уровня оплаты на конкурентном рынке труда для аналогичных специалистов. Контролируемость: выплаты в рамках системы оплаты труда осуществляются в строгом соответствии с утвержденным бюджетом Банка и в соответствии с правилами формирования премиального фонда в рамках соответствующих программ мотивации. Соразмерность: выплаты в рамках системы оплаты труда соответствуют характеру и масштабу совершаемых Банком операций, результатам деятельности Банка, его структурных подразделений и отдельных категорий персонала, а также уровню и сочетанию принимаемых рисков. Независимость системы внутреннего контроля/управления рисками: размер вознаграждения работников подразделений, осуществляющих внутренний контроль, и подразделений, осуществляющих управление рисками, не зависит от финансового результата структурных подразделений, принимающих решения о совершении банковских операций. В общем объеме вознаграждений, выплачиваемых работникам указанных подразделений, постоянная часть оплаты труда составляет не менее 50 процентов.

Переменную часть, премиальное вознаграждение – негарантированные выплаты стимулирующего характера, размер и периодичность которых определяется соответствующими программами мотивации; Прочие выплаты – доплаты и надбавки (часть заработной платы, выплаты компенсационного или стимулирующего характера, которые устанавливаются в обязательном порядке в соответствии с требованиями трудового законодательства или работодателем самостоятельно в том числе за работу в условиях, отклоняющихся от нормальных, за повышенную интенсивность труда или за другие условия, определенные работодателем). Размер постоянной части оплаты труда работников Банка ориентирован на уровни оплаты труда на конкурентном рынке. Под конкурентным рынком понимаются сопоставимые с Банком кредитные организации, осуществляющие деятельность в городах присутствия Банка. Для различных групп персонала Банк определяет соответствующий конкурентный рынок труда. Порядок установления постоянной части оплаты труда для единоличного исполнительного органа и членов исполнительных органов Банка определяется в соответствии с приложением банка. Постоянная часть оплаты труда для иных работников Банка устанавливается на уровне медианы соответствующего рынка труда. Пересмотр постоянной части оплаты труда работника возможен при одновременном соблюдении следующих условий: - Наличие бюджета фонда оплаты труда для изменения уровня оплаты труда работника; - Соответствие уровня оплаты труда после пересмотра уровню соответствующего конкурентного рынка; - Высокая личная эффективность, подтвержденная фактически (например, результатами оценки работника по целям и компетенциям); Банк проводит регулярный мониторинг изменений заработных плат на рынке труда и принимает необходимые решения с учетом всех принципов, заложенных в системе оплаты труда. Для мониторинга уровней заработных плат на рынке труда, структуры вознаграждения и функционала должностей используются обзоры заработных плат признанных на рынке независимых провайдеров. Принципы планирования, управления и контроля фонда заработной платы:

Фонд заработной платы (ФЗП) формируется в рамках планирования общего бюджета Банка в соответствии с Бюджетной политикой ПАО «Бинбанк» и Порядком по финансовому планированию ПАО «Бинбанк».

Формирование бюджета ФЗП осуществляется с учетом: 1.Текущего уровня заработных плат работников Банка;

2.Среднерыночного уровня заработных плат по вакантным должностям в регионах присутствия Банка;

3.Плановых организационных изменений подразделений (централизация/ децентрализация/ реорганизация);

4.Планового развития филиальной сети или открытия новых направлений бизнеса Банка;

5.Планового графика выхода на работу работников, находящихся в отпуске по беременности и родам/ в отпуске по уходу за ребенком; 6.Планового закрытия вакансий.

Основанием для внесения изменений в бюджет ФЗП могут являться: 1.Организационно-структурные изменения, в том числе ликвидация или открытие новых подразделений, реструктуризация, централизация процессов, добавление или исключение штатных единиц из штатного расписания; 2.Изменения положений Политики оплаты труда работников ПАО «Бинбанк», обусловленные:

3.Внутренними причинами (в том числе решения Совета директоров Банка в части изменения общих принципов системы оплаты труда или ее отдельных элементов);

4.Внешними причинами (в том числе изменение законодательства в области регулирования оплаты труда и социального обеспечения, порядка применения региональных коэффициентов и надбавок).

5.Развитие филиальной сети или открытие новых направлений бизнеса Банка.

Контроль использования ФЗП осуществляет руководитель Блока организационного развития и управления персоналом с учетом бюджетных целей, устанавливаемых в бюджете Банка, а также на основе положений Политики оплаты труда ПАО «Бинбанк». Контроль использования ФЗП осуществляется в виде текущего контроля (согласование кадровых и организационно-структурных изменений, ведущих к изменению ФЗП, предложений по установлению работникам Банка выплат в соответствии с п.1.3.3, изменений структуры оплаты труда отдельных подразделений или категорий работников, выплат переменного вознаграждения) и последующего контроля в форме отчетов о фактическом использовании средств ФЗП за соответствующий период. Отдел компенсаций и организационно-функционального анализа ежемесячно проводит анализ использования фактического ФЗП, готовит отчет о его исполнении и направляет ежемесячно в Департамент финансового планирования и контроля в соответствии со Стандартом подготовки Книги управленческой отчетности ПАО «Бинбанк». Управление и контроль фонда оплаты труда, являющегося частью ФЗП, осуществляется в соответствии с Приложением к Бюджетной политике ПАО «Бинбанк».

Переменную часть, премиальное вознаграждение – негарантированные выплаты стимулирующего характера, размер и периодичность которых определяется соответствующими программами мотивации; Переменная часть оплаты труда в Банке регулируется отдельными программами ПВ, которые разрабатываются для различных категорий персонала или отдельных подразделений. Программы премиального вознаграждения включают: - Общую программу мотивации работников Банка, которая распространяется на работников подразделений, в отношении которых не действуют специальные программы ПВ; - Специальные программы, которые разрабатываются для отдельных подразделений и/или категорий персонала, прежде всего продающего, если особенности его работы предполагают иную по сравнению с общебанковской периодичность оценки результатов или иное соотношение постоянной и переменной частей вознаграждения (например, более высокую долю переменных выплат в общем объеме вознаграждения). В рамках специальных программ ПВ для каждой должности устанавливается база премирования (например, в виде процента от постоянной части оплаты труда или в виде доли от финансового результата подразделения), ключевые показатели эффективности, которые соответствуют уровню персональной ответственности и степени влияния на результат. Кроме того, в каждой специальной программе ПВ определены свои показатели рисков и качества активов, применимые для конкретного подразделения Банка. - Программы ПВ, внедряемые в Банке, регулируются Методикой разработки программ переменного вознаграждения ПАО «Бинбанк», разработанной на основе принципов, изложенных в настоящей Политике, и утверждаемой Председателем Правления Банка.

- Конечной целью внедрения программ ПВ является повышение эффективности Банка. Программы, действующие для различных категорий персонала, нацелены на стимулирование работников к достижению запланированных результатов, в конечном итоге обеспечивающих выполнение бизнес-целей Банка.

- Системный подход к организации ПВ в Банке влияет на эффективность, обеспечивая:

- Приоритезацию: проясняются важнейшие задачи и действия, которые работники должны выполнить, чтобы внести вклад в эффективную работу своего подразделения и Банка в целом; путем расстановки целей и разработки показателей выявляются приоритеты;

- Согласованность действий: задачи детализируются от уровня стратегических задач Банка через уровень функционального подразделения до отдельных работников;

- Признание результата: выплаченное переменное вознаграждение выражает поощрение за достигнутые результаты и за соответствие корпоративным ценностям, тем самым обеспечивая справедливость оплаты труда.

- Расчет и начисление переменной части оплаты труда работникам осуществляется в строгом соответствии с условиями, определенными в соответствующей программе ПВ, а также с утвержденным бюджетом и принципами формирования премиальных фондов.

- На работника Банка распространяется только одна программа ПВ – либо общая, либо специальная.

- Работникам, имеющим в отчетном периоде действующее дисциплинарное взыскание, переменная часть оплаты труда за данный отчетный период не начисляется. Работникам Банка предоставляются компенсационные выплаты (денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей) и льготы (материальные или нематериальные привилегии) в соответствии с требованиями действующего трудового законодательства РФ.

Банк по своему усмотрению может устанавливать дополнительные виды компенсационных выплат и элементы неденежного вознаграждения в целях дополнительной социальной защиты персонала, удержания работников и повышения конкурентоспособности вознаграждения в целом. К системе компенсаций и льгот также относятся социальные гарантии, т.е. выплаты компенсационного характера, предоставляемые работодателем в соответствии с требованиями действующего законодательства РФ в рамках обязательного социального страхования работников. Переменное вознаграждение сотрудников, определенное в соответствии с Программой, является негарантированной выплатой стимулирующего характера и рассчитывается с учетом предусмотренного законодательством РФ районного регулирования (районных коэффициентов и северных процентных надбавок) и до вычета НДФЛ.

Переменное вознаграждение сотрудников рассчитывается на полугодовой основе по окончании отчетного периода (календарного полугодия) после подведения итогов за данный отчетный период ( Табл. 1). Размер переменного вознаграждения сотрудника рассчитывается по следующей формуле: ПВ = БП * ЦРВ * КРБ * КРС, где ПВ – размер переменного вознаграждения сотрудника за отчетный период БП – база премирования – сумма заработной платы сотрудника за отчетный период ЦРВ – целевой размер вознаграждения в процентах от базы премирования

Таблица 1

Размер вознаграждений по должностям

|

Должности |

Целевой размер вознаграждения |

|

Руководители структурных подразделений |

25% |

|

Должности, не относящиеся к руководителям структурных подразделений |

16% |

|

Типовые/ массовые должности |

10% |

КРБ – коэффициент результативности Банка в отчетном периоде, рассчитывается как процент выполнения Банком плановых значений ключевых показателей эффективности (КПЭ) ( Табл.2) в отчетном периоде по следующеq формуле:

КРБ = ∑(КПЭ*вес КПЭ)

Таблица 2

Ключевые показатели эффективности

|

КПЭi Банка |

Вес КПЭi (2014 г.) |

Вес КПЭi (после 2014 г.) |

|

Прибыль до налогов |

60% |

50% |

|

Коэффициент выполнения плана по CIR Банка |

40% |

25% |

|

Рентабельность капитала |

25% |

В случае выполнения хотя бы одного планового КПЭ Банка за отчетный период менее чем на 25%, переменное вознаграждение сотрудникам за данный отчетный период не начисляется. КРС – коэффициент результативности сотрудника, его подразделения и Блока (либо подразделения первого уровня подчинения Председателю Правления) в отчетном периоде, рассчитывается как процент выполнения целей (показателей) сотрудником, его подразделением и Блоком и степени проявления корпоративных компетенций сотрудником в отчетном периоде.

При этом если цели (показатели) Блока за отчетный период выполнены менее чем на 50%, переменное вознаграждение сотрудникам такого Блока за данный отчетный период не начисляется.

Непосредственный руководитель сотрудника может принять решение о корректировке размера его переменного вознаграждения (вплоть до обнуления) при наличии аргументированных обоснований и согласования Заместителя Председателя Правления, курирующего Департамент по работе с персоналом, и курирующего руководителя высшего уровня.

Главный эффект корпоративных мероприятий – это возможность неформального общения сотрудников, усиление как горизонтальных, так и вертикальных коммуникаций и взаимодействий посредством личных контактов с коллегами из других подразделений/отделений и, как следствие, более оперативное решение вопросов в ходе работы.

Заключение

Мотивация представляет собой динамическую систему взаимодействующих между собой внутренних факторов, вызывающих и направляющих ориентированное на достижение цели поведение человека. Мотивация труда является важнейшим фактором результативности работы. Процесс мотивации очень сложен и неоднозначен вследствие воздействия различных факторов на этот процесс. К таковым факторам можно отнести: неочевидность мотивов, изменчивость мотивационного процесса, различие мотивационных структур отдельных людей. Мотивационный механизм является одним из компонентов механизма заинтересованности в достижении максимальных экономических и социальных результатов предпринимательской деятельности. Он включает в себя различные формы, виды, методы организации мотивационных отношений, образующие конструкцию механизма мотивации, которая приводится в движение путем установления количественных параметров каждого его элемента. При его формировании необходимо придерживаться ряда системных принципов. Для создания действительно эффективного механизма мотивации необходимо гармонично увязать между собой идеологические, социальные и материальные мотивирующие факторы. Проблемы, связанные с усилением воздействия стимулирования на результаты труда, особенно остро стоят в сфере, использующей высококвалифицированный и интеллектуальный труд работников. Поэтому особенно важно соответствующим образом подходить к вопросу мотивации труда банковских работников. Интенсивное развитие банков, в условиях жесткой конкуренции, требует от работников повышенной производительности, освоение новых (более эффективных) технологий и качественного предоставления банковских услуг. Система стимулирования труда банковских работников должна сочетать интересы банка в целом, отдельных подразделений и конкретных сотрудников и стимулировать достижение высоких финансовых результатов работы банка. А правильное сочетание материальных и нематериальаных рычагов стимулирования будет способствовать созданию эффективной системы стимулирования труда.

В основе банковской работы — нацеленные на развитие и достижение результата сотрудники, и есть та движущая сила, обеспечивающая эффективную деятельность и успех банка.

Список использованных источников

- Акмаева Р. Менеджмент организации на основе принятия новой управленческой парадигмы / Р. Акмаева // Проблемы теории и практики управления. -2006.-№11.-C. 98–107. – (Менеджмент и маркетинг). – ISSN 0234–4505.

- Алексеева Н. Стандарты общественных услуг в анализе эффективности управления в общественном секторе экономики / Н. Алексеева // Проблемы теории и практики управления. – 2007. – №9. – C. 83–89. – (Менеджмент и маркетинг). – ISSN 0234–4505

- Базылев И.В. Вопросы карьерного роста персонала на малом предприятии / И.В. Базылев // Менеджмент в России и за рубежом, 2007. – №2. – C. 132–134. – (Управление персоналом). – ISSN1028–5857

- Вершигора Е.Е. Менеджмент: учебное пособие / Е.Е. Вершигора. – 2-е изд., перераб. И доп. – Москва: ИНФРА-М, 2006. – 281 с. – (Высшее образование). – ISBN 5–16–000528–5

- Веснин В.Р. Менеджмент: учебник / В.Р. Веснин. – 3-е изд., перераб. и доп. – Москва: Проспект, 2007. – 502 с. – ISBN 5–482–01208–5. – ISBN 978–5–482–01208–6

- Глухов В.В. Менеджмент: учебник для вузов / В.В. Глухов. – 3-е изд. – Санкт-Петербург: Питер, 2007. – 600 с – (Учебник для вузов). – ISBN 5–88782–193–0

- Гордин В.Э. Менеджмент в сфере услуг: учебник / В.Э. Гордин, М.Д. Сущинская. – Санкт-Петербург: Бизнес-пресса, 2007. – 267 с. – ISBN 5–8110–0118–5

- Максименко Г.Б. Менеджмент: учебное пособие / Г.Б. Максименко. – 2-е изд., перераб. и доп. – Москва: Дашков и К, 2007. – 363 с. – ISBN 5–91131–262-Х

- Маслов В.И. Концептуальные установки менеджмента / В.И. Маслов // Менеджмент в России и за рубежом. – 2007. – №1. – С. 3–19. – (Теория менеджмента).

- Мацута В.Д. Менеджмент качества как одно из условий успешного бизнеса / В.Д. Мацута // Методы менеджмента качества. – 2007. – №1. – С. 52–55. – (Наша информация) (Конференция)

- Менеджмент: учебное пособие для вузов / под. ред. В.В. Лукашевича, Н.И. Астаховой. – Москва: Юниты, 2007. – 254 с. – (Высшее профессиональное образование). – ISBN 5–238–00764–7

- Одинцов А.А. Менеджмент организации: введение в специальность: учебное пособие / А.А. Одинцов. – Москва: Академия, 2007. – 238, [1] с. – ISBN 978–5–7695–3612–0

- Пономарёв М. Менеджмент персонала. Оценка управленческих кадров организации: цели и методы / М. Пономарёв // Консультант директора. – 2006. – №15. – С. 22–27. – (Управление персоналом).

- Попов А.В. Менеджмент как политико-управленческая технология и научная дисциплина: взгляд политолога / А.В. Попов // Вестник Московского университета. Сер. 12, Политические науки. – 2006. – №1. – С. 21–27. – (Актуальные проблемы политической науки). – ISSN не указан

- Шадрин А. Менеджмент на основе международных стандартов / А. Шадрин // Проблемы теории и практики управления. – 2006. – №4. – С. 17–24. – (Концептуальные основы управления).

- Управление миграционными процессами. (Понятие и теоретические модели миграции)

- Процессы принятия решений в организации(«Атекс»)

- Проблема лидерства. Стили руководства.

- Информационное обеспечение оперативно-розыскной деятельности. (ПОНЯТИЕ ИНФОРМАЦИИ В ОРГАНАХ ВНУТРЕННИХ ДЕЛ, ЕЕ НАЗНАЧЕНИЕ И СТРУКТУРА)

- Индивидуальное предпринимательство в Российской Федерации

- Рынок ценных бумаг (рынка ценных бумаг в России,)

- Правовое регулирование рекламной деятельности (Правовое регулирование рекламной деятельности)

- Понятие и виды наследования в мире

- Организация и управление процессами продажи предприятий в условиях конкуренции (Теоретические аспекты управления продажами коммерческого предприятия )

- История возникновения и развития коммерции и предпринимательства за рубежом и в России (Российское предпринимательство во второй половине XIX – начало XX в.в)

- Бренд как конкурентное преимущество компании (альянс организации)

- Оценка эффективности технологий мотивации персонала в ГО УМЧС