Объективное и всестороннее изучение и исследование гражданско-правового положения индивидуального предпринимателя в Российской Федерации.

Содержание:

Введение

Актуальность темы курсовой работы заключается в необходимости постоянного изучения и совершенствования теоретических и практических аспектов гражданско-правового положения индивидуальных предпринимателей в Российской Федерации ввиду того, что в последнее время осуществление коммерческой деятельности индивидуальными предпринимателями приобретает все большее распространение, при этом осуществление предпринимательской деятельности происходит в условиях постоянно меняющегося, во многих случаях не в лучшую сторону, в нашей стране законодательства.

В настоящее время исследуемая тематика разработана недостаточно. Большое внимание в научной и учебной литературе уделено вопросам осуществления предпринимательской деятельности юридическими лицами. Моменты же, связанные с регулированием деятельности индивидуальных предпринимателей, недостаточно разработаны, так как ранее, да и сейчас, данным вопросам уделялось не так много внимания. Практически не изучены и не разработаны с научной точки зрения вопросы, связанные с защитой прав и законных интересов индивидуальных предпринимателей, что не может не отразиться на стабильном и уверенном развитии малого предпринимательства в России.

Вести предпринимательскую деятельность как ИП могут совершеннолетние граждане, не имеющие психических и других заболеваний, влияющих на дееспособность (для некоторых видов деятельности – не имеющие судимости). Несовершеннолетние от 14 до 18 лет могут зарегистрировать ИП с согласия законных представителей или получив эмансипацию – признание дееспособности органами опеки или судом.

Попадая под один из критериев, открыть ИП вправе: иностранные граждане, имеющие временную регистрацию или прописку на территории РФ, и лица без гражданства (апатриды), женщины в декретном отпуске, пенсионеры, учредители ООО и официально трудоустроенные граждане, не работающие на государственной службе.

С 1 января 2019 года вступили в силу новые законы, касающиеся предпринимательской деятельности.

Самый ожидаемый — введение режима самозанятости в 4 субъектах РФ: Москве, Московской и Калужской областях, Татарстане. Но кроме него есть и другие новшества. Расскажем о них подробнее.

Объектом исследования является процесс осуществления гражданами предпринимательской деятельности без образования юридического лица, регламентированный нормами и понятиями гражданского, налогового, административного и уголовного права.

Предметом исследования являются нормы и институты гражданского, налогового, административного и уголовного права, законодательная и правоприменительная практика, материалы судебной практики Верховного Суда России, Высшего Арбиражного Суда России.

Целью данной работы является объективное и всестороннее изучение и исследование гражданско-правового положения индивидуального предпринимателя в Российской Федерации.

В соответствии с поставленной целью решаются следующие задачи:

- рассмотреть понятие и признаки предпринимательской деятельности, уделяя внимание отдельным особенностям современного подхода к характеристке предпринимательской деятельности;

- раскрыть понятие и правовой статус индивидуального предпринимателя в Российской Федерации;

- изучить и дать общую характеристику правового режима имущества предпринимателя в неразрывной связи с его гражданско-правовой ответственностью;

- рассмотреть правовые основы и порядок государственной регистрации индивидуального предпринимателя, в частности, уделяя особое внимание особенностям прекращения деятельности в качестве индивидуального предпринимателя;

Глава 1. Общая характеристика гражданско-правового положения индивидуального предпринимателя

1.1 Понятие и признаки предпринимательской деятельности

Интересный исторический экскурс в теорию предпринимательства поможет понять правовую сущность и признаки предпринимательской деятельности. Оказывается, с экономической точки зрения предпринимательство немыслимо без таких составляющих, как творчество, деловитость, инициативность, новаторство, хозяйственный риск, ответственность. В немалой степени оно основано на самоутверждении личности в процессе такой деятельности, стремлении к свободе и самореализации. Также нельзя обойти и такой вопрос: в какой степени экономические представления о предпринимательстве совпадают с юридическими, насколько выводы ученых-экономистов повлияли на развитие цивилистических представлений о предпринимательстве?

Свободная экономическая деятельность, характерная для эффективно функционирующей рыночной системы хозяйствования, подразумевает экономическую обособленность рыночных субъектов, наличие частной собственности, свободного доступа к предпринимательской деятельности, неограниченного количества субъектов предпринимательства, свободную конкуренцию между ними и т.д. Иными словами, свободное предпринимательство является основой рыночной экономики. Чтобы выявить его экономическую и юридическую сущность, обратимся к мировому и отечественному опыту исследования данного явления, и прежде всего к экономической теории предпринимательства.

Приоритет в данной области принадлежит экономистам Запада, которые и заложили основы теории предпринимательства. Отечественная же экономическая наука до недавнего времени, если и рассматривала проблемы развития предпринимательства, то исключительно в связи с критикой тех или иных буржуазных теорий. Лишь с начала 1990-х годов в связи с появлением перспектив создания рыночной экономики в России отечественные экономисты обратились к проблемам предпринимательства. Однако до настоящего времени эта тематика остается слабо разработанной.

Анализ зарубежной экономической литературы по теории предпринимательства показывает, что при определении его экономической сущности авторы, как правило, отталкиваются от характеристики категории «предприниматель». В числе первых исследователей проблем предпринимательства традиционно называют Р. Кантильона и А. Смита. Считается, что термин "предпринимательство" был впервые введен в оборот в ХVIII в. Р. Кантильоном, в понимании которого предприниматель - это субъект, который наделен особыми способностями предвидеть, рисковать, брать на себя всю полноту ответственности за принимаемые решения не только в стандартных ситуациях, но и в обстоятельствах рисковых, в том числе в инновациях. При этом подобные субъекты, по его мнению, не обязательно должны быть собственниками функционирующего капитала.

В отличие от Р. Кантильона, основатель классической школы политической экономии А. Смит предпринимателем называл собственника капитала, а целью предпринимательской деятельности считал получение предпринимательского дохода.

Весьма заметен вклад в развитие теории предпринимательства И. Тюнена, охарактеризовавшего предпринимателя как обладателя особых качеств: он должен уметь рисковать, принимать нестандартные решения и отвечать за свои действия, а потому может претендовать на незапланированный (непредсказуемый) доход. И. Тюнен считал, что предприниматель не обязательно является инноватором. Главную предпринимательскую функцию он связывал с несением бремени риска и неопределенности в процессе экономического развития.

Одним из первых российских авторов, исследовавших проблемы предпринимательства, был И.Т. Посошков, который в своих работах рассматривал предпринимательство в качестве решающего условия социально-экономического развития России, повышения благосостояния государства и его граждан.

В советский период проблемам выявления сущности предпринимательства не уделялось должного внимания. Объясняется это тем, что с 1929 г. в связи с полным огосударствлением экономики в России свободное предпринимательство было объявлено нелегитимным. В работах В.И. Ленина, И.В. Сталина оно рассматривалось как угроза социалистическому строю. К факторам успешного хозяйствования эти политические деятели относили развитие социалистической предприимчивости и социалистического соревнования.

Ситуация начала медленно меняться лишь во второй половине 1980-х годов, но лишь после 1991 г. стали создаваться необходимые идеологические, политические и правовые основы для возрождения предпринимательства.

В большинстве трудов отечественных ученых-экономистов рассмотрение сущности данного явления подменяется выявлением отдельных черт (признаков) предпринимательства и его целей. Определение предпринимательства нередко излишне упрощается, как, например, в следующей формулировке: это «инициативная самостоятельная деятельность граждан, направленная на получение прибыли или личного дохода, осуществляемая от своего имени, под свою имущественную ответственность или от имени и под юридическую ответственность юридического лица».

В работах российский экономистов, например, В.В. Радаева, В.Е. Савченко, представлен иной подход к понятию предпринимательства, близкий по своей сущности к позициям зарубежных авторов - основоположников теории предпринимательства. Так, по мнению В.Е. Савченко, предпринимательство нельзя приравнивать к обычному бизнесу, это особый вид бизнеса, целью которого является получение не просто прибыли, а сверхприбыли, т.е. предпринимательского дохода. Такой доход становится возможным благодаря наличию у предпринимателя особых способностей, которые позволяют ему принимать нестандартные, новаторские решения не только в привычных, но и особенно в неопределенных ситуациях; генерировать новые производственные и коммерческие идеи, оценивать их перспективы с точки зрения получения дополнительного дохода. Предприниматель лучше других определяет рынок, на котором выгоднее всего закупить средства производства, точнее «угадывает» на какой продукт, в какое время, на каком сегменте рынка возникнет платежеспособный спрос. В процессе своей деятельности он не избегает риска, сознательно идет на него, чтобы получить больший доход, чем другие, как своеобразную компенсацию за этот риск.

Итак, с точки зрения экономической предпринимательство - понятие емкое. Оно вбирает в себя такие составляющие, как творчество, деловитость, инициативность, новаторство, хозяйственный риск, ответственность. К признакам предпринимательства современные российские экономисты в отдельных случаях относят наличие права собственности на средства производства. Однако обладание правом собственности - это не особый признак предпринимательства, а способ материализации независимости, самостоятельности хозяйствующих субъектов.

Движущим мотивом предпринимательской деятельности является, прежде всего, получение - в результате осуществления описанных ранее предпринимательских функций - предпринимательского дохода, который используется для дальнейшего развития этой деятельности и самообогащения. Это чисто экономические мотивы. В литературе все чаще отмечают и другой фактор - самоутверждение личности в процессе такой деятельности, стремление к свободе и самореализации, чувство удовлетворения, которое испытывает субъект от занятия свободным предпринимательством. Последним нельзя пренебрегать, давая сущностную характеристику предпринимательской деятельности и ее мотивам, ибо предприниматель, стремящийся к собственному успеху, одновременно является ускорителем общественных отношений.

С учетом изложенного правомерен вопрос: в какой степени экономические представления о предпринимательстве совпадают с юридическими, насколько выводы ученых-экономистов повлияли на развитие цивилистических представлений о предпринимательстве, его правовых признаках, круге субъектов и особенностях осуществления такой деятельности.

Представляется, что при разработке действующего российского гражданского законодательства мнения зарубежных и российских экономистов не были в достаточной мере учтены. Нельзя не отметить, что для экономистов и юристов издавна были характерны неодинаковые подходы к торговле, предпринимательству. При этом в разные периоды развития общества такие расхождения то увеличивались, то уменьшались. Так, Г.Ф. Шершеневич отмечал, что экономисты понимают под торговлей «деятельность, имеющую своей целью посредничество между производителем и потребителем при обращении материальных благ». При этом он делал вывод о том, что «экономически торговля определяется теми границами, какие намечает наука, группирующая явления по характерным признакам. Юридически торговля определяется теми границами, какие ставит в данное время законодатель». А потому эти границы подвижны и в пространстве, и во времени.

Становление правовой основы предпринимательства в современной России связано с принятием Закона РСФСР от 25 декабря 1990 г. «О предприятиях и предпринимательской деятельности». Предпринимательская деятельность рассматривалась как «инициативная, самостоятельная деятельность граждан и их объединений, направленная на получение прибыли». Данной формулировкой предпринимательство было приравнено к обычной хозяйственной деятельности.

В последующий период юридическое понимание предпринимательства претерпело существенные изменения. Так, в Гражданском кодексе РФ (далее по тексту – ГК РФ) дано несколько уточненное понятие предпринимательства как самостоятельной, осуществляемой на свой риск деятельности, направленной на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке (ст. 2).

С учетом приведенного определения в научной литературе выделяются следующие правовые признаки предпринимательской деятельности:

- систематическое получение прибыли как цель предпринимательства;

- самостоятельность предпринимателя в осуществлении этой деятельности;

- предпринимательский риск;

- имущественная ответственность предпринимателя;

- осуществление такой деятельности лицом, зарегистрированным в качестве предпринимателя в установленном порядке.

При этом в юридической литературе представлены различные подходы к выявлению признаков предпринимательства.

По мнению В.Ф. Попондопуло, безусловным, специальным характером обладают такие признаки предпринимательства, как направленность этой деятельности на получение прибыли и ее государственная регистрация. Остальные характеристики, считает данный автор, присущи предпринимательству так же, как и любой другой свободной деятельности, основанной на собственном интересе, свободе воли, выборе цели, средств и способов ее достижения. К таким общим (родовым) признакам В.Ф. Попондопуло относит инициативность, самостоятельность, риск и ответственность.

В.В. Ровным предлагаются иные методики разграничения признаков предпринимательства. Согласно первой из них, все признаки данного явления, исходя из вероятности их присутствия в нем, подразделяются на обязательные (риск, направленность на получение прибыли, систематизм) и факультативные (самостоятельность, государственная регистрация предпринимателя). В силу второй методики все признаки предпринимательства рассматриваются по их относимости к объекту, субъектному составу, а также к объективной и субъективной стороне данного явления. Под субъектом и объектом предпринимательской деятельности автор понимает «самих предпринимателей и прибыль, к которой устремлена вся их деятельность». Объективную сторону такой деятельности автор характеризует двумя совокупными признаками: торговыми сделками как обусловливающими ее юридическими основаниями и систематизмом (промыслом) - функциональным звеном, связывающим торговые сделки. Субъективную сторону предпринимательской деятельности характеризуют: риск; самостоятельность; целевая направленность.

Признавая допустимость рассмотренных подходов к выявлению признаков предпринимательства, нельзя не обратить внимание на следующие моменты. Так, В.Ф. Попондопуло, выделяя признаки, индивидуализирующие предпринимательскую деятельность и отличающие ее от любой иной свободной деятельности, не учитывает те специфические черты, которые характеризуют ее как хозяйствование в определенной сфере (производственной, торговой, посреднической и т.п.). В.В. Ровный, раскрывая объективную сторону предпринимательской деятельности, ограничивает ее двумя совокупными признаками: торговыми сделками и систематизмом.

Нетрудно заметить, что при выявлении характеристик изучаемого явления упомянутые авторы фактически ориентируются на те признаки предпринимательства, которые нашли законодательное закрепление. Этого не отрицает, например, В.В. Ровный, объясняя данное обстоятельство конкретно-научными целями исследования.

Представляется, что совокупность указанных признаков определяет, но не всегда в достаточной мере раскрывает сущность предпринимательской деятельности.

Самым существенным для понимания предпринимательства, думается, следует считать положение, закрепленное в ч. 2 ст. 34 Конституции РФ, согласно которому предпринимательская деятельность рассматривается как разновидность экономической. В связи с этим необходимо определить соотношение таких понятий как «экономическая деятельность», «хозяйственная деятельность» и «предпринимательская деятельность».

Ряд авторов, исходящих из того, что предпринимательская деятельность есть разновидность хозяйственной, по направленности на извлечение прибыли выделяют предпринимательскую деятельность из категории хозяйственной деятельности по производству и реализации материальных благ. В частности, В.В. Лаптев рассматривает хозяйственную деятельность как понятие более широкое, чем предпринимательская деятельность, однако, по его мнению, «при переходе к рыночной экономике хозяйственная деятельность, как правило, становится деятельностью предпринимательской».

Современная российская экономическая теория практически любые связи в процессе производства, обмена, распределения и потребления материальных благ чаще всего называет экономическими, иногда - хозяйственными или экономическими (хозяйственными). Поэтому было бы разумно, раскрывая сущность предпринимательства, говорить о нем как об экономической деятельности. Характеристика предпринимательства как экономической деятельности фиксирует общие признаки, присущие любому его виду и форме, а характеристика предпринимательства как хозяйственной деятельности отражает его специфические особенности в зависимости от сферы деятельности. К общим признакам, определяющим предпринимательство как экономическую деятельность, следует отнести инициативность, самостоятельность, риск, ответственность, систематизм, направленность на получение прибыли. Специфика предпринимательства как хозяйственной деятельности в сфере поставок товаров (включая их производство, закупку, поставку), выполнения работ, оказания услуг требует выделения характеризующих его специальных признаков, прежде всего таких, как новаторство, профессионализм.

Законодательное закрепление указанных черт позволит отразить подход к субъектам предпринимательской деятельности как к лицам, обладающим особыми способностями в сфере организации и управления всем процессом создания предпринимательского дохода, «во многом оригинальными и зачастую даже уникальными».

Подобное предложение не противоречит идее, заложенной законодателем в ГК РФ. Так, по мнению А.Л. Маковского, руководителя группы ученых - разработчиков ГК РФ, «кодекс относится к предпринимателю как к профессионалу, как к тому, кто, действуя в обороте, знает больше и может больше, и с кого соответственно должен быть и больший спрос, чем с обычного гражданина или с некоммерческой организации».

Существует мнение, согласно которому прохождение субъектами предпринимательства государственной регистрации или получение ими в надлежащих случаях разрешения (лицензии) свидетельствуют о профессиональном характере этой деятельности. С такой позицией вряд ли можно согласиться.

Данное требование в большей степени обусловливается необходимостью государственного контроля над осуществлением указанной деятельности в интересах общества.

Проблемы развития предпринимательской деятельности как основы рыночных отношений требуют дополнительного комплексного экономико-правового исследования, результаты которого необходимо использовать для дальнейшего совершенствования законодательства.

1.2 Понятие и правовой статус индивидуального предпринимателя

Индивидуальные предприниматели - это граждане РФ, иностранные граждане и лица без гражданства, занимающиеся в установленном законодательством порядке предпринимательской деятельностью без образования юридического лица. Это общее положение о праве на предпринимательскую деятельность сформулировано в ст. 18, 23 ГК РФ.

В литературе было высказано мнение о том, что понятия «предприниматель без образования юридического лица» и «индивидуальный предприниматель» не совпадают. Предпринимательская деятельность как экономическое явление может осуществляться физическим лицом и без государственной регистрации. Например, в силу п. 4 ст. 23 ГК РФ гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица с нарушением требований п. 1 настоящей статьи, не вправе ссылаться в отношении заключенных им при этом сделок на то, что он не является предпринимателем. Суд может применить к таким сделкам правила Кодекса об обязательствах, связанных с осуществлением предпринимательской деятельности.

Кроме того, к предпринимателям без образования юридического лица некоторые ученые относят и так называемых частнопрактикующих лиц (адвокатов, детективов, нотариусов). Хотя действующее законодательство не рассматривает нотариальную и адвокатскую деятельность в качестве предпринимательской.

Вместе с тем согласно п. 2 ст. 11 Налогового кодека Российской Федерации (далее по тексту – НК РФ) в контексте данного Кодекса под индивидуальными предпринимателями понимаются не только физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, но и частные нотариусы, частные охранники, частные детективы. Такая формулировка порождает справедливый вопрос о возможности применения норм налогового законодательства к частнопрактикующим лицам без учета специфики характера адвокатской и нотариальной деятельности. Именно такой вопрос возник в практике Конституционного Суда РФ по жалобе гражданки Г.Ю. Притулы, нотариуса.

По мнению Конституционного Суда РФ, анализ оспариваемого положения в нормативном единстве с другими положениями ст. 11 НК РФ свидетельствует, что некоторые межотраслевые понятия, в том числе понятие «индивидуальные предприниматели», употребляются в специальном значении исключительно для целей данного Кодекса. Причем в группу субъектов налоговых отношений, объединенных родовым понятием «индивидуальные предприниматели», частные нотариусы включены наряду с физическими лицами, зарегистрированными в установленном порядке и осуществляющими предпринимательскую деятельность без образования юридического лица. Поэтому систематическое толкование оспариваемого положения позволяет сделать вывод, что правовой статус частных нотариусов не отождествляется с правовым статусом индивидуальных предпринимателей как физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (статья 23 ГК Российской Федерации). Это согласуется с Основами законодательства Российской Федерации о нотариате, в соответствии с которыми нотариальная деятельность не является предпринимательством и не преследует цели извлечения прибыли.

Интересен и такой вывод Конституционного Суда РФ: отнесение частных нотариусов как субъектов налоговых обязательств к одной группе с индивидуальными предпринимателями вытекает из особенностей статусных характеристик частных нотариусов. В частности, в постановлениях Конституционного Суда РФ от 19 мая 1998 г. и 23 декабря 1999 г. отмечается, что деятельность занимающихся частной практикой нотариусов и адвокатов - особая юридическая деятельность, которая осуществляется от имени государства, чем предопределяется специальный публично-правовой статус нотариусов (адвокатов).

Однако определенная схожесть статусных публично-правовых характеристик нотариусов и адвокатов не исключает, по мнению Конституционного Суда РФ, возможности применения законодателем социально оправданной дифференциации в правовом регулировании налоговых отношений применительно к этим категориям самозанятых граждан.

Таким образом, данное в Налоговом кодексе РФ определение индивидуальных предпринимателей имеет специально-терминологическое значение, а содержащиеся в п. 2 ст. 11 нормы-дефиниции предназначены для применения исключительно в целях налогообложения. Самостоятельного же регулятивного значения - как нормы прямого действия - абз. 4 п. 2 ст. 11 НК РФ не имеет. Таков общий вывод Конституционного Суда РФ по жалобе частного нотариуса.

В теоретическом плане фигура индивидуального предпринимателя вызывает ряд принципиальных вопросов.

Во-первых, надо всесторонне оценить предложение рассматривать в качестве индивидуальных предпринимателей физических лиц, осуществляющих предпринимательскую деятельность без государственной регистрации. Действительно, с экономической точки зрения такая деятельность является предпринимательской, поскольку отвечает всем необходимым свойствам.

Во-вторых, такая деятельность является незаконной; отсутствует государственная регистрация субъекта предпринимательства. Правовой режим незаконного предпринимательства порождает различные правовые последствия. ГК РФ (п. 4 ст. 23) не позволяет указанным лицам ссылаться в отношении заключенных ими при этом сделок на то, что они не являются предпринимателями. Равным образом, Налоговый кодекс РФ считает налогоплательщиком лиц, осуществляющих предпринимательскую деятельность без государственной регистрации.

Логика законодателя здесь понятна: с одной стороны, защитить частные интересы стороны в гражданско-правовой сделке, с другой - публичные интересы государства посредством взыскания налога (сбора).

В свою очередь, административное и уголовное законодательство устанавливают меры юридической ответственности за незаконное предпринимательство. Так, ст. 171 УК РФ предусматривает уголовную ответственность за незаконное предпринимательство, т.е. осуществление предпринимательской деятельности без регистрации либо без специального разрешения (лицензии) в случаях, когда такое разрешение (лицензия) обязательно, или с нарушением условий лицензирования, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере.

В свете сказанного можно сделать следующие выводы. Предпринимательство – как уже было сказано, это экономико-правовое понятие. Экономическая природа предпринимательской деятельности дополняется юридической формой. С позиции закона предпринимательство должно соответствовать требованиям законодательства. В противном случае оно (предпринимательство) является незаконным со всеми вытекающими отсюда последствиями.

Поэтому при характеристике законного предпринимательства (п. 1 ст. 2 ГК РФ) следует выделить два критерия - предметный и субъектный. Используя субъектный критерий, законодатель прямо указал на необходимость государственной регистрации лиц, осуществляющих предпринимательскую деятельность. Без регистрации (равно и без лицензии) такая деятельность незаконна. Более того, юридическое лицо просто не существует вне государственной регистрации. Нет и фигуры индивидуального предпринимателя без соответствующей регистрации.

Применительно к незаконному предпринимательству, на наш взгляд, корректно использовать словосочетание «лицо, осуществляющее предпринимательскую деятельность, без государственной регистрации».

Вряд ли можно согласиться с утверждением о том, что деятельность частнопрактикующих лиц является предпринимательской. Один из веских аргументов - правовая позиция Конституционного Суда РФ о публично-правовом статусе адвокатов и нотариусов.

Правоспособность индивидуального предпринимателя - следующая важная проблема. Правоспособность физического лица означает быть субъектом права. В литературе распространено мнение о том, что правоспособность индивидуального предпринимателя носит универсальный характер. При этом ученые, разделяющие данную точку зрения, ссылаются на ст. 23 и 49 ГК РФ. В силу п. 3 ст. 23 ГК РФ к предпринимательской деятельности граждан, осуществляемой без образования юридического лица, соответственно применяются правила Кодекса, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из закона, иных правовых актов или существа правоотношения.

Вопрос о правоспособности индивидуальных предпринимателей не является простым. Во-первых, если сравнивать юридические лица с физическими лицами (гражданами), то объем правоспособности коллективных образований значительно меньше объема правоспособности физических лиц. Более того, в этом сравнительном плане все юридические лица должны обладать специальной правоспособностью, поскольку созданы для осуществления определенных целей.

Во-вторых, сопоставляя правоспособность юридических лиц, можно выделить универсальную и специальную правоспособность. ГК РФ (ст. 49) также различает общую и специальную правоспособность. По общему правилу коммерческие организации обладают общей правоспособностью. Исключение составляют унитарные предприятия, а также другие виды организаций, предусмотренные законом.

Эти же выводы можно распространить и в отношении правоспособности индивидуальных предпринимателей. Физическое лицо - носитель универсальной правоспособности. В то же время физические лица, осуществляющие предпринимательскую деятельность без создания юридического лица, наделяются специальной правоспособностью.

На практике это означает, что индивидуальный предприниматель вправе заниматься только теми видами деятельности, которые указаны в свидетельстве о регистрации. В свидетельстве обязательно указываются полное и точное наименование видов деятельности.

В то же время мы считаем, что наше предложение о специальной правоспособности индивидуальных предпринимателей не корреспондируется с правилами (нормами) ГК РФ и специальных законов. С точки зрения Кодекса и принятых в его развитие некоторых законов правоспособность лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, носит общий (универсальный) характер, поскольку приравнивается к правоспособности коммерческих организаций. Таким образом, налицо расхождение между доктринальным мнением и буквой закона по рассматриваемому вопросу.

К такому выводу можно прийти посредством анализа соответствующих норм действующего законодательства. Но в теоретическом плане мы вновь повторяем тезис: правоспособность индивидуальных предпринимателей должна быть специальной с учетом характера деятельности. Объем прав и обязанностей индивидуального предпринимателя не влияет на определение вида правоспособности. Равным образом не влияет на установление вида правоспособности и случаи ее ограничения.

Правоспособность индивидуального предпринимателя может быть ограничена в случаях и порядке, установленных федеральным законом. В силу п. 3 ст. 55 Конституции РФ права и свободы человека и гражданина могут быть ограничены федеральным законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны и безопасности государства. В ГК РФ (п. 2 ст. 1) говорится, что гражданские права могут быть ограничены на основании федерального закона. Сопоставляя нормы Конституции РФ (п. 3 ст. 55) и ГК РФ (п. 2 ст. 1), можно действительно прийти к выводу о том, что объем гражданских прав субъектов с точки зрения Кодекса может быть ограничен и другими нормативными правовыми актами.

Физическое лицо признается в качестве индивидуального предпринимателя, если оно полностью дееспособно (ст. 21 ГК РФ). Несовершеннолетние в возрасте от 16 до 18 лет могут заниматься предпринимательской деятельностью лишь с согласия родителей, усыновителей либо попечителей (п. 1 ст. 27 ГК РФ). По достижении 16 лет несовершеннолетние также вправе быть членами кооперативов в соответствии с законами о кооперативах (ст. 26 ГК РФ).

В теоретическом и практическом плане представляется интересным вопрос о возможности совершеннолетних граждан, ограниченных в дееспособности вследствие злоупотребления спиртными напитками и наркотическими веществами, заниматься предпринимательской деятельностью. В силу ст. 30 ГК РФ под ограничением дееспособности следует понимать лишение судом гражданина права производить без согласия попечителя следующие действия:

- продавать, дарить, завещать, обменивать, покупать имущество, а также совершать другие сделки по распоряжению имуществом, за исключением мелких бытовых сделок;

- непосредственно самому получать заработную плату, пенсию и другие виды доходов (авторский гонорар, вознаграждение за открытия, изобретения и т.п.). Каких-либо иных ограничений дееспособности гражданина ст. 30 ГК РФ не содержит, т.е. гражданское законодательство не запрещает указанным лицам заниматься предпринимательской деятельностью. Более того, здесь не требуется и согласие попечителя.

Для того чтобы стать ИП, вы должно пройти процедуру регистрации. Для этого можно подать документы в ФНС, МФЦ, воспользоваться электронной подачей бумаг. Относительно документов,а также способов их подачи, то выделю следующее:

Личная подача документов

Этап 1. Формируете и подаете комплект документов в налоговый орган

Заполненное заявление по форме № Р21001 (подписывается в присутствии инспектора налогового органа перед подачей документов).

Квитанция об уплате государственной пошлины (800 рублей).

Паспорт.

Этап 2. Получаете документы о государственной регистрации ИП

Что потребуется:

Расписка, полученная при подаче, о предоставленных документах для государственной регистрации в бумажном варианте/ Входящий номер расписки.

Паспорт.

Подача по доверенности

Этап 1. Формируете и подаете комплект документов в налоговый орган

Что потребуется:

Заполненное и нотариально заверенное заявление по форме № Р21001.

Квитанция об уплате государственной пошлины (800 рублей).

Доверенность на представителя + 1 нотариально заверенная копия.

Нотариально заверенная копия всех страниц паспорта.

Этап 2. Получаете документы о государственной регистрации ИП

Расписка, полученная при подаче, о предоставленных документах для государственной регистрации в бумажном варианте/Входящий номер расписки.

Доверенность на представителя.

Паспорт представителя.

Подача по ЭЦП

Этап 1. Подключаете ЭЦП на физическое лицо

Что потребуется:

Сканы паспорта (основная страница и прописка).

Скан свидетельства ИНН физического лица.

Скан СНИЛС физического лица.

Фото с заполненным заявлением на подключение ЭЦП. Все данные должны быть четко видны).

Фото с паспортом (основной страницей). Все данные должны быть четко видны.

Этап 2. Дистанционно подаете документы в налоговый орган

Что потребуется:

Контейнер с ЭЦП на физическое лицо.

Установленная программа на компьютере «Крипто Про CSP».

Заполненное заявление по форме № Р21001.

Сканы всех страниц паспорта.

Государственная пошлина при подаче по ЭЦП не уплачивается, поэтому квитанцию прикладывать не нужно.

Этап 3. Получаете документы о государственной регистрации ИП

Документы в электронном виде придут на электронную почту, которая была указана в заявлении. Для того чтобы получить документы на бумажном носителе, необходимо обратиться в налоговый орган с паспортом и входящим номером расписки.

Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, вправе использовать наемный труд. Ранее действовавший Закон РСФСР "О предприятиях и предпринимательской деятельности" (п. 3 ст. 2) запрещал индивидуальным предпринимателям использовать наемный труд.

Индивидуальные предприниматели вправе заниматься любыми видами деятельности, за исключением тех, которые запрещены законом. Занятие некоторыми видами деятельности требует наличия у предпринимателя специального разрешения (лицензии) или квалифицированного аттестата. Перечень указанных видов должен определяться только законом (п. 1 ст. 49 ГК РФ). Сейчас действует Федеральный закон «О лицензировании отдельных видов деятельности», который регулирует отношения, возникающие между федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, юридическими лицами и индивидуальными предпринимателями в связи с осуществлением лицензирования отдельных видов деятельности в соответствии с перечнем, предусмотренным п. 1 ст. 17 настоящего Закона. Названный Закон не распространяется на виды деятельности, перечень которых дан в ст. 2 Закона о лицензировании. Лицензирование этих видов деятельности осуществляется в соответствии со специальными законами.

В литературе лицензирование рассматривается не только как вид властной публичной деятельности. Лицензирование - это способ (метод) государственного регулирования предпринимательской деятельности.

На публично-правовую оценку лицензирования не влияет правило п. 1 ст. 49 ГК РФ. Вряд ли под воздействием гражданско-правовых норм отношения в области лицензирования могут приобрести цивилистический оттенок. Выдача лицензии (специального разрешения) - юридический факт, на основании которого возникают различного рода правоотношения, в том числе административные и гражданские.

Следует отметить, что индивидуальные предприниматели, в том числе главы крестьянских (фермерских) хозяйств, имеют некоторые преимущества перед иными организационно-правовыми формами предпринимательства. Начнем с уплаты налогов и сборов. Индивидуальные предприниматели уплачивают подоходный налог в порядке и размере, которые определены НК РФ для физических лиц (граждан). Для этой группы налогоплательщиков установлен единый размер налога - 13%. Особенности исчисления сумм налога индивидуальными предпринимателями и другими лицами, занимающимися частной практикой, предусмотрены ст. 227 НК РФ. Указанные правила существенно отличаются от положений Кодекса, посвященных налогу на прибыль организаций.

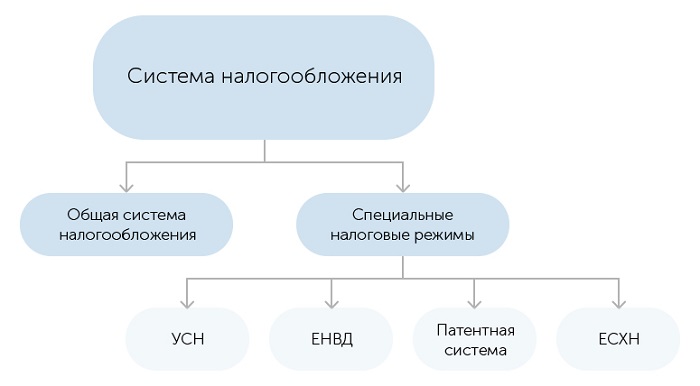

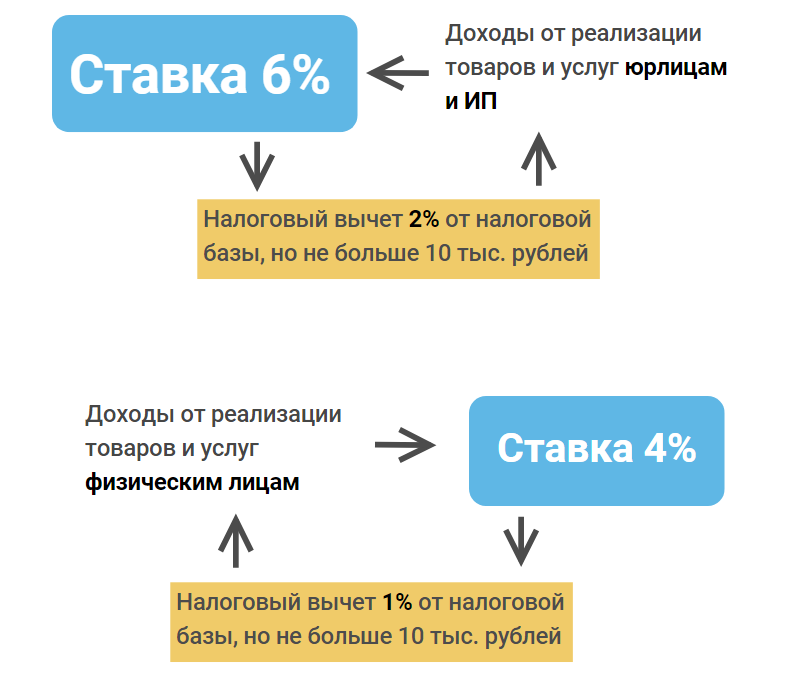

В сфере индивидуального предпринимательства применяется упрощенная система налогообложения, бухгалтерского учета и отчетности. Она (система) используется для субъектов малого предпринимательства - организаций и индивидуальных предпринимателей.

В соответствии с п. 1 ст. 861 ГК РФ расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (ст. 140) без ограничения суммы или в безналичном порядке. В свою очередь, расчеты между юридическими лицами, а также с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке, если иное не установлено законом. Однако в настоящее время не предусмотрено каких-либо ограничений или запретов на осуществление расчетов с участием граждан-предпринимателей наличными деньгами. Банком России установлен предельный размер расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке (указанный размер меняется).

Взыскание имущества и денежных средств со счетов индивидуальных предпринимателей производится только в судебном порядке.

Существуют и другие преимущества и льготы, делающие весьма привлекательной для использования в бизнесе индивидуальной формы предпринимательства. Поэтому едва ли можно признать убедительным мнение некоторых ученых и практических работников об упразднении индивидуальной формы предпринимательства.

Индивидуальных предпринимателей в России значительно больше, чем ООО и АО вместе взятых — в два с лишним раза по числу зарегистрированных, и незначительно больше — по числу прекративших деятельность.

Всего по стране в 2018 году было зарегистрировано 854 тысячи индивидуальных предпринимателей и крестьянских фермерских хозяйств. Что примечательно — число прекративших деятельность, в отличие от ООО и АО, значительно меньше — 716,7 тысячи, то есть на одного начавшего деятельность ИП приходится лишь 0,84 прекратившего деятельность (по стране показатель варьирует от 0,53 в Москве до 1,72 в Ингушетии).

Что примечательно, в случае с индивидуальными предпринимателями не так заметен перевес в сторону Москвы. Тут их, конечно, по-прежнему больше всего из всех регионов России — 70,5 тысячи человек, но это лишь 8,3% от общероссийского показателя. В случае с ООО показатель составляет 29%, а в случае с АО — 40,5%.

Второе место занимает Московская область с 56,8 тысячи ИП. А вот на третьем месте неожиданно находится не Санкт-Петербург, а Краснодарский край. Тут показатель составляет 47,4 тысячи предпринимателей. В Санкт-Петербурге же их всего 40,7 тысячи. Пятое место оказалось у Свердловской области с 26,8 тысячи, за ней следует Ростовская область с 24,9 тысячи, седьмое место — у Челябинской области с 24,7 тысячи. Татарстан расположился на восьмом месте с 22,9 тысячи ИП и фермерских хозяйств, на девятом и десятом местах с совсем небольшой разницей — Новосибирская и Самарская области (21,4 и 21 тысяча ИП, соответственно).

Отметим, что в большинстве регионов России доля крестьянских и фермерских хозяйств из общего числа ИП и фермерских хозяйств не превышает 4%: таких регионов — 71 из 85. В среднем по России показатель равен вообще 2%, как и в Татарстане. Однако в семи регионах, в основном Северного Кавказа и Дальнего Востока, показатель больше 10%. В частности, в Чечне он равен 27%, в Ингушетии — 23%, в Калмыкии — 21%, в Кабардино-Балкарии — 19%. В Тыве и Республике Алтай показатель равен 14% и 12%, соответственно, а в Карачаево-Черкесии — 11%.

Интересно отметить и еще одну категорию лиц — индивидуальных предпринимателей-иностранцев. В целом в России их немного — в 2018 году было зарегистрировано всего 32,7 тысячи на всю страну. Однако на каждого зарегистрированного приходится меньше прекративших деятельность, чем в случае с ИП-россиянами, не говоря уже об ООО и АО. Показатель равен 0,63, то есть всего прекратили деятельность лишь 20,6 тысячи иностранцев-предпринимателей.

Больше всего зарегистрированных ИП с иностранным гражданством — не в Москве, а в Московской области — 2,4 тысячи. Интересно, что Москва занимает и не второе место. На нем расположилась Калужская область с 2,2 тысячи. Третье место — у Краснодарского края с 1,8 тысячи, а столица — лишь на четвертом месте с 1,5 тысячи. Следом за ней идет Ростовская область с 1,3 тысячи. В Нижегородской области и Санкт-Петербурге было зарегистрировано почти одинаковое число иностранцев-предпринимателей — около 900, а в Ставропольском крае и Татарстане — по 878.

1.3 Общая характеристика правового режима имущества индивидуального предпринимателя. Гражданско-правовая ответственность индивидуального предпринимателя

В понятийном аппарате науки предпринимательского права категория имущества занимает одно из ведущих мест, что обусловлено самой природой предпринимательских отношений, которые складываются преимущественно в сфере товарно-денежного обмена, находящейся, как известно, в предметном поле гражданского права. Поскольку предпринимательское право является подотраслью последнего, основополагающие понятия гражданского права прямо и непосредственно экстраполируются и на область общественных отношений, участниками которых выступают предприниматели. К таким понятиям в полной мере относится и понятие имущества, цивилистическая интерпретация которого весьма широка и многоаспектна. По смыслу правил, закрепленных в ГК РФ, понятие имущества включает в себя вещи, в том числе деньги и ценные бумаги (ст. 128, 302 ГК РФ), имущественные права (ст. 18 ГК РФ), обязанности имущественного характера (п. 2 ст. 63 ГК РФ).

Таким образом, в объем цивилистического понятия имущества могут в зависимости от контекста той либо иной нормы быть включены:

- вещи и материальные ценности, в том числе деньги и ценные бумаги;

- вещи и имущественные права;

- вещи, имущественные права и обязанности имущественного характера.

Легального определения имущества действующее законодательство не содержит. Между тем ГОСТ Р 51195.0.02-98 «Единая система оценки имущества. Термины и определения», который включает в себя стандартизированные дефиниции для целей оценки различных видов имущества (недвижимого, движимого, нематериальных активов, имущественных комплексов), определяет имущество как объекты окружающего мира, обладающие полезностью, и права на них.

Что касается доктринальных определений имущества, то их существует весьма значительное количество. Приведем некоторые из них.

Так, по мнению Г.Ф. Шершеневича, «с юридической точки зрения под имуществом понимается совокупность имущественных, т.е. подлежащих денежной оценке юридических отношений, в которых находится известное лицо, - чисто личные отношения сюда не входят. Следовательно, содержание имущества с юридической точки зрения выражается, с одной стороны: а) в совокупности вещей, принадлежащих лицу на праве собственности и в силу иных вещественных прав и б) в совокупности прав на чужие действия (это именно и есть то деление имущества, которое упоминается нашим законом под именем наличного и долгового т. Х. ч. 1 ст. 416 и 418), а с другой стороны: а) в совокупности вещей, принадлежащих другим лицам, но временно находящихся в его обладании, и б) совокупности обязательств, лежащих на нем. Сумма отношений первого рода составляет актив имущества, сумма отношений второго рода - пассив имущества».

В.И. Серебровский считал применительно к наследственному праву, что «имущество - это совокупность реальных ценностей, принадлежавших данному лицу».

В.А. Лапач полагает, что «...в имущество необходимо включать любые объективированные, существующие независимо от человеческого сознания продукты природы и продукты деятельности (в том числе интеллектуальной), которые имеют стоимостную оценку и становятся товаром, а также имущественные права и обязанности, возникающие по поводу их».

Коммерческо-правовое понимание имущества при сохранении за последним моделей его цивилистической интерпретации базируется на формуле предпринимательской деятельности, в рамках которой имущество рассматривается в качестве возможного источника получения прибыли (п. 1 ст. 2 ГК РФ).

Таким образом, под имуществом предпринимателя следует понимать в широком смысле совокупность вещей, имущественных прав и обязанностей имущественного характера, пользование которой либо ее элементами направлено на систематическое получение прибыли лицом, зарегистрированным в качестве предпринимателя в установленном законом порядке.

Осуществляя деятельность, направленную на получение прибыли от пользования имуществом, предприниматель ограничен рамками, очерченными нормами действующего законодательства, которое содержит массу различных правовых средств, означающих в комплексном их сочетании нормативно-правовой режим предпринимательства, распространяющий свое влияние и на отношения, объектами которых выступают имущество предпринимателя либо отдельные его элементы. Указанный режим характеризует, прежде всего, юридически обеспеченные возможности использования имущества в сфере его гражданского, и в частности коммерческого оборота.

Понятием «правовой режим» довольно часто оперируют в юридической литературе. Наиболее обстоятельный в теоретическом аспекте анализ правового режима дает С.С. Алексеев, который понимает под правовым режимом порядок регулирования, выраженный в «комплексе правовых средств, характеризующих особое сочетание взаимодействующих между собой дозволений, запретов, а также позитивных обязываний и создающих особую направленность регулирования».

Дозволения, запреты и позитивные обязывания, являясь способами правового регулирования, лежат в основе первичных юридических режимов. В свою очередь, правовые средства - не что иное как «юридические нормы, субъективные права, связанные с ними обязанности и т.п., образующие механизм правового регулирования».

В настоящее время принято считать, что направленность регулирования отношений, складывающихся в связи с пользованием имуществом, со стороны предпринимателя имеет общедозволительный характер, поскольку среди способов правового регулирования указанных отношений доминируют дозволения и позитивные обязывания, реализующие принцип «разрешено все, что не запрещено».

Действующее законодательство не дает определения имущественных прав. В доктрине под таковыми понимают субъективные права участников правоотношений, связанные с владением, пользованием и распоряжением имуществом, а также с теми материальными (имущественными) требованиями, которые возникают между участниками экономического оборота по поводу распределения этого имущества и обмена товарами, услугами, выполняемыми работами, деньгами, ценными бумагами и др. Очевидно, что если в указанных правоотношениях принимает участие предприниматель, мы можем говорить об имущественных правах предпринимателя.

В состав имущественных прав входят:

- вещные права, опосредующие статику имущественных отношений, имеющих своим объектом материальные блага;

- обязательственные права, опосредующие динамику имущественных отношений;

- исключительные права, опосредующие статику имущественных отношений, имеющих своим объектом результаты интеллектуальной деятельности (нематериальные блага).

Вещные права служат оформлению и закреплению принадлежности материальных, телесных, индивидуально-определенных объектов (вещей) субъектам гражданских правоотношений, и в частности предпринимателям. Вещные права обладают рядом признаков, а именно:

- имеют абсолютный характер;

- защищаются с помощью вещно-правовых способов защиты;

- сохраняются при смене собственника вещи (право следования). Абсолютный характер вещных прав означает, что их обладателям противостоит неопределенное число обязанных лиц. Противостоящая абсолютному праву обязанность состоит в воздержании от совершения действий, ущемляющих указанное право.

Вещно-правовые способы защиты реализуются с помощью виндикационного иска, связанного с истребованием имущества, принадлежащего собственнику или иному титульному владельцу, из чужого незаконного владения, либо негаторного иска, связанного с устранением препятствий в пользовании имуществом, которые не повлеки лишения права владения вещью.

Для надлежащего осуществления своей деятельности индивидуальный предприниматель должен быть осведомлен о мерах ответственности за то или иное отступление от закона. В первую очередь это необходимо для того, чтобы знать о возможных последствиях своих действий, а также для того, чтобы не допустить какого-либо нарушения своих прав. Далее рассмотрим наиболее часто встречающиеся вопросы, касающиеся ответственности индивидуальных предпринимателей.

Основанием для привлечения к ответственности является совершение правонарушения. Индивидуальный предприниматель является физическим лицом и несет ответственность именно как физическое лицо, за исключением случаев, когда законом специально установлена ответственность для лиц, зарегистрированных в качестве индивидуальных предпринимателей.

Традиционным является деление юридической ответственности на уголовно-правовую, административно-правовую, дисциплинарную, гражданско-правовую, материальную ответственность работников. В данной работе остановимся на правовом регулировании гражданско-правовой, или имущественной, ответственности индивидуальных предпринимателей.

В соответствии с ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое согласно закону не может быть обращено взыскание.

Перечень имущества граждан, на которое не может быть обращено взыскание, устанавливается гражданским процессуальным законодательством.

Кроме того, в соответствии со ст. 101 Федерального закона от 02.10.2007 №229-ФЗ «Об исполнительном производстве» взыскание также не может быть обращено на определенные виды доходов.

Очень важно обратить внимание на тот факт, что если физическое лицо, являющееся индивидуальным предпринимателем, состоит в браке, то он несет имущественную ответственность как непосредственно принадлежащим ему имуществом, так и половиной имущества, совместно нажитого в браке. Заметим, что согласно ст. 34 Семейного кодекса к имуществу, нажитому супругами во время брака (общему имуществу супругов), относятся доходы каждого из супругов от трудовой, предпринимательской деятельности и результатов интеллектуальной деятельности, полученные ими пенсии, пособия, а также иные денежные выплаты, не имеющие специального целевого назначения (суммы материальной помощи, суммы, выплаченные в возмещение ущерба в связи с утратой трудоспособности вследствие увечья либо иного повреждения здоровья, и др.). Общим имуществом супругов являются также приобретенные за счет общих доходов супругов движимые и недвижимые вещи, ценные бумаги, паи, вклады, доли в капитале, внесенные в кредитные учреждения или в иные коммерческие организации, и любое другое нажитое супругами в период брака имущество независимо от того, на имя кого из супругов оно приобретено либо на имя кого или кем из супругов внесены денежные средства.

Таким образом, кредитором индивидуального предпринимателя может быть заявлено требование о разделе общего имущества супругов для обращения взыскания на долю супруга - индивидуального предпринимателя. Все это означает, что, если, к примеру, жена индивидуального предпринимателя приобретает на свое имя автомобиль, он также может подлежать разделу и выделу из его стоимости той части, на которую может быть обращено взыскание кредитора мужа - индивидуального предпринимателя. Более того, при недостаточности этого имущества супруги несут по указанным обязательствам солидарную ответственность имуществом каждого из них. В соответствии со ст. 323 ГК РФ при солидарной обязанности должников кредитор вправе требовать исполнения как от всех должников совместно (в данном случае совместно от обоих супругов), так и от любого из них в отдельности. Поскольку ответственность супругов по общим обязательствам солидарная, при недостаточности общего имущества кредитор может требовать обращения взыскания на личное имущество любого из супругов как полностью, так и в части долга. Если имущества одного из супругов для удовлетворения требования кредитора недостаточно, кредитор вправе требовать взыскания за счет имущества другого супруга.

Чтобы избежать подобной ситуации, супругам, из которых хотя бы один является индивидуальным предпринимателем, целесообразно заключить брачный договор. Напомним, что в соответствии с семейным законодательством брачным договором признается соглашение лиц, вступающих в брак, или соглашение супругов, определяющее имущественные права и обязанности супругов в браке и (или) в случае его расторжения. Брачный договор может быть заключен как до государственной регистрации брака, так и в любое время в период брака. Такой договор заключается в письменной форме и подлежит нотариальному удостоверению. Брачным договором супруги вправе изменить определенный законом режим совместной собственности, установить режим совместной, долевой или раздельной собственности на все имущество супругов, его отдельные виды или имущество каждого из супругов. При этом очень важно, что брачный договор может быть заключен в отношении как имеющегося, так и будущего имущества супругов.

Супруги вправе определить в брачном договоре свои права и обязанности по взаимному содержанию, способы участия в доходах друг друга, порядок несения каждым из них семейных расходов, имущество, которое будет передано каждому из супругов в случае расторжения брака, а также включить в брачный договор любые иные положения, касающиеся имущественных отношений супругов. При этом законодатель предусмотрел и гарантии прав кредиторов при заключении, изменении и расторжении брачного договора. Так, согласно ст. 46 Семейного кодекса супруг обязан уведомлять своего кредитора (кредиторов) о заключении, изменении или расторжении брачного договора. При невыполнении этой обязанности супруг отвечает по своим обязательствам независимо от содержания брачного договора. Кроме того, кредитор (кредиторы) супруга-должника вправе требовать изменения условий или расторжения заключенного между ними договора в связи с существенно изменившимися обстоятельствами в порядке, установленном ст. 451-453 ГК РФ.

Необходимо отметить, что статья 25 ГК РФ предусматривает возможность признания индивидуального предпринимателя банкротом. Так, индивидуальный предприниматель, который не в состоянии удовлетворить требования кредиторов, связанные с осуществлением им предпринимательской деятельности, может быть признан несостоятельным (банкротом) по решению суда. В соответствии с Федеральным законом «О несостоятельности (банкротстве)» заявление о признании индивидуального предпринимателя банкротом может быть подано должником - индивидуальным предпринимателем, кредитором, требование которого связано с обязательствами при осуществлении предпринимательской деятельности, уполномоченными органами.

При этом при осуществлении процедуры признания банкротом индивидуального предпринимателя его кредиторы по обязательствам, не связанным с осуществлением им предпринимательской деятельности, также вправе предъявить свои требования. Требования указанных кредиторов, не заявленные ими в таком порядке, сохраняют силу после завершения процедуры банкротства индивидуального предпринимателя. Требования кредиторов индивидуального предпринимателя в случае признания его банкротом удовлетворяются за счет принадлежащего ему имущества в порядке и в очередности, которые предусмотрены законом о несостоятельности (банкротстве). После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом, освобождается от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, и иных требований, предъявленных к исполнению и учтенных при признании предпринимателя банкротом. Однако сохраняют силу требования граждан, перед которыми лицо, объявленное банкротом, несет ответственность за причинение вреда жизни или здоровью, а также иные требования личного характера.

Глава 2. Государственная регистрация индивидуального предпринимателя и особенности его деятельности

2.1 Правовые основы государственной регистрации индивидуального предпринимателя

Главным условием для легального ведения бизнеса физическим лицом является государственная регистрация гражданина в качестве индивидуального предпринимателя.

В настоящее время федеральное законодательство о государственной регистрации состоит из Гражданского кодекса Российской Федерации, Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» и издаваемых в соответствии с ними иных нормативных правовых актов Российской Федерации. Субъекты Российской Федерации не вправе принимать правовые акты в целях регулирования отношений, связанных с государственной регистрацией.

Согласно ст. 1 Закона №129-ФЗ под государственной регистрацией индивидуальных предпринимателей понимаются акты уполномоченного федерального органа исполнительной власти, осуществляемые посредством внесения в государственный реестр сведений о приобретении физическими лицами статуса индивидуального предпринимателя, прекращении физическими лицами деятельности в качестве индивидуальных предпринимателей, иных сведений об индивидуальных предпринимателях в соответствии с Законом №129-ФЗ.

За государственную регистрацию уплачивается государственная пошлина в порядке, определенном главой 25.3 «Государственная пошлина» НК РФ (ст. 3 Закона №129-ФЗ).

Государственная регистрация индивидуальных предпринимателей осуществляется федеральным органом исполнительной власти, уполномоченным в порядке, установленном Конституцией Российской Федерации и Федеральным конституционным законом «О Правительстве Российской Федерации».

Государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства, которым в соответствии с Законом Российской Федерации от 25 июня 1993 г. №5242-1 «О праве граждан Российской Федерации на свободу передвижения, выбор места пребывания и жительства в пределах Российской Федерации» признается жилой дом, квартира, служебное жилое помещение, специализированные дома, а также иное жилое помещение, в котором гражданин постоянно или преимущественно проживает в качестве собственника, по договору найма (поднайма), договору аренды либо на иных основаниях, предусмотренных законодательством Российской Федерации.

Факт постоянного или преимущественного проживания гражданина на законном основании в определенном месте не дает основания к определению его места жительства в целях государственной регистрации индивидуального предпринимателя. Например, что считать местом жительства: имеющуюся у гражданина на праве собственности квартиру в городе, которой он не пользуется, но зарегистрирован по ее адресу, или дом в сельской местности, где он фактически и проживает постоянно? На практике окажется, что факт постоянного проживания в сельском доме не будет иметь юридического значения, причем даже в том случае, если гражданин зарегистрирован в этом доме по месту пребывания.

Таким образом, основным фактором, позволяющим установить место жительства гражданина в целях государственной регистрации индивидуального предпринимателя, является формальный признак - регистрация гражданина по месту жительства (регистрация по месту пребывания в этом смысле значения не имеет).

Место жительства гражданина, по которому он зарегистрирован в качестве индивидуального предпринимателя, т.е. определенное жилое помещение (дом, квартира, служебное жилое помещение, комната в общежитии или коммунальной квартире и т.п.), не может использоваться в качестве места, где непосредственно осуществляется предпринимательская деятельность, связанная с промышленным производством. Согласно ст. 288 ГК РФ жилые помещения предназначены для проживания граждан и размещение в жилых домах промышленных производств не допускается.

В то же время данные положения следовало бы толковать ограничительно: они не запрещают предпринимателям осуществлять в жилом помещении деятельность, не нарушающую охраняемые законом права других проживающих в данном помещении лиц, а также соседей. Например, непосредственно по месту жительства могут работать предприниматели, чей труд связан преимущественно с интеллектуальной деятельностью - сбором и анализом информации, созданием научных и литературных произведений, подготовкой произведений к опубликованию, программированием, бухгалтерским учетом и аудитом, репетиторством, консалтингом.

Закон не связывает акт государственной регистрации индивидуального предпринимателя с местом, где фактически будет осуществляться предпринимательская деятельность. Поэтому, если гражданин имеет место жительства в одном населенном пункте, а предпринимательскую деятельность предполагает вести в другом, он подлежит государственной регистрации по месту жительства, а не по месту возможного осуществления предпринимательской деятельности.

Порядок государственной регистрации физического лица в качестве индивидуального предпринимателя определен ст. 22.1 Закона №129-ФЗ. Для того чтобы получить статус индивидуального предпринимателя, гражданин должен подать в налоговую инспекцию по месту жительства определенный пакет документов, при этом представление документов осуществляется в установленном законом порядке. Верность копии документа, представляемой при указанной государственной регистрации, должна быть засвидетельствована нотариально, за исключением случая, если заявитель представляет ее в регистрирующий орган непосредственно и представляет одновременно для подтверждения верности такой копии соответствующий документ в подлиннике. Данный подлинник возвращается заявителю при выдаче регистрирующим органом расписки.

Подлинность подписи заявителя на заявлении, уведомлении и сообщении в обязательном порядке свидетельствуется нотариально.

При этом судебная практика свидетельствует о том, что существуют и иные способы представления документов в регистрирующий орган.

Так, Решением Верховного Суда Российской Федерации от 1 августа 2009 г. №ГКПИ06-735 установлено, что в соответствии с Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей» постановлением Правительства РФ от 19 июня 2002 г. были утверждены Требования к оформлению документов, используемых при государственной регистрации юридических лиц, а также физических лиц в качестве индивидуальных предпринимателей.

Пунктом 3 Требований предусмотрено, что заявление, уведомление или сообщение заполняется в одном экземпляре и представляется в регистрирующий орган непосредственно заявителем либо направляется почтовым отправлением с объявленной ценностью при его пересылке и описью вложения.

Из содержания п. 1 ст. 9 вышеуказанного Федерального закона следует, что документы на регистрацию представляются в регистрирующий орган непосредственно или направляются почтовым отправлением с объявленной ценностью при его пересылке и описью вложения. Иные способы могут быть определены Правительством РФ.

Таким образом, Федеральный закон установил два указанных способа подачи документов на государственную регистрацию, к которым отнесено непосредственное предоставление документов по месту нахождения регистрирующего органа или направления документов почтовым отправлением. Другие способы подачи документов согласно этому же Закону могут быть определены Правительством РФ.

Напротив, указанный пункт Требований не устанавливает фактически иного способа подачи документов, а разъясняет уже установленный и при этом определяет необходимость подачи документов на регистрацию не только по месту нахождения регистрирующего органа, как указано в Законе, но и возлагает эту обязанность непосредственно на заявителя, чего не следует из приведенного выше Федерального закона.

В силу ст. 23 Федерального конституционного закона «О Правительстве Российской Федерации» Правительство РФ на основании и во исполнение Конституции РФ, федеральных законов, нормативных указов Президента РФ издает постановления и распоряжения, обеспечивает их исполнение, т.е. принимаемые им правовые акты не должны противоречить Конституции, федеральным законам и указам Президента РФ.

Следовательно, применительно к данному случаю Правительство РФ не вправе было ограничивать, по сравнению с Федеральным законом права граждан по представлению документов в регистрирующий орган непосредственно ими самими, исключив при этом их право на осуществление таких действий через своего представителя или любого другого лица.

В результате такого ограничения способа подачи документов регистрирующий орган отказывается принимать документы на регистрацию физического лица в качестве индивидуального предпринимателя от представителя гражданина по доверенности со ссылкой при этом на оспариваемый пункт Требований.

Между тем о возможности осуществления гражданами такого рода действий через своего представителя свидетельствуют и положения ст. 182 и 185 Гражданского кодекса Российской Федерации.

Регистрирующий орган не вправе требовать представление других документов кроме документов, установленных законом.

Следует обратить внимание, что регистрирующий орган не проверяет на предмет соответствия федеральным законам или иным нормативным правовым актам РФ форму представленных документов (за исключением заявления о государственной регистрации) и содержащиеся в представленных документах сведения, за исключением случаев, предусмотренных законом.

В Российской Федерации действует так называемый уведомительный порядок государственной регистрации индивидуальных предпринимателей и юридических лиц, что означает, что, если предъявлены все документы, физическое лицо обязательно будет зарегистрировано в качестве индивидуального предпринимателя независимо от того, достоверны ли сведения в представленных документах.

Не допускается государственная регистрация физического лица в качестве индивидуального предпринимателя, если:

- не утратила силу его государственная регистрация в таком качестве;

- не истек год со дня принятия судом решения о признании его несостоятельным (банкротом) в связи с невозможностью удовлетворить требования кредиторов, связанные с ранее осуществляемой им предпринимательской деятельностью;

- не истек год со дня принятия судом решения о прекращении в принудительном порядке его деятельности в качестве индивидуального предпринимателя;

- не истек срок, на который данное лицо по приговору суда лишено права заниматься предпринимательской деятельностью.

На это указывает и правоприменительная практика. Например, такой вывод следует из решения Арбитражного суда Тверской области от 29.05.12 г. №А48-1500/2012, в котором арбитры проверяли правомерность отказа в регистрации индивидуального предпринимателя в качестве главы крестьянского (фермерского) хозяйства, по законодательству также признаваемого индивидуальным предпринимателем.

Решение о государственной регистрации, принятое регистрирующим органом, является основанием внесения соответствующей записи в Едином государственном реестре индивидуальных предпринимателей.

После принятия регистрирующим органом решения о государственной регистрации и не позднее одного рабочего дня с момента внесения соответствующей записи в государственный реестр заявителю выдается документ, подтверждающий факт внесения записи в государственный реестр. Форма и содержание документа устанавливаются Правительством Российской Федерации.

Регистрирующие (налоговые) органы не изготавливают дубликатов свидетельств о государственной регистрации. Также регистрирующими (налоговыми) органами не производится выдача копий ранее выданного свидетельства с проставлением штампа «Дубликат».

По запросу физического лица в регистрирующий (налоговый) орган ему может быть повторно выдан документ, подтверждающий факт внесения записи в государственный реестр.

Таким образом, под выдачей дубликатов свидетельств понимается повторная выдача свидетельств, аналогичных по содержанию, но отличающихся от ранее выданных серией и номером бланка свидетельства.

Статья 23 Федерального закона от 8 августа 2001 г. №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» устанавливает основания для отказа в государственной регистрации. Так, отказ в государственной регистрации допускается в случае:

- непредставления определенных законом необходимых для государственной регистрации документов;

- представления документов в ненадлежащий регистрирующий орган;

- наличия обстоятельств, препятствующих государственной регистрации.

Решение об отказе в государственной регистрации должно содержать основания отказа с обязательной ссылкой на соответствующие нарушения. Оно направляется лицу, указанному в заявлении о государственной регистрации, с уведомлением о вручении такого решения. Решение об отказе в государственной регистрации может быть обжаловано в судебном порядке.

За необоснованный, т.е. не соответствующий законным основаниям отказ в государственной регистрации, неосуществление государственной регистрации в установленные сроки или иное нарушение порядка государственной регистрации, а также незаконный отказ в предоставлении или за несвоевременное предоставление содержащихся в государственных реестрах сведений и документов должностные лица регистрирующих органов несут ответственность, установленную законодательством Российской Федерации.

При этом регистрирующий орган возмещает ущерб, причиненный отказом в государственной регистрации, уклонением от государственной регистрации или нарушением порядка государственной регистрации, допущенным по его вине.

В соответствии со ст. 25 Закона №129-ФЗ за непредставление или несвоевременное представление необходимых для включения в государственные реестры сведений, а также за представление недостоверных сведений индивидуальные предприниматели несут ответственность, установленную законодательством Российской Федерации. В случае неоднократных либо грубых нарушений индивидуальным предпринимателем законов или иных нормативных правовых актов, регулирующих отношения, возникающие в связи с государственной регистрацией индивидуальных предпринимателей, регистрирующий орган вправе обратиться в суд с требованием о прекращении деятельности физического лица в качестве индивидуального предпринимателя в принудительном порядке.

Однако судебные инстанции не имеют единой точки зрения по данному вопросу. Некоторые суды соглашаются с действиями регистрирующих органов. Другие суды считают, что ликвидировать коммерсанта в принудительном порядке нельзя. Отметим, что за осуществление деятельности без регистрации или с нарушением правил регистрации возможно привлечение как к административной, так и к уголовной ответственности. Так, согласно ст. 14.1 КоАП РФ осуществление предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя влечет наложение административного штрафа в размере от 500 до 2000 руб. Уголовная ответственность и соответствующее наказание предусмотрены ст. 171 УК РФ.

В части привлечения к уголовной ответственности представляется целесообразным обратить внимание на постановление пленума ВС РФ от 18.11.04 г. №23 «О судебной практике по делам о незаконном предпринимательстве и легализации (отмывании) денежных средств или иного имущества, приобретенных преступным путем». В нем определено, что при решении вопроса о наличии в действиях лица признаков состава преступления, предусмотренного ст. 171 УК РФ, суду следует понять, соответствуют ли эти действия указанным в п. 1 ст. 2 ГК РФ признакам предпринимательской деятельности, направленной на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг, которая осуществляется самостоятельно на свой риск лицом, зарегистрированным в установленном законом порядке в качестве индивидуального предпринимателя.

Осуществление предпринимательской деятельности без регистрации будет квалифицировано лишь в тех случаях, когда в ЕГРИП отсутствует запись о приобретении физическим лицом статуса индивидуального предпринимателя либо содержится запись о прекращении деятельности физического лица в таком качестве. Под осуществлением предпринимательской деятельности с нарушением правил регистрации надо понимать ведение такой деятельности субъектом предпринимательства, которому заведомо было известно, что при регистрации были допущены нарушения, дающие основания для признания регистрации недействительной (например, не были представлены в полном объеме документы, а также данные или иные сведения, необходимые для регистрации, либо она была произведена вопреки имеющимся запретам). Под представлением в орган, осуществляющий государственную регистрацию индивидуальных предпринимателей, документов, содержащих заведомо ложные сведения, следует понимать представление документов, содержащих такую заведомо ложную либо искаженную информацию, которая повлекла за собой необоснованную регистрацию субъекта предпринимательской деятельности.

2.2 Виды деятельности в индивидуальном предпринимательстве

Вид деятельности — это направление хозяйственной деятельности индивидуального предпринимателя или юрлица, указанное в общероссийском классификаторе видов экономической деятельности.

Все виды деятельности, разрешенные в России, перечислены в Общероссийском классификаторе (ОКВЭД) ОК-029 — 2014 (КДЕС. Ред2). Зачем предпринимателю нужен классификатор

ОКВЭД содержит цифровые и словесные описания каждого вида деятельности. Они нужны для регистрации индивидуального предпринимателя (а также любого юрлица). В свою очередь, государство использует их в целях лицензирования, выдачи разрешений, налогообложения, а также исчисления страховых взносов.

Предприниматель обязан перечислить предполагаемые виды своей деятельности при заполнении заявления о регистрации в качестве ИП по форме Р21001. Форма данного заявления содержится в Приложении №13 к Приказу ФНС РФ № ММВ — 7 — 6/25@. Будущий ИП (или его представитель) впечатывает виды деятельности в листе А этого заявления. Сначала он вписывает код основной деятельности, а затем — дополнительные. Коды указываются только в цифрах. Причем, заявитель должен указать не менее 4 цифр каждого, из выбранных, кода деятельности.

Например, ИП решил заниматься ремонтом компьютеров. Этот направление содержится в ОКВЭД в классе за номером 95. Однако предприниматель не может вписать его в заявление, так как Приказ ФНС РФ требует указывать не менее 4 цифр. Поэтому спускаемся еще ниже в этом же классе и находим более расширенное описание данного вида деятельности: «ремонт компьютерного и периферийного компьютерного оборудования». Этому виду соответствует цифра 95.11. Её мы и вписываем в лист А заявления о регистрации. Аналогично находим и фиксируем другие виды, которыми собираемся заниматься.

Кстати, уже после регистрации, ИП вправе сменить виды деятельности, исключить старые или заявить новые. Для этого он использует заявление по форме Р24001. В нём он заполняет лист Е. Каждый новый (или исключаемый) вид деятельности указываются в таком же формате, что и при регистрации — не менее 4 цифр согласно классификатору ОКВЭД.

Дополнительно напомним, что при заполнении заявлений необходимо строго придерживаться правил оформления, указанных в Приказе № ММВ — 7 — 6/25@. Более подробно об этих требованиях вы можете прочитать в статье, ранее опубликованной на нашем сайте. (Регистрация ООО: подробная пошаговая инструкция)

Виды деятельности, которыми ИП не может заниматься

Статус ИП не позволяет человеку заниматься многими видами предпринимательской деятельности. В частности, ИП не может разрабатывать и производить самолёты и космическую технику, производить, ремонтировать, и торговать вооружением, военной техникой и огнестрельным оружием, утилизировать химическое оружие и боеприпасы, осуществлять экспертизу промышленной безопасности, трудоустраивать граждан за пределами РФ, осуществлять деятельность в качестве паевого или инвестиционного фонда, заниматься страхованием и так далее.

Как можно легко понять, многие из вышеперечисленных видов деятельности ИП просто не в силах осуществлять. Для этого надо иметь большие ресурсы и возможности, которые имеются только у крупных юрлиц, корпораций или у государства.

Важно: В России нет одного закона, который бы содержал все виды деятельности, недоступные для ИП. Все исключения «щедро» разбросаны по многим нормативным актам. Поэтому, если человек сомневается в том, можно ли ему заниматься тем или иным направлением, то он должен обратится в орган, курирующий, интересующую его отрасль, в ИФНС либо в юридическую консультацию.

Лицензируемые виды деятельности

Несмотря на обширные ограничения, ИП всё — таки может заниматься некоторыми видами деятельности, на которые нужна лицензия. Например, предприниматель вправе перевозить пассажиров автотранспортом (закон № 386 — ФЗ от 30.10.2018 года) или предоставлять образовательные услуги (закон № 273 — ФЗ от 29.12.2012 года об образовании в РФ). Кроме того, индивидуальный предприниматель вправе заниматься частной детективной и охранной деятельностью (закон № 2487 — 1 от 11.03.1992 года) и даже оказывать некоторые виды медицинских услуг (закон об основах охраны здоровья граждан № 323 — ФЗ от 21.11.2011 года).