Налоговая система РФ и проблемы ее совершенствования (Понятие налогообложения и налоговой системы)

Содержание:

ВВЕДЕНИЕ

Актуальность темы курсовой работы обусловлена тем, что действующая налоговая система определяет уровень доходов федерального бюджета, бюджетов субъектов Российской Федерации и муниципальных образований и в конечном итоге – темпы экономического развития государства. В этой связи особое значение приобретает максимизация использования возможностей налогообложения для реализации финансового потенциала Российской Федерации, определения перспектив совершенствования налоговой политики страны.

Цель работы – исследовать значение налоговую систему Российской Федерации и определить пути ее совершенствования.

Для реализации цели в работе поставлены следующие задачи:

-

- исследовать сущность налоговой системы государства;

- провести анализ поступления налогов по уровням бюджетной системы Российской Федерации;

- определить пути совершенствования налоговой системы Российской Федерации.

Предметом исследования выступает налоговая система государства.

Объектом исследования являются налоги Российской Федерации.

Теоретической и методологической базой работы служат фундаментальные положения экономической науки, диалектический метод познания, эволюционно-системный подход к анализу экономических ситуаций, достижения отечественной и зарубежной теории и практики в области финансов и налогов.

Информационной и эмпирической базой исследования являются законодательно-нормативные, методологические, методические и инструктивные материалы; статистические данные налоговых, финансовых органов и органов статистики; данные периодических изданий; теоретические и практические материалы, содержащиеся в работах отечественных и зарубежных специалистов по налогообложению.

Методы исследования: сбор и обработка статистической информации, анализ, синтез, методы экономического анализа: сравнение, вертикальный и горизонтальный анализ, табличный метод, графический метод.

Структура работы. Работа включает введение, три главы, заключение, список литературы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ НАЛОГОВОЙ СИСТЕМЫ ГОСУДАРСТВА

1.1. Понятие налогообложения и налоговой системы

Появление налогообложения связано с переходом от присваивающей к производящей экономике, разложением родоплеменных сообществ, переходом к соседской общине, зарождением протогосударств и главное, постепенной индивидуализацией труда и потребления, приводящее к становлению частной собственности[1].

Обособление частных интересов от интересов общества сохранило общие для всех его участников нужды и потребности (охрана территории, собственности, жизни), удовлетворение которых было возможно лишь совместными усилиями. Для этого потребовалось, чтобы члены сообщества периодически отдавали часть своих доходов (сначала в натуральной, а потом в денежной форме) в специальный совместный (общий) фонд. Такие расходы для них стали носить публичный (общественный) характер, поскольку формируемый при этом фонд служил интересам всех индивидуумов[2].

В той или иной форме существуют практически со времен возникновения самого общества и государства. Очевидно, что в тот же период начала формироваться определенная процедура исчисления и уплаты налога или говоря современным языком «механизм налогообложения». В совокупности, налоги и налогообложение способствовали появлению особого рода общественно значимой деятельности, современное название которой, как представляется, соответствует таким понятиям как «налоговая деятельность» или «фискальная деятельность»[3].

Изначально налоги составляли незначительную часть общественных фондов, поскольку публичные затраты в основном покрывались за счет добровольных пожертвований, военной добычи, дани с покоренных народов, доходов от общинной собственности. В структуре налогообложения того времени преобладали косвенные налоги в виде различного рода торговых пошлин[4].

В средние века (V–XV вв.) налоговая система представляла собой совокупность случайных и бессистемных платежей и повинностей, нередко уплачиваемых на основе обычаев, религиозно-этических и договорных норм. Господство натурального хозяйства обусловило уплату налогов в натуральной форме и в виде личных повинностей (военных, служебных). Как следствие, налоги по-прежнему не являлись преобладающим источником государственных доходов того времени. И лишь в период позднего Средневековья, увеличивающиеся потребности властей в финансовых ресурсах, стали причиной появления множества новых налогов. В ответ на возрастающее налоговое бремя, население с целью обуздать неограниченную власть и произвол монархов в сфере налогообложения, вступает во многие социальные конфликты и потрясения[5].

Период нового и новейшего времени (ХVI–ХХ вв.) отличается меньшим количеством налогов и их большим однообразием: формы налогов становятся более определенными, правила налогового администрирования – более выработанными и при выборе оказывается предпочтение таким податным источникам, которые обещают более крупный доход[6].

В отличие от большинства европейских государств, история налогообложения в России насчитывает немногим более тысячелетия. Финансовое устройство Древней Руси начало складываться во время объединения Древнерусского государства, начавшегося с конца IX века.

Для древнерусской системы налогообложения было характерно взимание дани, которая поступала в княжескую казну двумя способами: 1) «повозом» (дань привозилась подвластными племенами князю в Киев) и 2) «полюдьем» (сбор дани осуществлялся напрямую князем или княжеской дружиной). Вплоть до ХVIII в. налоги именовались податями. Их уплата происходила в натуральной форме – медом, мехами, сельскохозяйственной продукцией, а также выполнением различных государственных повинностей (гужевых, строительных, военных и иных обязательных работ) [7].

В начале ХХ века структуру основных налоговых доходов бюджетов составляли: прямые налоги – поземельный налог, подомовой, или квартирный налог, промысловый налог, подоходный налог, пошлины, гербовые сборы и патенты; косвенные налоги – различные виды акцизов (табачный, сахарный, соляной, нефтяной, спичечный налоги). Существующая в этот период налоговая система отличалась многочисленностью налогов и сборов и не имела определенного принципа формирования[8].

После Октябрьской революции 1917 г. число обязательных платежей сократилось за счет упразднения некоторых так называемых «царских» налогов. Так, вследствие ликвидации частной собственности на землю был отменен поземельный налог. Национализация промышленности привела к упразднению промыслового налога. Городская недвижимость перестала облагаться налогами с городских недвижимых имуществ. Основным же доходным источником стали выступать эмиссия и прямые изъятия классового характера – конфискации, контрибуции, продразверстка[9].

Коренное изменение системы налогообложения в России произошло с переходом к рыночной экономике.

Налоги небезосновательно считаются одним из признаков общества и государства, поскольку нормальное существование последнего без стабильных налоговых поступлений маловероятно или вовсе невозможно. Само же поступление налогов в распоряжение публично-правовых образований является результатом сложного процесса налогообложения. Таким образом, налоги и налогообложение при всей их, на первый взгляд, схожести, не являются разными определениями одного явления. Налоги представляют собой, прежде всего, законодательно установленные и потенциально возможные к получению бюджетами в налоговых отношениях от организаций и физических лиц денежные платежи. Налогообложение следует рассматривать как законодательно регламентированный процесс исчисления и уплаты (исчисления, удержания и перечисления – для налоговых агентов) организациями и физическими лицами налогов в бюджетную систему РФ. Другими словами, налогообложение, в отличие от налогов, реально способствует такому изменению налогового отношения, при котором потенциальная возможность уплаты налога, как правило, трансформируется в конкретную налоговую обязанность лица[10].

Налоговая система понимается как единство входящих в нее налогов и сборов. Специфика налоговой системы заключается в особенностях каждого из составляющих ее элементов - налогов и сборов, а также в продуктивной взаимосвязи между ними[11].

Согласно Налоговому кодексу РФ[12] под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований[13].

Рассмотрим принципы налогообложения.

1. Принцип законности налогообложения. Реализуется в двух аспектах.

Во-первых, нормы права соблюдаются всеми участниками налоговых правоотношений, в том числе государством (сфера реализации права). Во-вторых, правотворчество должно осуществляться законодателем в соответствии с требованиями к форме и содержанию, а также в соблюдении процессуального порядка подготовки, принятия, введения в действие нормативных правовых актов. Принятые нормативные правовые акты не должны противоречить вышестоящим по юридической силе (сфера правотворчества) [14].

В ст. 57 Конституции РФ закреплена обязанность каждого платить законно установленные налоги и сборы. Так, законно установленными считаются налог или сбор, взимаемые только на основе закона. Лишь закон, отличный качествами определенности, стабильности и особым порядком принятия, может служить источником достоверных данных для исполнения налоговой повинности налогоплательщиком[15].

2. Принцип всеобщности и равенства, или принцип недискриминаиии.

Суть данного принципа состоит в том, что право распространяет свое действие на всю территорию Российской Федерации, всех физических и юридических лиц. Статья 56 Налогового кодекса РФ регламентирует запрет на установление налоговых льгот индивидуального характера, так как налоговое бремя, сниженное для одних налогоплательщиков, автоматически возрастает для других.

3. Справедливость налогообложения. Закреплена в ст. 56 Налогов ого кодекса РФ. Так, принцип справедливости означает, что при установлении

налогов и сборов должна учитываться фактическая способность их уплаты

налогоплательщиком[16].

4. Принцип единства системы налогов и сборов. Происходит из принципа единства экономического пространства, согласно которому не допускается установление налогов, нарушающих единое экономическое пространство страны. Единство системы налогов и сборов обеспечивается единой системой федеральных налоговых органов. Так, федеральные налоговые органы относятся к ведению Российской Федерации, в свою очередь, региональные

налоговые органы являются территориальными органами федеральных органов исполнительной власти, а не органами субъектов РФ. Следует отметить, что исчерпывающий перечень налогов и сборов закреплен Налоговым кодексом РФ. Так, не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные Налоговым кодексом РФ[17].

5. Принцип определенности налогообложения. В законодательстве должны быть четко сформулированы все элементы налогообложения, то есть определены конкретный налог или сбор, время уплаты, а также порядок его

исчисления и уплаты. Взимание налога, не соответствующего принципу

определенности, не допускается. Данный принцип обеспечивает контролируемость системы налогов и сборов: с одной стороны, способствует добросовестному исполнению налогоплательщиками своих обязанностей, а с другой - предотвращает возможные злоупотребления со стороны законодательных и правоприменительных органов[18].

6. Принцип самоначисления заключается в том, что налогоплательщик

самостоятельно определяет налогооблагаемую базу при налогообложении,

рассчитывает размер налога и уплачивает его в бюджет, а налоговые органы контролируют правильность исчисления, полноту и своевременность

уплаты налогов и сборов в соответствующий бюджет.

Принципы налогообложения отличаются стабильностью и не могут подлежать изменению вместе с текущей налоговой политикой государства.

Они должны служить ориентиром при формировании налоговой политики

России. При регулировании налоговых отношений принципами налогообложения должны руководствоваться законодательные органы всех уровней власти, а также все субъекты налоговых правоотношений. К тому же они имеют огромное значение для правоприменения, поскольку все нормы законодательства о налогах и сборах должны применяться на основе базовых подходов, установленных налогово-правовыми принципами[19].

Таким образом, принципы налогообложения относятся к основным гарантиям, установление которых федеральным законом обеспечивает реализацию и соблюдение основ конституционного строя, основных прав и свобод человека и гражданина, принципов федерализма в Российской Федерации[20].

1.2. Классификация налогов

Под классификацией налогов понимается их группировка, обусловленная определенными целями и задачами[21]. На сегодняшний день существует немалое количество различных классификационных признаков налогов. Однако все действующие классификации налогов принято сводить к нескольким основным типам, в числе которых традиционная система налогообложения и международные классификации. В основе традиционной системы налогообложения лежит деление налогов на несколько классов: прямые налоги; косвенные налоги; сборы и пошлины[22]. В основу международной классификации налогов и сборов положен критерий деления налогов по объекту налогообложения. Внутри групп, сформированных исходя из объекта налогообложения, налоги подразделяются далее по различным классификационным признакам (к примеру, исходя из субъекта налогообложения: взимаемые с физических и с юридических лиц).

Основные классификационные признаки налогов представлены в таблице 1.

Таблица 1.1

Классификация налогов[23]

|

№ |

Классификационный признак |

Виды налогов |

Характеристика видов |

|

1 |

2 |

3 |

4 |

|

1 |

По способу взимания |

Прямые |

Налоги, взимаемые с имущества или доходов физических или юридических лиц. |

|

Косвенные |

Налога на товары и услуга, включаемые в цену товара, то есть это налоги, уплачиваемые потребителями. |

||

|

2 |

По объекту обложения |

Налоги на имущество |

Налоги, объектом обложения которых является имущество (налог на имущество организаций) |

|

Налога на доходы |

Налоги, объектом обложения которых является доход (НДФЛ) |

||

|

Ресурсные налоги |

Налоги, объектом обложения которых являются какие-либо ресурсы (налог на добычу полезных ископаемых) |

Продолжение таблицы 1

|

1 |

2 |

3 |

4 |

|

Налога на действия |

Налоги, объектом обложения которых являются какие-либо действия в денежной сфере (НДС) |

||

|

3 |

По источникам уплаты |

Налоги, уплачиваемые с выручки |

НДС, акцизы |

|

Налоги, относимые |

Транспортный налог, налог на имущество |

||

|

Налоги, уплачиваемые за счет налогооблагаемой прибыли |

Налог на прибыль |

||

|

Налоги, уплачиваемые за счет дохода |

НДФЛ |

||

|

4 |

По целевой направленности |

Общие (бюджетные) |

Налоги, предназначенные для образования доходной части бюджета в целом, использующиеся для общегосударственных целей |

|

Специальные (целевые) налоги |

Налоги, которые имеют строгую целевую направленность и закреплены за определенными видами расходов (к примеру, транспортный налог, налог на добычу полезных ископаемых) |

||

|

5 |

По субъекту обложения |

Налоги, взимаемые с физических лиц |

НДФЛ |

|

Налоги, взимаемые с |

Налог на прибыль |

||

|

Смешанные налоги |

Транспортный налог |

||

|

6 |

По уровню бюджета |

Закрепленные налоги |

Налоги, которые полностью поступают в тот или иной бюджет (земельный налог) |

|

Регулирующие налоги |

Разноуровневые налоги, то есть налоги, поступления от которых распределяются между соответствующими бюджетами. |

||

|

7 |

По принадлежности к уровню управления |

Федеральные |

Налоги первого уровня, которые устанавливаются Налоговым кодексом РФ и обязательны к уплате на всей территории России (НДС, акцизы, НДФЛ, налог на прибыль) |

|

Региональные |

Налога второго уровня, которые устанавливаются Налоговым кодексом РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ (транспортный налог, налог на имущество организаций) |

Продолжение таблицы 1

|

1 |

2 |

3 |

4 |

|

Местные |

Налоги третьего уровня, которые устанавливаются Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на территориях соответствуют их муниципальных образований (земельный налог). |

||

|

8 |

По налоговым ставкам |

Твердые |

Налоги, в которых налоговая ставка устанавливается как твердая величина (транспортный налог) |

|

Процентные |

Налоги, в которых налоговая ставка устанавливается как процент от какого-либо показателя (НДС, НДФЛ) |

||

|

Комбинированные |

Налоги, в которых налоговая ставка устанавливается как твердая величина и как процентная величина (акциз) |

||

|

9 |

По характеру процентных ставок |

Пропорциональные |

Налоги, ставка по которым имеет фиксированное значение. |

|

Прогрессивные |

Налоги, ставка по которым увеличивается при достижении налоговой базой определенной величины. |

||

|

Дегрессивные |

Налоги, ставка по которым снижается при достижении налоговой базой определенной величины. |

Безусловно, приведенный в таблице 1 перечень не является исчерпывающим. Однако в нем отражены основные классификационные признаки, приведенные в различной экономической литературе.

Проведенное в первой главе исследование, позволяет сделать следующие выводы. Налоги, будучи особой сферой производственных отношений, являются своеобразной экономической категорией с устойчивыми внутренними свойствами, закономерностями развития и отличительными формами проявления. Налоги выражают реально существующие денежные отношения, проявляющиеся в процессе изъятия части стоимости национального дохода в пользу общегосударственных потребностей. Эти налоговые отношения как часть финансовых отношений находятся в постоянном изменении. Налоги - не только экономическая категория, но и одновременно финансовая категория.

Налоговая система служит в настоящее время основным рычагом государства, которым можно действенно регулировать экономические процессы в условиях развивающегося рынка.

ГЛАВА 2. АНАЛИЗ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1. Оценка налоговых доходов консолидированного и федерального бюджетов РФ

В 2015 г. бюджеты всех уровней столкнулись с падением доходов, в результате чего дефицит консолидированного бюджета и бюджетов государственных внебюджетных фондов (консолидированного расширенного бюджета) составил более 2,8 трлн. руб. (3% ВВП). В 2014 г. дефицит был в три раза меньше - 1 % ВВП.

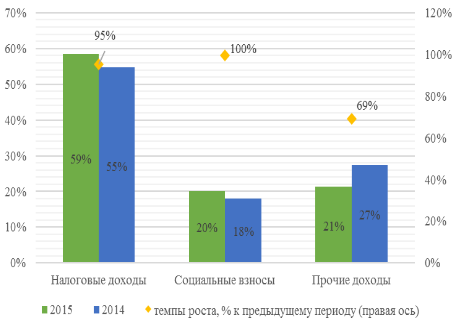

Налоговые доходы и страховые взносы на обязательное социальное страхование, которые составляют основную долю доходов консолидированного бюджета (более 70%), практически не пострадали, несмотря на падение цен на нефть, обесценение рубля и спад производства. В номинальном выражении они выросли. Причем прирост поступлений взносов на социальное страхование полностью компенсировал инфляцию (рис. 1).

Рисунок 1 - Структура доходов и темпы роста доходов консолидированного (расширенного) бюджета в 2014-2015 гг.[24]

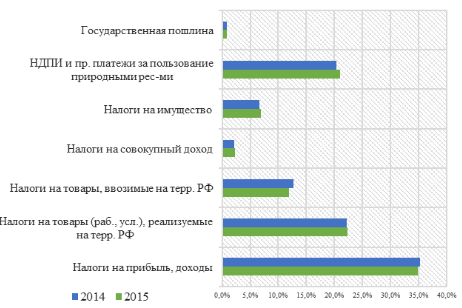

Налоговые доходы консолидированного бюджета по итогам 2015 г. составили 15,5 трлн. руб., что на 7,7% больше значения предыдущего года. Однако с учетом инфляции налоговые доходы в реальном выражении сократились на 5,4%. Структура налоговых доходов изменилась незначительно (рис. 2).

Удельный вес поступлений государственной пошлины, налогов на совокупный доход, налогов на товары и услуги, реализуемых на территории РФ, остался практически неизменным.

Рисунок 2 - Налоговые доходы консолидированного (расширенного) бюджета в 2014-2015 гг. [25]

В 2014 г. удельный вес этих поступлений составлял, соответственно, 0,8%, 2,2% и 22,1%. А по итогам 2015 г. – 0,9%, 2,2%, 22,3%. Больше всего выросла доля налога на добычу полезных ископаемых и прочих платежей за пользование природными ресурсами, хотя этот прирост составил лишь 0,6 процентных пункта: с 20,4% в 2014 г. до 21,0% в 2015 г.

В целом, несмотря на падение выпуска, которое составило 3,7%, налоговые доходы консолидированного бюджета показывают высокую устойчивость к циклическим колебаниям. Так, в 2014 г. они составляли 18% от ВВП, а в 2015 г. – 19%.

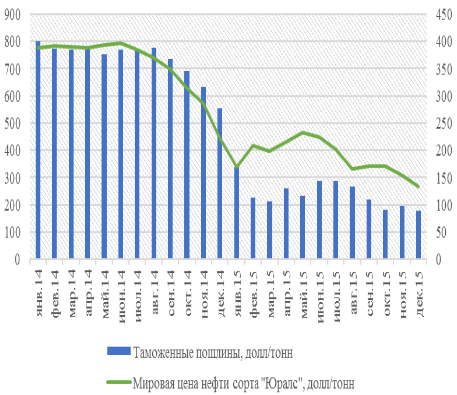

Рисунок 3 - Ставки таможенных пошлин и мировая цена нефти сорта «Юралс» в 2014-2015 гг. [26]

Главной причиной сокращения нефтегазовых доходов в 2015 г. является резкое падение цен на нефть – 48% (исходя из среднегодовых цен нефти сорта «Юралс»). Однако конструкция налога на добычу нефти такова, что учитывает не только цену нефти, но и курс доллара. Ослабление рубля в 1,6 раза, а также повышение ставки налога с 493 до 766 руб./тонн. позволили не только сохранить поступления на прежнем уровне, но и несколько увеличить нефтегазовые доходы бюджета от НДПИ.

Снижение поступлений от вывозных пошлин на нефть определилось падением цен на нефть, поскольку ставка пошлины напрямую зависит от ситуации, сложившейся на мировых рынках сырья. Кроме того, падение мировых цен вынудило Правительство РФ пересмотреть методику расчета ставок таможенных пошлин на сырую нефть и товары, выработанные из нефти, в сторону их снижения. Если в 2014 г. ставка вывозных таможенных пошлин в среднем за год составила 366,7 долл. за тонну, то в 2015 г. экспортеры уплачивали пошлины в среднем по ставке в три раза ниже: 120,3 долл. за тонну (рис. 3).

Объемы добычи нефти в 2015 г. практически не изменились по сравнению с 2014 г., а экспорт нефти, напротив, вырос на 9,4%. Следовательно, главным фактором сокращения нефтегазовых доходов (в части вывозных таможенных пошлин) стало снижение ставок таможенных пошлин, обусловленное как изменением методики их расчета, так и снижением цен на нефть.

2.2. Анализ поступления налогов в консолидированные региональные бюджеты

Актуальность исследования налоговых доходов региональных и местных бюджетов обусловлена той ролью, которую налоги играют в социально-экономическом развитии регионов России. Несмотря на разнообразную конъюнктуру и большие различия в региональном развитии, все субъекты Российской Федерации и муниципальные образования сталкиваются со схожими проблемами, связанными с недостатком средств, необходимых для финансирования возложенных на них полномочий. На протяжении длительного периода наблюдается нехватка финансовых ресурсов, которая обусловливает возникающие дисбалансы региональных и местных бюджетов. Особенно проблема увеличения налоговых доходов бюджетов территорий обострилась в последнее время в связи с нарастающими кризисными явлениями в экономике.

По итогам 2015 г. доходы консолидированных бюджетов субъектов РФ сложились в сумме 9 308,2 млрд руб. (11,6% ВВП). По сравнению с 2014 г. доходы бюджетов субъектов РФ увеличились на 4,5%, что существенно ниже темпов инфляции.

В 2015 г. основными источниками доходов консолидированных бюджетов субъектов РФ остаются налог на доходы физических лиц и налог на прибыль организаций, за счет которых формируется 30,2% и 22,6% всех доходов. По сравнению с 2014 г. поступления НДФЛ увеличились на 4,3%, а

налога на прибыль - на 7,3%, что существенно ниже темпов инфляции. Третьим по значимости источником доходов являются трансферты из федерального бюджета (дотации, субсидии, субвенции), за счет которых формируется 17,4% всей суммы доходов. Эти поступления сократились и составили всего 96,8% прошлогодних значений.

Наиболее существенно увеличились поступления налога на добычу полезных ископаемых - на 42,5% (на долю этого налога приходится всего 0,8% общей суммы доходов). Этот рост был обеспечен за счет налога в части полезных ископаемых (кроме углеводородного сырья) и налога при добыче алмазов.

Налоги на имущество в целом превысили прошлогодние показатели

на 11,6%. На долю этой группы налогов приходится 11,5% всех поступлений. Наиболее значительно в группе увеличились поступления транспортного налога (на 19,1%). Доходы от основного по объемам поступлений налога

на имущество организаций возросли на 12,3%. Поступления налога на имущество физических лиц увеличились на 11,6%, а земельного налога - на

4,3%.

Поступления налогов на совокупный доход (налог, взимаемый при

упрощенной системе налогообложения, единый налог на вмененный доход, единый сельскохозяйственный налог и налог, взимаемый в связи с применением патентной системы налогообложения) увеличились на 10,4%, а доля этих налогов в общей сумме доходов консолидированных бюджетов субъектов РФ составляет 3,7%.

2.3. Тенденции изменения налогообложения в России в 2016 году

Рассмотрим основные изменения, вступившие в силу с 1 января 2016 г.

В ноябре 2015 г. был принят ряд дополнительных новаций в Налоговый кодекс.

Минимальный предельный срок владения объектом недвижимого имущества, который служит критерием освобождения доходов от продажи имущества от обложения налогом на доходы физических лиц (НДФЛ), увеличен до 5 лет. Однако в некоторых случаях он может составлять 3 года, как и ранее. Это относится к доходам от продажи имущества, полученного в порядке наследования или по договору дарения от близких родственников; приватизированного имущества или в случаях, когда право собственности на объект недвижимого имущества получено налогоплательщиком - плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением (п. 3 ст. 217.1 НК РФ[27]).

Дополнительно Налоговым кодексом установлен лимит в отношении суммы доходов плательщика, полученных от продажи имущества. В том случае, если плательщик продал имущество менее чем за 70% кадастровой стоимости (по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества), облагаемым доходом будет признаваться величина кадастровой стоимости объекта проданного имущества, умноженная на понижающий коэффициент 0,7 (п. 5 ст. 217.1 НК РФ[28]).

Впервые с момента принятия гл. 23 Налогового кодекса субъекты РФ получили право регулировать отдельные элементы налога на доходы физических лиц, который в полном объеме поступает в их бюджеты. С 2016 г. законом субъекта РФ вплоть до нуля может быть снижен как минимальный предельный срок владения имуществом, так и понижающий коэффициент для расчета дохода от продажи имущества (п. 6 ст. 217.1 НК РФ[29]).

С 1 января 2016 г. увеличен лимит дохода, при превышении которого налогоплательщик теряет право на получение стандартного вычета на ребенка. С месяца, когда доход плательщика, исчисленный нарастающим итогом с начала года и облагаемый НДФЛ по ставке 13%, превысит 350 тыс.руб. (ранее эта сумма составляла 280 тыс.руб.), стандартный вычет на ребенка не предоставляется (пп. 4 п. 1 ст. 218 НК РФ). Увеличился размер вычета на ребенка-инвалида. Ранее размер вычета составлял 3 000 руб. в месяц. С 1 января 2016 г. размер вычета увеличился. Он теперь зависит от статуса налогоплательщика. Так, для родителя, усыновителя, жены или мужа родителя вычет составляет 12 тыс. руб., а для приемного родителя, опекуна, попечителя, жены или мужа приемного родителя – 6 тыс. руб. (пп. 4 п. 1 ст. 218 НК РФ).

С 1 января 2016 г. увеличен повышающий коэффициент к общим ставкам водного налога: с 1,15 до 1,32. Кроме того, повышена ставка водного налога при заборе воды для водоснабжения населения. Вместо 81 руб. за 1 000 куб. м забранных (изъятых) водных ресурсов ставка составляет 93 руб. за 1 000 куб. м. (п. 3 ст. 333.12 НК РФ[30]).

Ощутимые изменения коснулись налога на добычу полезных ископаемых (НДПИ). С 1 января 2016 г. базовая ставка НДПИ в отношении нефти увеличена с 766 до 857 руб. за тонну. При этом был повышен коэффициент, учитывающий особенности добычи нефти и используемый при расчете НДПИ. Также с 4,4 до 5,5 увеличен корректирующий коэффициент Ккм, который используется для расчета ставки НДПИ в виде газового конденсата. Кроме того, введен новый коэффициент Кгп, характеризующий экспортную доходность единицы условного топлива (Еут). Если повышение первого коэффициента увеличит налоговую нагрузку, то применение второго коэффициента должно несколько снизить ставку НДПИ для газового конденсата. На 2016 г. коэффициент Кгп установлен в размере 1 для отдельных налогоплательщиков (фактически – для ПАО «Газпром» и его дочерних организаций) и 0,7317 для всех остальных.

В 2016 г. повышены ставки акцизов на некрепкий алкоголь, табачные изделия, автомобили и автомобильный бензин всех классов (п. 1 ст. 193 НК РФ[31]). Исключение составил акциз на вина с защищенным географическим указанием, ставка которого снизилась относительно акциза для прочих вин.

Изменения 2016 г., касающиеся транспортного налога, однозначно улучшат положение налогоплательщиков. Так, уточнен порядок применения корректировки суммы транспортного налога на число месяцев владения транспортным средством. Теперь, если транспортное средство поставлено на учет в регистрирующем органе позже 15-го числа месяца, он не будет учитываться при расчете транспортного налога (п. 3 ст. 362 НК РФ[32]). Также уточнен порядок применения повышающих коэффициентов для расчета транспортного налога в отношении дорогостоящих автомобилей. Согласно п. 2. ст. 362 НК РФ, перечень легковых автомобилей средней стоимостью от 3 млн.руб., подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте уполномоченного органа в сети «Интернет». Таким образом, плательщику не придется пересчитывать налог за прошлые периоды в случае включения автомобиля в указанный список.

Проведенный во второй главе анализ позволяет сделать следующие выводы.

Налоговые доходы консолидированного бюджета по итогам 2015 г. составили 15,5 трлн. руб., что на 7,7% больше значения предыдущего года. Однако с учетом инфляции налоговые доходы в реальном выражении сократились на 5,4%. Структура налоговых доходов изменилась незначительно (рис. 2.3).

В 2015 г. основными источниками доходов консолидированных бюджетов субъектов РФ остаются налог на доходы физических лиц и налог на прибыль организаций, за счет которых формируется 30,2% и 22,6% всех доходов. По сравнению с 2014 г. поступления НДФЛ увеличились на 4,3%, а

налога на прибыль - на 7,3%, что существенно ниже темпов инфляции. Третьим по значимости источником доходов являются трансферты из федерального бюджета (дотации, субсидии, субвенции), за счет которых формируется 17,4% всей суммы доходов. Эти поступления сократились и составили всего 96,8% прошлогодних значений.

Показатели собираемости налогов дают представление о том, насколько полно происходит сбор налогов, и какой потенциал в данном направлении имеется. Данные о собираемости налогов показывают, что в целом по России собираемость налогов находится на уровне развитых стран. Обращает на себя внимание, что доля недоимки во всех регионах после корректировки повысилась. Это свидетельствует о том, что уровень налоговой дисциплины крупнейших налогоплательщиков выше, чем у остальных категорий налогоплательщиков.

ГЛАВА 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ

Налоговая система служит в настоящее время основным рычагом государства, которым можно действенно регулировать экономические процессы в условиях развивающегося рынка.

Однако, несмотря на постоянное совершенствование, она не лишена недостатков.

Так, не решен вопрос об оптимальной величине налога на добавленную стоимость. Российский НДС сегодня является одним из наиболее высоких среди развитых стран, не считая скандинавских стран, где он доходит до 25% (Швеция, Дания). Многие экономисты являются сторонниками снижения НДС, считая, что это должен быть постепенный процесс – на 1–2 пункта.

Много вопросов вызывает освобождение малых предприятий и индивидуальных предпринимателей на двенадцать последовательных налоговых периодов от исполнения обязанностей налогоплательщика, если в течение предшествующих трех налоговых периодов налоговая база данных налогоплательщиков не превысила одного миллиона рублей. Подобное положение, по существу, создает возможность ухода от налогообложения. Налоговые органы отмечают тенденцию дробления определенной части субъектов малого предпринимательства. Стремление законодателей обеспечить и усилить поддержку малого бизнеса понятно. Но государство должно защищать свои бюджетные интересы, устраняя возможности разного рода финансовых махинаций.

Не меньше проблем вызывает нулевая ставка налога на добавленную стоимость при транспортировке грузов, импортируемых в Российскую Федерацию. Само по себе это противоречит идее активного использования во внешней торговле принципа страны назначения. Этот принцип предполагает освобождение от налога на добавленную стоимость экспортируемых товаров и услуг по их транспортировке в стране происхождения. Обложению же НДС подлежат товары, ввозимые на территорию страны назначения. Услуги по доставке товара никак не могут быть отделены от самого ввозимого груза. Естественно, что транспортные операции должны облагаться налогом на добавленную стоимость таким же точно образом, как и сам товар.

Налог на добавленную стоимость остается основным и достаточно стабильным источником доходов федерального бюджета. Его поступления отражают благоприятные тенденции в российской экономике. При возрастании объемов производства и торговли будет реально ставить вопрос о небольшом снижении ставки налога. Вместе с тем, проводимые в области реформирования налоговой системы мероприятия не должны ограничиваться лишь совершенствованием налогового законодательства. Они включают в себя также: установление жесткого оперативного контроля за соблюдением действующих законов и резкое усиление мер, направленных на пресечение противозаконной деятельности и теневых операций, не попадающих под налогообложение; усиление пропаганды идей о серьезности, безнравственности и высокой общественной опасности налоговых преступлений.

При совершенствовании налоговой системы Российской Федерации важно также учитывать и тот факт, что экономика России не может быть изолированной от мировой экономики. Поэтому важно, чтобы реформирование налоговой системы России было направлено на сближение ее с европейскими налоговыми системами.

Важнейшим направлением развития налоговой системы на современном этапе является оптимизация разграничения налогов между уровнями бюджетной системы. В качестве критериев разграничения налогов между уровнями бюджетной системы использовались следующие показатели - стабильность поступлений, экономическая эффективность, социальная справедливость и равномерность распределения налоговой базы, мобильность налоговой базы, экспорт налогового бремени.

Четкое разграничение налоговых доходов между различными уровнями бюджетной системы Российской Федерации является необходимым условием ее эффективного функционирования.

Ряд российских экономистов и политиков предлагают следующие изменения по перезакреплению налоговых полномочий бюджетов разного уровня.

Налог на прибыль (доход) предприятий и организаций должен поступать в местные бюджеты в пределах не менее 10% в соответствии с действующим законодательством, в том числе не менее 5% в среднем по субъекту Российской Федерации в пределах ставки данного налога и не более 5% за счет введения дополнительной муниципальной ставки налога на прибыль.

Налог на доходы с физических лиц должен поступать в пределах не менее 70% в местные бюджеты. В действующем законодательстве - не менее 50% в среднем по субъекту Российской Федерации идет в местные бюджеты.

Акцизы на спирт, водку и ликероводочные изделия, а также на остальные виды подакцизных товаров не менее 5 и 10%. Соответственно, в среднем по субъекту Российской Федерации не должны использоваться в качестве собственных доходов местных бюджетов как доли регулирующих налогов, закрепленные за муниципальными образованиями на постоянной основе. При этом решение об их зачислении в местные бюджеты относится к компетенции субъектов Российской Федерации.

Налог на имущество организаций следовало бы перевести в разряд местных налогов и полностью зачисляться в местные бюджеты. В соответствии с Налоговым кодексом РФ этот налог является региональным и поступления от него делятся между региональным и местным уровнями в соотношении 50:50. В пользу необходимости закрепления данного налога за местным уровнем говорят такие факторы, как стабильность поступлений, низкая мобильность налоговой базы и экономическая эффективность. Поскольку предприятия используют местную инфраструктуру (дороги, коммунальные услуги), логично закрепить налоги, поступающие от их имущества, за местными бюджетами. Кроме того, при введении налога на недвижимость упраздняется налог на имущество организаций и перевод его в местные налоги предотвратит потери региональных бюджетов.

Поступления по земельному налогу также необходимо полностью зачислять в местные бюджеты. Аргументы в пользу реального закрепления земельного налога за местным уровнем и стопроцентного зачисления поступлений от него в местные бюджеты те же, что и в случае налога на имущество организаций, с тем дополнением, что доходы по земельному налогу очень равномерно распределены, что соответствует принципу социальной справедливости.

Следует отметить, что предлагаемая схема перезакрепления налоговых полномочий не только ведет к усилению позиций местных бюджетов, но и обеспечивает более сбалансированную структуру налоговых доходов консолидированного бюджета.

ЗАКЛЮЧЕНИЕ

Налоги, будучи особой сферой производственных отношений, являются своеобразной экономической категорией с устойчивыми внутренними свойствами, закономерностями развития и отличительными формами проявления. Налоги выражают реально существующие денежные отношения, проявляющиеся в процессе изъятия части стоимости национального дохода в пользу общегосударственных потребностей. Налоговая система служит в настоящее время основным рычагом государства, которым можно действенно регулировать экономические процессы.

Налоговые доходы консолидированного бюджета по итогам 2015 г. составили 15,5 трлн. руб., что на 7,7% больше значения предыдущего года. Однако с учетом инфляции налоговые доходы в реальном выражении сократились на 5,4%. Структура налоговых доходов изменилась незначительно.

В 2015 г. основными источниками доходов консолидированных бюджетов субъектов РФ остаются налог на доходы физических лиц и налог на прибыль организаций, за счет которых формируется 30,2% и 22,6% всех доходов. По сравнению с 2014 г. поступления НДФЛ увеличились на 4,3%, а

налога на прибыль - на 7,3%, что существенно ниже темпов инфляции. Третьим по значимости источником доходов являются трансферты из федерального бюджета (дотации, субсидии, субвенции), за счет которых формируется 17,4% всей суммы доходов. Эти поступления сократились и составили всего 96,8% прошлогодних значений.

Показатели собираемости налогов дают представление о том, насколько полно происходит сбор налогов, и какой потенциал в данном направлении имеется. Данные о собираемости налогов показывают, что в целом по России собираемость налогов находится на уровне развитых стран. Обращает на себя внимание, что доля недоимки во всех регионах после корректировки повысилась. Это свидетельствует о том, что уровень налоговой дисциплины крупнейших налогоплательщиков выше, чем у остальных категорий налогоплательщиков.

В настоящее время в России назрела необходимость коренного обоснованного выравнивания налоговых изъятий в различных секторах экономики с учетом их особенностей в целях стимулирования расширенного воспроизводства и регулирования перелива отраслевого капитала.

В целях совершенствования налоговой системы целесообразно:

1) снижение НДС на 1–2 пункта;

2) оптимизация разграничения налогов между уровнями бюджетной системы:

- налог на прибыль (доход) предприятий и организаций должен поступать в местные бюджеты в пределах не менее 10% в соответствии с действующим законодательством, в том числе не менее 5% в среднем по субъекту Российской Федерации в пределах ставки данного налога и не более 5% за счет введения дополнительной муниципальной ставки налога на прибыль;

- Налог на доходы с физических лиц должен поступать в пределах не менее 70% в местные бюджеты;

- акцизы на спирт, водку и ликероводочные изделия, а также на остальные виды подакцизных товаров не менее 5 и 10%.

3) налог на имущество организаций перевести в разряд местных налогов и полностью зачисляться в местные бюджеты;

4) поступления по земельному налогу необходимо полностью зачислять в местные бюджеты. Аргументы в пользу реального закрепления земельного налога за местным уровнем и стопроцентного зачисления поступлений от него в местные бюджеты те же, что и в случае налога на имущество организаций, с тем дополнением, что доходы по земельному налогу очень равномерно распределены, что соответствует принципу социальной справедливости.

Предлагаемая схема перезакрепления налоговых полномочий не только ведет к усилению позиций местных бюджетов, но и обеспечивает более сбалансированную структуру налоговых доходов консолидированного бюджета.

СПИСОК ЛИТЕРАТУРЫ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (с изм. и доп.).

Абрамов М.Д. Налоговая система и модернизация России // Россия и совр. мир. - 2011. - № 4. - С.79.

Бобринев Р.В. К вопросу о происхождении налогов и налогообложения // Вестник Кемеровского государственного университета. 2015. № 4-2 (64). С. 181-186.

Клейменова М.О. Налоговое право. М., 2013.

Литвинцева Т.В. Направления изменений российской налоговой системы с учетом социальной направленности // Нац. интересы: приоритеты и безопасность. - 2012. - № 32. - С.49.

Минаков А.В. Теория предельного равновесия бюджетно-налоговой системы России как необходимое условие обеспечения экономической безопасности страны // Нац. интересы: приоритеты и безопасность. - 2011. - № 13. - С.48.

Минаков А.В. Основы управления бюджетно-налоговой системой России // Нац. интересы: приоритеты и безопасность. - 2011. - № 9. - С.61.

Петров Ю. Инновационный подход к развитию российской налоговой системы (концептуальное обоснование с учетом итогов анализа ее реформирования в десятилетней и во всей постсоветской ретроспективах) // Рос. экон. журнал. - 2011. - № 6. - С.14.

Петров Ю. Эволюция налоговой системы России и возможности задействования фискальных инструментов для стимулирования экономического развития // Рос. экон. журнал. - 2011. - № 6. - C.47.

Сафиуллин М.А. Приоритеты развития налоговой системы в Российской Федерации: взгляд из региона // Нац. интересы: приоритеты и безопасность. - 2012. - № 36. - С.10-16.

Терехина А. Л. Правовые принципы налогообложения // Финансовое право. 2012. №5. С. 36.

Минаков А.В. Основы управления бюджетно-налоговой системой России // Нац. интересы: приоритеты и безопасность. - 2011. - № 9. - С.61.

- Министерство финансов РФ. Электронный ресурс [www.minfin.ru]

Официальный сайт Федеральной налоговой службы [Электронный ресурс] / Режим доступа: URL: http://www.nalog.ru

-

Бобринев Р. В. К вопросу о происхождении налогов и налогообложения // Вестник Кемеровского государственного университета. 2015. № 4-2 (64). С. 181-186. ↑

-

Гиниятуллин Ф. К. Налоговая система: исторический аспект (отечественный опыт) // Вестник Южно-Уральского государственного университета. Серия: Право. 2011. № 25 (201). С. 79-84. ↑

-

Шишкина Н. А. Эволюция воплощения фундаментальных принципов налогообложения в налоговых системах развитых стран мира // Экономика. Право. Печать. Вестник КСЭИ. 2012. № 1-2 (53-54). С. 93-99. ↑

-

Бобринев Р. В. К вопросу о происхождении налогов и налогообложения // Вестник Кемеровского государственного университета. 2015. № 4-2 (64). С. 181-186. ↑

-

Гиниятуллин Ф. К. Налоговая система: исторический аспект (отечественный опыт) // Вестник Южно-Уральского государственного университета. Серия: Право. 2011. № 25 (201). С. 79-84. ↑

-

Чернышева Н. И. Теоретические истоки институциональной трансформации в налоговой системе государства // Налоговая политика и практика. 2011. № 11-1. С. 26-30. ↑

-

Гиниятуллин Ф. К. Налоговая система: исторический аспект (отечественный опыт) // Вестник Южно-Уральского государственного университета. Серия: Право. 2011. № 25 (201). С. 79-84. ↑

-

Бобринев Р. В. К вопросу о происхождении налогов и налогообложения // Вестник Кемеровского государственного университета. 2015. № 4-2 (64). С. 181-186. ↑

-

Чернышева Н. И. Теоретические истоки институциональной трансформации в налоговой системе государства // Налоговая политика и практика. 2011. № 11-1. С. 26-30. ↑

-

Шишкина Н. А. Эволюция воплощения фундаментальных принципов налогообложения в налоговых системах развитых стран мира // Экономика. Право. Печать. Вестник КСЭИ. 2012. № 1-2 (53-54). С. 93-99. ↑

-

Абрамов М.Д. Налоговая система и модернизация России // Россия и совр. мир. - 2011. - № 4. - С.79. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (с изм. и доп.). ↑

-

Минаков А.В. Теория предельного равновесия бюджетно-налоговой системы России как необходимое условие обеспечения экономической безопасности страны // Нац. интересы: приоритеты и безопасность. - 2011. - № 13. - С.48. ↑

-

Гиниятуллин Ф. К. Налоговая система: исторический аспект (отечественный опыт) // Вестник Южно-Уральского государственного университета. Серия: Право. 2011. № 25 (201). С. 79-84. ↑

-

Терехина А. Л. Правовые принципы налогообложения // Финансовое право. 2012. №5. С. 36. ↑

-

Шишкина Н. А. Эволюция воплощения фундаментальных принципов налогообложения в налоговых системах развитых стран мира // Экономика. Право. Печать. Вестник КСЭИ. 2012. № 1-2 (53-54). С. 93-99. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Клейменова М.О. Налоговое право. М., 2013. С. 58. ↑

-

Шишкина Н. А. Эволюция воплощения фундаментальных принципов налогообложения в налоговых системах развитых стран мира // Экономика. Право. Печать. Вестник КСЭИ. 2012. № 1-2 (53-54). С. 93-99. ↑

-

Гиниятуллин Ф. К. Налоговая система: исторический аспект (отечественный опыт) // Вестник Южно-Уральского государственного университета. Серия: Право. 2011. № 25 (201). С. 79-84. ↑

-

Клейменова М.О. Налоговое право. М., 2013. С. 59. ↑

-

Шишкина Н. А. Эволюция воплощения фундаментальных принципов налогообложения в налоговых системах развитых стран мира // Экономика. Право. Печать. Вестник КСЭИ. 2012. № 1-2 (53-54). С. 93-99. ↑

-

Клейменова М.О. Налоговое право. М., 2013. С. 58. ↑

-

Официальный сайт Федеральной налоговой службы [Электронный ресурс] / Режим доступа: URL: http://www.nalog.ru ↑

-

Официальный сайт Федеральной налоговой службы [Электронный ресурс] / Режим доступа: URL: http://www.nalog.ru ↑

-

Официальный сайт Федеральной налоговой службы [Электронный ресурс] / Режим доступа: URL: http://www.nalog.ru ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 05.04.2016, с изм. от 13.04.2016). ↑

- Авторитет педагога как фактор успешности спортивной деятельности (Характеристика педагогической деятельности в сфере физической культуры и спорта)

- На тему производственной деятельности коммерческого банка на примере ПАО «Cбербанк»

- Менеджмент человеческих ресурсов (Теоретические аспекты управления человеческими ресурсами как стратегии эффективного развития малого предприятия)

- Особенности кадровой стратегии торговых организаций (Теоретические подходы к разработке кадровой стратегии)

- Цели, задачи и организация нотариата в Российской Федерации. Ответственность и обеспечение нотариуса (История возникновения российского нотариата)

- Право на товарный знак и знак обслуживания (Понятие товарного знака и знака обслуживания)

- Коммерческие банки, их виды и основные направления деятельности (Современный коммерческий банк: структура и классификация)

- Оценка стоимости бизнеса (Понятие оценки и ее регулирование)

- ВЛИЯНИЕ ЛИЧНОСТНЫХ ФАКТОРОВ РУКОВОДИТЕЛЯ НА ЭФФЕКТИВНОСТЬ УПРАВЛЕНИЯ ОРГАНИЗАЦИЕЙ

- Социальная защита ветеранов

- Реструктуризация финансово-кредитных институтов

- Проблемы формирования и управления коммерческих банков своими портфелями ценных бумаг