Наличные конверсионные сделки:участники и технология торгов

Содержание:

ВВЕДЕНИЕ

Совершенно нестабильное состояние экономики в стране заставляет многих россиян сильно нервничать, и если разобраться, то каждому человеку есть из- за чего переживать. Тем, что хоть немного разбирается в экономике, легко понять то, что рост курса валют по отношению к рублю, отрицательно влияет на качество жизни россиян. Уже сегодня аналитики пытаются спрогнозировать рост рубля, хотя окончательные выводы пока, конечно, делать не стоит.

Конверсионными операциями называются сделки, которые заключаются между участниками валютных рынков. Целью участников при оформлении таких сделок является обмен одной валюты на другую. Особенность конверсионных операций заключается в заблаговременном согласовании даты их проведения, объема средств, подлежащих обмену, и курсовой стоимости.

Проще говоря, конверсионные операции – это транзакции по покупке и продаже валюты. Такие сделки проводятся внутри банковских организаций и на валютных рынках. Сделки могут быть проведены моментально или спустя оговоренный временной промежуток.

Суть операций заключается не только в обмене валют, но в последующем распоряжении суммами, образовавшимися на счетах участников сделок.

Исследуемая в работе тема является актуальной в связи с нелостачной разработкой стратегии и ограничения убытков при конверсионных операциях в условиях дерегулирования мировых валютных рынков.

Недостаточная изученность современных форм прогнозирования валютного курса на основе технического и фундаментального анализа, с учетом влияния психологического фактора на поведение участников валютного рынка, и неразработанность проблем стратегии конверсионных операций в экономической литературе определили выбор темы исследования.[1]

Степень научной разработанности вопросов наличных конверсионных сделок в России на современном этапе и перспективам их развития, посвящено большое количество работ отечественных авторов, таких как Г.И. Белоглазова, Е.А. Белова, Н.С. Борисов, О.Н. Донецкова, Н.К. Жеребенко, А.Ю. Казак, А.М. Коротченков и других.

Цель работы – изучение участников и технологии торгов при проведении наличных конверсионных сделок.

Для достижения цели поставлены следующие задачи:

– изучить сущность наличных конверсионных сделок,

– определить участников и особенности проведения торгов по наличным конверсионным сделкам ,

– выявить особенности развития наличных конверсионных сделок на валютном рынке РФ,

– определить перспективы развития наличных конверсионных сделок в РФ.

При проведении исследования использовались такие методы научного познания, как индукция, дедукция, синтез, аналогия, сбор и анализ эмпирических данных, обработка и анализ статистической информации.

Курсовая работа состоит из введения, двух глав, заключения и списка литературы.

Глава 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРОВЕДЕНИЯ НАЛИЧНЫХ КОНВЕРСИОННЫХ СДЕЛОК

1.1.Сущность наличных конверсионных сделок

Наличная сделка - операция купли или продажи актива на фондовой бирже, расчет по которому осуществляется мгновенно (чаще всего на следующие сутки).

Наличная сделка - один из видов операций на фондовой бирже при участии ценных бумаг. Особенность заключается в том, что оплата и передача активов осуществляется, как правило, в день сделки. Чаще всего к наличным сделкам относятся операции с небольшими партиями ценных бумаг.

Наличная сделка - разновидность валютной сделки на валютном рынке.

Конверсионные операции - сделки, подразумевающие покупку или продажу безналичной (наличной) валюты против денежных единиц (в наличном или безналичном виде), но уже в рублях РФ.[2]

Конверсионные операции условно делятся на два вида:

- наличные сделки с мгновенной поставкой - операции, имеющие дату валютирования, устанавливаемую в срок не позже чем через два дня с момента проведения операции;

операции типа «today» - конверсионные сделки, имеющие дату валютирования, совпадающую с днем оформления соглашения между сторонами;

операция типа «tomorrow» - сделка, день валютирования которой приходится на следующие сутки после заключения договора;

операция типа «спот» - конверсионная сделка, день валютирования которой наступает на вторые рабочие сутки с момента заключения соглашения.

- срочные сделки - операции, день валютирования в которых устанавливается позже чем через двое рабочих суток с момента заключения договора. Срочные операции на бирже (опционы, фьючерсы, свопы) не относятся к конверсионным.[3]

Сделка форвард - договор, который оформляется на конкретный момент времени и при покупке одной валюты в обмен на иную денежную единицу по оговоренному курсу. Такая операция бывает двух видов:

- с аутрайтом, когда валюта должна быть поставлена в конкретный срок;

- с опционом - при условии незакрепленного (нефиксированного) срока экспирации.

На форвардном рынке сделки из серии «форвард» ограничены определенным сроком (как правило, до одного года). Остальные операции, имеющие срок больше года, называются супер-форвардными.

Сделки «своп» - операции с валютой, в которых сочетаются сделки купли-продажи на основе наличной спот-сделки при условии одновременной покупки или продажи валюты при наступлении определенной даты по форвард-курсу.

Валютный арбитраж - проведение сделок по покупке валюты других стран и ее одновременной продажи с целью получения дохода от спрэда (разницы валютных курсов). Одним из видов валютного считается временный арбитраж, при котором курс валюты может изменяться во времени. Главное условие совершения такой сделки - обратимость денежных единиц, а основная предпосылка - несовпадение курсовой цены.

К наличным относятся сделки TOD, TOM и SPOT, которые отличаются датой валютирования.

Тод (TOD) – самая простая сделка на валютном рынке, расчет по которой происходит в течении рабочего дня (сегодня), при осуществлении такой сделки покупатель обязуется осуществить срочную поставку валюты. А продавец тут же ее оплатить.

Том (TOM) – отсроченная валютная сделка, расчеты по которой происходят на следующий банковский день (завтра), в этом случае договор на обмен валюты заключатся сегодня, а расчеты по заключенному договору происходят в течении следующего банковского дня.

Что касается спот-рынка, то это место мгновенной поставки валюты. При этом главные участники рынка - коммерческие банковские учреждения. Они проводят сделки с разными партнерами:

- с фирмами-клиентами;

- с другими банковскими учреждениями (на межбанковском рынке);

- с ЦБ других государств;

- через брокеров с клиентами и банками.[4]

Спот-рынок может обслуживать как спекулятивные сделки, так и частные пожелания предприятий (компаний, организаций) и банковских учреждений. Обычаи рынка наличных сделок не находят своего отображения в существующих международных конвенциях. При этом все участники неизменно следуют им.

К главным требованиям спот-рынка можно отнести:

1. Проведение платежей в срок до двух суток осуществляется без начисления дополнительного процента на общий объем поставленной валюты.

2. Операции с валютой, как правило, реализуются посредством компьютерной торговли (в том числе через глобальную сеть) с дальнейшим подтверждением электронного оповещения (авизо) на протяжении всех следующих суток.

3. Стабильность (обязательность) курсов. Если дилер, работающий на крупном рынке, проявляет интерес к котировкам другого банковского учреждения, то указанные для него курсы обязательно должны быть исполнены при совершении сделок купли-продажи валюты.[5]

Один из главных инструментов и помощников СПОТ- рынка - это система СВИФТ, с помощью которой можно осуществлять электронные переводы.

Валютные сделки спот - почти 40% всего объема на валютном рынке. К основным целям таких операций можно отнести:

- реализацию конверсионных приказов (поручений) со стороны клиентов;

- осуществление перевода личных средств из одной денежной единицы в другую. Главная цель при этом - поддержание ликвидности;

- проведение основных спекулятивных сделок на рынке;

- регулирование рабочей позиции при операциях с валютой для избежания непокрытых излишков на счете;

- удержание минимально допустимых рабочих остатков в зарубежных банках на НОСТРО-счетах с целью снижения лишнего капитала, накопившегося в одной денежной единице и покрытия дефицита в другой.

Стоит отметить, что независимо от срока поставки денежных средств, контрагенты идут на серьезный риск при совершении валютных сделок. Это легко объяснить, ведь в условии «плавающих» валютных курсов последний может поменяться в течение двух суток. Проведение наличных сделок с валютой и снижение рисков требует от участника сделки определенной подготовки.

Наличная сделка состоит из нескольких этапов - выбора валюты, которая подлежит обмену, фиксации курса, определение суммы операции, прописывание адреса доставки денежных средств, валютирование перечисленных денег и подтверждение операции.

Особенности расчета удобны для участников операции. В период следующих двух суток производится обработка информации, оформляются телексы для реализации условий сделки.[6]

1.2.Участники и особенности проведения торгов по наличным конверсионным сделкам

Известно, что конверсионные операции — один из видов сделок, которые проводятся в банковских учреждениях. При этом банки выделяют ряд преимуществ:

– Прозрачность сделок купли/продажи валюты. Все операции внутри банка проводятся с наименьшим спредом и по текущему рыночному курсу (за основу берутся параметры с ММВБ). При этом используется курс, который актуален на момент совершения обмена. Как вариант, может использоваться информация от информагентства Reuters.

– Высокая скорость расчетных транзакций. Все средства, которые были получены в результате конверсионных операций, переводятся банковским учреждением на определенный счет контрагента без каких-либо задержек. В ряде случаев могут осуществляться срочные расчеты.

– Имеется возможность работы в двух режимах — под залог или по предпоставке. При этом финансовые учреждения, которые не имеют кредитного лимита, способны работать до завершения рабочих суток.

Конверсионные операции — обычное дело в банковской практике. Такие сделки направлены на проведение обмена между частными лицами, компаниями или банками при посредничестве рынка валют.[7]

Техника заключения сделок состоит из нескольких этапов:

- подготовка. Здесь анализируется состояние валютного рынка, определяются тенденции изменения курсовой цены, принимаются во внимания основные принципы их изменения;

- определяется средний курс. Это делается на основании полученной дилерами информации. Точный расчет, как правило, производится с помощью компьютера.

Выполненный анализ позволяет выработать четкое направление валютных сделок, то есть обеспечить короткую и длинную позицию по конкретной валюте. К примеру, в банках решение этих вопросов берут на себя специальные службы, в которых работают аналитики-экономисты. В свою очередь, дилеры лишь опираются на их информацию, но с дальнейшим направлением деятельности определяются сами. Если же банк небольшой, то решение таких вопросов сразу берут на себя дилеры.[8]

Конверсионные операции банков требуют ограничения потенциального риска. По этой причине операции стоит осуществлять с надежными партнерами. Выполненный анализ позволит выработать направление валютных сделок. Таким образом, обеспечивается короткая или длинная позиция в определенной валюте, которая используется при проведении сделки.

В крупных банках конверсионные операции по счетам клиентов производятся благодаря специальным группам экономистов-аналитиков. Дилеры принимают во внимание их информацию и самостоятельно выбирают направление совершения валютных операций. Менее крупные банки не имеют данных специалистов и их функции выполняются самими дилерами.

При совершении конверсионных валютных сделок необходимо иметь достаточное количество знаний и практических навыков, поэтому стоит изучить подробно каждый из их видов.

На бирже проходят спот-сделки по курсу Today с поставкой валюты в день заключения сделки и спот-сделки по курсу Tomorrow с условием поставки валюты на следующий день после заключения сделки. Параметры сделок спот устанавливаются Московской биржей по согласованию с клиринговым центром. Для торгов по долларам США за российские рубли используются следующие инструменты: USDRUB_TOD, USDRUB_TOM, USDRUB_SPT, USDRUB_LTV.

USDRUB_TOD – инструмент, при покупке или продаже которого осуществляется купля-продажа денежных средств в долларах США в лотах за российские рубли в ходе торгов по долларам США за российские рубли со сроком исполнения обязательств в день проведения торгов. Соответственно, при использовании USDRUB_TOM срок исполнения обязательств назначается на первый рабочий день после проведения торгов.

Цена заявок по обоим инструментам определяется с точностью до четвертого знака после запятой за $1, шаг цены составляет 0,0005 рубля.

USDRUB_SPT отличается от них тем, что при его использовании расчет осуществляется на второй день после проведения торгов. Выбрав же USDRUB_LTV, можно рассчитывать на получение расчета не раньше, чем на второй календарный день и не позднее, чем 366-й календарный день со дня исполнения обязательств по сделкам с инструментом USDRUB_TOM, заключенным в этот же день. Цена заявок по обоим инструментам определяется с точностью до четвертого знака после запятой за $1, шаг цены составляет 0,0001 рубля.[9]

Спотовый или кассовый рынок (spot market) – это рынок наличных сделок, предполагающих немедленную оплату по текущей цене.

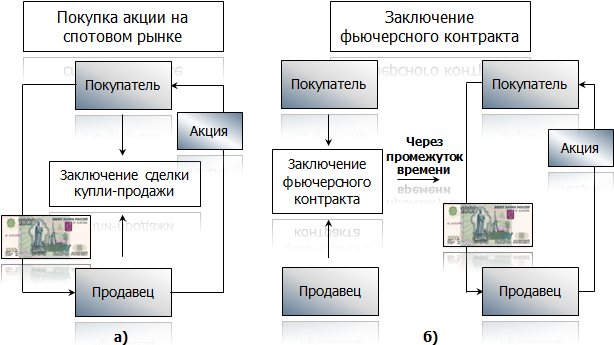

То есть, покупая, к примеру, акцию или один баррель нефти на спотовом рынке, заключение сделки и «обмен» товара (одной акции или одного барреля нефти) на деньги происходит незамедлительно (смотри следующий рисунок).

Рисунок 1. Покупка акции на спотовом рынке

На спотовом рынке участвуют хеджеры и торговцы. Спрос и предложение формируются за счет товаров, которые не предназначены для хранения.

Хеджеры, осуществляющие сделки по продаже или покупке контрактов, могут продать товар в настоящий момент или продать срочный контракт и хранить товар.

Хеджеры фактически формируют на спотовом рынке предложение контрактов, осуществляя тем самым страхование от возможных потерь при колебании цен на те или иные товары.

Торговцы формируют запасы товаров относительно ожидаемой цены спот. Действия торговцев определяются текущей и ожидаемой ценой слота на срочном рынке, выполнение срочных контрактов осуществляется в виде форвардных, фьючерсных и опционных контрактов.[10]

Вывод:

Конверсионные операции — это особые сделки, которые проводятся с участием представителей валютного рынка. Главной целью участников является проведение обмена одной валюты на другую. Особенность транзакций заключается в заблаговременном согласовании условий конверсионной валютной операции — объема подлежащих обмену средств и курсовой цены. Также оговаривается еще один критерий — дата проведения.

Юридически проведение конверсионных операций — это транзакции по покупке/продаже валюты. Такие сделки проводятся внутри банковских учреждений и в первую очередь на валютном рынке Форекс. Главным отличием от классических кредитных и депозитных сделок является тот факт, что конверсионные операции не имеют конкретных ограничений по времени. У того же депозита или кредита имеются строгие временные рамки.

Глава 2.НАЛИЧНЫЕ КОНВЕРСИОННЫЕ СДЕЛКИ НА ВАЛЮТНОМ РЫНКЕ РФ

2.1.Особенности развития наличных конверсионных сделок на валютном рынке РФ

Биржевой сегмент российского валютного рынка в основном состоит из операций, проводимых на валютном рынке Московской Биржи (далее – ВР МБ), который является одним из наиболее динамично развивающихся сегментов всего финансового рынка России.

Валютный рынок Московской Биржи является центром курсообразования и ликвидности по конверсионным операциям с российским рублем. Банк России устанавливает официальный курс рубля к доллару США на основе средневзвешенного курса USD/RUB TOМ (расчеты «завтра») в 11:30 МСК на ВР МБ, а также использует биржевой сегмент для реализации целей проводимой денежно-кредитной политики.

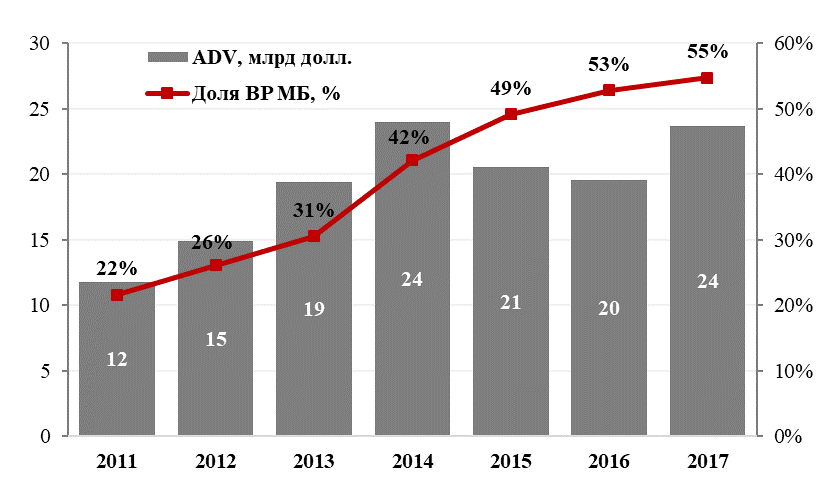

Исходя из статистики Банка России, в 2017 году доля биржевых операций достигла 55% общего объема российского валютного рынка (по сравнению с 53% в 2016 г.), причем в сегменте USD/RUB доля Биржи превышает 64%, по сделкам EUR/RUB – 73% межбанковских конверсионных операций по этим валютным парам.[11]

В 2017 году доля Биржи в общем объеме конверсионных операций «доллар США – российский рубль» на российском валютном рынке составила 65 %, в сегменте «евро – российский рубль» – 72 %.

Таблица 1 – Объемы торгов на валютном рынке, млрд рублей [12]

|

2015 |

2016 |

2017 |

∆ 2017/2016 |

|

|

Всего |

310 837 |

329 954 |

347 671 |

5,4 % |

|

Спот |

103 335 |

107 169 |

78 380 |

–26,9 % |

|

Своп |

207 502 |

222 785 |

269 291 |

20,9 % |

Объем торгов на валютном рынке Биржи в 2017 году вырос на 5 % по сравнению с 2016 годом, составив 347,7 трлн рублей. Среднедневной объем торгов вырос на 23 %, до 23,7 млрд долларов США.

Доля конверсионных операций в 2017 году сократилась с 32 до 23 %, сделок своп – выросла с 68 до 77 %. Снижение объемов и доли конверсионных операций связано с уменьшением волатильности курса доллара США к российскому рублю. Кроме того, снижение ключевой ставки Банка России с 10,00 до 7,75 % в течение года несколько снизило приток средств международных инвесторов в российские рублевые долговые инструменты и, соответственно, спрос с их стороны на конверсионные операции.

На конец 2017 года количество участников торгов валютного рынка Биржи составляло 454, из которых 374 – банки, 60 – профессиональные участники рынка ценных бумаг (брокеры и управляющие компании), 20 – новая категория участников торгов, крупные нефинансовые компании. Сокращение числа банков – участников торгов (с 407 в 2016 году) в течение года связано с консолидацией российского банковского сектора.

В 2017 г. объем торгов на ВР МБ составил 348 трлн. руб., что на 5% выше аналогичного показателя предыдущего года. Структура объема по срочности операций выглядела следующим образом: доля операций спот составила 23%, операций своп – 77%. Среднедневной объем торгов (Average Daily Volume – ADV) в 2017 г. также показал рост по сравнению с предыдущим годом и составил 24 млрд долл. (рис. 2).

Рисунок 2. Динамика среднедневного объема торгов валютного рынка Московской Биржи (млрд долл.) и доля биржевого рынка в объеме межбанковских кассовых операций (%).[13]

С каждым годом Московская Биржа продолжает развивать свою продуктовую линейку. Так, в 2016 г. были запущены следующие инструменты: поставочные фьючерсы и своп контракты с фиксированными датами исполнения, а также и инструменты новой валютной пары швейцарский франк-рубль (CHF/RUB). Активный спрос наблюдался на запущенные ранее инструменты британского фунта к рублю – валютный рынок Биржи сконцентрировал свыше 65% операций GBP/RUB, совершенных на российском рынке в 2017 г.

В январе 2018 г. состоялся запуск торгов турецкой лирой (TRY), но пока что доступен лишь один инструмент с расчетами «сегодня» – TRYRUB_TOD, в дальнейшем участники рынка смогут использовать инструменты TOM (расчеты – «завтра») и своп овернайт.

Также планируется расширение инструментария по казахстанскому тенге (KZT) и запуск торгов валютами других торговых партнеров России. Формирование прямых котировок данных валют к рублю на биржевом рынке будет стимулировать рост операций в национальных валютах и способствовать увеличению их роли во взаимных расчетах по внешнеэкономической деятельности.

Перспективным проектом является запуск новых инструментов с валютами G10: GBP/USD и USD/CHF. Потенциал данных продуктов напрямую сопряжен с ожидаемым экономическим ростом в России, повышением активности в экспортно-импортных операциях и спросом со стороны ключевых участников.

Основным преимуществом заключения сделок на биржевом валютном рынке является высокая степень прозрачности рынка с возможностью заключения сделок по наилучшей цене. Московская Биржа выступает организатором торгов на валютном рынке, а клиринг и расчеты осуществляет центральный контрагент – НКО НКЦ (АО) с развитой системой риск-менеджмента.

Широкий спектр инструментов валютного рынка подойдет различным участникам, как физическим лицам, которые могут совершать конверсионные операции на более выгодных условиях, например, в туристических целях, так и компаниям и институциональным инвесторам, которые желают хеджировать валютные риски.[14]

В настоящее время участниками биржевого валютного рынка являются 456 организаций, среди которых ведущие российские банки, брокерские компании, дочерние организации крупнейших зарубежных финансовых институтов, а также российские юридические лица – корпорации, допуск которых на валютный рынок стал одним из ключевых проектов в 2017 г. Доступ на биржевой рынок позволяет компаниями снизить трансакционные издержки и увеличить эффективность собственных сделок.

Для ВР МБ подобное нововведение еще больше повысит ликвидность биржевых торгов и приблизит к мировой практике, где корпорации являются привычными участниками валютного рынка и по данным последнего Отчета BIS (Bank for International Settlements) занимают порядка 7% общего объема операций.

По итогам 2017 г. на рынок вышли 20 корпораций из разных секторов экономики, такие как АК «АЛРОСА», ПАО «НК «Роснефть», ПАО «Газпром», ПАО «Транснефть», ОАО «АльфаСтрахование», ПАО «ФосАгро», АО «Роснано» и др. Общий оборот новой категории участников торгов в 2017 г. превысил 4,5 млрд долл.

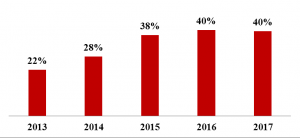

Валютный рынок Московской Биржи с уверенностью можно называть глобальной площадкой – уже зарегистрировано более 10 тысяч клиентов-нерезидентов из более 100 стран, их доля в биржевых операциях спот стабилизировалась на уровне 40%, а предлагаемые сервисы соответствуют общепризнанным мировым стандартам (рис. 3).

Рисунок 3. Динамика доли клиентов-нерезидентов в объеме СПОТ операций валютного рынка Московской Биржи, %[15]

Кроме того, нерезиденты находят финансовый рынок России привлекательным для инвестиций в рублевые активы и проведения операций carry-trade. Согласно статистике Банка России доля нерезидентовна российском рынке ОФЗ достигла исторических максимумов – 32-33% рынка: они продают иностранную валюту, тем самым укрепляя позиции рубля, а также финансируют свои позиции валютными свопами.

В мае 2017 года снижен минимальный лот видимой части айсберг-заявки (лимитированная заявка со скрытым объемом валюты) с 5 до 1 млн долларов США, что расширило круг участников, выставляющих крупные заявки. В результате доля сделок из айсберг-заявок выросла с 7 до 15 %.

В июне 2017 года стартовала программа поддержки ликвидности по самому популярному инструменту валютного рынка – «доллар США – российский рубль» с расчетами «завтра». В результате действия программы, к которой подключились 12 маркетмейкеров, достигнуто сужение спреда котировок (на 0,2 копейки, до 1,4 копейки на объем 1 млн долларов США, и на 1 копейку, до 2,6 копейки на объем 5 млн долларов США) и увеличение среднего размера сделки (на 10 лотов, до 105 лотов).

В декабре 2017 года с 17:00 до 18:00 продлено время окончания торгов по инструментам «доллар США – российский рубль» с расчетами «сегодня», снижены тарифы по всем «длинным» инструментам (с расчетами более недели), уменьшен шаг цены по спот-инструментам «евро – доллар США», а также запущен новый тип заявки – заявка со средневзвешенной ценой.[16]

2.2.Перспективы развития наличных конверсионных сделок в РФ

Важным направлением в условиях мировой конкуренции и стремления к росту конкурентных преимуществ, также пересекающимся с привлечением нерезидентов на ВР МБ, является продвижение биржевого бенчмарка валютного курса – MOEX USD/RUB FX Fixing. Именно данный курс используется мировыми участниками постепенно расширяющегося рынка рублевых беспоставочных форвардов (NDF – Non-Deliverable Forward), поскольку биржевой фиксинг включен в стандартную валютную документацию Международной ассоциации свопов и деривативов – ISDA FX Definitions и проходит ежегодный комплаенс Международной организации комиссий по ценным бумагам – IOSCO.

На базе данных предпосылок в сентябре 2017 г. был запущен «Сервис мэтчинга по фиксингу USD/RUB» – востребованный инструмент хеджирования со стороны российских и международных участников рынка. В дальнейшем планируется активное развитие данного проекта.

Усиление регулирования финансовых рынков в западных странах с введением новой директивы (MIFID II), различных кодексов поведения участников на рынке, учитывающих «лучшие и худшие» практики (например, FX Global Code – Глобальный кодекс валютного рынка), стандартов для финансовых инструментов и бенчмарков (IOSCO) и др. положительно сказывается на статусе Московской Биржи как транспарентной и регулируемой площадки с точки зрения нерезидентов. [17]

Новость, вышедшая в январе 2018 г., о намерении Биржи присоединиться к глобальному кодексу валютного рынка также должна подстегнуть доверие иностранных инвесторов к крупнейшему центру рублевой ликвидности.

Более того, рейтинговое агентство Standard & Poor’s в конце февраля 2018 г. повысило суверенный кредитный рейтинг России в иностранной валюте до инвестиционного (как и у агентства Fitch) со стабильным прогнозом. Приток иностранного капитала может простимулировать активность на российском финансовом рынке и укрепить позиции рубля на мировой арене.

Рост спроса со стороны глобальных участников на российские активы, в том числе на рублевую ликвидность, отражает необходимость создания нового сервиса, который сможет отвечать мировым стандартам, удовлетворять потребности клиентов и быть конкурентоспособным.

На валютном рынке Биржи началось развитие нового проекта трансляции рублевой ликвидности – торговые линки с зарубежными FX платформами. Пользователям данным платформ будут доступны котировки рублевых пар (USD/RUB, EUR/RUB) и возможность заключения сделки по данным котировкам в торговой системе Московской Биржи. В декабре 2017 г. был запущен первый торговый линк с платформой Thomson Reuters, клиенты которой уже получили доступ к агрегированным котировкам Биржи через валютный терминал. В ближайшей перспективе планируется развитие данного направления: популяризация существующего линка и создание новых в целях получения дополнительного притока ликвидности в биржевую книгу заявок.[18]

Актуальным направлением является расширение инструментария за счет рублевых валютных пар с национальными валютами стран ЕАЭС. Привлечение участников-нерезидентов из этих стран обеспечивает создание Интегрированного валютного рынка (ИВР ЕАЭС). К настоящему моменту прямой доступ на валютный рынок Московской Биржи получили более 10 банков из Армении, Белоруссии, Казахстана, Киргизии и Таджикистана, в том числе два международных финансовых института: Межгосударственный банк и Евразийский банк развития (ЕАБР).

Потенциал для развития расчетов в национальных валютах присутствует согласно последней статистике о внешнеэкономической деятельности России со странами ЕАЭС. За 2017 г. внешнеторговый оборот России с данными странами превысил 50 млрд. долл. (+28% за год) или 8,7% всего объема внешней торговли России (в 2016 г. – 8,5%). Доля рубля в расчетах по внешнеторговым контрактам выросла в среднем за год с 54% в 2013 г. до 69% в 2017 г.

Над развитием интегрированного валютного рынка Московская Биржа работает совместно с Евразийской экономической комиссией (ЕЭК), другими биржами и регуляторами стран ЕАЭС. Реализация проекта ИВР ЕАЭС должна придать импульс интеграционным процессам и способствовать росту операций в национальных валютах.

По мере модернизации рынка наблюдается изменение его структуры, протекающее в русле тенденций мирового валютного рынка, увеличение ликвидности, которое ведет к росту конверсионных операций, совершаемых на более выгодных условиях, а также усиление его конкурентоспособности в рамках как отечественного, так и глобального FX рынка.[19]

Вывод:

Биржевой сегмент российского валютного рынка действительно динамично развивается, предлагая сервисы на уровне мировых стандартов. Подводя итог, среди основных направлений развития можно выделить следующие:

– Разработка новых продуктов и услуг.

– Привлечение нерезидентов и корпоративных клиентов.

– Привлечение международной ликвидности и трансляция рублевой.

– Развитие Интегрированного валютного рынка стран ЕАЭС (ИВР ЕАЭС).

Данные проекты способны простимулировать не только биржевой валютный рынок, но и российский финансовый рынок в целом, а также усилить позиции рубля на мировой арене.

ЗАКЛЮЧЕНИЕ

Наличная сделка – это сделка, при которой производится прямой обмен одной валюты на другую. Наличный курс валюты (курс «спот») – это текущая рыночная цена, называемая также базовой ценой. Наличные сделки не требуют немедленного расчета или оплаты на месте. Датой расчета или датой валютирования является второй рабочий день после даты сделки (или даты торговой операции), в которую была осуществлена торговая операция между двумя участниками. Этот двухдневный период необходим для подтверждения соглашения, выполнения расчетов и необходимого дебитования и кредитования банковских счетов в разных странах мира.

Конверсионными операциями называют сделки участников валютного рынка, решившими обменяться различными валютами по согласованному обеими сторонами курсу с осуществлением взаиморасчетов на определенную дату. Можно сказать, что конверсионные операции это сделки купли-продажи валют. Особенностью данного вида обмена заключается в отсутствии временной протяженности самой сделки. Другими словами, обмен происходит в некоторый определенный момент времени.

Деление конверсионных операций можно провести по времени:

– спот (текущие конверсионные операции)

– форвардные (срочные конверсионные операции)

Спот - рынок (spot-market) представляет собой международный рынок текущих конверсионных операций, которые осуществляются с датой валютирования на второй рабочий день после заключения сделки. Данный вид сделок весьма удобен для участников, так как позволяет не торопясь подготовить все формальные моменты данного обмена.

Проведение конверсионных операций требует определенной подготовки, в особенности минимизации рисков. Небольшой срок поставки иностранной валюты не снижает риск, который несут контрагенты по данной сделке. Это обусловлено тем, что курс может измениться за короткие сроки.

Техника заключения сделок состоит из нескольких этапов. В первую очередь проводится анализ состояния валютных рынков, а также определяются тенденции движения курсов конкретных валют. Кроме того, на подготовительной стадии необходимо изучить причины их изменения. На основе полученной информации дилеры могут принять во внимание валютную позицию, которая имеется у них. Таким образом, определяется курс национальной денежной единицы по отношению к иностранной валюте с помощью компьютерной техники.

Конверсионные операции банков требуют ограничения потенциального риска. По этой причине операции стоит осуществлять с надежными партнерами. Выполненный анализ позволит выработать направление валютных сделок. Таким образом, обеспечивается короткая или длинная позиция в определенной валюте, которая используется при проведении сделки.

СПИСОК ЛИТЕРАТУРЫ

Основная литература:

1.Денежно-кредитная и финансовая системы: учебник / коллектив авторов ; под ред. М.А. Абрамовой, Е.В. Маркиной. — М. : КНОРУС, 2016. — 446 с.

2.Климович В.П. Финансы, денежное обращение и кредит : учебник / В.П. Климович. — 4-е изд., перераб. и доп. — М. : ИД «ФОРУМ» : ИНФРА-М, 2017. — 336 с.

3.Мишина В.Ю., Плешкова Я.М., Суняев А.С. «Биржевой валютный рынок: вчера, сегодня, завтра» / Валютное регулирование. Валютный контроль. – 2017. № 11.

4.Семенкова Е.В. Риски финансового рынка и проблемы финансовой индустрии / Е.В. Семенкова, А.А. Томашенко // Финансовые стратегии и модели экономического роста России: проблемы и решения. – 2017. – С. 380-386.

5. Управление финансовыми рисками: учебник и практикум для бакалавриата и магистратуры / И. П. Хоминич [и др.]; под ред. И. П. Хоминич, И. В. Пещанской. – М.: УДК: Юрайт, 2017. – 345 с.

6.Финансы, деньги, кредит : учебник / коллектив авторов ; под ред. М.А. Абрамовой, Е.В. Маркиной. — Москва : КНОРУС, 2017. — 256 с.

7.Финансы: учебник / Е.В. Маркина под ред. и др. — Москва : КноРус, 2017. — 424 с.

8.Финансы: учебник и практикум / под ред. Л.А. Чалдаевой.- М.: Юрайт, 2015.- 429 с.

9.Финансы и кредит / Нешитой А.С., - 6-е изд. - М.:Дашков и К, 2017. - 576 с.

10.Финансы, денежное обращение и кредит : учебник / В.А. Галанов. — 2-е изд. — М. : ФОРУМ : ИНФРА-М, 2017. — 414 с.

11.Янов В.В. Финансовые рынки и институты : учебное пособие / В.В. Янов, Е.Ю. Иноземцева. – М. : КНОРУС, 2016. – 352 с.

Интернет-ресурсы:

12. http://printscreen.ninja/s/6WPs. – Центральный банк Российской Федерации

13.https://fomag.ru/news/instrumenty-valyutnykh-spekulyantov/ – Инструменты валютных спекулянтов

14. https://infoption.ru/29143 – Наличная сделка

15. https://raschetniy-schet.ru/konversionnye-operatsii-vidy-osobennosti/ –Конверсионные операции: виды, особенности, преимущества

16.https://ecfor.ru/publication/birzhevoj-valyutnyj-rynok-rossii-tochki-rosta-2/ – Выступление: “Биржевой валютный рынок России: точки роста”

17. http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа

-

Климович В.П. Финансы, денежное обращение и кредит : учебник / В.П. Климович. — 4-е изд., перераб. и доп. — М. : ИД «ФОРУМ» : ИНФРА-М, 2017. — 336 с. ↑

-

Семенкова Е.В. Риски финансового рынка и проблемы финансовой индустрии / Е.В. Семенкова, А.А. Томашенко // Финансовые стратегии и модели экономического роста России: проблемы и решения. – 2017. – С. 380-386. ↑

-

Финансы, деньги, кредит : учебник / коллектив авторов ; под ред. М.А. Абрамовой, Е.В. Маркиной. — Москва : КНОРУС, 2017. — 256 с. ↑

-

Финансы: учебник и практикум / под ред. Л.А. Чалдаевой.- М.: Юрайт, 2015.- 429 с. ↑

-

Финансы, денежное обращение и кредит : учебник / В.А. Галанов. — 2-е изд. — М. : ФОРУМ : ИНФРА-М, 2017. — 414 с. ↑

-

https://fomag.ru/news/instrumenty-valyutnykh-spekulyantov/ – Инструменты валютных спекулянтов ↑

-

https://raschetniy-schet.ru/konversionnye-operatsii-vidy-osobennosti/ –Конверсионные операции: виды, особенности, преимущества ↑

-

Денежно-кредитная и финансовая системы: учебник / коллектив авторов ; под ред. М.А. Абрамовой, Е.В. Маркиной. — М. : КНОРУС, 2016. — 446 с. ↑

-

Мишина В.Ю., Плешкова Я.М., Суняев А.С. «Биржевой валютный рынок: вчера, сегодня, завтра» / Валютное регулирование. Валютный контроль. – 2017. № 11. ↑

-

Управление финансовыми рисками: учебник и практикум для бакалавриата и магистратуры / И. П. Хоминич [и др.]; под ред. И. П. Хоминич, И. В. Пещанской. – М.: УДК: Юрайт, 2017. – 345 с. ↑

-

http://printscreen.ninja/s/6WPs. – Центральный банк Российской Федерации ↑

-

http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа ↑

-

http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа ↑

-

https://ecfor.ru/publication/birzhevoj-valyutnyj-rynok-rossii-tochki-rosta-2/ – Выступление: “Биржевой валютный рынок России: точки роста” ↑

-

http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа ↑

-

http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа ↑

-

http://printscreen.ninja/s/6WPs. – Центральный банк Российской Федерации ↑

-

https://ecfor.ru/publication/birzhevoj-valyutnyj-rynok-rossii-tochki-rosta-2/ – Выступление: “Биржевой валютный рынок России: точки роста” ↑

-

http: www. moex.com/ru/ derivatives/select.aspx – Московская межбанковская валютная биржа ↑

- Виды субъектов предпринимательского права

- Задачи, решаемые ограничением доступа

- Особенности политики психологической поддержки персонала корпораций (Сущность социально-психологических методов поддержки и управления персоналом)

- Сравнительная товароведная характеристика товаров разных производителей (на примере молочной продукции)

- Внутригрупповые отношения в организации: лидеры и аутсайдеры (Неформальная структура группы: Лидер, Принятые, Изолированные, Отвергнутые. Внутригрупповые отношения в организации)

- Проектный контроллинг (Предмет и сущность контроллинга)

- Принципы управления инновационными проектами

- Разработка конфигурации «Обеспечение послепродажного обслуживания» в среде 1С:Предприятие 8.3.

- Анализ и оценка средств реализации структурных методов анализа и проектирования экономической информационной системы (Use case diagram (диаграммы прецедентов))

- Формирование портфеля инновационных проектов. Методы оценки эффективности нововведений. Использование информационных технологий в инновационном менеджменте

- Понятие, виды и классификация команд (Теоретические основы формирования команды проекта)

- Роль рекламы в современном маркетинге (На примере конкретной организации) (Теоретические аспекты рекламной деятельности)