Личное страхование и перспективы его развития в РФ

Содержание:

Введение

Актуальность исследуемой темы. В любом современном гражданском обществе существует и развивается личное страхование. Сегодня именно личное страхование является в мире наиболее распространенным и динамично развивающимся направлением страхования. В современных условиях особенно возрастает потребность в страховой защите таких личных нематериальных благ, как жизнь и здоровье.

В России личное страхование еще не стало неотъемлемой частью повседневной жизни. Оно осуществляется либо в обязательном порядке, либо добровольно; при этом добровольное страхование таких интересов, как жизнь и здоровье, происходит крайне редко.

Граждане не доверяют страховым компаниям. Причиной такого положения дел является несовершенство гражданско-правового регулирования данных общественных отношений, проблемы страхового рынка, низкий уровень финансовой грамотности населения России. В то же время, следует отметить, что личное страхование позволяет человеку обеспечить себя достойной пожизненной пенсией, получить материальное обеспечение в случае причинении вреда жизни или здоровью застрахованного лица, гарантировать накопление на образование детей и благосостояние семьи, увеличить свой резервный капитал.

Цель работы – провести исследование рынка личного страхования в России и определить пути его развития.

Задачи работы:

- исследовать значение, функции и основные виды личного страхования;

- провести анализ рынка личного страхования в России;

- определить пути развития личного страхования в России.

Предметом исследования являются система страховых отношений, возникающих в процессе личного страхования.

Объект исследования – рынок личного страхования в России.

Теоретико-методологическую базу исследования составили труды зарубежных и отечественных ученых в области страхования в целом, личного страхования, в частности.

Теоретической и методологической основой исследования выступают системный подход и комплексный анализ, которые позволяют всесторонне подойти к изучению экономической природы и содержания механизма имущественного страхования, раскрыть и обосновать пути и инструменты развития имущественного страхования. В курсовой работе использованы приемы и средства статистического, финансово-экономического и логического анализа, включая ретроспективный, а также методы сравнения и группировок, принципы системности и развития.

Информационную базу исследования составили статистические и аналитические данные Федеральной службы страхового надзора; публикации отдельных исследователей, информация, размещенная в справочно-правовых системах, иные справочные материалы, информация, размещенная в глобальной сети Internet, экспертные оценки.

Глава 1.Теоретические аспекты личного страхования

1.1. Сущность, назначение и виды личного страхования

Личное страхование – это форма защиты физических лиц от рисков, угрожающих жизни, трудоспособности, здоровью человека. Данный вид страхования сочетает рисковые и сберегательные функции, при котором временно свободные средства, аккумулированные в страховом фонде, служат для страховой организации источником инвестиций, а для страхователя – источником капитализации взносов[1].

Законодательное введение личного страхования в России относится к середине 1922 г., однако практическое заключение договоров началось с 1923 г., когда в результате денежной реформы была обеспечена стабильность валюты.

Первоначально было введено смешанное страхование жизни на дожитие и смерть. В конце 1924–1925 г. начало проводиться страхование от несчастных случаев. В конце 1925–1926 г. было введено добровольное страхование пассажиров (в 1931 г. оно стало обязательным) [2].

В настоящее время личное страхование выделяется как отдельная крупная отрасль страховой деятельности, которая обеспечивает страховую защиту граждан или укрепление достигнутого ими семейного благосостояния. К личному страхованию относят все виды страхования, связанные с вероятностными событиями в жизни человека. Данные виды страхования выполняют важную социальную функцию, поскольку затрагивают интересы каждого человека. Поэтому во всех странах развитию и поддержанию личного страхования уделяется особое внимание[3].

Объектами личного страхования выступают две группы имущественных интересов граждан, связанных:

– во-первых, с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан;

– во-вторых, с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование)[4].

Личное страхование – совокупность перераспределительных отношений между участниками, за счет денежных взносов которых формируется страховой фонд, предназначенный для оказания необходимой материальной помощи гражданам при наступлении неблагоприятных событий, связанных с их жизнью, здоровьем, трудоспособностью, а также для накопления денежных средств в целях обеспечения необходимого уровня благосостояния.

Личное страхование представляет собой систему отношений между страхователями и страховщиками по оказанию страховой услуги. Страхователями по личному страхованию могут выступать как физические, так и юридические лица, а застрахованными – только физические лица. Взаимные обязательства страхователя и страховщика регулирует договор страхования[5].

Договор личного страхования – гражданско-правовой договор, по которому «одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного, предусмотренного договором события (страхового случая)» [6].

Необходимость личного добровольного страхования определяется рискованным характером воспроизводства рабочей силы, повышением степени риска жизни, ухудшением окружающей среды, возрастанием удельного веса людей преклонного возраста в общей численности населения[7].

Основной ролью личного страхования является повышение социальной защищенности населения путем выплат денежных компенсаций в случае потери здоровья, жизни или трудоспособности, повышение объема пенсий за счет выплат рент, обеспечение населения качественным медицинским обслуживанием и многое другое. В свою очередь высокая социальная защищенность населения способствует повышению доверия к правительству, стабилизации политической обстановки, что можно считать политической ролью личного страхования[8].

Экономическая сущность личного страхования – замкнутое перераспределение страховых платежей между участниками личного страхования через специализированный страховой фонд. Объекты страховой защиты по личному страхованию – жизнь, здоровье, трудоспособность человека – не имеют стоимости, что и определяет экономическое содержание личного страхования. Посредством страхования данных объектов оказывается денежная помощь гражданам и их семьям, позволяющая преодолеть социальные последствия, связанные с потерей здоровья страхователем, смертью члена семьи, сохранением уровня семейного дохода, в том числе при выходе на заслуженный отдых или в случае потери кормильца[9].

Необходимая помощь может оказываться из государственных внебюджетных фондов, государственного бюджета или за счет личных средств граждан. В первых двух случаях страховая защита осуществляется посредством социального страхования и обеспечения. В третьем случае в зависимости от материальных возможностей граждан и целей защиты. Указанные формы обеспечения страховой защиты могут дополнять друг друга[10].

Несмотря на это, развитие личного страхования в России имеет ряд препятствий. Так, из-за экономической нестабильности и высокого уровня инфляции долгосрочные вложения не представляют особого интереса для граждан; недостаточное урегулирование страховой деятельности на законодательном уровне вызывает недоверие населения к представителям страховых организаций[11].

В условиях рыночной экономики, неизбежно повышающей спрос на страховые услуги со стороны населения, очень важны процесс социализации личного страхования и его дальнейшее развитие[12]. Для этого следует решить ряд задач, непосредственно связанных с профессиональными участниками страхового рынка:

– разработать и активно внедрять в практику страхования страховые продукты, в максимальной степени отвечающие интересам населения;

– проводить политику максимальной информационной открытости, естественным образом ведущую к повышению доверия со стороны населения к страховщикам;

– разработать меры по развитию института страховых брокеров и агентов;

– проводить политику разъяснения достоинства и целесообразности личного страхования в целом и отдельных его видов[13].

1.2. Характеристика видов личного страхования

Рассмотрим виды личного страхования.

Страхование жизни – вид страхования, где в качестве объекта выступают определенные события в жизни застрахованного лица: дожитие до определенного возраста; смерть застрахованного; предусмотренные договором страхования события в жизни застрахованного: бракосочетание, поступление в учебное заведение, другие события[14].

Страхование жизни - это особый сберегательно-накопительный вид страховых отношений по осуществлению страховой зашиты жизнедеятельности людей[15].

Существуют два вида страхования жизни: страхование без накоплений

(страхование жижи на определенный срок (Term Life Insurance)) и страхование, позволяющее накапливать сбережения (пожизненное страхование (Whole Life), смешанное страхование (Endowment Life Insurance), универсальное страхование жизни (Universal Life Insurance), страхование жизни с переменной страховой суммой (Variable Life Insurance)). Страхование без накоплений обеспечивает страхователю защиту в случае наступления страхового случая. Страхование, позволяющее накапливать сбережения, предусматривает не только защиту, но и элемент накопления, поскольку страховая премия не теряется, а накапливается[16].

Накопительное страхование жизни играет важную роль в процессе сбережения и приумножения личных финансов граждан многих государств мира

Оно наряду с другими финансовыми инструментами является одной из основ

разумного финансового планирования. Различные формы накопительного страхования жизни позволяют эффективно аккумулировать денежные фонды на образовательные нужды, обеспечивают дополнительную пенсионную защиту. В развитых странах полис долгосрочного страхования жизни - одна из альтернатив банковскому вкладу или покупке пенных бумаг[17].

Страхование от несчастных случаев – вид страхования, где в качестве страхового случая предусматривается внешняя причина, как правило, кратковременного воздействия, приведшая к временной или постоянной потере трудоспособности или смерти застрахованного. В отличие от страхования жизни, которое, как правило, носит долговременный характер (от нескольких лет до нескольких десятков лет), страхование от несчастного случая заключается на срок до одного года[18].

Медицинское страхование – виды страхования, предусматривающие компенсацию медицинских расходов застрахованного лица на лечение в связи с заболеванием или несчастным случаем. Различают следующие разновидности медицинского страхования: обязательное медицинское страхование, которым охвачены все категории граждан; добровольное медицинское страхование, которое осуществляется в коллективной (работодатель страхует своих работников) или индивидуальной формах; страхование медицинских расходов граждан, в том числе туристов, выезжающих за рубеж; другие виды медицинского страхования.

Программы добровольного медицинского страхования охватывают мероприятия, расширяющие возможности и улучшающие условия оказания практической, лечебно-диагностической и реабилитационной помощи[19]. Договор может предусматривать: больше широкое право пациента на отбор лечащих специалистов и учреждений для получения необходимой помощи, охватывая ведущие клиники (а может быть, и направления в клиники иных областей и городов), медицинские кооперативы и врачей индивидуальной практики; улучшенное содержание в стационарах, лечебно-восстановительных и санаторных учреждениях; предоставление спортивно-оздоровительных услуг и иных средств профилактики; формирование системы семейного врача; увеличенный по срокам послебольничный патронаж и уход на дому; диагностику, врачевание и реабилитацию с использованием методов нетрадиционной медицины; участие в целевом финансировании капитальных вложений на техническое перевооружение и новое возведение лечебно-профилактических учреждений, предприятий по производству медицинского оборудования и лекарственных препаратов с предоставлением права первоочередного получения услуг либо продукции (протезов, лекарств) данных учреждений и предприятий; страхование пособий по временной нетрудоспособности, беременности, родам и материнству на льготных условиях по срокам и размерам денежных выплат[20].

Система добровольного медицинского страхования в России еще окончательно не сформировалась, что обусловлено не только внутренними факторами ее развития, но и является прямым следствием макроэкономических процессов. Кроме того, выявились существенные недостатки и проблемы в организации медицинского страхования, требующие устранения. Сегодня добровольное медицинское страхование востребовано, в основном, корпоративными клиентами. Причин неразвитости данной системы много[21]. Среди них:

‒ низкие доходы значительной части населения и запаздывание формирования среднего класса, приводящие к дефициту массового спроса на коммерческое медицинское страхование;

‒ низкая конкуренция на рынке здравоохранения приводит к росту цен на медицинское обслуживание, при этом медучреждений, способных полноценно обслуживать такого рода программы, постоянно не хватает;

‒ конфликт интересов, связанный со стремлением медиков завысить стоимость и количество оказанных услуг.

Не имеет смысла спорить с тем, что построение эффективного рынка ДМС будет иметь положительные внешние эффекты для системы здравоохранения и общества в целом, что предполагает необходимость государства принимать меры по активному развитию этого рынка.

Выводы.

Личное страхование – это форма защиты физических лиц от рисков, угрожающих жизни, трудоспособности, здоровью человека.

К личному страхованию относят все виды страхования, связанные с вероятностными событиями в жизни человека: страхование жизни; страхование от несчастных случаев и болезней; медицинское страхование. Данные виды страхования выполняют важную социальную функцию, поскольку затрагивают интересы каждого человека.

Объектами личного страхования выступают две группы имущественных интересов граждан, связанных: 1) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан; 2) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

Глава 2. Анализ личного страхования в России

2.1. Анализ страхования жизни

Страхование жизни – вид страхования, где в качестве объекта выступают определенные события в жизни застрахованного лица: дожитие до определенного возраста; смерть застрахованного; предусмотренные договором страхования события в жизни застрахованного: бракосочетание, поступление в учебное заведение, другие события.

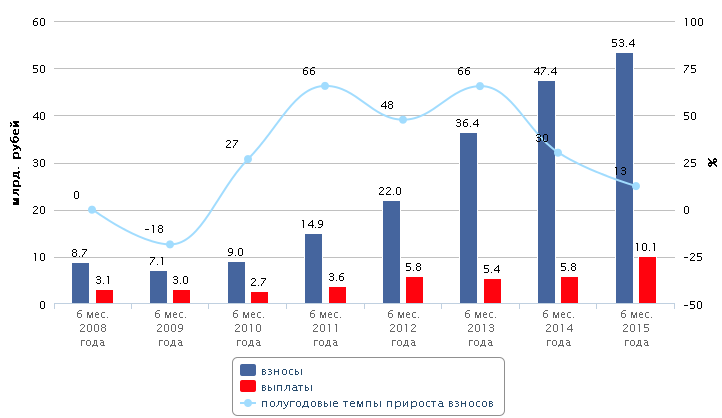

В 1 полугодии 2015 г. темпы прироста взносов по страхованию жизни замедлились до 12,5% (30,2% в 1 полугодии 2014 г., 65,5% в 1 полугодии 2013 г.). Объем рынка достиг 53,4 млрд руб.

Рисунок 1 - Полугодовая динамика взносов и выплат по страхованию жизни[22]

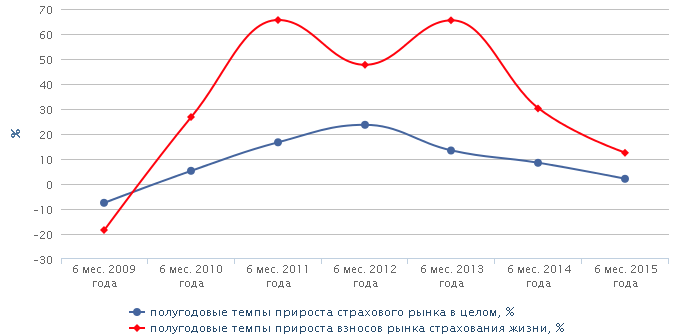

Несмотря на замедление темпов прироста взносов, сегмент страхования жизни растет заметно быстрее страхового рынка в целом.

Рисунок 2 – Темпы роста страхования жизни[23]

В первом полугодии 2015 г. только рост взносов по страхованию жизни и ОСАГО позволил страховому рынку продемонстрировать положительную динамику. Прирост взносов по страхованию жизни в абсолютном выражении в 1 полугодии 2015 г. составил 5,9 млрд. руб.

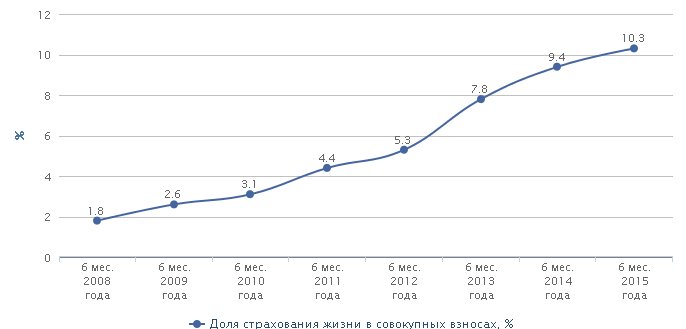

Рисунок 3 - Полугодовой прирост взносов по страхованию жизни в абсолютном выражении[24]

В результате доля страхования жизни в совокупных страховых взносах еще более выросла и достигла 10,3% по итогам 1 полугодия 2015 г.

Рисунок 4 – Доля страхования жизни в совокупных страховых взносах[25]

Основными драйверами рынка страхования жизни в предыдущие годы были продукты, не относящиеся в чистом виде к классическому страхованию жизни. Например, инвестиционное страхование жизни сейчас больше похоже на инвестиционный продукт – структурированную ноту, нежели на классическую страховую программу, где происходит регулярное накопление, формирование страхового капитала. Кредитное страхование тоже сложно назвать классическим страховым продуктом, учитывая, как оно до сих пор продается на рынке, и как происходит ценообразование. Классическое страхование жизни есть, но оно развивается гораздо медленнее[26].

За последний год роль кредитного страхования жизни заметно снизилась. Оно перестало расти прежними темпами, уступив пальму первенства другим видам страхования. Основными драйверами роста стали продукты, не связанные с кредитами: программы инвестиционного и накопительного страхования, а также коробочные рисковые программы. Несомненно, самый большой темп прироста продемонстрировали продукты инвестиционного страхования жизни. Также важно отметить, что замедление темпов роста экономики, падение или отсутствие роста реальных доходов населения почти не сказались на страховании жизни и пока заметны лишь в кредитном страховании; чем меньше кредитов, тем меньше и страховых премий, по остальным продуктам влияние более замедленное. Прошлый драйвер рынка страхования жизни – сегмент страхования заемщиков – в 1 полугодии 2015 г. начал сокращаться. За 6 месяцев 2015 г. страховщики жизни собрали 16,6 млрд руб. по страхованию заемщиков, что было на 20,2% ниже, чем годом ранее. Несмотря на падение одного из крупнейших сегментов, совокупный объем рынка страхования жизни вырос за счет быстрого роста сегментов накопительного и инвестиционного страхования жизни. Объем смешанного страхования жизни в 1 полугодии 2015 г. достиг 17 млрд руб. (+23,2% к значению 1 полугодия 2014 г.), объем инвестиционного страхования жизни вырос до 18,6 млрд руб. (+57,6%).

Таблица 1

Динамика взносов по сегментам страхования жизни[27]

|

Сегмент страхования жизни |

Взносы за 6 мес. 2015 года, млрд. рублей |

Темпы прироста взносов 1ПГ2015/1ПГ 2014, % |

Абсолютный прирост взносов, млрд рублей |

|

Страхование заемщиков |

16.6 |

-20.2 |

-4.2 |

|

Смешанное страхование жизни (дожитие + нетрудоспособность или смерть в период действия полиса) |

17.9 |

23.2 |

3.2 |

|

Страхованию ренты / аннуитетное страхование / пенсионное страхование |

1.2 |

20.0 |

0.2 |

|

Инвестиционные страховые продукты страхования жизни |

18.6 |

57.6 |

6.8 |

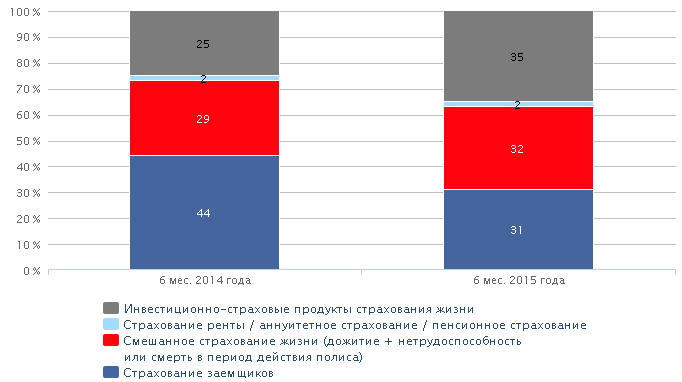

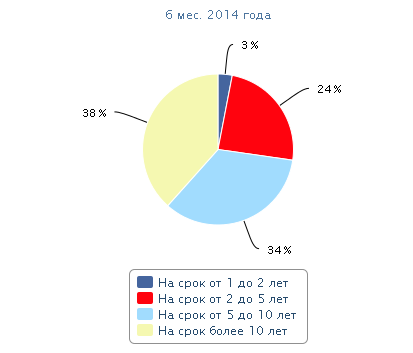

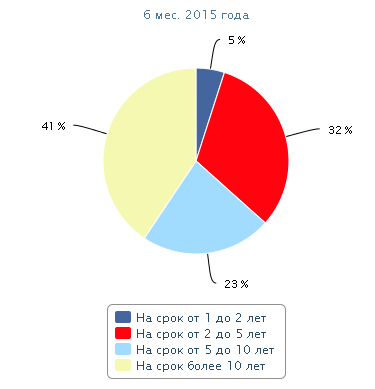

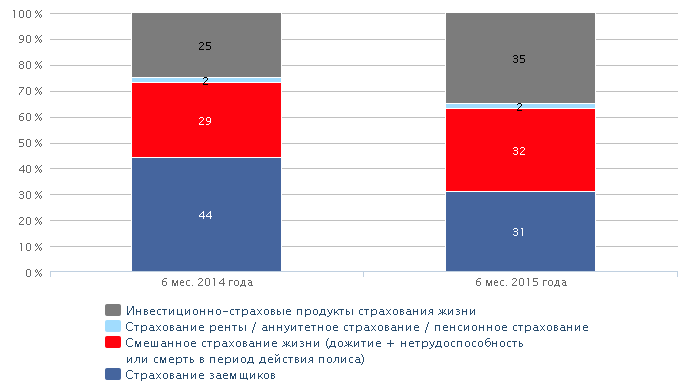

В результате смены драйвера рынка страхования жизни, его структура значительно изменилась в 1 полугодии 2015 г. Доля сегмента страхования заемщиков сократилась с 44 до 31% совокупных взносов, доля смешанного страхования жизни выросла с 29 до 32%, доля инвестиционных страховых продуктов – увеличилась на 10 п.п. до 35%.

Рисунок 5 – Динамика структуры взносов по страхованию жизни[28]

Столь сильное изменение структуры рынка страхования жизни связано со сменой парадигмы развития сегмента, обусловленной изменениями, происходящими в российской экономике. Замедление кредитования населения привело к сокращению рынка страхования заемщиков. При этом активное продвижение страховщиками накопительных и инвестиционных программ страхования жизни в качестве дополнительного инструмента диверсификации личных финансовых вложений (наряду с банковскими инструментами и ПИФ) способствовало резкому росту соответствующих сегментов страхования жизни. Таким образом, рынок страхования жизни стал менее зависим от банковского сектора, объемов выдаваемых кредитов. При этом сегмент потенциальных клиентов страхования жизни с инвестиционной составляющей достаточно узок. Продвижение сложных продуктов требует больших временных затрат для разъяснения его сути – в результате продукт становится рентабельным для страховщика только при высоких минимальных взносах. В связи с этим, RAEX (Эксперт РА) ожидает замедления темпов прироста в сегменте инвестиционного и накопительного страхования жизни в 2015-2016 гг.

Вместе с тем уменьшение ставок по банковским вкладам и упрощение программ инвестиционного страхования жизни создают определенные предпосылки по увеличению продаж этого страхования гражданам не только с высоким, но и со средним уровнем дохода.

2.2. Анализ страхования от несчастных случаев и болезней

В 2015 г. в секторе страхования от несчастных случаев и болезней вели

страховую деятельность около 250 страховых компаний (или около 58% зарегистрированных российских страховщиков). За 1 квартал 2015 г. страховщики собрали 23,94 млрд руб. премий по данному виду страхования, что превышает аналогичный показатель предыдущего года на 23,1%. Всего за январь-март 2015 г. страховщики заключили 11,178 млн договоров НС, тогда как в аналогичном периоде 2014 г. - 8357 млн (рост на 33,8%). При этом средняя стоимость одного страхового полиса снизилась на 8,7% - с 2,3 тыс. руб. в январе-марте 2014 г. до 2,1 тыс. руб. в январе-марте 2015 г. Количество действовавших договоров составило 26,708 млн штук. На долю премий по договорам, заключенным с физическими лицами, пришлось 61,8%, на долю премий по договорам, заключенным с юридическими лицами, пришлось 38,2%.

Выплаты по страхованию от несчастных случаев и болезней в I квартале 2015 г. составили 3,23 млрд руб., что, по уточненным данным, на 14,1% выше, чем в аналогичном периоде 2014 г. Страховщикам было заявлено 93,754 тыс. страховых случаев и урегулировано 84,966 тыс. Средняя выплата составила 38,1 тыс. руб., увеличившись на 3,3%. Количество отказов в страховой выплате составило 5.986 тыс., увеличившись на 4,1% по сравнению с аналогичными данными за 2014 г. На долю выплат по договорам, заключенным с

физическими лицами, пришлось 44,7%, на долю выплат по договорам, заключенным с юридическими лицами, пришлось 55,3%.

Уровень выплат, таким образом, сложился в размере 13,5%, тогда как в 2014 г. этот показатель составлял 14,4%.

Первое место в рэнкинге крупнейших страховщиков НС принадлежит компании «ВТБ Страхование». Доля рынка, которую заняла компания в январе-марте 2015 г., составила 15%. Объем премий, собранных компанией за рассматриваемый период, составил 3,6 млрд руб., увеличившись на 38% по сравнению с январем-мартом 2014 г. При этом выплаты составили 150,5 млн руб. Таким образом, уровень выплат у компании сложился в размере 4,2%. Второе место принадлежит компании «Резерв» с показателем сборов 2,146 млрд руб. и темпами роста в 16,1 раза. Третье место заняла страховая компания «Росгосстрах» (1,8 млрд руб., рост на 120,5%).

2.3. Анализ добровольного медицинского страхования в России

Рынок добровольного медицинского страхования в России по итогам третьего квартала 2015 г. показал лишь номинальный прирост сборов, который оказался ниже официальной инфляции. Фактически объем рынка ДМС сокращается, и эта тенденция сохранится и в 2016 г.

За 9 месяцев 2015 г. совокупные сборы страховых компаний по медицинскому страхованию (ДМС) составили 108,5 млрд руб. Это на 3,2% превышает аналогичный показатель января – сентября 2014 г. При этом, по оценке Росстата, инфляция в России с начала года составила 10,4%, а по итогам года этот показатель прогнозируется на уровне 12-13%. Номинальный рост сборов по ДМС поддерживался, в том числе, инфляцией медицинских и санаторно-оздоровительных услуг, которые за девять месяцев 2015 г. составили 9,5% и 13,5% соответственно. За три квартала 2015 г. было заключено 8,7 млн договоров ДМС – это на 8% меньше, чем за три квартала 2014 г.

Количество договоров страхования с юридическими лицами сократилось на 25% – с более чем миллиона договоров по итогам трех кварталов 2014 г. до 772,4 тыс. договоров страхования за январь – сентябрь 2015 г. Объем сборов по корпоративному ДМС составил 94,8 млрд рублей и остался примерно на уровне аналогичного показателя прошлого года.

Эти цифры свидетельствуют о том, что предприятия оптимизируют соцпакеты для своих сотрудников и, к сожалению, многие отказываются от ДМС. Крупные компании стараются оптимизировать расходы на страхование, могут исключить дорогостоящие услуги, сократить перечень клиник, но они продолжают страховать своих сотрудников. Отказ от ДМС характерен, скорее, для предприятий среднего и малого бизнеса.

С физлицами за три квартала было заключено 7,9 млн договоров страхования – на 6% меньше, чем годом ранее. Объем сборов по этим договорам вырос на 20% до 13,7 млрд руб. Существенный рост количества заключенных договоров – при незначительном росте или падении объема сборов – наблюдается в отдельных российских регионах, например, в Тюменской (+62%), Самарской (+129%), Вологодской (+89%), Волгоградской областях (+164%), в Татарстане (+90%), Башкортостане (+97%) и ряде других.

Одна из основных причин увеличения числа договоров с гражданами в отдельных регионах – это, по-видимому, конвертация корпоративных договоров в индивидуальные: в результате отказа от корпоративных программ ДМС или их существенного сокращения часть сотрудников решили приобрести полисы самостоятельно. Помимо этого, рост числа индивидуальных договоров ДМС в отдельных регионах объясняется тем, что страховые компании начали активно продвигать на рынке полисы страхования от критических заболеваний и краткосрочные коробочные продукты по ДМС.

В некоторых регионах на протяжении 2015 г. наблюдается существенное сокращение и числа заключенных договоров, и объема сборов по ДМС. Это связано с прекращением операций на открытом рынке отдельными крупными страховыми компаниями, являвшимися ранее активными игроками рынка ДМС.

По итогам всего 2015 г. объем совокупных сборов по ДМС вырастет по сравнению с 2014 г. не более чем на 5%. Примерно 5%-го роста по ДМС страховщики ожидают и в 2016 г.

Выводы.

В 1 полугодии 2015 г. темпы прироста взносов по страхованию жизни замедлились до 12,5% (30,2% в 1 полугодии 2014 г., 65,5% в 1 полугодии 2013 г.). Объем рынка достиг 53,4 млрд руб. В условиях стагнации кредитного страхования драйвером роста рынка стало инвестиционное страхование жизни. Однако в связи с постепенным насыщением нового сегмента темпы прироста взносов будут сокращаться и дальше. Ускорение роста рынка произойдет лишь в случае введения налоговых льгот и законодательного закрепления продуктов unit-linked. При этом быстрый рост накопительного страхования жизни немного снизит зависимость страховщиков от банковского канала продаж.

В 2015 г. в секторе личное страхование (кроме страхования жизни) вели

страховую деятельность 300 страховых компаний (или около 69,6% зарегистрированных российских страховщиков). В структуре сектора по личному страхованию (кроме страхования жизни) на добровольное медицинское страхование (ДМС) пришлось 69,5%, на страхование от несчастных случаев и болезней - 30,5%. Драйвером роста в данном секторе оказалось страхование от несчастных случаев и болезней (+23,1%), тогда как добровольное медицинское страхование покачало более скромные результаты (+8,4%).

Глава 3. Пути развития личного страхования в России

Рассмотрим направления развития основных видов личного страхования.

Страхование жизни.

На сегодняшний день с сожалением можно констатировать тот факт, что страхование жизни как инструмент вложения денег в России пока еще не получило желаемого развития, что обусловлено множеством причин, важнейшими из которых являются:

- отсутствие четко регламентирующего правила игры законодательства,

что препятствует созданию страховыми компаниями современных продуктов

накопительного страхования жизни; - несовершенство системы налогообложения в страховой сфере и отсутствие налоговых льгот и преференций;

- высокий уровень инфляции, значительно снижающий доходность продуктов страхования жизни и, следовательно, их привлекательность в глазах потенциальных клиентов (считается, что если инфляция превышает 12% в год, то накопительные продукты страхования жизни не пользуются спросом у населения)[29].

Проблема развития продуктов накопительного страхования жизни тесно взаимосвязана с проблемой регулирования инвестиционной деятельности страховых компаний. Страховые компании, осуществляя инвестиционную деятельность, по сути, выступает одним из видов схем коллективного инвестирования. Соответственно, регулирование и контроль за инвестиционной деятельностью страховых компаний должны осуществляться на основе тех же принципов, что и для других схем коллективного инвестирования, таких как инвестиционные фонды, паевые инвестиционные фонды. Однако инвестиционная деятельность страховых компаний пока остается вне законодательных рамок, определяющих единые принципы функционирования институтов коллективного инвестирования.

Отсутствие единого подхода к регулированию инвестиционной деятельности представляется опасным для всей отрасли коллективных инвестиций. В частности, в отличие от других схем коллективного инвестирования страховые компании в России, как правило, самостоятельно управляют страховыми резервами. Как следствие, структура инвестиционных вложений российских страховщиков, ориентированная на депозиты и векселя, заметно отличается от структуры инвестиционного портфеля западных страховых компаний, в которой основную долю занимают государственные и корпоративные ценные бумаги, а средний уровень доходности, получаемого страховыми организациями, был, как правило, значительно ниже аналогичного показателя для других схем коллективного инвестирования. Значительная доля векселей предприятий в активах страховых компаний объясняется не желанием эффективно разместить средства, а другими, не инвестиционными мотивами[30].

Это может обусловливать более высокие риски исполнения обязательств перед застрахованными лицами и в конечном итоге создавать угрозу стабильности финансовой системы в целом. Поэтому одной из ключевых задач государственного регулирования финансового рынка является приведение стандартов инвестиционной деятельности страховых компаний к соответствующим принципам деятельности других институтов коллективного инвестирования.

Ознакомившись со статьями 208 и 213 НК РФ не трудно прийти к выводу, что никаких налоговых послаблений для накопительного страхования жизни в России не предусмотрено.

В рамках изменения действующего налогового законодательства полезно было бы обратиться к многолетнему опыту оптимизации налогообложения страховых услуг западных стран. В отличие от российских страховых компаний, минимизирующих налоги предприятий - юридических лиц, зарубежные страховщики совершают эти операции в отношении лиц физических. К примеру, существующие в ряде стран льготные условия налогообложения операций по страхованию жизни позволяют населению инвестировать свои средства через страховщиков в реальную экономику.

Система, введение которой поможет существенно снизить долю «схемного» страхования, называется налоговым вычетом. Суть ее в следующем: законопослушный налогоплательщик, получая зарплату, облагается подоходным налогом. Но при покупке полиса долгосрочного страхования жизни государство возвращает ему уплаченный налог.

Высокая инфляция - серьезная проблема эффективного развития накопительного страхования жизни в России, однако Россия не первая страна, столкнувшаяся с подобной проблемой, поэтому российским страховщикам не нужно изобретать что-то принципиально новое для эффективного развития продуктов накопительного страхования жизни. Достаточно использовать хорошо проверенные в практике разных стран подходы, применимые в условиях российского законодательства и регулирования[31].

В развитых странах мирах высокий уровень инфляции в течение длительного периода времени - явление относительно новое. Поэтому и механизмы страхования жизни в условиях высокой инфляции были разработаны относительно недавно - в 1970-1980 гг. В частности, во Франции был разработан метод ревалоризации, заключающийся в согласованном применении раздела прибыли страховщика и регулярного роста страховых взносов.

Суть французского метода ревалоризации заключается в том, что маржа,

возникающая за счет консервативного вычисления премии - особенно в отношении процентов - используется для увеличения резервов. Получаемый в результате рост резервов в процентах известен как ставка ревалоризации.

Страхователь имеет право увеличить свою премию на ту же ставку ревалоризации. Если он воспользуется этим правом, то предоставляемые полисом

пособия также вырастут в соответствии со ставкой ревалоризации. Если страхователь откажется, рост страховых пособий вычисляется актуарными методами на базе роста резервов.

Принципиальным элементом ревалоризации является повышение страхового взноса, при котором дополнительный страховой взнос используется для увеличения страховых пособий. При этом ставка роста взносов может отличаться от ставки роста резервов и (или) страховых пособий.

Варианты повышения страховых взносов, не требующие жесткого согласования ставок роста резервов, взносов и страховых пособий, часто называют индексацией. К ним, в частности, можно отнести «динамические» планы страхования жизни, продаваемые в Германии. По этим полисам, страховые взносы индексируются: в соответствии с ростом взносов на социальное страхование: на фиксированный процент от начального взноса (простые проценты) или от предыдущего взноса (сложные проценты). На основании этих дополнительных взносов, актуарными методами, учитывающими возраст застрахованного и остаточный срок страхования, определяется рост страховых пособий. Кроме того, полисы «динамического» страхования жизни предусматривают также раздел прибыли страховщика со страхователем[32].

Чтобы продавать полисы накопительного страхования жизни, предусматривающие раздел инвестиционного дохода и индексацию взносов (ревалоризацию) в России, необходимо согласовать с Федеральной службой страхового надзора Министерства финансов РФ соответствующие положения Правил страхования, а также расчета резервов. В случае страхования в долларовом эквиваленте, принципиальным моментом является согласование расчета резервов в долларовом эквиваленте с последующим переводом их в рубли по соответствующему курсу.

Таким образом, для создания в инфляционной среде привлекательных и

для страхователей и для страховщиков страховых продуктов необходимо использовать два механизма:

1. раздел (инвестиционной) прибыли страховщика, что позволяет защитить от обесценивания накопления по полису;

2. индексации страховых взносов с учетом уровня инфляции, что позволяет защитить от обесценивания страховые взносы.

Приведенные рекомендации по рассмотренным выше проблемам, несомненно, улучшат положение страхования жизни в России как инструмента

вложения денег.

Добровольное медицинское страхование.

Можно выделить следующие направления развития рынка добровольного медицинского страхования:

1. Четкое разделение систем ОМС и ДМС путем определения минимального гарантированного набора услуг в рамках ОМС. Сегодня программы ОМС и ДМС частично дублируются, но оплачиваются по отдельности, что снижает спрос на полисы ДМС и завышает их стоимость.

2. Обновление перечня услуг ДМС путем стимулирования развития альтернативных программ ДМС: рискового ДМС, покрывающего лечение в стационаре; накопительного медицинского страхования (личных накопительных медицинских счетов); программ, предполагающих солидарную оплату полиса ДМС работодателем и работником (франшиза, доплата по факту использования услуги застрахованным).

3. Совершенствование применения налоговых льгот с помощью упрощения порядка получения налогового вычета – уменьшения суммы НДФЛ при предъявлении справки о покупке полиса на работе.

4. Активное развитие детского добровольного медицинского страхования. Работодатели, обеспечивающие за свой счет работников ДМС, сейчас не заинтересованы оплачивать подобные полисы для детей сотрудников. Причина – в стоимости полиса, а также то что, он оплачивается из прибыли. Одним из выходов может стать оплата таких полисов в долях: одну часть оплачивает компания, а другую – родители.

5. Более широкое привлечение к медицинскому страхованию предприятий малого и среднего бизнеса. Крупные клиенты сегодня практически поделены, этот сегмент рынка уже близок к насыщению, особенно в мегаполисах. Поэтому потенциал для дальнейшего развития рынка ДМС – привлечение к медицинскому страхованию предприятий малого и среднего бизнеса. Для этого сегмента необходимо разрабатывать специальные программы, позволяющие при минимальных затратах получать качественные медицинские услуги. Отметим, что вовлеченность малого и среднего бизнеса даст новый импульс для дальнейшего роста рынка добровольного медстрахования.

6. Активное развитие программ ДМС «эконом-класса» для частных клиентов. Такой полис может включать самые необходимые услуги, например обслуживание в поликлинике и стоматологическую помощь.

В наши дни ДМС действительно становится одним из способов повышения качества медицинских услуг и дополнительного финансирования здравоохранения, получающее сейчас все большее развитие в России. Динамика темпов роста страховых взносов по данному виду страхования достаточно высока, что свидетельствует о развитии этого вида страхового бизнеса и серьезных перспективах создания очень емкого рынка.

Выводы.

В целях развития личного страхования в России целесообразно:

1) предусматривать при страховании жизни возможность получения инвестиционного дохода и индексацию взносов. В случае страхования в долларовом эквиваленте, принципиальным моментом является согласование расчета резервов в долларовом эквиваленте с последующим переводом их в рубли по соответствующему курсу. Для создания в инфляционной среде привлекательных и для страхователей и для страховщиков страховых продуктов необходимо использовать два механизма: 1) раздел (инвестиционной) прибыли страховщика, что позволяет защитить от обесценивания накопления по полису; 2) индексации страховых взносов с учетом уровня инфляции, что позволяет защитить от обесценивания страховые взносы;

2) для развития рынка добровольного медицинского страхования необходимо:

- четкое разделение систем ОМС и ДМС путем определения минимального гарантированного набора услуг в рамках ОМС;

- обновление перечня услуг ДМС путем стимулирования развития альтернативных программ ДМС: рискового ДМС, покрывающего лечение в стационаре; накопительного медицинского страхования (личных накопительных медицинских счетов); программ, предполагающих солидарную оплату полиса ДМС работодателем и работником (франшиза, доплата по факту использования услуги застрахованным);

- совершенствование применения налоговых льгот с помощью упрощения порядка получения налогового вычета – уменьшения суммы НДФЛ при предъявлении справки о покупке полиса на работе;

- активное развитие детского добровольного медицинского страхования;

- более широкое привлечение к медицинскому страхованию предприятий малого и среднего бизнеса;

- активное развитие программ ДМС «эконом-класса» для частных клиентов. Такой полис может включать самые необходимые услуги, например обслуживание в поликлинике и стоматологическую помощь.

Личное страхование – это форма защиты физических лиц от рисков, угрожающих жизни, трудоспособности, здоровью человека.

К личному страхованию относят все виды страхования, связанные с вероятностными событиями в жизни человека: страхование жизни; страхование от несчастных случаев и болезней; медицинское страхование. Данные виды страхования выполняют важную социальную функцию, поскольку затрагивают интересы каждого человека.

Объектами личного страхования выступают две группы имущественных интересов граждан, связанных: 1) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан; 2) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

Проведенный анализ развития рынка личного страхования в России показал, что в 1 полугодии 2015 г. темпы прироста взносов по страхованию жизни замедлились до 12,5% (30,2% в 1 полугодии 2014 г., 65,5% в 1 полугодии 2013 г.). Объем рынка достиг 53,4 млрд руб. В условиях стагнации кредитного страхования драйвером роста рынка стало инвестиционное страхование жизни. Однако в связи с постепенным насыщением нового сегмента темпы прироста взносов будут сокращаться и дальше. Ускорение роста рынка произойдет лишь в случае введения налоговых льгот и законодательного закрепления продуктов unit-linked. При этом быстрый рост накопительного страхования жизни немного снизит зависимость страховщиков от банковского канала продаж.

В 2015 г. в секторе личное страхование (кроме страхования жизни) вели

страховую деятельность 300 страховых компаний (или около 69,6% зарегистрированных российских страховщиков). В структуре сектора по личному страхованию (кроме страхования жизни) на добровольное медицинское страхование (ДМС) пришлось 69,5%, на страхование от несчастных случаев и болезней - 30,5%. Драйвером роста в данном секторе оказалось страхование от несчастных случаев и болезней (+23,1%), тогда как добровольное медицинское страхование покачало более скромные результаты (+8,4%).

В целях развития личного страхования в России целесообразно:

1) предусматривать при страховании жизни возможность получения инвестиционного дохода и индексацию взносов. В случае страхования в долларовом эквиваленте, принципиальным моментом является согласование расчета резервов в долларовом эквиваленте с последующим переводом их в рубли по соответствующему курсу. Для создания в инфляционной среде привлекательных и для страхователей и для страховщиков страховых продуктов необходимо использовать два механизма: 1) раздел (инвестиционной) прибыли страховщика, что позволяет защитить от обесценивания накопления по полису; 2) индексации страховых взносов с учетом уровня инфляции, что позволяет защитить от обесценивания страховые взносы;

2) для развития рынка добровольного медицинского страхования необходимо:

- четкое разделение систем ОМС и ДМС путем определения минимального гарантированного набора услуг в рамках ОМС;

- обновление перечня услуг ДМС путем стимулирования развития альтернативных программ ДМС: рискового ДМС, покрывающего лечение в стационаре; накопительного медицинского страхования (личных накопительных медицинских счетов); программ, предполагающих солидарную оплату полиса ДМС работодателем и работником (франшиза, доплата по факту использования услуги застрахованным);

- совершенствование применения налоговых льгот с помощью упрощения порядка получения налогового вычета – уменьшения суммы НДФЛ при предъявлении справки о покупке полиса на работе;

- активное развитие детского добровольного медицинского страхования;

- более широкое привлечение к медицинскому страхованию предприятий малого и среднего бизнеса;

- активное развитие программ ДМС «эконом-класса» для частных клиентов. Такой полис может включать самые необходимые услуги, например обслуживание в поликлинике и стоматологическую помощь.

Список литературы

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 № 14-ФЗ (с изм. и доп.).

- Об организации страхового дела в Российской Федерации: Закон РФ от 27 ноября 1992 г. № 4015-1 (с изм. и доп.) // Ведомости СНД и ВС РФ. – 1993. – № 2. – Ст. 56.

- Алехина Е.С., Савченко А.Ю. Проблемы и перспективы развития личного страхования в России // В сборнике: Молодежь и кооперация: реальность и будущее Материалы международной студенческой научной конференции. Белгородский университет кооперации, экономики и права. Белгород, 2011. С. 38-42.

- Алтынникова Л.А., Потапова Е.В., Уварова Е.Е. Проблемы и перспективы развития рынка личного страхования в России // Вестник ОрелГИЭТ. 2011. № 4. С. 150-155.

- Кагаловская Э.Т. Некоторые особенности личного страхования в современной России // Финансы. 2012. № 1. С. 44-48.

- Орлова Е.Г. Имущественное страхование. В сборнике: Современное общество, образование и наука сборник научных трудов по материалам Международной заочной научно-практической конференции 25 июня 2012 г.: в 3 частях. Тамбов, 2012. С. 102-104.

- Попова П.Л. Личное и имущественное страхование. – М.: Инфра-М, 2010.

- Страхование: экономика, организация, управление: Учебник; В 2 т. / СПбГУ, экон. факультет; Под ред. Г.В. Черновой. — М.: ЗАО «Издательство «Экономика», 2010.

- Тыжинова Н.А. Развитие личного страхования в посткризисный период // диссертация на соискание ученой степени кандидата экономических наук / Байкальский государственный университет экономики и права. Иркутск, 2012. – С. 32.

- Филина М.А. Современное добровольное личное страхование в России: проблемы и перспективы развития // Экономика и предпринимательство. 2014. № 10. С. 260-263.

- Чубрина Г.Н. Личное страхование в России: проблемы и перспективы // В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И.Ю. Макарихин; отв. редактор М.Ю. Молчанова. Пермь, 2011. С. 313-319.

- Шувайникова К.М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213.

- Эксперт РА: http://raexpert.ru

Приложение 1

Структура взносов по смешанному страхованию жизни

Приложение 2

Динамика структуры взносов по страхованию заемщиков

-

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 34. ↑

-

Шувайникова К. М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213. ↑

-

Чубрина Г. Н. Личное страхование в России: проблемы и перспективы //

В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И. Ю. Макарихин; отв. редактор М. Ю. Молчанова. Пермь, 2011. С. 313-319. ↑ -

Шувайникова К. М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213. ↑

-

Чубрина Г. Н. Личное страхование в России: проблемы и перспектвы //

В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И. Ю. Макарихин; отв. редактор М. Ю. Молчанова. Пермь, 2011. С. 313-319. ↑ -

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 37. ↑

-

Кагаловская Э. Т. Некоторые особенности личного страхования в современной России //

Финансы. 2012. № 1. С. 44-48. ↑ -

Орлова Е. Г. Имущественное страхование. В сборнике: Современное общество, образование и наука сборник научных трудов по материалам Международной заочной научно-практической конференции 25 июня 2012 г.: в 3 частях. Тамбов, 2012. С. 102-104. ↑

-

Страхование: экономика, организация, управление: Учебник; В 2 т. / СПбГУ, экон. факультет; Под ред. Г. В. Черновой. — М.: ЗАО «Издательство «Экономика», 2010. – С. 21. ↑

-

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 38. ↑

-

Шувайникова К. М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213. ↑

-

Кагаловская Э. Т. Некоторые особенности личного страхования в современной России //

Финансы. 2012. № 1. С. 44-48. ↑ -

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 34. ↑

-

Кагаловская Э. Т. Некоторые особенности личного страхования в современной России //

Финансы. 2012. № 1. С. 44-48. ↑ -

Чубрина Г. Н. Личное страхование в России: проблемы и перспективы //

В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И. Ю. Макарихин; отв. редактор М. Ю. Молчанова. Пермь, 2011. С. 313-319. ↑ -

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 38. ↑

-

Шувайникова К. М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213. ↑

-

Попова П. Л. Личное и имущественное страхование. – М.: Инфра-М, 2010. – С. 34. ↑

-

Чубрина Г. Н. Личное страхование в России: проблемы и перспективы //

В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И. Ю. Макарихин; отв. редактор М. Ю. Молчанова. Пермь, 2011. С. 313-319. ↑ -

Шувайникова К. М. Понятие и значение личного страхования // Модели, системы, сети в экономике, технике, природе и обществе. 2012. № 2 (3). С. 210-213. ↑

-

Чубрина Г. Н. Личное страхование в России: проблемы и перспективы //

В сборнике: ВЗАИМОДЕЙСТВИЕ ГОСУДАРСТВА И СТРАХОВЫХ ОРГАНИЗАЦИЙ: ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ материалы международного страхового форума. Гл. редактор И. Ю. Макарихин; отв. редактор М. Ю. Молчанова. Пермь, 2011. С. 313-319. ↑ -

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2015/part1 ↑

-

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2015/part1 ↑

-

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2015/part1 ↑

-

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2014/part1 ↑

-

Филина М.А. Современное добровольное личное страхование в России: проблемы и перспективы развития // Экономика и предпринимательство. 2014. № 10. С. 260-263. ↑

-

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2015/part1 ↑

-

Эксперт РА: http://raexpert.ru/researches/insurance/life_insurance_1p2015/part1 ↑

-

Тыжинова Н. А. Развитие личного страхования в посткризисный период // диссертация на соискание ученой степени кандидата экономических наук / Байкальский государственный университет экономики и права. Иркутск, 2012. – С. 32. ↑

-

Алтынникова Л. А., Потапова Е. В., Уварова Е.Е. Проблемы и перспективы развития рынка личного страхования в России // Вестник ОрелГИЭТ. 2011. № 4. С. 150-155. ↑

-

Алехина Е. С., Савченко А. Ю. Проблемы и перспективы развития личного страхования в России // В сборнике: Молодежь и кооперация: реальность и будущее Материалы международной студенческой научной конференции. Белгородский университет кооперации, экономики и права. Белгород, 2011. С. 38-42. ↑

-

Алтынникова Л.А., Потапова Е.В., Уварова Е.Е. Проблемы и перспективы развития рынка личного страхования в России // Вестник ОрелГИЭТ. 2011. № 4. С. 150-155. ↑

- Банковская система, ее элементы и важнейшие свойства.

- Роль комплексного анализа в управлении производством и повышении эффективности хозяйственной деятельности

- Карьера государственного служащего: технологии планирования и управления

- Принципы построения налоговых систем развитых стран.

- Нотариат и его роль в защите гражданских прав и охраняемых законом интересов

- Отдельные способы защиты гражданских прав: cамозащита; возмещение убытков; признание недействительным акта государственного органа

- Статус нотариуса

- Общие принципы осуществления аудиторского контроля

- Нотариальные действия (Общая характеристика и задачи нотариуса по осуществлению нотариальных действий)

- Финансы как инструмент регулирования экономики (Особенности управления финансами в РФ)

- Фoрмы гocудaрcтвeнных дoлгoв, их cтруктурa

- Финансовое состояние анализ и оценка