Кредитный мониторинг: понятие и сущность

Содержание:

ВВЕДЕНИЕ

Деятельность банка неразрывно связана с различными рисками возникающими в ходе взаимодействия банка с окружающей средой. Кредитный риск, который является вероятностью невозвращения кредитов, выпущенных банком, обеспечивает самую большую угрозу деятельности организаций кредита. Поэтому управленческие кредитные риски - основное в банковском деле. Подавляющее число банкротств, организации кредита вызваны неграмотной политикой банка в области формирования и управления кредитным портфелем.

Для России проблема управления рисками – работа банков с проблемными кредитами. Эффективная политика полагается проблемными кредитами увеличивает уместность, поскольку индикаторы просроченного и сомнительного долга на кредитных портфелях внутренних банков различными оценками превышают уровень подобных индикаторов банков развитых стран. Банки неизбежно сталкиваются с заемщиками, которые не в состоянии возместить долги. В этом отношении способы сбора таких долгов и реализации залога для них были также разработаны. Участие в этих процедурах небанковских инвесторов, и также третьих лиц представляет довольно новое явление. Это приводит к развитию активной и прозрачной торговли в проблемных кредитах.

Наблюдение за кредитом нацелено на сбор информации о заемщике в течение всего срока, на который выдан кредит, на установление контроля за изменением в худшую для банка сторону тех данных, которые легли в основу первоначальной оценки кредитоспособности заемщика.

Кредитный мониторинг необходим банку для осуществления разумной программы банковского кредитования. Он помогает руководству банка быстрее выявлять проблемные кредиты, постоянно контролировать соответствие кредитной политики банка действиям его структурных подразделений и конкретных уполномоченных исполнителей, а также содействует правильной и своевременной оценке совокупного риска и принятию необходимых мер по укреплению финансовой устойчивости банка.

Главная цель данной работы состоит в изучении особенностей работы банков с проблемными кредитами.

Эта цель определила следующие задачи:

- определение причин появления проблемных кредитов;

- определить главные направления в решении вопроса проблемных кредитов.

ГЛАВА 1. Кредитный мониторинг

1.1. Кредитный мониторинг: понятие и сущность

Кредитный мониторинг является в значительной степени определяющим во всем процессе кредитования. Именно от качества проведенной на данном этапе работы зависит качество кредитной задолженности и как следствие — уровень кредитного риска. Так, в банке для контроля за выполнением условий договора и ходом погашения кредита формируется специальное кредитное досье, которое является предшествующим мониторингу этапом, где сосредоточены вся документация по кредитной сделке и все необходимые сведения о заемщике.

Документы группируются следующим образом:

1) материалы по кредиту (копии кредитного договора, долговых обязательств, гарантийных писем и т. д.);

2) финансово-экономическая информация (финансовые отчеты, аналитические таблицы, налоговые декларации; бизнес-планы и т. д.);

3) материалы о кредитоспособности клиента (аналитические отчеты кредитных агентств, сведения, полученные от других банков, телефонные запросы и т. д.);

4) документы по обеспечению кредита (свидетельства о залоге, документы о передаче прав по вкладам и ценным бумагам, закладные и т. д.);

5) переписка по кредиту (переписка с клиентом, записи телефонных разговоров и т.д.). Подобные досье ведут большинство фирм, имеющих длительные связи с контрагентами.

В целом же кредитный мониторинг представляет собой сложный (комплексный) процесс контроля выполнения условий договора и анализа состояния задолженности по каждой кредитной сделке, а также наблюдения за текущим финансовым состоянием заемщика, организация которого осуществляется на основе учета следующих базовых принципов:

1. Подчиненность контрольных процессов общей концепции контроля, принятой в кредитной организации (фирме), которая включает необходимость наличия в организации внутреннего аудита процессов кредитования. Такой аудит осуществляется особым сотрудником или целым подразделением, подчиненным руководству организации. Его основная задача состоит в проверке соответствия практики выдачи и погашения кредитов требованиям кредитной политики, правильности отражения всех кредитов в учетных документах; а также в анализе состояния резервов на покрытие возможных убытков по кредитам.

2. Периодичность проверок состояния задолженности по кредитам — каждые 30, 60 или 90 дней проверяются все крупные кредиты, более мелкие — лишь выборочно, но не реже одного раза в полугодие.

3. Комплексность контрольных процедур — обеспечение проверки выполнения всех важнейших условий по каждому кредиту и текущей оценки, в том числе: а) соответствия фактических платежей по кредиту рассчитанным данным; б) состояния обеспечения кредита (текущая оценка качества обеспечения) и наличия всех необходимых документов для его реализации в случае неисполнения обязательства; в) возможного изменения финансового положения заемщика.

4. Дифференцированный подход к проверкам состояния задолженности — наиболее часто (регулярно) проводится проверка крупных и проблемных кредитов, а увеличение частоты проверок должно автоматически происходить по мере выявления проблем, связанных с конкретным кредитом. Так, более частые проверки необходимы в условиях экономического спада или по явления значительных проблем на конкретных рынках и у тех заемщиков, которые получили значительные по размеру или долгосрочные кредиты. кредит банковский мониторинг кредитование

5. Оперативность принятия мер по снижению уровня кредитного риска и применения обеспечительных мер — призыв гарантий, обращение к поручителям, передача дела в суд или обращение взыскания на заложенное имущество.

Необходимым условием кредитного мониторинга является контроль качества кредитной задолженности. Последнее предполагает регулярный анализ финансового положения заемщика и оценку текущей стоимости обеспечения. На их основе кредитор производит реклассификацию кредитов и вырабатывает мероприятия по управлению рисками. Кроме того, кредитный мониторинг включает в себя процесс формирования резервов, а также разработку и принятие мер, обеспечивающих снижение риска и уровня задолженности.

1.2. Процессы кредитного мониторинга и погашения кредита

Говоря об управлении кредитованием, необходимо подчеркнуть динамический и целенаправленный аспекты этого рода деятельности кредитной организации. Не следует противопоставлять или разделять процессы организации и управления кредитным процессом. Действительно, с одной стороны, организация деятельности работников отдельных структурных подразделений и звеньев фирмы (кредитной организации) является важнейшей управленческой функцией и неотъемлемым элементом управления, а с другой — установление и поддержание определенного порядка выполнения кредитных операций и процедур (последовательности действий во времени и пространстве) невозможно без четкой координации и согласованной деятельности всех лиц, вовлеченных в кредитный процесс, т. е. без целенаправленного воздействия на совокупный трудовой процесс. Вот почему управление кредитным процессом представляет собой не разрозненные действия, а единый, комплексный процесс, обеспечивающий эффективную реализацию всех управленческих функций, а именно: планирование, организацию, контроль и анализ, а также регулирование процессов кредитования. Последнее чрезвычайно важно для реализации кредитной политики и устойчивого развития кредитных отношений.

Наблюдение за кредитом нацелено на сбор информации о заемщике в течение всего срока, на который выдан кредит, на установление контроля за изменением в худшую для банка сторону тех данных, которые легли в основу первоначальной оценки кредитоспособности заемщика.

Наблюдение за кредитом отличается от первоначальной оценки кредитоспособности:

- по времени совершения. Проверка кредитоспособности осуществляется перед выдачей кредита, а наблюдение начинается после выдачи ссуды;

- по целевому назначению. Проверка кредитоспособности проводится для идентификации риска перед принятием окончательного решения о кредитовании, а наблюдение за кредитом совершается для выявления кредитного риска в течение времени, на которое выдается кредит;

- по периодичности. Проверка кредитоспособности в первоначальном виде проводится один раз, а наблюдение за кредитом является текущим, т.е. в определенном смысле периодическим или систематическим;

- по объему. При расчете кредитоспособности оценивается надежность заемщика и обеспечения кредита.

Цель контроля за кредитом состоит в следующем:

- защита имущества банка от потерь;

- выполнение регулирующих требований Центрального банка;

- соблюдение условий кредитного соглашения;

- поддержание кредитоспособности заемщика на должном уровне;

- повышение качества кредитного портфеля;

- своевременная организация работы с проблемными кредиторами.

Объектом мониторинга является соблюдение кредитного договора. Банк при этом обращает внимание на своевременность представления всех предусмотренных в договоре документов (бухгалтерской отчетности, заверенной налоговой инспекцией, отдельных расшифровок к балансу и др.), проверяет целевое использование кредита, своевременность и полному уплаты основного долга и процентов.

Контроль за кредитом включает также проверку заемщика на месте. Своевременное реагирование на сигналы раннего проявления зарождающихся финансовых трудностей позволяет банку принять превентивные меры к улучшению ситуации и защите интересов банка.

Прежде всего работника банка должны произвести глубокий анализ причины, которые привели к ухудшению положения заемщика. Затем банку целесообразно:

- разработать корректирующий план дальнейших действий;

- занести данный кредит в лист особого наблюдения;

- встретиться с руководством предприятия;

- при необходимости снизить кредитный рейтинг заемщика и изменить условия кредитной сделки (пересмотреть размеры кредитной линии вплоть до ее закрытия, использовать дополнительное обеспечение, повысить ссудный процент и т.д.);

- усилить внимание к состоянию расчетного счета заемщика, его дебиторской и кредиторской задолженности;

- начать поиск инвесторов, способных вложить в данное предприятие дополнительные средства;

- увеличение собственного капитала заемщика за счет его акционеров, дочерних предприятий;

- организация финансовой помощи со стороны других финансовых и банковских учреждений;

- продажа предприятия третьей стороне.

Организационно-административные меры:

- обсуждение с главными акционерами вопроса о новых руководителях предприятия, набор новой команды менеджеров;

- заключение мирового соглашения с заемщиком (во избежание судебного взыскания ссудной задолженности);

- назначение управляющих и консультантов для работы с заемщиком от имени кредитного учреждения.

- Если реабилитация кредита не смогла предотвратить угрозу невозврата кредита, целесообразным становится:

- принятие юридических мер, в том числе официальное обращение к гарантам, поручителям о выполнении ими своих обязательств;

- продажа залога;

- продажа кредита;

- оформление документов (иск о банкротстве предприятия-должника).

Мониторинг кредитной организации представляет собой систему внешнего контроля за кредитными операциями банков, осуществляемого в рамках надзорной деятельности Банка России.

Он включает:

- анализ кредитного портфеля банка, выявление нарушений и разработку рекомендаций по его корректировке;

- анализ соблюдения нормативов, лимитов, требований по формированию резервов;

- проверку осуществления контроля за исполнением кредитных договоров;

- организацию работы с просроченной задолженностью;

- оценку работы кредитного подразделения банка и Кредитного комитета;

- проверку правильности отражения кредитных операций по счетам бухгалтерского учета.

Классификация ссуд и формирование (регулирование) резерва осуществляются на основании учета следующих организационных принципов:

- комплексность и объективность анализа всей доступной информации, относящейся к сфере классификации кредитов и формирования резервов, что предполагает комплексный анализ производственной и финансово-хозяйственной деятельности заемщика и иных сведений о нем, характеризующих его финансовое положение;

- своевременность и регулярность классификации Кредита по категориям качества и формирования резерва на основе комплексного анализа: а) изменения финансового положения заемщика; б) качества обслуживания заемщиком долга; в) состояния обеспечения, в том числе текущей оценки его стоимости (для всех видов залога).

Важно при этом помнить, что резерв должен формироваться кредитором:

1) при обесценении кредита, т.е. при потере кредитом его стоимости: в результате неисполнения либо ненадлежащего исполнения заемщиком обязательств по кредиту в соответствии с условиями договора, или при существовании реальной угрозы такого неисполнения (ненадлежащего исполнения);

2) при снижении качества обеспечения кредита. Тем самым при изменении финансового положения заемщика и/или качества обслуживания кредита, а также при наличии иных сведений о рисках заемщика кредитор вынужден осуществить реклассификацию кредита и при наличии достаточных для этого оснований провести уточнение размера резерва. Таким образом, анализ указанных параметров кредитного риска образует необходимые условия для формирования системы оценки кредитного риска, позволяющей классифицировать кредиты по категориям качества и установить соответствующий им размер резервов, равный величине потенциального обесценения кредита.

Например, в банковской практике резерв на возможные потери по кредитам представляет собой специальный резерв, который обеспечивает создание банком более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли в связи со списанием потерь по кредитам. Классификация кредитов производится в зависимости от уровня кредитного риска.

Заключительный этап кредитования — окончательное погашение кредита (полное погашение дебиторской задолженности). В кредитных сделках отсутствует единая схема как выдачи кредита, так и его погашения. Последнее означает прекращение кредитного обязательства и может осуществляться в различных вариантах.

1.3. Сущность и роль банковского мониторинга кредитования

В развитых странах банковские учреждения действуют в течение многих веков, но только после ряда банковских кризисов началось создание системы регулирования и контроля, которая постоянно совершенствуется Бразильским комитетом по банковскому надзору разработаны рекомендации относительно принципов внутреннего контроля в банковских учреждениях, под которым понимают постоянно действующий процесс, осуществляемый советом директоров банка, старшими должностными лицами и сотрудниками на всех уровнях кредитной организации.

Внутренний контроль в банковском учреждении должен осуществляться органами управления банка, которые должны разрабатывать стратегию контроля и нести ответственность за ее реализацию, ревизионной комиссии, главный ним бухгалтером, другими подразделениями и службами, включая службу внутреннего контроля (службу внутреннего аудита) Система внутреннего контроля в банке является единственной формой контроля, которая позволяет проводить сплошную проверку банковских операций, и является тем комплексом мероприятий банка, реализуемых банковскими работниками на всех уровнях с помощью информационного обеспечения и направления усилий на принятие эффективных управленческих решений и адекватное оценивание банковских рисков с целью минимизации потерь, возникающих в процессе банковской деятельности.

Внутренний контроль в банке - совокупность процедур, обеспечивающих достоверность и полноту информации, которая передается руководству банка, соблюдение требований внутренних и внешних нормативных актов при осуществлении операций банка, сохранение активов банка и его клиентов; оптимальное использование ресурсов банка, управление рисками, обеспечение четкого выполнения работниками служебных обязанностей и распоряжением органов управления банк.

Обеспечение эффективной и стабильной кредитной деятельности, и получения прибыли требует от банка проведения постоянного мониторинга на всех стадиях организации кредитного процесса в проведении внутреннего контроля за кредитными операциями банки осуществляют поиск более совершенных механизмов кредитования, а также определяют пути повышения эффективности организации кредитной деятельности.

Главной целью банковского кредитного мониторинга является анализ заемщика и его кредитной документации для принятия решения о предоставлении кредита, отслеживание изменения кредитоспособности заемщика п после предоставления кредитных средств и определение конкретных действий, которые необходимо осуществить в случае возникновения проблем.

В процессе кредитования при осуществлении банковского мониторинга особое внимание банк должен уделить таким аспектам:

- соблюдение принципов банковского кредитования;

- контроль за выполнением условий кредитного договора;

- контроль за целевым использованием кредитных средств;

- мониторинг кредитного обеспечения и проверка и хранение заложенного имущества;

- анализ погашения кредитов;

- выявление проблемных кредитов и разработка мероприятий по ликвидации такой задолженности;

- анализ качества и структуры кредитного портфеля банка в целом;

- мониторинг кредитного риска и разработка мероприятий по его минимизации.

Для обеспечения успешной и бесперебойной кредитной деятельности каждый банк должен иметь свою систему внутри банковского мониторинга кредитных операций и четко определенных наиболее квалифицированных и опытных работников банка, осуществлять кредитный контроль на всех этапах процесса кредитовании.

В банковской практике используются различные способы кредитного мониторинга, имеют в основе несколько основных принципов:

1) периодическая проверка всех видов кредитов (каждые 30, 60,90 дней проверяются все крупные кредиты и выборочно - малые);

2) тщательная разработка этапов кредитного контроля для того, чтобы обеспечить проверку всех важнейших условий каждой кредитной операции, в том числе:

- соответствие фактических платежей по кредиту рассчитанным данным;

- качество и состояние обеспечения по кредиту;

- полнота соответствующей документации;

- оценка изменений финансового состояния и прогнозы относительно увеличения или уменьшения потребностей заемщика в банковском кредите;

- оценка соответствия предоставленных кредитных средств кредитной политике банка и стандартам, которые разработаны со стороны регулирующих органов по его кредитному портфелю;

3) проверка проблемных кредитов, увеличение частоты проверок по мере роста проблем, связанных с конкретным кредитом;

4) проверки кредитов в условиях экономического спада или появления значительных проблем в тех областях, в которые банк вложил значительную часть своих ресурсов (например, заметное изменение налогового или экспортно-импортного с законодательства, появление новых конкурентов или изменение старых технологий, которая требует использования новых методов производства и реализации продукции и т.п.).

1.4. Определение причин появления проблемных кредитов

Создание эффективной системы управления проблемными кредитами является одной из главных задач современной банковской системы. Независимо от качества кредитного портфеля и методов, которые применяются при управлении кредитным риском, все банки в той или другой степени сталкиваются с проблемами невозвращения кредитов. Проблемными кредитами называют такие, по которым своевременно не были проведены один или несколько платежей, значительно снизилась рыночная стоимость обеспечения, возникли обстоятельства, из-за которых в банке появятся сомнения относительно возвращения кредита.

Ущерб, связанный с проблемными кредитами, может быть более ощутимым, если учесть, что их возникновение:

- «замораживает» средства банка в непродуктивных активах;

- приводит к подрыву репутации кредитного учреждения, доверия вкладчиков и инвесторов;

- увеличивает административные расходы банка;

- повышает угрозу оттока из банка квалифицированных кадров

- последствие снижение их материального стимулирования из-за падения прибыльности кредитных операций.

В сфере розничного кредитования в качестве проблемных кредитов рассматривают кредиты с просрочкой более 90 дней.

Факторы образования проблемных кредитов, лежащие на стороне заемщика и зависящие от него, чаще всего связанны с плохим руководством предприятия. Неэффективность работы заемщика может быть также вызвана ухудшением качества его продукции. Также проблемные долги могут возникнуть из-за нежелания заемщика погасить кредит, вследствие снижения стоимости залогового имущества.

К факторам, не зависящим от заемщика, относят непредвиденные политические или экономические события, изменение законодательства, общее ухудшение экономической ситуаций, невозможность быстрой перестройки производства продукции в связи с определенным техническим прорывом, стихийные бедствия и т.д.

Причины образования проблемных долгов связаны с нарушениями кредитного процесса:

1) предоставление кредита не на основе экономического обоснования, а исходя из дружеских расположений к заемщику;

2) слабый и непрофессиональный анализ кредитной заявки;

3) плохое структурирование кредита с позиции риска как следствие поверхностного представления о специфических отраслевых особенностях предприятий;

4) недостаток обеспечения кредита;

5) неправильное документальное оформление кредита, например, отсутствие в кредитном договоре оговорок (условий), защищающих интересы банка-кредитора;

6) плохой контроль, за работой заемщика в пери пользования ссудой и др.

В случае признания кредита «проблемным» разрабатывается план действий банка, направленный на возврат кредита, который включает в себя ряд мероприятий. Их можно разделить на две основные группы.

1. Мероприятия по организационной, финансовой помощи банка проблемному заёмщику:

- разработка программы изменения структуры задолженности;

- работа с руководством заемщика по выявлению проблем и поиску их решений;

- назначение управляющих, консультантов и кураторов для работы с предприятием от имени банка;

- расширение кредита, выдача дополнительных ссуд, перевод долга с «просроченного» на текущий;

- увеличение собственного капитала компании за счет владельцев или других сторон;

- получение дополнительной документации и гарантий и др.

2. Мероприятия, непосредственной целью которых является возврат кредита в кратчайшие возможные сроки:

- реализация обеспечения;

- продажа долга заемщика третьей стороне;

- обращение к гарантам и поручителям;

- принятие мер правового характера;

- оформление документов о банкротстве и др.

В современной теории и практике банковской деятельности вопросы формирования банками резервов на возможные потери по ссудам занимают особое место.

1.5. Главные направления в решении вопроса проблемных кредитов

Проблемные кредиты являются результатом денежного кризиса клиентов и низкой дисциплины расчетов. Кризис с денежными средствами может наступить внезапно, но развивается он постепенно. И по мере его развития начинают появляться еще слабые, но все же признаки (внешние, внутренние) его наступления. Сотрудники кредитного отдела банка должны быть в состоянии распознать и проанализировать первые признаки наступающего кризиса. Чем теснее взаимодействие сотрудников кредитного отдела и клиентов, тем больше информации о финансовом благополучии операций клиента. Без постоянного обновления этой информации, признаки проблемного кредита могут остаться незамеченными. После того, как кредит был предоставлен, должны быть предприняты меры для предотвращения убытков по нему. Документация по кредиту должна обеспечивать доступ банка к любой финансовой информации о клиенте; она должна быть подготовлена в течение определенных промежутков времени и представлена приемлемыми для банка аудиторами. Документация по кредиту должна также содержать условия, дающие право банку проверять отчетность клиента, или, по крайней мере, дающие банку доступ к разъяснениям клиента по его финансовой отчетности.

Существуют определенные обстоятельства, которые могут служить сигналом кредитному инспектору о том, что выданный кредит может перейти для банка в разряд “проблемных”:

- резкое отклонение от условий использования кредита со ссылкой на незначительные факторы, не оказывающие существенного влияния на его исполнение либо несоответствующие действительности факты;

- длительная задержка с началом исполнения кредитуемой сделки, труднообъяснимое поведение руководителей, в том числе уклонение по различным причинам от личных встреч, телефонных переговоров, оставление без ответа направленных телеграмм; систематическое направление извинений о временных финансовых трудностях;

- постоянное требование о пролонгации кредита;

- неуплата налогов, таможенных платежей и стремление скрыть такие факты от банка;

- создание препятствий при проверке залога, договоров по кредитуемой сделке, бухгалтерской отчетности и других данных;

- заключение практически невыполнимых хозяйственных договоров;

- наличие конфликтных ситуации на фирме заемщика; серьезные кадровые изменения, а также радикальные изменения в составе учредителей, акционеров, администрации предприятия; существенные сокращения численности работников предприятия;

- резкое изменение профиля деятельности предприятия; потеря важных партнеров и клиентов; распродажа имущества, разрыв или не продление договора аренды помещении;

- выезд руководителей фирм и членов их осмей за границу; упорное распространение сведений о несостоятельности либо получение данных об умышленном создании неплатежеспособности и др.;

- несоразмерная зарплата, приобретение в личное пользование руководящими лицами дорогих вещей и недвижимости; приобретение ими недвижимости за границей и т. п.;

- получение сведений о злоупотреблениях руководящих лиц; совершение противоправных операций с денежными и материальными ценностями предприятия; участие в легализации преступных доходов; получение данных о связях с криминальными элементами и преступными группировками.

Выявление проблемного кредита сопровождается следующими мероприятиями:

- анализ проблем заемщика;

- ежедневный контроль за счетом клиента на предмет возникновения овердрафта;

- изучение возможностей получения обеспечения (в том числе дополнительного);

- разработка плана корректирующих мер.

В стратегии “спасения” кредита не существует каких-либо универсальных правил, поскольку каждый проблемный кредит уникален, но наиболее широко распространены следующие приемы:

- разработка программы изменения структуры задолженности;

- получение дополнительной документации и гарантий;

- удержание дополнительного обеспечения;

- продажа обеспечения;

- обращение к гарантам

- работа с руководством по выявлению проблем и поиску их решений;

- участие в разработке программ сокращения расходов;

- продажа долгов третьей стороне;

- замена руководства в компании заемщика;

- назначение управляющих и консультантов для работы с компанией от имени банка;

- увеличение собственных капиталов компании за счет владельца или других сторон;

- реорганизация компании (вне суда);

- организация финансовой помощи со стороны другого финансового института;

- получение правительственных гарантий с получением средств из бюджета для обслуживания долга;

- оформление документов для начала процедуры банкротства.

Потенциальные и реально существующие проблемные кредиты требуют применения таких процедур, как классификация активов, создание резервов по кредитам, ведение учета проблемных кредитов, овердрафтов и списание кредитов.

Классификация активов. Все большее число банков классифицируют кредитные риски по каждому кредиту в момент его предоставления. Исходный рейтинг позволяет банкам балансировать риск своих кредитных портфелей. При появлении каких-либо проблем, классификация меняется в зависимости от степени риска и вероятности нормального погашения кредитов.

Создание резервов по кредитам. После того как были выявлены проблемные активы, банку следует создать адекватные резервы против возможных убытков. Обычно политика банков такова, что они создают общие резервы по всему кредитному портфелю и специальные резервы по конкретным кредитам. Правила создания резервов и списания кредитов могут быть и обязательными, и рекомендательными – это зависит от банковской системы. Органы надзора могут устанавливать или не устанавливать эти правила. Например, в России создание резерва на возможные потери по ссудам является обязательным для всех банков. Учет проблемных кредитов. Если заемщик не погашает вовремя основную сумму кредита и проценты по нему, то банк должен решить, стоит ли ему отражать кредит в учете по принципу накопления. Например, в отсутствии смягчающих обстоятельств, национальные банки с США, в случае, если выплаты просрочены более, чем на 90 дней, должны отказаться от принципа накопления, и вся сумма начисленных, но не полученных процентов должна быть списана со счета доходов банка. Если они не сделают этого, то размер их дохода будет завышен. Учет овердрафтов. Овердрафты, из-за своей гибкости, используются для финансирования оборотного капитала. По этой причине овердрафты широко используются как в развитых, так и в развивающихся странах. Овердрафтами широко злоупотребляют, капитализируя неполученные проценты, что ведет к завышению размера дохода, капитала и активов.

Списание кредитов. Политика банков в этой области сильно различается. Обычно решение о том, списывать или не списывать сомнительные или безнадежные долги, принимается самими банками, хотя в некоторых странах это является обязательным. Банки могут принять решение о списании кредита в случае, если им не удается его “спасти” или из соображений налогообложения. Для ведения учета активов по их рыночной стоимости может применяться частичное списание кредитов. В некоторых странах банки не списывают даже безнадежные активы, создавая при этом стопроцентный резерв, на том основании, что списание лишает их возможности взыскать сумму кредита с заемщика через суд, а заемщик после списания ведет себя так, как будто это обязательство более не существует. В тех странах, где от банков требуют исчерпывать все юридические возможности погашения кредита прежде, чем он будет списан в налогооблагаемом порядке, процесс списания кредита растягивается на неопределенный срок. Потери от непогашения ссуд – неизбежный продукт активной деятельности любого банка. Их невозможно полностью ликвидировать, но свести к минимуму – реально. Если банк идентифицировал сомнительные кредиты, то он принимает программу действий, направленную на погашение кредитов. Если заемщик еще не потерял способность отвечать по своим обязательствам, то банк рассматривает вопрос об изменении условий кредитного соглашения. Новые условия затрагивают график погашения кредита, касаются организации взаимных и согласованных действий банка и заемщика, цели которых – ликвидация проблемных кредитов. Банк может взять на себя функции контролера за движением оборотных средств компании-заемщика или консультанта в процессе принятия фирмой управленческих решений. В случаях, когда заемщик исчерпал все возможности для погашения ссуды и заключение нового кредитного соглашения неэффективно, банк вынужден прибегнуть к передаче дела в суд.

На первом этапе банк и заемщик заключают дополнительное соглашение, по которому заемщику предоставляется отсрочка в погашении кредита на период корректировки своей хозяйственной деятельности с целью получения средств для выплаты долга. По соглашению банку может отводиться различная роль. В одних случаях банк лимитирует активность заемщика, в других - банк сам непосредственно принимает участие в управлении предприятием заемщика. Кроме того, в модифицированном соглашении может затрагиваться вопрос о дополнительном обеспечении кредита, если банк считает, что существующее обеспечение недостаточно защищает его интересы. Если заключение дополнительного соглашения не дает желаемого результата, то есть состояние дел заемщика не улучшается и погашение просроченной ссуды не предвидится, то банк переходит ко второму этапу – реализации обеспечения. Реализация обеспечения – это процесс трансформации в наличность части активов, на которую претендует банк по договору об обеспечении кредита. Но здесь банк могут подстерегать самые неожиданные препятствия. Рыночная цена обеспечения зависит от конъюнктуры рынка, соответственно она подвержена колебаниям. В связи с этим банк обязан четко ориентироваться в ситуации на рынке, когда принимает то или иное обеспечение для защиты своих интересов. Оценка обеспечения должна производиться с учетом рыночных перспектив. В случае, когда банк предоставил бланковый кредит, то есть без обеспечения, или реализация обеспечения не позволила погасить полностью проблемный кредит, наступает третий этап – взыскание кредита через суд. Суд выносит судебное решение, в котором содержатся требования к заемщику ответить по банковским обязательствам. Суд помогает банку выявить, какие источники дохода и активы заемщика можно обратить в погашение кредита. Исполнение судебного решения (четвертый этап) осуществляется путем погашения долга через принудительное исполнение судебного решения с помощью описи (конфискации) имущества должника;

- реализации конфискованного имущества на публичных аукционах;

- наложения ареста на средства должника, находящиеся у третьего лица;

- предоставления банку статуса лица, управляющего имуществом несостоятельного должника.

Результатом работы банка с просроченными ссудами может оказаться банкротство должника (пятый этап). Банкротство рассматривается как исключительное средство решения сомнительных кредитов.

Глава 2. Анализ кредитного мониторинга и работы с проблемными кредитами на примере ПАО «Сбербанк»

2.1. Особенности проведения мониторинга в ПАО «Сбербанк»

Цель анализа платежеспособности клиентов состоит в совместном с ними определении наиболее рациональных условий предоставления кредита в части его размера, сроков, организации погашения ссуды.

Результаты анализа используются для определения в дальнейшем суммы кредита, первоначального взноса собственных средств и предварительного срока погашения кредита. C этой целью банки при расчете размера кредита и сроков кредитования исходят из определенного соотношения ежемесячных платежей в погашение кредита и причитающихся процентов с суммой месячных доходов заемщика.

Каждый банк самостоятельно определяет это соотношение. Например, в Сбербанке РФ платежеспособность заемщика определяется следующим образом:

P = Дч*К*t,

Где Дч — среднемесячный доход (чистый) за 6 мес. за вычетом всех обязательных платежей; К — коэффициент в зависимости от величины Дч; t —срок кредитования (в месяцах).

В целях снижения просроченной задолженности коммерческие банки используют скоринговые системы, представляющие собой экспертные системы, основанные на применении экономико-математических методов для анализа потенциальных заемщиков. Скоринговые системы позволяют кредитному работнику принимать быстрые решения о возможности предоставления кредитов большему количеству заемщиков.

Для определения размера расчётного резерва в соответствии с нормативными актами ЦБ РФ используется разделение ссуд на категории качества.

В случае оценки индивидуального кредитного продукта определение категории качества ссуды, т.е. вероятности её обесценения, осуществляется на основании профессионального суждения с применением комбинации двух критериев, «финансовое положение» и «качество обслуживания долга». Все ссуды делятся на пять категорий качества, мы можем это увидеть в следующей таблице:

Таблица 1

Категория качества

|

Обслуживание долга/Финансовое положение |

Хорошее |

Среднее |

Неудовлетворительное |

|

Хорошее |

Стандартные |

Нестандартные |

Сомнительные |

|

Среднее |

Нестандартные |

Сомнительные |

Проблемные |

|

Плохое |

Сомнительные |

Проблемные |

Безнадежные |

В соответствии с Положением №590-П от 28.06.2017 ставка риска определяется по следующей таблице:

Таблица 2

Размер резервов на каждую категорию качества

|

Категории качества |

Наименование |

Размер расчетного резерва в процентах от суммы основного долга по ссуде |

|

I категория качества (высшая) |

Стандартные |

0% |

|

II категория качества |

Нестандартные |

от 1% до 20% |

|

III категория качества |

Сомнительные |

от 21% до 50% |

|

IV категория качества |

Проблемные |

от 51% до 100% |

|

V категория качества (низшая) |

Безнадежные |

100% |

2.2. Анализ категории качества по выданным кредитам физ. лицам в ПАО «Сбербанк»

На рисунке 1, предоставлены данные за последние три финансовых года по выданным кредитам физ.лицам в ПАО «Сбербанк», мы можем наблюдать постепенный рост выданных кредитов. Данные на 01.01.2017 составляют 4 336 331 349 тыс.руб., а на 01.01.2019 данные составили 6 169 593 448 тыс.руб. Рост за три финансовых года составил 1 833 262 099 тыс.руб. (42,28%).

Рисунок 1. Выданные кредиты ПАО «Сбербанк» физ. лицам, тыс.руб.

На рисунке 2, мы можем наблюдать нестабильность по просроченным задолженностям по кредитам по физ. лицам. На 01.01.2017 данные составили 162 227 184 тыс.руб., на 01.01.2018 данные уменьшились на 2 969 193 тыс.руб.. Разница между 01.01.2017 и 01.01.2019 составляет 1 645 499 тыс.руб. (1,1%).

Рисунок 2. Просроченная задолженность по кредитам по физ. лицам в ПАО «Сбербанк», тыс.руб.

Ниже представлен график отражающий средний процент задолженности по кредитам. На нем мы наблюдаем постепенное снижение процента просрочки по отношению к выданным кредитам, таким образом можно сказать, что все кредиты относятся ко второй категории качества.

Рисунок 3. Средний процент задолженности по кредитам в ПАО «Сбербанк», %

Первоначально, главное, что стоит отметить, в какой последовательности осуществляется работа с задолжниками, у которых образовалась просроченная задолженность. В данном вопросе важно то, сколько дней составляет данная задолженность. На первоначальном этапе, до 30 дней, проходит обычный обзвон клиентов, в ходе которого устанавливается причина образования просроченной задолженности. Далее, в период от 30 до 90 дней действует выездная группа, которая проводит встречи с клиентами. Если же решение о добровольном погашении ссуды задолжником не устанавливается, то складывается два пути решения – либо проведение реструктуризации, либо переда дела в суд для дальнейшего разбирательства. Здесь в дело вступают юристы. На суде также может быть несколько исходов событий. Одним из них может быть заключение мирового соглашение с дальнейшим обсуждением условий погашения ссуды. Также может быть предложено осуществление реструктуризации, но заключение её на этом этапе потребует от заемщика оплату государственной пошлины. Далее, если на данном этапе не происходит решения сложившейся проблемы, начинается новая стадия – стадия исполнительного производства. На этом этапе также возможно заключение мирового соглашение, но уже с дополнительными затратами со стороны должника в ходе судебного разбирательства. Однако, на данной стадии не всегда происходит окончательное завершение работы с 45 заемщиком. В случае, когда компромисс снова не найден, дело передается приставам, после чего происходит продажа долга коллекторским агентствам или третьим лицам. Одним из наиболее распространенных способов работы с проблемной задолженностью в ПАО «Сбербанк» является реструктуризация.

Основными разновидностями данного подхода при этом являются следующие направления: - увеличение срока пользования кредитом; - изменение порядка погашения задолженности по кредиту; - взимание неустоек полностью или частично; - изменение валюты кредита. Однако при использовании такого метода работы существуют ряд определенных нюансов для её получения. Далее они будут рассмотрены более подробно. Итак, если у заемщика отсутствуют серьезные финансовые затруднения, но он хочет получить право на осуществление реструктуризации, чтобы направить образовавшийся излишек денег на какой-либо иной новый проект, либо, например, на покупку жилья, то в таком случае от лица банк последует отказ. Также, в реструктуризации однозначно будет отказано лицам, ранее имеющим плохую кредитную историю. Иначе говоря, реструктуризация чаще всего проводится только в отношении добросовестных заемщиков, у которых действительно сложились финансовые трудности на определенном этапе. Далее, для того, чтобы процедура реструктуризации началась, заемщик должен предоставить заявление и документы, подтверждающие затруднения в его платежеспособности. Перечень документов самостоятельно определяются банком. После представления должником всего перечня необходимых документов, сотрудниками банка будет выбран наиболее удобный и подходящий именно для данного заемщика способ проведения реструктуризации. При этом, одним из важных условием при предоставлении реструктуризации тому или иному заемщику является точная уверенность 46 банка в том, что это помощь реально необходима заемщику, и что это поможет должнику вновь стабилизировать свое положение. Так, например, ПАО «Сбербанк» будет рассматривать заявку на проведение реструктуризации долга в нескольких указанных ниже случаях: - снижение уровня доходов после увольнения или изменения уровня заработной платы; - потеря дополнительного источника доходов; - наступление отпуска по уходу за ребенком; - призыв в армию; - серьезное заболевание, получение инвалидности, смерть (в таком случае реструктуризации подлежит долг, который должны будут выплачивать наследники).

При предоставлении реструктуризации, ПАО «Сбербанк» работает с большим спектром кредитных продуктов: потребительские кредиты, жилищные кредиты, автокредиты. Ниже представлен перечень документов, необходимых для подачи должником, требуемых Сбербанком по каждому виду кредита: 1)потребительские кредиты: обязательно: - заявление; - анкета; - паспорт - оригинал; дополнительно: - справка о доходах по форме 2-НДФЛ; - копия/выписка из трудовой книжки, заверенная предприятиемработодателем; оригинал трудовой книжки в случае увольнения; - документ, подтверждающий ухудшение финансового положения. 2)жилищные кредиты: - заявление; - анкета; 47 - паспорт - оригинал; - копия финансового лицевого счета по адресу предмета залога, либо документ его заменяющий; - выписка из домовой книги по адресу предмета залога, либо документ ее заменяющий; - свидетельство о праве собственности; - копия страхового полиса и квитанция об уплате страхового взноса. Следовательно, если финансовое положение ухудшилось, и у заёмщика образовалось несколько просроченных платежей, то стоит незамедлительно обратиться в банк и подать заявку на реструктуризацию долга. Это позволит избежать серьезных неприятностей и с минимальными потерями выйти из сложной ситуации. В целом, алгоритм запроса на проведение реструктуризации может выглядеть следующим образом:

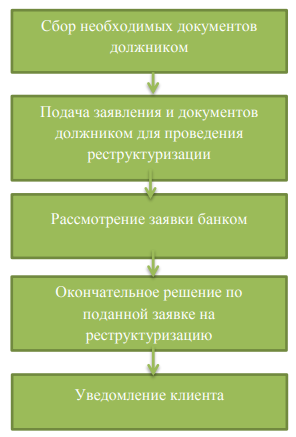

Рисунок 4. Этапы работы с заявкой на предоставление реструктуризации долга

Заключение

На основании проведенного в работе исследования по теме "Понятие и содержание кредитного мониторинга" можно сделать следующие выводы. Кредитные операции являются одним из самых важных и значимых направлений в банковской деятельности. Но вместе с тем кредитование является довольно сложным процессом, и поэтому четкая организация управления кредитными операциями позволит банку оперативно реагировать на изменения в экономической сфере. Банк по своему назначению должен являться одним из наиболее надежных институтов общества, представлять основу стабильности экономической системы.

В современных условиях неустойчивой экономической среды банки должны не только сохранять, но и приумножать средства своих клиентов. Современная практика кредитования включает следующие основные этапы, предусмотренные в кредитной политике. Это - рассмотрение кредитной заявки и собеседование с заемщиком; изучение его кредитоспособности; подготовка и заключение кредитного договора и обеспечение мер по возвратности кредита. Все названные этапы - это слагаемые успешного кредитования. Просроченная задолженность остается достаточно острой проблемой российской экономики. Работа коммерческого банка по кредитному мониторингу должна носить комплексный характер, охватывать всю организацию и содержание кредитной деятельности банка с целью оперативной диагностики состояния объектов исследования в динамике, тем самым создавая возможность предотвратить или минимизировать возможное деструктивное развитие событий.

Интересной является попытка изучения просроченной задолженности Банка с позиций теорий. Тот факт, что ПАО «Сбербанк» использовал кризис для оптимизации структуры и сконцентрировался на улучшении качества кредитного портфеля и увеличения доходности, предложив рост операций, свидетельствует о высокой подвижности и эффективности финансового менеджмента ПАО «Сбербанк». Однако, лучше не позволять в целом такую ситуацию, когда есть проблемный кредит, и потеря сформирована, применив в практике различные способы предотвращения появления проблемных кредитов. ПАО «Сбербанк» как современный коммерческий банк совершенствует, преследуя гибкую кредитную политику, отвечающую последним требованиям внутреннего кредитного рынка. Однако, проблемы показали во время анализа (риск невозвращения или несвоевременного возвращения заемщиками кредитов) набор, думающий на будущем к кредитной политике банка. Экономическое назначение реализации системы кредитного мониторинга в коммерческом банке сводится к более эффективному использованию взаимозависимости политики кредитования и потенциальных возможностей банка, а также в превращении функции прогнозирования кредитной политики в источник конкурентных преимуществ коммерческого банка, выражающихся в максимизации прибыли и минимизации рисков в процессе формирования ресурсной базы и эффективного размещения привлеченных средств.

Список литературы

- Батракова Л. Г. Экономический анализ деятельности коммерческого банка. М.: Логос, 2005;

- Лаврушин О.И., Афанасьева О.Н., Корниенко С.Л. Банковское дело. Современная система кредитования: Учеб. пособие – М.: КноРус, 2005;

- Найберг П. Системные структурные преобразования в банковской сфере //Деньги и кредит, 1995, № 5;

- Официальный сайт Центрального банка Российской Федерации (www.cbr.ru);

- О.И. Лаврушин Банковский менеджмент. Москва: Кнорус, 2009;

- В.В. Жариков. Управление кредитными рисками. Тамбов:Изд-во Тамб. гос.техн. университета, 2009;

- Ш.Д. Каримова «проблемный кредит», факторы возникновения и критерии определения // Баки Казахстана №5, 2012 г.;

- А.Ю. Александров Управление портфелем проблемных кредитов коммерческого банка. / автореферат диссертации. С-Пб., 2010 г.;

- Официальный сайт https://economics.studio/kreditovanie/uchet-problemnyih-kreditov.html ;

- Официальный сайт PSYERA.RU (https://psyera.ru/4033/kreditnyy-monitoring );

- Официальный сайт банки-дело (http://www.banki-delo.ru/2010/10/кредитный-мониторинг/);

- http://elib.sfu-kras.ru/ ;

- Официальный сайт Банки.ру (https://www.banki.ru/).

- Эволюция форм и видов денег (Основные пути развития рынка электронных денег)

- Реклама как сигнал и как информация (Общественное мнение, его основные характеристики и функции)

- Корпоративная культура в организации (Корпоративная культура на ООО «Аравия» и ее роль в управление персоналом)

- Государственная служба в России: опыт, современное состояние и направления совершенствования (Результаты реформирования государственной гражданской службы)

- Государственная служба в России: опыт, современное состояние и направления совершенствования (Модернизация государственной службы в Российской Федерации)

- ОСНОВНЫЕ ПРАВОВЫЕ ПОЛОЖЕНИЯ СОЗДАНИЯ, РЕОРГАНИЗАЦИИ И ЛИКВИДАЦИИ СУБЪЕКТОВ ПРЕДПРИНИМАТЕЛЬСКОГО ПРАВА

- Управление поведением в конфликтных ситуациях (Определение, характеристика и основы назревания конфликта)

- Особенности политики развития персонала малых предприятий (Теоретические аспекты управления персоналом в организации малого бизнеса)

- Проектирование ИС предприятия оптовой торговли

- Разработка и реализация конфигураций “музыкальная студия” в среде 1С:Предприятие

- Технология обслуживания клиентов в гостинице (Классификация гостиниц в РФ)

- Основные функции в системе менеджмента