«ДАННЫЕ НАЛОГОВОГО УЧЕТА И ПОРЯДОК ИХ ПОДТВЕРЖДЕНИЯ»

Содержание:

ВВЕДЕНИЕ

Налоговый учет – система обобщения информации для определения налоговой базы по налогу на основании данных первичных документов, сгруппированных в соответствии с нормами НК РФ (ст. 313 НК РФ).

В соответствии со ст. 313 НК РФ подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

- расчет налоговой базы.

Соответственно, система документирования при ведении налогового учета аналогична системе регистрации при ведении бухгалтерского учета:

• первичные учетные документы, являющиеся подтверждением налогового учета, - это те же самые первичные учетные документы, которые являются основанием ведения бухгалтерского учета, а также документы, которые предусмотрены для оформления операций законодательством о налогах и сборах;

• аналитические регистры налогового учета – это либо измененные регистры бухгалтерского учета, либо самостоятельные регистры, которые формируются и ведутся по аналогии с регистрами бухгалтерского учета, но без применения двойной записи;

• расчет налоговой базы можно представить как документ синтетического налогового учета, аналогичный по своим функциям синтетическим регистрам бухгалтерского учета, таким, как, например, Главная книга, журналы-ордера.

Система налогового учета должна обеспечить порядок первичной регистрации фактов хозяйственной деятельности, систематизации указанных фактов (учет доходов и расходов) и формирование показателей налоговой декларации. Должна быть обеспечена «прозрачность» формирования показателей налоговой декларации начиная с первичного документа. Таким образом, первичные документы служат основанием для ведения как бухгалтерского, так и налогового учёта.

Создание единой системы налогового учета как аналогичного бухгалтерскому учету отдельного обязательного порядка сбора и систематизации данных о проводимых организацией операциях, влекущих налоговые последствия, законодательством не предусмотрено.

Конкретные особенности регистров разрабатываются организациями самостоятельно и утверждаются в Приказе "Об учётной политике для целей налогообложения". Исходя из этого требования НК РФ следует, что формы регистров налогового учёта утверждаются самой организацией, то есть организации вправе решать, какими регистрами бухгалтерского учёта можно воспользоваться для целей налогового учёта, а какие регистры следует разработать исходя из специфики деятельности предприятия и отличий бухгалтерского и налогового учёта.

Целью курсовой работы явилось исследование документов, подтверждающих данные налогового учёта.

Достижение цели обеспечивалось решением следующих задач:

-раскрыть сущность и принципы налогового учета;

-рассмотреть следующие документы:

- первичные учетные документы (в т.ч. справки бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

1. Сущность и принципы налогового учета

Налоговый учёт – это система сбора, обобщения информации для определения налоговой базы на основе данных первичных документов, сгруппированных в соответствии с требованиями Налогового Кодекса Российской Федерации (ст. 313 НК РФ). Налогоплательщики самостоятельно разрабатывают систему налогового учёта в учётной политике для целей налогообложения.

Цель налогового учёта определяется интересами пользователей информации. Пользователи информации, формируемые в системе налогового учёта, делятся на две основные группы:

1) внешние;

2) внутренние.

Внутренним пользователем информации является администрация организации. По данным налогового учёта внутренние пользователи могут проанализировать непроизводственные расходы, которые, согласно требованиям налогового законодательства, не учитываются для целей налогообложения (например, расходы на любые виды вознаграждений, предоставляемые руководству или работникам; помимо вознаграждений, выплачиваемых на основании трудовых договоров, расходы в виде сумм материальной помощи и другие). Уменьшая такого рода расходы можно оптимизировать налогооблагаемую прибыль.

Внешними пользователями информации являются, прежде всего, налоговые службы и консультанты по налоговым вопросам. Налоговые органы должны производить оценку правильности формирования налоговой базы, налоговых расчётов, осуществлять контроль за поступлением налогов в бюджет. Консультанты по налоговым вопросам дают рекомендации по минимизации налоговых платежей, определяют направление налоговой политики организации.

С учётом потребностей пользователей информации целями налогового учёта являются:

1) формирование полной и достоверной информации о суммах доходов и расходов налогоплательщика, определяющих размер налоговой базы отчётного (налогового) периода;

2) обеспечение информацией внутренних и внешних пользователей для контроля за правильностью, полнотой и своевременностью исчисления и уплаты налога в бюджет;

3) обеспечение внутренних пользователей информацией, позволяющей минимизировать свои налоговые риски и оптимизировать налоги.

Средством достижения цели налогового учёта является группировка данных первичных документов.

Налоговый учёт состоит только из этапа обобщения информации. Сбор и регистрация информации путём её документирования осуществляется в системе бухгалтерского учёта.

Данные налогового учёта должны отражать:

1) порядок формирования сумм доходов и расходов;

2) порядок определения доли расходов, учитываемых для целей налогообложения в текущем отчётном (налоговом) периоде;

3) сумму остатка расходов, подлежащих отнесению на расходы в следующем отчётном (налоговом) периоде;

4) порядок формирования суммы создаваемых резервов;

5) сумму задолженности по расчётам с бюджетом по налогу.

Данные налогового учёта не отражаются на счетах бухгалтерского учёта (ст. 314 НК РФ).

Согласно ст. 313 НК РФ данные налогового учёта подтверждаются:

- первичными учётными документами, включая справку бухгалтера;

- аналитическими регистрами налогового учёта;

- расчётом налоговой базы.

Объектами налогового учёта являются доходы и расходы организации, учитываемые для целей налогообложения. Путём сопоставления доходов и расходов определяется прибыль или убыток. Согласно ст. 247 НК РФ прибылью признаются полученные доходы, уменьшенные на величину произведённых расходов. При этом расходы для целей налогообложения подразделяются на расходы, учитываемые в текущем отчётном периоде и расходы, которые учитываются в будущих периодах. Задачей налогового учёта является определение доли расходов, учитываемых для целей налогообложения в текущем периоде.

Одной из главных задач налогового учёта является определение суммы платежей в бюджет и задолженности перед бюджетом по налогу на прибыль на определённую дату.

Предметом налогового учёта выступают производственная и непроизводственная деятельность предприятия, в результате чего у налогоплательщика возникают обязательства по исчислению и уплате налога.

Принципы налогового учета

В главе. 25 НК РФ нашли отражение следующие принципы ведения налогового учёта:

• принцип денежного измерения;

• принцип имущественной обособленности;

• принцип непрерывности деятельности организации;

• принцип временной определённости фактов хозяйственной деятельности;

• принцип последовательности применения норм и правил налогового учёта;

• принцип равномерности признания доходов и расходов.

Принцип денежного измерения сформирован в ст. 249 и 252 НК РФ. Согласно ст. 249 НК РФ выручка от реализации определяется исходя из всех поступлений, связанных с расчётами за реализованные товары или имущественные права, выраженные в денежных и/или натуральных формах. Как следует из ст. 252 НК РФ, под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Таким образом, в налоговом учёте отражается информация о доходах и расходах, представленных, прежде всего, в денежном выражении. Доходы, стоимость которых выражена в иностранной валюте, учитывается в совокупности с доходами, стоимость которых выражена в рублях. Доходы, выраженные в иностранной валюте пересчитываются в рубли по курсу ЦБРФ. В соответствии с принципом имущественной обособленности, имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящееся у данной организации. В налоговом законодательстве этот принцип декларируется в отношении амортизируемого имущества.

Амортизируемым признаётся имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности.

Согласно принципу непрерывности деятельности организации, учёт должен вестись непрерывно с момента её регистрации в качестве юридического лица до её реорганизации или ликвидации. Этот принцип используется при определении порядка начисления амортизации имущества. Амортизация имущества начисляется только в период функционирования организации и прекращается при её ликвидации или реорганизации.

Принцип временной определённости фактов хозяйственной деятельности является доминирующим. Согласно ст. 271 НК РФ, доходы признаются в том отчётном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества или имущественных прав (принцип начисления). В соответствии со ст. 272 НК РФ, расходы, принимаемые для целей налогообложения, признаются таковыми в том отчётном (налоговом) периоде, к которому они относятся независимо от времени фактической выплаты денежных средств или иной формы оплаты.

Ст. 313 НК РФ установлен принцип последовательности применения норм и правил налогового учёта, согласно которому нормы и правила должны применяться последовательно от одного налогового периода к другому. Этот принцип распространяется на все объекты налогового учёта.

Принцип равномерности признания доходов и расходов отражён в ст. 271 и 272 НК РФ. Данный принцип предполагает отражение для целей налогообложения расходов в том же отчётном периоде, что и доходы, для получения которых они были произведены.

Организация налогового учета на предприятии

В соответствии со ст. 313 НК РФ порядок ведения налогового учёта устанавливается налогоплательщиком к учётной политике для целей налогообложения.

Налоговый учёт следует организовать так, чтобы данные бухгалтерского учёта обеспечивали возможность:

непрерывного отражения в хронологической последовательности фактов хозяйственной деятельности;

систематизации указанных фактов (учёт доходов и расходов);

формирования показателей налоговой декларации по налогу на прибыль.

В отличие от бухгалтерского учёта, где правила ведения учёта регламентированы ПБУ и Планом счетов бухгалтерского учёта, для ведения налогового учёта не установлены жёсткие стандарты. Поэтому система налогового учёта организуется налогоплательщиком самостоятельно, и налоговые органы не вправе устанавливать обязательные формы документов налогового учёта.

Возможны два варианта ведения налогового учёта:

1. Создание автономной системы налогового учёта, не связанной с бухгалтерским учётом. При этом каждая хозяйственная операция отражается в регистре налогового учёта.

2. Создание системы налогового учёта на основе данных бухгалтерского учёта. Этот способ ведения учёта менее трудоемок и в силу этого более целесообразен для применения. Он согласуется с нормами ст. 313 НК РФ.

Данная статья устанавливает, что исчисление налоговой базы по итогам каждого отчётного (налогового) периода производится на основе данных налогового учёта, если гл. 25 НК РФ предусмотрен порядок группировки и учёта объектов и хозяйственных операций для целей налогообложения, отличный от порядка, установленного правилами бухгалтерского учёта. Таким образом, когда правила бухгалтерского и налогового учёта совпадают, исчисление налоговой базы можно производить на основе данных бухгалтерского учёта. При разработке системы налогового учёта, основанной на данных бухгалтерского учёта, необходимо:

1. Определить объекты учёта, по которым правила бухгалтерского и налогового учёта совпадают, и объекты учёта, по которым правила учёта различны, выделив объекты налогового учёта.

2. Разработать порядок использования данных бухгалтерского учёта для целей налогообложения.

3. Разработать формы аналитических регистров налогового учёта для выделенных объектов налогового учёта.

4. Определить объекты раздельного налогового учёта (для налогоплательщиков, применяющих специальные налоговые режимы).

Содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну. За ее разглашение они несут ответственность, установленную действующим законодательством.

2. Первичные учетные документы

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 декабря 2014 г. N 03-03-06/1/62458 «Об оформлении первичных учетных документов» разъясняет, что подтверждением данных налогового учета являются, в т. ч., первичные учетные документы.

Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухучета. Это делается с учетом перечня обязательных реквизитов таких документов.

Первичные учетные документы – документы, которыми оформляются факты хозяйственной жизни организации. К первичным учетным документам относятся накладные, составляемые при передаче товара от одного лица другому, счета, на основании которых проводится оплата, путевые листы на автотранспорт и т.д.

Первичный учетный документ – это документ, которым оформляются хозяйственные операции (факты хозяйственной жизни). Первичные учетные документы (первичные документы, первичка) являются основой учета. Именно на основании первичных документов бухгалтерия отражает в бухгалтерском учете хозяйственные операции (отражает бухгалтерские проводки). На основании первичных документов ведется налоговый учет и исчисляются налоговые обязательства.

Так, статья 313 НК РФ указывает, что подтверждением данных налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета… (ст. 120 НК РФ).

Пример.

Реализация товара подтверждается накладной на его передачу.

Расходы на услуги (например, консультационные) подтверждаются актом выполненных работ.

Списание материалов в производство подтверждается внутренней накладной на передачу материалов со склада на производство.

До 1 января 2013 года формы первичных документов устанавливались в так называемых Альбомах унифицированных форм первичной учетной документации. Таких утвержденных форм первичных документов очень много. Они называются унифицированные формы первичных документов. К примеру, утверждены:

Альбом унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ, утвержден Постановлением Госкомстата РФ от 11.11.1999 N 100 (см. Формы первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ)

Альбом унифицированных форм первичной учетной документации по учету продукции, товарно - материальных ценностей в местах хранения, утвержден Постановлением Госкомстата РФ от 09.08.1999 N 66.

Альбом унифицированных форм первичной учетной документации по учету торговых операций, утвержден Постановлением Госкомстата РФ от 25.12.1998 N 132.

С 1 января 2013 года, требование об обязательном применении унифицированных форм первичных документов исключено из закона "О бухгалтерском учете" (федеральный закон от 06.12.2011 N 402-ФЗ). Разрешается применять разработанные самостоятельно формы, но с учетом указанных выше требований ст. 9 закона "О бухгалтерском учете".

В то же время, большинство организаций продолжают пользоваться утвержденными формами, так как это удобно.

Примеры применяемых первичных документов

Бухгалтерская справка – первичный учетный документ, который составляется сотрудником бухгалтерии для документального подтверждения некоторых видов операций. Одним из первичных документов является бухгалтерская справка (справка бухгалтера). Форма такого документа не утверждена, но применяется на практике часто. Справкой бухгалтера могут оформляться различного рода расчеты, распределения затрат и т.д.

Так, в случае ведения раздельного учета по НДС (при наличии облагаемых и необлагаемых НДС операций), результат раздельного учета может быть оформлен справкой бухгалтера. Этим же документом может оформляться расчет предельной суммы нормируемых расходов, списание потерь от естественной убыли и т.д.

Справка бухгалтера может быть составлена на основании документированной информации третьих лиц, имеющих компетенцию по такому документированию. ( Письмо Минфина России от 20.01.2017 № 03-03-06/1/2523).

Приходный ордер (форма N М-4) - первичный учетный документ, который применяется для принятия на учет материальных ценностей.

Путевой лист - первичный документ по учету работы автотранспорта.

Товарная накладная (форма N ТОРГ-12) - документ, оформляющий продажу (отпуск) товарно - материальных ценностей сторонней организации.

Товарно-транспортная накладная (форма N 1-Т) - документ, оформляющий перевозку груза автомобильным транспортом.

Транспортная накладная - документ, оформляющий перевозку груза автомобильным транспортом.

Формы первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ

Требования к первичным учетным документам устанавливаются статьей 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", которая так и называется «Первичные учетные документы»:

1. Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

2. Обязательными реквизитами первичного учетного документа являются:

1) наименование документа;

2) дата составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

7) подписи лиц, предусмотренных пунктом 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

3. Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным - непосредственно после его окончания.

4. Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Формы первичных учетных документов для организаций государственного сектора устанавливаются в соответствии с бюджетным законодательством Российской Федерации.

5. Первичный учетный документ составляется на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью.

6. В случае, если законодательством Российской Федерации или договором предусмотрено представление первичного учетного документа другому лицу или в государственный орган на бумажном носителе, экономический субъект обязан по требованию другого лица или государственного органа за свой счет изготавливать на бумажном носителе копии первичного учетного документа, составленного в виде электронного документа.

7. В первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

8. В случае, если в соответствии с законодательством Российской Федерации первичные учетные документы, в том числе в виде электронного документа, изымаются, копии изъятых документов, изготовленные в порядке, установленном законодательством Российской Федерации, включаются в документы бухгалтерского учета».

3. Аналитические регистры налогового учета

Аналитические регистры налогового учета – сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями настоящей главы, без распределения (отражения) по счетам бухгалтерского учета. Данные налогового учета – данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет). При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы. Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронной форме и (или) любых машинных носителях.

При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их. При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Аналитические регистры налогового учета – это разработочные таблицы, ведомости, журналы, книги, в которых группируются данные первичных учетных документов для формирования налоговой базы без отражения на счетах бухгалтерского учета. Они могут вестись как на бумажных носителях, так и в электронном виде. Согласно ст. 314 НК РФ формы регистров налогового учета разрабатываются налогоплательщиком самостоятельно и отражаются в приложениях к учетной политике для целей налогообложения.

Аналитические регистры должны обязательно содержать следующие реквизиты:

• наименование регистра;

• период (дату) составления;

• измерители операции в натуральном и денежном выражении;

• наименование хозяйственных операций;

• подпись и расшифровку подписи лица, ответственного за составление указанных регистров.

Формирование регистров налогового учета значительно упрощается, если предприятие использует какую-либо автоматизированную бухгалтерскую программу. В зависимости от фирмы - разработчика программы построение налогового учета в ней будет различаться. Но поскольку порядок ведения налоговых регистров в программе уже существует, следовательно, пользователю достаточно изучить документацию к системе, чтобы вести на своем предприятии налоговый учет.

Значительно сложнее вести бухгалтерский учет вручную или с частичной автоматизацией. В этом случае разрабатывать налоговые регистры налогоплательщику придется самому. А результат этой работы будет являться разделом в налоговой учетной политике.

Система налоговых регистров, предложенная налоговыми органами, состоит из пяти групп. Первые четыре группы регистров предназначены для работы коммерческих организаций:

- регистры промежуточных расчетов;

- регистры учета состояния единицы учета;

- регистры учета хозяйственных операций;

- регистры формирования отчетных данных.

Пятая группа регистров направлена на учет целевых средств некоммерческих организаций.

Основная задача регистров первой группы – помочь организации при переходе от одного этапа заполнения регистров налогового учета к другому.

Основная задача регистров второй группы - накопление сведений об имуществе организации (стоимости основных средств, нематериальных активов, товаров и т.п.). Указывается первоначальная стоимость имущества и ее изменения в течение налогового периода.

Регистры третьей группы будут содержать информацию о поступлении и выбытии активов налогоплательщика. Они заполняются на основании первичных учетных документов организации.

Налоговые регистры четвертой группы предназначены для непосредственного переноса данных из них в налоговую декларацию.

Как видно, система учета громоздка, требует больших временных затрат, поэтому организации потребуется несколько дополнительных учетных работников, чтобы вести налоговый учет по предложенной системе.

Налоговая база по налогу на прибыль рассчитывается на основании сведений, накопленных в аналитических регистрах по результатам обработки первичных документов (ст. 315 НК РФ)

Расчет налоговой базы должен содержать следующие данные:

• период, за который определяется налогооблагаемая база (нарастающим итогом);

• сумму доходов от реализации отчетного (налогового) периода;

• сумму расходов, уменьшающих доходы от реализации;

• итоговую сумму – прибыль (убыток) от реализации;

• сумму внереализационных доходов;

• сумму внереализационных расходов;

• прибыль (убыток) от внереализационных операций;

• итого налоговую базу за отчетный (налоговый) период. При этом доходы и расходы должны быть показаны в разрезе их видов, т.е. выручка, доходы и расходы от реализации товаров, ценных бумаг, имущества, доходы и расходы от реализации основных средств и т.д. Цены определяются с учетом ст. 40 НК РФ. Налоговая база исчисляется в зависимости от порядка уплаты авансовых платежей: ежемесячно (от фактической прибыли) или ежеквартально.

Данные налогового учета должны содержать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом.

Данные налогового учета учитываются в разработанных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Таким образом, налоговый учет должен быть организован таким образом, чтобы обеспечить непрерывное отражение в хронологическом порядке фактов хозяйственной деятельности организации, которые в соответствии с установленным НК РФ порядком влекут или могут повлечь изменения размера налоговой базы.

4. Расчет налога на прибыль организаций в 2019 году

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль (п. 2 ст. 286 НК РФ).

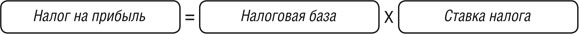

Формула расчета налога на прибыль в 2019 году такая же, как и в предыдущие годы:

С 1 января 2019 года расширяется закрытый перечень доходов, которые не учитываются при определении налоговой базы по налогу на прибыль организаций.

В него войдет возврат ранее внесенных акционером денег в имущество компании. Так, при определении налоговой базы не будут учитываться средства, которые акционер получил безвозмездно от хозяйственного общества или товарищества в пределах суммы ранее осуществленного им денежного вклада в имущество.

При этом хозяйственное общество или товарищество и их правопреемники обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы. При этом условно налоговую базу по налогу на прибыль можно разделить на промежуточную и итоговую.

Данный показатель рассчитывается по следующей формуле:

При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (п. 5.3 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@)). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений ст. 268, 275.1, 276, 279, 323 НК РФ (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать.

К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом:

Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется.

Приведем пример расчета налога на прибыль организаций.

Организация на ОСН и получила доход за календарный год 4 500 000 рублей. При этом расходов понесла на 2 700 000 рублей.

Прибыль составит: 4 500 000 – 2 700 000 = 1 800 000 рублей.

|

Доходы |

4 500 000 рублей |

|

Расходы |

2 700 000 рублей |

|

Прибыль |

1 800 000 рублей |

С суммы 1 800 000 и нужно заплатить. Посчитаем налог на прибыль.

Если региональная ставка в данной местности основная и равна 18%, то по итогам года нужно заплатить:

в местный бюджет: 1 800 000 Х 17% = 306 000 рублей

в федеральный бюджет: 1 800 000 Х 3% = 54 000 рублей

Если в регионе применяется пониженная ставка в 13,5%, то расчет такой:

в местный бюджет: 1 800 000 Х 13,5% = 243 000 рублей

в федеральный: 1 800 000 Х 3% = 54 000 рублей

На примере видно, что сумма для поступления в федеральный бюджет не меняется — 3% дохода в любом случае попадают туда.

5. Подтверждение данных налогового учета на примере транспортных расходов

В соответствии с п. 1 ст. 252 Налогового кодекса, в целях налогового учета по налогу на прибыль, налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

При этом, расходами признаются обоснованные и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода.

Под документально подтвержденными расходами понимаются затраты, подтвержденные:

документами, оформленными в соответствии с законодательством РФ,

документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы,

документами, косвенно подтверждающими произведенные расходы.

Обобщая вышесказанное, для подтверждения транспортных расходов в целях налогового учета по налогу на прибыль, организациям необходимы оформленные должным образом первичные ученые документы.

В момент передачи товара от поставщика покупателю оформляются следующие документы:

Товарная накладная по форме №ТОРГ-12,

Товарно-транспортная накладная по форме №1-Т (ТТН),

Другие необходимые документы (сертификаты соответствия, паспорта и пр.).

Накладная ТОРГ-12 и ТТН являются товаросопроводительными документами, которые передаются покупателю вместе с товаром независимо от перехода права собственности на этот товар.

При этом дата, указанная в товаросопроводительных документах, обычно является датой перехода рисков случайной гибели и случайного повреждения товара от поставщика к покупателю.

Кроме того, при заключении договора с транспортной компанией в момент оказания этой компанией услуг транспортировки, оформляется транспортная накладная.

В соответствии со ст. 2 Федерального закона от 08.11.2007г.№259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» транспортная накладная – перевозочный документ, подтверждающий заключение договора перевозки груза.

В соответствии с п.2 ст.785 ГК РФ, заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

Транспортная накладная подтверждает факт заключения договора перевозки.

В соответствии со ст. 8 Устава груз, на который не оформлена транспортная накладная, перевозчиком для перевозки груза не принимается (письмо Минтранса России от 20.07.2011г.№03-01/08-1980ис).

Форма и порядок заполнения транспортной накладной установлены Правилами перевозки грузов автомобильным транспортом, утвержденными Постановлением Правительства Российской Федерации от 15.04.2011г.№272.

В транспортной накладной определяются условия перевозки груза, в том числе стоимость услуг перевозчика.

Кроме того, форма транспортной накладной содержит все необходимые реквизиты, установленные п.2 ст.9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете":

1) наименование документа;

2) дата составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

7) подписи лиц, предусмотренных пунктом 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Одновременно продолжают действовать Общие правила перевозки грузов автомобильным транспортом, утвержденные Минавтотрансом РСФСР 30.07.1971г., в соответствии с которыми основным документом, предназначенным для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом, является товарно-транспортная накладная.

Форма товарно-транспортной накладной N 1-Т утверждена Постановлением Госкомстата от 28.11.1997г.№78.

ТТН составляется в четырех экземплярах, один из которых организация - владелец автотранспорта прилагает к счету за перевозку и высылает плательщику-заказчику автотранспорта.

Таким образом, в настоящее время действует и транспортная накладная, и накладная по форме N 1-Т.

При этом и ТТН и транспортная накладная, отвечают всем требованиям, предъявляемым к документам, подтверждающим осуществление транспортных расходов организацией.

Постановлением Госкомстата России от 25.12.1998г.№132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций» утверждена товарная накладная №ТОРГ-12, она относится к первичной учетной документации по учету торговых операций и применяется для оформления продажи (отпуска) ТМЦ сторонней организации.

Однако, при доставке грузов с помощью транспортно-экспедиционных компаний, налогоплательщики порой сталкиваются с тем, что первичные документы эти компании предоставляют не в полном объеме.

Оформлять ТТН такие компании отказываются, аргументируя свою позицию тем, что груз они везут «сборный».

Некоторые поставщики транспортных услуг предоставляют клиентам накладные свободной формы без подписей, а некоторые – разработанный ими акт выполненных работ.

Следует учитывать, что унифицированной формы акта на оказание транспортных услуг не установлено.

Ниже будут рассмотрены комментарии Минфина и ФНС России, которыми можно руководствоваться для подбора комплекта документов, подтверждающих транспортные расходы.

Таким образом, налогоплательщик сможет минимизировать налоговые риски, связанные с признанием транспортных расходов для целей налогового учета по налогу на прибыль.

В настоящее время Минфин рекомендует использование двух документов – и ТТН и транспортной накладной, в случае, когда транспортировку груза выполняет транспортная компания.

Такая позиция изложена в Письме Минфина России от 22.12.2011г. №03-03-10/123:

«Таким образом, в случае наличия договора перевозки груза подтверждение затрат организации на перевозку груза автомобильным транспортом и факта его транспортировки осуществляется на основании как транспортной накладной, так и накладной формы N 1-Т, используемой в бухгалтерском и налоговом учете.

В случае если договор перевозки не заключался и покупатель собственным транспортом вывозит товар со склада грузоотправителя, услуги по перевозке не оказываются и транспортная накладная не составляется, а затраты на перевозку груза и факт его транспортировки подтверждаются путевым листом на транспортное средство.

В случае если грузоотправитель самостоятельно доставляет товар до склада покупателя, возникают гражданско-правовые отношения при оказании услуг по перевозке, связанные с необходимостью согласования условий и стоимости перевозки груза, а также места и даты доставки груза.

В данном случае затраты налогоплательщика на перевозку груза автомобильным транспортом и факт его транспортировки подтверждаются как транспортной накладной, так и накладной формы N 1-Т.»

В своем письме от 27 февраля 2012г. №03-03-06/1/99 на вопрос о необходимости использования как ТТН, так и транспортной накладной, Минфин отвечает следующее:

«Таким образом, так как товарно-транспортная накладная служит для учета транспортной работы и расчетов заказчиков с перевозчиком за оказанные услуги по перевозке грузов, то ее наличие у организации является необходимым условием для принятия в целях налогообложения прибыли расходов, связанных с перевозкой грузов.

Транспортная накладная обязательна к заполнению, поскольку устанавливает порядок организации перевозки грузов, т.е. ее назначение отличается от назначения формы N 1-Т.»

При этом, в Письмо ФНС России от 21.03.2012г. №ЕД-4-3/4681@(в котором ФНС ссылается на вышеприведенное письмо Минфина от 22.12.2011г. №03-03-10/123) налогоплательщикам разрешается использование лишь одного корректно составленного документа.

Либо ТТН, либо транспортной накладной:

«…При этом следует иметь в виду, что Налоговый кодекс для подтверждения в целях исчисления налога на прибыль расходов организации на перевозку грузов, в том числе автомобильным транспортом, не устанавливает обязанности наличия обоих документов, оформленных в соответствии с законодательством Российской Федерации.

В этой связи, документом, подтверждающим в целях налогообложения прибыли факт осуществления затрат на перевозку грузов автомобильным транспортом может быть любой из двух вышеперечисленных документов, оформленный в соответствии с законодательством Российской Федерации документ.

На основании изложенного, в целях исчисления налога на прибыль для подтверждения затрат по перевозке груза автомобильным транспортом достаточно будет наличие надлежащим образом оформленного одного из документов:

либо транспортной накладной,

либо товарно-транспортной накладной по форме N1-Т.»

Данное письмо ФНС России должно быть доведено до нижестоящих налоговых органов и налогоплательщиков.

Анализируя разъяснения, данные Минфином и ФНС, следует учитывать, что письма как Минфина, так и ФНС носят рекомендательный, а не обязательный характер.

При этом, учитывая положения Налогового кодекса, наличие хотя бы одного документа из двух вышеуказанных (ТТН или транспортной накладной) будет являться достаточным документальным подтверждением произведенных расходов на доставку грузов транспортной компанией.

ЗАКЛЮЧЕНИЕ

Таким образом, налоговый учет – это особый порядок учета доходов и расходов и определение момента их признания, представляющий собой механизм учета доходов и расходов для исчисления налоговой базы отчетного периода, особый порядок формирования отложенных расходов.

Организация должна в обязательном порядке вести налоговый учет для исчисления налога на прибыль.

Систему налогового учета организации выбирают самостоятельно, порядок его ведения устанавливается каждой организацией в учетной политике для целей налогообложения.

Подтверждением данных налогового учета являются:

-первичные учетные документы (в т.ч. справки бухгалтера);

-аналитические регистры налогового учета;

-расчет налоговой базы.

Аналитические регистры налогового учета – сводные формы систематизации сгруппированных данных налогового учета за отчетный (налоговый) период без отражения по счетам бухгалтерского учета.

Формы аналитических регистров к налоговому учету организация может разработать самостоятельно, воспользоваться рекомендациями ФНС России по составлению налоговых регистров или воспользоваться данными аналитического учета, разработанными в соответствии с правилами ведения бухгалтерского учета, при условии, что содержащаяся в документах (реквизитах) аналитического учета информация содержит все необходимые сведения для исчисления налоговой базы и составления налоговой отчетности в разрезе каждой хозяйственной операции.

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Если регистры налогового учета налогоплательщиком не ведутся, возможны штрафные санкции со стороны налоговиков по ст. 120 НК РФ.

Данные налогового учета учитываются в разработанных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Таким образом, налоговый учет должен быть организован таким образом, чтобы обеспечить непрерывное отражение в хронологическом порядке фактов хозяйственной деятельности организации, которые в соответствии с установленным НК РФ порядком влекут или могут повлечь изменения размера налоговой базы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ. (Редакция от 01.05.2019 N 101-ФЗ.)

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 01.05.2019 N 101-ФЗ)

- Федеральный закон от 06.12.2011 N 402-ФЗ "О бухгалтерском учете"

(Редакция от 28.11.2018 N 444-ФЗ).

- Аюшиева Л. К., Цыденова Э. Ч. Бухгалтерский и налоговый учет: учебник / Э.Ч. Цыденова, Л.К. Аюшиева. — 2-е изд., перераб. и доп. — М. : ИНФРА-М, 2019. — 399 с.

- Бондарева Т. Н. Организация бухгалтерского учета в кредитных организациях: Учебное пособие (СПО) / Бондарева Т.Н. - Рн/Д:Феникс, 2014. - 235 с.

- Гладышева Ю.П. Как организовать налоговый учет / Ю.П. Гладышева. - М.: Бератор-Пресс, 2012. - 184 с.

- Захарьин В. Р. Налоги и налогообложение: Учебное пособие / Захарьин В.Р., - 3-е изд., перераб. и доп. - М.:ИД ФОРУМ, НИЦ ИНФРА-М, 2015. - 336 с.

- Каганович В.И. Как организовать налоговый учет на базе бухгалтерского / В.И. Каганович // Консультант. - 2010. - № 11. - 317с.

- Кругляк З. И. Налоговый учет и отчетность в современных условиях: Учебное пособие / З.И. Кругляк, М.В. Калинская. - М.: НИЦ ИНФРА-М, 2013. - 352 с.

- Кругляк З. И. Налоговый учет: Учебное пособие (ФГОС) / Кругляк З.И., Калинская М.В. - Рн/Д:Феникс, 2016. - 377 с.

- Лытнева Н. А. Бухгалтерский учет: Учебник / Н.А. Лытнева, Л.И. Малявкина, Т.В. Федорова. - 2-e изд., перераб. и доп. - М.: ИД ФОРУМ: НИЦ ИНФРА-М, 2015. - 512 с.

- Майбуров И. А. Налоговая политика. Теория и практика / Майбуров И.А. - М.:ЮНИТИ-ДАНА, 2015. - 519 с.

- Малис Н. И. Налоговый учет: Учебное пособие / Малис Н.И., Толкушкин А.В. - М.:Магистр, НИЦ ИНФРА-М, 2016. - 576 с.

- Погорелова М. Я. Налоги и налогообложение: Теория и практика: Уч. пос. / Погорелова М.Я. - М.: ИЦ РИОР, НИЦ ИНФРА-М, 2015. - 205 с.

- Поленова, С. Н. Теория бухгалтерского учета [Электронный ресурс] : Учебник / С. Н. Поленова. - 3-е изд. - М.: Издательско-торговая корпорация «Дашков и К°», 2013. - 464 с.

- Пирогова Г.В. Организация налогового учета на предприятии / Г.В. Пирогова // Налоговый вестник. - 2009. - № 10. - 312 с.

- Попова Л.В. Альтернативные варианты организации налогового учета и их анализ / Л.В. Попова, М.В. Васильева, М.М. Коростелкин // Управленческий учет. - 2011. - № 1. - 246 с.

- Смирнов Е.Е. Проблемы налогообложения в России и пути их совершенствования [Текст] // Налогообложение, учет и отчетность в коммерческом банке. – 2017. - № 11.- С. 23-25.

- Филина Ф. Регистры налогового учета / Ф. Филина // Российский бухгалтер. - 2011. - № 11. - 215 с.

- Понятие и задачи экономического анализа (Теоретические основы экономического анализа)

- Содержание технологии RP (Сущность и значение PR на современном этапе)

- Система защиты информации в зарубежных странах (История развития систем защиты информации в зарубежных странах)

- Имущественное страхование и его значение в экономике (Теоретические основы имущественного страхования)

- Оборотные активы предприятия (Теоретические основы формирования оборотных средств предприятия)

- ПОНЯТИЕ И ЗАДАЧИ КОМПЛЕКСНОГО АНАЛИЗА (Теоретические основы комплексного анализа хозяйственной деятельности)

- Журнально-ордерная форма учета

- Федеральное казначейство РФ и его роль в управлении движением государственных финансов(.Теоретические основы деятельности органов Федерального казначейства)

- «Отличие бухгалтерского учета от налогового учета»

- Упрощенная форма (Критерии отнесения предприятия к категории малых предприятий)

- Внеоборотные активы предприятия (Учет активов)

- Финансовая политика и ее реализация в РФ