«Отличие бухгалтерского учета от налогового учета»

Содержание:

ВВЕДЕНИЕ

Целью ведения налогового учета является правильный расчет налогов и заполнение налоговой отчетности. Необходимость ведения налогового учета на современном предприятии определена Налоговым Кодексом РФ. Налоги во всех странах составляют основу доходной части государственного бюджета и используются, главным образом, на содержание государственных структур и создание резервных и страховых запасов на непредвиденные обстоятельства.

Помимо обязательного ведения бухгалтерского учета, многие современные предприятия осуществляют ведение оперативного управленческого учета. В любом случае у предприятий возникает необходимость совмещать все системы учета.

Задачи каждого вида учета по сути различны, но все же сводятся к одному – обработке учетной информации, для получения результатов и финансово-хозяйственной деятельности предприятия.

С годами налоговый и бухгалтерский учет постоянно претерпевает какие-либо изменения и адаптируется к рыночным условиям существования предприятий. Одним из последних и кардинальных изменений был переход на Международные стандарты финансовой отчетности, который продолжается уже более десяти лет.

Таким образом, важность управленческого, финансового и налогового видов бухгалтерского учета всегда будет актуальной.

Целью курсовой работы является изучение ведения налогового учета на современном предприятии и определение его взаимосвязи с другими видами учета.

Согласно поставленной цели были определены следующие задачи:

- определить понятие налогового учета, его целей и задач;

- изучить методологию ведения налогового учета и проблемы его взаимосвязи с другими видами учета;

- изучить международную практику ведения налогового учета;

- изучить ведение налогового учета на предприятии и его взаимосвязи с другими видами учета;

- разработка рекомендаций по оптимизации налогового и других видов учета на предприятии.

Объектом исследования является предприятие ООО «Витязь», занимающееся переработкой металла, производством металлоконструкций и их реализацией.

Теоретической и методологической основой исследования послужили труды таких отечественных ученых, как, Крутякова Т.Л., Гладышева Ю.П., Куликовой Л.И., Сидельникова Л.Б., Ларионова А.Д., Рабиновича А.Л., Медведева М.Ю., Касьянова Г.Ю., а также материалы и нормативные документы государственных законодательных и исполнительных органов Российской Федерации.

1. Основы ведения налогового учета и его взаимосвязь с другими видами учета

1.1 Понятие налогового учета, его цели и задачи

Налоговый учёт представляет собой систему сбора, обобщения информации для определения налогооблагаемой базы на основе информации, содержащейся в первичных документов, собранных в соответствии с требованиями Налогового Кодекса РФ [1]. Организации самостоятельно разрабатывают систему налогового учета в учетной политике для целей налогообложения.

В настоящее время сложилась четырехуровневая система нормативного регулирования налогового учета и отчетности (рисунок 1).

Нормативное регулирование налогового учета

1

Налоговый кодекс

2

Инструкции, утверждающие формы расчетов по налогам и налоговых деклараций

3

Официальные разъяснения ФНС по применению налогового законодательства

4

Локальные и внутренние документы налогоплательщика, регламентирующие ведение налогового учета

Рисунок 1 – Нормативное регулирование налогового учета

Локальным документом предприятия является Учетная политика для налогового учета, с приложениями, дающими раскрытие применение методов налогового учета. В зависимости от направлений целей и интересов потребителей информации, выделяются две категории: внешние и внутренние.

К внутренним категориям относят менеджмент предприятия. Целью налогового учета для данной категории является предоставление информации для анализа состава расходов, с целью оптимизации налогообложения.

Категория внешних пользователей заинтересована в величине налогового бремени, своевременности и правильности исчисления налогооблагаемой базы и соблюдения сроков уплаты налогов. К Представителями данной категории являются налоговые органы, потенциальные инвесторы и налоговые консультанты.

В зависимости от потребностей использования данных налогового учета его цели направлены:

- информирование пользователей информацией для определения правильности и своевременности начисления и уплаты налогов;

- определение достоверной информации о величине доходов и расходов, определяющих налогооблагаемую базу и величин налоговых отчислений в определенный период;

- оптимизация налогового бремени и минимизация налоговых рисков.

Налоговый учет позволяет также реализовывать следующие важные задачи, представленные в таблице 1

Таблица 1 – Задачи налогового учета

|

При ведении деятельности хозяйственного характера |

Избежать отрицательных результатов |

|

Обеспечить в принудительном порядке |

Финансовую стабильность конкретного предприятия |

|

Осуществлять контроль |

За соблюдением действующего законодательства, положений нормативных актов |

|

Контроль необходимости проведения финансовых операций |

Для выявления схем ухода от налогов |

Налоговый учет ведется параллельно бухгалтерскому учету и не отражается на его счетах. Подтверждение данных налогового учета должно осуществляться посредством первичной документации, налоговыми аналитическими регистрами и расчетными данными налогооблагаемой базы и налога [12 с. 185].

Первостепенной задачей налогового учета является расчет величины налоговых платежей и контроль за своевременным их перечислением в бюджет.

Предметом налогового учета является коммерческая, производственная и непроизводственная деятельность организаций, приводящая к обязательству исчисления и уплаты налогов.

Детально все принципы осуществления налогового учета отражаются в главе 25 НК РФ. Наиболее важными являются следующие:

Таблица 2 – Принципы налогового учета

|

Денежного измерения |

Вся информация в отчетности всегда отражается только в денежных единицах, без исключения |

|

Обособленности имущества |

Находящееся в собственности предприятия имущество находится в обособленном положении в случае необходимости включения его в налоговый учет (затрагивает амортизацию имущества) |

|

Непрерывность работы предприятия |

Процесс налогового учета в обязательном порядке должен вестись непрерывно, без каких бы то ни было интервалов, исключений |

|

Принцип начисления |

Представляет собой временную определенность, разбивку на отдельные отчетные периоды |

|

Последовательность применения |

Все отраженные в законодательстве правила, принципы, иные условия в обязательном порядке должны применяться постоянно, от одного отчетного периода к другому |

|

Равномерности доходов и расходов |

Подразумевает под собой отражение всех налогов в одном и том же периоде отчетности |

1.2 Организация ведения налогового и бухгалтерского учета.

Основным внутренним документом, регламентирующим ведение налогового учета на предприятии является учетная политика. Она содержит в себе методы и процедуры ведения всех видов учета на предприятии.

Поскольку осуществления налогового и бухгалтерского учета производится на основании первичных бухгалтерских данных, необходимо, чтобы они обеспечивали следующую возможность:

- хронологическую последовательность и непрерывность отражения операций и фактов производственно-хозяйственной деятельности;

- применение определенной системы учета;

- прозрачное формирование показателей расчета налогов.

В отличие от системы бухгалтерского учета, которая жестко регламентирована ПБУ и Планом счетов, для осуществления налогового учета не определены конкретные стандарты. Это дает возможность налогоплательщику самостоятельно разрабатывать и применять систему налогового учета, определять его документальное оформление.

На практике применяют два способа ведения налогового учета:

1. Создание автономной системы налогового учета, не связанной с бухгалтерским, которая основана на формировании налоговых регистров.

2. Построение системы налогового учет на основе информации бухгалтерского учета, что существенно снижает его трудоемкость.

Статьей 313 НК РФ установлен порядок исчисления налоговой базы по данным налогового учета, если нормами налогового законодательства установлен порядок учета, отличный от правил ведения бухгалтерского учета. Следовательно, при совпадении норм бухгалтерского и налогового учета, предприятие может использовать для расчета налогов данные бухгалтерского учета.

Для создания системы налогового учета на основе бухгалтерского необходимо проведение следующих процедур:

- выделить объекты, по которым налоговый и бухгалтерский учет совпадают;

- определить объекты, по которым существует разницы в применении норм бухгалтерского и налогового законодательства;

- разработать систему использования бухгалтерских данных для целей налогового учета;

- определить форму налоговых аналитических регистров, для объектов, учет которых отличается от бухгалтерского;

- в случае применения нескольких налоговых режимов, необходимо установить систему раздельного учета.

Данные бухгалтерского, налогового и управленческого учета формируются в системе учета на основе одних и тех же первичных документов, и являются составными частями системы учета. [12. С 189]

Бухгалтерский учет регламентируется нормами, установленным законодательством РФ, и ориентирован на обеспечение информацией внешних пользователей — складчиков, инвесторов, кредитных структур и другим. Он показывает прошедшие события, т.е. является ретроградным.

Требования к ведению налогового учета закреплены в НК РФ, согласно которому налоговый учет ориентирован на обеспечение информацией налоговых органов о правильности исчисления налогооблагаемой базы и налогов. Данное требование было введено с 2002 г. с определением налогового учета как самостоятельного направления учета.

1.3 Международная практика ведения налогового учета.

Различия налогового и бухгалтерского учета

Вопрос характера взаимодействия бухгалтерского и налогового учетов в различных странах является объектом пристального внимания. Сравнительный анализ систем и методов бухгалтерского учета в различных странах позволит определить типовые модели его развития. Это имеет большое значение для лучшего понимания возможностей их изменения под воздействием факторов окружающей среды, для предвидения проблем, с которыми может столкнуться страна, а также для выбора допустимого решения на основе опыта стран с подобными моделями развития бухгалтерского учета. Различают две основные модели налогового учета: континентальную и англо-американскую. Особенности данных моделей представлены в таблице 3.

Таблица 3 – Сравнительные характеристики международных подходов налогового учета

|

Показатель |

Континентальная модель |

Англо-американская модель |

|

Страны, применяющие модель |

Германия, Швеция, Бельгия, Испания, Италия, Швейцария, Япония; |

США, Великобритания, Австрия, Канада, Нидерланды; |

|

Основополагающий принцип |

Сумма бухгалтерской прибыли должна быть равна налогооблагаемой прибыли; |

сумма бухгалтерской прибыли принципиально отличается от налогооблагаемой величины |

|

Взаимосвязь видов учета |

Бухгалтерский и налоговый учеты фактически совпадают |

параллельное ведение финансового и налогового учетов |

|

Ориентация системы финансового учета |

удовлетворение фискальных потребностей государства |

интересы широкого круга инвесторов; |

|

Регулирование методологии учета |

осуществляется на государственном уровне |

учетные правила или стандарты учета разрабатываются профессиональными организациями бухгалтеров |

Причинами различий данных учетных систем являются как социально-экономические, так и политические и даже географические факторы. Использование той или иной модели предопределено историей становления учетной системы и современной налоговой средой каждой страны.

Американская модель организации налогового учета и соотношение его с финансовым учетом в данной модели являются лучшей иллюстрацией сложившихся на сегодняшний день стандартов в этой области. В США, как и в Великобритании, наблюдается высокая степень независимости между бухгалтерским и налоговым учетами. Налоговая отчетность рассматривается как совершенно самостоятельный источник информации, не относящийся к финансовой отчетности [15].

В Великобритании налоговые правила и правила формирования финансовой отчетности являются полностью отделенными друг от друга и устанавливаются различными органами в зависимости от целей - финансовой отчетности или налогообложения. Отличительной чертой системы налогообложения налогом на прибыль в Великобритании является недопустимость расходов в виде амортизации. Такие правила предопределяют невозможность использования данных бухгалтерского учета, поскольку амортизация является капитализируемым расходом и входит в себестоимость продукции по правилам бухгалтерского учета.

Из всех крупных зарубежных стран Германия является примером наиболее заметного влияния налогообложения на ведение бухгалтерского учета и составление финансовой отчетности. В Германии существует совершенно неизвестный в англо-американской системе принцип обязательности, согласно которому счета Главной книги являются непосредственной основой для исчисления налогов.

Основным достоинством концепции континентальной системы следует признать ее логичность и простоту. Она опирается на единственный основательный и авторитетный источник - закон. Бухгалтер ведет текущий учет, исчисляет финансовые результаты, учетную прибыль, которая является налоговой базой, и отражает обязательства перед бюджетом. Для бухгалтера учет - это единая органически целостная система, которую нельзя разделить на части.

Финансовая отчетность, согласно этой концепции, отражает прежде всего интересы государства, а интересы других участников хозяйственных процессов оказываются второстепенными. Правила и процедуры бухгалтерского учета подробно регламентируются действующим законодательством. Государство заинтересовано в регулировании бухгалтерского учета, поскольку учетная прибыль является налоговой базой, а правила ее определения устанавливаются законом [15].

Нельзя не отметить, что в континентальной системе налоговый учет доминирует над бухгалтерским учетом.

2. Различия бухгалтерского и налогового учета на практике на примере предприятия ООО «Витязь»

ООО «Витязь» расположен по адресу: г. Новороссийск, ул. Мира, 5. Предприятие осуществляет деятельность, связанную с переработкой металла, производством металлоконструкций и их реализацией.

Рассмотрим организацию налогового учета на ООО «Витязь».

Исчисление налогов, подлежащих уплате в бюджет, производится специализированным подразделением бухгалтерии – сектором налогового учета и отчетности. Ответственность за ведение налогового учета несет Главный бухгалтер.

Для ведения налогового учета ООО «Витязь» использует данные бухгалтерского учета, а также специальные средства бухгалтерской программы «1С Бухгалтерия», предназначенные для ведения налогового учета. Предприятие представляет налоговые декларации (расчеты) в налоговые органы в электронном виде. Налоговые декларации (расчеты) представляются для утверждения директору не позднее, чем за одни сутки до установленного срока их представления в налоговые и иные органы.

Таблица 4 – Перечень налогов, уплачиваемых предприятием

|

№ п\п |

Вид налога |

Нормативный документ |

|

1. |

Налог на прибыль |

Глава 25 Налогового кодекса РФ |

|

2. |

Налог на добавленную стоимость |

Глава 21 Налогового кодекса РФ |

|

3. |

Налог на имущество |

Глава 30 Налогового кодекса РФ |

|

4. |

Страховые взносы |

Статья 426 Налогового Кодекса РФ |

|

5. |

Налог на доходы физических лиц |

Глава 23 Налогового кодекса РФ |

|

6. |

Транспортный налог |

Глава 28 Налогового кодекса РФ |

|

7. |

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

Федеральный закон «Об обязательном страховании от несчастных случаев на производстве и профессиональных заболеваниях №125-ФЗ от 24.07.1998 |

|

8. |

Плата за загрязнение окружающей природной среды |

Постановление Правительства РФ №344 от 12.06.2003 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ» |

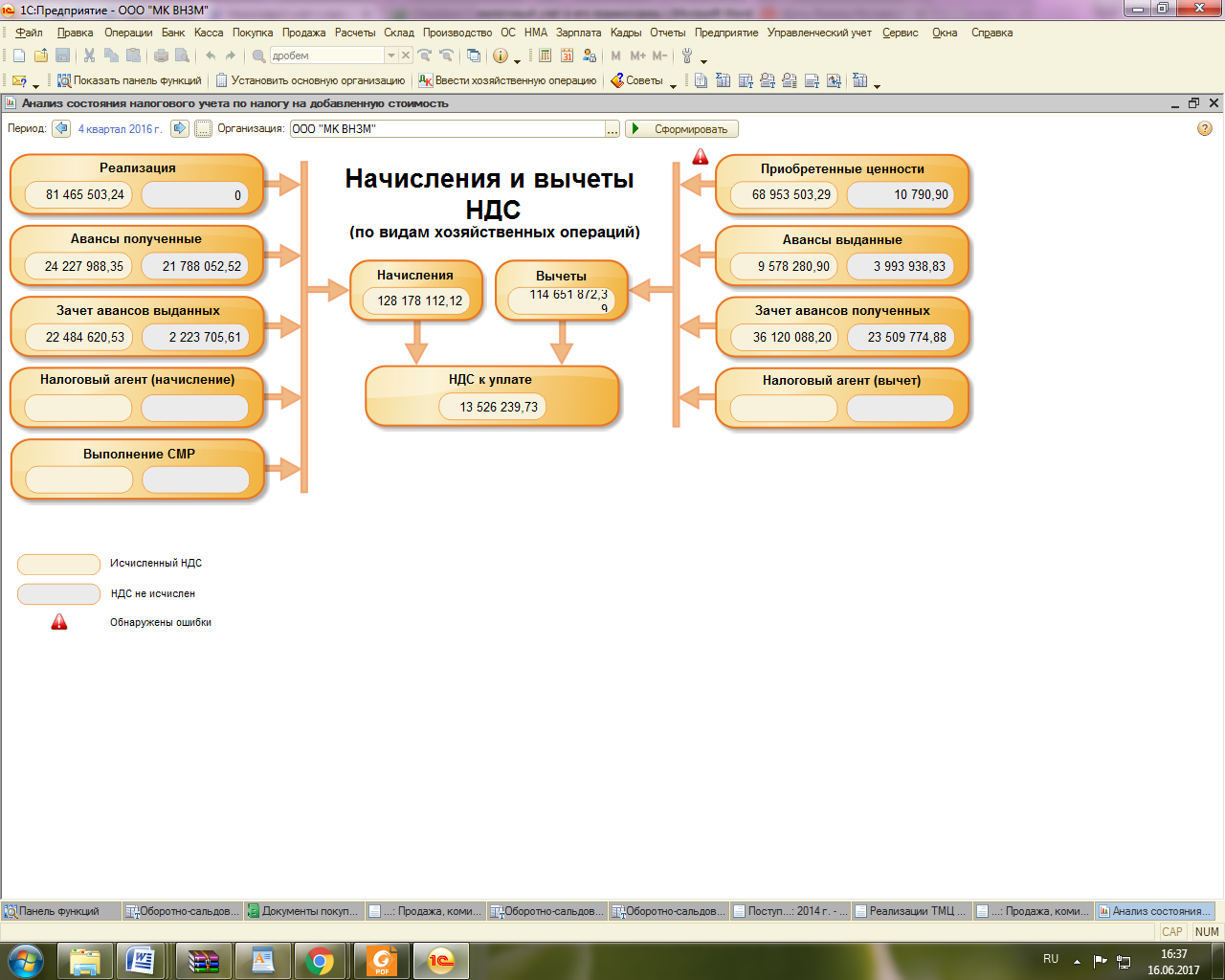

Налоговый учет НДС

Формирование налоговой базы по налогу на добавленную стоимость производится в соответствии с главой 21 Налогового кодекса РФ.

ООО «Витязь» ведет книгу продаж и книгу покупок в порядке, установленном Правительством РФ, компьютерным способом. Предприятие в установленные сроки составляет и предъявляет покупателям и заказчикам счета-фактуры по форме, утвержденной Правительством РФ. ООО «Витязь» не пользуется правом на освобождение организации от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, в порядке, установленном ст. 145 Налогового кодекса РФ.

Предприятие ведет раздельный учет операций:

- подлежащих налогообложению, и операций, не подлежащих налогообложению (освобождаемых от налогообложения);

- подлежащих налогообложению по ставкам налога 18 %, 10 %, 0 %;

- не являющихся объектом налогообложения.

Раздельный учет операций осуществляется посредством использования соответствующей аналитики, предусмотренной программой «1С бухгалтерия», а также посредством регистрации счетов-фактур и иных документов в соответствующих графах книги продаж.

В случае использования в налоговом периоде приобретенных товаров частично - в производстве и реализации товаров, операции по реализации которых подлежат налогообложению, а частично – в производстве и (или) реализации товаров (работ, услуг), операции по реализации которых освобождены от налогообложения, суммы налога, предъявленные продавцом указанных приобретенных товаров (работ, услуг), включаются в затраты или подлежат налоговому вычету в пропорции, рассчитанной исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции, по реализации которых подлежат налогообложению, в общей стоимости товаров (работ, услуг), отгруженных за налоговый период.

Суммы налога, предъявленного поставщиками товаров (работ, услуг) отражаются в книге покупок в полном объеме.

При осуществлении операций, подлежащих налогообложению по налоговой ставке 0 % и операций, подлежащих налогообложению по ставке 18 % (10 %), сумма НДС, предъявляемого к вычету, учитывается обособленно в соответствии с аналитикой, предусмотренной программой «1С Бухгалтерия»

ООО «Витязь» пользуется правом предъявлять к вычету налог на добавленную стоимость с сумм оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), перечисленных поставщикам, при выполнении условий, предусмотренных п. 9 ст. 172 НК РФ.

НДС, уплаченный поставщикам по товарам (работам, услугам), относящимся к представительским расходам и расходам на рекламу подлежит вычету в пределах норм, установленных при налогообложении прибыли. По окончании каждого налогового периода нарастающим итогом с начала года определяется сумма НДС, подлежащая налоговому вычету, с зачетом сумм, предъявленных к вычету в предшествующие налоговые периоды. Сумма НДС, не предъявленная к вычету по расходам, превышающим нормы, относится на затраты ООО «Витязь» не уменьшающие базу по налогу на прибыль по итогам года.

Нумерация счетов-фактур осуществляется с начала года в порядке возрастания номеров. Автоматизированный налоговый учет позволяет проводить анализ правильности исчисления налогов

Рисунок 2 – Налоговый учет НДС

Налоговый учет налога на прибыль

Формирование налоговой базы по налогу на прибыль производится в соответствии с главой 25 Налогового кодекса РФ.

Для целей налогообложения прибыли в соответствии со статьей 271 НК РФ доходы признаются в том отчетном (налоговом) периоде, в котором они имели место.

Стоимость материальных ценностей, включаемых в материальные расходы, определяется исходя из цен их приобретения, с учетом расходов, связанных с их приобретением.

Стоимость транспортных расходов, которую невозможно сразу включить в стоимость материальных ценностей, и относящаяся к остаткам материальных ценностей на складе, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца.

При списании сырья и материалов, используемых при производстве в соответствии с пунктом 6 статьи 254 НК РФ, применяется метод оценки по средней стоимости.

начало месяца в порядке, определенном статьей 320 НК РФ.

Стоимость реализованных покупных товаров в целях налогообложения прибыли определяется в соответствии со статьей 268 НК РФ по средней стоимости.

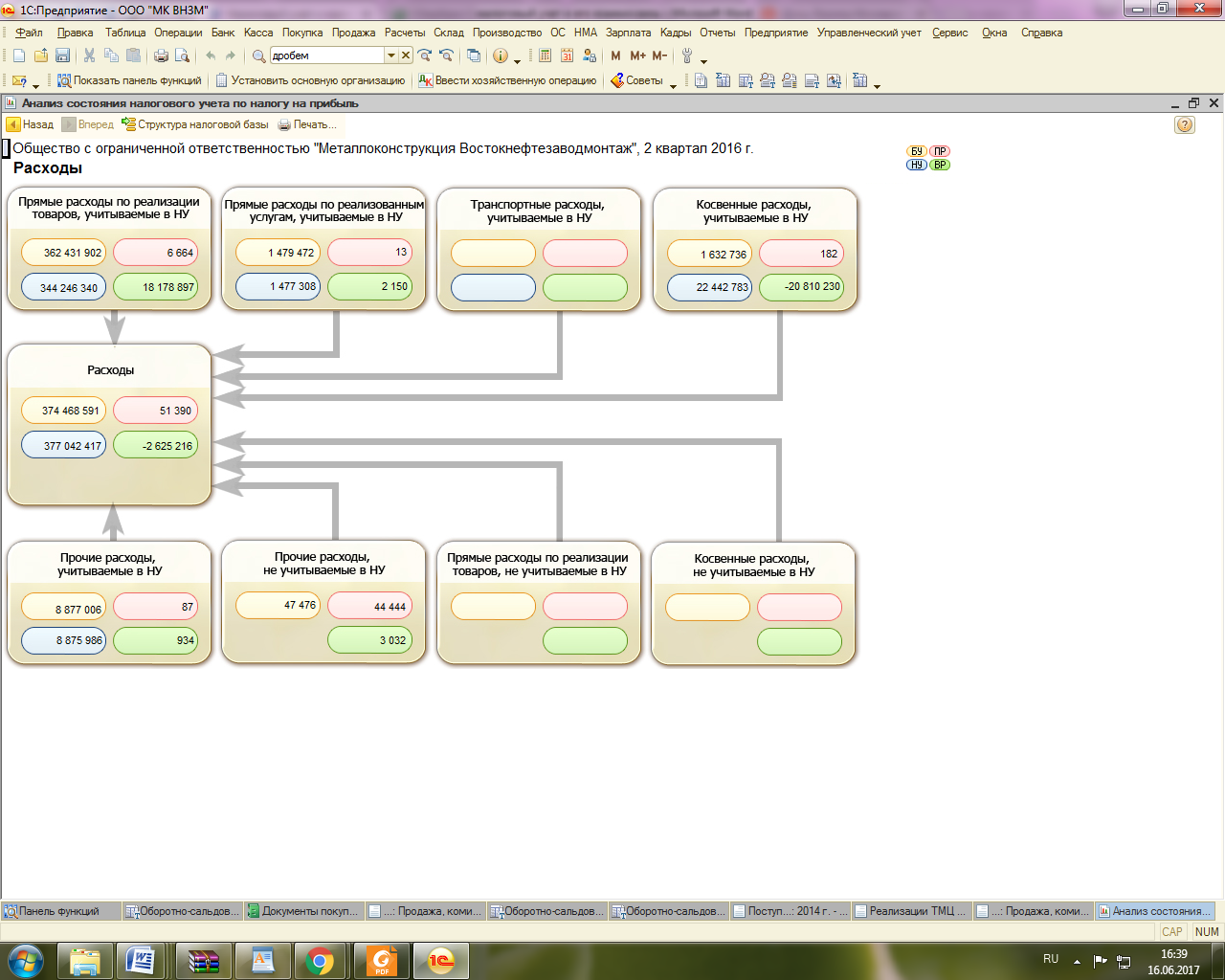

Предприятие ведет раздельный учет прямых расходов по следующим видам деятельности:

1. Выполнение строительно-монтажных работ.

2. Изготовление металлоконструкций.

3. Проектные работы.

По пп. 1,2,3 п3.8 в составе прямых расходов на производство и реализацию Предприятие учитывает:

-Материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 НК РФ;

-Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы страховых взносов, начисленные на указанные суммы расходов на оплату труда;

-Расходы на оплату работ, выполненных сторонними организациями, результаты которых непосредственно используются при выполнении строительно-монтажных и проектных работ.

-Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг).

Незавершенное производство (НЗП) оценивается по прямым расходам.

Прямые расходы на выполнение работ и оказание услуг по договорам, не предусматривающим поэтапную сдачу работ (услуг), участвуют в расчете незавершенного производства и учитываются в составе расходов текущего периода в соответствии с принципом равномерности признания доходов и расходов.

В отношении остальных видов деятельности оценка незавершенного производства производится на основании данных инвентаризации незавершенного производства в сумме фактических расходов.

Расчет стоимости незавершенного производства и суммы прямых расходов, подлежащих списанию в отчетном (налоговом) периоде, оформляется расчетом.

Стоимость остатков готовой продукции на складе определяется на основании данных о движении и остатках готовой продукции на складе (в количественном выражении) и суммы прямых расходов, осуществленных в текущем месяце (за исключением суммы прямых расходов, приходящихся на остаток НЗП). Оценка остатков готовой продукции на складе на конец текущего месяца определяется как разница между суммой прямых затрат, приходящейся на остатки готовой продукции на складе на начало месяца, увеличенной на сумму прямых затрат на выпуск продукции за месяц (за минусом суммы прямых затрат, приходящейся на остаток НЗП), и суммой прямых затрат, приходящейся на отгруженную продукцию за текущий месяц.

Внереализационные доходы и расходы ООО «Витязь» учитываются для целей налогообложения прибыли в полном объеме. Предоставление за плату во временное пользование и (или) временное владение и пользование имущества считается доходами и расходами, связанными с производством и реализацией.

Представительские расходы для целей налогообложения прибыли включаются в состав расходов в фактических размерах, но не более 4% от расходов на оплату труда отчетного периода.

Для целей налогообложения прибыли расходы на виды рекламы, перечисленные в п. 4 ст. 264 Налогового кодекса РФ, признаются в фактических размерах, остальные расходы на рекламу - в размере не более 1% выручки от реализации для целей налогообложения прибыли, рассчитанной согласно ст. 249 Налогового кодекса РФ.

Предприятие для целей исчисления налога на прибыль резервы не формирует.

Расходы на оплату процентов по кредитам и займам (включая проценты и суммовые разницы по обязательствам, выраженным в условных единицах по установленному соглашением сторон курсу условных денежных единиц) Предприятие учитывает при налогообложении прибыли в сумме, не превышающей предельной величины.

Предельная величина процентов принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной на коэффициент, установленный ст. 269 НК РФ. Проценты включаются в расходы в конце каждого месяца.

Составление справки-расчета подлежащих получению (уплате) сумм процентов по договорам займа, кредитным договорам, банковского счета, банковского вклада, по ценным бумагам и иным долговым обязательствам производится финансовым отделом.

Предприятие ведет налоговый учет с использованием данных бухгалтерского учета и налоговых регистров.

Регистрами налогового учета доходов и расходов признаются распечатки:

- По счету 90 «Продажи» – для налогового учета доходов от реализации товаров (работ, услуг);

- По счету 91.1 «Прочие доходы и», счету 91.2 «Прочие расходы» – для налогового учета доходов и расходов от реализации прочего имущества и внереализационных доходов;

- По счетам 20, 23, 25, 26 – для налогового учета прямых и косвенных расходов;

- Другие составляющие налоговой базы по налогу на прибыль учитываются во вспомогательных налоговых расчетах и хранятся в электронном виде.

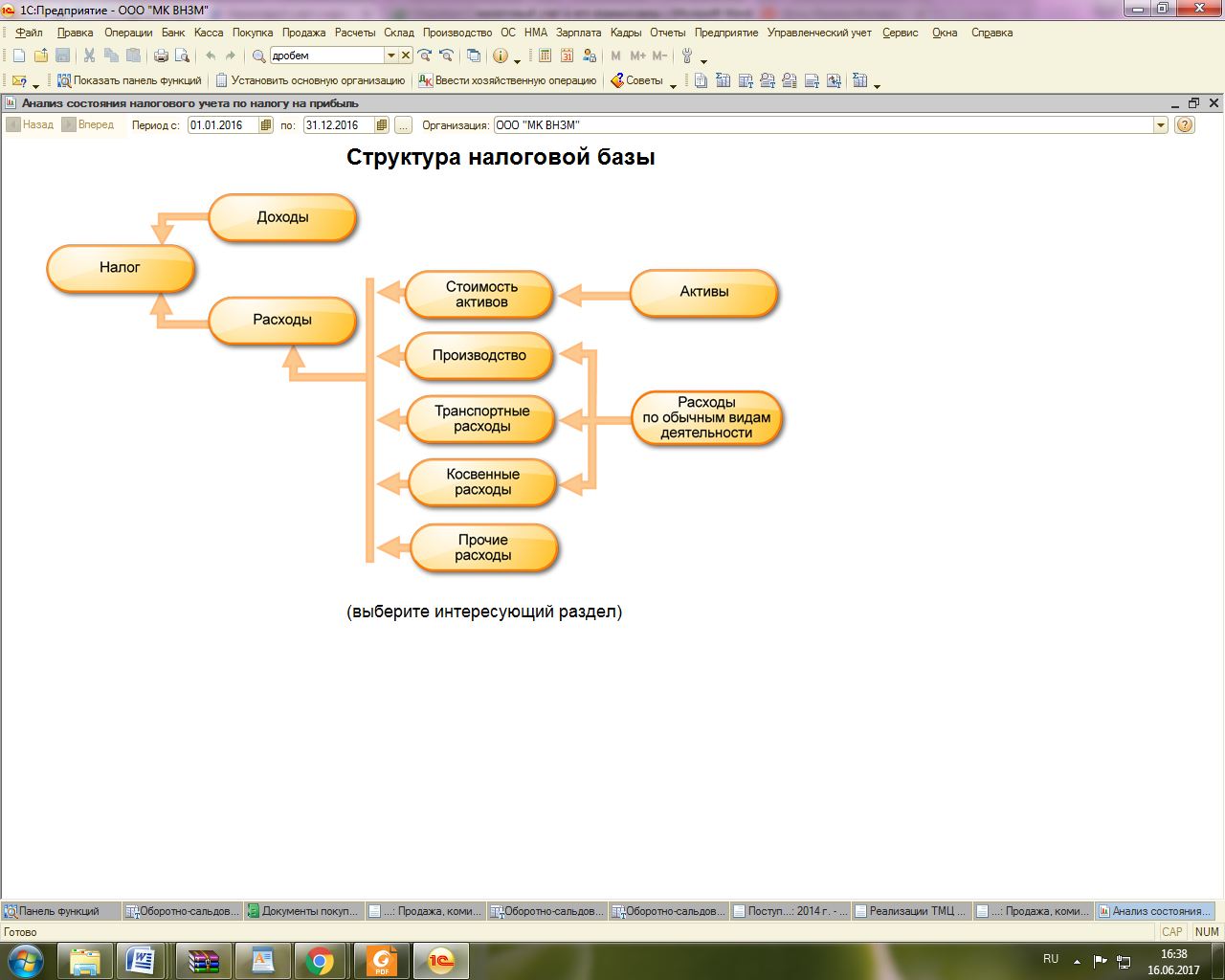

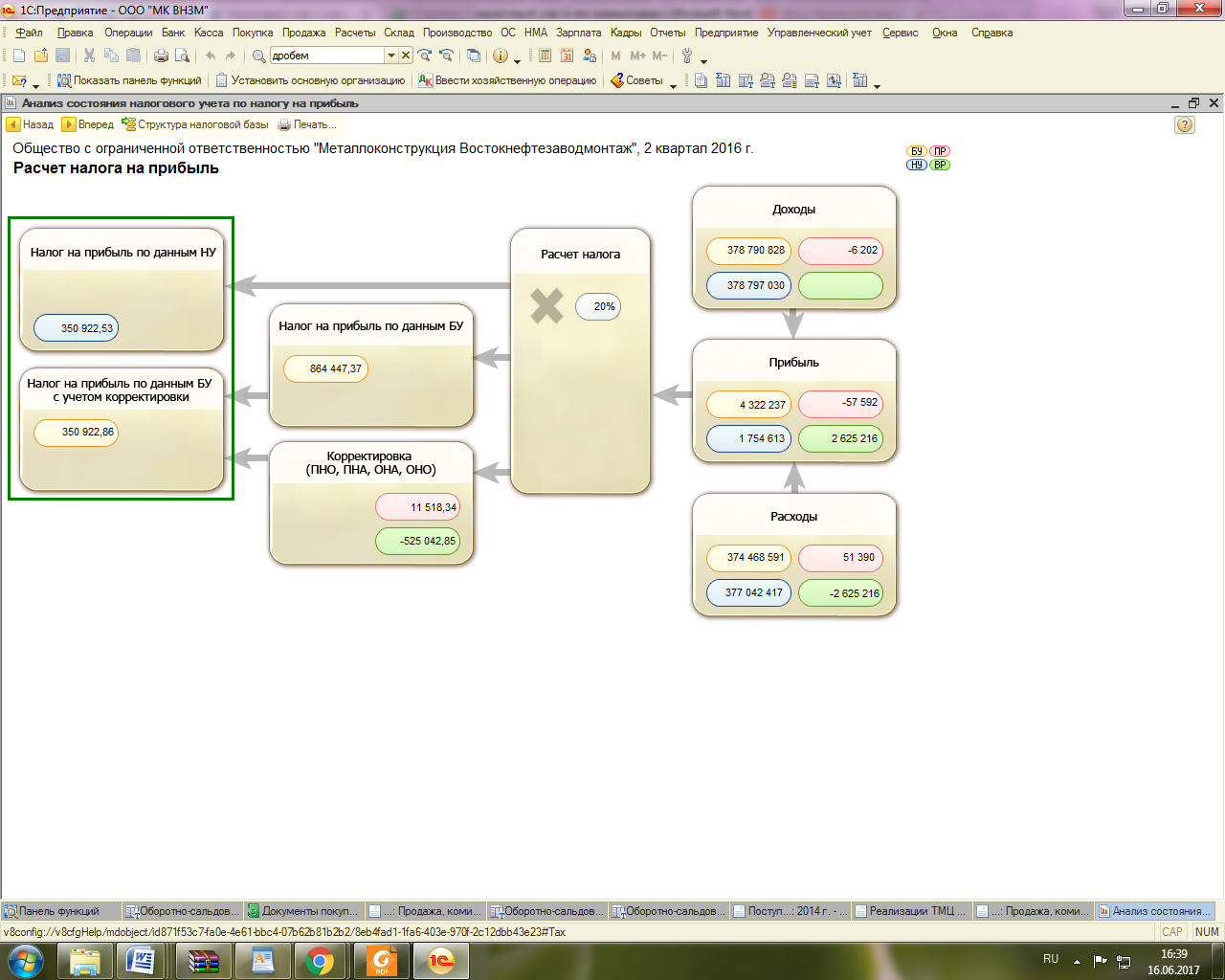

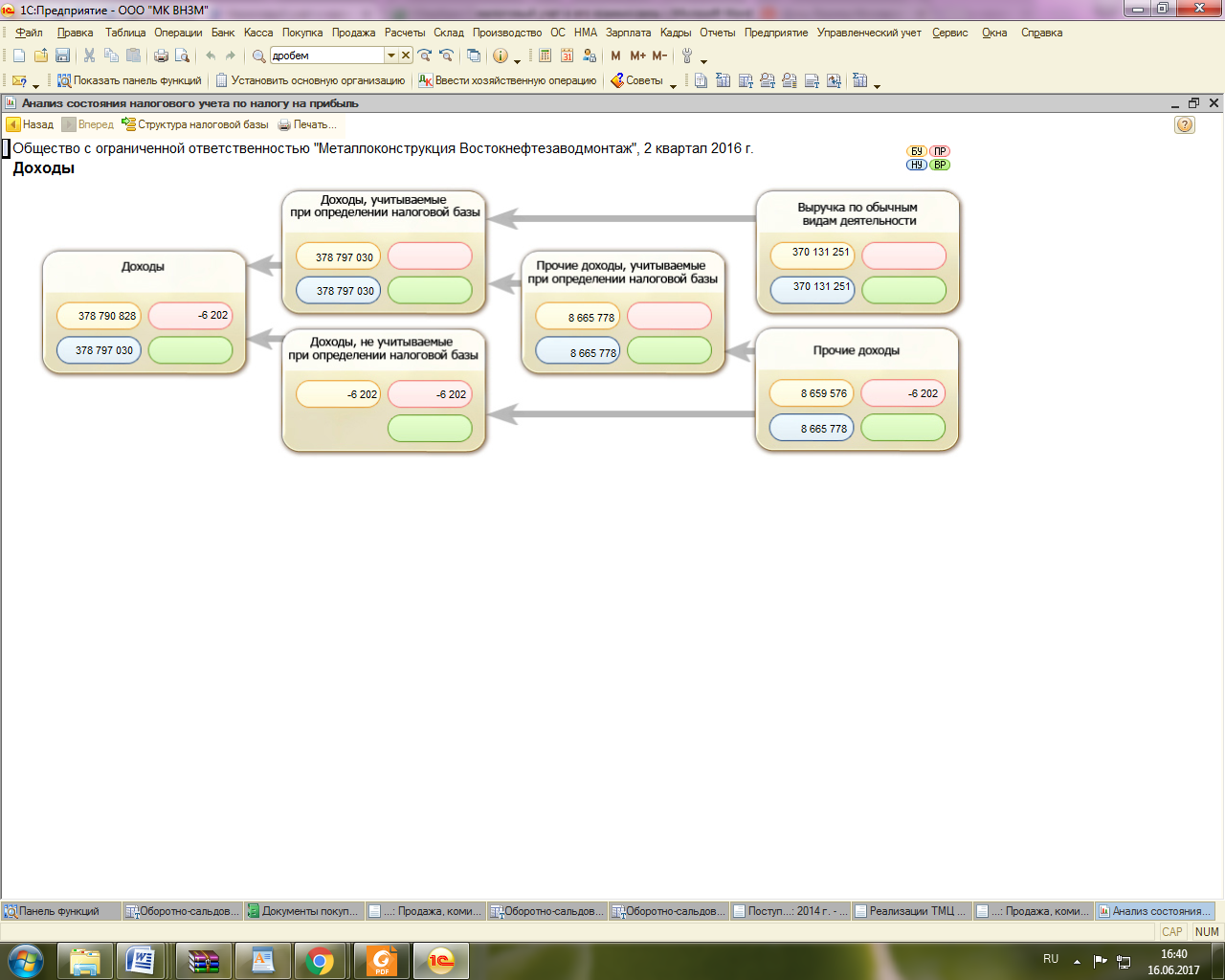

На рисунках 3,4 представлена структура налогового учета по налогу на прибыль.

Рисунок 3 – Структура налоговой базы по налогу на прибыль

Рисунок 4 – Порядок формирования налоговой базы по налогу на прибыль.

Взаимосвязь бухгалтерского и налогового учета на ООО «Витязь»

Как уже было отмечено выше, с целью определения налога на прибыль предприятию необходимо вести налоговый учет и составлять налоговые регистры. [9 с. 38].

Расчеты с бюджетом по налогу на прибыль организаций, осуществляющую производственную деятельность, отражаются на пассивном балансовом счете 68 «Расчету по налогу на прибыль».

Счет пассивный. По кредиту отражаются начисленные суммы налога на прибыль, по дебету – суммы, уплаченные в бюджет.

ПБУ 18/02 регламентирует отражение в бухгалтерском учете и отличие налога на «бухгалтерскую» прибыль (убыток), рассчитанного по данным бухгалтерского учета от налога на прибыль, сформированного в налоговом учете и отраженного в декларации по налогу на прибыль.

Расчет налога на прибыль с учетом ПБУ 18/02 производится следующим образом.

Расчёт налога на прибыль по данным бухгалтерского учета.

Согласно нормативным актам и п.20 ПБУ 18/02 условный расход (условный доход) по налогу на прибыль определяется как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Таким образом, сформированную на счетах бухгалтерского учета балансовую прибыль умножаем на ставку налога на прибыль, действующую на текущую дату. Получается сумма налога на прибыль, исчисленная по данным бухгалтерского учета. Это и есть условный расход по налогу на прибыль. В случае, если предприятием получен убыток, произведение убытка на ставку налога приведет у образованию условного дохода по налогу на прибыль [12, с. 196].

На счетах бухгалтерского учета это отражается следующим образом.

Таблица 5 – Отражение налога на прибыль по данным бухгалтерского учета

|

Хозяйственная операция |

Дебет |

Кредит |

|

99 |

90.9 |

|

2. Получен условный расход по налогу на прибыль |

68 |

99 |

|

90.9 |

99 |

|

4. Получен условный доход по налогу на прибыль |

99 |

68 |

Определение разниц между бухгалтерским и налоговым учетом.

В этом случае выявляются все расхождения между бухгалтерским и налоговым учетом. Разницы делятся на две категории: постоянные и временные. При этом:

Расходы, которые вообще не учитываются для целей налогообложения (ст.270 Налогового кодекса РФ), но отражаются в бухгалтерском учете на счетах учета затрат или внереализационных операций, называются постоянными разницами (п.4 ПБУ 18/02).

Произведение постоянных разниц на ставку налога на прибыль образуется постоянное налоговое обязательство (п.7 ПБУ 18/02).

Доходы, которые не учитываются для целей налогообложения (ст.251 Налогового кодекса РФ), но отражаются в бухгалтерском учете на счетах учета выручки или внереализационных операций, как и предыдущие, называются постоянными разницами (п.4 ПБУ 18/02). Произведение этих постоянных разниц на ставку налога на прибыль образует постоянный налоговый актив.

Таблица 6 – Отражение постоянных и временных разниц

|

Хозяйственная операция |

Дебет |

Кредит |

|

99 |

68 |

|

2. Отражен постоянный налоговый актив по доходам, не учитываемым для целей налогообложения |

68 |

99 |

|

3. Отражен отложенный налоговый актив |

09 |

68 |

|

4. Отражено отложенное налоговое обязательство |

68 |

77 |

Временные разницы возникают из-за временного различия принятия доходов и расходов в бухгалтерском и налоговом учете.

Если расходы принимаются в бухгалтерском учете в текущем периоде, а в налоговом в последующих периодах образуются вычитаемые временные разницы. Произведение вычитаемых временных разниц на ставку налога формирует отложенный налоговый актив.

Аналогичная ситуация возникает, если в бухгалтерском учете доход признается позднее, чем в налоговом учете.

В случае, если расходы для целей налогообложения прибыли в текущем периоде, а в формировании бухгалтерской прибыли участвуют в одном из следующих периодов возникают налогооблагаемые временные разницы. При умножении налогооблагаемых временных разниц на ставку налога на прибыль формируется отложенное налоговое обязательство (п.15 ПБУ 18/02).

Корректировка данных бухгалтерского учета для целей налогообложения и определение текущего налога на прибыль или текущего налогового убытка.

Порядок формирования текущего налога на прибыль или текущего налогового убытка показан ниже. Величина условного расхода (условного дохода) по налогу на прибыль, для целей определения текущего налога на прибыль (текущего налогового убытка), корректируется следующим образом:

Если получена прибыль:

ТН = УР + ПНО + ОНА - ОНО

где:

ТН - текущий налог на прибыль, подлежащий начислению к уплате в бюджет за отчетный (налоговый) период;

УР - условный расход по налогу на прибыль;

ПНО - постоянное налоговое обязательство;

ОНА - отложенный налоговый актив;

ОНО - отложенное налоговое обязательство.

Если получен балансовый убыток:

ТН = ПНО + ОНА - ОНО - УД

где:

ТН - текущий налог на прибыль, подлежащий начислению к уплате в бюджет за отчетный (налоговый) период;

ПНО - постоянное налоговое обязательство;

ОНА - отложенный налоговый актив;

ОНО - отложенное налоговое обязательство;

УД - условный доход по налогу на прибыль. [3].

Если в результате произведенных вычислений сумма ТН получилась отрицательной (со знаком минус), то вы получили не текущий налог на прибыль, а текущий налоговый убыток.

Согласно п.22 ПБУ 18/02 текущий налог на прибыль (текущий налоговый убыток) за каждый отчетный период должен признаваться в бухгалтерской отчетности в качестве обязательства, равного сумме неоплаченной величины налога. При этом текущий налоговый убыток может возникать и отражаться в учете в качестве такового лишь при составлении промежуточной отчетности. По итогам года в целом текущего налогового убытка быть не может. Для целей налогообложения в соответствии со ст.283 Налогового кодекса РФ возможен лишь перенос убытка на будущие периоды. Это сумма налогооблагаемой временной разницы, в результате которой возникает отложенный налоговый актив (п.11 ПБУ 18/02). Никаких иных возможностей учета каких-либо убытков для целей налогообложения не предусмотрено. [3].

Все элементы налогового учета, а именно: постоянные налоговые обязательства, отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль (текущий налоговый убыток) отражаются в отчете о прибылях и убытках.

3. Рекомендации по оптимизации налогового и бухгалтерского учета на предприятии

Оптимизация налогового учета на современном предприятии сводится к решению следующих задач:

- оптимизация налоговых платежей;

- уменьшения различий в отражении хозяйственных операций между налоговым и иными видами учета.

Поскольку налоговые платежи имеют обязательный характер, полностью отказаться от налоговых расходов предприятие не в состоянии, при этом оптимизировать их величину для достижения поставленной цели, возможно. Такая оптимизация предусматривает внедрение на предприятии:

- эффективной налоговой политики в форме системы мер, проводимой в сфере налогового учета и предполагающей варианты (сценарии) его поведения во взаимоотношениях с государством по вопросам исчисления и уплаты налоговых платежей;

- создание первичных и учетных регистров, связанных с процессом учета объектов налогового учета, и их элементов, а также его интеграция в общий документооборот предприятия;

- внедрение системы налогового учета, которая несла бы в себе следующие функции: своевременное и достоверное формирование налоговых регистров.

Оптимизация налогообложения налога на прибыль и налоговое планирование дают возможность существенно уменьшить налог, подлежащий уплате в бюджет. Существует два вида налогового планирования:

- налоговое планирование, производимое для уменьшения налогооблагаемой базы, в том числе путем использования офшорных, посреднических и других операций, которые признаются налоговыми инспекциями и органами контроля как схемы ухода от налогов;

- налоговое планирование, производимое для реализации налогового регулирования, администрирования и снижения налогового бремени. [6 с. 11].

Элементами такой налоговой оптимизации являются:

- разработка учетной политики для целей налогообложения, предусматривающая методы амортизации, оценки ТМЦ и порядка отражения расходов;

- выбор контрагентов и экономически выгодных условий договоров;

- анализ и оценка имущества предприятия с целью исключения затрат на содержание неэксплуатируемых или изношенных объектов, переоценка и проведение операций с основными средствами;

Налоговый Кодекс дает возможность оптимизировать налоговые платежи и убытки путем формирования различных резервов. Кодексом предусмотрен целый ряд резервов, которые возможно использовать с целью оптимизации расходов. Это резервы:

- по сомнительным долгам (ст. 266 НК РФ);

- на ремонт основных средств (ст. 324 НК РФ);

- на предстоящие отпуска (ст. 324.1 НК РФ);

- на гарантийный ремонт (ст. 267 НК РФ);

- на предстоящие расходы, направляемые на цели, обеспечивающие социальную защиту инвалидов (ст. 267.1 НК РФ).

Следующим вариантом оптимизации может выступать сокращение расходов, не уменьшающих налогооблагаемую базу. В частности, к таким относятся: штрафы и пени, зачисляемые в бюджет; в виде превышения установленного увеличения предельной ставки по процентам; всех расходов непроизводственного назначения и др. [15 с. 28].

ЗАКЛЮЧЕНИЕ

В рыночной экономике налоги являются наиболее ощутимым средством воздействия государства на экономику. Это не случайное явление и объясняется оно тем, что при частной собственности на средства производства государство не является собственником значительного количества предприятий. Поэтому изымает посредством налогов часть национального дохода у предпринимателей и предприятий всех организационно-правовых форм собственности.

Налоги являются важным фактором перераспределения национального дохода, призванным сглаживать колебания в системе распределения, а также заинтересовывать развитие отдельных видов деятельности или территорий. Они также позволяют регулировать внешнеэкономическую деятельность предприятий, воздействуют на привлечение инвестиций, определяют размеры прибыли и финансовое состояние предприятий.

При этом, помимо обязательного ведения бухгалтерского учета, многие современные предприятия осуществляют ведение оперативного управленческого учета. В любом случае у предприятий возникает необходимость совмещать все системы учета.

В отличие от системы бухгалтерского учета, которая жестко регламентирована ПБУ и Планом счетов, для осуществления налогового учета не определены конкретные стандарты. Это дает возможность налогоплательщику самостоятельно разрабатывать и применять систему налогового учета, определять его документальное оформление.

Вместе с тем, законодательством предоставлены инструменты налогового планирования величины налогооблагаемой базы, что позволяет налогоплательщикам регулировать величину налогов в зависимости от поставленных целей.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.

- Налоговый Кодекс часть II (с изменениями и дополнениями на 21.04.2017.)

- Федеральный закон №402-ФЗ «О бухгалтерском учете».

- Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденное Приказом Минфина РФ от 19.11.02 №114н

- Александров И. М. Налоги и налогообложение: учебник для студ. вузов по экон. спец./ И. М. Александров. ─ 3-е изд., перераб. и доп. ─ М.: Дашков и К*, 2015. ─ 314.

- Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. - 2014 - №22

- Джаарбеков С.М. Налоговое планирование = оптимизация налогообложения // Финансовый директор. – 2017 – №1

- Лыкова Л. Н. Налоги и налогообложение: учебник и практикум для академического бакалавриата / Л. Н. Лыкова. — М.: Издательство Юрайт, 2015. — 353 с. — Серия: Бакалавр. Академический курс.

- Пансков В. Г. Налоги и налогообложение: теория и практика. В 2 т. Т. 1: учебник и практикум для академического бакалавриата / В. Г. Пансков. — 5-е изд., перераб. и доп. — М.: Издательство Юрайт 2016. — 336 с. — Серия: Бакалавр. Академический курс

- Тарасова В. Ф., Владыка М. В., Сапрыкина Т.В., Семыкина Л. Н. Налоги и налогообложение: Учебник. – М.: Юнити-Дана, 2014. – 224с.

- Ордынская Е. В. Организация и методика проведения налоговых проверок: учебник и практикум для СПО / Е. В. Ордынская; под ред. Л. С. Кириной. — М.: Издательство Юрайт, 2015. — 406 с. — Серия: Профессиональное образование.

- Черник Д. Г. Теория и история налогообложения: учебник для академического бакалавриата / Д. Г. Черник Ю. Д. Шмелев; под ред. Д. Г. Черника. — М.: Издательство Юрайт, 2016. — 364 с. — Серия: Бакалавр. Академический курс.

- Налоги и налогообложение: учеб. для студ. вузов / А. Я. Барабаш, Т. П. Беляева, О. В. Врублевская и др.; под ред. М. В. Романовского, О. В. Врублевской. ─ 5-е изд. ─ Спб: Питер, 2016. ─ 496.

- Налогообложение организаций: учеб. / Л. М. Архипцева, Н.Н. Башкирова, А. В. Варнавский и др.; науч. ред. Л. И. Гончаренко. - М.: Экономист, 2014. - 480.

- Яковлева E.H. Оптимизация налога на прибыль // Консультант предпринимателя. 2017. №2. С. 22–26.

- Носкова Ю.В. Статья: Налоговый учет в России и в международной практике // Бухгалтер и закон, 2013 - №4

- www.nalog.ru

- Упрощенная форма (Критерии отнесения предприятия к категории малых предприятий)

- Внеоборотные активы предприятия (Учет активов)

- Финансовая политика и ее реализация в РФ

- «ДАННЫЕ НАЛОГОВОГО УЧЕТА И ПОРЯДОК ИХ ПОДТВЕРЖДЕНИЯ»

- Понятие и задачи экономического анализа (Теоретические основы экономического анализа)

- Содержание технологии RP (Сущность и значение PR на современном этапе)

- Автоматизированная форма (Автоматизация бухгалтерского учета - основа эффективного управления)

- Цель и задачи налогового учета (ОСОБЕННОСТИ ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА В ОРГАНИЗАЦИИ)

- Мемориально- ордерная форма

- Система налoгового учета

- Журнально-ордерная форма учета

- Федеральное казначейство РФ и его роль в управлении движением государственных финансов(.Теоретические основы деятельности органов Федерального казначейства)