Анализ влияния на формирование политики управления ассортиментом удобрений - розничной организации торговли

Содержание:

ВВЕДЕНИЕ

Актуальность исследования. В настоящее время перед большинством оптово-розничных компаний очень остро стоит проблема формирования ассортимента. Это связано с целым рядом причин: большое разнообразие предлагаемых поставщиками товаров, обилие рекламы и, как следствие, относительная информированность населения в области продуктов питания и сопутствующих товаров, сильная конкуренция, высокая стоимость аренды помещений, необходимых для хранения товарных запасов.

Поэтому рационально сформированный ассортимент позволяет предприятиям торговли за счет снижения вероятности появления неудовлетворенного спроса увеличить доходы, повысить имидж компании в глазах потребителей и тем самым не потерять постоянных клиентов и приобрести новых, снизить издержки на хранение товаров, имеющих низкую товарооборачиваемость и ложащихся на полке магазинов «балластом». Кроме того, при эффективном управлении товарным ассортиментом сокращается количество продаж, утраченных вследствие отсутствия необходимых товаров; ускоряется товарооборачиваемость; уменьшаются излишки товаров; снижается риск списания товаров в связи с окончанием срока годности; минимизируются суммарные затраты, связанные с запасами [1].

Целью данной работы является анализ влияния на формирование политики управления ассортиментом удобрений - розничной организации торговли. Для достижения поставленной цели, были выделены следующие задачи:

- рассмотреть теоретические аспекты формирования ассортиментной политики;

- провести анализ управления ассортиментом удобрений в ООО «Мир Семян».

Объект исследования –магазин ООО «Мир Семян».

Предмет исследования - ассортимент удобрений в магазине.

Структура работы состоит из введения, основной части, заключения и списка литературы.

Теоретической и методологической базой данной работы послужили труды российских и зарубежных авторов в области маркетинга, материалы периодических изданий и сети Интернет.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ (АНАЛИЗ ИЛИ ФОРМИРОВАНИЕ) АССОРТИМЕНТА

1.1. Состояние и перспектива развития рынка товаров для дачи, огорода и садовых участков

Производственный потенциал промышленности минеральных удобрений составляют свыше тридцати предприятий, выпускающих более 19 млн. тонн азотной, калийной и фосфорной продукции в год. Российские предприятия производят все виды традиционных минеральных удобрений, пользующиеся спросом как на внутреннем, так и на внешнем рынках. Значительную долю в производстве удобрений занимают сложные минеральные удобрения, содержащие несколько питательных элементов. Преимущество сложных удобрений заключается в том, что их состав может меняться в зависимости от требований рынка. В последние годы наблюдается расширение номенклатуры российских производителей в данном сегменте. Отличительные особенности российской отрасли минеральных удобрений:

• уникальные запасы сырья: природного газа, фосфорсодержащих и калийсодержащих руд, серы;

• экспортная ориентированность производств, при этом длинное логистическое плечо до портов отгрузки для большинства предприятий (ввиду расположения вблизи источников сырья, а также исторического предназначения для внутреннего рынка СССР);

• полное обеспечение внутренних потребностей рынка (поставки импортных удобрений составляют менее 0,3% от объема закупок);

• высокая концентрация производства (большая часть рынка приходится на несколько крупных холдингов).

Производство минеральных удобрений в России стало наиболее динамично развиваться после кризиса 1998 года и последующей девальвации рубля. Обесценившийся рубль в пересчете на доллар обвалил цены на природный газ (основная часть себестоимости Данные МХК «ЕвроХим» и ПАО «Уралкалий» 9 Питательных веществ 2014 2015 2016 1 пг. 2015 Изменение 2015/2014 Изменение 2016/2015 Изменение 1 пг. 2015 к 1 пг. 2016 Хлорид калия, спот FOB Ванкувер 459,0 379,2 297,2 306 -17% -22% +2,4% Рынок минеральных удобрений 28 производства азотных и большинства смешанных удобрений) и тарифы естественных монополий. Производители использовали это конкурентное преимущество, сумев занять прочные позиции на мировом рынке. Экономический кризис 2008 г. серьезно повлиял на рынок, однако к началу текущего спада в мировой экономике все сегменты отрасли успели достаточно восстановиться.

В последние почти 20 лет (за исключением кризисных 2008–2009, а также 2014 гг.) наблюдалась положительная динамика выпуска минеральных удобрений с выходом к 2016 г. на объем производства в 41,5 млн. тонн физического веса (19,6 млн. тонн питательных веществ). По итогам 8 месяцев 2015 г. выпуск удобрений снизился по отношению к аналогичному периоду 2016 г. на 2%. При суммарном положительном отраслевом тренде до 2016 г. включительно и нисходящем в 2015 г., ситуация в продуктовых сегментах различалась.

• Объем производства азотных удобрений в 2016 г. составил 8,21 млн. тонн в пересчете на 100% питательных веществ, что на 0,3% больше, чем в 2015 г. За 8 месяцев 2015 г. объем производства остался на уровне аналогичного периода 2016 г.– 5,6 млн. тонн, увеличившись лишь на 0,2%.

• Фосфоросодержащих удобрений было выпущено около 3 млн. тонн в пересчете на 100% питательных веществ, что на 2,9% меньше чем в 2015 г. В 2015 г. наблюдается положительная динамика (+3,2% за 8 месяцев по отношению к показателю 2016 г.).

• Единственный вид удобрений, производство которых показало ощутимый прирост в 2016 г. , – калийные (+19%). В первую очередь это связано с тем, что крупнейший производитель хлорида калия в России – «Уралкалий» – пересмотрел свою ценовую политику, отдав приоритет наращиванию объемов производства (политика «объем важнее цены»). Коррективы в производственную деятельность компании в 2015 г. вносит авария на руднике «Соликамск-2», произошедшая в ноябре 2016 г.

Внутренний рынок удобрений отличается невысоким уровнем потребления. Отечественным покупателям поставляется менее 30% выпущенной продукции. При этом в последние годы наблюдалась оптимистичная динамика, объем рынка увеличивался, достигнув своего максимального значения — 8,2 млн. тонн питательных веществ — в 2011 г.

В 2014 г. емкость рынка снизилась на 4,4 млн. тонн, до 3,8 млн. тонн. Столь значительному падению способствовали неблагоприятные природные условия и снижение спроса на удобрения со стороны сельхозпроизводителей, а также отрицательная динамика в промышленном потреблении. Однако в 2015 г. спрос увеличился более, чем на треть – до 5,4 млн. тонн, что объясняется, в том числе, падением цен на удобрения на мировом рынке и сокращением объемов экспорта.

В 2016 г. объем закупок отечественными потребителями остался на уровне 2015 г. Особенностью российского рынка минеральных удобрений, наряду с доминирующей долей экспортных отгрузок, является низкая доля закупок удобрений сельхозпроизводителями по сравнению с промышленным потреблением (около 35% от общего объема потребления). В настоящее время в России на один гектар обрабатываемой земли используется около 40 кг действующего вещества (по данным 2016 г.), тогда как аналогичный показатель в Европе и США составляет 130–140 кг, в странах Латинской Америки – менее 90 кг/га.

Основные факторы, ограничивающие внутренний рынок:

• сложности в получении дешевых и длинных кредитов сельхозпроизводителями,

• зависимость цен на внутреннем рынке от долларовых экспортных контрактов, ведущая к подорожанию удобрений в условиях падения курса рубля (в январе 2015 г. Минсельхоз зафиксировал рост на 15–35% в годовом исчислении, в зависимости от вида удобрений),

• изменение схемы субсидирования сельхозпроизводителей в связи со вступлением России в ВТО: на смену прямой поддержке отечественных сельхозпроизводителей пришла погектарная поддержка, которая направлена на возмещение части затрат сельхозпроизводителей.

Также важно отметить, что для российского рынка характерна ярко выраженная сезонность: закупки осуществляются в феврале–мае и ноябре–декабре.

Несмотря на то, что в последние годы объемы внесения растут, по итогам 2016 г. был достигнут уровень только в 1,93 млн. тонн питательных веществ (для сравнения: в 1998 г. было внесено 1,26 млн. тонн удобрений, т.е. рост не существенный в масштабах отрасли). Рост по сравнению с 2015 г. составил 4%. По данным Российской ассоциации производителей удобрений (РАПУ), в 2015 г. объем закупок минеральных удобрений отечественными сельхозтоваропроизводителями продолжил расти, что позволяет говорить об ожидании увеличения годовых показателей внесения.

По оперативной информации органов управления АПК субъектов Российской Федерации, с 1 января по 2 ноября 2015 г. сельхозтоваропроизводители приобрели 2,3 млн. тонн д.в. минеральных удобрений, что на 48 тыс. тонн д.в. больше, чем на соответствующую дату в 2016 г. Накопленные ресурсы минеральных удобрений (с учетом остатков 2016 г.) составляют 2,48 млн. тонн д.в., что на 109 тыс. тонн д.в. больше, чем на соответствующую дату в 2016 г.

Важно отметить, что положительная динамика в 2016 г. была достигнута в результате непростой совместной работы государственных органов, производителей и аграриев. Вслед за девальвацией рубля в конце года обострились проблемы российских аграриев в части получении доступного финансирования из-за роста процентных ставок по кредитам, положение усугубило снижение цен на сельскохозяйственные культуры на международных рынках. Скомпенсировать негативные факторы позволили меры по стимулированию спроса, а именно договоренности Правительства РФ с производителями минеральных удобрений о фиксации отпускных цен перед началом весенней и осенней посевной.

В 2015 и 2016 гг. на эти цели из бюджета было выделено по 25,2 млрд. руб. В результате разница между внутренней и внешней ценой составила 15–28%, что позволило несколько минимизировать аграриям финансовые ограничения при закупке удобрений. В то же время рост средних цен отпускных цен по данным на октябрь 2015г. по сравнению с октябрем 2016г. составил: по аммиачной селитре – 17%, по хлористому калию – 23%. по карбамиду – 35%, по азофоске – 38%, по аммофосу – 51%. Таким образом, можно говорить лишь о частичном компенсационном эффекте.

После всплеска цен осенью 2016 г., не прибавляет оптимизма и ситуация на рынке с/х продукции, которая в 2015 г. уже не позволяет говорить о серьезных «девальвационных бонусах».

1.2. Классификация и характеристика ассортимента товаров для дачи, огорода и садовых участков

Классификаторы — это систематизированные перечни товаров, позволяющие находить место каждому объекту и присваивать ему определенное обозначение (обычно смысловое или численно-бук-венное обозначение).

Классификаторы представляют собой официальные нормативные документы, в которых приводится систематизированный свод наименований и кодов классификационных группировок или объектов классификации.

Различают следующие категории классификаторов:

— общероссийский классификатор — государственный классификатор, утвержденный Госстандартом России;

— отраслевой классификатор — классификатор, применяемый в установленном порядке в отрасли;

— классификатор предприятия — классификатор, введенный в установленном порядке для применения на предприятии.

Также классификаторы могут быть разработаны как административно-территориальные и отдельно объединений, общественных организаций, ассоциаций.

Общероссийский классификатор продукции (ОКП) – систематизированный свод кодов и наименований группировок продукции, построенных на основе иерархической системы классификации. Согласно ОКП вся продукция народного хозяйства делится на 98 классов. Каждый класс – на 10 подклассов, каждый подкласс – на 10 групп, каждая группа – на 10 подгрупп, а подгруппа – на 10 видов. Принято шестизначное цифровое обозначение продукции. Первые две цифры обозначают класс изделия; третья – подкласс; четвертая – группу; пятая – подгруппу; шестая – вид. Все вместе эти шесть цифр образуют высшую классификационную группировку, которая обусловливает особенности товара до вида. Продукция в полной ассортиментной номенклатуре обозначается десятью знаками, то есть к полной классификационной группировке добавляются еще четыре знака. Они могут обозначать регистрационный номер или обозначать внутривидовую характеристику товара. Фрагмент классификатора продукции приведен на рис.2.

|

Код ОКП |

Контрольное |

Наименование |

|

97 7000 |

0 |

Семена деревьев и кустарников, семена в плодах |

|

218100 |

1 |

Удобрения азотные |

|

218200 |

3 |

Удобрения фосфорные (фосфатные) |

|

218300 |

7 |

Мука фосфоритная |

|

218400 |

0 |

Удобрения калийные |

|

218500 |

4 |

Удобрения борные и бормагниевые |

|

218600 |

8 |

Удобрения сложные |

|

218900 |

9 |

Удобрения минеральные прочие |

Рис. 1. Фрагмент классификатора продукции

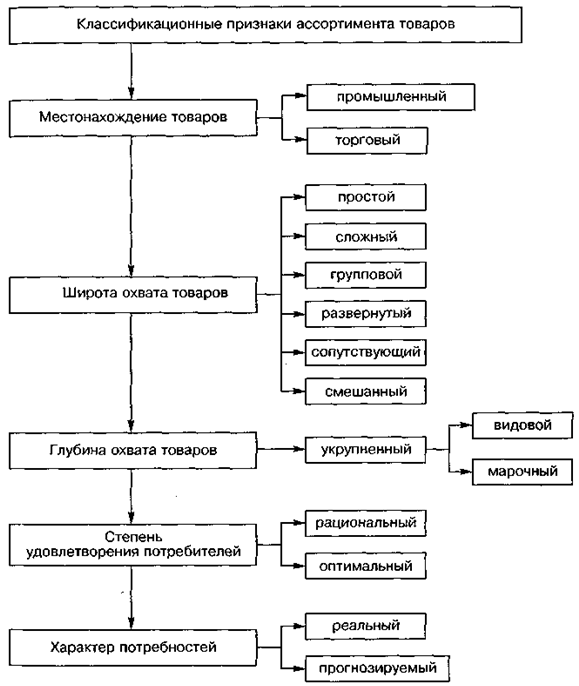

Ассортимент потребительских товаров подразделяется на группы — по местонахождению, на подгруппы — по широте и глубине охвата товаров, на виды — по степени удовлетворения потребностей, на разновидности — по характеру потребностей.

Классификация ассортимента товаров представлена на рис. 3.

По местонахождению товаров различают ассортимент промышленный и торговый.

Промышленный ассортимент (недопустимо (далее — ндп): производственный ассортимент) — ассортимент товаров, вырабатываемый отдельной отраслью промышленности или отдельным промышленным предприятием (ГОСТ Р 51303-2015).

Промышленный ассортимент товаров разных организаций-изготовителей, в том числе и предприятий общественного питания, независимо от формы собственности должен быть согласован с санитарными органами Министерства здравоохранения и социального развития РФ.

Торговый ассортимент — ассортимент товаров, представленный в торговой сети (ГОСТ Р 51303-2015).

Рис. 2. Классификация ассортимента товаров

Широта охвата товаров, входящих в ассортимент, определяется количеством групп, подгрупп, видов, разновидностей, марок, типов и наименований

В зависимости от широты охвата товаров различают следующие виды ассортимента: простой, сложный, развернутый, укрупненный, сопутствующий, смешанный.

Простой ассортимент товаров (ндп: товары простого ассортимента) — ассортимент товаров, представленный такими видами, которые классифицируются не более чем по трем признакам (ГОСТ Р 51303-2015).

Такой ассортимент представлен небольшим количеством групп, видов и наименований товаров, которые удовлетворяют ограниченное число потребностей.

Сложный ассортимент товаров (ндп: товары сложного ассортимента) — ассортимент товаров, представленный такими видами, которые классифицируются более чем по трем признакам (ГОСТ Р 51303-2015).

Данный ассортимент характеризуется значительным количеством групп, видов, разновидностей и наименований товаров, которые удовлетворяют разнообразные потребности в товарах.

Развернутый ассортимент товаров (ндп: внутригрупповой ассортимент) — ассортимент товаров, представленный их разновидностями (ГОСТ Р 51303-99).

Он включает значительное количество подгрупп, видов, разновидностей, наименований, в том числе марочных торговых артикулов, относящихся к группе однородных товаров, но отличающихся индивидуальными признаками. Такой ассортимент, как правило, встречается в специализированных магазинах, причем количество групп однородных товаров может быть сравнительно небольшим.

Укрупненный ассортимент товаров (ндп: групповой ассортимент) — ассортимент товаров, объединенный по общим признакам в определенной совокупности товаров (ГОСТ Р 51303-2015).

ГЛАВА 2.АНАЛИЗ ИЛИ ФОРМИРОВАНИЕ ТОВАРОВ ДЛЯ ДАЧИ, ОГОРОДА И САДОВЫХ УЧАСТКОВ РЕАЛИЗУЕМЫХ В МАГАЗИНЕ "МИР СЕМЯН"

2.1. Ассортиментная политика магазина "Мир Семян"

В современных условиях выполнение социальных задач, благополучие и коммерческий успех большинства аптечных организаций существенно зависят о степени удовлетворения потребительских предпочтений покупателей, что обуславливает необходимость тщательной разработки ассортиментной политики организации с позиций регламентации торгового ассортимента магазина ООО «Мир Семян», максимальной отдачи от расширения товарной номенклатуры и минимизации затрат деятельности магазина.

Согласно ассортиментной политики порядок формирования ассортимента товаров магазина ООО «Мир Семян» состоит из 5 этапов:

- исследование рынка.

- исследование возможностей самого предприятия.

- выбор ассортиментной стратегии.

- непосредственного формирования ассортимента на предприятии.

- определение рентабельности нового ассортимента.

1 этап. Исследование рынка является основой формирования рентабельного ассортимента и включает:

- изучение товаров

- анализ условий конкуренции

- анализ рыночной сегментации

- анализ форм и методов сбыта и доведения товара до покупателя.

При изучении товаров выявляются те, которые пользуются наибольшим спросом у покупателей, т. е. являются наиболее конкурентоспособными. Анализ конкурентоспособности осуществляется путем сопоставления его потребительских свойств, цены, издержек производства и др. с аналогичными показателями продукции конкурирующей фирмы.

Эффективная деятельность на рынке невозможна без анализа позиций конкурирующих фирм на этом рынке. Анализ условий конкуренции ведется по следующим направлениям: изучение рыночного положения конкурентов, анализ ассортиментной стратегии, изучение сбытовой политики, ценовой политики, методов продажи товаров и стимулировании сбыта.

Особое значение при исследовании имеет выявление «белых пятен» в спросе, т.е. таких рыночных потребностей, которые не удовлетворяются конкурирующими фирмами с целью использования данных для эффективности своей работы.

Анализ рыночной сегментации.

Сегментирование рынка – это разбивка рынка на четкие группы покупателей, для каждой из которых могут потребоваться отдельные товары или комплексы маркетинга. Предприятие, готовящееся выходить на рынок, определяет способ сегментирования рынка, составляет профили полученных сегментов и оценивает степень привлекательности каждого из них. Сегментирование рынка в условиях жесткой конкурентной борьбы позволяет добиться максимального объема продаж посредством ориентирования своей продукции на запросы конкретной группы потребителей.

2 этап. Исследование собственных возможностей предприятия.

В оценку возможностей в формировании ассортимента входят:

- анализ материально-технической базы (размер предприятия, наличия складских и др. помещений, имеющегося оборудования и эффективности использования площади торгового зала).

- требования к специализации и ассортименту местных органов власти.

- анализ товарных запросов.

При оценке эффективности использования торгового зала анализируют общую, установочную и демонстрационную площади и вычисляют соответствующие коэффициенты.

Анализ объема и структуры продаж позволяет определить в какой степени выполнен план объема продаж и удовлетворен спрос покупателей, какие изменения произошли в объеме и структуре продаж за отчетный период и чем они были вызваны, вскрыть новые явления, а также имеющиеся резервы в развитии объема продаж.

При выборе участников канала товародвижения обращается внимание на предлагаемый ассортимент товаров и условия поставки товаров, добросовестность выполнения обязательств.

3 этап: Выбор ассортиментной стратегии предприятия:

- торговать только товарами с высокой товарооборачиваемостью.

- торговать товарами – новинками.

- торговать товарами определенного изготовителя и др.

Т.е. одни фирмы стремятся оптимизировать ассортимент путем снижения его широты и уменьшения глубины и торгуют лишь самыми популярными и быстрооборачивающимися товарами что позволяет уменьшить должные средства, вложенные в товарные запасы и ускорить их товарооборачиваемость.

Другие предприятия, напротив, торгуют всеми товарами, сколь бы малым спросом не пользовались некоторые из них и создают образ «у нас можно купить все, что вообще где-нибудь можно купить».

4 этап. Непосредственное формирование ассортимента товаров в состоит из трех этапов:

1) установление основных групп реализуемых товаров. Структура группового ассортимента устанавливается с учетом торговой площади, его размещения следует учитывать экономические выгоды в случае преобладания дорогих или дешевых товаров, окупаемость затрат на их доставку реализацию, а также платежеспособность сегмента потребителей, на который ориентируется п/п расчеты структуры дополняются определением рентабельности от реализации той или иной товарной группы.

2) определяется внутригрупповой (развернутый)ассортимент товаров, т.е. осуществляется подбор конкретных разновидностей товаров в пределах каждой группы по размерам, фасонам и др. потребительским признакам. При этом должно быть обеспечено соответствие предлагаемого ассортимента товаров, спросу населения, учитывая влияние различных факторов.

5 этап. Определение рентабельности нового ассортимента.

Существуют разные способы оценки рентабельности ассортимента, наиболее простым является определение рентабельности каждой товарной группы на основе данных о товарообороте, издержках обращения и полученной прибыли от реализации продукции. Правильное соотношение между товарами с разной издержкоемкостью приводит к достижению запланированного уровня рентабельности в целом по предприятию.

Наиболее распространенным способом формирования рационального ассортимента является расчет «точки безубыточности» – это минимальный уровень сбыта, при котором отсутствует убыток, но нет прибыли.

Формирование ассортимента товаров с учетом вышеперечисленных факторов и правил позволит предприятию добиться максимального удовлетворения требований целевых сегментов рынка и значительно повысить свои конкурентные позиции.

Ассортимент количественно характеризуется следующими основными показателями: структурой, широтой, полнотой, устойчивостью и степенью обновления.

Ассортимент представленных товаров в магазине ООО «Мир Семян» является узким, т.к. представлен большим количеством разновидностей товаров и предоставляющий различные варианты удовлетворения одной и той же потребности (семена, удобрения, средства по борьбе с вредителями)

Рассчитаем основные показатели товарного ассортимента на примере одной из товарной позиции, а именно, удобрений, в ООО «Мир Семян» .

Кш = (Шд/Шб)*100%

Шд=16+29+18+17=80

Шд=80 (наименование удобрений)

Шб= 220

Кш=80/220*100%=36,36

Кп = (Пд/Пб)*100%

Кп=29/60*100%=48,33

У=52 (столько удобрений пользуется устойчивым спросом)

Ку=(Шу/Шд)*100%

Ку=52/80*100%=65

Кн=Н/Шд

Кн=15/80*100%=18,75

Кр=(Кш*вш+Кп*вп+Ку*ву+Кн*вн) / 4

Вш=0,5

Вп=0,8

Ву=0,6

Вн=0,4

Кр=36,36*0,5+48,33*0,8+65*0,6+18,75*0,4\4=25,83

Следует отметить, что за базовые показатели принимался ассортимент специализированного магазина «Семена».

Коэффициент рациональности в магазине ООО «Мир Семян» составляет 25,83%. Это связано с тем, что в магазине ООО «Мир Семян» в основном преобладают семена и удобрения, т.к. эти товары часто закупаются населением и пользуются большим спросом у покупателей весной. Во-первых, из-за хорошего качества и доступной цены. Во-вторых, из-за удобного местоположения магазина.

2.2. Объекты и методы исследования

Объектом исследования является одна из групп товаров - удобрения

Грамотное управление товарными запасами в организации оптово-розничной торговли - один из важнейших факторов успешного бизнеса. Оптимизация этого процесса позволяет избежать закупок плохо реализуемой продукции, на обслуживание которой тратятся немалые средства, а также избежать возникновения дефектуры, тем самым максимально удовлетворить потребительский спрос и обеспечить постоянное наличие товара в организации.

Основным инструментом управления товарными запасами является АВС-анализ ассортимента, проводимый с учетом объемов продаж и прибыльности товарных позиций. Перед тем как приступить к АВС- анализу, необходимо выделить особые группы товаров, которые не будут участвовать в автоматизированном АВС-анализе. Это следующие группы: новые товары, управление которыми нельзя описать математической формулой, так как отсутствуют данные об их движении; позиции, которые заказываются по одной упаковке при условии, что в остатке ноль упаковок; позиции, которые заказываются по одной упаковке, если в остатке меньше одной упаковки (данная группа выделяется по желанию); товары, закупаемые под заказ или подлежащие исключению из ассортимента. Специалист по товарным запасам ведет постоянный мониторинг этих групп (исключает из них товарные позиции или, наоборот, включает). Остальной товар ассортимента организации торговли подлежит автоматизированному АВС анализу. При этом составляется рейтинг товарных позиций по объему продаж в денежном выражении за месяц (т. е. все товары выстраиваются в список в очередности по суммам продаж, начиная от самой большой), а затем проводится разделение товаров на группы А, В, С. Группа А - товары из верхней части рейтинга, дающие 80 % от общего объема продаж (для этого надо суммировать объемы продаж товаров, начиная с верхней строчки рейтинга до достижения суммы, равной 80 % от продаж за анализируемый период). Группа В - товары, следующие за группой А и дающие 15 % от общего объема продаж. Группа С - товары из нижней части рейтинга, дающие 5 % от общего объема продаж (в эту группу включаются также те товары, которые в течение анализируемого периода вообще не были проданы и имеются на складе в остатке) [1].

К полученным группам применяется различный подход при заказе товара. Классификация дает возможность максимально автоматизировать управление товарными запасами, устранить человеческий фактор и создать четкую систему логистики товарных запасов. Схема поставок и система заказов должны позволять максимально быстро реагировать на любые изменения спроса. Опыт показывает, что наиболее оптимальны ежедневные поставки, а система заказов должна быть «с двумя контрольными уровнями запасов без фиксированной периодичности заказов». Это система с постоянным уровнем запасов, для которой установлен нижний предел размера запаса. Заказ на какой-либо товар делается тогда, когда его запас уменьшился до определенной минимальной точки (точки заказа). Период между заказами при этом не устанавливается. Точка заказа - количество товара, при котором необходимо делать очередной заказ на поставку. Точка заказа может быть установлена на уровне минимального запаса (если поставщик надежный и четко выполняет условия поставки), или же на уровне страхового запаса (если возможен перерыв в поступлении товара). Кроме того, страховой запас необходим, когда ожидается изменение спроса в связи с приближением сезона (например, сезона повышенного спроса на противоаллергические препараты). Для всех групп товара устанавливается одинаковая точка заказа (в днях). Ее значение напрямую зависит от частоты поставок и скорости формирования заказа в организации оптово-розничной торговли. При ежедневных поставках рекомендуется точка заказа на уровне 3-4-дневного запаса. При увеличении периода между поставками рекомендуется увеличить точку заказа (т. е. увеличить количество товара, при котором следует делать заказ). Преимуществом данной системы является полное исключение случаев дефектуры товара. Система позволяет вовремя выявить позиции, которые нужно заказать. Кроме того, она не требует времени и внимания специалиста, так как при использовании этого инструмента в компьютерной программе нижняя граница запаса отслеживается автоматически. Торговой организации необходимо поддерживать такое соотношение товаров частого и нерегулярного спроса, которое обеспечивало бы высокую оборачиваемость запасов при удовлетворительном обеспечении клиентов и оптимальных расходах на хранение запасов. Поэтому большое значение имеет нормирование запасов [1].

Норма запасов - это количество упаковок каждого наименования, которое должно храниться на складе. Максимальная норма запаса, рекомендуемая для групп А, В, С, различная. Для товаров группы А - до 6-7 дней; для В - до 12-15 дней; для С - до 20-30 дней. Для того чтобы решить, какое количество данного препарата необходимо иметь на складе, нужно определить потребность клиентов в этом товаре. При этом специалист по закупкам должен учитывать потребность в данном товаре клиентов конкретной организации оптово-розничной торговли, а не ситуацию на рынке в целом. Ведь нередки случаи, когда товар, который долго лежит на складе в одном магазине, успешно реализуется в другом. Причина этого может быть не только в более низкой цене, но и в более активном продвижении этого товара работниками первого стола [2].

В заключение хочется отметить, что существуют специальные компьютерные программы для проведения АВС-анализа. Но его можно выполнить в общедоступной программе Excel

2.3. Результаты исследования

При проведении АВС-анализа объектом анализа была выбрана номенклатурная единица, параметром анализа - объем продаж в рублях. Зная количество единиц продаж за месяц, цену за единицу продукции, рассчитали объем реализации каждого наименования за квартал, а затем и его долю в общем товарообороте. Удельный вес ассортиментной единицы рассчитывается как отношение суммы объема продаж каждой ассортиментной позиции за период к общей сумме объема продаж за весь период.

Для ассортиментной позиции №1 удельный вес =

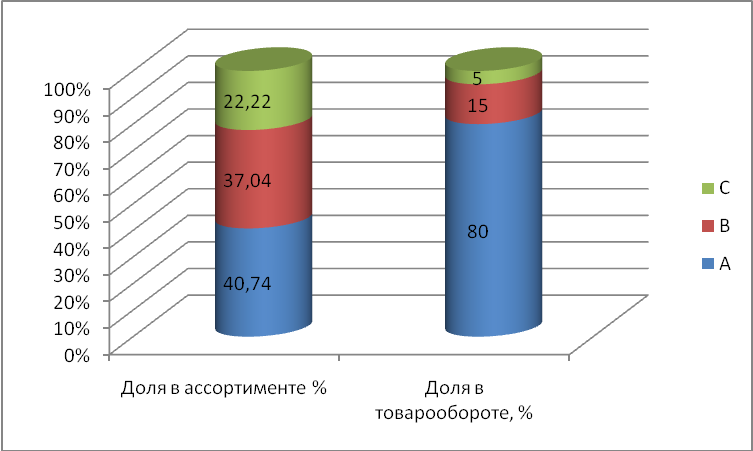

= 3471/773713*100% = 0,45%

В результате проведенных расчетов номенклатурные позиции были ранжированы по убыванию доли в общем товарообороте, и была рассчитана доля каждой позиции в общем товарообороте с нарастающим итогом. Таким образом весь ассортимент был разделен на группы А, В, С (Приложение Б): в группу А вошли наименования удобрений, обеспечивающие до 80% от общего товарооборота (44 наименования), в группу В - 15% (40 наименований) и в группу С – 5% (24 наименования).

Результаты сведены в Приложение 1

В группе А 44 вида удобрений, что больше, чем в В или С.

В группу В вошло 40 номенклатурных позиций.

Группу С составило 24 наименований удобрений.

После проведения анализа и отнесения выбранных объектов к группам А, В или С были рассчитаны доля каждой группы в представленном магазином ассортименте и в объеме продаж, выраженном количественно (таблица 2 и рисунок 3).

Таблица 2 - Результаты АВС-анализа

|

Группа |

Количество наименований |

Доля в ассортименте % |

Доля в товарообороте, % |

|

А |

44 |

40,74 |

80 |

|

В |

40 |

37,04 |

15 |

|

С |

24 |

22,22 |

5 |

В результате АВС-ранжирования в группу А попали 44 номенклатурные позиции

Рис. 3 - Результат АВС-анализа

Таким образом, в результате проведения АВС-анализа мы получили следующее: товары группы А приносят исследуемому магазину 80% дохода, составляя 40,74% от представленного ассортимента.

37,04% ассортимента приносят магазину 15% дохода (группа В).

Группа С приносит лишь 5% дохода, составляя при этом 22,22% ассортимента.

Руководителю ООО «Мир Семян» данная информация может быть весьма полезной при заказе товара и формировании ассортимента, а именно, особое внимание и предпочтение стоит уделять видам удобрений группы А, т. к. непредвиденное сокращение данной группы может существенно отразиться на доходах магазина. Исходя из этого, данным видам удобрений можно отдать большую площадь складских помещений с целью обеспечения таких товарных запасов, которые помогут добиться бесперебойных продаж и отсутствия отказов покупателям.

Виды удобрений группы В вполне оправдывают свою долю в доходах и в ассортименте. Отдавая им небольшую долю в товарных запасах, а соответственно и в площадях для хранения, магазин всегда сможет получать соответствующую долю доходов от их продаж.

Что касается группы С, то составляя всего 5% товарооборота, она обеспечивает 38,24% ассортимента и делает магазин привлекательным для её посетителей. Поэтому при необдуманном её сокращении могут значительно сократиться доходы за счет потери постоянных клиентов и невозможности привлечения новых. Также следует относиться внимательно к необоснованному увеличению товарных запасов группы С, т.к. хранение - это издержки. А если увеличатся затраты на хранение, а доля в товарообороте этих видов удобрений останется прежней, магазин получит меньше чистой прибыли.

Как уже отмечалось, данный вид анализа не учитывает колебания спроса, связанные с такими явлениями, как сезонность, мода и т.д. Поэтому для более полного анализа ассортимента нами был проведен XYZ-анализ.

При проведении XYZ - анализа объект анализа оставался прежним - номенклатурная единица, параметром анализа являлось количество единиц продаж за квартал. Имея данные о количестве единиц продаж в каждом месяце квартала, мы определили среднее количество единиц продаж в месяц. На основании полученных данных был рассчитан коэффициент вариации, который показывает отклонение анализируемого показателя (объем продаж в единицах упаковок за месяц) от среднеарифметического значения (среднемесячный объем продаж в единицах упаковок за месяц в течение квартала). На основании рассчитанных коэффициентов вариации весь ассортимент был разделен нами на группы X, Y, Z по следующим критериям: группа X - коэффициент вариации составлял до 10%, группа Y - 10%-25%, группа Z - 25% и более (Приложение 2).

Данный вид анализа позволил проследить стабильность реализации отдельных представителей ассортимента и оценить возможности прогнозирования спроса.

Результаты XYZ-анализа ассортимента приведены в табл.3.

Таблица 3 - Результат XYZ-анализа

|

Группа |

Количество наименований |

Доля в ассортименте, % |

Коэффициент вариации |

Недельная предсказуемость спроса, % |

|

X |

10 |

9,26 |

До 10 % |

90 |

|

Y |

24 |

22,22 |

10 % - 25 % |

Более 70 |

|

Z |

74 |

68,52 |

более 25 % |

Менее 70 |

В группе Х 10 видов удобрений, причем 6 из них это удобрения фирмы Фертика.

В группу Y вошло 24 номенклатурных позиций.

Группу Z составило 74 наименования удобрений.

Таким образом, XYZ-анализ позволил разделить все удобрения на группы относительно стабильности спроса на них и выявить удобрения, имеющие наибольшую вероятность предсказуемости спроса. В результате анализа большинство удобрений попало в группу Z, что, возможно, объясняется недостаточностью количества анализируемых статистических данных. Анализ еженедельных или ежедневных объемов продаж каждого вида удобрений, вероятно, представил бы иное распределение по группам. Получить данные такого характера не было возможности, поэтому в дальнейшем анализе мы учитывали данные за кварталу Они показали, что 4% ассортимента (11% от количества реализованных упаковок) пользуются стабильным спросом, а спрос для 80% ассортимента, которые составляют почти 41% единиц продаж, достоверно предсказать сложно. Иначе говоря, с вероятностью 90% можно предсказать спрос примерно на каждую десятую реализуемую упаковку удобрений.

Совмещение результатов АВС- и XYZ- анализов Как уже отмечалось, для получения наиболее достоверных и информативных результатов XYZ-анализ рекомендуется проводить параллельно с ABC- анализом. Поэтому мы совместили полученные результаты и весь ассортимент разделили на 9 групп: AX, AY, AZ, BX, BY, BZ, CX, CY, CZ.

После совмещения обозначились явные лидеры продаж, а также те ассортиментные позиции, которые приносят небольшую долю товарооборота и пользуются непостоянным спросом.

По результатам совмещения двух видов анализа и деления ассортимента на 9 групп мы рассчитали для каждой группы долю в ассортименте, объеме продаж и в общем товарообороте магазина от реализации удобрений (табл.4).

Таблица 4 - Результат совмещения АВС- и XYZ-анализов

|

Группа |

Количество наименований |

Доля ассортимента, % |

|

АХ |

7 |

6,48 |

|

AY |

12 |

11,11 |

|

AZ |

25 |

23,15 |

|

BX |

1 |

0,93 |

|

BY |

9 |

8,33 |

|

BZ |

30 |

27,78 |

|

CX |

2 |

1,85 |

|

CY |

3 |

2,78 |

|

CZ |

19 |

17,59 |

|

Итого |

108 |

100,00 |

Совмещение результатов анализа показало, что наибольшую долю товарооборота – 35,84% - приносят товары, попавшие в группу СZ, т.е. товары с низким товарооборотом. Товары в группах ВХ и СХ отсутствуют, а наименьшую долю составляют виды удобрений из группы АХ, товары стабильного потребления

Матричная проекция совмещения результатов проведения АВС- и XYZ- анализа с краткой характеристикой каждой группы представлена в таблице 5.

Таблица 5 - Матричная проекция результатов проведения АВС- и XYZ-анализов и их совмещения

|

AX Высокая доля Т/О и количества продаж, высокая степень надежности прогноза вследствие стабильности потребления. |

AY Высокая доля Т/О и количества продаж, средняя степень надежности прогноза вследствие нестабильного потребления. |

AZ Высокая доля Т/О и количества продаж, низкая степень надежности прогноза вследствие стохастического потребления. |

|

BX Невысокая доля Т/О и количества единиц продаж, высокая степень надежности прогноза вследствие стабильности потребления. |

BY Невысокая доля Т/О и количества единиц продаж, средняя степень надежности прогноза вследствие нестабильного потребления. |

BZ Невысокая доля Т/О и количества единиц продаж, низкая надежность прогноза вследствие стохастического потребления. |

|

CX Большая часть ассортимента, небольшая часть Т/О и количества единиц продаж, высокая степень надежности прогноза вследствие стабильного потребления. |

CY Большая часть ассортимента, небольшая часть Т/О и количества единиц продаж, средняя степень надежности прогноза вследствие нестабильного потребления. |

CZ Большая часть ассортимента, небольшая часть Т/О и количества единиц продаж, низкая степень надежности прогноза вследствие стохастического потребления. |

На основании полученных данных можно четко представить место каждого вида удобрений в ассортименте.

Заключение

Таким образом, результаты АВС- XYZ-анализа позволяют дать следующие общие методические рекомендации для более совершенного управления ассортиментом удобрений:

- Всегда иметь в наличии виды удобрений, входящие в группы AX,AY,BX,BY,CX.

- Виды удобрений из группы AZ - товары наиболее дорогостоящие и пользующиеся низким спросом, поэтому поставлять их в магазин можно по индивидуальным заказам потребителей.

- Виды удобрений групп BZ,CY,CZ не должны занимать большую долю товарных запасов, расходы на их хранение целесообразно сократить, снизив не число ассортиментных позиций, а количество единиц каждого наименования.

- Не допускать резкого и неоправданного сокращения товаров одной или нескольких групп, т.к. оставшиеся все равно со временем равномерно распределятся на эти же девять групп.

- Отсутствие каких-либо видов удобрений из группы Z меньше сказывается на доходах магазина, нежели отсутствие средств из группы X. При заказе товаров из группы X и Y можно более точно спрогнозировать объем продаж. Продажи удобрений группы Z больше подвержены сезонным колебаниям, следовательно, при их заказе надо это учитывать.

Проведенное исследование подтвердило возможность и перспективность применения АВС -XYZ-анализа для изучения и разработки ассортиментной политики в отношении удобрений.

Внедрение ABC-XYZ-анализа в детальность ООО «Мир Семян» позволит:

- объективно определять наиболее ходовые и выгодные для магазинов ООО «Мир Семян» виды удобрений;

- выявлять «балласт» и решать вопрос о целесообразности его присутствия на складе и в магазине;

- обеспечивать наличие эффективного товарного запаса;

- определять наиболее выгодных поставщиков;

- повышать конкурентоспособность магазина, особенно розничной торговой сети;

- наиболее полно удовлетворять потребность населения в качественных удобрениях.

Список использованных источников

- Абчук В.А. Коммерция: Учебник. – СПб.: Издательство Михайлова В.А., 2011. –475с.

- Бланк И- А. Управление торговым предприятием. М.: Ассоциация авторов и издателей. ТАНДЕМ Издательство ЭКМОС, 2015. 416 с.

- Валевич Р.П., Давыдов Г.А. Экономика торгового предприятия. – М.: Высшая школа, 2015. – с. 50 – 51.

- Громовик Б.П. Управление товарным ассортиментом фармацевтического предприятия с помощью АВС и XYZ - анализа. - Интернет-ресурс http//www. uman.ru.

- Интернет-ресурс www.romb- cons.ru

- Кравченко Л.И. Анализ хозяйственной деятельности в торговле и общественном питании. – Мн.: Высшая школа, 20116

- Маркин Р. Управление розничной торговлей: Пер. с англ. - М: Экономика, 2015. - С. 13

- Николаева М. А. Товароведение потребительских товаров. Теоретические основы. Учебник для вузов. – М.: Издательство НОРМА, 2015. – 283 с.

- Ноздрева Р.Б., Цыгичко ЛИ. Маркетинг: Как побеждать на рынке. - М: Финансы и статистика, 2014. - С. 187-189.

- Осипова Л.В., Синяева И.М. Основы коммерческой деятельности: Учебник для вузов. – 2-ое изд., перераб. И доп. – М.: ЮНИТИ-ДАНА, 2014.- 623 с.

- Панкратов Ф.Г., Серегина Т.К. Коммерческая деятельность: Учебник для вузов. - 4-е изд. перераб. и доп. -М.: Маркетинг, 2016. – 579 с.

- Половцева Ф.П. Коммерческая деятельность: Учебник. - М.: ИНФРА-М, 2016. – 248 с.

- Популярный маркетинг. Класс Ирины Максимовой. - Интернет ресурс www.interprovizor.ru

- Право, номер 7 - 25.06.2011, Бурмистрова, Т. В. «Товарный рынок : структурный анализ концентрации и конкуренции», с. 18-30

- Российский статистический ежегодник: Статистический сборник / Госкомстат России. – М., 2015. – с. 523.

- Рубен Р., Боровиков О. В. Использование АВС-анализа в сфере маркетинга// Маркетинг и реклама.— 2015.— № 1.— С. 39-45.

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – М.: Экоперспектива, 2015.

- Сергеев И.В. Экономика предприятия. – М.: Финансы и статистика, 2015.

- Торговое дело: экономика, маркетинг, организация: Учебник. 2-ое изд., перераб. И доп./Под общ. Ред. Проф. Л.А. Брагина и проф. Т.П. Данько.- М.: ИНФРА_М ,2016.- 560с.

- Чкалова О.В. Формирование ассортимента и товароснабжение торговых предприятий в рыночных условиях: Учебное пособие. - Н. Новгород: НКИ, 2015. - 118 с.

- Экономист, номер 10 - 17.09.2009, Шумаев, В. . - Инфраструктура товарных рынков с. 43-47

- Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование: Учеб. пособие / Под. ред. М.Н. Баканова, А. Д. Шеремета. - М.:Финансы и статистика, 2015. -656 с

- Анализ конкурентов на рынке (на примере ООО «Алюмэкспо»)

- Построение организационных структур»

- Система защиты в банковских системах

- История развития прикладного ПО

- «Способы прекращения обязательств»

- Юридическая ответственность за нарушение законодательства о рекламе

- Анализ технологий и методов продаж в гостиничном бизнесе в гостинице «Хилтон Москоу Ленинградская»

- Анализ движения денежных средств. Структура движения денежных средств. Взаимосвязь чистой прибыли и движения денежных средств. .

- Исследование проблем защиты информации в информатике и программировании

- Технология обслуживания клиентов в гостиницах

- Корпоративная культура как часть организации

- Россия в системе международных кредитных отношений . . .