Понятие денежного оборота и его структура

Денежный оборот – совокупность всех платежей в наличной и безналичной формах, при которых деньги выполняют функции средства обращения, средства платежа и накопления, за определенный период времени. Денежный оборот опосредует товарный и нетоварный обороты, а также перераспределительные операции.

Платежный оборот – совокупность платежей с использованием денег в качестве средства платежа. Он включает все безналичные платежи и часть налично-денежных, связанных с оплатой труда, налоговыми сборами, покупкой ценных бумаг, лотерейных билетов и т.п.

Безналичный денежный оборот – это часть совокупности денежного оборота, заключающаяся в использовании безналичных расчетов путем записей по счетам в банках и зачетов встречных требований.

Налично-денежный оборот – это часть совокупного денежного оборота, когда наличные деньги используются как средство обращения и платежа. Он включает все платежи, осуществляемые наличными деньгами за определенный промежуток времени (год, квартал, месяц). Постоянно повторяющийся кругооборот наличных денег формирует налично-денежный оборот.

Возникающие денежные отношения между субъектами хозяйствования и государством, между субъектами хозяйствования и их работниками, между населением и государством, а также между отдельными гражданами завершается денежными расчетами в безналичной или наличной формах. В данном случае движение наличных денег и безналичных форм расчетов тесно взаимодействует между собой и представляет единый денежный оборот. Поэтому использование всех функций денег в ходе обслуживания ими процесса товарного обращения, распределительная и перераспределительная стоимости совокупного (валового) национального продукта (ВНП) и национального дохода в процессе расширенного воспроизводства образуют денежный оборот.

Общие принципиальные черты денежного оборота может охарактеризовать следующим образом:

- денежный оборот – это совокупность всех потоков денежных средств предприятий, хозяйственных, государственных, частных и кооперативных организаций, кредитных организаций и населения, образующихся в процессе совершения платежей при посредстве денег, выступающих в функции средства платежа и средства обращения. При этом преобладающее место занимают денежные потоки между предприятиями и организациями;

- денежный оборот представляет собой единство обращения наличных денег и безналичных форм расчетов, так как деньги во всех случаях выступают единым мерилом стоимости общественного продукта и национального богатства;

- денежный оборот охватывает весь процесс воспроизводства с его составными элементами – производством, распределением, обменом и потреблением;

- регулирование денежного оборота имеет кредитную основу, то есть авансирование денег хозяйствующему обороту базируется на кредитных отношениях;

- научное регулирование и прогнозирование денежного оборота осуществляется посредством разработки финансовых и кредитных прогнозов, а также прогнозов по денежному обращению.

Посредством денежного оборота в экономике осуществляются перераспределительные процессы, которые подвержены государственному регулированию и во многом зависят от макроэкономических факторов, монетарной политики и системы налогообложения. Фактически перераспределительные процессы – это движение денежных потоков, которые обслуживают органы министерства финансов (казначейство), налоговые органы, коммерческие банки и РКЦ (расчетно-кассовые центры).

Денежный оборот, отражающий закономерности движения денег и товаров, непосредственно связан с товарным обращением и с движением денежной формы стоимости.

Поэтому оборот денег в стране зависит главным образом от способности банков удовлетворять требования на кредит и деньги, предъявляемые со стороны промышленности, торговли, сельского хозяйства и других секторов экономики.

Денежный оборот регулируется центральным банком и направлен на: объем предложения денег в наличной и безналичной формах, величину спроса на кредит и его цену.

Денежное обращение состоит из наличного и безналичного денежного оборота.

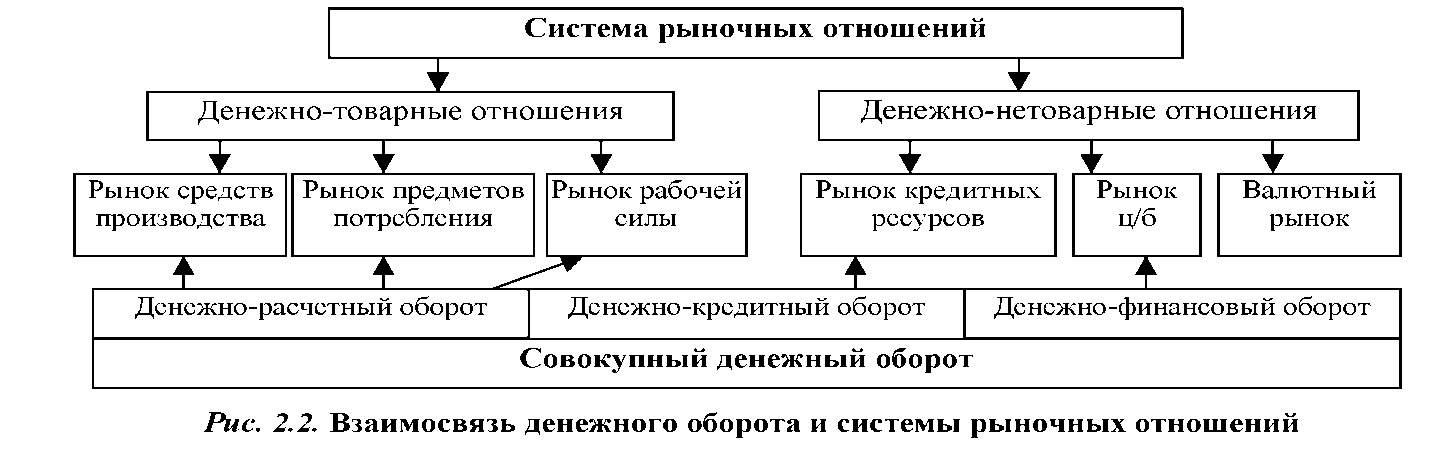

Взаимосвязь денежного оборота с системой рыночных отношений при рыночной экономике:

В зависимости от этого признака денежный оборот разбивается на три части:

- денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц; -

- денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

- денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Наконец, можно классифицировать денежный оборот в зависимости от субъектов, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

- оборот между банками (межбанковский оборот);

- оборот между банками и юридическими и физическими лицами (банковский оборот);

- оборот между юридическими лицами;

- оборот между юридическими и физическими лицами;

- оборот между физическими лицами.

Налично-денежный оборот в России регламентируется Положением о правилах организации денежного оборота на территории России.

Принципы организации налично-денежного оборота:

Все юридические лица должны хранить свои деньги в коммерческих банках.

Банки устанавливают минимумы остатка наличных денег для предприятий всех форм собственности.

Обращение наличных денег служит объектом прогнозного планирования.

Управление денежным обращением осуществляется в централизованном порядке.

Цель денежного оборота - обеспечение устойчивости эластичности денежного обращения.

Наличные деньги предприятия могут получать только в обслуживающих их учреждениях банка.

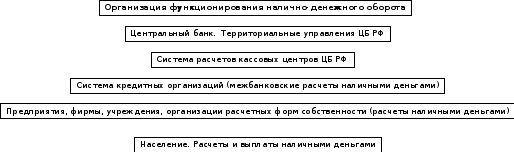

Первоначальным импульсом, запускающим движение денежной наличности, является соответствующая директива ЦБ РФ расчетно-кассовым центрам (РКЦ), согласно которой наличные деньги переводятся из резервных фондов в оборотные кассы и таким образом поступают в обращение.

Из оборотных касс наличные деньги направляются в операционные кассы кредитных учреждений (коммерческих банков). Одна часть этих денег обслуживает межбанковские расчеты, другая часть направляется в качестве кредитов другим банкам, но большая часть наличных денег выдается юридическим и физическим лицам, обслуживаемым коммерческим банком.

Схематично функционирование налично-денежного оборота можно представить следующим образом.

Функционирование налично-денежного оборота

Наличные деньги, находящиеся в оборотной кассе РКЦ в случае превышения установленного Центробанком лимита направляется снова в резервные фонды.

В сфере налично-денежного обращения функционируют следующие потоки движения наличных денег:

- деньги из касс банков при выдаче наличных денег на выплату заработной платы, пенсий, пособий, стипендий попадают в сферу обращения.

- деньги возвращаются в виде выручки торговых организаций от продажи товаров населению коммунально-бытовых предприятий, от организаций, оказывающих населению платные услуги, из сферы денежного обращения в кассы банков.

Это основные потоки наличных денег. Но в сфере обращения есть еще два потока: это движение наличных денег между группами населения (рыночная торговля) и движение наличных денег между предприятиями.

Основной оборот наличных денег проходит через кассы банков. Фактически банку требуется такая сумма наличных денег, которая позволяет:

- произвести выплаты наличных денег тем клиентам, которые имеют счет в данном банке;

- предоставить в случае необходимости наличные деньги тем клиентам, которых банк кредитует;

- предоставить наличные деньги клиентам, имеющим счет в другом банке, но которые согласно договоренности может погасить свой чек в данном банке;

- балансировать возникающие диспропорции в платежном обороте с другими банками.

Движение наличных денег осуществляется в соответствии с прогнозом кассовых оборотов центрального банка.

- Характеристика платежного оборота предприятия.

Деньги - один из факторов, регулирует экономику. Когда их недостаточно - хозяйственный механизм дает сбои. Но и слишком большой объем денег в обращении не способствует экономическому развитию. Итак, государство должно следить за тем, чтобы функционирование денег в стране осуществлялось в прямой зависимости от экономического роста.

В условиях товарно-денежных отношений в процессе купли-продажи товаров, оказания услуг, удовлетворения различного рода обязательств в денежной форме, а также при распределении и перераспределении денежных ресурсов возникают разного рода расчеты и платежи.

Денежный оборот - совокупность денежных расчетов независимо от способа и формы их осуществления.

Процесс общественного воспроизводства происходит непрерывно, поэтому непрерывным есть и движение денег, который его обслуживает.

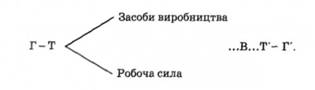

Процесс непрерывного движения денег между субъектами экономических отношений в процессе общественного воспроизводства формирует стоимостную структуру денежного обращения, которая выражается через формулу кругооборота капитала (денежных ресурсов):

Через авансирование денег на приобретение средств производства и оплату рабочей силы деньги направляют в сферу производства и обеспечивают производство ВВП. Через оплату изготовленной продукции и различного рода услуг деньги обслуживают реализацию национального дохода и высвобожденного общественного капитала в денежной форме. В процессе использования денежной выручки от реализации продукции и услуг обеспечивается распределение стоимости национального продукта между владельцами факторов производства и государством через уплату причитающихся ей налогов. Таким образом, во всех экономических субъектов формируются денежные доходы, за счет которых они осуществляют производственное и личное потребление, тем самым обеспечивая новый цикл общественного воспроизводства.

Денежный оборот нужно различать на макро- и микроуровне экономики.

На микроуровне денежный оборот обслуживает кругооборот индивидуального капитала. При этом деньги выступают одной из функциональных форм капитала, его составляющей и элементом богатства, которым владеет владелец этого индивидуального капитала. В этом случае деньги являются капиталом, который обеспечивает получение соответствующей нормы прибыли.

В отличие от денег на микроуровне их масса на макроуровне не выступает частью богатства стране, то есть ее рост не увеличивает совокупного капитала всего общества, так как это делает капитал отдельного индивида.

Субъектами денежного обращения есть все юридические и физические лица, которые участвуют в создании, распределении, обмене и потреблении ВВП.

Их можно объединить в следующие группы:

1) фирмы - субъекты, обеспечивающие создание и реализацию ВВП;

2) домашние (семейные) хозяйства - это субъекты, которые обеспечивают производство ВВП основными факторами (рабочей силой, средствами производства) и является его конечными потребителями;

3) государство и другие государственные структуры - субъекты, обеспечивающих распределение и перераспределение созданного ВВП и национального дохода (НД) и оказывают влияние на его потребления;

4) финансовые посредники - субъекты денежного рынка, которые направляют денежные средства от их владельцев к заемщикам.

Взаимоотношения между субъектами денежного обращения осуществляются через рынки:

1) продуктов, на котором реализуется создан фирмами национальный продукт;

2) ресурсов, на котором фирмы покупают необходимые для производства ресурсы;

3) финансовый, где реализуются свободные денежные средства;

4) мировой, через который осуществляется взаимосвязь экономических субъектов различных государств.

Все субъекты денежного обращения на определенных основаниях должны получать денежные доходы, которые тратят или хранят и тем самым влияют на экономический процесс.

Денежный оборот как непрерывный процесс перемещения денег в функциях средств обращения и платежа может осуществляться между такими его субъектами:

- Отдельными предприятиями и организациями;

- Предприятиями, организациями и населением;

- Отдельными физическими лицами;

- Предприятиями, организациями и банками;

- Банками и населением;

- Отдельными банками;

- Банками и небанковскими финансово-кредитными учреждениями;

- Отдельными финансово-кредитными учреждениями и тому подобное.

Основную часть денежного обращения составляет платежный оборот, в котором деньги функционируют как средство платежа, используют для погашения долговых обязательств. Он осуществляется как в наличной, так и в безналичной формах. В сфере наличного денежного обращения движение денег осуществляется в виде наличных денежных знаков.

В развитых странах наличные составляет незначительную часть денежной массы: б-7%. В нашей стране наличный оборот занимает еще достаточно значительный удельный вес денежного обращения (более 30%).

Весь безналичный оборот является платежным, потому что есть определенный промежуток времени между получением товаров и их оплатой.

Безналичный денежный оборот - движение денежных средств без использования наличных денег путем списания сумм по счетам в банках или зачисления взаимных требований.

Общие принципы организации системы безналичных расчетов в Украине определены в Инструкции № 22 "О безналичных расчетах в Украине в национальной валюте", утвержденной Постановлением Правления НБУ от 21 января 2004

Оба вида денег - составляющие платежного оборота. Для банков эти две формы денег имеют большое значение. В ежедневных операциях участвуют наличные деньги: при выплатах и внесении сумм, при обменных операциях с иностранной валютой и др. Наличные деньги требуют затрат, связанных с приобретением, транспортировкой, охраной, хранением денег.

Преимущества безналичного обращения над наличным: ускоряется оборот денежных средств хозяйственных субъектов; значительно сокращаются издержки обращения; увеличиваются возможности государства по регулированию денежной сферы.

Безналичный платежный оборот и оборот наличных составляют единый денежный оборот страны, в котором функционируют единые деньги одного наименования. То есть, деньги, которые используют в наличных и безналичных формах, единые по своей сути и выражают одни и те же экономические отношения, возникающие в процессе общественного воспроизводства. Между ними нет границ, есть наличные деньги, в зависимости от характера хозяйственной операции, могут быть использованы как безналичные, а безналичные - как наличные.

При зачислении наличных денег на счет они становятся безналичными средствами. Средства, находящиеся на счетах, можно в любой момент обменять на наличные.

- Организация налично-денежного обращения.

Налично-денежное обращение - движение наличных денег в сфере обращения и выполнение ими функций средства платежа и средства обращения.

Наличные деньги используются:

- для осуществления кругооборота товаров и услуг;

- для расчетов по выплате заработной платы и приравненных к ней платежей;

- для оплаты ценных бумаг и выплат дохода по ним;

- для платежей населения за коммунальные услуги и т.д.

Налично-денежный оборот включает движение всей налично-денежной массы за определенный период времени между юридическими лицами, физическими лицами и государственными органами. В настоящее время порядок осуществления налично-денежного обращения на территории РФ регламентируется Положением «О правилах организации наличного денежного обращения на территории Российской Федерации», утвержденным Советом Директоров Банка России 19 декабря 1997 года.

Согласно данному Положению:

Налично-денежное обращение осуществляется с помощью различных видов денег: банкнот, металлической монеты, кредитных карт и т.д.

Эмиссию и изъятие денег из обращения осуществляет ЦБ РФ.

ЦБ РФ осуществляет регулирование налично-денежного обращения в РФ.

Денежные расчеты между юридическими лицами осуществляются, как правило, в безналичном порядке и в качестве исключения разрешен расчет наличными деньгами в рамках законодательно установленного лимита для одной сделки.

Для юридических лиц учреждения банка, в которых открыт счет юридического лица, устанавливают лимит остатка наличных денег в кассах юридических лиц.

Все средства сверх установленных лимитов юридические лица обязаны в безусловном порядке ежедневно сдавать в учреждения банка.

За нарушение установленного порядка для юридических лиц и персонально их руководителей установлены серьезные штрафные санкции.

Для работы с наличными деньгами КБ должен создать в своем помещении кассовый узел, оборудованный в соответствии с требованиями к устройству и технической укрепленности, разработанными Банком России. В состав кассового узла входят кассы различного назначения, хранилище ценностей, помещение по приему-выдаче денег инкассаторам, комната для выполнения депозитных операций, хранилище ценностей клиентов, кладовая для хранения архива кассовых документов и ряд других помещений. Кладовая ценностей оборудуется не менее чем двумя-тремя самостоятельными. Для комплексного обслуживания физических и юридических лиц КО создает кассовое подразделение, в которое (в зависимости от размеров учреждения банка) входят следующие специализированные службы:

- приходные кассы;

- расходные кассы;

- приходно-расходные кассы;

- вечерние кассы;

- кассы пересчета.

Вечерняя касса принимает денежную наличность от организаций, сумки от инкассаторов после окончания операционного дня банка. Принятые деньги должны быть зачислены на соответствующие счета клиентов не позднее следующего операционного дня. Банкноты и монеты, поступившие в вечернюю кассу, пересчитываются, оформляются соответствующими документами и по окончании работы вечерней кассы помещаются в сейф. Утром следующего рабочего дня работники вечерней кассы принимают сейф от охраны и сдают деньги и документы заведующему кассой.

КБ может в целях улучшения кассового обслуживания населения открывать операционные кассы вне кассового узла для совершения операций по приему и выдаче вкладов, продаже и покупке ценных бумаг, приему коммунальных и других платежей от физических лиц.

Инкассация и доставка наличных денег и других ценностей может производиться силами самого банка или на договорных условиях специализированными службами инкассации, имеющими лицензию Банка России на проведение операций по инкассации.

Кассовая работа строго регламентирована инструкциями Банка России и внутренними документами банка. Кассовые работники и инкассаторы при поступлении на работу заключают с кредитной организацией договор о полной материальной ответственности.

Прием денежной наличности учреждениями банков от обслуживаемых предприятий осуществляется в порядке, установленном Положением «О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации» № 318-П.

Поступившие в банк наличные деньги пересчитываются, банкноты формируются в корешки (100 листов банкнот одного наименования) и пачки (пачка -- 10 корешков). При этом отбраковываются ветхие банкноты. Монеты упаковываются в мешки.

Кредитные организации, а также все предприятия и организации должны руководствоваться общими признаками платежеспособности банкнот и монет, установленными Банком России.

- Расчеты платежными поручениями.

1. Понятие и содержание платежного поручения

При расчетах платежными поручениями банк берет на себя обязанность по поручению плательщика за счет средств, находящихся на его счете, перевести определенную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота (п. 1 ст. 863 ГК).

Расчеты платежными поручениями (банковский перевод) - наиболее часто применяемая в имущественном обороте форма расчетов. В некоторых правоотношениях использование такой формы расчетов носит приоритетный характер. К примеру, в отношениях по поставкам товаров покупатель оплачивает поставляемые товары с соблюдением порядка и формы расчетов, предусмотренных договором поставки. Если же соглашением сторон порядок и форма расчетов не определены, то расчеты осуществляются платежными поручениями (ст. 516 ГК).

При расчетах платежными поручениями по общему правилу возникают обязательства:

- во-первых, между плательщиком-владельцем счета (кредитор) и обслуживающим его банком (должник);

- во-вторых, между банком, принявшим платежное поручение клиента, и иными банками, привлеченными указанным банком для осуществления банковского перевода;

- в-третьих, следует учитывать, что последний привлеченный банк в правоотношениях по банковскому переводу имеет самостоятельное обязательство перед получателем денежных средств, вытекающее из договора банковского счета, по зачислению всех поступивших в его адрес денежных средств на банковский счет получателя (владельца).

Однако возможна и иная структура правовых связей при осуществлении расчетов платежными поручениями. Во-первых, как следует из определения понятия расчетов платежными поручениями, использование банковского перевода возможно не только при межбанковских расчетах, но и в системе одного банка. Во-вторых, не исключается возможность осуществления перевода денежных средств на счет самого плательщика, открытый как в банке, начавшем перевод, так и в ином банке, по его платежному поручению.

Принципиальное значение имеет срок исполнения обязательств банка по переводу денежных средств на основании платежного поручения плательщика. Он исчисляется с момента получения банком такого платежного поручения и до зачисления соответствующей денежной суммы на счет получателя средств. Ранее банковскими правилами устанавливался лишь срок для списания денежных средств со счета плательщика по его поручению. Однако было очевидно, что такое регулирование не отвечало законным интересам самого плательщика, который считался исполнившим свое денежное обязательство перед контрагентом по договору с момента поступления денежных средств на счет взыскателя в обслуживающем его банке.

Срок, в течение которого денежные средства плательщика на основании его платежного поручения должны поступить на счет их получателя, должен определяться законом либо устанавливаться в соответствии с ним. В настоящее время согласно Федеральному закону "О Центральном банке Российской Федерации (Банке России)" (ст. 80) сроки осуществления безналичных расчетов определяются Банком России. Однако общий срок безналичных расчетов не должен превышать двух операционных дней в пределах территории одного субъекта Российской Федерации и пяти операционных дней в пределах Российской Федерации.

В соответствии с договором банковского счета либо применяемыми в банковской практике обычаями делового оборота может быть определен более короткий срок для перевода денежных средств на основании платежного поручения плательщика. Возможность установления в названном порядке более длительного срока, нежели предусмотренный законодательством и изданными в соответствии с ним банковскими правилами, исключается. Данное положение служит препятствием для давления на владельца счета со стороны банка, являющегося более сильной стороной в обязательствах, связанных с договором банковского счета.

Правила, регулирующие расчеты платежными поручениями, применяются не только в отношениях между банком и владельцем счета в этом банке. Поручение о переводе денежных средств может быть принято банком и от лица, с которым отсутствуют договорные отношения банковского счета. Однако и в этом случае исполнение такого платежного поручения должно подчиняться правилам, определенным § 2 гл. 46 ГК, если иное не предусмотрено законом или банковскими правилами или не будет противоречить существу этих отношений (п. 2 ст. 863 ГК).

Необходимым условием принятия банком платежного поручения о переводе денежных средств к исполнению является его соответствие требованиям, предъявляемым к содержанию и форме платежного поручения. Такие требования устанавливаются законом и изданными в соответствии с ним банковскими правилами. Согласно Федеральному закону "О Центральном банке Российской Федерации (Банке России)" (ст. 80) правила, формы и стандарты осуществления безналичных расчетов устанавливаются Банком России. Таким образом, в настоящее время предъявляемые в банк платежные поручения должны соответствовать Положению о безналичных расчетах в Российской Федерации, утвержденному Центральным банком РФ 9 июля 1992 г. с учетом изменений, внесенных письмом Банка России от 19 мая 1993 г. N 37 "О внесении изменений в Положение о безналичных расчетах в Российской Федерации".

Платежные поручения представляются в банк на бланке установленной формы и должны содержать:

- наименование расчетного документа;

- номер платежного поручения, число, месяц, год его выписки;

- номер банка плательщика, его наименование (или фирменное обозначение);

- наименование плательщика, номер его счета в банке;

- наименование получателя средств, номер его счета в банке;

- наименование банка получателя и его номер;

- назначение платежа;

- сумму платежа, обозначенную цифрами и прописью.

На первом экземпляре платежного поручения должны быть проставлены подписи представителей организации-плательщика и оттиск печати.

Платежные поручения принимаются банком к исполнению при наличии подписей, учиненных должностными лицами организаций, имеющими право подписи для совершения расчетно-денежных операций по счетам в банке. Что касается платежных поручений, выписанных индивидуальным предпринимателем, то они должны иметь подпись, указанную в карточке с образцом подписи, без оттиска печати.

Поручения принимаются от плательщика к исполнению только при наличии средств на его счете, если иное специально не оговорено между банком и владельцем счета.

При равномерных и постоянных взаимоотношениях между контрагентами по договору расчеты между ними могут осуществляться в порядке плановых платежей с использованием в расчетах платежных поручений.

В соответствии с п. 2 ст. 864 ГК банк имеет возможность уточнить содержание платежного поручения в случаях, когда оно не отвечает требованиям, предъявляемым к его содержанию и форме, путем направления плательщику запроса незамедлительно по получении от него платежного поручения. Предполагается, что срок для ответа плательщика на такой запрос банка будет установлен законом или банковскими правилами, а до этого момента следует исходить из того, что ответ должен быть дан плательщиком в разумный срок, продолжительность которого должна определяться исходя из места расположения владельца счета, наличия коммуникационных связей и других конкретных обстоятельств. В случае неполучения банком ответа на свой запрос в течение установленного (или разумного) срока банк получает право оставить платежное поручение без исполнения и возвратить его плательщику. Правда, иное может быть предусмотрено законом, установленными в соответствии с ним банковскими правилами или договором между банком и плательщиком.

2. Исполнение платежного поручения

Платежные поручения, полученные банком, должны исполняться в порядке очередности, установленной ст. 855 ГК (п. 3 ст. 864). В связи с этим необходимо подчеркнуть, что платежные поручения на перевод денежных средств контрагенту по договору относятся к платежным документам, которые при недостаточности денежных средств на счете плательщика для удовлетворения всех предъявляемых к нему требований исполняются банком в пятую очередь после списания средств в целях удовлетворения требований по исполнительным листам судов и платежных документов предыдущих очередей.

Исполнение платежного поручения плательщика состоит в том, что принявший его банк обязан перечислить указанную в поручении сумму банку, в котором открыт счет получателя (также указанный в платежном поручении) для зачисления на счет получателя средств в установленный срок (ст. 865 ГК).

Именно таким образом осуществляется исполнение платежного поручения плательщика в ситуации, когда банки, обслуживающие плательщика и получателя средств, связаны корреспондентскими отношениями. В остальных случаях получивший платежное поручение плательщика банк вправе привлечь другие банки для выполнения операций по перечислению денежных средств на счет, указанный в платежном поручении клиента. Из этого следует, что банк плательщика может по своему усмотрению выбрать оптимальную структуру отношений, связанных с банковским переводом.

Закон установил обязанность банка незамедлительно информировать плательщика по его требованию об исполнении платежного поручения (п. 3 ст. 865 ГК). Порядок оформления и содержание извещения банка об исполнении платежного поручения плательщика должны быть определены законом или изданными в соответствии с ним банковскими правилами. Однако уже сейчас стороны не лишены возможности решать этот вопрос в соответствующем договоре банковского счета. Неисполнение банком обязанности информировать плательщика об исполнении его поручения считается нарушением договорных обязательств и влечет применение к нему мер гражданско-правовой ответственности.

3. Ответственность за неисполнение или ненадлежащее исполнение платежного поручения

В случае неисполнения или ненадлежащего исполнения поручения клиента банк несет ответственность по основаниям и в размерах, которые предусмотрены в гл. 25 ГК (п. 1 ст. 866 ГК). Это означает, что в случае неисполнения или ненадлежащего исполнения платежного поручения клиента банк, выступающий в роли должника по обязательству, возникшему из этого поручения, обязан возместить клиенту (кредитору) все причиненные этим убытки, определяемые в соответствии с правилами, предусмотренными ст. 15 ГК (ст. 393 ГК).

В случаях, когда неисполнение или ненадлежащее исполнение платежного поручения имело место в связи с нарушением правил совершения расчетных операций банком, привлеченным для исполнения расчетных операций, ответственность может быть возложена судом непосредственно на виновный банк (п. 2 ст. 866 ГК). Данная норма может быть расценена как предусмотренное законом положение, допускающее, что ответственность несет являющееся непосредственным исполнителем обязательства третье лицо. И в этом смысле указанная норма полностью корреспондирует норме, содержащейся в ст. 403 ГК.

Должен ли банк, принявший платежное поручение, отвечать за действия банка, обслуживающего получателя средств, по незачислению или несвоевременному их зачислению на его банковский счет? Будет ли он в этом случае считаться исполнившим свое денежное обязательство? При ответе на эти вопросы необходимо исходить из того, что местом исполнения денежного обязательства признается место нахождения кредитора (ст. 316 ГК), т.е. в данном случае место нахождения его денежных средств, каковым является банк, обслуживающий кредитора. Кредитор имеет права требования к этому банку, вытекающие из договора банковского счета, в том числе и право требования своевременного зачисления поступивших в его адрес денежных средств на банковский счет, открытый в указанном банке. Неисполнение либо ненадлежащее исполнение банком своих обязанностей по зачислению на банковский счет клиента поступивших ему денежных средств влечет применение ответственности, в том числе и в форме возмещения причиненных убытков. На должника (плательщика) по основному денежному обязательству не может быть возложен риск, связанный с выбором кредитором банка, обслуживающего последнего. Поэтому такое денежное обязательство должно считаться исполненным с момента зачисления денежных средств на корреспондентский счет банка, обслуживающего кредитора (получателя денежных средств). Соответственно и ответственность банка, принявшего от плательщика платежное поручение, должна быть ограничена моментом поступления денежных средств на корреспондентский счет банка, обслуживающего получателя денежных средств.

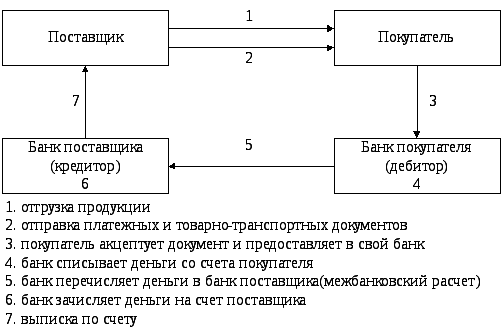

- Расчеты по аккредитиву.

Аккредитив представляет собой форму безналичных расчетов в Российской Федерации.

Аккредитив - это поручение банка плательщика банку получателя средств производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении.

Важной особенностью при расчетах аккредитивами является то, что банки имеют дело только с документами, но не с товарами, которые эти документы представляют.

Преимущества аккредитива

Преимущества аккредитива заключаются в следующем:

- гарантированное получение всей суммы от покупателя в адрес поставщика;

- контроль со стороны банка соблюдения условий поставки и условий аккредитива;

- неотвлечение, как правило, средств из хозяйственного оборота;

- полный и гарантированный возврат денег покупателю в случае отмены сделки;

- юридическая ответственность кредитных организаций за законность сделок, в которых применяется аккредитив.

Стороны, участвующие в расчетах

В соответствии Гражданским кодексом РФ в расчетах по аккредитиву участвуют четыре субъекта.

Во-первых, это плательщик, который при помощи открытия аккредитива исполняет обязательства перед своим кредитором.

Во-вторых, это непосредственно банк-эмитент, который и открывает аккредитив плательщику.

Банк-эмитент вправе самостоятельно произвести платежи, причитающиеся к оплате, акцептовать или учесть переводной вексель или поручить исполняющему банку (третий участник схемы) выполнить указанные обязательства.

Заключительным участником аккредитивной операции является получатель платежа.

Обязательные условия договора при расчетах по аккредитиву

Использование аккредитива в расчетах должно быть прописано в договоре между продавцом и покупателем.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются:

- наименование банка-эмитента;

- наименование банка, обслуживающего получателя средств;

- наименование получателя средств;

- сумма аккредитива;

- вид аккредитива;

- способ извещения получателя средств об открытии аккредитива;

- способ извещения плательщика о номере счета для депонирования средств, открытого исполняющим банком;

- полный перечень и точная характеристика документов, предоставляемых получателем средств;

- сроки действия аккредитива, предоставления документов, подтверждающих поставку товаров (выполнение работ, оказание услуг), и требования к оформлению указанных документов;

- условие оплаты (с акцептом или без акцепта);

- ответственность за неисполнение (ненадлежащее исполнение) обязательств.

Кроме того, в договоре могут быть отражены условия, касающиеся порядка расчетов по аккредитиву.

Обязательные реквизиты аккредитива

В аккредитиве в обязательном порядке должны быть указаны следующие реквизиты:

- дата и номер аккредитива;

- сумма аккредитива;

- реквизиты плательщика, получателя, исполняющего банка и банка-эмитента;

- вид аккредитива;

- срок действия аккредитива;

- способ исполнения аккредитива;

- перечень документов и требования к ним, представляемых получателем средств;

- назначение платежа;

- срок представления документов;

- необходимость подтверждения (при наличии);

- порядок оплаты комиссионного вознаграждения банков;

- в аккредитиве может быть указана иная информация.

Виды аккредитивов

Существуют следующие виды аккредитивов

- Отзывный аккредитив

Аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его, или его условия могут быть изменены без уведомления продавца.

- Безотзывный аккредитив

Не может быть отозван (аннулирован) и его условия не могут быть изменены без согласия заинтересованных сторон.

- Аккредитив с красной оговоркой

Аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платеж на оговоренную сумму до представления торговых документов.

- Переводной аккредитив

Продавец, не являющийся поставщиком всей партии товаров, передает свои права на получение средств полностью или частично третьим лицам и дает соответствующие указания исполняющему банку.

- Аккредитив покрытый (депонированный)

Аккредитив, при открытии которого банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

- Аккредитив подтвержденный

Аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтвержденный аккредитив.

- Гарантийный (резервный) аккредитив

Представляет собой гарантию обеспечения платежа, если покупатель по резервному аккредитиву не выполняет своих обязательств по контракту.

- Аккредитив циркулярный

Аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках - корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Револьверный (возобновляемый) аккредитив

Применяется при регулярных поставках товара. Сумма аккредитива по мере выплат автоматически пополняется в рамках установленного общего лимита и срока действия аккредитива.

- Кумулятивный аккредитив

Приказодателю разрешается неистраченную сумму денег текущего аккредитива приплюсовать к сумме нового, который открывается в том же самом банке, в то время как при ином аккредитиве неистраченная сумма возвращается банку-эмитенту для начисления на текущий счет приказодателя.

Порядок расчета по аккредитиву

- заключение договора (контракта) о поставке товара;

- поручение покупателя на открытие аккредитива банку-эмитенту;

- открытие аккредитива;

- уведомление об открытии аккредитива от банка-эмитента авизующему банку;

- отгрузка (поставка) товара;

- передача отгрузочных документов от продавца авизующему банку;

- пересылка документов и требования от авизующего банка банку-эмитенту;

- снятие денежных средств со счета покупателя;

- перечисление денег от банка-эмитента исполняющему банку;

- передача документов покупателю;

- зачисление денег на счет продавца.

- Вексельная форма расчетов.

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

ВЕКСЕЛЬ — это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника ^ уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные.

ПРОСТОЙ ВЕКСЕЛЬ (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской.

ПЕРЕВОДНЫЙ ВЕКСЕЛЬ (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель. плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) — получатель платежа по векселю.

Переводный вексель обязательно должен быть акцептован плательщиком (трассатом), и только после этого он приобретает силу исполнительного документа. Акцептант переводного векселя, так же как векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок. АКЦЕПТ отмечается в левой части лицевой стороны векселя и выражается словами «акцептован, принят, заплачу» и т.п. с обязательным проставлением подписи плательщика.

Вексель является строго формальным документом. Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них лишает вексель юридической силы.

К обязательным вексельным реквизитам относятся:

вексельная метка, т.е. обозначение документа словом «вексель», выраженное на том же языке, на котором написан документ:

место и время составления векселя (день, месяц и год составления);

обещание уплатить определенную денежную сумму;

указание денежной суммы цифрами и прописью (исправления не допускаются): срок платежа; место платежа;

наименование того, кому или по приказу кого должен быть совершен платеж;

подпись векселедателя — представляется им собственноручно рукописным путем.

В отличие от простого векселя, где плательщиком является ВЕКСЕЛЕДАТЕЛЬ, в переводном векселе плательщиком является особое лицо — ТРАССАТ. Наименование последнего является дополнительным обязательным реквизитом переводного векселя. Обычно обозначение плательщика (трассата) производится проставлением названного лица в левом нижнем углу на лицевой стороне векселя. Вместо слов «обязуюсь оплатить», как это имеется в простом векселе, в переводном записывается приказ уплатить: «заплатите», «платите».

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля). Такое поручительство дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждого другого обязанного по векселю лица.

АВАЛЬ оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана банком гарантия, место и дата выдачи, проставляются подпись двух первых должностных лиц банка и его печать. Авалированные банком векселя приходуются по его внебалансовому счету № 9925 «Гарантии, поручительства, выданные банком».

Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Авалирование векселей повышает их надежность, способствует развитию вексельного обращения.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи (ИНДОССАМЕНТА). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: «платите приказу» или «платите вместо меня (нас)» с указанием того, к кому переходит платеж.

Лицо, передающее вексель по индоссаменту, называется ИНДОССАНТОМ. Лицо, получающее вексель по индоссаменту, — ИНДОССАТОМ. К индоссату переходят все права и обязательства по векселю. Закон предусматривает, что все зачеркнутые индоссаменты считаются ненаписанными и не имеют юридической силы. По векселю, оформленному передаточными надписями, все участвующие в нем лица несут солидарную ответственность за платежи. Возможность индоссирования векселей должна расширить границы их использования, превратить вексель из простого орудия оформления коммерческого кредита в кредитное орудие обращения, обслуживающее реализацию товаров и услуг.

Все передаточные надписи па векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Срок платежа по векселю является обязательным реквизитом, и его отсутствие делает вексель недействительным.

Установление сроков платежа аналогично, как и в предыдущем способе. Вместе с тем этот способ платежа более удобен плательщику, так как дает ему возможность подготовиться к платежу. Отсчет срока платежа начинается от дня предъявления векселя к платежу.

Вексельная форма расчетов предполагает обязательное ее участие в организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т.е. выполнение ими поручении векселедержателей по получению платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка со словами: «для получения платежа» или «на инкассо». Инкассируя вексель, банк берет на себя ответственность по предъявлению векселя в срок плательщику и по получению причитающегося по нему платежа. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

За выполнение поручения по инкассированию векселей банк получает от клиента комиссионное вознаграждение в виде процента с полученной суммы платежа. Кроме того, банк взимает с клиента все расходы. связанные с отсылкой и присылкой документов, а также расходы, связанные с опротестованием векселя в случае несогласия плательщика платить по данному векселю или в случае его неплатежеспособности.

Комиссионное и иное вознаграждение банка за обслуживание вексельного оборота отражается в банковском учете по кредиту счета № 960 «Операционные и разные доходы».

Протест векселя является публичным актом нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Вексель, не оплаченный в установленный срок, предъявляется нотариальной конторе с описью, которая содержит следующие данные:

подробное наименование и адрес векселедателя, чей вексель подлежит протесту;

срок платежа по векселю;

сумма платежа;

подробное наименование всех индоссантов векселя и их адреса; причина протеста;

название банка, от имени которого совершается протест.

Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то этот вексель возвращается плательщику с надписью о получении платежа.

Если на требование нотариальной конторы произвести платеже по векселю плательщик отвечает отказом, нотариусом составляется акт о протесте векселя в неплатеже.

Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать).

После ее завершения процедуры протеста вексель через банк возвращается векселедержателю, который получает праве) на взыскание суммы платежа по векселю в судебною порядке. Причем, если на векселе были сделаны индоссаменты, последний векселедержатель, который не получил платеж, может предъявить иск к любому индоссанту. Для предъявления векселедержателем иска установлены сроки вексельной давности, которые различии в зависимости от характера ответственности каждого участника векселя:

к акцептанту переводного векселя — 3 года;

к векселедателю простого векселя или индоссанту переводного векселя — 1 год;

для исковых требований индоссантов друг к другу -6 месяцев.

Операции по инкассированию банками векселей выгодны как для клиентов, так и для самого банка. Так, клиент освобождается от необходимости следить за сроками предъявления векселей к платежу, а сам процесс получения платежа становится для него более быстрым, дешевым, надежным.

Для банка — это один из источников получения прибыли. Кроме того, в процессе совершения инкассовых операций на корреспондентском счете коммерческого банка сосредоточиваются значительные средства, которые он может пустить в оборот.

- Порядок организации безналичных расчетов между юридическими лицами.

Основу проведения безналичных расчетов составляет расчетно-денежная документация. Конкретное применение тех или иных документов определяется формой безналичных расчетов. Расчетные документы должны соответствовать требованиям установленных стандартов. Порядок их оформления регламентирует Положение о безналичных расчетах в РФ, которое предусматривает единый документооборот в банке. При безналичных расчетах применяются формы, основанные на следующих основных расчетных документах:

- инкассо;

- платежные поручения;

- платежные требования - поручения;

- чеки;

- аккредитивы.

Безналичные расчеты могут быть также организованы с использованием векселя и пластиковой карточки.

Помимо форм расчетов можно говорить о способах и видах платежа. Выделяют следующие способы платежа:

- перечисление денежных средств расчетных и других счетов плательщиков на счета получателей;

- зачет взаимных требований плательщиков и получателей с перечислением на соответствующие счета участников лишь незачтенной суммы;

- гарантированный платеж получателя, который может осуществляться банком из средств специально созданного депозита плательщика, а также без такового.

По видам выделяют следующие платежи:

- полной суммой;

- частями;

- по сальдо взаимных требований.

Платежное поручение представляет собой поручение юридического лица обслуживающему его банку о перечислении определенной суммы денег со своего счета. Плательщик представляет в банк поручение на бланке установленной формы. Платежное поручение принимается от владельца счета только при наличии средств на его счете. Если в условиях договора предусмотрен овердрафт, то платежные поручения принимаются в пределах установленного размера дебетового сальдо.

При равномерных и постоянных поставках между поставщиком и покупателем расчеты между ними могут осуществляться в порядке плановых платежей на основании соглашений с использованием в расчетах платежных поручений.

С применением указанной формы расчетов плательщик на основании надлежаще исполненного получателем средств основного обязательства (предоставления товаров, выполнения работ, оказания услуг) заполняет платежное поручение о перечислении определенной денежной суммы и направляет его в обслуживающий банк, который производит списание указанных средств со счета плательщика, и на основании которого обслуживающим получателя банком производится зачисление данной суммы на счет своего клиента.

Платежными поручениями могут производиться:

- перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

- перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

- перечисления денежных средств с целью возврата (размещения кредитов (займов), депозитов и уплаты процентов по ним;

Использование платежных поручений означает, что банк берет на себя обязанность по поручению плательщика за счет средств, находящихся на его счете, перевести определенную сумму на счет указанного плательщиком лица в этом или ином банке в срок, закрепленный законом и в соответствии с ним.

Использование в качестве формы расчетов платежных поручений наиболее соответствует интересам плательщика. Платежные поручения используются во всех случаях, когда условиями договора предусмотрена предоплата. Вместе с тем действующее законодательство не запрещает проведения расчетов

Расчеты платежными поручениями:

1 - покупатель представляет в банк платежное поручение в 4 экземплярах и получает назад четвертый экземпляр в качестве расписки банка;

2 - банк покупателя на основании первого экземпляра платежного поручения списывает денежные средства с расчетного счета покупателя;

3 - банк покупателя направляет в банк продавца два экземпляра платежного поручения;

4 - банк продавца, используя второй экземпляр платежного поручения, зачисляет денежные средства на расчетный счет продавца;

5 - банки выдают своим клиентам выписки с расчетных счетов.

Счета бухгалтерского учета:

30109 - корреспондентские счета кредитных организаций - корреспондентов;

30110 - корреспондентские счета в кредитных организациях - корреспондентов;

40702 - коммерческие предприятия.

После отгрузки товаров, выполнения работ, оказания услуг. Преимуществом данной формы служит также и то, что простая схема осуществления расчетов в соответствии с ее требованиями предполагает высокую скорость производства платежа.

Платежное поручение выполняется на бланке формы №0401060 Общероссийского классификатора управленческой документации ОК 011-93 (класс «Унифицированная система банковской документации»). В число обязательных реквизитов платежного поручения включаются следующие: идентификационные номера налогоплательщика самого плательщика и получателя средств, наименования и номера счета в кредитной организации; наименования и местонахождение кредитных организаций, их банковские идентификационные коды и номера счетов для проведения расчетных операций.

Платежные поручения действительны в течении 10 дней со дня выписки (не включая дня выписки). Принимаются к исполнению платежные поручения только при наличии денежных средств на счете, если иное (например, возможность предоставления кредитной организацией кредита) не оговорено между банком и владельцем счета.

При отсутствии денежных средств на счете плательщика, а также, если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку по внебалансовому счету №90902 «Расчетные документы, не оплаченные в срок» и оплачиваются по мере поступления средств.

Согласно требованиям п.п.1, 2 ст. 864 ГК РФ, содержание платежного поручения и предоставляемых вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами. При несоответствии платежного поручения подобным правилам банк может уточнить содержание поручения.

Такой запрос должен быть сделан плательщику незамедлительно для получения поручения. При неполучении ответа в срок банк может оставить поручение без исполнения и возвратить его плательщику, если иное не предусмотрено договором между банком и плательщиком.

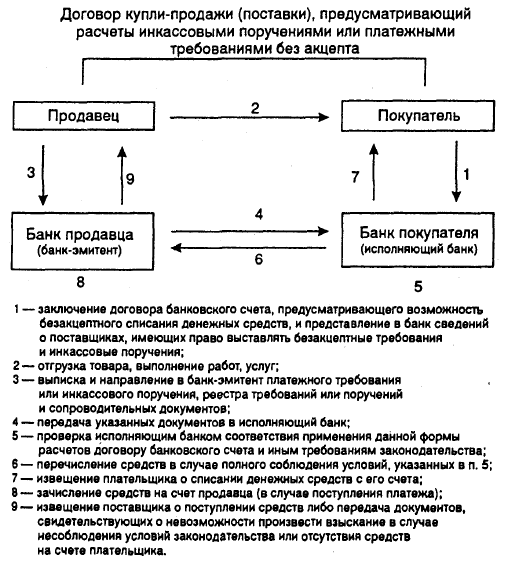

Статья 2 Унифицированных правил по инкассо, действующих в редакции 1995 года (публикация Международной торговой палаты №522) гласит, что «инкассо означает операцию, осуществляемую банками на основании полученных инструкций в форме инкассового поручения с документами с целью получить платеж или акцепт, выдать документы против платежа или акцепта либо на других условиях».

Осуществление расчетов посредством инкассо возможно с использованием платежных требований, оплачиваемых как с акцептом, так и без акцепта плательщика и инкассовых поручений.

Инкассовые поручения выставляются государственными органами - налоговыми инспекциями, народными и арбитражными судами. Инкассовые поручения регистрируются в специальном журнале и исполняются в течение трех дней.

В случае отказа от оплаты инкассового поручения ответ должен быть направлен орган, выставивший его, в течение трех дней. Если на счете клиента не хватает средств для перевода по инкассовому поручению, оно оплачивается частично, и по мере поступления денег на счет инкассовое поручение оплачивается полностью.

В платежном требовании указываются наименование товара, выполненных работ, оказанных услуг номера, даты и суммы товарных документов, договоров, способ отправления. Дата отгрузки, номера транспортных документов, грузоотправитель, грузополучатель, НДС. Платежные требования выписываются на бланках установленной формы Общероссийского классификатора управленческой документации ОК 011 - 93 (класс «Унифицированная система банковской документации»), №0401061.

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщика в бесспорном порядке.

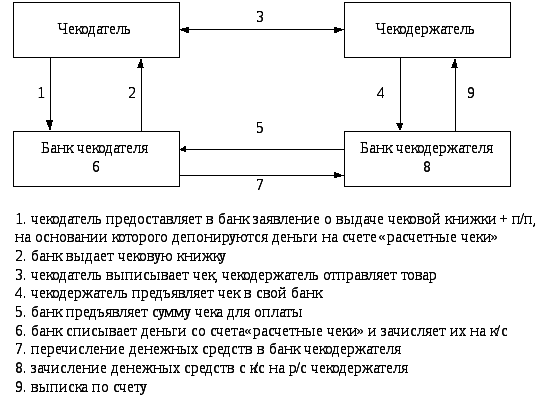

Чек - это письменное поручение чекодателя обслуживающему его банку перечислить определенную сумму денег с его счета на счет получателя средств (чекодержателя). Согласно ст.877 ГК РФ чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Расчеты чеками являются самой удобной формой расчетов, особенно в случаях, когда плательщик не желает производить оплату до получения товара, а поставщик не намерен передавать товар до получения гарантий платежа, а также в случаях, когда изначально не известен продавец.

Следует отметить, что когда поставщик и покупатель являются клиентами одного банковского учреждения, особых сложностей при непосредственном осуществлении между ними расчетов не возникает, тогда как в ситуации, когда вышеуказанные лица обслуживаются разными банками, применяются правила осуществления межбанковских расчетов.

Использование чековой формы расчетов имеет ряд особенностей, в частности: чек, согласно действующему законодательству, является ценной бумагой по своей правовой природе, то есть документом, удостоверяющим (при соблюдении установленной формы, а также обязательных реквизитов) имущественные права, осуществление или передача которых возможны лишь при его предъявлении;

Расчет чеками с депонированием средств:

1 - предоставление покупателем заявления на получение чековой книжки;

2 - списание средств с расчетного счета и депонирование их на отдельном счете;

3 - выдача покупателю чековой книжки;

4 - перечисление банком плательщика средств с корреспондентского счета на специальный счет расчета чеками;

5 - пересылка в РКЦ платежного поручения о перечислении средств с корреспондентского счета на специальный счет расчета чеками;

6 - проводка в РКЦ с корреспондентского счета банка плательщика на специальный счет расчета чеками;

7 - отгрузка продукции продавцом;

8 - покупатель выдает чек продавцу;

9 - продавец предъявляет чек для оплаты в РКЦ;

10 - банк продавца предъявляет чек для оплаты в РКЦ;

11 - РКЦ зачисляет средства на корреспондентский счет банка продавца;

12 - РКЦ сообщает банкам о проведении операции;

13 - банк продавца зачисляет средства на расчетный счет продавца;

14 - банк покупателя списывает сумму по чеку со счета депонированных сумм.

Счета бухгалтерского учета:

30101 - корреспондентские счета кредитных организаций в ЦБ (пассивный);

30102 - корреспондентские счета кредитных организаций в ЦБ (активный);

30205 - счета банков для расчета чеками;

30206 - средства банков, внесенные для расчетов чеками;

40702 - коммерческие предприятия;

40903 - расчетные чеки.

Особенностью является и тот факт, что способностью являться реальным плательщиком по чеку наделены исключительно банковские учреждения либо иные кредитные организации, имеющие лицензию на занятие банковской деятельностью;

Чек оплачивается за счет денежных средств чекодателя;

Плательщик по чеку должен удостовериться всеми доступными ему способами в подлинности чека. Порядок возмещения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством;

В настоящее время сфера применения чека существенно ограничена. Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями, однако подобные чеки не принимаются для расчетов через подразделения расчетной сети Банка России. В случае, когда сфера обращения чеков ограничивается кредитной организацией и ее клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между кредитной организацией и клиентом. Кроме того, подобные чеки могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами; межбанковских соглашений о расчетах чеками; в соответствии с внутрибанковскими правилами проведения операций с чеками.

Межбанковское соглашение о расчетах чеками может предусматривать:

- условия обращения чеков при осуществлении расчетов;

- порядок открытия и ведения счетов, на которых учитываются операции с чеками;

- состав, способы и сроки передачи информации, связанной с обращением чеков;

- порядок подкрепления счетов кредитных организаций - участников расчетов;

- обязательства и ответственность кредитных организаций - участников расчетов.

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

- форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

- срок предъявления чека к оплате;

- условия оплаты чеков;

- ведение и состав операций по чекообороту;

- бухгалтерское оформление операций с чеками;

- порядок архивации чеков.

Чек удобен для расчетов в случаях, когда плательщик не желает отдавать деньги до получения товара, а поставщик не хочет передать товар до получения гарантий платежа. Кроме того, при расчетах чеками поставщик полностью может обезопасить себя от сомнений по поводу сроков расчета с покупателями и сроков оплаты. Чек удобен также при расчетах во всех случаях, когда изначально неизвестен продавец.

Покрытием чека в банке чекодателя могут быть:

- средства, депонированные чекодателем на отдельном счете;

- средства на соответствующем счете чекодателя, но не выше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков.

В последнем случае банк может гарантировать чекодателю при временном отсутствии средств на его счете оплату чеков за счет банка.

Для получения чеков предприятие предоставляет в банк заявление за подписью уполномоченных лиц и с оттиском печати. Чек может быть предъявлен к оплате в течение 10 дней (без учета дня его выдачи).

Вместе с чеками банк обязан выдать клиенту идентификационную карточку, которая должна содержать на лицевой стороне:

- наименование банка и его местонахождение;

- имя юридического лица;

- подпись чекодателя;

- номер счета для чекодателя.

Банки сдают чеки в РКЦ, если плательщиками являются другие банки. Банки производят списание средств со счета чекодателя на основании поступивших из РКЦ реестра чеков. Сами чеки остаются на хранении в РКЦ.

Предприятие, принимающее к оплате чек, обязано проверить:

- не превышает ли сумма чека лимитов, проставленных на оборотной стороне чека и в чековой карточке;

- соответствие счета чекодателя в чеке и карточке;

- сравнить подписи в чековой карточке и в чеке в момент его заполнения.

В случае утери чеков предприятие должно подать в банк, выдавший чеки, заявление, в котором указываются номера уже использованных чеков.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Если банк-эмитент по поручению плательщика переводит средства в другой банк - банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет № 40901 «Аккредитивы к оплате».

Могут открываться следующие виды аккредитивов:

- покрытые (депонированные) или непокрытые (гарантированные);

- отзывные или безотзывные.

Покрытыми считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка поставщика (исполняющий банк) на отдельный балансовый счет «Аккредитивы к оплате» на весь срок действия обязательств банка-эмитента.

Аналогичный внебалансовый учет ведется в банке продавца. Расчет непокрытыми (гарантированными) аккредитивами характеризуется тем, что в банке продавца не будет происходить депонирование на счете № 40901, а при выполнении условий аккредитива перечисление средств на расчетный счет получателя будет происходить с корреспондентского счета банка покупателя.

При установлении корреспондентских отношений между банками плательщика и поставщика непокрытый аккредитив может открываться в исполняющем банке путем предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента. В этом случае депонирование суммы по аккредитиву происходит в банке плательщика на счете №40901 «Аккредитивы к оплате».

Расчет покрытым аккредитивом:

1 - представление покупателем заявления на аккредитив;

2 - списание средств с расчетного счета покупателя;

3 - помещение аккредитива на внебалансовый счет 90907;

4 - извещение банка продавца об открытии аккредитива;

5 - депонирование в банке продавца средств, поступивших по аккредитиву;

6 - извещение продавца об открытии аккредитива;

7 - отгрузка продукции продавцом;

8 - передача реестра счетов и товарно-сопроводительных документов в банк продавца;

9 - зачисление денежных средств на расчетный счет продавца;

10 - извещение банка покупателя об оплате, передача реестра счетов и товарно-сопроводительных документов;

11 - списание аккредитива с внебалансового счета;

12 - передача покупателю товарно-транспортных документов, оплаченных аккредитивом.

Счета бухгалтерского учета:

30109 - корреспондентские счета кредитных организаций - корреспондентов;

30110 - корреспондентские счета в кредитных организациях - корреспондентах;

40702 - коммерческие предприятия;

40901 - аккредитивы к оплате;

90907 - выставленные аккредитивы для расчета с резидентами;

99999 - счет для корреспонденции с активными счетами при двойной записи.

Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком.

Безотзывной аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт.

Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива. Аккредитив может быть предназначен для использования только одним поставщиком. Аккредитив может быть предоставлен на срок до 15 дней. Для продления срока действия аккредитива банк - эмитент должен предоставить в банк - исполнитель заявление на продление срока действия аккредитива. Для получения средств по аккредитиву поставщик должен предоставить счета об отгрузке и другие документы, предусмотренные в условиях аккредитива, в банк - исполнитель до истечения срока действия аккредитива. Выплаты с аккредитива наличными деньгами не допускаются.

- Расчеты по инкассо.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк берет на себя обязательства по получению от плательщика платежа на основании представленных на инкассо документов. Суть указанной операции заключается в том, что распоряжение о списании средств со счета плательщика оформляется не самим плательщиком, а получателем в рамках предоставленного ему права.

Расчеты по инкассо могут осуществляться с акцептом, т. е. когда плательщик подтверждает представленные в его банк документы на списание денежных средств, так и без акцепта, в случаях, установленных законодательством (как правило, это относится к списанию по исполнительным и приравненным к ним документам).

В современной практике инкассовая форма расчетов осуществляется на основании платежных требований и инкассовых поручений. Указанные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя.

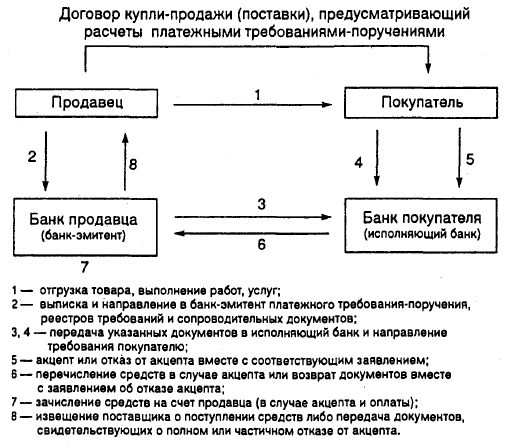

Платежное требование-поручение используется, как правило, в коммерческом обороте и представляет собой расчетный документ, который содержит требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Расчеты платежными требованиями-поручениями могут осуществляться с акцептом или без акцепта плательщика. При расчетах между коммерческими организациями платежные требования без акцепта используются только в случае, если данное условие установлено основным договором между контрагентами, а также при наличии в договоре банковского счета между плательщиком и своим банком условия о возможности безакцептного списания денежных средств. В хозяйственной практике между коммерческими организациями безакцептные платежные требования используются достаточно редко, в основном расчеты осуществляютсяплатежными требованиями, оплачиваемыми с акцептом плательщика.

Платежные требования предоставляются в банк получателяна бланке установленной формы. Кроме основных реквизитов платежных документов, указанных ранее, платежное требование должно содержать:

• условие оплаты (с акцептом или без);

• срок для акцепта (срок определяется контрагентами по основному договору, но не должен быть менее пяти рабочих дней);

• дата отсылки (вручения) плательщику предусмотренных основным договором документов, свидетельствующих о выполнении поставщиком условий договора;

• наименование товара, работ, услуг, реквизиты основного хозяйственного договора.

Принимающий платежные требования банк получателя (банк-эмитент) осуществляет проверку соответствия платежного требования установленной форме, соответствие подписей и печати получателя, а также полноты заполнения всех указанных на бланке реквизитов. В случае соблюдения всех правил два экземпляра платежного требования с реестром платежных требований (перечень требований по данному платежу и их основные реквизиты) передаются в банк плательщика (исполняющий банк). Поступившие в исполняющий банк платежные требования проверяются на соответствие условий данной формы расчетов условиями договора между банком и плательщиком.

При расчетах платежными требованиями с акцептом один экземпляр требования передается для акцепта плательщику.

Акцепт платежного требования может быть произведен плательщиком до истечения срока акцепта путем предоставления в банк соответствующего заявления с печатью и подписями соответствующих должностных лиц. В этом случае на основании указанных в требовании реквизитов исполняющий банк производит списание средств со счета плательщика.

Если плательщик отказывается от акцепта полностью или частично, то им в исполняющий банк представляется специальное заявление в трех экземплярах, в котором указываются мотивы отказа с обязательной ссылкой на условия договора или нормы права. В частности, это может быть несоответствие применяемой формы расчетов условиям заключенного основного договора. При полном отказе от акцепта платежные требования и заявление плательщика об отказе с соответствующими отметками исполняющего банка возвращаются в банк-эмитент для последующей передачи получателю. В случае частичного акцепта в платежном требовании обводится первоначальная сумма и рядом проставляется цифрами и прописью сумма, подлежащая к оплате. Заявление о частичном отказе вместе с одним экземпляром платежного требования служат основанием для списания денежных средств со счета плательщика. Второй экземпляр заявления направляется в банк-эмитент для выдачи получателю средств. Все возникающие между плательщиком и получателем разногласия разрешаются в законодательно установленном порядке.

При неполучении исполняющим банком в установленный срок отказа от акцепта платежное требование считается акцептованным, и на основании указанных в нем реквизитов исполняющий банк осуществляет платеж.

Схема расчетов с использованием платежных требований-поручений, подлежащих акцепту плательщика

Если поставщик представляет в банк-эмитент платежное требование, в котором указано, что оплата по нему производится без акцепта получателя, то в требовании делается указание на пункт основного договора, в котором предусмотрено следующее условие. Безакцептное списание по хозяйственным договорам требует соответствующего указания такой возможности в договоре банковского счета. Кроме того, плательщик при заключении хозяйственного договора представляет в обслуживающий его банк сведения о кредиторах (получателях), которые имеют право выставлять платежные требования на списание денежных средств в безакцептном порядке, а также на основании каких хозяйственных договоров может быть произведено указанное списание. В случае, если условия о безакцептном списании средств нет в договоре банковского счета либо плательщик не представил в банк сведения о получателях средств, платежное требование оплачивается в порядке предварительного акцепта. При безакцептном списании средств в случае соблюдения исполняющим банком всех требований законодательства последним возражения плательщика по поводу списания не принимаются.

Инкассовые расчеты могут осуществляться также и на основании инкассовых поручений. В соответствии с действующим законодательством списание денежных средств по инкассовым поручениям производится только в бесспорном порядке.

Положением о безналичных расчетах предусмотрены случаи применения инкассовых поручений, а именно:

• в случаях, когда бесспорный порядок взыскания установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

• при взыскании по исполнительным листам.

Инкассовые поручения могут применяться и при расчетах между коммерческими организациями, если условия основного договора, а также договоров банковского счета содержат такую возможность. В данном случае порядок документооборота аналогичен документообороту при использовании платежных требований-поручений без акцепта. Однако в сложившейся практике расчеты с использованием инкассовых поручений применяются в основном для принудительного взыскания денежных средств соответствующими государственными контролирующими органами.

- Чековая форма расчетов.

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю (Ст. 877 ГК)

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя ("Положение о безналичных расчетах в Российской Федерации" от 03.10.2002 N 2-П)

Чек оплачивается плательщиком за счет денежных средств чекодателя.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Представление чека в банк, обслуживающий чекодержателя, для получения платежа считается предъявлением чека к оплате.

Бланки чеков являются бланками строгой отчетности и учитываются в банках на внебалансовом счете N 91207 "Бланки строгой отчетности".

Чековая книжка представляет собой небольшую брошюру, выполненную в виде сгруппированных чековых бланков. Обычно такие бланки имеют перфорированную линию отрыва наподобие отрывного календаря. Чековая книжка состоит из двух составляющих: талонов и чековых бланков. Чековый бланк – это собственно бланк, на котором владелец чековой книжки выписывает чеки, а талон – часть, которая остается в книжке после отрывания чекового бланка, проще говоря, его «корешок».

Чековые бланки изготовляются типографским способом, и, сгруппированный в чековой книжке, нумеруются. Форма чековых бланков (или, иначе, чековых формуляров) устанавливается в соответствии с законодательством и правилами банков. Чековая книжка изготавливается на специализированной бумаги наподобие денежной, и печатается сходным способом, поэтому чеки зачастую несколько похожи на купюры не только по виду бумаги, но и по дизайну, а также по имеющимся на них способах защиты от подделки – водяных знаков, голограмм и тому подобных средств защиты от копирования.

Чековая книжка бывает обыкновенная (то есть ограниченная возможностями лишь банковского счета владельца), и лимитированная, то есть содержащая в себе чеки на ограниченную, заранее определенную сумму. Обычно количество самих чеков также ограничено. Лимитированная чековая книжка действительна обычно в течение полугода, считая с даты ее выдачи. Чеки, содержащиеся в ней (лимитированные чеки), употребляются тогда, когда другие способы оплаты невозможны или очень затруднительны. Такие чеки обычно используют только как плату за услуги, поставки товаров и так далее.

Лимитированная чековая книжка может употребляться для расчетов с одним контрагентом, то есть универсальным расчетным средством она не является. Как уже говорилось, чековая книжка – средство распоряжения своим счетом в банке, но не простым, а чековым.

Чек должен содержать:

1) наименование "чек", включенное в текст документа;

2) поручение плательщику выплатить определенную денежную сумму;

3) наименование плательщика и указание счета, с которого должен быть произведен платеж;

4) указание валюты платежа;

5) указание даты и места составления чека;

6) подпись лица, выписавшего чек, - чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя.

Отсутствие в документе какого – либо из реквизитов лишает чек его силы.

Различают чеки именные, предъявительские и ордерные.

Именной чек выписывается на определенное лицо и не подлежит передаче.

Чек на предъявителя (предъявительский чек) передается от одного лица другому путем простого вручения.

Ордерный чек может передаваться посредством передаточной подписи (индоссамента). Индоссамент может быть именным, если в нем указано лицо, которому передается чек, и бланковым, если такое лицо не указано. Передача чека посредством индоссамента может быть совершена любому лицу. Число индоссаментов не ограничено.

Платеж по чеку может быть гарантирован полностью или частично посредством аваля, который проставляется на лицевой стороне чека с указанием, кем и на кого он выдан. Аваль — это дополнительная гарантия того, что платеж будет осуществлен.

С точки зрения инкассации (получения денег) чеки подразделяются на денежные и расчетные. Денежные чекиприменяются для выплаты держателю чека наличных денег в банке, расчетные чеки — для безналичных расчетов.

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

- форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

- перечень участников расчетов данными чеками;

- срок предъявления чеков к оплате;

- условия оплаты чеков;

- ведение расчетов и состав операций по чекообороту;