Упрощенная форма бухгалтерского учета

Содержание:

Введение

Актуальность выбранной темы курсовой работы обусловлена тем, что все экономические субъекты Российской Федерации обязаны вести бухгалтерский учет в соответствии с Федеральным законом от 06.12.2011 г. N 402-ФЗ «О бухгалтерском учете». Исключение составляют: индивидуальные предприниматели; лица, занимающиеся частной практикой; находящиеся на территории РФ филиалы, представительства иностранных организаций - в случае, если в соответствии с законодательством РФ о налогах и сборах они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения, либо физических показателей, характеризующих определенный вид предпринимательской деятельности согласно п. 2 ст. 6 Закона N 402-ФЗ.

Назначение всех форм ведения бухгалтерского учета одинаково, они предназначены для регистрации хозяйственных операций, группировки однородных данных и отражения их на счетах синтетического и аналитического учета, подсчета оборотов и сальдо на счетах, обобщения расчетов в балансе и отчетности. Поэтому признаками, отличающими одну форму бухгалтерского учета от другой, являются: содержание и форма применяемых регистров, взаимосвязь регистров синтетического и аналитического учета, последовательность и способы записей в учетные регистры. Традиционные же формы бухгалтерского учета характеризуются возможностью непрерывного контроля за процессом ведения бухгалтерского учета от записи в первичный документ до формирования отчетности, который осуществляется ответственными лицами. В электронной форме эта задача усложняется, поскольку процесс происходит неявно, внутри программы, и может даже усугубляться сбоями и ошибками в программе.

Форму ведения бухгалтерского учета предприятие выбирает самостоятельно, однако Президент России 2 ноября 2013 года подписал Федеральный закон № 292-ФЗ, которым предусмотрены поблажки в части бухгалтерского учета и бухгалтерской отчетности для малых предприятий и предпринимателей следовательно, представители малого бизнеса теперь без опасений могут вести бухгалтерский учет по упрощенным правилам.

Цель курсовой работы описать упрощенную форму бухгалтерского учета.

Для достижения поставленной цели необходимо рассмотреть ряд задач:

- рассмотреть сущность упрощенных способов ведения бухгалтерского учета;

- описать формы отчетности и налогообложения при упрощенной системе бухгалтерского учета.

1. Упрощенная форма бухгалтерского учета

1.1 Теоретические основы понятия упрощенной формы

Бухгалтерский учёт ведется в многочисленных регистрах.

Форма учёта представляют собой запись данных из первичных документов в учётные регистры.

При различных формах учёта по-разному сочетаются учетные регистры, последовательность, способы учётных записей, организация учётного процесса.

Различают следующие формы бухгалтерского учета:

- Простая форма бухгалтерского учёта.

- Упрощенная форма бухгалтерского учёта.

- Журнал-главная форма бухгалтерского учёта.

- Мемориально-ордерная форма бухгалтерского учёта.

- Журнально-ордерная форма бухгалтерского учёта.

- Автоматизированная форма учёта бухгалтерского учёта.

Формы бухгалтерского учёта постоянно развиваются и совершенствуются. Однако в течение отчетного года должна использоваться только одна выбранная форма. В настоящее время основными формами бухгалтерского учёта являются журнально-ордерная и автоматизированная. При выборе формы бухгалтерского учёта принимают во внимание следующие факторы:

- Размер предприятия.

- Структура управления.

- Особенности технологии производства.

- Внутренние и внешние информационные потоки.

- Профессиональная подготовка бухгалтеров.

- Уровень автоматизации бухгалтерского учёта.

Отличительными признаками формы бухгалтерского учета являются количество применяемых учетных регистров, их назначение, содержание, форма, вид, а также способ и последовательность занесения записей в учетные регистры. Кроме того, отличительными признаками форм учета является взаимосвязь хронологического и систематического, синтетического и аналитического учета.

С развитием вычислительной техники для обработки данных возникла автоматизированная форма бухгалтерского учета. Были разработаны как специальные программы по бухгалтерскому учету, так и стандартные программы финансовых вычислений, позволяющие формировать определенные отчетные формы и делать необходимые расчеты. Использование электронной формы бухгалтерского учета позволило в электронном виде регистрировать и хранить данные, выполнять арифметические операции и группировать их; формировать показатели для бухгалтерской отчетности.

Малым предприятиям с простым технологическим процессом производства продукции, выполнения работ, оказания услуг и имеющим незначительное количество хозяйственных операций рекомендована упрощенная форма бухгалтерского учета.

В соответствии с частью 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее - Закон № 402-ФЗ) субъекты малого предпринимательства вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность[1].

Условия, которым должны соответствовать юридические лица для их отнесения к субъектам малого предпринимательства, установлены в части 1 статьи 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее - Закон № 209-ФЗ):

1) суммарная доля участия РФ, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) не превышает 25 процентов, доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не превышает 25 процентов;

2) средняя численность работников за предшествующий календарный год не должна превышать 100 человек включительно;

3) выручка от реализации товаров (работ, услуг) без учета налога на добавленную стоимость или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации.

Предельные значения показателей, указанных в третьем условии, устанавливаются один раз в пять лет (ч. 2 ст. 4 Закона № 209-ФЗ).

В настоящее время предельное значение установлено только для выручки от реализации.

С 1 января 2013 года для признания экономического объекта субъектом малого предпринимательства выручка от реализации за предшествующий календарный год не должна превышать 400 млн.руб. (Постановление Правительства РФ от 09.02.2013 № 101).

Федеральным законом от 02.11.2013 № 292-ФЗ часть 4 статьи 6 Закона № 402-ФЗ[2] изложена в новой редакции, она дополнена положением о том, что наряду с субъектами малого предпринимательства и организациями, получившими статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ «Об инновационном центре „Сколково"» упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность имеют право применять также некоммерческие организации, за исключением:

- некоммерческих организаций, поступления денежных средств и иного имущества которых за предшествующий отчетный год превысили три миллиона рублей;

- коллегий адвокатов, адвокатских бюро, юридических консультаций, адвокатских палат, нотариальных палат;

- жилищных и жилищно-строительных кооперативов, кредитных потребительских кооперативов, сельскохозяйственных потребительских кооперативов;

- микрофинансовых организаций, обществ взаимного страхования;

- организаций государственного сектора, государственных корпораций, государственных компаний;

- политических партий, их региональных отделений или иных структурных подразделений;

- саморегулируемых организаций;

- некоммерческих организаций, включенных в предусмотренный пунктом 10 статьи 13.1 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях» реестр некоммерческих организаций, выполняющих функции иностранного агента[3].

Изменения вступили в силу 3 ноября 2013 года.

1.2 Сущность упрощенных способов ведения бухгалтерского учета

Сущность упрощенных способов ведения бухгалтерского учета раскрыта в « Типовых рекомендациях по организации бухгалтерского учета для субъектов малого предпринимательства», утвержденных приказом Минфина России от 21.12.1998 № 64н (далее - Типовые рекомендации).

Согласно пункту 21 Типовых рекомендаций упрощенная форма бухгалтерского учета малым предприятием может вестись:

- по простой форме (без использования регистров бухгалтерского учета имущества предприятия);

- по форме бухгалтерского учета с использованием регистров бухгалтерского учета имущества предприятия.

Простая форма рекомендована для малых предприятий, совершающих незначительное количество хозяйственных операций (как правило, не более тридцати в месяц), не осуществляющих производства продукции и работ, связанного с большими затратами материальных ресурсов.

Типовыми рекомендациями установлено, что в случае применения простой формы бухгалтерского учета все операции регистрируются только в Книге (журнале) учета фактов хозяйственной деятельности по форме № К-1. Вместе с Книгой должна вестись также ведомость учета заработной платы по форме № В-8.

Книга является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников у малого предприятия на определенную дату и составить бухгалтерскую отчетность.

Книга является комбинированным регистром бухгалтерского учета, который содержит все применяемые малым предприятием бухгалтерские счета и позволяет вести учет хозяйственных операций на каждом из них. При этом она должна быть достаточно детальной для обоснования содержания соответствующих статей бухгалтерского баланса.

Книгу можно вести в виде ведомости, открывая ее на месяц (при необходимости используя вкладные листы для учета операций по счетам), или в форме Книги, в которой учет операций ведется весь отчетный год. В этом случае Книга должна быть прошнурована и пронумерована.

На последней странице записывается число содержащихся в ней страниц, которое заверяется подписями руководителя малого предприятия и лица, ответственного за ведение бухгалтерского учета на малом предприятии, а также оттиском печати малого предприятия.

В случае применения формы бухгалтерского учета с использованием регистров учета имущества для учета финансово-хозяйственных операций используются следующие регистры[4]:

- ведомость учета основных средств, начисленных амортизационных отчислений - форма № В-1;

- ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям - форма № В-2;

- ведомость учета затрат на производство - форма № В-3;

- ведомость учета денежных средств и фондов - форма № В-4;

ведомость учета расчетов и прочих операций - форма № В-5;

- ведомость учета реализации - форма № В-6 (оплата);

- ведомость учета расчетов и прочих операций - форма № В-6 (отгрузка);

- ведомость учета расчетов с поставщиками - форма № В-7;

- ведомость учета расчетов с персоналом по оплате труда - форма № В-8;

- ведомость шахматная - форма № В-9.

Каждая ведомость открывается на месяц.

Каждая ведомость, как правило, применяется для учета операций по одному из используемых бухгалтерских счетов.

Сумма по любой операции записывается одновременно в двух ведомостях: в одной - по дебету счета с указанием номера кредитуемого счета (в графе "Корреспондирующий счет"), в другой - по кредиту корреспондирующего счета и аналогичной записью номера дебетуемого счета.

В обеих ведомостях в графах "Содержание операции" (или характеризующих операцию) делается запись на основании форм первичной учетной документации о сути совершенной операции либо пояснения, шифры и др.

Остатки средств в отдельных ведомостях должны сверяться с соответствующими данными первичных документов, на основании которых были произведены записи (кассовые отчеты, выписки банков и другие).

Обобщение месячных итогов, отраженных в ведомостях, производится в шахматной ведомости по форме №В-9, на основании которой составляется оборотная ведомость. Оборотная ведомость, в свою очередь, служит для составления бухгалтерского баланса малого предприятия.

Во всех применяемых ведомостях указывается месяц, в котором они заполняются, а в необходимых случаях - наименование синтетических счетов. В конце месяца после подсчета итога оборотов ведомости подписываются лицами, производившими записи.

Изменение оборотов в текущем месяце по операциям, относящимся к прошлым периодам, отражается в регистрах бухгалтерского учета отчетного месяца дополнительной записью (уменьшение оборотов — красной).

Всякое исправление ошибки в соответствующей ведомости должно быть оговорено надписью "Исправлено" с указанием даты и подтверждено подписью лица, отвечающего за ведение бухгалтерского учета на малом предприятии.

Ведомость учета основных средств, начисленных амортизационных отчислений (В-1).

Ведомость по форме № В-1 является регистром аналитического и синтетического учета наличия и движения основных средств (счет 01 "Основные средства"), а также расчета сумм амортизационных отчислений (счет 02 "Амортизация основных средств").

Данные по основным средствам записываются в ведомости позиционным способом по каждому объекту отдельно. Ежемесячно при наличии движения основных средств подсчитываются суммы их оборотов, и выводится остаток основных средств на 1-е число следующего за отчетным месяцем.

Перемещение основных средств внутри малого предприятия в ведомости не отражается.

Для контроля за суммами начисленной амортизации ускоренным методом и с начала эксплуатации основных средств по всем основным средствам в ведомости предусмотрены соответствующие графы учета амортизации с нарастающим итогом.

Данные ведомости о суммах начисленных амортизационных отчислений используются для отражения операций по их движению в ведомостях по формам № В-З "Ведомость учета затрат на производство" и В-4 "Ведомость учета денежных средств и фондов".

При наличии у малого предприятия значительного количества объектов основных средств оно может вести их учет с использованием первичной формы № ОС-6 "Инвентарная карточка учета объекта основных средств".

На основании итоговых данных карточек учета движения основных средств ведется сводный учет движения основных средств по счету 01 "Основные средства" в ведомости по форме № В-1.

Ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям (В-2)

Ведомость по форме № В-2 предназначена для аналитического и синтетического учета производственных запасов, готовой продукции и товаров, отражаемых на счетах 10 "Материалы" и 41 "Товары", а также сумм налога на добавленную стоимость по приобретенным материальным ценностям (счет 19 "Налог на добавленную стоимость по приобретенным ценностям").

Ведомость открывается на месяц и ведется материально-ответственными лицами (или в бухгалтерии) раздельно по производственным запасам и товарам в разрезе всех видов ценностей независимо от того, имелось или нет движение за отчетный месяц тех или иных ценностей.

Стоимость ценностей определяется и отражается в ведомости исходя из затрат по цене приобретения, транспортных расходов, надбавок, указанных в расчетных документах поставщиков.

При наличии на предприятии двух и более материально-ответственных лиц, которыми ведется учет ценностей с применением ведомостей по форме № В-2, в бухгалтерии на основе указанных ведомостей составляется ведомость по форме № В-2 для сводного учета наличия и движения ценностей за месяц в целом по малому предприятию.

Данные об отпуске материалов и товаров в производство и продажу записываются из ведомости по форме № В-2, соответственно, в ведомости по формам № В-З "Учет затрат на производство" или № В-6 "Учет реализации".

Обособленно от товарно-материальных ценностей в ведомости отражается отдельной строкой НДС, уплаченный (причитающийся к уплате) и относимый в дальнейшем на уменьшение платежей в бюджет.

Ведомость учета затрат на производство (В-З)

Ведомость по форме № В-З применяется для аналитического и синтетического учета затрат по производству продукции (выполнению работ, оказанию услуг) и затрат по капитальным вложениям, учитываемых, соответственно, на счетах 20 "Основное производство" и 08 "Вложения во внеоборотные активы". При этом для учета капитальных вложений открывается отдельная ведомость по форме № В-З.

Учет затрат на производство продукции (работ, услуг) организуется по производствам в разрезе выпускаемой продукции (работ, услуг).

По дебету счета 20 "Основное производство" собираются затраты с кредита разных счетов на основании данных, содержащихся в ведомостях (В-2, В-4, В-5 и др.), а также непосредственно из отдельных первичных документов.

В одной ведомости можно вести раздельный учет затрат на производство продукции (работ, услуг) по их видам и на управление производством (накладные расходы). По окончании месяца и подсчета всех затрат (по - графе 11) итоговая сумма затрат на управление может быть распределена по видам произведенной продукции или полностью списана на затраты реализованной продукции, работ и услуг. В первом случае делаются записи в графе 11-сторно по строке "Всего затрат на управление (накладные расходы)" и черным по строкам (объектам) учета затрат произведенной продукции (работ, услуг).

При списании затрат на реализованную продукцию (работы, услуги) они относятся в дебет счета 90 "Продажи" с отражением в графе 16 "Реализовано". Определяя затраты на законченную производством продукцию (работы, услуги), предприятие выявляет их фактическую себестоимость, которая списывается с кредита счета 20 "Основное производство" в дебет соответствующих счетов по направлениям использования продукции (работ, услуг): на склад - счет 41 "Товары", на реализацию - счет 90 "Продажи" и др.

Затраты, приходящиеся на незаконченную продукцию, числятся на счете 20 в разрезе производств (видов продукции) как незавершенное производство. Остатки незавершенного производства на начало месяца показываются в ведомости согласно соответствующим данным ведомости по форме № В-З за прошлый месяц, а остаток на конец месяца определяется по актам инвентаризации незавершенного производства или по учетным данным.

Ведомости учета денежных средств и фондов (В-4).

Ведомость по форме № В-4 применяется малым предприятием для учета денежных средств и фондов, учет которых ведется на следующих бухгалтерских счетах: 02 "Амортизация основных средств", 50 "Касса", 51 "Расчетный счет", 52 "Валютный счет", 80 "Уставный капитал"; 84 "Нераспределенная прибыль (непокрытый убыток)"; 99 "Прибыли и убытки".

Прием и выдача денежных средств, оформление приходных и расходных документов, ведение кассовой книги, составление отчета о кассовых операциях осуществляется в общеустановленном порядке.

Записи в ведомость по учету денежных средств операций по расчетному счету и другим счетам в банке производятся на основании выписок банка и приложенных к ним документов. Совершение и оформление операций по расчетному счету производится в порядке, установленном соответствующими нормативными актами Центрального банка Российской Федерации.

При использовании одного бланка ведомости для отражения операций, учитываемых на нескольких бухгалтерских счетах, на каждый из них в ведомости отводится необходимое количество строк и в графе "Основание" записывается его номер и наименование.

Записи операций по счету 99 "Прибыли и убытки" (учитывая, что операции по использованию прибыли также отражаются на данном счете) следует производить в следующем порядке: сальдо на начало отчетного месяца записывать развернуто, по кредиту счета — сумма прибыли, развернутая по видам, с начала года до отчетного месяца; по дебету — сумма использования прибыли, развернутая по направлениям, с начала года до отчетного месяца.

В таком же порядке записываются операции текущего месяца по образованию финансового результата — по дебету убытки от реализации и расходы от прочих операций, а по кредиту — прибыль от реализации и доходы от прочих операций.

В конце месяца делается запись "Итого" и подсчитывается общий финансовый результат за месяц.

После этого отражаются операции по их видам за месяц по использованию прибыли.

Ведомости учета расчетов и прочих операций (В-5).

Ведомость по форме № В-5 используется для учета операций на счетах бухгалтерского учета, подразделяющихся на субсчета и требующих учета нарастающим итогом остатков средств или задолженности по субсчетам и их ввдам^55 "Специальные счета в банках", 58 "Финансовые вложения", 68 "Расчеты по налогам и сборам", 69 "Расчеты по социальному страхованию и обеспечению", 66 "Кредиты и другие заемные средства", 76 "Расчеты с разными дебиторами и кредиторами".

Записи в ведомости по учету расчетов с подотчетными лицами и прочими дебиторами и кредиторами ведутся позиционным способом с выведением на конец месяца развернутого сальдо по задолженности малому предприятию - дебету счета и задолженности малого предприятия - кредиту счета по каждому дебитору и кредитору на основании данных первичных документов.

При использовании одного бланка ведомости для отражения операций, учитываемых на нескольких бухгалтерских счетах, на каждый из них в ведомости отводится необходимое количество строк и в графе "Основание" записывается его номер и наименование.

Далее по этой же графе записываются виды задолженности, дебиторы и кредиторы (например: счет 68 "Расчеты по налогам и сборам", ниже - налог на доходы с физических лиц, налог на прибыль и т. д.), а затем позиционным способом против каждого дебитора и кредитора - сальдо и движение средств по ним за месяц.

По окончании месяца по каждому счету подсчитываются итоги оборотов по дебету и кредиту, и выводится сальдо на первое число месяца, следующего за отчетным.

Ведомость учета реализации (В-6 оплата) и учета расчетов и прочих операций (В-6 отгрузка)

Малое предприятие в зависимости от применяемого порядка определения финансового результата для целей налогообложения использует для учета реализованной продукции и расчетов с покупателями разные варианты ведомости по форме № В-6:

- при использовании метода начислений - по мере отгрузки (выполнения) покупателям (заказчикам) продукции (работ, услуг) и сдаче платежных документов в учреждение банка - форма № В-6 (отгрузка);

- при использовании кассового метода - по мере оплаты расчетных документов покупателем (заказчиком) и поступления средств на расчетный счет- форма № В-6 (оплата).

Статьей 273 НК. РФ установлено, что организации (за исключением банков) могут определять дату получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал.

Согласно п. 9 Типовых рекомендаций при отгрузке или отпуске продукции (работ, услуг) покупателю (заказчику) записи в ведомостях производятся позиционным способом по каждому счету (покупателю, виду продукции). В графах "Направлено в продажу продукции (работ, услуг) отчетного месяца" отражается себестоимость отгруженной (отпущенной) продукции (работ, услуг) с кредита счетов учета производственных запасов или затрат на производство и ее стоимости по отпускной цене согласно счету, предъявленному покупателю (заказчику).

А. Ведомость по форме № В-6 (отгрузка). Учет расчетов с покупателями (дебиторской задолженности) по счету 62 "Расчеты с покупателями и заказчиками" и учета реализации продукции (работ, услуг) по счету 90 "Продажи" в ведомости по форме № В-6 (отгрузка) совмещен.

Финансовый результат при использовании данной ведомости определяется как разница между данными граф "Направлено в продажу продукции (работ, услуг) отчетного месяца" по отпускным ценам и фактической себестоимости.

Неоплаченная дебиторская задолженность числится в ведомости по отпускным ценам, а в ведомости (шахматной) по форме № В-9 учет расчетов ведется с использованием счета 62 "Расчеты с покупателями и заказчиками".

Б. Ведомость по форме № В-6 (оплата). Финансовый результат на малом предприятии, использующем данную ведомость, определяется как разница между данными граф "Оплачено по отпускной цене" и "Оплачено по фактической себестоимости".

В том случае, если фактическая себестоимость реализованной продукции (работ, услуг) подсчитывается не по каждому ее виду (счету), а в целом за месяц, то она определяется как итог суммы фактической себестоимости остатка на начало месяца и отгруженных за текущий месяц, за вычетом фактической себестоимости ценностей и услуг, не оплаченных на конец месяца.

Фактическая себестоимость продукции (работ, услуг), не оплаченной на конец месяца, подсчитывается как произведение ее стоимости по отпускным ценам на процент, определенный как отношение суммы фактической себестоимости продукции (работ, услуг) на начало месяца и отгруженной за месяц к их стоимости по отпускным ценам.

По окончании месяца записи в ведомость (шахматную) по форме № В-9 производятся из данной ведомости только в части стоимости реализованной продукции (работ, услуг) из графы "Оплачено по отпускной цене" (кредит счета 90 "Продажи") ведомости № В-6 (оплата).

Выявленный финансовый результат в ведомости по форме № В-6 (оплата) в графе "Прибыль за месяц" используется для записи в ведомости по форме № В-4 операций по счету 99 "Прибыли и убытки".

Дебетовое сальдо по счету 90 "Реализация" (графа ведомости "Остаток на конец месяца") показывает остаток отгруженной продукции (работ, услуг), не оплаченной покупателями и заказчиками на конец месяца.

Ведомость учета расчетов с поставщиками (В-7)

Ведомость по форме № В-7 применяется для учета расчетов с поставщиками, учитываемых на счете 60 "Расчеты с поставщиками и подрядчиками".

Ведомость открывается путем перенесения остатков задолженности предприятия в разрезе счетов поставщиков из ведомости за прошлый месяц.

В ведомость по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" позиционным способом записываются данные счетов поставщиков и подрядчиков за выполненные работы и услуги, а также заполученные материальные ценности.

По дебету счета 60 отражаются операции по оплате счетов поставщиков и подрядчиков (кредит счетов: 51 "Расчетный счет", 55 "Специальные счета в банках" и другие).

Ведомость учета оплаты труда (В-8)

Ведомость по форме № В-8 предназначена для учета расчетов с работниками малого предприятия по оплате труда, учитываемых на счете 70 "Расчеты по оплате труда".

В разделе ведомости "кредит (начислено)" отражаются начисленные состоящим и не состоящим в штате работникам малого предприятия суммы по оплате труда, включая премии за выполненную работу, исчисленные исходя из принятых на предприятии систем и форм оплаты труда, надбавки, доплаты и другие выплаты, предусмотренные ТК РФ. Оплата труда группируется в ведомости по категориям работников, объектам учета, видам производств.

Одновременно производится расчет всех удержании из начисленных сумм по оплате труда работников в разделе "Дебет (удержано)" в соответствии с действующим законодательством (налога на доходы физических лиц, сумм выданных авансов, своевременно не возвращенных подотчетными лицами сумм, сумм по исполнительным листам в пользу различных организаций и других лиц) и определяется сумма, подлежащая выдаче на руки работникам.

Ведомость является также платежным документом и предназначена для оформления выдачи заработной платы работникам малого предприятия.

При наличии не выданных работникам малого предприятия сумм по оплате труда (по истечении 3 рабочих дней со дня, установленного дня ее выплаты) в графе этой ведомости "Расписка в получении" делается запись: "Депонировано",- и указанная сумма переносится позиционным способом по каждому работнику в ведомость следующего месяца в графу 4 "Остаток сумм на оплату труда на начало месяца".

При наличии у предприятия работников (в том числе не состоящих в штате малого предприятия) в количестве более 10 человек рекомендуется вести учет начисленных сумм оплаты труда и удержаний из нее в расчетных ведомостях по типовым формам № Т-49 "Расчетно-платежная ведомость" и Т-51 "Расчетная ведомость".

В этом случае свод операций по счету 70 "Расчеты по оплате труда" производится в ведомости по форме № В-8 на основании данных типовых ведомостей.

В ведомости по форме № В-8 также определяются суммы отчислений на социальные нужды (органам государственного социального страхования, Пенсионного фонда, государственным фондам федерального и территориального медицинского страхования и другие) в установленном порядке от сумм оплаты труда работников.

На основании данной ведомости обороты по кредиту счета 69 "Расчеты по социальному страхованию" отражаются по графе "Кредит" ведомости № В-5 и по графе "Дебет" ведомости по форме № В-З "Учет затрат на производство". Ведомость (шахматная) (В-9)

Учет хозяйственных операций на малом предприятии, применяющем форму учета, основанную на использовании регистров бухгалтерского учета имущества малого предприятия, завершается по истечении месяца подсчетом итогов по оборотам в применяемых ведомостях и обязательным переносом их в ведомость (шахматную) по форме № В-9.

Ведомость по форме № В-9 является регистром синтетического учета и предназначена для обобщения данных текущего учета и взаимной проверки правильности, произведенных записей по счетам бухгалтерского учета.

Ведомость открывается на каждый месяц и служит для записей данных по дебету и кредиту каждого счета в отдельности.

В ведомости по вертикали располагаются счета в порядке их возрастания, а по горизонтали - в порядке возрастающих номеров ведомостей.

Ведомость по форме № В-9 заполняется сначала путем переноса кредитовых оборотов из применяемых ведомостей (используются данные граф "Корреспондирующий счет") с разноской их в дебет соответствующих счетов.

По завершении разноски подсчитывается сумма дебетового оборота по каждому счету, который должен быть равен дебетовому обороту, отраженному по данному счету в соответствующей ведомости.

Выявленные суммы по дебету каждого счета суммируются, и их общий итог должен быть равен общей сумме оборотов по кредиту счетов.

Дебетовые и кредитовые обороты по каждому применяемому счету переносятся в оборотную ведомость, в которой подсчитывается сальдо по каждому счету по состоянию на первое число следующего за отчетным месяцем.

Схема документооборота упрощенной формы учета: Первичные учетные документы - Ведомости аналитического учета- Ведомости синтетического учета - Кассовая книга - Шахматная ведомость - Оборотная ведомость - Баланс и отчетность

Каждая ведомость, как правило, применяется для учета операций по одному из используемых бухгалтерских счетов.

Сумма по любой операции записывается одновременно в двух ведомостях: в одной - по дебету счета с указанием номера кредитуемого счета (в графе "Корреспондирующий счет"), в другой - по кредиту корреспондирующего счета с аналогичной записью номера дебетуемого счета.

В обеих ведомостях в графах "Содержание операции" (или характеризующих операцию) делается запись на основании форм первичной учетной документации о сути совершенной операции либо пояснения, шифры и др.

Остатки средств в отдельных ведомостях должны сверяться с соответствующими данными первичных документов, на основании которых были произведены записи (кассовые отчеты, выписки банков и проч.).

Обобщение месячных итогов финансово-хозяйственной деятельности малого предприятия, отраженных в ведомостях, производится в шахматной ведомости по форме N В-9, на основании которой составляется оборотная ведомость. Оборотная ведомость, в свою очередь, является основанием для составления бухгалтерского баланса малого предприятия.

Во всех применяемых ведомостях указывается месяц их заполнения, а в необходимых случаях - наименование синтетических счетов. В конце месяца после подсчета итога оборотов ведомости подписываются лицами, производившими записи.

Изменение оборотов в текущем месяце по операциям, относящимся к прошлым периодам, отражается в регистрах бухгалтерского учета отчетного месяца дополнительной записью.

Если в ведомостях были допущены ошибки, они исправляются путем зачеркивания неправильно записанного текста (суммы) и последующего вписывания над зачеркнутым текстом (суммы) правильной записи. При этом зачеркивание производится тонкой чертой таким образом, чтобы можно было прочитать неправильную запись.

Любое исправление ошибки в соответствующей ведомости должно быть оговорено надписью "Исправлено" с указанием даты и подтверждено подписью лица, отвечающего за ведение бухгалтерского учета на малом предприятии[5].

Достоинства:

- совмещение аналитического и синтетического учета по ряду журналов-ордеров;

- сокращение в 2 раза учетных записей за счет наличия синтетического и аналитического учета;

- позволяет формировать данные для отчетов: статистических, бухгалтерских, налоговых;

- обеспечивает разделение труда учетных работников;

- простота регистров и наглядность в их заполнении.

Недостатки:

- ориентирована на небольшое количество операций за месяц и малое число объектов учета;

- ориентирована на ручной труд.

2. Формы отчетности и налогообложения при упрощенной системе бухгалтерского учета

2.1 Упрощенная бухгалтерская (финансовая) отчетность

Составление отчетности является завершающим этапом бухгалтерского учета.

Отчетность – система показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период по данным бухгалтерского, статистического и оперативного учета.

Отчетность составляется путем подсчета, группировки и специальной обработки учетных данных.

Отчетность составляется по единым типовым формам в соответствии с законодательством Российской Федерации. Объем и формы бухгалтерской отчетности для организаций утверждены Министерством финансов РФ в соответствии с Законом РФ «О бухгалтерском учете и отчетности».

Отчетные показатели используются для анализа хозяйственной деятельности на отдельных участках производства, для выявления положительных и отрицательных результатов работы, причин отклонений от плана, выявления внутренних резервов для повышения эффективности работы организации.

Правильно и вовремя составленная отчетность способствует сохранности собственности, поискам путей снижения себестоимости и тд.

Финансовые организации проверяют на основании отчетов соблюдения обязательств по платежам в бюджет.

Органы статистики контролируют выполнение плана и используют показатели отчетности для получения сводных данных по отрасли, районам.

Основная задача отчетности – изыскание резервов дальнейшего роста и совершенствования деятельности организации, стабильности на рынке.

Отчетность должна отвечать следующим требованиям: Обязательность и своевременность предоставления информации; Достоверность информации; Сопоставимость показателей: с планом и другими предприятиями этой отрасли; Единство форм и методов составления отчетности для всех организаций, независимо от форм собственности; Полнота информации; Ясность, доступность и простота информации; Экономичность и рациональность, Соответствие международной системе учета и отчетности.

Правила составления упрощенной бухгалтерской (финансовой) отчетности субъектами малого предпринимательства утверждены приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» (далее - Приказ № 66н). Согласно пункту 6 Приказа № 66н указанные экономические субъекты формируют бухгалтерскую отчетность по следующей упрощенной системе:

а) в бухгалтерский баланс и отчет о финансовых результатах включаются показатели только по группам статей (без детализации показателей по статьям);

б) в приложениях к бухгалтерскому балансу и отчету о финансовых результатах приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

При этом организации - субъекты малого предпринимательства вправе формировать представляемую бухгалтерскую отчетность в объеме форм и по правилам, которые установлены для коммерческих организаций, не являющихся субъектами малого предпринимательства.

Субъекты малого предпринимательства, применяющие упрощенную систему налогообложения, до 1 января 2013 года были освобождены от обязанностей вести бухгалтерский учет в полном объеме и составлять бухгалтерскую отчетность. В соответствии с Законом № 402-ФЗ с 1 января 2013 года[6] они обязаны это делать наравне с организациями на общей системе налогообложения. Однако при составлении бухгалтерской (финансовой) отчетности за 2013 год они могут не приводить в бухгалтерском балансе данные по состоянию «На 31 декабря 2011 г.», а в отчете о финансовых результатах - данные «За январь-декабрь 2012 г.».

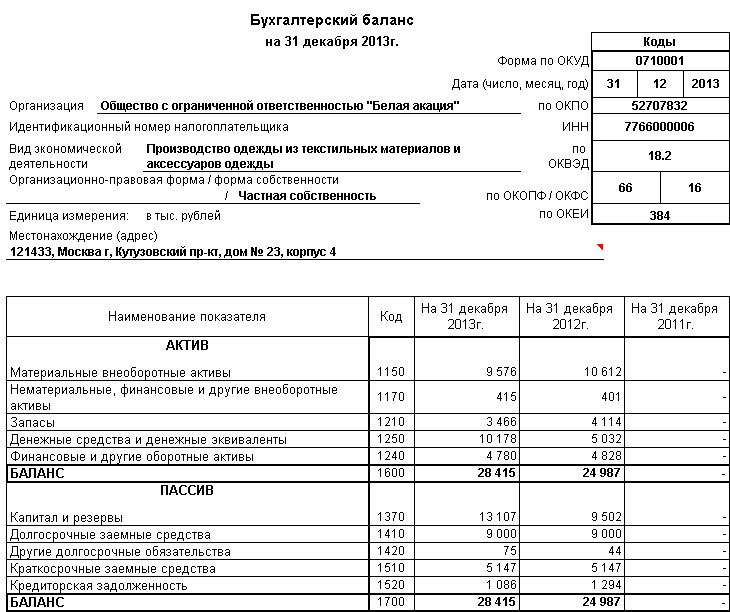

Бухгалтерский баланс субъекта малого предпринимательства состоит из заголовочной части и показателей, характеризирующих его финансовое положение (Приложение 1).

В заголовочной части указывается:

- отчетная дата, по состоянию на которую составляется бухгалтерский баланс;

- полное наименование организации, код по ОКПО;

- идентификационный номер организации в качестве налогоплательщика;

- наименование основного вида экономической деятельности и его код по ОКВЭД;

- наименование организационно-правовой формы и формы собственности и их коды по ОКОПФ и ОКФС;

- единица измерения, в которой представлены данные в бухгалтерском балансе;

- местонахождение (адрес) организации.

Показатели, характеризирующие финансовое положение субъекта малого предпринимательства, приводятся в виде таблицы, в которой указывается:

- наименование укрупненного показателя бухгалтерского баланса;

- данные на 31 декабря отчетного дата, предыдущего года и года, предшествующего предыдущему. При составлении бухгалтерского баланса за 2013 год указываются данные «На 31 декабря 2013 г.», «На 31 декабря 2012 г.» и «На 31 декабря 2011 г.» (если субъект малого предпринимательства зарегистрирован до 30 сентября 2011 года).

В бухгалтерском балансе, представляемом в орган государственной статистики и налоговый орган, после графы «Наименование показателя» расположена графа «Код». В ней указывается код строки согласно Приложению № 4 к Приказу № 66н.

Для укрупненных показателей приводится код строки для показателя, имеющего наибольший удельный вес в составе укрупненного показателя.

- Актив включает следующие показатели:

- Материальные внеоборотные активы;

- Нематериальные, финансовые и иные внеоборотные активы;

- Запасы;

- Денежные средства и денежные эквиваленты;

- Финансовые и другие оборотные активы.

- Пассив включает следующие показатели:

- Капитал и резервы;

- Долгосрочные заемные средства;

- Другие долгосрочные обязательства;

- Краткосрочные заемные средства;

- Кредиторская задолженность;

- Другие краткосрочные обязательства.

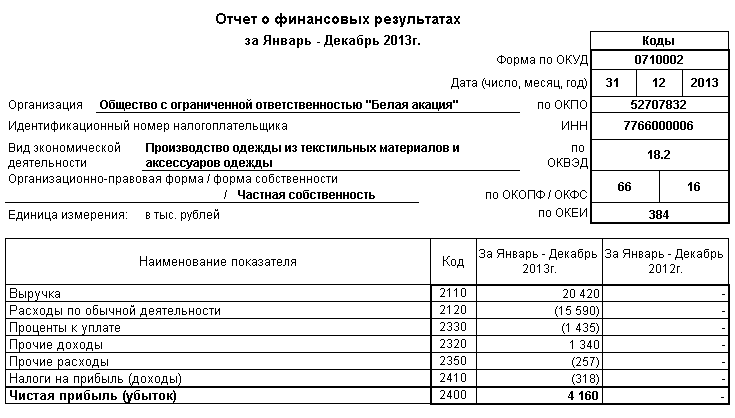

Отчет о финансовых результатах субъекта малого предпринимательства состоит из заголовочной части и показателей, характеризующих финансовые результаты его деятельности (Приложение 2).

Заголовочная часть заполняется по тем же правилам, что и в бухгалтерском балансе.

В таблице с показателями указывается:

- наименование показателя;

- данные за отчетный период и за аналогичный период прошлого года. При составлении отчета о финансовых результатах за 2013 г. указываются данные «За январь-декабрь 2013 г.» и «За январь-декабрь 2012 г.».

В отчете о финансовых результатах, представляемом в орган государственной статистики и налоговый орган, после графы «Наименование показателя» расположена графа «Код».

В ней указывается код строки согласно Приложению № 4 к приказу Минфина России от 02.07.2010 № 66н. Для укрупненных показателей приводится код строки для показателя, имеющего наибольший удельный вес в составе укрупненного показателя.

В отчете приводятся следующие показатели:

- Выручка;

- Расходы по обычным видам деятельности;

- Проценты к уплате;

- Прочие доходы;

- Прочие расходы;

- Налоги на прибыль (доходы);

- Чистая прибыль (убыток).

2.2 Упрощенная форма налогообложения

Упрощённая система налогообложения (УСН) — специальный налоговый режим, направленный на снижение налоговой нагрузки на субъекты малого бизнеса и среднего бизнеса, а также облегчения и упрощения ведения налогового учёта и бухгалтерского учёта[7]. УСН введена Федеральным законом N 104-ФЗ. УСН применяется для организаций и индивидуальных предпринимателей (ИП), которые хотят упростить налоговый учет и сократить объем отчетности по налогам. Переход на УСН и уход с этой системы на основную схему осуществляется добровольно, путем подачи заявления в налоговую инспекцию по месту регистрации предприятия или ИП. Однако применение УСН имеет не только плюсы, но и минусы: совсем не обязательно, что налоги при упрощённом режиме обложения станут меньше. Все зависит от того, какие доходы и расходы имеет организация или частный предприниматель, и часто получается так, что платить налог по основной системе бывает выгоднее, хотя и сложнее.

Существует два вида упрощенной схемы: это классическая УСН (объект обложения доходы-расходы ИП) и УСН на основе патента для индивидуальных предпринимателей, или патентное налогообложение.

Положительная сторона данного налогового режима для налогоплательщиков объясняется существенным снижением налоговой нагрузки по сравнению с общеустановленной системой налогообложения, в уменьшении налогового бремени, упрощении налогового и бухгалтерского учета и отчетности для небольших предприятий и индивидуальных предпринимателей.

Статьей 346.20 Налогового кодекса РФ устанавливаются следующие налоговые ставки по налогу, взимаемому в связи с применением Упрощённой системы налогообложения (УСН)[8]:

• 6 %, если объектом налогообложения являются доходы,

• 15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

• Для ИП существует система перехода на УСН по патенту. Однако, законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков.

Уплата налогов производится в наличной или безналичной форме. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки, причем уплата налога (авансовых платежей) производится согласно пункту 6 статьи 346.21 НК РФ по месту нахождения организации, либо по месту жительства предпринимателя.

«Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период пунктом 1 статьи 346.23 настоящего Кодекса» (пункт 7 статьи 346.21 НК).

Статьей 346.23 установлены следующие сроки подачи налоговых деклараций:

- для организаций - не позднее 31 марта года, следующего за истекшим налоговым периодом;

- для индивидуальных предпринимателей – не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налог, исчисленный по итогам года, должен быть уплачен в эти же сроки.

Статьей 346.23 НК РФ установлен срок подачи деклараций по итогам отчетного периода - не позднее 25 дней со дня окончания соответствующего отчетного периода и для организаций, и для индивидуальных предпринимателей. Авансовые платежи по налогу уплачиваются налогоплательщиками, применяющими упрощенную систему налогообложения, в эти же сроки, то есть не позднее 25 апреля, 25 июля, 25 октября[9].

Статьей 346.22 НК РФ установлено, что суммы единого налога зачисляются на счета органов федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты государственных внебюджетных фондов. Распределение производится в соответствии с бюджетным законодательством Российской Федерации.

Заключение

Таким образом, в целом субъектам малого предпринимательства предоставлены серьезные послабления при организации и ведении бухгалтерского учета, малые предприятия могут не применять ряд федеральных стандартов. В частности, это ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19 ноября 2002 г. № 114н), касающееся учета налога на прибыль и ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина России от 13 декабря 2010 г. № 167н). Вдобавок, малые предприятия вправе все проценты по полученным кредитам и займам учитывать как прочие расходы. То есть независимо от того, потратили заемные средства на покупку инвестиционного актива или нет. Об этом сказано в пункте 7 ПБУ 15/2008 «Учет расходов по займам и кредитам» (утв. приказом Минфина России от (6 октября 2008 г. № 107н). Также «малышам» позволено все существенные ошибки в бухучете и отчетности исправлять текущим периодом. Проводить ретроспективный пересчет не нужно в любом случае. Так предусмотрено пунктом 9 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28 июня 2010 г. № 63н).

Среди малых предприятий отдельно выделяются микропредприятия. Это организации с численностью до 15 человек и годовой выручкой не более 60 миллионов рублей без учета НДС. Столь маленькие фирмы могут вообще не применять двойную запись. Так сказано в пункте 6.1 ПБУ 1/2008 «Учетная политика организации» (утв. приказом Минфина России от 6 октября 2008 г. № 106н).

Бухгалтерскую отчетность они вправе формировать на основе данных специальных регистров. Конкретных требований насчет содержания и названий регистров нет. Соответственно, это могут быть, например, ведомости или таблицы. Главное, чтобы в регистрах были все необходимые реквизиты, предусмотренные статьей 10 Федерального закона от 6 декабря 2011 г. № 402[10]-ФЗ.

Также серьезным послаблением в методологии ведения бухгалтерского учета является разрешение не применять целый ряд ПБУ представителям малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг. Это тоже необходимо отразить в учетной политике.

Серьезным облегчением для бухгалтера является и сокращенный вариант представления бухгалтерской отчетности. Существенным фактором в этом случае является возможность раскрывать в бухгалтерской отчетности меньший объем информации по сравнению с объемом, предусмотренным для иных субъектов предпринимательства.

С учетом всех приведенных послаблений для субъектов малого предпринимательства в отношении бухгалтерского учета, а также соответствующей его организации ведение полноценного бухгалтерского учета для «упрощенцев» становится вовсе не трудоемким и сложным процессом.

Список использованных источников

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016) (с изм. и доп., вступ. в силу с 01.10.2016)

- Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете"

- Зобова Е. П. «Упрощение бухгалтерского учета для малых предприятий», № 1, 2011, «Бухучет «упрощенцев» – 2012», № 5, 2011, «Изменения в бухгалтерском учете», № 6, 2011//Материалы журнала «Упрощенная система налогообложения: бухгалтерский учет и налогообложение». – 2011. – № 8.

- Астахов, В.П. Бухгалтерский учет от А до Я: Учебное пособие / В.П. Астахов. - Рн/Д: Феникс, 2013. - 479 c.

- Бухгалтерский учет (финансовый и управленческий): Учебник/Кондраков Н. П., 5-е изд., перераб. и доп. - М.: НИЦ ИНФРА-М, 2016. - 584 с.

- Введение в профессию бухгалтера: Учебное пособие/Андреев В. Д., Лисихина И. В. - М.: Магистр, НИЦ ИНФРА-М, 2016. - 193 c.

- Захарьин, В.Р. УСН и ЕНВД новое в налогообложении: спорные вопросы применения.- 2-е изд. — М.: ОМЕГА — Л: 2010.

- Мамруков, О. И. Налоги и налогообложение: учебное пособие. — 6-е изд. переработанное.- М.: ОМЕГА — Л: 2009.

- Морозова, Т. В. Малые предприятия и индивидуальные предприниматели: практические рекомендации.- 3-е изд. — М.: ЮСТИЦИНФОРМ: 2008.

- Оганесова, А. О. Малый бизнес: налоги и отчетность: универсальный справочник. — М.: 2011.

- Воронина Л. И. Основы бухгалтерского учета и аудита. Часть I. — М.: ПРИОР, 2007.

- Козлова Е. П., Парашутин Н. В. и др. Бухгалтерский учет. — М.: Финансы и статистика, 2010.

- Семенихина, В. В. Оптовая и розничная торговля. Организация бухгалтерского и налогового учета.- М.: ОМЕГА — Л: 2011.

- Феоктистов, И. А. Как заполнить книгу учета доходов и расходов при упрощенной системе налогообложения: налоговый практикум. — М.: Гросс Медиа Российский бухгалтер: 2010.

- Чувикова, В.В. Бухгалтерский учет и анализ [Электронный ресурс] : Учебник для бакалавров / В.В. Чувикова, Т.Б. Иззука. — М.: Издательско-торговая корпорация «Дашков и К°», 2015. — 248 с.

Приложение 1

Бухгалтерский баланс

Приложение 2

Отчет о финансовых результатах

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете". ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете". ↑

-

Зобова Е. П. «Упрощение бухгалтерского учета для малых предприятий», № 1, 2011, «Бухучет «упрощенцев» – 2012», № 5, 2011, «Изменения в бухгалтерском учете», № 6, 2011//Материалы журнала «Упрощенная система налогообложения: бухгалтерский учет и налогообложение». – 2011. – № 8. ↑

-

Бухгалтерский учет (финансовый и управленческий): Учебник/Кондраков Н. П., 5-е изд., перераб. и доп. - М.: НИЦ ИНФРА-М, 2016. - 584 с. ↑

-

Бухгалтерский учет (финансовый и управленческий): Учебник/Кондраков Н. П., 5-е изд., перераб. и доп. - М.: НИЦ ИНФРА-М, 2016. - 584 с. ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете" ↑

-

Введение в профессию бухгалтера: Учебное пособие/Андреев В. Д., Лисихина И. В. - М.: Магистр, НИЦ ИНФРА-М, 2016. - 193 c. ↑

-

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016) (с изм. и доп., вступ. в силу с 01.10.2016) ↑

-

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 03.07.2016) (с изм. и доп., вступ. в силу с 01.10.2016) ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете" ↑

- Понятие оперативно – розыскной деятельности (Правовая основа оперативно-розыскной деятельности)

- Правовое регулирование рекламной деятельности (понятие, субъекты и объекты)

- Понятие и виды сделок (Сущность сделки в гражданском праве)

- Анализ стратегии ценовой дискриминации в отрасли ( ЦЕНОВЫЕ СТРАТЕГИИ МАРКЕТИНГА В УСЛОВИЯХ КОНКУРЕНЦИИ)

- Оборотные активы предприятия (Методические основы управления оборотными средствами предприятия)

- Понятие и виды правосознания (Виды правосознания )

- Право на недвижимость и на земельный участок. .

- Правовое регулирование валютного рынка: общая характеристика .

- Организация рекламной деятельности на предприятии ООО «Автозвук»

- Система источников предпринимательского права (Особенности применения)

- Правовое регулирование рекламной деятельности (требования, предъявляемые к рекламе)

- Особенности формирования и функционирования глобальной олигополии (Теоретические основы олигополии)