Учет труда и заработной платы (Характеристика предприятия ООО «Проф-М»)

Содержание:

Введение

Труд как понятие обозначает целесообразную деятельность человека по производству продукции или оказания услуг и всегда связывается с физическими и психологическими затратами энергии. Труд, являясь источником производимых продуктов, услуг сам является товаром, который продается на рынке труда. Следовательно, на рынке труда продается процесс соединения энергии человека (его способностей, умений и вещества природы, в том числе и имеющего духовное происхождение), а цена труда в этом случае выступает в виде денежного эквивалента – заработная плата.

Организация труда – составная часть экономики труда – это организация труда людей в процессе производства. Она способствует рациональному соединению техники и персонала, оптимизирует эффективное использование живого труда, обеспечивает сохранение здоровья работников и повышения удовлетворенности трудом за счет изменения его содержания. Под организацией труда понимают деятельность по внедрению рекомендаций науки с целью рационализации процесса труда.

Оплата труда или заработная плата – это часть фонда индивидуального потребления населения. Она распределяется между наемными работниками, участвующими в общественно полезном труде и управлении, по количеству и качеству их труда.

Данная тема достаточно актуальна, поскольку изменения, происходящие в сфере распространения основных форм и систем заработной платы, отражают преобразования в техническом базисе производства, уровне экономического развития страны, общеобразовательной и профессиональной структуре работников, занятых в отраслях экономике, а воздействие на материальную заинтересованность работников посредством систем оплаты является одним из основных принципов организации заработной платы в современной экономике.

Основной целью работы является рассмотрение учета труда и заработной платы.

Объектом курсовой работы является организация и оплата труда на предприятии ООО «Проф-М».

Предметом исследования является определение сущности учета труда и заработной платы.

Для достижения указанной цели были осуществлены следующие основные задачи:

- изучить сущность и принципы оплаты труда;

- рассмотреть формы и системы оплаты труда;

- рассмотреть организацию учета труда и заработной платы в ООО «Проф-М».

Раздел 1. Элементы организации труда на предприятиях

1.1 Понятие и экономическое значение организации труда

Организация труда или организационные отношения — это форма, в которой реализуются экономические результаты трудовой деятельности [1, с. 57].

В условиях рыночной экономики возрастает значение различных факторов, которые воздействуют на эффективность производства, так как в силу возрождающейся конкуренции результативность деятельности становится решающей предпосылкой существования и развития предприятий. Среди факторов эффективности существенное место занимает организация труда.

В одном случае под организацией понимают строение, устройство чего-нибудь, его структуру, внутреннюю упорядоченность, взаимное расположение частей какого-либо целого явления и т. д. В этом смысле организация обозначает некоторую систему, нечто установленное, продуманное, обладающее определенными свойствами. Определение, раскрывающее понятие «организация труда» в указанном выше смысле, называют атрибутивным, так как такое определение должно характеризовать существенное свойство рассматриваемого явления. В этом смысле организация труда на предприятии — это система производственных взаимосвязей работников со средствами производства и друг с другом, образующая определенный порядок осуществления трудового процесса [2, с. 104].

В другом случае под организацией труда понимают функцию управления, связанную с установлением, изменением или упорядочением чего-нибудь. Это так называемый функциональный смысл термина «организация». В этом значении организация труда "на предприятии — это действия по установлению или изменению порядка осуществления трудового процесса и связанных с ним производственных взаимодействий работников со средствами производства и друг с другом.

После раскрытия сущности организации труда на предприятии необходимо установить ее содержание, т. е. показать, из каких составных частей или элементов складывается тот самый порядок трудового процесса, о котором шла речь выше. Для этого отметим, что порядок осуществления трудового процесса предполагает, во-первых, установление цели деятельности; во-вторых, руководствуясь технологией производства, установление перечня производственных операций и их последовательности; в-третьих, разделение всех видов работ между работниками и установление между ними системы взаимодействия, т. е. определенной кооперации труда; в-четвертых, приспособление рабочих мест для удобства работы; в-пятых, организацию обслуживания рабочих мест всякого рода вспомогательными работами; в-шестых, разработку рациональных приемов и методов труда; в-седьмых, установление норм труда и системы его оплаты. Для обеспечения соответствующей организации труда необходимы также создание на предприятии безопасных и здоровых условий труда, планирование и учет труда, воспитание дисциплины труда, подбор и подготовка кадров.

Решение перечисленных задач составляет содержание организации труда на предприятии, а ее элементами будут:

1. Подбор, подготовка, переподготовка и повышение квалификации работников.

2. Разделение труда, т. е. расстановка работников по рабочим местам и закрепление за ними определенных обязанностей.

3. Кооперация труда, т. е. установление системы производственной взаимосвязи между работниками.

4. Организация рабочих мест.

5. Организация обслуживания рабочих мест.

6. Разработка рациональных приемов и методов труда.

7. Установление обоснованных норм труда.

8. Создание безопасных и здоровых условий труда.

9. Организация оплаты и материального стимулирования труда.

10. Планирование и учет труда.

11. Воспитание дисциплины труда [3, с. 58].

Исходя из сказанного, организация труда на предприятии — это, с одной стороны, система производственных взаимосвязей работников со средствами производства и друг с другом, образующая определенный порядок трудового процесса, который складывается из разделения труда и его кооперации между работниками, организации рабочих мест и организации их обслуживания, рациональных приемов и методов труда, обоснованных норм труда, его оплаты и материального стимулирования, планирования и учета труда и который обеспечивается подбором, подготовкой, переподготовкой и повышением квалификации кадров, созданием безопасных и здоровью условий труда, а также воспитанием дисциплины труда.

Организация труда на предприятии — это, с другой стороны, действия по установлению, упорядочению или изменению порядка осуществления трудового процесса и связанных с ним производственных взаимодействий работников со средствами производства и друг с другом [4, с. 56].

Если производство чутко реагирует на все новое, что появляется в области организации труда, и систематически внедряет его в свою практику, то мы вправе говорить о научной организации труда (НОТ).

Анализ воздействия НОТ на производство позволяет выделить следующие ее функции. Ресурсосберегающая, в том числе трудосберегающая, направлена на экономию рабочего времени, эффективное использование сырья, материалов, энергии, т. е. ресурсов. Кроме того, экономия труда включает в себя не только экономию средств производства, но и устранение всякого бесполезного труда. Это достигается рациональным разделением и кооперацией труда, применением рациональных приемов и методов труда, четкой организацией рабочих мест и хорошо отлаженной системой их обслуживания. Экономии ресурсов служит и направленность НОТ на повышение качества продукции: лучшее качество равносильно большему количеству. Ресурсосбережение — один из главных рычагов интенсификации производства. В современных условиях прирост потребности в топливе, энергии, металле и других материалах должен быть на 75-80% удовлетворен за счет их экономии. На это необходимо нацелить не только технологию, но и организацию труда. Следовательно, одним из критериев научности организации труда становится ее способность обеспечивать всестороннюю экономию затрат живого и прошлого труда [5, с. 108].

Оптимизирующая функция проявляется в обеспечении полного соответствия уровня организации труда прогрессивному уровню технического вооружения производства, в достижении научной обоснованности норм труда и интенсивности труда, в обеспечении соответствия уровня оплаты труда его конечным результатам. Оптимизация в современных условиях — центральное направление в поиске путей решения различных задач в области организации труда.

Функция формирования эффективного работника. Это осуществление на научной основе профессиональной ориентации и профессионального отбора работников, их обучения, систематического повышения квалификации. Требования к качеству подбора работников и к их профессиональному мастерству в условиях перехода к рыночным отношениям существенно возрастают. Увеличение сложности используемой техники ведет к росту ответственности исполнителей за своевременные и правильные решения и действия. Научный подход к формированию кадров и к их подготовке — таково веление времени, и это становится важной функцией НОТ.

Трудощадящая функция проявляется в создании благоприятных, безопасных и здоровых условий труда, в установлении рационального режима труда и отдыха, в использовании режима гибкого рабочего времени, в облегчении тяжелого труда до физиологически нормальной величины.

Забота общества об охране и укреплении здоровья людей — дело первостепенной важности. Проблемы здоровья людей в значительной мере определяются производственными условиями. Одна из функций НОТ в том и состоит, чтобы способствовать сохранению здоровья трудящихся на производстве [6, с. 55].

Функция возвышения труда. Это чрезвычайно важная функция организации общественного труда в цивилизованном государстве. Нельзя говорить о НОТ, сколь бы экономичен ни был труд, если при этом забывают о самом человеке, с его социальными запросами и стремлением к высоко содержательному, престижному труду. Возвышает труд создание на производстве условий для гармоничного развития человека, повышение содержательности и привлекательности труда, искоренение рутинных и примитивных трудовых процессов, обеспечение разнообразия труда и его гуманизации.

Воспитательная и активизирующая функции направлены на выработку дисциплины труда, развитие трудовой активности и творческой инициативы. Высокий уровень организации труда способствует формированию этих качеств работника, а чем выше качества исполнителей, тем выше и уровень организации труда.

Понимание функций НОТ позволяет обеспечить всесторонний, комплексный подход к решению проблем организации труда на предприятии, более четко представить механизм воздействия НОТ на работника и само производство. Функции НОТ — это ее свойства и признаки. Для научной организации труда должно быть характерным единство указанных функций [7, с. 120].

1.2 Сущность и принципы оплаты труда

Заработная плата – это выраженная в денежной форме часть национального дохода, которая распределяется по количеству и качеству труда, затраченного каждым работником, поступающая в его личное потребление [8, с. 66]. Заработная плата – это вознаграждение за труд.

Оплата труда работников – это цена трудовых ресурсов, задействованных в производственном процессе. Можно сказать и так, что заработная плата это часть издержек на производство и реализацию продукции, идущая на оплату труда работников предприятия.

Различают номинальную и реальную заработную плату.

Номинальная заработная плата – это начисленная и полученная работником заработная плата за его труд за определенный период [9, с. 86].

Реальная заработная плата – это количество товаров и услуг, которые можно приобрести за номинальную заработную плату; реальная заработная плата – это ее покупательная способность номинальной заработной платы. Вполне очевидно, что реальная заработная плата зависит от величины номинальной заработной платы и цен на приобретаемые товары и услуги.

Общий уровень оплаты труда на предприятии может зависеть от следующих основных факторов:

- Результатов хозяйственной деятельности предприятия, уровня его рентабельности;

- Кадровой политики предприятия;

- Уровня безработицы в регионе, области, среди работников соответствующих специальностей;

- Влияния профсоюзов, конкурентов и государства;

- Политики предприятия в области связей с общественностью [10, с. 103].

Рациональная организация оплаты труда на предприятии позволяет стимулировать результаты труда и деятельность его работников, обеспечивать конкурентоспособность на рынке труда готовой продукции, не обходимую рентабельность и прибыльность продукции.

Цель рациональной организации оплаты труда – обеспечение соответствия между ее величиной и трудовым вкладом работника в общие результаты хозяйственной деятельности предприятия, то есть установление соответствия между мерой труда и мерой потребления [11, с. 53].

В основу организации оплаты труда на многих российских предприятиях положены следующие принципы:

1. Осуществление оплаты в зависимости от количества и качества труда;

2. Дифференциация заработной платы в зависимости от квалификации работника, условий труда, отраслевой и региональной принадлежности предприятия;

3. Систематическое повышение реальной заработной платы, то есть превышение темпов роста номинальной заработной платы над инфляцией;

4. Превышение темпов роста производительности труда над темпами роста средней заработной платы;

5. Справедливость, то есть равная оплата за равный труд;

6. Учет вредных условий труда и тяжелого физического труда;

7. Стимулирование за качество труда и добросовестное отношение к труду;

8. Материальное наказание за допущенный брак и безответственное отношение к своим обязанностям, приведшим к каким-либо негативным последствиям [12, с. 47].

Организация оплаты труда непосредственно на предприятии состоит из следующих основных элементов:

а) формирование фонда оплаты труда;

б) нормирование труда;

в) установление тарифной системы;

г) определение формы и системы заработной платы [13, с. 63].

Большое значение для функционирования предприятия уделяется роли предпринимателя. Он сталкивается в своей деятельности с тем, что любой фактор, вовлекаемый в производства, должен быть оплачен. С одной стороны, оплата должна компенсировать расход физических и интеллектуальных сил работника, с другой стороны, работник не должен чувствовать себя ущербным, сравнивая оплату своего труда с оплатой аналогичного труда на родственном предприятии. Однако предпринимателей ограничивает ряд факторов внешнего характера:

А) установленные государством размеры налогов от уровня заработной платы;

Б) требования профсоюзных комитетов;

В) условия договора между нанимателем и коллективом работающих.

При организации оплаты труда предприниматель должен:

А) определить форму и систему оплаты труда работников своего предприятия;

Б) разработать систему окладов для служащих, специалистов, управленческого персонала [14, с. 112].

В распоряжении предпринимателя имеются широкие возможности в выборе тех или иных форм или систем заработной платы, а также при определении премиальных доплат и поощрений.

1.3 Формы и система оплаты труда

Наибольшее распространение на предприятиях различных форм собственности получили две формы оплаты труда: сдельная – оплата за каждую единицу продукции или выполненный объем работ и повременная – оплата за отработанное время, но не календарное, а нормативное, которое предусматривается тарифной системой.

Существует также целый ряд условий, при которых целесообразно применять ту или иную форму оплаты труда.

Условия применения сдельной оплаты труда:

А) наличие количественных показателей работы, непосредственно зависящих от конкретного работника;

Б) возможность точного учета объемов выполняемых работ;

В) возможность у рабочих конкретного участка увеличить выработку или объем выполняемых работ;

Г) необходимость на конкретном производственном участке стимулировать рабочих в дальнейшем увеличении выработки продукции или объемов выполняемых работ;

Д) возможность технического нормирования труда.

Сдельную оплату труда не рекомендуется выполнять в том случае, если ее применение ведет к:

1. ухудшению качества продукции;

2. нарушению технологических режимов;

3. ухудшению обслуживания оборудования;

4. нарушению требований техники безопасности;

5. перерасходу сырья и материалов.

Условия применения повременной оплаты труда:

а) отсутствие возможности увеличения выпуска продукции;

б) производственный процесс строго регламентирован;

в) функции рабочего сводятся к наблюдению за ходом технологического процесса;

г) функционирование поточных и конвейерных типов производства со строго заданным ритмом;

д) увеличение выпуска продукции может привести к браку или ухудшению ее качества [15, с. 35].

Сдельную форму оплаты труда подразделяют на отдельные системы: прямую сдельную, сдельно-премиальную; сдельно-прогрессивную, косвенную сдельную и аккордную, % от выручки.

Сущность прямой сдельной системы оплаты труда заключается в том, что по ней заработок начисляется работнику по заранее установленной расценке за каждую единицу качественно произведенной продукции (выполненной работы).

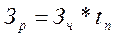

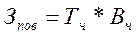

Индивидуальная сдельная расценка за единицу продукции или работы определяется:

,

, ,

,

где Зч – часовая тарифная ставка, установленная в соответствии с разрядом работы, руб/ч;

Вч – часовая норма выработки данной продукции;

tn – норма времени на единицу продукции, ч.

Создавая личную материальную заинтересованность рабочих в повышении индивидуальной выработки, прямая индивидуальная сдельная система оплаты труда в то же время слабо материально их заинтересовывает в достижении высоких показателей работы бригады, участка, смены в целом.

Сущность сдельно-премиальной системы оплаты труда заключатся в том, что по ней рабочему – сдельщику сверх заработка по прямым сдельным расценкам начисляется и выплачивается премия за выполнение и перевыполнение заранее установленных конкретных количественных и качественных показателей работы. Но для этого должны быть установлены размеры премии за выполнение и перевыполнение этих показателей. Это могут быть показатели роста производительности труда: повышение объемов производства; выполнение технически обоснованных норм выработок и снижение нормируемой трудоемкости; выполнение производственных заданий; личных планов; повышение качества и сортности продукции; бездефектное изготовление продукции; недопущение брака; экономия сырья.

При аккордной системе оплаты труда размер оплаты устанавливается за весь комплекс работ. Размер аккордной оплаты труда определяется на основе действующих норм времени (выработки) и расценок, а при их отсутствии – исходя из норм и расценок на аналогичные работы. При аккордной системе оплаты труда рабочие могут премироваться за сокращение сроков выполнения аккордного задания при качественном выполнении работ. Премия начисляется на сумму заработка по аккордному наряду и не должна превышать максимального размера, установленного для данного вида работ положением о премировании рабочих предприятия. Премии при аккордной системе оплаты труда выплачиваются из фонда заработной платы в порядке, предусмотренном положением о премировании рабочих соответствующих отраслей производства. При выполнении аккордного задания в срок премия не начисляется.

Сдельно-прогрессивная система предусматривает оплату за труд рабочего в пределах установленной исходной нормы (базы), оплачивается по обычным по обычным сдельным расценкам, в сверх установленной исходной базы (а иногда в течение твердо определенного срока) – по повышенным сдельным расценкам. Важную роль при сдельно-прогрессивной системе оплаты труда играет так называемая исходная норма (база) для начисления «прогрессивки» то есть тот предел выполнения норм выработки, сверх которого оплата за выполненную работу производится по повышенным расценкам. Правильное установление исходной базы в значительной степени определяет, насколько данная система будет стимулировать рост производительности труда. Срок, на который вводится сдельно-прогрессивная система оплаты труда, устанавливается в каждом отдельном случае руководителем предприятия по согласованию с комитетом профсоюза исходя из производственной необходимости.

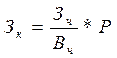

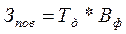

При косвенно-сдельной оплате труда размер заработка рабочего ставится в прямую зависимость от результатов труда, обслуживаемых им рабочих сдельщиков. Эта система используется для оплаты труда не основных, а вспомогательных рабочих (накладчиков, настройщиков). Косвенная сдельная расценка рассчитывается с учетом норм выработки обслуживающих рабочих и их численности по формуле:

где Зч – тарифная ставка (часовая) обслуживаемого рабочего;

Вч – это часовая норма выработки одного рабочего в единицу продукции;

Р – количество обслуживаемых рабочих.

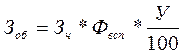

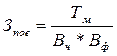

Общий заработок рассчитывается либо путем умножения ставки вспомогательного рабочего на средний процент выполненных норм обслуживаемых рабочих сдельщиков, либо умножением косвенно-сдельной расценки на фактический выпуск продукции обслуживаемых рабочих:

,

,

где Зч – тарифная ставка вспомогательного рабочего, переводимого на косвенную сдельную оплату труда, в рублях;

Фвсп – фактическое отработанное количество человеко-часов;

У – средневзвешенный процент выполнения норм выработки всеми обслуживающими данным рабочим рабочих:

,

,

где Зк – косвенно-сдельная расценка за единицу продукции, производимую рабочим, в рублях;

Вф – фактическое количество продукции, произведенное в данном периоде рабочим.

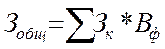

Коллективная (бригадная) сдельная система оплата труда предусматривает начисление заработка по результатам труда коллектива (бригады) рабочих в целом.

Общий сдельный заработок бригады определяется путем умножения обще-бригадной сдельной расценке на количество продукции, произведенной бригадой в целом за расчетный период. В целях более полного учета индивидуального вклада каждого рабочего в результаты коллективного труда бригады по решению ее общего собрания могут быть применения коэффициенты трудового участия (КТУ). При установлении КТУ рекомендуется учитывать фактическое совмещение профессий и расширение зон обслуживания, выполнение более сложных работ за отсутствующего рабочего, помощь в работе другим членам бригады, соблюдение трудовой и производственной дисциплины и другие факторы. Повременная форма оплаты труда имеет две системы, простую повременную и повременно-премиальную. При простой повременной системе заработок работнику начисляется по присвоенной ему тарифной ставке или окладу за фактически отработанное время.

По способу начисления заработной платы данная система подразделяется на три вида: почасовую, поденную и помесячную.

При почасовой оплате расчет заработной платы производится исходя из часовой тарифной ставки рабочего и фактического количества отработанных им часов за расчетный период по формуле:

,

,

где Зпов – общий заработок рабочего – повременщика за расчетный период, в рублях;

Тч – часовая тарифная ставка, соответствующая разряду рабочего, в рублях;

Вч – это время, фактически отработанное рабочим за расчетный период, в часах.

При поденной оплате заработную плату рабочего рассчитывают на основе дневной тарифной ставки рабочего и фактического количества отработанных дней (смен):

,

,

где Тд – дневная тарифная ставка, соответствующая разряду рабочего, в рублях;

Вф – время фактически отработанное рабочим за расчетный период, в днях (сменах).

При помесячной оплате расчет заработной платы осуществляется исходя из твердых месячных окладов (ставок), числа рабочих дней, предусмотренных графиком работы на данный месяц, и числа рабочих дней, фактически отработанных работником в данном месяце, по формуле:

,

,

где Тм – месячный должностной оклад (ставка) работника, в рублях;

Вч – время работы по графику за данный месяц, дней;

Вф – время, фактически отработанное работником в данном месяце, рабочих дней.

В целях повышения стимулирующего значения оплаты труда простая повременная система заработной платы чаще применяется в сочетании с премированием работников за выполнение и перевыполнение важнейших показателей их работы. Эта система называется повременно-премиальной системой заработной платы. Сущность ее заключается в том, что заработную плату работника сверх тарифа (оклада или ставки) за фактически отработанное время включается премия за конкретные достижения в работе по заранее установленным показателям.

Для наглядности различных подходов к начислению заработной платы необходимо привести несколько примеров.

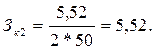

Сдельная система – заработная плата находится в прямой зависимости от выработки и начисляется по заранее установленным расценкам на каждую единицу работ. Рассчитаем сдельную расценку, если сменная норма выработки для рабочего установлена в размере 50 кг продукции и работа тарифицируется по VI разряду, часовая тарифная ставка 6,83 рубля.

Расценка за 1 кг выработанной продукции составит 1,09 рубля, так как .

. ,

,

где Зч= 6,83;

Вч= .

.

tn= , так как tn=

, так как tn= .

.

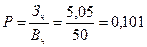

Вычислим сдельный заработок рабочего по прямой сдельной оплате труда. Пусть рабочий 4 разряда находится на прямой дельной оплате и изготовляет 400 деталей за смену, значит в час он изготовляет 50 деталей (Вч), тарифная ставка его – 5,05 рублей (Зч)

руб. Отсюда, З – расценка (Р)* кол-во деталей за смену (V) = 0,101*400 = 40,4 рубля.

руб. Отсюда, З – расценка (Р)* кол-во деталей за смену (V) = 0,101*400 = 40,4 рубля.

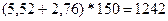

Определим заработную плату рабочего при сдельно-премиальной оплате труда, если по существующему в цехе премиальному положению рабочему выплачивается премия за выполнение плана 20%, а за каждый процент перевыполнения плана по 2% от заработка. План выполнен на 100%, сдельная заработная плата рабочего 800 рублей.

З = 800+

рублей.

рублей.

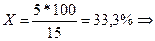

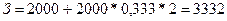

Рассчитаем заработную плату рабочего при аккордной системе, если по действующим нормам и расценкам оплата за аккордное задание составляет 2000, задание выполнено за 10 дней, в то время как, установленный срок 15 дней, по положению за каждый процент сокращения срока выплачивается премия в размере 2% по аккордному наряду. Во-первых, высчитаем % сокращения срока:

рубля.

рубля.

Определим заработную плату рабочего при сдельно–прогрессивной системе оплаты, если он выполнил норму выработки 122% в течении месяца (176 ч), изготовил и сдал 900 деталей, норма выработки – 5 деталей, сдельная расценка за 1 деталь – 2,8 рубля, исходная база для начисления сдельной прогрессивной доплаты – 100 %, коэффициенты увеличения сдельной расценки при превышении исходной нормы от 101 до 110% составляет 0,25; от 110 до 120% - 0,5; свыше 120% - 1.

Во-первых, заработная плата = 900*2,8 = 2520 рублей;

норма выработки по плану = 176*5 = 880 деталей.

Во-вторых, доплата за выполненную норму от 101 до 110% = 2,8*0,25*88=61,6 руб.;

доплата, выполненная от 110 до 120% = 2,8*0,5*88 = 123,2 руб.;

доплата от 121 до 122% = 2,7*17,6*1 = 49,28 руб.

Следовательно, заработная плата = 2520+61,6+123,2+49,28=2754,1 рубля.

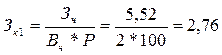

Определим заработную плату рабочего при косвенно-сдельной системе оплат труда. Если его тарифная ставка равно 5,52 р., он обслуживает 2 объекта: бригаду рабочих, имеющую производственное задание в объеме 100 кг продукции, и бригаду, производственной задание которой составляет 50 кг продукции. Следовательно,

руб. и

руб. и

руб.

руб.

Итак, общий заработок рабочего равен руб.

руб.

Заработная плата, рассчитываемая по проценту от выручки. Предположим, что продавщице киоска за смену полагается 10% от стоимости проданного товара, она продала товара на сумму 1200 рублей, значит, ее заработок составит 120 рублей.

Расчет повременной заработной платы.

Во-первых, найден почасовую оплату, то есть З=Тч*Вч. Пусть рабочий работает 50 минут 9.83 ч, при этом его норма выработки 20,7 кг. Значит, рабочий за 1 час зарабатывает 20,7*0,83 = 17,2 руб.

Во-вторых, найдем его дневную заработную плату, если он в течении смены работает 7,5 часов. З=17,2*7,5=129 руб.

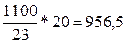

В-третьих, найдем его месячную заработную плату, если он проболел 3 рабочих дня. Количество рабочих дней по графику – 23. Должностной оклад 1100 руб. Количество отработанных дней – 20 (23-3), следовательно,

З= руб.

руб.

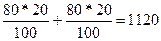

Определим зарплату рабочего по повременно-премиальной системе оплаты труда. Часовая тарифная ставка работника 10 руб. По условию контракта ежемесячно начисляется 30% премии. В течении месяца отработано полное количество рабочих часов – 112. Сначала, определим повременную оплату за 112 ч.; 10*112=1120 руб. Размер премии (1120*30)/100 = 336 руб. Следовательно, общий заработок рабочего за месяц = 1120+336=1456 рублей.

Раздел 2. Организация учета труда и заработной платы

2.1 Характеристика предприятия ООО «Проф-М»

Общество с ограниченной ответственностью - «Проф-М» (в дальнейшем Общество), является юридическим лицом, вправе от своего имени заключать договоры, приобретать имущественные и личные неимущественные права и нести обязанности, быть истцом и ответчиком в суде, арбитражном и третейском суде.

Общество имеет обособленное имущество, самостоятельный баланс, расчетный и другие счета в банках, в том числе валютный, круглую печать, штампы и бланки со своим наименованием, и другие реквизиты.

Общество имеет право открывать филиалы и представительства, как на территории Российской Федерации, так и за рубежом, выступать учредителем новых хозяйственных товариществ и обществ за исключением случаев установленных законодательством, вступать в союзы, ассоциации и другие объединения.

Полное наименование Общества: Общество с ограниченной ответственностью «Проф-М». Сокращенное наименование Общества: ООО «Проф-М». Местонахождение Общества: 653312, Российская Федерация, г. Бор Нижегородская область, ул. Советская 7/3.

Общество создано в целях:

• создания конкурентоспособных товаров, работ и услуг, насыщения ими рынка, организация при этом дополнительных рабочих мест;

• для удовлетворения общественных потребностей в работах, продукции, услугах Общества и реализации на этой основе социальных и экономических интересов членов трудового коллектива;

• коммерческой деятельности и получения на этой основе прибыли для осуществления своих целей.

Основными видами деятельности Общества являются:

• производство и монтаж строительных конструкций и изделий;

• производство строительных материалов;

• оптовая и розничная торговля товарами;

• организация и проведение выставок, ярмарок, торгов, аукционов, открытие сети магазинов и торговых точек, как в РФ, так и за рубежом и т.д.

Все работники Общества, принятые по трудовому договору, подлежат обязательному, социальному и медицинскому страхованию в порядке, установленном законодательством. Всем работникам гарантируется создание условий труда в соответствии с трудовым законодательством.

«Проф-М» - это крупная фирма по производству и реализации пластиковых окон и дверей любого профиля, как типовых, так и по индивидуальным проектам.

ООО «Проф-М» основано в 2009 году. Основное направление производство электромонтажных работ, еще один вид деятельности — производство изделий для пластиковых окон, пластиковые уголки для дистанционной рамки. Сырье для продукции закупается у надежных и проверенных поставщиков.

Опытные сотрудники, современное оборудование и налаженная система логистики обеспечивает безупречное качество товара и надежное партнерство с оптовыми покупателями. Такими как ООО "Глассикер", ООО "Оконный завод БАМ", ООО "Приволжская стекольная компания" и т.д., удачное место расположение производства от крупнейших производителей стеклопакетов позволяет снизить себестоимость продукции.

В своем производстве фирма использует системы, базирующиеся на трехмерных, а также особо теплых пяти и даже шестимерных профилях с уплотнением по всему периметру окна. Технические характеристики таких систем позволяют использовать изделия при погодных условиях ЗЕ (- 500), что особенно важно при сибирских климатических условиях.

Торговый зал склада-магазина хорошо оборудован, весь товар выложен так, чтобы покупатель мог увидеть, рассмотреть его, а при необходимости, продавец-консультант, осведомленный о качестве и свойствах товара, предоставит всю необходимую информацию. Что касается цен на товары, то при выборе стратегии ценообразования фирма «Алтайпрофиль» ориентируется на решение следующих двух задач:

1) Завоевание лидерства по показателям доли рынка;

2) Завоевание лидерства по показателям качества товара.

При установлении цены, «Проф-М» основывается на определении оптимального уровня цены, исходя из себестоимости продукции, цен конкурентов и товаров-заменителей, а также из уникальных достоинств товара.

Общество ведет бухгалтерский и статистический учет в установленном законодательством порядке и несет ответственность за его достоверность.

2.2 Организация бухгалтерского учета оплаты труда на предприятии ООО «Проф-М»

В соответствии с Планом счетов бухгалтерского учета финансово—хозяйственной деятельности организаций и Инструкцией по его применению учет расчетов с работниками ООО «Проф-М» по оплате труда осуществляется на счете 70 "Расчеты с персоналом по оплате труда".

По кредиту счета 70 отражаются суммы: причитающейся работникам организации оплаты труда - в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников; оплаты труда, начисленной за счет резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, - в корреспонденции со счетом 96 "Резервы предстоящих расходов"; начисленных пособий по социальному страхованию пенсий и других аналогичных сумм - в корреспонденции со счетом 69 "Расчеты по социальному страхованию и обеспечению".

По дебету счета 70 отражаются: суммы оплаты труда, премий, пособий, выплаченных из кассы либо с расчетного счета организации; суммы начисленных налогов, платежей по исполнительным документам и т.д. Не выплаченные в установленный срок начисленные суммы отражаются по дебету счета 70 "Расчеты с персоналом по оплате труда" и кредиту счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по депонированным суммам".

Пример. В январе 2018 г. работникам организации начислена оплата труда в размере 150 000 руб. Работникам основного производства - 80 000 руб.; администрации организации – 70 000 руб. Количество работающих - 7 человек. Из них Абакумов О.Е., Васильев И.А., Петухова И.Н., Шестаков Г.В. – рабочие производственного цеха, Майоров Д.О. – начальник цеха, Кузнецов А. А. - руководитель организации, Тимошенко Д. А. - бухгалтер.

Оплата труда работников составляет: Абакумов О.Е. – 15 000 руб.; Васильев И.А. – 15 000 руб.; Кузнецов А.А. – 40 000 руб.; Майоров Д.О. – 20 000 руб.; Петухова И.Н. – 15 000 руб.; Тимошенко Д.А. – 30 000 руб.; Шестаков Г.В. – 15 000 руб.

Работники организации имеют детей: Абакумов О.Е. - одного ребенка; Петухова И.Н. - двоих детей; Майоров Д.О. - одного ребенка; Кузнецов А.А. - одного ребенка.

По решению суда Шестаков Г.В. ежемесячно уплачивает алименты в размере 900 руб.

На основании распоряжения руководителя с доходов Васильева И.А. производятся ежемесячные удержания за причиненный организации материальный ущерб в размере 300 руб.

В январе с Тимошенко Д.А. удержана своевременно не возвращенная сумма, выданная под отчет, в размере 460 руб.

Оплата труда работникам организации производится: вариант 1 - из кассы организации; вариант 2 - 30% путем зачисления на личный счет работника, 70% наличными из кассы.

Применительно к данному примеру синтетический и аналитический учет ведется следующим образом.

Аналитический учет.

1. В таблице 1 - начисляется оплата труда по направлениям затрат:

Таблица1

|

Фамилия, имя, |

Направление затрат (руб.) |

||

|

основное |

общепроизводственные расходы |

общехозяйственные |

|

|

Абакумов О.Е. |

15 000,00 |

- |

- |

|

Васильев И.А. |

15 000,00 |

- |

- |

|

Кузнецов А.А. |

- |

- |

40 000,00 |

|

Майоров Д.О. |

- |

20 000,00 |

- |

|

Петухова И.Н. |

15 000,00 |

- |

- |

|

Тимошенко Д.А. |

- |

- |

30 000,00 |

|

Шестаков Г.В. |

15 000,00 |

- |

- |

|

ИТОГО |

60 000,00 |

20 000,00 |

70 000,00 |

2. В таблице 2 - начисляется единый социальный налог

Таблица 2

|

Направление затрат |

ФБ(20%) |

ФСС (2,9%) |

ФОМС (3,2%) |

|

|

ФФОМС |

ТФОМС |

|||

|

Основное производство |

12 000,00 |

1 740,00 |

660,00 |

1 200,00 |

|

Общепроизводственные расходы |

4 000,00 |

580,00 |

220,00 |

400,00 |

|

Общехозяйственные расходы |

14 000,00 |

2 030,00 |

770,00 |

1 400,00 |

|

ИТОГО |

30 000,00 |

4 350,00 |

1 650,00 |

3 000,00 |

3. В таблице 3 - производятся удержания с доходов работников:

Таблица 3

|

Фамилия, имя, |

Удержано, руб. |

|||

|

налог на доходы |

алименты |

за материальный |

невозвращенные |

|

|

Абакумов О.Е. |

1 768,00 |

- |

- |

- |

|

Васильев И.А. |

1 898,00 |

- |

300,00 |

- |

|

Кузнецов А.А. |

5 018,00 |

- |

- |

- |

|

Майоров Д.О. |

2 418,00 |

- |

- |

- |

|

Петухова И.Н. |

1 638,00 |

- |

- |

- |

|

Тимошенко Д.А. |

3 848,00 |

- |

- |

460,00 |

|

Шестаков Г.В. |

1 898,00 |

900,00 |

- |

- |

|

ИТОГО |

18 486,00 |

900,00 |

300,00 |

460,00 |

Налог на доходы физических лиц рассчитывается следующим образом:

Абакумов О.Е. – 1 768 руб. [(15 000 руб. - 400 руб. - 1 000 руб.) x 13%];

Васильев И.А. – 1 898 руб. [(15 000 руб. - 400 руб.) x 13%];

Кузнецов А.А. – 5 018 руб. [(40 000 руб. - 400 руб. - 1 000 руб.) x 13%];

Майоров Д.О. – 2 418 руб. [(20 000 руб. - 400 руб. - 1 000 руб.) x 13%];

Петухова И.Н. – 1 638 руб. [(15 000 руб. - 400 руб. - 2 000 руб.) x 13%];

Тимошенко Д.А. – 3 848 руб. [(30 000 руб. - 400 руб.) x 13%];

Шестаков Г.В. – 1 898 руб. [(15 000 руб. - 400 руб.) x 13%].

4. Таблица 4 - составляется расчетная ведомость за январь 2018 г.:

Таблица 4

|

Фамилия, |

Начислено, руб. |

Удержано, руб. |

К выдаче, руб. |

||||

|

налог на |

алименты |

за материальный |

невозвращенные |

всего |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Абакумов О.Е. |

15 000,00 |

1 768,00 |

1 768,00 |

13 232,00 |

|||

|

Васильев И.А. |

15 000,00 |

1 898,00 |

300,00 |

2 198,00 |

12 802,00 |

||

|

Кузнецов А.А. |

40 000,00 |

5 018,00 |

5 018,00 |

34 982,00 |

|||

|

Майоров Д.О. |

20 000,00 |

2 418,00 |

2 418,00 |

17 582,00 |

|||

|

Петухова И.Н. |

15 000,00 |

1 638,00 |

1 638,00 |

13 362,00 |

|||

|

Тимошенко Д.А. |

30 000,00 |

3 848,00 |

460,00 |

4 308,00 |

25 692,00 |

||

|

Шестаков Г.В. |

15 000,00 |

1 898,00 |

900,00 |

2 798,00 |

12 202,00 |

||

|

ИТОГО |

150 000,00 |

18 486,00 |

900,00 |

300,00 |

460,00 |

20 146,00 |

129 854,00 |

5. В таблице 5 - выплачивается оплата труда:

Таблица 5

|

Фамилия, имя, |

Вариант 1, руб. |

Вариант 2, руб. |

|

|

из кассы |

на личный счет |

||

|

Абакумов О.Е. |

13 232,00 |

9262,4 |

3969,6 |

|

Васильев И.А. |

12 802,00 |

8961,4 |

3840,6 |

|

Кузнецов А.А. |

34 982,00 |

24487,4 |

10494,6 |

|

Майоров Д.О. |

17 582,00 |

12307,4 |

5274,6 |

|

Петухова И.Н. |

13 362,00 |

9353,4 |

4008,6 |

|

Тимошенко Д.А. |

25 692,00 |

17984,4 |

7707,6 |

|

Шестаков Г.В. |

12 202,00 |

8541,4 |

3660,6 |

|

ИТОГО |

129 854,00 |

90 897,8 |

38 956,2 |

Таблица 6

Отражение операций по оплате труда на счетах синтетического учета

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

1 |

2 |

3 |

4 |

|

Начислена оплата труда: работникам основного производства общепроизводственному персоналу администрации организации |

60 000 20 000 70 000 |

20 25 26 |

70 70 70 |

|

Начислен единый социальный налог с заработной платы: работников основного производства общепроизводственного персонала администрации организации |

15 600 5 200 18 200 |

20 25 26 |

69-1/2/3 69-1/2/3 69-1/2/3 |

|

Перечислен единый социальный налог |

39 000 |

69-1/2/3 |

51 |

|

Удержано из оплаты труда: налог на доходы физических лиц по исполнительным документам за причиненный материальный ущерб невозвращенные подотчетные суммы |

18 486 900 300 460 |

70 70 70 70 |

68 76-5 73-2 94 |

|

Перечислено: налог на доходы физических лиц получателю алиментов |

18 486 900 |

68 76-5 |

51 51 |

|

Выдана заработная плата: вариант 1 вариант 2: наличными зачислено на лицевой счет работника |

129 854 90 897,8 38 956,2 |

70 70 70 |

50 50 51 |

Для учета депонированных денежных средств предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам». Депонированные суммы отражаются по дебету субсчета 76-4 в корреспонденции со счетом 70 «Расчеты с персоналом по оплате труда». Кредитовый остаток по данному счету указывает на наличие задолженности организации работнику по депоненту.

Пример. В январе 2018 г. сумма оплаты труда за декабрь 2017 г., подлежащая выдаче работникам организации, составила 180 000 руб. Оплата труда выплачивается 10-го числа следующего месяца. Наличные на получение денежных средств получены кассиром организации 11 января. Таким образом, оплата труда выплачивалась с 11 по 13 января. До 14 января фактически было выплачено 140 000 руб. Сумма депонированной оплаты труда, составившая 40000 руб., 14 января должна быть сдана в банк для зачисления на расчетный счет. Указанные в примере операции на счетах бухгалтерского учета отражаются следующим образом (таблица 7):

Таблица 7

|

Содержание хозяйственной |

Сумма, |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Получены наличные на оплату труда |

180 000 |

50 |

51 |

|

Выдана оплата труда |

140 000 |

70 |

50 |

|

Депонированы денежные суммы |

40 000 |

70 |

76-4 |

|

Сдача в банк депонированных сумм |

40 000 |

51 |

50 |

Депонированная сумма на оплату труда отражается в бухгалтерском учете до истечения срока исковой давности, составляющего три года. В течение данного срока работники, не получившие денег, имеют право потребовать их выплату. В этом случае выдача депонированной суммы осуществляется по расходному кассовому ордеру. Если же депонент будет выдаваться группе лиц, следует составить платежную ведомость с указанием "Выдача депонента" и на ее основании произвести расчет (дебет субсчета 76-4, кредит счета 50). Если депонированные суммы получает не работник, а его доверенное лицо, то кассиру следует запросить у него доверенность на получение депонента. По желанию работника депонированная сумма может быть перечислена на его личный счет (дебет субсчета 76-4, кредит счета 51).

По истечении указанного срока (три года) сумма невостребованной депонированной суммы подлежит зачислению в состав прибыли предприятия как внереализационные доходы и налогообложению в общеустановленном порядке.

Таблица 8

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

Дебет |

кредит |

||

|

Выдана депонированная сумма: наличными путем перечисления на личный счет работника |

40 000 40 000 |

76-4 76-4 |

50 51 |

|

По истечении срока исковой давности списана сумма депонента |

40 000 |

76-4 |

91-1 |

Для учета расчетов с физическими лицами по алиментным обязательствам предназначен счет 76 "Расчеты с разными дебиторами и кредиторами", к которому рекомендуется открывать отдельный субсчет 76-5 "Удержания по алиментным обязательствам". По кредиту субсчета 76-5 отражаются суммы алиментных обязательств, подлежащие удержанию с плательщика алиментов, в корреспонденции со счетом 70 "Расчеты с персоналом по оплате труда". По дебету субсчета 76-5 в корреспонденции со счетами учета денежных средств отражаются суммы, выданные взыскателю алиментов.

Пример. Начисленная оплата труда работника за месяц составила 12 000 руб. Согласно решению суда на содержание ребенка с дохода работника следует удерживать алименты в размере 25% заработка. Взысканные суммы выданы получателю. На счетах бухгалтерского учета данные операции будут отражены следующим образом (таблица 9):

Таблица 9

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Начислена оплата труда за месяц |

12 000 |

20,25,26 |

70 |

|

Удержан НДФЛ (13%) |

1 560 |

70 |

68 |

|

Удержано по исполнительному документу |

3 000 |

70 |

76-5 |

|

Выдана сумма на оплату труда |

7 440 |

70 |

50 |

|

Выплачено взыскателю по исполнительному документу: из кассы организации перечислено с расчетного счета |

3000 3000 |

76-5 76-5 |

50 51 |

В соответствии с действующим трудовым законодательством на работников, не выполнявших своих обязательств, следствием чего явилась порча имущества организации, его недостача и др., налагается материальная ответственность (полная или ограниченная). Для учета расчетов по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений денежных и товарно-материальных ценностей, брака, а также по возмещению других видов ущерба предназначен счет 73 "Расчеты с персоналом по прочим операциям", субсчет 73-2 "Расчеты по возмещению материального ущерба".

Суммы, подлежащие взысканию с виновных лиц, относятся в дебет субсчета 73-2 с кредита счетов 28 "Брак в производстве", 94 "Недостачи и потери от порчи ценностей", 98 "Доходы будущих периодов".

Суммы возмещения материального ущерба отражаются по кредиту субсчета 73-2:

- при внесении задолженности в кассу организации или на расчетный счет - в корреспонденции с дебетом счетов 50 или 51 соответственно;

- при удержании из заработной платы - в корреспонденции с дебетом счета 70.

Если суд отказал во взыскании сумм недостач ввиду необоснованности иска, указанные суммы списываются с кредита субсчета 73-2 в дебет счета 94.

Пример. При инвентаризации выявлена недостача материалов. Их покупная стоимость 600 руб. (с учетом НДС), себестоимость 1000 руб. Виновным подлежат возмещению: вариант 1 - потери в пределах недостачи; вариант 2 - принято решение о возмещении ущерба путем предоставления равноценного имущества. Эти операции будут отражены следующим образом (табл. 10):

Таблица 10

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Списывается фактическая себестоимость недостающих материалов |

1 000 |

94 |

10 |

|

Одновременно списывается НДС (18%) от покупной стоимости (600 х 18% : 118%) |

92 |

94 |

19 |

|

Отнесено на виновных |

1 092 |

73-2 |

94 |

|

Погашена задолженность виновным лицом: вариант 1: внесено в кассу удержано из оплаты труда внесено на расчетный счет |

300 472 320 |

50 70 51 |

73-2 73-2 73-2 |

|

вариант 2: внесено равноценное имущество |

1 092 |

10 |

73-2 |

В финансово-хозяйственной деятельности организация ООО «Проф-М» широко использует механизм выдачи наличных денежных средств на хозяйственно-операционные расходы под отчет своим сотрудникам, которые, действуя от имени организации, вступают в хозяйственные отношения (например, приобретают стройматериалы, товары) с другими участниками рыночных отношений. Наличные денежные средства выдаются под отчет на приобретение горюче-смазочных материалов лицам, пользующимся автомобильным транспортом для служебных поездок, на представительские расходы, командировки и др. Для учета расчетов с подотчетными лицами предназначен счет 71 "Расчеты с подотчетными лицами", служащий для обобщения информации о расчетах с работниками организации по авансам, выданным им под отчет на административно-хозяйственные и операционные расходы, а также на служебные командировки.

Выдача наличных денег из кассы организации под отчет отражается по дебету счета 71 в корреспонденции с кредитом счета 50.

На суммы, израсходованные подотчетными лицами, счет 71 кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или с другими счетами в зависимости от характера произведенных расходов (дебет счетов 08, 10, 20, 23, 25).

Возврат неизрасходованных наличных денег, выданных под отчет, на счетах бухгалтерского учета отражается по дебету счета 50 и кредиту счета 71, сумма перерасхода по авансовому отчету - по дебету счета 71 в корреспонденции с кредитом счета 50.

Пример. Работнику организации выданы под отчет на приобретение материалов, необходимых для осуществления производственной деятельности организации, денежные средства в размере 4000 руб. Сумма расходов по авансовому отчету составила:

вариант 1 - 3600 руб., в том числе: на приобретение материалов - 3000 руб., на сумму НДС по приобретенным материалам - 600 руб. Остаток денежных средств внесен в кассу;

вариант 2 - 4440 руб., в том числе: на приобретение материалов - 3700 руб., на сумму НДС по приобретенным материалам - 740 руб. Перерасход по авансовому отчету выдан из кассы организации (табл. 11).

Таблица 11

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Выдано под отчет |

4 000 |

71 |

50 |

|

Приняты к учету согласно авансовому отчету: вариант 1: стоимость материалов НДС вариант 2: стоимость материалов НДС |

3 000 600 3 700 740 |

10 19 10 19 |

71 71 71 71 |

|

Произведен окончательный расчет с подотчетным лицом: вариант 1: неиспользованная сумма вариант 2: сумма перерасхода |

400 440 |

50 71 |

71 50 |

Денежные средства, не возвращенные в установленные сроки, отражаются по кредиту счета 71 и дебету счета 94 "Недостачи и потери от порчи ценностей". В дальнейшем эти суммы списываются со счета 94 в дебет счета 70 "Расчеты с персоналом по оплате труда" (если указанные суммы могут быть удержаны из оплаты труда работника) или 73 "Расчеты с персоналом по прочим операциям", субсчет 73-2 "Расчеты по возмещению материального ущерба" (если они не могут быть удержаны из оплаты труда работника). Кроме того, на указанные суммы увеличивается облагаемый доход работника, с которого удерживается (дебет счета 70, кредит счета 68, субсчет 68-1 "Расчеты по налогу на доходы физических лиц") и перечисляется в бюджет (дебет субсчета 68-1, кредит счета 51) налог на доходы физических лиц.

Пример. Работник организации, получивший денежные средства (8 000 руб.) на приобретение материалов для производственных нужд организации, не возвратил неизрасходованные суммы (имеет место недостача). Приказом (распоряжением) руководителя организации были даны указания об удержании из оплаты труда работника своевременно не возвращенных подотчетных сумм. Сумма недостачи денежных средств составляет: вариант 1 – 550 руб.; вариант 2 – 3 100 руб. Оплата труда работника за месяц составила 8 000 руб.

Таблица 12

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Выдано под отчет |

8 000 |

71 |

50 |

|

Принято к учету согласно авансовому отчету: вариант 1 вариант 2 |

7 450 4 900 |

10,19,20… 10,19,20… |

71 71 |

|

Списывается недостача подотчетной суммы: вариант 1 вариант 2 |

550 3 100 |

94 94 |

71 71 |

|

Согласно приказу (распоряжению) руководителя производится удержание: вариант 1 вариант 2 |

550 3 100 |

70 73-2 |

94 94 |

В отношении двух последних записей правомерен вопрос: почему сумма недостачи денежных средств списывается со счета 94 в варианте 1 на счет 70, а в варианте 2 - на счет 73. В соответствии со ст. 125 ТК РФ при каждой выплате оплаты труда общий размер всех удержаний не может превышать 20%, а в случаях, особо предусмотренных законодательством, - 50% оплаты труда, причитающейся работнику. Поскольку в варианте 1 сумма недостачи составляет 550 руб., а в совокупности с удержанным налогом на доходы физических лиц (1 040 руб.) – 1590 руб., или 19,88% оплаты труда, бухгалтерия организации имеет право удержать всю сумму недостачи единовременно из дохода работника при выдаче ему оплаты труда.

В варианте 2 размер всех удержаний составляет 4 140 руб. (1 040 + 3100), или 51,75%, поэтому первоначально сумма недостачи списывается на счет 73, а в дальнейшем по мере погашения задолженности работником подлежит списанию с этого счета в корреспонденции со счетами:

50 - при погашении через кассу (дебет счета 50, кредит счета 73);

51 - при внесении недостающей суммы на расчетный счет организации (дебет счета 51, кредит счета 73);

70 - при удержании недостачи из оплаты труда в пределах, установленных законодательством (дебет счета 70, кредит счета 73).

Применительно к рассмотренному примеру бухгалтерские записи по погашению задолженности будут выглядеть следующим образом (табл. 13).

Таблица 13

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Согласно приказу (распоряжению) руководителя произведено удержание: вариант 1 вариант 2 |

550 3 100 |

70 73-2 |

94 94 |

|

Ежемесячно до полного погашения задолженности (вариант 2) |

1 600 1 600 |

51 70 |

73-2 73-2 |

Для учета начисленных и подлежащих перечислению (возмещению, зачету) сумм единого социального налога организациями, являющимися юридическими лицами по законодательству РФ, за исключением кредитных организаций и организаций, финансируемых из бюджета, применяется счет 69 "Расчеты по социальному страхованию и обеспечению", к которому открываются соответствующие субсчета:

69-1 "Расчеты по социальному страхованию";

69-2 "Расчеты по пенсионному обеспечению";

69-3 "Расчеты по обязательному медицинскому страхованию".

Начисление сумм единого социального налога производится по кредиту счета 69 в корреспонденции с дебетом различных счетов в зависимости от направления затрат в части начисленной заработной платы и иных произведенных выплат.

Правильное распределение сумм начисленного единого социального налога по направлениям затрат имеет важное значение. Действительно, если, например, единый социальный налог с суммы оплаты труда, начисленной работникам за перемещение материалов, включается в состав затрат основного производства, то занижается налогооблагаемая прибыль организации, а также недостоверно отражается себестоимость заготавливаемых материалов.

По дебету счета 69 отражаются суммы перечисленных платежей в корреспонденции со счетом 51 "Расчетные счета", а также суммы, использованные организацией на социальное страхование работников (кредит счетов 50, 70).

Рассмотрим на конкретном примере порядок отражения на счетах бухгалтерского учета операций по исчислению единого социального налога.

Пример. В январе 2018 г. работникам организации выплачено:

- за работы, связанные с приобретением объектов основных средств, - 5000 руб.;

- за разгрузку доставленного оборудования - 3000 руб.;

- за доставку приобретенных материалов - 1000 руб.;

- работникам основного производства - 50 000 руб.;

- работникам вспомогательного производства - 10 000 руб.;

- администрации организации - 25 000 руб.;

- за исправление брака - 1500 руб.;

- материальная помощь на покупку мебели - 2000 руб.

- пеня – 1 000 руб.

Таблица 14

|

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

дебет |

кредит |

||

|

Начислен ЕСН: за приобретение объектов основных средств (5000 руб. x 26%) за разгрузку доставленного оборудования (3000 руб. x 26%) за доставку приобретенных материалов (1000 руб. x 26%) работникам основного производства (50000 руб. x 26%) работникам вспомогательного производства (10 000 руб. x 26%) администрации организации (25 000 руб. x 26%) за исправление брака (1500 руб. x 26%) |

1 300 780 260 13 000 2 600 6 500 390 |

08 08 10 20 23 26 28 |

69 69 69 69 69 69 69 |

|

Оказана материальная помощь |

2 000 |

84 |

50 |

|

Начислено с сумм материальной помощи (2000 руб. x 26%) |

520 |

84 |

69 |

|

Начислены пени |

1 000 |

99 |

69 |

|

Перечислен единый социальный налог |

25 350 |

69 |

51 |

|

Перечислены начисленные пени |

1 000 |

69 |

51 |

На примере ООО «Проф-М» были рассмотрены основные операции по учету заработной платы и виды удержаний с нее. Но на деле все это выглядит далеко не так гладко. Работники кадров и бухгалтерии совершают множество ошибок при ведении учета по оплате труда и заработной платы.

Глава 3. Типичные ошибки при начислении заработной платы, допускаемые бухгалтером ООО «Проф-М»

Ввиду многообразия форм и систем оплаты труда, постоянно изменяющейся законодательной базы в этой области существуют различные трудности и проблемы в бухгалтерском учете вышеуказанных расчетов по оплате труда и прочим операциям. И, поскольку, по заверению проверяющих, нет такой организации, которая бы стопроцентно соблюдала трудовое законодательство и не допускала ошибок в ведении кадрового учета, начислении заработной платы и исчислении единого социального налога, двери любой организации открыты для инспекторов по труду. Но не только они могут прийти в организацию с проверкой, ведь некорректно составленный приказ может привести к неправильному толкованию налогового законодательства.

Классифицируем условно допускаемые работодателем ошибки при начислении и выплате оплаты труда своим сотрудникам по следующим группам.

1. Трудовой договор и локальные акты.

В каждом учреждении действует ряд нормативных актов и документов, устанавливающих права и обязанности сторон трудовых отношений. К ним относятся штатное расписание, трудовые договоры, правила внутреннего трудового распорядка, коллективный договор, положение об оплате труда и о премировании и т.д. На что следует обратить внимание в ходе анализа их содержания?

Сведения в этих документах не должны противоречить друг другу. Условия, содержащиеся в них, не могут ухудшать положение работника по сравнению с установленным трудовым законодательством. Например, вновь прибывшему работнику на период испытательного срока установлен оклад меньше, чем уже работающему сотруднику, занимающему ту же должность. Это нарушение ч. 2 ст. 22 ТК РФ, которая гарантирует равную оплату за труд равной ценности. Другой пример: совместителям не начисляют премии, а вот основным работникам, занимающим те же должности, начисляют. Необоснованные различия в заработной плате, то есть не связанные с деловыми характеристиками работника, количеством и качеством его труда, рассматриваются как дискриминация (ч. 1 ст. 3 и ч. 2 ст. 132 ТК РФ).

Условия премирования совместителей должны устанавливаться в том же порядке, что и для основных работников. Согласно ст. 57 ТК РФ условия оплаты труда (в том числе размер тарифной ставки или должностного оклада работника, доплаты, надбавки и поощрительные выплаты) должны содержаться в трудовом договоре работника с работодателем или в коллективном договоре, регулирующем социально-трудовые отношения в организации и заключаемом между работниками и работодателем в лице их представителей (ст. 41 ТК РФ).

В трудовых договорах по-прежнему встречается фраза "с оплатой согласно штатному расписанию". На основании ч. 2 ст. 57 ТК РФ в трудовом договоре должны быть указаны размер тарифной ставки или оклада (должностного оклада) работника, надбавки, доплаты и поощрительные выплаты. Если в нем конкретный размер оплаты труда не указан, то необходимо подписать с работниками дополнительные соглашения о внесении изменений в трудовые договоры.

2. Выплаты уволенному работнику.

При увольнении работника необходимо выяснить, все ли выплаты, положенные уволенному сотруднику, были произведены (зарплата, компенсация за неиспользованный отпуск и т.д.). Если работник за расчетом не являлся, то у работодателя должен быть почтовый квиток об отправке им уведомления о необходимости получить расчет. Согласно ст. 140 ТК РФ при прекращении трудового договора выплата всех сумм, причитающихся работнику, производится в день его увольнения. Если сотрудник в этот день не работал, то они должны быть проведены не позднее следующего дня после предъявления требования о расчете. В случае спора о размерах выплат, причитающихся работнику при увольнении, работодатель обязан в вышеуказанный срок выплатить не оспариваемую им сумму.

3. Вместо среднего заработка за время командировки платится оклад.

До недавнего времени шли дебаты о том, обязательно ли за время командировки платить именно средний заработок. Дело в том, что в ст. 167 ТК РФ сказано, что за эти дни он гарантируется. И многие бухгалтеры полагали, что раз гарантируется, значит можно и не платить. Поэтому командировку рассчитывали исходя из оклада. Главное, чтобы он был не ниже среднего заработка. Однако 5 февраля 2007 г. вышло Письмо Роструда N 275-6-0. В этом Письме чиновники сделали вывод, что выплата заработной платы за время командировки противоречит трудовому законодательству. Соответственно, нужно платить средний заработок, несмотря на то, что возможны варианты, когда он окажется меньше, чем заработная плата. Таким образом, если сотрудник уехал в командировку, то за дни командировки ему нужно выплатить средний заработок.

4. Выплата аванса вместо зарплаты.

Следует обратить внимание на то, что даты выплаты зарплаты одной и той же группе работников должны, как правило, совпадать и быть обозначены как минимум в следующих документах: в правилах внутреннего трудового распорядка, в коллективном договоре, в трудовых договорах (ч. 4 и 6 ст. 136 ТК РФ). Иногда работники пишут заявления с просьбой выплачивать зарплату один раз в месяц. Однако это незаконно. Напомним, что работодатель обязан выплачивать ее своим работникам не реже чем каждые полмесяца. Никаких исключений нет. По общему правилу должны быть утверждены две даты в месяц для выплаты заработной платы с интервалом в полмесяца (ч. 6 ст. 136 ТК РФ), то есть 14 - 15 дней. Если установлены даты, например, 5-е и 15-е число месяца, то это ошибка, поскольку между этими числами менее полумесяца.

Официальную позицию по этому вопросу выразили чиновники Роструда в Письме от 01.03.2007 N 472-6-0. Они указали, что выплата заработной платы один раз в месяц является нарушением трудового законодательства, за которое предусмотрена административная ответственность. В Письме особо подчеркнуто, что заявление работника о согласии получать заработную плату один раз в месяц не освобождает работодателя от ответственности.

На практике часто бывает, что в одну из назначенных дат работники сами не приходят за зарплатой. Таким образом, работодатель лишается возможности соблюсти требования закона о выплате зарплаты дважды. Насильную реализацию работодателем прав работника пока не ввели, поэтому многие кассы и бухгалтерии в конце дня выдачи зарплаты составляют акт о неявке работников за ее получением. Такое стремление застраховать работодателя от ответственности за невыплату зарплаты в установленное время может только приветствоваться.

5. Расчет удержаний из зарплаты.

Одним из основных удержаний является НДФЛ. Главная проблема при его расчете - отсутствие необходимых документов. Часто бывает, что сотрудники обещают принести документы, подтверждающие право на вычет, а потом забывают. Не ждите налоговой проверки, проконтролируйте сами наличие необходимых бумаг.

После того как удержан НДФЛ, производятся остальные виды удержаний. Важно, что их общий размер не может превышать 20% от зарплаты работника, а в случаях, предусмотренных федеральными законами, - 50%. Если речь идет о взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью другого лица, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением, то размер удержаний из заработной платы в этих случаях не может превышать 70% (ст. 138 ТК РФ).

За нарушение норм трудового законодательства предусматривается административная или уголовная ответственность в зависимости от вида, тяжести нарушения. Основная масса нарушений, совершаемых в сфере несоблюдения трудового законодательства, относится к административным правонарушениям. Несоблюдение требований трудового законодательства может повлечь за собой ответственность в виде штрафов, дисквалификации и даже лишения свободы, а также череду проверок со стороны различных контролирующих органов. Правда, все это иногда можно легко предотвратить, главное - не полагаться на авось

ЗАКЛЮЧЕНИЕ

Подводя итоги курсовой работы, нужно сказать о том, что на сегодняшний день в нашей стране существует большое количество нерешенных вопросов и противоречий в сфере оплаты труда. Главным назначением заработной платы является расширение ее возможностей в обеспечении воспроизводства рабочей силы, удовлетворение потребности работника в повышении качества жизни за счет собственного труда – иными словами, размер заработной платы не должен быть ниже стоимости той массы товаров и услуг, которая необходима работнику для обеспечения его жизненных потребностей. Время диктует необходимость такой системы оплаты труда, которая формировала бы мощные стимулы развития труда и производства. Заработная плата является важнейшим средством повышения заинтересованности работников в результатах своего труда, его производительности, увеличении производительности, увеличении объемов произведенной продукции, улучшении ее качества и ассортимента и соответственно одним из элементов расходов предприятия.

При написании курсовой работы была достигнута ее цель: рассмотрение учета труда и заработной платы на примере ООО «Проф-М» и выявлены ошибки по учету труда и заработной платы и на их основе даны рекомендации как их избежать.

Также были решены следующие задачи:

- Изучены нормативные документы, проблемные вопросы по учету труда и заработной платы;

- Рассмотрено организацию бухгалтерского учета и документальное оформление труда и заработной платы на предприятии ООО «Проф-М»;

- Выявлены типичные ошибки в организации бухгалтерского учета труда и заработной платы на предприятии ООО «Проф-М».

В данной курсовой работе я подробно определила и проанализировала сущность заработной платы; ознакомилась с составом первичных документов и регистров по учету расчетов по оплате труда, численности работников и отработанного времени; рассмотрела существующие формы системы оплаты труда, а также их подвиды; определила порядок оформления расчетов с персоналом; уделила внимание учету удержаний из заработной платы работников, а также их отражению на счетах бухгалтерского учета.

Одна из самых серьезных проблем в этой области – отсутствие жесткой зависимости величины оплаты труда от реальных усилий данного работника, а также от результатов его труда.

Основными направлениями политики в области оплаты труда должны являться: обеспечение роста реальной заработной платы работников в тесной увязке с результатами их работы, квалификацией и профессионализмом, с тем, чтобы оплата труда стала главным источником денежных доходов населения; повышение уровня государственных гарантий оплаты труда с целью вывода работающих граждан из числа бедного населения; достижение такого уровня заработной платы наемных работников, который позволил бы обеспечить устойчивый платежеспособный спрос населения и экономические стимулы для развития производства, а также активизировать личное участие работников в своем социальном обеспечении и страховании, стал бы надежным источником инвестиций на цели социального развития.

Список использованных источников

- Адамчук В. В. Организация и нормирование труда / Под ред. В. В. Адамчука. – М.: Финстатинформ, 2015. – 304 с.

- Адамчук В. В. и др. Организация и нормирование труда. М. 2015. – 250 с.

- Базаров Т. Ю., Еремин Б. Л. Управление персоналом. М. 2016. – 348 с.

- Бойчук В. С. Экономика предприятия. М. 2015. – 260 с.

- Волков О. И. Экономика предприятия / Под ред. О. И. Волкова. – М.: ИНФРА-М, 2017. – 416 с.

- Грязное А. Я. Основы организации и оплаты труда. М. 2017. – 210 с.

- Горфинкель В. Я., Швандар В. А. Экономика предприятия / Под ред. В. Я. Горфинкеля, В. А. Швандара. – М.: Банки и Биржи, ЮНИТИ, 2016. – 516 с.

- Жулина Е. Г. Экономика труда: учеб. пособие / Е. Г. Жулина. —М.: Эксмо, 2010. — 208 с.

- Желтов О. Б. Трудовое право России: курс лекций / О. Б. Желтов. — М.: Эксмо, 2014. - 214 с.

- Рофе А. И. и др. Научная организация труда. М. 2014. – 276 с.

- Сергеев И. В. Экономика предприятия: Учебное пособие. - М.: Финансы и статистика, 2015. – 364 с.

- Спивак В. А. Управление персоналом: учеб. пособие / В. А. Спивак. М.: Изд-во «Эксмо», 2016. - 336 с.

- Толстых Л. П., Плотникова Е. Н. Организация оплаты труда работников в рыночных условиях // Экономика и современный менеджмент: теория и практика: сб. ст. по матер. VII междунар. науч.-практ. конф. № 7. Часть II. – Новосибирск: СибАК, 2015. – 410 с.

- Ткачук В. П. Оплаты труда работников в условиях рыночных отношений. М.: Изд-во «Эксмо», 2016. – 320 с.

- Чижов Б. А., Шомов Е. М. Особенности оплаты труда сезонных и временных работников // Главбух № 10 – 2015. - 57 с.

- Нотариат в РФ (подробно)

- Понятие правонарушения

- Выбор стиля руководства в организации (Факторы, влияющие на формирование стиля руководства)

- Понятия «затраты», «расходы», «издержки»

- Бухгалтерский баланс и правила оценки его статей

- Учет поступления основных средств

- Корпоративная культура в организации

- Принципы построения налоговых систем развитых стран (подробно)

- Управление поведением в конфликтных ситуациях

- Построение организационной структуры холдинга

- Структура нормы права (подробно)

- Понятия " затраты" расходы" издержки"