Рынок ценных бумаг(Основные понятия рынка ценных бумаг.0

Содержание:

Введение

Рынок ценных бумаг - это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг.

Рынок ценных бумаг выполняет общерыночные и специфические функции.

К общерыночным функциям относятся:

- коммерческая функция, связанная с получением прибыли от операций на данном рынке;

- ценовая функция, при помощи которой обеспечивается процесс формирования рыночных цен, их постоянное движение и т. д.;

- информационная функция, на основе которой рынок производит и доводит до своих участников информацию об объектах торговли;

- регулирующая функция, связанная с созданием правил торговли и участия в ней, порядка разрешения споров между участниками, образованием органов управления и контроля.

К специфическим функциям относятся:

- перераспределительная функция, обеспечивающая перелив денежных средств между отраслями и сферами деятельности и финансирование дефицита бюджета;

- функция страхования ценовых и финансовых рисков, которое осуществляется на основе фьючерсных и опционных контрактов.

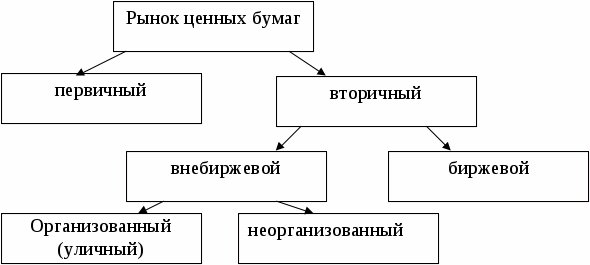

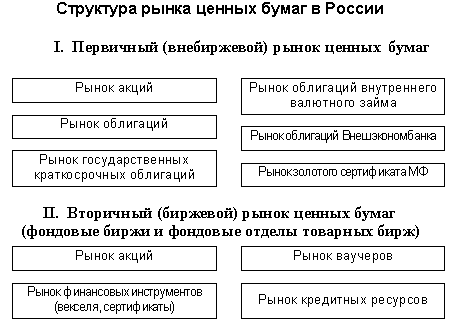

Можно выделить следующие виды рынков ценных бумаг:

1) Первичный рынок - это приобретение ценных бумаг их первыми владельцами. Вторичный рынок - это обращение ранее выпущенных ценных бумаг.

2) Организованный рынок ценных бумаг представляет собой их обращение на основе правил, установленных органами управления между лицензированными профессиональными посредниками. Неорганизованный рынок - это обращение ценных бумаг без соблюдения единых для всех участников рынка правил.

3) Биржевой рынок основан на торговле ценными бумагами на фондовых биржах, поэтому это всегда организованный рынок ценных бумаг. Внебиржевой рынок - это торговля ценными бумагами, минуя фондовую биржу.

4) Кассовый рынок ценных бумаг представляет собой рынок с немедленным исполнением сделок в течение одного - двух рабочих дней. Срочный - это рынок, на котором заключаются сделки со сроком исполнения, превышающим два рабочих дня.

Актуальность темы. Рынок ценных бумаг занимает особое и весьма важное место в современной рыночной экономике. Процесс его формирования и развития в сложившихся условиях носит объективный и закономерный характер.

Прежде всего, вследствие усложнения и расширения производственной и коммерческой деятельности растёт потребность в привлечении всё большего объёма кредитных средств. Её можно удовлетворить за счёт выпуска и продажи ценных бумаг.

Цель курсовой работы – рассмотреть рынок ценных бумаг и особенности его формирования. Для достижения поставленной цели нужно решить следующие задачи:

1) дать понятие о рынке ценных бумаг

2) рассмотреть классификацию ценных бумаг

3) изучить структуру рынка ценных бумаг и его участников

4) дать характеристику особенностей формирования рынка ценных бумаг в России: эволюции развития, формированию в России на современном этапе и государственному регулированию.

1 Рынок ценных бумаг

1.1 Основные понятия рынка ценных бумаг

Понятие рынка ценных бумаг невозможно выделить однозначно, т.к. различные ученые считают рынок ценных бумаг чем-то одним, а другие чем-то другим, но в общем виде рынок ценных бумаг можно определить, как отношения (экономические) различных участников по эмиссии (выпуску) и обращению разных ценных бумаг.[1]

Буренин А.Н. в своей книге «Рынок ценных бумаг и производных финансовых инструментов» считает рынок ценных бумаг рынком, который опосредует с помощью ценных бумаг отношения кредитные и совладения. Особенностью использования ценных бумаг в качестве инструмента на фондовом рынке – это их возможность свободного обращения на этом рынке.

Из-за этого инвестор (уже владелец данной ценной бумаг) имеет возможность вернуть свои денежные средства посредствам продажи данных бумаг (в любом объеме), но, что самое главное, процесс производства предприятия-эмитента продолжается и ничего плохого с ним не произойдет.

То есть самое предприятие продолжает также успешно функционировать. Хотя, необходимо подчеркнуть то, что если данная продажа ценных бумаг будет связана с выкупом их предприятием-эмитентом, то это приведет к ухудшению финансового состояния или даже банкротству, однако объем выкупа должен быть очень значительным.

Развитие и становление рынка ценных бумаг связано с увеличением потребности в денежных средствах (капитале) и поэтому необходимо привлечь данный капитал в связи с возможным расширением деятельности предприятия (торговой или производственной).

Со временем предприятие сталкивается с проблемой нехватки средств учредителей, что вызывает необходимость поиска новых источников финансирования. В девятнадцатом веке значительный толчок рынок ценных бумаг получил в связи с огромных по масштабам строительством путей железнодорожного сообщения, которые требовали больших капитальных затрат.

Когда появилась ценная бумага, выступающая определенным инструментом по привлечению финансовых ресурсов, которая дает возможность вкладчику в некоторой степени уменьшить риск инвестирования, который связан, в первую очередь, с деятельностью компании-эмитента, с помощью покупки определенного количества ценных бумаг, которые позволяют ответить за стабильность финансового состояния предприятия.

Это качество ценной бумаги позволяет проводить определенную роль в некоторых финансовых инструментах: финансировании рискованных (венчурных) компаний (предприятий). Безусловно, банки такие компании кредитуют очень редко, т.к. им необходима практическая сто процентная гарантия при инвестировании своих денежных средств, что они будут возвращены в полном объеме, а также выплаты по процентам за кредит будут выплачены также в полном объеме и в срок.

Исходя из определения рынка ценных бумаг, данный рынок, как и другие рынки состоит из предложения, спроса и цены, с помощью которой достигается их равновесие.

Спрос формируется за счет компаний и государства, которые выступают на рынке в качестве эмитентов и ищут ресурсы для выполнения своих миссий.

Мы же с вами (население или личный сектор) выступаем на рынке ценных бумаг как кредитор (у нас есть деньги, которые нужны правительству и компаниям), однако просто так мы эти деньги не отдадим, нам нужны гарантии того, что мы их вернем в полном объеме, с меньшим риском и на этом еще заработаем.

Основными инструментами рынка ценных бумаг являются облигации и акции, а все остальные инструменты являются не чем иным как производными от данных инструментов.

В свою очередь облигации делятся на государственные и корпоративные, а акции бывают только корпоративными, т.е. государство не выпускает акции, только облигации государственного займа. Т.е. если хотите дать своему государству в долг некоторую денежную сумму, то достаточно купить государственную облигацию и теперь уже вам должно государство.

По облигациям начисляется определенный доход, так называемый купонный процент. Вся сумма облигации разбита на купоны (например, 10 штук), а мы купили облигацию номиналом в 1000 долларов, т.е. каждый купон стоит 100 долларов (1000/10) и по нему начисляется процент (например, 8%) сверх суммы (ста долларов). Корпоративные облигации отличаются от государственных только эмитентом (тот, кто выпускает ценную бумагу) в первом случает корпорация, компания, а во втором – государство.

Акции же выпускают только корпорации или же компании, ценные бумаги которых обращаются на рынке ценных бумаг.

Акции имеют номинальную стоимость. Цена на акции, как и на другие ценные бумаги, изменяется постоянно. Доходность по акциям может быть только по привилегированным акциям (процент от прибыли, если владельцы посчитают целесообразным выплачивать ее инвесторам).

По обычным же акциям никаких доходов инвестор не получит, однако по обоим видам акций возможно получить прибыль или убыток в результате продажи данных ценных бумаг по более выгодным ценам, чем мы их купили. Однако можно и «прогареть», т.к. предполагается то, что будут повторно куплены данные акции по более низкой цене, чем продаются.

Поэтому были придуманы и другие ценные бумаги (инструменты ценных бумаг). Такими ценными бумагами являются: опционы (пут и колл); дерривативы, варранты и др.[2]

Опцион – это своего рода контракт, который подразумевает то, что мы несмотря ни на что в течении определенного периода берем на себя обязательства выкупить акции компании на определенную сумму (один опцион включает сто акций) или же не исполнить (не купить/продать), но тогда по истечении срока опцион автоматически исполниться, однако вносить деньги полностью не требуется, а только определенную сумму.

Только по исполнению придется заплатить деньги, если планируется получить акции, либо перепродать и получить доход.

Минус в том, точно нельзя сказать: какая будет цена в будущем и какой необходимо купить опцион (колл, если цена будет увеличиваться на акции, либо пут, если цена будет уменьшаться).

Например, предполагается, что цена на акции компании Майкрософт будут увеличиваться, но у нас есть немного денег (как раз столько сколько надо, чтобы заплатить отступные) и мы покупаем опцион колл, однако цена на акции уменьшается и у нас есть выбор, либо исполнить его сейчас и потерять меньше денег, чем если цена будет все уменьшаться, либо подождать в надежде того, что цена станет такой же, либо выше, чем цена покупки опциона.

Мы дождались исполнения опциона, и он исполнился в тот момент, когда цена была ниже покупки. Т.е. необходимо было купить опцион пут. Теперь же нам необходимо будет заплатить всю стоимость опциона (цена 100 акций компании Майкрософт). Вот в чем минут – у нас нет столько денег.

Поэтому инвесторы, которые профессионально занимаются торговлей опционами должны быть гораздо более опытнее, чем люди, которые инвестируют в акции и облигации.

1.2 Проблемы и перспективы развития рынка ценных бумаг

Первичный рынок ценных бумаг представляет собой рынок, который выполняет все функции и роли, возложенные на него, самостоятельно и независимо.

Данный рынок ценных бумаг имеет множество методов (собственных) размещения ценных бумаг, а также посредничества по операциям, осуществляемым на нем, но не имеющий собственного места совершения сделок (торговли).

Главной особенностью первичного рынка является то, что он является «таможней» и пропускает новые эмиссии облигаций, которые впоследствии идут на фондовую биржу при их покупке/продаже. Почти все новые облигации не вернуться на биржу и будут находиться в различных кредитно-финансовых институтах.

Главная его роль заключается в торговле облигациями, но на данном рынке осуществляется продажа акций, причем первичный рынок в данном случае выступает как посредник между брокерскими фирмами и банками.

Современная тенденция роста первичного рынка ценных бумаг сохраняется и сегодня, но объем данного рынка меньше, чем показатели фондовой биржи. Данные об эмиссии ценных бумаг в Соединенных Штатах Америки показаны на рисунке.

На нем видно, что сорок пять процентов оборота НФБ составляют акции данного рынка (семидесятые годы), а уже к началу восьмидесятых данный показатель увеличился в полтора раза и составил семьдесят четыре процента. Это можно объяснить спекулятивным характером сделок, а также желанием инвесторов диверсифицировать риски по их инвестиционному портфелю.

Рассмотрим некоторые особенности первичного рынка ценных бумаг. Первая из них – это необходимость размещать ценные бумаги через банки инвестиционные, которые выступают в качестве посредников. Данные отношения строятся на эмиссионном соглашении. Совместно с инвестиционными банками компания – эмитент согласует условия данного соглашения (срок, сумму, способы размещения и т.д.) и, естественно, размещают ценные бумаги.[3]

Второй особенностью является то, что на первичном рынке размещаются только ценные бумаги впервые выпущенные, а основными участниками являются инвесторы и эмитенты. Именно здесь осуществляется получение (мобилизация) свободного капитала.

Третья особенность заключается в том, что на первичном рынке распределяются мобилизованные денежные средства между эмитентами по отраслям экономики и ее сферам по признаку доходности ценных бумаг для инвестора (при условии осуществления данных операций в условиях рыночной экономики).

Четвертая особенность рынка: выступает как средство создания экономики эффективной с точки зрения рыночного механизма; регулирует движение ссудного капитал (долгосрочного).

Пятая: определяет размеры сбережений и инвестиций в определенной стране, а также масштабы, темпы и эффективность экономики страны, где происходят данные процессы.

Шестая: основа рынка ценных бумаг является первичный рынок ценных бумаг, определяя совокупные темпы развития и его масштабы.

Характерной современной его особенностью является различия в объемах первичного рынка в различных западных странах. Это можно объяснить различными возможностями экономики (национальным богатством, количеством различных ресурсов, возможностями инвесторов, эффективностью законодательства, политической и социальной напряженностью).

Интересно, что законодательство некоторых стран регулирует такой показатель как доля собственных и заемных капиталов, однако во всех странах, где существует рынок ценных бумаг законодательно закреплено максимальный размер заемных средств.[4]

При превышении данного уровня может произойти все, что угодно и данный переход сопряжен с огромными рисками не только для компании, но в первую очередь для инвесторов.

Вторичный рынок ценных бумаг называется еще как фондовая биржа, то есть это биржевой рынок. На вторичный рынок поступают ценные бумаги, которые прошли первичный рынок.

В некоторых западных странах на вторичном рынке иногда поступают эмиссированные акции первичного рынка. Фондовая биржа имеет дело в основном с акциями и иногда с облигациями как государственными, так и частными. Данная биржа связана с перераспределением денежных средств (капиталов), хотя одной из функций является мобилизация денежных средств в экономику страны.

Фондовая биржа (вторичный рынок ценных бумаг) – это постоянно и традиционно действующий рынок с обозначенным временем и местом совершения сделок по купли/продаже ценных бумаг. Это один из важнейших элементов механизма рынка ценных бумаг и современной мировой экономики.

Данный рынок ценных бумаг является воплощением рыночной экономики и воплощает в себе все его основные концепции и механизмы, позволяя совершать неограниченное количество сделок. Важнейшей ролью вторичного рынка является торговля ценными бумагами, концентрация и централизация денежных средств (капитала), а также при осуществлении операций спекулятивного характера спекулятивных операций.

В семидесятых годах двадцатого века еще одним из факторов уменьшения роли вторичного рынка ценных бумаг (фондовой биржи) является демпинг со стороны крупных финансово-кредитных учреждений мелких инвесторов, а также развитие рынков ценных бумаг (параллельных), уход индивидуальных инвесторов из-за снижения курса акций вследствие нестабильности экономической системы.

Под мелкими инвесторами обычно понимаются служащие с высокими доходами, а также рабочие, буржуазия и лица свободных профессий. Что касается буржуазии, то к ней относится только мелкая, а не крупная или средняя.

Для сегодняшнего вторичного рынка характерно то, что данные слои населения выбирают для размещения своих сбережений на депозитах (сберегательные счета в банке), покупать страховки по страхованию жизни, инвестировать в пенсионные фонды, а также в дешевые (а, следовательно, высоко рисковые) акции инвестиционных компаний.[5]

Некоторые функции по размещению акций и облигаций перешли к инвестиционным банкам, а также к коммерческим банкам, банкирским домам, страховым компаниям, инвестиционным компаниям, но обязательно все данные организации должны является членами фондовой биржи и проводят данные сделки от имени их владельцев по доверенности. Финансово-кредитные учреждения проводят политику увеличения объема сделок как в количественном, так и в качественном отношении.

Исходя из всего вышесказанного можно заметить то, что финансово-кредитные учреждения западных стран (ведущих) становятся монополистами на вторичном рынке ценных бумаг, причем это касается всех ценных бумаг, что является объяснением процесса увеличения пакетов акций на данном рынке и увеличению влияния данных учреждений на фондовую биржу.

Это все привело к созданию некоторых негативных явлений при работе фондовой биржи (вторичного рынка), что в свою очередь повлекло замену небольших пакетов акций более крупными, а это, в свою очередь, повлекло совершение сделок по купле/продаже на гораздо более выгодных условиях для инвесторов, покупающих большую долю эмиссии ценных бумаг.

Этот процесс можно по-другому назвать слиянием или поглощением одной компании другой путем скупки контрольного пакета акций на вторичном рынке и получения права контролировать, управлять деятельностью компании.

Такая большая концентрация долей ценных бумаг у финансово-кредитных учреждений дает возможность им купить/продать ценные бумаги и за пределами данного рынка (ценных бумаг).[6]

2 Государственное регулирование российского РЦБ

2.1 Функционирование рынка ценных бумаг

Российский финансовый рынок относится к развивающимся рынкам.

В то же время, частный сектор на финансовом рынке уже преобладает. В начале 2012 года обязательства частного сектора составляли 299 млрд. долл. (акции - 170, банковские кредиты - 105, рублевые корпоративные облигации - 7, корпоративные еврооблигации - 17), а государственные обязательства - только 54 млрд. долл. (ГКО и ОФЗ - 11, государственные еврооблигации - 35, вэбовки - 8). [7]

В 2013 году капитализация российского рынка акций выросла до 481 млрд. долл. В 2014-15 гг. доля государства в РЦБ продолжила свое снижение за счет снижения доли Банка России в капитале Сбербанка, доли Правительства РФ в капитале Внешторгбанка, а также в капиталах других корпораций.

Развитость финансовой системы страны характеризует отношение ее размера (капитализация рынка акций + государственных и частных облигаций + активы банковской системы) к ВВП. Россия пока уступает развитым странам и ведущим развивающимся странам по этому важнейшему показателю (см. табл. 1).

Табл. 1. Отношение размера финансовой системы к ВВП

|

Страна |

Отношение размера финансовой системы к ВВП, % |

|

Великобритания |

710 |

|

Франция |

630 |

|

Германия |

615 |

|

Япония |

610 |

|

США |

505 |

|

Китай |

290 |

|

Бразилия |

210 |

|

Россия (2013 г.) |

100 |

Функционирование рынка ценных бумаг должно регулироваться государством. Цель государственного регулирования заключается в обеспечении надежности ценных бумаг, выработке национальной модели РЦБ, в создании благоприятных условий для функционирования бирж, работы профессиональных участников РЦБ и самого РЦБ в целом, которая с учетом существующих в стране условий в наибольшей мере способствовала бы экономическому росту экономики.

Задачи государства в части создания и развития системы регулирования РЦБ сводятся в основном к следующему:

- разработке идеологии, инфраструктуры, законодательной базы и стратегии развития РЦБ;

- эффективному использованию финансовых ресурсов (государственных и частных) для развития экономики страны;

- установлению "правил игры" для участников рынка;

- обеспечению безопасности;

- созданию системы информации о состоянии рынка и обеспечению ее открытости;

- формированию системы страхования инвесторов от возможных потерь;

- пресечению преступной деятельности на РЦБ;

- регулированию развития рынка государственных ценных бумаг.

В мировой практике существуют три основные модели регулирования РЦБ:

1) путем прямого правительственного контроля (Ирландия, Нидерланды, Португалия);

2) путем контроля с помощью финансово-банковских органов (ФРГ, Бельгия, Дания);

3) через специально созданные учреждения (США, Франция, Италия, Испания, Великобритания).

Для российского рынка ценных бумаг ближе американская модель организации и регулирования, как на законодательном, так и на организационном уровнях. Однако сущность американской модели РЦБ, в которой основная масса акций свободно обращается на вторичном рынке ценных бумаг, пока не реализована.

В РФ к органам государственного регулирования рынка ценных бумаг относятся:

- ФСФР (Федеральная служба по финансовым рынкам);

- Министерство финансов РФ;

- Центральный банк РФ;

- Комитет по управлению государственным имуществом РФ;

- Антимонопольный комитет РФ;

- Министерство по налогам и сборам РФ;

- Министерство юстиции РФ;

- Государственный комитет по надзору за деятельностью страховых организаций и др.[8]

Основными функциями регулирующих органов, направленными на защиту инвесторов от финансовых потерь, являются: регистрация всех участников рынка ценных бумаг; обеспечение всех субъектов экономики достоверной информацией о выпуске и обращении ценных бумаг; контроль и поддержание правопорядка на рынке ценных бумаг.

Государственное регулирование рынка ценных бумаг осуществляется в виде прямого вмешательства в его функционирование, а также в виде мер по косвенному воздействию на рынок.

Правовую основу функционирования рынка ценных бумаг составляют законы РФ, решающие следующие вопросы:

- юридический статус ценных бумаг;

- разграничение прав и ответственности эмитента и посредника;

- формы эмиссии ценных бумаг (наличная и безналичная эмиссия);

- регистрация реестров ценных бумаг;

- создание депозитариев;

- защита имущественных прав инвесторов;

- гарантии участников рынка права на компенсацию со стороны должников;

- контроль за эмиссией ценных бумаг;

- контроль за работой банков с ценными бумагами.

Законодательство регулирует выпуск и функционирование векселей (в меньшей степени), акций, облигаций и других ценных бумаг. Государство лицензирует деятельность бирж, брокеров, других профессиональных участников РЦБ, инвестиционных институтов с целью повышения профессионализма участников РЦБ. Законодательно оформляются правила обращения деривативов - производных ценных бумаг (фьючерсов, опционов и др.).

Лицензированием деятельности коммерческих банков и кредитных организаций занимается Банк России, страховых организаций - Государственный комитет по надзору за страховой деятельностью.

Как уже отмечалось, РЦБ РФ пока недостаточно развит. И основную долю составляют голубые фишки - ценные бумаги госмонополий и олигополий. В то же время РЦБ имеет высокие темпы развития. Появились новые рынки ценных бумаг (рынок корпоративных облигаций и срочный рынок ценных бумаг), создана система коллективных инвестиций.[9]

Капитализация российского рынка акций в конце 2013 года составила 265 млрд. долл. или 45% ВВП. В 2012 году российскими предприятиями на рынках ценных бумаг было привлечено в совокупности 11,4 млрд. долл., в т.ч. на внутренних рынках - 2,7 млрд. долларов.

Капитализация российского рынка акций резко выросла в 2014 г. и составила 481 млрд. долл. - 63% ВВП.

В 2015 году капитализация рынка акций выросла примерно на 70%. Российскими предприятиями на рынке ценных бумаг в 2013 году было привлечено 15,5 млрд. долл., в том числе на внутреннем рынке - 5,3 млрд. долл.

За 2014 год аналогичные показатели составили, соответственно, 29,7 млрд. долл. и 9,4 млрд. долл. Однако рынок акций по-прежнему характеризуется малым количеством ликвидных финансовых инструментов. Основную долю капитализации рынка (64,3 % - по состоянию на 30 декабря 2014 г.) составляли компании нефтегазового сектора.

Внутренний рынок корпоративных облигаций является быстроразвивающимся сегментом российского рынка ценных бумаг. Однако он не может пока конкурировать с внешними заимствованиями. В 2014 - 2015 годах доля еврооблигаций, выпущенных российскими предприятиями, составила 66%.

Российский фондовый рынок пока не служит одним из основных источников инвестиций. Его доля в инвестициях невелика.

В регионах наиболее быстро развивается рынок корпоративных облигаций. Связано это с тем, что в России собственники пока не готовы к массовому выпуску акций на вторичный рынок и предпочитают держать контрольные пакеты акций у себя.

Свободное обращение акций предполагает распределение собственности между многими акционерами. И в российских условиях это чревато потерей контроля над предприятием.

Облигации как инструмент привлечения заемных средств свободны от этих рисков. Поэтому внутренний рынок корпоративных облигаций является быстроразвивающимся сегментом российского рынка ценных бумаг. Однако и он не обеспечивает достаточного объема долгосрочных инвестиций.

Связано это с тем, что крупнейшие корпорации РФ предпочитают выпускать ценные бумаги за рубежом, поскольку цена облигационных займов там значительно ниже.

РЦБ начинает играть все большую роль как инструмент сохранения и наращивания стоимости сбережений населения (физических лиц).

Глава ФСФР Олег Вьюгин на лекции в Высшей школе экономики сообщил (26.03.14), что 72 % внутренних накоплений населения приходятся на депозиты банков, 10 % вложено в ПИФы, 8 % - в пенсионные резервы, 10 % - в страховые резервы. По его данным, чистые накопления населения РФ составляют всего 1-2% ВВП, что весьма незначительно в сравнении с развитыми странами. Причем склонность населения к сбережению в последние годы снижается, так как семьи вынуждены в трудных условиях жизни не накапливать средства, а тратить их на выживание.

Вьюгин привел приближенные данные о структуре инвесторов на российском РЦБ: 31% - это российские институциональные инвесторы, 25% - российские банки и 44% - иностранные инвесторы (нерезиденты). Эта статистика не включила физических лиц по причине малости их доли.

В то же время развитие сектора институциональных инвесторов с участием физ. лиц в России происходит довольно быстро. Так в 2015 г. активы ПИФов и пенсионных резервов выросли до 800 млрд. руб.

По данным О. Вьюгина, в 2015 г. количество счетов "рыночных пайщиков" выросло до 343,245 тыс. штук против 148,428 тыс. штук в 2014 г.

Количество частных инвесторов, которые торгуют с помощью Интернет-трейдинга на ФБ ММВБ, в 2015 г. достигло 230 тыс. человек против 109,714 тыс. человек в 2014 г. Число физических лиц, купивших акции в ходе "народных" IPO в 2015 г, составило 115 тыс. чел.

Рынок ценных бумаг является, пожалуй, лучшим инструментом вовлечения населения в рыночные отношения, лучшей школой обучения его основам рынка, особенно молодежи. Гораздо полезнее для молодых людей во всех отношениях играть на РЦБ, нежели на «одноруких бандитах» - игральных автоматах.[10]

Недаром передовые позиции в экономике в мире занимают США, где в инвестиционном процессе на фондовом рынке участвует каждая домохозяйка. И следует отметить, что Правительство РФ уже достаточно много делает с помощью народных IPO в этом направлении.

В настоящее время регулирование и надзор на финансовом рынке осуществляется несколькими государственными органами. Для координации их действий планируются меры:

- повышение эффективности межведомственного взаимодействия и выработка единых подходов к развитию и регулированию всех секторов финансового рынка;

- развитие саморегулирования на финансовом рынке и взаимодействия СРО с органами государственной власти и управления;

- создание системы мониторинга за финансовым рынком;

- установление на законодательном уровне порядка обмена информацией с регуляторами финансовых рынков других стран.

В перспективе возможно объединение функций по регулированию различных сегментов финансового рынка и создание мегарегулятора.

Обеспечение четких и ясных процедур проведения надзора за деятельностью финансовых институтов:

- усиление роли регуляторов финансового рынка и СРО в нормировании и совершенствовании системы риск-менеджмента профессиональных участников финансового рынка;

- усиление роли третейских судов в рассмотрении споров на финансовом рынке и повышение компетенции судебных органов (арбитражного суда) в спорах на финансовом рынке;

- оптимизация требований к отчетности финансовых организаций, введение стандартов публичного раскрытия информации о своей деятельности профессиональными участниками финансового рынка;

- обеспечение раскрытия информации о результатах управления пенсионными резервами, утверждение методики оценки эффективности управления для государственных и частных управляющих пенсионными резервами;[11]

- совершенствование требований к размещению средств, составу и структуре активов финансовых институтов, осуществляющих инвестиционную деятельность на финансовом рынке, а также введение единообразных требований по управлению соответствующими активами.

2.2 Совершенствование рынка ценных бумаг

Как известно, инфраструктуру рынка ценных бумаг составляют профессиональные участники рынка ценных бумаг. Среди них важное место занимают брокеры и дилеры. От того насколько развита деятельность посредников зависит состояние рынка ценных бумаг.

До настоящего времени профессиональные участники рынка охотно вкладывали деньги в развитие фронт-офисных систем и средств связи с организованными торговыми площадками. Совершенствование автоматизированных систем, связанных с учетом и оформлением сделок, финансируется хуже.

Практика показывает, что на рынке труда крайне ограничено предложение высококлассных специалистов внутреннего учета и всех, кто связан с деятельностью элементов инфраструктуры рынка. В то же время трейдеры и специалисты фронт-офиса (отдел, в котором происходит непосредственная работа с клиентами и заключение договоров) представлены очень широко.

Одной из проблем является неразвитость системы защиты прав собственности инвесторов. Основная нагрузка по созданию правоустанавливающих документов, подтверждающих права владельцев ценных бумаг, лежит на депозитариях и регистраторах.

Именно они осуществляют операции по смене владельца, информируют владельцев о наиболее значимых событиях в хозяйственной жизни корпораций, получают и перечисляют дивиденды и осуществляют многие другие действия, реализуя на практике права владельцев ценных бумаг. Решению данной проблемы может помочь создание Центрального депозитария. Аналогичные институты давно созданы на развитых рынках и уже доказали свою эффективность.

Кроме того, программа защиты инвесторов должна создаваться самими профессиональными участниками рынка ценных бумаг. Активную роль в этом процессе должны играть саморегулируемые организации.

Именно они должны решать проблему страхования деятельности профессиональных участников и определять размер необходимых взносов в зависимости от рисков.

До сих пор не решена проблема законодательного регулирования рынка ценных бумаг. В настоящее время регулирование рынка ценных бумаг осуществляется сразу несколькими органами: ФСФР (Федеральная служба по финансовым рынкам) и ЦБ РФ (Центральный банк Российской Федерации).

Серьезной проблемой становится состояние законодательной базы, регулирующей процесс передачи информации от брокера к инвестору. Законодательные и нормативные акты определяют содержание информации, предоставляемой брокером инвестору в обязательном порядке и обязывают брокера к ее представлению в установленные ограниченные сроки. Но в них не предусматривается возможность использования электронных носителей информации в полной мере.

Одной из существенных проблем в биржевой торговле является проблема исполнения сделок. Она связана с тем, сможет ли покупатель заплатить за купленные ценные бумаги, на покупку которых дал указание, и сможет ли продавец действительно представить ценные бумаги, в отношении которых дал указание о продаже. Биржа может и должна предъявлять жесткие требования и к профессионализму участников торгов, и к их финансовому состоянию. Также, гарантия исполнения сделок достигается за счет постоянно совершенствующейся системы клиринга и расчетов.[12]

В апреле 2015 года в Москве Институт фондового рынка и управления собрал профессионалов российского и зарубежных финансовых рынков на II Всероссийском IPO конгрессе. Федеральная служба по финансовым рынкам России выступила против колонизации российской экономики, профучастники – против «демонетизации» российского финансового рынка. Фондовая биржа РТС (Российская торговая система) и ММВБ анонсировали скорое появление российских аналогов Лондонской биржи AIM (Alternative Investment Market-рынок альтернативных инвестиций-торговая площадка Лондонской фондовой биржи).

В настоящее время уже ни у кого не вызывает сомнений, что деятельность любого финансового института (банка, биржи, инвестиционной компании, брокерской конторы и т.д.) сопряжена с определенными рисками. Именно поэтому залогом его успешного функционирования служит способность управлять своими рисками в конкретных макроэкономических условиях. При этом в России в силу исключительной динамичности и турбулентности ее рынка управление рисками приобретает особое значение.

Стоит особо подчеркнуть, что риск есть всегда, так как риск субъекта на финансовом рынке - это неопределенность его финансовых результатов в будущем, обусловленная неопределенностью самого этого будущего. Источники возникновения финансовых рисков могут быть различными. Обычно выделяют рыночный риск, кредитный риск, риск ликвидности, операционный риск, а также системный и юридический риски.

Отметим, что рыночный риск из всех типов рисков наилучшим образом поддается формальному вероятностному описанию, а методы его измерения уже получили широкое распространение в мировой практике.

Рыночный риск (market risk) - это риск изменения значений параметров рынка, таких как процентные ставки, курсы валют, цены акций или товаров, корреляция между различными параметрами рынка и изменчивость (волатильность) этих параметров.

Особое значение рыночный риск приобретает при работе со срочными инструментами (фьючерсами и опционами). Источником рыночного риска могут быть неопределенные изменения не только чисто ценовых параметров рынка, но и параметров, не имеющих прямого ценового смысла - волатильности и корреляции.

Итак, рыночный риск субъекта финансового рынка -это риск его потерь в условиях неопределенных (случайных) изменений рыночных факторов, оказывающих влияние на его портфель.

Измерить рыночный риск - означает определить величину и вероятность возможных потерь за заданный период времени (период поддержания позиций). Учитывая, что рыночный риск возникает практически всегда, задача его корректного измерения приобретает особое значение.

Главной проблемой современного рынка ценных бумаг является глобальная его компьютеризация и в конечном счете необходимость сохранения конфиденциальности получения, обработки, сбора, хранения и предоставления информации на фондовым рынке и обменом данной информации между всеми рынками: первичным, вторичным и уличным.

Основными проблемами рынка ценных бумаг в России являются преодоление некоторых внешних факторов, второй же проблемой является переход от роли российского рынка ценных бумаг, который создан для обеспечения нужд правительства страны к роли посредника между организациями, предприятиями и инвесторами («денежными мешками»), чтобы обеспечивать развитие первых и доход вторым.

Безусловно, законодательная база Российской Федерации оставляет желать лучшего вообще в общей характеристике, а законодательство Российской Федерации в области регулирования рынка ценных бумаг тем более, а в последнее время еще и улучшения контроля за выполнение различных операций на фондовом рынке.

Необходимо решить проблему защиты инвесторов, которую можно было бы решить с помощью создания специальной системы защиты инвесторов.

Слишком большие темпы создания депозитарной/клиринговой сети, а также агентской, что дает возможность крупным компаниям демпинговать цены и тем самым нарушать антимонопольное законодательство, выживая с рынка небольшие компании.[13]

Ценные бумаги наиболее привлекательны для тех, кто желает инвестировать, сберегать и приумножать денежные средства. Главное в развитии рынка любой ценной бумаги является интерес инвестора к её приобретению.

В условиях сегодняшнего времени, когда население стремится к благосостоянию, а, следовательно, и к накопительству, проблемы российского рынка ценных бумаг начали интересовать всё большее количество людей.

Проблемы возникают уже на этом этапе, так как интерес населения не в полной мере удовлетворяется количеством информации, предоставленной по этому вопросу.

Грамотность населения в этом смысле по-прежнему оставляет желать лучшего. Большинство людей просто боятся вкладывать деньги в ценные бумаги, не зная механизмов защиты, прав от владения и обязанностей за использование, рисков и преимуществ. Возможно, это лишь вопрос времени и люди придут к этому, как пришли к хранению денег на банковских депозитах, а не в шкафчике стола.

Ещё одной немаловажной проблемой является проблема регулирования рынка ценных бумаг государством.

Несмотря на законодательную базу, которая создана в России и регламентирует деятельность рынка ценных бумаг, проблемы существуют.

Наиболее острая из них заключается в том, чтобы обозначить ряд органов, которые способны оказывать влияние на рынок ценных бумаг и чётко разграничить их компетенцию.

В условиях рыночных отношений необходимо стремиться к регулированию преимущественно экономическими способами и методами.

Назревает необходимость создания государственной политики, дающей толчок для нормального развития рынка ценных бумаг и чёткой регламентации деятельности коммерческих банков в отношении данного рынка.[14]

Несмотря на то, что российская денежная единица достаточно защищена, а специалисты в области финансов достаточно подкованы, существует также проблема улучшения инфраструктуры рынка ценных бумаг, где необходимо понимать, что важнейшая функцией рынка ценных бумаг – сосредоточить средства вкладчиков и приспособить их для целей организации.

Несмотря на все проблемы российского рынка ценных бумаг, наша страна, по мнению многих экспертов, за последние годы шагнула вперёд в создании и поддержке по-настоящему эффективного рынка ценных бумаг.

Внесение изменений в законодательство, направленных на расширение возможности применения финансовых инструментов и механизмов, используемых для перераспределения рисков:

- производных финансовых инструментов с различными базовыми активами;

- секьюритизации финансовых активов;

- двойных и простых складских свидетельств;

- повышение эффективности института залога как способа обеспечения исполнения обязательств.

Развитие институтов коллективного инвестирования:

- совершенствование налогообложения закрытых ПИФов;

- унификация принципов и стандартов деятельности коллективных инвестиций (ПИФов и НПФов);

- расширение спектра разрешенных для инвестирования инструментов ПИФов и НПФов.[15]

Создание равных конкурентных и комфортных условий для деятельности участников финансового рынка, сокращение административных барьеров и трансакционных издержек:

- снижение трансакционных издержек эмитентов всех эмиссионных ценных бумаг, в том числе при проведении первичного публичного размещения акций (IPO);

- смягчение ограничений в отношении ценных бумаг, операции с которыми осуществляются с участием иностранного капитала;

- расширение информационной обеспеченности инвесторов со стороны эмитентов;

- пресечение манипулирования на финансовом рынке и осуществление торговли с использованием инсайдерской информации;

- введение понятий квалифицированного и не квалифицированного инвестора;

- расширение составов правонарушений с целью учета специфики финансовых рынков, ужесточение наказаний;

- введение системы компенсации гражданам на РЦБ, а также системы страхования ответственности профессиональных участников РЦБ.

Совершенствование налогообложения финансового рынка с целью предоставления равных условий предпринимательской деятельности.

Совершенствование деятельности государственных финансовых институтов, субъектов РФ и муниципальных образований в уставных капиталах финансовых организаций:

- подготовка стратегии деятельности государственных финансовых институтов развития, предусматривающей использование новых механизмов и различных форм финансирования проектов, реализуемых Правительством РФ;

- введение запрета на участие органов власти и муниципальных образований в уставных капиталах финансовых организаций (кроме стратегических институтов и организаций).

Развитие инфраструктуры финансового рынка, повышение ее надежности и капитализации:

- совершенствование законодательства о клиринге;

- совершенствование законодательства, регулирующего учет прав на ценные бумаги, создание Центрального депозитария;

- совершенствование законодательства об организаторах торговли и биржах, формирование единого законодательного регулирования всех видов бирж.[16]

В Стратегии состояние и ближайшие перспективы российского РЦБ оцениваются следующим образом:

- РЦБ пока не рассматривается в качестве основного механизма привлечения инвестиций;

- основным источником инвестиций российских компаний остаются собственные средства, а также займы и первичные размещения акций на зарубежных финансовых рынках;

- внутренний финансовый рынок испытывает потребность в надежных ценных бумагах и других качественных активах;

- основные объемы сделок с российскими ценными бумагами и другими качественными активами осуществляются с конца 2003 года на зарубежных торговых площадках, а не внутри страны;

- долгосрочные инвестиционные ресурсы недавно созданных обязательных накопительных систем размещаются на финансовом рынке неэффективно;

- основная причина оттока ценных финансовых активов за рубеж - отставание в развитии российской инфраструктуры финансового рынка, высокие риски и издержки российского РЦБ;

- необходима доработка российского законодательства до уровня международных стандартов и развитие его инфраструктуры.

Основной целью Стратегии является превращение РЦБ в один из главных механизмов финансирования экономики наряду с банковскими кредитами.[17]

Заключение

Подводя итоги всему изложенному, можно сделать вывод, что роль рынка ценных бумаг как механизма аккумуляции и перераспределения капиталов в системе инвестиционного процесса в современных условиях усиливается.

Также существование рынка ценных бумаг является необходимым условием функционирования экономики всех развитых стран.

Поэтому ему принадлежит видное место в системе воспроизводительного процесса: с помощью ценных бумаг происходит аккумуляция свободных денежных средств внутренних и внешних инвесторов и передача их хозяйствующим субъектам для производственного использования.

Именно благодаря механизму рынка ценных бумаг становится возможным инвестирование значительных объёмов средств в реальную экономику, наращивание производственных мощностей страны, накопление ресурсного потенциала.

Стимулируется развитие наиболее перспективных производств и отраслей, которые обеспечивают наибольшую доходность и эффективность использования ограниченных ресурсов и способствуют ускорению научно-технического прогресса, внедрению новейших научных достижений и технологий в производство. Именно рынок ценных бумаг в значительной степени задаёт ток развитию всей мировой экономики в целом и национальных экономических систем в частности.

Сегодня, чтобы стать полноправным членом всемирного экономического производства, участником мирового финансового рынка, любая страна и в особенности Россия, должна достичь современного уровня организации рыночных отношений. Однако на пути достижения этой цели лежит ряд промежуточных этапов в развитии форм существования капитала, который нельзя миновать.

Исторический опыт показывает, что эти этапы развития определяются, прежде всего, спецификой процесса накопления капитала в конкурентных условиях места и времени. Соответственно этому определяется логика и фазы развития финансового рынка в целом и рынка ценных бумаг как его важнейшего структурного элемента.

Рынок ценных бумаг - это механизм, позволяющий заключать сделки между поставщиками и потребителями денежных средств. Он образует два уровня рынков: первичный и вторичный. В свою очередь, вторичный рынок подразделяется на биржевой (фондовая или валютная биржа) и внебиржевой рынки. Биржевой рынок является организованным рынком, а внебиржевой - неорганизованным, или “уличным”.

Главную роль на рынке ценных бумаг играют его участники: брокер, дилер, управляющие компании, коммерческие банки, регистраторы, номинальные держатели, депозитарии, расчетно-клиринговые организации.

Ведущая роль в области государственного регулирования рынка ценных бумаг принадлежит Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

Наличие рынка ценных бумаг является необходимым условием функционирования экономики всех развитых стран. Главной проблемой, требующей незамедлительного решения, является проблема законодательной базы. Законодательная основа до сих пор несовершенна, в ней много пробелов, чтобы избавиться от этих пробелов необходимо как можно скорее решить триединую задачу:

1) укрепить доверие к государству,

2) отладить законодательный механизм,

3) повысить эффективность функционирования контролирующих и правоохранительных органов.

И от того, как государство сумеет справиться с триединичной задачей, во многом зависит будущее рынка ценных бумаг.

Список использованной литературы

- Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ, от 21.07.2014 N 11-ФКЗ)

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ (ред. от 22.10.2014)

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ (с изм. и доп. от 06.04.2015г.) // СЗ РФ,1996, № 17,ст.1918

- Анесянц С.А. Основы функционирования рынка ценных бумаг: Учебное пособие. - М.: Изд-во «Юрайт», 2014. с.6-8

- Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учебное пособие. - М.: Изд-во «А-Приор», 2013. с.100-102

- Благодатин А.В. Рынок ценных бумаг: введение в фондовые операции. - М.: Изд-во «Гамма», 2012. с.204-206

- Вечканов Г.С. Экономическая безопасность. Учебник. - СПб.: Питер, 2013. с.384-386

- Килячков А.А. Рынок ценных бумаг и производных финансовых инструментов. - М.: Изд-во «Эксмо», 2013. с.22-24

- Краев А.О. Фондовый рынок. Курс для начинающих. - М.: Изд-во «ЮНИТИ - ДАНА», 2014. с.30-32

- Колесников В.М. Учение о ценных бумагах. Курс лекций. - М.: Изд-во «КНОРУС», 2012. с.104-105

- Коньков И.Н. Ценные бумаги. - М.: Изд-во «Юристъ», 2013. с.50-52

- Литвиненко Л.Т. Рынок государственных ценных бумаг. Учебник. - М.: Изд-во «Дашков и Ко», 2013. с.87-89

- Лозовский Б.А. Оценка ценных бумаг. - М.: Изд-во «Городец», 2014. с.55-56

- Малеев П.Ю. Рынок долговых ценных бумаг: Учебник для вузов. - М.: Изд-во «СПАРК», 2013. с.83-85

- Маренков Н.Л. Ценные бумаги. Учебник. - М.: Изд-во «Проспект», 2012. с.15-16

- Миркин Я.М. Ценные бумаги и фондовый рынок. - М.: Изд-во «Сфера», 2013. с.68-70

- Райзберг Л.Ш. Анализ и прогноз развития российского рынка ценных бумаг. Учебное пособие. - М.: Изд-во «Зерцало», 2014. с.5-7

- Семенкова Е.В. Операции с ценными бумагами: российская практика: Учебник. - М.: Изд-во «Финансы и статистика», 2012. с.28-31

- Торкановский В.С. ПИФы - паевые инвестиционные фонды. - М.: Изд-во «Юстицинформ», 2014. с.43-45

- Чалдаева Л.А. Рынок ценных бумаг. Курс для начинающих. - М.: Изд-во «НОРМА», 2012. с.11-13

Приложение 1

Приложение 2

-

Литвиненко Л.Т. Рынок государственных ценных бумаг. Учебник. - М.: Изд-во «Дашков и Ко», 2013. с.87-89 ↑

-

Лозовский Б.А. Оценка ценных бумаг. - М.: Изд-во «Городец», 2014. с.55-56 ↑

-

Малеев П.Ю. Рынок долговых ценных бумаг: Учебник для вузов. - М.: Изд-во «СПАРК», 2013. с.83-85 ↑

-

Маренков Н.Л. Ценные бумаги. Учебник. - М.: Изд-во «Проспект», 2012. с.15-16 ↑

-

Миркин Я.М. Ценные бумаги и фондовый рынок. - М.: Изд-во «Сфера», 2013. с.68-70 ↑

-

Райзберг Л.Ш. Анализ и прогноз развития российского рынка ценных бумаг. Учебное пособие. - М.: Изд-во «Зерцало», 2014. с.5-7 ↑

-

Семенкова Е.В. Операции с ценными бумагами: российская практика: Учебник. - М.: Изд-во «Финансы и статистика», 2012. с.28-31 ↑

-

Краев А.О. Фондовый рынок. Курс для начинающих. - М.: Изд-во «ЮНИТИ - ДАНА», 2014. с.30-32 ↑

-

Чалдаева Л.А. Рынок ценных бумаг. Курс для начинающих. - М.: Изд-во «НОРМА», 2012. с.11-13 ↑

-

Анесянц С.А. Основы функционирования рынка ценных бумаг: Учебное пособие. - М.: Изд-во «Юрайт», 2014. с.6-8 ↑

-

Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учебное пособие. - М.: Изд-во «А-Приор», 2013. с.100-102 ↑

-

Благодатин А.В. Рынок ценных бумаг: введение в фондовые операции. - М.: Изд-во «Гамма», 2012. с.204-206 ↑

-

Вечканов Г.С. Экономическая безопасность. Учебник. - СПб.: Питер, 2013. с.384-386 ↑

-

Килячков А.А. Рынок ценных бумаг и производных финансовых инструментов. - М.: Изд-во «Эксмо», 2013. с.22-24 ↑

-

Торкановский В.С. ПИФы - паевые инвестиционные фонды. - М.: Изд-во «Юстицинформ», 2014. с.43-45 ↑

-

Колесников В.М. Учение о ценных бумагах. Курс лекций. - М.: Изд-во «КНОРУС», 2012. с.104-105 ↑

-

Коньков И.Н. Ценные бумаги. - М.: Изд-во «Юристъ», 2013. с.50-52 ↑

- Нотариальные действия (Понятие и виды нотариального производства и условия его действительности)

- Различные способы представления данных в информационных системах (понятия представления данных)

- Применение объектно-ориентированного подхода при проектировании информационной системы (Объектно-ориентированное проектирование информационной системы)

- «Технология «клиент-сервер»»

- Информационная безопасность (Эффективное кодирование информации)

- Применение объектно-ориентированного подхода при проектировании информационной системы (Методы и средства создания информационной системы)

- Форма и системы оплаты труда (Экономическая сущность заработной платы)

- Бухгалтерский баланс и правила оценки его статей (ООО «Текар»)

- Конкурентные стратегии фирм на внутреннем и/или мировом рынках (Типы конкурсных стратегий фирм)

- "Особенности налогообложения налогом на прибыль кредитных организаций"

- Проблема развития социальной группы (Сущность понятия малых и больших групп и их развития)

- Теоретические аспекты формирования лояльности персонала