РОЛЬ И ФУНКЦИИ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ В СОВРЕМЕННОЙ ФИНАНСОВОЙ СИСТЕМЕ

Содержание:

ВВЕДЕНИЕ

Актуальность данной темы работы продиктована тем, что в условиях повышения геополитической напряженности, масштабного оттока капитала с российского финансового рынка и ухудшения ожиданий экономических агентов относительно перспектив развития экономики, Центральному банку Российской Федерации отводится одна из ключевых ролей в регулировании финансово-экономического состояния страны. В частности, эффективная и бесперебойная работа финансовой системы государства, направленная на обеспечение сбалансированности бюджета и последовательное проведение структурных реформ, что является необходимым условием формирования устойчивого долгосрочного экономического роста.

При написании данной курсовой работы было использовано большое количество учебников, данные сети Internet.

В работе приводится фактический статистический материал, источником которого является Федеральная служба государственной статистики.

При написании данной работы были рассмотрены и проанализированы основные нормативные документы, такие как Закон «О Центральном банке Российской Федерации», Закон «О банках и банковской деятельности». Кроме того, была использована специальная методическая литература, посвященная денежно-кредитной системе Российской Федерации и Центральному банку РФ.

ГЛАВА 1. РОЛЬ И ФУНКЦИИ ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ В СОВРЕМЕННОЙ ФИНАНСОВОЙ СИСТЕМЕ

Центральный банк - основной элемент банковской системы любого государства.

Основными функциями Центральных банков являются контроль и регулирование денежно-кредитной системы стран, контроль обменно-валютного курса.

Центральный банк - это единственный монополист в области эмиссии платежных средств государства.

Центральный банк обычно взаимодействует непосредственно с коммерческими банками. Центральный банк хранит денежные средства коммерческих банков (кассовые резервы).

Обычно Центральные банки являются собственностью государств.

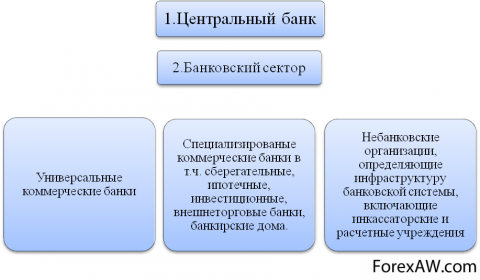

Рисунок 1 – Схема взаимодействия банков

Крупнейшими Центробанками мира являются ФРС США (федеральная резервная система), ЕЦБ (Европейский Центральный банк), Банк Японии, Банк Англии, Немецкий федеральный банк, Банк де Франс, Народный банк Китая.

Основная роль финансовых регуляторов сводится к следующим функциям:

- контролю курсов внутренних валют по отношению к внешним (например, в России ЦБ устанавливает официальные курсы валют на каждый рабочий день);

- установке учетной ставки, по которой коммерческие банки занимают деньги у государства;

- эмиссии (выпуску) денежной массы;

- слежение за уровнем инфляции и разработка рекомендаций по снижению ее уровня;

- контроль за соблюдением правил со стороны финансовых игроков (банков, страховых и лизинговых компаний и т.п.) в связи с чем организациям выдается соответствующая лицензия.

Современная финансовая система Российской Федерации формировалась с использованием зарубежного опыта. Так, стали создаваться разнообразные внебюджетные и бюджетные целевые фонды, подобные тем, которые существуют в других странах. Вместе с тем финансовой системе России свойственны черты, которые отражают экономические и политические условия, традиции и приоритеты, сложившиеся в стране.

Каждое из звеньев финансовой системы концентрирует специфические финансовые отношения, посредством которых образуются и используются соответствующие виды денежных фондов (доходов) в целях удовлетворения различных по своему содержанию и масштабам общественных потребностей. Эти фонды могут быть централизованными и децентрализованными. Централизованные денежные средства в определенных территориальных пределах (например, федеральный, республиканский, областной бюджеты) используются для удовлетворения общих нужд соответствующей территории. К децентрализованным относятся денежные фонды предприятий, организаций, учреждений, используемые для производственных и социальных целей соответственно предназначению названных субъектов и в их масштабах. Кроме того, выделяются фонды общего и целевого назначения. Целевыми денежными фондами, в отличие от бюджета, являются внебюджетные государственные и муниципальные фонды. В сравнении с ними государственный или местный бюджет – денежный фонд общего назначения.

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР.

Сегодня деятельность Центрального банка Российской Федерации регламентируется следующими нормативными документами:

- Статья 75 Конституции Российской Федерации

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)»

- Федеральный закон «О банках и банковской деятельности»

Статьей 75 Конституции Российской Федерации установлен особый конституционно-правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции — защита и обеспечение устойчивости рубля (часть 2). Статус, цели деятельности, функции и полномочия Банка России определяются также Федеральным законом 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение стабильности и развитие национальной платежной системы; развитие финансового рынка Российской Федерации; обеспечение стабильности финансового рынка Российской Федерации.

Банк России осуществляет свои функции в соответствии с Конституцией Российской Федерации, Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными федеральными законами. Согласно статье 75 Конституции Российской Федерации, основной функцией Банка России является защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России. В соответствии со статьей 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)», Банк России выполняет следующие функции:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит политику развития и обеспечения стабильности функционирования финансового рынка Российской Федерации;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- утверждает графическое обозначение рубля в виде знака;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- осуществляет надзор и наблюдение в национальной платежной системе;

- устанавливает правила проведения банковских операций;

- осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- принимает решения о государственной регистрации негосударственных пенсионных фондов;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- осуществляет регулирование, контроль и надзор за деятельностью некредитных финансовых организаций в соответствии с федеральными законами;

- осуществляет регистрацию выпусков эмиссионных ценных бумаг и проспектов ценных бумаг, регистрацию отчетов об итогах выпусков эмиссионных ценных бумаг;

- осуществляет контроль и надзор за соблюдением эмитентами требований законодательства Российской Федерации об акционерных обществах и ценных бумагах;

- осуществляет регулирование, контроль и надзор в сфере корпоративных отношений в акционерных обществах;

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

- утверждает отраслевые стандарты бухгалтерского учета для кредитных организаций, Банка России и некредитных финансовых организаций, план счетов бухгалтерского учета для кредитных организаций и порядок его применения, план счетов для Банка России и порядок его применения;

- устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

- принимает участие в разработке методологии составления финансового счета Российской Федерации в системе национальных счетов и организует составление финансового счета Российской Федерации;

- осуществляет официальный статистический учет прямых инвестиций в Российскую Федерацию и прямых инвестиций из Российской Федерации за рубеж в соответствии с законодательством Российской Федерации;

- самостоятельно формирует статистическую методологию прямых инвестиций в Российскую Федерацию и прямых инвестиций из Российской Федерации за рубеж, перечень респондентов, утверждает порядок предоставления ими первичных статистических данных о прямых инвестициях, включая формы федерального статистического наблюдения;

- проводит анализ и прогнозирование состояния экономики Российской Федерации, публикует соответствующие материалы и статистические данные;

- осуществляет выплаты Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации, в случаях и порядке, которые предусмотрены федеральным законом;

- является депозитарием средств Международного валютного фонда в валюте Российской Федерации, осуществляет операции и сделки, предусмотренные статьями Соглашения Международного валютного фонда и договорами с Международным валютным фондом;

- осуществляет контроль за соблюдением требований законодательства Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком;

- осуществляет защиту прав и законных интересов акционеров и инвесторов на финансовых рынках, страхователей, застрахованных лиц и выгодоприобретателей, признаваемых таковыми в соответствии со страховым законодательством, а также застрахованных лиц по обязательному пенсионному страхованию, вкладчиков и участников негосударственного пенсионного фонда по негосударственному пенсионному обеспечению;

- осуществляет иные функции в соответствии с федеральными законами.

ГЛАВА 2. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ

Денежно-кредитная политика представляет собой часть государственной экономической политики, направленной на повышение благосостояния российских граждан.

Банк России реализует денежно-кредитную политику в рамках режима таргетирования инфляции и его основной целью является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, то есть устойчиво низкой инфляции.

Ценовая стабильность позволяет сохранять покупательную способность национальной валюты, что является одним из условий поддержания благосостояния российских граждан. Поддержание устойчиво низкой инфляции создает более предсказуемые условия экономической деятельности, как для домохозяйств, так и для производителей, облегчает им планирование и принятие решений относительно потребления и инвестирования, обеспечивает сохранность сбережений. Таким образом, ценовая стабильность вносит вклад в снижение экономической неопределенности и способствует формированию источников финансирования долгосрочных инвестиций, что создает условия для устойчивого и сбалансированного роста экономики.

В рамках политики таргетирования инфляции Банк России определяет количественную цель по инфляции, которая публикуется в Основных направлениях единой государственной денежно-кредитной политики, которые представляются на рассмотрение в Правительство Российской Федерации, Государственную Думу Федерального Собрания Российской Федерации и Президенту Российской Федерации. Цель по инфляции устанавливается для темпа прироста индекса потребительских цен к соответствующему месяцу предыдущего года (рассчитывается Федеральной службой государственной статистики).

С учетом особенностей российской экономики установлена цель – инфляция вблизи 4% постоянно.

Банк России не устанавливает каких-либо целевых ориентиров по уровню валютного курса рубля и не препятствует формированию тенденций в его динамике, обусловленных действием фундаментальных макроэкономических факторов. Банк России перешел к режиму плавающего валютного курса, что обеспечивает возможность проведения более действенной денежно-кредитной политики, направленной на поддержание ценовой стабильности, а также способствует адаптации экономики к изменениям внешних условий и увеличивает ее устойчивость к влиянию внешних факторов.

Банк России не имеет количественных целей по другим экономическим показателям, в том числе темпам экономического роста, но при принятии решений опирается на комплексный анализ состояния экономики, рассматривая широкий круг индикаторов. На длительном горизонте потенциал роста экономики определяется следующими объективными факторами: количеством и качеством производственных ресурсов, включая рабочую силу, уровнем образования и технологического развития, условиями ведения бизнеса. Политика таргетирования инфляции вносит свой вклад в создание условий для устойчивого экономического роста в среднесрочной перспективе за счет повышения уровня экономической определенности, формирования долгосрочных сбережений и инвестиций.

Наряду с ценовой стабильностью Банк России также стремится обеспечивать стабильное функционирование и развитие банковского сектора, финансового рынка и платежной системы, что в долгосрочной перспективе является необходимым условием действенной реализации денежно-кредитной политики и достижения целей по инфляции.

Для достижения цели по инфляции Банк России использует систему инструментов денежно-кредитной политики, основным параметром которой является ключевая ставка Банка России. Решения об уровне ключевой ставки, а также других параметрах денежно-кредитной политики на регулярной основе принимает Совет директоров Банка России. Банк России, как и большинство центральных банков, реализующих денежно-кредитную политику в рамках режима таргетирования инфляции, самостоятельно определяет, каким образом будет достигаться цель по инфляции и какие должны применяться инструменты.

Изменение процентных ставок Банка России оказывает влияние на формирование краткосрочных процентных ставок денежного рынка, изменение которых, в свою очередь, передается в динамику более долгосрочных процентных ставок в экономике (в частности, по кредитам и депозитам банков) и широкого круга других финансовых переменных, в том числе валютных курсов. Изменение денежно-кредитных и финансовых показателей воздействует на принятие решений домохозяйств и предприятий относительно потребления, сбережения и инвестиций. Таким образом, изменение ключевой ставки денежно-кредитной политики влияет на динамику цен и экономическую активность.

Влияние денежно-кредитной политики на экономику распределено во времени, для его полной реализации требуется относительно длительный период. С учетом этого Банк России принимает решения по денежно-кредитной политике на основе прогноза развития экономики и оценки рисков для достижения цели по инфляции на среднесрочном временном горизонте, а также учитывает возможные риски для экономического роста и финансовой стабильности. Основные параметры макроэкономического прогноза Банка России раскрываются на регулярной основе в ежеквартальном Докладе о денежно-кредитной политике Банка России, а также в Основных направлениях единой государственной денежно-кредитной политики.

Таблица 1 – Показатель денежной массы (М2) без учета кредитных организаций с отозванной лицензией, млрд.руб.

|

Период |

всего |

в том числе:

|

|

|

наличные деньги (M0) |

безналичные средства |

||

|

01.01.2009 |

12 975,9 |

3 794,8 |

9 181,1 |

|

01.01.2010 |

15 267,6 |

4 038,1 |

11 229,5 |

|

01.01.2011 |

20 011,9 |

5 062,7 |

14 949,1 |

|

01.01.2012 |

24 204,8 |

5 938,6 |

18 266,2 |

|

01.01.2013 |

27 164,6 |

6 430,1 |

20 734,6 |

|

01.01.2014 |

31 155,6 |

6 985,6 |

24 170,0 |

|

01.01.2015 |

31 615,7 |

7 171,5 |

24 444,3 |

|

01.01.2016 |

35 179,7 |

7 239,1 |

27 940,6 |

|

01.01.2017 |

38 418,0 |

7 714,8 |

30 703,2 |

|

01.01.2018 |

42 440,5 |

8 446,0 |

33 994,5 |

В период мощных внешних шоков, продолжавшихся вплоть до I квартала 2016 г., для Банка России на первом плане стояла задача обеспечения финансовой стабильности наряду со снижением инфляции с высоких уровней, при этом не допуская чрезмерного охлаждения российской экономики. По мере стабилизации ситуации, адаптации экономики к негативным внешним условиям, проявления восстановительных процессов в 2016 г. Банк России в основном мог сконцентрироваться на задаче снижения инфляции и закрепления ее вблизи 4%. Задачи сохранения финансовой стабильности и оценка рисков экономического спада оставались объектом пристального внимания Банка России, но они уже не стояли настолько остро, как в предыдущие два года[1].

При этом Банк России постепенно создавал предпосылки для формирования устойчивой тенденции к снижению темпов роста потребительских цен, поддерживая умеренно жесткие денежно-кредитные условия. Учитывая, что решения по ключевой ставке отражаются на динамике инфляции на горизонте одного года - полутора лет, произошедшее снижение темпов роста потребительских цен к уровням, близким к 4%, в 2017 г. является также результатом денежно-кредитной политики, проводившейся и в 2016 году.

В 2017 г. Банк России проводит денежно-кредитную политику, следуя принципам, заявленным ранее в Основных направлениях единой государственной денежно-кредитной политики, и учитывая складывающиеся экономические тенденции.

Банк России по-прежнему придерживается взвешенного подхода к принятию решений, основанного на оценке баланса рисков. Это значит, что, обеспечивая снижение и закрепление инфляции вблизи 4%, Банк России учитывает влияние ключевой ставки на стабильность финансового и реального секторов экономики и стремится внести вклад в создание условий для устойчивого экономического роста, не сопровождающегося накоплением рисков и дисбалансов.

Элементом взвешенного подхода также является опора в принятии решений на долгосрочные тенденции и факторы длительного действия, а не краткосрочные события. Эффекты действия различных факторов оцениваются Банком России в рамках макроэкономического прогноза. При этом Банк России придерживается консервативного взгляда при формировании предпосылок макроэкономического прогноза, что предупреждает недооценку рисков как для инфляции, так и для экономического роста при принятии решений по ключевой ставке.

Кроме того, Банк России придает большое значение последовательности и прозрачности своих действий, что способствует формированию не только ценовой стабильности, но и предсказуемости изменения финансовых условий и формированию доверия к политике центрального банка.

Рисунок 2 – Динамика показателя денежной массы (М2) без учета кредитных организаций с отозванной лицензией, млрд.руб

Рисунок 3 – Структура денежной массы (М2) без учета кредитных организаций с отозванной лицензией, %

ЗАКЛЮЧЕНИЕ

В процессе написания курсовой работы были изучена деятельность Центрального банка Российской Федерации, его роль и функции. Так же были рассмотрены показатели кредитно-денежной политики Центрального банка за период 2008-2017 годы в части показателя денежной массы, ее структуры и динамики за рассматриваемый период.

Центральный банк - основной элемент банковской системы любого государства.

Основными функциями Центральных банков являются контроль и регулирование денежно-кредитной системы стран, контроль обменно-валютного курса.

Центральный банк - это единственный монополист в области эмиссии платежных средств государства.

Банк России реализует денежно-кредитную политику в рамках режима таргетирования инфляции и его основной целью является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, то есть устойчиво низкой инфляции.

Ценовая стабильность позволяет сохранять покупательную способность национальной валюты, что является одним из условий поддержания благосостояния российских граждан. Поддержание устойчиво низкой инфляции создает более предсказуемые условия экономической деятельности, как для домохозяйств, так и для производителей, облегчает им планирование и принятие решений относительно потребления и инвестирования, обеспечивает сохранность сбережений. Таким образом, ценовая стабильность вносит вклад в снижение экономической неопределенности и способствует формированию источников финансирования долгосрочных инвестиций, что создает условия для устойчивого и сбалансированного роста экономики.

Список использованной литературы

1. Федеральный закон (от июля 2002 г. №86 Ф-З) о Центральном Банке РФ (Банке России);

2. Андрюшин С. ДКП и глобальный финансовый кризис: вопросы метоологии и уроки для России.- // Вопросы экономики-2010 - №1

3. За Центральный Банк РФ.- // Эксперт. - 2011. №4.

4. Нестеренко Д.Ф. Правовое регулирование Банка России.- // Банковское дело. - 2011 - №1.

5. Селищев А.С. Деньги. Кредит. Банки. - СПб.: Питер, 2012. - 432с.: ил - (Серия «Учебник для вузов»).

6. Фетисов Г.Г. Банк России: цели, задачи, проблемы.- // Деньги и кредит-2011. - №2.

7. Фетисов Г.Г. Организация деятельности Центрального банк: учебник / Г.Г. Фетисов, О.И. Лаврушин, И.Д. Мамонова. - М.: КноРус, 2011. - 325 с.

8. Шелопаев Ф.М. Анализ денежно -кредитного регулирования/ Ф.М. Шелопаев// ДЕНЬГИ, КРЕДИТ, БАНК - №7-2010.-С 3-26

9. Щегорцев В.А. и Таран В.А. Деньги, кредит, банки- // Юнити - М. 2011.

10. ЦБ РФ Бюллетень банковской статистики 5 (2010). Изд-во: Центральный Банк РФ, Москва, 2010.

11. Доклад о денежно-кредитной политике. Сайт ЦБРФ http://www.cbr.ru/publ/?PrtId=ddcp

-

http://www.consultant.ru/document/cons_doc_LAW_282452/9b608f26bedc504854a4227f24921ab2f2bbe117/"Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов" (утв. Банком России)

- Понятие переменной в программировании. Виды и типы переменных)

- Налог на доход физических лиц

- Основные функции менеджмента(Функции менеджмента)

- Исследование и диагностика конфликта)

- Адаптация персонала в организациях разных типов.Понятие, сущность, виды и цели адаптации

- Система психофизиологического профессионального отбора и диагностики профпригодности. Определение профессиональной пригодности

- Внешнее оформление многополосных изданий.

- Прогнозирование эффективности реальных инвестиций коммерческого банка (на примере КБ «Кубань Кредит» ООО))

- Страхование и его роль в развитии экономики. Понятие страхования и история его развития

- «Анализ и разработка предложений по совершенствованию финансово-хозяйственной деятельности коммерческого банка»

- Сходство и отличие требований права и морали. (Право и мораль как социальные регуляторы)

- Понятие предмета, метода права социального обеспечения