Риски экономической интеграции национальных экономик в единую международную систему (Валютные интервенции как инструмент монетарной политики государства)

Содержание:

ВВЕДЕНИЕ

Валютные интервенции – это инструмент неконвенционной монетарной политики, который подразумевает под собой покупку или продажу валюты Центральным Банком на открытом рынке. Широкое распространение данный инструмент получил в период мирового кризиса 2008 года из-за его способности стабилизировать валютный курс и, как результат, экономику всей страны[3;21]. После этого периода валютные интервенции во многих странах мира стали использоваться монетарными властями регулярно.

Постоянное изменение цен на природные ресурсы в странах-экспортерах влияет на волатильность валютного курса. Для стабилизации этого процесса монетарные власти должны использовать такие инструменты, которые помогут минимизировать негативное влияние. Стерилизованные валютные интервенции могут послужить таким инструментом. Например, в России, где основными экспортируемыми товарами являются газ и нефть, аукционы РЕПО в иностранной валюте (альтернатива валютным интервенциям) на периоды 1, 7, 28 или 365 дней проводятся на постоянной основе. Тем не менее эффективность использования валютных интервенций ставится под вопрос.

Как говорилось ранее, одной из главных целей использования валютных интервенций является снижение волатильности валютного курса. Большое количество ученых доказали влияние цен на природные ресурсы на волатильность валютного курса. Наибольший вклад в изучение данной проблемы внес Ferraro et al. Изучив взаимосвязь канадского доллара / норвежской кроны / австралийского доллара к доллару США и цен на нефть, южноафриканского ранда к доллару США и цен на золото, чилийского песо к доллару США и цен на медь авторы пришли к выводу, что изменение валютного курса тесно связано с изменением цен на природные ресурсы. В рамках данной работы была также доказана эффективность использования высокочастотных данных (дневных и недельных).

В целом, в существующей литературе предложено несколько механизмов оценки эффективности валютных интервенций: критериальный метод и создание макроэкономической модели. Оба метода активно используются монетарными властями и исследователями.

Критериальный метод подразумевает оценку валютных интервенций по трем основным параметрам: «направление», «сглаживание» и «разворот». Согласно первому параметру – «направление» - эффективные валютные интервенции те, которые сонаправлены по знаку с изменением уровня валютного курса. Второй критерий «сглаживание» определяет, насколько волатилен валютный курс после использования. И последний критерий – «разворот» - определяет валютные интервенции, как эффективные, когда направление валютного курса разворачивается после их применения. В целом доказательства эффективности валютных интервенций были представлены Fratzscher et al. на основе данных 33 развивающихся стран. Анализ, проведенный в данной работе, является важным продолжением предшествующей литературы.

Создание макроэкономической модели является более сложным методом по сравнению с критериальным, так как включает в себя больше параметров, которые необходимо учесть. Хотелось бы отметить, что универсальной модели и способа для проверки эффективности валютных инструментов нет. Однако, использование макроэкономических модели позволяет более точно описать использование данного инструмента, используя, как основу, макроэкономическую теорию. Кроме того, модель позволяет объяснить влияние шоков реального-бизнес-цикла через валютный канал.

Так, в эмпирических вычислимых моделях общего равновесия путем решения системы нелинейных уравнений достигается равновесия спроса и предложения на рынках факторов производства, товаров и услуг. В работе Дробышевского, Козловской и Трунина «Выбор денежно-кредитной политики в стране-экспортере нефти»была проанализирована эффективность монетарной политики 13 стран с развивающейся и развитой экономикой с точки зрения стерилизации шоков денежного предложения на основе CGE модели.

Динамические стохастические модели общего равновесия (DSGE models) – система математических уравнений в динамике, которые имеют целью оптимизировать поведение экономических агентов во всех экономических сферах.

Главное отличие динамической стохастической модели общего равновесия заключается в том, что при ее разработке используются структурные ограничения, накладываемые экономической теорией, при оценивании взаимодействия различных макроэкономических индикаторов друг на друга. Кроме того, при использовании DSGE модели можно определить прогнозные значения.

В основе данной работы лежит исследование «Байесовская оценка DSGE-модели с двумя правилами монетарной политики», в которой была разработана DSGE-модель для оценки валютных правил в России до 2014 года. Основное отличие модели, представленной в работе, состоит в упрощении роли правительства, как бюджетно-налогового органа, введении скорректированного правила Тейлора на основе поведения Центрального Банка, а также апробация модели на новых данных (с 2014 по настоящее время).

Макроэкономическая теория гласит, что использование валютных интервенций при режиме свободного плавания может использоваться только для сглаживания колебаний валютного курса, в любых других случаях оно будет неэффективно. Однако, в работах предыдущих исследователей также отмечалась эффективность проводимых в России валютных интервенций. Так, в исследовании «A Simple Theoretical Setup for the Evaluation of Sterilized Intervention Effectiveness in a Small Commodity Countries» была доказана эффективность валютных интервенций с использованием портфельного канала.

Для стабилизации валютного курса развивающиеся страны в основном используют валютные интервенции, в то время как влияние ставки процента на валютный курс занижается. Кроме того, некоторые Центральные Банки используют валютные интервенции для того, чтобы сделать монетарную политику более автономной. Именно поэтому использование двух правил монетарной политики в рамках DSGE модели является обоснованным решением.

В целом, в рамках работы оцениваются два монетарных правила для малой открытой экономики. Основной гипотезой данной работы является то, что использование двух монетарных инструментов является оптимальным в рамках работы с российскими данными. Игнорирование систематических валютных интервенций может привести к ошибкам идентификации параметров и шоков в модели, что может быть исправлено введением второго валютного правила.

Основная цель работы – оценить правило для валютных интервенций в стране-экспортере природных ресурсов с помощью разработанной DSGE (динамическая стохастическая модель общего равновесия) модели, используя российские данные с 2014 года по настоящее время.

Для достижения вышепоставленной цели необходимо выполнить ряд задач:

- Выявить сущность валютных интервенций;

- Теоретически обосновать и разработать методологию построения DSGE-модели для российской экономики;

- Изучить свойства откалиброванной модели и на основе априорных распределений оценить параметры модели, включенные в монетарные правила

- На основе функций импульсного отклика сделать выводы о влиянии шоков реального бизнес-цикла на основные макроэкономические показатели при заданных значений параметров монетарных правил

Кроме того, необходимо отметить, что есть некоторые ограничения для проводимого исследования, которые прежде всего связаны со сбором необходимых данных. Кроме того, некоторые Центральные Банки не публикуют информацию о проведенных валютных интервенциях или публикуют с большой задержкой.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РИСКОВ ЭКОНОМИЧЕСКОЙ ИНТЕГРАЦИИ НАЦИОНАЛЬНЫХ ЭКОНОМИК

Валютные интервенции как инструмент монетарной политики государства

Как говорилось во введении, валютные интервенции – инструмент неконвенционной монетарной политики государства. Другими словами, данный инструмент не является официальным и используется только в случае финансовой нестабильности государства. Валютные интервенции подразумевают под собой покупку и продажу валюты на открытом рынке официальными монетарными властями (зачастую ими являются Центральные Банки страны, реже – само правительство).

Выделяют три главные цели проведения валютных интервенций[7;63], которые соотносятся с тремя режимами валютного курса (фиксированный валютный курс, валютный коридор и плавающий валютный курс):

- Регулирование валютного курса;

- Управление волатильностью (изменчивостью) валютного курса;

- Накопление международных резервов.

Страны с фиксированным валютным курсом выбирают за основной ориентир регулирование валютного курса, так как при данном валютном режиме монетарным властям необходимо держать валютный курс на постоянном уровне, что может быть достигнуто при проведении валютных интервенций. В случае если валютный курс занижен, в экономике наблюдается приток краткосрочного капитала и возрастает количество импортной продукции, что составляет сильную конкуренцию отечественной продукции. В целом ситуация с завышенным валютным курсом может привести к финансовой нестабильности в стране. Для того, чтобы стабилизировать данную ситуацию Центральный банк будет покупать валюту на открытом рынке, тем самым увеличивая на нее спрос. В ситуации с заниженным валютным курсом будет ровно противоположная ситуация. Таким образом, при проведении валютных интервенций валютный курс остается фиксированным, а спрос и предложение на валютном рынке в равновесии.

В том случае, если страна находится в режиме валютного коридора, главной целью центрального банка становится управление волатильностью валютного курса. Валютные интервенции в данном случае помогают центральному банку держать курс в заданных рамках. Страны с плавающим валютным курсом также могут придерживаться данной цели, однако результатом таких действий будет сглаживание динамики валютного курса, а не удержание его в рамках.

В качестве второстепенной цели проведения валютных интервенций монетарные власти выделяют накопление международных резервов. В период кризиса 2008-2009 гг. международные резервы большинства стран мира были направлены на устранение кризиса. Именно поэтому применение валютных интервенций с целью накопления международных резервов стало так популярно. В настоящее время накопление международных резервов все ее остается актуально, так как данные средства являются востребованными для восстановления денежного баланса страны и прочих непредвиденных обстоятельств. Так, по данным Международного Валютного Фонда на март 2018 года международные резервы России составляют 454 млрд. долларов США.

В целом, говоря о целях использования валютных интервенций, в соответствие с исследованием, представленным в работе «On the Effectiveness of Exchange Rate Interventions in Emerging Market», более 60% центральных банков проводят валютные интервенции с целью ограничить волатильность валютного курса (сглаживание динамики валютного курса). Кроме данной цели монетарные власти также выделяют ограничение давления на валютный курс из-за движения капитала (45% центральных банков) и накопление международных резервов (40%).

Всего в экономике выделяют два вида валютных интервенций: нестерилизованные и стерилизованные валютные интервенции. Отличие стерилизованных от нестерилизованных заключается в сохранении объемов денежной массы (агрегат М2). При нестерилизованных валютных интервенциях она изменяется: при покупке – сокращается, а при продаже, соответственно, увеличивается. При стерилизованных валютных интервенциях она остается стабильной при использовании обратных монетарных инструментов, которые минимизируют влияние валютных интервенций на денежную массу.

Важность стерилизации валютных интервенций состоит в том, что изменение денежной массы влечет за собой изменение других макроэкономических показателей (ключевой ставки, ставки по кредитам и депозитам, потребления и т.д.). Согласно официальной статистике только 40% стран используют стерилизацию при проведении валютных интервенций, в то время как 30% монетарных властей проводят нестерилизованные интервенции. Стоит отметить, что стерилизованные интервенции более эффективны в условиях малой открытой экономики (которая будет описана далее в рамках работы), нежели в больших и закрытых. В таких условиях валютные интервенции вообще теряют свой смысл.

В зависимости от экономической конъюнктуры, которая установилась в стране для стерилизации валютных интервенций используют разные инструменты. В случае профицита валютной ликвидности монетарные власти могут использовать такие стерилизационные меры, как продажа государственных ценных бумаг, депозитные операции и т.п. Данные мероприятия помогают изъять часть ликвидности из экономики. В случае дефицита ликвидности необходимо наоборот предоставить временную ликвидность банковскому сектору. Это можно сделать с помощью рефинансирования банковского сектора или операций валютного свопа и РЕПО[14;63].

На основе исследований выделили следующие наиболее подходящие валютным интервенциям характеристики: частота использования, объем валютных интервенций, транспарентность и сроки проведения.

Частота валютных интервенций описывает насколько часто монетарные власти страны должны проводить валютные интервенции для достижения поставленной цели. В целом, согласно исследованиям среднего количественного показателя для частоты валютных интервенций нет. В большинстве случае частота вмешательств зависит от валютного режима страны, так в странах с фиксированным валютным курсом частота вмешательств больше, чем в странах с плавающим. Более подробная статистика для стран с развивающейся экономикой представлены в таблице 1. В таблице представлено соотношение дней, в которые проводились валютные интервенции, к общему числу рабочих дней за период 2004-2001 гг.

Таблица 1

Частота проведения валютных интервенций в развивающихся странах за период 2004-2011 гг.

|

Страны |

Частота, % |

|

Чили |

6 |

|

Колумбия |

32 |

|

Гватемала |

19 |

|

Мексика |

1 |

|

Перу |

39 |

|

Латинская Америка |

19 |

|

Австралия |

62 |

|

Израиль |

24 |

|

Турция |

66 |

Следующее свойство – объем валютных интервенций. Если целью проведения валютных интервенций является влияние и изменение волатильности валютного курса, то объем валютных интервенций должен быть достаточно большим. Если ж целью является накопление международных резервов, то объем валютных интервенций зависит от количества, которое необходимо центральному банку. В целом объем валютных интервенций определяют три основных фактора: ликвидность рынка, скорость изменения валютного курса, а также необходимость эффекта присутствия на валютном рынке[21;121]. Согласно большинству исследованиям большие нечастные валютные интервенции являются наиболее эффективными.

Срок проведения валютных интервенций также играет не малую роль в монетарной политике страны. Ожидания экономических агентов относительно уровня валютного курса формируются исходя из исторических данных относительно самого валютного курса, поэтому монетарные власти должны на достаточно долгое время поменять тенденцию валютного курса, чтобы контрагенты, в особенности те, кто использует технических анализ, поменяли свои ожидания. Следовательно, если целью является разворот валютного курса (часто используется в режиме коридора), то срок проведения валютных интервенций должен быть достаточно длинный.

И последняя, но не менее важная характеристика валютных интервенций – транспарентность. Сама по себе транспарентность – это информационная прозрачность, т. е. публикация о проведенных вмешательствах позволяет строить позитивные отношения с экономическими контрагентами и рынком в целом, а также увеличивает уровень доверия к монетарным властям. Большинство развивающихся стран воздерживаются от публикации информации о валютных интервенциях или публикуют их спустя определенный промежуток времени. В основном это делается для того, чтобы предотвратить действия спекулянтов на рынке, а, следовательно, чтобы валютные интервенции были более эффективны. Однако в некоторых странах, например в Австралии, исторически сложилось, что все проведенные валютные интервенции находятся в свободном доступе. Кроме того, Центральный Банк Австралии публикует цель проведения валютных интервенций, что безусловно поддерживает авторитет монетарных властей при принятии решений.

При проведении валютных интервенций изменение валютного курса происходит по нескольким каналам. В экономике существуют два классических канала влияния: сигнальный и портфельный канал. Однако, в научных кругах выделяют еще несколько каналов: канал микроструктуры, канал координации и канал «зашумления торговли» [14;31].

Один из традиционных каналов влияния через валютное вмешательство – портфельный канал. Его суть заключается в том, что изменения валютного курса происходят через изменения в структуре портфелей частных инвесторов при покупке / продаже валюты на внутреннем или внешних рынках.

Основная предпосылка влияния валютных интервенций с помощью портфельного канала состоит в том, что активы за рубежом и в стране должны быть несовершенными конкурентами, так как премия за риск должна возрастать в то же время с предложением внутренних активов.

Рассмотрим работу канала подробнее. Портфель частного инвестора включает в себя набор финансовых активов. Это могут быть акции, облигации, фьючерсы, форварды и т. п. Чаще всего они выражены не в единой валюте, что дает возможность монетарным властям влиять на структуру портфеля частного инвестора через проведение валютных интервенций. Стоимость активов в портфеле частного инвестора обратно пропорционально его доходности и риску, что побуждает инвесторов к взаимодействию на финансовом рынке для балансировки риска и доходности своего портфеля. Таим образом при изменении предложения финансовых активов на внутреннем и внешних рынках достигается новая точка равновесия, в результате чего происходит изменение финансовых активов и валютного курса. Следует также отметить, что благосостояние частных инвесторов может, как улучшиться, так и ухудшиться, все зависит от грамотного поведения игроков на финансовом рынке.

Таким способом валютные интервенции могут повлиять на изменения валютного курса, но следует подчеркнуть, что проведение валютных интервенций будет эффективно только при больших объемах, так как финансовые агенты могут полностью нейтрализовать действия монетарных властей, просто покупая или продавая такое же количество валюты, которое было реализовано монетарными властями.

Главной предпосылкой использования сигнального канала является полная взаимозаменяемость внешних и внутренних финансовых активов. Кроме того, следует отметить ограниченность информации на рынке. Другими словами, только монетарным властям доступна полная информация.

Суть использования данного канала заключается в том, что экономические агенты воспринимают вмешательство монетарных властей, как сигнал к будущим изменениям в монетарной политике и экономической конъюнктуре в целом. В целом валютные интервенции влияют на изменение валютного курса через предоставление информации на рынок при ее ограниченном предложении.

Само действие сигнального канала основывается на ожиданиях экономических агентов по поводу сдвига валютного курса, что увеличивает эффективность стерилизации валютных интервенций. На основе предоставленной на рынок информации экономические агенты формируют свои ожидания по поводу будущих действий монетарных властей или последствий, которые последуют за этими действиями. Таким образом получается, что еще до проведения валютных интервенций валютный курс изменяется за счет изменения ожиданий относительно движения макроэкономических переменных.

Главный фактор, при котором сигнальный канал будет эффективен, - доверие к монетарным властям. Именно поэтому большинство центральных банков не публикуют и не держат в открытом доступе данные о проведенных валютных интервенциях. В некоторых странах центральные банки публикуют отчеты только спустя достаточно длинный промежуток времени, чтобы минимизировать действие сигнального канала, так как информация перестает быть актуальной. Если экономические агенты не доверяют монетарным властям, то проведение валютных интервенций может дать неправильные сигналы рынку. Раскрытие информации центральными банками происходит лишь в том случае, если они пользуются доверием экономических агентов.

Существуют еще также два важных фактора помимо доверия к монетарным властям. Информация о проведенных валютных интервенциях должна полностью соответствовать и рассматриваться в рамках денежно-кредитной политики, проводимой государством. Также она должна быть способна полностью заменить саму интервенцию. Кроме того, проводимые центральным банком валютные интервенции и последующая их стерилизации должны быть более эффективны, чем продажа государственных активов на внутреннем и внешнем финансовых рынках.

Таким образом, получается, что сигнальный канал эффективен лишь в том случае, если контрагенты доверяют монетарным властям, а информация раскрывается грамотно (или не раскрывается совсем).

Основой канала микроструктуры (order flow channel) является поток внешних заказов с торговых площадок – ордеров, которые в последствии влияют на изменение цен. По сравнению с двумя традиционными каналами канал микроструктуры более корректно описывает ситуацию на валютном рынке и больше подходит для анализа и последующего прогнозирования.

Как было отмечено ранее, канал действует на основе потока заказов, которые формируются на рынке. Из потока заказов контрагенты валютного рынка могут определить те, которые напрямую связаны с валютой, и на основе этой информации помочь сформировать его поведение с помощью проведения определенных операций. Однако, стоит отметить, что центральный банк может контролировать потоки ордеров и добавлять свои собственные заказы. Если валютные интервенции не траспорентны, то есть информация поступает на рынок от частных организаций, а не от самого Центрального Банка, то проведение валютных интервенций в условиях анонимности и неожиданности будет давать сильный эффект на волатильность валютного курса.

Данный канал наиболее эффективен в странах с развивающейся экономикой, так как потоки запасов и валютные рынки еще не успели разрастись и власти оказываются более осведомленными о положении дел в стране. Таким образом спреды между покупками и продажами получаются менее широкими и однородными, что отмечает низкую ликвидность.

Канал координации базируется на сигнальных свойствах валютных интервенций, поэтому многие ученые рассматривают его в рамках сигнального канала, как его разновидность. Однако, несмотря на сходства каналов, есть значительные отличия.

Его суть заключается в том, что монетарные власти двух и более стран координируются и проводят валютные интервенции в поддержку одной и той же валюты на основе соглашений о сотрудничестве[17;35]. На основе ожиданий изменения курса национальной валюты относительно других валют монетарные власти проводят валютные интервенции на территории своей страны. Таким образом, они влияют не только на волатильность валюты в своей стране, но и на валютные рынки других стран.

В этом случае координация проведения нестерилизованных валютных интервенций может приравниваться к координации монетарной политики двух и более стран, так как это влияет на макроэкономические показатели, в особенности на денежную массу. Несмотря на их явное сходство, преимущество координации проведения валютных интервенций состоит в соответствии целям поддержания валютного курса. Самый яркий пример скоординированных валютных интервенций: поддержка курса евро странами-участницами G7.

Ответ на вопрос зачем рассматривать канал координации, как отдельный канал заключается в наличии значительных побочных эффектов внутренней политики стран. Скоординированные валютные интервенции могут уменьшить эффективность проводимой в странах монетарной политики, которые вызваны изменением предложения денег (случай нестерилизованных валютных интервенций). Если принять во внимание и учесть все побочные эффекты, то в целом можно добиться Парето-оптимального результата.

До недавнего времени валютные интервенции сравнивали со спекуляциями. Главная цель спекулянтов – получение прибыли на разнице курса во времени. То есть необходимо продать валюту, когда курс повысился и, наоборот, купить валюту, когда курс понизился. Данная схема близка по смыслу к валютным интервенциям, хотя не отражает их суть, так как целью центрального банка не является получение прибыли.

В современном мире идея «наказать» спекулянтов достаточно широко распространена. Для этого придумали отдельный канал действия валютных интервенций: канал «зашумления торговли».

На валютном рынке присутствуют два вида агентов: использующие фундаментальный и технический анализ при работе на финансовых рынках. Технические трейдеры в основном используют графический и индексный анализ, что позволяет улавливать сигналы в краткосрочном периоде. Фундаментальные трейдеры, наоборот, смотрят на состояние экономики / компании и пр. в целом и вкладываются в те активы, которые недооценены на рынке. Таким образом они ловят сигналы в долгосрочном периоде.

Для использования данного канала делаются два основных предположения: преобладание торгового шума на рынке некоторое время и определение валютного курса на валютном рынке с помощью предельного спроса и предложения.

Однако, канал зашумления торговли обращает большее внимание на первую группу трейдеров – технических, так как они принимают свои решения, основываясь на импульсах, тем самым увеличивая волатильность валютного курса. Для того, чтобы технические трейдеры не сильно повлияли на эту волатильность, монетарные власти могут проводить анонимные валютные интервенции, тем самым не давая сдвинуть фундаментальную ценность активов от своего равновесия. Данный канал позволяет центральным банкам дезориентировать технических трейдеров в текущем рыночном положении.

Основная суть канала «зашумления» торговли состоит в том, что центральный банк может специально воздействовать на динамику валютного курса для дальнейшего управления его волатильностью.

ГЛАВА 2. ДИНАМИЧЕСКАЯ СТОХАСТИЧЕСКАЯ МОДЕЛЬ ОБЩЕГО РАВНОВЕСИЯ ДЛЯ СТРАНЫ-ЭКСПОРТЕРА ПРИРОДНЫХ РЕСУРСОВ ПРИ ИНТЕГРАЦИИ

Модель, разработанная в рамках работы, позволяет избавиться от эндогенности: с помощью нее (функций импульсного отклика модели) можно оценить, какие шоки реально влияют на валютный курс. В результате, будет оцениваться два монетарных правила для валютных интервенций на реальных данных России с 2014 года по настоящее время (2018 год).

2.1 Предпосылки модели

В основе модели лежит модель, предложенная Шульгиным А. Г. В работе «Байесовская оценка DSGE-модели с двумя правилами монетарной политики». Однако, следует отметить, что данная модель имеет ряд отличительных ей свойств, которые отмечены в предпосылках модели. В целом модель представляет собой модификацию Новой Кейнсианской модели, в которую включены два правила монетарной политики.

В рамках модели рассматривается малая открытая экономика страны-экспортера природных ресурсов. В модели описывается поведение четырех экономических агентов: домохозяйств, фирм, государства (представлено Правительством и Центральным Банком) и иностранного сектора.

Предпосылками данной модели являются следующие факторы:

- Все домохозяйства идентичны.

- На рынке труда существует «агентство занятости», которое агрегирует предложение труда по технологии Диксита-Стиглица.

- На рынке действуют континуумы потребителей и производителей.

- Торгуемые биржевые товары не являются совершенными субститутами зарубежным товарам.

- Центральный банк самостоятельно устанавливает ставку процента и, как следствие, премию за риск.

- Ранее эмпирическим путем было доказано, что инвестиции в капитал никак не влияют на результат модели. Капитал в дальнейшем будет исключен из производственной функции.

- Центральный банк руководствуется двумя правилами монетарной политики (валютным правилом и правилом Тейлора).

Полная модель представлена в приложении 1.

2.2 Поведение домашних хозяйств

Домашние хозяйства в модели рассматриваются со стороны потребления и предложения на рынке труда.

В целом в модели рассматриваются два типа домашних хозяйств: рикардианские и нерикардианские. Основное отличие рикардианских от нерикардианских заключается в том, что первые сглаживают свое потребление в течение всего времени, в то время как вторые потребляют весь свой доход в текущий период. Помимо это стоит отметить, что нерикардианские домашние хозяйства не имеют доступа к финансовому рынку.

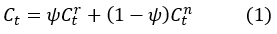

В качестве потребителя в модели берется усредненный вариант рикардианского и нерикардианского. Агрегированное потребление рикардианских и нерикардианских домашних хозяйств выглядит следующим образом:

Где

Несмотря на простоту данного подхода, его эффективность была доказана эмпирическим путем.

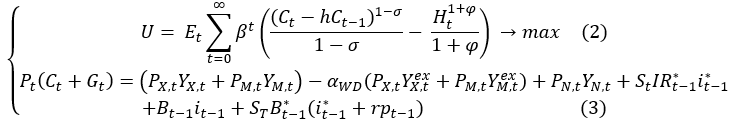

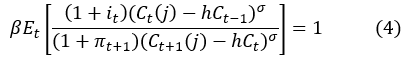

Основная цель рикардианских домашних хозяйств состоит в максимизации ожидаемой полезности (2) (Walsh 2010) при заданном бюджетном ограничении (3) (Шульгин 2017).

где – временная ставка дисконтирования;

– объем потребления домохозяйств;

h – параметр привычек в потреблении;

– количество отработанных домохозяйствами часов;

σ – величина, обратная межвременной эластичности замещения (коэффициент непринятия риска Эрроу - Пратта);

ϕ – величина, обратная эластичности предложения труда по заработной плате;

– индекс цен;

– объем государственных закупок;

X, M, N – отрасли производства биржевых, торгуемых и неторгуемых товаров (P – уровни цен, Y – объем производства);

– процент экспортных доходов, изымаемых из доходов домохозяйств;

– часть товаров сектора Х, экспортируемых заграницу;

– часть товаров сектора М, экспортируемых заграницу;

– курс иностранной валюты;

– международные резервы;

– активы в отечественной валюте, принадлежащие домохозяйствам;

- чистые частные зарубежные активы домохозяйств;

- зарубежная безрисковая процентная ставка;

– премия за риск для домашних хозяйств при заимствовании за рубежом;

Задача потребителя рикардианского типа решается с помощью метода пертурбации. Его суть состоит в том, что в некотором периоде создаются шоки потребления и смотрят на изменение оптимальной траектории потребления домохозяйств рикардианского типа. Решением данной системы уравнений является уравнение Эйлера (4). Оно описывает оптимальную траекторию потребления рикардианских домохозяйств.

где – номинальная отечественная процентная ставка;

– темп инфляции

Как говорилось ранее, нерикардианские домохозяйства потребляют весь свой доход в текущем периоде. Помимо этого, они не являются участниками финансового рынка (, ). Таким образом, потребление домохозяйств рикардианского типа модифицируется в бюджетное ограничение домохозяйств нерикардианского типа:

На рынке труда присутствует монополистическая конкуренция во всех секторах X (биржевые товары), M (торгуемые товары), N (неторгуемые товары). Предложение труда агрегируется «агентством занятости» по технологии Диксита-Стиглица. Трудовые ресурсы (j – торговые сектора) являются дифференцированными благами, что является основой монополистической конкуренции.

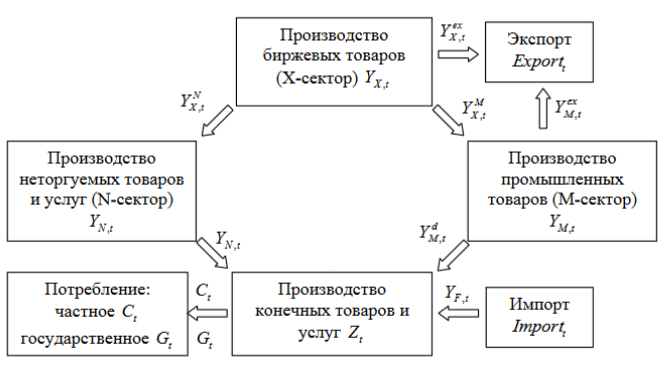

2.3 Производство товаров

Производство товаров и услуг осуществляется фирмами на рынках биржевых, торгуемых и неторгуемых товаров (X, M, N сектора экономики). Следует отметить, что на рынке промышленных и импортных товаров действует континуум производителей, которые агрегируются по технологии Диксита-Стиглица. Структура производства товаров и услуг проиллюстрирована на рисунке 1.

Рис. 1 Функционирование рынков в экономике

Источник: составлено автором на основе (Шульгин 2014)

Кроме того, как отмечалось ранее, капитал в производстве не учитывается.

(конечные блага) и (биржевые товары) производятся в условиях совершенной конкуренции, в то время как торгуемые () и неторгуемые () товары, а также импорт () производятся в рамках монополистической конкуренции.

Ценообразование в рамках монополистической конкуренции происходит по модели Calvo (1983) с индексацией на инфляцию (Yun 1996). Другими словами, с некоторой вероятностью фирмы корректируют уровень цен на свою продукцию до оптимального уровня. С обратной вероятностью (1-) фирмы индексируют цены на инфляцию в предыдущем периоде.

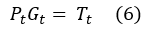

2.4. Бюджетно-налоговая политика

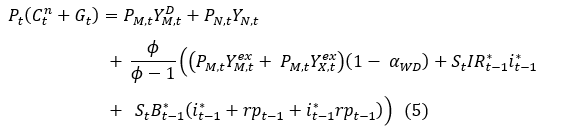

Бюджетно-налоговым органом в модели является правительство, которое вводится в модель достаточно примитивным способом: оно создает шоки государственных расходов, покрывающиеся паушальными налогами, которые платят домохозяйства. Уравнение (6) полностью описывает действия правительства:

Где – расход бюджета;

– паушальные налоги;

– шок государственных расходов.

2.5 Монетарная политика

Центральный Банк как орган, проводящий денежно-кредитную политику в стране, владеет двумя инструментами: запас международных инструментов (можно классифицировать как нестерилизованные валютные интервенции) и количество государственных ценных бумаг в обращении.

Два инструмента монетарной политики предполагают наличие двух монетарных правил. Помимо это, эмпирически было доказано, что DSGE-модель с двумя правилами монетарной политики наиболее точно описывает российские данные. В модели используются валютное правило и правило Тейлора.

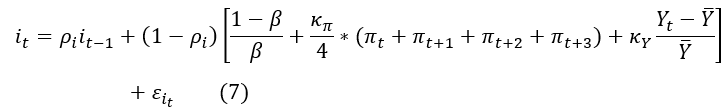

В модели используется модифицированное правило Тейлора (7), где ставка процента зависит от валютного курса. При использовании данного правила происходит схождение номинального валютного курса к его стационарному состоянию. Кроме того, следует отметить, что данное правило не столько строгое, как в предыдущие периоды, так как инфляция зависит от будущих ожиданий на 3 периода вперед.

Кроме правило Тейлора в модель вводится валютное правило для регулирования проведения валютных интервенций. Со 2го квартала 2014 года (выбранный период для оценки) валютное правило для Центрального банка будет выглядеть следующим образом (8):

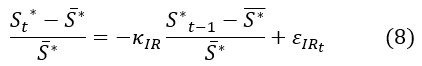

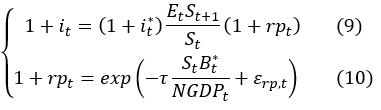

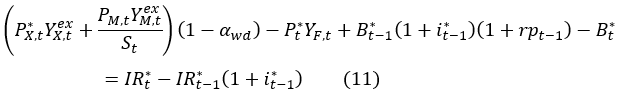

Для того, чтобы валютное правило и правило Тейлора не противоречили друг другу устанавливается непокрытый процентный паритет с помощью эндогенной премии за риск . При проведении межвременной оптимизации своего потребления рикардианские домашние хозяйства устанавливают величину непокрытого процентного паритета через уравнения (9) и (10):

где – чувствительность премии за риск к соотношению внешнего долга к ВВП;

- объем чистых частных международных активов;

– номинальный ВВП страны;

– компонента динамики премии за риск; шок оттока капитала.

Условие платежного баланса (11) помогает более точно описать механизм денежной трансмиссии:

где – уровень биржевых товаров в иностранной валюте;

- уровень цен за рубежом

Нестерилизованные валютные интервенции должны быть достаточно эффективны в рамках разработанной модели, так как валютный курс определяется не только ставкой процента, но и изменение запасов международных резервов.

Таким образом, описанная модель в полной мере раскрывает малую открытую экономику страны-экспортера природных ресурсов.

ГЛАВА 3. ПАРАМЕТРИЗАЦИЯ МОДЕЛИ РИСКОВ ЭКОНОМИЧЕСКОЙ ИНТЕГРАЦИИ

Параметризация модели происходит следующим образом: сначала проводится калибровка модели и оценка импульсных откликов, которые помогают оценить адекватность созданной модели. Затем параметры оцениваются байесовским методом.

В долгосрочном периоде экономика страны приходит к своему стационарному состоянию, которое предполагает наличие нескольких предпосылок: идентичность фирм и домашних хозяйств и отсутствие стимулов к изменениям цен. Кроме того, следует отметить, что фактическая зарплата во всех отраслях производства является оптимальной.

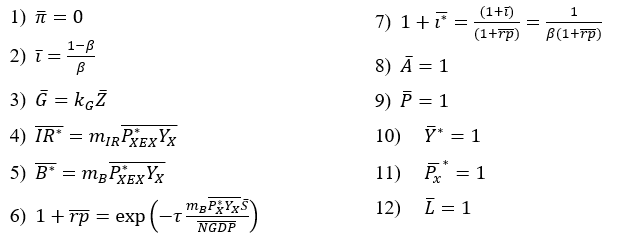

Для вычисления стационарного состояния необходимо задать номинальные якоря и показатели, не влияющие на реальный сектор экономики:

Помимо номинальных якорей необходимо закалибровать некоторые параметры модели (таблица 2)

Таблица 2

Калиброванные параметры модели

|

Показатель |

Название показателя |

Значение |

Источник |

|

Субъективный межвременной дисконт-фактор |

0,98 |

Полбин 2015 |

|

|

Величина, обратная эластичности предложения труда по заработной плате |

1 |

||

|

Доля природных ресурсов в доходе сектора биржевых товаров |

0,2 |

Шульгин 2017 |

|

|

Доля оплаты промежуточных товаров сектора Х в общем доходе сектора М |

0,14 |

Шульгин 2017 |

|

|

Доля оплаты промежуточных товаров сектора Х в общем доходе сектора N |

0,095 |

Шульгин 2017 |

|

|

Эластичность замещения дифференцированных товаров в секторах M, N, F |

5 |

Шульгин 2017 |

|

|

Эластичность замещения дифференцированного труда в секторах M, N, X |

6 |

Шульгин 2017 |

|

|

Эластичность замещения между товарами сектора М и товарами, произведенными за рубежом |

1,5 |

||

|

κ |

Эластичность замещения в производстве конечных отечественных благ между благами секторов M, N, F |

0,66 |

Шульгин 2017 |

|

Коэффициент авторегрессии шоков государственных расходов |

0,956 |

Шульгин 2017 |

|

|

Коэффициент авторегрессии шоков зарубежного спроса |

0,864 |

Шульгин 2017 |

|

|

H |

Параметр привычек в потреблении |

0,398 |

Шульгин 2017 |

|

Вероятность индексации цен в секторах торгуемых, неторгуемых и промышленных товаров |

0,75 |

||

|

Коэффициент индексации цены промышленных, неторгуемых и импортируемых товаров |

0,15 |

Шульгин 2017 |

|

|

Один минус степень ориентации на доход |

0,691 |

Шульгин 2017 |

|

|

Вероятность индексации заработных плат |

0,75 |

||

|

Коэффициент индексации заработных плат |

0,15 |

Шульгин 2017 |

|

|

Доля потребления товаров сектора М |

0,2 |

||

|

Доля потребления товаров в секторе N |

0,6 |

||

|

Коэффициент авторегрессии шоков международных резервов |

0,1 |

||

|

Коэффициент авторегрессии шоков цен биржевых товаров |

0,758 |

Шульгин 2017 |

|

|

Коэффициент авторегрессии шоков производительности |

0,9 |

||

|

Доля государственных расходов в ВВП |

0,24 |

Рассчитано на основе данных HSE и Росстата |

|

|

Отношение международных резервов к квартальному экспорту |

4,22 |

Рассчитано на основе данных HSE |

|

|

Отношение чистых международных активов к квартальному экспорту |

-1,2 |

||

|

Отношение экспорта биржевых товаров к небиржевым товарам |

0,39 |

Рассчитано на основе данных HSE и Росстата |

|

|

Отношение импорта к экспорту небиржевых товаров |

1,2 |

Источник: составлено автором на основе данных (Шульгин 2017), Росстата и HSE

Стационарное состояние в модели в реальном секторе экономики состоит из 25 уравнений. Функции откликов на шоки, включенные в модель, описывают результаты расчетов в графиках.

В таблице 5 приведены российские квартальные данные без сезонности, которые используются при дальнейшей оценке параметров модели.

Таблица 5

Квартальные данные основных оцениваемых показателей

|

Год |

Квартал |

Показатели |

||||||

|

Y |

IR |

C |

S |

PX |

Dp |

iref |

||

|

2014 |

I квартал |

22143,62 |

396,54 |

13239,0 |

35,69 |

107,7 |

0,069 |

0,07 |

|

II квартал |

22033,94 |

388,47 |

12914,7 |

33,63 |

112,4 |

0,078 |

0,08 |

|

|

III квартал |

21849,4 |

366,8 |

12593,1 |

39,39 |

94,8 |

0,08 |

0,08 |

|

|

IV квартал |

21716,67 |

280,7421 |

12298,7 |

56,26 |

57,54 |

0,114 |

0,17 |

|

|

2015 |

I квартал |

21580,67 |

257,0169 |

11968,5 |

58,46 |

55,1 |

0,169 |

0,14 |

|

II квартал |

21419,45 |

254,8922 |

11702,9 |

55,52 |

63,14 |

0,153 |

0,115 |

|

|

III квартал |

21401,81 |

271,5964 |

11501,2 |

66,24 |

48,44 |

0,157 |

0,11 |

|

|

IV квартал |

21365,18 |

299,5832 |

11339,6 |

72,88 |

37,6 |

0,129 |

0,11 |

|

|

2016 |

I квартал |

21403,34 |

315,818 |

11309,2 |

67,61 |

40,14 |

0,073 |

0,11 |

|

II квартал |

21435,23 |

343,7563 |

11280,5 |

64,26 |

49,74 |

0,075 |

0,105 |

|

|

III квартал |

21506,21 |

355,3671 |

11310,4 |

63,16 |

49,99 |

0,064 |

0,1 |

|

|

IV квартал |

21660,33 |

348,8885 |

11397,4 |

60,66 |

56,75 |

0,054 |

0,0975 |

|

|

2017 |

I квартал |

21725,33 |

376,8992 |

11502,4 |

56,38 |

53,62 |

0,043 |

0,0975 |

|

II квартал |

21836,84 |

393,1845 |

11624,3 |

59,09 |

48,94 |

0,044 |

0,09 |

|

|

III квартал |

21923,06 |

406,3911 |

11726,0 |

58,02 |

56,53 |

0,03 |

0,085 |

|

|

IV квартал |

21955,42 |

432,1 |

11799,1 |

57,6 |

66,87 |

0,025 |

0,0775 |

|

|

2018 |

I квартал |

22105,46 |

457,7 |

11857,8 |

57,26 |

69,35 |

0,024 |

0,0725 |

|

II квартал |

22243,99 |

455,5 |

11914,6 |

62,76 |

79,12 |

0,023 |

0,0725 |

|

|

III квартал |

22394,2 |

461,1 |

11984,3 |

65,59 |

82,98 |

0,034 |

0,075 |

|

|

IV квартал |

22580,43 |

466,9 |

12074,9 |

69,47 |

54,15 |

0,043 |

0,0775 |

|

Источник: составлено автором на основе данных Росстата, ЦБ РФ и Finam

Y – внутренний валовый продукт России (млрд. руб.) в ценах 2016 года с исключением сезонного фактора.

С – потребление домашних хозяйств (млрд. руб)

IR – международные резервы за исключением стабилизационного фонда и операций РЕПО на открытом рынке (млрд. дол. США)

S – обратный валютный курс на конец квартала ($/руб.)

PX – котировки фьючерсов на нефть марки Brent ($/баррель)

Dp – уровень инфляции в стране на конец квартала

Iref – ключевая ставка на конец квартала

Для того, чтобы с данными можно было работать, необходимо взять натуральный логарифм, затем сгладить фильтром Hodrick-Prescott. Дальнейшая работа будет проводиться с остатками от сглаживания.

Фильтр Ходрика-Прескотта – это метод сглаживания для получения плавной оценки долгосрочной трендовой составляющей ряда. Технически фильтр Ходрика-Прескотта является двусторонним линейным фильтром, который вычисляет сглаженный ряд, минимизируя дисперсию вокруг, при условии штрафа, который ограничивает вторую разницу (9). Данный метод позволяет описать и проанализировать циклы деловой активности.

После сглаживания данных фильтром Hodrick-Prescott в программе Eviews получились следующие значения данных (таблица 6).

Таблица 6

Данные, сглаженные фильтром Hodrick-Prescott

|

Год |

Квартал |

Показатели |

||||||

|

Y |

IR |

C |

S |

PX |

Dp |

Iref |

||

|

2014 |

I квартал |

10,005 |

5,983 |

9,491 |

3,575 |

4,679 |

0,069 |

0,070 |

|

II квартал |

10,000 |

5,962 |

9,466 |

3,515 |

4,722 |

0,078 |

0,080 |

|

|

III квартал |

9,992 |

5,905 |

9,441 |

3,674 |

4,552 |

0,080 |

0,080 |

|

|

IV квартал |

9,986 |

5,637 |

9,417 |

4,030 |

4,052 |

0,114 |

0,170 |

|

|

2015 |

I квартал |

9,980 |

5,549 |

9,390 |

4,068 |

4,009 |

0,169 |

0,140 |

|

II квартал |

9,972 |

5,541 |

9,368 |

4,017 |

4,145 |

0,153 |

0,115 |

|

|

III квартал |

9,971 |

5,604 |

9,350 |

4,193 |

3,880 |

0,157 |

0,110 |

|

|

IV квартал |

9,970 |

5,702 |

9,336 |

4,289 |

3,627 |

0,129 |

0,110 |

|

|

2016 |

I квартал |

9,971 |

5,755 |

9,333 |

4,214 |

3,692 |

0,073 |

0,110 |

|

II квартал |

9,973 |

5,840 |

9,331 |

4,163 |

3,907 |

0,075 |

0,105 |

|

|

III квартал |

9,976 |

5,873 |

9,333 |

4,146 |

3,912 |

0,064 |

0,100 |

|

|

IV квартал |

9,983 |

5,855 |

9,341 |

4,105 |

4,039 |

0,054 |

0,098 |

|

|

2017 |

I квартал |

9,986 |

5,932 |

9,350 |

4,032 |

3,982 |

0,043 |

0,098 |

|

II квартал |

9,991 |

5,974 |

9,361 |

4,079 |

3,891 |

0,044 |

0,090 |

|

|

III квартал |

9,995 |

6,007 |

9,370 |

4,061 |

4,035 |

0,030 |

0,085 |

|

|

IV квартал |

9,997 |

6,069 |

9,376 |

4,054 |

4,203 |

0,025 |

0,078 |

|

|

2018 |

I квартал |

10,004 |

6,126 |

9,381 |

4,048 |

4,239 |

0,024 |

0,073 |

|

II квартал |

10,010 |

6,121 |

9,386 |

4,139 |

4,371 |

0,023 |

0,073 |

|

|

III квартал |

10,017 |

6,134 |

9,391 |

4,183 |

4,419 |

0,034 |

0,075 |

|

|

IV квартал |

10,025 |

6,146 |

9,399 |

4,241 |

3,992 |

0,043 |

0,078 |

|

Источник: составлено автором на основе данных Росстата, ЦБ РФ и Finam

Как говорилось ранее, основная работа будет производиться с остатками от сглаживания фильтром Hodrick-Prescott (с реальным бизнес-циклом в России). Данные, с которыми будет производиться работа приведены в таблице 7.

Таблица 7

Остатки от сглаживания фильтром Hodrick-Prescott

|

Год |

Квартал |

Показатели |

||||||

|

Y |

IR |

C |

S |

PX |

Dp |

Iref |

||

|

2014 |

I квартал |

0,0240 |

0,2766 |

0,0682 |

-0,2236 |

0,3866 |

-0,0299 |

-0,0462 |

|

II квартал |

0,0187 |

0,2431 |

0,0497 |

-0,3150 |

0,4599 |

-0,0256 |

-0,0347 |

|

|

III квартал |

0,0100 |

0,1725 |

0,0308 |

-0,1887 |

0,3198 |

-0,0280 |

-0,0331 |

|

|

IV квартал |

0,0036 |

-0,1086 |

0,0133 |

0,1364 |

-0,1499 |

0,0025 |

0,0586 |

|

|

2015 |

I квартал |

-0,003 |

-0,2115 |

-0,0080 |

0,1443 |

-0,1652 |

0,0557 |

0,0303 |

|

II квартал |

-0,011 |

-0,2357 |

-0,0248 |

0,0636 |

-0,0032 |

0,0403 |

0,0073 |

|

|

III квартал |

-0,013 |

-0,1896 |

-0,0369 |

0,2125 |

-0,2450 |

0,0477 |

0,0045 |

|

|

IV квартал |

-0,015 |

-0,1106 |

-0,0463 |

0,2823 |

-0,4783 |

0,0257 |

0,0069 |

|

|

2016 |

I квартал |

-0,014 |

-0,0784 |

-0,0448 |

0,1835 |

-0,3965 |

-0,0223 |

0,0095 |

|

II квартал |

-0,014 |

-0,0158 |

-0,0437 |

0,1107 |

-0,1692 |

-0,0112 |

0,0073 |

|

|

III квартал |

-0,012 |

-0,0060 |

-0,0379 |

0,0731 |

-0,1549 |

-0,0126 |

0,0054 |

|

|

IV квартал |

-0,007 |

-0,0490 |

-0,0278 |

0,0139 |

-0,0220 |

-0,0132 |

0,0062 |

|

|

2017 |

I квартал |

-0,005 |

0,0026 |

-0,0166 |

-0,0770 |

-0,0754 |

-0,0154 |

0,0097 |

|

II квартал |

-0,002 |

0,0185 |

-0,0044 |

-0,0470 |

-0,1659 |

-0,0064 |

0,0058 |

|

|

III квартал |

-0,001 |

0,0246 |

0,0055 |

-0,0817 |

-0,0230 |

-0,0133 |

0,0047 |

|

|

IV квартал |

-0,001 |

0,0585 |

0,0127 |

-0,1050 |

0,1423 |

-0,0123 |

0,0012 |

|

|

2018 |

I квартал |

0,0036 |

0,0883 |

0,0184 |

-0,1269 |

0,1752 |

-0,0083 |

0,0003 |

|

II квартал |

0,0076 |

0,0557 |

0,0239 |

-0,0511 |

0,3029 |

-0,0051 |

0,0045 |

|

|

III квартал |

0,0120 |

0,0400 |

0,0303 |

-0,0229 |

0,3464 |

0,0096 |

0,0112 |

|

|

IV квартал |

0,0179 |

0,0246 |

0,0384 |

0,0187 |

-0,0846 |

0,0221 |

0,0181 |

|

Источник: составлено автором на основе данных Росстат, ЦБ РФ и Finam

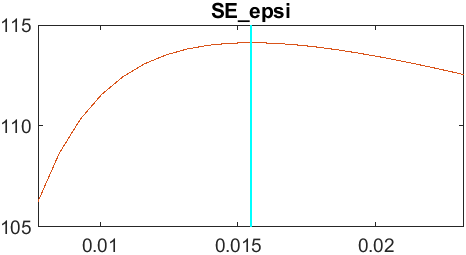

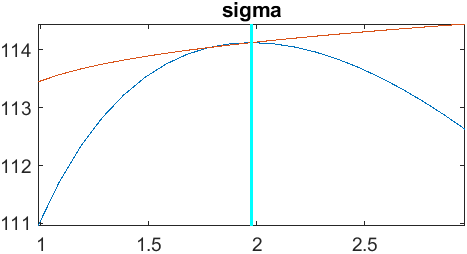

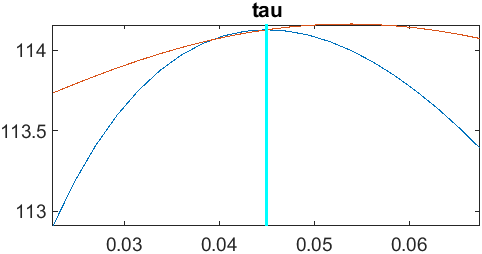

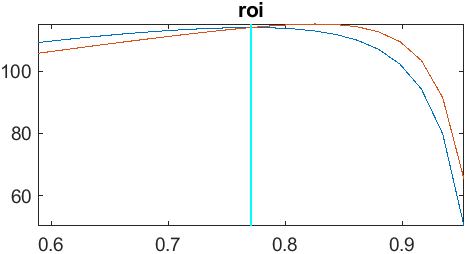

В модели оцениваются следующие параметры: , , , , (эндогенные шоки), а также , , , (параметры модели).

Априорные распределения оцениваемых параметров определялись так, чтобы получились максимально робастные оценки параметров.

Параметру , который отвечает за степень персистентности динамики процентной ставки, соответствует бета-распределение с Е() = 0,5 и = 0,1. При таком распределении персистентность процентной ставки будет умеренная.

Параметры (коэффициент реакции ставки процента на отклонение ВВП), (чувствительность премии за риск к соотношению внешнего долга к ВВП), (величина, обратная межвременной эластичности замещения) и (коэффициент реакции ставки процента на отклонение инфляции) распределены в соответствие с гамма-распределением.

Все шоки, оцениваемые в модели: , , , , распределены равномерно из-за скудности априорных знаний. (коэффициент реакции ставки процента на отклонение международных резервов) также распределен равномерно.

Коэффициенты авторегрессии для наблюдаемых переменных , , фиксируются на уровне 0.758, 0.965 и 0.864 соответственно.

Для того, чтобы в дальнейшем оценить правила, разработанные для валютных интервенций, необходимо оценить параметры модели, для которых задано априорное распределение.

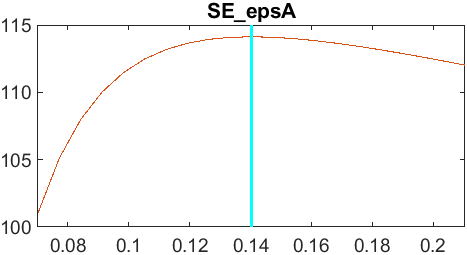

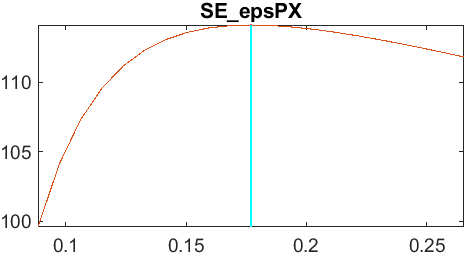

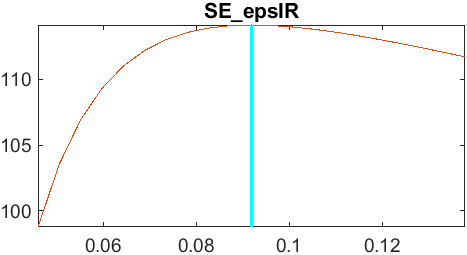

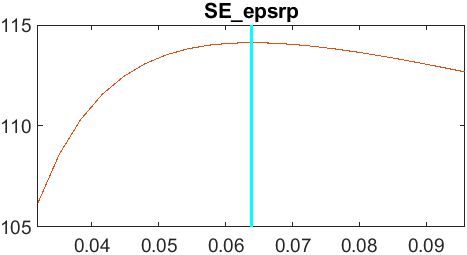

По результатам работы модели на реальных данных оценки параметров распределились следующим образом:

Таблица 8

Оцененные параметры модели

|

Параметр |

Оценка |

Значение |

|

|

0,14 |

|

|

|

0,174 |

|

|

|

0,09 |

|

|

|

0,063 |

|

|

|

0,0152 |

|

|

|

1,998 |

|

|

|

0,044 |

|

|

|

0,78 |

|

|

|

1,43 |

|

|

|

0,062 |

|

|

|

2,51 |

Источник: составлено автором с помощью пакета Dynare в программе MatLab

Данные значения используются для оценки правил монетарной политики.

Хотелось бы сразу отметить, что не стоит искать оптимальное валютное правило для валютных интервенций, так как каждый Центральный банк выбирает ту или иную политику, придерживается своих целей и не всегда таковые являются оптимальными.

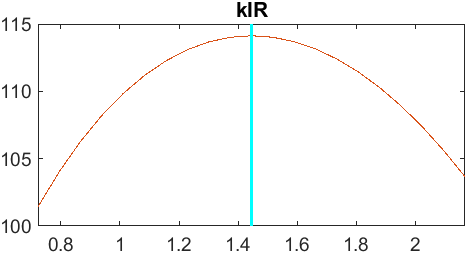

- параметр гибкости валютного курса, включенный в правило корректировки валютного курса (валютное правило), через которое валютные интервенции влияют на волатильность валютного курса. Необходимо также отметить, что в реальных данных модели валютные интервенции представлены в качестве операций РЕПО и сопряжены с изменением международных резервов Центрального Банк России.

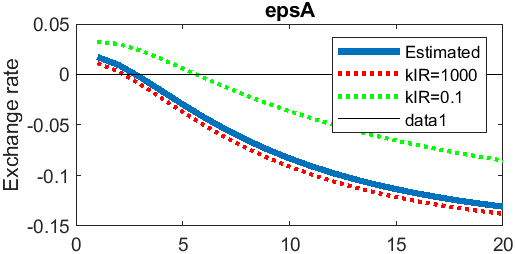

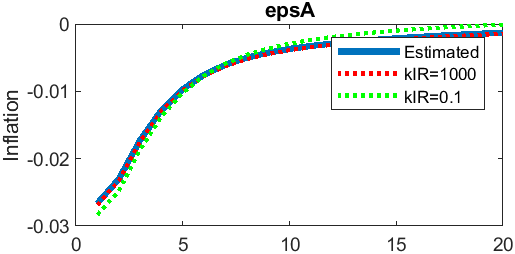

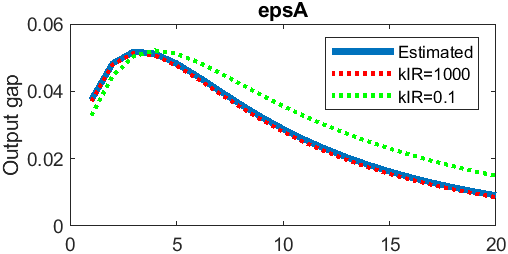

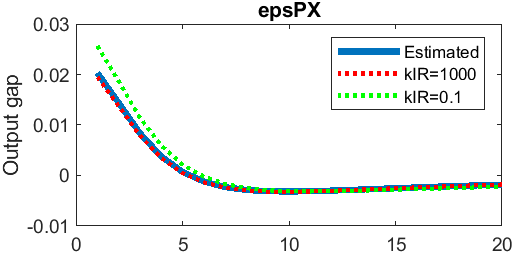

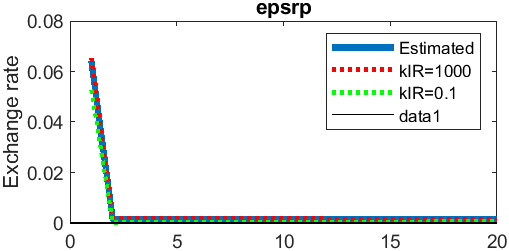

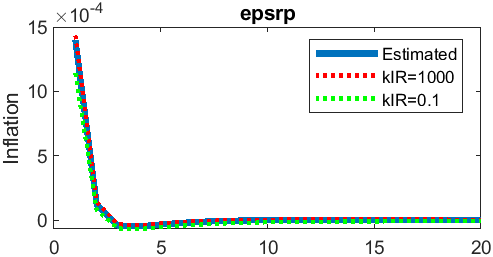

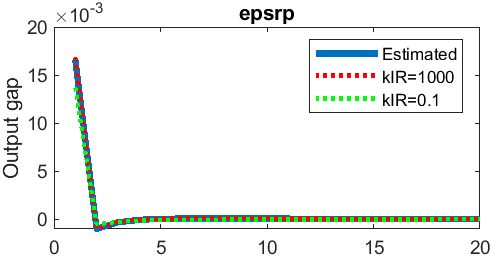

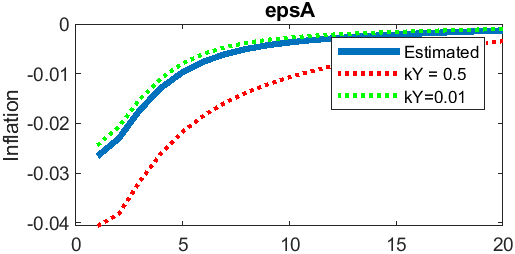

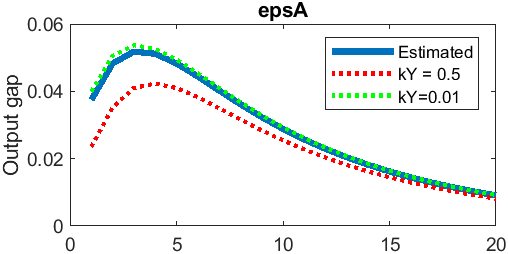

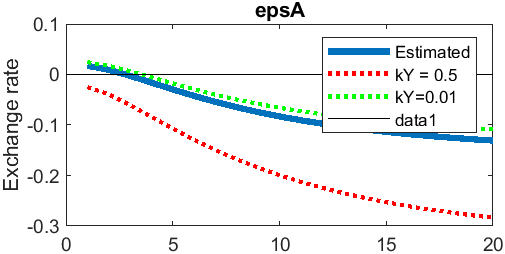

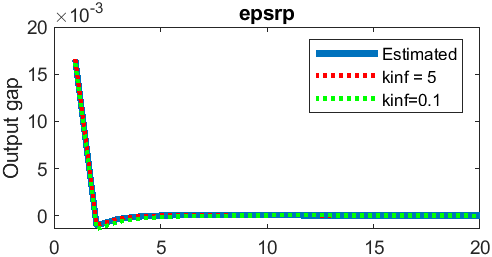

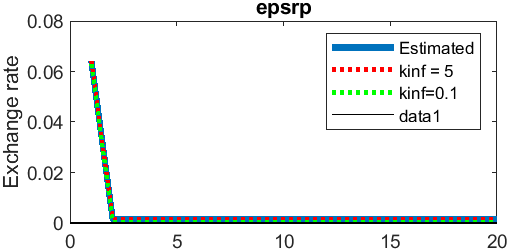

Рассмотрим изменения значений основных макроэкономических показателей при фиксированном значении на оцениваемом уровне в 1,43, при уровне в 1000 (в качестве max) и уровне 0,1 (как min значение) при влиянии соответствующих шоков реального бизнес-цикла (шок производительности, шок цен на биржевые товары и шок оттока капитала за рубеж). Максимальное значение близко к плавающему валютному курсу, в то время как минимальное – к фиксированному (полная фиксация = 0).

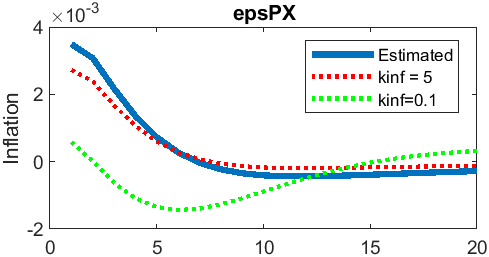

Основные графики и выводы относительно валютного правила и изменения макроэкономических показателей представлены в таблице 9.

Таблица 9

Оценка макроэкономических показателей при , и

|

График |

Основные выводы |

|

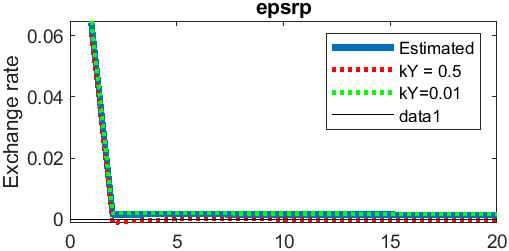

Шок производительности |

|

|

|

При позитивном шоке производительности увеличивается совокупный выпуск, растет предложение на рынке, что влечет за собой снижение цен (уровень инфляции уменьшается). Кроме того, из-за увеличения совокупного выпуска увеличивается экспорт продукции за рубеж, таким образом капитал перетекает в нашу страну. Как следствие увеличивается предложение валюты на открытом рынке, что ведет к укреплению валютного курса в долгосрочном периоде. Из графиков видно, что при фиксированном валютном курсе данный шок оказывает наибольшее влияние особенно на валютный курс и уровень выпуска. При фиксированном валютном курсе Центральному Банку приходится проводить все больше валютных интервенций, чтобы сохранить валютный курс в фиксированном положении. При свободном плавании курс самостоятельно подстраивается под экономическую конъюнктуру в стране. Именно поэтому шок производительности оказывает меньшее влияние при фиксированном валютном курсе, нежели при free-floating regime (валютный курс падает не так сильно). Стоит также подчеркнуть, что в данном случае изменение макроэкономических показателей происходит больше через валютный канал, чем через канал издержек. Что касается поведения Центрального Банка в таком случае, то, по моему мнению, следует проводить валютные интервенции для того, чтобы улучшить экономическое состояние страны (при положительном шоке) и минимизировать влияние шока (при отрицательном шоке). Это поможет чуть больше увеличить выпуск, снизить цену, укрепить валютный курс. |

|

|

|

|

|

|

|

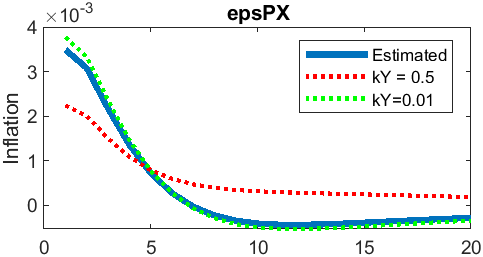

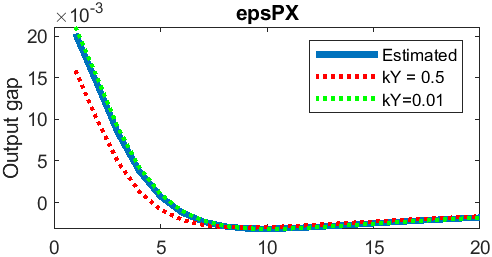

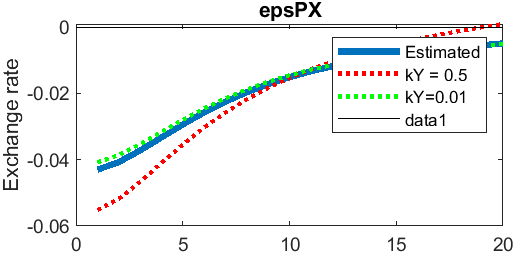

Шок цен на биржевые ресурсы |

|

|

|

При положительном шоке цен на биржевые товары (нефть, газ и пр.) в целом цены также увеличиваются (уровень инфляции повышается), вследствие чего предложение товаров и услуг на рынке увеличивается 🡪 уровень выпуска растет. Так как увеличивается совокупный выпуск, то, как следствие, увеличивается экспорт продукции (приток капитала из-за рубежа), увеличивается предложение валюты на открытом рынке 🡪 валютный курс укрепляется (падает). Также необходимо отметить, что при фиксированном валютном курсе волатильность валютного курса несколько ниже, чем при гибком, это опять так же объясняется валютными интервенциями и желанием центрального банка держать валютный курс на фиксированном уровне. Однако, уровень инфляции при таком валютном режиме в несколько раз выше. То есть о таргетировании инфляции при фиксированном валютном курсе быть не может (стоит вспомнить об Impossible Trinity). Другими словами, если Центральный Банк придерживается цели таргетирования инфляции, то лучше в таком случае при шоке на биржевые товары не вмешиваться и дать валютному курсу самому отрегулироваться. Тут опять же возникает спорный вопрос касательно стран-экспортеров природных ресурсов, у которых сильная обратная корреляция между валютным курсом и ценами на нефть/газ и пр. Отрицательный шок цен на биржевые товары может сильно испортить экономическую конъюнктуру страны. Все сводится к тому, какую цель преследует Центральный Банк. |

|

|

|

|

|

|

|

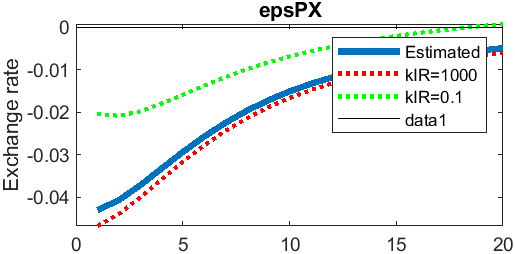

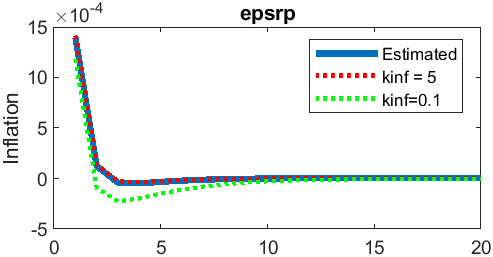

Шок оттока капитала |

|

|

|

Шок оттока капитала является одним из самых слабых шоков в модели, что доказывается графиками, приведенными в первом столбце таблицы. Стоит также отметить, что отклонения при фиксированном и плавающем валютных курсах максимально близки. При положительном шоке оттоке капитала из страны валютный курс возрастает, так как его предложение сокращается. Так как валютный курс возрастает, то и цены на импортные товары и в целом также увеличиваются (из-за увеличения издержек на транспортировку товара и прочее). Следовательно, в экономике будет наблюдаться тенденция к импортозамещению, другими словами, уровень выпуска возрастет. Стоит также отметить, что в данном случае на экономику оказывает большее влияние канал издержек нежели валютный канал. В данном случае Центральный Банк может провести валютные интервенции, тем самым увеличив предложение на валютном рынке, однако это не произведет должного эффекта, так как при сильном оттоке капитала из страны необходимы большие суммы. |

|

|

|

|

|

|

Источник: составлено автором с помощью пакета Dynare в программе MatLab

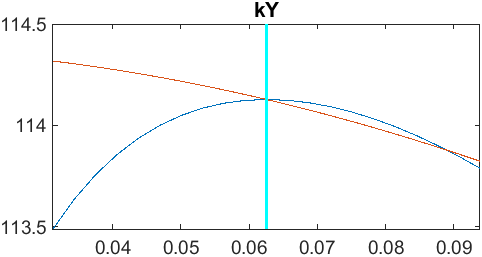

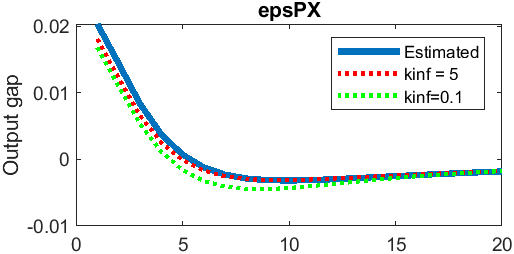

Параметр , введенный в правило Тейлора и показывающий реакцию ставки процента на отклонение ВВП, через непокрытый процентный паритет также влияет на волатильность валютного курса и, как следствие, на проведение валютных интервенций.

В таблице 10 рассмотрено подробное влияние коэффициента на основные макроэкономические показатели (валютный курс, инфляция и ВВП) под действием двух шоков (шок производительности и шок цен на природные ресурсы). Чем больше , тем больше увеличивается ставка процента.

Таблица 10

Оценка макроэкономических показателей при , и

|

График |

Основные выводы |

|

Шок производительности |

|

|

|

При положительном шоке производительности увеличивается объем совокупного выпуска, что в свою очередь через правило Тейлора влияет на процентную ставку и чем больше коэффициент , тем больше изменения ВВП влияют на процентную ставку. Процентная ставка в свою очередь через непокрытый процентный паритет влияет на валютный курс, который укрепляется. И чем больше , тем сильнее валютный курс падает. Если есть необходимость поддерживать стабильный валютный курс, то Центральному Банку необходимо будет проводить валютные интервенции. Так как в стране происходит бум в следствие положительного шока производительности, количество предложения на рынке увеличивается, то цены снижаются (уровень инфляции понижается). В данном случае Центральному Банку лучше придерживаться такой политики, чтобы , так как это оказывает меньшее влияние на состояние экономики страны. |

|

|

|

|

|

|

|

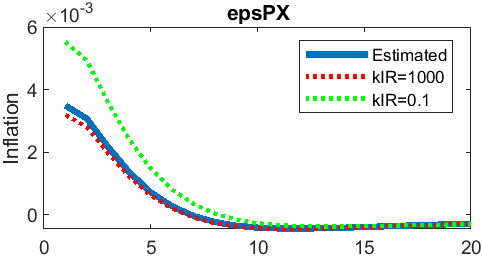

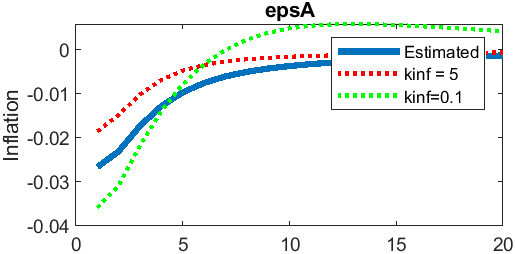

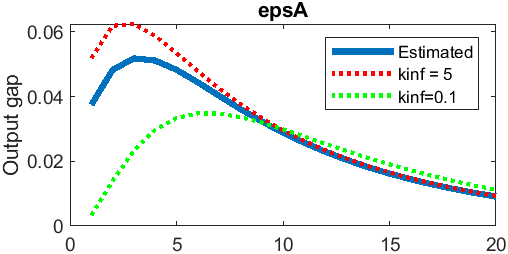

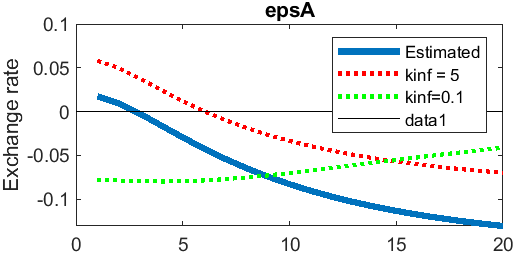

Шок цен на биржевые товары |

|

|

|

Положительный шок цен на биржевые товары несмотря на то, что является одним из самых сильных шоков в модели, оказывает незначительное влияние на макроэкономические показатели. Так, как следствие повышение цен на нефть/ газ/ природные ресурсы, увеличивается уровень инфляции (однако остальные сектора экономики остаются стабильными, поэтому влияние незначительное). Так как повышается общий уровень цен, то совокупное предложение (ВВП) также возрастает. В том числе увеличивается экспорт товаров, что приводит к притоку капитала из-за рубежа и последующему укреплению валютного курса. Следует отметить, что при большем значении параметра на экономику страны оказывается меньшее влияние и валютный курс укрепляется сильнее. В случае если Центральный Банк придерживается политики таргетирования инфляции в долгосрочном периоде, то ему следует минимизировать . |

|

|

|

|

|

|

|

Шок оттока капитала |

|

|

|

Значение параметра не значительно влияет на макроэкономические показатели при шоке оттока капитала за рубеж. Стоит только отметить, что при положительном шоке оттока капитала увеличивается валютный курс (т.к. предложение валюты на открытом рынке уменьшается). Через канал издержек также увеличивается объем ВВП в стране, в то время как инфляция также незначительно увеличивается из-за увеличения цен на импортные товары. В целом в сложившейся ситуации Центральному Банку все равно какой политики относительно параметра стоит придерживаться. |

|

|

|

|

|

|

Источник: составлено автором с помощью пакета Dynare в программе MatLab

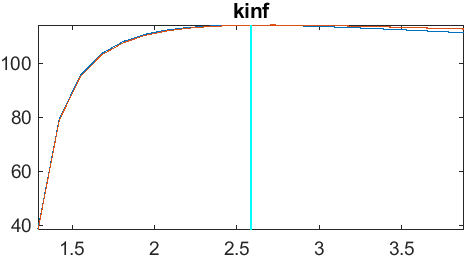

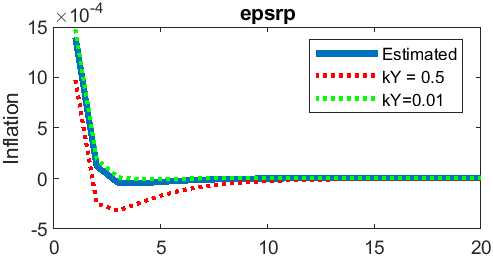

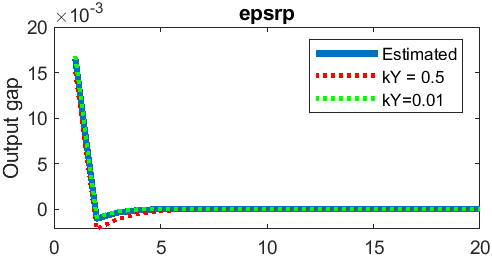

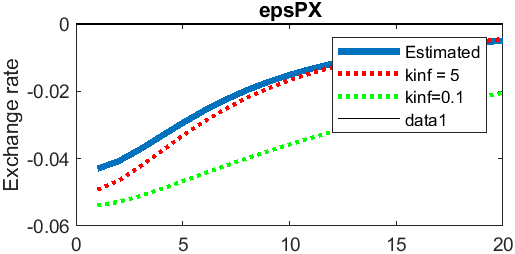

Параметр , введенный в правило Тейлора, так же влияет на волатильность валютного курса через непокрытый процентный паритет. По условиям непокрытого процентного паритета волатильность валютного курса зависит от ставки процента Центрального Банка, которая в свою очередь зависит от ожидаемого уровня инфляции и коэффициента реакции ставки процента на отклонение инфляции.

В таблице 11 приведена оценка основных макроэкономических показателей (инфляция, ВВП и валютный курс) на шоки производительности, цен на биржевые товары, а также шок оттока капитала за рубеж при оцененном уровне, максимальном (0,5) и минимальном (0,01).

Таблица 11

Оценка макроэкономических показателей при , и

|

График |

Основные выводы |

|

Шок производительности |

|

|

|

При положительном шоке производительности инфляция уменьшается, при этом следует отметить, что при меньшем значении инфляция реагирует больше, но и приходит к стационарному состоянию быстрее. Кроме того, следует отметить, что при большем коэффициенте ВВП реагирует на шок производительности сильнее. Валютный курс ведет себя абсолютно по-разному при . При меньшем значении валютный курс укрепляется и ведет себя несколько стабильнее, что обусловлено зависимостью от ожиданий по поводу уровня инфляции в будущих периодах, а именно на три периода вперед, правила, которое придерживается Центральный Банк России |

|

|

|

|

|

|

|

|

При положительном шоке цен на биржевые товары увеличивается общий уровень инфляции. Вследствие чего валютный курс укрепляет свои позиции, а уровень предложения на рынке товаров и услуг увеличивается. Следует отметить, что при более низком коэффициенте макроэкономические показатели ведут себя более сглажено, чем при . В данном случае валютные интервенции могут повлиять на волатильность валютного курса через правило Тейлора и непокрытый процентный паритет. Однако Центральному Банку необходимо расставить приоритеты: таргетирование инфляции или уменьшение волатильности валютного курса. |

|

|

|

|

|

|

|

|

Положительный шок оттока капитала приводит к увеличению инфляции в стране, увеличению ВВП и ослаблению валютного курса. Наибольшее влияние данный шок оказывает как раз на валютный курс через канал трансмиссии. Однако, стоит отметить, что разница в значении параметра не столь велика при действии данного шока, поэтому Центральному Банку стоит отталкиваться от своих целей. |

|

|

|

|

|

|

Источник: составлено автором с помощью пакета Dynare в программе MatLab

Таким образом, получается, что введение двух монетарных правил и двух монетарных инструментов позволяет не только оценить адекватность использования данных правил на реальных данных России, но и описать российский бизнес-цикл. Кроме того, правила не противоречат друг другу благодаря подстроке премии за риск (непокрытого процентного паритета).

ЗАКЛЮЧЕНИЕ

- Валютные интервенции – инструмент неконвенционной монетарной политики Центрального Банка, который подразумевает под собой покупку или продажу иностранной валюты монетарными властями на открытом рынке с целью сглаживания волатильности валютного курса, накопления международных резервов и прочих целей. Выделяют два вида валютных интервенций: стерилизованные и нестерилизованные, которые отличаются друг от друга влиянием на изменение денежной массы. Частота, объем, транспарентность и сроки проведения валютных интервенций являются их основными характеристиками. Кроме того, следует отметить, что валютные интервенции могут воздействовать на волатильность валютного курса посредством нескольких каналов: портфельный, сигнальный, канал микроструктуры, канал «зашумления торговли», а также канал координации.

- В рамках работы на основе Новой Кейнсианской модели общего равновесия была разработана модель малой открытой экономики с двумя правилами монетарной политики. В модели присутствуют четыре основных макроэкономических агента: домохозяйства, фирмы, государство (правительство и Центральный Банк), а также иностранный сектор. Всего в модели присутствует 65 уравнений, полностью описывающий все аспекты экономики.

- Перед непосредственной оценкой правил для валютных интервенций было найдено стационарное состояние модели и закалиброваны параметры модели. В основном параметры калибровались с помощью предыдущих исследований (Шульгин 2017, Шульгин 2014, Полбин 2015 и др.), а также данных, собранных на сайте Росстата и Центрального Банка Российской Федерации. Для шоков и показателей, непосредственно влияющих на волатильность валютного курса, были заданы априорные распределения и на основе реальных данных найдены оцененные значения для России.

- На основе априорных распределений и заданных значений параметра были оценены валютное правило и правило Тейлора. Введение в модель двух правил монетарной политики и, следовательно, двух инструментов позволило оценить адекватность и соответствие модели реальным данным. Благодаря подстройке премии за риск (непокрытый процентный паритет) данные правила не противоречат друг другу. Стоит также отметить, что в данном случае не стоит искать оптимальные значения параметров, так как у каждого Центрального Банка есть своя цель и не всегда их поведение на экономической арене является оптимальными. Поэтому в работе присутствует сравнение оцененного и крайних (максимального и минимального) случаев, на основе чего были сделаны выводы относительно изменения макроэкономических показателей при воздействии шоков реального бизнес-цикла.

СПИСОК ЛИТЕРАТУРЫ

- Андрюшин С.А. Смена парадигмы денежной системы: от централизации к децентрализации // Актуальные проблемы экономики и права. — 2018. — Т.12, №2. — С.204–220.

- Бакуменко М.А., Сигал А.В. Оценка эффективности инвестиционных проектов: Концепция оценки коммерческой эффективности реальных инвестиционных проектов // Труды ИСА РАН. — 2014. — Т.64. — С.88-102.

- Берзон Н.И. Зависимость риска и доходности активов от временного горизонта инвестирования // Экономический журнал ВШЭ. — 2010. — с. 311-324.

- Варлачева Н.В. Инвестирование: учебное пособие. // Издательство Томского политехнического университета. — 2008. — 120 с.

- Винья П., Кейси М. Эпоха криптовалют. Как биткоин и блокчейн меняют мировой экономический порядок // ООО «Манн, Иванов и Фербер». — 2017.

- Демидов О. Связанные одним блокчейном: обзор международного опыта регулирования криптовалют // Индекс безопасности. — 2015. — Т.21 №2(113). — С.41-60.

- Достов В.Л, Шуст П.М. Эволюция отрасли электронный платежей: проблемы качественного перехода // РАНХиГС. — 2017.

- Закоржевский В.В. Криптовалюты — обзор, принцип работы, текущее использование, правовое регулирование // Креативная экономика: Глобальные рынки и финансовый инжиниринг. — 2016. — Т.3. №4. — С.281-295.

- Иванов А.Ю., Башкатов М.Л., Галкова Е.В., Тюляев Г.С., Пивненко А.С. Блокчейн на пике хайпа: правовые риски и возможности // Издательский дом Высшей Школы Экономики. — Москва. — 2017.

- Ковалевская Ю.Н. Экономическая эффективность инвестиционных проектов: учеб. пособие // Издательство БГУЭП. — 2015.

- Коречков Ю.В., Целищев П.Б. Экономическая эффективность использования криптовалюты в российской экономике // Интернет-журнал «НАУКОВЕДЕНИЕ». — 2016. — Т.8. №6. — Доступно по ссылке: http://naukovedenie.ru/PDF/14EVN616.pdf.

- Левенцов В.А., Левенцов А.Н., Рубан Ф.М. Рынок криптовалют и его регулирование // Издательский дом «Среда». — 2018.

- Олькова А. Е., Методы оценки эффективности портфелей паевых инвестиционных фондов: сравнительный анализ // Финансовый журнал. — 2017. — №3. — c. 85-97.

- Теплова Т.В. Инвестиции: учебник для бакалавров // Юрайт. — Москва. — 2011. — 724 с.

- Фомин А.Н. Криптовалюты в цифровой экономике: финансово-экономические аргументы «за» и «против» // АНО «Центр стратегических оценок и прогнозов». — Москва. — 2017.

- Цветкова Л.А. Перспективы развития технологии блокчейн в России: конкурентные преимущества и барьеры // Экономика науки. — 2017. — Т.3. №4. — С.275–296.

- Янковский Р.М. Государство и криптовалюты: проблемы регулирования // Московский государственный университет. — 2017.

- Allen D. Discovering and developing the blockchain cryptoeconomy. — 2017. — Available at SSRN: https://ssrn.com/abstract=2815255.

- Catalini. C., Gans J.S. Some Simple Economics of the Blockchain // NBER Working Paper. — 2016. — №22952.

- Catania L., Grassi S. Modelling Crypto-Currencies Financial Time-Series. — 2017. — Available at SSRN: https://ssrn.com/abstract=3028486.

- Chuen D., Guo L., Wang Y., Cryptocurrency — A New Investment Opportunity? // The Journal of Alternative Investments Winter. — 2018. — 20 (3). — P.16-40.

- Dixon M.F., Klabjan D., Bang J. Classification-Based Financial Markets Prediction Using Deep Neural Networks // Algorithmic Finance. — 2016. — Available at SSRN: https://ssrn.com/abstract=2756331.

- Mokhtarian E., Lindgren A. Rise of the Crypto Hedge Fund: Operational Issues and Best Practices for an Emergent Investment Industry // Board of Trustees of the Leland Stanford Junior University. — 2017. — Available at SSRN: https://ssrn.com/abstract=3055979.

- Oh S., Wallsten S. Is Blockchain Hype, Revolutionary, or Both? What We Need to Know // Technology policy institute. — 2018.

- Osterrieder J., Chan S., Chu J., Nadarjah S. The Statistical Analysis if Cryptocurrencies. — 2017. — Available at SSRN: https://ssrn.com/abstract=2948315.

- Peters G.W., Panayi E., Chapelle A. Trends in cryptocurrencies and blockchain technologies: A monetary theory and regulation perspective. — 2015. — Available at SSRN: http://ssrn.com/abstract=2646618.

Trimborn S., Li M., Hardle W.K. Investing with cryptocurrencies — A liquidity constrained investment approach // SFB 649 Discussion Papers. — 2017. — Available at SSRN: http://ssrn.com/abstract=2999782.

- Страхование и его роль на финансовом рынке (Функции страхования)

- Понятие юридических лиц

- Ответственность за нарушение договорных обязательств (ПОНЯТИЕ ГРАЖДАНСКО - ПРАВОВОЙ ОТВЕТСТВЕННОСТИ И ЕЕ ХАРАКТЕРИСТИКА)

- Контроль за профессиональной деятельностью нотариуса (Профессиональный контроль)

- Финансы акционерных обществ (Финансовые аспекты создания АО)

- Особенности управления организациями в современных условиях и пути его совершенствования (Ресурсы используемые организациями (предприятиями))

- Оценка качества обуви

- Американская модель менеджмента (Факторы, оказавшие влияние на формирование американской модели менеджмента)

- КОММЕРЧЕСКИЕ РИСКИ И СПОСОБЫ ИХ СНИЖЕНИЯ

- История развития товароведения. Содержательные контуры товароведения как науки в обувной промышленности(ОКВЭД 15.20)»

- Договора и их виды, как одна из форм организации коммерческой деятельности по работе с контрагентами (на примере ООО «ЕТС»)

- ГЛОБАЛЬНЫЕ СТРАТЕГИИ КОНКУРЕНЦИИ ОРГАНИЗАЦИИ