Распределение и использование прибыли как источник экономического роста предприятий (Экономическая сущность и функции прибыли и рентабельности)

Содержание:

Введение

Актуальность работы. Прибыль как экономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности. В связи с изменением экономической ситуации в стране изменилась и роль прибыли. Коренным образом поменялись функции и права промышленных предприятий в области планирования, финансирования, ценообразования, распределения и использования финансовых ресурсов. Производственная деятельность предприятия осуществляется за счет собственных заработанных средств, т.е. за счет прибыли. Поэтому в системе экономического анализа, важное значение имеет исследование закономерностей формирования основного источника дохода предприятия – прибыли.

Полученная прибыль используется на выполнение обязательств перед государством и на ведение производственно-хозяйственной деятельности. Поэтому важно оценить источники ее формирования, резервы роста, влияние различных факторов на ее величину и проводить ее детальный анализ, так как абсолютная величина в недостаточной мере характеризует экономическую эффективность работы предприятия.

Нестабильность рыночных отношений, жесткая кредитная политика, несовершенство налоговой системы, постоянно меняющиеся нормативные акты – те условия, которые в настоящее время характеризуют экономическую ситуацию в стране. И, совершенно очевидно, что эти факторы крайне неблагоприятно влияют на промышленно-производственные предприятия, так как любое предприятие – это долгосрочная программа, рассчитанная на определенные капиталовложения. Все вышеуказанное можно смело отнести и к рентабельности, поскольку прибыль и рентабельность тесно взаимосвязаны, нуждаются в подробном анализе и изучении, так как обобщающим показателем экономической прибыльности производства является показатель рентабельности. Рентабельность означает доходность, прибыльность предприятия. Она рассчитывается путем сопоставления валового дохода или прибыли с затратами или используемыми ресурсами.

Из вышесказанного ясно, что прибыль и рентабельность предприятия и пути их повышения – тема весьма актуальная в условиях рыночной экономики, и рассматривается в данной работе.

Объектом исследования является ООО «Аспект».

Предметом исследования – совокупность отношений, связанных с распределением и использованием прибыли в ООО «Аспект».

Цель работы провести анализ формирования и использования прибыли на предприятии и определение резервов повышения прибыли.

Задачи работы:

- проанализировать методологические основы анализа прибыли и рентабельности предприятия;

- охарактеризовать организационно-экономическую структуру ООО «Аспект», оценить его основные экономико-производственные показатели;

- провести анализ прибыльности ООО «Аспект» и определить пути ее повышения.

Методы работы. При проведении исследования были использованы принципы диалектического подхода к анализу экономических процессов и явлений, методы анализа и синтеза, индукции и дедукции, методы группировок, сравнения, графической интерпретации полученных результатов.

В процессе работы над работой использованы законодательные и нормативные акты, учебная, научная и методическая литература видных ученых экономистов по экономическому и финансовому анализу.

1. Прибыль и рентабельность - показатели производственно-хозяйственной деятельности предприятия

1.1 Экономическая сущность и функции прибыли и рентабельности

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия.

Важнейшими из них являются показатели прибыли, которая в условиях рыночной экономики составляет основу экономического развития предприятия.

Прибыль - это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности.

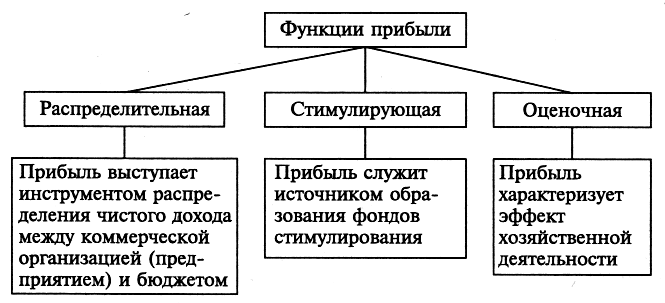

Как важнейшая категория рыночных отношений, прибыль выполняет определенные функции.

Рисунок 1 - Функции прибыли

Во-первых, прибыль характеризует конечный финансовый результат предпринимательской деятельности предприятия. Она является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости [10, с.65].

Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия. По прибыли определяется уровень отдачи авансированных средств и доходность вложений в активы предприятия. Прибыль оказывает также стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности, создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социальных и материальных потребностей трудовых коллективов. Она позволяет осуществлять капитальные вложения в производство (тем самым, расширяя и обновляя его), внедрять нововведения, решать социальные проблемы на предприятии, финансировать мероприятия по его научно-техническому развитию. Помимо этого прибыль является важным фактором в оценке потенциальным инвестором возможностей компании, служит показателем эффективного использования ресурсов, т.е. необходима для оценки деятельности предприятия и ее возможностей в будущем [31, с.91].

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования и удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, социальных и других программ, принимает участие в формировании бюджетных и благотворительных фондов. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками, другими предприятиями и организациями [19, с.133].

Многоканальное значение прибыли усиливается с переходом экономики государства на основы рыночного хозяйства. Дело в том, что акционерное, арендное, частное или другой формы собственности предприятие, получив финансовую самостоятельность и независимость вправе решать на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы.

Свою роль играют и убытки. Они высвечивают ошибки и просчеты в направлении средств, организации производства и сбыта продукции.

Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самого предприятия и государства в целом. Поэтому, прежде всего, важно определить состав прибыли предприятия.

Емким информативным показателем является валовая прибыль.

Валовая прибыль - сумма прибылей (убытков) предприятия от реализации продукции и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции понимается не только продажа произведенных товаров, имеющих натурально-вещественную форму, но и выполнение работ, оказание услуг.

На рисунке 2 представлены основные факторы, влияющие на прибыль организации.

Рисунок 2 - Основные факторы, влияющие на прибыль от реализации продукции

Объем прибыли

Рост поступлений от реализации продукции

Оптимизация затрат

Уровень рентабельности

Увеличение выпуска продукции

Снижение запасов готовой продукции

Повышение цен на товары

Снижение себестоимости продукции

Оптимизация структуры затрат

Снижение убыточности от деятельности

Повышение доли высокорентабельной продукции

Следует также отметить, что систему конечных финансовых результатов предприятий и отраслей народного хозяйства образуют показатели формирования и распределения прибыли, дохода, уровня рентабельности, финансового состояния.

В связи с тем, что прибыль является основным экономическим показателем деятельности организации, экономический анализ финансовых результатов занимает центральное место в системе управления предприятием, так как размер прибыли, уровень рентабельности характеризуют все стороны. На его основе разрабатываются и обосновываются управленческие решения. Ни одно организационное, техническое и технологическое мероприятие не должно осуществляться до тех пор, пока не обоснована его экономическая целесообразность. Управленческие решения и действия должны быть основаны на точных расчетах, глубоком и всестороннем экономическом анализе. они должны быть научно обоснованными, мотивированными, оптимальными. Комплексный анализ финансовых результатов предшествует решениям и действиям, обосновывает их и является основой научного управления производством, обеспечивает его эффективность [22, с.31].

Прибыль от реализации продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы валовой прибыли отражают в основном перераспределение ранее созданных доходов.

Прибыль (убыток) от продаж - это финансовый результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом. Финансовый результат определяется раздельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разнице между выручкой от реализации продукции (работ, услуг) в действующих ценах и затратами на ее производство и реализацию.

Выручка принимается в расчет без налога на добавленную стоимость и акцизов, которые, являясь косвенными налогами, поступают в бюджет. Из выручки также исключаемая сумма наценок (скидок), поступающая торговым и снабженческо-сбытовым предприятиям, участвующим в сбыте продукции. При этом денежные поступления, связанные с выбытием основных средств, материальных (оборотных) и нематериальных активов, продажная стоимость валютных ценностей, ценных бумаг не включаются в состав выручки.

Прибыль от выполнения работ и оказания услуг рассчитывается аналогично прибыли от реализации продукции. В строительных организациях выручка отражает стоимость законченных объектов строительства или работ, выполненных по договорам подряда и субподряда. В торговле, снабженческих и сбытовых предприятиях выручка соответствует валовому доходу от продажи товаров (сумма наценок или скидок в процентах к стоимости реализуемых товаров). На предприятиях транспорта и связи выручка отражает денежные средства за предоставляемые услуги по действующим тарифам.

Кроме прибыли от реализации продукции в состав валовой прибыли включается прибыль от реализации прочей продукции и услуг нетоварного характера. На долю этой прибыли приходится несколько процентов балансовой прибыли. В ее состав входят прибыли (убытки) подсобных сельских хозяйств, автохозяйств, лесозаготовительных и других хозяйств, находящихся на балансе предприятия [15, с.219].

Прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия - это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

У предприятия могут образовываться излишние материальные ценности в результате изменения объема производства, недостатков в системе снабжения, реализации и других причин. Длительное хранение этих ценностей в условиях инфляции приводит к тому, что выручка от их реализации окажется ниже цен приобретения. Предприятие вправе списывать, продавать, ликвидировать, передавать в уставные фонды других предприятий здания, сооружения, оборудование, транспортные средства и другие основные фонды, материальные ценности, продавать отдельные объекты, товарно-материальные ценности и другие виды имущества. Финансовый результат имеет место только при продаже перечисленных видов имущества. При реализации основных фондов финансовый результат определяется как разница между продажной ценой реализованных на сторону основных средств и их остаточной стоимостью с учетом понесенных расходов по реализации [5, с.104].

Под иным имуществом предприятия понимаются сырье, материалы, топливо, запчасти, нематериальные активы (патенты, лицензии), валютные ценности, ценные бумаги. Разница между продажной ценой этих видов имущества предприятия и их балансовой стоимостью (с учетом понесенных в связи с этим расходов) составляет финансовый результат, влияющий на сумму балансовой прибыли.

Цель предпринимательской деятельности - не только получение прибыли, но и обеспечение высокой рентабельности хозяйственной деятельности. В отличие от абсолютного показателя прибыли, рентабельность - относительный показатель и показывает степень доходности предприятия. Рентабельность отражает уровень прибыльности относительно определенной базы. Предприятие рентабельно, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли.

1.2 Источники формирования и направления использования прибыли

Источниками экономической прибыли являются реализация продукции, прочая реализация, инновационная деятельность и т.д. Бухгалтерская прибыль тождественна прибыли отчетного периода и прибыли от реализации продукции.

Источники прибыли определяют механизм формирования прибыли на предприятии. Прибыль от продаж – это финансовый результат, полученный от основной деятельности предприятия. Финансовый результат определяется отдельно по каждому виду деятельности предприятия, относящемуся к реализации продукции, выполнению работ, оказанию услуг. Он равен разнице между выручкой от реализации продукции, работ, услуг в действующих ценах и затратами на ее производство и реализацию.

Прибыль от продаж продукции, работ, услуг занимает наибольший удельный вес в структуре прибыли предприятия. Ее величина формируется под воздействием трех основных факторов: себестоимости продукции, объема реализации и уровня действующих цен на реализуемую продукцию. Важнейшим из этих факторов является себестоимость. Количественно в структуре цены она занимает значительный удельный вес, поэтому снижение себестоимости очень заметно сказывается на росте прибыли при прочих равных условиях. Однако следует иметь в виду, что в условиях резкого роста цен и недостатка собственных оборотных средств предприятий возможность прироста прибыли в результате снижения себестоимости исключена [29, с.40].

Увеличение объема реализации продукции в натуральном выражении при прочих равных условиях ведет к росту прибыли. Возрастающие объемы производства продукции, пользующейся спросом, могут достигаться с помощью капитальных вложений, что требует направление прибыли на покупку более производительного оборудования, освоения новых технологий. Предприятия, имеющие средства для проведения капитальных вложений, реально увеличивают свою прибыль, если обеспечивают рентабельность инвестиций выше темпов инфляции.

Под прибылью от прочих доходов и расходов понимается финансовый результат от реализации: основных фондов, сырья, материалов, нематериальных активов в виде лицензий, патентов, торговых марок, ценных бумаг, иностранной валюты и прочего имущества организации. Прибыль определяется в виде разницы между отпускной ценой и балансовой стоимостью имущества, расходами на реализацию, косвенными налогами и отчислениями во внебюджетные фонды, включаемыми в отпускную цену.

А так же в состав прибыли от прочих доходов и расходов входит прибыль (убыток) по операциям различного характера, не относящимся к основной деятельности организации и не связанным с реализацией продукции, основных средств, иного имущества организации, выполнением работ, оказанием услуг. Финансовый результат определяется как доходы (убытки) за минусом расходов по прочим операциям.

К таким доходам относятся:

- прибыль прошлых лет, выявленная в отчетном году (например, суммы, поступившие от поставщиков по перерасчетам за услуги и материальные ценности, полученные и израсходованные в прошлом году; суммы, полученные от покупателей, заказчиков по перерасчетам за реализованную в прошлом году продукцию и др.);

- доходы от дооценки товаров;

- поступление сумм в счет погашения дебиторской задолженности, списанной в прошлые годы, в убыток;

- положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- проценты, полученные по денежным средствам, числящимся на счетах организации.

К расходам и потерям относятся:

- убытки по операциям прошлых лет, выявленные в отчетном году, от уценки товаров, от списания безнадежной дебиторской задолженности;

- недостачи материальных ценностей, выявленные при инвентаризации;

- отрицательные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- некомпенсируемые потери от стихийных бедствий с учетом затрат по предотвращению или ликвидации последствий стихийных бедствий (при этом исключается стоимость полученного металлолома, топлива, других материалов);

- некомпенсируемые убытки в результате пожаров, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями;

- затраты на содержание законсервированных производственных мощностей и объектов, за исключением затрат, возмещаемых из других источников;

- судебные издержки, арбитражные сборы и др.

Объектом распределения является прибыль до налогообложения предприятия.

Под распределением прибыли понимается направление прибыли в бюджет и по целевому использованию на предприятии. Законодательно распределение прибыли регулируется в той ее части, которая поступает в бюджет в виде налогов и других обязательных платежей.

Определение направлений расходования прибыли, остающейся в распоряжении предприятия, находится в компетенции предприятия.

Рассматривая механизм распределения прибыли можно установить, что одна часть прибыли в виде налогов и сборов поступает в бюджет государства и используется на нужды общества, а вторая часть остается в распоряжении предприятия, из которой производятся отчисления в благотворительные фонды, выплата процентов, экономических санкций и другие расходы, покрываемые за счет прибыли. Оставшаяся сумма — нераспределенная прибыль, которая используется на выплату дивидендов акционерам предприятия, на расширение производства, материальное поощрение работников, пополнение собственного оборотного капитала и т.д.

Для повышения эффективности производства очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников. Государство заинтересовано получить как можно больше прибыли в бюджет. Руководство предприятия стремится направить большую сумму прибыли на расширенное воспроизводство. Работники заинтересованы в повышении оплаты труда.

2. Анализ формирования, распределения и использования прибыли в организации

2.1 Оценка состава и структуры прибыли ООО «Аспект»

ООО «Аспект» по своей организационно-правовой форме является обществом с ограниченной ответственностью.

ООО «Аспект» постоянно модернизируется и улучшает свои производственные показатели. Несмотря на резко возросшую конкуренцию на рынке кровельных материалов предприятие наращивает объемы производства.

Выпускаемая продукция:

- линокром

- бикрост

- бикроэласт

Кроме этого, согласно Уставу, ООО «Аспект» осуществляет следующие виды деятельности:

- выполнение строительно-монтажных работ;

- розничная и оптовая торговля товарами различного ассортимента и назначения;

- торговые и торгово-закупочные операции;

- обслуживание, ремонт, модернизация и реализация транспортных средств, оказание сервисных услуг в области автотранспорта, услуги по перевозке грузов и пассажиров;

- приобретение, переработка и реализация нефтепродуктов и горюче-смазочных материалов;

- издательско-полиграфическая деятельность, производство и реализация полиграфических материалов и книжной продукции.

Для более полной характеристики деятельности предприятия необходимо провести анализ основных технико-экономических показателей.

Технико-экономические показатели ООО «Аспект» за период с 2014 г. по 2016 г. представлены в таблице 1.

Таблица 1 - Технико-экономические показатели ООО «Аспект» за 2014 – 2016 гг.

|

Показатели |

2014 г. |

2015 г. |

2016 г. |

Отклонение: +; - |

Темп роста, % |

|||

|

2015г. от 2014г. |

2016г. от 2015г. |

в 2015г. к 2014г. |

в 2016г. к 2015г. |

|||||

|

Выручка, тыс. руб. |

586586 |

689187 |

870223 |

102601 |

181036 |

117,5 |

126,3 |

|

|

Себестоимость продаж |

472744 |

579674 |

719025 |

106930 |

139351 |

122,6 |

124,0 |

|

|

Среднегодовая стоимость основных фондов |

246699 |

261635 |

285016 |

14936 |

23381 |

106,1 |

108,9 |

|

|

Среднегодовая численность, чел., в т.ч. ППП |

2981 |

2860 |

2760 |

-121 |

-100 |

95,9 |

96,5 |

|

|

Среднегодовая заработная плата, в т.ч. ППП, руб. |

4700 |

4911 |

6567 |

211 |

1656 |

104,5 |

133,7 |

|

|

Производительность труда, |

185,22 |

223,11 |

291,43 |

37,89 |

68,32 |

120,5 |

130,6 |

|

|

Фондоотдача, тыс. руб. |

2,38 |

2,63 |

3,05 |

0,25 |

1,16 |

- |

- |

|

|

Фондоемкость, тыс. руб. |

0,42 |

0,38 |

0,33 |

-0,04 |

-0,05 |

90,5 |

86,8 |

|

|

Фондовооруженность, тыс. руб. |

77,80 |

84,70 |

95,5 |

6,9 |

10,8 |

108,9 |

112,8 |

|

|

Затраты на 1 руб. ТП, коп. |

0,81 |

0,84 |

0,83 |

0,03 |

-0,01 |

103,7 |

98,8 |

|

|

Прибыль до налогообложения, тыс. руб. |

51128 |

58733 |

86185 |

7605 |

27452 |

114,9 |

146,7 |

|

|

Чистая прибыль (убыток) отчетного периода, тыс. руб. |

31110 |

40472 |

60845 |

9362 |

20374 |

130,1 |

150,3 |

|

В 2016 г. объем производства товарной продукции увеличился на 26,3% по сравнению с 2015 г. Максимальной величины объема выпуска продукции предприятие достигло в 2016 г. Также увеличился объем реализации с 689187,0 тыс. руб. 2015 г. до 870223,0 тыс. руб. в 2016 г.

В 2016 г. на предприятии трудилось 2760 чел., Как видно из таблицы 1 численность за период с 2015 г. уменьшилось на 100 чел.

За 2015 - 2016 г. доля всех рабочих в структуре численности на предприятии составляла 96,5%.

В целях социальной защиты работников предприятия за рассматриваемый период заработная плата ежегодно увеличивалась и составила к 2016 г. 6567 руб., против 4911 руб. 2015 г.

На предприятии действует сдельно-премиальная, повременная и контрактная системы оплаты труда. Удельный вес рабочих - сдельщиков - 38% , повременщиков – 36,35% в общей численности ППП.

За 2016 г. трудозатраты на выпуск товарной продукции составили 4720 тыс. н/ч. В результате внедрения мероприятий трудоемкость снижена на 47,0 тыс. н/ч.

Важным значением в производстве принадлежит использованию производственных фондов (ОПФ). Как и на большинстве отечественных предприятий необходимо коренное обновление ОПФ, что позволило бы повысить производительность труда, сократить потери всех ресурсов, снизить трудоемкость изготовления всех изделий, повысить объем и качество выпускаемой продукции и т.д., что в свою очередь снизит затраты (а, следовательно, себестоимость) и увеличит прибыль. Только 21% оборудования возрастом до 10 лет , 16% - до 15 лет, а больше половины оборудования - 63% - свыше 15 лет. За 2016 г. прибыль от реализации составила 86185 тыс.руб., балансовая прибыль - 86185 тыс.руб. , в распоряжение предприятия поступило прибыли в размере 60845 тыс. руб. Одним из основных технико-экономических показателей деятельности предприятия является обеспеченность его основными фондами. Данные о динамике и структуре основных фондов приведены на диаграмме рисунке 3.

Рисунок 3 - Динамика и состав основных производственных фондов ООО «Аспект» за 2014, 2016 гг., %

Из данных рисунке 2 видно, что за анализируемый период произошли существенные изменения в наличии и структуре основных фондов. Темпы роста стоимости ОПФ составили: в период 2014-2016 гг. 105,6 %, а в период 2015-2016 гг. 109,8%. Увеличение стоимости ОПФ на ООО «Аспект» связано прежде всего с масштабной реорганизацией производства и приобретением нового оборудования. Увеличение стоимости произошло почти по всем видам основных средств, но более всего в части машин и оборудования.

Для определения финансового положения предприятия необходимо провести анализ динамики и состава оборотных фондов проводится на основе данных бухгалтерского баланса, табл. 2.

По данным таблицы 2 за анализируемый период сумма оборотных средств предприятия значительно возросла, особенно в период с 2014 г по 2015 г. темпы роста за этот период составили 122,7 %. Значительно возросла сумма запасов, в части готовой продукции, темпы ее роста составили 157,5%. Также большой прирост составила сумма денежных средств – 852,7 %.

Таблица 2 - Анализ динамики и состава оборотных средств ООО «Аспект» за 2014-2016 гг., тыс. руб.

|

Показатели |

2014 г |

2015 г |

2016 г |

Отклонение, +/- |

Темп роста, % |

||

|

2015г к 2014 г |

2016г к 2015г |

2015 г к 2014 г |

2016 г к 2015 г |

||||

|

Запасы |

106958 |

135023 |

155855 |

28065 |

20832 |

126,2 |

115,4 |

|

В том числе: -сырье и материалы |

80751 |

96764 |

116441 |

16013 |

19677 |

119,8 |

120,3 |

|

- незавершенное производство |

7622 |

8842 |

12954 |

1220 |

4112 |

116,0 |

146,5 |

|

-готовая продукция |

18409 |

29010 |

25487 |

10601 |

-3523 |

157,5 |

87,9 |

|

-расходы будущих периодов |

176 |

407 |

973 |

231 |

566 |

231,3 |

239,1 |

|

Налоги на добавленную стоимость по приобретенным ценностям |

3786 |

3635 |

3984 |

-151 |

349 |

96,0 |

109,6 |

|

Дебиторская задолженность |

105096 |

127081 |

133365 |

-78015 |

6284 |

120,9 |

104,9 |

|

Финансовые вложения (за исключение денежных эквивалентов) |

9365 |

9606 |

1965 |

241 |

-7641 |

102,6 |

204,6 |

|

Денежные средства и денежные эквиваленты |

578 |

1580 |

13472 |

1002 |

11892 |

273,3 |

852,7 |

|

Итого: |

225784 |

276925 |

308640 |

51141 |

31715 |

122,7 |

111,5 |

Общий прирост суммы оборотных средств составил 111,5 %, что на 11,5 % меньше, чем за предыдущий период. Кроме этого, следует отметить, что за период 2015 – 2016 гг. резко снизилась сумма дебиторской задолженности. Если с 2014 по 2016 гг. ее прирост составлял 120,9%, то с 2015 по 2016 гг. на 104,9% больше. Это положительно сказывается на деятельности предприятия, тем более как видно из таблицы 2, темпы роста денежных средств опережают темпы роста дебиторской задолженности. Так рост дебиторской задолженности за 2015 – 2016 гг. составил 20,9 %, а темп роста денежных средств 273,3%.

Оценку эффективности использования оборотных средств предприятия можно произвести при помощи нескольких показателей: коэффициента оборачиваемости, коэффициента закрепления оборотных средств, продолжительность одного оборота в днях. Исходные данные и расчет этих показателей приведен в таблице 3.

Таблица 3 - Показатели эффективности использования оборотных средств ООО «Аспект» за 2014-2016 гг., тыс. руб.

|

Показатели |

2014 г |

2015 г |

2016 г |

Темп роста , % |

|

|

2015 г к 2014 г |

2016 г к 2015 г |

||||

|

Объем реализованной продукции, тыс.руб. |

586586 |

689187 |

870223 |

117,5 |

126,3 |

|

Стоимость оборотных средств, тыс.руб. |

270455 |

307307 |

463374 |

113,6 |

150,8 |

|

Коэффициент оборачиваемости оборотных средств |

2,2 |

2,2 |

1,9 |

100 |

86 |

|

Коэффициент закрепления оборотных средств |

0,5 |

0,4 |

0,5 |

0,8 |

125 |

|

Продолжительность одного оборота, в днях |

803 |

803 |

693,5 |

100 |

86 |

Коэффициент оборачиваемости оборотных средств характеризует число оборотов, совершенных оборотными средствами за отчетный период. Он характеризует интенсивность использования средств предприятия и его деловую активность. На предприятии данный показатель в период с 2014 г по 2016 г снизился на 100 %. Оборачиваемость оборотных средств в этот период проходит без изменений. В период с 2015 по 2016 гг. снизился коэффициент оборачиваемости (на 86 %), но увеличилась продолжительность одного оборота на 109,5 дней. Данный факт произошел, скорее всего, из-за неоправданного роста запасов предприятия при незначительном увеличении объемов производства, а также за счет того, что предприятие не уделяло внимание снижению размеров дебиторской задолженности.

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Произведем группировку активов ООО «Аспект» по степени их ликвидности, используя бухгалтерский баланс предприятия за 2014 -2016 гг. Данные приведем в таблице 4.

Таблица 4 - Анализ активов ООО «Аспект» по степени ликвидности за 2014-2016 гг., тыс.руб.

|

Вид актива |

2014 г |

2015 г |

2016 г |

Отклонение (+,-) |

Темп роста, % |

||

|

2015 г к 2014 г |

2016г к 2015г |

2015 г к 2014 г |

2016г к 2015 г. |

||||

|

1. Денежные средства и денежные эквиваленты |

578 |

1580 |

13472 |

1002 |

11892 |

273 |

852 |

|

2. Финансовые вложения (за исключением денежных эквивалентов) |

9365 |

9606 |

1965 |

241 |

-7641 |

102,6 |

204,6 |

|

3. Итого по гр. 1. |

9943 |

11186 |

15437 |

- |

- |

- |

- |

|

4. Готовая продукция |

18409 |

29010 |

25487 |

10601 |

-3523 |

157 |

87 |

|

5. Дебиторская задолженность до12мес. |

105096 |

127081 |

133365 |

-78015 |

6284 |

120 |

104 |

|

6. Итого по гр.2. |

123505 |

156091 |

158852 |

- |

- |

- |

|

|

7. Сырье и материалы |

80751 |

96764 |

116441 |

16013 |

19677 |

119 |

120 |

|

8. Незавершенное производство |

7622 |

8842 |

12954 |

1220 |

4112 |

116 |

146 |

|

9. Расходы будущих периодов |

176 |

407 |

973 |

231 |

566 |

231 |

239 |

|

10. НДС по приобретенным ценностям |

3786 |

3635 |

3984 |

-151 |

349 |

96 |

109 |

|

11. Итого по гр.3 |

92335 |

109648 |

17911 |

- |

- |

- |

|

|

12. Внеоборотные активы, гр.4 |

115471 |

121135 |

136729 |

5664 |

15594 |

104 |

112 |

|

13. Всего: |

341255 |

398060 |

445369 |

56805 |

47309 |

116 |

111 |

По данным таблицы 4 можно сделать следующие выводы: в период с 2014 по 2016 гг. наблюдается существенный рост суммы активов предприятия, но большую долю общем количестве занимают труднореализуемые активы, составляющие 828,5 % прироста, тогда как рост абсолютно ликвидных активов составил 74%.

Что же касается периода 2015 -2016 гг., то общая сумма активов ООО «Аспект» имеет тенденцию к снижению – прирост составил всего 111%, что на 5 % меньше, чем в предыдущем периоде.

Для более полного анализа ликвидности предприятия необходимо в аналогичном порядке рассмотреть и пассив баланса предприятия. Группировка данных пассивов баланса представлена в таблице 5.

Таблица 5 - Анализ пассивов ООО «Аспект» за 2014-2016 гг., тыс. руб.

|

Вид пассива |

2014 г |

2015 г |

2016 г |

Отклонение (+,-) |

Темп роста, % |

||

|

2015г к 2014 г |

2016г к2015г |

2015г к 2014 г |

2016гк 2015г |

||||

|

1. Кредиторская задолженность, (гр.1) |

157590 |

174242 |

109612 |

16652 |

-64630 |

110,5 |

628,4 |

|

2. Краткосрочные обязательства, (гр.2) |

16858 |

16545 |

14545 |

-313 |

-2000 |

98 |

87 |

|

3. Долгосрочные обязательства, (гр. 3) |

333 |

491 |

535 |

158 |

44 |

147 |

108 |

|

4. Собственный капитал, (гр.4) |

166474 |

206782 |

320678 |

40308 |

113896 |

124,2 |

155 |

|

5. Всего: |

341255 |

398060 |

445369 |

56805 |

47309 |

116 |

111 |

Из анализа данных таблицы 5 видно, что кредиторская задолженность, относящейся к наиболее срочным обязательствам имеет тенденцию к снижению: так в период с 2014 г по 2016 г. ее рост составил 110,5 %, а в период с 2015 г по 2016 г. она уменьшилась на 628,4%. Краткосрочные кредиты банков также имеют тенденцию к снижению за соответствующие периоды.

Рассмотрим соотношение групп активов и пассивов за анализируемый период, что позволяет установить тенденцию изменения в структуре баланса и его ликвидности.

Итак, в 2016 г:

15437 < 109612; 158852 > 14545; 17911 >535; 136729 < 320678.

Таким образом, проанализировав соотношения соответствующих групп активов и пассивов, можно сделать следующие выводы: баланс ООО «Аспект» на протяжении исследуемого периода нельзя назвать абсолютно ликвидным, так как абсолютно ликвидных активов предприятии не хватает для покрытия наиболее срочных обязательств, кроме этого величина труднореализуемых активов сохраняет тенденцию превышения над суммой акционерного капитала предприятия. Сравнительно положительная тенденция наблюдается в части легкореализуемых активов: их величина стабильно на протяжении всего периода превышает среднесрочные обязательства предприятия.

Из всего вышесказанного следует, что ООО «Аспект» не является абсолютно ликвидным, так как собственных средств предприятия не хватает на полное покрытие своих обязательств.

Финансовый результат (прибыль или убыток) является самым главным показателем финансовой деятельности предприятия за отчетный год. Проанализируем состав и структуру балансовой прибыли ООО «Аспект», используя данные таблицы 6.

Таблица 6 - Состав и структура формирования прибыли ООО «Аспект» за 2014 – 2016 гг., тыс. руб.

|

Показатели |

2014 г. |

2015 г. |

2016 г. |

Отклонение: +; - |

Темп роста, % |

||

|

2015г. от 2014г. |

2016г. от 2015г. |

в 2015г. к 2014г. |

в 2016г. к 2015г. |

||||

|

Выручка |

586586 |

689187 |

870223 |

102601 |

181036 |

117,5 |

126,3 |

|

Себестоимость продаж |

472744 |

579674 |

719025 |

106930 |

139351 |

122,6 |

124,0 |

|

Валовая прибыль (убыток) |

113843 |

109514 |

151198 |

-4329 |

41684 |

96,2 |

138,1 |

|

Коммерческие и управленческие расходы |

20385 |

15867 |

21464 |

-4518 |

5597 |

77,8 |

135,3 |

|

Прибыль (убыток) до налогообложения |

51128 |

58733 |

86185 |

7605 |

27452 |

114,9 |

146,7 |

|

Чистая прибыль (убыток) |

31110 |

40472 |

60845 |

9362 |

20373 |

130,1 |

150,3 |

Из таблицы 6 следует, что в отчетном году по сравнению с 2016 г. прибыль увеличилась на 20373,0 тыс. руб. или на 50,3 %.

Это изменение сложилось под влиянием следующих факторов:

Основным фактором роста прибыли явилось увеличение валовой прибыли на 41684,0 тыс. руб. или 38,1 %.

Темп роста себестоимости проданной продукции в 2016 г. по сравнению с 2015 г. снизился от темпа роста выручки от продажи продукции на 2,3 %, что является резервом роста валовой прибыли.

Анализ структуры прибыли показал, что наибольший удельный вес в составе прибыли имеет валовая прибыль, составившая в отчетном году 57,0 % (86185 : 151198 х 100%) и 53,6 % в предыдущем году, что оценивается положительно, т. к. характеризует высокую активность предприятия в производственной деятельности.

Оценив структурные составляющие прибыли и выяснив, за счет какого элемента прибыли идет ее прирост или уменьшение, необходимо для принятия конкретных мер рассмотреть, какие изменения происходят внутри каждой составляющей.

При анализе прибыли большое значение имеет анализ валовой прибыли, т.к. основной задачей хозяйственной деятельности любого промышленного предприятия является производство и реализация продукции (работ, услуг), а все остальные виды деятельности имеют второстепенную роль.

2.2 Анализ распределения и использования прибыли организации.

В условиях рыночной экономики особый интерес представляет анализ себестоимости, поиск путей ее снижения и на этой основе снижение уровня цен, рост конкурентоспособности продукции и доходности предприятия.

Анализ затрат по статьям себестоимости начинается с определения отклонения фактической суммы затрат от плановой, рассчитанной на фактический объем и фактическую структуру товарной продукции в целом по всей товарной продукции и в разрезе отдельных статей расхода.

За последние годы (2014 – 2016г.) структура затрат в целом по производству ООО «Аспект» существенно изменилась, о чем свидетельствуют данные, приведенные в таблице 7.

Анализ данных таблицы 7 позволяет определить: что доля материальных ресурсов за 2014-2016 гг. увеличилась на 22,3% и в 2016 г. составляет 64,8%. Влияние материальных затрат в общем по производству занимают ключевое место, что означает ООО «Аспект» является материалоемким предприятием и основной резерв снижения себестоимости лежит здесь. Как можно заметить произошел рост заработной платы в структуре, несмотря на снижение штата сотрудников. Это связано с ростом средней заработной платой. Вместе с ростом заработной платы произошел рост отчислений в фонд социальной защиты.

Таблица 7 - Анализ и структура затрат ООО «Аспект» по обычным видам деятельности

|

Элемент затрат |

Сумма, тыс. руб. |

Структура затрат, % |

||||

|

2014 г. |

2015 г. |

2016 г. |

2014 г. |

2015 г. |

2016 г. |

|

|

1. Материальные затраты |

201696 |

317668 |

383918 |

42,5 |

44,2 |

64,8 |

|

2. Заработная плата и отчисления на соц. нужды |

168184 |

168558 |

217518 |

35,4 |

23,4 |

36,7 |

|

3. Накладные расходы |

59951 |

60223 |

59415 |

12,6 |

8,3 |

10 |

|

4. Амортизация основных средств |

10241 |

13626 |

11852 |

2,1 |

1,8 |

2 |

|

5. Прочие расходы |

34325 |

44203 |

34052 |

7,2 |

6,1 |

5,7 |

|

6. Итог по элементам затрат |

474397 |

718680 |

592353 |

100,00 |

100,00 |

100,00 |

Амортизационные отчисления имеют тенденцию к снижению, что говорит о постепенном изнашивании оборудования, также их доля в общей структуре самая небольшая. За три года прочие затраты уменьшаются, так в 2014 г. они составляли 7,2%, а в 2016 г. 5,7%. Этот показатель также являться резервом снижения себестоимости продукции.

На структуру затрат за анализируемый период повлияли следующие факторы:

- использование более дорогого сырья и материалов в производстве;

- рост заработной платы и отчислений соответственно;

- переоценка амортизационных фондов и их постепенный износ;

- подорожание стоимости энерго- и тепло тарифов;

- существенное повышение роли рекламы (предприятие стало больше средств расходовать на эти цели) и расходов связанных с реализацией продукции.

Теперь рассмотрим структуру затрат предприятия по производству продукции. Затраты предприятия также можно разбить на пять элементов и все они будут формировать полную себестоимость продукции.

Таблица 8 - Структура затрат ООО «Аспект» на производство основной продукции за 2014-2016 гг., тыс. руб.

|

Элемент затрат |

2014 г. |

2015 г. |

2016 г. |

Структура затрат, % |

||

|

2014 г. |

2015 г. |

2016 г. |

||||

|

1. Материальные затраты |

201696 |

317668 |

383918 |

42,6 |

54,8 |

53,3 |

|

2. Заработная плата и отчисления на соц. нужды |

168184 |

168558 |

217518 |

35,5 |

29 |

30,2 |

|

3. Накладные расходы |

59951 |

60223 |

59415 |

12,6 |

10,3 |

8,2 |

|

4. Амортизация основных средств |

10241 |

13626 |

11852 |

2,1 |

2,3 |

1,6 |

|

10. Прочие расходы |

34325 |

44203 |

34052 |

7,2 |

7,6 |

4,7 |

|

11. Полная себестоимость |

472744 |

579674 |

719025 |

100,00 |

100,00 |

100,00 |

|

12. Переменные расходы |

429831 |

521845 |

673121 |

90,9 |

90 |

93,6 |

|

13. Постоянные расходы |

44566 |

57829 |

45904 |

9,4 |

10 |

6,3 |

Из данных таблицы 8 хорошо видно, что из пяти элементов затрат высокую долю занимают материальные затраты. Их структура в полной себестоимости в 2014 г. составила 42,6%, 2015 г. составила 54,8%, а в 2016 г. 53,3%. Вследствие этого можно утверждать, что именно материальные затраты являются основным элементом формирования себестоимости продукции. Увеличение доли материальных затрат может означать то, что предприятие в 2015 г. в общем по производству продукции использовал более дорогое сырье. Но этот вопрос будет рассмотрен далее.

Удельный вес заработной платы в структуре составляет 35,5% в 2014 г., 29% в 2015 г. и 30,2% в 2016г. Рост заработной платы по предприятию и повышение материальных затрат за 2016 г. говорит о том, что объемы производства увеличились за 2016 г., так как заработная плата персонала предприятия зависит от сделанной работы. Отчисления в фонд социальной защиты начисляется от заработной платы. Следовательно, с ростом заработной платы в 2016 г. выросли и отчисления. Это связано с тем, что отчисления в фонд социальной защиты происходит из фонда заработной платы в размере 26%, но данный процент отчислений варьируют в зависимости от льгот распространяющихся на работников предприятия. Рост накладных расходов предприятия произошел в 2015 г., однако в структуре расходов они составили 10,3%, а в 2016 г. Снизились до 8,2%. Элемент «Амортизация основных средств» занимает небольшое удельное место в структуре себестоимости. В 2014 г. 2,1%, 2015 г. 2,3% и в 2016 г. 1,6%. Снижение за 2016 год составил 0,7%. Это произошло за счет изменения политики начисления амортизации на продукцию руководством предприятия и отсутствием пополнением цехов нового оборудования. Изменение по «Прочим расходам» за 2016 год составило 10151 тыс. руб. Прочие расходы занимают малую долю в структуре себестоимости. В 2015г. их доля была 7,6%, а в 2016г. 4,7%. Высокую долю в прочих расходах занимает кредиторская задолженность и проценты по кредитам.

В итоге под влиянием роста всех элементов затрат, увеличилась и полная себестоимость продукции за 2016 год на 139351 тыс. руб. Это связано с увеличением объема производства. Этот фактор был причиной повышения по всем элементам затрат и, прежде всего, материальным затратам и заработной плате. Данные о постоянных и переменных затратах показывают, что в структуре себестоимости продукции переменные затраты занимают 90,9%, а в 2016 г. 93,6%, изменение за составило 2,7%. Увеличение переменных затрат в структуре говорит об использовании более дорогого сырья в производстве продукции, а рост в денежном выражении об увеличении объема производства. Доля переменных затрат в 10 раз выше, чем постоянных в себестоимости продукции: в 2011 г. постоянные затраты составляли 9,4%, а в 2016 г. уже 6,3%.

Для того чтобы проводить факторный анализ по предприятию, необходимо выбрать определенные виды продукции. ООО «Аспект» выпускает около 30 видов продукции. Выбор остановился на следующим основном виде продукции: продукция для автопрома. Именно эта продукция занимает наибольший вес в общем выпуске за 2014-2016 гг. Удельный вес в годовом объеме выпуска достигает высокого показателя 82,95% в 2014 году и 61,55% в 2015году. Хоть и наблюдается динамика снижения (на 21,4%), но их доля в общем выпуске остается весомой.

Наряду с анализом изменения структуры затрат на производство продукции необходимо также проанализировать изменение затрат в зависимости от места их возникновения, то есть по статьям калькуляции. Для анализа составляется аналитическая таблица 9.

Анализ данных таблицы 9 показал, что в 2015 г. произошло увеличение себестоимости продукции на 117956 тыс. руб. (производственная себестоимость), и на 106930 тыс. руб. полная себестоимость. Рост себестоимости произошел за счет роста затрат на сырье и материалы, затрат на заработную плату.

Таблица 9 - Изменение затрат по калькуляционным статьям за 2014-2016 гг., тыс. руб.

|

Показатели |

2014г. |

2015 г. |

2016 г., |

Отклонение, +/- |

|

|

2015 г. от 2014 г. |

2016 г. от 2015 г. |

||||

|

1. Сырье и материалы |

201696 |

317668 |

383918 |

115972 |

66250 |

|

2. З/плата рабочих и отчисления на соц. нужды |

168184 |

168558 |

217518 |

374 |

48960 |

|

3. Накладные расходы |

59951 |

60223 |

59415 |

272 |

-808 |

|

4. Расходы на содержание оборудования |

10241 |

13626 |

11852 |

3385 |

-1774 |

|

5. Общепроизводственные расходы |

34325 |

44203 |

34052 |

9878 |

-10151 |

|

6. Производственные себестоимость |

474397 |

592353 |

718680 |

117956 |

126327 |

|

7. Коммерческие расходы |

20385 |

15867 |

21464 |

-4518 |

5597 |

|

8. Полная себестоимость |

472744 |

579674 |

719025 |

106930 |

139351 |

Предприятию пришлось сменить поставщика, так как качество сырья у прежнего поставщика резко ухудшилось. Это негативно сказалось на себестоимости, так как он расположен на более дальнем расстоянии и закупочная цена выше, кроме того, это привело к росту транспортных расходов. Увеличение заработной платы объясняется ростом средней заработной платы работникам предприятия.

На основе приведенных в таблице данных можно выявить отклонения фактической себестоимости от себестоимость предыдущего года как в целом так и по отдельным статьям.

Процент отклонения по каждой статье расходов характеризует степень отклонения затрат по той или иной статье, а отношение отклонения по каждой статье к полной себестоимости предыдущего года – степень влияния данного отклонения на отклонения себестоимости в целом. Сопоставление расходов по каждой статье в отдельности позволяет выявить резервы сокращения затрат.

Как видно из таблице 9 себестоимость товарной продукции в отчетном году увеличилась по сравнению с предыдущим годом на 106930 тыс. руб.

Сравнивая отклонения по статьям затрат в натуральном и процентном отношении, можно определить по каким статьям калькуляции был перерасход, а по каким экономия.

Первостепенной задачей анализа материальных затрат является изыскание резервов их снижения. При анализе необходимо установить:

- общее отклонение;

- влияние нормативных и ценностных факторов на это отклонение.

Затраты на заработную плату в себестоимости продукции по своему удельному весу стоят на втором месте после материальных затрат, поэтому необходимо установить влияние расхода заработной платы на себестоимость товарной продукции. Детальный анализ заработной платы проводится в анализе «Производительности труда и заработной платы», а здесь необходимо рассмотреть взаимосвязь затрат на заработную плату с общей суммой затрат на производство продукции и стоимости товарного выпуска продукции. Для анализа необходимо составить аналитическую таблицу 10.

Таблица 10 - Анализ затрат на заработную плату в ООО «Аспект» за 2014-2016 гг., тыс. руб.

Показатели |

2014 год |

2015 год |

2016 г. |

|

Объем ТП, тыс.руб. |

586586 |

689187 |

870223 |

|

ФОТ (фонд оплаты труда) ППП, руб. |

168184 |

168558 |

217518 |

|

Число работников ППП, чел. |

2981 |

2860 |

2760 |

|

Себестоимость ТП, тыс. руб. |

472744 |

579674 |

719025 |

|

Удельный вес ФОТ в себестоимости, % |

35,5 |

29 |

30,2 |

В целом по персоналу затраты на оплату труда увеличились на 48960 тыс. руб. Это произошло за счет увеличения средней заработной платы. Таким образом, проведенный анализ показал, что на предприятии в 2016 г. произошло увеличение себестоимости продукции. В основном за счет роста расходов на материалы и сырье, транспортные расходы, заработную плату и социальные отчисления. Поэтому необходимо разработать мероприятия по снижению себестоимости продукции.

При анализе себестоимости прежде всего необходимо дать общую оценку состояния затрат на производство продукции как в действующей оценке, так и в сопоставимой. Это сравнение проводится по уровню затрат на 1 рубль товарной продукции. Для анализа необходимо составить следующую аналитическую таблицу 11. Используя данные таблицы 11 можно сделать вывод о том, что на предприятии произошло увеличение затрат по сравнению с предыдущим годом.

Таблица 11 - Затраты на 1 рубль товарной продукции ООО «Аспект» за 2014-2016 гг.

|

Показатели |

2014 г. |

2015 г. |

2016 г. |

Отклонение, +/- |

|

|

2015 от 2014 г. |

2016 от 2015 г. |

||||

|

1. Фактическая себестоимость ТП, тыс. руб. |

472744 |

579674 |

719025 |

106930 |

139351 |

|

2. Факт. выпуск ТП в отпускных ценах, тыс. руб. |

586586 |

689187 |

870223 |

102601 |

181036 |

|

3. Затраты на 1 рубль ТП (п1:п2), тыс. руб. |

0,80 |

0,84 |

0,94 |

0,04 |

0,1 |

|

4. Изменение затрат на 1 рубль ТП в отчет.году, в % к пред. году |

- |

105 |

111,9 |

105 |

6,9 |

Из данных табл. 11 видно, что темпы роста товарного выпуска в 2015 г. (117,4%) ниже темпов роста затрат на производство в этом же году (122,6%).

Темпы роста товарной продукции отстают от темпов роста себестоимости, это и вызвало увеличение затрат на 1 рубль ТП на 4 коп. Для выяснения причин изменения затрат на 1 рубль товарной продукции проведем подробный анализ себестоимости выпускаемой продукции.

Анализируя распределения чистой прибыли в фонды специального назначения, необходимо знать факторы формирования этих фондов. Основным фактором является:

1) чистая прибыль,

2) коэффициент отчислений прибыли.

Рассмотрим влияние факторов (суммы чистой прибыли и коэффициента отчислений прибыли) на отчисления в фонды.

Таблица 12 - Данные об использовании чистой прибыли ООО «Аспект» за 2014-2016 гг.

|

Показатель |

2014 г. |

2015 г. |

2016 г. |

Изменение (+,-) |

Темп роста, % |

|||

|

2015 к 2014 г. |

2016 к 2015 г. |

2015 к 2014 г. |

2016 к 2014 г. |

2016 к 2014г. |

||||

|

Чистая прибыль (убыток), тыс.руб. |

1943,15 |

804,24 |

985,34 |

-1138,91 |

+181,1 |

41,4 |

122,5 |

50,71 |

|

Распределение чистой прибыли (тыс.руб.): |

||||||||

|

в фонд накопления |

485,79 |

241,27 |

0,0 |

-244,52 |

-241,27 |

49,7 |

0 |

0 |

|

в фонд потребления |

1165,89 |

402,12 |

0,0 |

-763,77 |

-402,12 |

34,5 |

0 |

0 |

|

в фонд социальной сферы |

194,32 |

120,64 |

0,0 |

-73,68 |

-120,34 |

62,1 |

0 |

0 |

|

Доля в чистой прибыли, % |

||||||||

|

фонда накопления |

25 |

30 |

0 |

+5 |

-30 |

х |

х |

х |

|

фонда потребления |

60 |

50 |

0 |

-10 |

-50 |

х |

х |

х |

|

в фонд социальной сферы |

10 |

15 |

0 |

+5 |

-15 |

х |

х |

х |

Изменение отчислений в фонды специального назначения за счет изменения чистой прибыли можно рассчитать:

ΔФн (П) = (804,24-1943,15) ∙ 25%= -284,73 – фонд накопления

ΔФп (П) = (804,24-1943,15)∙ 60%= -683,35 – фонд потребления

ΔФс (П) = (804,24-1943,15)∙ 10%= -113,89 – фонд социальной сферы.

Для этого прирост чистой прибыли за счет каждого фактора умножаем на базисный коэффициент отчислений в соответствующий фонд.

На размер отчислений в фонды оказывают влияние и изменения коэффициента отчислений от чистой прибыли. Уровень его влияния:

ΔФн (К) = (0,30-0,25) · 804,24 = +40,21 – фонд накопления

ΔФп (К) = (0,50-0,60) · 804,24 = -80,42 – фонд потребления

ΔФс (К) = (0,15-0,10) · 804,24 = +40,21 – фонд социальной сферы

Таблица 13 - Расчет влияния факторов (суммы чистой прибыли и коэффициента отчисления) на размер отчислений в фонды ООО «Аспект» за 2014-2015 гг.

|

Вид фонда |

Сумма распределяемой прибыли (тыс. руб.) |

Доля отчисления (%) |

Сумма отчислений (тыс. руб.) |

Откло-нение |

|||

|

2014 г. |

2015г. |

2014г. |

2015г. |

2014г. |

2015г.. |

||

|

Накопления |

1943,15 |

804,24 |

25 |

30 |

485,79 |

241,27 |

-244,52 |

|

Потребления |

1943,15 |

804,24 |

60 |

50 |

1165,89 |

402,12 |

-763,77 |

|

Соц. сферы |

1943,15 |

804,24 |

10 |

15 |

194,32 |

120,64 |

-73,68 |

Соотношение использования прибыли на накопление и потребление, оказывает влияние на финансовое положение предприятия. Недостаточность средств, направляемых на накопление, сдерживает рост оборота, приводит к увеличению потребности в заемных средствах.

Анализ использования прибыли выявляет, насколько эффективно распределялись средства на накопление и потребление.

Верхнюю границу потенциального развития предприятия определяет рентабельность собственных средств, которая показывает эффективность использования собственного капитала.

3. Направления совершенствования процесса формирования, распределения и использования прибыли ООО «АСПЕКТ»

Прибыль является самым главным назначением предприятия. Задачей любой компании или инвестора является получение прибыли от любой из сделок. Ведь инвестиции, которые затрачиваются в процессе производства, должны вернуться и при этом принести с собой прибыль. Поэтому одной из важнейших проблем, с которой сталкиваются бизнесмены, является увеличение прибыли.

На многих предприятиях существует подразделение экономических служб, которые занимаются постоянным анализом себестоимости, изыскивают пути ее снижения, чтобы получить прирост прибыли. Но в значительной мере эта работа обеспечивается инфляцией и ростом цен на исходное сырье и топливно-энергетические ресурсы. В условиях резкого роста цен и недостатка собственных оборотных средств у предприятий возможность прироста прибыли в результате снижения себестоимости исключена.

Увеличение объема реализации продукции в натуральном выражении при прочих равных условиях ведет к росту прибыли. Возрастающие объемы производства, пользующейся спросом, могут достигаться с помощью капитальных вложений, что требует направления прибыли на покупку более производительного оборудования, освоение новых технологий, расширение производства. Предприятие, располагающее средствами и возможностями для проведения капитальных вложений, реально увеличивают свою прибыль, если обеспечивают рентабельность инвестиций выше темпов инфляции.

Не требует капитальных затрат ускорение оборачиваемости оборотных средств, которое также ведет к росту объемов производства и реализации продукции. однако инфляция достаточно быстро обесценивает оборотные средства, предприятиями на приобретение сырья и топливно-энергетических ресурсов направляется все большая их часть, неплатежи покупателей и требуемая предоплата отвлекают значительную часть средств из оборота покупателей.

В целом для предприятий России характерно снижение объемов производства в течение последних лет.

В этой ситуации, казалось бы, логично предположить резкое падение массы прибыли. Но статистические данные свидетельствуют об обратном. При росте затрат на производство продукции и снижения объемов ее выпуска прибыль растет вследствие постоянно повышающихся цен. Увеличение цены само по себе не является негативным фактором. Оно вполне обосновано, если связано с повышением спроса на продукцию, улучшением технико-экономических параметров и потребительских свойств выпускаемой продукции.

Поскольку прибыль от реализации продукции занимает наибольший удельный вес в структуре балансовой прибыли, то анализ факторов, ее определяющих, имеет значение для выявления резервов роста всей балансовой прибыли.

Одним из путей увеличения прибыли ООО «Аспект», от реализации продукции является снижение себестоимости затрат.

На величину прибыли от реализации продукции влияют состав, и размер нереализованных остатков на начало, и конец периода. Значительная величина остатков приводит к неполному поступлению выручки и недополучению прибыли.

Резервом увеличения балансовой прибыли в ООО «С Аспект», может быть, прибыль, полученная от реализации основных фондов и иного имущества. Если раньше операции, связанные с выбытием основных фондов, не оказывали заметного влияния на финансовые результаты, то теперь, когда предприятия вправе распоряжаться своим имуществом, имеет смысл освободиться от излишнего и не установленного оборудования, предварительно взвесив, что выгоднее - продать его или сдать в аренду.

Другие операции, например безвозмездная передача основных средств предприятию, не относятся на балансовую прибыль, а возмещаются из чистой прибыли, предназначенной на накопление.

Прибыль может быть получена от реализации нематериальных активов, имеющих спрос на рынке. Их продажная цена определяется способностью приносить доход. Для исчисления прибыли из продажной цены исключаются затраты, связанные с созданием или покупкой нематериальных активов с учетом расходов по их доведению до состояния, в котором они способны приносить доход.

Помимо факторов увеличения объема производства продукции, повышения цен продвижения продукции на незаполненные рынки, неумолимо выдвигается проблема снижения затрат на производство и реализацию этой продукции, снижения издержек производства.

В традиционном представлении важнейшими путями снижения затрат является экономия всех видов ресурсов, потребляемых в производстве: трудовых и материальных.

Так значительную роль в структуре издержек производства занимает оплата труда. Поэтому актуальна задача снижения трудоемкости выпускаемой продукции, роста производительности труда, сокращения численности административно-обслуживающего персонала.

Снижения трудоемкости продукции, роста производительности труда в ООО «Аспект» можно достичь различными способами. Наиболее эффективные из них - механизация и автоматизация производства, разработка и применение прогрессивных, высокопроизводительных технологий. Однако одни мероприятия по совершенствованию применяемой техники и технологии не дадут должной отдачи без улучшения организации производства и труда.

Материальные ресурсы занимают до 3/5 в структуре затрат на производство продукции. Отсюда понятно значение экономии этих ресурсов, рационального их использования. На первый план здесь выступает применение ресурсосберегающих технологических процессов. Немаловажно и повышение требовательности и повсеместное применение входного контроля за качеством поступающих от поставщиков сырья и материалов, комплектующих изделий и полуфабрикатов.

Сокращение расходов по амортизации основных производственных фондов можно достичь путем лучшего использования этих фондов, максимальной их загрузки. На зарубежных предприятиях рассматриваются также такие факторы снижения затрат на производство продукции, как определение и соблюдение оптимальной величины партии закупаемых материалов, оптимальной величины серии закупаемой в производство продукции, решение вопроса о том, производить самим или закупать у других производителей отдельные компоненты или комплектующие изделий.

Известно, что чем больше партия закупаемого сырья, материалов, тем больше величина среднегодового запаса и больше размер издержек, связанных со складированием этого сырья, материалов. Вместе с тем приобретение сырья и материалов крупными партиями имеет свои преимущества. Снижаются расходы связанные с размещение заказа на приобретаемые товары, с приемкой этих товаров, контролем за прохождением счетов и др. Таким образом, возникает задача определения оптимальной величины закупаемых сырье и материалов, чтобы избежать лишних затрат и увеличить прибыль.

Те же правила действуют при определении оптимальной величины серии запускаемой продукции. При производстве продукции значительным числом мелких серий издержки по складированию готовой продукции будут минимальными, за счет чего возрастет прибыль.

Основной целью работы ООО «Аспект» является получение прибыли. Прибыль это ключевой показатель организации.

Выделим три основных типа ориентации на прибыль в ООО «Аспект»:

- ее максимизацию;

- получение «удовлетворительной» прибыли, т.е. ее суть состоит в том, что при планировании прибыли она считается «удовлетворительной», если будет учитываться степень риска;

- минимизацию прибыли. Этот вариант обозначает максимизацию минимума ожидаемых доходов наряду с минимизацией максимума потерь.

ООО «Аспект» ориентировано на получение максимальной прибыли.

Рост прибыли в ООО «Аспект» может быть получено за счет использования следующих факторов:

- удовлетворение потребителя;

- позиция на рынке, часто связанная с желанием рыночного лидерства;

- условия благосостояния работающих и развитие хороших отношений среди персонала;

- публичная ответственность и имидж организации;

- техническая эффективность, высокий уровень производительности труда, минимизация издержек производства и т.д.

Прибыль ООО «Аспект» может возрасти в результате увеличения производства продукции, повышения удельного веса изделий с более высокой рентабельностью, снижения себестоимости продукции, роста оптовых цен, при повышении качества выпускаемой продукции.

Ассортимент выпускаемой продукции оказывает непосредственное влияние на прибыль. При изменении структуры ассортимента в направлении повышения удельного веса изделий с более высокой рентабельностью обеспечивается дополнительный прирост прибыли.

Среди факторов, влияющих на прирост прибыли ООО «Аспект», ведущая роль принадлежит снижению стоимости продукции. Выбор путей сокращения текущих издержек производства основывается на анализе структуры себестоимости.

При производстве продукции повышенного качества текущие издержки чаще всего возрастают. Однако в результате реализации этой продукции по повышенным ценам прибыль также возрастает.

Заключение

Прибыль является основным показателем оценки хозяйственной деятельности предприятия и основным внутренним источником формирования финансовых ресурсов предприятия, так как в ней аккумулируются все доходы, расходы, потери, обобщаются результаты хозяйствования. Прибыль выступает непосредственной целью хозяйственной деятельности и всех субъектов рыночной экономики, занятых предпринимательством. Несмотря на то, что эта категория является объектом экономической теории и занимает основополагающую роль в рыночной экономике, вот уже в течение ряда столетий не смолкают споры о ее сущности и формах.

В первой части работы рассмотрена экономическая категория «прибыль» ее виды, состав и пути формирования. Изучена прибыль от реализации продукции, товаров, услуг, прибыль от прочей реализации. Также изучены задачи анализа распределения и использования прибыли, приведены источники информации для анализа.

Вторая часть работы посвящается анализу распределения и использования прибыли на примере ООО «Аспект». Дана экономическая характеристика, по данным бухгалтерской отчетности за 2014-2016 гг. проведен анализ финансово-хозяйственной деятельности. Подробно проанализированы состав, динамика и структура прибыли. Анализ структуры прибыли показал, что наибольший удельный вес в составе прибыли имеет валовая прибыль, составившая в отчетном году 57,0 % (86185 : 151198 х 100%) и 53,6 % в предыдущем году, что оценивается положительно, т. к. характеризует высокую активность предприятия в производственной деятельности.

Анализ структуры затрат позволяет определить: что доля материальных ресурсов за 2014-2016 гг. увеличилась на 22,3% и в 2016 г. составляет 64,8%. Влияние материальных затрат в общем по производству занимают ключевое место, что означает ООО «Аспект» является материалоемким предприятием.

В третьей части работы были предложены мероприятия, направленные на совершенствование процесса формирования, распределения и использования прибыли в ООО «Аспект».

Для повышения эффективности деятельности очень важно, чтобы при распределении прибыли была достигнута оптимальность в удовлетворении интересов государства, предприятия и работников.

В ООО «Аспект» должен быть найден оптимальный вариант распределения прибыли. Большую роль в этом должен сыграть анализ хозяйственной деятельности. В процессе анализа необходимо изучить динамику доли прибыли, которая идет на самофинансирование предприятия и материальное стимулирование работников, и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Также, в процессе анализа необходимо изучить выполнение плана по использованию прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравниваются с данными плана и выясняются причины отклонения от плана по каждому направлению использования прибыли.

Оценка нематериальных активов является одной из наиболее специфических областей оценки, зачастую включающих ряд предположений и экспертных суждений. При оценке нематериальных активов в целях отражения их стоимости в финансовой отчетности возникает дополнительный вопрос: возможно ли в принципе признание конкретного нематериального актива на балансе организации? Для ответа на этот вопрос необходимо рассмотреть, в каких случаях возникают те или иные активы в финансовой отчетности организации и сложившиеся критерии признания нематериальных активов в соответствии со стандартами учета и составления отчетности. Традиционно нематериальные активы в финансовой отчетности признаются в одной из трех ситуаций: • при приобретении конкретного нематериального актива. Данная ситуация является наиболее простой, так как при этом должна быть известна цена, уплачиваемая за актив, которая и будет использоваться для отражения стоимости в отчетности. Лишь затем, в конце первого отчетного периода или в последующие отчетные периоды, стоимость актива может быть скорректирована при наличии обесценения. Следует отметить, что сделки купли-продажи конкретных нематериальных активов (в частности, технологии производства, товарного знака, отношений с покупателями) довольно редки, особенно в отечественной практике; • при первом применении стандартов отчетности, например при переходе компании на МСФО. При этом возможности признания нематериального актива по справедливой стоимости, отличной от балансовой стоимости по данным бухгалтерского учета, довольно ограничены. Например, согласно МСФО 1 «Первое применение МСФО», при приобретении компании, обладающей лицензией на добычу полезных ископаемых, приобретающая компания не может оценить и признать данный актив по справедливой стоимости как актив в бухгалтерском балансе. Вероятно, данное требование призвано уменьшить количество переоценок и завышения балансовых данных при отсутствии реальных сделок; • при приобретении бизнеса и оценке активов в целях распределения цены приобретения и расчете гудвилла как остаточной величины между уплаченной ценой и стоимостью приобретенных чистых активов.

Оценка нематериальных активов является одной из наиболее специфических областей оценки, зачастую включающих ряд предположений и экспертных суждений. При оценке нематериальных активов в целях отражения их стоимости в финансовой отчетности возникает дополнительный вопрос: возможно ли в принципе признание конкретного нематериального актива на балансе организации? Для ответа на этот вопрос необходимо рассмотреть, в каких случаях возникают те или иные активы в финансовой отчетности организации и сложившиеся критерии признания нематериальных активов в соответствии со стандартами учета и составления отчетности. Традиционно нематериальные активы в финансовой отчетности признаются в одной из трех ситуаций: • при приобретении конкретного нематериального актива. Данная ситуация является наиболее простой, так как при этом должна быть известна цена, уплачиваемая за актив, которая и будет использоваться для отражения стоимости в отчетности. Лишь затем, в конце первого отчетного периода или в последующие отчетные периоды, стоимость актива может быть скорректирована при наличии обесценения. Следует отметить, что сделки купли-продажи конкретных нематериальных активов (в частности, технологии производства, товарного знака, отношений с покупателями) довольно редки, особенно в отечественной практике; • при первом применении стандартов отчетности, например при переходе компании на МСФО. При этом возможности признания нематериального актива по справедливой стоимости, отличной от балансовой стоимости по данным бухгалтерского учета, довольно ограничены. Например, согласно МСФО 1 «Первое применение МСФО», при приобретении компании, обладающей лицензией на добычу полезных ископаемых, приобретающая компания не может оценить и признать данный актив по справедливой стоимости как актив в бухгалтерском балансе. Вероятно, данное требование призвано уменьшить количество переоценок и завышения балансовых данных при отсутствии реальных сделок; • при приобретении бизнеса и оценке активов в целях распределения цены приобретения и расчете гудвилла как остаточной величины между уплаченной ценой и стоимостью приобретенных чистых активов.

Оценка нематериальных активов является одной из наиболее специфических областей оценки, зачастую включающих ряд предположений и экспертных суждений. При оценке нематериальных активов в целях отражения их стоимости в финансовой отчетности возникает дополнительный вопрос: возможно ли в принципе признание конкретного нематериального актива на балансе организации? Для ответа на этот вопрос необходимо рассмотреть, в каких случаях возникают те или иные активы в финансовой отчетности организации и сложившиеся критерии признания нематериальных активов в соответствии со стандартами учета и составления отчетности. Традиционно нематериальные активы в финансовой отчетности признаются в одной из трех ситуаций: • при приобретении конкретного нематериального актива. Данная ситуация является наиболее простой, так как при этом должна быть известна цена, уплачиваемая за актив, которая и будет использоваться для отражения стоимости в отчетности. Лишь затем, в конце первого отчетного периода или в последующие отчетные периоды, стоимость актива может быть скорректирована при наличии обесценения. Следует отметить, что сделки купли-продажи конкретных нематериальных активов (в частности, технологии производства, товарного знака, отношений с покупателями) довольно редки, особенно в отечественной практике; • при первом применении стандартов отчетности, например при переходе компании на МСФО. При этом возможности признания нематериального актива по справедливой стоимости, отличной от балансовой стоимости по данным бухгалтерского учета, довольно ограничены. Например, согласно МСФО 1 «Первое применение МСФО», при приобретении компании, обладающей лицензией на добычу полезных ископаемых, приобретающая компания не может оценить и признать данный актив по справедливой стоимости как актив в бухгалтерском балансе. Вероятно, данное требование призвано уменьшить количество переоценок и завышения балансовых данных при отсутствии реальных сделок; • при приобретении бизнеса и оценке активов в целях распределения цены приобретения и расчете гудвилла как остаточной величины между уплаченной ценой и стоимостью приобретенных чистых активов.

Оценка нематериальных активов является одной из наиболее специфических областей оценки, зачастую включающих ряд предположений и экспертных суждений. При оценке нематериальных активов в целях отражения их стоимости в финансовой отчетности возникает дополнительный вопрос: возможно ли в принципе признание конкретного нематериального актива на балансе организации? Для ответа на этот вопрос необходимо рассмотреть, в каких случаях возникают те или иные активы в финансовой отчетности организации и сложившиеся критерии признания нематериальных активов в соответствии со стандартами учета и составления отчетности. Традиционно нематериальные активы в финансовой отчетности признаются в одной из трех ситуаций: • при приобретении конкретного нематериального актива. Данная ситуация является наиболее простой, так как при этом должна быть известна цена, уплачиваемая за актив, которая и будет использоваться для отражения стоимости в отчетности. Лишь затем, в конце первого отчетного периода или в последующие отчетные периоды, стоимость актива может быть скорректирована при наличии обесценения. Следует отметить, что сделки купли-продажи конкретных нематериальных активов (в частности, технологии производства, товарного знака, отношений с покупателями) довольно редки, особенно в отечественной практике; • при первом применении стандартов отчетности, например при переходе компании на МСФО. При этом возможности признания нематериального актива по справедливой стоимости, отличной от балансовой стоимости по данным бухгалтерского учета, довольно ограничены. Например, согласно МСФО 1 «Первое применение МСФО», при приобретении компании, обладающей лицензией на добычу полезных ископаемых, приобретающая компания не может оценить и признать данный актив по справедливой стоимости как актив в бухгалтерском балансе. Вероятно, данное требование призвано уменьшить количество переоценок и завышения балансовых данных при отсутствии реальных сделок; • при приобретении бизнеса и оценке активов в целях распределения цены приобретения и расчете гудвилла как остаточной величины между уплаченной ценой и стоимостью приобретенных чистых активов.