Прогнозирование эффективности реальных инвестиций коммерческого банка на примере Альфа-банка

Содержание:

Введение

Инвестиционная деятельность коммерческих банков имеет стратегическое значение не только для конкретно взятого элемента банковского сектора, но и для страны в целом. С решением проблемы повышения эффективность осуществления инвестиционной деятельности коммерческими банками связаны экономический рост, повышение жизненного уровня населения, обеспечение социально-экономической стабильности и экономической безопасности. Рациональная инвестиционная политика также обеспечит и эффективное развитие самого коммерческого банка. В условиях повышения роли банковского сектора рассмотрение темы: «Управление инвестиционным потенциалом АО «Альфа – Банка» является актуальной на сегодняшний день.

Объектом данной выпускной квалификационной работы является деятельность коммерческого банка.

Предметом исследования выступает инвестиционная деятельность коммерческого банка.

Целью работы является выявление проблем осуществления инвестиционной деятельности российскими коммерческими банками и путей их преодоления.

Для достижения этой цели потребуется решить следующие задачи:

- изучить теоретические основы инвестиционной деятельности коммерческих банков;

- рассмотреть формы и принципы инвестиционной деятельности, а также особенности инвестиционной политики коммерческого банка;

- охарактеризовать пути и перспективы развития данного направления деятельности банковского сектора;

- рассмотреть практические аспекты инвестиционной деятельности конкретного коммерческого банка (на примере АО «Альфа-Банк»);

- выявить проблемы осуществления инвестиционной деятельности российскими коммерческими банками;

- на основе выявленной тенденции и принципов развития инвестиционной деятельности АО «Альфа-Банк» предложить наиболее эффективные пути осуществления инвестиционной деятельности других российских банков.

В ходе написания работы были использованы методы исследования: метод анализа экономической литературы, посвященной теоретико-методологическим основам исследования инвестиционной деятельности коммерческих банков, методы экономического анализа, синтеза, метод сравнения.

Первая глава исследования посвящена теоретическим основам инвестиционной деятельности коммерческих банков, во второй представлен обзор и анализ инвестиционной деятельности российских коммерческих банков. В третьей главе работы рассматривается осуществление инвестиционной деятельности АО «Альфа-Банк». В четвертой главе будут предложены направления по улучшению инвестиционной деятельности данного коммерческого банка.

1. Экономические основы инвестиционной деятельности коммерческих банков

1.1 Сущность инвестиционной деятельности коммерческого банка

На сегодняшний день банковская система является одной из важнейших и неотъемлемых структур рыночной экономики, базовую роль в которой играют коммерческие банки.

Коммерческие банки выступают, прежде всего, как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства хозяйства, с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности предприятий, организаций и населения.

Деятельность коммерческого банка определяется следующими функциями:

- аккумуляция (привлечение) средств;

- размещение средств (инвестиционная функция);

- расчетно-кассовое обслуживание.

Экономическую основу операций банка по аккумуляции и размещению кредитных ресурсов составляет движение денежных средств как объективного процесса, оказывающего влияние на формирование и использование ссужаемых стоимостей. Организуя этот процесс, коммерческий банк выступает коммерческим предприятием, обеспечивающим выгодное помещение аккумулированных кредитных ресурсов.

Таким образом, функции коммерческого банка тесно взаимосвязаны между собой, то есть осуществление банком аккумуляции денежных средств предполагает дальнейшее исполнение инвестиционной функции. Инструментом реализации последней является инвестиционная деятельность.

Анализируя сущность инвестиционной деятельности коммерческого банка, обратимся к рассмотрению некоторых понятий, определяющих теоретическую основу данного вопроса.

Термин «инвестиции» зарубежной практике означает, как правило, средства, вложенные в ценные бумаги на длительный срок. Исходя из этого подхода, инвестиционная деятельность банков рассматривается как бизнес по оказанию двух типов услуг. Одна из них - увеличение наличности путем выпуска или размещения ценных бумаг на их первичном рынке. Другая - организация виртуальной встречи покупателей и продавцов уже существующих ценных бумаг на вторичном рынке, то есть функция брокеров или дилеров. Но данная точка зрения является односторонней и не рассматривает весь спектр направлений инвестиционной деятельности банков.

В отечественной экономике термин «инвестиции» появился сравнительно недавно. Ранее использовалось понятие «валовые капитальные вложения», означающее единовременные совокупные затраты на воспроизводство основных фондов. Инвестиции - более широкое понятие, чем капитальные вложения.

Современные отечественные экономисты определяют инвестиции как долгосрочные вложения капитала в собственной стране или за рубежом в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты. При этом подчеркивается, что инвестиции дают отдачу через значительный срок после вложения. Исходя из данного определения, инвестиционная деятельность - вложение средств, инвестирование или же совокупная деятельность по вложению денежных средств и других ценностей в проекты, а также обеспечение отдачи вложений [3, с.124].

Но важно отметить, что под инвестициями понимаются и как все направления размещения ресурсов коммерческого банка, и как операции по размещению денежных средств на определенный срок с целью получения дохода. В первом случае к инвестициям относят весь комплекс активных операций коммерческого банка, во втором - его срочную составляющую.

Банковские инвестиции имеют собственное экономическое содержание. Инвестиционную активность в микроэкономическом аспекте - с точки зрения банка как экономического субъекта - можно рассматривать как деятельность, в процессе которой он выступает в качестве инвестора, вкладывая свои ресурсы на срок в создание или приобретение реальных и покупку финансовых активов для извлечения прямых и косвенных доходов.

Вместе с тем инвестиционная деятельность банков имеет и иной аспект, связанный с осуществлением их макроэкономической роли как финансовых посредников. В этом качестве банки помогают удовлетворить потребность хозяйствующих субъектов в инвестициях. Спрос на них в условиях рыночной экономики возникает в денежно-кредитной форме. Кроме того, банки дают возможность превратить сбережения и накопления в инвестиции.

Реализация инвестиционной деятельности банками выражается в инвестиционном процессе.

Инвестиционный процесс определяется как последовательность этапов, действий, процедур и операций по осуществлению инвестиционной деятельности. Конкретное течение инвестиционного процесса определяется объектом инвестирования и видами инвестирования (реальные или финансовые инвестиции) [5, с.211].

Поскольку инвестиционный процесс связан с долгосрочными вложениями экономических ресурсов для создания и получения выгоды в будущем, то сущность этих вложений заключается в преобразовании собственных и заемных средств инвестора в активы, которые при их использовании создадут новую стоимость.

Обычно принято выделять в инвестиционном процессе три основных этапа [6, с.220].

Подготовительный этап - этап принятия решения об инвестировании, определяется следующей совокупностью фаз, сменяющих друг друга:

- формирование цели инвестирования;

- определяются направления инвестирования;

- выбор конкретных объектов, подготовка и заключение инвестиционного договора, в котором определяются права и обязанности участников в отношении величины вкладываемых средств, сроков и порядка инвестиций, а также взаимодействие сторон при осуществлении инвестиционного процесса, порядок пользования объектом инвестиций, отношения собственности на созданный объект инвестиций, распределение будущих доходов от эксплуатации объекта.

Второй этап инвестиционного процесса - осуществление инвестиций, практические действия по их реализации, облекаемые в правовую форму путем заключения различных договоров. Ими могут быть документы, связанные с передачей имущества; договоры, направленные на выполнение работ или оказание услуг; лицензионные или другие гражданско-правовые соглашения. Этот этап завершается созданием объекта инвестиционной деятельности.

Третий (эксплуатационный) этап связан с использованием созданного объекта инвестиционной деятельности. На этой стадии организуется производство товаров, выполнение работ, оказание услуг, возникает система маркетинга и сбыта нового товара. Кроме того, происходит компенсация инвестиционных затрат, генерируются доходы от реализации инвестиций. Именно этот этап совпадает со сроком окупаемости инвестиций.

Таким образом, инвестиционная деятельность кредитных учреждений имеет двойственную природу. Рассматриваемая с точки зрения экономического субъекта - банка, она нацелена на увеличение его доходов. Эффект инвестиционной деятельности в макроэкономическом аспекте заключается в достижении прироста общественного капитала.

Основой фундаменталистики инвестиционной деятельности коммерческих банков является интерпретация показателей экономических индикаторов. Под индикатором понимается доступная наблюдению и измерению характеристика изучаемого объекта, позволяющая судить о других его характеристиках, недоступных непосредственному исследованию [2, с.188].

К индикаторам инвестиционной деятельности относят:

- объем инвестиционных ресурсов коммерческих банков;

- индекс реальной стоимости инвестиционных ресурсов;

- объем банковских инвестиций;

- доля инвестиционных вложений в суммарных активах банков;

- структурные показатели банковских инвестиций по объектам их приложения;

- показатели эффективности инвестиционной деятельности банков, в частности, прирост активов и прирост прибыли в расчете на объем инвестиций;

- показатели альтернативной доходности инвестирования в производственный сектор по сравнению с вложением капитала в доходные финансовые активы.

Следует отметить, что с позиций развития экономики инвестиционная деятельность банков включает в себя вложения, способствующие получению дохода не только на уровне банка, но и общества в целом (в отличие от тех форм инвестиционной деятельности, которые, обеспечивая увеличение дохода конкретного банка, сопряжены с перераспределением общественного дохода). Следовательно, с точки зрения макроэкономики, критерием отнесения к инвестиционной деятельности является производительная направленность вложений банка.

1.2 Формы и принципы инвестиционной деятельности коммерческих банков

Необходимость активизации участия банков в инвестиционном процессе вытекает из взаимозависимости успешного развития банковской системы и экономики в целом. С одной стороны, коммерческие банки заинтересованы в стабильной экономической среде, являющейся необходимым условием их деятельности, а с другой – устойчивость экономического развития во многом зависит от степени надежности банковской системы, ее эффективного функционирования. Вместе с тем, поскольку интересы отдельного банка как коммерческого образования ориентированы на получение максимальной прибыли при допустимом уровне риска, участие кредитных учреждений в инвестировании экономики происходит лишь при наличии благоприятных условий.

Согласно мнению Беликова А.В., основные направления участия банков в инвестиционном процессе можно определить как:

- мобилизация банками средств на инвестиционные цели;

- предоставление кредитов инвестиционного характера;

- вложения в ценные бумаги, паи, долевые участия (как за счет банка, так и по поручению клиента) [9, с.21-22].

Эти направления тесно связаны друг с другом. Мобилизуя капиталы, сбережения населения, другие свободные денежные средства, банки формируют свои ресурсы с целью их прибыльного использования. Объем и структура операций по аккумулированию средств - основные факторы воздействия на состояние кредитных и инвестиционных портфелей банков, возможности их инвестиционной деятельности.

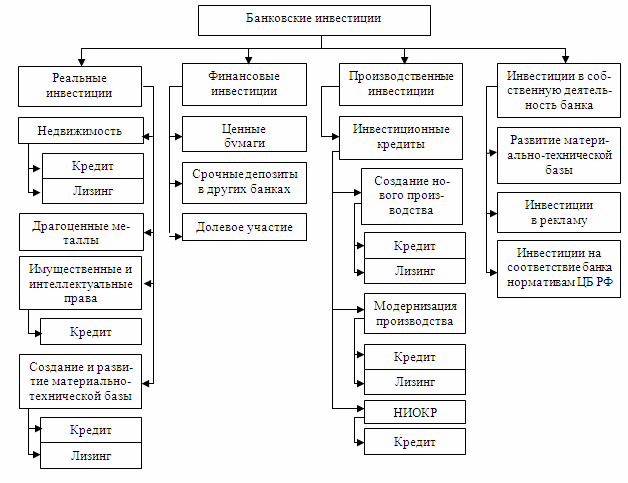

Классификация форм инвестиционной деятельности коммерческих банков в экономической литературе несколько отличается от общепринятой, что определяется особенностями инвестиционной деятельности коммерческих банков (рис.1.1).

Рисунок 1.1 - Классификация форм инвестиционной деятельности

коммерческих банков

Банковские вложения можно разделить на следующие группы:

- в соответствии с объектом вложения средств логично выделить вложения в реальные экономические активы (реальные инвестиции) и вложения в финансовые активы (финансовые инвестиции). Банковские инвестиции могут быть также дифференцированы и по более частным объектам: вложения в инвестиционные кредиты, срочные депозиты, паи и долевые участия, в ценные бумаги, недвижимость, драгоценные металлы и камни, предметы коллекционирования, имущественные и интеллектуальные права и др.;

- в зависимости от цели вложений банковские инвестиции могут быть прямыми, направленными на обеспечение непосредственного управления объектом инвестирования, и портфельные, не преследующие цели прямого управления инвестиционным объектом, а осуществляемые в расчете на получение дохода в виде потока процентов и дивидендов или вследствие возрастания рыночной стоимости активов;

- по назначению вложений можно выделить инвестиции в создание и развитие предприятий и организаций и инвестиции, не связанные с участием банков в хозяйственной деятельности;

- по источникам средств для инвестирования различают собственные инвестиции банка, совершаемые за его собственный счет (дилерские операции), и клиентские, осуществляемые банком за счет и по поручению своих клиентов (брокерские операции);

- по срокам вложений инвестиции могут быть краткосрочными (до одного года), среднесрочными (до трех лет) и долгосрочными (свыше трех лет) [2, с.189].

Инвестиции коммерческих банков классифицируют также по видам рисков, регионам, отраслям и другим признакам.

Важнейшей характеристикой форм и видов банковских инвестиций является их оценка с позиций объединенного критерия вложений средств, так называемого треугольника «доходность-риск-ликвидность», который отражает противоречивость целей инвестирования и требований, предъявляемых к инвестиционным ценностям.

Существует устойчивая зависимость между доходностью, ликвидностью и риском как инвестиционными качествами объектов вложений, проявляющимися усреднено на значительном массиве данных. Они выражаются в том, что, как правило, по мере увеличения доходности снижается ликвидность и возрастает риск вложений. Это свидетельствует о том, что, в принципе, нет инвестиционных ценностей, максимально отвечающих одновременно всем критериям. Вместе с тем на практике могут возникать парадоксальные варианты соединений в каком-либо объекте всех инвестиционных качеств.

Выбор оптимальных форм инвестирования коммерческими банками в этих условиях с учетом различных факторов, воздействующих на их деятельность, предполагает разработку и реализацию инвестиционной политики.

1.3 Инвестиционная политика коммерческих банков

Экономические интересы банков, вытекающие из сущности этих институтов как коммерческих структур, состоят в обеспечении прибыльности своих операций при соблюдении их ликвидности и надежности. Банки работают в основном не с собственными, а с привлеченными и заемными ресурсами, поэтому они не могут рисковать средствами своих клиентов, вкладывая их в крупные инвестиционные проекты, если это не обеспечено соответствующими гарантиями.

В связи с этим при выработке инвестиционной политики коммерческие банки всегда должны исходить из реальных оценок риска, экономической эффективности, финансовой привлекательности инвестиционных проектов, оптимального сочетания кратко-, средне- и долгосрочных вложений. Вместе с тем существующая система инвестирования является не только внутренним делом самого банка. В соответствии с базисными принципами регулирования банковской деятельности неотъемлемой частью любой системы надзора является независимая проверка политики, оперативной деятельности банка и применяемых им процедур, связанных с выдачей кредитов и инвестированием капиталов, а также текущего управления кредитным и инвестиционными портфелями.

В целом, под инвестиционной политикой понимается система мер, направленных на установление структуры и масштабов инвестиций, направлений их использования и источников получения в сферах и отраслях экономики [20, с.331].

При формировании инвестиционной политики банк должен учитывать ряд объективных и субъективных факторов:

- макроэкономические: общее состояние экономики страны, денежно-кредитная политика Центрального банка, финансовая политика Правительства;

- отраслевые и региональные: состояние экономики в регионах и отраслях, обслуживаемых банком; состав клиентов, их потребность в кредите; наличие банков-конкурентов;

- внутрибанковские: величина собственных средств (капитала) банка, структура пассивов, способности и опыт персонала.

Для успешной разработки инвестиционной политики коммерческим банком его сотрудниками должен постоянно проводиться мониторинг макроэкономической ситуации в стране и прогнозирование основных показателей развития инвестиционного рынка. Это наиболее сложный этап работы, требующий привлечения обширной информации. Оценка показателей инвестиционного рынка включает три стадии:

- формирование перечня первичных наблюдаемых показателей, отражающих инвестиционный климат и состояние текущей конъюнктуры инвестиционного рынка;

- анализ текущей конъюнктуры инвестиционного рынка;

- исследование предстоящих изменений факторов и условий, влияющих на развитие инвестиционного рынка, и разработка прогноза этого развития.

Раскроем более подробно содержание каждой из этих стадий.

Формирование перечня первичных наблюдаемых показателей осуществляется в процессе создания системы мониторинга инвестиционного рынка. Она может быть построена по следующим разделам:

- Основные показатели, определяющие макроэкономическое развитие инвестиционного рынка в целом.

- Основные показатели развития рынка капитальных вложений.

- Основные показатели развития рынка объектов приватизации.

- Основные показатели развития рынка недвижимости.

- Основные показатели развития фондового рынка.

- Основные показатели развития денежного рынка.

Каждый из перечисленных разделов мониторинга включает ряд первичных информативных показателей, которые позволяют в зависимости от целей анализа и планирования инвестиционной деятельности разрабатывать любую систему последующих аналитических показателей.

Информационной базой для осуществления мониторинга сформированных первичных показателей изучения инвестиционного рынка являются публикуемые статистические данные и материалы текущего наблюдения отдельных его сегментов. По полной системе наблюдаемых показателей мониторинг инвестиционного рынка предусматривает фиксирование отдельных показателей один раз в квартал (в связи с квартальными сроками представления и публикации статистической отчетности). По важнейшим показателям мониторинг осуществляется ежемесячно (по результатам текущего наблюдения и обобщаемой месячной статистической отчетности).

Анализ текущей конъюнктуры инвестиционного рынка базируется на системе аналитических показателей, характеризующих этот рынок в целом и отдельные сегменты, входящие в его состав. Перечень таких аналитических показателей банк определяет с учетом целей и направлений своей инвестиционной деятельности. На основе первичных показателей, включенных в мониторинг инвестиционного рынка, строятся показатели динамики, индексы, коэффициенты соотношения и эластичности (возможное число аналитических показателей изучения рынка на порядок выше, чем информативных).

При анализе конъюнктуры инвестиционного рынка и отдельных его сегментов важно выявить общую ее динамику, а также связь с фазами экономического развития страны в целом, поскольку наиболее существенные изменения конъюнктуры происходят при смене отдельных фаз циклического развития экономики. Экономика с той или иной периодичностью проходит четыре фазы, в совокупности составляющие один экономический цикл: кризис, депрессия, оживление и подъем.

Исследование предстоящих изменений факторов и условий, влияющих на развитие инвестиционного рынка, и разработка прогноза этого развития завершают процесс макроэкономического изучения рынка. Информационной базой для такого изучения являются различные государственные программы развития отдельных сфер экономики. Особую роль в прогнозных исследованиях, связанных с развитием инвестиционного рынка России, играет рассмотрение следующих условий и факторов в предстоящем периоде:

- намечаемая динамика валового внутреннего продукта, национального дохода и объема производства промышленной продукции;

- изменение доли национального дохода, расходуемого на накопление;

- развитие приватизационных процессов;

- изменение налогового регулирования инвестиционной и других видов предпринимательской деятельности;

- изменение учетной ставки Центрального банка и условий получения краткосрочных и долгосрочных кредитов;

- развитие фондового рынка.

Макроэкономическое исследование развития инвестиционного рынка служит основой для дальнейшей оценки и прогнозирования инвестиционной привлекательности отраслей экономики и отдельных регионов, что является необходимым фактором для определения инвестиционной политики банка.

2. Обзор инвестиционной деятельности Российских коммерческих банков

2.1 Проблемы осуществления инвестиционной деятельности

Проблемы участия российских банков в инвестиционном процессе во многом связаны со спецификой становления банковского сектора в нашей стране. Это порождает необходимость анализа участия банков в инвестировании экономики, как с точки зрения оценки их инвестиционных возможностей, так и с точки зрения форм банковского инвестирования, во взаимосвязи с процессом формирования отечественной банковской системы.

В процессе проведения рыночных реформ в российской экономике централизованная банковская система была заменена двухуровневой с многочисленным слоем негосударственных банков. Особенности становления российской банковской системы характеризуются следующими признаками: минимальные сроки ее создания и инфляционная основа воспроизводства банковского капитала.

Как отмечают исследования банковского сектора, на начальном этапе формирования отечественной банковской системы наблюдался быстрый количественный рост кредитных организаций. В 1988–1991 гг. их число увеличивалось в основном за счет раздробления бывших государственных специализированных банков, а капитал пополнялся путем перелива бюджетных средств. В 1990-х гг. процесс образования новых банков замедлился [21, с. 22-23]. В то же время увеличились масштабы и темпы ликвидации неэффективных кредитных организаций. Это свидетельствовало о завершении экстенсивного этапа становления банковской инфраструктуры и перехода на новую ступень развития. Ускорился процесс оттока с финансового рынка мелких и средних банков, что связано как с действием рыночных механизмов конкуренции и концентрации, так и с проводимой Банком России политикой укрупнения банков и наращивания ими собственного капитала.

Финансовый кризис 1998 года вызвал резкое ухудшение ликвидности, и платежеспособности значительной части банков. Доля финансово стабильных банков в общем количестве действующих кредитных учреждений за первые 9 месяцев того года резко снизилась с 66 до 56,2%, а доля активов финансово стабильных банков в совокупных активах действующих кредитных организаций уменьшилась с 68,3 до 29,1% [25].

В такой ситуации финансовую устойчивость сохранили те банки, у которых доля инвестиций в производство превышала вложения в спекулятивные операции. В основном этими банками оказались мелкие и средние региональные банки, которые ориентировались на постепенное привлечение клиентуры и небыстрый, эволюционный, качественный рост. Вместе с тем доля мелких и средних банков в совокупных активах банковской системы являлась незначительной: из-за небольшой финансовой мощности они объективно не могли осуществлять масштабной инвестиционной деятельности, хотя у многих средних и мелких банков показатели достаточности капитала оказались лучше, чем у крупных.

Важнейшей задачей следующего периода стало преодоление наиболее острых форм банковского кризиса. Благоприятные макроэкономические условия, усилия Банка России и Правительства, направленные на реструктуризацию банковской системы, позволили улучшить положение в банковской сфере. В марте 1999 г. в ее состоянии наметился перелом, характеризующий начало перехода от неустойчивого положения к относительной стабилизации.

Однако даже в настоящее время финансовых ресурсов банковской системы России явно недостаточно для эффективной поддержки реального сектора, удовлетворения потребностей всех отраслей экономики - в частности промышленности, которая (в отличие от банковской системы, характеризующейся преобладанием мелких и средних банков) является высококонцентрированной. Вместе с тем проблема заключается в том, что в сложившейся ситуации банки не осуществляют эффективного перераспределения даже доступного им инвестиционного потенциала.

О незначительной роли банков в экономике России по сравнению с аналогичными показателями других государств говорит тот факт, что отношение суммарных чистых активов к ВВП составляет гораздо меньшую величину по сравнению с показателями развитых стран. По оценкам экспертов, в настоящее время на счетах в Центробанке коммерческие банки держат около 600 млрд. руб. [21, с.22-23].

Тем не менее, можно отметить тенденцию роста показателей, характеризующих отдельные направления инвестиционной деятельности российских коммерческих банков.

Анализ состава и структуры вложений коммерческих банков в ценные бумаги представлен в таблице 1.1.

Таблица 1.1 - Состав и структура вложений коммерческих банков РФ в

ценные бумаги

|

Наименование показателя |

2010 год |

2011 год |

2012 год |

2013 год |

||||

|

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

|

|

1 Итого |

4075,41 |

100 |

5498,99 |

100 |

5977,88 |

100 |

6636,09 |

100 |

|

2 Вложения в долговые обязательства |

3379,09 |

82,9 |

4419,89 |

80,4 |

4676,17 |

78,2 |

5265,09 |

79,3 |

|

3 Вложения в долевые ценные бумаги |

411,79 |

10,1 |

710,92 |

12,9 |

914,40 |

15,3 |

791,63 |

11,9 |

|

4 Участие в дочерних и зависимых акционерных обществ |

284,54 |

7,0 |

368,18 |

6,7 |

387,31 |

6,5 |

579,37 |

8,7 |

Окончание таблицы 1.1

|

Наименование показателя |

2014 год |

2015 год |

2016 год |

2017 год |

||||

|

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

|

|

1 Итого |

7548,18 |

100 |

9506,09 |

100 |

11573,44 |

100 |

11272,04 |

100 |

|

2 Вложения в долговые обязательства |

6162,89 |

81,6 |

7651,44 |

80,5 |

9616,01 |

83,1 |

9365,63 |

83,1 |

|

3 Вложения в долевые ценные бумаги |

790,39 |

10,5 |

488,71 |

5,1 |

295,23 |

2,6 |

357,45 |

3,2 |

|

4 Участие в дочерних и зависимых акционерных обществ |

594,90 |

7,9 |

1365,93 |

14,4 |

1662,21 |

14,4 |

1548,96 |

13,7 |

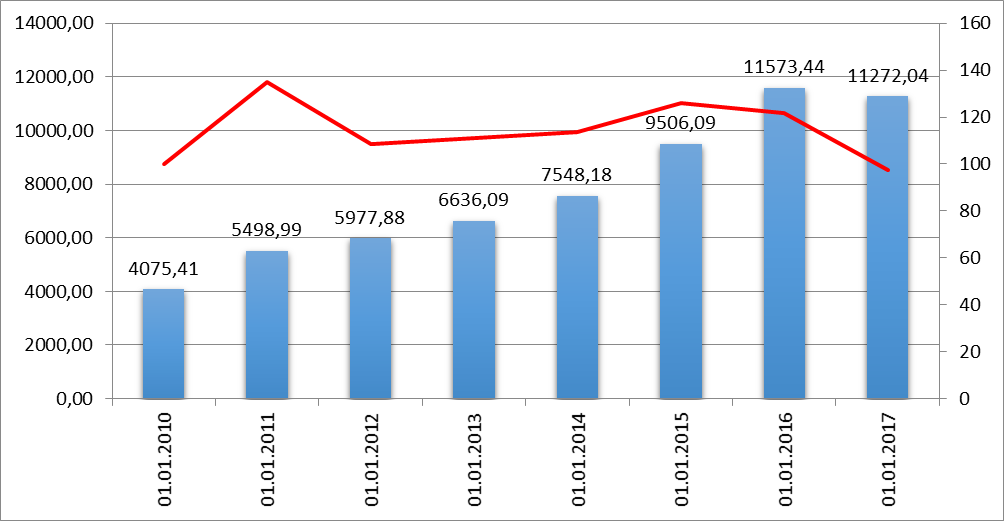

Необходимо отметить, что структура вложений банков в ценные бумаги относительно стабильна – основную долю, около 80%, составляют долговые обязательства. За период с 1 января 2010 по 1 января 2017 года наиболее заметные структурные изменения наблюдаются по инвестициям в долевые ценные бумаги. Так, доля вложений в акции с целью получения спекулятивного дохода сократилась более чем в 2 раза и по состоянию на 01.01.2017 г. составила лишь 3,2% от общей суммы вложений против 10,1% на 01.01.2010 г.

С другой стороны, участие банков в акционерном капитале дочерних и зависимых акционерных обществ выросло – доля инвестиций в портфелях участия на начало 2017 года достигла 13,7% против 7% в 2010 году.

Динамика вложений банков РФ в ценные бумаги наглядно представлена на рисунке 1.2.

Рисунок 1.2 – Динамика вложений в ценные бумаги, млрд. руб.

В результате роста диспропорций между развитием реального и финансового секторов экономики формировались предпосылки не вовлечения, а, напротив, вытеснения банковского капитала из реальной сферы. Сложившаяся зависимость банков от рынка коротких денег при ухудшении финансового положения предприятий и организаций реального сектора экономики привела к накоплению кризисного потенциала. При этом сформировалась взаимосвязь между кризисными процессами в реальном и банковском секторах экономики. Ухудшение финансового положения нефинансовых предприятий и соответствующее сжатие средств на их банковских счетах повлекло за собой уменьшение ресурсной базы коммерческих банков и их вложений в производство. При снижении объема банковских инвестиций и кредитов происходило дальнейшее падение платежеспособности предприятий, что вызывало рост инвестиционных и кредитных рисков. В свою очередь, рост рисков являлся важнейшим фактором, дестимулирующим инвестиционную деятельность банков, поскольку при возрастании рисков усиливалось противоречие между активизацией инвестирования и задачей сохранения финансовой устойчивости банков, и возрастал разрыв между процентными ставками (при увеличении премии за риск, включаемой в процентную ставку) и рентабельностью производства.

Кардинальная трансформация характера связи банков с производством является важнейшим условием не только оздоровления экономики, но и укрепления самого банковского сектора. Поэтому стратегическим направлением перестройки деятельности банковской системы должно стать эффективное взаимодействие с реальным сектором экономики.

В новой ситуации существенно уменьшились возможности «быстрого зарабатывания» денег посредством финансовых спекуляций. Это побуждает банки искать возможности эффективного размещения своих средств. В то же время снижение процентных ставок по банковским кредитам при росте среднеотраслевой рентабельности общественного производства способствует повышению доступности заемных денег для реального сектора экономики.

Основная часть кредитных вложений банков приходится на краткосрочные кредиты. Доля долгосрочных кредитов в общем объеме кредитных вложений остается крайне низкой.

Главными факторами, препятствующими активизации банковского инвестирования производства, являются:

- высокий уровень риска вложений в реальный сектор экономики;

- краткосрочный характер сложившейся ресурсной базы банков;

- несформированность рынка эффективных инвестиционных проектов.

Традиционные кредитные риски повышаются в российских условиях вследствие ряда экономических и правовых особенностей. Среди них, во-первых, общее состояние российской экономики, которое, несмотря на некоторое улучшение, характеризуется финансовой неустойчивостью ряда предприятий, неквалифицированным менеджментом и др. Во-вторых, несовершенство юридической защиты интересов банка как кредитора, присущее действующей системе оформления залогов, и его прав на имущество клиентов. В этих обстоятельствах происходит значительная концентрация кредитных рисков у ограниченного числа заемщиков.

Следующий фактор риска - несоответствие краткосрочных пассивов российских банков потребностям в инвестициях, вследствие чего инвестиционное кредитование несет угрозу ликвидности банка. Расчет соотношения привлеченных и размещенных банками средств свидетельствует о том, что наиболее уравновешенными с позиций ресурсной обеспеченности являются краткосрочные вложения. По мере увеличения сроков вложений разрыв между их объемами и источниками их финансирования возрастает до пяти раз по средствам, вложенным на срок свыше трех лет.

Если краткосрочным кредитованием в той или иной степени занимаются многие коммерческие банки, то предоставление инвестиционных кредитов и финансирование инвестиционных проектов являются сферой деятельности определенных категорий банков, которые вследствие своей специфики способны снижать инвестиционные риски. К этим категориям банков можно отнести:

- банки, входящие в финансово-промышленную группу. Участие в ФПГ позволяет им производить долгосрочные вложения, устанавливать более низкие ставки процента (так как в данном случае интерес банка перекрывается интересами объединения в целом) контролировать риски невозврата кредита;

- корпоративные банки, сформировавшиеся на отраслевой основе и обслуживающие соответствующие производства;

- банки, участвующие в проектах международных институтов (Мировой банк, ЕБРР и др.), процентная политика которых регламентируется соответствующими соглашениями;

- крупные банки, сформировавшие надежную клиентскую базу, осуществляющие производственные инвестиции при условии получения пакета акций, обеспечивающего контроль за эффективностью использования выделенных средств, а также расширение зоны влияния.

В данном случае под проектным финансированием в международной практике понимается финансирование инвестиционных проектов, характеризующееся особым способом обеспечения возвратности вложений, в основе которого лежат инвестиционные качества самого проекта, те доходы, которые получит создаваемое или реконструктурируемое предприятие в будущем. Специфический механизм проектного финансирования включает анализ технических и экономических характеристик инвестиционного проекта и оценку связанных с ним рисков. А базой возврата вложенных средств являются доходы проекта, остающиеся после покрытия всех издержек. Этапами проектного цикла в банке являются:

- предварительный отбор проектов;

- оценка проектных вложений;

- ведение переговоров;

- принятие проекта к финансированию;

- контроль за реализацией проекта;

- ретроспективный анализ.

Обычно банки не занимаются разработкой проекта. Они могут оказывать содействие в подготовке пакета документов. Однако в тех случаях, когда банки участвуют в капитале проектной компании или осуществляют финансовое консультирование при выполнении ими функций консалтинговой компании, они могут брать на себя и разработку проекта.

В то же время в реальных условиях российской экономики, в которых рынок ценных бумаг в последнее время отличается преобладанием спекулятивных вложений и высокой волатильностью, еще достаточно долго сохранится приоритетная значимость кредитных форм удовлетворения инвестиционного спроса. Поэтому при определении роли банков в инвестиционном процессе следует учитывать двойственный характер их деятельности.

По существу, не сформирован и рынок инвестиционных проектов. Предлагаемые проекты характеризуются недостаточной проработанностью. Банки вынуждены самостоятельно заниматься всем комплексом работ, сопряженным с проектным финансированием.

С точки зрения предоставления кредитов наиболее привлекательными для банков являются стабильные отрасли с быстрой оборачиваемостью капитала, которых на сегодняшний день очень мало. Отсюда повышенные кредитные риски. К сожалению, потребность в заемных средствах у российских предприятий в последнее время возникает не в связи с расширением производства и необходимостью финансирования прироста оборотных средств, а по причине финансовых затруднений в результате неплатежей. В настоящее время широко распространилось вынужденное взаимное финансирование отраслей. Все отрасли производства четко разделились на чистых кредиторов и чистых заемщиков (по сальдо взаимного зачета дебиторской и кредиторской задолженности). Чистые кредиторы - строительство, топливная индустрия, электроэнергетика, транспорт; чистые заемщики - все остальные это машиностроение, сельское хозяйство, химическая, металлургическая и другие отрасли.

Существуют, по крайней мере, три причины сложившегося положения:

- Низкая экономическая эффективность второго сектора (чистые заемщики), связанная с переизбытком мощностей после падения спроса на продукцию.

- Предприятия первого сектора (чистые кредиторы), преимущественно естественные монополии, диктуют завышенные цены.

- Радикальное изменение соотношения цен на продукцию различных отраслей в течение 1990-х гг.

Все приведенные выше обстоятельства связаны в основном с переходным периодом в российской экономике, когда, наконец, стал действовать рыночный механизм. Коренным образом изменились относительные цены (ценовые соотношения между различными видами товаров и услуг), что, в сущности, неизбежно и полезно для формирования оптимальных пропорций на макроэкономическом уровне. Однако всегда существуют и специфические отраслевые особенности, влияющие на процесс банковского кредитования, а именно:

- особенности производственно-коммерческого цикла предприятий отрасли;

- отраслевая структура себестоимости (издержек).

Рентабельные предприятия с быстрым оборотом капитала, коротким периодом производства, равномерным поступлением выручки от реализации продукции являются, с точки зрения банков, наиболее привлекательными для кредитования. Такими свойствами обладают, прежде всего, предприятия оптовой и розничной торговли или производственные организации, выпускающие потребительские (особенно пищевые) продукты, то есть товары с низкой ценовой эластичностью спроса. Привлекательны для банков и сырьевые отрасли, ориентированные на экспорт, которым благоприятствует внешнеэкономическая конъюнктура и высокие мировые цены на их продукцию.

Отраслевые различия в структуре себестоимости могут заключаться и в повышенных рисках банков при кредитовании, особенно при общей экономической нестабильности в стране. Дело в том, что банковский кредит оказывает на деятельность предприятий двойственное влияние. С одной стороны, он увеличивает силу финансового рычага: заемные средства заставляют предприятие работать на свой финансовый результат, повышая в то же время рентабельность собственного капитала, что оценивается положительно.

С другой стороны, банковский кредит одновременно увеличивает силу операционного (хозяйственного) рычага предприятия, которая определяется динамикой показателя прибыли при изменении суммы поступающей выручки, что оценивается отрицательно. Компании, имеющие в составе затрат на производство высокую долю постоянных расходов, не зависящих от изменения объема производства (амортизация, аренда, постоянная часть фонда оплаты труда) в случае падения объема реализации быстрее теряют прибыль по сравнению с предприятиями, у которых доля постоянных затрат невелика. Проценты за банковский кредит в размере, равном ставке рефинансирования плюс 3%, относятся на издержки организации, увеличивая их постоянную часть. Проценты сверх указанного предела относятся на финансовый результат, уменьшая прибыль компании. Таким образом, предприятия, имеющие высокую долю постоянных издержек в себестоимости, в большей степени подвержены неблагоприятным изменениям рыночной конъюнктуры. Это следует учитывать банкам при кредитовании.

Кроме упомянутых способов снижениями кредитного риска банков (диверсификация ссудного портфеля, предварительный анализ кредитоспособности и платежеспособности заемщика, применение методов обеспечения возвратности кредита — залога, поручительств, гарантий, страхования) банками также создается резерв для покрытия возможных потерь по ссудам.

Оценка кредитных рисков производится банками по всем ссудам и всей задолженности клиентов, приравненной к ссудной, как в российских рублях, так и в иностранной валюте, а именно:

- по всем предоставленным кредитам, включая межбанковские кредиты (депозиты);

- по векселям, приобретенным банком;

- по суммам, не взысканным по банковским гарантиям;

- по операциям, осуществленным в соответствии с договором финансирования под уступку денежного требования (факторинг).

Снижение кредитного риска является одной из важнейших задач управления кредитным портфелем банка.

2.2 Перспективы развития инвестиционной деятельности российских коммерческих банков

Банковский сектор в Российской Федерации функционирует на принципах рынка. Как свидетельствуют результаты оценки финансового сектора Российской Федерации, проведенной миссией Международного валютного фонда и Всемирного банка в 2002-2003 годах, целый ряд компонентов нормативного регулирования банковской деятельности соответствует, или максимально приближен к международно-признанным подходам.

После финансово-экономического кризиса 1998 года банковский сектор развивается на фоне в целом позитивной макроэкономической ситуации в стране, обусловленной, в том числе благоприятными условиями внешней торговли. Растут производство товаров и услуг, реальные доходы населения, повышается инвестиционная активность.

Высокими темпами увеличиваются активы и капитал кредитных организаций, расширяется их ресурсная база, особенно за счет привлечения средств населения. Рост доверия к банкам со стороны кредиторов и вкладчиков является одним из наиболее важных признаков российского банковского сектора в этот период.

Деятельность кредитных организаций в большей степени ориентируется на потребности реальной экономики. Сохраняется устойчивая тенденция роста кредитных вложений, согласно отчетности кредитных организаций, качество их кредитных портфелей остается в основном удовлетворительным. На рынке банковских услуг отмечается определенное развитие конкурентной борьбы, особенно за вклады физических лиц. В результате доля Сберегательного банка Российской Федерации (Сбербанка России) в привлеченных банковским сектором во вклады (депозиты) средств физических лиц имеет тенденцию к снижению.

Повышаются финансовые результаты деятельности кредитных организаций. За 2004 год прибыль банковского сектора составила 177,9 млрд. рублей, за 2003 и 2002 годы — соответственно 128,4 млрд. руб. и 93 млрд. рублей [24].

В то же время потенциал развития банковского сектора не исчерпан. Правительство Российской Федерации и Банк России исходят из того, что банковский сектор может и должен играть в экономике более значимую роль.

К внутренним препятствиям относятся неразвитые системы управления, слабый уровень бизнес - планирования, неудовлетворительный уровень руководства в некоторых банках, их ориентация на оказание сомнительных услуг и ведение недобросовестной коммерческой практики, фиктивный характер значительной части капитала отдельных банков.

К внешним сдерживающим факторам можно отнести высокие риски кредитования, нерешенность ряда ключевых проблем залогового законодательства, ограниченные ресурсные возможности банков, прежде всего дефицит среднесрочных и долгосрочных пассивов, недостаточно высокий уровень доверия к банкам со стороны населения.

Помимо этого, российская экономика в целом и банковская сфера в частности имеют относительно невысокую инвестиционную привлекательность, о чем свидетельствует динамика инвестиций, а в отношении банковского сектора - и снижающаяся доля иностранного капитала.

По-прежнему значительным является административное бремя, возложенное на банки в связи с отвлечением ресурсов на выполнение несвойственных им функций. Неоправданно усложнена процедура консолидации капитала (слияний и присоединений кредитных организаций). Не решен вопрос представления банками отчетности только в электронной форме.

Наряду с перечисленными факторами существуют такие проблемы методического характера, как необходимость дальнейшего развития системы рефинансирования, в том числе путем расширения круга инструментов управления ликвидностью.

Основные проблемы осуществления инвестиционной деятельности коммерческими банками - высокая капиталоемкость и длительные сроки окупаемости инфраструктурных проектов, непрозрачность правовых основ, обеспечивающих защиту долгосрочных капиталовложений, в частности концессионного законодательства. Нет четкой практики налоговых льгот для инвесторов, вкладывающих средства в капиталоемкие и долгоокупаемые проекты. Системный подход к инвестициям отсутствует, вложения носят фрагментарный характер. Но согласно мнению ведущих специалистов банковского сектора, данная проблема решаема. Для этого на уровне государства следует определить приоритеты направлений инвестиционной деятельности, стимулировать приток средств через предоставление льгот и создание свободных экономических зон, с учетом отрицательного опыта 90х годов.

Таким образом, одной из наиважнейших задач банковского сектора является повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции.

2.3 Пути повышения эффективности инвестиционной деятельности

Существенную роль в повышении эффективности действующей системы направления кредитных ресурсов в производство играет процентная политика коммерческих банков, которая должная быть построена таким образом, чтобы предоставление инвестиционных кредитов было выгодным и банку, и заемщику. Важными и перспективными направлениями кредитования, нуждающимися в развитии, являются синдицированные и ипотечные кредиты в производственной сфере.

Весьма ограниченным остается использование банками такого кредитного инструмента финансирования инвестиций, как лизинг. Между тем лизинг мог бы стать одним из важнейших инструментов мобилизации инвестиционных ресурсов и активизации инвестиционной деятельности, выступить в качестве средства укрепления связей банковского капитала с производством в условиях, когда ограниченность ликвидных средств у предприятий препятствует масштабному развитию производства, а банки сталкиваются с необходимостью диверсификации рисков и сфер вложений для повышения своей надежности. Для банков лизинговые операции могли бы явиться привлекательной формой размещения активов. При этом банк может выступать в роли, как непосредственного лизингодателя, так и стороны, финансирующей лизинговую сделку.

В настоящее время лизинговые операции совершаются лишь некоторыми, в основном крупными, банками. При крупных банках функционирует значительная часть существующих сегодня специализированных лизинговых компаний. Несмотря на определенный рост лизинговых операций, доля лизинга в совокупных инвестициях банков составляет менее 1% [22, с.10].

Незначительны масштабы и такой формы инвестиционной деятельности коммерческих банков, как вложения в ценные бумаги и паи предприятий. Доля вложений банков в ценные бумаги предприятий в общем объеме активов не превышает 5% [22, с.10].

Привлекательность ценных бумаг для банка-инвестора во многом определяется их рыночной стоимостью и возможностью ценных бумаг эту стоимость наращивать. Ценные бумаги являются финансовыми активами, рыночная стоимость которых определяется большим количеством факторов, главным из которых выступает конъюнктура фондового рынка: уровень спроса, уровень предложения и ситуация на рынке в целом. Принято считать, что изменение рыночной стоимости отдельной ценной бумаг может быть не связано с финансовым состоянием отдельного эмитента, однако состояние национального фондового рынка достаточно точно отражает общую ситуацию в национальной экономике. Рост рыночной стоимости ценных бумаг в среднесрочной и долгосрочной перспективе привлекает инвесторов и капиталы на фондовый рынок, способствует росту финансового рынка. Негативные изменения в экономике отпугивают инвесторов, что влечет за собой бегство капитала с фондового рынка, снижение рыночной стоимости ценных бумаг и ухудшение рыночной конъюнктуры.

В структуре вложений банков в акции нефинансовых предприятий и организаций (прочие акции) высокую долю составляют спекулятивные вложения. Вместе с тем в последние годы наблюдается снижение доли спекулятивных вложений и соответствующее повышение доли акций, приобретенных для инвестирования.

При вложении средств в акции кредитных организаций (как резидентов, так и нерезидентов) банки в основном преследуют цели инвестирования. Доля акций, приобретенных для инвестирования, в общих вложениях колеблется от 85 до 90%. Растет участие банков в дочерних и зависимых обществах. Это отражает в первую очередь рост банковских инвестиций в развитие собственно финансового бизнеса, усиление тенденции к интеграции финансовых структур. Данная тенденция прослеживается в процессах слияния и поглощения кредитных институтов, присоединения мелких и средних банков к более крупным в качестве филиалов, росте взаимного участия банков в капиталах друг друга, заключении картельных соглашений, создании банковских консорциумов и холдингов.

Необходимость обеспечения устойчивости и объединения усилий в сложной экономической ситуации явилась важным, но не единственным обстоятельством усиления взаимодействия финансовых структур. Решение проблем перспективного размещения активов при сокращении возможностей использования спекулятивных финансовых инструментов определяет выбор надежных и максимально контролируемых способов вложения, в качестве которых и выступает инвестирование в финансовый бизнес. Вместе с тем интеграция финансовых структур представляет собой одну из важнейших предпосылок осуществления инвестиций в реальный сектор экономики, поскольку на базе маломощных банков обеспечить масштабное инвестирование производства не удастся даже при создании максимально благоприятных условий.

Следует отметить, что в отечественной практике, по существу, отсутствуют механизмы, стимулирующие развитие производственных инвестиций коммерческих банков. В России не используются такие общепринятые по мировым меркам инструменты, как льготный порядок резервирования привлеченных средств, особые условия рефинансирования коммерческих банков под реальные инвестиционные проекты. При несформированности экономических условий, позволяющих привлечь к участию в инвестиционном процессе основную массу коммерческих банков, лишь отдельные банки осуществляют производственные инвестиции, совокупные объемы которых несопоставимы не только с потребностями экономики, но и наличным инвестиционным потенциалом банковской системы.

Важное значение в повышении инвестиционной активности банковской системы имеет создание системы стимулирования и страхования инвестиций. Одним из условий предоставления банками долгосрочных займов на инвестиционные проекты при высоких кредитных и инвестиционных рисках производственной сферы является наличие государственных гарантий. К числу мер, способствующих возрастанию производственных инвестиций коммерческих банков, можно также отнести дифференциацию экономических нормативов в зависимости от доли их инвестиций в реальный сектор экономики и льготное налогообложение.

Пересмотр прежней системы регулирования в соответствии с заявленными приоритетами экономической политики предполагает изменение форм и методов воздействия на банковский сектор, реструктурирование банковской системы с учетом задач реализации инвестиционных функций банков в экономике. Реструктурированная банковская система должна отвечать требованиям высокой надежности, управляемости и инвестиционной направленности, гарантировать необходимый уровень предложения кредитных ресурсов по доступным для производственной сферы процентным ставкам.

3. Анализ инвестиционной деятельности АО «Альфа-банк»

3.1 Общая характеристика АО «Альфа-банк»

Альфа-Банк, основанный в 1990 году, является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и т.д.

Полное фирменное наименование кредитной организации: Акционерное общество «Альфа-Банк» далее (Банк).

Головной офис Альфа-Банка располагается в Москве. В Альфа - Банке работает около 23 тысяч сотрудников. В 2014 году в связи с принятием Банком России решения о санации и победой на тендере, в состав Банковской Группы «Альфа-Банк» вошел ПАО «Балтийский Банк». Прямыми акционерами Альфа-Банка являются российская компания АО «АБ Холдинг», которая владеет более 99% акций банка, и кипрская компания «ALFA CAPITAL HOLDINGS (CYPRUS) LIMITED», в распоряжении которой менее 1% акций банка.

Банковская группа «Альфа-Банк» сохраняет позицию крупнейшего российского частного банка по размеру совокупного капитала, кредитному портфелю и средствам клиентов. Кроме этого, Альфа-Банк входит в список топ-10 системно значимых кредитных организаций, который был опубликован Центральным Банком РФ во второй половине 2015 года.

В десять банков, на долю которых приходится более 60% совокупных активов российского банковского сектора вошли Сбербанк, ВТБ, Россельхозбанк, Газпромбанк, «ФК Открытие», ЮниКредит Банк, Райффайзенбанк, Промсвязьбанк, Альфа-Банк и Росбанк.

По итогам 2015 года Альфа-Банк вошел в тройку лидеров по факторингу в России. Согласно данным Ассоциации факторинговых компаний (АФК). Оборот по факторингу Альфа-Банка в 2015 году составил 158,635 млрд. рублей, что соответствует доле рынка 9%. В пятерке лидеров — ВТБ Факторинг (24%), Промсвязьбанк (19%), Альфа-Банк (9%), Банк «ФК Открытие» (8%), ГПБ-факторинг (7%).

По состоянию на 30 июня 2017 года клиентская база Альфа-Банка составила около 381 600 корпоративных клиентов и 14,2 миллионов физических лиц.

В 2016 году Банковская группа «Альфа-Банк» успешно осуществила выпуск бессрочных еврооблигаций общей суммой 700 млн. долларов США. Данная сделка является уникальной на российском рынке. После введения стандартов Базель III Альфа-Банк был первым эмитентом в России, выпустившим публичные бессрочные Еврооблигации. Первый колл-опцион предусмотрен через 5.25 лет, ставка купона на первые 5.25 лет была зафиксирована на уровне 8% годовых (выплата ежеквартальная).

Ведущие международные рейтинговые агентства присваивают Банковской группе «Альфа-Банк» одни из самых высоких рейтингов среди российских банков, которые находятся либо на одном уровне (Moody’s), либо всего на одну ступень ниже (Standard&Poor’s, FitchRatings), чем рейтинги крупнейших государственных банков, опирающимся на поддержку государства. Среди российских частных банков рейтинги Альфа-Банка являются наивысшими. 30 марта 2017 международное рейтинговое агентство Fitch Ratings подтвердило долгосрочный кредитный рейтинг Aльфа-Банка на уровне «ВB+» и пересмотрело прогноз с «Негативного» на «Стабильный». 18 мая 2017 года международное рейтинговое агентство S&P Global Ratings подтвердило долгосрочный кредитный рейтинг Альфа-Банка на уровне «BB», прогноз по рейтингу «Позитивный». 24 мая 2017 международное рейтинговое агентство Moody’s Investors Service подтвердило рейтинг Aльфа-Банка на уровне Ba2, прогноз «Стабильный», и повысило базовую оценку кредитоспособности с bа3 до bа2. По мнению рейтинговых агентств Альфа-Банк имеет масштабную филиальную сеть в России, бизнес банка диверсифицирован, банк имеет сильную капитальную базу и хорошие показатели ликвидности и качества активов.

29 августа 2017 года Рейтинговое Агентство Эксперт РА присвоило Альфа-Банку рейтинг по национальной шкале на уровне ruАА, прогноз «Стабильный». Присвоенный рейтинг с существенным запасом удовлетворяет нормативным документам, в том числе регулирующим порядок размещения средств федерального бюджета, в соответствии с которыми требуется одновременное наличие у кредитной организации кредитных рейтингов Эксперт РА и Аналитического Кредитного Рейтингового Агентства (АКРА). Рейтинг АКРА Альфа-Банк получил первым из системообразующих банков еще в ноябре 2016 года.

Альфа-Банк подтверждает лидирующие позиции в банковском секторе России. Так Банк в 2016 году стал лауреатом премии «Финансовый Олимп» в номинации «Надежный банк».

Альфа-Банк и его премиальная программа «Максимум+» вошли в ТОП-3 лучших предложений в сегменте премиального банковского обслуживания по версии исследовательской компании Frank Research Group.

Альфа-Банк четвертый год подряд становится «Лучшим банком на валютном рынке» по итогам конкурса «Дилер года» Московской международной валютной ассоциации. Альфа-Банк назвали лучшим банком на валютном рынке в 2015 году (The Best Forex Desk 2015) по итогам национального конкурса «Дилер года» Московской международной валютной ассоциации.

Банковская Группа «Альфа-Банк» является социально-ориентированной организацией. Важным направлением ее благотворительной деятельности является помощь социально незащищенным слоям населения: воспитанникам детских домов и интернатов, тяжелобольным детям, ветеранам Великой Отечественной войны. Альфа-Банк активно развивает собственную стипендиальную программу для талантливых российских студентов «Альфа-Шанс», оказывает финансовую поддержку благотворительному фонду «Линия жизни» и является членом Корпоративного клуба WWF России. С момента своего основания в 1990 г. банк известен поддержкой масштабных культурных мероприятий.

Альфа-Банк - официальный европейский банк Чемпионата мира по футболу FIFA 2018 и Кубка Конфедераций FIFA 2017.

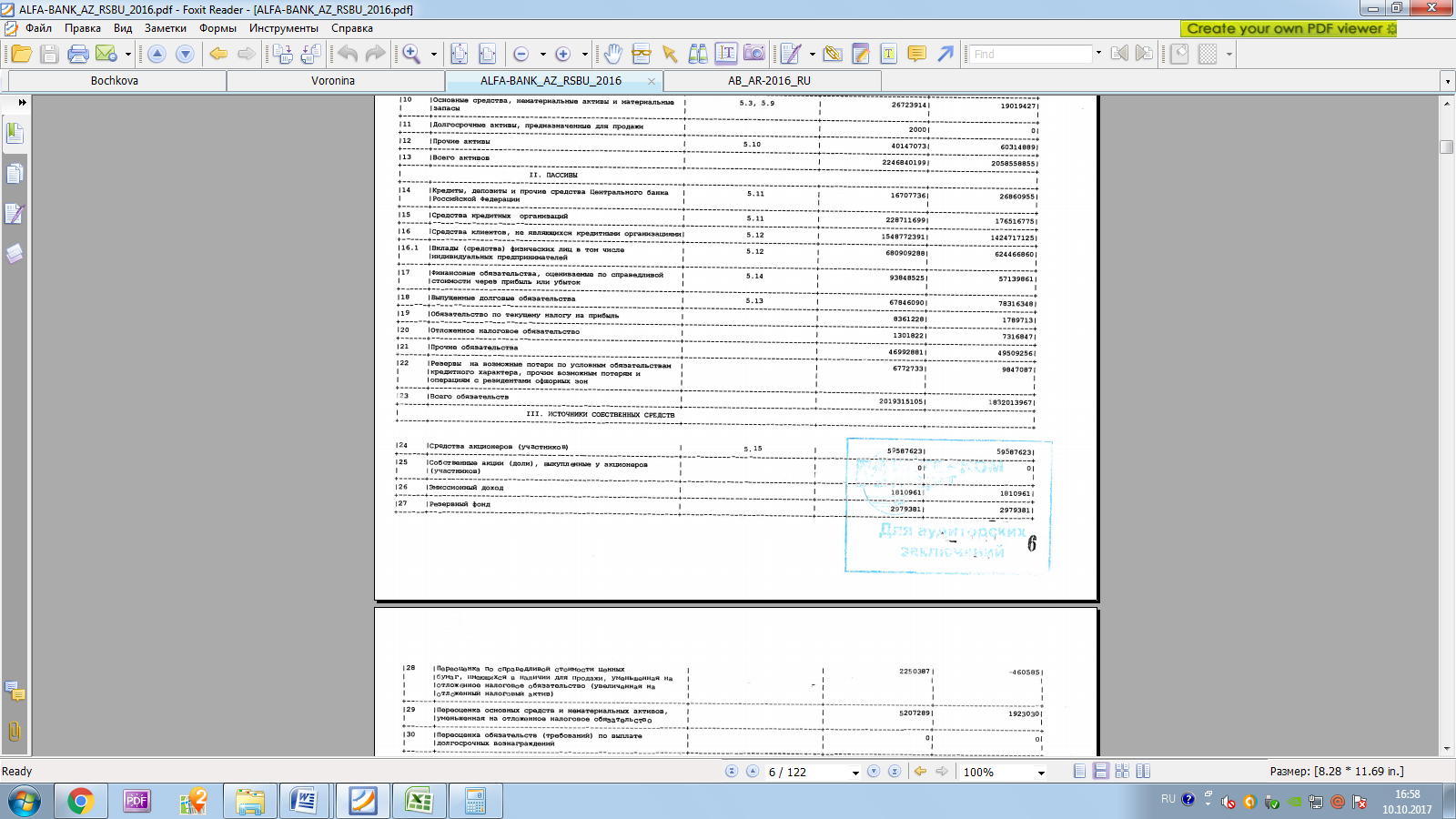

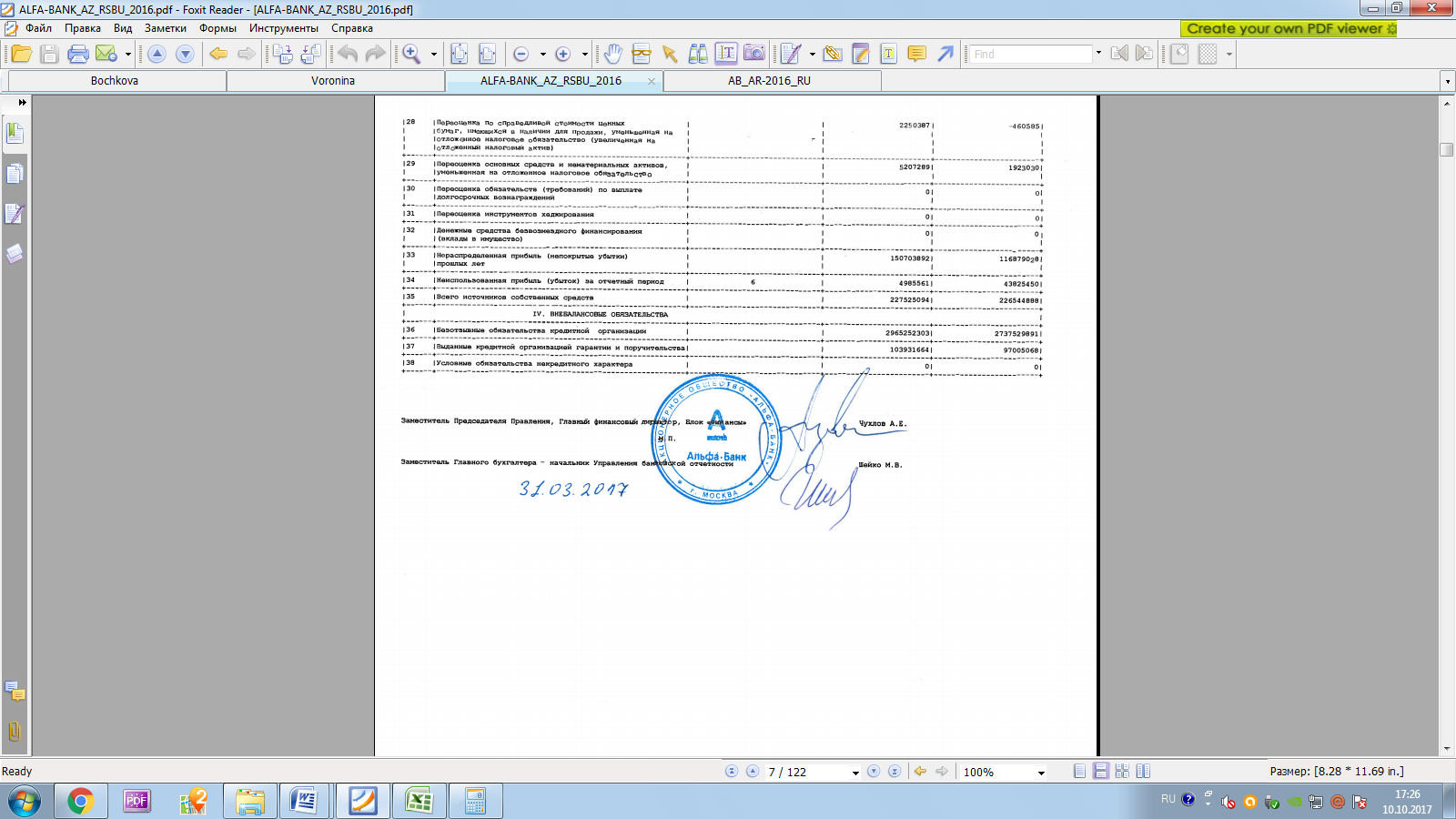

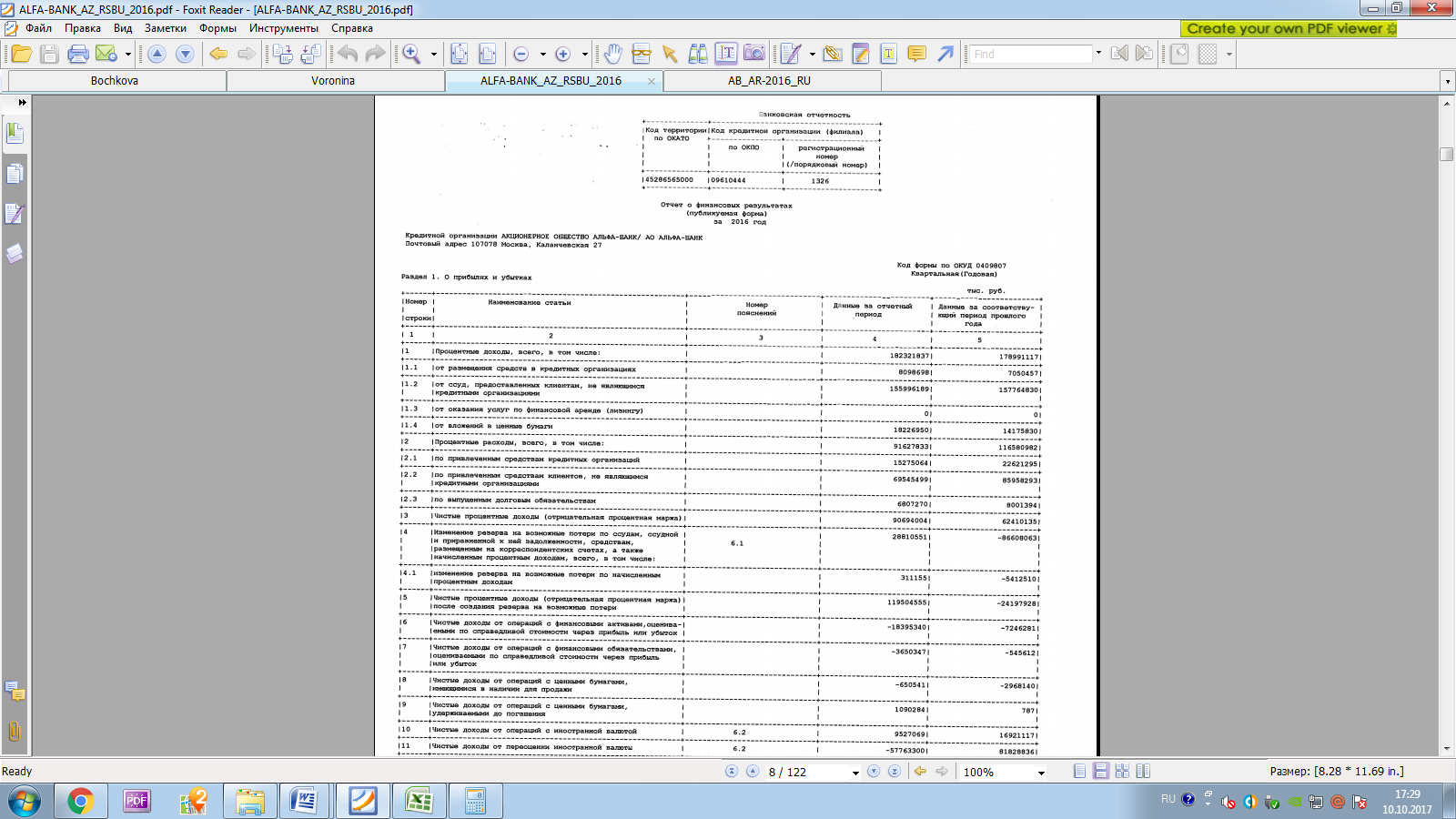

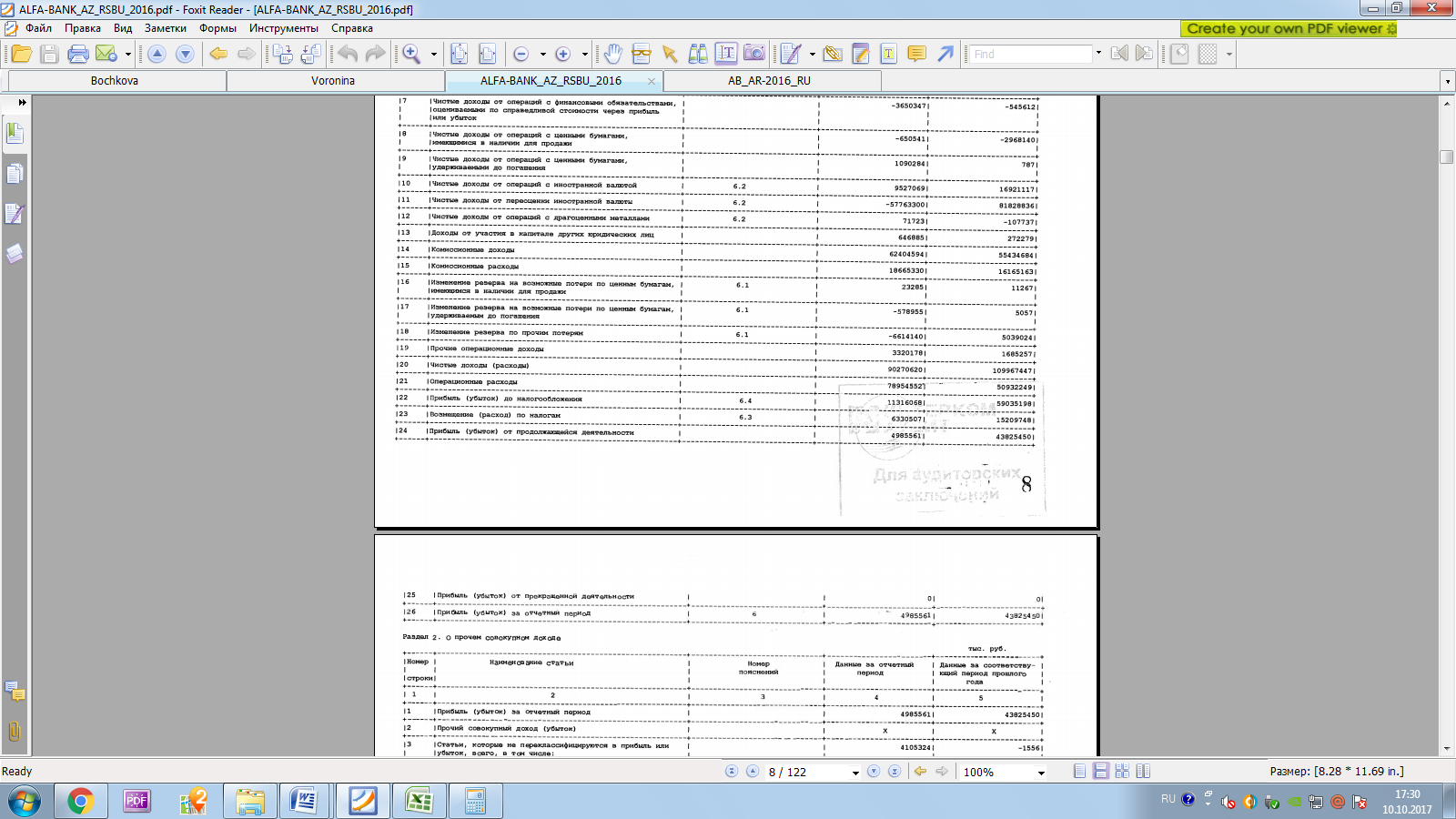

Банк завершил 2016 год со следующими финансовыми показателями, (таблица 3.1).

Таблица 3.1 – Финансовые показатели АО «Альфа-банк»

|

Наименование показателя |

2015 |

2016 |

|

1 Активы, тыс. руб. |

2 058 558 855 |

2 246 840 199 |

|

2 Капитал, тыс. руб. |

353 845 131 |

352 959 351 |

|

3Прибыль до налогообложения, тыс. руб. |

59 035 198 |

11 316 068 |

Банк сохраняет позицию крупнейшего российского частного банка по размеру совокупных активов, совокупному капиталу, кредитному портфелю и размеру депозитов.

По данным финансового рейтинга информационного портала Банки.ру на июнь 2017 года Альфа-Банк занимает 7 место по показателю активы-нетто.

Рейтинг банка по уровню активов - это показатель уровня масштабов деятельности банка. Чем больше активы банка – тем больше он аккумулирует денежных средств из разных источников, тем больше у него клиентов и, следовательно, выше уровень устойчивости, конкурентоспособности и возможности этот уровень в дальнейшем поддерживать.

3.2 Характеристика инвестиционной деятельности АО «Альфа-банк»

Альфа-Банк - один из ведущих инвестиционных банков в России. Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, лизинг, факторинг и торговое финансирование.

Оценивая результаты Альфа-Банка в сегменте кредитования крупного корпоративного бизнеса, можно с уверенностью сказать, что итоги года оказались успешными. Одна из причин - более стабильная экономическая ситуация в стране, чем это можно было предсказать в 2015 году, в частности, укрепление рубля. Другая причина связана с достаточно позитивным восприятием рынка и экономических перспектив нашими клиентами. Как результат, на конец 2016 года корпоративный портфель до создания резервов Альфа-Банка, согласно МСФО отчетности, составил 20,9 млрд. долларов США.

Общее количество корпоративных клиентов увеличилось в 2016 году до 334 100 компаний по сравнению с 255 000 в 2015 году. Доля на рынке корпоративного кредитования выросла до 3,46% на конец 2016 года по сравнению с 3,18% на начало года.

В 2016 году Альфа-Банк начал сотрудничество с Группой компаний «Степь», сельскохозяйственным подразделением АФК «Система», предоставив ей долгосрочное финансирование с целью приобретения сельскохозяйственных активов. Приобретенные активы расположены в текущем регионе присутствия компании - Ростовской области и Ставропольском крае. В результате сделки земельный банк Агрохолдинга «Степь» вырос до 313 тыс. га.

В 2015 году банк принял участие в финансировании инвестпрограммы ОАО «ТАИФ-НК», включающей капиталоемкий проект по строительству комплекса глубокой переработки тяжелых нефтяных остатков (КГПТО), на сумму 800 млн. долларов США. В 2016 году была совершена еще одна крупная сделка - Альфа-Банк выдал компании дополнительный кредит в размере 230 млн. долларов США на финансирование текущей деятельности и инвестиций.

В 2016 году АО «Альфа-Банк» и ЗАО «Новгородский металлургический завод», входящее в структуру РМК, подписали кредитное соглашение на 40,5 млн. долларов США с трехлетним сроком реализации обязательств. Кроме того, Банк предоставил финансирование предприятию Группы «Русская медная компания» (РМК) - ОАО «Александринская горнорудная компания». Кредит в размере 61,5 млн. долларов США выдан в ноябре 2016 года сроком на 3 года под поручительство других производственных активов Группы РМК. Привлеченные средства будут направлены на рефинансирование текущей задолженности компаний группы. Всего в течение 2016 года Альфа-Банк предоставил предприятиям группы более 300 млн. долларов США. РМК, давно зарекомендовала себя как ответственный и финансово устойчивый заемщик.

В 2016 году Альфа-Банк также заключил кредитное соглашение со структурой НПК «Объединенная вагонная компания» (НПК ОВК) - лизинговой компанией «Рейл1520» о предоставлении кредита на 19,2 млрд. рублей. Срок исполнения обязательств по сделке составляет 7 лет. Средства привлекаются для рефинансирования кредитных линий лизинговых компаний НПК ОВК.

В 2016 году Банку удалось обновить несколько ключевых блоков, существовавших на протяжении десятилетий, и благодаря этому построить более автоматизированные и менее рисковые процессы по обработке сделок.

Эти инфраструктурные изменения, носят революционный характер, поскольку внедрено новое программное обеспечение и новые процессы в самой сложной продуктовой области. Основная задача данных изменений - не только разработать эффективный процесс обработки сделок, но и создать базу для того, чтобы оказывать эти услуги другим компаниям, а именно использовать эффективность банковских операций для того, чтобы зарабатывать для Банка комиссионный доход на обслуживании корпораций и других финансовых организаций.

В данный момент идет второй этап структурных изменений по созданию новой системной архитектуры Инвестиционного банка.

В 2016 году Альфа-Банк совместно с американской брокерской компанией Auerbach Grayson выступил организатором инвестиционной миссии в Россию американских инвестиционных фондов. В течение года проводились встречи потенциальных инвесторов с первыми лицами ведущих российских компаний. Цель миссии - оценить возможности дополнительных вложений в российские активы в целом и в конкретные компании, предоставленные в рамках мероприятия. Внимание инвесторов привлекают, в частности, потребительский сектор, финансовый сектор и транспорт.

Проект стал результатом партнерства Альфа-Банка с Auerbach Grayson, соглашение о сотрудничестве с которой Банк заключил летом 2015 года. Auerbach Grayson представляет интересы институциональных инвесторов на международных рынках в 98 странах, а в России сотрудничает именно с Альфа-Банком. Со стабилизацией экономической ситуации интерес к российским эмитентам становится выше, а значит совместная работа может быть все более плодотворной. В ряде отраслей российские компании могут рассчитывать на повышенный спрос со стороны инвестфондов и, как следствие, более высокую оценку их бумаг на предстоящих размещениях. Партнерство с Auerbach Grayson, клиентами которой являются крупные инвестфонды США, открыло для Банка дополнительные возможности по организации сделок IPO/SPO.

Сотрудничество с Auerbach Grayson является своего рода моделью для усиления конкурентной позиции, благодаря возможностям других организаций.

Еще одно направление, которое активно развивалось в 2016 году - обслуживание физических лиц. По состоянию на 30 июня 2016 года в Альфа-Банке обслуживается около 14 млн. физических лиц.

По итогам года значительно улучшилось взаимодействие с А-Клубом, клиентам которого нередко бывают, интересны услуги инвестиционного характера. Так, для частных клиентов- местных инвесторов разработано специальное приложение - Альфа-дилер, произведены существенные изменения в обслуживании розничных клиентов, в том числе пересмотрены цели работы, стратегия развития этой клиентской категории и обновлена модель продаж.

«А-Клуба» это услуги Private Banking от Альфа-Банка для состоятельных значимых людей региона. А-Клуб предлагает особые, исключительные услуги Private Banking: всеобъемлющий комплекс финансовых решений, безопасность, конфиденциальность, удобство обслуживания финансов, услуги персонального банкира в круглосуточном режиме, информация и прогнозы от аналитиков Альфа-Банка, детальная проработка стратегии инвестирования, формирование инвестиционных портфелей, специальные страховые программы по защите бизнеса, имущества. В настоящее время в стране 11 офисов элитного обслуживания Альфа-Банка – 4 в столице и 7 в регионах. Кроме того, есть зарубежные представительства «А-Клуба» - в Украине, Беларуси и Нидерландах.

Всего в настоящее время в «А-Клубе» насчитывается 4,1 тыс. клиентов, а их общий процент пассивов превышает 2,5 млрд. долларов.

Что касается современных технологий в инвестиционном бизнесе, в прошлом году Альфа-Банк провел большую работу по выявлению клиентских предпочтений, по результатам которой специалисты блока разработали концепцию терминала Альфа – Директ 4.0. В рамках концепции был подготовлен целый ряд обновленных продуктов и услуг, которые будут полезны как для начинающих трейдеров, так и для профессионалов. Большинство нововведений стали доступны для пользователей в начале 2017 года, реализация других планируется в ближайшее время.

В области корпоративных биржевых облигаций проведено ряд важных сделок для Банка.

В сентябре 2016 года состоялось успешное закрытие книги заявок по биржевым облигациям «ИКС 5 ФИНАНС» серии 001P-01 (идентификационный номер 4-36241-R-001P-02E от 16.09.2016 г.) со сроком обращения 15 лет. Размещаемый объем выпуска составил 15 млрд. рублей. Благодаря успешно проведенной маркетинговой кампании удалось создать высокий спрос со стороны инвесторов, превысив планируемый объем заявок.

26 сентября 2016 года состоялось успешное закрытие книги заявок по биржевым облигациям «Группы ЛСР» серии 001P-01. Объем выпуска составил 5 млрд. рублей, срок обращения — 5 лет. В ходе приема заявок повышенный интерес к бумагам «Группы ЛСР» позволил снизить ориентир ставки купона в несколько раз. Общий спрос на облигации превысил 15 млрд. рублей. Организаторами размещения стали Альфа-Банк и Райффайзенбанк.

20 сентября 2016 года ПАО «ТрансКонтейнер» (-/Ва3/ВВ+) закрыло книгу заявок на пятилетние амортизируемые биржевые облигации серии БО-02 на сумму 5 млрд. рублей со ставкой купона 9,4% годовых. В размещении приняло участие 25 инвесторов, в их числе — банки, инвестиционные и управляющие компании. Итоговая ставка купона находилась существенно ниже уровня ключевой ставки Банка России и была сопоставима с результатами последних размещений облигаций корпоративных заемщиков с рейтингом на уровне суверенного. Организаторами выпуска выступили АО «Альфа-Банк», АО ВТБ Капитал и АО «Райффайзенбанк». Широкая книга заявок — свидетельство интереса инвесторов к облигациям компании, а значит хороший фундамент для будущих размещений.

6 сентября 2016 года состоялось успешное закрытие книги заявок по биржевым облигациям Государственной транспортной лизинговой компании (ГТЛК) серии БО-08. Инвесторам были предложены биржевые облигации с полугодовыми купонами общей номинальной стоимостью 5 млрд. рублей с офертой через 5 лет без амортизации и со сроком обращения 10 лет. Облигации

включены в Первый уровень листинга. В качестве первоначального маркетингового диапазона был обозначен уровень 12,00-12,50% годовых. Ввиду повышенного спроса на облигации ГТЛК в ходе букбилдинга диапазон был трижды снижен, что позволило установить финальную ставку 1 купона в размере 11,10% годовых. Совокупный спрос превысил номинальный объем выпуска более чем в 5 раз и составил более 25 млрд. рублей. Организаторами выпуска выступили АО «Альфа-Банк» и Банк ГПБ (АО).

В 2016 году Альфа-Банк укрепил свои позиции на рынке синдицированного кредитования. Это произошло благодаря устоявшейся положительной репутации Банка на рынке, эффективному взаимодействию между Банком и нашими клиентами, а также экспертизе его команды. Как следствие, по данным агентства Bloomberg Альфа-Банк стал букраннером номер один среди российских банков и четвертым среди мировых игроков на рынке синдицированного кредитования стран СНГ. В 2016 году Альфа-Банк организовал пять сделок по синдицированному кредитованию заемщиков в регионе в статусе букраннера, а его рыночная доля составила 5,7%, что на 1,3% выше, чем в 2015 году. За год Альфа-Банк поднялся на две позиции в общем рэнкинге Bloomberg и занял четвертое место. Рэнкинг Bloomberg отражает активность инвестиционных банков на рынке синдицированного кредитования России и стран СНГ с точки зрения объема и количества организованных сделок. При расчете учитываются синдицированные кредиты за отчетный период в регионе.

Вот уже несколько лет Альфа-Банк остается первым Банком по обороту на валютном рынке в Центральной и Восточной Европе, по данным исследования Euromoney FX Survey. В 2016 году Банк улучшил свои позиции и в мировом рейтинге, заняв 21 место. Альфа-Банк остается единственным российским банком в топ-50 мирового рейтинга и единственным «локальным» Банком в первой десятке банков Центральной и Восточной Европы. За последние два года доля рынка Альфа-Банка в Центральной и Восточной Европе увеличилась с 7% в 2014 году (4-е место) до 18% в 2015 году (1-е место), по этому показателю Альфа-Банк опередил таких мировых гигантов как, например, JP Morgan и Citi.

Подобные результаты стали возможны благодаря авторитету Банка на межбанковском рынке, его высокой активности в этой сфере и, конечно, за счет развития клиентского сервиса. Команда блока постоянно занимается разработкой новых технологий для валютного рынка и привлекает для этого лучшие таланты. В 2016 году было обновлено программное обеспечение, что позволило увеличить скорость работы и расширить возможности настройки системы как с точки зрения управления рисками, так и с точки зрения обслуживания клиентов. Скорости операций возросли до стотысячных долей секунды, а предсказуемость динамики рынка - до одной десятитысячной секунды.

Конверсионные операции – важное направление корпоративно-инвестиционного бизнеса Альфа-Банка. Более 98% сделок на валютном рынке, оператором которых является Банк, проходят в режиме e-trading. Наряду с классическими каналами, клиенты проводят операции самостоятельно с помощью информационной торгово-расчетной платформы «Альфа-Форекс». Благодаря использованию самых современных технологий Банку удается сохранять лидерские позиции на рынке, где господствуют крупнейшие мировые авто-трейдеры. Московская международная валютная ассоциация четыре года подряд называет Альфа-Банк лучшим российским банком на валютном рынке (The Best Forex Desk 2015).

В 2017 году Инвестиционный блок продолжит работу в соответствии с текущей успешной стратегией, сохраняя те же приоритеты, что и в прошлом году. Особое значение будет иметь развитие взаимодействия с Розничным банком и обслуживание клиентов сегментов affluent и private bank.

Продолжится работа по обновлению инфраструктуры блока и автоматизации приоритетных процессов.

Третье направление развития инвестиционного бизнеса - усиление присутствия на рынке M&A, рынках акционерного капитала, связанное с первичным размещение акций, а также брокерского обслуживания на рынке акций. И, конечно, как и прежде, особое внимание будет уделяться ведению совместного бизнеса с Корпоративным блоком.

Что касается работы с крупным корпоративным бизнесом, здесь в 2017 году планируется развивать взаимодействие с другими бизнес – подразделениями, что может принести и Банку дополнительный доход. Особое внимание будет обращено на дальнейшую интеграцию с инвестиционным блоком, а также на работу с клиентами А-Клуба.

3.3 Анализ финансового состояния АО «Альфа-Банк»

Финансовое состояние коммерческого банка представляет собой обобщающую, комплексную характеристику его деятельности. Параметры этого состояния не являются постоянной величиной, а непрерывно меняются. Одна их часть оценивает финансовое положение банка с позиций его краткосрочной перспективы (посредством анализа соответствующих финансовых коэффициентов), другая – с позиций средне- и долгосрочного развития, определяемого структурой источников средств банка (собственного и заемного капитала), необходимых ему для осуществления эффективной деятельности в настоящем и будущем, а также качеством их размещения.

Обеспечение финансовой устойчивости кредитной организации является одной из ключевых задач банковского менеджмента. Функционирование финансово устойчивых кредитных организаций способствует решению ряда значимых социально-экономических задач, в частности, насыщению предприятий и населения банковскими продуктами и услугами; повышению доверия граждан к национальной банковской системе и косвенно снижению объема теневых операций; обеспечению качественного и бесперебойного функционирования платежной системы; росту эффективности функционирования предприятий реального сектора экономики.

Анализ финансового состояния представляет собой совокупность методов исследования процесса формирования и использования денежных фондов банка, а также достаточности денежных средств, необходимых для организации эффективной банковской деятельности.

Финансовое состояние - обобщающая, комплексная характеристика банка - отражает уровень соблюдения банком в своей деятельности ограничений (минимального размера абсолютной и относительной величины капитала, уровня присущих активам рисков и ликвидности, стоимости приобретения пассивов, общего риска и т.д.).

Управление активами и пассивами банка составляет неотъемлемую часть деятельности кредитной организации на протяжении многих десятков лет. В процессе управлениями активами-пассивами банк сталкивается с рядом проблем: минимизация рисков (в первую очередь процентного и ликвидности), получение определенного уровня прибыли, формирование оптимальной структуры баланса. Постоянный мониторинг изменения основных показателей позволяет банкам эффективно и своевременно решать возникшие проблемы и задачи, напрямую влияющие на дальнейшую деятельность кредитной организации.

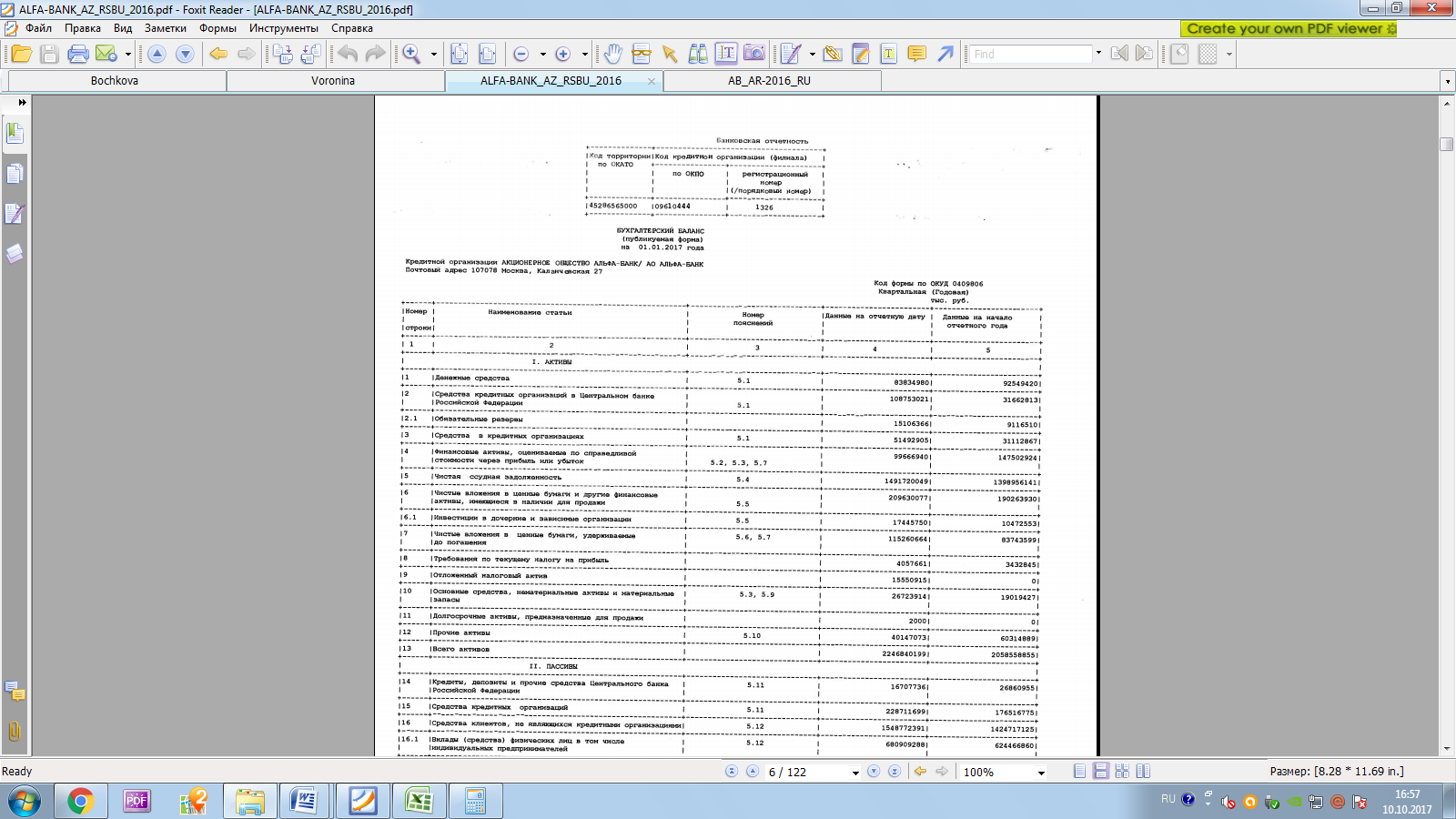

Для того чтобы оценить, насколько эффективно АО «Альфа-банк» управляет активами и пассивами, проведем вертикальный и горизонтальный анализ бухгалтерского баланса (Приложение А).

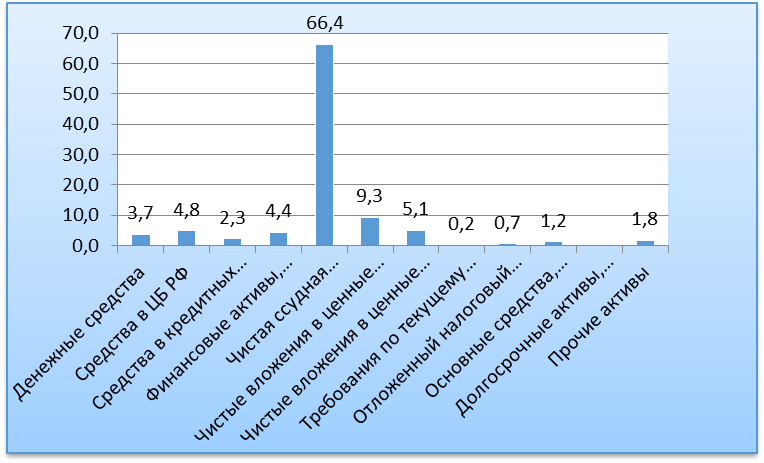

Анализ активов и пассивов банка начинается с анализа их относительной структуры. Укрупненные статьи и их расшифровки в приведенных формах аналитических балансов соответствуют квалификации плана счетов РФ.

Активы коммерческого банка, или размещенные средства, подразделяются по объектам и сферам вложений, в качестве которых могут выступать: денежные средства (национальная и иностранная валюта), драгоценные металлы и драгоценные камни, кредиты различным типам заемщиков и на различные цели, ценные бумаги, недвижимость, материально-технические средства и прочее.

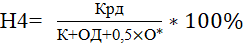

Рисунок 3.1 – Структурная схема актива коммерческого банка

Для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. С этой целью все активы банка разбиваются на группы по степени ликвидности в зависимости от срока погашения. Активы банка делятся на высоколиквидные активы (т.е. активы, которые обеспечивают мгновенную ликвидность): ликвидные активы, активы долгосрочной ликвидности и неликвидные активы.

К активам мгновенной ликвидности (высоколиквидным) относятся: деньги в кассе банка, в Банке России, и других банках, то есть активы, которые быстро конвертируются в безналичные и наличные средства (наличные средства и банковские металлы, средства до востребования в других банках и Банке России, срочные депозиты).

Ликвидные активы это активы, находящиеся в распоряжении банка, и могут быть превращены в денежные средства (кредиты, депозиты, учтенные векселя и другая задолженность банку сроком погашения в течение ближайших 30 дней).

К активам долгосрочной ликвидности относятся все кредиты, выданные банком, включая просроченные (за исключением ссуд, гарантированных правительством, ссуд под залог государственных ценных бумаг и бумаг местных органов власти, драгоценных металлов в слитках); размещенные депозиты и средства, в том числе в драгоценных металлах, с оставшимся сроком погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком свыше года.

Низколиквидные активы включают в себя здания, сооружения, просроченная задолженность, ненадежные долги, долгосрочные инвестиции.

Ликвидность активов зависит от состояния (уровня активности) конкретных сегментов финансового и товарного рынка. Чем выше спрос на определенные объекты банковских вложений, тем выше ликвидность соответствующих активов. Другими словами - тем легче эти активы продать, получив за них «живые» деньги. Ликвидность также зависит от цены продавца (т.е. банка): чем выше цена продажи актива, тем труднее его продать, тем больше будет срок его превращения в денежные средства, а, следовательно, ликвидность такого актива будет ниже.

Сейчас Центральный банк России (ЦБ) предписывает банкам соблюдать три норматива ликвидности: мгновенной, текущей и долгосрочной.

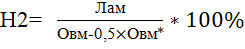

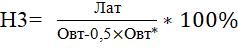

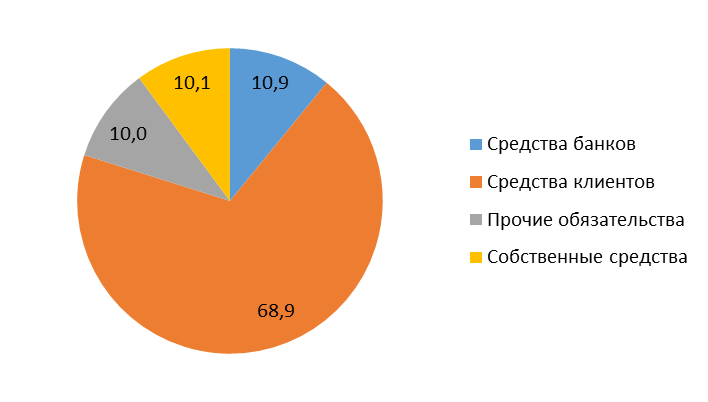

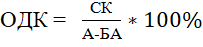

Норматив мгновенной ликвидности Н2 ограничивает риск потери банком платежеспособности в течение одного дня. Это отношение активов, которые банк может реализовать в течение одного календарного дня, к обязательствам самого банка, которые он должен исполнить или у него могут потребовать исполнить в течение одного календарного дня (например, текущие и расчетные счета клиентов, депозиты до востребования, однодневные межбанковские займы). Эти обязательства берутся в расчет скорректированными на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме банков-клиентов) до востребования. Порядок расчета минимального остатка также определяется регулятором. Минимальное значение Н2, установленное ЦБ – 15%.

Норматив мгновенной ликвидности банка (Н2) показывает, какую долю обязательств до востребования банк может погасить немедленно, определяется по следующей формуле

, (2.1)

, (2.1)

где Лам - высоколиквидные активы, то есть финансовые активы, которые

должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств;

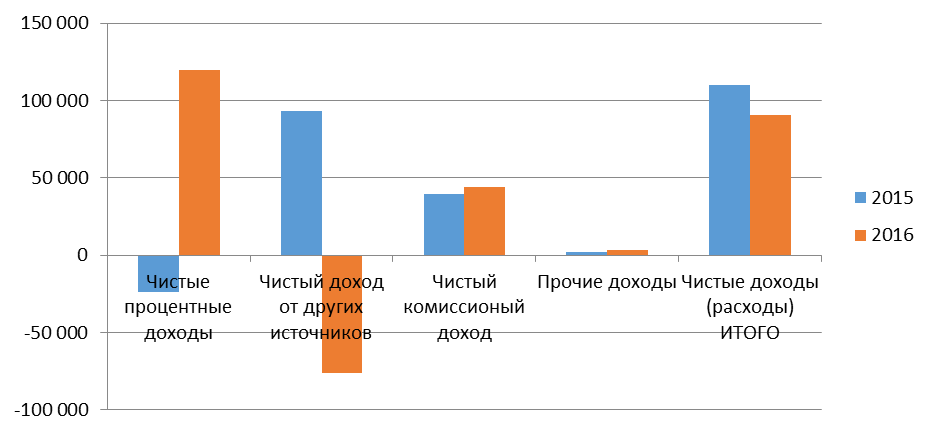

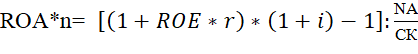

Овм - обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении;