Организация страхового дела в РФ(Понятие и сущность страхового дела)

Содержание:

ВВЕДЕНИЕ

Страхование, являясь одной из категорий древнейших общественных отношений и зародившись в период разложения строя первобытнообщинного, стало постепенно непременным спутником общественного производства. Первоначально смысл понятия рассматриваемого связывали с таким словом, как “страх”. Таким образом, вступая между собой в отношения производственные, владельцы имущества испытывали чувство страха за его целостность, за возможность уничтожения либо потери вследствие стихийных бедствий, пожаров, грабежей, и других опасностей непредвиденных экономической жизни.

В нашей стране предпосылками для развития дальнейшего страхового дела является не только оживление экономики и наметившаяся стабилизация финансовая, но и становление источников такого развития. В первую очередь это укрепление сектора экономики негосударственного, так как в связи со своей обособленностью экономической от государства предприниматель частный (собственник) вынужден страховать свои риски. Во-вторых, рост разнообразия и объемов собственности частной физических и юридических лиц, является источником спроса на страховые услуги. Значение важное при этом имеет приватизация государственного жилого фонда, а также развитие рынка недвижимости и кредитования ипотечного жилищного строительства. В-третьих, источником важным развития рынка страхового является уменьшение гарантий предоставляемых системой соцстрахования и соцобеспечения государственного некогда всеобъемлющих.

Отсутствие гарантий на сегодняшний день восполняться должно формами личного страхования различного. И, в-четвертых снятие между Россией и странами мира «занавеса железного» в свою очередь увеличило многократно поездки граждан за рубеж (туры, круизы, шопинг-туры, выступления спортивные, деловые поездки, отдых, и т. п.), что требует в свою очередь увеличения и совершенствования качественного страховых услуг, профессиональной подготовки кадров в области страхования.

Изучение в нашей стране перспектив развития страхования помогает оценивать существующее место страхования в экономики России, может помочь ответить на вопрос, почему развитие страхования в нашей стране отстает от ведущих развитых стран, и предположить тенденции основные развития страхового рынка России в будущем. Объектом курсового исследования является страховой рынок нашей страны и процессы на нем происходящие.

Непосредственно предметом изучения являются перспективы развития страхования в России.

Целью данной работы является изучение организации страхового дела в России, оценка его текущего состояния, обозначение основных тенденций его развития в последующие годы.

В соответствии с этим были поставлены следующие задачи:

1. Раскрыть понятие и сущность страхового дела.

2. Охарактеризовать основных участников страхового дела.

3.Провести анализ развития страхового дела в России.

4. Рассмотреть перспективы и направления развития российского страхового рынка.

В процессе подготовки курсовой работы были использованы материалы: аналитическая информация и различные источники методические.

Структурно курсовая работа состоит из введения, двух разделов, заключения, списка использованной литературы и приложений.

1. Общая характеристика страхового дела

1.1 Понятие и сущность страхового дела

В условиях реформы радикальной экономической на сегодняшний день ощущается потребность острая выяснить, что представляет собой страховой рынок современный и каковы его черты характерные. Начало развитию отечественного страхового рынка положила демонополизация экономики. Эффективность функционирования экономики рыночной определяет во многом содержание страхового рынка, уровень его динамичности и развитости.

Страховое дело - это особая среда социально-экономическая, определенная сфера отношений денежных, где защита страховая выступает объектом купли-продажи, формируются на нее спрос и предложение. [5]

Товаром специфическим, предлагаемом на рынке страховом, является услуга страховая. Стоимость ее потребительская характеризуется обеспечением защиты страховой в форме покрытия страхового. Цена услуги страховой выражается в установлении тарифной брутто-ставки, которая в свою очередь формируется на основе расчетов актуарных с учетом спроса и предложения на рынке. [11]

Граница цены нижняя определяется принципом эквивалентности взаимоотношений финансовых страхователя и страховщика; верхняя граница — интересами экономическими компании страховой. Факторами ценообразования являются структура и величина страхового портфеля, качество деятельности инвестиционной, размер расходов управленческих, прибыль и уровень рентабельности операций страховых. Страховая услуга может быть представлена на договорной основе (в страховании добровольном) и на основе закона (в страховании обязательном). Ассортимент услуг страховых определяет перечень видов страхования, которые представлены на рынке страховом. [16]

Страхование и страховой рынок являются неотъемлемым элементом экономики рыночной. Понятие страхового рынка трактуется в литературе экономической в двух аспектах: [14]

1) страховой рынок представляет собой особую сферу экономических денежных отношений, где объектом купли-продажи является особый товар дефицитный — страховая защита (услуги страховые) и формируется спрос и предложение на нее. Связь органическую между страхователем и страховщиком обеспечивает рынок страховой.

2) рынок страховой представляет собой систему сложную интегрированную организаций страховых и перестраховочных (страховщиков), осуществляющих деятельность страховую. Функционирование рынка страхового подчиняется как закону стоимости, так и закону спроса и предложения.

Основой объективной развития рынка страхового является необходимость обеспечения бесперебойности процесса воспроизводственного посредством оказания денежной помощи пострадавшим в случае неблагоприятных непредвиденных обстоятельств.

Можно также рассматривать понятие страхового рынка как сферу специфических экономических отношений, возникающих между страхователями (лицами застрахованными и выгодоприобретателями), которые нуждаются в силу случайного возможного наступления неблагоприятных событий как для материальных, так и нематериальных ценностей (благ) событий в защите страховой интересов имущественных, и страховщиками, которые обеспечивают ее за счет использования ими фондов страховых в этих целях, формируемых из взносов уплачиваемых страхователями денежных (страховых премий).

Страховое дело рассматривается и как: [11]

• форма организации отношений денежных по формированию и распределению фонда страхового для обеспечения защиты страховой общества;

• совокупность организаций страховых (страховщиков), принимающих участие в оказании соответствующих услуг страховых.

Исторически страховой рынок возник в процессе становления хозяйства товарного, став неотъемлемой частью его функционирования. Условием существования того и другого является общественное разделение труда и соответствующее наличие собственников различных - товаропроизводителей обособленных. Самостоятельность субъектов рыночных отношений обусловила возникновение страхового рынка и партнерство равноправное его участников при купле-продажи - услуги страховой. Страховой рынок предполагает развитую систему связей горизонтальных и вертикальных, конкуренцию, совершенствование продуктов страховых и рост эффективности операций страховых. [10]

Условиями обязательными существования рынка страхового являются: [15]

• наличие потребности общественной на услуги страховые - формирование спроса;

• наличие страховщиков, которые способны эту потребность удовлетворить - формирование предложения.

Таким образом, в этой связи выделяют как рынок страховщика, так и рынок страхователя.

При этом рынок страховой функционирующий представляет собой систему сложную и интегрированную, которая включает в себя различные звенья структурные (рис.1.1). Звеном первичным рынка страхового является компания страховая, потому что именно здесь и происходит процесс формирования и использования фонда страхового, отношения экономические проявляются, переплетаются интересы личные и коллективные. [18]

Исторически определенная форма общественная функционирования фонда страхового - страховая компания, представляет собой структуру обособленную, при этом осуществляющую заключение и обслуживание договоров страхования. Помимо этого компании страховой свойственны единство технико-организационное и обособленность.

Рис.1.1 Общая структура страхового рынка [19]

Проявляется обособленность экономическая компании страховой в обособленности полной ее ресурсов, их полном обороте самостоятельном. Функционирует компания страховая в качестве хозяйствующего субъекта самостоятельного в системе экономической и «встроена» в систему определенную отношений производственных. Экономически обособленные компании страховые строят отношения свои со страховщиками другими на основе сострахования и перестрахования.

Основывается экономика рыночная на свободе выбора граждан. Каждый в принципе сам может решить, как ему поступить. Человек может тратить свободно свои доходы и решать самостоятельно, какую их часть на потребление направить, а какую — на накопление. Помимо этого, человек имеет свободу выбора заключения соглашений с другими людьми. Страховой рынок все это учитывает, предлагая набор широкий услуг страховых.

Основной принцип экономики рыночной заключается в том, что игра свободная спроса и предложения стимулирует появление таких услуг страховых, которые необходимы страхователю потенциальному. Выраженная в ставках тарифных свобода ценообразования на те или иные услуги страховые, тем самым условия создает для конкуренции между страховщиками. Рынок страховой выполняет функцию регулирующую при условии существования конкуренции экономической. Сама по себе конкуренция не дает объяснения полного успехов на рынке страховом.

В значительной степени эти успех от страховщика зависят (страховщики - лица юридические, созданные для осуществления страхования в соответствии с законодательством РФ, перестрахования, взаимного страхования и лицензии получившие в установленном настоящим Законом порядке), который сотрудников страхового общества побуждает к поиску постоянному новых клиентов потенциальных, улучшению форм и методов обслуживания страхового. Немаловажно, чтобы страховщик всей его деятельностью внутренней и внешней лично руководил, особенно на этапе создания общества страхового, тем самым закладывая основы страховой культуры.[20]

Помимо этого на рынке страховом также действуют и другие его субъекты: компании перестраховочные, посредники страховщика - агенты страховые и брокеры, объединения различные страховщиков: пулы страховые и союзы и т.д. Для защиты конкуренции на рынке услуг финансовых деятельность участников страхового рынка регулируется антимонопольным законодательством.

Элементом государственного регулирования деятельности страховой является предотвращение соглашения и сговора, других действий компаний страховых по разделу рынка для ограничения конкуренции, исключения или ограничения доступа других участников на рынок. Недопустимым считается использование средств и методов конкуренции недобросовестной: повышение искусственное или понижение тарифов, попытки ввести в заблуждение страхователя в результате информирования необъективного об условиях вида данного страхования или конкурентов своих. [6]

Структура рынка страхового может быть охарактеризована в следующих аспектах: институциональном, территориальном и отраслевом. Структура рынка страхового в институциональном аспекте представлена: государственными, частными, акционерными, корпоративными, взаимными и другими компаниями страховыми.

В аспекте территориальном структура рынка страхового характеризуется: [23]

- местным (региональным) рынком страховым;

- национальным (внутренним) рынком страховым;

- мировым (внешним) рынком страховым.

По признаку отраслевому выделяют рынок: [16]

-

- личного страхования;

- имущественного страхования;

- страхования ответственности, каждый в свою очередь из которых, разделить можно на сегменты обособленные, например, рынок страхования от случаев несчастных, рынок страхования имущества домашнего и т.д.

Каждый из этих рынков в свою очередь состоит из сегментов отдельных. Например, рынок имущественного страхования включает в себя секторы страхования интересов имущественных юридических и физических лиц; рынок личного страхования — рынок страхования долгосрочного жизни и медицинского страхования и т. д.

Развитие отношений рыночных уничтожает преграды территориальные на пути прогресса общественно-экономического, усиливает процессы интеграционные, ведет к включению национальных страховых рынков в мировой. Примером интеграции такой может служить создание общеевропейского страхового рынка стран — членов ЕС. [7]

Рынок страховой как совокупность организаций страховых представляет собой сложную динамическую многофакторную систему - группу взаимодействующих регулярно и взаимозависимых частей отдельных составных, образующих одно целое. Система страховая взаимодействует со средой ее окружающей посредством связей внешних, характеризующие как влияние на систему окружения, так и воздействие на среду системы. Таким образом рынок страховой представляет единство диалектическое двух систем - системы внутренней и окружения внешнего.

К внутренней системе относятся следующие основные переменные управляемые: продукты страховые (условия договоров данного вида страхования), система формирования спроса и организации продаж полисов страховых и, система тарифов гибкая, инфраструктура страховщика собственная. Помимо этого к системе внутренней относятся также управляемые страховщиком ресурсы переменные: финансовые, материальные, трудовые, определяющие положение на рынке данного страховщика. [190

Система сил взаимодействующих, окружающих внутреннюю систему рынка и оказывающих воздействие на нее - это внешнее окружение рынка. К элементам основным внешнего окружения, на которые компания страховая может частично оказывать воздействие управляющее, относятся: спрос рыночный, конкуренция, ноу-хау услуг страховых, инфраструктура страховщика.

К неуправляемым составляющим среды внешней со стороны компании страховой относятся: прогресс научно-технический, государственно-политическое окружение: стабильность политики государственной и социальной, которая направленна на поддержку страхования, экономического состояния: численность и уровень жизни населения, система денежная, валютное положение и т.п., окружение социально-этническое: уровень страховой культуры, традиции национальные, состав этнический и т.д., конъюнктура мирового страхового рынка. [24]

Страховые рынки по масштабам различают следующие: национальный, региональный, международный. Сфера деятельности организаций страховых в отдельной стране – это национальный страховой рынок. Национальный страховой рынок институционально состоит из компаний страховых, специализированных организаций перестраховочных, национальных ассоциаций страховых и страховых брокеров. Деятельность страховая осуществляется на рынке национальном в рамках национального страхового законодательства, контрольные функции за исполнением которого возложен на орган государственного страхового надзора. При этом в Великобритании, США, Японии и Германии сложились наиболее крупные страховые рынки. [12]

Объединенные организации страховые отдельных регионов страны, которые связанны тесными между собой связями интеграционными представляют собой региональный страховой рынок. В США крупнейшим рынком региональным является Североамериканский рынок страховой, в РФ - рынок страховой Центрального федерального округа. В России из семи рынков региональных на долю рынка Центрального федерального округа приходится 0-70% премий собранных страховых и более 72% выплат страховых. Для региональных страховых рынков Южного и Дальневосточного федеральных округов характерен низкий уровень развития - 3,5% и 1,9% соответственно премий собранных. [26]

Возможности развития российского страхового рынка ограничивают в настоящее время следующие факторы: платежеспособность невысокая лиц физических и юридических, которые выступают на стороне спроса; культура недостаточная населения и самих страховщиков; и самое важное – недостаточная с точки зрения капитала емкость рынка, располагают которым компании страховые. Собственными силами страховщики отечественные могут страховать риски, стоимость которых не превышает 5–6 млн. долл., что соответствует потенциалу финансовому средней западной фирмы страховой. У российских страховщиков недостаточно собственных средств и резервов страховых для предоставления по крупным рискам гарантий. Даже если они берут такие риски, то вынуждены за рубежом их перестраховывать.

Практика подобного рода традиционна для страхования, так как бизнес страховой имеет и характер интернациональный. Так же в интересах государства оставлять как можно большую часть премии страховой в пределах экономики отечественной, инвестируя ее на своих рынках, поэтому Россия ограничила доступ страховщиков иностранных на свой рынок страховой. [14]

Законодательство существующее требует от страховщика иностранного для осуществления операций страховых в России учреждения общества акционерного с долей не более 49% участника иностранного. Требования при этом к размеру капитала уставного иностранных организаций страховых гораздо выше, чем к показателю аналогичному у страховщиков российских.

Запрещена и деятельность посредническая от имени и в пользу иностранной компании страховой. Иностранным организациям страховым не разрешены операции по обязательному и накопительному личному страхованию. Существуют помимо этого и иные ограничения, связанные с работой иностранцев на страховом рынке отечественном. Со стороны государства эти меры протекционистские направлены на защиту достаточно слабого в период его становления страхового капитала российского. Существует необходимость в то же время настоятельная придать импульс развитию страхового бизнеса отечественного, меры протекционистские поэтому могут создать «тепличные» условия неоправданно для страховщиков российских. В соответствии с соглашениями международными Россия вступила во Всемирную торговую организацию. В свою очередь это означает, что условия на рынке страховом должны соответствовать стандартам мировым, в том числе и в области конкуренции и продвижения свободного продуктов страховых на рынках сбыта интернационализированных. Увеличить емкость финансовую российского рынка страхового поможет приток капитала иностранного и заставит страховщиков российских работать на уровне стандартов мировых. [7]

1.2 Характеристика основных участников страхового рынка

Рынок страховой – это широкое пространство экономическое, в котором действуют конкретные участники страховых отношений: [8]

• Продавцы страховых услуг;

• Покупатели страховых услуг;

• Страховые посредники

• Общественные объединения

Продавцы страховых услуг – это компании прямого страхования (страховое общество, страховая компания), т.е. организации специализированные, проводящие операции страховые. Именно они осуществляют формирование страховых резервных фондов, предназначенных для возмещения страхователям ущерба. [13]

Деятельность компаний страховых относится к сфере услуг и заключается в предоставлении страхового покрытия, которое предполагает право страхователя на получение возмещения денежного при наступлении оговоренных заранее последствий страховых случаев, а также обязательство страховщика выплатить соответствующее страховое возмещение.

Законодательно страховая деятельность определяется как деятельность страховщика, связанная с заключением и исполнением договоров страхования и перестрахования. При этом страховщикам не запрещается предоставлять услуги дополнительные (оценку рисков страховых, определение размеров ущерба и возмещения страхового, оказание консультативных и исследовательских услуг страховщикам и страхователям), которые непосредственно связаны с проведением операций страховых.

Страховые компании классифицируют следующим образом: [15]

- по принадлежности: частные, акционерные, взаимные, государственные;

- по характеру операций выполняемых: универсальные и перестраховочные, специализированные (личное или имущественное);

- по зоне обслуживания: местные, региональные, национальные и международные;

- по величине капитала уставного и объему поступления платежей страховых, а также другим показателям технико-экономическим, определяющим место их на рынке страховом: крупные, средние и мелкие.

Акционерное страховое общество – это форма организации фонда страхового на основе централизации средств денежных посредством продажи акций. У акционерного общества страхового высшим органом является собрание акционеров общее. [11]

Общество взаимного страхования – форма организации фонда страхового на основе централизации средств посредством участия паевого его членов. Участник данного общества выступает одновременно в качестве страховщика и страхователя, а высшим органом является общее собрание его членов. [12]

Государственная компания страховая – форма организации правовая фонда страхового, основанная государством. Организация страховых компаний государственных осуществляется путем учреждения их со стороны государства или национализации страховых акционерных компаний и обращения имущества их в собственность государственную. Страховые компании принадлежащие одному владельцу или его семье являются частными. Формой уникальной объединения страховщиков частных служит корпорация английская «Ллойд». В практике «Ллойда» страховщик каждый именуемый андеррайтером, принимает на «свой риск» страхование исходя из собственных возможностей финансовых. Как организация «Ллойд» не несет ответственности по претензиям юридической, которые предъявлены могут быть к страховщикам индивидуальным в результате их деятельности страховой. [5]

Перестраховочные компании – организации специализированные, имеющие по сравнению со страховыми организациями более высокую устойчивость, больший объем собственного уставного капитала, большие ресурсы, инвестированные в различные отрасли хозяйства.

Покупателями услуг страховых являются свою очередь страхователи.

В современных условиях рынок пользователей страховых услуг можно условно подразделить на два сегмента: рынок физических лиц и юридических лиц. Рынки физических лиц и юридических лиц различны (по установкам психологическим, видам страхования), хотя имеют и общий момент – любой клиент компании страховой хочет обезопасить себя при минимальных затратах.

К объединениям общественным относятся ассоциации страховщиков, союзы страховщиков, институт сюрвейеров, рейтинговые, консультационные агентства и др. Функционирование рынка страхового предполагает наличие оценщиков рисков и убытков профессиональных, в качестве которых выступают сюрвейеры и аджастеры. Сюрвейеры — агенты или инспектора организации страховой, которые осуществляют осмотр принимаемого на страхование имущества. Так же в качестве сюрвейера выступают фирмы специализированные по охране труда и безопасности противопожарной, и т.д., взаимодействие со страховщиком которых формируется на основе договора. Страховая компания по результатам заключения сюрвейера принимает решение о заключении страхового договора. Аджастерами являются уполномоченные лица страховщика физические или юридические, которые занимаются установлением характера, причин и размера убытков. Аджастер составляет страховой акт (аварийный сертификат) по результатам своей проведенной работы.[6]

Для защиты интересов своих, разработки актов законодательных, подготовки правил стандартных страхования, сбора и публикации статистики страховой и других целей совместных страховые организации создают объединения (ассоциации) страховщиков. Таким образом на данный момент в России функционирует Всероссийский союз страховщиков (ВСС). Целью ВВС является представительство интересов страховщиков и страхователей во властных структурах, формирование и предложение законов на обсуждение, которые связанны с реализацией бизнеса страхового в стране. Подразделения ВСС создают по массовым видам страхования типовые продукты страховые. Объединения страховщиков создаются на региональном и на национальном уровне. Помимо этого, объединяются и организации специализированные страховые, при этом объединения страховщиков такие заниматься не могут деятельностью страховой.

Между тем в страховой пул объединяются компании страховые для проведения некоторых операций страховых. Подобное объединение страховщиков позволяет увеличивать возможности финансовые для принятия рисков крупных на страхование.

Заключение со страховым пулом договора страхования для страхователя означает, что все участники пула находятся на стороне страховщика. Несмотря на это при наступлении случая страхового страхователь вынужден претензии урегулировать в отдельности с каждым из страховщиков. Таким образом, данная форма организации отношений страховых называется сострахованием. [15]

Интересы свои защищают и страхователи, создавая объединения страхователей. Объединения подобные выражают интересы страхователей пострадавших от недобросовестных организаций страховых, потерпевшим оказывают помощь юридическую, участвуют в развитии и совершенствовании законодательства страхового и др.

Страхование отечественное предполагает и другую трактовку участников отношений страховых (субъектов страхования) – это страхователи и страховщики, лица застрахованные и выгодоприобретатели. В обязательном страховании их права и обязанности регламентируются законодательством действующим, в страховании добровольном - договором, который заключается на основании правил действующих.

Страховое законодательство признает страховщиками организацию (лицо юридическое), проводящую страхование и принимающее обязательство на себя ущерб возместить либо сумму страховую выплатить, а же ведающую вопросами создания и расходования фонда страхового. Физическое лицо не может быть страховщиком. [11]

В РФ страховщиками выступают товарищества хозяйственные и общества, общества взаимного страхования, государственные муниципальные унитарные предприятия, а также некоммерческие страховые организации. Для проведения операций страховых каждое из них должно получить в страховых надзорных органах лицензию и иметь капитал уставной, величину которого минимальную устанавливает законодательство страховое.

Страхователем является лицо физическое или юридическое, уплачивающее взносы денежные (страховые) и право имеющее получить по закону или договору получить сумму денежную при наступлении случая страхового. [10]

Обладая определенным интересом страховым страхователь через интерес реализует отношения конкретные, в которые вступает со страховщиком. Выступающий же на международном рынке страховом, страхователь может называться полисодержателем.

Застрахованное лицо – это лицо физическое, объектом защиты страховой которого выступают жизнь, здоровье и трудоспособность. Физическое лицо является застрахованным, если в его пользу заключается договор страхования. Застрахованный на практике одновременно может быть и страхователем, если он самостоятельно уплачивает взносы страховые. [3]

В качестве застрахованного и страхователя могут выступать разные лица в отдельных видах личного страхования. В качестве примера студенты вузов и колледжей являются лицами застрахованными по обязательному медицинскому страхованию, однако не считаются страхователями, так как учебное заведение оплачивает за них взносы. [7]

Таким образом, в страховании за счет предприятий и организаций от несчастных случаев страхователем является предприятие соответствующее или организация, застрахованными - ее работники. В страховании детей и страховании к бракосочетанию застрахованными являются дети, а страхователями - родители и другие родственники, которые заключили договор в пользу ребенка. В страховании имущественном как правило, страхователем выступает собственник имущества (граждане, организации,), а также арендатор или организация, которая приняла на хранение имущество, и др.

Лица, в пользу которых выплачиваются суммы страховые или возмещения страховые после смерти завещателя, если он, в свою очередь, был страхователем, являются выгодоприобретателями. Выгодоприобретателя назначает страхователь (или застрахованный) на случай его гибели в результате случая страхового и этот факт фиксируется в договоре страхования обязательно. [10]

Кроме основных участников отношения страхового (или правоотношения), на рынке, где продукты страховые продаются и покупаются, имеется множество субъектов других, которые относятся к участникам рынка страхового. Страховые посредники являются основными из них.

К страховым посредникам относятся: [13]

- страховой агент – это представитель одной компании, работающий от ее имени и по ее поручению;

- страховой брокер – это посредник независимый (лицо физическое или юридическое) выступающий между страхователем и страховщиком, от своего имени;

- альтернативная сеть распространения страховых полисов – это совокупность юридических лиц, выступающих в качестве страховых агентов (бюро брачных знакомств, агентства туристические, юридические консультации, конторы нотариальные).

Особенность рынка страхового российского заключается в зависимости высокой бизнеса компаний страховых от посредников страховых – брокеров и агентов, при этом классификация посредников страховых подразделяется по таким признакам как параметры основных видов деятельности и взаимоотношения «страховщик - страхователь». Функцией их основной является доведение наиболее значимой информации до страхователей об условиях страхования и продаже полисов страховых (продуктов страховых).

Между брокером и агентом страховым имеются различия существенные. Страховой агент – это лицо физическое или юридическое, которое занимается продажей полисов страховых (заключение страховых договоров) от имени и по поручению компании страховой, премию страховую (взносы) инкассирует, документацию оформляют и в случаях отдельных выплачивает возмещение страховое (в пределах лимитов установленных). Между агентами страховыми – лицами физическими и компанией страховой взаимоотношения строятся на основе контракта, где права сторон и обязанности оговариваются. Агентами страховыми - лицами юридическими выступают агентство брачных знакомств обычно, агентства туристические, юридические консультации и конторы нотариальные, которые предлагают оформить различные страховые договоры по основному профилю своей деятельности наряду с услугами. [19]

Страховой брокер – лицо физическое или юридическое, которое выступает в роли страхового консультанта при заключении данного вида договора различной компании страховой, в зависимости от устойчивости финансовой ее операций, привлекательности для страхователя договорных условий и других факторов. Брокерская деятельность подлежит лицензированию обычно в органе государственного страхового надзора. Страховые брокеры в России действуют как предприниматели, осуществляя деятельность посредническую на основании поручений от имени своего либо страховщика, либо страхователя. [18] Отличие главное брокеров от агентов страховых заключается в том, что выступают они в качестве посредников независимых компании страховой либо представителей страхователя. Если за счет профессиональных брокерских усилий будет заключен договор страховой со страховщиком, то труд брокера оплачивает последний на комиссионных началах и премии ему выплачивает дополнительные за улучшение условий сделки. При этом брокер страховой быть сотрудником компании какой- либо страховой не имеет права, и проводить страховые операции самостоятельно не может.

Брокеры кроме услуг чисто посреднических, могут работу рекламную по страхованию осуществлять, услуги оказывать по урегулированию убытков, выполнять экспертную работу при оценке ущербов. [21]

Разделение посредников в проведенной (рис. 1.2) классификации носит характер условный, по законодательству российскому, организация любая при соблюдении требований определенных может лицензию получить на деятельность брокерскую. В деятельности страховой доля продаж прямых невелика, стабильность рынка таким образом страхового зависит от стабильности положения посредников страховых. [24]

Что касается международного страхования, то помимо лиц названных юридических и физических, связанных непосредственно между собой страховыми условиями, также посредники такие как брокеры и маклеры участвуют в заключении договоров, что характерным является для проводимого зарубежными компаниями страхования.

Рис. 1.2 Классификация страховых посредников на страховом рынке [11]

Страхователем или в практике страхования международного полисодержателем является гражданин или субъект хозяйствующий, который уплачивает взносы страховые и вступает со страховщиком в конкретные отношения страховые. Страхователем признается лицо, заключившее страховые договоры со страховщиком или в силу закона страхователем являющееся. [10] Страхователь помимо этого уплачивает взносы страховые и имеет по закону право (страхование обязательное) либо на договорной основе (страхование добровольное) при наступлении случая страхового получить возмещение (сумму страховую), а также его обеспечить получение третьим лицом (в страховании личном и страховании ответственности). Страхователем в имущественном страховании могут быть владелец имущества; лицо, получившее в аренду имущество или пользование; организация, которая принимает на хранение ценности материальные, в залог (ломбард) и т. д. Страхователями в страховании личном являются граждане, себя застраховавшие, других лиц (детей, например), и заключающие страховые договоры для своих работников организации. В страховании ответственности страхователем выступает любое лицо физическое или юридическое, передающее на законной основе или договорной страховщику обязанности свои по возмещению ущерба (вреда) лицам третьим, которые возникают вследствие деятельности какой-либо страхователя (либо бездеятельности его).

Таким образом, страхователь (Insured, Assured) - это участвующая в договоре страхования сторона, страхующая интерес свой имущественный или интерес стороны третьей. На страхователе по страховому договору лежит обязанность уплаты премии страховой страховщику за принятие им ответственности на себя страхователю возместить при наступлении случая страхового убыток. Помимо этого заключать страховые договора страхователь может как в пользу свою, так и в пользу лица другого. [19]

Кроме того участники такие на рынке услуг страховых действуют как оценщики риска страхового (сюрвейеры и андеррайтеры), разработчики тарифов страховых (актуарии), различные страховые сервисные организации, осуществляющие услуги в рекламной сфере, повышения квалификации, консультирования, автоматизации и безопасности.

Можно считать участниками рынка страхового и издательства специализированные страховые, кафедры страхования в вузах осуществляющие кадровую подготовку для страхового дела и школы бизнеса страхового. Функции важнейшие по организации самого рынка страхового органы выполняют государственного страхового регулирования – учреждения власти законодательной и исполнительной (комитеты Федерального Собрания и органов власти законодательных субъектов РФ, Минфин РФ и инспекции его, государственные налоговые и статистические органы ) и власти судебной (суды гражданские и арбитражные ). Действовать могут помимо них органы общественного регулирования страхования – организации общественные страховщиков и суды третейские. [19]

2 Анализ организации страхового дела в Российской Федерации

2.1.Анализ страхового рынка в Российской Федерации на период 2014-2016 гг.

В соответствии с законом РФ «Об организации страхового дела в Российской Федерации» от 27.11.1992 г. с изменениями, внесенными Федеральным законом от 21.06.2004 г. № 57-ФЗ под страховой деятельностью (страховым делом) понимается сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием [27].

Значение страхового рынка в экономике страны [21]:

– защита страхователя от случайных опасностей;

– развивается общественное производство, благодаря размещению ресурсов страховщиков в различные виды финансовых институтов (банки, фондовый рынок, ЖКх и т.д.).

Для анализа текущего состояния страхового рынка в России необходимо выделить такие показатели, как:

– доля страховых взносов в ВВП страны;

– страховые премии на душу населения;

– размер страховых премий и их динамика; – структурные элементы страхового рынка, изменение структуры за анализируемый период.

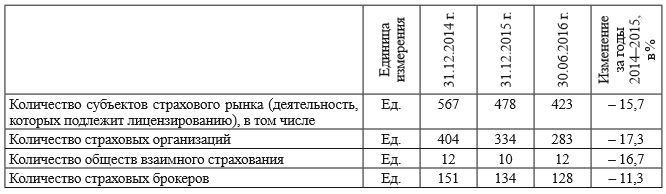

По данным центрального банка РФ количество субъектов страхового рынка на 2015 год в сравнении с 2014 годом сократилось на 89 ед. (– 15,7 %) в основном за счет страховых организаций (– 17,3) и страховых брокеров (– 11,3). Сокращение страховщиков связано с нарушениями нормативных требований. Требования Банка России в дальнейшем будут устремлены на совершенствование учета страховой деятельности, повышение ее прозрачности, предсказуемости и устойчивости [24]. Таблица показывает, что количество страховщиков на первое полугодие 2016 года пока что сокращается (табл. 2.1).

Таблица 2.1 Количество субъектов страхового рынка [26]

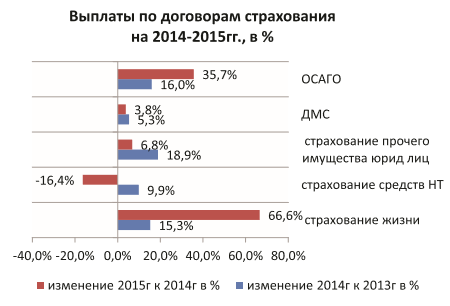

На 2015 г. количество заключенных договоров снизилось. За долгие годы общая величина страховых премий увеличилась на 3,3 % (1 023, 8 млрд руб.). Выплаты по договорам выросли на 7,1 % до 509, 21 млрд руб. хорошую динамику показывает страхование жизни и ДМС (рис. 2.1, 2.2).

Рис. 2.1. Страховые премии на 2014–2015 гг., в % [25]

Страхование жизни в сравнении с 2014 годом увеличилось на 19,1 %, совокупный объем премий составляет 129,7 млрд руб. ДМС по количеству договоров 2015 г. в сравнении с предыдущим годом находится в минусе на – 9,4 %. Несмотря на это страховые премии ДМС в 2015 г. увеличились на 3,6 %. Причиной снижения ДМС является инфляция стоимости медицинских услуг, которую страховщики перекладывают на потребителей данной услуги (страхователей).

Рис. 2.2. Выплаты по договорам страхования на 2014–2015 гг., в % [25]

Автострахование является основным источником роста страхового рынка. На протяжении нескольких лет до 2015 г. крупнейшим страхователем в данной области являлся КАСКО. Для примера в 2014 г. доля КАСКО на рынке составляла 22,1 %. Лидирующее положение в 2015 г. занимает ОСАГО. Суммарный объем собранных премий вырос в сравнении с 2014 г. на 44,2 % (218,7 млрд рублей). Количество заключенных договоров по ОСАГО снизилось на 7,8 % в сравнении с 2014 г.

Сократился рынок перестрахования, таким образом, доля перестраховщиков в страховых резервах составляет на конец 2015 г. – 19 % (до 130,4 млрд руб.). Объем входящего перестрахования сократился на 27 % к уровню 2014 г. Причиной снижения является введение антироссийских санкций, что привело к падению курса рубля, низкому страновому рейтингу и недокапитализации большого числа компаний.

Вступление России во Всемирную торговую организацию подразумевает отношения российского страхового рынка с мировым, но в связи с состоянием экономики в стране, все же следует не спешить с увеличением количества страховщиков с иностранным капиталом.

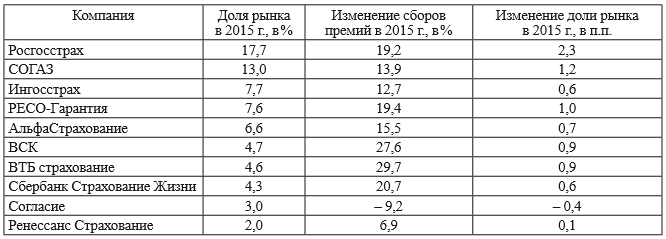

Табл. 2.2 показывает топ-10 российских компаний по объему сборов на 2015 г., которые продемонстрировали увеличение объема премий на 2015 г. Благодаря этому доля данного сегмента достигла 71 %. Попрежнему лидером по сбору премий остается Росгосстрах. Следует отметить, что в 2015 году лицензий лишились 77 страховых компаний, а за первый квартал 2016 года их число сократилось еще на 12,5 %, что сказалось на общерыночной динамике. В первом квартале 2016 г. лидирует страховая компания СОГАЗ (93 млрд руб. собранных премий), таким образом, сместив компанию Росгосстрах на второе место (64 млрд руб. собранной премии), третье место занимает Ингосстрах (45 млрд руб.) и четвертую позицию занимает РЕСО-Гарантия (41 млрд руб.) [25]

Таблица 2.2 Топ-10 российских компаний по объему сборов на 2015 г.

В 2016 году спрос на инвестиционные проекты снизился по причине снижения реальных доходов населения. Для страхования жизни в 2016 г. введены ограничения, связанные с максимальным размером комиссии в банковском страховании, что приводит к определенным проблемам. И все же основными сегментами рынка на первое полугодие 2016 г., в которых наблюдается рост премий, остаются страхование жизни за период (с 30.06.2015 г. по 30.06.2016 г. + 66,5) и автострахование ОСАГО (за период с 30.06.2015 г. по 30.06.2016 г. + 20,9 %). Ситуация с перестрахованием в данный период по-прежнему ухудшается. Объем входящего перестрахования по отношению к соответствующему значению прошлого года сократился на 28 % [26].

Собственные финансовые ресурсы страховщиков страдают в основном из-за сравнительно невысоких нормативов, которые предъявляются на этапе развития к страховым организациям в отношении размера их уставного капитала и норматива отчислений в страховые резервы. Нормативы можно увеличить тогда, когда они соответствуют уровню состояния экономики страны, доходов населения и т.д.

2.2.Перспективы развития российского страхового рынка

Согласно плану развития финансового рынка РФ на период 2016–2018 гг. Банк России акцентирует внимание на развитие долгосрочного накопительного страхования жизни. Реализацией этой задачи является повышение привлекательности страхования жизни как инвестиционного института для граждан и организаций. В 2016 году принят Федеральный закон «О внесении изменений в закон РФ «Об организации страхового дела в Российской Федерации» № 363-ФЗ о национальной перестраховочной компании. Компания будет принимать в перестрахование широкий круг рисков, в том числе связанных со страхованием жилья и выполнением государственного заказа. В первую очередь будут обеспечены страховой защитой те предприятия, которые попадают под действие международных санкций. цель направления национальной перестраховочной компании – это уменьшение зависимости российского страхового рынка от иностранных перестраховщиков. Таким образом, можно будет увеличить емкость российского перестраховочного рынка [23].

Также основными задачами развития рынка страховых услуг являются:

– обеспечение полноценной защиты прав потребителей страховых услуг;

– совершенствование и внедрение современных страховых технологий;

– совершенствование системы внутреннего контроля страховщиков;

– подготовка высококвалифицированных кадров для рынка страховых услуг;

– повышения уровня страховой грамотности населения;

– повышение уровня страховой и перестраховочной защиты;

– усиление роли российского страхового рынка на международном уровне.

Эффективное развитие страхового рынка РФ зависит от инвестиционной привлекательности данного рынка, инновационной активности страховщиков, повышения конкурентоспособности страхового рынка, качества услуг и т.д.

В 2017 году, по мнению агентства RAEX, ситуация на рынке не улучшится. Переломным годом будет 2017, на восстановление темпов роста уйдет еще 3 года. Повлияют на снижение финансовых результатов в страховой отрасли кредитные риски, связанные с лишенными лицензий банками и недобросовестными контрагентами [28].

По проведенному обзору рынка страхования в России компанией КПМГ [29]:

1. Приоритетными мерами, направленными на увеличение объема портфеля в ближайшей перспективе, будут являться:

– повышение уровня удержания клиентов;

– разработка новых продуктов;

– повышение уровня проникновения продуктов на одного клиента;

– оптимизация программы перекрестных продаж;

– оптимизация условий франшизы;

– участие в сделках слияния и поглощения.

2. Приоритетными мерами, направленными на снижение уровня убыточности и сокращение расходов в ближайшей перспективе, будут:

– более детальный андеррайтинг;

– сокращение прочих операционных расходов;

– изменение структуры портфеля в сторону менее убыточных продуктов/регионов присутствия;

– сокращение аквизиционных расходов;

– сокращение расходов на персонал.

Самыми востребованными методами увеличения объема продаж были и остаются повышение уровня удержания клиентов и разработка новых продуктов страхования. Эффективной мерой по мнению респондентов является повышение уровня проникновения страховых продуктов на одного клиента.

ЗАКЛЮЧЕНИЕ

Страхование и страховой рынок являются неотъемлемым элементом рыночной экономики. Понятие страхового рынка трактуется в экономической литературе в аспектах двух. Во-первых, рынок страховой собой представляет сферу особую отношений денежных экономических, где купли-продажи объектом товар является особый дефицитный товар — защита страховая (услуги страховые) и где спрос и предложение формируется на нее. Связь органическую между страховщиком и страхователем обеспечивает рынок. Во-вторых, рынок страховой собой представляет систему сложную интегрированную организаций страховых и перестраховочных (страховщиков), деятельность страховую осуществляющих.

Страхование отечественное в этой связи трактовку предполагает следующую участников отношений страховых (субъектов страхования) – это страховщики, страхователи, выгодоприобретатели и лица застрахованные. В страховании обязательном их права и обязанности законодательством действующим регламентируются, в страховании добровольном - договором, на основании правил действующих заключаемым. Помимо участником основных отношения страхового (либо правоотношения), на рынке, где продукты страховые продаются и покупаются, множество имеется субъектов других, которые к участникам относятся рынка страхового. Страховые посредники являются основными из них, к которым относятся агенты и брокеры страховые.

Также на рынке услуг страховых и такие участники действуют, как оценщики риска страхового (сюрвейеры и андеррайтеры), разработчики тарифов страховых (актуарии), организации сервиса страхового различные, осуществляют которые в сфере рекламы услуги, консультирования, квалификации повышения, безопасности и автоматизации. Участниками рынка страхового считать можно и издательства страховые специализированные. Для страхового дела подготовку кадров осуществляют в вузах кафедры страхования, школы бизнеса страхового.

Предпосылками для последующего развития рынка страхового в России являются не только оживление экономики и наметившаяся стабилизация финансов, но и установление источников подобного развития. Укрепление негосударственного экономического сектора, это во-первых: частный собственник в силу экономической отчужденности от государства, просто вынужден пойти на страхование своего дела. Во-вторых, спросовым источником на услуги страхования являются объемный рост частной собственности юридических и физических лиц. Важнейшее значение при этом имеет развитие недвижимости и рынка ипотечного кредитования строительства жилых помещений. Ну и в-третьих, важным источником развития спроса в рынке страхования является всеобщее сокращение гарантий, которые предоставляются системой государственного социального обеспечения и страхования. Четвертой же предпосылкой является снятие завесы между мировыми странами и Россией, которые серьезно увеличило выезды граждан за рубеж.

Подводя итог всего вышесказанного можно однозначно утверждать, что страховой рынок России обладает горизонтом большим потенциала неохваченного. И потенциал данный, после прихода в Россию бизнеса страхового иностранного, получит импульс довольно мощный к развитию, что прогнозы сделать приблизительные об объемах роста рынка страхового отечественного возможным не представляется, так как мощь высокоразвитых компаний транснациональных, профессионализм, оперативность и скорость бизнеса ведения менеджментом страховым зарубежным, на этот раз, за период короткий сравнительно, вытолкнет бизнес страховой российский на уровень мировой и поставит его с крупными рынками страховыми мира в один ряд. Но можно ли его будет, после изменений столь коренных, «отечественный» рынок страховой называть неизвестно, так как «страховая экспансия» крупномасштабная капитала иностранного на рынке страховом России привести может к потере полной над ним контроля бизнесом страховым российским. Однако при любом развития сценарии, изменения данные несут лишь виток новый прогресса созидательного для экономики рыночной и, безусловно, в «конкурентной потасовке» разразившейся корпораций страховых, в конечном счете, выгоду сам страхователь получает, как потребитель главный защиты страховой.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Описание нормативно-правовых актов органов законодательной и исполнительной власти

1. Конституция Российской Федерации.

2. О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года: Федеральный закон от 27 октября 2008 г. № 175-ФЗ (с изм. на 3 декабря 2011 г.) // Собрание законодательства РФ. - 2008. - № 44. - Ст. 4981.

3. О дополнительных мерах по поддержке финансовой системы Российской Федерации: Федеральный закон от 13 октября 2008 г. № 173-ФЗ (с изм. на 27 июля 2010 г.) // Собрание законодательства РФ. - 2008. - № 42. - Ст. 4698.

4. О валютном регулировании и валютном контроле: Федеральный закон от 10 декабря 2003 г. № 173-ФЗ (с изм. на 6 декабря 2011 г.) // Собрание законодательства РФ. - 2003. - № 50. - Ст. 4859.

5. О рынке ценных бумаг: Федеральный закон от 22 апреля 1996 г. № 39-ФЗ (с изм. на 7 декабря 2011 г.) // Собрание законодательства РФ. - 1996. - № 17. - Ст. 1918.

6. О банках и банковской деятельности: Федеральный закон от 2 декабря 1990 г. № 395-I (с изм. на 6 декабря 2011 г.) // Ведомости съезда народных депутатов РСФСР. - 1990. - № 27. - Ст. 357.

7. Об организации страхового дела в Российской Федерации: Закон РФ от 27 ноября 1992 г. № 4015-I (с изм. на 30 ноября 2011 г.) // Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации. - 1993. - № 2. - Ст. 56.

8. О некоторых вопросах государственного регулирования в сфере финансового рынка Российской Федерации: Постановление Правительства РФ от 29 августа 2011 г. № 717 (с изм. на 5 мая 2012 г.) // Собрание законодательства РФ. - 2011. - № 36. - Ст. 5148.

9. Стратегия развития финансового рынка Российской Федерации на период до 2020 года: Распоряжение Правительства РФ от 29 декабря 2008 г. № 2043-р // Собрание законодательства РФ. - 2009. - № 3. - Ст. 423.

Описание книг одного-трех авторов

10. Белых, Л.П. Основы финансового рынка / Л.П. Белых. - М.: ЮНИТИ, 2012. - 340 с.

11. Борисов А.Б. Большой экономический словарь. — М.: Книжный мир, 2007. — 896 с.

12. Бланк, И.А. Основы финансового менеджмента / И.А. Бланк. - М.: Феникс, 2010. - 670 с.

13. Гвардин, С. Развитие и регулирование финансового рынка / С. Гвардин // Финансовая газета. - 2012. - № 11. - С. 3-5.

14. Глущенко В.В., Чехунов В.Н. Финансы, инвестиции. – М.: Про, 2009. – 201 с.

15. Каурова, Н. Н. Регулирование финансовых рынков / Н. Н. Каурова // Управление в кредитной организации. - 2014. - № 6. - С. 25-32.

16. Самиев, П. Кризис - один на всех, и у каждого - свой. Обзор сегментов финансового рынка России / П. Самиев // БДМ. Банки и деловой мир. - 2014 - № 5. - С. 19-25.

17. Смирнов, И.Е. Модернизация российского фондового рынка / И.Е. Смирнов // Управление в кредитной организации. - 2011. - № 1. - С. 22-27.

Описание учебников и учебных пособий

11. Берзон Н. И. Акции // В кн.: Рынок ценных бумаг: учебник для бакалавров / Под общ. ред.: Н. И. Берзон. М.: Юрайт, 2012. № 4. С. 66-114.

17. Иванов В. М.. Финансовый рынок: Конспект лекций. — 2-е изд., стереотип. — К.: МАУП,. —112 с.: ил. — Библиогр.: с. 105., 2001

20. Никульшин, Д.А. Влияние рискованных финансовых операций на стабильность финансового рынка / Д.А. Никульшин // Финансы. - 2011. - № 11. - С. 16-19.

18. Столбов, М. И. Финансовый рынок и экономический рост: контуры проблемы / М. И. Столбова. - М.: Научная книга, 2012. - 288 с.

19. Столбов, М. И. Финансовый сектор: теория и российская действительность / М. И. Столбов, В. Ю. Преснякова. - М.: Научная книга, 2011. - 147 с.

20. Финансовые рынки и финансово-кредитные институты: Учебное пособие. Стандарт третьего поколения / Под ред. Г. Белоглазовой, Л. Кроливецкой. – СПб: Питер, 2013. – 384 с.: ил.

Описание статьи из периодического издания

21. Будущее российского страхования: оценки, проблемы, точки роста. Сборник трудов XVII международной научно-практической конференции. Южный федеральный университет. – Ростов-на-Дону: издательство Южного федерального университета, 2016. – 812 с.

22.Земцов, А. Финансовый рынок и стратегия развития России / А. Земцов // Финансовая газета. - 2012. - № 3. - С. 3-6.

23. Каурова, Н. Н. Финансовые рынки: новости и тенденции / Н. Н. Каурова // Консультант. - 2011. - № 23. - С. 39-44.

24. Хазин, М. Финансовые рынки: новости и тенденции / М. Хазин, О. Григорьев // Консультант. - 2014. - № 4. - С. 16-20.

Описание источника статистических данных

25. Обзор рынка страхования России. КПМГ в России и СНГ. 2016 год [электронный ресурс] // Режим доступа: https://assets.kpmg.com/content/dam/kpmg/pdf/2016/07/ru-ruinsurance-survey-2016.pdf (дата обращения: 03.12.2016).

26.Статистические показатели и информация об отдельных субъектах страхового дела. Официальный сайт центрального банка РФ [электронный ресурс] // Режим доступа: http://www.cbr.ru/ (дата обращения: 03.12.2016).

27.Стратегия развития страховой деятельности в РФ: первые итоги, проблемы, перспективы: материалы XVI Международной научно-практической конференции (2–5 июня 2015 г., Ярославль) / ЯрГУ, РОСГОССТРАх. – Ярославль, 2015. – 580 с.: ил.

28.Страховой рынок: итоги 2015, прогнозы, основные тенденции. Юргенс Игорь Юрьевич [электронный ресурс] // Режим доступа: http://http://www.insur-info.ru/analysis/1083/ (дата обращения: 03.12.2016).

29.Итоговый доклад о результатах экспертной работы по актуальным проблемам социально-экономической стратегии России на период до 2020 г. [Электронный ресурс] // Коммерсантъ. - 2012. - Режим доступа: http: //www.kommersant.ru

- Государство – первая политическая организация

- Ценные бумаги

- Барьеры на пути эффективных коммуникаций (Основные понятия теории коммуникации)

- Использование интервью как метода сбора первичной маркетинговой информации (Интервью как метод сбора информации)

- Роль кадровой службы в формировании и реализации кадровой стратегии

- Сетевые операционные системы (Назначение и функции сетевой операционной системы)

- Образ «Я» в сознании подростка

- Кредит и его функции»

- Анализ рынка ипотечного кредитования и его роль в экономике России

- Гендерные различия проявлений профессионального стресса

- Невербальные проявления эмоциональных состояний человека

- Налоговый учет по налогу на добавленную стоимость (Понятие и цели налога)