Организация биржевой торговли

Содержание:

ВВЕДЕНИЕ

Впервые фондовая биржа возникла в эпоху первоначального накопления капитала (XVII в.) в городе Амстердаме. Это было связано с развитием капиталистических отношений в Голландии. По мере превращения Англии в мировую капиталистическую державу фондовая биржа приобретает широкое распространение в этой стране. Изначально становление биржи было связано с ростом государственного долга, так как вкладываемые капиталы в облигации могли быть в любое время превращены в деньги.

С появлением первых акционерных обществ объектом биржевого оборота становились акции.

В период становления капитализма фондовая биржа была важным фактором в первоначальном накоплении капитала. Ее значение возросло во второй половине XIX в., с массовым созданием акционерных обществ и ростом выпуска ценных бумаг. Интенсивное накопление денежных капиталов и увеличение числа рантье существенно повысило спрос на ценные бумаги, что в свою очередь вызвало рост биржевых оборотов, а главное место на фондовой бирже заняли акции и облигации частных компаний и предприятий.

Стали осуществляться долгосрочные вложения денежных капиталов в акции и облигации, в ценные бумаги государства.

Фондовая биржа в капиталистических странах организуется в виде частных акционерных обществ или публично-правовых институтов. Но в любом случае ее деятельность базируется на уставе, который регламентирует управление и функции ее органов, правила приема в ее члены и их состав.

Возглавляет фондовую биржу биржевой комитет или совет управляющих. Членами биржи являются в основном брокеры (индивидуальные лица) либо брокерские компании, выполняющие посреднические функции от имени своих клиентов. Брокеры и маклеры за свое посредничество получают комиссионные, которые называют брокерскими, либо куртаж.

Биржа представляет собой рынок, на котором продают свои ценные бумаги, главным образом акции, с одной стороны корпорации и кредитно- финансовые учреждения, нуждающиеся в дополнительных денежных средствах, а с другой стороны индивидуальные лица, различные организации, стремящиеся выгодно вложить личные денежные сбережения. Корпорации, продавая акции на бирже, продают вкладчикам долю своей собственности.

При этом особенность биржи как рынка ценных бумаг состоит в том, что через нее осуществляется в основном продажа и покупка акций старых выпусков, то есть происходит переход уже существующих акций от одного владельца к другому. Подобного рода операции не приводят как правило к образованию нового капитала, но они создают так называемые ликвидные средства, позволяющие увеличить количество наличных денег. Без наличия ликвидности вкладчики не стали бы покупать новые выпуски акций. Операции по продаже акций осуществляются на бирже, при этом различают центральные и региональные биржи.

Благодаря всему этому, число акционеров постоянно увеличивается. Биржа принимает огромное количество вкладчиков и косвенным путем, главным образом через пенсионные фонды предприятий, которые частично вкладываются в ценные бумаги через биржу.

Цель курсовой работы – изучить деятельность фондовой биржи.

Исходя из поставленной цели, можно выделить ряд следующих задач:

- Изучить сущность, задачи и функции фондовой биржи

- Изучить членов фондовой биржи

- Изучить органы управления фондовой биржей

Предмет исследования – фондовая биржа

Объект исследования – экономическая деятельность фондовой биржи

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ДЕЯТЕЛЬНОСТИ ФОНДОВОЙ БИРЖИ

1.1 Сущность, задачи и функции фондовой биржи

Фондовая биржа - организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг [3, 142 c.].

Согласно действующему российскому законодательству, фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу, т.е. «непосредственно способствующим заключению гражданско-правовых сделок с ценными бумагами». По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг, кроме депозитарной и клиринговой [1, 25 c.]. Поэтому ее задачи и функции определяются тем положением, которое фондовая биржа занимает на рынке ценных бумаг как ее участник.

Фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности (за исключением вопросов организации) не отличаются от последних.

Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занимается исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка ее задачей становится не столько организация торговли, сколько ее обслуживание.

Изначально фондовая биржа создавалась для того, чтобы поощрять и поддерживать торговлю ценными бумагами, обеспечивать соблюдение интересов ее участников. Поэтому биржа рассматривалась как надлежащим образом организованное место для торговли. Первая задача фондовой биржи заключается в том, чтобы предоставить место для торговли, иначе говоря, централизовать место, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа. При этом принципиальным отличием бирж как организованного оптового рынка ценных бумаг является установление обязательного требования ко всем участникам торгов вести себя в соответствии с твердыми правилами. В этом смысле фондовая биржа представляет собой организацию со своими исторически сложившимися правилами ведения торгов. И, несмотря на то, что в настоящее время открытый биржевой торг, требующий физического присутствия его участников, заменяется компьютерным (электронным, экранным), дающим возможность принимать участие в торговле из своего офиса (со своего рабочего места), обязательным остается соблюдение установленных правил торговли и системы ее регулирования, а также готовность всех участников торгов эти правила соблюдать [4, 261 c.].

Для выполнения первой задачи (централизовать торговлю ценными бумагами в одном месте) фондовой бирже необходимо не только отработать правила и системы регулирования торговли, но также выработать достаточно жесткие требования к компаниям, поставляющим ценные бумаги для продажи, а также к членам биржи, которые на профессиональном уровне ведут торговлю и представляют интересы клиентов, не имеющих возможности принимать непосредственное участие в торговле на бирже и вынужденных прибегать к услугам посредников.

Кроме того, биржа должна располагать обученным высококвалифицированным персоналом, способным как провести сам биржевой торг, так и обеспечить эффективный надзор за исполнением сделок, заключенных на бирже. Необходимость выполнения перечисленных выше требований объясняется тем, что инвестор и эмитент ищут ликвидные и эффективные рынки, которые характеризуются «узким» спрэдом, эффективными торговыми системами, большим оборотом и эффективной защитой инвестора.

Второй задачей фондовой биржи следует считать установление равновесной биржевой цены. Выполнение этой задачи возможно в силу того, что биржа собирает большое количество, как продавцов, так и покупателей, предоставляя им рыночное место, где они могут встречаться не только для обсуждения и согласования условий торговли, но и для выявления приемлемой стоимости (цены) конкретных ценных бумаг. Кроме того, биржа добивается доверия к достоверности достигнутых в процессе биржевого торга цен. Для решения указанной задачи биржа обеспечивает открытость информации об эмитенте и его ценных бумагах, стандартизацию методов установления цен, использование средств массовой информации для распространения информации о котировках цен и сделках. Это позволяет членам биржи и профессиональным участникам знать самые последние цены, по которым можно совершать сделки, а также объемы заключенных сделок. Зарубежные биржи с помощью такой службы, как Телетекст, на экранах домашних телевизоров устраивают для частных лиц показ цен акций, котирующихся на бирже. Это дает возможность заинтересовать в биржевой торговле новых участников, прежде всего покупателей [2, 159 c.].

Третья задача биржи заключается в том, что она должна не только аккумулировать временно свободные денежные средства, но и перераспределять их. Привлекая покупателей ценных бумаг, биржа дает возможность эмитентам взамен своих финансовых обязательств получить нужные им средства для инвестиций, т.е. способствует мобилизации новых средств, с одной стороны, а с другой - расширению круга собственников.

При этом биржа создает возможности для перепродажи приобретаемых ценных бумаг, т.е. обеспечивает передачу прав собственности, постоянно привлекая на биржу новых инвесторов, имеющих в наличии крупные или мелкие суммы временно свободных денежных средств. Обеспечивая перепродажу ранее купленных ценных бумаг, биржа освобождает покупателя от обязанности владения ими «вечно». У него появляется возможность продать ранее купленные ценные бумаги и искать другие возможности использования своих денежных средств, в частности вложить их в другие, более привлекательные для него ценные бумаги. Такая смена владельца не затрагивает эмитента, полученные им при эмиссии ценных бумаг денежные средства остаются в его распоряжении, изменяется только акционер (при купле-продаже акций) или кредитор (при купле-продаже облигаций).

Четвертой задачей фондовой биржи можно считать обеспечение гласности, открытости биржевых торгов. Нужно иметь в виду, что биржа не гарантирует того, что вложенные в ценные бумаги средства обязательно принесут доход. Как дивиденды, так и курсовая стоимость акций, например, могут расти и падать, но фондовая биржа гарантирует лишь то, что участники торгов могут иметь достаточную и достоверную информацию для формирования собственных суждений о доходности принадлежащих им ценных бумаг. Биржа обязана каждому заинтересованному сообщать о дате и времени заключения сделок, наименовании ценных бумаг, являющихся предметом сделки, государственном регистрационном номере ценных бумаг, цене одной ценной бумаги и количестве проданных (купленных) ценных бумаг за каждый биржевой день. Биржа должна обеспечить доступность информации, способной оказать влияние на рыночный курс ценных бумаг для всех участников биржевой торговли в одно и то же время. Кроме того, все они должны обладать одинаковой информацией, т.е. все должны находиться в одном положении. Биржа также должна комментировать любые решения правительства, которые могут повлиять на курсы ценных бумаг, которые котируются на ней [7, 215 c.].

Пятая задача биржи заключается в обеспечении арбитража. При этом под арбитражем следует понимать механизм для беспристрастного разрешения споров. Он должен определить круг лиц, которые могут их разрешать, а также возможные компенсации пострадавшей стороне. Многие биржи для решения задачи арбитража создают специальные арбитражные комиссии, в состав которых включают независимых лиц, имеющих как опыт в ведении биржевой торговли, так и в решении споров.

Арбитражная комиссия должна беспристрастно выслушать обе стороны и принять взвешенное решение. Влиятельность арбитражной комиссии должна быть общепризнанной. Для усиления значимости ей придается иногда статус третейского суда, и тогда решения арбитражной комиссии имеют не только рекомендательный, но и обязательный характер.

Поэтому решение о компенсации должно быть приемлемо как для потерпевшей стороны, так и для ответчика и обязательно для исполнения. Хотя всякий арбитраж предполагает апелляцию.

Шестой задачей биржи считают обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Выполнение этой задачи достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней. Надежность в свою очередь обеспечивается тем, что к обращению на бирже допускаются только те ценные бумаги, которые прошли проверку, а значит, соответствуют предъявляемым требованиям.

Кроме того, на бирже имеется возможность подтверждения условий покупки или продажи ценной бумаги.

Как только участники торгов (член биржи, брокеры – представители продавца и покупателя) согласовали условия сделки, последние тут же регистрируются, и каждый участник торгов по этой сделке получает соответствующее подтверждение от биржи. Поэтому не может быть никаких споров о том, какое конкретное соглашение было достигнуто по поводу той или иной сделки [6, 213 c.].

Выполняя указанную задачу, биржа берет на себя обязанности посредника при осуществлении расчетов. Под этим подразумевается, что биржа принимает на себя ответственность за выполнение всех подтвержденных сделок, т.е. что покупки будут оплачены, а все проданные акции будут доставлены для передачи новому покупателю или по его указанию другому лицу. Это чрезвычайно важная функция биржи, поскольку она дает всем покупателям и продавцам гарантию, что их операции будут полностью завершены.

Наиболее существенной проблемой в биржевой торговле является проблема исполнения сделок: сможет ли покупатель заплатить за ценные бумаги, на покупку которых он дал указание, или сможет ли продавец действительно представить ценные бумаги, в отношении которых он дал указание о продаже. Хотя биржа не может проверить каждого конкретного продавца и покупателя, она может и должна предъявлять жесткие требования, как к профессионализму участников торгов, так и к их финансовому состоянию. Кроме того, гарантия исполнения сделок достигается за счет постоянного совершенствования системы клиринга и расчетов.

Гарантия исполнения сделок обеспечивается контролем за системой, обслуживающей биржу (уменьшение риска системы в связи с ее повреждением или риска цепного невыполнения финансовых условий).

Биржа должна обеспечивать постоянный контроль за состоянием своих внутренних систем коммуникаций, чтобы гарантировать их надежность, и осуществлять надзор за соблюдением финансовой дисциплины ее членов - участников торгов, чтобы банкротство одного члена (участника) не повлекло за собой банкротства другого.

Гарантия исполнения сделок, заключенных на бирже, тесно связана с такой проблемой, как защита денег клиента. Самостоятельно решить эту проблему биржа не может, однако в своих правилах торговли она отмечает, что члены биржи, управляющие деньгами клиента, по которым еще не наступил срок платежа по сделке, должны хранить деньги клиента отдельно от своих собственных денег. Правила торговли биржи могут включать требование, чтобы такие деньги были положены на отдельный инвестиционный банковский счет в банке третьей стороны так, чтобы в случае неспособности фирмы-члена биржи выполнить свои собственные финансовые обязательства она бы не смогла, даже неумышленно, использовать деньги клиента. Система регулирования здесь чрезвычайно жесткая, и биржа должна проводить регулярные проверки правильности ведения учета операций и осуществлять контроль ведения банковского счета (в основном ежедневно).

Седьмая задача биржи заключается в разработке этических стандартов, кодекса поведения участников биржевой торговли. Для ее выполнения на бирже принимаются специальные соглашения, которые разрешают использование специфических слов и оговаривают соблюдение их строгой интерпретации.

Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их несоблюдения.

В зарубежной практике принято разрабатывать специальный свод деловых правил для биржи. В них излагаются основы взаимоотношений с клиентами. Сюда включают вопросы:

- относящиеся к рекламе – что разрешено и что не разрешено;

- извещение о подтверждении – минимальный перечень деталей, о которых необходимо сообщить;

- телефонные разговоры - когда они разрешены и когда нет, и возможные темы разговоров;

- типы инвестиционных консультаций - доверительные, частные, профессиональные;

- услуги по оценке, - какая минимальная информация должна быть предоставлена;

- качество консультаций - не вводящие в заблуждение обзоры;

- качество персонала, который в состоянии давать инвестиционные консультации, - лицензирование частных лиц и фирм, квалификационные экзамены;

- защита денег клиента - специальные правила и отдельные банковские счета;

- достаточность средств (капитала) - обеспечение капиталом потребностей фирмы для покрытия исполнения приказа;

- контроль за соблюдением - независимые должностные лица, гарантирующие соблюдение фирмами всех правил;

- документация клиентов и предоставление информации фирмой – проверка документации, скрепленной подписями клиентов, подтверждающей свои права и права фирмы, и информация об услугах, предоставляемых брокерами;

- действия в отношении новой эмиссии - процедура подачи заявок клиентами;

- процедура обжалования - первоначальные и независимые действия, сообщение о случаях нарушения в регулирующий орган.

Свод деловых правил и операционный кодекс должны ответить на многие вопросы, но для того чтобы проконтролировать их строгое соблюдение, биржа осуществляет наблюдение за поведением участников торгов. Она должна быть уверена в том, что участники торгов осведомлены о последних изменениях правил и корректируют свои действия соответствующим образом и что ожидаемые высокие стандарты не снижаются.

Такое наблюдение позволяет выявить, не появились ли несоответствия в самих правилах или в их применении.

Капитализация за 2016 -2017 годы Нью-Йоркской фондовой биржи равна 21 трлн. долларов. 4100 компаний прошли листинг. Ключевая фигура Данкан Нидерауер. 1 мая 2014г биржа была оштрафована на 4.5 млн. долларов. [20]

ГЛАВА 2. ЧЛЕНЫ И ОРГАНЫ УПРАВЛЕНИЯ ФОНДОВОЙ БИРЖЕЙ.

2.2 Члены фондовой биржи

Фондовая биржа относится к числу закрытых бирж. Это означает, что торговать на ней ценными бумагами могут только ее члены. Кого же считают членом биржи? Чтобы ответить на этот вопрос, нужно вспомнить, что фондовая биржа - это некоммерческая организация.

Поэтому в ее деятельности заинтересованы те, кто профессионально занимается операциями с ценными бумагами. Именно поэтому российское законодательство определяет, что членами фондовой биржи являются любые профессиональные участники рынка ценных бумаг. В России к профессиональным участникам рынка ценных бумаг относят коммерческие банки, поэтому они также могут быть членами биржи.

Причем коммерческие банки, как правило, самые активные члены биржи. Хотя следует отметить, что не во всех странах коммерческим банкам разрешено заниматься биржевой деятельностью или, напротив, на них делается основная ставка. Например, в 1993 г. 79% акций Франкфуртской фондовой биржи принадлежало отечественным коммерческим банкам и 10% - зарубежным банкам.

Членами российских фондовых бирж являются, как правило, юридические лица. В зарубежной практике существует разное отношение к категории членов фондовой биржи. В одних странах предпочтение отдается физическим лицам (США), в других - юридическим (Япония. Канада), в третьих (их большинство) не делается различия между физическими и юридическими лицами.

В большинстве государств в деятельности бирж разрешается принимать участие иностранным физическим и юридическим лицам, удовлетворяющим предъявляемым требованиям. В то же время в отдельных странах (Канада и Франция) иностранные лица не могут быть членами биржи или их участие в уставном фонде бирж ограничивается. В российском законодательстве этот вопрос не затрагивается.

Число членов биржи или паев ограничено. Оно определяется уставным фондом, числом выпускаемых акций и тем количеством акций, которыми может владеть один член биржи. Такая практика характерна для большинства стран в мире. Поэтому прием новых членов биржи оговаривается уставом. В зарубежной практике можно встретить биржи, которые не ограничивают число ее членов. В этом случае право торговли предоставляется либо руководством биржи, либо уполномоченными государственными органами.

В России для фондовой биржи все ее члены равны, т.е. не допускается наличие разных категорий членов, как это имеет место, например, на товарных биржах. Это приводит к тому, что не может быть временного членства, сдачи места члена биржи в аренду или в залог тем лицам, которые не являются членами данной биржи или фондового отдела.

В зарубежной практике, напротив, выделяют разные категории членов фондовой биржи. Например, фирмы - члены Лондонской фондовой биржи разбиваются на три категории [3, 211 c.].

Первая наиболее важная. К ней относятся члены биржи, которые могут являться либо дилерами, либо брокерами, либо дилерами и брокерами одновременно. Если член биржи занимается дилерской деятельностью, то он может зарегистрироваться на бирже в качестве организатора рынка - «маркет-мейкера». Как правило, такие функции берут на себя только крупные фирмы. Основная их функция - активная покупка (продажа) ценных бумаг в установленный период, который называют обязательным периодом котировок. Организаторы рынка предлагают цены, по которым они хотели бы совершать сделки. Так как число организаторов достаточно велико, то между ними возникает конкуренция, что приводит к формированию более обоснованных цен на ценные бумаги.

Организаторы рынка обязаны при котировке указывать два курса: цену спроса (покупателя) и цену предложения (продавца). Например, котировка в виде 143- 6.10x10 означает, что формирователь рынка готов купить до 10 000 акций по цене 143 пенса и продать до 10 000 акций по цене 146 пенсов. Разница между курсами (3 пенса) составляет спрэд, или курсовую прибыль.

Вторую категорию членов Лондонской фондовой биржи составляют междилерские брокеры. Это фирмы, которые оказывают посреднические услуги тем организаторам рынка, которые хотели бы взаимодействовать друг с другом анонимно. Использование междилерских брокеров позволяет организаторам рынка скрывать от конкурентов свои текущие позиции по ценным бумагам. Третью категорию членов представляют денежные брокеры. Основная их функция заимствование ценных бумаг для организаторов рынка.

Требования, предъявляемые к членам биржи, устанавливаются как государственным законодательством, так и самими биржами. При этом в законах обычно устанавливаются лишь общие требования к членству на бирже, а внутрибиржевые нормативные документы предъявляют дополнительные требования. Например, биржа может определить необходимость содержания в уставах перечня организаций, претендующих на членство, статей, декларирующих право проведения операций с ценными бумагами, а также обязательность наличия квалификационных аттестатов у физических лиц, работающих на бирже [1, 125 c.].

Биржа даст возможность своим членам:

- участвовать в общих собраниях биржи и управлении ее делами;

- избирать и быть избранными в органы управления и контроля;

- пользоваться имуществом биржи, имеющейся информацией и любыми услугами, которые она оказывает;

- торговать в зале биржи как от своего имени и за свой счет (исполняя функции дилера), так и от имени и за счет клиента (исполнять функции брокера);

- участвовать в разделе оставшегося после ликвидации биржи имущества.

Вместе с тем биржа определяет и обязанности членов биржи. К ним относятся:

- соблюдение устава биржи и других внутрибиржевых нормативных документов;

- внесение вкладов и дополнительных взносов в порядке, размере и способами, предусмотренными уставом и нормативными документами;

- оказание бирже содействия в осуществлении ее деятельности.

2.2 Органы управления биржей

Чтобы фондовая биржа могла выполнять поставленные перед ней задачи, она должна иметь эффективную организационную структуру, которая могла бы обеспечивать не только более низкие издержки, связанные с торговлей ценными бумагами, но и ликвидность рынка, наличие достаточного количества продавцов и покупателей, возможность получения участниками торгов достаточной и точной информации как о прошлых ценах и объемах заключенных сделок, так и о текущих ценах продавца и покупателя, представленных на торги объемах и видах ценных бумаг.

Организационная структура биржи также должна обеспечивать доверие к ней со стороны ее членов, т.е. она должна иметь демократически избранные органы управления.

Поэтому биржа рассматривается как саморегулируемая организация, действующая на принципах биржевого самоуправления. Это проявляется в том, что в рамках действующего законодательства биржа сама принимает решения об организации своего управления, что находит отражение в ее уставе.

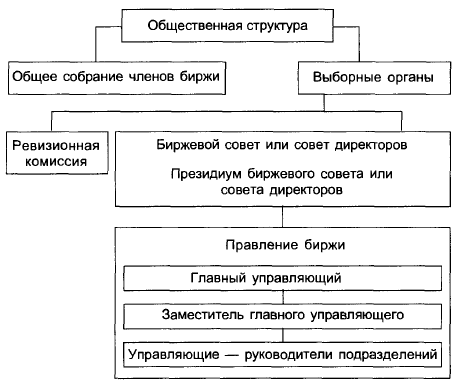

В соответствии с российскими законодательными документами фондовые биржи создаются в форме некоммерческого партнерства. Поэтому органы ее управления делятся на общественную и стационарную структуры. Общественная структура может быть представлена в виде схемы, приведенной на рис. 1.

Общее собрание членов биржи является ее высшим законодательным органом управления. Собрания членов биржи бывают годовыми, созываемыми в обязательном порядке один раз в год с интервалом между ними не более 15 месяцев, и чрезвычайными (внеочередными). Последние созываются биржевым комитетом (советом), ревизионной комиссией или членами биржи, обладающими не менее 10% голосов.

К исключительной компетенции общего собрания относятся:

- осуществление общего руководства биржей и биржевой торговлей;

- определение целей и задач биржи, стратегии ее развития; утверждение и внесение изменений во внутрибиржевые нормативные документы;

- формирование выборных органов;

- рассмотрение и утверждение бюджета биржи, годового баланса, отчета прибылей и убытков, распределение прибыли;

- прием новых членов биржи;

- утверждение сметы расходов на содержание комитета (совета) и персонала биржи, в том числе определение условий оплаты труда должностных лиц биржи, ее филиалов и представительств;

- принятие решения о прекращении деятельности биржи, назначении ликвидационной комиссии, утверждение ликвидационного баланса.

Рисунок 1. Состав общественной структуры биржи

Так как собрание членов биржи собирается один раз в год, для оперативного управления биржей выбирается биржевой совет. Он является контрольно-распорядительным органом текущего управления биржей и решает все вопросы ее деятельности, кроме тех, которые могут решаться только на общем собрании членов биржи. Как правило, на биржевой совет возлагаются следующие функции:

- заслушивание и оценка отчетов правления;

- внесение изменений в правила торговли на бирже;

- подготовка решений общего собрания членов биржи;

- установление размеров всех взносов, выплат, денежных и комиссионных сборов;

- подготовка решения о приеме или исключении членов биржи;

- руководство биржевыми торгами;

- распоряжение имуществом биржи;

- наем и увольнение персонала биржи и т.д.

Из состава биржевого совета формируется правление, которое осуществляет оперативное руководство биржей и представляет ее интересы в организациях и учреждениях. Порядок действия совета и правления определяется уставом и может иметь различия на разных биржах.

Контроль за финансово-хозяйственной деятельностью биржи осуществляет ревизионная комиссия, которая избирается общим собранием членов биржи одновременно с биржевым советом.

Ревизионная комиссия вправе оценить правомочность решений, принимаемых органами управления биржи. К общему собранию членов биржи ревизионная комиссия проводит документальную проверку финансово-хозяйственной деятельности биржи (сплошную или выборочную), результатов се торговых, расчетных, валютных и других операций.

Кроме того, ревизионная комиссия проверяет:

- финансово-хозяйственную деятельность биржи, состояние ее счетов и достоверность бухгалтерской документации;

- постановку и правильность оперативного, бухгалтерского и статистического

- учета и отчетности;

- выполнение установленных смет, нормативов и лимитов;

- своевременность и правильность платежей в бюджет;

- соблюдение биржей и ее органами законодательных актов и инструкций, а также решений общих собраний членов биржи;

- состояние кассы и фондов биржи.

Ревизионная комиссия ведет проверки по:

-

- Поручению общего собрания членов биржи;

- Собственной инициативе;

- Требованию биржевого комитета и участников биржи, обладающих в совокупности более 40% голосов.

Ревизии проводятся не реже одного раза в год.

Члены ревизионной комиссии вправе требовать от должностных лиц биржи представления всех необходимых документов и личных объяснений.

Результаты проверок направляются общему собранию членов биржи. При отсутствии аудиторов ревизионная комиссия составляет заключение по годовым отчетам и балансам, на основании которого общее собрание членов биржи может их утверждать. Члены ревизионной комиссии обязаны потребовать созыва чрезвычайного собрания членов биржи, если возникла серьезная угроза интересам биржи.

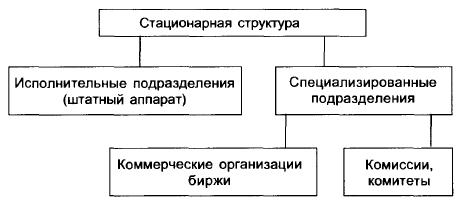

Стационарная структура фондовой биржи может быть представлена схемой, приведенной на рис. 2.

Рисунок 2 - Состав стационарной структуры биржи

Стационарная структура биржи необходима для ведения хозяйственной биржевой деятельности. От того, как осуществляют свою работу подразделения, входящие в стационарную структуру, во многом зависит эффективность работы биржи. Стационарная структура делится на исполнительные (функциональные) подразделения и специализированные.

Исполнительные (функциональные) подразделения - это аппарат биржи, который готовит и проводит биржевой торг. Они весьма разнообразны и зависят от объема биржевых сделок, количества членов биржи и брокеров, которые работают на бирже. Однако обязательны такие подразделения, как информационный отдел, отдел листинга, регистрационное бюро, бюро по программному обеспечению, отдел по организации торгов.

Специализированные подразделения делятся на коммерческие организации (например, расчетная палата, депозитарий) и комиссии, наиболее важными из которых являются: арбитражная, котировальная, по приему в члены биржи, по правилам биржевой торговли и биржевой этике.

Органы управления зарубежных фондовых бирж аналогичны российским. В качестве примера рассмотрим структуру управления Франкфуртской фондовой биржи. Органы управления ею составляют общественную и стационарную структуру. Общественная структура включает: собрание акционеров, наблюдательный совет и правление.

Согласно немецкому акционерному праву, собрание акционеров, состоящее из всей совокупности акционеров, избирает наблюдательный совет.

Последний в свою очередь назначает правление. Устав Франкфуртской фондовой биржи предусматривает, что из 15 мест в наблюдательном совете восемь мест принадлежат банкам, два - маклерам и пять мест - служащим фондовой биржи. Представление интересов служащих биржи в наблюдательском совете предписывается действующими в Германии законами о праве работников на участие в принятии решений на предприятиях.

Задачи правления:

- допуск предприятий и лиц к участию в биржевой торговле;

- организация и проведение операций на бирже;

- контроль за соблюдением законов, распоряжений и прочих положений;

- удержание порядка в помещениях биржи;

- установление условий деятельности на бирже;

- назначение органов руководства биржей.

Из состава правления биржи 19 членов избираются на три года, а именно:

- 13 представителей банков - членов биржи;

- два курсовых маклера;

- два свободных маклера;

- два представителя служащих - членов биржи.

Кроме них в состав правления биржи входят:

- представитель компаний, акциями которых ведется торговля;

- представитель вкладчиков;

- представитель инвестиционных фондов.

Плюралистический состав правления биржи для Германии традиционно и обеспечивает соответствующее представительство интересов всех групп, участвующих в торговле при формировании рыночного порядка и правил торговли ценными бумагами.

Стационарная структура включает комиссии и отделы, которые заняты организацией биржевого торга. К комиссиям относятся:

- Арбитражная комиссия является исполнительным органом биржи и занимается расследованием и разрешением хозяйственных споров между участниками сделок относительно правомерности и законности той или иной операции.

- Листинговая комиссия осуществляет строжайший отбор ценных бумаг с целью недопущения на фондовую биржу финансовых активов недостаточно надежных эмитентов. Листинговая комиссия самостоятельно разрабатывает правила допуска ценных бумаг к торгам и согласовывает их с соответствующими государственными органами. Она формирует биржевой список из числа фондовых ценностей наиболее перспективных акционерных обществ и других эмитентов и передает его вместе с другими материалами в котировальную комиссию.

- Котировальная комиссия - это орган, который ведет учет ценных бумаг, принимает их к котировке, рекомендует их начальную котировочную цену, а после торгов регистрирует изменение цен. Данная комиссия оглашает и доводит до всеобщего сведения информацию о курсах ценных бумаг и объемах заключаемых сделок.

- Клиринговая комиссия - это комиссия, которая занимается после-торговыми операциями в форме организации безналичных расчетов между участниками фондовых сделок. Комиссия составляет специальное расписание денежных расчетов по каждому типу ценных бумаг, а также организует прямые расчеты между продавцом и покупателем и доставку товара (финансовых активов) новому владельцу.

- Информационно-издательский отдел осуществляет централизованное информационное обеспечение, издает биржевой бюллетень, справочники, рекламные проспекты и т.п.

- Отдел технического обеспечения выполняет организационно-вспомогательную работу по обеспечению нормального функционирования всех подразделений фондовой биржи. В его обязанности входит снабжение, контроль за работой и профилактика технического оборудования, средств связи и т.д.

Непосредственно организацией биржевого торга занимаются следующие отделы:

-

- собственности и финансов;

- компьютерных операций;

- секретаря корпорации;

- листинга и котировок;

- регулирования членов биржи;

- торговли и развития рынка;

- клиринговое подразделение.

Функции отдела собственности и финансов заключаются в аудиторских проверках всех бухгалтерских и финансовых книг биржи; финансовом контроле для обеспечения адекватного потока наличности; финансовом анализе и планировании.

Отдел компьютерных операций несет ответственность за разработку электронных систем, обеспечение их непрерывного функционирования и работу с этими системами.

Функции отдела секретаря корпорации следующие:

• выполнение функций секретариата совета директоров;

• внесение изменений и дополнений в правила и положения биржи;

• оказание юридических услуг;

• выпуск извещений для членов биржи;

• обработка заявок на членство.

К функциям отдела листинга и котировок относятся:

• установление условий получения биржевой котировки, стандартов и сведений, которые должна предоставить компания;

• обработка новых заявок на получение котировки, рассмотрение их содержания на предмет соответствия требованиям биржи и обсуждение с подателями заявки;

• по вторичным эмиссиям - предъявление санкций на эмиссии дополнительных продуктов заимствования компаниям, имеющим котировку;

• мониторинг компаний, имеющих котировку.

Отдел регулирования членов биржи занимается:

- разработкой, определением и предоставлением экспертиз фирмам - членам биржи;

- мониторингом достаточности собственного капитала;

- проверкой соблюдения правил и положений биржи;

- разрешением споров между членами биржи.

К функциям отдела торговли и развития рынка относятся:

- создание новых продуктов;

- надзор за рынком, разработка кодекса поведения;

- мониторинг торговли;

- контроль качества рынка, обеспечение гарантии того, что не происходит манипуляций с котировками цен.

Итак, зарубежные фондовые биржи представляют собой достаточно сложные организационные структуры, основная цель которых - достижение максимальной эффективности функционирования биржи.

ЗАКЛЮЧЕНИЕ

По мере формирования рынка ценных бумаг возникает необходимость в учреждении специальных органов, в основные функции которых включают организацию торгов, контроль и регулирование оборота ценных бумаг и движения имущества и др. Такими органами являются фондовые биржи, существование которых обусловлено мировой практикой функционирования финансовых рынков.

Фондовые биржи заменяют громоздкую, затратную и неэффективную иерархическую, вертикальную систему отраслевого перераспределения финансовых ресурсов. Поэтому фондовая биржа представляет собой постоянно действующий регулируемый рынок ценных бумаг. Она создает возможности для мобилизации финансовых ресурсов и их использования при долгосрочном инвестировании, производства, государственных программ и долга.

Значение биржи в настоящее время возрастает, ее рассматривают как институт ценообразования и организатора торгов биржевым товаром. Особенно ярко это проявляется по отношению к фондовой бирже.

Организатором торговли на рынке ценных бумаг считается юридическое лицо, профессиональный участник рынка ценных бумаг, осуществляющий непосредственную деятельность по организации торговли на рынке, т.е. предоставление услуг, способствующих заключению гражданско-правовых сделок с ценными бумагами. Как фондовая биржа, так и организатор внебиржевой торговли свою деятельность в качестве организатора торгов могут осуществлять только при наличии соответствующих лицензий.

Выполняя роль организатора торговли, фондовая биржа создается, как определено законом, в форме некоммерческого партнерства, а организатор внебиржевой торговли имеет возможность установить свою организационно- правовую форму самостоятельно. Организатор торговли свою деятельность осуществляет как исключительную, поэтому фондовой бирже запрещается выступать в качестве организатора внебиржевой торговли.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативно правовые акты:

- Гражданский кодекс Российской Федерации. Части первая, вторая, третья и четвертая. – Москва: проспект, КноРус, 2015. – 554с.

- Федеральный закон от 28.12.2009 года № 381 ФЗ «Об основах государственного регулирования торговой деятельности в РФ»;

- Федеральный закон от 27.12. 2002 года N 184 ФЗ "О техническом регулировании" (в ред. от 20.07.2017)

- Федеральным Законом от 26.12. 2008 года № 294 ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»;

- Федеральный закон от15.02.1992 года № 2300 1 "О защите прав

потребителей" (в ред. от 23.11. 2009 г. N 261 ФЗ)

- Федеральный закон от 26.07.2006 г. № 135 ФЗ «О защите конкуренции» (в ред.от 17.07.09 г. № 173 ФЗ)

- Закон РФ от 20 .02.1995г.№24 ФЗ «Об информации, информатизации и защите информации».

- Закон РФ от 23 сентября 1992г. №3520 – «О товарных знаках, знаках обслуживания и наименования мест происхождения товаров

- ГОСТ Р 51303-2013 Торговля. Термина, определения, 2014

- Стратегия развития торговли в Российской Федерации на 2011-2015 годы и на период до 2020 года». Приказ Минпромтора России от 31 марта 2011г. № 422

Основная литература:

- Актуальные вопросы потребительского рынка мегаполиса: теория и практика: Монография / Г.Н. Чернухина, Н.А., Ильин С.Н,, В.П. Чеглов и др.; под общей ред. и рук. Г.Н. Чернухиной. – М.: Изд во РГТЭУ, 2012. – 256 с.

- Девисилов В.А. Охрана труда. – 4 е изд., перераб. и доп. – М.: Форум, 2009. – 496 с.

- Иванов Г.Г. Организация и технология коммерческой деятельности практикум: учеб. пособие для студ. – М.: Издательский центр «Академия» ,2014. – 224 с

- Кашаева И.А. Организация коммерческой деятельности: учеб. пособие / И.А. Кашаева. – М.: Московский финансово промышленный университет «Университет», 2013. – 204 с. – (Серия «Непрерывное образование»)

- Организация торговли: учеб. пособие/Г.Н.Чернухина. – М.: Московский финансово промышленный университет «Университет», 2015. – 204 с. – (Серия «Легкий учебник»)

- Панкратов Ф.Г. Коммерческая деятельность: учебник. – 11 е изд., перераб. и дополн. – М.: Издательско торговая корпорация «Дашков и Ко», 2015. – 500 с.

- Роль торгового предпринимательства в социально экономическом развитии России в условиях импортозамещения: Сборник научных трудов кафедры Коммерции и торгового дела/ под ред. Чернухиной Г.Н. М.: Университет «Университет», 2016. – 256с

- Развитие российской торговли в современных условиях Сборник научных трудов кафедры Коммерции и торгового дела/ под ред. Чернухиной Г.Н. М.: Университет «Университет», 2015. – 184с.

Интернет – ресурсы:

- 18. http://www.gks/ru Федеральная служба государственной статистики

- http://www.budgetrf.ru Мониторинг экономических показателей

- http://biblioclub.ru Университетская библиотека онлайн

- http://www.knigafund.ru/books/172180/read Организация торговли/ учебник Пахбумчиянц О.В., 2015г

аботы:22418

- Понятие процедуры реорганизационных договоров

- СТИЛИ УПРАВЛЕНИЯ В СОВРЕМЕННЫХ УСЛОВИЯХ ХОЗЯЙСТВОВАНИЯ

- Формы ответственности возмещение убытков, оплата неустоек, проценты по денежным обязательствам

- Современные проблемы финансов предприятия

- Анализ структуры торгового ассортимента ООО «Магия света»

- Организация рекламной деятельности в организации ООО «Автозвук»

- Понятие и виды сделок (Теоретические аспекты формы сделок)

- Финансовая модель международной холдинговой компании Citigroup Inc.

- Анализ структуры торгового ассортимента ООО «Ашан»

- Американская модель менеджмента (Теоретические основы американской модели менеджмента)

- "Коммерческая деятельность розничного торгового предприятия и ее совершенствование"

- Бизнес-планирование в индивидуальном предпринимательстве на основе ИП Панарин Д.Д.