Денежная масса (Понятие, виды и значение денежной массы)

Содержание:

Введение

Объем денежной массы в обращении играет главную роль в определении уровня цен. Любое изменение темпов роста денежной массы повлияет на процентную ставку, объёмы производства, на курс национальной валюты. Увеличение денежной массы происходит при выдачи банком ссуд своим клиентам, а при погашении кредита денежная масса уменьшается. Причиной увеличения денежного обращения может служить накапливание денег. Из-за этого необходимо выпускать больше платёжных средств.

Постоянный уровень цен обеспечивается стабильным и умеренным ростом денежной массы, при соответствующем росте объёма производства.

Только таким образом можно добиться эффекта при воздействии рыночных отношений на экономическую систему.

Актуальность данной темы курсовой работы заключается в том, что для правильного измерения объема денежной массы нужно определить ее структуру.

Структуру можно охарактеризовать, расположив денежные агрегаты по мере их укрупнения и определив их состав и особенности с точки зрения выполнения деньгами тех или иных функций.

При повышении или понижении официальной учётной ставки, Банк России влияет на возможности коммерческих банков при выдаче кредита, что оказывает влияние на денежную массу и экономический рост в целом.

Чтобы проанализировать изменения в денежном обращении за определённую дату или период и разработать необходимые мероприятия по регулированию объёма денежной массы и темпов роста, необходимо использовать денежные агрегаты.

Динамику изменения доли наличности в денежной массе, на взгляд авторов, наиболее полно отражают колебания удельного веса находящихся в обращении наличных денежных средств в других монетарных агрегатах, так как удельный вес показывает относительное изменение наличных денег в изменяющихся денежных агрегатах.

Объект исследования – денежные отношения в сфере регулирования денежной массы.

Предмет исследования – сущность и структура денежной массы.

Цель курсовой работы состоит в анализе понятия, состава, структуры и динамики денежной массы.

Задачи курсовой работы:

- изучить понятие денежного обращения;

- охарактеризовать понятие и значение денежной массы;

- проанализировать показатели динамики денежной массы в Российской Федерации;

- выявить тенденции регулирования денежной массы в Российской Федерации.

Методы исследования: анализ, синтез, обобщение, статистический, графический, сравнительный.

Теоретическая база исследования – учебники по дисциплине «Деньги. Кредит. Банки», научные статьи из периодических изданий «Финансы», «Вопросы экономики» таких авторов, как Е.А. Звонова, В.Д. Топчий, Е.В. Киреева и др.

Курсовая работа содержит введение, две главы, заключение, список литературы и приложение.

|

Статистика гласит, что 63% граждан России нетрудоустроенные либо получают «черную» зарплату, а официально безработными признаны только 16% из их числа. 54% от количества зарегистрированных в органах службы занятости людей – женщины в возрасте от 31 до 50 лет. Правительство с целью снижения напряжения на рынке труда решило предоставить нетрудоустроенным гражданам пособие по безработице в 2018 году, максимальный размер которого составит 4900 рублей. Что такое пособие по безработице Граждане, не имеющие возможности устроиться на работу и состоящие на учете в центре занятости, могут претендовать на получение материальной помощи. Пособие по безработице в 2018 году не подвергнется индексации. Оно уменьшается по прошествии определенного периода времени. На величину субсидии по безработице влияет размер региональной ставки и трудовой стаж специалиста. Представители некоторых ведомств считают, что физические лица дискредитируют этот вид социальных выплат как явление, т.к. стараются получать его максимально возможное время. Чиновники настаивают на внедрении полноценной системы переобучения на базе центров занятости, которая позволила бы сократить расходы на переквалификацию специалистов. Статус безработного и условия его получения Нетрудоустроенными признают трудоспособных граждан, не имеющих постоянного заработка или работы. Предварительно они должны зарегистрироваться в службе занятости населения для поиска подходящей вакансии и демонстрировать готовность приступить к подходящей работе. Сотрудники центров занятости иногда отклоняют запросы инвалидов о получении материальной помощи, т.к. путают понятие трудоспособности и дееспособности. Если человек способен выполнять свои должностные обязанности, то он может встать на учет на биржу труда независимо от состояния своего здоровья. Нормативно-правовое регулирование По статье 34 закона РФ от 19.04.1991 «О занятости населения» получать пособие по безработице в 2018 году могут все граждане, официально признанные нетрудоустроенными. Физическое лицо может претендовать на работу, которая будет подходить ему по уровню квалификации, условиям труда, состоянию здоровья, транспортной доступности. К примеру, если гражданин получал на предыдущей работе 15000 р., то работник биржи труда должен ему подбирать вакансии с окладом не ниже 9500 р. Безработные жители, утратившие право на получение субсидии, могут претендовать на материальную помощь. Получить ее можно при переобучении по направлению органов службы занятости или по прошествии 36 месяцев с момента оформления статуса нетрудоустроенного. По закону воспользоваться льготами на переобучение могут физические лица младше 30 лет. К ним относится компенсация затрат на общественный транспорт, расходов на медикаменты (предоставляется при наличии справки из больницы). Кто имеет право на получение Встать на учет на биржу труда и зарегистрироваться как безработный может любой гражданин России, достигший возраста 16 лет без постоянного или временного дохода. Девушки в декрете воспользоваться этим правом не могут, т.к. они относятся ко временно нетрудоспособному населению. Получить статус безработной женщина сможет после достижения ребенком 1,5 лет. Материальную помощь по безработице не выплачивают следующим категориям жителей: не достигшим 16 лет; обучающимся по очной форме; пенсионерам; физическим лицам со статусом индивидуального предпринимателя; инвалидам, причисленным к нетрудоспособным группам; физическим лицам, решившим обратиться по месту временной регистрации; осужденным по решению суда на исправительные работы; лицам, предоставившим ложные сведения о признании их безработными. Выплаты на бирже труда Пособие начисляется на счет гражданину ежемесячно с того момента, как он получил статус безработного. Лица, лишившиеся работы из-за ликвидации компании, прекращения деятельности ИП или из-за сокращения штата сотрудников, не могут воспользоваться этой привилегией. Согласно статье №178 Трудового Кодекса РФ (ТК РФ) за такими гражданами сохраняется средняя зарплата на период поиска работы, равный 2 месяцам, а затем они смогут получать субсидию, как и другие нетрудоустроенные. Каждые 14 дней специалисту будут приходить запросы о перерегистрации. Отреагировать при их получении следует быстро, т.к. если физическое лицо не подтверждает регулярно свой статус, предоставление материальной помощи прекращается. Для возобновления выплат нетрудоустроенному работнику придется заполнять повторно заявление и собирать весь пакет документов. В течение какого периода выплачиваются Материальная помощь по безработице начинает начисляться с первого дня признания специалиста нетрудоустроенным. Порядок выплаты пособия по безработице в 2018 году не претерпит каких-либо серьезных изменений. При досрочном выходе на пенсию безработный лишается субсидии. Специалист не сможет стать участником государственной программы по борьбе с безработицей, если работает на полставки или имеет временную подработку. Субсидия выплачивается на протяжении 2 лет. После 7-12 месяцев наступает полугодовой перерыв. Если специалист не нашел работу по прошествии этого времени, он должен обратиться к своему куратору из центра занятости. После официального обращения выплаты возобновят на 7-8 месяцев, а затем опять наступит полугодовой перерыв. После этого субсидию будут перечислять на счет физического лица 4-5 месяцев. Сколько платят При расчете величины пособия по безработице учитывают трёхмесячный заработок на последнем месте работы. Суммарно до увольнения физическое лицо обязано проработать не менее 26 недель. Если гражданин трудился неполный день, то сначала сотрудники центра производят перерасчет рабочих часов. При итоговой сумме меньше 1040 часов специалисту назначают минимальный размер пособия, равный 850 р. Исключением являются дети-сироты. Им первые 6 месяцев выплачивают пособие, равное уровню средней региональной зарплаты. Минимальный и максимальный размер Величина выплат определяется должностью и трудовым стажем работника. Максимальный размер пособия по безработице составляет 4900 р., что в 2 раза ниже величины прожиточного минимума. 3 года правительство рассматривает прошения о повышении величины этой субсидии, но дополнительных средств из госбюджета для реализации данной цели до сих пор не выделили. Дотация минимального размера составляет 850 р. Она устанавливается: впервые ищущим работу выпускникам ВУЗов и студентам; желающим трудоустроиться после длительного перерыва; лицам, которые отработали менее 26 недель за год; специалистам, которые были уволены по решению профсоюза за нарушение трудовой дисциплины. Ребенок-сирота имеет право на получение увеличенного пособия по безработице в 2018 году. Оно равно размеру среднемесячной зарплаты, установленной в регионе проживания гражданина. Соответствующие изменения были внесены в Федеральный закон №89 и начинают действовать с 01.05.2018. Финансовая поддержка будет предоставляться сироте непрерывно 6 месяцев. Если за это время специалист не найдет работу, то размер пособия автоматически уменьшается до 850 р. Инвалидам величину выплат по безработице рассчитывают, как и обычным специалистам. Размер выплат Величина пособия по безработице в 2018 году напрямую зависит от размера зарплаты гражданина на предыдущем месте работы. На федеральном уровне ее величина не может превышать 4900 р, но в некоторых областях страны действуют районные коэффициенты. В этих регионах размеры пособия по безработице будут больше, чем установленные законом. Субсидию в 2018 году продолжат начислять в процентах от заработной платы, если были соблюдены следующие условия: гражданин проработал не менее 26 недель по трудовому договору; с момента увольнения прошло меньше 1 года; причиной потери работы не являются противоправные действия гражданина (присвоение имущества, нарушение трудовой дисциплины и т.д). Средний заработок рассчитывается на основании информации за 3 месяца, предоставленной гражданином. Получившуюся сумму умножают на районный коэффициент. К примеру, в Бурятии он составляет 1,3. Если субсидия равна 900 р, то при умножении она увеличится до 1170 р. Бывает так, что сумма материальной помощи по расчетам работников центра занятости получилась 10000 р. Нетрудоустроенный специалист получить выплату такой величины не сможет, т.к. по закону максимальный размер субсидии равен 4900 р. Порядок определения среднедневного заработка Особенности расчета пособия расписаны в постановлении Министерства труда РФ от 12.08.2003. При определении среднедневного заработка учитывается и основной оклад, и иные виды выплат от работодателя. Вознаграждение по итогам одного календарного года рассчитывается не с учетом полной суммы, а в размере 1/12 за каждый месяц работы. При вычислении среднего размера зарплаты берут информацию за 90 дней, предшествующих увольнению. При начислении пособия кроме зарплаты учитывают: надбавки за выслугу лет и иные трудовые достижения; дополнительный доход, полученный из-за сверхурочной работы; премии и гонорары; зарплата в натуральной форме. Субсидии ранее работавшим лицам в первый год Одно из обязательных условий увеличения размера субсидии – наличие непрерывного трудового стажа у специалиста на протяжении 12 месяцев до момента увольнения. Выплата пособия по безработице в 2018 году не претерпит изменений по этому пункту. Первые 3 месяца специалист будет получать 75% от суммы среднемесячного дохода, а последующие 4 месяца – 60%. По прошествии этого временного промежутка часто наступает полугодовой перерыв в выплатах, а затем на протяжении 5 месяцев специалисту начисляют 45% от его зарплаты. Дотации на второй год При втором 12-месячном периоде гражданин получает минимальную субсидию, умноженную на районный коэффициент. К примеру, в Москве этот показатель равен 1,7, а размер месячной материальной помощи составит 2890 р. По истечению второго года гражданина лишат предоставляемой субсидии. Общий период предоставления материальной помощи не может превышать 24 месяца при рассмотрении 36 календарных месяцев. Условия для Москвы Величина выплат определяется средним заработком гражданина за 3 месяца. В Москве пособие по безработице в 2018 году будет увеличенным, потому что региональный коэффициент здесь самый высокий среди всех городов России. Аналогичный показатель при расчете выплат используют власти Санкт-Петербурга. Московские безработные смогут воспользоваться транспортными льготами. Им дополнительно будут доплачивать 1190 р. Максимальный размер социального пособия составит 6940 р, а минимальный – 2890 р. После обращения в Департамент труда и социальной защиты населения гражданин получит статус безработного на 11 день с момента представления всех документов. Первые 10 дней вместе с сотрудниками центра занятости он изучает список актуальных вакансий. При непопулярной специальности физическому лицу будет предложено переобучение. Если за 10 дней поиски места учебы или работы не увенчаются успехом, то гражданину присваивают статус безработного и начинают начислять пособие. Когда выплаты прекращаются После официального трудоустройства гражданин перестает получать пособие по безработице. При регистрации факта смерти физического лица выплата материальной помощи прекращается. Если гражданин более 1 месяца не приходил в центр занятости, то государство перестанет перечислять деньги. Центр занятости может отказаться от предоставления пособия по безработице, если: гражданин отбывает уголовное наказание; физическое лицо приговорили к исправительным работам; при прохождении гражданином официального профессионального обучения или получения дополнительного образования с выплатой регулярного денежного пособия; при предоставлении физическим лицом ложной информации о себе; отказ гражданина от помощи государственных органов в поиске работы. В каких случаях выплаты временно приостанавливают с сохранением статуса При выезде гражданина с места жительства в связи с переобучением или повышением квалификации в учреждениях профессионального образования деньги поступать на его счет не будут. Во время призыва и прохождения обязательной воинской службы физическим лицам пособие не предоставляют, т.к. содержание военнослужащих оплачивается государством. Ограничение распространяется на отпуск по беременности и родам. На срок до 3 месяцев выплаты приостанавливают, если: гражданин отказался от 2 подходящих вариантов работы за время пребывания на бирже труда; физическое лицо отказалось от перепрофилирования или от участия в общественных работах; безработный был уволен с последнего места работы за нарушение трудовой дисциплины и иные действия, обозначенные 35 статьей ТК РФ; гражданин был отчислен с места переобучения; физическое лицо самовольно покинуло обучение по направлению от центра занятости. Как оформить Первым шагом любого человека, решившего получить официальный статус нетрудоустроенного, будет обращение в центр занятости населения по месту своей регистрации. Уполномоченный работник ведомства даст безработному бланк для оформления заявления и список документов, которые нужно представить для получения материальной помощи. После получения всех справок физическое лицо может повторно обратиться к работнику центра занятости. Сотрудник ведомства зафиксирует факт подачи документов, а затем предложит гражданину несколько вариантов работы. Акцент при поиске вакансий работник биржи труда должен делать на образовании, квалификации и трудовом стаже человека. К примеру, если инженеру предлагают устроиться на работу поваром, он вправе отказаться от такого предложения. Часто работников направляют на переобучение, а затем ищут им подходящие вакансии. Если все перечисленные мероприятия не помогли с поиском работы, то специалисту присваивают статус безработного. Куда обращаться Центры занятости населения есть в каждом регионе России. Гражданин, желающий официально стать безработным, должен прийти туда. Специалист, работающий с нетрудоустроенным населением, выдаст физическому лицу список документов, которые нужно будет собрать, чтобы получить пособие. Стать участником государственной программы можно только по месту постоянной регистрации. Если специалист зарегистрирован в Хабаровске, а находится по временной прописке в Москве, то он должен вернуться в свой родной город и там искать работу. Какие документы необходимы Оформление статуса безработного занимает 11 дней. Получить пособие по безработице в 2018 году может физическое лицо, которое признано нетрудоустроенным. Безработный может потратить деньги на коммунальные платежи или собственное пропитание. Решение о регистрации лица в качестве нетрудоустроенного и о выплате денежной компенсации принимается на основании следующих документов: паспорта; заполненного заявления; трудовой книжки или документа, который её заменяет; диплом об образовании и иные документы, подтверждающие квалификацию потенциального работника; справка о среднем заработке за 3 месяца с последнего места работы; СНИЛС (страховой номер индивидуального лицевого счета); ИНН (индивидуальный номер налогоплательщика); номер банковского счета для зачисления денег. |

Глава 1. Понятие, виды и значение денежной массы

1.1. Понятие и значение денежной массы

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство[1].

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Денежная масса - это запас денег в государстве.

Денежная масса обслуживает движение денежных потоков, называемых денежным обращением.

Денежная масса - это сумма общепризнанных платежных средств в экономике страны, совокупный объем наличных денег и денег безналичного оборота. Из данного определения следует, что в состав денежной массы включаются:

- только высоколиквидные средства, которыми располагают все субъекты хозяйственной деятельности - государство, фирмы, домашние хозяйства, резиденты и нерезиденты;

- деньги, пребывающие в различных формах наличного и безналичного обращения;

- все современные виды денег;

- деньги, выполняющие функции не только средства обращения и средства платежа, но и средства накопления, мировых денег.

В результате в состав денежной массы не включаются, например, товарные деньги (скот, пачки сигарет и т.п.), ценные бумаги, участвующие в безналичном денежном обороте. Только при таком подходе, достаточно четко очерчивающем границы понятия, обеспечивается в последующем правильное понимание закона денежного обращения, определяющего потребность в денежной массе.

Состав и структура денежной массы претерпевают качественные и количественные изменения вместе с эволюцией типов денежных систем. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами[2].

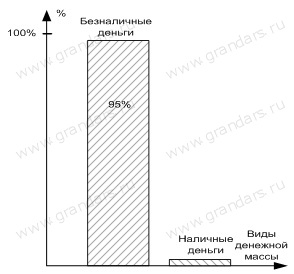

Совокупность всех денег в данной стране у правительства, фирм, банков, граждан, на счетах, в пути, в кошельках, в «чулках» и т.п. формирует национальную денежную массу. Денежное обращение как совокупность денежных потоков делится на наличное и безналичное. В странах с развитой рыночной экономикой безналичное обращение намного превышает наличное (рис. 1):

Рисунок 1. Соотношение наличной и безналичной денежной массы в развитой стране

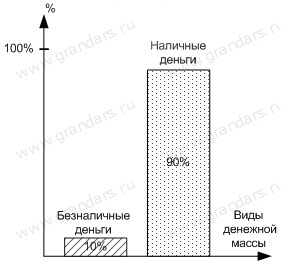

В странах с ненадежной банковской системой и неразвитым рыночным хозяйством соотношение наличной и безналичной денежной массы выглядит иначе (рис. 2):

Рисунок 2 - Соотношение наличной и безналичной денежной массы в развивающейся экономике

Понятие ликвидности употребляется не только по отношению к денежной системе, но и к кредитно-банковской, международной валютной, системе платежных балансов и т. д.

Ликвидность по отношению к деньгам - это их свойство быть использованными своим владельцем для немедленного приобретения необходимых благ[3].

В зависимости от конкретной формы, в которой существуют деньги (наличные и безналичные), усиливается, или, напротив, снижается ликвидность денег. Так, наличные деньги намного ликвиднее безналичных, а в безналичной денежной массе деньги на текущих счетах, которые можно использовать посредством чеков, переводов, кредитных карточек, гораздо ликвиднее денег на срочных вкладах, так как на последних существует временное ограничение, в течение которого владелец счета не может воспользоваться всей суммой вклада, а лишь процентами по нему.

Ликвидность различных форм денег по степени возрастания ликвидности:

- деньги на срочных и сберегательных банковских вкладах;

- деньги на вкладах до востребования (текущих) чеки, векселя, платежные поручения, кредитные карточки, электронные деньги, дорожные чеки;

- наличные деньги, банкноты, ассигнации, казначейские билеты, разменная монета, ценные бумаги[4].

Таким образом, денежная масса - совокупность покупательных, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам, а также государству. Это важный количественный показатель движения денег. Структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства - бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, непосредственно приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные. Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п.

1.2. Система агрегатов денежной массы

Денежную массу делят на денежные агрегаты (от М0 до М3), в которые входят различные виды денег.

Денежные агрегаты - группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги. Чем быстрее средства на счетах можно перевести в денежную форму, тем более ликвидным считается агрегат[5].

Система агрегатов денежной массы представляет собой «матрешку», в которой каждый предыдущий агрегат «вставлен» в каждый последующий.

Для анализа изменений движения денег на определенную дату и за определенный период в финансовой статистике стали использовать сначала в экономически развитых странах, а затем и в нашей стране денежные агрегаты М0, М1, М2, М3, М4.

Агрегат М0 включает наличные деньги в обращении: банкноты, металлические монеты, казначейские билеты (в некоторых странах). Металлические монеты, составляющие незначительную долю наличности (в развитых странах 2—3%), дают возможность лицам совершать мелкие сделки. Обычно эти монеты чеканятся из дешевых металлов. Реальная стоимость монеты значительно ниже номинальной, чтобы не допустить их переплавку в целях прибыльной продажи в виде слитков.

Казначейские билеты — бумажные деньги, эмиссии которых осуществляются казначейством. Бумажные деньги ныне функционируют в слабо развитых странах. Например, в Республике Джибути в обращении находятся казначейские билеты (достоинством 500, 5000, 1000 франков) и монеты, эмиссии которых осуществляется казначейством; казначейские билеты и монеты функционируют и в Королевстве Тонга. Преобладающая роль принадлежит банкнотам.

Агрегат М1 состоит из агрегата М0 и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета. Для расчетов с помощью средств на этих счетах их владельцы выписывают платежные поручения (преобладающая форма расчетов в российской экономике) либо чеки и аккредитивы. Именно агрегат М1 обслуживает операции по реализации валового внутреннего продукта (ВВП), распределению и перераспределению национального дохода, накоплению и потреблению.

Агрегат М2 содержит агрегат М1, срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако могут превратиться в наличные деньги или чековые счета. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность. Срочные депозиты доступны вкладчику только по истечении определенного срока и, следовательно, обладают меньшей ликвидностью, чем сберегательные депозиты.

Агрегат М3 содержит агрегат М2, сберегательные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в том числе коммерческие векселя, выписываемые предприятиями. Эта часть средств, вложенная в ценные бумаги, создается не банковской системой, но находится под ее контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т.е. гарантии его оплаты банком в случае неплатежеспособности эмитента.

Агрегат М4 равен агрегату М3 плюс различные формы депозитов в кредитных учреждениях.

Между агрегатами необходимо равновесие, в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при М2 > М1; оно укрепляется при М2 + М3 > М1.

В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении такого соотношения между агрегатами в денежном обращении начинаются осложнения: нехватка денежных знаков, рост цен и др.

Для определения денежной массы страны используют разное количество агрегатов (например, США - четыре, Франция - два). В России для расчета совокупной денежной массы применяют агрегаты М0, М1, М2 М3. К денежным агрегатам относят: М0 - наличные деньги в обращении; М1 - М0 плюс расчетные, текущие, специальные счета в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний; М2 равняется М1 плюс срочные вклады в сберегательных банках; М3 состоит из М2 и депозитных сертификатов, облигаций государственного займа[6].

Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения.

Изменение объема денежной массы может быть результатом как изменения массы денег в обращении, так и ускорения их оборота. Скорость обращения денег - показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные.

В промышленно развитых странах в основном исчисляются два показателя скорости роста оборота денег:

- показатель скорости обращения в кругообороте доходов - отношение валового национального продукта (ВНП) или национального дохода к денежной массе, а именно к агрегату М1 или М2, этот показатель раскрывает взаимосвязь между денежным обращением и процессами экономического развития;

- показатель оборачиваемости денег в платежном обороте - отношение суммы переведенных средств по банковским текущим счетам к средней величине денежной массы.

Изменение скорости обращения денег и, соответственно, объема денежной массы, зависит от многих факторов. как общеэкономических (циклического развития экономики, темпов экономического роста, движения цен), так и чисто монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок на денежном рынке и т. д.).

Ускорению обращения денег способствуют замена металлических денег кредитными, развитие системы взаимных расчетов, внедрение ЭВМ в банковское дело, применение электронных средств денежных расчетов.

При обесценении денег потребители увеличивают покупки товаров для того чтобы оградить себя от падения покупательной способности денег, что ускоряет денежный оборот. При прочих равных условиях ускорение скорости обращения денег равнозначно увеличению денежной массы и является одним из факторов инфляции.

Применяемые кредитными институтами методы покрытия бюджетного дефицита обычно вызывают рост денежной массы в обращении сверх реальных потребностей экономического оборота, обесценение денег.

Расширение масштабов кредитования ведет к росту эмиссии кредитных денег и платежеспособного спроса. В этом заключается активная роль кредитной системы в инфляционном процессе.

В условиях нормально развивающейся экономики денежно-кредитное регулирование обеспечивает расширение кредитов и увеличение денежной массы (в обращении и на счетах в банках). Денежно-кредитное регулирование на более короткие периоды предполагает сдерживание инфляции путем определения норм обязательных резервов, учетных ставок по кредитам, установление экономических нормативов для банков, проведение операций с ценными бумагами и валютой.

Все денежные средства - наличные и безналичные - должны иметь кредитную основу. Выдача кредита увеличивает количество денег или денежную массу, погашение кредита уменьшает количество денег (наличных и безналичных), поэтому предоставление ссуд должно осуществляться на макроуровне с учетом действия денежно-кредитных законов. На основе бюджетных денежных доходов и расходов населения и плана кассовых оборотов.

Стабильный и умеренный рост денежной массы, при соответствующем росте объема производства, обеспечивает постоянство уровня цен. Лишь в этом случае рыночные отношения воздействуют на экономическую систему самым эффективным и выгодным образом. Задача кредитно-денежной политики сводится еще и к обеспечению, по возможности, полной занятости (в идеале на свободном рынке должен быть какой-то резерв рабочей силы) и роста реального объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кредитно-денежной политики[7].

С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране.

Таким образом, для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объем денежной массы используются денежные агрегаты. Денежный агрегат - это часть денежной массы, представленная определенной совокупностью денежных активов, сгруппированных по убыванию степени ликвидности, причем каждый последующий агрегат включает в себя предыдущий.

Глава 2. Анализ объема денежной массы в структуре денежного обращения в России

2.1. Анализ показателей динамики денежной массы

Денежная масса является одним из основных элементов любой денежной системы, поэтому является актуальным проведение статистического анализа денежного обращения в РФ.

Рассмотрим агрегированные показатели структуры денежной массы в РФ за 2007 - 2017 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1

Денежная масса и структура денежной массы в РФ за период с 2007 по 2017 гг.

|

Год |

Денежный агрегат М0 |

Денежный агрегат М1 |

Денежный агрегат М2 |

Денежная масса в национальном определении |

|

2007 |

1765,8 |

3651,4 |

5417,1 |

9068,5 |

|

2008 |

2450,7 |

5523,7 |

7974,4 |

13498,1 |

|

2009 |

3373,4 |

8382,6 |

11756,0 |

20138,6 |

|

2010 |

3793,1 |

9046,2 |

12839,2 |

21885,4 |

|

2011 |

3600,1 |

10113,2 |

13713,3 |

23826,5 |

|

2012 |

4621,5 |

13643,5 |

18264,9 |

21908,4 |

|

2013 |

5475,2 |

11354,1 |

10565,9 |

21920,0 |

|

2014 |

5975,4 |

12459,4 |

12621,2 |

25080,6 |

|

2015 |

6564,1 |

14092,0 |

15075,3 |

29167,3 |

|

2016 |

6920,0 |

14789,5 |

15836,1 |

30625,6 |

|

2017 |

6786,9 |

14891,7 |

17967,9 |

32859,6 |

За последние годы характеристики денежной массы претерпели значительные изменения.

Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 2007 г. по 2017 г. стремительно увеличивался, что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2010 г. по 2011 г. выявился незначительный спад данного показателя на 5, 1%.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2008 г. до 2009 г. уменьшились на 16, 8% и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2008 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась[8].

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках.

Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Таблица 2

Показатели денежного обращения в РФ с 2007 по 2017 гг.

|

Год |

Денежный агрегат М2 |

ВВП |

Наличные деньги в обращении |

Скорость обращения денежной массы |

Темп роста скорости обращения денег |

|

2007 |

5417,1 |

21609,8 |

1765,8 |

3,98 |

2,37 |

|

2008 |

7974,4 |

26917,2 |

2450,7 |

3,37 |

1,82 |

|

2009 |

11756,0 |

33247,5 |

3373,4 |

2,82 |

2,21 |

|

2010 |

12839,2 |

41276,8 |

3793,1 |

3,21 |

1,82 |

|

2011 |

13713,3 |

38807,2 |

3600,1 |

2,83 |

1,53 |

|

2012 |

18264,9 |

46308,5 |

4621,5 |

2,54 |

4,29 |

|

2013 |

10565,9 |

55967,2 |

5475,2 |

5,29 |

3,92 |

|

2014 |

12621,2 |

62176,5 |

5975,4 |

4,92 |

3,39 |

|

2015 |

15075,3 |

66190,1 |

6564,1 |

4,39 |

3,51 |

|

2016 |

15836,1 |

71406,4 |

6920,0 |

4,51 |

2,68 |

|

2017 |

17967,9 |

66281,3 |

6786,9 |

3,68 |

- |

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63,5% и 69,6% соответственно.

Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса.

Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере.

Можно заметить, что за несколько лет динамика денежной массы подверглась изменениям. Можно проследить заметное увеличение с 2011 по 2017 года денежной массы (М2). Но также заметно сокращение удельного веса (М0) на 5,2 %, что означает уменьшение объёма денег, выпущенных Центральным Банком РФ. В таблице хорошо заметно, что наличные деньги составляют наименьшую часть.

По оценке Банка России, процесс восстановления кредитной активности в 2017 г. в целом был сбалансированным.

При этом рост денежного предложения в целом соразмерен увеличению экономической активности и не создает дополнительных проинфляционных рисков. С учетом этого Банк России сохраняет прогноз динамики денежной массы на 2017 г., а также среднесрочные прогнозы денежного предложения и кредита.

В развитой рыночной экономике безналичное обращение превышает наличное обращение. По сравнению с 2015 годом на сегодняшний день безналичное обращение увеличилось на 6213,4 млрд руб. Наличное обращение тоже подверглось увеличению, хоть и такому значительному, на 1284,6 млрд руб.

Между наличным и безналичным денежным обращением существует тесная взаимная зависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков на безналичную и наоборот.

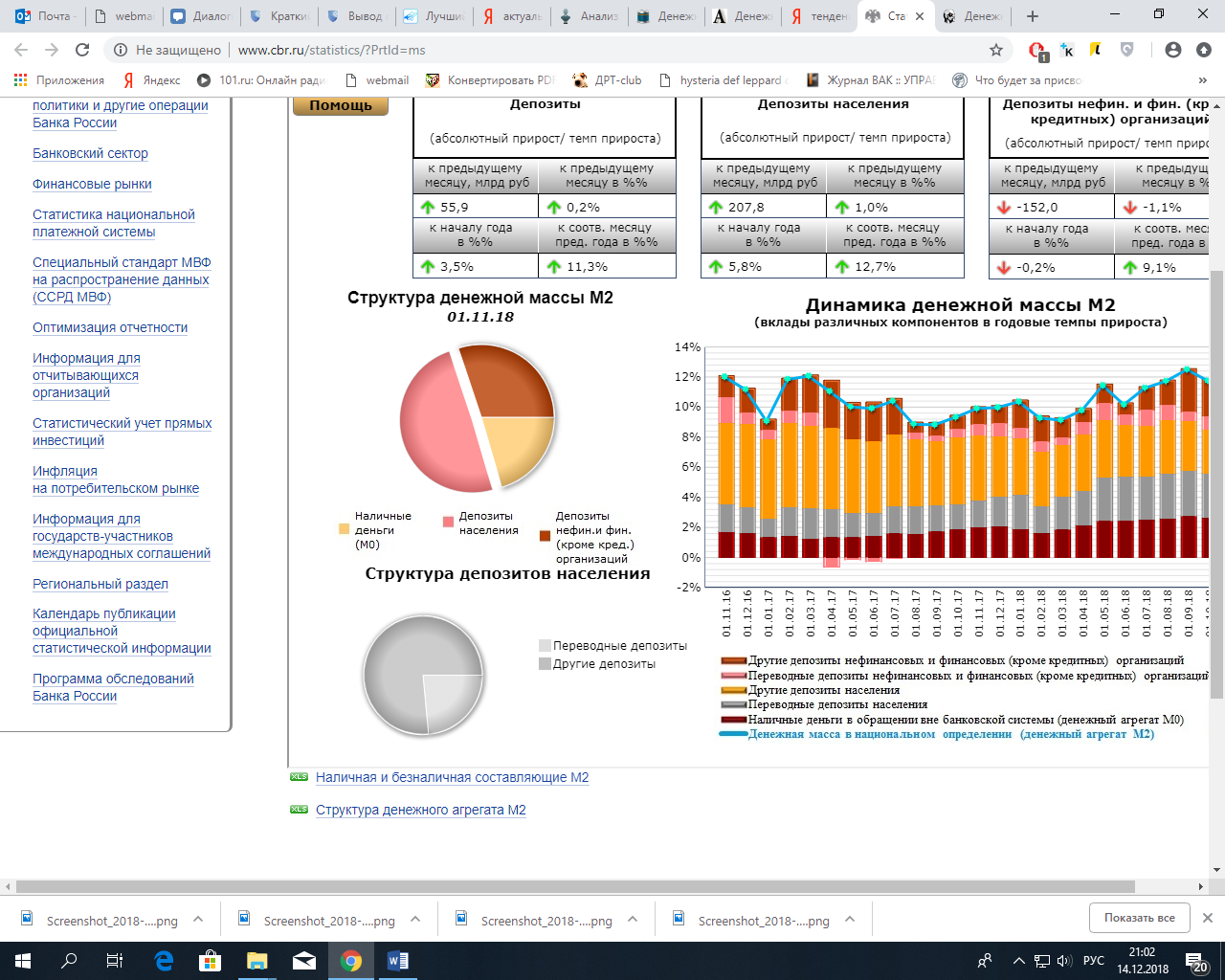

На рисунке 3 представлена структура денежного агрегата М2 (национальное определение).

Рисунок 3 - Наличная и безналичная составляющие денежного агрегата М2, в процентах

Наличные деньги составляют от 20,08 до 23,67% в структуре общей денежной массе. Следует отметить, что за анализируемый период наблюдается тенденция снижения объема наличных денежных средств, предпочтение отдается безналичным расчетам.

Динамика денежной массы М2 представлена в Приложении.

Наличная денежная масса представлена обращением бумажных банкнот и монет.

В таблице 3 рассмотрим состав и структуру наличной денежной массы в настоящее время.

Таблица 3

Состав и структура наличной денежной массы, находящихся в обращении

|

Показатель |

Банкноты |

Монеты |

Итого |

|||

|

на 1.07.16 г. |

на 1.07.17 г. |

на 1.07.16 г. |

на 1.07.17 г. |

на 1.07.16 г. |

на 1.07.17 г. |

|

|

Сумма, млрд. руб. |

8173,1 |

8673,3 |

84,7 |

91,6 |

8257,8 |

8764,9 |

|

Количество, млн. экз. |

5753,5 |

5785,9 |

63226,0 |

64896,5 |

68979,5 |

70682,4 |

|

Удельный вес в сумме,% |

99,0 |

99,0 |

1,0 |

1,0 |

100,0 |

100,0 |

|

Удельный все по купюрам,% |

8,3 |

8,2 |

91,7 |

91,8 |

100,0 |

100,0 |

|

Изменение, млрд руб. |

- |

500,2 |

- |

6,9 |

- |

507,1 |

|

Изменение, % |

- |

106,12 |

- |

108,15 |

- |

106,14 |

Рассматривая структуру наличного денежного обращения, можно сделать вывод, что на 1.07.17 г. по сумме номинала 99 % занимают банкноты, 1% - монеты. По количеству экземпляров 8,2 % приходится на банкноты и 91,8% - на монеты.

Объем денежной массы ежегодно увеличивается как за счет наличных денег, так и за счет безналичных. При этом, в структуре денежной массы наблюдается увеличение доли безналичных денег.

Из проведённого анализа структуры денежной массы можно сделать вывод, что в условиях экономической нестабильности при проводимой политики Центрального Банка РФ по сдерживанию темпов инфляции, можно заметить последствия, которые отрицательно складываются на экономике России. В том числе на уменьшении денежной массы и темпов роста ВВП, а снижение темпов роста в экономике ведет к практически отсутствующему росту денежных агрегатов, а значит, к ухудшению большинства показателей.

Поскольку при анализе денежной массы важным показателем является денежная база, а именно наличные деньги и резервы коммерческих банков, находящиеся в обращении.

2.2. Тенденции регулирования денежной массы в Российской Федерации

Анализ динамики и структуры денежной массы показал основные проблемы денежного обращения страны. В условиях нестабильной экономики и рестрикционной политики ЦБ по сдерживанию темпов инфляции в России наблюдаются негативные тенденции: уменьшение денежной массы и темпов роста ВВП; неоправданное использование инструментов монетарной политики и хаотичное установление ставок, которые никак не влияют на инфляцию издержек, а только замедляют рост экономики; низкий уровень обеспеченности экономики денежными средствами; нерациональное соотношение наличной и безналичной денежной массы, негативно влияющее на денежное обращение и кредитную сферу; недоверие экономических субъектов к банковской системе и ее несовершенство. Преодолеть сложившуюся ситуацию можно с помощью смены курса монетарной и бюджетно-налоговой политики с рестрикционной на стимулирующую, а также путем совершенствования банковской системы и контроля за ней.

Денежная масса имеет огромное экономическое значение. Изменение темпов роста денежной массы воздействует на объём производства, занятость, цены, процентные ставки. Правительства государств в лице Центральных банков пытаются управлять денежной массой, преследуя цели экономической политики.

С момента возникновения денег было известно, что их количество тесно связано с уровнем цен. Например, количественная теория денег утверждает, что объем денежной массы определяет уровень инфляции. Для составления прогноза инфляции экономисты принимают за основу модели, использующие показатели денежной массы М2.

Именно поэтому процессы, происходившие в денежной сфере России в течение последних лет, а именно анализ структуры и особенностей денежной массы в России, в контексте сравнения динамики денежной массы и соответствующего уровня российской инфляции, ее монетарных источников, требуют специального исследования.

При проведении денежно-кредитной политики Банк России опирается на денежные агрегаты, характеризующие текущие монетарные условия и являющиеся индикаторами будущего инфляционного давления. Денежные агрегаты - это статистические показатели денежной массы, находящейся в обращении в стране, они отличаются между собой по уровню ликвидности и представляют собой иерархическую систему: каждый последующий агрегат включает в свой состав предыдущий. Агрегат М1 включает наличные деньги (М0) и средства на текущих банковских счетах. Агрегат М2 состоит из агрегата М1 плюс срочные и сберегательные вклады в коммерческих банках, агрегат М3 - содержит агрегат М2 плюс сберегательные вклады в специализированных кредитных учреждениях.

Денежная база не является денежным агрегатом, она представляет собой основу для формирования денежных агрегатов и поэтому называется деньгами «повышенной эффективности».

Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег.

Центральный банк определяет денежную базу как «денежно-кредитные обязательства Банка России в национальной валюте, которые обеспечивают рост денежной массы».

Таким образом Центральный Банк может контролировать предложение денег путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег.

Внешние и внутренние условия экономики России весьма неустойчивы и подвергаются постоянным изменениям, поэтому проведение денежной политики ЦБ обременяется рядом проблем. Если основываться на современные показатели состояния сферы денежного обращения, то можно увидеть, что на сегодняшний день не происходит снижения доли наличного денежного обращения, так как в течение длительного периода этот показатель равен 32-36 процентам в структуре денежной массы (М2).

Данное явление зависит от особенностей ведения экономической деятельности в России, слабого уровня инфраструктуры, а также нормативно-правового регулирования сферы безналичного денежного обращения. Пагубное воздействие оказывает планомерное уменьшение скорости обращения денег по денежному агрегату М2. (по статистическим данным, скорость обращения денег уменьшается ежегодно на 10-11,5 процента). Данный факт говорит о том, что в стране замедляется экономическая активность в процессах производства и реализации товаров работ и услуг, а также происходит перенасыщение денежного оборота, который обслуживает производство и распределение продукции, наличными денежными средствами, которые, в свою очередь, просто не в силах обеспечивать высокую скорость обращения[9].

Проблемы денежного обращения нуждаются в принятии особенных мер по их ликвидации. Думается, необходимо создать долгосрочную федеральную программу развития системы безналичных расчетов в национальной экономике. Главной задачей данной программы станет правильное и сбалансированное развитие форм и видов безналичных расчетов населения, а также снижение уровня расчетов при помощи наличных денежных средств. Без принятия на федеральном уровне данной программы, уменьшение отставания РФ от развитых передовых стран в области развития системы денежного обращения будет весьма затруднительным. Также, реализация программы в полом объеме невозможна без проведения экономических и правовых мероприятий. Чтобы все вышеизложенные задачи осуществились, следует разработать и принять ряд законов, таких как:

- закон о безналичных расчетах физических и юридических лиц;

- закон об электронной торговле и сделках, которые совершаются при помощи электронных средств;

- закон о предоставлении финансовых услуг в электронной форме и электронных переводах денежных средств.

Данные законы уже положительно зарекомендовали себя в развитых странах, однако Россия делает лишь первые шаги в данном направлении.

ЦБ РФ должен прилагать все усилия для уменьшения доли наличного обращения и стимулирования развития системы безналичных расчетов.

Развитие безналичных платежей в сфере личного потребления возможно при:

- усовершенствовании нормативной базы, которая, в свою очередь, регламентирует операции по выпуску и обращению электронных средств платежа;

- развитии инфраструктуры;

- наличии систем безопасности для электронных платежей;

- развитие финансовой грамотности у граждан.

Начальной мерой по развитию безналичного обращения может служить расширение использования практики безналичных расчетов граждан с использованием расчетных чеков.

Чтобы реализовать данный проект нужно обеспечить определенную экономическую привлекательность чеков как платежного средства. Это можно достигнуть при частичном или полном освобождение от налога на добавленную стоимость, при покупке товара и услуги с помощью указанного вида чеков.

При вводе в оборот банковских расчетных чеков станет возможным сокращение объема бумажных и металлических рублей, уменьшение расходов по инкассации и издержек ЦБ РФ на обслуживание денежного обращения. При использовании расчетных чеков в обороте торговой сети возможно сокращение потребности в наличных деньгах и создание условий для уменьшения влияния криминальных структур в сфере налично-денежного обращения.

Клиентская кредитовая чековая система означает вовлечение ЦР РФ в роли главенствующего составляющего инвестиционного процесса. При зачислении чеков на счет, коммерческий банк автоматически кредитуется Центробанком на сумму полученного чека на срок обработки и предъявления этого чека к оплате в банк, который выдал чек. После оплаты чека Центральный Банк возвращает себе выданную сумму кредита из банка, который оплатил чек.

Такой механизм в сфере кредитования образует процесс безналичной денежно-кредитной мультипликации. Результатом такого процесса является увеличение денежной массы не за счет их эмиссии центральным банком в наличной форме.

Создание единой государственной платежной системы, доступной для понимая каждого, может быть еще одним способом оптимизации денежного обращения в Российской Федерации.

Основным препятствием при реализации системы с использованием пластиковых карт являются большие затраты на образование ее инфраструктуры.

Таким образом снизить до нуля несовместимость уже существующих региональных расчетных систем модернизации инфраструктуры под определенные стандарты, которые существуют в регионах не является возможным. Все, что возможно сделать в данном случае – это создать унифицированную социальную карту, которая поможет функционировать с уже существующей в регионах инфраструктурой.

Далее, способом оптимизации денежного обращения в России может служить централизация обработки денежной наличных средств для уменьшения операционных расходов. Увеличение себестоимости обработки наличности, рост заработной платы, стоимости технических средств вызывают необходимость автоматизации процесса пересчета денег, проверки их подлинности, уменьшения ручного труда и т.д. Сокращение затрат, которые связаны с обработкой наличности - одна из основных задач ЦБ.

На сегодняшний день внимание ЦБ и производителей денежных знаков сосредоточено на:

- будущем усовершенствовании потребительских свойств банкнот с помощью улучшения бумажных и полимерных видов подложек на основе заимствования лучших качеств тех и других;

- уменьшения издержек по производству денежных знаков;

-разработке новейших защитных признаков монет[10].

Банк России старается минимизировать риски, связанные с организацией наличного денежного обращения. Для этого устанавливаются правила обработки, транспортировки и хранения денежной наличности для учреждений Банка России и кредитных организаций.

Безналичные деньги затрудняют процесс скрытия истинных доходов от органов налоговой службы, приобретение незаконным образом активов.

В сфере наличного денежного обращения нужно стремиться к усовершенствованию защиты денежных знаков.

Плюс ко всему, необходимым является и проведение социологических исследований и социологических опросов в области формирования банкнотно-монетного ряда, чтобы увеличить оптимизацию и сократить издержки на выпуск денежных знаков.

Для минимизации риска появления поддельных денежных знаков в обращении Банк России должен совершенствовать работу по защите денежных знаков от подделки. Например, разработка банкнот с обновленным набором элементов защиты. В результате таких модификаций количество поддельных денежных знаков Банка России за последние шесть лет снижается.

Несмотря на достаточно позитивную динамику развития инфраструктуры безналичных платежей, тем не менее, подавляющее большинство розничных трансакций в России до сих пор совершается наличными деньгами. Это связано с тем, что наличные деньги имеют ряд преимуществ, которые еще долгое время не позволят заменить их электронными аналогами.

Однако темпы роста количества держателей карт недостаточно высоки, и в большинстве случаев (82,5% пользования банковской картой в 2012 г.) карты используются для снятия наличных денег через банкоматы. При этом Россия занимает первое место в мире по количеству банкоматов на 1000 человек. Этот показатель в очередной раз иллюстрирует неготовность российских граждан использовать безналичные средства платежа[11].

Банк России заинтересован в увеличении доли безналичных расчетов, однако он не способен преодолеть эту проблему в одиночку. Например, вероятность владения банковской картой зависит от уровня доходов населения, для увеличения которых необходимо вмешательство государства. Только комплексное поступательное развитие всех регионов страны обеспечит, в том числе и рост безналичных расчетов.

Реактивный подход (направлен на последовательное гармоничное развитие ситуации): Совершенствование инфраструктуры безналичных платежей; Стимулирование безналичных платежей в торговых сетях; Повышение финансовой грамотности населения (проведение конференций, семинаров, консультаций по экономическим вопросам).

Проактивный подход (предлагает разработать ряд мер и механизмов к ускоренному развитию безналичного оборота): Ограничение наличных расчетов, совершаемых населением в торгово-сервисных предприятиях, суммой в 600 тыс. рублей; Обязательство переводить заработную плату, пособия, пенсии на банковскую карту.

По мнению ЦБ РФ, применение административных мер, в частности ограничение суммы наличных расчетов, нарушает права граждан на приобретение товаров и услуг. Целесообразнее создать благоприятные условия для расширения безналичных платежей, а не применять запреты. Мы, в свою очередь, полностью согласны с таким мнением.

Наличное денежное обращение будет продолжать занимать ведущие позиции в системе розничных расчетов России. Неразвитость инфраструктуры, особенности менталитета наших граждан еще долго не позволят стране полностью перейти к безналичным платежам. Поэтому Банк России продолжает уделять внимание реорганизации НДО, переходя к частично децентрализованной операционной модели: применение аутсорсинга, оптимизация внутренней деятельности ЦБ, снижение рисков в сфере НДО.

Однако развитие системы безналичных расчетов является важной задачей ЦБ. Она позволит снизить уровень теневой экономики РФ, увеличить количество собираемых налогов.

В целях совершенствования денежной массы РФ Банк России должен:

- разрабатывать систему валовых счетов для проведения крупных, срочных, приоритетных платежей, осуществляемых в режиме реального времени; совершенствовать тарифную политику;

- осуществлять разработку и внедрение унифицированных форматов электронных документов, используемых при проведении расчетов; предпринимать меры по совершенствованию регулирования действующих в стране частных платежных систем; для сокращения денежного оборота продолжить работу по развитию правовой и методологической базы, способствующей внедрению безналичных инструментов платежа с использованием специальных средств, базирующихся на современных информационных технологиях; поддерживать инициативы кредитных организаций по созданию клиринговых систем, которые могут предоставлять дополнительные платежные услуги с использованием платежных карт;

- способствовать развитию и расширению применения документарных форм расчетов, включая аккредитивы;

- продолжить работу по унификации законодательства Российской Федерации и норм банковского регулирования в соответствии с международными правилами и практикой в области документарных операций, что обязательно должно коснуться международных отношений; в целях поддержания финансовой стабильности предполагается уделять повышенное внимание своевременной идентификации и оценке системных риской в банковском секторе и на иных сегментах финансовых рынков. Одним из основных инструментов реализации этих задач послужит развитие рискориентированных подходов при осуществлении надзора, базирующихся на лучшей зарубежной практике[12].

Таким образом, денежное обращение в России, устойчивость денежной системы и меры воздействия на нее с помощью различных рычагов денежно-кредитной политики зависят от внутриэкономического развития страны, ее места в мировом хозяйстве и мировой торговле, исторических, политических условий, финансовых процессов и возможностей, определяющих уровень стабильности страны в целом.

Подводя итог, можно отметить, что обоснование и регламентация конечной генеральной цели регулирования денежного оборота являются исходным и ключевым этапом модернизации системы денежного обращения.

Заключение

Таким образом, одним из ключевых показателей, которые характеризуют денежно-кредитную сферу, в частности денежный оборот, выступает денежная масса. Денежная масса имеет огромное экономическое значение. Изменение темпов роста денежной массы влияет на занятость, процентные ставки, цены и объем производства.

Денежная масса представляет собой совокупность денежных средств, которые предназначены для оплаты товаров и услуг, и для целей накопления организациями, нефинансовыми предприятиями и населением.

Разрабатывая экономическую политику и устанавливая количественные ориентиры макроэкономических пропорций, правительство государств использует различные агрегированные показатели структуры и объема денежной массы – денежные агрегаты.

Для анализа происходящих изменений в денежной массе в финансовой статистике России используются денежные агрегаты:

- агрегат M0 - наличные деньги в обращении;

- агрегат M1 - агрегат M0 + средства предприятий на различных счетах в банках, вклады населения до востребования, средства страховых компаний;

- агрегат M2 - агрегат M1 + срочные депозиты населения в сберегательных банках, в том числе компенсации;

- агрегат M3 - агрегат M2 + сертификаты и облигации государственного займа.

Существуют факторы, которые воздействуют на объем и структуру денежной массы:

- размер официальной учетной ставки;

Повышение официальной учетной ставки способствует привлечению в страну иностранного краткосрочного капитала, что активизирует платежный баланс, увеличивает предложение иностранной валюты, соответственно снижается курс иностранной и повышается курс национальной валюты. Снижение официальной учетной ставки приводит к противоположным результатам.

- операции с ценными бумагами на открытом финансовом рынке.

Если Банк России продает ценные бумаги на открытом рынке, а банки их покупают, то соответственно ресурсы коммерческих банков уменьшаются.

- политика количественных кредитных ограничений;

- величина минимальных резервов;

- приток капитала из-за рубежа;

- рефинансирование.

Увеличение продолжительности одного оборота и снижение количества обращения денежной массы свидетельствует о снижении оборачиваемости денежных агрегатов, т.е. снижения их ликвидности.

Важнейшим компонентом денежной массы является денежная база. Центральный Банк РФ использует понятие «денежная база» в узком и широком понимании. Денежная база в узком понимании включает наличные деньги и обязательные резервы коммерческих банков в Центральном банке РФ. В широком понимании в денежную базу дополнительно включают остатки на корреспондентских и других счетах коммерческих банков в Банке России.

Уменьшение доли наличных денег в структуре денежной массы говорит об относительном ослаблении инфляционного давления со стороны совокупного спроса. Сдерживающее влияние на рост денежной массы оказывает накопление средств на счетах органов государственного управления в Центральном банке РФ.

В заключение, можно отметить, что после введения экономических санкций против РФ, количество товара уменьшилось, но денежная масса осталась такой же при примерно такой же скорости обращения. В будущем прогнозируется снижение темпа роста денежной массы. Таким образом, в ближайшее время будет тенденция к снижению денежной базы, а затем денежной массы.

Список использованной литературы

- О банках и банковской деятельности: федер. закон от 02.12.1990г. №395-1 (в ред. от 29.07.2018 г.) // Рос.газета. - 2003. - 3 июля; СЗ РФ. – 2018. - №27. – Ст.1263.

- О Центральном банке Российской Федерации: федер. закон от 10.07.2002г. №86-ФЗ (в ред. от 29.07.2018 г.) // СЗ РФ. - 2002. - №86. - Ст.3278; СЗ РФ. – 2018. - №27. – Ст.1263.

- Деньги, кредит, банки: учебник для ВУЗов/ под ред. Е.Ф. Жукова, Л.М.Максимовой и др. – М.: ЮНИТИ-ДАНА, 2013. – 653 с.

- Деньги, кредит, банки: учебное пособие / под ред. Н.Е. Титовой, Ю.П. Кожаева. – М.: Гуманитарный изд.центр ВЛАДОС, 2014. – 484 с.

- Живалов В. Финансовые потоки в российской экономике. - М.: Экономика, 2015. – 127 с.

- Завгородняя Т.В., Завадская В.В. Проблемы развития и особенности денежного обращения. - Омск, 2016. – 115 с.

- Звонова Е.А., Топчий В.Д. Деньги, кредит, банки: учебник и практикум. – М.: Юрайт, 2016. - 455 c.

- Лаврушин О.И. Деньги, кредит, банки: учебное пособие. - М.: Кнорус, 2015. – 396 с.

- Леонтьев В.Е. Финансы. Деньги, кредит и банки: учебник. - М.: ИВЭСЭП, 2015. – 503 с.

- Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков: учеб. пособие. - М.: Аспект Пресс, 2014. - 820 с.

- Александрова Л.С. Обращение наличных денег // Банковские услуги. -2014. - №7. - С. 65-68.

- Андрюшин С. Денежно-кредитная политика и глобальный финансовый кризис: уроки для России // Вопросы экономики. - 2013. - №1. - С.38-50.

- Блуцевская, Ю.А. Финансовые потоки между основными секторами экономики // Вопросы экономики. - 2015. - №6. – С.34-36.

- Дроздова К.С. Современная финансовая политика России: проблемы и перспективы // Молодой ученый. - 2015. - №12. - С. 413-415.

- Квашнин С.С. Анализ современной концепции денежно-кредитного сектора экономики // Национальные интересы: приоритеты и безопасность. - 2013. - № 38. - С. 27-35.

- Никонова Ю.С., Власенко Р.Д. Анализ структуры и динамики денежной массы России // Молодой ученый. - 2016. - №10. - С. 797-800.

- Сайбель Н.Ю., Данилова Ю.А. Современное состояние банковского сектора России в условиях санкций // Молодой ученый. - 2017. - №1. - С. 257-260.

- Салманов О.Н., Заернюк В.М., Лопатина О.А. Особенности функционирования каналов денежно-кредитной трансмиссии до и после финансового кризиса // Экономический анализ: теория и практика. - 2017. - Т. 16. - № 7 (466). - С. 1317-1336.

- Седова Е.А. Анализ динамики денежной массы российской экономики // Научное сообщество студентов XXI столетия. Экономические науки: сб. ст. по мат. LXI междунар. студ. науч.-практ. конф. – 2018. - № 1(61). – С.122-125.

- Официальный сайт Центрального Банка Российской Федерации. URL: http://www.cbr.ru/ (дата обращения: 12.12.2018).

- Официальный сайт Федеральной службы государственной статистики. Режим доступа URL: http: //www.gks.ru/ (дата обращения: 12.12.2018).

Приложение

Рисунок – Динамика денежной массы М2 на 1.12.2018 г.

-

Деньги, кредит, банки: учебное пособие / под ред. Н.Е. Титовой, Ю.П. Кожаева. – М.: Гуманитарный изд.центр ВЛАДОС, 2014. С.117. ↑

-

Деньги, кредит, банки: учебник для ВУЗов/ под ред. Е.Ф. Жукова, Л.М.Максимовой и др. – М.: ЮНИТИ-ДАНА, 2013. С.142. ↑

-

Деньги, кредит, банки: учебное пособие / под ред. Н.Е. Титовой, Ю.П. Кожаева. – М.: Гуманитарный изд.центр ВЛАДОС, 2014. С.118. ↑

-

Живалов В. Финансовые потоки в российской экономике. - М.: Экономика, 2015. С.94. ↑

-

Леонтьев В.Е. Финансы. Деньги, кредит и банки: учебник. - М.: ИВЭСЭП, 2015. С.191. ↑

-

Лаврушин О.И. Деньги, кредит, банки: учебное пособие. - М.: Кнорус, 2015. С.216. ↑

-

Завгородняя Т.В., Завадская В.В. Проблемы развития и особенности денежного обращения. - Омск, 2016. С.32. ↑

-

Седова Е.А. Анализ динамики денежной массы российской экономики // Научное сообщество студентов XXI столетия. Экономические науки: сб. ст. по мат. LXI междунар. студ. науч.-практ. конф. 2018. № 1(61). С.122. ↑

-

Завгородняя Т.В., Завадская В.В. Проблемы развития и особенности денежного обращения. Омск, 2016. С.119. ↑

-

Александрова Л.С. Обращение наличных денег // Банковские услуги. 2014. №7. С. 65. ↑

-

Никонова Ю.С., Власенко Р.Д. Анализ структуры и динамики денежной массы России // Молодой ученый. 2016. №10. С. 797. ↑

-

Салманов О.Н., Заернюк В.М., Лопатина О.А. Особенности функционирования каналов денежно-кредитной трансмиссии до и после финансового кризиса // Экономический анализ: теория и практика. 2017. Т. 16. № 7 (466). С. 1317. ↑

- Кредит как инструмент финансирования деятельности организации

- Устройство персонального компьютера (Немного истории)

- Устройство персонального компьютера (Компоненты компьютера)

- Разработка концепции исследовательского проекта

- когнитивная сфера детей

- Анкетирование как способ анализа потребительских предпочтений (Теоретические аспекты применения маркетинговых исследований как способа анализа потребительских предпочтений)

- Организация биржевой торговли (Теоретические аспекты биржевой торговли)

- Адаптация ребенка к школе (АДАПТАЦИЯ К ШКОЛЬНОМУ ОБУЧЕНИЮ ПЕРВОКЛАССНИКОВ КАК ПСИХОЛОГО-ПЕДАГОГИЧЕСКАЯ ПРОБЛЕМА)

- Налоговая система России: проблемы и направления совершенствования.

- Денежная масса(Понятие, виды и значение денежной массы )

- Юридическая ответственность (стадии юридической ответственности)

- Налоговая система России: проблемы и направления совершенствования (Понятие и структура налоговой системы Российской Федерации)