Бухгалтерский баланс и правила оценки его статей (Теоретические основы бухгалтерского баланса)

Содержание:

ВВЕДЕНИЕ

Бухгалтерский баланс является наиболее информативной формой, которая позволяет принимать обоснованные управленческие решения. Умение читать баланс - это знание содержания каждой его статьи, способа ее оценки, роли в деятельности предприятия, характеристики этих изменений для экономики предприятия, что дает возможность: получить значительный объем информации о предприятии; определить степень обеспеченности предприятия собственными оборотными средствами; установить, за счет каких статей изменилась величина оборотных средств; оценить общее финансовое состояние предприятия.

Бухгалтерский баланс – система показателей, сгруппированных в сводную ведомость в виде двусторонней таблицы, отображающую наличие хозяйственных средств и источников их формирования в денежной оценке на определенную дату. В балансе хозяйственные средства представлены, с одной стороны, по их видам, составу и функциональной роли в процессе воспроизводства совокупного общественного продукта, а с другой – по источникам их формирования и целевому назначению.

Состояние хозяйственных средств и их источников показывается на определенный момент, как правило, на первое число отчетного периода в стоимостном выражении. Принимая во внимание, что их группировка и обобщение в балансе приводится и на начало года, можно утверждать, что состояние показателей приведено не только в статике, но и в динамике. Это значительно расширяет границы познания сущности бухгалтерского баланса, его места в определении финансовой устойчивости экономического субъекта на рынке товаров, работ, и услуг.

Сущность бухгалтерского баланса проявляется в его назначении. С одной стороны, он является частью метода бухгалтерского учета. С другой стороны, бухгалтерский баланс - одна из форм периодической и годовой отчетности.

Бухгалтерский баланс играет важную роль в оценке финансового состояния предприятия, так как по данным баланса важно понять, что представляет собой предприятие на данный момент и в результате чего сложилось такое положение, что и определяет актуальность выбранной темы.

Цель курсовой работы - исследовать бухгалтерский баланс и правила оценки его статей.

Исходя, из цели работы вытекают следующие задачи:

-рассмотреть понятие бухгалтерского баланса;

-исследовать виды и структуру бухгалтерского баланса;

-изучить методы исследования бухгалтерского баланса;

- проанализировать порядок составления баланса.

Объектом курсовой работы является бухгалтерский баланс.

Предмет исследования составляют содержание, виды и структура бухгалтерского баланса.

В процессе исследования были использованы методы: анализ горизонтального, вертикального и сравнительного баланса.

Вопросам исследования данной темы, в той или иной мере уделяли внимание: Алборов Р.А, Абрамов А.Е., Баканов М.И., Ефимова О.В., Донец Ю.Ю., Дудченко О.Н., Ковалева А.М., Кондраков Н.П., Кулемина М.С., Лубков А.М., Лубков А.Н., Матвеев В.Г., Морозов К.М., Моляков Д.С., Яковлев Р. и др.

Структура курсовой работы состоит из 3-х глав:

В первой главе рассматриваются теоретические основы бухгалтерского баланса. Вторая глава посвящена правилам оценки статей бухгалтерского баланса.

1. Теоретические основы бухгалтерского баланса

1.1.Понятие бухгалтерского баланса, его строение и содержание

Развитие рыночных отношений, международные, хозяйственные и финансовые связи выдвинули в число актуальных вопрос о совершенствовании бухгалтерского учета и отчетности, приближении их содержания и методов к международно-принятым нормам. Переход на применение международных норм бухгалтерского учета и отчетности начался с 1992 года и успешно продолжается в течение всего периода экономических реформ, проводимых в стране.[1] Постановлением Верховного Совета РФ была утверждена Государственная программа перехода РФ на международные стандарты учета и отчетности, которая уже реализована по многим направлениям. Например, центральной формой бухгалтерского учета - является баланс. Баланс характеризуется тем, что в нем объекты учета показываются дважды и рассматриваются с двух точек зрения. Состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству Российской Федерации установлены Положением по бухгалтерскому учету «Бухгалтерская отчетность организаций »[2] Бухгалтерский учет и отчетность, действующие в РФ строятся на тех же принципах, которые положены в основу международных стандартов финансовой отчетности. Если бухгалтерский учет сейчас называют «международным языком бизнеса», то и принципы, правила составления форм отчетности должны отвечать требованиям времени.[3]

Бухгалтерский баланс представляет имущественную массу предприятия в двух разрезах - с точки зрения состава имущества, и с точки зрения источников его приобретения, причем последнее понимается не как местонахождение или адрес источника приобретения, а как обязательство за полученные ценности.[4] Этот факт имеет важное значение для понимания структуры этой формы отчетности, т.к. некоторые ресурсы предприятия по юридической принадлежности могут являться собственными, но экономически представлять собой долговое обязательство.

Бухгалтерский баланс отличается особыми целями, спецификой методологии, характером использования данных. Только по данным бухгалтерского баланса составляются, по установленным формам, расчёты по налогам с бюджетом, с внебюджетными фондами.[5]

Одним из непременных требований к бухгалтерской отчётности в рыночной экономике являются её открытость для всех заинтересованных пользователей.

Бухгалтерский баланс – завершающий этап учетного процесса на предприятии, в учреждении.[6] В ней отражаются нарастающим итогом имущественное и финансовое положение предприятия, учреждения, результаты хозяйственной деятельности за отчетный период (месяц, квартал, год).

Актив бухгалтерского баланса.

- Внеоборотные активы.

Внеоборотные активы – это средства организации, которые используются ею в своей деятельности дольше одного года. Самыми важными их статьями являются нематериальные активы, основные средства, незавершенные капитальные вложения и долгосрочные финансовые вложения.[7]

По подразделу «Нематериальные активы» отражаются исключительные права на объекты интеллектуальной собственности. К нематериальным активам относятся организационные расходы и деловая репутация организации. К организационным расходам относятся затраты по созданию организации, признанные в соответствии с учредительными документами вкладом участников в уставной капитал.[8]

Нематериальные активы учитываются на счете 04. Они могут вноситься участниками организации в счет их вкладов в уставный капитал и приходоваться в сумме, определяемой совместным решением участников. Остальные нематериальные активы отражаются в учете сумме затрат на приобретение, изготовление и расходов по их доведению до состояния когда они пригодны к использованию в запланированных целях, а полученные – по рыночной стоимости. [9]По подразделу «Основные средства» отражаются внеоборотные активы, представляющие собой совокупность материально-вещественных ценностей, срок полезного использования которых более одного года.

Основные средства учитываются на счете 01, по первоначальной или восстановительной стоимости. Первоначальная стоимость - это затраты на строительство или приобретение основных средств, включая расходы по доставке и установке.

Восстановительная стоимость - стоимость воспроизводства ранее созданных основных средств в современных условиях.

Основные средства группируются по отраслям народного хозяйства, при этом отраслевая специфика отражается на их структуре. Основные средства переносят свою стоимость на готовый продукт постепенно, в течение длительного времени, охватывающего несколько производственно-технологических циклов.[10] Поэтому учет основных средств организован таким образом, чтобы одновременно можно было показать сохранение ими первоначальной вещной формы и постепенную потерю стоимости.

В подразделах баланса «Нематериальные активы» и «Основные средства» соответствующие ценности отражаются по остаточной стоимости[11].

По статье «Прочие внеоборотные активы» отражаются другие внеоборотные активы, не нашедшие отражения в предыдущих статьях баланса.

- Оборотные активы

В этом разделе отражаются средства организации, используемые ею, как правило, в течение одного года. Структура данного раздела весьма неоднородна.[12] Основные виды оборотных активов можно подразделить на следующие группы:

В подразделе «Запасы» показываются остатки соответствующих ценностей.

По статье «Сырье, материалы и другие аналогичные ценности» отражаются остатки запасов сырья, основных и вспомогательных материалов, топлива, покупных полуфабрикатов и комплектующих изделий, запасных частей, тары и других материальных ценностей, учитываемых на счете 10 «Материалы» в оценке, предусмотренной Положением по ведению бухгалтерского учета и бухгалтерской отчетности.

Около сорока процентов статей второго раздела баланса занимают статьи. на которых отражается дебиторская задолженность.

Контроль за состоянием дебиторской задолженности; один из важнейших аспектов методики анализа бухгалтерского баланса.[13] Дебиторы - юридические (организации, учреждения) и физические лица, которые имеют задолженность данной организации, называемую дебиторской. Она условно делится на два вида: нормальная и неоправданная. Нормальная, дебиторская задолженность не является следствием недочетов в хозяйственной деятельности организации и возникает в результате применяемых форм расчетов за товары и услуги. Неоправданная дебиторская задолженность возникает вследствие недостатков в работе организации, например, при выявлении недостач, растрат, и хищений товарно-материальных ценностей и денежных средств.[14]

Дебиторская задолженность отражается в баланс в двух подразделах в зависимости от сроков ее погашения:

а) в течение 12 месяцев после отчетной даты

б) более чем через 12 месяцев после отчетной даты.

В подразделе «Краткосрочные финансовые вложения» отражаются краткосрочные инвестиции[15] организации в ценные бумаги других организаций и государства, предоставленные другим организациям займы.

Пассив бухгалтерского баланса.

-Капитал и резервы.

Пассив баланса - это сумма обязательств организации. «Например, уставный капитал есть обязательство перед собственником по выделенным организации основным и оборотным средствам.»[16]

Актив и пассив баланса уравновешиваются путем введения в пассив статей «Прибыль» или «Убытки». Таким образом, прибыль можно определить как сумму возросших, а убыток – как сумму собственных средств организации идущих на убыль.

По статье «Уставный капитал» показывают сумму средств, выделенных собственниками организации для осуществления хозяйственной деятельности. Эти средства согласно ГК РФ называются по-разному в зависимости от организационно- правовой формы организации.

По статье «Добавочный капитал» отражаются:

1. Прирост стоимости внеоборотных активов, в том числе основных средств, выявляемый по результатам их переоценки.

2. Эмиссионный доход, получаемый акционерным обществом в виде разницы между продажной и номинальной стоимостью акций при формировании уставного капитала.[17]

3. Положительные курсовые разницы, образующиеся при расчетах участников по вкладам в уставный (складочный) капитал организации, оцененным в учредительных документах в иностранной валюте и др.

По статье «Резервный капитал» отражаются остатки резервного и других аналогичных фондов, создаваемых в соответствии с законодательством РФ, и остатки аналогичных фондов, если их создание за счет прибыли предусмотрено учредительными документами [18]или учетной политикой организации.

По статье «Целевые финансирование и поступления» некоммерческие организации отражают остатки целевых средств в качестве вступительных, членских и добровольных взносов и иных источников. По статье «Нераспределенная прибыль отчетного года» показывается остаток неиспользованной прибыли отчетного года. [19]Он определяется как разность между суммой прибыли, полученной за отчетный год, и суммой прибыли, использованной в течение этого года на платежи в бюджет. Величина прибыли определяется как кредитовое сальдо счета 99 «Прибыли и убытки» Если счет 99 «Прибыли и убытки» имеет дебетовое сальдо. То оно представляет собой убыток и отражается в первом разделе баланса по статье «Непокрытый убыток отчетного года».

- Долгосрочные и краткосрочные обязательства

В подразделе «Займы и кредиты» показываются непогашенные суммы кредитов банков и займов, полученных от других организаций, подлежащих погашению в соответствии с договором более чем через 12 месяцев после отчетной даты.

В составе источников средств пятого раздела баланса большой удельный вес занимает группа «Кредиторская задолженность». Кредиторская задолженность возникает, как правило, вследствие существующей системы расчетов, когда долг одной организации другой погашается по истечении определенного периода после возникновения задолженности[20].

Кредиторская задолженность часто возникает в тех случаях, когда организация сначала отражает у себя в учете возникновение (начисление) задолженности, а по истечении определенного времени погашает эту задолженность. Иногда кредиторская задолженность является следствием несвоевременного выполнения организацией своих платежных обязательств.

В подразделе «Займы и кредиты» показываются непогашенные суммы кредитов банков и займов, полученных от других организаций подлежащие погашению в течение 12 месяцев после отчетной даты[21].

В подразделе «Кредиторская задолженность» отражаются прочие долги организациям и физическим лицам.

По статье «Прочие краткосрочные обязательства» отражаются суммы краткосрочных обязательств, не нашедших отражение по другим статьям пятого раздела баланса. [22]

Информация, содержащаяся в бухгалтерской отчетности, основывается на данных синтетического и аналитического учета. Основными требованиями, которые предъявляются к отчетности, являются правдивое и точное отражение действительных результатов деятельности предприятия, строгая увязка всех показателей.[23] Искажение отчетности и оценки статей баланса рассматриваются как противогосударственные действия, а руководители и главные бухгалтеры, виновные в этом, несут ответственность в соответствии с действующим законодательством.

Исправления ошибок в бухгалтерской отчетности подтверждаются подписью лиц, ее подписавших, с указанием даты исправления.

Таким образом, бухгалтерский баланс следует признать главной и наиболее универсальной, формой отчетности, поскольку наглядность и уровень обобщения учетных данных находятся в ней на качественно более высоком уровне[24]. Баланс характеризует деятельность предприятия в целом, все другие формы дополняют его, хотя в силу идентичности учетных данных все формы отчетности необходимо понимать как единое целое. По своей сущности бухгалтерский баланс это источник информации об имущественном состоянии организации и его структуре.

1.2 Виды и структура баланса

Бухгалтерский баланс является богатым источником информации, на базе которого раскрывается финансово-хозяйственная деятельность экономического субъекта. Поэтому среди форм бухгалтерской отчетности бухгалтерский баланс значится на первом месте. В зависимости от стадии развития того или иного экономического субъекта и целевого назначения различают разные виды бухгалтерских балансов: вступительный, текущий, заключительный (годовой), разделительный,[25] передаточный, сводный (консолидированный), ликвидационный.

Балансирующим показателем во вступительном балансе выступает уставный капитал, поскольку на этом этапе нет другого источника поступления из-за отсутствия хозяйственной деятельности.

При составлении заключительного баланса таким показателем выступает финансовый результат (прибыль или убыток) организации. Для всех других видов бухгалтерского баланса балансирующим показателем могут выступать как уставный капитал организации, так и финансовый результат ее деятельности.[26]

Приведенный перечень бухгалтерских балансов по сути своей соответствует жизненному циклу юридического лица. На этом пути трансформация в организационной структуре данного лица происходит главным образом под воздействием его финансового состояния и места на соответствующем сегменте рынка товаров, работ и услуг. [27]

Следует особо выделить понятие самостоятельного баланса. Его ведут субъекты, наделенные правами юридического лица. При отсутствии таких прав составляется отдельный баланс. Такой подход распространяется на структурные подразделения экономического субъекта (цехи, филиалы, участки и пр.).

Двусторонняя таблица баланса в графическом изображении показывает на левой стороне состояние имущества в последовательности, соответствующей функциональной роли его составляющих, исходя из степени ликвидности и характера участия хозяйственных средств в процессе воспроизводства общественного продукта. [28] Это актив баланса. Актив раскрывает состав имущества, как оно действует, чем представлены его составные части. Источники данного имущества отражены в правой стороне баланса – пассиве. Пассив показывает собственный капитал, а также совокупность долгов и обязательств экономического субъекта. Экономически однородный вид имущества в активе или источников его формирования в пассиве принято называть статьей баланса. [29]

В интересах сближения отечественной практики с требованиями международных бухгалтерских стандартов в последнее время бухгалтерский баланс стали составлять не в первоначальной (исторической) оценке (баланс- брутто), а в реальной оценке на дату составления баланса, «очищенном» от регулирующих статей (баланс – нетто). Такой подход распространяется как на имущество длительного пользования, так и состав оборотных средств.[30] Поэтому в балансе отсутствуют такие статьи, как «Амортизация основных средств», «Амортизация нематериальных активов», «Торговая наценка » и некоторые другие.

Итог по активу баланса на начало года и конец отчетного периода равен соответственно итогу его пассива. Это равенство, как уже указывалось, определяет сущность баланса: в нем отражается имущество экономического субъекта в двух плоскостях, а именно в левой стороне – активе баланса – по видам, составу и размещению, а в правой – пассиве – по источникам формирования данного имущества. [31]

В активе имущество приведено с учетом степени ликвидности. Наименее ликвидные статьи («Нематериальные активы», «Основные средства») размещены в начале, а легко реализуемые активы («Касса», «Расчетный счет») – в конце баланса.

Во многих странах с развитой рыночной экономикой содержание бухгалтерского баланса строится в обратной степени ликвидности, т.е. в начале показываются легкореализуемые виды имущества, а в конце баланса – наименее ликвидные активы.

В любом случае имущество предприятия – актив (А) должен соответствовать его обязательствам (П) и собственному капиталу (К): А=П+К. [32]

Разложение правой стороны баланса на две составляющие в указанной последовательности имеет глубокий экономический смысл. В случае ликвидации экономического субъекта ввиду несостоятельности (банкротства) действующее законодательство в первую очередь предусматривает удовлетворение обязательств кредиторов (П) в строго установленной очередности.[33]

Актив баланса включает три раздела, представленные по экономической однородности с точки зрения ликвидности имущества следующими основными группами.[34]

Первый раздел «Внеоборотные активы» содержит информацию о нематериальных активах, движимом и недвижимом имуществе, представленными в составе основных средств, а также долгосрочными инвестициями.

Раздел «Оборотные активы» представляет три блока наиболее ликвидных активов. Это мобильные средства организации, так как в короткое время могут быть обращены в наиболее ликвидную их часть – денежные средства.[35]

Раздел «Убытки» показывает сумму потерь, понесенных организацией за отчетный период, как результат неэффективного использования имущества. Здесь представлены две статьи «Непокрытые убытки прошлых лет» и «Непокрытый убыток отчетного года».

Собственный капитал отражен в разделе пассива «Капитал и резервы».

Заемный капитал, исходя из сроков заимствования организацией, содержится в разделе бухгалтерского баланса «Долгосрочные пассивы» и «Краткосрочные пассивы».

Такким образом, правая сторона баланса (пассив) раскрывает содержание собственного капитала и обязательств как долгосрочного, так и краткосрочного характера.

2. Правила оценки статей бухгалтерского баланса

2.1 Методы исследования бухгалтерского баланса

Метод науки –это способ исследования своего предмета. Специфические для различных наук способы подхода к изучению своего предмета базируются на всеобщем диалектическом методе познания.[36]

Важная методологическая черта анализа , что он способен не только устанавливать причинно-следственные связи, но так же и давать их количественную характеристику, т.е. обеспечивать измерения влияния факторов на результаты деятельности.[37]

Из трех больших взаимосвязанных блоков должна состоять методика анализа финансовой отчетности организации:

- анализа финансового положения и деловой активности;

- анализа финансовых результатов;

- оценки возможных перспектив развития организации.

Неотъемлемой частью большинства решений, касающихся кредитования, инвестирования и др. является анализ финансовой отчетности [38]

В качестве обязательного элемента любой методики финансового анализа выступают этапы проведения исследования того или иного процесса (явления).

1. Вне зависимости от возможных источников финансирования, оценивается общая потребность в капитале

2. Определяется максимально возможная доля собственного капитала в общей величине средств, направленных на финансирование деятельности.

3. Для всех вариантов структуры вложенного капитала рассчитывается показатель «рентабельность — финансовый риск».

4. Скорость возврата вложенного капитала расчитывается.

5. Сроком определяется оптимальная комбинация средств, поступающих на финансирование финансово-хозяйственной деятельности из различных источников. В пределах между наибольшей долей собственного капитала и его нулевым уровнем в общем объеме средств финансирования с использованием критериев максимума показателя РР и минимума.

При принятии решения о предоставлении кредита кредитор рассматривает организацию заемщика главным образом с точки зрения возможного возврата денег и вознаграждения, которое он получит в виде процента.[39]

Роль, которую играет анализ финансовой отчетности в решениях об инвестициях в собственный капитал организации, совершенно другая. Это связано с тем, что инвестор требует отдачи как в виде прироста стоимости капитала, так и в виде дивидендов.[40]

Дивиденды и прибыльность в долгосрочной перспективе зависят от ликвидности элементов и роста объемов хозяйственной деятельности, которые оцениваются посредством анализа финансовой отчетности.[41] Но дивиденды, которые выплачивает организация, — это только меньшая часть суммы желаемой отдачи. На самом деле многие прибыльные и растущие предприятия выплачивают минимальные дивиденды или не выплачивают их совсем. Другая часть ожидаемой отдачи идет как бы от других инвесторов, которые, возможно, захотят в будущем заплатить за инвестиции в капитал предприятия больше, чем это сделал нынешний инвестор.

Т.к. анализ финансовой отчетности связан с логическим процессом, его относительное значение в принятии инвестиционных решений изменяется в зависимости от обстоятельств, складывающихся на рынке.[42] Если анализ нацелен на оценку риска, его значение всегда больше, выявление узких мест и потенциальных проблем. Всегда следует помнить, что решение включает очень большую совокупность факторов[43].

Анализ финансовой отчетности оформляется в виде аналитической (пояснительной) записки. Она должна следующие разделы включать:

1) общие данные по анализируемой организации, отрасли, частью которой она является, экономической среде, в которой она работает;

2) используемые при анализе, финансовые и другие данные коэффициенты и другие аналитические показатели;

3) выявление и оценку положительно и отрицательно влияющих количественных и качественных факторов по важнейшим направлениям анализа;

4) оценки и выводы на основании полученных результатов анализа, а также построение прогнозных моделей анализа.

На краткосрочную перспективу при оценке финансового состояния могут приводиться показатели оценки удовлетворительности структуры баланса (текущей ликвидности, обеспеченности собственными средствами и способности восстановления (утраты) платежеспособности).[44]

При характеристике платежеспособности нужно обратить внимание на такие показатели, как:

- наличие денежных средств

— в кассе организации;

— на счетах в банках;

2) убытки;

3) просроченные дебиторскую и кредиторскую задолженности;

4) не погашенные в срок кредиты и займы;

5) полноту перечисления соответствующих налогов в бюджет;

6) уплаченные (подлежащие уплате) штрафные санкции за неисполнение обязательств перед бюджетом.

Следует обратить внимание на оценку положения организации на рынке ценных бумаг и причины имевших место негативных явлений.[45]

На долгосрочную перспективу, при оценке финансового положения приводится характеристика структуры источников средств, степень зависимости организации от внешних инвесторов и кредиторов и пр.[46]

Кроме того, может быть приведена оценка деловой активности организации, критериями которой являются широта рынков сбыта продукции, включая наличие поставок на экспорт, репутацию организации, выражающуюся, в частности, в известности клиентов, пользующихся услугами организации, и др.; степень выполнения плановых показателей, обеспечения заданных темпов их роста (снижения); уровень эффективности использования ресурсов организации.[47]

Чтобы определить степень воздействия структуры капитала на уровень эффективности финансирования деятельности, и качестве критерия оптимизации можно использовать рентабельность собственного капитала.[48]

В качестве критерия оптимизации обобщающего показателя, который, с одной стороны, учитывает интересы собственников организации, с другой стороны, соединяет в себе частные показатели рентабельности и финансового риска, можно использовать соотношение «рентабельность — финансовый риск».

Изменения в капитале организации проходят в результате операций с собственниками, приобретающими выпущенные в отчетном периоде акции, в пользу которых начисляются и выплачиваются дивиденды, а также за счет накопления нераспределенной прибыли, уценки и дооценки различных видов имущества. В общем виде эти изменения выражаются в изменении чистых активов за отчетный период или физической величины собственного капитала в зависимости от принятой концепции. Изменения собственного капитала возникают в результате[49]:

- расчетов с собственниками по дивидендам и эмиссии акций;

- прибылей и убытков, не признающихся в отчете о прибылях и убытках;

- накопленной (нераспределенной) прибыли;

- изменений в учетной политике.

Необходимо обратить внимание, анализируя собственный капитал, на соотношение коэффициентов поступления и выбытия.[50] Если значения коэффициентов поступления превышают значения коэффициентов выбытия, значит в организации идет процесс наращивания собственного капитала, и наоборот.

Анализ движения денежных средств можно проводить прямым и косвенным методом.[51]

Методика анализа движения денежных средств прямым методом достаточно проста. «Отчет о движении денежных средств» следует дополнить расчетами относительных показателей структуры притока и оттока денежных средств по видам деятельности[52].

Главным недостатком прямого метода анализа движения денежных средств является то, что он "не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах организации. При косвенном методе финансовый результат преобразуется с помощью ряда корректировок в величину изменения денежных средств за период.

На первом этапе устанавливают соответствие между финансовым результатом и собственным оборотным капиталами . Для этого устраняют влияние на финансовый результат операций начисления износа и операций, связанных с выбытием объектов долгосрочных активов.[53]

На втором этапе корректировки устанавливают соответствие денежных средств и изменений собственного оборотного капитала. Следует определить, изменение по каждой статье оборотного капитала, как отразилось на состоянии денежных средств организации.

Таким образом, такие корректировочные операции проводятся по всей текущей деятельности, по инвестиционной и финансовой. Процесс это трудоемкий, но данные корректировочных таблиц содержат ценную управленческую информацию, в которой заинтересовано руководство организации и инвесторы.

2.2 Ликвидность баланса

Анализ ликвидности баланса проводится в связи с условиями финансовых ограничений и необходимостью оценки платежеспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.[54] Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по скорости их превращения в денежные средства (т.е. по степени их ликвидности) и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Платежеспособность предприятия предполагает способность своевременно осуществлять платежи с взаимодействующими субъектами. Платежеспособность является важнейшим условием кредитоспособности, которая означает наличие у предприятия предпосылок для получения кредита, способность возвратить его в срок.[55]

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

- А1: наиболее ликвидные активы — денежные средства предприятия и краткосрочные финансовые вложения без займов, предоставленных организациям (сумма раздела II актива баланса);

- А2: быстрореализуемые активы — краткосрочная дебиторская задолженность, товары отгруженные, займы, предоставленные организациям на срок менее 12 месяцев и прочие активы (раздел II актива баланса).

В этой группе желательно также вычесть иммобилизацию оборотных средств, т.е. расходы, не перекрытые средствами фондов и целевого финансирования;

- А3: медленнореализуемые активы включают запасы минус товары отгруженные, минус расходы будущих периодов, плюс долгосрочная дебиторская задолженность, плюс долгосрочные финансовые вложения из раздела 1 актива баланса, уменьшенные на величину вложений в уставные фонды других организаций;

- А4: труднореализуемые активы — статьи раздела I актива баланса за исключением долгосрочных финансовых вложений, включенных в предыдущую группу. Сюда включаются и вложения в уставные фонды других предприятий, исключенных из предыдущей группы.

Пассивы баланса группируются по степени срочности их оплаты:

- П1: наиболее срочные обязательства — к ним относятся кредиторская задолженность (раздел V пассива баланса) и прочие краткосрочные обязательства, в т. ч. обязательства, не погашенные в срок, отраженные обособленно в разделах 1; 2 и в справке к разделу 2.

- П2: краткосрочные пассивы — краткосрочные кредиты и заемные средства (раздел V пассива баланса);

- П3: долгосрочные пассивы — долгосрочные кредиты и заемные средства (итог раздела IV пассива баланса);

- П4: постоянные пассивы — статьи раздела III пассива баланса.

Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму расходов будущих периодов и сумму иммобилизации оборотных средств по статьям раздела II актива баланса и увеличиваются на сумму задолженности участникам (учредителям) по выплате доходов, доходов будущих периодов, резервов предстоящих расходов (раздел V пассива баланса). [56]

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

(3.1)

(3.1)

Если некоторые неравенства не соответствуют указанным ограничениям, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Причем следует иметь в виду, что менее ликвидные активы не могут заменить более ликвидные при недостатке средств по одной группе и избытке по другой из-за невозможности погашения такими активами более срочных обязательств.[57]

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Она свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайшее время.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами показывает перспективную ликвидность. Перспективная ликвидность отражает прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Сопоставление итогов первой группы по активу и по пассиву, т.е. А1 и П1 (сроки до трех месяцев), отражает соотношение текущих платежей и поступлений.[58]

Сравнение итогов второй группы по активу и пассиву, т.е. А2 и П2 (в среднем это сроки от 3-х до 6-ти месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем.

Сопоставление итогов по активу и по пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем.

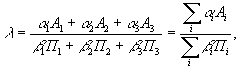

Соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно, поэтому данная схема анализа ликвидности баланса приближенна.[59] Однако, с точки зрения возможностей своевременного осуществления расчетов, проводимый по данной схеме анализ достаточно полно представляет финансовое состояние. Для комплексной оценки ликвидности баланса в целом рассчитывается общий показатель ликвидности:

(3.2)

(3.2)

где:  итоги соответствующих групп по активу и пассиву;

итоги соответствующих групп по активу и пассиву;

— весовые коэффициенты статей актива баланса;

— весовые коэффициенты статей актива баланса;

i — весовые коэффициенты статей пассива баланса.

Общий показатель ликвидности баланса отражает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных и среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Значимость определяют по удельному весу (отношению соответствующей статьи к валюте баланса). [60]

В таблице 1 приведены относительные показатели ликвидности.

Таблица 1

Сравнение показателей ликвидности

|

Показатель |

2016г. |

Отклонение % |

2017г. |

Отклонение % |

2018г. |

Отклонение % |

|

А1 |

372 |

995 |

1576 |

424 |

1215 |

77 |

|

А2 |

4104 |

256 |

2595 |

63 |

3643 |

140 |

|

А3 |

6887 |

119 |

8440 |

123 |

10280 |

122 |

|

А4 |

8070 |

127 |

9070 |

112 |

9900 |

109 |

|

П1 |

5898 |

204 |

6366 |

108 |

8039 |

126 |

|

П2 |

1630 |

491 |

2400 |

147 |

3400 |

142 |

|

П3 |

0 |

- |

0 |

0 |

1090 |

- |

|

П4 |

12025 |

89 |

13050 |

109 |

12509 |

96 |

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами свидетельствует о неплатежеспособности предприятия на конец 2017 года.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами показывает перспективную ликвидность. Перспективная ликвидность отражает прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Перспективная ликвидность предприятия на конец 2018 года соответствует норме.

Сопоставление итогов по активу и по пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем. Данные показатели на конец 2018 года соответствовали норме.

Таблица 2

Коэффициенты ликвидности

|

Показатель |

2016г. |

Отклонение % |

2017г. |

Отклонение % |

2018г. |

Отклонение % |

|

Коэффициент абсолютной ликвидности (КАЛ) |

0,06 |

28 |

0,25 |

417 |

0,15 |

60 |

|

Коэффициент критической ликвидности (ККЛ) |

2,52 |

79 |

1,08 |

43 |

1,29 |

119 |

|

Коэффициент текущей ликвидности (КТЛ) |

3,81 |

87 |

3,25 |

85 |

4,01 |

123 |

|

Коэффициент обеспеченности собственными ср-ми (КО) |

0,32 |

96 |

0,27 |

84 |

0,08 |

30 |

Таким образом, на конец 2017 года, ООО «Мегастрой» являлось перспективно ликвидным, но неплатежеспособным.

Возможность наиболее раннего погашения обязательств отражает коэффициент абсолютной ликвидности (КАЛ). Он рассчитывается отношением величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов.

Наиболее ликвидные активы на конец 2018 года:

денежные средства – 1215 тыс. руб.

ценные бумаги и прочие краткосрочные финансовые вложения - 0

Наиболее срочные обязательства:

кредиторская задолженность – 8039 тыс. руб.

На конец 2018 года КАЛ = 1215/8039 = 0,15.

Этот коэффициент не должен быть ниже нормальных ограничений: KАЛ 0,2 0,5. что подтверждает неплатежеспособность предприятия т.е. невозможность немедленных расчетов.

Коэффициент критической ликвидности (ККЛ) (промежуточный коэффициент покрытия) равен отношению наиболее ликвидных активов (1215 тыс. руб.) в сумме с краткосрочной дебиторской задолженностью (3158 тыс. руб.), займами, предоставленными организациям на срок менее 12 месяцев (0), и прочих активов в составе ликвидных средств (0) за вычетом иммобилизации оборотных средств (0) к сумме наиболее срочных обязательств (краткосрочные кредиты и заемные средства (раздел V пассива баланса) (3400 тыс. руб.).

На конец 2018 года КАЛ = 4373/3400 = 1,29. Нижняя нормальная граница данного коэффициента соответствует ограничению: ККЛ 1. Таким образом, при условии своевременных поступлений средств от дебиторов и заемщиков по их краткосрочной задолженности, исследуемое предприятие приобретет платежеспособность.

Коэффициент текущей ликвидности (КТЛ) на конец 2018 года составил 4,01. Он равен отношению стоимости всех оборотных мобильных средств предприятия (13638 тыс. руб.) к величине краткосрочных обязательств (3400 тыс. руб.). Нормальным для него считается ограничение: КТЛ 2.

Предприятие в 4 раза покрывало всеми оборотными активами краткосрочные обязательства.

Для оценки структуры баланса и диагностики банкротства используют коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами (КО), который рассчитывается отношением собственных оборотных средств (EC) к сумме всех оборотных активов (к итогу раздела II актива баланса). На конец 2017 года КО = 1109/13638 =0,08.

Нормальное ограничение данного коэффициента определяется выражением: КО 0,1. Таким образом, у предприятия не имелось собственных оборотных средств, необходимых для финансовой устойчивости.

Структура баланса считается удовлетворительной, когда коэффициент текущей ликвидности (КТЛ) и коэффициент обеспеченности собственными средствами (КО) удовлетворяют нормальным ограничениям. Если хотя бы один из этих коэффициентов не удовлетворяет установленным ограничениям, структура баланса считается неудовлетворительной. У исследуемого предприятия структура баланса на конец исследования неудовлетворительна.

Таким образом, в исследуемом периоде предприятие постепенно наращивало медленно реализуемые и труднореализуемые активы. При этом также увеличивались наиболее срочные обязательства и краткосрочные пассивы.

В 2017 году у предприятия появились долгосрочные пассивы (раньше их не было). Динамика остальных показателей не отличалась стабильностью.

К концу 2018 года предприятие было платежеспособным: коэффициент абсолютной ликвидности составил КАЛ =0,25, однако в дальнейшем уровень платежеспособности снизился.На протяжении всего периода предприятие являлось ликвидным в перспективе.

ЗАКЛЮЧЕНИЕ

Бухгалтерский баланс является богатым источником информации, на базе которого раскрывается финансово-хозяйственная деятельность предприятия. Не зря поэтому среди форм бухгалтерской отчетности бухгалтерский баланс значится на первом месте. Для понимания содержащейся в нем информации важно иметь представление не только о структуре бухгалтерского баланса, но и знать основные логические и специфические взаимосвязи между отдельными показателями.

Бухгалтерский баланс, в сущности, является системной моделью, обобщенно отражающей кругооборот средств предприятия и финансовые отношения, в которые вступает предприятие в ходе этого кругооборота.

Анализ ликвидности баланса проведен в связи с условиями финансовых ограничений и необходимостью оценки платежеспособности предприятия.

Деловая активность предприятия в финансовом аспекте проявляется в оборачиваемости ее средств и их источников. По данным проведенного исследования следует, что в течение 2016-2018 г.г. оборачиваемость капитала ООО «Мегастрой» росла.

Коэффициенты общей оборачиваемости капитала составили 1,79, 1,86 и 2,19 соответственно. Рост общей оборачиваемости капитала свидетельствует об ускорении кругооборота средств предприятия и о более эффективном их использовании. Рост коэффициентов оборачиваемости мобильных (оборотных) средств (скорость обращения оборотного капитала) характеризуется положительно, поскольку сочетается с ростом коэффициента оборачиваемости готовой продукции. Запасы предприятия участвовали в годовом обороте 5-6 раз, что связано с достаточной активностью на строительном рынке.

В заключение можно предложить мероприятия по оптимизации структуры капитала. Особое внимание следует уделить методике оперативного управления текущим финансовым состоянием. В целях улучшения показателей финансовой устойчивости следует провести перераспределение активов и пассивов бухгалтерского баланса. Спланированный баланс позволит получить нормальную финансовую устойчивость.

БИБЛИОГРАФИЯ

1. Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 28.11.2018) "О бухгалтерском учете"//"Собрание законодательства РФ", 12.12.2011, N 50, ст. 7344.

2.Положение по бухгалтерскому учету 1-22. Федеральный закон «О бухгалтерском учете». Методические указания. – Новосибирск: Сиб. унив. изд-во, 2017. – 89с.

3.Приказ Минфина РФ от 27.12.2007 N 153н (ред.от 16.05.2016)"Об утверждении положения по бухгалтерскому учету "Учет нематериальных активов" (ПБУ 14/2007)"(Зарегистрировано в Минюсте РФ 23.01.2008 N 10975) /

4.Донец Ю.Ю. Бухгалтерский учет,- Киев.: Знание, 2016. - 123 с.

5.Зудилин А.И. Анализ хозяйственной деятельности, - 2-е изд– Екатеринбург, 2017. – 67с

6.Ковалева А. М. Финансы в управлении предприятием, - М.: Финансы и статистика, 2016. – 435 с.

7. Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – 410с.

7. Кондраков Н.П. Бухгалтерский учет: Учебник. – М.:ИНФРА-М, 2015. – 592с.

8. Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2017. – 478 с.

9. Лубков А.М. Бухгалтерский баланс // Экономист. – 2017. №8 – С. 88-96.

10.Лубков А. Н. Структура бухгалтерского баланса // Экономика предприятий. – 2018. №3. – С. 54-58.

11. Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 28-29

12.Новодворский В.Д. Бухгалтерская (финансовая) отчетность: Учеб. пособие. – М.: 2015. – 464 с.

13. Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – 358 с.

14. Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – 528 с.

15. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2016. – 345с.

17 Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. – 322с.

15.Экономика предприятия (Под ред. проф., В.П.Грузинова) – М.: Инфра –М,2017. – 287с.

17. Финансовый анализ / Под ред. Артеменко В.Г., Беллендир М.В. – М.: ДИС, 2017 –203с.

18. Финансовый анализ / Под ред. Ефимова О.В. – М.: Бухгалтерский учет, 2016. – 410с.

Приложение1.

Таблица 1

Баланс 2018 г. в агрегированном виде

(конец отчетного периода)

|

Актив |

Пассив |

||||

|

Основной капитал |

F |

11400 |

Источники собственных средств |

ИС |

12509 |

|

Запасы |

Z |

9265 |

Кредиты и другие заемные средства, в том числе: |

K |

12529 |

|

Расчеты, денежные средства и прочие активы, в том числе: |

Ra |

4373 |

долгосрочные кредиты и заемные средства |

KT |

1090 |

|

денежные средства, ценные бумаги и прочие краткосрочные финансовые вложения |

D |

1215 |

краткосрочные кредиты и заемные средства |

Kt |

3400 |

|

расчеты и прочие пассивы |

Rp |

8039 |

|||

|

Баланс |

B |

25038 |

Баланс |

B |

25038 |

Приложение 2.

Таблица 2

Баланс 2018 г. в агрегированном виде

(начало отчетного периода)

|

Актив |

Пассив |

||||

|

Основной капитал |

F |

8870 |

Источники собственных средств |

ИС |

12395 |

|

Запасы |

Z |

7202 |

Кредиты и другие заемные средства, в том числе: |

K |

7528 |

|

Расчеты, денежные средства и прочие активы, в том числе: |

Ra |

3851 |

долгосрочные кредиты и заемные средства |

KT |

0 |

|

денежные средства, ценные бумаги и прочие краткосрочные финансовые вложения |

D |

1142 |

краткосрочные кредиты и заемные средства |

Kt |

1630 |

|

расчеты и прочие пассивы |

Rp |

5898 |

|||

|

Баланс |

B |

19923 |

Баланс |

B |

19923 |

-

Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 28 ↑

-

Положение по бухгалтерскому учету 1-22. Федеральный закон «О бухгалтерском учете». Методические указания. – Новосибирск: Сиб. унив. изд-во, 2017. – 89с. ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 28.11.2018) "О бухгалтерском учете"//"Собрание законодательства РФ", 12.12.2011, N 50, ст. 7344. ↑

-

Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 28-29 ↑

-

Приказ Минфина РФ от 27.12.2007 N 153н (ред.от 16.05.2016)"Об утверждении положения по бухгалтерскому учету "Учет нематериальных активов" (ПБУ 14/2007)"(Зарегистрировано в Минюсте РФ 23.01.2008 N 10975) //"Российская газета", N 22, 02.02.2008. ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С 341. ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С 422. ↑

-

Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – С 345. ↑

-

Новодворский В.Д. Бухгалтерская (финансовая) отчетность: Учеб. пособие. – М.: 2015. – С437 ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С 496 ↑

-

Финансовый анализ / Под ред. Артеменко В.Г., Беллендир М.В. – М.: ДИС, 2017. –С.176. ↑

-

Финансовый анализ / Под ред. Ефимова О.В. – М.: Бухгалтерский учет, 2016. – С401. ↑

-

Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 29 ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С 256 ↑

-

Финансовый анализ / Под ред. Ефимова О.В. – М.: Бухгалтерский учет, 2016. – С243. ↑

-

Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 29 ↑

-

Лубков А. Н. Структура бухгалтерского баланса // Экономика предприятий. – 2018. №3. – С. 58. ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 20146. – С 312 ↑

-

Финансовый анализ / Под ред. Артеменко В.Г., Беллендир М.В. – М.: ДИС, 2017. – С.143 ↑

-

Экономический анализ / Под ред. Савицкая Г.В. – М.: Новое знание, 2016. –С.84. ↑

-

Финансовый анализ / Под ред. Ефимова О.В. – М.: Бухгалтерский учет, 2016. – С.397 ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – С. 365 ↑

-

Лубков А. Н. Структура бухгалтерского баланса // Экономика предприятий. – 2018. №3. – С. 58. ↑

-

Зудилин А.И. Анализ хозяйственной деятельности. – 2-е изд.. – Екатеринбург, 2017. – 67с. ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С. 287 ↑

-

Матвеев В. Г. Бухгалтерский баланс // Экономика и жизнь. – 2017. № 11. –С. 29 ↑

-

Донец Ю.Ю. Бухгалтерский учет.- Киев.: Знание, 2016. - С.143-144 ↑

-

Лубков А. Н. Структура бухгалтерского баланса // Экономика предприятий. – 2018. №3. – С. 57. ↑

-

Ковалева А. М. Финансы в управлении предприятием. - М.: Финансы и статистика, 2016. – С.90-91 ↑

-

Экономический анализ / Под ред. Савицкая Г.В. – М.: Новое знание, 2016. – С. 48 ↑

-

Кондраков Н.П. Бухгалтерский учет: Учебник. – М.:ИНФРА-М, 2015. – С.92-93 ↑

-

Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2017. – С.129-131 ↑

-

Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – С. 246. ↑

-

Перминова О.В. Бухгалтерский баланс и отчетность. – М.: Главбух, 2016. – С. 143 ↑

-

Кондраков Н.П. Бухгалтерский учет: Учебник. – М.:ИНФРА-М, 2015. – С.93 ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – С. 243 ↑

-

Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – С. 234. ↑

-

Экономический анализ / Под ред. Савицкая Г.В. – М.: Новое знание, 2016. – С. 56 ↑

-

Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – С. 241 ↑

-

Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2016. – С.305. ↑

-

Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2017. – С.130 ↑

-

Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2017. – С.131 ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016.– 361с. ↑

-

Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. – С.301 ↑

-

Павлова Л.Н. Финансы предприятий: Учебник для вузов – М.: Финансы, ЮНИТИ, 2016. – С 242 ↑

-

Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. – 257с. ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – 361с. ↑

-

Ковалева А. М. Финансы в управлении предприятием. - М.: Финансы и статистика, 2016. – С 309 ↑

-

Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. –С.376. ↑

-

Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2017. –С. 456 ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – 361с. ↑

-

Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. – С.294. ↑

-

Крейнина М. Н. Анализ финансового состояния. - М.: АО “ДИС”, МВ - Центр, 2015. – С.367 ↑

-

Теория анализа хозяйственной деятельности / Под ред. Савицкая Г.В. – М.: ИНФРА – М, 2016. – С.198. ↑

-

Комплексный анализ бухгалтерской отчетности / Под ред. Донцова Л.В., Никифорова Н.А. – М.: ДИС, 2016. – С.287 ↑

-

Экономика предприятия (Под ред. проф., В.П.Грузинова) – М.: Инфра – М, 2017. – С.265 ↑

-

Ковалева А. М. Финансы в управлении предприятием. - М.: Финансы и статистика, 2016. – С.254 ↑

-

Экономический анализ / Под ред. Савицкая Г.В. – М.: Новое знание, 2016. – С. 39 ↑

-

Там.же – С. 48 ↑

-

Экономика предприятия (Под ред. проф., В.П.Грузинова) – М.: Инфра – М, 2017. – С.273 ↑

- Потребительские свойства и показатели качества товаров(Основные потребительские свойства товаров)

- Управления каналами сбыта в системе товародвижения реально существующей организации( Понятие и сущность управления товародвижением организации)

- Коммерческие риски в современной торговле и пути их снижения(Теоретические аспекты коммерческих рисков в торговле)

- Система налогового учета(Понятие налогового учёта, его сущность и общие положения)

- Социальное страхование и его функции (Понятие и структура Фонда социального страхования)

- Правовое положение иностранцев и лиц без гражданства в России(Правовое положение иностранных граждан и лиц без гражданства)

- Кредиты Банка России коммерческим банкам(Правовой статус Банка России)

- Избирательное право и избирательная система в России.

- Законы и подзаконные акты (Понятие, признаки и виды законов)

- Коммерческие риски в современной торговле и пути их снижения(Сущность и содержание риск-менеджмента на предприятии)

- Баланс и отчетность (Понятие бухгалтерского баланса и его строение)

- Учет амортизации основных средств (Понятие и классификация основных средств)