Способы исправления ошибок в учетных регистрах(Формы бухгалтерского учета)

Содержание:

ВВЕДЕНИЕ

Актуальность выбранной темы обусловлена тем, что в последнее время бухгалтерские системы необходимы для введения хозяйственных операций на предприятиях и организациях.

Несмотря на множество приемов и способов, использующихся на предприятии в целях контроля за правильностью ведения бухгалтерского учета и первичной документацией, иногда случается так, что в бухгалтерском учете данные отражаются ошибочно или неточно.

Под ошибкой подразумевается неправильное отражение (неотражение) фактов хозяйственной деятельности организации в ее бухгалтерском учете и/или бухгалтерской отчетности.

Полностью уберечь организацию от ошибок в учете практически невозможно. А значит, нужно предпринимать меры к своевременному выявлению и устранению последствий ошибок в учете и отчетности. Выявленные все ошибки и их последствия подлежат обязательному исправлению. Это осуществляется на основе действующего законодательства, а именно: ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

Причины ошибок могут быть следующими:

- неточности в вычислениях;

- неправильная оценка или классификация ФХД;

- неправильное применение учетной политики предприятия;

- неправильное применение законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- недобросовестные действия должностных лиц предприятия.

- неправильное использование информации, которая имеется на дату подписания бухгалтерской отчетности.

Объектом работы являются учетные регистры, применяемые в бухгалтерском учете.

Предметом данной работы являются способы исправления ошибок, допускаемых при ведении учетных регистров.

Целью работы является: изучение и анализ регистров бухгалтерского учета на предприятии.

В соответствии с поставленной мною целью при выполнении работы возникают следующие задачи:

- рассмотреть классификацию регистров бухгалтерского учета;

- изучить теоретические основы регистров бухгалтерского учета;

- проанализировать понятие и виды ошибок, возникающих в процессе ведения бухгалтерского учета;

- исследовать способы исправления ошибок в учетных регистрах.

Методологическую основу исследования составил общенаучный диалектический метод познания общественных явлений. При разработке понятийного аппарата исследования использованы методы анализа и синтеза.

Структура работы. Работа состоит из введения, двух глав, заключения и списка литературы.

Глава 1. понятие и виды учетных регистров

1.1.Формы бухгалтерского учета

Наиболее распространенными являются мемориально-ордерная, журнально-ордерная, автоматизированная и упрощенная формы ведения бухгалтерского учета. [2.C.45]

Мемориально-ордерная форма бухгалтерского учета основана на использовании специальных документов бухгалтерского оформления – мемориальных ордеров, в которых содержится указание о записи хозяйственной операции на соответствующих счетах бухгалтерского учета. Мемориальные ордера составляются на основании первичных учетных документов и фиксируются в регистрационном журнале в хронологической последовательности. Указание корреспонденции счетов в мемориальных ордерах по регистрируемой операции позволяет упорядочить записи в синтетическом учете. После регистрации мемориальные ордера используются для записи операций в главной книге, которая служит основой для составления оборотной ведомости по счетам синтетического учета. Проверка правильности аналитического и синтетического учета производится путем составления оборотной ведомости по счетам аналитического учета и сверки их итогов с соответствующими суммами оборотной ведомости по синтетическим счетам. [16.C.43]

Журнально-ордерная форма бухгалтерского учета предусматривает систематизацию учетных данных в специальных регистрах – журналах-ордерах, которые ведутся по кредиту счетов бухгалтерского учета и вспомогательных к ним ведомостях, составленных по дебету счетов. В основу журнально-ордерной формы учета положен принцип накапливания и систематизации данных первичных документов в специальных регистрах в разрезах, обеспечивающих синтетический и аналитический учет хозяйственных операций по всем разделам бухгалтерского учета. Итоговые данные журналов-ордеров по окончании месяца переносятся в главную книгу, на основе которой и составляется бухгалтерский баланс. [5.C.3]

Автоматизированная форма бухгалтерского учета предусматривает организацию учетного процесса с помощью бухгалтерской компьютерной программы, что дает возможность проводить большое число различных операций, организовать многоуровневый аналитический и синтетический учет, работать с несколькими планами счетов и базами данных. [23.C.87]

Упрощенная форма бухгалтерского учета разработана для субъектов малого предпринимательства, т.е. для организаций, средняя численность работников которых не превышает 100 человек, а объем выручки (без учета НДС) за предшествующий календарный год – 400 млн руб. Согласно «Рекомендациям для субъектов малого предпринимательства по применению упрощенных способов ведения бухгалтерского учета и составлению бухгалтерской (финансовой) отчетности», предложенных НП «Институт профессиональных бухгалтеров и аудиторов России» и одобренных экспертной группой Министерства финансов РФ по вопросам ведения бухгалтерского учета и отчетности субъектов малого предпринимательства, возможны две формы упрощенного бухгалтерского учета – полная и сокращенная. [5.C.45] При полной форме учет ведется посредством двойной записи с использованием ряда регистров бухгалтерского учета активов таких, как ведомость учета основных средств и амортизации, ведомость учета продаж, ведомость учета расчетов с поставщиками, сводная ведомость (шахматная) и др. При сокращенной форме учет ведется также посредством двойной записи в специальной книге учета фактов хозяйственной жизни, которая представляет собой комбинированный бухгалтерский регистр, отражающий все хозяйственные операции в разрезе активов, обязательств, капитала, доходов и расходов, и позволяющий на основе этой информации составлять упрощенную финансовую отчетность, отвечающую предъявляемым к ней требованиям [2.C.55].

В период действия предыдущего закона о бухгалтерском учете организация, выбирая одну из представленных форм бухгалтерского учета, обязалась применять утвержденные законодательно формы регистров (книги, журналы, отдельные листы, карточки и проч.) для накопления и систематизации информации, зафиксированной в документах первичного бухгалтерского учета. В настоящее время экономические субъекты, кроме государственных, имеют право самостоятельно разрабатывать формы документов – регистров бухгалтерского учета. Кроме того, начиная с 2013 года организации наряду с унифицированными формами первичных учетных документов могут использовать самостоятельно созданные формы. Указанные документы разрабатываются уполномоченным на ведение бухгалтерского учета лицом и утверждаются руководителем организации. [23.C.56]

Таким образом, применение перечисленных выше форм бухгалтерского учета в соответствии с действующим законодательством становится не обязательным, а совокупность используемых ранее в безусловном порядке регистров может быть заменена, по усмотрению организации, на самостоятельно разработанные формы документов при условии соблюдения нормативных требований.

1.2. Понятие и виды учетных регистров в бухгалтерском учете

Регистры бухгалтерского учета - это составляющая часть бухучета организации, служащая для систематизации и сохранения данных первичных учетных документов. Учетные регистры бухгалтерского учета предназначены для отражения хозяйственных операций на счетах бухучета. [3.C.8]

Первичные документы - оправдательные документы, которые подтверждают совершение хозяйственной операции.

Информация, содержащаяся в принятых к учету первичных документах, регистрируется, накапливается и отражается в регистрах бухгалтерского учета. Эти регистры необходимы для своевременной и сплошной регистрации фактов хозяйственной деятельности. Несоблюдение своевременности и полноты хозяйственной операции может привести к искажению бухгалтерской отчетности. [22.c.5]

Учетные регистры - это носители данных определенной формы, приспособленные для регистрации и группировки в них сведений о хозяйственных операциях методом двойной записи. Ряд показателей учетных регистров переносится в бухгалтерскую отчетность. [2.C.12]

Бухгалтерские регистры могут составляться, как на бумажном, так и в электронном виде.

Бухгалтерские регистры должны содержать следующие реквизиты: наименование регистра, наименование экономического субъекта, составившего регистр, дата начала и окончания регистра, период составления, хронологическая и систематическая группировка объектов учета, величина денежного измерителя объектов учета, наименование должностных лиц, ответственных за ведение регистра, подписи ответственных лиц. [2.C.54]

Внешний вид и материальная основа учетных регистров весьма разнообразны.

В связи с тем, что счетов много и регистров большое количество учетные регистры классифицируются:

- по назначению и объему информации (объему содержания): синтетические, аналитические, совмещающие синтетический и аналитический учет;

- по видам учетных записей: хронологические, систематические, комбинированные;

- по внешней форме: свободные листы, карточки, книги;

- по строению: односторонние, двусторонние;

- по материальной основе: бумажные и безбумажные регистры.

Данные учетных регистров согласно Федеральному закону «О бухгалтерском учете» [1] являются коммерческой тайной предприятия. Предприятиям рекомендовано применять в учете типовые формы бухгалтерских регистров. Например, кассовую книгу, журналы-ордера, ведомости учета имущества и обязательств при упрощенной системе ведения учета субъектами малого предпринимательства и т. п. При отсутствии типовых форм учетных регистров предприятие самостоятельно разрабатывает удобные в использовании формы.

На практике бухгалтерские проводки переносятся в Журнал регистрации хозяйственных операций. Это хронологический учетный регистр, т. е. все факты хозяйственной жизни регистрируются в журнале по мере их возникновения в хронологическом порядке. В журнале отражается номер хозяйственной операции по порядку, дата совершения, содержание хозяйственной операции, бухгалтерская проводка (корреспонденция счетов) и сумма. [4.C.41]

1.3. Состав учетных регистров. Требования, предъявляемые к ведению учетных регистров

Бухгалтерское законодательство предоставляет организации право самостоятельно разрабатывать формы и виды регистров бухгалтерского учета (ч. 5 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ). [1]

Вопросы ведения регистров бухгалтерского учета также отданы на усмотрение организации. Так, регистры бухгалтерского учета могут вестись на бумажном носителе или в виде электронного документа, подписанного электронной подписью (ч. 6 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ). [1] Выбор организация делает сама.

Перечень регистров бухгалтерского учета для Учетной политики является обязательным разделом. Виды учетных регистров бухгалтерского учета при журнально-ордерной форме бухгалтерского учета наряду с ведомостями могут быть применены, в частности, следующие (Письмо Минфина СССР от 08.03.1960 № 63, Приказ Минфина РФ от 31.10.2000 № 94н):

Таблица 1

Состав учетных регистров [6.C.361]

|

Наименование регистра бухгалтерского учета |

Кредитуемый счет бухгалтерского учета |

|---|---|

|

Журнал-ордер № 1 |

50 «Касса» |

|

Журнал-ордер № 2 |

51 «Расчетные счета» |

|

Журнал-ордер № 3 |

55 «Специальные счета в банках» |

|

Журнал-ордер № 4 |

66 «Расчеты по краткосрочным кредитам и займам»; |

|

Журнал-ордер № 6 |

60 «Расчеты с поставщиками и подрядчиками» |

|

Журнал-ордер № 7 |

71 «Расчеты с подотчетными лицами» |

|

Журнал-ордер № 8 |

60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»; |

|

Журнал-ордер № 10 |

20 «Основное производство»; |

|

Журнал-ордер № 11 |

40 «Выпуск продукции (работ, услуг); |

|

Журнал-ордер № 12 |

86 «Целевое финансирование» |

|

Журнал-ордер № 13 |

01 «Основные средства»; |

|

Журнал-ордер № 15 |

84 «Нераспределенная прибыль (непокрытый убыток)»; |

|

Журнал-ордер № 16 |

07 «Оборудование к установке»; |

Остановимся подробнее на требованиях, предъявляемых к ведению учетных регистров.

Во-первых, регистр бухгалтерского учета должен содержать название самого документа, дату составления, наименование экономического субъекта, в отношении которого ведется регистр бухгалтерского учета. Во-вторых, необходимо указать должность лиц, ответственных за формирование документа и удостоверяющих указанные данные своей подписью. В-третьих, в отношении представления информации о фактах хозяйственной жизни должны соблюдаться условия хронологической и систематической группировки объектов бухгалтерского учета в регистре. В документах бухгалтерской отчетности должно отражаться фактическое состояние определенных счетов бухгалтерского учета на начало и окончание подотчетного периода. В-четвертых, в регистрах должна найти отражение величина денежного измерения объектов бухгалтерского учета с обязательным указанием на принятую единицу измерения. Если для целей аналитического учета объект отражается в натуральных единицах измерения, то в регистры дополнительно вносится информация о стоимостном выражении единицы объекта учета, количестве самих единиц измерения, а также расчет итоговой денежной величины конкретной хозяйственной операции экономического субъекта путем умножения стоимостного выражения цены за единицу объекта на количество единиц измерения [2].

Необходимо отметить, что если раньше в регистры вносились только сведения о хозяйственных операциях, произошедших в организации за определенный период времени, в соответствии с новыми требованиями необходимо отражать всю информацию, о которой составляются документы первичного бухгалтерского учета.

С развитием отрасли информационных технологий большинство компаний в настоящее время для ведения бухгалтерского учета используют лицензированные компьютерные программы. На российском рынке представлены различные программные продукты – Галактика, Парус, SAP, Microsoft Dynamics Axapta (Navision) и др., но наиболее распространенной является программа «1С: Бухгалтерия» («1С: Предприятие»).

1.4. Практические аспекты формирования учетного регистра для торгового предприятия

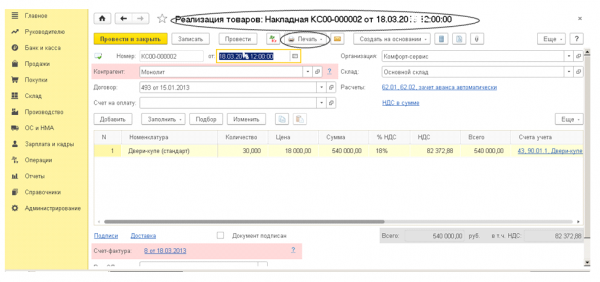

Рассмотрим процесс формирования регистра бухгалтерского учета для коммерческой организации торговой сферы с помощью возможностей программы «1С: Бухгалтерия 8.3». Изначально организацией была выбрана журнально-ордерная форма бухгалтерского учета, которая требовала ежемесячного составления следующих документов:

- журнал-ордер по синтетическому счету;

- карточка аналитического учета по синтетическим счетам;

- оборотно-сальдовая ведомость по аналитическому счету;

- оборотно-сальдовая ведомость по синтетическим счетам;

- главная книга.

На основании главной книги составлялся бухгалтерский баланс.

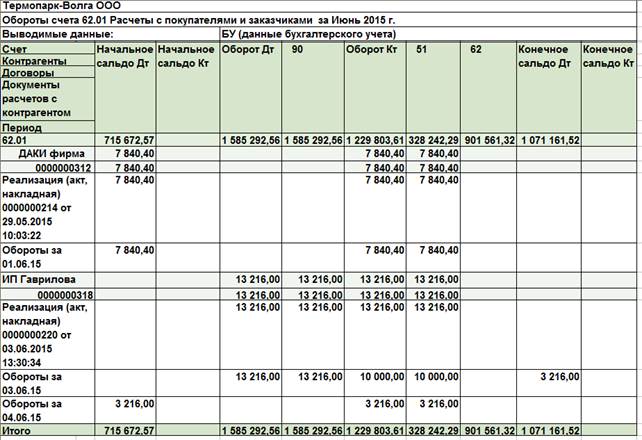

Рис.1. Обороты счета 62 «Расчеты с покупателями и заказчиками» (исходный вариант)

С упразднением обязательных форм учетных регистров, появилась возможность использовать иные формы документов, в наибольшей степени отвечающие потребностям организации. На рис.1 представлен пример регистра «Обороты счета 62 «Расчеты с покупателями и заказчиками», который разработан компанией «1С: Бухгалтерия» и доступен в базовой версии программы. На рисунке приведен фрагмент отчета, сформированный по двум покупателям, итоговые обороты включают в себя значения по всем контрагентам ООО «Термопарк-Волга».

Представленный на рис.1 документ сформирован с помощью встроенных функций лицензионной программы «1С: Бухгалтерия» версия 8.3. и включает наименование документа «обороты счета»; период, за который составлен документ; наименование экономического субъекта – ООО «Термопарк-Волга». В регистре представлена информация о хозяйственных операциях (реализация товаров) в хронологической последовательности по однородной совокупности объектов (покупателей). Однако отчет не содержит ряд реквизитов, предусмотренных законом о бухгалтерском учете в качестве обязательных, таких как наименование валюты расчетов, информация о лице, ответственном за составление документа. Также нарушено требование представления в отчете полной информации о факте хозяйственной жизни – при отражении операции в качестве номера первичного учетного документа указывается порядковый номер этой операции в журнале регистрации. В случае если организация применяет для нумерации комбинацию букв и цифр, составленный таким образом регистр не позволит получить актуальную информацию о первичном документе, на основании которого отражена операция. Кроме того, описываемые обороты счета не раскрывают аналитическую информацию по корреспондирующим счетам, что означает необходимость дополнительно вести и распечатывать карточки аналитического учета по счету.

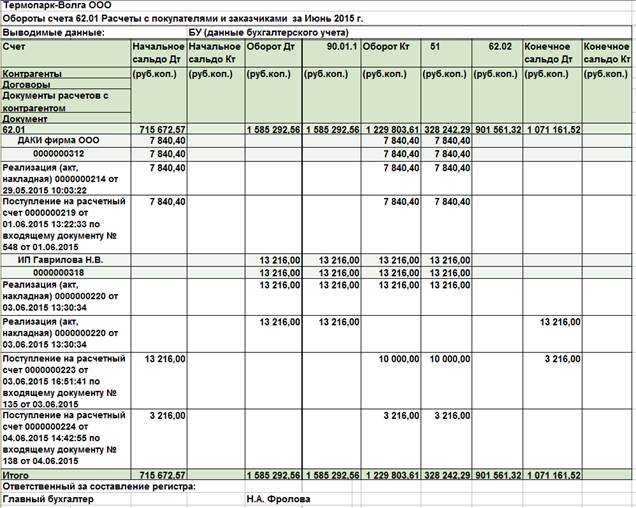

Таким образом, созданный регистр не соответствует требованиям, предъявляемым законодательством, и требует доработки. На рисунке 2 представим усовершенствованный регистр, созданный с учетом замечаний, приведенных выше. По-прежнему представлен только фрагмент отчета, сформированный по двум клиентам, итоговые обороты включают в себя значения по всем контрагентам ООО «Термопарк-Волга».

Рис. 2. Обороты счета 62 «Расчеты с покупателями и заказчиками» (усовершенствованный вариант)

Отчет «обороты счета», представленный на рисунке 2, дополнен наименованием валюты с указанием принятой единицы измерения (руб. коп.), содержит информацию об ответственном лице (главный бухгалтер предприятия), представляет полную информацию о первичном учетном документе, на основании которого отражается факт хозяйственной жизни. Таким образом, разработанный нами регистр соответствует всем требованиям, предъявляемым к регистрам бухгалтерского учета, и позволяет обобщить все факты хозяйственной жизни предприятия за анализируемый период в одном документе.

Необходимо отметить, что разработанный регистр позволяет заменить ряд документов – карточку аналитического счета, оборотно-сальдовую ведомость по счету и переносить данные непосредственно в главную книгу. В результате процесс составления ежемесячной отчетности можно представить в виде последовательности заполнения следующих документов:

-обороты счета;

- оборотно-сальдовая ведомость по синтетическим счетам;

- главная книга;

- бухгалтерский баланс.

Выводы:

Бухгалтерский учет занимает одно из основных мест в управлении предприятием. Являясь частью процесса, бухгалтерский учет позволяет контролировать хозяйствующие операции.

Хозяйствующие операции, оформленные необходимыми документами, для получения информации о наличии и изменении имущества предприятия, хозяйственных процессах и финансовой деятельности, подлежат оформлению в учетных регистрах. Учетные регистры оформляются на основании законодательства и утверждаются Министерством финансов РФ.

Бухгалтер должен грамотно вести бухгалтерский учет и уметь правильно хранить и передавать хозяйственные операции в архив.

Глава 2. Способы исправления ошибок в учетных регистрах

2.1. Понятие ошибки и методы обнаружения ошибок в бухгалтерском учете

Невзирая на множество приемов и способов, которые используются в организациях в целях контроля за первичной документацией и правильностью ведения бухгалтерского учета, время от времени случается так, что в бухгалтерском учете данные отражаются неточно или ошибочно. Ошибкой признается неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации (ПБУ 22/2010, утв. приказом Минфина России от 28.06.2010 № 63н) [4]. Под данное определение попадает не только непреднамеренная, но и преднамеренная ошибка, совершенная в бухгалтерской отчетности. Это могут быть, например, ошибки в расчетах, ошибки из-за неправильного применения либо норм бухгалтерского учета, либо своей учетной политики, недобросовестные действия должностных лиц организации и проч. Для исправления ошибок предназначено ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности». Данное ПБУ устанавливает:

- правила исправления ошибок,

- порядок раскрытия информации об ошибках, в бухгалтерском учете и отчетности организаций, являющихся юридическими лицами (за исключением кредитных организаций и государственных, муниципальных учреждений). [5]

Самые распространенные ошибки в бухгалтерском учете и отчетности делятся на три типа:

1. Счетные ошибки - данные ошибки связаны с некорректными вычислениями или с некорректным переносом/внесением информации в регистрах бухгалтерского учета. [7.C.9]

2. Ошибки, связанные с несвоевременным учетом первичных документов - такие ошибки зачастую возникают из-за неслаженной работы подразделений. Документы подписаны, но просто «не доходят» вовремя до бухгалтерии. Однако, если первичные документы были задержаны контрагентами – их не отражение в учете организации не будет ошибочным. [7.C.9]

3. Ошибки, возникающие из-за неверного применения законодательства - эти ошибки возникают при невыполнении требований действующего законодательства к порядку ведения бухгалтерского учета и раскрытию информации в бухгалтерской отчетности.

Кроме вышеперечисленных ошибок, ошибки могут быть вызваны предоставлением в бухгалтерскую службу недостоверных, неполных, неточных данных. Такие ошибки могут быть совершены как непреднамеренно, так и нарочно, с целью скрыть факты хищений, например:

- завышение количества списываемых материалов по тем или иным основаниям (скрывает факт хищения материалов), [11.C.55]

- непредставление кассиром приходных кассовых ордеров с последующим неотражением прихода наличных в кассу организации (скрывает факт хищения денежных средств из кассы организации), и т.п.

Необходимо отметить, что неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (не отражения) таких фактов хозяйственной деятельности, ошибками не являются. [9.C.113]Так же ошибкой не признается изменение оценочных значений, в частности:

- Резервов по сомнительным долгам.

- Резервов под обесценение финансовых вложений.

- Резервов под обесценение МПЗ. [11.C.57]

Все вышеуказанные оценочные значения не отражаются в бухгалтерской отчетности отдельными строками, а корректируют отдельные показатели бухгалтерского баланса. В ПБУ 22/2010 закреплены случаи, когда бухгалтерскую отчетность нужно уточнять, и/или заменять уже сданную в налоговую инспекцию бухотчетность на ее исправленный вариант. [4]

Как преднамеренное, так и непреднамеренное искажение бухгалтерской отчетности может быть несущественным или существенным. При этом единого понятия существенности в настоящее время в нормативных актах по бухучету нет. Существенность ошибки организация должна определять самостоятельно исходя как из величины, так и из характера статьи бухгалтерской отчетности. При этом организация должна принимать во внимание ее влияние на все показатели, представленные в бухгалтерской отчетности за период, когда были выявлены ошибки, в т.ч. показатели отчетного года и сравнительные показатели всех представленных в этой отчетности предыдущих периодов (письмо Минфина России от 24.01.2011 № 07-02-18/01). [4]Решение вопроса о существенности зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Иными словами, существенность при формировании бухгалтерской отчетности определяется совокупностью качественных и количественных факторов.

Согласно статье 15.11 КоАП РФ [2] существенным (грубым) нарушением правил считается искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов. Существенной ошибкой признается та ошибка, которая в отдельности или вместе с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей отчетности, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Под порогом существенности в соответствии с международной практикой предлагается понимать сумму, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее пяти процентов. Следует отметить, что понятие существенности актуально и при решении вопроса о раскрытии информации в бухгалтерской отчетности, в частности, об обособленном представлении в отчетности информации об отдельных активах, обязательствах, доходах и расходах (ПБУ 4/99), и при формировании пояснительной записки. [12.C.10]

При составлении учетной политики организации следует учесть, что ПБУ 22/2010 обязывает установить уровень существенности по отношению к статье или группе статей отчетности, а не к валюте баланса или, например, чистым активам организации. Для этого необходимо определить конкретные критерии существенности статьи (группы статей) в бухгалтерском балансе. Очевидно, что если сама статья баланса несущественна по отношению к валюте баланса, установление слишком низкого уровня существенности приведет к необходимости частого внесения корректировок и создаст дополнительную нагрузку как на бухгалтеров, так и на пользователей бухгалтерской отчетности. В учетной политике следует прописать, как определяется существенность ошибки. Можно использовать определение существенности, данное в ПБУ 22/2010, и закрепить в учетной политике, что степень влияния ошибки на экономические решения пользователей определяет главный бухгалтер (возможно - по согласованию с руководителем). Но можно и заранее разработать четкие правила определения существенности ошибок. [10.C.365]

К примеру, определить степень существенности ошибки исходя из соотношения суммы корректировки показателя бухотчетности и величины этого показателя. Или же можно установить, что существенная ошибка - это та, в результате исправления которой показатель бухотчетности изменится более чем на 5%. В качестве максимального уровня существенности можно рекомендовать установленный статьей 15.11 КоАП РФ [2] лимит в 10 процентов для любой статьи (строки). Либо ориентироваться на иной критерий: например, на соотношение ошибки и укрупненного показателя, представленного в отчетности. Так, при исправлении ошибки, влияющей на показатели статей баланса, можно сделать привязку к валюте баланса (общему итогу). А если ошибка затрагивает показатели отчета о прибылях и убытках или других пояснений к балансу - можно ориентироваться на итоговые показатели этих форм. Следует заметить, что если установлен в учетной политике критерий, исходя из которого большинство ошибок будут существенными, то придется и исправлять их как существенные, даже если потом будет решено, что какая-нибудь конкретная ошибка несущественная. Поэтому прежде, чем закрепить в учетной политике количественные показатели существенности ошибок, надо посоветоваться с аудиторами, тем более в том случае, если организация обязана проходить аудиторскую проверку: будет меньше споров с аудиторами. [10.C.364]

Для своевременного выявления и исправления ошибок рекомендуется использовать совокупность следующих методов:

- Инвентаризация имущества организации. С ее помощью легче всего выявляются ошибки отчетного года, недостачи, хищения, а также ошибки, связанные с документированием операций.

- Сверка расчетов с контрагентами. Сверка с дебиторами и кредиторами проводится не реже раза в квартал, но желательно и ежемесячно. Этот метод используется для обнаружения недостающих документов, ошибок в них, списания просроченных задолженностей.

- Анализ «Шахматной» ведомости и выявление «нестандартных» проводок или ошибок в корреспонденции счетов.

- Метод арифметическо-логического контроля. В отчетности существуют определенные «контрольные точки», значения которых в правильно составленной бухгалтерской отчетности должны совпадать. Сверка с ними позволяет самостоятельно определить ошибки.

2.2. Практические аспекты исправления ошибок в учетных регистрах

Ошибки в первичных учетных документах

Если в первичном учетном документе обнаружена ошибка, то ее исправление допускается, если иное не установлено законодательством (п. 7 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). [3]

Не допускается принимать к бухгалтерскому учету документы с исправлениями, которыми оформляются операции с наличными или безналичными денежными средствами (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210-У).

В соответствии с п. 10 Инструкции № 157н первичные учетные документы (за исключением кассовых документов), содержащие исправления, принимаются к бухгалтерскому учету в случае, когда исправления внесены по согласованию с лицами, составившими и (или) подписавшими эти документы. Вносимые в первичные учетные документы поправки должны содержать:

- надпись: «Исправленному верить» (или «Исправлено»);

- дату внесения исправлений;

- подписи лиц, составивших и подписавших данные документы. [16]

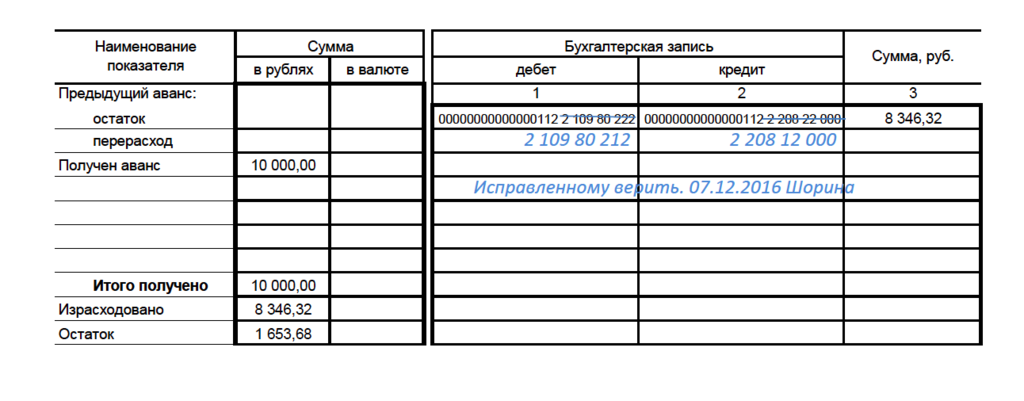

Работник ГАУ «Научно-исследовательский институт» В. П. Иванов 30.09.2016 предоставил в бухгалтерию на проверку авансовый отчет. До поездки в командировку для приобретения билетов ему был выдан аванс в размере 10 000 руб. Фактическая стоимость билетов составила 8 346,32 руб. При заполнении авансового отчета работник ошибочно указал сумму расхода на железнодорожный билет из Нижнего Новгорода в Москву – 2 536,17 руб. Правильная сумма – 2 546,17 руб. Общая сумма расходов отражена верно. [16]

По результатам проверки работник, ответственный за составление авансового отчета, внес в него следующие исправления (приводится в сокращенном виде):

Если ошибка повлекла за собой необходимость внесения изменений в регистры бухгалтерского учета, то порядок ее исправления (после внесения правок в первичный учетный документ) будет таким. [19.C.45]

Ошибки в регистрах бухгалтерского учета

Порядок исправления ошибок в регистрах бухгалтерского учета различается в зависимости от периода обнаружения ошибки и ее характера. Представим его в таблице с учетом п. 18 Инструкции № 157н и п. 11 Инструкции № 33н

|

Период обнаружения |

Порядок исправления |

|

Ошибка за отчетный период, обнаруженная до момента представления бухгалтерской (финансовой) отчетности и не требующая внесения изменения данных в журнал операций |

Исправляется в регистре бухгалтерского учета путем зачеркивания тонкой чертой неправильных сумм и текста так, чтобы можно было прочитать зачеркнутое, и написания над зачеркнутым исправленного текста и суммы. Одновременно на полях против соответствующей строки за подписью главного бухгалтера делается надпись: «Исправлено» |

|

Ошибка, обнаруженная до момента представления бухгалтерской (финансовой) отчетности и требующая внесения изменений в журнал операций |

Отражается последним днем отчетного периода дополнительной бухгалтерской записью либо бухгалтерской записью, оформленной способом «красное сторно», и дополнительной бухгалтерской записью |

|

Ошибка, обнаруженная в регистрах бухгалтерского учета за отчетный период, за который бухгалтерская (финансовая) отчетность в установленном порядке уже представлена |

Исправляется на дату обнаружения ошибки дополнительной бухгалтерской записью либо бухгалтерской записью, оформленной способом «красное сторно», и (или) дополнительной бухгалтерской записью |

|

Ошибка, выявленная в бухгалтерском учете после сдачи бухгалтерской отчетности учредителю, в период, когда отчетность не успела пройти камеральную проверку |

Отражается последним днем отчетного периода. Повторно бухгалтерская отчетность, составленная после исправления выявленной ошибкам, представляется учредителю (иным пользователям отчетности) с сопроводительным письмом, содержащим перечень внесенных изменений. Ошибка, относящаяся к событиям после отчетной даты, отражается в порядке, установленном в учетной политике учреждения |

Бухгалтерские записи по исправлению ошибок

Бухгалтерские записи по исправлению ошибок оформляются бухгалтерской справкой (ф. 0504833). Исправления в ней записываются соответствующей корреспонденцией по счетам бухгалтерского учета с обоснованием и ссылкой на номер и дату исправляемого документа и (или) документа, являющегося основанием для внесения исправлений. [19.C.24]

Исправления в электронном регистре бухгалтерского учета отражаются лицами, ответственными за ведение регистра, подтвержденными указанными справками.

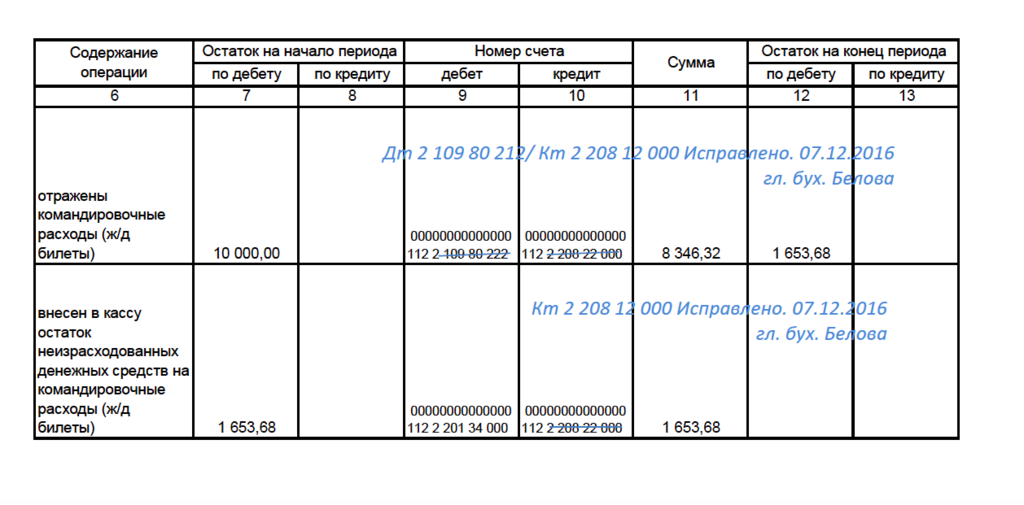

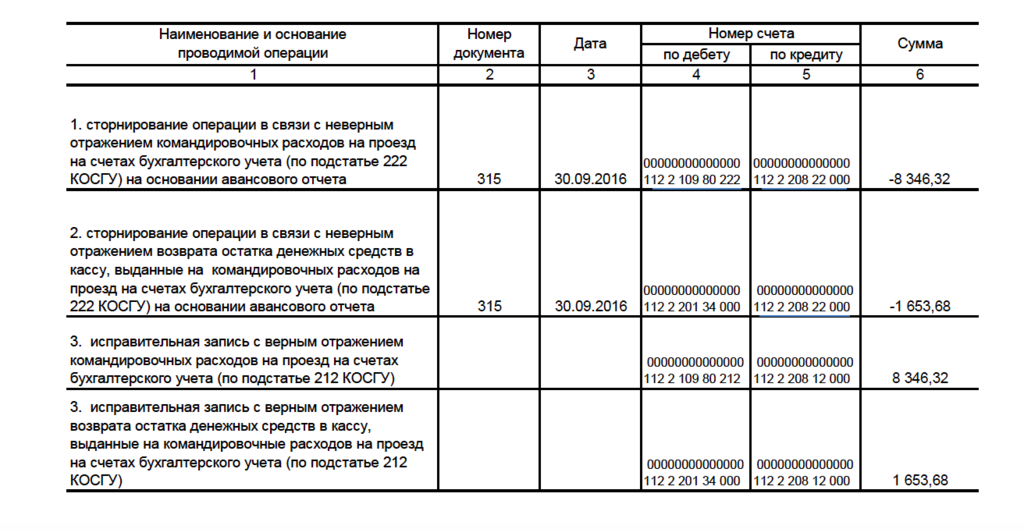

Бухгалтером ГАУ «Научно-исследовательский институт» В. В. Шориной 30.09.2016 принят к учету авансовый отчет, в котором отражены расходы на приобретение железнодорожных билетов на общую сумму 8 346,32 руб. В бухгалтерском учете данные расходы были проведены по подстатье 222 КОСГУ, а нужно было их учесть по подстатье 212 КОСГУ. Данная ошибка была выявлена ревизором 07.12.2016 при проведении внутреннего финансового контроля перед составлением годовой бухгалтерской отчетности.

В целях упрощения примера операции по выдаче денежных средств под отчет, а также сопутствующие операции по санкционированию расходов (принятию и исполнению обязательств, денежных обязательств) не приводятся.

Так как отчетность за девять месяцев уже сдана, исправительные записи в бухгалтерском учете будут отражены на дату обнаружения ошибки – 07.12.2016. [22.C.130]

При этом исправительные записи будут также внесены в авансовый отчет и журнал операций по расчетам с подотчетными лицами с указанием даты обнаружения ошибки (далее формы документов приводятся в сокращенном виде).

Исправления в авансовом отчете будут выглядеть следующим образом: Пример 2.1

Поправки в журнал операций расчетов с подотчетными лицами внесены главным бухгалтером так: Пример 2.2.

Исправления в электронном регистре бухгалтерского учета внесены лицом, ответственным за ведение регистра, на основании бухгалтерской справки от 07.12.2016: Пример 2.3

Также необходимо отметить, что исправительные записи нужно сделать и в отношении операции по выдаче денежных средств под отчет, принятию обязательств (денежных обязательств). [24]

Исправление счетных ошибок по оплате труда

Неверный расчет зарплаты, в результате которого произошло занижение причитающейся работнику суммы, является нарушением трудового законодательства.

Согласно ст. 22 ТК РФ работодатель обязан выплачивать в полном размере причитающуюся работникам зарплату в сроки, установленные в соответствии с Трудовым кодексом, коллективным договором, правилами внутреннего трудового распорядка, трудовыми договорами.

При выявлении недоплаты работнику по зарплате работодатель обязан произвести ее доначисление, а также доначисление НДФЛ и страховых взносов. В бухгалтерском учете данные операции отражаются аналогично операциям по начислениям заработной платы.

В случае выявления сумм переплат работнику зарплаты возможны несколько вариантов возврата излишне выплаченной в результате счетной ошибки зарплаты:

- работник добровольно возвращает денежные средства в кассу или на расчетный счет;

- задолженность работника погашается зачетом очередной заработной платы.

Последний вариант возврата излишне выплаченных сумм, по сути, является удержанием из зарплаты, которое должно производиться с согласия работника. Только в этом случае счет по отражению удержаний из заработной платы (0 304 03 000) не применяется, для таких целей с начала 2016 года предусмотрена новая корреспонденция счетов.

Общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% зарплаты, причитающейся работнику (ст. 138 ТК РФ).

Далее рассмотрим различные ситуации на примерах.

В ходе проверки бюджетного учреждения выявлена ошибка в расчете зарплаты. Работнику излишне выплачена сумма 5 000 руб. за счет субсидии на госзадание. Также перечислены НДФЛ и страховые взносы с указанной суммы. Работник добровольно внес сумму переплаты в кассу учреждения.

В целях упрощения примера операции по санкционированию расходов (принятию и исполнению обязательств, денежных обязательств) не приводятся. [23.C.43]

На момент обнаружения ошибки в бухгалтерском учете произведены следующие исправительные записи:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

|

Сторнирование части излишне начисленной и выплаченной заработной платы в результате счетной ошибки |

4 109 60 211 |

4 302 11 730 |

(-5 000) |

|

Сторнирование части излишне удержанного НДФЛ (5 000 руб. х 13%)* |

4 302 11 830 |

4 303 01 730 |

(-650) |

|

Сторнированы излишне начисленные страховые взносы в ФСС, ПФР, ФФОМС (5 000 руб. x 30,2%)* |

4 109 60 213 |

4 303 02 730 4 303 06 730 4 303 07 730 4 303 10 730 |

(-1 510) |

|

Поступили в кассу учреждения суммы излишне выплаченной заработной платы (отражено восстановление кассового расхода по забалансовому счету 18) (5 000 - 650) руб. |

4 201 34 000 Забалансовый счет 18 (211 КОСГУ) |

4 302 11 730 |

4 350 |

В связи с уменьшением начисленных сумм НДФЛ и страховых взносов образуется переплата по ним, которую необходимо учесть при очередном перечислении данных платежей. [23.C.45]

Воспользуемся условиями предыдущего примера. Работник согласился на удержание излишне выплаченной суммы в счет предстоящей выплаты зарплаты.

На момент обнаружения ошибки в бухгалтерском учете отражаются записи по сторнированию операций в части излишне начисленных сумм по заработной плате, НДФЛ, страховых взносов (рассмотрены выше).

Уменьшение излишне начисленной суммы в счет предстоящей заработной платы отражается в бухгалтерском учете следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражена задолженность работника по зарплате, возникшая при перерасчете ранее выплаченной ему зарплаты, методом «красное сторно» |

4 302 11 830 |

4 206 11 660 |

(-4 350) |

При начислении очередной заработной платы отражается уменьшение задолженности работника:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Уменьшена задолженность работника по зарплате, возникшая при перерасчете ранее выплаченной ему зарплаты |

4 302 11 830 |

4 206 11 660 |

4 350 |

Зарплата работнику выплачивается за вычетом указанной задолженности.

Рассмотрим также ситуацию, когда обнаружена счетная ошибка по зарплате, а работник не согласен возвращать излишне выплаченную сумму.

Воспользуемся условиями примера 3. Работник уволился и не согласился вернуть учреждению переплату по зарплате, возникшую в результате счетной ошибки. [23.C.49]

Сначала, как в вышеприведенных примерах, на момент обнаружения ошибки в бухгалтерском учете отражаются записи по сторнированию операций в части излишне начисленных сумм по заработной плате, НДФЛ, страховых взносов (рассмотрены выше).

Далее в случае оспаривания работником оснований и размеров удержаний в учете начисляется задолженность за работником по возмещению ущерба учреждению до момента ее погашения или списания.

При этом необходимо напомнить, что суммы возмещения ущерба учреждению являются собственными доходами учреждения и отражаются уже по КВФО 2. [22.C.130]

Таким образом, в бухгалтерском учете нужно сделать бухгалтерские проводки по переводу дебиторской задолженности бывшего работника по обязательствам (которая возникла при отражении исправительных операций) на задолженность по расчетам по ущербу учреждению, а также с КВФО 4 на КВФО 2.

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Перевод дебиторской задолженности бывшего работника по обязательствам на счет по учету расчетов по ущербу* |

4 209 30 560 |

4 302 11 730 |

4 350 |

|

Перевод дебиторской задолженности по расчетам по ущербу с КВФО 4 на КВФО 2 |

4 304 06 830 2 209 30 560 |

4 209 30 660 2 304 06 730 |

4 350 |

Данную корреспонденцию счетов необходимо закрепить в учетной политике учреждения по согласованию с учредителем.

Если в бухгалтерском учете выявлена ошибка, необходимо проанализировать, были ли эти данные включены в базу по какому-либо налогу. Ведь исчисление налогов, уплачиваемых учреждениями, осуществляется на основе соответствующей каждому налогу налоговой базы, формируемой ими по итогам каждого налогового периода на основе данных регистров бухгалтерского учета.

Согласно ст. 54 НК РФ [1] при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

В этой же статье также говорится, что в случае невозможности определения периода совершения ошибок перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены искажения. Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены искажения, относящиеся к прошлым налоговым (отчетным) периодам, также в тех случаях, когда допущенные ошибки привели к излишней уплате налога.

В соответствии со ст. 81 НК РФ [1] при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном названной статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном поименованной статьей. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. [22.C.132]

В бюджетном учреждении спорта в декабре в ходе контрольных мероприятий выявлено, что по причине технического сбоя не начислялась амортизация по двум объектам недвижимости с января по ноябрь. В результате данная ошибка повлекла искажение базы по налогу на имущество. Налоговые декларации за I квартал, полугодие, девять месяцев и авансовые платежи были завышены.

После внесения в бухгалтерский и налоговый учет поправок произведен пересчет налога на имущество, в налоговый орган направлены уточненные декларации по налогу на имущество. Сумма переплаты по данному налогу зачтена при перечислении платежа за IV квартал.

Также в ст. 81 НК РФ [1] говорится об освобождении от ответственности налогоплательщика в зависимости от сроков представления в налоговый орган уточненных налоговых деклараций.

|

Сроки представления уточненной налоговой декларации |

Случаи освобождения налогоплательщика от ответственности |

|

После истечения срока подачи налоговой декларации, но до истечения срока уплаты налога |

Налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки |

|

После истечения срока подачи налоговой декларации и срока уплаты налога |

Налогоплательщик освобождается от ответственности в случаях: 1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по этому налогу за данный период, при усло- |

|

вии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени; 2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога |

Аналогичные правила действуют в отношении налогов, по которым учреждения являются налоговыми агентами (в частности, НДФЛ). При обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в установленном порядке. [23.C.76]

При этом уточненный расчет, представляемый налоговым агентом в налоговый орган, должен содержать данные только касательно тех налогоплательщиков, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога.

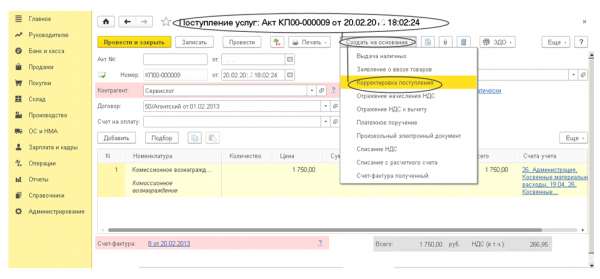

При ведении бухгалтерского учёта в программе 1С могут возникнуть вопросы с неправильным отражением записей на счетах. Это может возникнуть по разным причинам, которые повлияли на данную ситуацию: человеческий фактор, сбой вычислительной техники или неверное, к примеру, проведение процедуры по закрытию месяца. Ошибки могут быть локальные, если они затрагивают один учётный регистр или транзитные, если они затрагивают более одного учётного регистра. Давайте, на примере программы 1С, рассмотрим способы исправления ошибок в учётных регистрах. [23.C.87]

Исправление ошибок в первичных документах

Если допущены неточности в первичных документах, до отражения на счетах БУ – это самый лёгкий вариант её исправления. Если на предприятии применяется для учёта бухгалтерская программа, то нужно войти в документ, в котором обнаружена неточность, исправить её, затем заново распечатать и подписать документ.

Исправление ошибок в регистрах учёта

Если допущенные неточности повлияли на неверное отражение на счетах БУ и НУ, то исправление нужно вносить в учётные регистры.

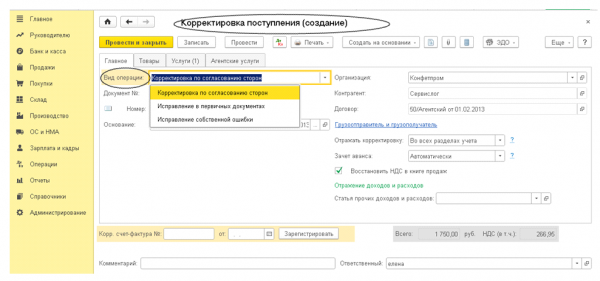

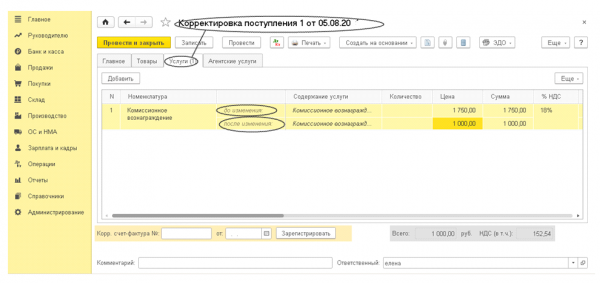

Вносятся исправления в проведённый первичный документ программы 1С методом корректировки. Например, при допущении ошибки в первичном документе поступление услуг, необходимо найти его в журнале «Поступление (акты, накладные)» и открыть. Далее внести корректировку в документ поступления, для этого нужно в открытом документе нажать на кнопку «Создать на основании» и выбрать позицию «Корректировка поступления». [23]

В открытом документе существуют четыре закладки:

В открытом документе существуют четыре закладки:

- Главное;

- Товары;

- Услуги;

- Агентские услуги.

На закладке «Главное» нужно выбрать «Вид операции», это может быть:

- Корректировка по согласованию сторон;

- Исправление в первичных документах;

- Исправление собственной ошибки. [23]

Если корректировке подлежит первичный документ по услугам, то на закладке «Услуги» необходимо внести изменения. В табличной части документа указано:

После проведения документа формируются записи на бухгалтерских и налоговых счетах.

После проведения документа формируются записи на бухгалтерских и налоговых счетах.

Исправление ошибок в бухгалтерской отчётности

Если сотрудник бухгалтерской службы выявил ошибки после утверждения и сдачи бухгалтерской отчётности, то все исправления вносятся в регистры текущим периодом. Это правило предусмотрено ПБУ, в которых сказано, что выявленные за прошлые года ошибки, рассматриваются как убыток или прибыль прошлых лет.

В бухгалтерской отчётности — в отчёте о финансовых результатах данные суммы отображаются по строке «Внереализационные расходы», «Внереализационные доходы». Затем они расшифровываются в строке «Прибыль (убыток) прошлых лет». [23]

Исправление ошибок в налоговой отчётности

В основном, все выявленные ошибки, влияют не только на бухгалтерские записи и финансовый результат, но и на налоговые счета и налоговую отчётность. При этом совершается перерасчёт обязательств в НУ и сдача деклараций(уточнённых).

Уточнённые декларации подаются в случаях:

- Исправление переплаты налога;

- Если нет искажения налоговых обязательств;

- Исправление недоплаты налога.

Если при выявлении ошибки сумма налоговых обязательств не поменялась, а изменился счёт учета доходной или расходной части.

При выявлении переплаты налога, в случае ошибки, правом организации, а не обязанностью является сдача уточнённой налоговой декларации.

При выявлении недоплаты налога, в случае обнаружения ошибки, способ отражения в декларации отличается, по сравнению со способом отражения её в бухгалтерской отчётности. Если фирма обнаружила ошибку, которая повлияла на занижение налога к уплате, то необходимо пересдать уточнённую декларацию, за тот налоговый период в котором вы допустили неточность.

Выводы:

В заключение главы обобщим вышесказанное.

- Ошибки, обнаруженные в бухгалтерском и налоговом учете, подлежат обязательному исправлению.

- Исправление ошибок допускается в первичных учетных документах (за исключением кассовых документов) и в регистрах бухгалтерского учета. Правила внесения исправлений в бухгалтерском учете изложены в п. 18 Инструкции № 157н.

- В случае искажения налоговой базы в результате ошибки осуществляется ее пересчет и составляется уточненная налоговая декларация, которая представляется в налоговый орган в соответствии со ст. 81 НК РФ. [1]

Кроме того, необходимо отметить, что обнаружение существенной ошибки после отчетной даты (в период между отчетной датой и датой подписания отчетности), если не представляется возможным ее исправить в отчетном периоде, относится к событиям после отчетной даты. Порядок отражения таких событий в бухгалтерском учете и отчетности должен быть включен в состав учетной политики.

Заключение

Бухгалтерская отчетность представляет собой систему данных об имущественном и финансовом положении организации, о результатах ее хозяйственной деятельности, которая составляется на основе данных бухгалтерского учета по установленной форме. Целью бухгалтерской отчетности является обобщение учетных данных за определенный период и представление их в наглядной форме пользователям. Однако при составлении этой самой отчетности могут быть найдены ошибки, которые были совершены при расчетах. Поскольку эти ошибки могут действительно оказать влияние на оценку финансового состояния организации, то каждая организация должна находить способы выявления данных ошибок, а также, способы их ликвидации, которые не противоречили бы законодательству Российской Федерации. [7.C.15]

Ошибки, встречающиеся в бухгалтерском учете, могут затрагивать не только технику оформления хозяйственных операций, но и возникать в неправильном отражении экономической информации в учете и отчетности.

Приказ Минфина России от 28.06.2010 N 63н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010)" выделяет ряд факторов, обуславливающих ошибки в бухгалтерском учете. [9]

Согласно данному Положению ошибки могут быть обусловлены:

- неправильным применением законодательства Российской Федерации о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением учетной политики организации;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности; [8.C.79]

- недобросовестными действиями должностных лиц организации [3]

Также можно выделить виды ошибок в зависимости от момента выявления ошибочной записи (обнаружение ошибки до окончания текущего года, после окончания отчетного года, но до подписания бухгалтерской отчетности за этот год и, если же отчетность уже подписана).

Для того чтобы найти ошибку, нужно выполнить некоторые действия. Сначала необходимо установить время возникновения ошибки и перечень документов, в которых она, возможно, будет обнаружена. Затем нужно определить месторасположение конкретной ошибочной записи. Метод выявления ошибок зависит от их вида.

Ошибки в документировании быстрее всего обнаружить такими способами, как: инвентаризация имущества организации, взаимная сверка задолженностей с кредиторами и дебиторами. Ошибки, допущенные в корреспонденции счетов, могут быть выявлены с помощью тестирования бухгалтерских записей. Ошибки в информации, представленной в отчетности можно обнаружить, когда составляется оборотная ведомость субсчетов. Для выявления ошибки в оценке и периодизации, применяется горизонтальный или вертикальный анализ показателей бухгалтерской отчетности. После того как найдена ошибка, ее нужно исправлять, при этом порядок необходимых действий зависит от времени, когда ошибка была обнаружена. [10.C.35]

Выявленные ошибки и их последствия подлежат обязательному исправлению. Документы и учетные регистры необходимо вести аккуратно. В главных и вспомогательных бухгалтерских книгах, а также ежедневных балансах и лицевых счетах, никаких исправлений не допускается. Запрещается производить исправления путем подчисток и поправок сумм, а также при помощи корректирующей жидкости. Не допускается перепечатывать лицевые счета и документы, в связи с выявленными ошибками. При хранении регистров бухгалтерского учета должна быть обеспечена их защита от несанкционированных исправлений.[7]

Существует несколько способов для исправления ошибочных записей в бухгалтерском учете: корректурный способ, дополнительная проводка и способ красного сторно. [10.C.37]

Корректурный способ состоит в том, что неправильную запись зачёркивают и рядом с ней проставляют правильные данные, причём исправление это оговаривают и подтверждают подписью лица, ответственного за ведение учёта. При этом надо зачеркивать всю сумму, даже если ошибка допущена только в одной цифре. В настоящее время диапазон использования корректурного способа ограничен ручным вариантом ведения учёта или бумажным вариантом создания первичного бухгалтерского документа. [6]

Второй способ - дополнительная проводка. Данный способ применяется, когда в регистрах записана сумма меньше действительной, а также, если хозяйственная операция не была своевременно учтена. В этом случае составляется дополнительная бухгалтерская проводка на всю сумму операции или на разность между правильной и отраженной в регистре суммами операции. [14.C.22]

Последний способ - способ красного сторно, применяется для исправления ошибочной корреспонденции счетов или записи большей, чем следовало, суммы. Исправительная проводка или сумма записывается в учетные регистры красными чернилами. При подсчетах суммы, записанные красными чернилами, не прибавляются, а вычитаются из итогов. Следовательно, красная сторнировочная запись полностью аннулирует запись, и одновременно составляется проводка обычными чернилами, правильно отображающая произведенную операцию. При помощи способа красного сторно исправляются ошибки до и после подсчета итогов, в том числе и ошибки, допущенные в предыдущих отчетных периодах. [16.C.34]

При обнаружении ошибок необходимо своевременно вносить исправления в первичные и учетные документы в соответствии с установленными правилами. Бывают случаи, когда ошибки совершаются не только при осуществлении и учете хозяйственных операций, но и при исправлении ранее допущенных ошибок. Поэтому важно правильно применить установленные законодательством правила исправления допущенных ошибок.

Порядок исправления ошибок закреплен в Приказе Минфина России от 28.06.2010 N 63н "Об утверждении Положения по бухгалтерскому учету "Исправление ошибок в бухгалтерском учете и отчетности" (ПБУ 22/2010)"

Порядок исправления будет зависеть от момента обнаружения ошибки. Если ошибка обнаружена до истечения отчетного периода, то ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором она была выявлена. [17.C.33]

Если ошибка обнаружена после завершения отчетного года, то в соответствии с пунктом 6 Положения по бухгалтерскому учету ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года.[3]

На практике все исправления, как правило, вносятся по состоянию на 31 декабря года, за который подготавливается к утверждению и представлению годовая бухгалтерская отчетность. Например, ошибка 2015 года, обнаруженная в феврале 2016 года, до утверждения годового баланса за 2015 год должна быть исправлена в бухгалтерском учете датой 31.12.2015. [2.C.21]

Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная ошибка исправлена.

Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности, но до даты утверждения, исправляется также, как и предыдущие ошибочные записи. Пересмотренная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. [18.C.41]

Если ошибка обнаружена после утверждения отчетности, то в соответствии с пунктом 9 ПБУ 22/2010 исправление существенной ошибки предшествующего учетного года, выявленной после утверждения отчетности происходит следующим образом:

записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения отчетности, утвержденная отчетность за предшествующие периоды не подлежит пересмотру, замене и повторному представлению пользователям.[3]

Если ошибка найдена бухгалтером после утверждения годового баланса, то корректировать учетные записи прошлого года не нужно. Все исправления уже отражаются в учете нового наступившего отчетного года. К примеру, ошибка 2015 года, обнаруженная в мае 2016 года, после утверждения годового баланса за 2015 год собранием акционеров должна быть исправлена в бухгалтерском учете в мае 2016 года. [19.C.33]

Ошибки, которые были допущены в прошлых годах, рассматриваются как прибыль или убыток прошлых лет, и согласно пункту 8 ПБУ 9/99 и пункту 12 ПБУ 10/99 они подлежат обособленному отражению на счете 91 в составе внереализационных доходов (расходов) как прибыль (убыток), выявленная в отчетном году, но относящаяся к операциям прошлых лет.[4]

Библиография:

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 28.12.2016) (с изм. и доп., вступ. в силу с 01.07.2017)

- "Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (ред. от 01.07.2017)

- Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете"

- Положение по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности», утвержденное приказом Минфина России от 28.06.2010 N 63н.

- Положение по бухгалтерскому учету «Учетная политика организации», утвержденное приказом Минфина России от 06.10.2008 N 106н.

- Актуальные проблемы бухгалтерского учета, аудита и анализа в современных условиях: монография // Н.Г. Барышников, И.А. Бондин, Н.Н. Бондина и др. Под. ред. Н.Н. Бондиной. -Пенза: РИО ПГСХА, 2016. -152 с.

- Веселая А.А. Некоторые аспекты автоматизации бухгалтерского учета // Анализ современных экономических процессов и информационные технологии. Днепропетровск. 2011. С. 8-9.

- Веселая А.А., Ильенко И.В. Информатизация экономических процессов и ее роль в развитии общества //Вестник ТГПИ. Физико-математические и естественные науки. Таганрог: ТГПИ им. А.П. Чехова, 2014. № 1. С. 41-44.

- Дорощук А.И. Диверсификация профессиональной подготовки специалистов на базе технологий «1С» // Новые информационные технологии в образовании: сб. науч. тр. 15-й международной научно-практической конференции (Применение технологий «1С» для формирования инновационной среды образования и бизнеса). Часть 1. - М.: ООО «1С-Паблишинг». - 2015. - с. 113-116

- Дорощук А.И. Направления и методические подходы профессиональной подготовки экономистов с использованием технологий «1 С» // Новые информационные технологии в образовании: Развитие инновационной инфраструктуры образовательных учреждений с использованием технологий «1С»: Сб. науч. тр. одиннадцатой международ¬ной научно-практической конференции. Часть 1. - М.: ООО «1С-Паблишинг». - 2011. - с. 361-365

- Кольвах О.И. Компьютерная бухгалтерия для всех. - Ростов н/Д.: Изд-во «Феникс». - 2016. - С. 416.

- Комиссарова М.А. Возможности использования реинжиниринга как основного инструмента управления компаниями с позиций процессного подхода // Креативная экономика. - 2011. - № 7 (55). - С. 10-16

- Королев Ю. Развитие автоматизированной формы учета // Бухгалтер и компьютер. - 2011. - № 3. - С. 5-8.

- Палий В.Ф. Управленческий учет издержек и доходов (с элементами финансового учета). — М.: Инфра-М, 2006. — 279 с

- Проблемы и перспективы развития агропромышленного производства: монография / Л.Б. Винничек, А.И. Алтухов, А.А. Иванов и др. Под общ. ред. Л.Б. Винничек, А.А. Галиуллина. -Пенза: РИО ПГСХА, 2014. -220с.

- Прохорова, Т.В. Автоматизированная обработка информации в бухгалтерском учете [Текст]: учеб. пособие / Т.В. Прохорова, Т.Г. Ускевич. – Минск:БГЭУ, 2013. – 407 с.

- Робсон М., Уллах Ф. Практическое руководство по реинжинирингу бизнес-процессов / пер. с англ. под ред. H. Д. Эриашвили. - М.: Аудит: Юнити, 2016

- Слободняк И. А. Система принципов формирования и анализа показателей внутренней бухгалтерской управленческой отчетности. Иркутск: Изд-во БГУЭП, 2010.

- Слободняк И. А. Содержание основных форм внутренней бухгалтерской отчетности коммерческих организаций. Иркутск: Изд-во БГУЭП, 2011.

- Статкевич, Д.А. Бухгалтерский учет в системе автоматизированной обработки информации: учеб-метод. пособие [Текст] / Д.А. Статкевич. – Минск:РИВШ, 2012. – 96 с.

- Суворова Е. Автоматизация предприятия: когда и как // Бухгалтер и компьютер. - 2011. - № 1. - С. 15-21.

- Суханова О.Н. Информационное обеспечение компьютерной обработки учетных данных бухгалтерского учета //Бухгалтерский учет, анализ, аудит и налогообложение: проблемы и перспективы: Сборник материалов II Всероссийской научно-практической конференции / МНИЦ ПГСХА. - Пенза: РИО ПГСХА, 2014.- с.130-133.

- Уткина С. А. Типичные ошибки в бухгалтерском учете и отчетности. Выявление и исправление: учебник / под редакцией С. А. Уткиной. М.: Омега-Л, 2009. - 216 с.

- Шахбанов Р.Б. Бухгалтерское дело.Учебное пособие для студентов высших учебных заведений, обучающихся по специальности "Бухгалтерский учет, анализ и аудит" / под редакцией Р. Б. Шахбанова. Москва, 2011. (Издание с обновлениями).

- Методы и подходы к оптимизации численности персонала

- Исследование франчайзинга на примере ООО «Кореана Фудс

- Нормы переводящего языка как необходимого условия адекватности перевода

- Планирование времени

- Центральный банк и его место в банковской системе Российской Федерации

- Методы анализа системы управления человеческими ресурсами

- Классификация учетных регистров и способы записи в них

- «Учет труда и заработной платы»(Теория учета труда и заработной платы)

- Психология зрительного восприятия

- Теоретические основы финансов коммерческих организации

- ФИНАНСОВАЯ ПОЛИТИКА.

- Психологический портрет трудового коллектива(Трудовой коллектив как основа социальных, психологических и производственных отношений)