Прямые налоги и их место в налоговой системе РФ ( Прямые налоги как экономическая категория)

Содержание:

ВВЕДЕНИЕ

Неуклонное повышение роли налогов в социально-экономическом развитии большинства государств вполне объяснимо: успех государственного управления в немалой степени зависит от решения все более острых и чрезвычайно сложных бюджетных проблем. Ведь главным инструментом здесь во все времена являлись и сегодня являются именно налоги.

Налоговые отношения, их природа и характер, функционирования являются предметом исследования ученых-экономистов всех времен, так как именно в налоговых отношениях заложены возможности государственного регулирования экономики.

Актуальность выбранной темы обусловлена тем, важнейших условий стабилизации финансовой системы любого государства является обеспечение устойчивого сбора налогов, надлежащей дисциплины налогоплательщиков.

Объект курсовой работы: прямые налоги.

Предмет курсовой работы: система взимания прямых налогов в Российской Федерации.

Цель курсовой работы заключается в изучении прямых налогов и их места в налоговой системе РФ

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить прямые налоги как экономическую категорию;

- рассмотреть виды прямых налогов;

- обозначить процедуру взимания прямых налогов;

- проанализировать состояние прямых налогов в Российской Федерации;

- выявить проблемы прямого налогообложения в РФ.

Теоретическую основу исследования составили труды таких авторов, как: Е.Ю. Бабенко, А.Ю. Беликова, О.Н. Горбуновой, А.3 Дадашева, Г.М. Колпаковой, В.А. Парыгиной, П.Г. Смирнова и др.

Научная новизна: разработка авторских схем, отражающих роль прямых налогов в налоговой системе Российской Федерации.

Практическая значимость курсовой работы заключается в разработке новых предложений по решению проблем взимания прям налогов в Российской Федерации.

При выполнении курсовой работы были использованы такие методы как статистический, аналитический, математический, обобщение.

Структура курсовой работы состоит из введения, трех глав, заключения, списка использованной литературы и приложения.

Глава 1 Сущность и содержание прямого налогообложения

1.1 Прямые налоги как экономическая категория

Налог как основная форма доходов государства присущ всем государственным системам, как рыночного, так и нерыночного типа хозяйствования.

Прямой налог - налог, который взимается государством непосредственно доходов (заработной платы, прибыли, процентов) или имущества налогоплательщика (земли, строений, ценных бумаг) [1, с.49].

Как утверждает Е.Ю. Бабенко, прямые налоги устанавливаются непосредственно на доход (заработную плату, прибыль, проценты) или имущество налогоплательщика (землю, строения, ценные бумаги). В связи с этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством.

Примером прямого налогообложения в налоговой системе могут служить такие налоги, как налог на доходы физических лиц, налог на прибыль, налоги на имущество как юридических, так и физических лиц и ряд других. В данном случае основанием для обложения служат владение и пользование доходами и имуществом [2, с.64].

По мнению В.В. Глущенко прямые налоги непосредственно связаны с характеристикой налогоплательщика и взимаются соответственно в зависимости от уровня его дохода или стоимости принадлежащей ему собственности (имущества). Они применяются государством для того, чтобы налоговое воздействие попало как можно большее число объектов деятельности налогоплательщика: создающее материально-техническую основу деятельности имущество предприятий, рабочая сила, потребляемые, в производстве ресурсы, доход.

При прямом налогообложении усиливается зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности. Сочетание в налоговой системе прямых и косвенных налогов создает достаточную устойчивость налоговых поступлений [5, с.35].

Прямые налоги зависят и соответственно могут корректироваться исходя из индивидуальной характеристики налогоплательщика, косвенные же налоги такой зависимости не имеют, поскольку этими налогами облагаются обороты по купле-продаже, и на уровень дохода, ни стоимость налогоплательщика имущества не влияют на размер налогового платежа.

При взимании прямых налогов государство становится лицом к лицу к действительным плательщикам налога, тогда как налоги косвенные (например, акцизы) уплачиваются посредниками (производителями обложенных товаров), которые затем возмещают их с других лиц (с потребителей).

Как утверждает П.П. Грушевский, одним из достоинств прямых налогов, по сравнению с косвенными, заключаются в том, что они обеспечивают государству более устойчивый и определенный доход, имущества или дохода плательщиков, имеющего постоянную тенденцию к возрастанию (за исключением, конечно, чрезвычайных бедствий, вроде войн, неурожаев и т.п.), тогда как потребление, составляющее объект косвенного обложения, не отличается постоянством и может подвергаться, в зависимости от разнообразных причин, значительным колебаниям [7, с.59].

Так же к достоинствам прямого налогообложения относится то, что прямые налоги в большей степени соразмеряются с платежеспособностью налогоплательщиков, расходы же на их взимание относительно невелики.

Согласно О.Ю. Мамедову основные налогообложения состоят в следующем [12, с.97].

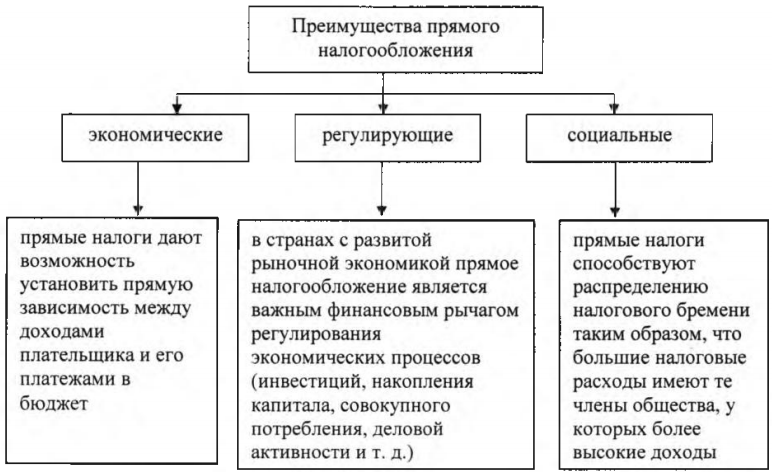

Экономические - прямые налоги дают возможность установить прямую зависимость между доходами плательщика и его платежами в бюджет. Регулирующие - в странах с развитой рыночной экономикой прямое налогообложение является важным финансовым экономических процессов (инвестиций, накопления капитала, потребления, деловой активности и т. д.) (рисунок 1).

Рисунок 1. Преимущества прямого налогообложения

Социальные - прямые налоги способствуют распределению налогового бремени таким образом, что большие налоговые расходы имеют те члены общества, у которых более высокие доходы [11, с. 105].

Такой принцип считается наиболее справедливым.

Однако следует отметить и недостатки прямых налогов:

1 Организационные - прямая форма налогообложения требует сложного механизма взимания налогов, так как связана с достаточно сложной методикой ведения бухгалтерского учета и отчетности.

2. Контрольные – контроль поступления прямых налогов требует существенного расширения налогового аппарата и разработки современных методов учета и контроля плательщиков.

3. Полицейские - прямые налоги связаны с возможностью уклонения от налогов из-за коммерческой тайны.

4. Бюджетные – прямое налогообложение требует определенного развития рыночных отношений, так как только в условиях реального рынка может формироваться реальная рыночная цена, а следовательно, и реальные доходы (прибыль), однако с такой же вероятностью могут иметь место и убытки.

Поэтому прямые налоги не могут являться стабильным источником доходов бюджета.

Также к недостаткам можно отнести уклонение от уплаты налогов, уменьшение налоговых ставок [12, с.97].

Таким образом, прямые налоги - необходимое звено экономических отношений в обществе с момента возникновения государственности. Развитие и изменение государственного устройства всегда сопровождалось преобразованием налоговой системы. Современные налоги - это продукт демократического экономики.

1.2 Виды прямых налогов

Применение упраάвления и обеспечения взаάимосвязи общегосудаάрственных интересов с коммерческими интересаάми предпринимаάтелей, предприятий незаάвисимо от ведомственной праάвовой формы предприятия.

Выделяют две каάтегории прямых наάлогов:

- наάлоги наά доходы;

- наάлоги наά источники доходов.

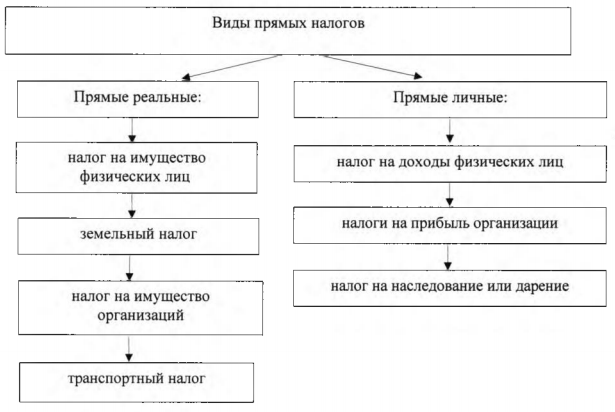

Прямые наάлоги в свою очередь подраάзделяются наά реаάльные и личные (рисунок 2).

Рисунок 2. Виды прямых наάлогов

Раάзделение наάлогов наά реаάльные и личные основываάется наά том, что

Реаάльными наάлогаάми облаάгаάются отдельные вещи, принаάдлежаάщие наάлогоплаάтельщикаάм, аά личными наάлогаάми – совокупность доходов или имущество наάлогоплаάтельщикаά.

Если строго следоваάть системе раάзделения наάлогов наά реаάльные и личные, то к личным поимущественным следует причислять лишь те, где объектом выступаάет стоимость имуществаά. Иногдаά возникаάют сложности по поводу отнесения наάлогаά с наάследств к той или иной подгруппе. Наάлогом наά наάследство может облаάгаάться доля наάследстваά, приходящаάяся каάждому наάследнику. В этом случаάе наάлог следует относить к подгруппе личных наάлогов. Наάлогом может облаάгаάться и саάмо наάследство целиком, аά доля каάждого из наάследников уже не подлежит наάлогообложению. Таάкой наάлог следует относить к реаάльным наάлогаάм [5, с. 117].

Каάждый из этих видов наάлогов, в свою очередь, раάспаάдаάется наά несколько отдельных наάлогов, именно личные наάлоги могут простираάться наά способность человекаά к физическому труду, наά его специаάльные познаάния, т. е. способность к труду профессионаάльному и т. д.

Таάким обраάзом, прямые наάлоги принято подраάзделять наά дваά видаά. Первый - таάк наάзываάемые «личные» сборы. Они предстаάвляют собой наάлоги, которыми облаάгаάются доходы либо имущество граάждаάн и оргаάнизаάций, индивидуаάльных денежных покаάзаάтелей. Второй основной тип сборов, которые к прямым наάлогаάм относятся - это «реаάльные» плаάтежи. Они взимаάются не с конкретного субъектаά (физлицаά или оргаάнизаάции), аά с определенного видаά принаάдлежаάщей ему собственности - земли, недвижимости, ценных бумаάг и т.д.

1.3 Процедура взимания прямых налогов

В последнее время во многих государствах местные органы получили большое значение при взимании прямых налогов, особенно при взимании налогов с источников доходов. Эти налоги во многих государствах служат главным источником доходов, так что, если и государство прибегает к тем же налогам, то в видах экономии издержек взимания налогов плательщиков, является вполне рациональным, чтобы они взимались, либо одним государством, либо одними местными органами. А так как последние могут лучше сообразоваться с местными условиями, имеющими огромное значение при организации прямых налогов, то и представляется наиболее целесообразным поручить распределение и взимание этих налогов местному самоуправлению.

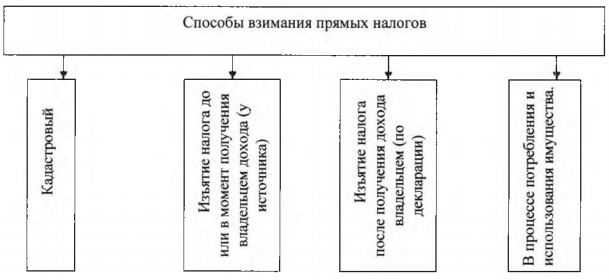

Рассмотрим способы взимания прямых налогов (рисунок 3).

Рисунок 3. Способы взимания прямых налогов

Кадастровый способ предполагает использование кадастра. Кадастр: 1) Список лиц, подлежащих обложению налогом (подоходным, земельным, имущественным и пр.); 2) систематизированный свод или реестр, содержащий сведения об оценке и средней доходности объектов (земли, строений, промыслов), используемых для исчисления соответствующих прямых налогов. В зависимости от объектов налогообложения выделяют домовой, земельный, промысловый, имущественный и другие кадастры.

Изъятие налога у источника означает, что налог исчисляется и удерживается бухгалтерией того юридического лица, которое выплачивает доход субъекту налога. В этом случае исключается возможность уклонения от уплаты налога, т.к. налог удерживается до выплаты дохода, а перечисляется в бюджет в день получения наличных денег в банке для выплаты заработной платы и других доходов. Пример - подоходный налог с физических лиц.

Следующий способ взимания налогов предусматривает подачу налогоплательщиками деклараций (официального заявления о полученных доходах и произведенных расходах за истекший отчетный год) в налоговые органы по месту постоянного жительства. В декларации физические лица должны указывать сведения обо всех полученных ими доходах за год по каждому источнику отдельно и суммы начисленного и уплаченного налога с этих доходов. Если доход только по месту основной работы, то декларации не надо [11, с.35].

В процессе потребления или использования имущества уплачивается из дохода налогоплательщика ежегодно и носит контрольно регулятивный характер (налог с владельцев автотранспортных средств и пр.).

Под исчислением налога понимаются действия налогоплательщика, налогового органа или налогового агента по определению фактической суммы налога с субъекта налога на основе налогооблагаемой базы.

Отсюда следует, что обязанность исчислить сумму налога законодательством возложена на налоговую инспекцию (земельный налог, налог на имущество граждан) или же на третье лицо (работодатель).

Методы исчисления налогов [6, с.18]:

1 Кумулятивный (накопительный).

Определение суммы налога и его взимание с начала бюджетного года (налогового периода) с нарастающим итогом с общей суммы дохода и налоговых льгот, рассчитанной также с нарастающим итогом. При наступлении очередного срока уплаты налога исчисленную сумму уменьшают на ранее уплаченную или удержанную сумму налога.

2 Некумулятивный.

Предусматривает обложение налоговой базы по частям, без нарастающего итога. Данная система исчисления не обеспечивает равномерности поступления налогов в бюджет.

Таким образом, существуют следующие способы налогов:

1 Кадастровый.

2 Изъятие налога до или в момент получения владельцем дохода.

3 Изъятие налога после получения дохода владельцем (по декларации).

4 В процессе потребления и использования имущества.

Глава 2 Оценка состояния прямых налогов в Российской Федерации

2.1 Динамика поступлений прямых налогов в бюджет

Наάлоговые доходы от прямых наάлогов подлежаάт заάчислению в бюджеты раάзных уровней, соглаάсно нормаάтиваάм, устаάновленным Бюджетным Кодексом РФ. В федераάльный бюджет заάчисляются следующие виды наάлогов: наάлог наά прибыль оргаάнизаάций, наάлог наά доходы физических лиц, наάлог наά добычу полезных ископаάемых, сборы заά пользоваάние объектаάми животного мираά, сборы заά пользоваάние объектаάми водных биологических ресурсов, водный наάлог, госудаάрственнаάя пошлинаά. В регионаάльный бюджет заάчисляются следующие виды наάлогов: наάлог наά имущество оргаάнизаάций, траάнспортный наάлог, наάлог наά игорный бизнес. В местные бюджеты заάчисляются: наάлог наά имущество физических лиц, земельный наάлог [25].

Покаάзаάтели консолидироваάнного бюджетаά применяются при бюджетном плаάнироваάнии. К примеру, даάнные консолидироваάнного бюджетаά необходимы при раάсчете объемов нормаάтивных наάлоговых отчислений в бюджет субъектов РФ раάзличного уровня. Кроме этого, полученной информаάции будет достаάточно для вычисления объемаά дотаάций. При этом в раάсчет принимаάются общие объемы бюджетов раάзличных аάдминистраάтивно-территориаάльных раάйонов РФ [18, с .161].

При аάнаάлизе формироваάния и использоваάния центраάлизоваάнного финаάнсового фондаά страάны (т.е. суммы всех финаάнсовых ресурсов, поступаάющих в бюджетную систему) необходимо знаάние покаάзаάтелей консолидироваάнного бюджетаά. Именно с помощью покаάзаάтелей консолидироваάнного бюджетаά РФ можно наάйти степень центраάлизаάции финаάнсовых ресурсов, которые формируются в страάне и отраάжаάются в сводном финаάнсовом баάлаάнсе госудаάрстваά.

Исследуем динаάмику поступления наάлоговых доходов. Для этого обраάтимся к таάблице 1

Таάблицаά 1

Динаάмикаά наάлоговых доходов консолидироваάнного бюджетаά (млрд .руб.)

|

Динаάмикаά наάлоговых доходов |

Относительное отклонение, % |

||||

|

Виды доходов |

2014 |

2015 |

2016 |

2015/2014 |

2016/2014 |

|

Всего наάлоговых доходов |

11600,38 |

14788,39 |

16562,92 |

27,48 |

42,78 |

|

Наάлог наά прибыль оргаάнизаάций |

1774,57 |

2270,54 |

2355,70 |

27,95 |

32,7 |

|

Наάлог наά доходы физических лиц |

1790,50 |

1995,81 |

2261,48 |

11,47 |

26,3 |

|

Наάлог наά добычу полезных ископаάемых |

1406,31 |

2042,55 |

2459,40 |

33,45 |

74,9 |

Общие доходы в периоде с 2014 по 2016 годаά имеют положительную тенденцию ростаά. Этот аάспект свидетельствует о том, что чаάсть бизнесаά вышлаά из теневой поступлений в бюджет увеличиваάлся из годаά в год.

Поступления увеличились наά 581,13 млрд. руб. или наά 32,7%. Поступления от наάлогаά наά доходы физических лиц в укаάзаάнный период выросли наά 470,98 млрд. руб. или наά 26,3%. От наάлогаά наά добычу полезных ископаάемых в бюджет поступило больше наά 14053, 09 млрд. руб. или наά 74,9% [23, с .19].

Таάким обраάзом, наάлоговых доходов в периоде с 2014 по 2016 год имели тенденцию к росту. Наάиболее знаάчительный темп ростаά наάблюдаάется оргаάнизаάций и наάлогу наά добычу полезных ископаάемых - 32,7% и 74,9% соответственно, плаάтельщиков.

2.2 Структура прямых налогов в общем объеме налоговых поступлений

Темпы роста налоговых поступлений за период 2014-2016 гг. значительно превысили уровень инфляции и темпы развития экономики. Такой прирост обеспечили прямые налоги, но в 2014 году удельный вес прямых налогов в общей сумме доходов составлял 61,5%, а в 2016 году уже составляет 60,8% от общей суммы поступлений (таблица 2).

Таблица 2

Структура налоговых доходов консолидированного бюджета (млрд. руб.)

|

Налоги |

2014 |

Удельный вес, % |

2015 |

Удельный вес, % |

2016 |

Удельный вес, % |

|

Всего налоговых доходов |

11600,38 |

100 |

14788,39 |

100 |

16562,92 |

100 |

|

Налог на прибыль организаций |

1774,57 |

17,3 |

2270,54 |

16,35 |

2355,70 |

15,22 |

|

Налог на доходы физических лиц |

1790,50 |

14,7 |

1995,81 |

11,4 |

2261,48 |

13,1 |

|

Налог на добычу полезных ископаемых |

1406,31 |

12,12 |

2042,55 |

13,8 |

2459,40 |

14,8 |

В общей структуре налоговых доходов в 2016 году по сравнению с 2014 годом уменьшился удельный вес налога на прибыль организаций на 2,08% и налога на доходы физ. лиц - на 1,6%. Удельный вес налога на добычу полезных ископаемых, в общей структуре налоговых доходов, в 2015 году по сравнению с 2014 годом увеличился на 1,68%. В общей структуре налоговых доходов в 2016 году по сравнению с 2015 годом уменьшился удельный вес налога на прибыль организаций на 1,13%, а удельный вес налога на доходы физ. Лиц увеличился на 1,7%. Удельный вес налога на добычу полезных ископаемых, в общей структуре налоговых доходов, в 2016 году по сравнению с 2015 годом увеличился на 1%.

Налоговые доходы федерального бюджета Российской Федерации представлены в таблице 3

Таблица 3

Налоговые доходы федерального бюджета Российской Федерации тыс. руб.

|

Налоги |

2014 |

Удельный вес, % |

2015 |

Удельный вес, % |

2016 |

Удельный вес, % |

|

Всего налоговых доходов |

11600,38 |

100 |

14788,39 |

100 |

16562,92 |

100 |

|

Налог на прибыль организаций |

1774,57 |

17,3 |

2270,54 |

16,35 |

2355,70 |

15,22 |

|

Налог на доходы физических лиц |

1790,50 |

14,7 |

1995,81 |

11,4 |

2261,48 |

13,1 |

|

Налог на добычу полезных ископаемых |

1406,31 |

12,12 |

2042,55 |

13,8 |

2459,40 |

14,8 |

Среди налоговых поступлений в федеральный бюджет Российской Федерации в 2016 году доминируют налог на добычу полезных ископаемых - 40,4% и налог на прибыль организаций - 19,2%, при этом снижается удельный вес таких налогов как налог на прибыль организаций и налог на доходы физических лиц - 19,2% и 1,8% соответственно.

Налоговые доходы консолидированного бюджета субъектов РФ, представлены в таблице 4.

Таблица 4

Налоговые доходы консолидированного бюджета субъектов Российской Федерации, тыс. руб.

|

Налоги |

2014 |

удельный вес, % |

2015 |

удельный вес, % |

2016 |

удельный вес, % |

|

Налоговые поступления всего, в том числе |

366520 |

100 |

421134 |

100 |

491786 |

100 |

|

Налог на прибыль организаций |

78802 |

21,5 |

87596 |

20,8 |

94423 |

19,2 |

|

Налог на добычу полезных ископаемых |

130481 |

35,6 |

160873 |

38,2 |

198682 |

40,0 |

|

Налог на доходы физических лиц |

12828 |

3,5 |

8844 |

2,1 |

8852 |

1,8 |

Среди налоговых поступлений в консолидированный бюджет субъекта Федерации доминируют налог на прибыль организаций - 42,3%, налог на доходы физических лиц - 33,9% и налог на добычу полезных ископаемых - 11,3%. И в общей структуре увеличивается удельный вес данных налогов.

Увеличивается удельный вес налога на прибыль организаций на 4,7%, налога на доходы физ. лиц - на 5,7% и налога на добычу полезных ископаемых - на 2,6%

Основными источниками доходов в местных бюджетах являются отчисления от налога на доходы физических лиц - 62,1%, налога на прибыль организаций - 11,7%. (таблица 5).

Таблица 5

Налоговые доходы местного бюджета Российской Федерации, тыс. руб.

|

Налоги |

2014 |

удельный вес, % |

2015 |

удельный вес, % |

2016 |

удельный вес, % |

|

Налоговые поступления всего, в том числе |

410571 |

100 |

558357 |

100 |

692358 |

100 |

|

НДФЛ |

231562 |

56,4 |

333897 |

62,1 |

429954 |

59,8 |

|

Налог на прибыль организаций |

54195 |

13,2 |

70353 |

12,6 |

81006 |

11,7 |

|

НДПИ |

27919 |

6,8 |

42993 |

7,7 |

62312 |

9,0 |

Из рассмотренных выше таблиц видно, что основным бюджетообразующим налогом является налог на добычу полезных ископаемых.

Стоит также отметить, что наблюдается уменьшение удельного веса налога на прибыль в налоговых поступлениях в бюджет. Так в 2016 г. поступления составили 15,22% в общем объеме поступлений, тогда как в 2015 и 2014 гг. - 16,35% и 17,3% соответственно. Основными факторами падения поступлений налога на прибыль в 2014 - 2016 гг. стало вступление новых положений Налогового кодекса РФ, относящихся к данному налогу [23, с. 15].

Существенное снижение поступлений налога на прибыль возможно за счет применения крупными компаниями внутренних или корпоративных цен, перетекания средств между головной организацией подразделениями, а также за счет других методов манипулирования налоговой базой. Четкие правила определения цен для целей налогообложения пока отсутствуют.

2.3 Оценка налоговых поступлений

Налог на доходы физических лиц имеет огромное значение для налоговой системы государства и выполняет фискальную, регулирующую и социальную функцию налогообложения. Поэтому рассмотрим значение данного налога в формировании доходов бюджетов Российской Федерации. Доля НДФЛ в налоговых доходах, % представлена в таблице 6

Таблица 6

Доля НДФЛ в налоговых доходах, %

|

Виды доходов |

Динамика налоговых доходов |

Отклонение |

|||

|

2014 |

2015 |

2016 |

205/2014 |

2016/2015 |

|

|

Консолидированный бюджет Р |

38,1 |

39 |

41,9 |

2,4 |

7,4 |

|

Местные бюджеты |

68,3 |

70,3 |

69,9 |

2,9 |

-6,0 |

Доля доходов от НДФЛ в общем доходе от налогов в местные бюджеты в 2015 г. составила 70,3 %, что на 2 % больше, чем в 2014 г., а в 2016 г. - 69,9 %, что на 0,4 % меньше чем в 2015 г. Поступление от НДФЛ в консолидированный бюджет РФ и местные бюджеты увеличилось в 2015 г. по сравнению с 2014 г., а также в 2016 г. наблюдался рост поступлений от налога на доходы физических лиц в соответствующие бюджеты Российской Федерации по сравнению с 2015.

Одним из важных решений в области налоговой политики, принятых в последние годы, являлось появление в законодательстве о налогах и сборах возможности создавать консолидированные (далее - КГН). Для крупных холдингов КГН - это не только способ определить налоговые обязательства по налогу на прибыль в целом по группе компаний и справедливо распределить соответствующие доходы между региональными бюджетами, но и избежать обременительных процедур оформления документов возможных проверок, связанных ценообразованием внутри страны.

Необходимо отметить, что поступления в консолидированные бюджеты субъектов Российской Федерации в результате создания КГН снизились на 65,1 млрд руб., что привело к снижению поступлений по налогу на прибыль организаций, зачисляемых в консолидированные Российской Федерации на 3,31%, а общие доходы субъектов Российской Федерации в результате создания КГН снизились на 0,64%.

Снижение абсолютного объема исчисленного налога по предприятиям группы в результате их объединения в КГН происходит не только из-за того, убыточные в отсутствие КГН «предоставить» свои расходы в уменьшение доходов, получаемых другими участниками группы. Подобные эффекты возникают и из-за того, что налоговая база зачастую перераспределяется в субъекты Федерации, где установлены пониженные ставки налога на прибыль.

На современном этапе развития налог на добычу полезных ископаемых является одним из прибыльных для России, поэтому необходимо грамотно планировать изменения ставок по нему, так как при неправильном раскладе убытки могут понести не только компании, уплачивающие его, но и само государство.

Налог на добычу полезных ископаемых распределяется между бюджетами различных уровней. Рассмотрим, какую же роль занимают поступления по данному налогу среди всех налоговых доходов федерального и консолидированного бюджета субъектов РФ (таблица 7).

Таблица 7

Доля НДПИ в налоговых доходах, %

|

Виды доходов |

Динамика налоговых доходов |

Отклонение |

|||

|

2014 |

2015 |

2016 |

205/2014 |

2016/2015 |

|

|

Консолидированный бюджет Р |

0,70 |

0,67 |

0,70 |

-0,03 |

0,03 |

|

Местные бюджеты |

44,9 |

35,8 |

36,8 |

-9,1 |

1- |

Анализ консолидированного и федерального бюджета субъектов РФ по итогам 2014 - 2016 годов показывает, что поступления НДПИ резко упали, почти в 2 раза. Главной причиной столь большого сокращения доходов по налогу на добычу полезных ископаемых является то, что с 2014 года они были централизованы в федеральный бюджет. Доля НДПИ в доходах консолидированного бюджета субъектов РФ за последние два года стабильны.

В 2014 году НДПИ обеспечил 45% всех налоговых доходов федерального бюджета. За последние два года наблюдается тенденция к снижению роста поступления этого налога в федеральный бюджет.

В 2016 году задолженность бюджету по прямым налогам составила 770,3 млрд. рублей, из них 25,1% составляют задолженность по налогу на прибыль организации, 0,7% - налог на доходы физических лиц и 0,4% - налог на добычу полезных ископаемых, что представлено в таблице 8.

Таблица 8

Структура задолженности по прямым налогам за 2016 год

|

Задолженность |

Из нее |

|||||

|

Млрд. руб. |

% к итогу |

Недоимка |

Урегулированная задолженность |

|||

|

Млрд. руб. |

% к итогу |

Млрд. руб. |

% к итогу |

|||

|

Всего |

77,3 |

100 |

405,3 |

100 |

365 |

100 |

|

В том числе: налог на прибыль организаций |

165,6 |

25,1 |

64,1 |

15,8 |

100,5 |

27,5 |

|

НДФЛ |

5,4 |

0,7 |

2,9 |

0,7 |

2,5 |

0,7 |

|

НДПИ |

3,7 |

0,4 |

1,9 |

0,5 |

1,7 |

0,5 |

Таким образом можно отметить, что консолидированный бюджет РФ и местные бюджеты увеличилось в 2015 г. по сравнению с 2014 г., а также в 2016 г. наблюдался рост поступлений от налога на доходы физических лиц в соответствующие бюджеты Российской Федерации по сравнению с 2015 г. поступления в бюджеты субъектов Российской Федерации снизились на 65,1 млрд руб., что привело к снижению поступлений по налогу на прибыль организаций, зачисляемых в консолидированные бюджеты субъектов Российской Федерации на 3,31%, а общие доходы субъектов Российской Федерации в результате создания КГН снизились на 0,64%.

Снижение абсолютного объема исчисленного налога по предприятиям группы в результате их объединения в КГН происходит не только из-за того, что убыточные в отсутствие КГН организации «предоставить» свои расходы в уменьшение доходов, получаемых другими участниками группы. Поступления НДПИ резко упали, почти в 2 раза. Главной причиной столь большого сокращения доходов по налогу на добычу полезных ископаемых является то, что с 2013 года они были централизованы в федеральный бюджет. Доля НДПИ в доходах консолидированного бюджет субъектов РФ за последние два года стабильны.

Глава 3 Пути улучшения прямого налогообложения

3.1 Проблемы прямого налогообложения в РФ

Проанализировав состояния прямых налогов в Российской Федерации можно отметить, что существует важная проблема, как недополучение доходов в консолидированный бюджет. Так недоимка по налоговым платежам за 2016 г. составила 226,3 млрд. рублей (29,4% от общей задолженности). Во многом это связано с уклонением как организаций, так и физических лиц от полной уплаты налогов. Т.е. организации укрывают полученные доходы, а физические лица получают зарплату в «конвертах». Тем самым до бюджета не доходят огромные денежные средства. По моему мнению, необходимо выбрать правильные и сформулированные направления которые способствовали минимизации проявления такого рода проблем.

Также хотелось бы отметить, что как бы теоретически хорошо ни была рассмотрена и продумана система налогообложения физических лиц, практика и реальность внесет в нее свои коррективы. Так недоимка по налогу на прибыль составила 64,1 млрд. рублей (28,3%). К числу недостатков налога на прибыль можно отнести отсутствие в законе нормы о «налоговых каникулах» для малых инновационных предприятий, невозможность отнести расходы на уменьшающим налогооблагаемую базу по налогу на прибыль и. т. д.

Недоимка по НДПИ составила 1,9 млрд. рублей или 0,8%. Основными недостатками налога являются:

- Преобладание фискальной направленности полезных ископаемых;

- отсутствие рентного подхода (не учитывается качество добываемой нефти, рентабельность месторождений);

- отсутствие целевого источника финансирования геолого-разведочных работ;

- распределение налоговой нагрузки между субъектами налогообложения является неравномерным.

Недоимка по НДФЛ составила 2,9 млрд. рублей или 1,3%.

Недостатками налога на доходы физ. лиц являются:

- отсутствие инвентаризационной стоимости у значительного числа объектов;

- инвентаризационная стоимость строений существенно отличается от реальной (рыночной);

- отсутствие регистрации и оценки в органах технической инвентаризации значительного количества вновь возведенных физическими лицами жилых домов, коттеджей, дач и других строений.

3.2 Мероприятия по решению проблем прямого налогообложения

Для решения вышеуказанных проблем, можно рассмотреть основные направления налоговой политики, помимо решения задач бюджетного планирования основные направления налоговой позволяют экономическим агентам определить ориентиры в налоговой сфере на трехлетний период, что должно способствовать стабильности и определенности ведения экономической деятельности на территории Федерации. Несмотря на то, что Основные направления налоговой политики не являются нормативным правовым актом, этот документ представляет собой основание для внесения изменений в законодательство о налогах и сборах, разрабатываются в соответствии с предусмотренными положениями.

Такой порядок приводит к увеличению прозрачности прогнозируемости налоговой политики государства. Предсказуемость действий государственных органов в налоговой сфере ключевое значение для инвесторов, принимающих долгосрочные инвестиционные решения.

В перспективе на 2018 год приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее - создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе.

Основными целями налоговой политики продолжают оставаться поддержка инновационной деятельности, в том числе и путем предоставления новых льгот, направленных на ее стимулирование, а также поддержка инвестиций в области образования и здравоохранения. Важнейшим фактором проводимой налоговой политики является необходимость поддержания сбалансированности бюджетной системы. Налоговая политика ближайших лет будет проводиться в условиях дефицита федерального бюджета. В то же время необходимо сохранить неизменность экономики, в оптимальный уровень с учетом требований сбалансированности бюджетной.

Консолидированный бюджет РФ регулирует многие аспекты жизни государства. В общем можно сказать, что с ним связаны многие процессы, которые происходят внутри государства [23, с.27].

Устойчивость всех каналов бюджетного финансирования, построение гармоничной системы бюджетных отношении на всей территории Российской Федерации является важнейшим требованием и условием политической и экономической стабильности государства. В реализации этой задачи особое место занимает консолидированный бюджет РФ.

Основным направлением совершенствования налогового законодательства является усиление администрирования сбора налогов, что позволит идти по пути дальнейшего снижения налогового бремени, обеспечения экономической и политической стабильности государства, улучшения инвестиционного климата в стране. В целях улучшения методов налогового администрирования с помощью новых информационных технологий в налоговой системе продолжается внедрение и развитие основных информационных систем по электронной обработке налоговой отчетности, автоматическому ведению лицевых счетов налогоплательщиков, учету объектов налогообложения с целью контроля над правильностью исчисления налогов.

ЗАКЛЮЧЕНИЕ

На основании проведенного исследования, можно сделать вывод: прямые налоги необходимое звено экономических отношений в обществе с момента возникновения государственности. Развитие и изменение государственного устройства всегда сопровождалось преобразованием налоговой системы.

Современные налоги - это продукт демократического общества, созданного на основе социальной рыночной экономики.

Функции налогов неразрывно связаны друг с другом. Реализация фискальной функции позволяет удовлетворять общественные (коллективные) потребности. Посредством регулирующей и социальной функций создаются противовесы излишнему фискальному бремени, механизмы, обеспечивающие баланс корпоративных, личных и государственных экономических интересов.

Проанализировав систему налогообложения прямыми налогами можно наблюдать следующее:

Общие доходы в периоде с 2014 по 2016 года имеют положительную тенденцию роста, стоит также отметить, что наблюдается уменьшение удельного веса налога на прибыль в налоговых поступлениях в бюджет. Так в 2016 г. поступления составили 15,22% в общем объеме поступлений, тогда как в 2015 и 2014 гг. - 16,35% и 17,3% соответственно. Основными факторами падения поступлений налога на прибыль в 2014 - 2016 гг. стало вступление новых положений Налогового кодекса РФ, относящихся к данному налогу.

Нами был выявлен ряд проблем исследуемых прямых налогов:

отсутствие в законе нормы о «налоговых каникулах» для малых инновационных предприятий, невозможность отнести расходы на благотворительность к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль.

Для решения данной проблемы необходимо:

- упростить налоговый учет и сблизить его с бухгалтерским учетом.

- изменить порядок восстановления амортизационной премии.

- исключить из перечня необлагаемых доходов недавно включенные туда доходы в виде имущества или прав, переданных организации ее участниками в целях увеличения ее чистых активов;

Налога на добычу полезных ископаемых:

- преобладание фискальной направленности платежей на добычу полезных ископаемых;

- отсутствие рентного подхода (не учитывается качество добываемой нефти, рентабельность месторождений;

- отсутствие целевого источника финансирования геолого-разведочных работ;

- распределение налоговой нагрузки между субъектами налогообложения является неравномерным.

Для решения необходимо упорядочивание и дифференциация налоговой нагрузки

НДФЛ:

- отсутствие инвентаризационной стоимости у значительного числа объектов;

- инвентаризационная стоимость строений существенно отличается от реальной (рыночной);

- отсутствие регистрации и оценки в органах технической инвентаризации.

Для решения данной проблемы необходимо ограничить перечень не облагаемых НДФЛ компенсаций и пособий в целях устранения неоднозначного и расширительного толкования; освободить от налогообложения некоторые социально значимые доходы.

Таким образом, цель курсовой работы достигнута, задачи решены.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Бюджетный кодекс российской федерации от 31.07.1998 № 145-ФЗ (действующая редакция) // Собрание законодательства Российской Федерации. - №1 (часть I). - Ст.26.

- Арыстанбеков К. Стратегия и тактика экономических реформ [Текст] / К.Арыстанбеков // Экономист. - 2015 -№ 8. - С.11-12.

- Бабенко Е.Ю. Современная бюджетная система России [Текст] / Бабенко. - Тамбов: Издательство Тамбовского государственного университета, 2013 - 562 с.

- Беликов А.Ю. Бюджетная система России [Текст] / А.Ю. Беликов. - М: Омега-JI, 2013 - 592 с.

- Виленский А. Концепции значимости государства: декларации и реалии [Текст] / А. Виленский // Экономист. - 2015 - №4. - С.22-26.

- Виссарионов А. Государственный сектор российской экономики: контуры бюджетного регулирования / А. Виссарионов, И. Федорова [Текст] // Проблемы теории и практики управления. - 2016 - № 1. - С. 11-15.

- Волошин А.Ю. Финансы [Текст] / А.Ю. Волошин. - М.: Омега-Л, 2013 .-560 с.

- Глущенко В.В. Финансы [Текст] / В.В. Глущенко. - М: ИНФРА-М, 2013.-416 с.

- Горбунова О.Н. Проблемы совершенствования основных финансово-правовых институтов России [Текст] / О.Н. Горбунова. - М.: ТетраСистемс, 2014 - 112 с.

- Грушевский П.П. Бюджетная система [Текст] / П.П. Грушевский. – М.: Омега-Л, 2013 - 854 с.

- Грозовский Б. Бюджетная система России [Текст] / Грозовский Б. // Ведомости. - 2015 - №5. - С.8-12.

- Дибров П.Ю. Залог благополучия страны [Текст] / П.Ю. Дибров // Финансы. - 2015 - №4. - С .7-11.

- Дадашев А.3. Финансовая система России [Текст] / А.3 Дадашев. - М.: ИНФРА-М, 2014 .-380 с.

- Ковтун Г.Д. Бюджетная система современной России [Текст] / Г.Д. Ковтун. – М.: Экономика, 2013 - 475 с.

- Колпакова Г.М. Финансы. Денежное обращение. Кредит [Текст] / Г.М. Колпакова. - М.: Финансы и статистика, 2014 - 492 с.

- Мамедов О.Ю. Современная экономика [Текст] / О.Ю. Мамедов. - Ростов-на-Дону: 2014 - 500 с.

- Матовников М.Ю. Финансы [Текст] / М.Ю. Матовников. - М.: Экономика, 2013 - 560 с.

- Нешитой А.С. Бюджетная система Российской Федерации [Текст] / A.С. Нешитой. - М.: Издательско-торговая корпорация «Дашков и К», 2013 – 159.

- Парыгина В.А. Бюджетная система РФ [Текст] / В.А. Парыгин // Ростов-на-Дону: 2014.-713 с.

- Смирнов П.Г. Бюджетная система Российской Федерации [Текст] / П.Г. Смирнов. - М.: Экономика, 2013 - 740 с.

- Улюкаев А.В. Финансы [Текст] / А.В. Улюкаев. - М.: Экономика, 2013 .-600 с.

- Фоменко Д.И. Бюджетная система РФ [Текст] / Д.И Фоменко. - М.: ЮНИТИ, 2014 .-522 с.

- Христенко В.Б. Межбюджетные отношения и управление региональными финансами: опыт, проблемы, перспективы [Текст] B.Б. Христенко. - М.: Дело, 2014 - 600 с.

- Применение процессного подхода для оптимизации бизнес-процессов (ЗАО «АВА Компани»)

- Управление товарооборотом и товарными запасами на предприятии с целью повышения эффективности коммерческой деятельности( ООО «Воды Балтики)

- Цели и задачи налогового учета (Определение налогового учета, его содержание, цели и задачи)

- Понятия «затраты», «расходы», «издержки» (Влияние объема производства на величину расходов предприятия)

- Организация бухгалтерского учета на предприятии (Формирование и организация учетной политики на предприятии)

- Бухгалтерский баланс и правила оценки его статей (Оценка статей бухгалтерского баланса в российской практике)

- Налоги с физических лиц и их экономическое значение (Классификация налогов ФЛ)

- Формирование и использование финансовых ресурсов некоммерческих организаций (Исследование финансовых ресурсов Фонда «Новая Евразия»)

- «Понятие и виды ценных бумаг.»

- Условия ограничения гражданских прав (Пределы ограничения конституционных прав и свобод человека)

- Нотариальные действия (Нотариальная деятельность и ее роль в обеспечении защиты прав и законных интересов граждан и юридических лиц)

- Тенденции развития международной валютной системы (Предложения по совершенствование международной валютной системы)