ПРИНЦИПЫ КРЕДИТОВАНИЯ.

Содержание:

ВВЕДЕНИЕ

Актуальность темы заключается в следующем. Кредит относится к числу важнейших категорий экономической науки, он активно изучается практически всеми ее разделами. Такой интерес к кредиту и кредитным отношениям, формам и видам кредита продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономике, но и в жизни человеческого общества в целом. Разнообразие видов и форм кредита позволяет определять те направления финансирования экономического субъекта, которые отвечают его требованиям и позволяют повысить эффективность использования денежных средств.

Базовые элементы системы кредитования (субъект кредита, обеспечение кредита и объект кредитования) неотделимы друг от друга и проявляются во всех формах и видах кредитования. Успех в кредитовании приходит только в том случае, если каждый из них дополняет друг друга, усиливает надежность кредитной сделки. С другой стороны, попытка разорвать их единство неизбежно нарушает всю систему, подрывает ее, может привести к нарушению возвратности банковских ссуд.

Целью данной работы является рассмотреть основные принципы и формы кредитования.

За счет улучшения макроэкономической ситуации, условий сбыта продукции и роста прибыли, остаются высокими институциональные элементы рисков.

Еще более сложной проблемой является активизация инвестиционной деятельности банков. В стране еще не созрели условия для долгосрочных накоплений, и ни один коммерческий банк не пойдет на риски длительных инвестиций без государственных гарантий.

Для снижения рисков кредитования целесообразно более полно использовать имеющиеся в арсенале коммерческих банков формы и виды кредитования.

ГЛАВА 1. ПРИНЦИПЫ КРЕДИТОВАНИЯ

ОСНОВНЫЕ ПРИНЦИПЫ КРЕДИТОВАНИЯ

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах:

К основным принципам кредитования относятся:

- Возвратность кредитования

- Срочность кредитования;

- Дифференцированность кредитования;

- Обеспеченность кредита;

- Платность банковских ссуд.

Рассмотрим каждый из принципов.

1. Возвратность - является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений. Без возвратности кредит не может существовать, поэтому возвратность является неотъемлемой частью кредита, его атрибутом.

Возвратность и срочность кредитования обусловлена тем, что банки мобилизуют для кредитования временно свободные денежные средства предприятий, учреждений и населения. Эти средства не принадлежат банкам, и, в конечном итоге, они, придя в банк с различных сегментов рынка, в них и уходят (потребительское, коммерческое кредитование и т.д.). Главная особенность таких средств состоит в том, что они подлежат возврату владельцам, вложившим их в банк на условиях срочных депозитов. Главное основное банковское правило гласит: «величина и сроки финансовых требований банка должны соответствовать размерам и срокам его обязательств». Нарушение этого основополагающего принципа и приводит к банкротству банка.

2. Срочность кредитования - представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит должен быть, возвращен в строго определенный срок. И, следовательно, срочность есть временная определенность возвратности кредита. Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика, при нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке предъявления финансовых требований в судебном порядке. Частичным исключением из этого правила являются так называемые онкольные ссуды. (Онкольные ссуды – это ссуды подлежащие возврату в фиксированный срок после поступления официального уведомления от кредитора. В настоящее время они практически не используются не только в России, но и в большинстве других стран, так как требуют относительно стабильных условий на рынке ссудных капиталов и в экономике в целом).

3. Дифференцированность кредитования - означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Ссуда должна предоставляться только тем субъектам, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитования, под которыми понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в обусловленный договором срок. Эти качества потенциальных заемщиков оцениваются посредством анализа их баланса на ликвидность, обеспеченность хозяйства собственными источниками, уровень рентабельности на текущий момент и в перспективе.

Степень кредитоспособности (или уровень кредитоспособности) клиента является показателем индивидуального или частного кредитного риска для банка, связанного с конкретным клиентом, конкретной ссудой, выданной клиенту.

4. Обеспеченность кредита закрывает один из основных кредитных рисков - риск непогашения ссуды. Если бы не принимался во внимание этот принцип, то банковское дело превратилось бы в спекулятивное занятие, где высокий риск ведения операций привел бы к резкому росту процентных ставок.

Надо отметить, что решение проблемы обеспеченности кредита зависит от типа кредитования и от субъекта ссуды. Если говорить о большой компании, успешно работающей на протяжении десятилетий, имеющую хорошую и длительную кредитную историю, занимающую лидирующие позиции на рынке, возглавляемую известными профессионалами, то решение вопроса с обеспечением кредитов требует одного подхода.

Если рассматривать вопрос выдачи ссуды для малого предприятия, только зарегистрированного и начинающего свою предпринимательскую деятельность с нуля - то здесь без решения вопроса с обеспечением выдавать кредит нельзя.

5. Платность банковских ссуд - это внесение получателями кредита определенной платы за временное пользование для своих нужд денежными средствами. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента - это своего рода «цена» кредита. Платность кредита призвана оказывать стимулирующее воздействие на коммерческий расчет предприятий, побуждая их на увеличение собственных ресурсов и экономное расходование привлеченных средств. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные в депозиты чужие средства, затрат по содержанию своего аппарата, затрат на покрытие инфляции, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования (резервного, уставного) и использования их на собственные и другие нужды.

При рассмотрении вопроса размера платы за кредит, банки учитывают следующие факторы:

- ставка рефинансирования ЦБ РФ;

- средняя процентная ставка привлечения (ставка привлечения межбанковских кредитов или ставка, уплачиваемая банком по депозитам различного вида);

- структура кредитных ресурсов (чем выше доля привлеченных средств, тем дороже должен быть кредит);

- спрос на кредит со стороны потенциальных заемщиков (чем меньше спрос, тем дешевле кредит);

- срок, на который испрашивается кредит, вид кредита, а точнее степень его риска для банка в зависимости от обеспечения;

- стабильность денежного обращения в стране (чем выше темп инфляции, тем дороже должна быть плата за кредит, т.к. у банка повышается риск потерять свои ресурсы из-за обесценивания денег).

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как макроэкономические интересы, так и интересы на микроуровне обоих субъектов кредитной сделки - банка и заемщика.

ОСНОВНЫЕ ФОРМЫ КРЕДИТА

Кредит классифицируется по различным базовым признакам. В зависимости от состава участников, объекта ссуд, процента и сферы функционирования различают пять самостоятельных форм кредита.

1.2.1 Коммерческий кредит

Коммерческий кредит - это кредит, предоставляемый функционирующими, хозяйствующими субъектами друг другу при продаже товаров с рассрочкой платежа. Это одна из ранних форм кредитных отношений. В его основе лежит отсрочка предприятием-продавцом оплаты товара и предоставление предприятием – покупателем векселя как его долгового обязательства оплатить стоимость покупки по истечении определенного срока. Наиболее распространены два вида векселя: простой, содержащий обязательства заемщика выплатить определенную сумму непосредственно кредитору, и переводной (тратта) – письменный приказ кредитора заемщику о выплате установленной суммы третьему лицу либо предъявителю векселя. Коммерческий заем является основой кредитной системы, он непосредственно обслуживает движение капитала в сфере производства. Этот кредит возможен только между фирмами, непосредственно связанными хозяйственными отношениями (лишь теми предприятиями, которые создают средства производства, и теми фирмами, которые их потребляют).

Коммерческий кредит имеет определенные недостатки:

- ограничение размерами резервного капитала кредита. Продажа с рассрочкой платежа возможна при наличии у кредитора излишка капитала;

- зависимость от условий его обратного притока. При спаде производства ссуды не возвращаются и цепочка кредитных связей нарушается, а его размеры сокращаются;

- строго определенное направление, т.е. предоставляется одним предприятием другому, связанному с первым технологической цепочкой (например, завод по производству кожи оказывает коммерческий кредит фабрике по пошиву обуви).

На практике применяются следующие разновидности коммерческого кредита:

- с фиксированным сроком погашения;

- с возвратом после фактической реализации полученных в кредит товаров;

- по открытому счету, когда вторичная поставка товара на условиях коммерческого кредита осуществляется по погашению задолженности по предыдущей поставке.

1.2.2 Банковский кредит

Банковский кредит – это кредит, предоставляемый банками и другими денежными субъектами заемщикам в виде денежных ссуд. В современной экономике – это наиболее распространенная форма кредитных отношений. Именно банки чаще всего предоставляют ссуда хозяйствующим субъектам, которые временно нуждаются в финансовой помощи.

Банковский кредит классифицируется по разным признакам.

По срокам погашения:

- краткосрочный – обычно до 6 месяцев на восполнение временного недостатка собственных оборотных средств;

- среднесрочный – сроком от шести месяцев до одного года;

- долгосрочный – свыше года (в некоторых странах – свыше трех-пяти лет)

По способу погашения:

- ссуда, погашаемая заемщиком единовременным платежом;

- ссуда, погашаемая в рассрочку в течение всего срока действия кредитного договора.

По обеспеченности:

- доверительные ссуды, единственной формой обеспечения которых является кредитный договор;

- обеспеченные ссуды, которые защищены имуществом заемщика (недвижимостью, ценными бумагами);

- ссуда под финансовую гарантию третьих лиц.

По категориям плательщиков:

- аграрные ссуды для сельскохозяйственного производства, обычно имеющие сезонный характер;

- коммерческие ссуды функционирующим субъектам в сфере торговли и услуг;

- ипотечные ссуды под обеспечение недвижимостью;

- межбанковские ссуды, которые предоставляются кредитными учреждениями друг другу.

1.2.3. Потребительский кредит

Потребительский кредит выдается частным лицам при покупке, прежде всего потребительских товаров длительного пользования. Потребительский кредит используется при целевом кредитовании физических лиц в товарной или денежной формах. Он реализуется или в форме продажи товаров с отсрочкой платежа через розничные магазины, или в форме представления банковской ссуды на потребительские цели. За использование потребительского кредита взимается, как правило, высокий процент.

За рубежом эта форма кредита получила очень широкое распространение и используется всеми слоями населения через систему кредитных карточек. В России потребительский кредит начал развиваться в виде кредитования граждан под залог недвижимости или продажи некоторых товаров в рассрочку (например, квартир).

1.2.4. Государственный кредит

Государственный кредит - система кредитных отношений, в которой государство выступает заемщиком, а население и частный бизнес - кредиторами денежных средств.

Отличительная особенность государственного кредита – участие в кредитных отношениях государства в лице его органов власти различных уровней в качестве кредитора или заемщика. Будучи кредитором, государство через центральный банк или казначейскую систему осуществляет кредитование:

1) приоритетных отраслей, региональных или местных органов, испытывающих необходимость в финансовых ресурсах при невозможности бюджетного финансирования со стороны коммерческих банков из-за факторов конъюнктурного характера;

2) коммерческих банков и других кредитных учреждений в процессе прямой или аукционной продажи кредитных ресурсов на рынке межбанковских кредитов. Как заемщик государство размещает государственные займы через банки или на рынке государственных краткосрочных ценных бумаг. Причина роста такого кредита – дефицит бюджетов, связанный главным образом с непроизводительными военными и управленческими расходами. Это основная форма государственного кредита. В мировой практике государственный кредит используется не только для привлечения финансовых ресурсов, но и как эффективный инструмент централизованного кредитного регулирования.

1.2.5. Международный кредит

Международный кредит - движение ссудного капитала в сфере международных экономических отношений. Международный кредит – наиболее поздняя форма развития, когда экономические отношения вышли за национальные рамки. Кредит функционирует на международном уровне, его участниками могут становиться отдельные юридические лица, правительства государств, а также международные финансово-кредитные институты (Международный валютный фонд, Мировой банк, Европейский банк реконструкции и развития и др.). Этот кредит классифицируется по нескольким базовым признакам:

- по видам – на товарные, предоставленные экспортерами при отсрочке за товары или услуги, и валютные в денежной форме;

- по назначению - коммерческие, связанные с внешней торговлей, финансовые – прямые капиталовложения, погашение внешней задолженности, валютные интервенции;

- по валюте займа – в валюте страны - должника, страны- кредитора, третьей страны и в международной счетной денежной единице.

- по обеспеченности - защищенные (товарными документами, недвижимостью, ценными бумагами и др.) и бланковые – под обязательства должника (соло-вексель с одной подписью).

В экономике страны международный кредит играет двоякую роль: положительную – стимулируя ускорение развития производственных сил, расширение процесса производства, внешнеэкономическую деятельность, и отрицательную – обостряя противоречия рыночной экономики, форсируя перепроизводство товаров, усиливая диспропорции общественного воспроизводства и конкурентной борьбы за рынки сбыта, сферы приложения капитала и источники сырья.

ГЛАВА 2. ПРОБЛЕМЫ, ПЕРСПЕКТИВЫ И НАПРАВЛЕНИЯ РАЗВИТИЯ КРЕДИТА В РЫНОЧНЫХ УСЛОВИЯХ.

2.1 Проблемы, перспективы и направления развития кредита в рыночных условиях (на примере республики Беларусь)

Развитие кредита в рыночной экономике тесно связано с развитием кредитного рынка.

Кредитный рынок - это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг. Следовательно, кредитный рынок предоставляет средства для инвестиций в распоряжение предприятий и именно на нем происходит перемещение денег из тех секторов экономики, где имеется избыток, в те сектора, которые испытывают в них недостаток. На кредитном рынке предприятия берут деньги в долг для финансирования своих инвестиций; иногда предприятия дают деньги взаймы, но, как правило, производственный сектор больше берет, чем дает. Поэтому можно сказать, что одна из основных задач кредитного рынка - направлять сбережения населения и свободные средства посредническим лицам на инвестиции.

Анализ кредитного рынка Республики Беларусь позволяет сделать вывод, что все показатели Основных направлений денежно-кредитной политики Беларуси в первом квартале 2009 года выполнены в полном объеме.

Курс белорусского рубля не выходил за рамки установленного Нацбанком коридора в плюс/минус 5% к корзине иностранных валют. В апреле отмечалось укрепление белорусского рубля по отношению к доллару США и его ослабление к евро и российскому рублю.

В январе-апреле опережающими темпами шло кредитование экономики. По сравнению с аналогичным периодом прошлого года объем кредитных ресурсов, выделенных реальному сектору экономики, увеличился более чем в 1,5 раза, а по таким приоритетным направлениям как жилье - более чем в 1,6 раза.

Платежная система страны также работала без сбоев. За четыре месяца 2009 года по сравнению с соответствующим периодом прошлого года оборот по платежам увеличился по сумме в 1,55 раза.

На основании вышеприведенного статистического материала можно сделать вывод, что, несмотря на удары мирового финансового кризиса, белорусская кредитная сфера работала в нормальном режиме в первом квартале 2009 г.

Однако, во втором квартале 2009 г. наблюдается рост негативного воздействия финансово-экономического кризиса на денежно-кредитную сферу. Одной из крупных проблем является рост проблемных кредитов у белорусских банков. К первому августа доля проблемных кредитов в банковском портфеле достигла 737,3 млн. долларов. За июль проблемные займы в кредитном портфеле белорусских банков выросли на 131,7 млн. долларов. По сравнению с началом года проблемные кредиты в банковском портфеле увеличились к первому августа в 2,63 раза. Причем в июле в банках ускорилось увеличение доли проблемных кредитов.

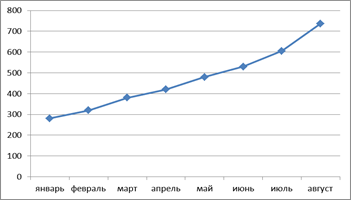

В первом полугодии проблемные кредиты в банковском портфеле постоянно увеличивались. На первое января доля проблемных кредитов в банковском портфеле составляла 280,6 млн. долларов и каждый последующий месяц увеличивалась. Однако прирост проблемных кредитов в месяц составлял 50-70 млн. долларов. В июле увеличение проблемных кредитов в банковском портфеле ускорилось, за один месяц проблемные кредиты выросли на 131,7 млн. долларов (рисунок 2.1).

Рис. 2.1. Увеличение проблемных активов в портфеле банков Республики Беларусь, млн. руб. (январь – август 2009 г.)

Доля проблемных кредитов в общем кредитном портфеле банков на первое августа составила 1,3%, увеличившись с начала года более чем в два раза. (На первое января 2009 года доля проблемных кредитов в кредитном портфеле банков составляла 0,59%).

За январь-июль кредиты, выданные белорусскими банками, увеличились на 24% и составили 55,538 трлн. рублей. В структуре выданных кредитов доля кредитов в национальной валюте составила 68% (37,774 трлн. рублей). Доля кредитов в иностранной валюте – 32% (17,763 трлн. рублей). За январь-июль объем кредитов в иностранной валюте вырос на 28,4%, кредитование в национальной валюте за аналогичный период увеличилось на 22,1%.

Национальный банк полагает, что в этом году доля проблемных активов не перешагнет допустимую норму.

Согласно основным направлениям денежно-кредитной политики, доля проблемных активов в банковской системе не должна превысить 5%. В то же время Нацбанк Республики Беларусь ожидает, что в будущем году доля проблемных активов может вырасти. Поэтому при подготовке основных направлений денежно-кредитной политики на будущий год Национальный банк планирует увеличить вдвое планку проблемных активов – с 5% до 10% .

Также крупной проблемой кредитной системы страны является отток депозитов и ухудшение качества активов, с которым белорусские банки могут столкнуться. Повышение давления на банковскую систему будет вызвано снижением деловой активности экономических субъектов и реальных доходов населения. Фактическое и ожидаемое ухудшение макроэкономических показателей приведет к сокращению реальных доходов населения и предприятий и, как следствие, к уменьшению их свободного ресурса.

Правительство задекларировало уменьшение дотаций ряду отраслей, а банки сократили темпы кредитования. Это может привести к расходованию части свободных на текущий момент средств, то есть к изъятию таких ресурсов с банковских депозитных счетов физических и юридических лиц.

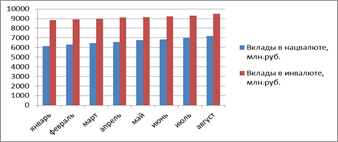

Однако на данный момент ситуация в банковской системе остается относительно стабильной. В январе - августе 2009 г. вклады населения в белорусских банках увеличились на 27,4% или более чем на 3,42 трлн. белорусских рублей.

В августе 2009 года сумма вкладов населения Беларуси в коммерческих банках страны возросла на 387,34 млрд. BYR, или на 2,4%. Рублевые вклады увеличились на 204,25 млрд. BYR (3%), вклады в иностранной валюте – на 52,2 млн. USD (1,6 процента).

Это выше результатов за июль 2009 года, когда прирост вкладов составил 355,5 млрд. BYR, а валютных – 50,2 млн. USD (рисунок 2.2).

Рис. 2.2. Рост вкладов населения, млн.руб. (январь – август 2009 г.)

Таким образом, сумма валютных депозитов населения на 1 августа 2009 года превысила рублевые в 1,32 раза. На аналогичную дату прошлого года ситуация была противоположной: тогда рублевые депозиты превосходили валютные в 1,9 раза.

Что касается юридических лиц, то здесь ситуация обратная. По сравнению с началом года депозиты юридических лиц сократились почти на 400 млн. рублей — с 12,939 млрд. рублей на 1 января до 12,557 млрд. рублей на 1 августа. Причем депозиты в национальной валюте сократились по сравнению с началом года более чем на 2 млрд. рублей — с 8,26 млрд. рублей на 1 января до 6,11 млрд. рублей на 1 августа .

Серьезно подорвать стабильность банковской системы может вынужденная гонка предприятий за показателями при отсутствии для этого необходимых ресурсов. Однако в период кризиса они столкнулись с недостатком оборотных средств. Одним из способов их пополнения являются кредитные ресурсы. В январе-июне экономике было выдано 8,6 трлн. рублей долгосрочных кредитов. По сравнению с январем-июнем 2008 года их прирост составил 28,7% (в сопоставимых ценах — 12,3%).

Но с ростом кредитования выросла и кредиторская задолженность. По данным Минстата РБ, кредиторская задолженность предприятий на 1 июля 2009 года составила 15,1 трлн. рублей и по сравнению с 1 июля 2008 года увеличилась на 13,8%. По сравнению с началом года она увеличилась на 16,5%, в том числе за июнь — на 5,9%.

В сложившихся экономических условиях кредитование в Беларуси сопряжено со значительными рисками. В частности, из-за отраслевой концентрации кредитных вложений и использованием директивного подхода к участию банков в целевых программах поддержки отдельных отраслей. В ряде случаев это является государственным дотированием убыточных предприятий. В случае приостановки действия отдельных программ качество кредитных портфелей банков-участников может значительно ухудшиться.

Крупной проблемой для кредитного сегмента страны и экономики в целом будет рефинансирование уже выданных кредитов с целью недопущения массовых банкротств, а также снижения реальной платежеспособности компаний-заемщиков.

Следует отметить, что относительная стабильность денежно-кредитной сферы Республики Беларусь и соблюдение Основных направлений денежно-кредитной политики на 2009 г. в значительной степени происходило за счет золотовалютных резервов.

С 10 июля по 1 августа 2009 года золотовалютные резервы Беларуси в определении МВФ сократились на 277 млн. долларов – с 3,442 до 3,165 млрд. долларов. В национальном определении (с учетом резервов в ОКВ, драгметаллах, отличных от монетарного золота, и драгоценных камнях) ЗВР страны снизились на 253 млн. долларов – с 3,877 до 3,624 млрд. долларов. Таким образом, белорусских резервов не достаточно для финансирования полугодового дефицита внешней торговли. По данным за первое полугодие, отрицательное сальдо внешней торговли Беларуси составило минус 3,95 млрд. долларов.

Как утверждают в Нацбанке, «текущий размер золотовалютных резервов РБ позволяет Национальному банку обеспечивать стабильность динамики курса национальной валюты в пределах, установленных Основными направлениями денежно-кредитной политики Республики Беларусь на 2009 год». Представители банка также указывают, что по объему чистых международных резервов страна полностью укладывается в показатели, согласованные с МВФ в рамках программы stand-by. Но достаточно высокий уровень ЗВР обеспечивается внешними заимствованиями и поступлениями от приватизации госсобственности. В январе 2009 года Беларусь получила первый транш кредита МВФ в размере 788 млн. долларов. В июле МВФ выделил второй транш в размере 679,2 млн. долларов. Кроме того, в марте ЗВР пополнились очередным траншем российского кредита на сумму 500 млн. долларов, а в феврале стране поступили 625 млн. долларов от продажи 12,5% акций ОАО «Белтрансгаз» и 250 млн. долларов произведенной «Газпромом» предоплаты за транзит российского газа по территории Беларуси в течение года. Если учесть, что на начало года – до этих вливаний – ЗВР Беларуси в определении МВФ составляли 3,061 млрд. долларов, то получается, что все кредитные ресурсы и иные внешние поступления, за счет которых пополняются резервы, за исключением 100 млн. долларов Беларусь за 7 месяцев потратила на финансирование дефицита внешней торговли и поддержание курса национальной валюты. Эксперты МВФ признают, что соотношение внешнего долга и ВВП у Беларуси достаточно низкое и резерв для дальнейших заимствований есть. 29 июня Совет директоров фонда одобрил увеличение объема кредитной программы stand-by для Беларуси на 1 млрд. долларов до 3,52 млрд. До конца года Беларусь ожидает поступление от МВФ еще 1,35 млрд. долларов двумя траншами. Тем не менее, соотношение ЗВР и краткосрочного внешнего долга у Беларуси остается очень высоким – по этому тревожному показателю мы проигрываем всем развивающимся странам Европы и Центральной Азии. Фактически наша страна входит в список государств региона, спасающихся от дефолта лишь с помощью активных внешних заимствований.

Эксперты Международного валютного фонда считают необходимым еще более ужесточить кредитную политику в Беларуси. Учитывая, что уровень процентных ставок уже высок, следует ввести строгие ограничения на кредитование в рамках госпрограмм. МВФ считает, что это не только приведет к снижению спроса на импорт, но также будет способствовать более эффективному управлению рисками в банках. Ослабление этой политики должно происходить при условии продолжения снижения инфляции и восстановления уровня резервов. Эксперты МВФ также подчеркивают необходимость усиления операционной независимости Нац.банка путем изменения законодательства, что будет способствовать реализации жесткой денежно-кредитной политики и проведению эффективного банковского надзора .

Национальный банк совместно с Правительством Республики Беларусь продолжает реализацию всех необходимых защитных мер по ограничению влияния мирового финансово-экономического кризиса на денежно-кредитную сферу и на экономику страны в целом, неустойчивости внешнеэкономической среды и курсов ведущих валют.

Предполагается решение следующих задач:

недопущение годовой инфляции выше 5 %;

создание третьего уровня кредитно-финансовых учреждений — специализированных небанковских кредитно-финансовых учреждений с ограниченными лицензионными полномочиями и без права ведения расчетных счетов юридических и физических лиц (инвестиционные, трастовые, ипотечные и т.д.);

формирование золотовалютных резервов на уровне, обеспечивающем полное покрытие рублевой денежной базы.

достижение свободной конвертируемости белорусского рубля на национальном и внешних валютных рынках.

Основной вектор преобразований в денежно-кредитной политике Республики Беларусь — переход к зрелым рыночным институтам и механизмам.

Одновременно будет совершенствоваться методологическая база регулирования и надзора за банками, координация деятельности Национального банка с другими органами денежно-кредитного регулирования.

В целом денежно-кредитная политика будет проводиться в четком соответствии с макроэкономическими параметрами социального и экономического развития страны и будет направлена на стабилизацию экономики Республики Беларусь и повышение благосостояние населения.

Для минимизации последствий финансово-экономического кризиса и укрепления устойчивости банковской системы в 2009 г. проводилась жесткая денежно-кредитная политика. В результате этого обеспечены: стабильная стоимость корзины иностранных валют в пределах установленного коридора допустимых изменений; развитие и укрепление банковского сектора страны, рост его ресурсной базы, нормативного капитала; эффективное, надежное и безопасное функционирование платежной системы.

Проводимая кредитная политика, была направлена, как и ранее, на максимально допустимое удовлетворение потребности юридических и физических лиц в кредитных ресурсах. Увеличилось льготное кредитование жилищного строительства. За январь – сентябрь было выдано таких кредитов физическим лицам и сельскохозяйственным организациям на сумму 3,2 трлн. рублей, что в 1,7 раза превышает объем выдачи за такой же период прошлого года. Наряду с льготным кредитованием населения банковская система активно предоставляла кредиты физическим лицам на строительство и приобретение жилья на общих основаниях. Так, по состоянию на 1 октября 2009 г. задолженность физических лиц по таким кредитам достигла 2,45 трлн. рублей. Это в 1,4 раза больше, чем на сопоставимую дату прошлого года.

Процентная политика в сложившихся условиях была направлена на поддержание реальных ставок депозитно-кредитного рынка на положительном уровне. Тем самым она содействовала обеспечению стабильности финансовой системы, платежного баланса и в целом экономической ситуации в стране. Решался и ряд других задач.

Таким образом, в ходе анализа кредитных отношений между субъектами хозяйствования и денежно-кредитной политики Республики Беларусь было установлено, что все показатели Основных направлений денежно-кредитной политики Беларуси в первом квартале 2009 года выполнены в полном объеме. Тем не менее, для кредитной сферы Республики Беларусь характерен ряд проблем:

- рост проблемных кредитов у белорусских банков;

-государственное дотирование убыточных предприятий приводит к оттоку депозитов и ухудшению качества активов, с которым белорусские банки могут столкнуться;

-повышение давления на кредитную систему вызвано также снижением деловой активности экономических субъектов и реальных доходов населения и др.

Было установлено, что разработанные Национальным банком защитные меры по ограничению влияния мирового финансово-экономического кризиса на денежно-кредитную сферу и на экономику страны в целом, по снижению неустойчивости внутриэкономической среды в перспективе должны способствовать реализации жесткой денежно-кредитной политики и повышению эффективности функционирования кредитных отношений в стране.

3. ЗАКЛЮЧЕНИЕ

Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Вызывая к жизни различные формы кредитных денег, он может обеспечить в период перехода России к рынку создание базы для ускоренного развития безналичных расчетов, внедрения их новых способов. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом.

Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства. Он может сыграть заметную роль и в осуществлении программы приватизации государственной и муниципальной собственности на основе акционирования предприятий. Условием размещения акций на рынке являются накопление значительных денежных капиталов и их сосредоточение в кредитной системе. Кредитная система в лице банков принимает активное участие и в самом выпуске, и размещении акций. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса.

Регулируя доступ заемщиков на рынок ссудных капиталов, предоставляя правительственные гарантии и льготы, государство ориентирует банки на преимущественное кредитование тех предприятий и отраслей, деятельность которых соответствует задачам осуществления общенациональных программ социально-экономического развития. Государство может использовать кредит для стимулирования капитальных вложений, жилищного строительства, экспортатоваров, освоения отсталых регионов.

Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление фермерских хозяйств, предприятий малого бизнеса, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве.

Кредитная система, в первую очередь, представлена банковским, потребительским, коммерческим, государственным и международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования. Реализуют и организуют эти отношения специализированные учреждения, образующие кредитную систему во втором (институциональном) понимании. Ведущим звеном институциональной структуры кредитной системы являются банки.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.

1. Байдукова, Н.В. Деньги, кредит, банки: учебник для студентов высших учебных заведений по специальностям "Финансы и кредит" и "Бухгалтерский учет и аудит". - Москва: Юрайт, 2005. - 620 с.

2. Глазунова, Л.А. Деньги, кредит, банки: практическое пособие для слушателей экономических специальностей ИПК и ПК. - Гомель: ГГУ, 2006. - 114 с.

3. Ефимова, Е.Г. Деньги, кредит, банки: практикум. - Москва: МГИУ, 2004. - 99 с.

4. Жуков, Е.Ф. Деньги. Кредит. Банки: учебник для высших учебных заведений по экономическим специальностям. - Москва: ЮНИТИ-ДАНА, 2005. - 703 с.

5. Иохин, В.Я. Экономическая теория: Учебник: Для вузов по специальности "Финансы и кредит". - М.: Юристъ, 2004. - 861 с.

6. Кравцова, Г.И. Деньги, кредит, банки: учебник для высших учебных заведений. – Минск, 2003. - 576 с.

7. Красавина, Л.Н. Международные валютно-кредитные и финансовые отношения: учебник для высших учебных заведений. - Москва: Финансы и статистика, 2006. – 572 с.

8. Лаврушин, О.И. Деньги. Кредит. Банки: учебник для высших учебных заведений по экономическим специальностям. - Москва: КноРус, 2004. – 558 с.

9. Перекрестова, Л.В. Финансы и кредит: учебное пособие "Экономика и управление". - М.: Академия, 2004. – 286 с.

10. Семенов, С.К. Деньги, кредит, банки: учебное пособие. - Москва: Экзамен, 2005. – 444 с.

11. Спиридонов, И. А. Мировая экономика: учебное пособие по специальности "Финансы и кредит". - Москва: Инфра-М, 2006. – 271 с.

12. Сплошнов, С.В. Деньги, кредит, банки: методическое пособие: для студентов экономических специальностей заочной формы обучения. - Минск: БГЭУ, 2006. - 34 с.

13. Тарасов, В. И. Деньги, кредит, банки: Курс лекций. - Мн.: О-во с огранич. ответственностью "Мисанта", 1997. - 342 с.

14. Тарасов, В.И. Деньги, кредит, банки: учебное пособие для студентов экономических специальностей высших учебных заведений. - Минск: Книжный дом: Мисанта, 2005. - 511 с.

- «Мотивации персонала и проектирование систем стимулирования труда»

- Психофизиологический анализ содержания профессиональной деятельности менеджеров по персоналу

- Политика мотивации персонала в системе стратегического управления кадровым направлением деятельности предприятия

- Индивидуальное предпринимательство (Общая характеристика правового положения индивидуального предпринимателя в России)

- Особенности сервиса в гостинично-ресторанном бизнесе города

- «Пенсионное обеспечение военнослужащих и членов их семей по законодательству Российской Федерации»

- «Анализ программного обеспечения для автоматизации и управления продажами в гостиничном бизнесе»

- Расчет показателей производительности труда. Понятие, сущность, формы

- «Технология осуществления коммерческих сделок предприятиями на рынке товаров и услуг»

- Технология приема и размещения гостей в гостинице с отечественным менеджментом (на примере гостиницы Атлантик г. Выборг.

- Налог на прибыль организаций ООО «Атлант-Авто»

- Принципы формирования портфеля проектов организации