Оценка стоимости проекта.

Содержание:

Введение

Актуальность темы. Эта тема актуальна в нашем современном мире, так как смета расходов по проекту включает в себя процессы, необходимые для обеспечения того, чтобы проект был завершен в рамках утвержденного бюджета.

Эффективность инновационного проекта характеризуется системой экономических показателей, отражающих соотношение затрат и результатов, связанных с проектом, и позволяющих судить об экономической привлекательности проекта для его участников, об экономических преимуществах одних проектов над другими.

Оценка стоимости проекта становится особенно актуальной, когда в России формируются условия для широкого использования методологии управления проектами. Оценка проекта - это процесс определения всех затрат, необходимых для успешной и полной реализации проекта.

Целью исследования является оценка стоимости проекта.

Для достижения поставленной в работе цели решаются следующие задачи:

- определить сущность проекта и его классификацию;

- раскрыть содержание подходов к оценке стоимости проекта.

- предоставить краткое описание проекта;

- рассчитать рыночную стоимость проекта.

Объектом исследования курсовой работы является инновационный проект «Бифи».

Предметом исследования являются подходы и методы оценки стоимости проекта, в том числе инновационных проектов.

Глава 1. Общетеоретические основы оценки стоимости проекта 1.1. Понятие проекта и его классификация

Проект — это временное предприятие, предназначенное для создания уникальных продуктов, услуг или результатов[1]. Из этого определения можно сделать вывод о том, что всем проектам присущи три важные характеристики:

1. Наличие дат начала и завершения (у каждого проекта обязательно есть начало и конец, этим проектная деятельность отличается от операционной, рутинной деятельности предприятия).

2. Результат каждого проекта — уникальный продукт или услуга. Этим проектная деятельность также отличается от операционной. Так, разработка нового лекарства является проектом, а его серийный выпуск будет составлять предмет операционной деятельности предприятия. При этом степень уникальности результата проекта может значительно варьироваться от одного проекта к другому.

3. Направленность проекта на достижение определенных целей. Как правило, причиной появления проекта является некоторая проблема, требующая решения, либо благоприятная ситуация, требующая усилий для того, чтобы предприятие могло опередить конкурентов. Успешным считается проект, который с учетом ресурсных ограничений позволяет полностью реализовать поставленные цели[2].

При этом в термин «проект» вкладывается двойной смысл. Проект, понимаемый в узком смысле слова, есть просто проектная документация, т.е. совокупность технической, экономической, организационной документации, необходимой для осуществления проектного замысла, идеи проекта. В этом смысле проект – это результат разработки проектной документации, т.е. полный комплект проектных документов, включая чертежи, расчеты, обоснования, планы проведения работ по реализации проекта.

Проект, понимаемый в широком смысле слова, включает всю совокупность документов, мер, действий по претворению проектного замысла в жизнь, вплоть до полного завершения, достижения конечного результата.

Сущностные черты проектов[3]:

1. Цель проекта.

2. Сроки выполнения проекта.

3. Ограниченные ресурсы.

4. Специфичность организации и координации проекта.

Классификация проекта - методы управления проектами зависят от масштаба проекта, сроков реализации, качества, ограниченности ресурсов, места и условий реализации[4]. Все названные факторы являются основанием для выделения различных типов проектов, их классификации:

По масштабности, т.е. по размерам самого проекта, количеству участников и степени влияния проекта на окружающий мир:

Мелкие.

Средние.

Крупные.

Очень крупные.

Учитывая важность анализа проектов с точки зрения влияния результатов их реализации на внешние или внутренние рынки (финансовые, материальных продуктов и услуг, труда), а также на экологическую и социальную обстановку, классификация по критериям масштабности:

Глобальные проекты.

Крупномасштабные проекты.

Региональные и проекты городского или отраслевого масштаба.

Локальные проекты.

Глобальными являются проекты, реализация которых существенно влияет на экономическую, социальную и экологическую ситуацию на Земле.

Крупномасштабные проекты – это те, реализация которых существенно влияет на экономическую, социальную и экологическую ситуацию в стране и не оказывает существенного влияния на ситуацию в других странах.

Региональными и проектами городского или отраслевого масштаба являются те из них, реализация которых существенно влияет на экономическую, социальную и экологическую ситуацию в определенном регионе, городе, отрасли и не оказывает существенного влияния на ситуацию в других регионах, городах, отраслях.

Реализация локальных проектов не оказывает существенного влияния на экономическую, социальную и экологическую ситуацию в регионах или городах, на уровень и структуру цен на товарных и иных рынках.

Необходимо отметить, что приведенные выше классификации проектов по критерию масштабности отражают различные аспекты данного понятия и являются взаимодополняющими.

По длительности, т.е. продолжительности периода осуществления проекты подразделяются на:

Краткосрочные (от 1 до 3 лет).

Среднесрочные (3-5 лет).

Долгосрочные (более 5 лет).

По составу и структуре проекта и его предметной области выделяют:

Монопроект – отдельный проект различного типа, вида и масштаба.

Мультипроект – комплексный проект или программа, состоящая из ряда монопроектов и требующая применения особого управления.

Мегапроект – целевые программы развития регионов, отраслей и других образований, включающие в свой состав ряд моно- и мультипроектов.

По сферам деятельности, в которых осуществляется проект, различают социальные, экономические, организационные, технические и смешанные проекты.

Смешанными являются сложные проекты, включающие подпроекты и элементы различных типов проектов. Примером смешанных проектов могут служить технико-экономические проекты, которые в зависимости от их направленности (генеральной цели) разделяют на 3 группы:

Проекты технологического и материально-технического обновления производства, замены основных средств, модернизации оборудования в целях повышения качества производимой продукции и роста эффективности производства;

Проекты увеличения объемов производства и номенклатуры производимой продукции данного вида с целью более полного удовлетворения запросов, расширения рынков сбыта, повышения дохода;

Проекты освоения производства новых видов продукции, товаров, услуг для проникновения на рынок, создания новых сегментов рынка, получения доходов, прибыли, удовлетворения изменившихся потребностей.

По степени сложности выделяют простые, сложные и сверхсложные проекты.Критериями сложности проекта могут быть такие показатели, как трудоемкость, многообразие внутренних взаимосвязей и т.п.

По характеру предметной области выделяют:

Учебно-образовательные проекты.

Проекты исследования и развития.

Инновационные проекты.

Инвестиционные проекты.

Комбинированные проекты.

Инновационный проект – это система взаимоувязанных целей и программ их достижения, представляющих собой комплекс мероприятий, обеспечивающих эффективное решение конкретной научно-технической задачи и приводящих к инвестиционной привлекательности[5]. К инновационным относятся любые типы проектов, главной целью которых является разработка и применение инноваций: новых технологий, ноу-хау и других нововведений, обеспечивающих развитие различных систем: технических, экономических, производственных, социальных и др[6].

Комбинированные проекты представляют собой сочетание (комбинацию) различных видов проектов.

Особое значение имеют инвестиционные проекты.В самом общем смысле инвестиционным проектом называется план вложения капитала в целях получения прибыли. При этом важным отличительным признаком, выделяющим инвестиционные проекты среди прочих их видов, является необходимость относительно крупных вложений в проект.

Высокий уровень затрат, характерный для инвестиционных проектов, определяет важность их всестороннего анализа. В этой связи автор считает необходимым выделить следующие основные критерии классификации собственно инвестиционных проектов (в дополнение к общим критериям классификации проектов, рассмотренным выше):

1. Инвестиционные цели.

2. Направление проектирования.

3. Сфера применения.

4. Отрасль, в которой реализуется инвестиционный проект.

5. Потребители.

6. Расположенность к риску.

7. Тип развития предприятия.

8. Объект инвестирования.

Одной из составляющих оценочной деятельности является определение стоимости.

Существуют Федеральные стандарты оценки (ФСО), в которых указаны цели оценки, подходы и методы к оценке и другая информация.

Согласно пункту 5 Федерального стандарта оценки "Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)", утвержденного приказом Министерства экономического развития Российской Федерации от 20 мая 2015 г. N 297 (далее - ФСО N 1), стоимость объекта оценки - это наиболее вероятная расчетная величина, определенная на дату оценки в соответствии с выбранным видом стоимости согласно требованиям ФСО N 2, в пункте 5 которого указана и рыночная стоимость[7].

В оценочной деятельности существует 3 подхода к оценке стоимости: доходный, сравнительный и затратный. У каждого подхода есть свои методы.

Согласно ФСО 13 При определении инвестиционной стоимости объекта оценки применяется методология доходного подхода с учетом положений, содержащихся в федеральных стандартах оценки, устанавливающих требования к проведению оценки отдельных видов объектов оценки, и задания на оценку[8].

При определении потока доходов необходимо учитывать конкретные инвестиционные цели использования объекта оценки.

Доходный - стоимость компании определяется на основе ожидаемых будущих доходов и приведением их путем дисконтирования к текущей стоимости, которую оцениваемое предприятие может принести.

Согласно ФСО 13, доходный подход предусматривает дисконтирование денежных потоков (будущих экономических выгод), генерируемых объектом оценки, или капитализацию годового чистого дохода (выгоды, эффект) от объекта оценки, включая доходы от возможного возмездного предоставления другим лицам доступа к экономическим выгодам от использования объекта оценки.

Сравнительный - совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами - аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом - аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость[9].

Оценка компании на основе сравнительного подхода осуществляется следующим алгоритмом:

- Сбор информации о проданных компаниях или их пакетах акций;

- Отбор компаний-аналогов по критериям:

- Отраслевое сходство.

- Сходная продукция.

- Размер компании.

- Перспективы роста.

- Качество менеджмента.

- Проведение финансового анализа и сопоставление оцениваемой компании и компаний-аналогов с целью выявления наиболее близких аналогов оцениваемого предприятия.

- Выбор и расчет стоимостных (ценовых) мультипликаторов.

- Формирование итоговой величины.

Затратный - основан на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применяющихся на дату оценки[10].

Денежный поток - это движение денежных средств в реальном времени, по сути, денежный поток - это разность между суммами поступлений и выплат денежных средств компании за определенный период времени, как за этот промежуток берется финансовый год. В основе управления денежными потоками лежит концепция денежного кругооборота[11].

Это сумма притоков и оттоков денежных средств от трех видовдеятельности:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Ставка дисконтирования - это ожидаемая ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования или, другими словами, это ожидаемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Ставка дисконтирования рассчитывается на той же основе, что и денежный поток, к которому она применяется. Для денежного потока собственного капитала применяется ставка дисконтирования, равная требуемой собственником ставке отдачи на вложенный капитал. Для бездолгового денежного потока применяется ставка дисконтирования, равная сумме взвешенных ставок с отдачи на собственный капитал и заемные средства (ставка отдачи на заемные средства является процентной ставкой банка по кредитам), где в качестве весов выступают доли заемных и собственных средств в структуре капитала.

Существуют различные методики определения ставки дисконтирования, наиболее распространенными из которых являются[12]:

- для денежного потока собственного капитала:

- модель оценки капитальных активов (CAPM).

- метод кумулятивного построения (CCM).

- для бездолгового денежного потока (денежный поток на весь инвестированный капитал):

- модель средневзвешенной стоимости капитала (WACC).

Метод оценки капитальных активов - данная модель основывается на том факте, что инвесторы, вкладывающие свои средства в рисковые активы, ожидают некоторый дополнительный доход, превышающий безрисковую ставку, как компенсацию за риск владения этими активами. Технический термин, описывающий подобное требование, называется неприятием риска.

Re = Rf + β ×(Rm – Rf),

где:

- Re - требуемая (ожидаемая)ставка дохода на собственный капитал;

- Rf- безрисковая ставка дохода;

- Rm - среднерыночная ставка дохода;

- (Rm - Rf) – среднерыночная премия за риск;

- β – коэффициент бета как количественная мера систематического риска;

Этапы определения стоимости инновационного проекта методом дисконтированных денежных потоков:[13]

- Сбор и анализ необходимой для оценки информации.

- Выбор формулы расчёта денежного потока.

- Определение длительности прогнозного периода.

- Проведение ретроперспективного анализа притоков и оттоков денежных средств.

- Построение будущих денежных потоков.

- Определение ставки дисконтирования.

- Расчёт терминальной стоимости.

- Расчёт текущей стоимости будущих денежных потоков и стоимости компании в постпрогнозный период и их суммарного значения

Расчёт текущей стоимости будущих денежных потоков и стоимости компании в постпрогнозный период и их суммарного значения.

Терминальная стоимость — это настоящая стоимость всех будущих денежных потоков по ценной бумаге на определенный момент в будущем, при условии постоянного стабильного темпа прироста. Терминальная стоимость чаще всего используется в многоступенчатом анализе дисконтированного денежного потока, и позволяет ограничивать денежные потоки периодами в несколько лет. Прогнозирование результатов на более длительные периоды является непрактичным и подвергает результаты таких расчетов множеству рисков, ограничивающих их достоверность. Главную роль, как правило, играет значительная неопределенность, связанная с прогнозированием макроэкономических условий и развития отрасли более чем на несколько лет.

Таким образом, необходимо сделать вывод о том, что согласно ФСО 13, будем использовать доходный подход, который предусматривает дисконтирование денежных потоков (будущих экономических выгод), генерируемых объектом оценки, или капитализацию годового чистого дохода (выгоды, эффект) от объекта оценки, включая доходы от возможного возмездного предоставления другим лицам доступа к экономическим выгодам от использования объекта оценки.

Глава 2. Анализ оценки стоимости проекта на примерекомпании «Бифи»

Проект «Бифи» реализуется в сфере инновационных технологий. Целью проекта является запуск в производство завода по переработке отходов. В качестве основной задачи данного проекта выступает — переработка отходов для их повторного использования.

Конечные и промежуточные результаты представлены в таблице 1.

Таблица 1

Результаты проекта[14]

|

Конечный результат |

Промежуточный результат |

|

запуск производственной линии и выпуск продукта |

постройка завода, наём работников, разработка инновационного продукта |

В ходе анализа проекта выделили следующую целевую аудиторию:

- Люди от 14 лет.

- Заинтересованные в инновациях люди и компании.

Конкурентами являются компании, работающие с данной целевой аудиторией.

Для выполнения проект разделён на этапы (работы) (табл.2).

Таблица 2

Этапы проекта[15]

|

Наименование этапа |

Продолжительность,дн. |

|---|---|

|

Получение разрешения на строительство |

1 |

|

Наём отдела кадров |

1 |

|

Наём архитектора |

2 |

|

Создание архитектуры завода |

4 |

|

Наём подрядчика |

1 |

|

Наём бригады рабочих |

1 |

|

Заключение договора с охранной компанией |

1 |

|

Закупка строительных материалов |

3 |

|

Закладка фундамента |

9 |

|

Постройка завода |

91 |

|

Закупка производственной техники |

1 |

|

Сборка производственной техники |

4 |

|

Отладка производственной линии |

3 |

|

Наём высококвалифицированных кадров |

10 |

|

Закупка мебели |

1 |

|

Сборка мебели |

2 |

|

Закупка офисной техники |

1 |

|

Запуск офиса |

1 |

|

Проектирование продукта |

5 |

|

Сборка продукта |

10 |

|

Тестирование продукта |

14 |

|

Рекламная кампания |

30 |

Реализация проекта проходит в 4 фазы: инициация, планирование, исполнение и завершение. Описание фаз проекта представлено ниже (табл. 3).

Таблица 3

Фазы проекта[16]

|

Наименование фазы |

Описание фазы |

|---|---|

|

Организационная фаза |

Происходит наём отдела кадров и высококвалифицированных специалистов. Заключение договора с охранной компанией, закупка техники. Закупка мебели и офисной техники. |

|

Фаза проектирования |

В данной фазе необходимо получить разрешение на строительство, нанять архитектора и создать проект здания. |

|

Фаза исполнения |

Наём подрядчика, дополнительный наём бригады рабочих, закупка стройматериалов, закладка фундамента и постройка завода. |

|

Фаза отладки |

Сборка производственной линии и ее отладка, сборка мебели. |

|

Фаза реализации |

Проектирование, сборка, тестирование продукта. Запуск рекламной компании и выпуск продукта на рынок. |

Основываясь на данные фаз и этапов (работ) проекта можно составить иерархическую структуру работ (ИСР),которая представлена ниже (рис. 1).

Рисунок 1. Иерархическая структура работ проекта (ИСР)[17]

Для реализации проекта предъявляются следующие требования:

- уложиться в выделенные средства (700 млн. руб.);

- выпустить тиражируемый продукт;

- поиск высококвалифицированных сотрудников.

На рисунке 2 представлена организационная структура проекта. Для реализации проекта была выбрана проектная организационная структура. Её преимуществами являются: наличие руководителя проекта,гибкость структуры, комплексный подход к реализации проекта, усиление личной ответственности конкретного руководителя как за проект в целом, так и за его элементы. Руководителем проекта является директор.

Рисунок 2.Организационная структура предприятия[18]

В ходе анализа проекта были выделены следующие заинтересованные стороны (табл.4).

Таблица 4

Реестр заинтересованных сторон с краткой характеристикой[19]

|

№п/п |

Заинтересованная сторона |

Характеристика |

|---|---|---|

|

1 |

Инвестор |

Инвестирование проекта |

|

2 |

Директор |

Целесообразность проекта поддержание жизнеспособности проекта |

|

3 |

Орган стандартизации |

Соответствие проекта стандартам |

|

4 |

Тестировщик |

Тестирование готового продукта, производственной линии |

|

5 |

Бухгалтер |

Ведение бухгалтерского учёта |

|

6 |

Финансист |

Контроль финансов |

|

7 |

Маркетолог |

Ведение маркетинга |

|

8 |

Отдел кадров |

Ведение кадрового учёта |

|

9 |

Охранник |

Охрана склада |

|

10 |

Заведующий складом/ складовщик |

Ведение списаний, инвентаризация |

|

11 |

Инженер |

Создание и усовершенствование технических приспособлений, отслеживание их результативного и бесперебойного функционирования |

|

12 |

Проектировщик |

Проектирование |

|

13 |

Технолог |

Разработка средств автоматизации и механизации |

|

14 |

Рабочий завода |

Работник на линии, сортировка, переработка отходов. |

В ходе выполнения проекта выделили следующие критерии успешности:

- Удовлетворение поставленных требований.

- Соответствие качеству.

- Удовлетворение потребителя.

- Проект окупил затраты.

Ниже в таблице представлены данные для построения сетевых моделей и календарного плана, в результате составления которых будет известен срок реализации проекта (табл. 5).

Таблица 5

Этапы проекта[20]

|

Обозначение этапа |

Наименование этапа |

Предшествующий этап |

Продолжительность(дни) |

|---|---|---|---|

|

A |

Получение разрешения на строительство |

- |

1 |

|

B |

Наём отдела кадров |

- |

1 |

|

C |

Наём архитектора |

- |

2 |

|

D |

Создание архитектуры завода |

C |

4 |

|

E |

Наём подрядчика |

A,B |

1 |

|

F |

Наём бригады рабочих |

D |

1 |

|

G |

Заключение договора с охранной компанией |

E |

1 |

|

H |

Закупка строительных материалов |

E |

3 |

|

I |

Закладка фундамента |

E,F |

9 |

|

J |

Постройка завода |

G,H,I |

91 |

|

K |

Закупка производственной техники |

J |

1 |

|

L |

Сборка производственной техники |

K |

4 |

|

M |

Отладка производственной линии |

L |

3 |

|

N |

Наём высококвалифицированных кадров |

B,M |

10 |

|

O |

Закупка мебели |

M |

1 |

|

P |

Сборка мебели |

M |

2 |

|

Q |

Закупка офисной техники |

M |

1 |

|

R |

Запуск офиса |

O,P,Q |

1 |

|

S |

Проектирование продукта |

R,N |

5 |

|

T |

Сборка продукта |

S |

10 |

|

U |

Тестирование продукта |

T |

14 |

|

V |

Рекламная кампания |

U |

30 |

|

W |

Выпуск продукта |

V |

7 |

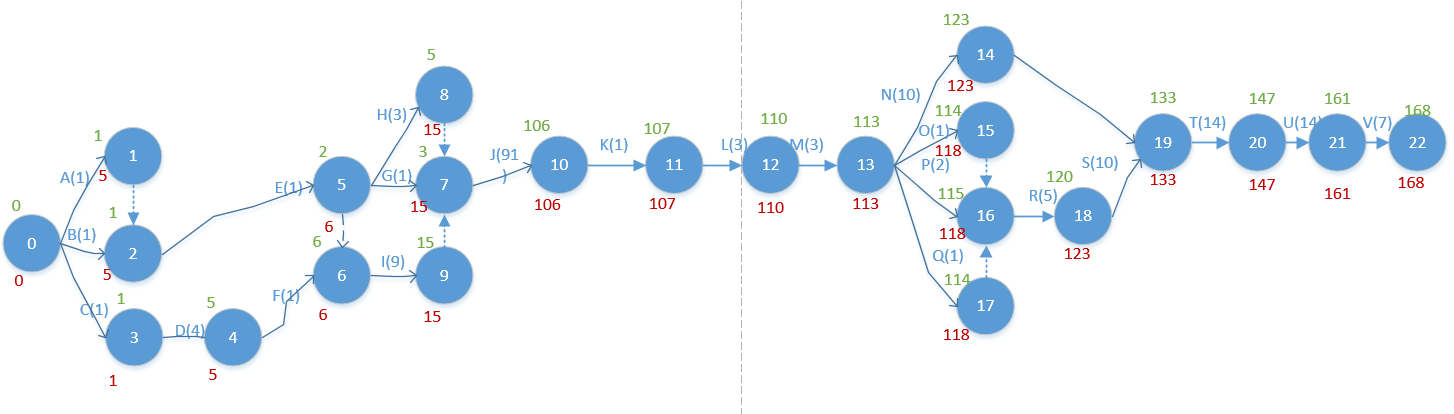

На основании данных таблицы были построены сетевые модели вида Работа-Вершина и Работа-Дуга. Затем на основании сетевых моделей был построен календарный план проекта. Все построения сделаны при помощи MS Visio и MS Excel.

Рисунок 3. Сетевая модель вида «Работа-Вершина» [21]

Сетевая модель вида "Работа-Дуга" составлена по данным таблицы (табл. 5), с помощью программы MS Visio (рис.4).

Рисунок 4. Сетевая модель вида «Работа-Дуга»

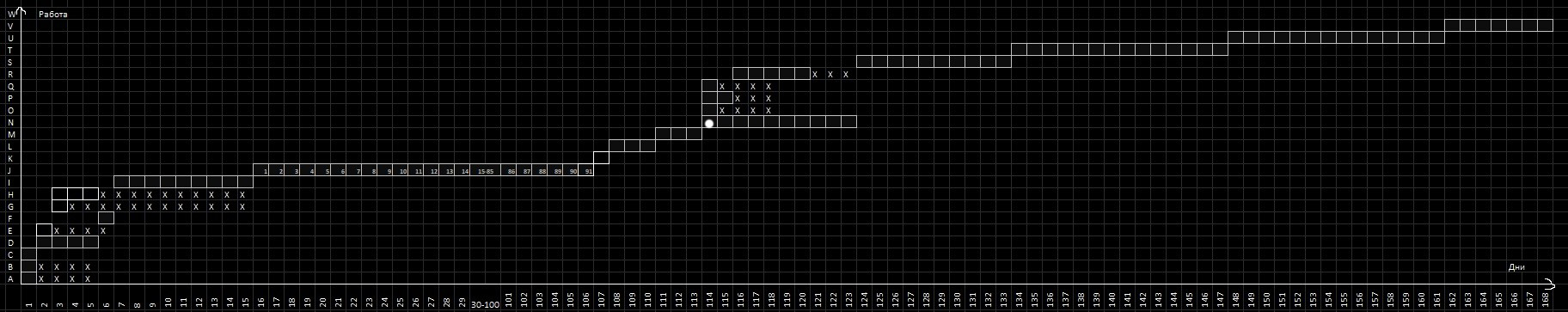

Ниже представлен календарный план проекта, на котором указаны работы, их продолжительность и резервные дни (рис. 5).

Рисунок 5. Календарный план [22]

Календарный план был построен на основе данных сетевой модели «Работа-Вершина» при помощи MSExcel.

Реализация проекта займёт 168 дней. Критический путь проходит через работы: F1, C, D, F, I, J, K, L, M, N, S, T, U, V.

Длительность критического пути составляет 168 дней.

Как было сказано ранее, существует 8 этапов оценки стоимости проекта.

Этап 1. Сбор и анализ необходимой для оценки информации.

Исходные данные для расчётов предоставил собственник проекта.

Доходная часть складывается из продажи инвестору разработанной технологии.

Затратная часть складывается из содержания кадров, постройку завода для реализации технологии.

Этап 2. Выбор формулы расчёта денежного потока.

Формула расчета величины денежного потока указана в главе 1. Расчёт величины денежного потока представлен в (табл. 6).

Таблица 6

Расчёт величины денежного потока на базисный месяц, млн. руб.[23]

|

Показатель |

Базисный месяц |

|

Апрель |

|

|

Денежный поток от операционной деятельности, млн. руб., в т.ч: |

-5,50 |

|

Фонд оплаты труда |

-3,00 |

|

Проведение НИОКР |

-2,50 |

|

Денежный поток от инвестиционной деятельности, млн. руб. в т.ч.: |

-17,00 |

|

Подготовка помещения |

-4,00 |

|

Закупка оборудования |

-6,00 |

|

Постройка завода |

-7,00 |

|

Итого денежный поток, млн. руб. |

-22,50 |

Таким образом, денежный поток на базисный месяц составил –22 500 000руб.

Этап 3. Определение длительности прогнозного периода.

Срок разработки технологии составляет 4 месяца. Соответственно прогнозный период проекта составляет 3-5 месяцев, в связи с тем, что потребуется дополнительное время на маркетинг.

Постпрогнозный период проекта составляет 4 месяца.

Этап 4. Проведение ретроперспективного анализа притоков и оттоков денежных средств.

Расчёт величин будущих притоков и оттоков денежных средств основаны на данных, которые предоставил клиент. Расчёт представлен в (табл. 7)

Таблица 7

Расчёт величины прогнозных и оттоков денежных средств, млн. руб.[24]

|

Показатель |

Прогнозный период |

|||

|

Май |

Июнь |

Июль |

Август |

|

|

Денежный поток от операционной деятельности,млн.руб., в т.ч: |

1,00 |

1,00 |

0,00 |

-0,50 |

|

Фонд оплаты труда |

3,00 |

3,00 |

3,00 |

3,00 |

|

Проведение НИОКР |

-2,00 |

-2,00 |

-3,00 |

-3,50 |

|

Продажа инвестору разработанной технологии |

0,00 |

0,00 |

0,00 |

40,00 |

|

Денежный поток от инвестиционной деятельности, млн. руб. в т.ч.: |

3,00 |

-1,50 |

-2,50 |

0,00 |

|

Подготовка помещения |

4,00 |

-2,00 |

-1,00 |

0,00 |

|

Закупка оборудования |

5,00 |

4,50 |

0,00 |

0,00 |

|

Постройка завода |

-6,00 |

-4,00 |

-1,50 |

0,00 |

Этап 5. Построение будущих денежных потоков.

На основе вышеприведённых таблиц, можно привести расчёт прогнозного денежного потока. Данные представлены в (табл. 8).

Таблица 8

|

Показатель |

Прогнозный период |

|||

|

Май |

Июнь |

Июль |

Август |

|

|

Денежный поток от операционной деятельности,млн.руб., в т.ч: |

-5,00 |

-5,00 |

-6,00 |

33,50 |

|

Фонд оплаты труда |

-3,00 |

-3,00 |

-3,00 |

-3,00 |

|

Проведение НИОКР |

-2,00 |

-2,00 |

-3,00 |

-3,50 |

|

Продажа инвестору разработанной технологии |

0,00 |

0,00 |

0,00 |

40,00 |

|

Денежный поток от инвестиционной деятельности, млн.руб. в т.ч.: |

-15,00 |

-10,50 |

-2,50 |

0,00 |

|

Подготовка помещения |

-4,00 |

-2,00 |

-1,00 |

0,00 |

|

Закупка оборудования |

-5,00 |

-4,50 |

0,00 |

0,00 |

|

Постройка завода |

-6,00 |

-4,00 |

-1,50 |

0,00 |

|

Итого денежный поток, млн. руб. |

-20,00 |

-15,50 |

-8,50 |

33,50 |

Расчёт величины прогнозного денежного потока, млн. руб.[25]

Исходя из расчёта динамики денежного потока, можно сделать вывод о его ежемесячном росте по сравнению с предыдущими месяцами. Рост денежного потока говорит об успешности реализации инновационного проекта компании.

Этап 6. Определение ставки дисконтирования.

Расчёт ставки дисконтирования представлен ниже(табл. 9).

Таблица 9

Расчёт ставки дисконтирования модифицированным методом оценок капитальных активов[26]

|

Показатель |

Значение |

Источник информации |

|

Безрисковая ставка (RF), % |

7,75% |

http://www.cbr.ru/ |

|

Коэффициент "бета"(β) |

1,2 |

www.damodaran.com |

|

Венчурная премия за риск(VRP),% |

16% |

|

|

Премия за риск стадии венчурного проекта(Rs),% |

25% |

|

|

Ставка дисконтирования. % |

51,95% |

Таким образом ставка дисконтирования для исследуемого проекта составила 51,95%.

Этап 7. Расчёт терминальной стоимости.

Расчёт терминальной стоимости проекта представлен в (табл. 10).

Таблица 10

Расчёт терминальной стоимости проекта, млн. руб.[27]

|

Показатель |

Прогнозный период |

|||

|

Май |

Июнь |

Июль |

Август |

|

|

Денежный поток в прогнозном периоде,руб. |

-20,00 |

-15,50 |

-8,50 |

33,50 |

|

Ставка дисконтирования, % |

51,95% |

51,95% |

51,95% |

51,95% |

|

Ожидаемые темпы прироста денежного потока в постпрогнозном периоде, % |

12% |

12% |

12% |

12% |

|

Терминальная стоимость, млн. руб. |

93, 91739675 |

|||

Таким образом стоимость проекта в постпрогнозном периоде составила 93 917 396,75 руб.

Этап 8. Расчёт текущей стоимости будущих денежных потоков и стоимости компании в постпрогнозный период и их суммарного значения.

Таблица 11

Расчёт стоимости проекта, млн.руб.

|

Показатель |

Прогнозный период |

||||

|

Апрель |

Май |

Июнь |

Июль |

Август |

|

|

Денежный поток CF, млн.руб. |

-22,50 |

-20,00 |

-15,50 |

-8,50 |

33,50 |

|

Ставка дисконтирования, % |

51,95% |

51,95% |

51,95% |

51,95% |

51,95% |

|

Дисконтированный денежный поток |

-22,50 |

-13,16222442 |

-6,71321087 |

-2,42279580 |

6,28408411 |

|

Терминальная стоимость |

93,91739675 |

||||

|

Стоимость проекта, млн. руб. |

55,40324977 |

||||

Таким образом,стоимость инновационного проекта по состоянию на 08.03.2019 составила 55 403 249 руб.

Итак, в практической части реализовывался инновационный проект, целью которого являлось постройка завода по переработке отходов. Стоимость проекта оценивалась доходным подходом, а именно методом оценки капитальных активов.

Исходя из расчетов были сделаны следующие выводы:

- проект длится 4 месяца

- стоимость проекта составляет 55 403 249 руб.

Заключение

По результатам научно-исследовательской работы, проведенной в ходе курсовой работы и оценке стоимости проекта, были сделаны следующие выводы.

Идея инновационного проекта должна иметь основу в форме научных и маркетинговых исследований, а также производства, должна адаптироваться к потребителю и основываться на научных исследованиях.

Оценка стоимости проекта, является наиболее важным шагом при выборе проекта, поскольку именно на этом этапе проект имеет финансовые параметры.

Применение доходного подхода при оценке стоимости проектов представляетсянаиболее разумным, поскольку стоимость проекта заключается именно в его способности генерировать будущие денежные потоки.

Кроме того, риски, связанные с этими денежными потоками, важны. При создании курсовой работы автор изучил и использовал современные методы оценки стоимости проекта.

В ходе выполнения курсовой работы была проведена оценка стоимости проекта «Бифи».

В данном проекте была проанализирована предметная область и на этой основе были реализованы поставленные задачи:

- определить концепцию проекта и его классификацию;

- определить сметную стоимость проекта, его сущность, подходы и методы.

- предоставить краткое описание проекта;

- осуществить содержание подходов к оценке стоимости проекта.

Автор значительно расширил свое познание в сфере оценки стоимости проектов. Постоянное консультирование с руководством и специалистами предприятия позволили автору овладеть навыками оценки стоимости проектов, что позволило написать курсовую работу.

Стоимость проектавыступает в роли необходимого критерия, на основе которого участники проекта могут оценить экономическую (коммерческую) привлекательность проекта.

Поскольку выведение на рынок инновационных продуктов, как правило, требует инвестирования, необходимо обосновать целесообразность вложения денег и возможность получения прибыли от инновации. Важная задача исследовательской части проекта — доказать, что идея не только является инновационной, но и будет принята рынком.

В ходе выполнения курсового проекта были освоены общие приёмы оценки стоимости проектов, многие методы и аспекты оценивания стали прозрачны и понятны вследствие применения их на практике.

Список использованной литературы

- Балашов А.И., Рогова Е.М., Тихонова М.В., Ткаченко Е.А. Управление проектами. – Юрайт, 2013. - 193с.

- Богданов В.В. Управление проектами. Корпоративная система - шаг за шагом. – Манн, Иванов и Фербер, 2016. - 248с.

- Иванов П.В., Турянская Н.И., Субботина Е.Г. Управление проектами. – Феникс, 2016. - 251с.

- Иванова Е.Н., Тазихина Т.В., Эскиндаров М.А. Оценка стоимости предприятия, 1-е изд., 2003. -107с.

- Косорукова И.В., Шуклина М.А., Секачев С.А. Оценка стоимости ценных бумаг ибизнеса. Учебное пособие М.: Университет «Университет», 2016 – 904 с.

- Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: Оценка и управление (Серия «Мастерство»). 2-е изд., стер.: Пер. с англ. М.: ЗАО «Олимп-Бизнес», 2002 -576 с.

- Мирзоян Н.В. Управление стоимостью проекта. – Издательский дом Университет «Университет», 2014. - 331с.

- Попова И.В. Проектный менеджмент базовый курс. – Издательство ВГУЭС, 2015. - 422с.

- Сенук З.В., Боронина Л.Н. Основы управления проектами. – Издательство Уральского университета, 2015. - 109с.

- Хэлдман К. Управление проектами. Быстрый старт. – ДМК Пресс, 2018. - 352с.

- Сооляттэ А. Ю. Управление проектами в компании : методология, технологии,практика: учебник. М.: Московский финансово-промышленный университет «Университет», 2012 - 816 с.

- Свод знаний по управлению проектами (PMBOK). – Пятое издание. – 2014. –900 с.

- Тен Т.В. Развитие методов стоимостного управления проектами по созданию инновационных продуктов: Дис. канд. экономич. наук: 08.00.05 / Тен Татьяна Витальевна; Финансовый университет при Правительстве Российской Федерации. – М., 2016 – 165 с.

- Силаев А.А. Оценка стоимости инновационных проектов с привлечениемвенчурных инвестиций.//Диссертация. МФПУ «Университет». 2012 –188 с.

- Дульзон А.А. Управление проектами: учебное пособие. Ч. 1 / А. А. Дульзон. - 3-е изд., перераб. и доп. - Томск: ТПУ, 2010 - 334 с. - Интернет-ресурс.

-

Свод знаний по управлению проектами (PMBOK). – Пятое издание. – 2014. – с. 6 ↑

-

Балашов А.И., Рогова Е.М., Тихонова М.В., Ткаченко Е.А. Управление проектами. – Юрайт, 2013. – с 11. ↑

-

Мирзоян Н.В. Управление стоимостью проекта. – Издательский дом Университет «Университет», 2014. – с 31. ↑

-

Сенук З.В., Боронина Л.Н. Основы управления проектами. – Издательство Уральского университета, 2015. – с. 17. ↑

-

Бурганова Р.А. Методы оценки эффективности инновационных проектов. 2012. -Режим доступа: http://www.konspekt.biz/index.php?text=1519 ↑

-

Мирзоян Н.В. Управление стоимостью проекта. – Издательский дом Университет «Университет», 2014. - с.9 ↑

-

Приказ Министерства экономического развития РФ от 20 мая 2015 г. N 298 "Об утверждении Федерального стандарта оценки "Цель оценки и виды стоимости (ФСО N 2)". -Режим доступа: http://base.garant.ru/71034722/#ixzz5o4RiYqtU ↑

-

Приказ Министерства экономического развития РФ от 30 ноября 2016 г. № 722 «Об утверждении Федерального стандарта оценки «Определение инвестиционной стоимости (ФСО № 13)». -Режим доступа: http://www.garant.ru/products/ipo/prime/doc/71451476/#ixzz5m6pGilR3 ↑

-

Приказ Министерства экономического развития РФ от 20 мая 2015 г. N 297

"Об утверждении Федерального стандарта оценки "Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)". -Режим доступа: http://base.garant.ru/71034730/6829979feb4c083c13f12d7af41d5aff/#ixzz5m6q6patH ↑ -

Приказ Министерства экономического развития РФ от 20 мая 2015 г. N 297

"Об утверждении Федерального стандарта оценки "Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)". -Режим доступа: http://base.garant.ru/71034730/6829979feb4c083c13f12d7af41d5aff/#ixzz5m6q6patH ↑ -

Мирзоян Н.В. Управление стоимостью проекта. – Издательский дом Университет «Университет», 2014. - 331с. ↑

-

Мирзоян Н.В. Управление стоимостью проекта. – Издательский дом Университет «Университет», 2014. - 231с. ↑

-

Иванова Е.Н., Тазихина Т.В., Эскиндаров М.А. Оценка стоимости предприятия, 1-е изд., 2003. -107с. ↑

-

Составлено по данным автора. ↑

-

Составлено по данным автора. ↑

-

Составлено по данным автора. ↑

-

Составлена автором, основываясь на выделенных фазах и этапах в программе MicrosoftVisio ↑

-

Составлено по данным предприятия «Бифи» в программе MSVisio ↑

-

Составлено исходя из анализа проекта. ↑

-

Составлено по данным автора. ↑

-

Составлено по данным таблицы (5)с помощью программы MS Visio. ↑

-

Составлено на основе сетевых моделей в программе MS Excel ↑

-

Составлено по данным клиента ↑

-

Составлено по данным клиента ↑

-

Составлено по данным клиента ↑

-

Составлено по данным клиента ↑

-

Составлено по данным клиента ↑

- Основные положения о нотариате

- Понятие, сущность и интернет-маркетинга

- Ревизия денежных средств и ценностей (ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РЕВИЗИИ ДЕНЕЖНЫХ СРЕДСТВ БАНКА)

- Ликвидность и платежеспособность банка и основы управления ими (общая характеристика ликвидности и платежеспособности банка)

- Себестоимость продукции и методика ее определения, на пример реально существующей организации (Теоретические особенности изучения себестоимости на предприятии).

- Разработки и продвижения web-сайта

- Сущность понятия малых и больших групп и их развития

- Проектирование маршрутизации в трёх двухуровневых сетях с использованием протокола BGP

- Теоретические основы налогообложения

- Реклама в сети Интернет (на примере компании) .

- Концепция организационного развития и модели жизненного цикла организации

- Разнообразие предпринимательской деятельности