«Методы экономического анализа: сводка и группировка, абсолютные и относительные величины, средние величины, ряды динамики, индексы, метод цепных подстановок, элиминирование, детализация, балансовые увязки, выборочное и сплошное наблюдение, сравнения»

Содержание:

ВВЕДЕНИЕ

Актуальность темы. Эффективное функционирование организаций в условиях рыночной экономики в значительной степени зависит от обоснованности и качества принимаемых управленческих решений. Научной основой принятия таких решений, важнейшим элементом системы управления экономикой на микроуровне, т.е. на уровне субъектов хозяйствования, является экономический анализ.

В условиях динамичных изменений рыночной ситуации знание современных приемов и методов экономического анализа позволяет разрабатывать эффективную стратегию и тактику функционирования предприятия, выявлять неиспользованные резервы повышения эффективности производства и реализовывать их в практической деятельности.

Профессиональный экономист, бухгалтер, руководитель предприятия должны не только знать общие тенденции развития организации в новых экономических условиях, но и понимать, каким образом действие основных экономических законов проявляется на уровне конкретного хозяйствующего субъекта. Они должны хорошо владеть современными методами экономических исследований, методикой системного, комплексного анализа и уметь применять их на практике.

Актуальность выбранной темы не вызывает сомнений, т.к. только правильный учет всех взаимосвязанных факторов, и владение специальным аналитическим и математическим аппаратом для анализа и прогноза рынка делает возможным успешное функционирование любого предприятия.

В курсовой работе объектом исследования является ООО «Маяк»

Предметом исследования является подходы и особенности использования принципов экономического анализа.

Целью курсовой работы является изучение методов экономического анализа.

В процессе реализации цели необходимо решить следующие задачи:

Рассмотреть понятие и сущность экономического анализа;

Охарактеризовать иетоды экономического анализа;

Рассмотреть практические аспекты проведения экономического анализа в ООО «Маяк».

Методологической основой исследования явились системный подход к анализу хозяйственной деятельности предприятия.

Теоретическую основу исследования составляют научно-теоретические представления о современной форме функционирования мирового финансового рынка, о роли регулирования мирового финансового рынка в системе международных экономических отношений.

Источниками информации при написании работы послужили: труды отечественных специалистов. Помимо основных учебников и учебных пособий, использована статья из периодического издания, посвященная экономическому анализу, а также интернет-ресурсы.

Работа состоит из введения, двух глав, заключения и списка литературы.

Глава 1. Понятие и методология экономического анализа

1.1. Понятие экономического анализа

Анализ (от греч. analysts) в буквальном понимании означает расчленение целого на составные элементы. Как один из общих методов познания природы и общества анализ применяется при изучении процессов, явлений и предметов в природе общества [5.C.11].

Как всеобщий метод познания анализ лежит в основе многих наук и конкретизируется применительно к данной сфере деятельности. Например, анализ экономики, анализ хозяйственной деятельности в разных отраслях промышленности, сельском хозяйстве, строительстве, торговле, сфере социально-бытовых услуг и т.д. [6.C.12]

Экономический анализ - это научный способ познания сущности экономических явлений и процессов, основанный на расчленении их на составные части и изучении во всем многообразии связей и зависимостей [5.C.32].

Экономический анализ предполагает использование комплекса цифровых (учетных) данных, а также системы методических приемов, позволяющих изучать различные стороны хозяйственной деятельности предприятия и его структурных подразделений. Хозяйственные процессы отражаются целой системой экономической информации, которая весьма динамична.

Таким образом, экономический анализ заключается в исследовании экономических процессов и явлений, обусловивших их факторов и причин, оценке производственно-хозяйственной деятельности, научном обосновании бизнес-планов и контроле за ходом их выполнения [15.C.4].

Экономический анализ, как самостоятельная, экономическая наука и как специальный учебный курс возник в СССР в 20-е годы прошлого столетия.[21.C.6]

Экономический анализ постоянно развивается как научное направление, совершенствуется его методика, широко внедряются в практику аналитической работы средства вычислительной техники, другие технические средства сбора и обработки информации, используются экономико-математические методы исследования хозяйственных процессов. Повышению теоретического уровня экономического анализа содействуют изучение, обобщение и использование передового опыта аналитической работы. [4.C.104]

Экономический анализ содействует, в свою очередь, интенсификации национального производства, внедрению достижений науки и техники в работу предприятий. Предварительный анализ позволяет определить целесообразность и эффективность нововведений. Оперативный и текущий анализ помогает определить эффект от внедрения в производство достижений технического прогресса, новых технологических процессов. [6.C.8]

Итак, с помощью экономического анализа совершенствуется хозяйственный механизм, планирование и управление. Это важнейший инструмент, обеспечивающий научное предвидение перспектив деятельности отдельных субъектов хозяйствования.

1.2.Методики экономического анализа

В отличие от метода экономического анализа как общего подхода к исследованию явлений, выделяют методику экономического анализа как совокупность специальных приемов (методов), применяемых для обработки экономической информации о работе предприятий и их объединений. Методику экономического анализа подразделяют на общую и частную. Общая методика представляет собой совокупность приемов аналитической работы в любой отрасли народного хозяйства. Частная методика конкретизирует общую методику применительно к хозяйственным процессам, происходящим в определенной отрасли народного хозяйства, к определенному типу производства. Степень конкретизации частных методик может быть различной. [4.C.54]

Общая методика экономического анализа содержит три составляющих элемента:

1) способы обработки экономической информации;

2) рабочие этапы экономического анализа; [6.C.12]

3) последовательность полного, комплексного экономического анализа или подбор тем и вопросов для локального анализа.

Важнейшими способами обработки экономической информации, применяемыми при анализе экономики, являются сводка и группировка, абсолютные и относительные величины, средние величины, ряды динамики, индексы, метод цепных подстановок, элиминирование и др. [5.C.39]

Сводка и группировка – важные элементы экономического анализа. Путем сводки можно подвести общий результат действия различных факторов на выпуск продукции, снижение себестоимости, повышение рентабельности и т.д.

Группировкой называют выделение среди изучаемых явлений характерных групп и подгрупп по тем или иным признакам. Сгруппированные данные обычно оформляются в виде таблиц. Такая таблица представляет собой форму рационального изложения цифровых характеристик изучаемых явлений и процессов. Данные в таблице располагаются так, чтобы легко было сделать вывод из анализа. [8.C.44]

Абсолютные и относительные величины. С помощью абсолютных величин характеризуются размеры (уровни, объемы) экономических явлений и показателей. Относительные величины используются для характеристики степени выполнения планов, измерения темпов (относительной скорости) развития производства и т.д. Величина, полученная в результате сопоставления двух однородных показателей, один из которых принимается за единицу, называется коэффициентом. Особой формой относительных величин являются проценты, при которых базисная величина принимается не за 1, а за 100. Относительные величины иногда выражаются в промилле, когда базисная величина принимается за 1000. В каждом отдельном случае надо выбрать такую форму относительной величины, которая бы выразила интересующее нас соотношение с наибольшей наглядностью. [10.C.67]

Средние величины. Для обобщающей характеристики массовых, качественно однородных экономических явлений пользуются средними величинами. Способы расчета средней величины различны. [9.C.43]

Средняя величина выражает собой отличительную особенность данной совокупности явлений, устанавливает наиболее типичные черты этой совокупности. Степень колеблемости признака необходимо изучать, чтобы получить более полное представление об изучаемом объекте.

Некоторое представление о степени колеблемости дает вариационный ряд, в котором отражаются разные уровни с указанием, насколько часто встречается каждый уровень. Простейшей мерой колеблемости является размах вариации – расстояние между наибольшим и наименьшим вариантом. Для более точного отражения степени колеблемости используют также среднее линейное отклонение, среднее квадратическое отклонение и коэффициент вариации.

Ряды динамики. Рядом динамики называется ряд данных, характеризующих изменение явления, показателей во времени. Каждое отдельное значение показателя ряда динамики называется уровнем. Для характеристики изменения уровня ряда динамики исчисляют абсолютный прирост и темп роста и прироста.

Темп роста дает характеристику степени изменения уровня продажи продукции от одного года к другому. Для получения общей характеристики темпа изменения уровня продукции за весь период исчисляют средний темп. Характеристикой среднего темпа служит средняя геометрическая из темпов. Для расчета среднего темпа роста и прироста динамического ряда применяется логарифмирование. [13.C.6]

Индексы – относительные показатели сравнения таких явлений, которые состоят из элементов, непосредственно не поддающихся суммированию. Так, большинство предприятий изготавливает разнородную продукцию, которую невозможно суммировать. Нельзя складывать число автобусов, грузовых автомобилей, велосипедов, выпускаемых автомобильным заводом. Однако общим для всех их является то, что они есть продукты труда, имеют стоимость. Значит, количество автобусов, грузовиков и велосипедов можно складывать, используя трудовые измерители или рубли. Но как трудовые измерители, так и цены не постоянны. Если сравнить, например, продукцию предприятия за два года, то разница в показателе будет результатом изменения, как количества продуктов, так и цен на эти продукты. [12.C.54]

С помощью индексов можно рассчитать изменение отдельно количества продуктов и отдельно цен на продукцию.

Для определения изменения количества выпущенных изделий вся продукция отчетного и базисного годов оценивается в одинаковых постоянных ценах (обычно в ценах базисного года). И, наоборот, для определения изменения цен за эти годы продукция одного года (обычно отчетного) оценивается в ценах старых и новых. [14.C.21]

С помощью индексов сравнивают не только данные двух периодов, но и данные за ряд лет. В этом случае используют индексы базисные и цепные. Примером цепных индексов может быть таблица о темпах роста продажи продукции, где изделия каждого года сравниваются в сопоставимых ценах с продукцией предшествующего года. При расчетах базисных индексов базу сравнения принимают за 100, а все последующие показатели выражают в процентах (или коэффициентах) к базисной величине.

Метод цепных подстановок. Индексный метод широко применяется для анализа роли отдельных факторов. Обычно экономический показатель можно разложить на ряд слагающих его факторов или показателей. Например, объем продукции есть результат умножения таких факторов, как часовая выработка, продолжительность рабочего дня, число дней, отработанных каждым рабочим, число рабочих. Если все факторы плановые, то в результате будет плановый объем продукции. Если все факторы фактические, то в результате получится фактический объем продукции. [17.C.65]

Сущность приема цепных подстановок заключается в последовательной замене плановой (базисной) величины каждого фактора величиной фактической. После каждой замены новый результат сравнивают с прежним. Например, если все факторы в формуле плановые, а среднюю часовую выработку возьмем фактическую, то полученный в итоге такой замены результат будет отличаться от планового объема продукции. Разница вновь полученного итога и планового объема есть результат влияния изменения часовой выработки. [22.C.7]

Метод цепных подстановок достаточно глубоко разработан в теории экономического анализа и широко применяется на практике. Отметим, что этот метод применим лишь в тех случаях, когда зависимость между факторами имеет строго функциональный характер.

Элиминирование. В экономическом анализе используются обобщающие показатели хозяйственной деятельности, на которые влияют различные факторы – как основные, так и побочные, внешние. Метод, при помощи которого исключается действие ряда факторов и выделяется один из них, называется элиминированием. Оно осуществляется различными приемами, в том числе и способом цепных подстановок. [18.C.54]

Детализация. Методом анализа является детализация или последовательное расчленение изучаемых экономических явлений, показателей и факторов. Детализация позволяет на основе знания экономической теории упорядочить анализ, содействует комплексному рассмотрению всех факторов, влияющих на показатель, указывает значимость каждого фактора, является основой математического моделирования взаимной зависимости различных показателей и факторов. [17.C.22]

Детализацию можно проводить по различным признакам. Так, себестоимость продукции можно раскрыть:

- по видам продукции (деталь, узел, изделие, сравнимая продукция, вся продукция),

- по факторам формирования затрат в сфере производства и сфере обращения (производство, снабжение, сбыт),

- по факторам формирования, например, в сфере производства (конструкция, техника и технология, организация производства и труда), и т.д.

Особую ценность для экономического анализа представляет детализация показателей по их формированию и учету. [20.C.4]

Балансовые увязки (метод). В экономическом анализе используются различные балансовые сопоставления и увязки. Например, сопоставляется товарный баланс для определения суммы реализации товарной продукции и анализа влияния различных факторов на эту продукцию. Сопоставляется баланс влияния различных факторов на итоговые показатели хозяйственной деятельности. [25.C.7]

Особенностью бухгалтерского баланса является то, что он содержит сведения о капитале в двух разрезах: по размещению и назначению (актив баланса) и по источникам образования этих средств (пассив баланса). Например, производственные запасы в активе рассматриваются по их видам. В пассиве же эти запасы исследуются по источникам формирования: собственные средства, кредиты банков и пр. Рассматривать сопряженные статьи баланса можно в виде шахматной таблицы, где в подлежащем указываются запасы, а в сказуемом – источники их образования. Такое сопоставление даст ответ о правильности использования оборотных средств в форме производственных запасов или в других формах. [21.C.65]

Отметим, что в экономическом анализе полезно использовать многие методы бухгалтерского учета и составления отчетности, например метод двойной записи, калькуляции себестоимости отдельных изделий, нормативный метод, метод отклонений и т.п.

Выборочное и сплошное наблюдение. Проведение сплошных и выборочных наблюдений широко применяется в экономическом анализе работы предприятия. Примером сплошных наблюдений в изучении экономики могут быть полные инвентаризации основных средств, складских запасов материалов и т.д. Выборочными наблюдениями являются проводимые на предприятиях «фотографии» рабочего дня, работы оборудования, смотры резервов в производстве и т.п. В данном случае объектом наблюдения являются не все рабочие места, не все станки, а лишь часть их. По данным выборочных наблюдений на основе методов теории вероятностей определяется возможность распространения выводов на всю совокупность изучаемых явлений. Например, по выборочным «фотографиям» рабочего дня судят об использовании рабочего времени в цехе, на заводе. [16.C.98]

Сравнения – важнейший метод экономического анализа. Это – прием, позволяющий выразить характеристику явлений через другие однородные явления. В широком смысле слова сравнение присуще каждому экономическому расчету. Мы же рассматриваем сравнение как аналитический прием, позволяющий выявить взаимосвязь экономических явлений, их развитие и степень достижения эффективности в использовании материальных, трудовых и финансовых ресурсов.

Перечислим основные виды сравнений.

• Сравнение отчетных показателей с плановыми – сравнение позволяет выявить причины невыполнения плановых заданий по отдельным показателям и наметить мероприятия для улучшения работы предприятия в дальнейшем.

• Сравнение отчетных показателей с показателями предшествующих периодов – такое сравнение показывает темпы роста производства, динамику показателей, тенденцию развития предприятия. [13.C.87]

• Межхозяйственные сравнения – сравнение показателей предприятия с показателями других предприятий позволяет вскрыть многие резервы, перенять передовой опыт. Межхозяйственные сравнения конкурентов получили в экономическом анализе широкое распространение и практически выделились в самостоятельный вид анализа – так называемый межхозяйственный сравнительный анализ. В условиях рыночной экономики сравнительный анализ работы предприятий-конкурентов является объективной необходимостью для повышения эффективности и выживаемости в конкурентной борьбе. Сравнение можно проводить не только по родственным предприятиям. Финансовые коэффициенты, взятые во всеобщей денежной оценке, позволяют найти общий знаменатель для сравнения качества работы предприятий разных отраслей.

• Сравнение со среднеотраслевыми данными позволяет определить, соответствуют ли индивидуальные затраты на данном предприятии общественно необходимым, определить организационно-технический уровень предприятия и место, занимаемое им в ряду других предприятий данной отрасли;

• Сравнение показателей предприятия со средними показателями рыночной экономики, в основном в форме финансовых коэффициентов.

Использование приема сравнения предполагает сопоставимость сравниваемых показателей: единство оценки, сравнимость календарных сроков, устранение влияния различий в объеме и ассортименте в отдельных случаях, сезонных особенностей и территориальных различий, географических условий, различий в методике расчета показателей и т.д. Перечисленные виды сравнения являются основными, но при изучении экономики существует много других видов сравнений. [24.C.65]

Графический метод. В экономическом анализе графики являются не только средством иллюстрации хозяйственных процессов, но и методом изучения экономики, который, однако, слабо разработан. Значение графического метода в анализе повышается в связи с расширением сферы изучения экономики на предприятиях не только менеджерами, но и общественностью.

В экономике связь между экономическими явлениями и показателями находит свое количественное выражение. Например, чем выше производительность труда рабочих и чем их больше, тем больше выпуск продукции. Такую зависимость, когда изменение одних величин обусловливает изменение других, называют функциональной. [12.C.44]

Связь между переменными можно выразить тремя способами: таблицей, формулой и графиком. Табличный способ задания функции состоит в том, что значения функции, отвечающие определенным значениям аргумента или аргументов, приводятся в виде таблиц. Способ выражения зависимости с помощью формулы (уравнения) называется аналитическим. Наконец, при графическом способе зависимость между показателями изображается при помощи диаграммы (графика). В экономическом анализе для изображения функции одного аргумента пользуются в основном прямоугольными координатами.

Исходной базой экономического анализа являются данные бухгалтерского учета и отчетности, аналитический просмотр которых должен восстановить все основные аспекты хозяйственной деятельности и совершенных операций в обобщенной форме, т.е. с необходимой для анализа степенью агрегирования. [19.C.44]

Практика анализа выработала основные методы чтения финансовых отчетов. Среди них можно выделить следующие стандартные приемы, которые уже были рассмотрены ранее:

• анализ абсолютных данных;

• горизонтальный анализ;

• вертикальный анализ;

• трендовый анализ;

• метод финансовых коэффициентов.

К этим стандартным приемам анализа финансовой отчетности можно добавить и приемы, требующие, как правило, данных системного бухгалтерского учета:

• сравнительный (пространственный) анализ;

• факторный анализ. [18.C.12]

Сравнительный (пространственный) анализ – это внутрихозяйственное сравнение по отдельным показателям фирмы дочерних фирм, подразделений, цехов и межхозяйственное сравнение показателей данной фирмы с показателями фирм-конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ – это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), заключающимся в дроблении результативного показателя на составные части, так и обратным (синтез), когда отдельные элементы соединяют в общий результативный показатель. [24.C.76]

В практике экономического анализа активно используются различные количественные методы, которые подразделяются на:

- статистические,

- бухгалтерские,

- экономико-математические.

Выводы:

В заключении главы следует отметить, что при помощи экономического анализа совершенствуется хозяйственный механизм, планирование и управление. Это важнейший инструмент, обеспечивающий научное предвидение перспектив деятельности отдельных субъектов хозяйствования.

Экономический анализ предполагает использование системы методических принципов, позволяющих изучать различные стороны хозяйственной деятельности предприятия и его структурных подразделений.

Таким образом, методология экономического анализа отражает диалектический подход к исследованию хозяйственных процессов, обеспечивающий изучение деятельности предприятий, их подразделений, других субъектов хозяйствования с целью объективной оценки результатов работы, выявления и мобилизации резервов повышения эффективности их функционирования, обеспечения необходимой информацией для принятия обоснованных управленческих решений.

Глава2. применение методов экономического анализа в иследовании деятельности ООО «Маяк»

2.1 Характеристика предприятия ООО «Маяк»

Объектом работы является Общество с ограниченной ответственностью «Маяк». Компания, успешно развиваясь, внедряет в производство новые оригинальные решения, модифицирует оборудование для автосервиса и СТО, запускает в производство новые модели, не имеющие аналогов в России и за рубежом.

Производство и продажа – не единственные виды деятельности. При приобретении дорогих и сложных в установке изделий специалисты компании выполняют работы «под ключ». В случае необходимости специалисты проводят тестирование как собственного, так и инструмента других производителей в фирменном Сервис-Центре.

По решению общего собрания участников Общество создало 15 филиалов на территории Российской Федерации и 1 филиал в Республике Казахстан. Все филиалы являются обособленными подразделениям. Филиалы действуют на основании положений о них. Руководители назначаются общим собранием участников Общества по представлению Генерального директора Общества и действуют на основании доверенности.

Основным видом деятельности Общества является оптовая и розничная оборудованием и машинами. Общество с ограниченной ответственностью «Маяк» далее по тексту - Общество, создано 26 января 2010 года, за пять лет зарекомендовало себя как крупная сеть брендовых магазинов в сфере автобизнеса.

Ассортимент ООО «Маяк» включает следующие товарные группы: генераторы; держатели двигателя; диагностическое оборудование; домкраты; зарядные устройства; зеркала обзорные; инструмент гидравлический; инструмент пневматический; инструмент ручной; инструмент специальный и др.

Общество является одним из ведущих в своей области. Оно представляет полный спектр товаров необходимых для обустройства, как малых (частных) гаражей, так и больших сервисных центров, а так же все необходимое оборудование для ремонта автомобилей, квадрациклов и мотоциклов.

На многие товары, производимые под маркой «Маяк» распространяется пожизненная гарантия. Обширная сеть Общества позволяет покупателям приобретать продукцию в различных регионах России по единой цене. Отличительной чертой Общества является то, что в магазинах инструмент представлен, что называется «вживую», а не только в печатной продукции или Интернете. Перед покупкой сложного оборудования всегда можно его посмотреть в работе. Так же немало важным обстоятельством в работе Общества является гибкая система скидок, которая позволяет привлечь к себе большое количество покупателей различной категории. В такой системе прибыль становится естественным результатом деятельности компании.

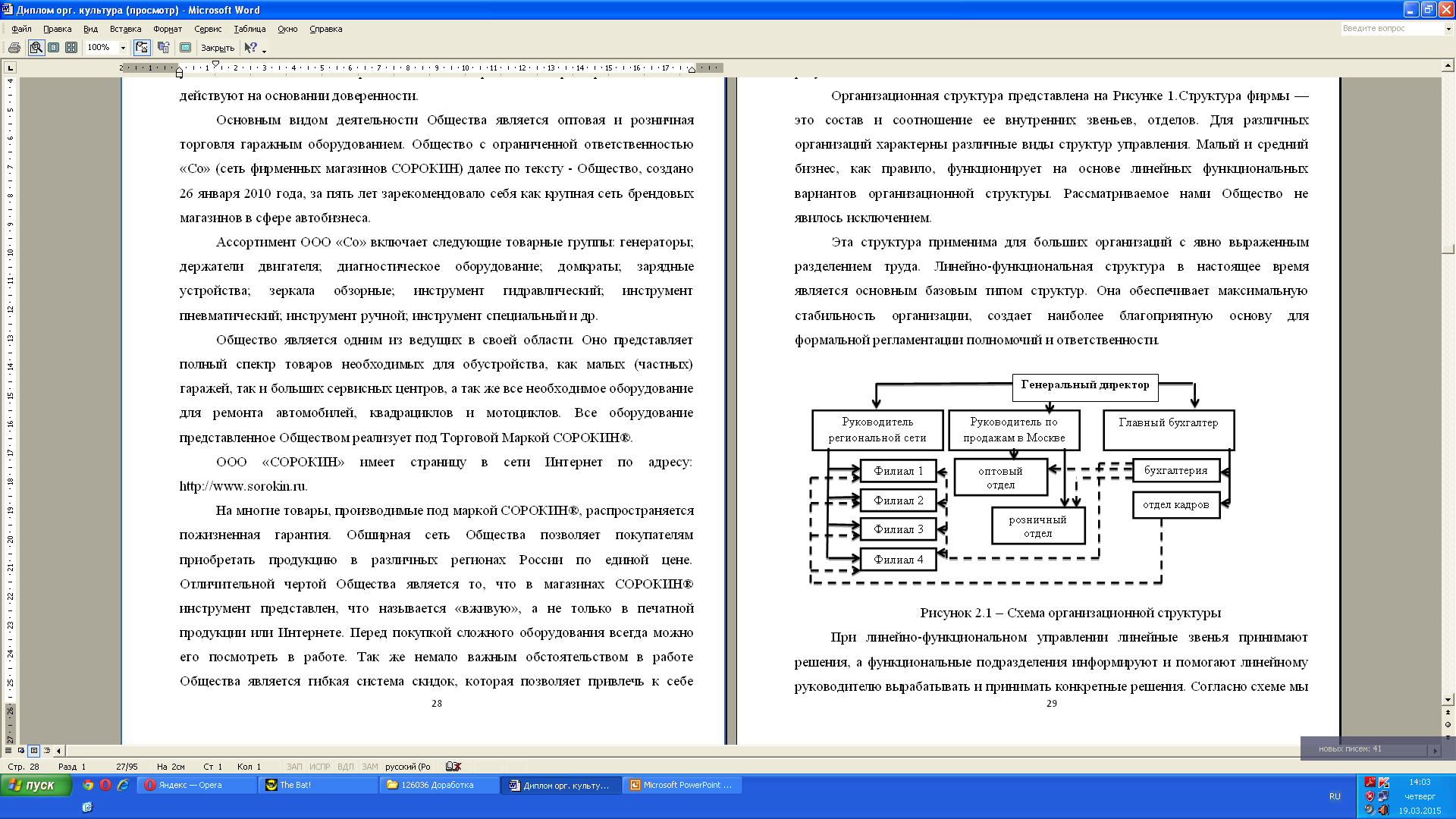

Организационная структура представлена на Рисунке 2.1. Структура фирмы – это состав и соотношение ее внутренних звеньев, отделов. Для различных организаций характерны различные виды структур управления. Малый и средний бизнес, как правило, функционирует на основе линейных функциональных вариантов организационной структуры. Рассматриваемое нами Общество не явилось исключением.

Рисунок 2.1 – Схема организационной структуры

Эта структура применима для больших организаций с явно выраженным разделением труда. Линейно-функциональная структура в настоящее время является основным базовым типом структур. Она обеспечивает максимальную стабильность организации, создает наиболее благоприятную основу для формальной регламентации полномочий и ответственности.

При линейно-функциональном управлении линейные звенья принимают решения, а функциональные подразделения информируют и помогают линейному руководителю вырабатывать и принимать конкретные решения. Согласно схеме, мы видим, что во главе схемы идет Генеральный директор. В непосредственном подчинении у Генерального директора идут: руководитель региональной сети, руководитель по продажам в Москве и главный бухгалтер. Линейный руководитель имеет основные права по приему на работу, вознаграждение, наказание и увольнение сотрудника. Далее рассмотрим, что входит линейное подчинение к каждой должности. В непосредственном подчинении у руководителя региональной сети идут филиалы (обособленные подразделения Общества). В подчинении у руководителя продаж в Москве идут два отдела по оптовым и розничным продажам. У главного бухгалтера в подчинении идет отдел бухгалтерии и отдел кадров. Функциональное подчинение в схеме представлено подчинением филиалов и отделов продаж бухгалтерии по функциям, связанным с оформлением бухгалтерских документов. Бухгалтер имеет полномочия напрямую, в обход его линейного руководителя, требовать от продавца правильности оформления и своевременного предоставления договоров, актов, счетов, счетов-фактур и других установленных документов. Так же руководитель кадрового отдела имеет полномочия напрямую, в обход линейного руководителя, требовать от филиалов подписанных распорядительных документов, документов, подтверждающих трудовую деятельность работника; также руководитель кадров вправе требовать своевременного предоставления информационно - расчетных документов.

Более подробно разберем составляющие организационной структуры Общества и роль каждого из них:

Генеральный директор управляет Обществом. Он знает законодательные и нормативные правовые акты, регламентирующие производственно– хозяйственную и финансово – экономическую деятельность предприятия, постановление региональных и местных органов государственной власти и управления. Генеральный директор эффективно организует и распределяет работы всех структурных подразделений. Поддерживает жизнеспособность Общества. Ставит цели и задачи, необходимые для выведения Общества в лидеры и несет полную ответственность за последствия принимаемых решений. Мотивирует персонал. Осуществляет контроль, за выполнением действий для достижения поставленных целей. Направляет имеющиеся ресурсы на развитие и совершенствование бизнеса и производства с учетом социальных и рыночных целей компании, роста объемов сбыта продукции и увеличения прибыли. Организует соблюдение качества и конкурентоспособности продаваемой продукции, их соответствие лучшим стандартам в целях завоевания рынка и удовлетворения потребностей потребителей. Так же Генеральный директор, на ровне с владельцем компании, является носителем и идеологом корпоративной культуры.

Руководитель региональной сети управляет региональной сетью. Он эффективно организовывает систему управления и контроль филиальной сети. Разрабатывает план и определяет основные этапы его открытия. Разрабатывает стандарт текущей деятельности филиала. Разрабатывает инструмент управления эффективностью деятельности филиала. Так на сегодняшний день все силы Общества направлены на открытие новых филиалов, как в России, так и странах таможенного союза, руководитель региональной сети очень тщательно производит анализ целесообразности открытия филиала. Факторы, влияющие на стратегию регионального развития компании. Производит исследование в отрасли и конкурентной ситуации и рассматривает все критерии выбора регионов по инвестиционной привлекательности. При рассмотрении открытых филиалов руководитель уделяет большое внимание типичным проблемам взаимодействия Филиал - Центр и способам их решения. И, конечно же, руководитель разрабатывает методы переноса корпоративной культуры головного офиса в региональную сеть и осуществляет их внедрение.

Руководитель по продажам в Москве управляет оптовым и розничным отделами. Занимается постановкой задач торговому персоналу. Оценкой и контролем поставленных задач. Контроль цен и динамики объемов продаж продукции конкурентов. Один из очень важных компонентов работы руководителя отдела продаж – работа с ключевыми клиентами. Потому что каждый ключевой клиент имеет огромное значение для компании. Потеря одного ключевого клиента, к сожалению, может привести к непоправимым результатам, хотя нужно сделать все, чтобы не существовала такая зависимость. Так же, не мало важная обязанность, это урегулирование вопросов по жалобам от клиентов и разрешение не стандартных ситуаций.

Главный бухгалтер управляет бухгалтерией и отделом кадров. Организация взаимодействия с линейными подразделениями предприятия. Отслеживать современные изменения в экономике, бухгалтерском учете и налогообложении. Ведет работу по обеспечению соблюдения финансовой и кассовой дисциплины, смет расходов, законности списания со счетов бухгалтерского учета недостач, дебиторской задолженности и других потерь. Участвует в оформлении документов по недостачам, незаконному расходованию денежных средств и товарно-материальных ценностей, контролирует передачу в необходимых случаях этих материалов в следственные и судебные органы.

Филиал, его роль заключается в продвижении бизнеса. За счет развития филиальной сети Общество выходит на принципиально новый уровень в связи с чем, повышается его результативность. Филиалы представляют собой магазины, торгующие оптом и в розницу оборудованием под брендом «Маяк».

Общее количество сотрудников работающих в филиалах ООО «Маяк» составляет 45 человек.

15 филиалов (фирменных магазинов) по 3 сотрудника на каждый филиал. Из трех сотрудников, один является администратором магазина, оставшиеся два продавцы-кассиры.

Настоящие сотрудники выполняют следующие функциональные обязанности, а так же обязанности согласно должностной инструкции:

Администратор магазина (1 чел.)

Осуществляет организационную работу филиала в целом. Назначается и освобождается на должность приказом генерального директора.

Продавец-кассир (2 чел.)

Осуществляет консультацию покупателей, проводит продажу по ККМ и оформляет документы по 1С. Назначается и освобождается на должность приказом генерального директора.

Обязанности, права и ответственность каждого сотрудника прописаны в должностных инструкциях.

Проведем анализ функционирования организации за пять предыдущих лет по степени достижения цели и решения основных задач деятельности.

По прошествии пять лет, Общество благодаря филиальной сети, выросло в разы и перешло в категорию более дорогостоящего и устойчивого бизнеса.

Расширилась возможность продвижения товаров под брендом «Маяк», на сегодняшний день Общество имеет 15 филиалов в разных городах на территории Российской Федерации и 1 филиал в Республике Казахстан. В среднем прирост продаж увеличился от двух до четырех миллионов рублей в год, по каждому филиалу, вследствие чего, выросли общие показатели Общества. Так как увеличились объемы продаж, уменьшилась закупочная цена, договор с поставщиком подписан на более интересных условиях.

Начиная с 2015 года поставщик начал предоставлять товар на реализацию вследствие чего, снизились затраты на выставочные образцы поставляемые в филиалы. Цель компании состоит в том, что бы завоевать Российский рынок и рынок стран таможенного союза в области автобизнеса. Расширяться и получать большую прибыль.

Дерево бизнес-процессов ООО «Маяк» представлено на рисунке 2.2.

Производство и продажа торгового оборудования

Бизнес-процессы

Основные бизнес-процессы

Обеспечивающие бизнес-процессы

Бизнес-процессы управления

Закупка и розничная торговля гаражным оборудованием

Производство и продажа гаражным оборудованием

Обеспечение безопасности

АХО

Юридическое обеспечение

Управление персоналом

Управление товарными запасами

Стратегическое управление

Финансовое управление

Управление маркетингом

Рисунок 2.2– Дерево бизнес-процессов ООО «Маяк»

Основные бизнес-процессы ООО «Маяк» можно разделить на три группы.

Первая группа бизнес-процессов – это основные процессы:

1) закупка и розничная торговля гаражного оборудования, инструмента;

2) производство и продажа гаражного оборудования, инструмента;

3) производство и продажа гаражного оборудования, инструмента.

Вторая группа бизнес-процессов – это обеспечивающие процессы:

1) обеспечение безопасности;

2) административно-хозяйственное обеспечение (АХО);

3) юридическое обеспечение.

Третья группа процессов – это процессы управления.

В этой компании существовали следующие критические объекты управления, которыми нужно было управлять: «Стратегия», «Деньги», «Клиент», «Персонал» и «Товарный запас». Для управления этим объектами существовали следующие бизнес-процессы управления: стратегическое управление; управление персоналом; управление финансами; управление маркетингом; управление товарным запасом.

2.2 Анализ деятельности ООО «Маяк»

В таблице 2.1 представлена динамика изменения финансовых результатов ООО «Маяк» в 2014-2015 гг.

Таблица 2.1

Динамика изменения финансовых результатов ООО «Маяк» в 2013-2016 гг., тыс. руб.

|

Наименование показателя |

2014 |

2015 |

2016 |

Динамика, +/- |

|

1 |

2 |

3 |

4 |

5 |

|

Выручка от продажи товаров, продукции, работ, услуг |

745239 |

959580 |

978772 |

233533 |

|

Стоимость закупаемой продукции |

693561 |

880441 |

898050 |

204489 |

|

Валовая прибыль |

51678 |

79139 |

80722 |

29044 |

|

Издержки обращения |

46661 |

70341 |

70325 |

23664 |

|

Прибыль (убыток) от продаж |

5017 |

8798 |

10397 |

5380 |

|

Проценты к уплате |

273 |

0 |

0 |

-273 |

|

Прочие доходы |

343 |

224 |

250 |

-93 |

|

Прочие расходы |

1223 |

1868 |

1750 |

527 |

|

Прибыль (убыток) до налогообложения |

3864 |

7154 |

8897 |

5033 |

|

Налог на прибыль |

866 |

1401 |

1779 |

913 |

|

Чистая прибыль (убыток) отчетного периода |

2998 |

5763 |

7117 |

4119 |

Из таблицы 2.1 видно, что выручка от реализации продукции в ООО «Маяк» в 2016 г. относительно 2014 г. выросла на 233 533 тыс. руб. или на 31,3%. Валовая прибыль ООО «Маяк» за 2016 г. увеличилась на 80 722 тыс.руб., что можно оценить положительно, ее величина на 31.12.2016 достигла 80 722 тыс.руб.

Прибыль от продаж на 31.12.2014 года составляла 5017 тыс.руб. За 2014-2016 гг. она также, как и валовая прибыль, возросла на 5 380 тыс.руб., и составила 10 397 тыс.руб. Отрицательным моментом являются убытки по прочим доходам и расходам - на 31.12.2016 года сальдо по ним установилось на уровне -1 500 тыс.руб.

Прибыль ООО «Маяк» исчисляется исходя из балансовой прибыли, представляющей собой сумму прибыли от реализации продукции, иных материальных ценностей и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. ООО «Маяк» образует и использует следующие фонды: резервный фонд, фонд развития.

Чистая прибыль ООО «Маяк» за 2014-2016 гг. выросла на 4 119 тыс.руб., и составила 7 117 тыс.руб., что в 2,3 раза выше уровня базового периода.

Таким образом, динамику доходов и расходов ООО «Маяк» можно назвать положительной. Однако следует обратить внимание на увеличение издержек обращения, уменьшение сальдо по прочим доходам и расходам.

Структура издержек обращения ООО «Маяк» в 2014-2016 гг. представлена в таблице 2.2.

Таблица 2.2

Структура издержек обращения ООО «Маяк» в 2014-2016 гг.

|

Наименование показателей |

2014 |

2015 |

2016 |

Динамика, +/- |

||||

|

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

Сумма, тыс. руб. |

Уд. вес, % |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Затраты на оплату труда |

9 420 |

20,19 |

9 550 |

13,58 |

10689 |

15,2 |

1269 |

-4,99 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Страховые взносы |

2 300 |

4,93 |

2 885 |

4,1 |

3516 |

5 |

1216 |

0,07 |

|

Амортизационные отчисления |

230 |

0,49 |

266 |

0,38 |

352 |

0,5 |

122 |

0,01 |

|

Реклама |

540 |

1,16 |

580 |

0,82 |

703 |

1 |

163 |

-0,16 |

|

Складские расходы |

34 171 |

73,23 |

28 430 |

40,42 |

29888 |

42,5 |

-4283 |

-30,73 |

|

Транспортные расходы и оплата прочих услуг |

26 300 |

56,36 |

28 630 |

40,7 |

25176 |

35,8 |

-1124 |

-20,56 |

|

Итого |

46 661 |

100 |

70 341 |

100 |

70325 |

100 |

23664 |

0 |

Из таблицы 2.2 видно, что наибольшую долю в издержках обращения ООО «Маяк» и в 2014, и в 2016 гг. занимали транспортные расходы и расходы на оплату прочих услуг.

На основе данных бухгалтерской отчетности ООО «Маяк», представленной в Приложениях 2-4, проведем анализ финансового состояния рассматриваемой компании.

Структура и динамика актива баланса ООО «Маяк» представлена в таблице 2.3.

Таблица 2.3

Структура и динамика актива баланса ООО «Маяк» в 2014-2016 гг., тыс. руб.

|

Статья актива баланса |

31.12.2014 |

31.12.2015 |

31.12.2016 |

Динамика, +/- |

Темп прироста, % |

||||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||||||||

|

Основные средства |

638 |

0,72 |

796 |

0,76 |

579 |

0,36 |

-59 |

-0,36 |

90,75 |

|

Итого по разделу I |

638 |

0,72 |

796 |

0,76 |

579 |

0,36 |

-59 |

-0,36 |

90,75 |

|

II ОБОРОТНЫЕ АКТИВЫ |

|||||||||

|

Запасы |

22451 |

25,41 |

41522 |

39,81 |

65529 |

40,66 |

43078 |

15,24 |

291,88 |

|

Дебиторская задолженность |

56625 |

64,10 |

45212 |

43,34 |

49932 |

30,98 |

-6693 |

-33,12 |

88,18 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

0 |

0 |

510 |

0,49 |

7092 |

4,40 |

7092 |

4,40 |

- |

|

Денежные средства и денежные эквиваленты |

8538 |

9,66 |

15079 |

14,46 |

37038 |

22,98 |

28500 |

13,32 |

433,80 |

|

Прочие оборотные активы |

89 |

0,10 |

1191 |

1,14 |

1001 |

0,62 |

912 |

0,52 |

1124,72 |

|

Итого по разделу II |

87703 |

99,28 |

103514 |

99,24 |

160592 |

99,64 |

72889 |

0,36 |

183,11 |

|

БАЛАНС |

88341 |

100,00 |

104310 |

100,00 |

161171 |

100,00 |

72830 |

0,00 |

182,44 |

Валюта баланса ООО «Маяк» в 2016 г. относительно 2014 г. выросла на 93,55 % и составила 161 171 тыс. руб. Рост активов баланса обусловлен, прежде всего, увеличением статьи готовой продукции и отгруженных товаров. За 2014-2016 гг. прирост этой статьи составил 43 078 тыс. руб. или в 2,9 раз, а на 31.12.2016 г. величина статьи составила 65 529 тыс. руб. Внеоборотные активы ООО «Маяк», составлявшие на 31.12.2014 г. 638 тыс. руб., снизились на 9,25 % и составили 579 тыс. руб. Величина оборотных активов ООО «Маяк», напротив, выросла на 72 889 тыс. руб. или на 83,11 % и составила 160592 тыс. руб. или 99,6 % от общей структуры имущества. Доля основных средств в общей структуре активов на 31.12.2016 г. составила 0,4%, что говорит о мобильности имущества ООО «Маяк».

Размер дебиторской задолженности не изменился. ООО «Маяк» на 31.12.2016 г. имеет пассивное сальдо (кредиторская задолженность больше дебиторской). Таким образом, ООО «Маяк» финансирует свою текущую деятельность за счет кредиторов. Размер дополнительного финансирования составляет 99 621 тыс. руб. Динамику изменения актива баланса ООО «Маяк» можно назвать положительной, но следует обратить внимание на увеличение краткосрочной дебиторской задолженности, рост статьи «готовая продукция и товары для перепродажи», увеличение статьи внеоборотных активов в общей структуре баланса. Структура актива баланса ООО «Маяк» в 2014-2016 гг. представлена на рисунках 2.3-2.5.

Рисунок 2.3 – Структура актива баланса ООО «Маяк» на 31.12.2014 г., %

Рисунок 2.4 – Структура актива баланса ООО «Маяк» на 31.12.2015 г., %

Рисунок 2.5 – Структура актива баланса ООО «Маяк» на 31.12.2016 г., %

Из рисунков 2.3-2.5 видно, что основными статьями актива баланса ООО «Маяк» в 2014-2016 гг. являлись запасы, дебиторская задолженность и денежные средства. Доля запасов выросла в 2016 г. с 36% до 41%, доля дебиторской задолженности сократилась с 64% до 31%, а доля денежных средств выросла с 10% до 23%.

В таблице 2.4 представлена структура и динамика пассива баланса ООО «Маяк» в 2014-2015 гг.

Таблица 2.4

Структура и динамика пассива баланса ООО «Маяк» в 2014-2015 гг., тыс. руб.

|

Статьи пассива |

31.12.2014 |

31.12.2015 |

31.12.2016 |

Динамика, +/- |

Темп роста, % |

||||||||||||||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||||||||||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||||||||||||||||

|

Уставный капитал |

10 |

0,01 |

10 |

0,01 |

10 |

0,01 |

0 |

-0,01 |

100,0 |

||||||||||

|

Нераспределенная прибыль |

5810 |

6,58 |

5818 |

5,58 |

11571 |

7,18 |

5761 |

0,60 |

199,16 |

||||||||||

|

Итого по разделу III |

5820 |

6,59 |

5828 |

5,59 |

11581 |

7,19 |

5761 |

0,60 |

198,99 |

||||||||||

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||||||||||||||

|

Итого по разделу IV |

0 |

0,00 |

0 |

0,00 |

0 |

0,00 |

0 |

0,00 |

0,0 |

||||||||||

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||||||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||||||||||

|

Займы и кредиты |

10091 |

11,42 |

- |

0,00 |

- |

0,00 |

-10091 |

-11,42 |

100,0 |

||||||||||

|

Кредиторская задолженность |

72430 |

81,99 |

98459 |

94,39 |

149553 |

92,79 |

77123 |

10,80 |

206,48 |

||||||||||

|

Прочие краткосрочные пассивы |

- |

0,00 |

23 |

0,02 |

37 |

0,02 |

37 |

0,02 |

- |

||||||||||

|

Итого по разделу V |

82521 |

93,41 |

98 482 |

94,41 |

149 590 |

92,81 |

67069 |

-0,60 |

181,28 |

||||||||||

|

БАЛАНС |

88341 |

100,0 |

104 310 |

100,00 |

161 171 |

100,00 |

72830 |

0,00 |

182,44 |

||||||||||

Рост валюты баланса со стороны пассива в наибольшей степени обусловлен ростом кредиторской задолженности. За 2015 г. в ООО «Маяк» величина кредиторской задолженности увеличилась на 51 094 тыс. руб. или на 51,9 %.На 31.12.2015 года величина собственного капитала ООО «Маяк» составила 11 581 тыс.руб. или 7,2% от общей величины пассивов. Структура пассива баланса ООО «Маяк» в 2014-2015 гг. представлена рисунках 2.6-2.7.

Рисунок 2.5 – Структура пассива баланса ООО «Маяк» в 2014 г., %

Рисунок 2.6 – Структура пассива баланса ООО «Маяк» в 2015 г., %

Рисунок 2.7 – Структура пассива баланса ООО «Маяк» в 2016 г., %

Из рисунков 2.5-2.7 видно, что структура пассивов ООО «Маяк» в 2014-2016 гг. сформирована преимущественно за счет кредиторской задолженности, ее доля за период выросла с 82% до 93 %, а доля нераспределенной прибыли осталась на уровне 7%.

Такая значительная величина кредиторской задолженности в структуре капитала ООО «Маяк» ведет к увеличению финансовых рисков и может отрицательно повлиять на его финансовую устойчивость.

Динамика абсолютных величин основных статей баланса ООО «Маяк» наглядно представлена на следующей гистограмме (рисунок 2.8).

Рисунок 2.8 – Динамика абсолютных величин основных статей баланса ООО «Маяк» в 2014-2016 гг.

Из рисунка 2.8 видно, что наибольшие изменения произошли по статьям: запасы, дебиторская задолженность, денежные средства и кредиторская задолженность.

Таким образом, изменение структуры пассивов ООО «Маяк» следует признать в подавляющей части негативным.

Проведем далее оценку ликвидности баланса ООО «Маяк» за 2014-2016гг., данные для расчета и результаты анализа отобразим для наглядности в виде таблицы 2.5:

Из данных, представленных в таблице 2.5, очевидно, что значения коэффициентов абсолютной и срочной ликвидности в течение отчетного периода увеличились, что, на первый взгляд, указывает об отрицательной динамике финансового состояния компании. При этом показатели текущей и абсолютной ликвидности находятся в пределах рекомендуемых норм, показатель срочной ликвидности и показатель ликвидности при мобилизации средств находятся вблизи нижней границы нормы, однако демонстрируют положительную динамику, что также свидетельствует о повышении стабильности финансового положения компании.

Таблица 2.5

Оценка ликвидности баланса ООО «Маяк» в 2014-2016гг.

|

п/п |

показатель |

2014 г. |

2015г. |

2016г. |

Норматив для коэффициентов ликвидности |

Абсолютное отклонение 2016г. от 2014г. |

|||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7=ст.5-ст.3 |

|||||||

|

1 |

Оборотные активы, тыс. руб. |

87703 |

103 514 |

160 592 |

72 889 |

||||||||

|

2 |

Текущие обязательства, тыс. руб. |

82521 |

98 482 |

149 590 |

67 069 |

||||||||

|

3 |

К текущей ликвидности (стр. 1/стр.2) |

1,06 |

1,05 |

1,07 |

1-3. |

0,01 |

|||||||

|

4 |

Денежные средства, тыс. руб. |

8538 |

15 079 |

37 038 |

28 500 |

||||||||

|

5 |

Финансовые вложения, тыс. руб. |

0 |

510 |

7 092 |

7 092 |

||||||||

|

6 |

К абсолютной ликвидности (стр. 4+стр. 2)/стр. 2 |

1,10 |

0,16 |

0,29 |

0,2-0,5 |

-0,81 |

|||||||

|

7 |

Дебиторская задолженность, в тыс. руб. |

56625 |

45 212 |

49 932 |

-6 693 |

||||||||

|

8 |

К срочной ликвидности (стр. 4+стр. 5+стр.7)/стр.2) |

0,79 |

0,62 |

0,63 |

0,7-1 |

-0,16 |

|||||||

|

9 |

Запасы, в тыс. руб. |

22451 |

41 522 |

65 529 |

43078 |

||||||||

|

10 |

К ликвидности при мобилизации средств (стр.9/стр.2) |

0,27 |

0,42 |

0,44 |

0,5-0,7 |

0,17 |

|||||||

Динамика коэффициентов ликвидности ООО «Маяк» наглядно отражена на линейчатой диаграмме (рисунок 2.9).

Рисунок 2.9 – Динамика показателей ликвидности ООО «Маяк» в 2014-2016 гг.

Таким образом, в целом можно сделать вывод о достаточной ликвидности ООО «Маяк» в исследуемом периоде.

Далее проанализируем финансовую устойчивость ООО «Маяк» и результаты также отобразим в таблице 2.6.

Таблица 2.6

Оценка финансовой устойчивости ООО «Маяк» в 2014-2016 гг.

|

№ п/п |

Показатель |

2014 |

2015 |

2016 |

Норма для коэффициентов |

Абсолютное отклонение 2016г от 2014г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7=ст.5-ст.3 |

|

1 |

Оборотные активы, тыс. руб. |

87703 |

103 514 |

160 592 |

- |

72 889 |

|

2 |

Текущие обязательства, тыс. руб. |

82521 |

98 482 |

149 590 |

67 069 |

|

|

3 |

Собственные оборотные активы СОА=СОС (1-2) |

5182 |

5 032 |

11 002 |

> 0 |

5 820 |

|

4 |

Собственный капитал |

5820 |

5 828 |

11 581 |

5 761 |

|

|

5 |

Заемный капитал |

82521 |

98 482 |

149 590 |

67 069 |

|

|

6 |

Валюта баланса |

88341 |

104 310 |

149 590 |

61 249 |

|

|

7 |

К автономии (4/6) |

0,07 |

0,06 |

0,08 |

больше 0,5 |

0 |

|

8 |

К финансового рычага (5/4) |

14,18 |

16,89 |

12,92 |

меньше 1 |

-1,3 |

|

9 |

К обеспеченности СОС (3/1) |

0,06 |

0,049 |

0,069 |

больше 0,1 |

0 |

|

10 |

К маневренности СОС (3/4) |

0,89 |

0,86 |

0,95 |

> = 0,5 |

0,06 |

Из данных, представленных в таблице 2.6, очевидно, что значения всех коэффициентов финансовой устойчивости в течение исследуемого периода выросли, за исключением коэффициента финансового рычага, который снизился на 1,3 п., что в целом свидетельствует об улучшении финансовой устойчивости компании.

Однако следует отметить, что значения коэффициентов автономии, финансового рычага, обеспеченности собственными оборотными средствами, покрытия инвестиций находятся значительно ниже рекомендуемых норм, что свидетельствует в целом о стабильно неустойчивые финансовые положения компании.

Таким образом, можно сделать вывод о недостаточной финансовой устойчивости ООО «Маяк»: имея высокие показатели ликвидности, организация находится в кризисном финансовом положении из-за недостатка собственных оборотных средств.

Далее проанализируем рентабельность и деловую активность компании ООО «Маяк» в 2014-2016гг., результаты отобразим в таблице 2.7.

Из рассчитанных в таблице 2.7 показателей можно сделать следующие выводы: почти все показатели рентабельности (рентабельность продукции, рентабельность продаж, рентабельность активов) в 2016 г. по сравнению с 2014 г. увеличились, что свидетельствует об улучшении результативности финансово-хозяйственной деятельности компании.

В то же время, снижение показателей рентабельности собственного капитала указывает на недостаточно квалифицированное управление финансами и большую угрозу банкротству.

Также наблюдается очень большой показатель периода оборота оборотных средств, но это характерно для данного вида бизнеса, т.к. основную долю (более 60%) оборотных средств составляет запасы.

Таблица 2.7

Оценка рентабельности и деловой активности ООО «Маяк» в 2014-2016 гг.

|

№ п/п |

Показатель, в тыс. руб. / % |

2014 г. |

2015 г. |

2016 г. |

Абсолютное изменение 2016г. по сравнению с 2014г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Выручка (без НДС) |

745239 |

959580 |

978772 |

233533 |

|

2 |

Себестоимость |

693561 |

880441 |

898050 |

204489 |

|

3 |

Чистая прибыль |

2998 |

5753 |

7117 |

4119 |

|

4 |

Собственный капитал |

5828 |

11581 |

11581 |

5753 |

|

5 |

Сумма активов |

104310 |

149590 |

161171 |

56861 |

|

6 |

Долгосрочные пассивы |

0 |

0 |

0 |

0 |

|

7 |

Рентабельность продукции (3/2)*100 |

0,43 |

0,65 |

0,01 |

-0,42 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

8 |

Рентабельность продаж (3/1)*100 |

0,4 |

0,6 |

0,73 |

0,33 |

|

9 |

Рентабельность собственного капитала (3/4)*100 |

51,44 |

49,67 |

61,45 |

10,01 |

|

10 |

Рентабельность активов (3/5)*100 |

2,87 |

3,85 |

4,42 |

1,55 |

|

11 |

Рентабельность инвестиций (3/6)*100 |

0 |

0 |

0 |

0 |

|

12 |

Оборотные активы |

87707 |

103514 |

160592 |

72885 |

|

13 |

К оборачиваемости активов (1/12) |

7,2 |

5,97 |

6,09 |

-1,11 |

|

14 |

Период оборота активов, в днях (365/К оборачиваемости) |

50,69 |

61,14 |

59,89 |

9,20 |

|

15 |

К оборачиваемости капитала (1/5) |

71,14 |

6,14 |

6,07 |

-65,07 |

|

16 |

К оборачиваемости собственного капитала (1/4) |

127,87 |

82,85 |

84,52 |

-43,35 |

Практически все коэффициенты оборачиваемости сократились, что говорит об уменьшении активности использования имеющихся в компании ресурсов и характеризует организацию управления финансами компании как нерациональную.

Выводы:

Во второй главе работы исследуется ООО «Маяк», деятельность которого связана с производством и продажей техники. Информационной базой для анализа данной организации явилась финансовая отчетность. В процессе анализа было установлено, что размер дебиторской задолженности не изменился. ООО «Маяк» на 31.12.2016 г. имеет пассивное сальдо (кредиторская задолженность больше дебиторской).

Таким образом, ООО «Маяк» финансирует свою текущую деятельность за счет кредиторов. Размер дополнительного финансирования составляет 99 621 тыс. руб.

Динамику изменения актива баланса ООО «Маяк» можно назвать положительной, но следует обратить внимание на увеличение краткосрочной дебиторской задолженности, рост статьи «готовая продукция и товары для перепродажи», увеличение статьи внеоборотных активов в общей структуре баланса.

За 2015 г. в ООО «Маяк» величина кредиторской задолженности увеличилась на 51 094 тыс. руб. или на 51,9 %.На 31.12.2015 года величина собственного капитала ООО «Маяк» составила 11 581 тыс.руб. или 7,2% от общей величины пассивов. Структура пассивов ООО «Маяк» в 2014-2016 гг. сформирована преимущественно за счет кредиторской задолженности, ее доля за период выросла с 82% до 93 %, а доля нераспределенной прибыли осталась на уровне 7%.

Такая значительная величина кредиторской задолженности в структуре капитала ООО «Маяк» ведет к увеличению финансовых рисков и может отрицательно повлиять на его финансовую устойчивость, наибольшие изменения произошли по статьям: запасы, дебиторская задолженность, денежные средства и кредиторская задолженность.

Таким образом, изменение структуры пассивов ООО «Маяк» следует признать в подавляющей части негативным.

Таким образом, можно сделать вывод о недостаточной финансовой устойчивости ООО «Маяк» в исследуемом периоде. Имея высокие показатели ликвидности, ООО «Маяк» находится в кризисном финансовом положении из-за недостатка собственных оборотных средств.

Заключение

Нами были рассмотрены несколько методик различных авторов. В отношении абсолютных показателей все авторы практически сходятся во взглядах, но что касается анализа финансовых относительных коэффициентов, то каждый автор предлагает различные походы к их расчету.

Во всех предлагаемых методиках анализа финансового состояния предприятий происходит смешение понятий «платежеспособность» и «ликвидность». Однако мы исходим из того, что все анализируемые показатели «вращаются», «вытекают» и определяют понятие «финансовая устойчивость», где платежеспособность - это следствие финансовой устойчивости, а ликвидность частная характеристика платежеспособности.

Поэтому в целях упорядочения подходов и с учетом системного исследования операций автор предлагает исходить из следующего.

Анализ финансового состояния страховой организации, финансовой компании, паевого инвестиционного фонда может быть осуществлен только на основе исследования группы показателей, позволяющих составить представление о различных сторонах деятельности страховщика.

Данная система должна исходить как из общих показателей оценки финансового состояния организации, так и из специфических, характеризующих отдельные стороны деятельности компаний. Основу классификации оценки финансового состояния составляют показатели финансовой устойчивости, а критерием построения являются проводимые операции. Кроме того, эти показатели могут быть представлены, с одной стороны, в виде твердо установленных нормативов по линии Государственного страхового надзора, выполнение которых является обязательным для любой страховой организации, а с другой - в виде модельных, рекомендуемых аналитиком, полученных в результате экспертных оценок.

Автор считает, что основы методики оценки финансового состояния страховой организации, финансовой компании, паевого инвестиционного фонда должны включать такие блоки анализа, как:

- оценка ликвидности бухгалтерского баланса;

- оценка показателей финансовой устойчивости;

- общая оценка финансового результата.

Оценка финансового состояния и его изменения за отчетный период на основе сравнительного аналитического баланса-нетто, а также анализ абсолютных и относительных показателей финансовой устойчивости составляют тот основной исходный пункт, из которого должны логически раскрываться остальные задачи финансового анализа страховой организации.

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Анализ финансовых коэффициентов (т.е. относительных показателей финансовой устойчивости) позволяет прежде всего оценить платежеспособность данного страховщика, а также определить достаточность собственного капитала, обеспеченность страховыми резервами, текущую ликвидность активов и степень зависимости от перестрахования.

Анализ финансового результата раскрывает удачу или неудачу деятельности страховой организации, который складывается из эффективности (неэффективности) страховых и инвестиционных операций, а также их рентабельности.

Сравнительный аналитический баланс-нетто и абсолютные показатели финансовой устойчивости отражают сущность финансового состояния и мощь конкретного страховщика. Ликвидность баланса и относительные показатели (финансовые коэффициенты) характеризуют внешние проявления финансового состояния, которые обусловлены его сущностью. Углубленный анализ на основе данных учета приводит к задачам, относящимся преимущественно к внутреннему анализу.

Во второй главе работы исследуется ООО «Маяк», деятельность которого связана с производством и продажей техники. Информационной базой для анализа данной организации явилась финансовая отчетность. В процессе анализа было установлено, что размер дебиторской задолженности не изменился. ООО «Маяк» на 31.12.2016 г. имеет пассивное сальдо (кредиторская задолженность больше дебиторской).

Таким образом, ООО «Маяк» финансирует свою текущую деятельность за счет кредиторов. Размер дополнительного финансирования составляет 99 621 тыс. руб.

Динамику изменения актива баланса ООО «Маяк» можно назвать положительной, но следует обратить внимание на увеличение краткосрочной дебиторской задолженности, рост статьи «готовая продукция и товары для перепродажи», увеличение статьи внеоборотных активов в общей структуре баланса.

За 2015 г. в ООО «Маяк» величина кредиторской задолженности увеличилась на 51 094 тыс. руб. или на 51,9 %.На 31.12.2015 года величина собственного капитала ООО «Маяк» составила 11 581 тыс.руб. или 7,2% от общей величины пассивов. Структура пассивов ООО «Маяк» в 2014-2016 гг. сформирована преимущественно за счет кредиторской задолженности, ее доля за период выросла с 82% до 93 %, а доля нераспределенной прибыли осталась на уровне 7%.

Такая значительная величина кредиторской задолженности в структуре капитала ООО «Маяк» ведет к увеличению финансовых рисков и может отрицательно повлиять на его финансовую устойчивость, наибольшие изменения произошли по статьям: запасы, дебиторская задолженность, денежные средства и кредиторская задолженность.

Таким образом, изменение структуры пассивов ООО «Маяк» следует признать в подавляющей части негативным.

Таким образом, можно сделать вывод о недостаточной финансовой устойчивости ООО «Маяк» в исследуемом периоде. Имея высокие показатели ликвидности, ООО «Маяк» находится в кризисном финансовом положении из-за недостатка собственных оборотных средств.

Список использованной литературы:

1. Федеральный закон от 08.02.1998 N 14-ФЗ (ред. от 03.07.2016) "Об обществах с ограниченной ответственностью" (с изм. и доп., вступ. в силу с 01.01.2017)

2. Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) "О бухгалтерском учете"

3. Приказ Минфина РФ от 22.07.2003 N 67н (ред. от 18.09.2006) "О формах бухгалтерской отчетности организаций"

4. Бердникова Т. Б. Анализ и диагностика финансово — хозяйственной деятельности предприятия: учебное пособие / Т. Б. Бердникова. — М: ИНФРА — М, 2011. — 224 с.

5. Бочаров В. В. Финансовый анализ: учебное пособие / В. В. Бочаров. — 2-е изд. — СПб.: Питер, 2016. -240 с.

6. Едронова, В.Н. Содержание понятия устойчивости региональной финансовой системы / В.Н. Едронова, A.A. Кавинов If Финансы и кредит. - 2015. - №7.

7. Захарченко, В.И. Экономическая устойчивость предприятия в переходной экономике / В.И. Захарченко // Машиностроитель. - 2002. - № 1.

8. Ионова А.Ф., Селезнев Н.Н. Финансовый анализ: учебник – М.: ТК Велби, изд-во Проспект, 2012.- 624 с.

9. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятий: учебник – М.: ТК Велби, изд-во Проспект, 2016.- 424 с

10. Ковалева, A.M. Финансы фирмы / A.M. Ковалева. - М., 2013. - 205 с.

11. Лакшина, O.A. Анализ финансовой стабильности: практика и методология / O.A. Лакшина, E.H. Чекмарева // Деньги и кредит. - 2015. -№10.

12. Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2015.

13. Маслов, Д.Г. Проблемы выбора показателей устойчивости эколого-экономической системы региона / Д.Г. Маслов // Вестник Московского университета. Серия 6. Экономика. - 2015. - №6.

14. Окладский, П.В. Соотношение понятий экономической несостоятельности и устойчивости предприятий / П.В. Окладский // Лесной журнал. - 2016. - №5-6.

15. Омельченко. И.И. Финансово-экономическая стабильность как составная часть организационно-экономической устойчивости предприятий / H.H. Омельченко, Е В. Борисова // Вестник машиностроения. - 2014. - №4.

16. Петрова Л. В. Анализ и диагностика финансово — хозяйственной деятельности: Учебное пособие для вузов / Л. В. Петрова, Игнатущенко Н.А, Фролова Т. П. — Издательство Московского государственного открытого университета, 2013 г. — 179 с.

17. Погодина, Т. В. Финансовый менеджмент : учебник и практикум для прикладного бакалавриата / Т. В. Погодина. — М. : Издательство Юрайт, 2015. — 351 с

18. Финансовый менеджмент : учебник для академического бакалавриата / Г. Б. Поляк [и др.] ; отв. ред. Г. Б. Поляк. — 4-е изд., перераб. и доп. — М. : Издательство Юрайт, 2016. — 456 с.

19. Финансовый менеджмент : учебник для бакалавров : [гриф УМО] / Е.М. Рогова, Е. А. Ткаченко, С.-Петерб. гос. ун-т экономики и финансов, Нац. исслед. ун-т Высшая школа экономики. – 2-е изд., испр. и доп. – М. : Юрайт, 2014. – 540 с. : ил. – (Бакалавр. Углубленный курс)

20. Финансовый менеджмент : учебник для прикладного бакалавриата : [гриф УМО] / К. В. Екимова, И. П. Савельева, К. В. Кардапольцев, Рос. экон. ун-т им. Г. В. Плеханова. – М. : Юрайт, 2014. – 381 с.

21. Финансовый менеджмент: проблемы и решения в 2 ч. Часть 1 : учебник для бакалавриата и магистратуры / А. З. Бобылева [и др.] ; под ред. А. З. Бобылевой. — 2-е изд., перераб. и доп. — М. : Издательство Юрайт, 2016. — 573 с

22. Хрестинин, В.В. Финансовое состояние как фактор кредитоспособности предприятия / В.В. Хрестинин // Вестник Московского университета, Серия 6 Экономика. -2016. - №6.

23. Чупров, С. Повышение эффективности управления устойчивостью предприятий / С. Чупров // Проблемы теории и практики управления. - 2014. -№4.

24. Шеремет А. Д. Методика финансового анализа деятельности коммерческих организаций: практ. пособие / А. Д. Шеремет, Е. В. Негашев. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2012. — 208 с.

25. Юрзинова, Фин. ун-т при Правительстве РФ. – М. : Юрайт, 2014. – 467 с.

- Инструментарий проектного управления ( Рекомендации по снижению продолжительности IT-проектов через учет циклов ПВР )

- Франчайзинг как особый вид вертикальных ограничений ( Франчайзинг как особая форма сотрудничества )

- Оценка системы мотивации (на примере ООО «Аст-Регион»)

- Учет безналичных денежных средств *

- Рынок ценных бумаг (Основные понятия рынка ценных бумаг )

- Планирование как функция менеджмента на примере ООО «Новотех»

- «Снятие информации с технических каналов связи как оперативно-розыскное мероприятие»

- «Основания для проведения оперативно-розыскных мероприятий»

- Реформа электроэнергетики в России.

- Внеоборотные активы организации

- Определение, основные задачи, функции бухгалтерского учета ( Понятие бухгалтерского учета )

- Административные барьеры входа на российских рынках .