Финансовая политика Российской Федерации: сущность, особенность на современном этапе

Содержание:

Введение

Актуальность работы определяет роль финансовой политики в экономическом и социальном развитии Российской Федерации трудно недооценить. От степени ее рациональности зависят темпы развития промышленности, сельского хозяйства, транспорта, связи и других отраслей, а также субъектов РФ. Совокупность государственных мероприятий по использованию финансовых отношений для выполнения государством своих функций представляет собой финансовую политику. Она выступает одним из источников формирования науки о финансах, а значит составной часть ее. Финансовая политика как предмет призвана найти ответы, например, на вопросы: как в конкретных экономических и социально-политических условиях достигнуть поставленных целей и задач; как изменить экономическую структуру общества в рамках действующих финансовых механизмов; необходимо ли для этого изменения этих механизмов; в каком направлении должна развиваться финансовое строительство; как оптимально сочетать оперативные цели и задачи финансового развития экономики с достижением краткосрочного и долгосрочного финансового успеха; каковы те внутренние пружины увеличения национального богатства в разных звеньях финансов, на которые следует опереться и каким образом.

Объектом исследования является финансовая система Российской Федерации, а также деятельность органов государственной в области построения и реализации финансовой политики.

Предметом исследования являются содержание, цели и задачи финансовой политики Российской Федерации.

Цель курсовой работы состоит в характеристике финансовой политики Российской Федерации.

Исходя из цели курсовой работы были поставлены и решены следующие задачи:

- проанализировать понятие и задачи финансовой политики Российской Федерации

- раскрыть структуру финансовой политики РФ

- охарактеризовать содержание и цели финансовой политики РФ

- провести анализ финансовой политики РФ в условиях современного структурного кризиса российской экономики

- проанализировать проблемы российской финансовой политики и перспективы их решения

При написании курсовой работы использовались следующие общенаучные методы познания: диалектический, системный, логический, статистический, а также частнонаучные: конкретно-исторический, структурно-функциональныйи др.

Теоретическую основу работы составили фундаментальные положения экономической науки следующих авторов: Абакумова О. Г., Ивашковский, С. Н., Трошин, А. Н., Чугунов И.Я.

Структура работы. Курсовая работа состоит из введения, двух глав, заключения, списка использованных источников, и приложения.

Глава 1 Характеристика сущности, целей и задач финансовой политики Российской Федерации

1.1 Понятие и задачи финансовой политики Российской Федерации

Государство в процессе своего функционирования осуществляет политическую деятельность в различных сферах общественной жизни, в том числе в сфере финансов.

Под финансовой политикой государства понимается совокупность мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и эффективное использование для выполнения государством своих функций. Финансовая политика включает комплекс целенаправленных действий властных структур по использованию финансов.

Содержанием финансовой политики являются:

- диагностика текущего состояния и происходящих изменений в финансовой системе;

- обоснование и формирование стратегии, целей и задач развития финансов;

- тактика, способы и инструменты достижения установленных целей государственных финансов.

- Финансовая политика реализуется через бюджетную, налоговую, денежную, кредитную, инвестиционную, таможенную, инновационную, научно/техническую политику[1].

Финансовая стратегия - долговременный курс финансовой политики, рассчитанный на длительную перспективу и предусматривающий решение крупномасштабных проблем в финансовой сфере. Финансовая тактика - это методы решения финансовых задач по важнейшим направлениям финансовой стратегии.

Финансовая политика должна способствовать решению основных проблем, стоящих перед государством в области мобилизации и эффективного использования финансовых ресурсов, она направлена на регулирование экономических и социальных процессов посредством финансовых рычагов. Финансовая политика ориентирована на стимулирование передовых направлений развития производительных сил, отдельных территорий и отраслей экономики, урегулирование отношений с мировой финансовой системой.

Основными задачами финансовой политики в РФ являются:

- обеспечение условий для формирования оптимальных объемов и структуры финансовых ресурсов;

- обеспечение рационального распределения и использования финансовых ресурсов на федеральном, региональном и местном уровнях;

- рациональное распределение финансовых ресурсов с учетом степени приоритетности различных социально/экономических сфер;

- создание и совершенствование механизма финансовой устойчивости и финансовой независимости государства;

- создание эффективной системы государственного управления финансами.

Финансовая политика имеет специфический характер в каждой конкретной сфере регулирования финансовых отношений. Соответственно различают следующие виды финансовой политики: бюджетная, налоговая, денежно-кредитная, таможенная, инвестиционная, политика в области международных финансов и др.

Финансовая политика разрабатывается совместными усилиями ряда государственных институтов. Приоритет в ее разработке принадлежит Президенту РФ, который в ежегодных посланиях Федеральному Собранию определяет основные направления финансовой политики на текущий год и на перспективу. Федеральное собрание рассматривает и утверждает основные положения в области финансовой политики. Органы исполнительной власти ответственны за реализацию финансовой политики государства.

Финансовая политика представляет собой комплексное понятие, состоящее из трех структурных элементов:

- разработки концепции финансовой политики, т. е. определения основных целей и задач государства в сфере управления финансами;

- создания финансового механизма реализации финансовой политики;

- управления финансовой деятельностью, заключающегося в регулировании финансовых отношений, в определении источников и направлений использования финансовых ресурсов государства.

1.2 Структура финансовой политики РФ

В структуре финансовой политики особая роль принадлежит финансовому механизму, представляющему систему установленных государством способов, методов, инструментов и рычагов воздействия на экономические и социальные процессы. Эти элементы финансового механизма используются при распределении и перераспределении финансовых ресурсов.

К числу конкретных элементов финансового механизма относятся методы распределения ВВП, формы денежных накоплений, виды платежей, принципы и направления использования государственных финансовых ресурсов и т. д. Все элементы финансового механизма можно разграничить на две группы в зависимости от способа их воздействия на финансовые отношения:

- финансовое обеспечение, которое может осуществляться в нескольких формах: самофинансирования, кредитования и безвозвратного финансирования;

- финансовое регулирование, заключающееся в регламентации (через налоги, платежи, отчисления) распределительных отношений в обществе в целом, в отраслях народного хозяйства, на предприятиях различных форм собственности, например налоговый метод, платежи, отчисления[2]

По своим технологическим особенностям элементы финансового механизма подразделяются на ряд групп:

- создание условий и предпосылок регулирования финансовой системы;

- правовая регламентация финансовых отношений;

- методы финансового прогнозирования и планирования;

- порядок формирования и использования централизованных и децентрализованных фондов денежных средств;

- организация бюджетной системы;

- организация рынка ценных бумаг;

- государственный финансовый контроль;

- государственное регулирование финансов предприятий;

- прочие элементы финансового механизма.

Финансовая система имеет сложную многоуровневую структуру и подразделяется на отдельные подсистемы. В составе финансовой системы присутствуют централизованные финансы - государственные финансы, муниципальные финансы и децентрализованные финансы.

- Государственные и муниципальные финансы представлены: федеральным бюджетом, бюджетами субъектов РФ, муниципальными бюджетами и внебюджетными фондами.

- Основу финансовой системы составляют централизованные финансы, где формируется преобладающая доля финансовых ресурсов государства.

- Среди децентрализованных финансов ключевое место принадлежит финансам коммерческих организаций. Здесь создаются материальные блага, производятся товары, оказываются услуги, формируется прибыль, являющаяся главным источником производственного и социального развития общества. Децентрализованные финансы - это денежные средства хозяйствующих субъектов и домашних хозяйств[3].

Финансовая политика имеет определенные ориентиры во времени и в пространстве. Существенные изменения в сферах хозяйственной, социальной и политической жизни общества всегда сопровождаются наиболее результативным при использовании методов контроллинга соответствующей трансформацией финансовой политики. В условиях значительной территориальной дифференциации социально-экономической ситуации также требуется адаптация финансовой политики к конкретным местным условиям.

В частности, стоит задача привлечения частного капитала для софинансирования этой программы. Должна быть разработана специальная система мер налоговой и таможенно-тарифной политики, стимулирующая привлечение инвестиций в эти регионы.

1.3 Содержание и цели финансовой политики РФ

Сущность политики выражают отношения между социальными группами, классами, нациями по поводу установления, удержания, укрепления и реализации государственной власти.

Субъектами политики выступают отдельные индивиды, классы, элита, государство, партии, профсоюзы и другие социальные общности. По выбранному критерию различают политику: внешнюю и внутреннюю; экономическую, социальную, национальную, военную, культурную; местную, региональную, общегосударственную, международную, мировую (глобальную); стратегическую (долгосрочную) и тактическую (текущую).

Составной частью экономической политики является финансовая политика, которая присущими ей специфическими способами и методами содействует достижению целей и выполнению задач, поставленных экономической политикой.

Финансовая политика – деятельность государства по целенаправленному использованию финансов.

Главная цель финансовой политики – увеличение объёма финансовых ресурсов на базе экономического роста, наращивания государственных финансов для более полного удовлетворения общественных потребностей.

Содержание финансовой политики многогранно и может быть представлено как единство трёх составных частей:

- выработка научно обоснованных концепций развития финансов;

- определение основных направлений использования финансов на перспективу и текущий период;

- осуществление практических действий, направленных на достижение поставленных целей[4]

Финансовая политика получает правовое оформление в финансовом праве. Финансовое право – совокупность юридических норм, регулирующих общественные отношения, возникающие в процессе образования, распределения и использования денежных фондов государства и органов местного самоуправления, необходимых для реализации их задач.

Требования к формированию финансовой политики.

- Учёт конкретных исторических условий и особенностей момента. Это означает, что финансовая политика должна исходить из потребностей развития общества на данном этапе, учитывать особенности внешней и внутренней обстановки, учитывать возможности государства.

- Научный подход к выработке финансовой политики. Знание и учёт всех факторов, влияющих на общественное развитие, соответствие объективным законам экономики, знание и учёт выводов теории финансов и т.п.

- Комплексный подход к выработке и проведению финансовой политики. С одной стороны это согласование мероприятий финансовой политики во всех звеньях финансовой системы, с другой стороны – обеспечение тесной взаимосвязи между функциональными частями финансовой политики.

- Результативность финансовой политики. Реализация мероприятий финансовой политики должна предусматривать финансовую отдачу и её постоянный рост.

На современном этапе финансовая политика является составной частью общей экономической политики, и её цели исходят из целей общеэкономических. Общеэкономические цели:

- преодоление спада материального производства;

- обеспечение прогрессивного научно-технического развития во всех областях;

- повышение социальной защищенности граждан, подъём уровня благосостояния.

Исходя из общегосударственных целей, цели финансовой политики следующие:

- Финансовая поддержка предпринимательства, ограничение монополизма.

- Усиление влияния финансов на структурную перестройку экономики.

- Стабилизация кредитно-денежной системы. Преодоление кризиса неплатежей.

- Сокращение нерациональных государственных расходов, прежде всего дотаций и льгот.

- Увеличение поступлений в бюджеты за счёт собираемости налогов, за счёт ликвидации неоправданных налоговых льгот, за счёт перекрытия внетаможенного ввоза товаров.

- Активное развитие финансового и страхового рынка.

- Проведение жёсткого контроля за целевым расходованием средств бюджета.

- Привлечение иностранных инвестиций[5].

В России финансовая политика является прерогативой федеральных органов управления. Поэтому под государственной финансовой политикой понимается совокупность мероприятий государства в области финансов, проводимых в целях мобилизации финансовых ресурсов, их распределения и использования для осуществления своих функций и задач.

Глава 2 Анализ современной финансовой политики в Российской Федерации

2.1 Анализ финансовой политики РФ в условиях современного структурного кризиса российской экономики

Новые экономические и политические условия современной России вызвали существенные изменения в структуре ее финансовой системы и содержании входящих в нее звеньев, их внутреннем строении, взаимодействии между собой. Отрицательные темпы экономического развития стали результатом структурного кризиса. Остановка притока капитала в середине прошлого года и падение цен на нефть в конце дали старт полномасштабному экономическому кризису в России.

Разберем действия государственных органов власти, определяющих финансовую и кредитно-денежную политику в разрезе ее компонентов.

Прежде всего, проанализируем состояние бюджетной системы, в центре обсуждений аналитиков находился бюджет на 2016 год (далее – бюджет 2016), который уже был назван «жестким» и «антисоциальным». Бюджет 2016 – отражение действующей экономической политики, ее опорных точек, которые сегодня сложно назвать позитивными: безусловный приоритет экспорта сырья, высокие риски бизнеса (особенно малого), высокая запретительная для бизнеса ключевая ставка и т.д[6].

Бюджет 2016 практически сформирован. Рассмотрим новые подходы, которые были предложены Правительством при его формировании. Прежде всего, на этот раз он будет не трехлетним, как обычно, а однолетним — только на 2016 год. Такое решение принято для снижения возможных ошибок при планировании главного финансового документа страны из-за колебаний цен на нефть и валютных курсов. В Российской Федерации уже прибегали к верстке однолетнего бюджета - это случилось во время экономических трудностей в 2008 году, при этом переход на трехлетнее планирование произошел в 2007 году. Тот однолетний бюджет стал разовым, после него государство снова вернулось к трехлеткам.

Кроме того, изменены правила формирования доходной и расходной частей бюджета. До последнего времени бюджетное правило действовало таким образом: правительство высчитывало среднюю цену нефти за предыдущие годы, и все доходы, приходившие в бюджет от цены выше средней, должны были идти в Резервный фонд. Другими словами, бюджетное правило запрещает наращивать общий объем расходов за счет излишка нефтедолларов. В этом году правило де-факто не работало, потому что цена нефти установилась гораздо ниже уровня, который за прошлые годы высчитало правительство ($96 за баррель). Нефтедоллары в этом году перестали поступать в Резервный фонд. Второй ключевой элемент бюджетного правила состоял в ограничении госрасходов. Их предельный объем высчитывался исходя из суммы доходов (на базе расчетной цены на нефть) плюс дефицит бюджета не более 1% ВВП.

Если бы правительство не пошло на заморозку правила, то в следующем году пришлось бы тратить Резервный фонд на текущие расходы. Правило настолько сильно влияет на весь порядок формирования доходной и расходной частей федерального бюджета, что заморозке, по утверждению Минфина, теперь подлежит более 100 статей Бюджетного кодекса. Прежде всего, отменяя правило, правительство получило возможность сокращать текущие расходы больше чем на 2,5%.

8 октября Правительство одобрило проект закона о бюджете на 2016 год, который после доработки был внесен в Госдуму. Для более тщательной сверки всех цифр и сведения балансов в этом году сдвигаются сроки внесения правительством главного финансового документа на рассмотрение депутатов Госдумы. Если раньше это нужно было делать не позднее 1 октября, то теперь появилась новая точка отсечения 25 октября. Не позже этой даты депутаты должны получить от Центробанка и проект основных направлений отечественной денежно-кредитной политики на ближайшие три года (данный документ разберем ниже).

Нынешняя версия документа не окончательная, бюджет еще должны утвердить Госдума и Совет Федерации и подписать Президент. Проект бюджета за последние месяцы менялся несколько раз. «Несколько позиций еще, по всей вероятности, потребуют досогласования, выверки, но в целом исхожу из того, что проект бюджета находится в высокой степени готовности»,— заявил на заседании правительства премьер-министр Дмитрий Медведев. Вместе с главным финансовым документом страны одобрен и обновленный макропрогноз Минэкономики на 2016-2018 годы. По нему ведомство в следующем году ожидает начала восстановительного роста экономики — на 0,7% ВВП (после падения на 3,9% в этого году).

7 октября 2015 года Минфин опубликовал бюджет на 2016 год для антикоррупционной экспертизы, хотя и в заметно урезанном виде. Итак, бюджет на этот раз сверстан, исходя из того, что санкции сохранятся и развиваться наша экономика будет в основном за счет собственных финансовых ресурсов. Бюджет сформирован исходя из $50 за баррель нефти и курса в 63,3 руб. за доллар. В итоге дефицит бюджета достиг 3% ВВП – предела, который Президент просил не превышать. А общие расходы бюджета повысились до 15,94 трлн руб., превысив уровень, предусмотренный в «Основных направлениях бюджетной политики».

При прогнозируемой инфляции в 6,4% на конец 2016 г. расходы в реальном выражении в сравнении с 2015 г. будут ниже на 3,5%, доходы (13,57 трлн руб.) – на 3,4%. Дефицит бюджета будет почти полностью профинансирован из резервного фонда: из 3,4 трлн руб. средств фонда (на начало 2016 г., оценка Минфина) планируется потратить 2,1 трлн руб (таблица 1).

Таблица 1-Основные параметры бюджета (источник – Министерство финансов)

|

2014 |

2015 |

2016 |

||||

|

трлн руб. |

% ВВП |

трлн руб. |

% ВВП |

трлн руб. |

% ВВП |

|

|

Доходы |

14,5 |

20,3 |

13,25 |

18 |

13,58 |

17,3 |

|

в т.ч. нефтегазовые |

7,43 |

10,4 |

5,9 |

8 |

5,9 |

7,5 |

|

ненефтегазовые |

7,06 |

9,9 |

7,4 |

10 |

7,7 |

9,8 |

|

Расходы |

14,83 |

20,8 |

15,38 |

20,9 |

15,94 |

20,3 |

|

Дефицит |

0,335 |

0,5 |

2,13 |

2,9 |

2,36 |

3 |

|

Использование резервного фонда для финансирования дефицита |

2,62 |

2,14 |

||||

|

Резервный фонд на конец года |

5,35 |

7,5 |

3,38 |

4,6 |

1,25 |

1,6 |

Правительство окончательно определилось с увеличением фискальной нагрузки на нефтегазовую отрасль, которая обсуждалась на протяжении последних месяцев. Формула расчета НДПИ для «Газпрома» будет изменена таким образом, чтобы бюджет дополнительно получил не менее 100 млрд руб.

Для нефтяников принято решение не снижать экспортную пошлину, как это предполагалось ранее. За счет этого государство получит порядка 200 млрд руб. Предполагается сохранение ставки экспортной пошлины на нефть на уровне 2015 года в 42% вместо запланированного снижения до 36%. В 2017 году, как ожидается, пошлина снизится до уровня, который и был заложен в первоначальном варианте налогового маневра, - до 30%[7].

Следует также отметить, что Банк России перечислит в бюджет РФ из полученной за 2015 году прибыли 90 процентов. Существующая сегодня норма отчисления прибыли - 75 процентов и ее подъем до 90 процентов позволит положить в казну дополнительно порядка 50 миллиардов рублей. Планируется, что в 2015 году ЦБ может получить около 330 миллиардов рублей прибыли, основной источник которой - процентный доход от кредитования банков [7].

Эти что касается изменений в формировании доходной части бюджета. Теперь проанализируем изменения в расходной части главного финансового документа страны. Чтобы уложиться в дефицит 3% ВВП, Минфин предлагал разные варианты сокращения расходов. Например, повысить пенсионный возраст, лишить пенсий неработающих пенсионеров. Все лето шли споры об индексации пенсий.

Прежде всего, обозначим принятую Правительством структуру расходов (Рисунок 1). В 2016 г. из каждых 100 руб. федеральная казна 19,2 руб. потратит на оборону, 12,7 – на правоохранителей, 27,6 – на социальную защиту, 15,9 руб.

– на поддержку экономики, 3 руб. – на здравоохранение, 3,6 руб. – на образование. Оборонно-социальная направленность структуры расходов бюджета не изменилась: на силовой блок и социальную сферу приходится 60% расходов. Но поскольку Минфин ставил задачей не сократить, а не наращивать долю этих расходов, то такую задачу решить удалось за счет некоторого сокращения расходов на оборону при росте расходов на социальную сферу. При этом на 8–10% снижены расходы на образование и здравоохранение, что привело к сокращению их доли в общих расходах бюджета. Рост расходов на национальную экономику обусловлен в основном субсидиями.

Теперь рассмотрим вопросы социальной направленности бюджета.

Прежде всего, в центре бюджетных дискуссий сегодня находится пенсионная система. Увеличение выплат пока планируется всего на 4% (в среднем это 560 руб.) Это противоречит, правда, действующему законодательству, согласно которому индексироваться пенсии должны по фактической инфляции, которая в 2015 году может составить не менее 12%. Но это уже, похоже, никого не смущает.

Что такое индексация на 4% при фактической инфляции не менее 12%? Это снижение реальных пенсий не менее чем на 8%, что очень много и на фоне даже непростого, 2015 года будет очень ощутимым. При этом работающие пенсионеры никакой прибавки не получат в принципе. На заседании правительства Дмитрий Медведев повторил, что повторная индексация возможна во второй половине 2016 года. Если позволит экономическая ситуация, увеличение пенсий доведут до положенных по закону 12,2%. Многие аналитики сомневаются в повторной индексации, некоторые отмечают, что повторная индексация возможно состоится, однако к ней подтолкнут политические причины, а именно выборы депутатов Госдумы 2016.

Кроме того, вводится мораторий на накопительные пенсионные взносы, который добавит казне 342,2 млрд руб., эти средства будут зарезервированы в бюджете.

Антисоциальная направленность проекта бюджета 2016 подтверждается и тем, что индексировать размер материнского (семейного) капитала, который сегодня составляет 453 тысячи 026 рублей, не будут.

На финансирование майских указов президента бюджет потратит 675,1 млрд руб., сэкономив в сравнении с прежним планом 225,3 млрд руб., в том числе за счет изменения Росстатом методики расчета средней зарплаты, уровень которой служил ориентиром при повышении зарплат в бюджетном секторе. Включение в расчеты доходов от неформальной занятости сократило среднюю зарплату в экономике на 12%. Это позволит пропустить индексацию зарплат бюджетникам в 2016 г[8].

Далее рассмотрим нововведения относительно бюджетных резервов. Бюджетные резервы на следующий год составят более 1,1 трлн руб. и превысят размеры всех создававшихся в прошлые годы подобного рода «заначек». Фактически речь идет о трех резервных фондах в составе бюджета.

Прежде всего, в отдельный резерв выделены 342,2 млрд руб., которые появятся в результате продления моратория на взносы в накопительную пенсию. Из материалов Минфина следует, что этими средствами будет управлять непосредственно президент Владимир Путин. Деньги из этого фонда можно будет получить только «в соответствии с поручениями президента».

Таблица 2- Финансирование крупнейших госпрограмм

|

Наименование |

Финансирование в 2015 году, млрд руб. |

Запланированное финансирование в 2016 году, млрд руб. |

Изменение к 2015 году, % |

|

Космическая деятельность России на 2013-2020 годы |

181,4 |

210,4 |

116 |

|

Развитие федеративных отношений и создание условий для эффективного и ответственного управления региональными и муниципальными финансами |

604,6 |

655,9 |

108,5 |

|

Управление государственными финансами и регулирование финансовых рынков |

872,5 |

915 |

104,9 |

|

Развитие транспортной системы |

853,5 |

881,3 |

103,3 |

|

Социальная поддержка граждан |

1166,8 |

1201,3 |

103 |

|

Обеспечение общественного порядка и противодействие преступности |

831 |

815,8 |

98,2 |

|

Юстиция |

280,6 |

265,6 |

94,7 |

|

Развитие образования на 2013-2020 годы |

444,3 |

404 |

90,9 |

|

Защита населения и территорий от чрезвычайных ситуаций, обеспечение пожарной безопасности и безопасности людей на водных объектах |

211,6 |

187,4 |

88,5 |

|

Развитие здравоохранения |

394,7 |

332,1 |

84,1 |

Другой резерв — для правительства, он оценен в 500 млрд руб. Эту сумму можно будет дополнительно изъять из Резервного фонда, если доходы бюджета окажутся хуже запланированных. Эти полтриллиона резервируются сверх 1,96 трлн руб. Резервного фонда, которые изначально предназначены для покрытия дефицита бюджета.

Третий бюджетный резерв в 150 млрд руб. предназначен для поддержки отраслей и уже наполовину распределен: 75 млрд руб. получит АПК, сообщил Силуанов. 150 млрд предполагается получить из переходящих остатков

2015 года, остатков на счетах госкомпаний и госкорпораций, которым направлялись деньги для реализации определенных задач в текущем году, также предусмотрено направление в этот фонд до 30% дополнительных нефтегазовых доходов 2016 года.

Также говорится о создании еще одного фонда, управляемого правительством. Его предлагается установить в объеме до 120 млрд руб. Источник — перераспределение в течение года зарезервированных расходов. Средства этого фонда будут использованы на такие цели как социальная поддержка граждан и гуманитарная помощь населению иностранных государств. Какие это государства, в материалах Минфина не уточняется, но в этом году российская гуманитарная помощь отправлялась на Украину и в Сирию. Однако пока нет точной информации.

Таким образом, такие параметры бюджета 2016 предлагает Правительство:

Инфляция — 6,4%

Цена барреля нефти - $50 Рост ВВП — 0,7%

Дефицит бюджета — 3% от ВВП (2,36 трлн руб.) Доходы — 13,57 трлн руб.

Расходы — 15,94 трлн руб.

Фонд по поддержке отраслей экономики — 150 млрд руб.

«Запасной» фонд (за счет продления «заморозки» пенсионных накоплений) — 342,2 млрд руб.

Дополнительный фонд (источник – Резервный фонд) – 500 млрд руб.

Таким образом, бюджет является жестким и наглядно отражает текущую экономическую ситуацию в стране. В связи с новыми более жесткими правилами формирования бюджета правительство намерено требовать большей отдачи от вложенных бюджетных средств, а также ужесточить контроль за соблюдением финансовой дисциплины.

5 ноября Президент утвердил поправки в отдельные законодательные акты РФ, которые создают условия для принятия бюджета 2016. Изменения внесены в положения Бюджетного кодекса, закона об автономных и бюджетных учреждениях и другие нормативно-правовые акты. Первое чтение проекта в Госдуме назначено на 13 ноября.

Перейдем к анализу следующей составляющей финансовой политики - денежно-кредитная политика. ЦБ РФ подготовил проект «Основных направлений единой денежно-кредитной политики на 2016 год и период 2017 и 2018 годов». Основные цели и задачи ЦБ РФ в соответствии с этим документом не изменились. Это защита и обеспечение устойчивости рубля, ценовая стабильность. Однако эти положения уже подверглись критике уже ряда аналитиков, которые утверждают, что волантильность курса рубля вследствие введения режима свободного плавания осенью 2014 года и, как следствие, сегодняшний уровень инфляции не позволяет говорить о ценовой стабильности.

Достижения ЦБ 11 ноября оценило агентство Bloomberg, которое подвело итоги первого года политики свободного плавания рубля. Оно выделило пять основных результатов этого процесса. Четыре из них – негативные: беспрецедентный уровень инфляции, резкий рост числа бедных в стране, сокращение реальных зарплат и доходов населения, отказ россиян от зарубежных поездок и импортных продуктов. Выигрышный пункт, по мнению агентства, относится к российским экспортерам, в основном нефтяникам, которые благодаря слабому рублю и действующей налоговой политике смогли нарастить выручку, что компенсировало их потери от падения мировых цен на энергоресурсы.

Банк России констатирует, что «резкое, почти двукратное падение цен на нефть ниже 50 долларов США за баррель, необходимость погашения значительных объемов внешнего долга в условиях действия финансовых санкций привели к ослаблению рубля, повышению его волатильности и росту инфляционных и девальвационных ожиданий». Действительно, снижение цены на нефть неблагоприятно отразилось на большинстве стран-нефтеэкспортеров. Однако вновь обращает на себя внимание тот факт, что масштаб снижения валютного курса рубля был более существенным, чем у валют других нефтеэкспортеров (рис. 4). Причем даже у тех стран, у которых доля экспорта в ВВП играет гораздо бóльшую роль (Кувейт, Ирак, Нигерия и др.), чем в России, а потому их национальные валюты, по идее, должны быть более чувствительны к падению нефтяных цен, масштаб обесценения валют был значительно меньше, чем у рубля (рис. 2).

Далее, регулятор в целом позитивно оценивает шоковые антикризисные меры по купированию неуправляемой девальвации: «Повышение Банком России ключевой ставки до 17% годовых в декабре 2014 года наряду с комплексом мер по поддержанию финансовой стабильности позволило стабилизировать ожидания, ограничить инфляционные риски и нормализовать ситуацию в банковском секторе и на финансовом рынке». Однако следствием реализации этого сценария стало сваливание в рецессию реального сектора экономики.

Повышение ключевой ставки не способствовало и нормализации ситуации в банковской сфере. В частности, активы банков за семь месяцев с начала года сократились на 3,6%; портфель кредитов населению уменьшился на 5,2%; портфель кредитов нефинансовым организациям за этот же период вырос всего на 2,6%. Начала также отмечаться убыточность банковского сектора в целом, и его общая устойчивость в результате снижается.

Прогнозируемые ЦБ тренды в денежной сфере также предполагают дальнейшее ужесточение монетарных подходов. В частности, в денежной программе на 2016 год предусматривается сокращение выдачи валового кредита банковскому сектору до 3,9 трлн рублей, что на 26% (или на 1,4 трлн рублей) меньше, чем в 2015 году, и почти на 55% меньше, чем в 2014-м (на 4,7 трлн рублей; см. таблицу).

При этом планируемый рост денежной массы и базы в ближайшие два года будет оставаться крайне низким. В результате проблемы с адекватностью уровня ликвидности банковского сектора сохранятся, а вопросы обеспеченности финансовыми ресурсами будут по-прежнему остры. Это добавит напряжения финансовой системе и затормозит создание условий, необходимых для экономического роста. Курсовая нестабильность усугубит ситуацию.

Курс на обесценение валюты в принципе небесспорен и, по сути, выгоден лишь экспортерам и бюджету. Его побочные эффекты — усиление сырьевого профиля экономики, рост недоверия к рублю, усиление инфляции и масштабов оттока капитала. Кроме того, для всех снижается стоимость национальных активов (в том числе обостряется проблема залогового обеспечения ˗ так называемых margin calls), ухудшается эффективность привлечения иностранных инвестиций, растут платежи по обслуживанию внешнего долга. И в целом сжимается внутренний спрос — важнейший драйвер экономического роста.

Ситуация меняется очень быстро, и не все готовы также быстро принять эти изменения. Структурные сдвиги в экономике и социальной сфере, на рынке труда всегда проходят болезненно. Но возникли и дополнительные трудности, связанные с внешними факторами. И поэтому у Правительства сегодня задача "двойной сложности" - даже в этих непростых условиях, проводя структурные преобразования, не допустить серьезного снижения уровня жизни людей.

В сентябре 2015 года Премьер-министр Дмитрий Медведев опубликовал статью, где анализирует нынешнюю социально-экономическую ситуацию, говорит о приоритетах социальных реформ и предлагает варианты дальнейшего развития экономики страны. Он определяет ряд приоритетных задач, решение которых необходимо для устойчивого развития страны.

Во-первых, обеспечение макроэкономической стабильности, включая сбалансированность бюджета и последовательное доведение инфляции до целевого значения. Это повысит уровень предсказуемости и доверия в национальной экономике. Кроме того, снижение инфляции должно сопровождаться снижением рыночных процентных ставок, то есть повышением доступности кредитов для бизнеса и для граждан.

Во-вторых, повышение эффективности бюджетных расходов. Инвестиции в инфраструктуру и людей должны рассматриваться в числе самых приоритетных. При этом сбалансированность бюджета необходимо будет обеспечивать исходя из того, что фискальная нагрузка в ближайшие несколько лет повышаться не должна.

В-третьих, развитие малого и среднего предпринимательства как условие устойчивого экономического роста и одновременно как фактора обеспечения социальной стабильности. Динамика малого и среднего бизнеса является одним из наиболее значимых индикаторов экономического и социального здоровья страны.

В-четвертых, стимулирование конкуренции. Одна из главных причин слабой конкуренции - опасения за социальную стабильность на предприятиях и в регионах. Поэтому развитие современного рынка труда становится и социальной, и экономической проблемой. Формальный подход к ее решению будет препятствовать ускоренному созданию высокопроизводительных рабочих мест.

В-пятых, стимулирование роста несырьевого экспорта (в абсолютных цифрах и в долях от общего объема экспорта). Кроме прочего, это стало бы показателем, что импортозамещение на самом деле заработало и начало приносить позитивные результаты.

В-шестых, качественные сдвиги в эффективности государственного управления. Предстоит сформировать систему ответственности различных уровней и органов власти за принимаемые решения. Оценка чиновников и финансирование программ должны быть привязаны к конкретным результатам. Система принятия решений должна приобрести целостный и последовательный характер, с тем, чтобы тактические решения не вступали бы в противоречие с заявленными долгосрочными ориентирами.

Однако ни данная статья, ни комментарии политиков не дают четкого плана действий. Многие аналитики уже попытались сформулировать их перечень, который позволит приблизить запланированные прогнозные параметры к действительности. К примеру, меры для достижения экономического роста перечислены в докладе «Экономика роста», они разработаны экономистами и предпринимателями «Столыпинского клуба» (экспертная площадка, сформированная по инициативе в том числе «Деловой России» и характеризующая своих участников как «рыночников-реалистов»). Решение, предложенное в докладе, – создать опережающее предложение денег, чтобы дать возможность предприятиям развиваться: модернизировать мощности, построить новые заводы, начать производить нужные товары

в России, создать новые рабочие места. Т.е., как назвали это и сами члены клуба – включить станок. Возможный инфляционный скачок эксперты клуба отвергают, объясняя это тем, что инфляция у нас не монетарная, то есть не зависит от количества денег в экономике. Наоборот, денег у нас критически мало. В России один из самых низких уровней монетизации экономики в мире. У нас 45%, а в Китае 195%. Зато товары становятся дороже, потому поставляются из-за рубежа. Импорт потребительских товаров огромный. Наравне с этим растут тарифы изначально прибыльных компаний-монополий, которые перекладывают свои издержки на потребителей на реальный сектор экономики.

Конечно, эти деньги должны быть направлены только на инвестиционные проекты, в производственный сектор, в развитие строительства, возможно в ЖКХ. Если будет 1,5 трлн. именно целевых вложений в виде кредитов, проектных облигаций, секьюритизированных кредитных портфелей никакого влияния на инфляцию это не окажет. Все эти механизмы сейчас прорабатываются в рамках рабочей группы клуба с Центробанком.

Задача данной меры обеспечить возможность роста. Здесь поддержка малого и среднего бизнеса и вывод его из тени играют ключевую роль. Не менее значимы импортозамещение и экспорт продукции переработки сырья, здесь аналитики также говорят о большом потенциале, который способен реализовать бизнес. Но оба эти направления требуют существенных технологических инвестиций.

Также эксперты клуба говорят о необходимых преобразованиях в налоговой сфере. Они предлагают на первых этапах отказаться от крупных налоговых изменений и принять пакет льгот, стимулирующих инвестиции в реальный сектор и обновление производственных мощностей, приток новых технологий. Например, налоговый зачет на 25% от стоимости купленного оборудования, ускоренная амортизация оборудования, отнесение расходов на НИОКР на издержки и т.д.

Помимо данного документа в центре обсуждений находятся и другие возможные шаги, предложенные рядом аналитиков. Так, основными составляющими новой финансовой политики видят: снижение ключевой ставки, переход ЦБ с таргетирования инфляции к таргетированию ВВП и курса рубля, снижение налоговой нагрузки для малого бизнеса (расширение налоговых льгот), стимулирование частных пенсионных накоплений, разворот высшего образования на реальные нужды российской и мировой экономики.

Таким образом, системное преобразование возможно только под воздействием очень мощного и длительного политического импульса, а также наличия необходимого минимума экономических, социальных и внешних условий.

Помимо реформ наша экономика сегодня нуждается в предсказуемости. К сожалению, определенности и ясного понимания ситуации в действиях законодателя.

2.2 Анализ проблем российской финансовой политики и перспективы их решения

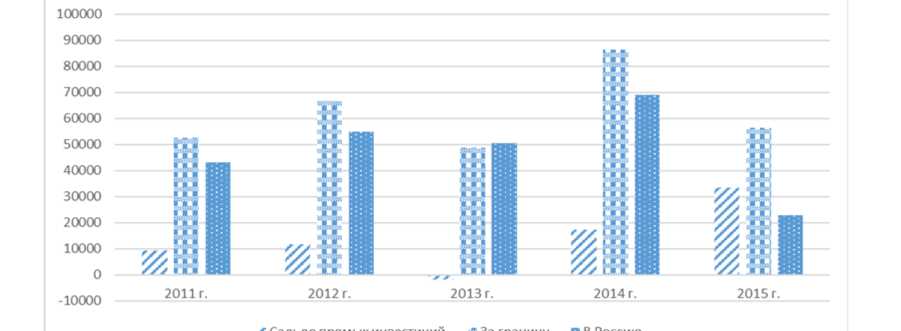

Ключевыми проблемами современной российской экономики являются низкая эффективность деятельности хозяйствующих субъектов, экспортно-сырьевая модель развития, санкции со стороны развитых государств в связи с эскалацией конфликта в Украине, падение цен на углеводородные ресурсы, девальвация рубля, низкий инновационный уровень промышленной сферы. Ситуация усугубляется зависимостью основных макроэкономических параметров от турбулентности и нарастающей сложности процессов в мировой экономике, обострения геополитической нестабильности. В данных условиях наиболее приоритетным направлением развития российской экономики является реализация стратегии импорто- замещения и диверсификация промышленности. Также можно отметить снижение инвестиционных вложений в экономику России (рис. 1).

Рисунок 1- Инвестиции в экономике России

В экономической теории не существует однозначного определения финансовой политики, с одной стороны, под финансовой политикой понимается совокупность государственных методов и инструментов, ориентированных на аккумулирование финансовых ресурсов, их использование и распределение с целью исполнения своих функций государством.

Согласно другой точки зрения, финансовая политика представляет собой самостоятельную сферу деятельности в области финансовых отношений. По мнению автора, экономической сущностью финансовой политики государства на современном этапе развития является комплекс инвестиционных, бюджетных, денежно-кредитных, социальных мероприятий в сфере финансовых отношений, которые посредством реализации целенаправленных воздействий должны способствовать преодолению провалов рынка, активизации деятельности реального сектора экономики, позитивному влиянию на хозяйственные процессы, повышению конкурентоспособности и рентабельности.

Исходя из изложенных выше негативных тенденций, в российской экономике можно выделить следующие проблемы государственной финансовой политики, требующие оперативного решения на всех уровнях власти:

Выявление уровня влияния финансовой политики на возможности макрорегулирования. Это необходимо для разработки целесообразных и эффективных мер, позволяющих обеспечивать диверсификацию и отраслевую трансформацию экономики. По мнению автора, предварительная всесторонняя оценка возможностей и противоречий финансовой политики в процессе воздействия на хозяйственные процессы позволит избежать множества ошибок, приводящих к большому ущербу как государственного бюджета, так и на микроуровне.

Сбалансированное распределение ролей государства и бизнеса при формировании и реализации государственной финансовой политики с целью приоритетного развития важных и значимых секторов экономики. То есть, представляется целесообразным в данном случае принимать решения с учетом мнения хозяйствующих субъектов, здесь необходимо определить каким способом можно выявить приоритеты хозяйственного развития для принятия стратегических решений, относящихся к развитию национальной экономики.

Формирование перечнясоциально- экономических сфер, пользующихся поддержкой государства. Данная проблема взаимосвязана с другой методологической проблемой определения источников финансирования проектов и программ, которые будут осуществляться при реализации государственной финансовой политики, направленной на макрорегулирование. Например, финансирование инфраструктурных проектов, программ профессиональной подготовки кадров, осуществления научно-исследовательской деятельности должно проводится государственными органами из бюджета, в то время как источники производственных инвестиций должны формироваться за счет ресурсов корпоративного сектора. Таким образом, становится понятной целесообразность развития механизма государственно-частного партнерства.

К проблемам можно отнести также трудности формирования и реализации государственной финансовой политики, которые обусловлены масштабностью и системностью трудностей, связанных с развитием реального сектора экономики, наличием существенного технологического отставания ведущих производственных отраслей, продолжающимся кризисом, моделью догоняющего развития, необходимостью структурной перестройки экономики.

Таким образом, основными целями государственной финансовой политики можно назвать:

- совершенствование отраслевой структуры;

- повышение инновационной активности экономики;

- обеспечение международной конкурентоспособности российских товаров и услуг;

- выпуск продукции с высокой долей добавленной стоимости[9].

Совершенствование отраслевой структуры представляет собой обоснованное выявление направлений потенциальных структурных сдвигов, финансирования прикладных и фундаментальных исследований, стимулирование инвестиционных вложений в перспективные сферы экономической деятельности частного венчурного капитала. Вектор развития инновационнотехнологической сферы предопределяет необходимость стимулирования частных инвестиций в высоконаучные экономические секторы при помощи элементов налоговой политики, финансирования посредством бюджетных средств инфраструктурных объектов, увеличения государственных расходов на профессиональное образование и науку.

Указанные цели государственной финансовой политики предопределяют ее значимость в макроэкономическом регулировании, при этом результативность и успешность данных мероприятий связана с характером взаимодействия конкретных элементов финансового механизма, который должен включать в себя:

- мероприятия денежно-кредитной политики;

- мероприятия бюджетной политики;

- мероприятия региональной политики;

- мероприятия политики занятости;

- мероприятия научно-технической политики;

- мероприятия промышленной политики;

- мероприятия инвестиционной политики;

- мероприятия инновационной политики;

- мероприятия политики обеспечения конкурентоспособности;

- мероприятия отраслевой политики;

- мероприятия политики размещения производительных сил.

Таким образом, финансовый механизм финансовой политики представляет собой совокупность различных форм, видов и методов организации финансовых отношений в процессе реализации государственной финансовой политики с целью достижения значимых макроэкономических целей и устранения имеющихся структурно-системных проблем национальной экономики посредством специфических способов формирования, распределения и использования финансовых ресурсов. При этом, важно обеспечить сбалансированность указанных элементов и регламентированность взаимодействия друг с другом. Кроме того, успешное решение выявленных проблем может быть достигнуто за счет саморегулирования рыночной экономики, обеспеченного рациональным управляющим воздействием государства.

Заключение

Под финансовой политикой государства понимается совокупность мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и эффективное использование для выполнения государством своих функций. Финансовая политика включает комплекс целенаправленных действий властных структур по использованию финансов.

Содержанием финансовой политики являются:

-диагностика текущего состояния и происходящих изменений в финансовой системе;

-обоснование и формирование стратегии, целей и задач развития финансов;

-тактика, способы и инструменты достижения установленных целей государственных финансов.

На современном этапе финансовая политика является составной частью общей экономической политики, и её цели исходят из целей общеэкономических. Общеэкономические цели:

- преодоление спада материального производства;

- обеспечение прогрессивного научно-технического развития во всех областях;

- повышение социальной защищенности граждан, подъём уровня благосостояния.

Исходя из общегосударственных целей, цели финансовой политики следующие:

- Финансовая поддержка предпринимательства, ограничение монополизма.

- Усиление влияния финансов на структурную перестройку экономики.

- Стабилизация кредитно-денежной системы. Преодоление кризиса неплатежей.

- Сокращение нерациональных государственных расходов, прежде всего дотаций и льгот.

- Увеличение поступлений в бюджеты за счёт собираемости налогов, за счёт ликвидации неоправданных налоговых льгот, за счёт перекрытия внетаможенного ввоза товаров.

- Активное развитие финансового и страхового рынка.

- Проведение жёсткого контроля за целевым расходованием средств бюджета.

- Привлечение иностранных инвестиций.

Ключевыми проблемами современной российской экономики являются низкая эффективность деятельности хозяйствующих субъектов, экспортно-сырьевая модель развития, санкции со стороны развитых государств в связи с эскалацией конфликта в Украине, падение цен на углеводородные ресурсы, девальвация рубля, низкий инновационный уровень промышленной сферы.

Исходя из изложенных выше негативных тенденций, в российской экономике можно выделить следующие проблемы государственной финансовой политики, требующие оперативного решения на всех уровнях власти:

Выявление уровня влияния финансовой политики на возможности макрорегулирования. Это необходимо для разработки целесообразных и эффективных мер, позволяющих обеспечивать диверсификацию и отраслевую трансформацию экономики. По мнению автора, предварительная всесторонняя оценка возможностей и противоречий финансовой политики в процессе воздействия на хозяйственные процессы позволит избежать множества ошибок, приводящих к большому ущербу как государственного бюджета, так и на микроуровне.

Сбалансированное распределение ролей государства и бизнеса при формировании и реализации государственной финансовой политики с целью приоритетного развития важных и значимых секторов экономики. То есть, представляется целесообразным в данном случае принимать решения с учетом мнения хозяйствующих субъектов, здесь необходимо определить каким способом можно выявить приоритеты хозяйственного развития для принятия стратегических решений, относящихся к развитию национальной экономики.

Формирование перечня социально- экономических сфер, пользующихся поддержкой государства. Данная проблема взаимосвязана с другой методологической проблемой определения источников финансирования проектов и программ, которые будут осуществляться при реализации государственной финансовой политики, направленной на макрорегулирование. Например, финансирование инфраструктурных проектов, программ профессиональной подготовки кадров, осуществления научно-исследовательской деятельности должно проводится государственными органами из бюджета, в то время как источники производственных инвестиций должны формироваться за счет ресурсов корпоративного сектора. Таким образом, становится понятной целесообразность развития механизма государственно-частного партнерства.

К проблемам можно отнести также трудности формирования и реализации государственной финансовой политики, которые обусловлены масштабностью и системностью трудностей, связанных с развитием реального сектора экономики, наличием существенного технологического отставания ведущих производственных отраслей, продолжающимся кризисом, моделью догоняющего развития, необходимостью структурной перестройки экономики.

Таким образом, основными целями государственной финансовой политики можно назвать:

совершенствование отраслевой структуры;

повышение инновационной активности экономики;

обеспечение международной конкурентоспособности российских товаров и услуг;

выпуск продукции с высокой долей добавленной стоимости.

Таким образом, финансовый механизм финансовой политики представляет собой совокупность различных форм, видов и методов организации финансовых отношений в процессе реализации государственной финансовой политики с целью достижения значимых макроэкономических целей и устранения имеющихся структурно-системных проблем национальной экономики посредством специфических способов формирования, распределения и использования финансовых ресурсов. При этом, важно обеспечить сбалансированность указанных элементов и регламентированность взаимодействия друг с другом. Кроме того, успешное решение выявленных проблем может быть достигнуто за счет саморегулирования рыночной экономики, обеспеченного рациональным управляющим воздействием государства.

Список использованных источников

- Бабич А. М., Павлова Л. Н. Финансы: Учебник - М.: ИД ФБК-ПРЕСС, 2016.-251с.

- Арзуманова Л.Л. Финансовая политика государства: понятие и ее составные элементы // Финансовое право и управление. - М.: Nota Bene, 2013.- № 1. - С. 72-78

- Арзуманова Л.Л. Финансовая политика как составная часть государственной политики // Вестник Университета имени О.Е. Кутафина (МГЮА). - М.: ИЦ Ун-та им. О.Е. Кутафина (МГЮА), 2014, № 4. - С. 115-119

- Васильев Ф.П., Торопин Ю.В. Министерство финансов России как основной субъект финансовой политики, обеспечивающий экономическую безопасность России // Вестник Московского университета МВД России. - М.: Изд-во Моск. ун-та МВД России, 2014, № 1. - С. 127-131

- Гараев И.Г. Обеспечение прозрачности бюджетной деятельности как направление финансовой политики государства // Актуальные проблемы совершенствования законодательства и правоприменения: материалы III международной научно-практической конференции (г. Уфа, 8 февраля 2013 г.). - Уфа, 2013. - С. 34-37

- Гараев И.Г. Финансовая политика как важнейшее направление государственной политики // Вестник Казанского юридического института МВД России. - Казань: ФГКОУ ВПО "Казан. ЮИ МВД РФ", 2016, № 1 (11). - С. 68-72

- Глущенко В.В., Глущенко И.И. Финансы. - г. Железнодорожный: ТОО НПЦ «Крылья», 2016.-425с.

- Дранко, О.И. Финансовый менеджмент: Технологии управления финансами предприятия: Учебное пособие для вузов. – М.: Юнити-Дана, 2016. – 351 с.

- Дыбаль С.В. Финансовый анализ: теория и практика: Учебное пособие – М.: Бизнес и пресса, 2013. – 336 с.

- Жилкина, А.Н. Управление финансами. Финансовый анализ предприятия: Учебник. – М.: Инфра-М, 2015. – 336 с.

- Иванов А.М., М.Г.Боярский Бюджеты субъектов Федерации и приоритеты социальной политики. // Финансы. – 2016.-№ 4.-С. 11-18

- Казакова Н.А. Финансовый анализ: Учебник и практикум – М.: Юрайт, 2014. – 544 с.

- Ковалев В.В., Ковалев В.В. Финансы организаций (предприятий) Учебник. М.:ТК Велби, 2016.-352с.

- Колесов А.С. Финансовая политика: цели и задачи. // Финансы.- 2015.- № 5 .- С. 14-21

- Лапуста М.Г., Мазурина Т.Ю., Скамай Л.Г. Финансы организаций (предприятий): Учебник. - М.: ИНФРА-М, 2016. - 575с.

- Леонтьев В.Е., Н.П. Радковская Финансы, деньги, кредит и банки: Учебное пособие. 3-е изд., испр. и доп.- СПб.: ИВЭСЭП, Знание, 2015.-205с.

- Лопарева Л.М. Экономика организации (предприятия): Учебник – М.: Дрофа, 2015. – 400 с.

- Лукасевич, И.Я. Финансовый менеджмент: Учебник. – М.: Эксмо, 2013. –768с.

- Микрюкова Д.В. Основные направления современной финансовой политики России в бюджетной и налоговой сфере // Право и политика: теоретические и практические проблемы: сборник материалов 1-й Международной научно-практической конференции, 2 ноября 2012 года. - Рязань: Концепция, 2012. - С. 190-193

- Пласкова, Н.С. Экономический анализ: Учебник. – М.: Эксмо, 2016. – 704 с.

- Саватюгин А.Л. Стабилизационный фонд: формирование и использование. // Финансы. - 2013.-№12.-С. 14-18

- Финансы, денежное обращение и кредит: Учебник для вузов / под ред. М.В. Романовского, О.В. Врублевской. - М.: Юрайт-М, 2015.-С. 21-27

- Финансы, денежное обращение и кредит: Учебник для вузов / Под ред. О.В. Врублевской. – М.: Юрайт, 2014.-524с.

- Финансы. Денежное обращение. Кредит.: Учебник для вузов / под ред. проф. Г.Б. Поляка. 2-е изд., испр. и доп.- М.: ЮНИТИ, 2015.-254с.

- Финансы: Учебник для вузов / под ред. М.В. Романовского, О.В. Врублевской, Б.М. Сабанти.- М.: Юрайт-М, 2016.-254с.

- Финансы: Учебник для вузов / под ред. проф. Л.А. Дробозиной - М.: Финансы, ЮНИТИ, 2015.-С. 14-21

- Финансы: Учебник для вузов. / Под ред. Л.А. Дробозиной. - М.: ЮНИТИ-ДАНА, 2016.-324с.

- Финансы: Учебное пособие / Под ред. А.М. Ковалевой. 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2014.-322с.

- Шалаева К.В. Финансовая политика как инструмент регулирования экономики // Современная юриспруденция: правовая мысль и практика правоприменения, I международная научно-практическая конференция, 20 октября 2012 г.. - Йошкар-Ола: Коллоквиум, 2012. - С. 118-120

- Шевчук Д.А. Финансы предприятия. Конспект лекций. – М.: ЛитРес, 2015. - 436с.

-

Колесов А.С. Финансовая политика: цели и задачи. // Финансы.- 2015.- № 5 .- С. 17 ↑

-

Арзуманова Л.Л. Финансовая политика как составная часть государственной политики // Вестник Университета имени О.Е. Кутафина (МГЮА). - М.: ИЦ Ун-та им. О.Е. Кутафина (МГЮА), 2014, № 4. - С. 117 ↑

-

Гараев И.Г. Финансовая политика как важнейшее направление государственной политики // Вестник Казанского юридического института МВД России. - Казань: ФГКОУ ВПО "Казан. ЮИ МВД РФ", 2016, № 1 (11). - С. 70 ↑

-

Жилкина, А.Н. Управление финансами. Финансовый анализ предприятия: Учебник. – М.: Инфра-М, 2015. C. 78 ↑

-

Колесов А.С. Финансовая политика: цели и задачи. // Финансы.- 2015.- № 5 .- С. 14-21 ↑

-

Гараев И.Г. Финансовая политика как важнейшее направление государственной политики // Вестник Казанского юридического института МВД России. - Казань: ФГКОУ ВПО "Казан. ЮИ МВД РФ", 2016, № 1 (11). - С. 68-72 ↑

-

Иванов А.М., М.Г.Боярский Бюджеты субъектов Федерации и приоритеты социальной политики. // Финансы. – 2016.-№ 4.-С. 15 ↑

-

Иванов А.М., М.Г.Боярский Бюджеты субъектов Федерации и приоритеты социальной политики. // Финансы. – 2016.-№ 4.-С. 17 ↑

-

Гараев И.Г. Финансовая политика как важнейшее направление государственной политики // Вестник Казанского юридического института МВД России. - Казань: ФГКОУ ВПО "Казан. ЮИ МВД РФ", 2016, № 1 (11). - С. 71 ↑

- Инвентаризация основных средств организации

- Системный подход при анализе потенциала организации(Сущность и характеристика составляющих ресурсного предприятия)

- Нотариат и его роль в защите гражданских прав и охраняемых законом интересов(Понятие и принципы государственного регулирования нотариальной деятельности)

- Понятие и правовые основы предпринимательской деятельности в Российской Федерации

- Системы программирования(Система программирования как неотъемлемая часть современных ЭВМ)

- Анализ предметной области и постановка задачи

- Разработка регламента выполнения процесса "Управление персоналом".

- Технологии и методы продаж в гостиничном бизнесе(Особенности технологии продаж гостиничных услуг)

- Формирование корпоративного имиджа компании(Сущность и характеристика понятия имидж)

- Понятие и значение приватизации (Подходы к пониманию приватизации)

- Право на недвижимость и на земельный участок:Общие вопросы правого режима земельного участка как объекта права собственности

- Конституционный Суд Российской Федерации(Конституционно-правовые основы деятельности Конституционного Суда Российской Федерации)