Современные тенденции в регулировании и надзоре за деятельностью российских банков

На текущий момент ЦБ РФ проводит жесткую зачистку банковского сектора, в связи с проведением ЦБ РФ пошаговой политики оздоровления банковской системы за последние 5 лет наблюдается огромное количество отзывов лицензий у коммерческих банков. На рисунке-1 проиллюстрирован тренд количества действующих банков в РФ, так на 1 января 2018 года в РФ действует 517 банков.

Снижение количества банков в РФ обусловлено: присоединением банков в бизнес-целях, а также неисполнением и нарушением банком требований по федеральным законам и нормативным актам ЦБ РФ, не выполнение требований по кредитным обязательствам, предоставлением недостоверной отчетности, участием, потерей ликвидности и.т.д.

Представители Центрального банка не однократно заявляли о планах дальнейшего снижения количества банков до оптимального уровня -200.

Рис.1 Источник: Статистические данные ЦБ РФ

В связи со снижающимся количеством банков в РФ можно задаться вопросом: проводит ли ЦБ РФ явную жесткую политику в отношении банков с активами менее 1 млрд. рублей и является ли Банк России полицейским?

По моему мнению, надзор Банка России носит полицейский характер для банков вне топа-20 по объему активов, тогда как для топ-20, в частности для системообразующих банков, Банк России должен выступать в роли товарища/наставника. Отзыв лицензий у крупных банков может привести к крупным рискам и застою в бизнесе, в ЦБ это понимают, поэтому в 2017 году ЦБ санировал такие банки, как «Бинбанк», «ФК Открытие», «Промсвязьбанк». Банк России не допустит дестабилизации макроэкономической ситуации и у него был выбор: либо отзыв лицензии, либо санация банков с дырами. В тоже время ситуация с банком «Югра» противоположна, ЦБ РФ посчитал данный банк не системообразующим, так как активы в размере 355 млрд. руб. – всего лишь 0,4% активов во всем банковском секторе, и лишил его лицензии. Но это было не единственной причиной отзыва лицензии, так как до этого ЦБ пытался повысить качество активов банка «Югра» путем ведения неких ограничений на выдачу займов, а представители банка всячески придумывали обходные схемы для выдачи кредитов юридическим лицам, чья деятельность по размерам не соответствовала выданным кредитам. Таким образом, дружелюбное отношение ЦБ РФ к системообразующим банкам не приведет к подрыву доверия со стороны населения и реального сектора.

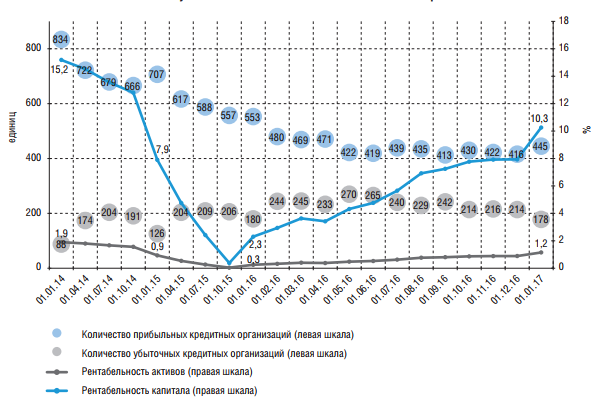

В тоже время многие эксперты пытаются найти взаимосвязь между изменениями в банковском регулировании и доходностью и рентабельностью самих банков. В отчетах ЦБ РФ о развитии банковского сектора и банковского надзора мы можем найти ответ на данный вопрос. Так если говорить о рентабельности активов и капитала, то да, наблюдается явное снижение в 2014 и 2015 годах, но в тоже время если говорить за 2015 и 2016 года, то системно значимые кредитные организации показывают рост уровня рентабельности активов и капитала.

Если по показателям рентабельности активов и капитала трудно найти связь с влиянием на доходность банков, то рис. 2 иллюстрирует количество прибыльных и убыточных кредитных организаций.

Рис.2: Количество прибыльных и убыточных кредитных организаций

Рис.2: Количество прибыльных и убыточных кредитных организаций

За период 01.01.14-01.01.17 наблюдается уменьшенье удельного веса прибыльных кредитных организаций (71%), так к примеру, на 01.01.17 в РФ 445 кредитных организаций прибыльны, а 178 убыточны (575 банков среди 623 кредитных организаций). Тогда как на 01.01.14 удельный вес прибыльных кредитных организаций составлял около 91%.

Ужесточение требований со стороны ЦБ РФ с 2013 года является одной из причин увеличения убыточных и снижения прибыльных кредитных организаций, но за весь 2016 год ситуация стабилизировалась. А если понаблюдать за чистой прибылью всего банковского сектора, то картина несколько похожа на тренд рентабельности активов на рис.2. В 2015 году имеется такой же спад в чистой прибыли всего сектора. Причины снижения прибыли в 2015 году было повышение процентной ставки в декабре 2014 года и спад на рынке кредитования.

Рис.3, Источник: статистические данные ЦБ РФ

Так как 2015 год был неудачным для банковского сектора, то связать данный спад с изменениями в банковском надзоре не совсем корректно. В тоже время спад прибыли в 2017 году по сравнению с 2016 годом связана с санацией системно значимых банков, так по мнению экспертов прибыль в 2017 году должна была быть аналогичной 2016 году.

Резюмируя статистические данные можно обобщить, что банковское регулирование не всегда приводит к снижению доходности и рентабельности банков напрямую, скорее иные внешние факторы негативно влияют на показатели доходности и рентабельности банков. Ситуация, произошедшая в 2013-2014 году носит результат оздоровительной реформы, но в 2016-2017 ситуация стабилизировалась и банковский сектор начал показывать рост. Таким образом решение об инвестициях в банки слабо коррелирует с ужесточением требований со стороны Банка России к коммерческим банкам.

На данный момент Банк России осуществляет надзор за деятельностью кредитных организаций и банковских групп и в целом происходит дальнейшее ужесточение требований Банка России, так в июне 2017 года ЦБ РФ предложил «взять под свое крыло» банковские холдинги и уравнять их по уровню регулирования с банковскими группами.

С 2014 года ЦБ РФ ввел дополнительные требования к головным офисам банковских групп:

- Создание системы внутреннего контроля и управления капиталом и рисками;

- Осуществление классификации активов с выделением, безнадежных долгов и создание резервов на покрытие убытков;

- Раскрытие консолидированной финансовой отчетности и информации о принимаемых рисках и их оценки;

Таким образом, требования к банковскому холдингу будут дополнены с 2020-2021 г.

"Банковские холдинги обязаны соблюдать нормативы, надбавки к нормативам достаточности капитала, требования к системам управления рисками и капиталом, внутреннего контроля, а руководители головного офиса холдинга должны соблюдать требования к деловой репутации и квалификации, как для топ-менеджеров кредитных организаций." – сообщил ЦБ.

Планомерные шаги Банка России к ужесточению требований к банкам позволит повысить качество в банковском секторе.

- Тенденции и перспективы развития биотехнологий в России

- Тенденции и перспективы развития биотехнологий в России

- Лидеры должны стремиться к подлинности, а не к совершенству

- Проблемы формирования ресурсов торгового предприятия

- История создания и функции Международной организации труда (МОТ)

- Перспективы реформирования налогообложения налога на прибыль организаций

- Особенности использования валового рентного мультипликатора

- Особенности оценки ликвидационной стоимости складской недвижимости в Москве

- Особенности перевода для текстов официально делового стиля

- Развитие женского мини-футбола в России

- Успех страны зависит на 80% от управления

- Рынок труда