Виды финансовых рисков

Содержание:

Введение

В условиях рыночных отношений проблема анализа, оценки и управления рисками в предпринимательской деятельности приобретает самостоятельное теоретическое и прикладное значение. Однако решение этой проблемы применительно к российским реалиям требует дополнительного системно-целевого осмысления не только мирового, но и российского опыта.

Это связано с тем, что в нашей стране проблема управления рисками находится в несколько иной плоскости, чем в странах Запада. Основой оценки рисков в западных руководствах являются представления об относительно стабильной финансовой среде и развитом финансовом рынке. Национальные особенности России до конца 80-х годов заключались в том, что долгое время предпринимательские риски в условиях плановости экономики находились в «латентном» состоянии. И только переход субъектов хозяйствования на рыночные взаимоотношения стал переломным моментом в отношении предпринимательского сообщества к риск-менеджменту как науке управления риском и экономическими (прежде всего финансовыми) отношениями, возникающими в процессе этого управления.

Главным препятствием научно обоснованного управления предпринимательскими рисками в России является отсутствие методических стандартов, а также культуры риск-менеджмента.

Актуальность темы работы и необходимость овладения специальным видом менеджерской деятельности — управлением риском - связаны с тем, что в результате расширения рыночных процессов в экономике государство правомерно отказалось от единоличной ответственности за последствия риска, переложив большую их часть на предпринимательские структуры. Поэтому риск-менеджмент стал одним из наиболее динамично развивающихся направлений финансового менеджмента.

В терминах риск-менеджмента «предпринимательство» есть сознательное принятие риска за адекватное вознаграждение в виде определенной выгоды. Менеджерам компании приходится принимать решения в условиях неопределенности, т. е. при невозможности со стопроцентной уверенностью предсказать будущий результат. Вследствие этого всякому решению присущи разнообразные риски. Принимая решение, необходимо учитывать не только ожидаемую эффективность от реализации тех или иных проектов, но и оценивать степень их риска. Любой замысел требует определенных затрат, которые в случае принятия положительного решения о его осуществлении будут произведены предприятием. Однако ожидаемый эффект от мероприятия может быть и не получен, ибо всегда имеется риск недостижения положительного результата.

Объект исследования - общественные отношения, определяющие существование и разновидности рисков в экономической деятельности.

Предмет исследования - методология оценки рисков в экономической деятельности.

Цель работы: проанализировать сущность и виды рисков, а также методы их оценки.

Исходя из цели работы, определены ее задачи:

- изучить виды рисков;

- исследовать способы оценки риска.

Методы исследования: теоретический анализ и интерпретация литературы по теме исследования; сравнение и синтез полученной информации

Виды рисков

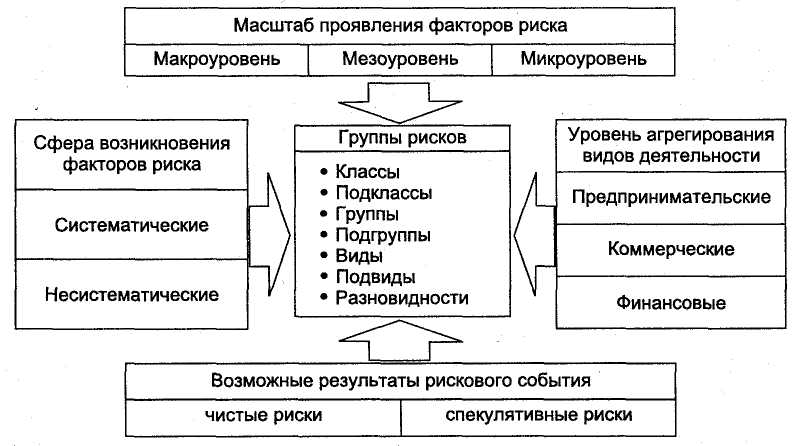

Система факторов риска предназначена для определения потенциальной совокупности видов рисков, возникающих в процессе реализации предпринимательской деятельности, которые могут быть сгруппированы в: классы, подклассы, группы, подгруппы, виды, подвиды и разновидности рисков (рисунок. 1)1.

Рисунок-1. Признаки классификации рисков

При построении системы факторов риска целесообразно учитывать следующие признаки:

- масштаб проявления факторов риска;

- уровень агрегирования (объединения) видов предпринимательской деятельности;

- однозначность последствий от наступления рискового события;

- сферу (причины) возникновения факторов риска.

В зависимости от масштаба проявления факторов различают риски на макроуровне, мезоуровне и микроуровне (рисунок 1).

Рисунок-2. Масштаб проявления риска

В частности, на макроуровне характерны риски: страновой, экономический, фискально-монетарный, социально-политический1.

Страновой риск непосредственно связан с интернационализацией предпринимательской деятельности. Он актуален для всех участников внешнеэкономической деятельности.

Содержанием странового риска является возможность изменения текущих и будущих экономических, социально-политических и фискально-монетарных условий, которые влияют на способность государства, отдельных отраслей и корпораций отвечать по взятым на себя обязательствам перед иностранными кредиторами или могут прямо или косвенно ущемить права собственности зарубежных инвесторов.

Причинами странового риска могут быть нестабильность государственной власти, особенности государственного устройства и законодательства, этнические и религиозные проблемы и др., т.е. элементы метасистемы и внешней среды риск-менеджмента.

Экономический риск на макроуровне подразделяется на внешне- и внутриэкономический, предсказуемый и непредсказуемый. Его причинами являются: результаты общеэкономического равновесия; темпы роста ВВП; возможности выпуска конкурентоспособной на мировом рынке продукции; сочетания форм и видов собственности, организационных структур предпринимательства и т.д.

Фискально-монетарный риск представляет собой риски, связанные с государственным регулированием экономики, и включает изменения в проводимой налоговой и денежно-кредитной политике государства, а также факторы стимулирования деловой активности отраслей и фирм и т.д.

Социально-политические риски включают изменения в политической ситуации, в действующем законодательстве, социальную напряженность в обществе и т.д.

На мезоуровне проявляются риски, имеющие отраслевую природу: промышленный, аграрный, риск сферы обслуживания. К факторам отраслевого риска относятся стадия жизненного цикла отрасли, количество и качество ресурсов, степень конкуренции и концентрации производства, налоговый режим и др.1

На микроуровне в зависимости от характера хозяйственной деятельности различают предпринимательский и инвестиционный риски.

По уровню агрегирования видов предпринимательской деятельности выделяют финансовый, коммерческий и предпринимательский риски, причем каждый вышестоящий уровень деятельности включает совокупность видов рисков нижестоящего уровня деятельности.

По признаку однозначности последствий рискового события различают чистый (статический) и спекулятивный (динамический) риски.

Чистые риски подразумевают возможность отрицательного (негативного) или нулевого отклонения результата операции от ожидаемого (или среднего) значения.

Напротив, спекулятивные риски предполагают возможность как положительного, так и отрицательного отклонения результата операции от ожидаемого.

В зависимости от сферы возникновения факторов различают систематические (системные) и несистематические (несистемные) риски.

Систематические (рыночный, неснижаемый, недиверсифицируемый) риски практически не управляемы и связаны с воздействием внешних факторов риска, независимых от субъекта предпринимательства.

Несистематические (снижаемый, специфический, диверсифицируемый) риски напротив, зависят от субъекта предпринимательства и дают ему возможность широкого использования антирисковых мероприятий.

Таким образом, система факторов риска дает возможность предвидеть их, установить необходимые взаимосвязи и на этой основе разработать классификационные виды риска с учетом предназначения предпринимательских структур и специфики их деятельности.

Классификация рисков дает возможность распределить их по определенным признакам на однородные кластеры, что позволяет применять конкретные методы анализа, оценки и управления рисками. Необходимость классификации связана с тем, что идти на риск предпринимателя заставляет неопределенность1.

Классификация детализирует свод возможных видов риска применительно к конкретным видам предпринимательской деятельности. К настоящему времени в экономической теории не разработано общепринятого и исчерпывающего подхода к классификации рисков. Классифицировать риски можно по разным признакам. При этом необходимо стремиться не столько перечислить все виды рисков, сколько создать определенную схему (базу), которая позволила бы не упустить какие-либо из них при анализе и оценке совокупного риска.

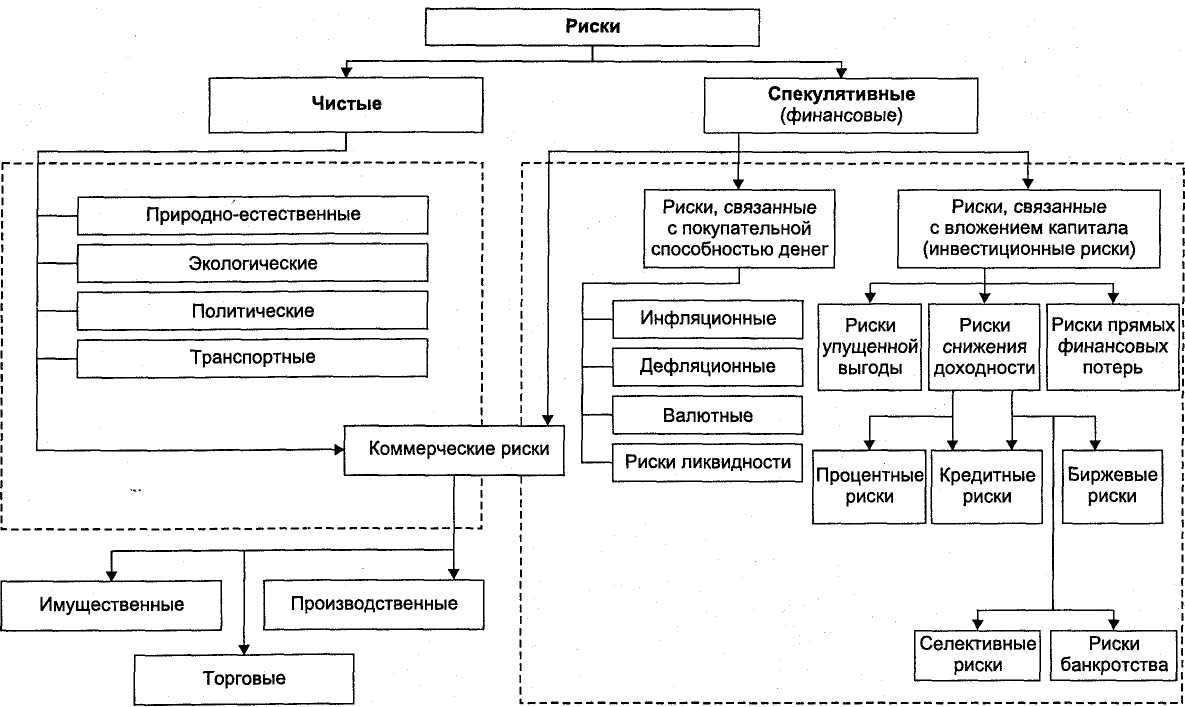

Для данных видов деятельности наиболее распространенной и часто используемой является следующая классификационная схема рисков. Ее основой является разделение всех рисков по однозначности последствий от наступления рискового события на две группы: чистые и спекулятивные риски (рисунок 2).

Чистые риски включают следующие виды: природно-естественные; экологические; политические; транспортные; часть коммерческих рисков (имущественные, производственные, торговые).

Природно-естественные риски — риски, связанные с проявлением стихийных сил природы: землетрясение, наводнение, буря, пожар, эпидемия и т.п.

Экологические риски — риски, вызванные загрязнением окружающей среды.

Рисунок-3. Классификация рисков для коммерческой и финансовой деятельности предпринимательских структур

Политические риски связаны с политической ситуацией в стране и с деятельностью государства. Политические риски возникают при нарушении условий производственно-торгового процесса по причинам, непосредственно не зависящим от хозяйствующего субъекта.

В современных условиях налоговый риск является довольно распространенным и оказывает существенное отрицательное воздействие на результаты финансовой деятельности организации. Этот вид риска имеет ряд аспектов:

- риск введения новых видов налоговых платежей;

- риск увеличения ставок действующих налоговых платежей;

- риск изменения условий и сроков уплаты налоговых платежей;

- риск отмены налоговых льгот.

Транспортные риски — риски, связанные с перевозками грузов автомобильным, морским, речным, железнодорожным, авиатранспортом и т.д.

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они свидетельствуют о неопределенности результатов данной коммерческой сделки. Структурно коммерческие риски могут быть: имущественные, производственные, торговые.

Имущественные риски — это опасность потерь имущества предпринимателя по причине кражи, диверсии, халатности, сбоя технической и технологической систем и т.п.

Производственные риски — возможные убытки от остановки производства вследствие воздействия различных факторов и прежде всего гибель или повреждение основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии.

Торговые риски — это убытки по причине задержки платежей, отказа от платежа в период транспортировки и(или) недопоставки товара и т.п.

Как видно из приведенного анализа, чистые риски вызваны в основном действием внешних факторов риска и в большинстве неуправляемы или ограниченно управляемы.

Спекулятивные (финансовые) риски — это, прежде всего, риски, которые характеризуют потери (снижение прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий финансовой деятельности организации. Финансовые риски подразделяются на три вида. Это риски, связанные:

- с покупательной способностью денег;

- с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся: инфляционные, дефляционные, валютные риски, риски ликвидности.

Инфляционный риск обусловливается возможностью обесценения реальной стоимости капитала (в форме денежных активов), а также ожидаемых доходов и прибыли организации в связи с ростом инфляции.

Валютные риски — опасность валютных потерь в результате изменения курса валютной цены по отношению к валюте платежа в период между подписанием внешнеторгового, внешнеэкономического или кредитного соглашения и осуществлением платежа по нему.

Риски ликвидности — это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости.

Инвестиционные риски (риски, связанные с вложением капитала) выражают возможность возникновения непредвиденных финансовых потерь в процессе инвестиционной деятельности предприятия. В соответствии с видами этой деятельности выделяют и виды инвестиционного риска: риск реального инвестирования; риск финансового инвестирова-ния (портфельный риск); риск инновационного инвестирования. Так как эти виды инвестиционных рисков связаны с возможной потерей капитала предприятия, они представляют группу наиболее опасных рисков.

Риск упущенной выгоды — это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхования, хеджирования, инвестирования и т.п.).

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг других активов. Термин «портфельный» происходит от итальянского «portofolio» и означает совокупность ценных бумаг, которые имеются у инвестора. Риск снижения доходности включает: процентные риски; кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, своих средств в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам относительно ставок по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, риски процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска досрочно принимаемых обратно эмитентом.

Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем (так как он не может высвободить свои средства, вложенные на указанных условиях).

Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг.

Кредитный риск — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п.

Селективные риски (лат. selektio — выбор, отбор) — это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля1.

Риск банкротства представляет собой опасность в результате неправильного выбора вида вложения капитала, полной потери предпринимателем собственных средств и его неспособность рассчитываться по взятым на себя обязательствам.

Дополнительно к группе финансовых рисков относят и риски, связанные с формой организации хозяйственной деятельности: авансовые риски; оборотные риски.

Группа прочих видов рисков обширна, но по своим финансовым последствиям не столь значима, как рассмотренные. Это депозитный риск (возможность невозврата депозитных вкладов, непогашения депозитных сертификатов); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск подделки финансовой отчетности; риск хищения отдельных видов активов; эмиссионный риск и др.

Приведенная группировка включает систематические (рыночные) риски, не зависящие от финансовой деятельности предпринимателя, и несистематические (специфические), зависящие от этой деятельности.

Несистемный риск не зависит от состояния рынка и отражает специфику конкретного предприятия, банка. Он может быть отраслевым и финансовым. Основными факторами, оказывающими влияние на уровень несистемного портфельного риска, являются наличие альтернативных сфер приложения финансовых ресурсов.

Таким образом, выше были проанализированы виды рисков. Риски бывают чистые и спекулятивные (финансовые) риски. Чистые риски включают следующие виды: природно-естественные; экологические; политические; транспортные; часть коммерческих рисков (имущественные, производственные, торговые)

Заключение

В заключении работы отметим, что для России на современном этапе развития экономики характерен высокий уровень неопределенности при осуществлении коммерческой и инвестиционной деятельности по сравнению с развитыми странами, который вызван следующими причинами:

1) высокими процентными ставками по инвестиционным кредитам, устойчивыми инфляционными ожиданиями, постоянными колебаниями ставки рефинансирования, дефицитом рублевых средств, слабой ресурсной базой и низкой капитализацией организаций, малочисленностью первоклассных заемщиков, плохим качеством предлагаемых инвестиционных проектов;

2) слабым развитием инфраструктуры, обеспечивающей плодотворный симбиоз венчурного капитала с малым и средним инновационным бизнесом;

3) отсутствием российских источников венчурного капитала;

4) низкой ликвидностью рисковых капиталовложений, отсутствием необходимого для этого рыночного механизма (специального фондового рынка);

5) слабыми экономическими стимулами для привлечения венчурного капитала к реализации наукоемких проектов;

6) низким престижем предпринимательской деятельности в сфере малого наукоемкого бизнеса;

7) слабой информационной поддержкой венчурного бизнеса в России;

8) недостатком квалифицированных менеджеров инновационных проектов, в том числе осуществляемых с привлечением венчурного капитала;

9) проблемами с регистрацией венчурных фондов. Необходимо помнить, что проявление сущности риска инвестиционной деятельности связано не только с ожидаемыми отрицательными результатами (убытками, издержками, дополнительными затратами), но и с повышенными положительными результатами, особенно с высокой прибылью как мощным стимулом осуществления рискованной инвестиционной деятельности, формирующей готовность предпринимателя к обоснованному риску.

Список используемой литературы

- Балабанов И.Т. Риск-менеджмент [Текст] / И.Т. Балабанов. — М., 2009. – 528 с

- Гранатуров В.М. Экономический риск [Текст] / В.М. Гранатуров. — М.: Дело и сервис, 2006. – 641 с.

- Поляк Г.Б. Финансовый менеджмент. [Текст] / Г.Б. Поляк - М., 2007. – 299 с.

- Правовые гарантии защиты прав и законных интересов субъектов предпринимательской деятельности

- Основания и порядок прекращения деятельности коммерческих организаций

- Основания и порядок прекращения деятельности индивидуального предпринимателя

- Приобретения права собственности порядка наследования по закону.

- Менеджмент качества проекта

- Компоненты и структуры информационных процессов в ИС

- 3d принтеры в медицине

- Анализ применения и выбор методов и моделей архитектуры предприятия

- Технология Workflow (Необходимость Workflow)

- Информационное пространство современного предприятия

- CorruptioninSport

- Семейство продуктов Microsoft Office Project