Методы управления финансовыми рисками

Содержание:

Введение

Финансовые риски возникли на заре истории вместе с появлением денежного обращения и отношений «заемщик-кредитор». По мере развития финансовых систем спектр рисков значительно расширился, однако задача грамотного управления рисками особенно остро встала перед участниками финансового рынка в последние 10-15 лет. Объяснение данной тенденции кроется не столько в конкретных случаях банкротства отдельных компаний и кризисах государственных финансов в различных странах, сколько в масштабах и быстроте их возникновения и распространения. Однако проблема заключается не в отдельных случаях, которые можно было бы объяснить неэффективной системой управления в рамках отдельно взятой компании. К сожалению, на сегодняшний день существует целый ряд факторов, способствующих повышению уязвимости финансовых институтов и все большего числа нефинансовых компаний. К таким факторам относятся:

Глобализация, которая делает национальные экономики все менее защищенными от влияния экономических кризисов других стран.

Бурное развитие производных финансовых инструментов (вся масса обращающихся в мире деривативов превышает совокупный объем производимых товаров и услуг)

Создание и внедрение новых информационных технологий, что дало возможность заключать сделки в любой точке земного шара в режиме реального времени, и способствовало увеличению скорости изменений на рынке.

Если обратиться к миру финансов, то мы увидим, что цены активов могут измениться за несколько секунд, сами инструменты становятся все более и более изощренными, усложняется структура инвестиционных портфелей, а возможные потери в течение дня могут достигать сотен миллионов долларов. Крупнейшие финансовые институты уже давно пришли к пониманию того, чтобы для предотвращения негативных последствий необходима ежедневная количественная оценка возможных потерь по отдельным операциям, клиентам, подразделениям и направлениям деятельности, а также интегральная оценка совокупного риска компании.

Сказанное определяет не только актуальность выбранной темы, но и цели и задачи исследования.

Целью данной работы является анализ современных методов управления финансовыми рисками.

Для достижения поставленной цели ставятся и решаются следующие задачи:

- Рассмотреть сущность и классификация финансовых рисков

- Рассмотреть управление финансовыми рисками.

- Выявить принципы управления финансовыми рисками.

- Изучить методы управления финансовыми рисками

Сущность и классификация финансовых рисков

Риск окружает нас повсюду – это настолько же объективно, насколько объективно присутствие в окружающем нас мире наряду с элементами определенности, факторов, по своей природе являющихся случайными и неопределенными.

Экономика и, в частности, финансы – область, где фактор риска проявляется наиболее ощутимо.

Риск возникает тогда, когда результат некоторого решения невозможно заранее предугадать. В финансовой сфере результат решения часто оценивается в стоимостном измерении, и с этой точки зрения риск можно рассматривать как имеющую случайную природу возможность потери или выигрыша стоимости в результате тех или иных финансовых решений. Можно выделить ряд основных моментов, характерных для любой рисковой ситуации:

· наличие неопределенности (случайный характер события);

· наличие альтернативных решений;

· возможность определения вероятности исхода события и ожидаемых результатов;

· вероятность возникновения убытков;

· вероятность получения дополнительной прибыли.

Финансовый риск – риск, связанный с движением финансовых ресурсов организации.

Существуют различные подходы к классификации финансовых рисков. Приведем один из них.

Внутренние риски:

· риск потери финансовой устойчивости и ликвидности – обусловлен несовершенством структуры капитала и несбалансированностью денежных потоков организации;

· риск неплатежеспособности – обусловлен снижением уровня ликвидности оборотных активов и неспособностью организации отвечать по своим краткосрочным обязательствам;

· риск снижения рентабельности – обусловлен снижением эффективности деятельности организации, в частности повышением уровня ее расходов и снижением уровня доходов;

· риск снижения инвестиционной привлекательности организации – обусловлен снижением ее рыночной стоимости и потерей финансовой устойчивости и др.

Внешние риски:

· инфляционный риск – сопровождает практически все финансовые операции организации и характеризуется возможностью обесценения реальной стоимости капитала (в форме финансовых активов организации), а также ожидаемых доходов от осуществления финансовых операций в условиях инфляции;

· процентный риск – состоит в непредвиденном изменении процентной ставки за счет роста или снижения предложения свободных денежных ресурсов, изменения конъюнктуры финансового рынка под воздействием государственного регулирования и др.;

· валютный риск – проявляется в недополучении организацией предусмотренных доходов в результате непосредственного воздействия изменения обменного курса иностранной валюты, используемой во внешнеэкономических операциях;

· депозитный риск – возникает в связи с возможностью невозврата депозитных вкладов, размещенных организацией в банках;

· кредитный риск – проявляется в виде неплатежа или несвоевременного расчета за отпущенную организацией в кредит готовую продукцию, а также превышения размера расчетного бюджета по инкассированию долга;

· инвестиционный риск – характеризует возможность возникновения финансовых потерь в процессе осуществления организацией инвестиционной деятельности;

· налоговый риск – обусловлен возможностью введения новых видов налогов и сборов; возможностью увеличения уровня ставок действующих налогов и сборов; изменением сроков и условий осуществления отдельных налоговых платежей; возможностью отмены действующих.

Различают и другие виды рисков.

Управление финансовыми рисками. Принципы управления

Управление финансовыми рисками (риск-менеджмент) – процесс идентификации, анализа и оценки рисков, разработки способов минимизации их негативных последствий.

Риск-менеджмент как система управления состоит из объекта и субъекта управления.

Объектом управления являются: риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска (отношения между: страхователем и страховщиком; предпринимателями – партнерами, конкурентами; заемщиком и кредитором и т.п.).

Субъектом управления являются специалисты (предприниматели, финансовые менеджеры, риск-менеджеры, страховщики и др.), которые осуществляя целенаправленное воздействие на объект управления, обеспечивают минимизацию рисков.

Процесс управления рисками начинается с анализа, цель которого состоит в получении необходимой информации о структуре, свойствах объекта и имеющихся рисках. Анализ рисков подразделяется на два взаимно дополняющих друг друга вида:

· Качественный – определение факторов риска и обстоятельств, приводящих к рисковым ситуациям.

Качественный анализ предполагает:

- идентификацию (установление) всех возможных рисков;

- выявление источников и причин риска;

- выявление практических выгод и возможных негативных последствий, которые могут наступить при реализации содержащего риск решения.

В процессе качественного анализа важное значение имеет как полное выявление и идентификация всех возможных рисков, так и выявление возможных потерь ресурсов, которые сопровождают наступление рисковых событий.

· Количественный – предполагает численную оценку рисков, которая проводится с использованием методов линейного программирования, математической статистики и теории вероятностей, что позволяет предвидеть возникновение неблагоприятной ситуации и по возможности снизить ее негативное влияние. Количественная оценка вероятности наступления отдельных рисков и то, во что они могут обойтись, позволяет выделить наиболее вероятные по возникновению и весомые по величине потерь риски.

Поскольку каждый вид риска, как правило, допускает несколько вариантов его уменьшения, то возникает задача оценки сравнительной эффективности этих вариантов.

После выбора метода минимизации риска, следует принять решение о степени достаточности выбранных мер.

Процесс непосредственного воздействия на риск осуществляется различными способами. Применение конкретного способа обусловлено его эффективностью в конкретной ситуации.

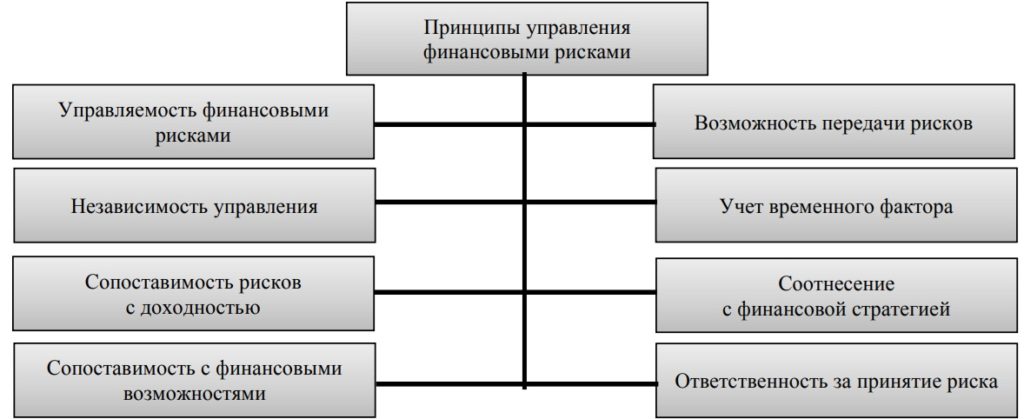

Принципы управления финансовыми рисками Принципы управления финансовыми рисками на предприятии представлены на рисунке.

Рисунок 1 - Принципы управления финансовыми рисками

Рисунок 1 - Принципы управления финансовыми рисками

Механизм управления финансовыми рисками включает в себя:

— формирование управляющей подсистемы управления рисками, наделение ее полномочиями. Одной из основополагающих компетенций данной организационной структуры является разработка методик идентификации финансовых рисков, разработка механизма оптимизации бизнес-процессов в условиях неопределенности действия внешних и внутренних факторов;

— разработка основных направлений политики управления финансовыми рисками, включающей формирование стратегии и тактики, их взаимосвязь, описание методики анализа рисков, их идентификации и снижения в рамках поставленных стратегических целей;

— создание контрольного механизма соблюдения адекватности применения методов и инструментов управления финансовыми рисками.

Методы управления финансовыми рисками

В условиях формирования рыночных отношений проблема эффективного управления финансовыми рисками предприятия приобретает все большую активность. Это управление играет активную роль в общей системе финансового менеджмента, обеспечивая надежное достижения целей финансовой деятельности предприятия.

Главной целью управления финансовыми рисками является обеспечение финансовой безопасности предприятия в процессе его развития и предотвращение возможного снижения его рыночной стоимости.

В процессе реализации своей главной цели управление финансовыми рисками предприятия направлено на реализацию основных задач (табл. 1).

Таблица 1 - Система основных задач, направленных на реализацию главной цели управления финансовыми рисками предприятия

|

Главная цель управления финансовыми рисками |

Основные задачи управления финансовыми рисками, направленные на реализацию его своей главной цели |

|

ОБЕСПЕЧЕНИЕ ФИНАНСОВОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ В ПРОЦЕССЕ ЕГО РАЗВИТИЯ И ПРЕДОТВРАЩЕНИЕ ВОЗМОЖНОГО СНИЖЕНИЯ ЕГО РЫНОЧНОЙ СТОИМОСТИ |

1.Выявление сфер повышенного риска финансовой деятельности предприятия, генерирующих угрозу его финансовой безопасности. 2.Всесторонняя объективная оценка вероятности наступления отдельных рисков событий и связанных с ним возможных потерь. 3.Обеспечение минимизации уровня финансового риска по отношению к предусматриваемому уровню доходности финансовых операций. 4.Обеспечение минимизации возможных финансовых потерь предприятия при наступлении рискового события. |

1. Выявления сфер повышенного риска финансовой деятельности предприятия, генерирующих угрозу его финансовой безопасности.

Эта задача реализуется путем идентификации отдельных видов рисков, присущих различным финансовым операциям предприятия, определения уровня концентрации финансовых рисков в разрезе отдельных направлений его финансовой деятельности, постоянного мониторинга факторов внешней финансовой среды, генерирующих угрозу возможного недостижения целей его финансовой стратегии.

2. Всесторонняя объективная оценка вероятности наступления отдельных рисков событий и связанных с ним возможных потерь.

Реализация этой задачи обеспечивается созданием необходимой достоверности информационной базы осуществления такой оценки; выбором современных методов и средств оценки вероятности наступления отдельных рисковых событий, в наибольшей степени корреспондирующих со спецификой рассматриваемых финансовых рисков; определением размера прямого и косвенного финансового ущерба, наносимого предприятию при возможном наступления рискового события.

3. Обеспечение минимизации уровня финансового риска по отношению к предусматриваемому уровню доходности финансовых операций.

Если уровень доходности отдельных финансовых операций или направлений финансовой деятельности определен заранее, то в процессе управления финансовыми рисками следует оценить соответствие их уровня предусматриваемому уровню доходности (по шкале «риск-доходность») и принять меры к возможной минимизации уровня финансовых рисков. Такая минимизация обеспечивается распределением финансовых рисков среди партнеров по финансовой операции, диверсификацией инвестиционного портфеля, всесторонней оценкой потенциальных дебиторов и диверсификацией портфеля дебиторской задолженности и т. п.

4. Обеспечение минимизации возможных финансовых потерь предприятия при наступлении рискового события.

В процессе реализации этой задачи разрабатывается комплекс примитивных мер по предотвращению возможного нарушения финансовой устойчивости и платежеспособности предприятия, сокращению объемов его операционной или финансовой деятельности. В систему этих мер входит хеджирование отдельных финансовых операций, формирование внутренних резервных денежных фондов, внешнее страхование финансовых рисков.

Управление финансовыми рисками предприятия представляет собой систему принципов и методов разработки и реализации рисковых финансовых решений, обеспечивающих всестороннюю оценку различных видов финансовых рисков и нейтрализацию их возможных негативных финансовых последствий.

Управление финансовыми рисками основывается на принципах:

· осознанность принятия рисков;

· управляемость принимаемыми рисками;

· сопоставимость уровня принимаемых рисков с уровнем доходности;

· сопоставимость уровня принимаемых рисков с финансовыми возможностями предприятия;

· экономичность управления рисками;

· учет временного фактора в управлении рисками;

· учет финансовой стратегии предприятия в процессе управления рисками;

Управление финансовыми рисками предприятия, обеспечивающее реализацию его главной цели, осуществляется по таким основным этапам:

Таблица 2 - Основные этапы процесса управления финансовыми рисками предприятия

ЭТАПЫ ПРОЦЕССА УПРАВЛЕНИЯФИНАНСОВЫМИ РИСКАМИ ПРЕДПРИЯТИЯ |

|

|

1 |

формирование информационной базы управления финансовыми рисками |

|

2 |

идентификация финансовых рисков |

|

3 |

оценка уровня финансовых рисков |

|

4 |

оценка возможностей снижения исходного уровня финансовых рисков |

|

5 |

установление системы критериев рисковых решений |

|

6 |

принятие рисковых решений |

|

7 |

выбор и реализация методов нейтрализации возможных негативных последствий финансовых рисков |

|

8 |

мониторинг и контроль финансовых рисков |

1. Формирование информационной базы управления финансовыми рисками.

Эффективность управления финансовыми рисками предприятия во многом определяется используемой в этих целях информационной базой. Формирование такой базы в зависимости от вида осуществляемых операций и направлений финансовой деятельности предусматривает включение в её состав данных о динамике факторов внешней финансовой среды и конъюнктуры финансового рынка, финансовой устойчивости и платёжеспособности потенциальных покупателей продукции, финансовом потенциале партнёров по инвестиционной деятельности, портфеле предлагаемых страховых продуктов и рейтинге страховых компаний и др.

В процессе оценки качества сформированной информационной базы проверяется её полнота для характеристики отдельных видов рисков, возможность построения необходимых рядов динамики (для оценки уровня рисков, проявляемых в динамике – инфляционного, валютного, процентного и т.д.) и требуемых группировок (при оценке статических видов рисков – кредитного, криминогенного и т.д.), возможность сопоставимой оценке сумм финансовых потерь в едином уровне цен, надёжность источников информации (собственная информационная база, публикуемые статистические данные и т.д.). Следует иметь в виду, что недостаточная или некачественная информационная база усиливает субъективизм последующей оценки уровня рисков.

2. Идентификация финансовых рисков. Она осуществляется по стадиям:

На первой стадии идентифицируются факторы риска, связанные с финансовой деятельностью предприятия в целом, в процессе чего факторы подразделяются на внешние и внутренние.

На второй стадии в разрезе каждого направления финансовой деятельности определяются внешние или систематические виды финансовых рисков. В связи со спецификой финансовой деятельностью предприятия отдельные виды рисков из перечня исключаются.

На третьей стадии определяется перечень внутренних финансовых рисков присущих отдельным видам деятельности или намечаемых финансовых операций предприятия (риск неплатёжеспособности, кредитный риск и т.д.).

На четвёртой стадии формируется общий портфель финансовых рисков, связанных с предстоящей финансовой деятельностью предприятия (включающий систематические и несистематические финансовые риски).

На пятой стадии на основе портфеля финансовых рисков определяются сферы наиболее рисковых видов финансовой деятельности предприятия по критерию широты генерируемых ими рисков.

3. Оценка уровня финансовых рисков . В системе риск-менеджмента этот этап представляется наиболее сложным, требующим использования современного методического инструментария, высокого уровня технической и программной оснащенности, а также привлечения в необходимых случаях квалифицированных экспертов.

На первой стадии определяется вероятность возможного наступления рискового события по каждому виду идентифицированных финансовых рисков. На этой же стадии формируется группа финансовых рисков предприятия, вероятность реализации которых определить невозможно.

На второй стадии определяется размер возможного финансового ущерба при наступлении рискового события. Этот ущерб характеризует максимально возможный убыток от осуществления финансовой операции или определенного вида финансовой деятельности без учета возможных мероприятий по нейтрализации негативных последствий финансового риска. Методика оценки размера возможного финансового ущерба при наступлении рискового события должна учитывать как прямые, так и косвенные убытки предприятия (в форме упущенной выгоды, возможного предъявления претензий со стороны контрагентов и третьих лиц).

Размер возможных финансовых потерь определяется характером осуществления финансовых операций, объемом задействованных в них активов (капитала) и максимальным уровнем амплитуды колеблемости доходов при соответствующих видах финансовых рисков. На основе этого определения производится группировка осуществляемых (намечаемых к осуществлению) финансовых операций по размеру возможных финансовых потерь (табл. 3).

А) Безрисковая зона. В связи с безрисковым характером осуществляемых в ней операций возможные финансовые потери по ним не прогнозируются. К ним относятся хеджирование, инвестирование средств в государственные краткосрочные облигации (при низких темпах инфляции в стране) и другие;

Б) Зона допустимого риска. Критерием допустимого уровня финансовых рисков является возможность потерь по рассматриваемой финансовой операции в размере расчетной суммы прибыли;

Таблица 3 - Характеристика различных зон финансовых рисков

|

Гарантированный финансовый результат |

Возможные финансовые потери |

||||||||||

|

В размере расчётной суммы прибыли |

В размере расчётной суммы прибыли |

В размере расчётной суммы дохода |

В размере суммы собственного капитала |

||||||||

|

|

|

|

||||||||

В) Зона критического риска. Критерием критического уровня финансовых рисков является возможность потерь по рассматриваемой финансовой операции в размере расчетной суммы дохода. В этом случае убыток предприятия будет, исчисляется суммой понесенных им затрат (издержек);

Г) Зона катастрофического риска. Критерием катастрофического уровня финансовых рисков является возможность потерь по рассматриваемой финансовой операции в размере всего собственного капитала или существенной его части. Такие финансовые операции при неудачном их исходе приводят обычно предприятие к банкротству.

Результаты приведенной группировки позволяют оценить уровень концентрации финансовых операций в различных зонах риска по размеру возможных финансовых потерь. Для этого определяется, какой удельный вес занимают отдельные финансовые операции в каждой из соответствующих зон риска. Выделение операций с высоким уровнем концентрации в наиболее опасных зонах риска (зонах катастрофического или критического риска) позволяет рассматривать их как объект повышенного внимания в процессе дальнейших этапов управления финансовыми рисками.

На третьей стадии с учетом вероятности наступления рискового события и связанного с ним финансового ущерба (ожидаемых финансовых потерь) определяется общий исходный уровень финансового риска по отдельным финансовым операциям или отдельным видам финансовой деятельности.

4. Оценка возможностей снижения исходного уровня финансовых рисков. Эта оценка осуществляется по стадиям:

На первой стадии определяется уровень управляемости рассматриваемых финансовых рисков. Этот уровень характеризуется конкретными факторами, генерирующими отдельные виды финансовых рисков (их принадлежности к группе внешних и внутренних факторов), наличием соответствующих механизмов возможного внутреннего их страхования, возможностями распределения этих рисков между партнерами по финансовым операциям и т.п.

На второй стадии изучается возможность передачи рассматриваемых рисков страховым компаниям. В этих целях определяется, имеются ли на страховом рынке соответствующие виды страховых продуктов, оценивается стоимость и другие условия предоставления страховых услуг.

На третьей стадии оцениваются внутренние финансовые возможности предприятия по обеспечению снижения исходного уровня отдельных финансовых рисков – созданию соответствующих резервных денежных фондов, оплате посреднических услуг при хеджирование рисков, оплате услуг страховых компаний и т. п.

5. Установление системы критериев принятия рисковых решений. Формирование системы таких критериев базируется на финансовой философии предприятия и конкретизируется с учетом политики осуществления управления различными аспектами его финансовой деятельности (политики формирования финансовых ресурсов, политики формирования активов, политики реального и финансового инвестирования, политики управления денежными потоками).

6. Принятие рисковых решений. На основе оценки исходного уровня финансового риска, возможностей его снижения и установленных значений предельно допустимого их уровня процедура принятия рисковых решений сводится к двум альтернативам – принятию финансового риска или его избежанию.

7. Выбор и реализация методов нейтрализации возможных негативных последствий финансовых рисков. Процесс нейтрализации возможных негативных последствий финансовых рисков заключается в разработке и осуществлении конкретных мероприятий по уменьшению вероятности возникновения отдельных видов рисков и снижению размера связанных с ними ожидаемых финансовых потерь.

8. Мониторинг и контроль финансовых рисков. Мониторинг состоит в разрезе основных блоков: мониторинг факторов, генерирующих финансовые риски; мониторинг реализации мер по нейтрализации возможных негативных последствий финансовых рисков; мониторинг бюджета затрат, связанных с управлением финансовыми рисками; мониторинг результатов осуществления рисковых финансовых операций и видов финансовой деятельности.

В процессе контроля на основе их мониторинга и результатов анализа обеспечивается корректировка ранее принятых управленческих решений, направленная на достижение предусмотренного уровня финансовой безопасности предприятия.

Концепция учета влияния фактора инфляции в управлении различными аспектами финансовой деятельности предприятия заключается в необходимости реального отражения стоимости его активов и денежных потоков, а также в обеспечении возмещения потерь доходов, вызываемых инфляционными процессами, при осуществлении различных финансовых операций.

Методический инструментарий оценки уровня финансового риска является наиболее обширным, так как включает в себя разнообразные экономико-статистические, экспертные, аналоговые методы оценки. Выбор конкретных методов оценки определяется наличием необходимой информационной базы и уровнем квалификации менеджеров.

1. Экономико-статестические методы составляют основу проведения оценки уровня финансового риска. К числу основных расчетных показателей такой оценки относятся:

а) уровень финансового риска характеризует общий алгоритм оценки этого уровня, представленный формулой:

УР = ВР × РП,

где УР – уровень соответствующего финансового риска;

ВР – вероятность возникновения данного финансового риска;

РП – размер возможных финансовых потерь при реализации риска.

В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска – одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициента и др.). Уровень финансового риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов.

б) дисперсия характеризует степень колеблемости изучаемого показателя по отношению к его средней величине. Расчет дисперсии осуществляется по формуле:

n __

σ² = Σ (Ri – R)² × Рi,

i=1

где σ² – дисперсия;

Ri – конкретное значение возможных вариантов ожидаемого дохода по

_ рассматриваемой финансовой операции;

R – среднее ожидаемое значение дохода по рассматриваемой финансовой операции;

Рi – возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции;

n – число наблюдений.

в) среднеквадратическое (стандартное) отклонение является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе. Он рассчитывается по формуле:

n __

σ = √ Σ(Ri – R)² × Рi,

i=1

где σ – среднеквадратическое (стандартное) отклонение;

Ri – конкретное значение возможных вариантов ожидаемого дохода по

_ рассматриваемой финансовой операции;

R – среднее ожидаемое значение дохода по рассматриваемой финансовой операции;

Рi – возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции;

n – число наблюдений.

г) коэффициент вариации позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Коэффициент вариации рассчитывается по формуле: _

CV = σ / R,

где CV – коэффициент вариации;

_ σ – среднеквадратическое (стандартное) отклонение;

R – среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

д) бета- коэффициент позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчет этого показателя осуществляется по формуле:

ß = К × σи /σр,

где ß – бета-коэффициент;

К – степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом;

σи – среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

σр – среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

ß = 1 – средний уровень;

ß > 1 – высокий уровень;

ß < 1 – низкий уровень.

2. Экспертные методы оценки уровня финансового риска применяются в том случае, если на предприятии отсутствуют необходимые информационные данные для осуществления расчетов экономико-статистическими методами. Эти риски базируются на опросе квалифицированных специалистов с последующей математической обработкой результатов этого опроса.

3. Аналоговые методы оценки уровня финансового риска позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска позволяет обеспечить четкую количественную пропорциональность этих двух показателей в процессе управления финансовой деятельности предприятия.

1. При определении необходимого уровня премии за риск используется формула:

RPn = (Rn – An) × ß,

где RPn – уровень премии за риск по конкретному финансовому (фондовому) инструменту;

Rn – средняя норма доходности на финансовом рынке;

An – безрисковая норма доходности на финансовом рынке;

ß – бета-коэффициент, характеризующий уровень систематического риска по конкретному финансовому (фондовому) инструменту.

2. При необходимой суммы премии за риск используется следующая формула:

RPs = SI × RPn,

где RPs – сумма премии за риск по конкретному финансовому (фондовому) инструменту в настоящей стоимости;

SI – стоимость (котируемая цена) конкретного финансового (фондового) инструмента;

RPn – уровень премии за риск по конкретному финансовому (фондовому) инструменту, выраженный десятичной дробью.

3. При определении (необходимого) общего уровня доходности финансовых операций с учетом фактора риска используется следующая формула:

RDn = An + RPn,

где RDn – общий уровень доходности по конкретному финансовому (фондовому) инструменту с учетом фактора риска;

An – безрисковая норма доходности на финансовом рынке;

RPn – уровень премии за риск по конкретному финансовому (фондовому) инструменту.

При определении уровня избыточной доходности (премии за риск) всего портфеля ценных бумаг на единицу его риска используется «коэффициент Шарпа», определяемый по формуле:

Sp = RDp – An / σ (RDp – An),

где Sp – коэффициент Шарпа, измеряющий избыточную доходность портфеля на единицу риска, характеризуемую среднеквадратическим (стандартным) отклонением этой избыточной доходности;

RDp – общий уровень доходности портфеля;

An – уровень доходности по безрисковому финансовому инструменту инвестирования;

σ – среднеквадратическое отклонение избыточной доходности.

Методический инструментарий оценки стоимости денежных средств с учетом фактора риска дает возможность осуществлять расчеты как будущей, так и настоящей их стоимости с обеспечением необходимого уровня премии за риск.

1. При оценке будущей стоимости денежных средств с учетом фактора риска используется следующая формула:

SR = P × [(1+ An) × (1+ RPn)]ⁿ,

где SR – будущая стоимость вклада (денежных средств), учитывающая фактор риска;

P – первоначальная сумма вклада;

An – безрисковая норма доходности на финансовом рынке выраженная десятичной дробью;

RPn – уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n – количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

2. При оценке настоящей стоимости денежных средств с учетом фактора риска используется формула:

PR = SR / [(1+ An) × (1+ RPn)]ⁿ,

где PR – настоящая стоимость вклада (денежных средств), учитывающая фактор риска;

SR – ожидаемая будущая стоимость вклада (денежных средств);

An – безрисковая норма доходности на финансовом рынке выраженная десятичной дробью;

RPn – уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n – количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

Таким образом, методический инструментарий учета фактора риска в управлении финансовой деятельностью предприятия является довольно обширным и позволяет решать многообразные задачи в этой сфере управления.

Заключение

Таким образом, на основании выше представленного материала, можно сделать следующие основополагающие выводы:

— под финансовыми рисками следует понимать вероятность возникновения определенной ситуации, выраженной либо в финансовых потерях, либо в выгоде, поэтому рассматривать финансовые риски стоит в нескольких аспектах;

— наиболее распространённым подходом по отношению к определению понятия и содержанию «финансовых рисков», является подход, основанный на риске как возможности возникновения неблагоприятной ситуации, связанной с финансовыми потерями;

— методология управления финансовыми рисками включает систему принципов, форм и методов его научного познания в логической взаимосвязи элементов данной системы.

Ключевым условием конкурентоспособности и эффективности экономического субъекта в современных условиях турбулентности внешней среды становится его способность прогнозировать, прежде всего, состояние внешней среды, обладающей высокой степенью неопределенности.

Список использованной литературы

1. Агаркова Л.В. Управление финансовыми рисками корпорация / Л.В. Агаркова // Аллея науки. 2018. Т. 4. № 1 (17). - С. 561-564.

2. Бланк И.А. Управление финансовыми рисками. Учеб. курс. - 6-е изд., перераб. и доп. - К.: Эльга, Ника-Центр, 2014. - 582 с.

3. Борисова Е.Р. Проблемы методологического обоснования управления финансовыми рисками / Е.Р. Борисова // Вестник Российского университета кооперации. 2017. № 4 (30). - С. 18-20.

4. Винникова М.В. Управление финансовыми рисками в условиях финансово – экономической нестабильности / М.В. Винников // Центральный научный вестник. 2017. Т. 2. № 24s (41s). - С. 9-10.

5. Гармаева Э. Ц. Проблемы управления финансовыми рисками / Э.Ц. Гармаева // Модернизация экономики: проблемы и перспективы: материалы Международной научно-практической конференции – Улан-Удэ. 2013. - С 30–33

6. Дарибекова А.С. Методы минимизации финансовых рисков / А.С. Дарибекова // Актуальные проблемы современности. 2017. № 3 (17). - С. 91-95.

7. Дырин С. П. Оценка инвестиционных рисков предприятия / С.П. Дырин // Интеграция образования. – 2014. - № 3. – с. 116-117

8. Есипова Г.А. Теоретические основы антикризисного управления финансовой устойчивостью предприятия / Г.А. Есипова // Вестник университета Туран. 2016. № 2 (24). - С. 99-101.

9. Жамьянова С.В. Стратегическое управление финансовыми рисками / С.В. Жамьянова // Актуальные проблемы авиации и космонавтики. 2017. Т. 3. № 13. - С. 356-358.

10. Игнатов А.В. Анализ финансового состояния предприятия /А.В. Игнатов // Финансовый менеджмент. - 2015. - № 4. - С. 3 -20.

11. Иманкулов А.А. Популярные методы оценки и управления процентными рисками / А.А. Иманкулов // Санкт-Петербургский Государственный Экономический Университет, 2017. № 65-1. - С. 24-26

12. Киселева И.А. Методы оценки валютного риска / И.А. Киселева // Российский экономический университет им. Г.В. Плеханова, Москва. 2016. №57-3. – С. 31-37

13. Криони О.В. Теоретические аспекты управления финансовыми рисками / О.В. Криони, П.В. Артемьев // Наука среди нас. 2018. № 1 (5). - С. 310-314.

14. Леонова Н.Г. Финансовые риски и новые информационные технологии / Н.Г. Леонова // Наука и бизнес: пути развития. 2018. № 3 (81). - С. 62-64.

15. Лукьяненко А.В. Управление финансовыми рисками предприятия / А.В. Лукьяненко // ФБГОУ ВПО «Владивостокский государственный университет экономики и сервиса», 2015. № 8 – С. 129-130

16. Маслова Е.Ю. Основные принципы и методы управления финансовыми рисками / Е.Ю. Маслова // Инновационное развитие. 2017. № 12 (17). - С. 128-129.

- Лизинг как источник финансирования компании

- Концепция временной ценности денежной единицы

- Принтеры и особенности их функционирования.

- Классификация ЭВМ по принципу действия.

- Характеристика Основных фондов предприятия (Экономика и финансы организации)

- Функции финансов предприятия (Экономика и финансы предприятия)

- Обычаи в гражданском праве и их применение

- Проблемы оценки качества облигаций

- ОБЕСПЕЧЕНИЕ РЕАЛИЗАЦИИ ПРАВ ГРАЖДАН В СФЕРЕ ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ И СОЦИАЛЬНОЙ ЗАЩИТЫ

- Финансовые отношения и их субъекты.

- Характеристика деловой этики (Характеристика деловой этики)

- Проблемы выработки дивидендной политики организации