Расходы на рекламу

Содержание:

Введение

Известно, что реклама является одним из способов увеличения объема продаж товаров путем передачи информации о товарах потенциальным покупателям. С помощью продуманного рекламного проекта рекламная кампания способна достичь большого успеха в популярности производимой продукции. Изменение объема продаж товаров является следствием взаимодействия различных процессов, которыми сопровождается торговая сделка между продавцами и покупателями.

Актуальность выбранной темы курсовой работы обусловлена определенной причиной: ни одно коммерческое предприятие не обходится без рекламы своей продукции или услуг. Сегодня актуальность рекламы не вызывает сомнения, так как она играет ключевую роль в развитии рыночной экономики и является ее важным элементом. Если производителя лишить такой эффективной связи с потребителем, какой является реклама, то он перестанет вкладывать деньги в совершенствование старых и создание новых товаров. Стремление к развитию, конкуренция в предпринимательстве будут увядать.

Практическая значимость выбранной темы заключается в разработке конкретных предложений по совершенствованию налогообложения в области рекламы.

Объектом исследования курсовой работы является ООО «Авангард», предметом - особенности налогообложения данного предприятия.

Целью данной работы является разработка рекомендаций по совершенствованию налогообложения в рекламной деятельности на примере ООО «Авангард».

Для достижения поставленной цели необходимо решение следующих задач: определить расходы на рекламу; провести анализ особенностей налогообложения в области рекламы на примере ООО «Авангард»; показать способы оптимизации налогообложения в рекламной деятельности.

При подготовке курсовой работы использовались следующие методы: совокупность диалектических методов (частное - особенное, количество - качество, дедукция, индукция, система часть системы, положительное - отрицательное и др.); методы обобщения практического опыта (сопоставление, количественная оценка, и др.); методы обработки информации (редактирование, выделение главного и др.).

Информационную базу исследования составляют: налоговый кодекс Российской Федерации, Федеральные законы, нормативно-правовые акты, научно-учебные пособия по налогообложению и рекламной деятельности.

Структурно курсовая работа состоит из введения, трех глав, заключения и пяти приложений.

Во введении обосновывается актуальность работы, ставятся цель и задачи исследования. В первой главе исследуются теоретические вопросы налогообложения в области рекламы. Во второй главе данной курсовой работы исследуются особенности налогообложения в области рекламы на примере ООО «Авангард». В третьей главе раскрываются способы оптимизации налогообложения рекламной деятельности. В заключение сформулированы основные выводы по проведенному исследованию.

Глава 1. Расходы на рекламу

1.1.Понятие рекламы

Чтобы понять, какие расходы можно считать расходами на рекламу, дадим определение понятия «реклама»: «реклама - информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке»[4;52].

Важным критерием рекламы является ее адресация неопределенному кругу лиц, то есть реклама не должна содержать указания на лиц, которым она предназначается, а также заранее нельзя определить получателей рекламной информации[21;84]. Например, подарки клиентам и партнерам с логотипом компании не являются рекламой, поскольку получатели таких подарков известны заранее. Соответственно, расходы на такие подарки нельзя отнести к расходам на рекламу.

Законом «О рекламе» [4;92] установлены виды информации, которая не является рекламой, в частности:

- информация, раскрытие которой является обязательным в соответствии с федеральным законодательством;

- вывески и указатели, не содержащие сведений рекламного характера;

- информация о товаре, его изготовителе, об импортере или экспортере, размещенная на товаре или его упаковке;

- любые элементы оформления товара, помещенные на товаре или его упаковке и не относящиеся к другому товару.

То есть информация о наименовании, адресе, режиме работы организации, указанная на вывеске, не является рекламой. Или, например, сведения о наименовании, производителе, составе и характеристиках продукта, указанные на его упаковке, также не относятся к рекламе.

1.2.Налоговый учет расходов на рекламу

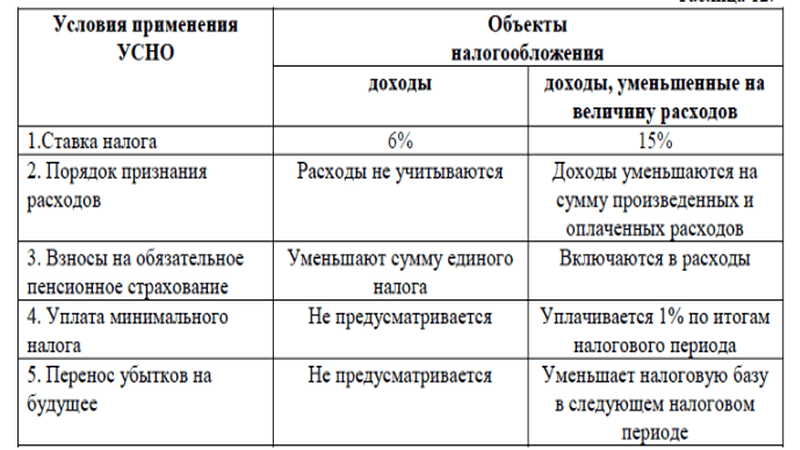

При осуществлении рекламной деятельности налогоплательщики имеют право учесть расходы на рекламу как при расчете налога на прибыль (пп. 28 п. 1 ст. 264 НК РФ) [2;45], так и при расчете единого налога при УСН (пп. 20 п. 1 ст. 346.16 НК РФ) [2;63]. При этом компании, которые находятся на упрощенной системе налогообложения (см.приложение 3) учитывают расходы на рекламу в порядке, предусмотренном для расчета налога на прибыль (п. 2 ст. 346.16 НК РФ) [2;65].

Для целей налогового учета рекламные расходы делятся на нормируемые и ненормируемые. Ненормируемые расходы на рекламу учитываются в полной сумме, а нормируемые уменьшают налогооблагаемую базу лишь в пределах установленного лимита[19;112]. Итак, к ненормируемым расходам на рекламу относятся (п. 4 ст. 264 НК РФ) [2;45]:

- расходы на рекламу через средства массовой информации, информационно-телекоммуникационные сети (интернет);

- расходы на наружную рекламу;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания, и (или) о самой организации.

В состав нормируемых расходов на рекламу включаются (п. 4 ст. 264 НК РФ) [2;46]:

- расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы.

Нормируемые расходы на рекламу учитываются в целях налогообложения в размере, не превышающем 1% выручки от реализации (без учета НДС) за отчетный период[25;164]. При УСН берется выручка, оплаченная покупателями и заказчиками. Если сумма выручки в течение года растет, соответственно, повышается и норматив для учета нормируемых расходов. То есть расходы на рекламу, не признанные в одном отчетном периоде могут быть перенесены на другой отчетный период. Однако не учтенные по итогам года нормируемые расходы на рекламу на следующий год не переносятся[22;97].

«Входной» НДС с суммы нормируемых расходов на рекламу может быть принят к вычету лишь в той части, которая соответствует расходам в пределах норматива [12;26]. Если в следующих отчетных периодах оставшаяся часть нормируемых расходов принимается к учету, соответственно, «входной» НДС с этой части расходов также можно принять к вычету[17;20].

Процесс расчета принимаемой к учету суммы нормируемых расходов на рекламу, а также суммы НДС, подлежащего вычету, достаточно трудоемкий, особенно если такие расходы имеют регулярный характер. Различных видов расходов на рекламу множество, и каждому их них присущи свои особенности учета. Более подробно рассмотрим наиболее «популярные» рекламные расходы:

1.2.1. Расходы на рекламу в СМИ, интернете (ненормируемые)

Для подтверждения ненормируемых расходов на рекламу в средствах массовой информации у стороны, размещающей рекламу, необходимо запросить свидетельство о регистрации СМИ. Если такого свидетельства нет, то расходы на рекламу придется нормировать для целей налогового учета.

Если рекламное объявление публикуется в печатном издании, которое не является специализированным рекламным изданием (объем рекламного материала не превышает 40% объема всего номера), такое объявление должно содержать пометку «на правах рекламы». При отсутствии такой пометки Минфин может оспорить правомерность принятия к учету рекламных расходов [16;18]. В качестве подтверждения нужно сохранять страницы печатных изданий, содержащие объявление.

Если организация приобретает исключительные права на использование рекламных роликов, и срок их использования превышает 12 месяцев, то такие ролики учитываются как нематериальные активы. В этом случае расходы на создание рекламных роликов включаются в состав расходов на рекламу по мере начисления амортизации (для расчета налога на прибыль) [33;278].

Размещая рекламу на радио и телевидении нужно особое внимание уделить подтверждающим документам. Обоснованием расходов могут, например, служить эфирные справки, акты, подписанные организацией и рекламным агентством.

К ненормируемым расходам на рекламу относится размещение рекламной информации об организации, товарах (работах, услугах) в виде баннерной, контекстной рекламы, рекламных статей и т.д. на интернет-ресурсах. Кроме того, в состав рекламных расходов включаются услуги по продвижению сайтов в интернете: оптимизация, оформление и настройка сайта для поисковых систем, выведение сайта на первые позиции поисковых запросов, приоритетное размещение в интернет-справочниках и т.д. [10;38]. Подтверждением указанных расходов могут служить, например, скриншоты, статистические отчеты о количестве показов рекламных материалов и т.д.

1.2.2. Расходы на наружную рекламу (ненормируемые)

К наружной рекламе относится реклама, размещаемая с помощью рекламных конструкций (щитов, стендов, перетяжек, электронных табло и т.д.) на зданиях, сооружениях и вне их, а также на остановках [4;61].

В том случае, если рекламная конструкция относится к основным средствам (срок использования более 12 месяцев, стоимость свыше 40 тыс. руб.), то единовременно учесть ее стоимость в расходах при расчете налога на прибыль нельзя [13;35]. Такие расходы должны учитываться постепенно в размере амортизационных отчислений.

Реклама, размещаемая на транспорте является самостоятельным видом рекламы, не имеющим отношение к наружной рекламе [4;63]. Поэтому реклама на транспорте учитывается для целей налогообложения как «иные виды рекламы», то есть расходы на ее размещение относятся к нормируемым.

1.2.3. Рекламные расходы на участие в выставках, ярмарках (ненормируемые)

Налоговый кодекс не конкретизирует, какие именно расходы относятся к расходам на участие в выставках и ярмарках, проводимых в рекламных целях. Однако на основе анализа судебной практики, в состав таких расходов правомерно включить[26;128]:

- вступительные взносы за участие в выставках и ярмарках;

- аренду площади и рекламных стендов в выставочном зале;

- расходы на оформление витрин, экспозиций;

- расходы на изготовление форменной одежды для представителей организации на выставках, ярмарках.

1.2.4. Расходы на рекламные брошюры и каталоги (ненормируемые)

В налоговом кодексе в составе ненормируемых расходов на рекламу поименованы только расходы на изготовление рекламных брошюр и каталогов. Однако Минфин в своих пояснениях к данной категории причисляет также расходы на изготовление буклетов, лифлетов, листовок и флаеров, содержащих рекламную информацию [9;7],[14;26],[15;40]. Таким образом, налогоплательщики имеют полное право включить в состав ненормируемых расходов на рекламу все перечисленные виды печатной продукции.

Со стоимости переданных рекламных каталогов, брошюр, буклетов и т.д. не начисляется НДС. При этом входной НДС при приобретении учитывается в их стоимости. Такой вывод содержится в Письмах Минфина [7;17],[8;22],[11;8].

1.2.5. Расходы на рекламную продукцию (нормируемые)

Расходы на изготовление рекламной продукции, за исключением брошюр и каталогов, налогоплательщики имеют право принять к налоговому учету, но уже как нормируемые расходы на рекламу. При этом обязательным требованием является распространение рекламной продукции среди неопределенного круга лиц.

Передача рекламной продукции, за исключением каталогов и брошюр, которая сама по себе обладает потребительской ценностью и может быть продана как товар (например, блокноты, ручки, ежедневники, календари, футболки, игрушки с рекламной символикой) облагается НДС в особом порядке. Согласно разъяснениям Минфина РФ [7;17],[8;22],[11;8]:

- если цена единицы рекламной продукции не превышает 100 рублей, с ее стоимости НДС можно не начислять. При этом «входной» НДС учитывается в стоимости такой продукции.

- если цена единицы продукции свыше 100 рублей, с ее стоимости необходимо исчислить НДС. Входной НДС при приобретении такой рекламной продукции принимается к вычету.

1.2.6. Расходы на другие виды рекламы (нормируемые)

Поскольку перечень нормируемых расходов на рекламу, установленный налоговым кодексом Российской Федерации, является открытым, к ним могут быть отнесены любые расходы на рекламу, прямо не поименованные в кодексе. Определяющим моментом здесь является то, что расходы должны соответствовать всем признакам рекламы, один из которых - это адресация неопределенному кругу лиц[24;136]. Например, расходы на дегустацию товара, на изготовление пробников продукции, на бесплатное оказание услуги для привлечения клиентов и т.д. могут быть отнесены к рекламным лишь в том случае, если получатели заранее не известны.

1.3. Бухгалтерский учет расходов на рекламу

В бухгалтерском учете, в отличие от налогового, расходы на рекламу не нормируются, а отражаются в полной сумме на основании подтверждающих документов (договоры на оказание рекламных услуг, акты об оказании услуг, товарные накладные на рекламную продукцию и т.д.). Расходы на рекламу отражаются на счете 44 «Расходы на продажу» или 26 «Общехозяйственные расходы» в зависимости от специфики деятельности организации (торговля, услуги) [20;427]. Бухгалтерские проводки по отражению рекламных расходов могут быть различными, в зависимости от конкретного вида рекламы (см.приложение 5).

Глава 2. Практическое применение системы налогообложения в рекламной деятельности на примере ООО «Авангард»

2.1. Краткая характеристика организации ООО «Авангард»

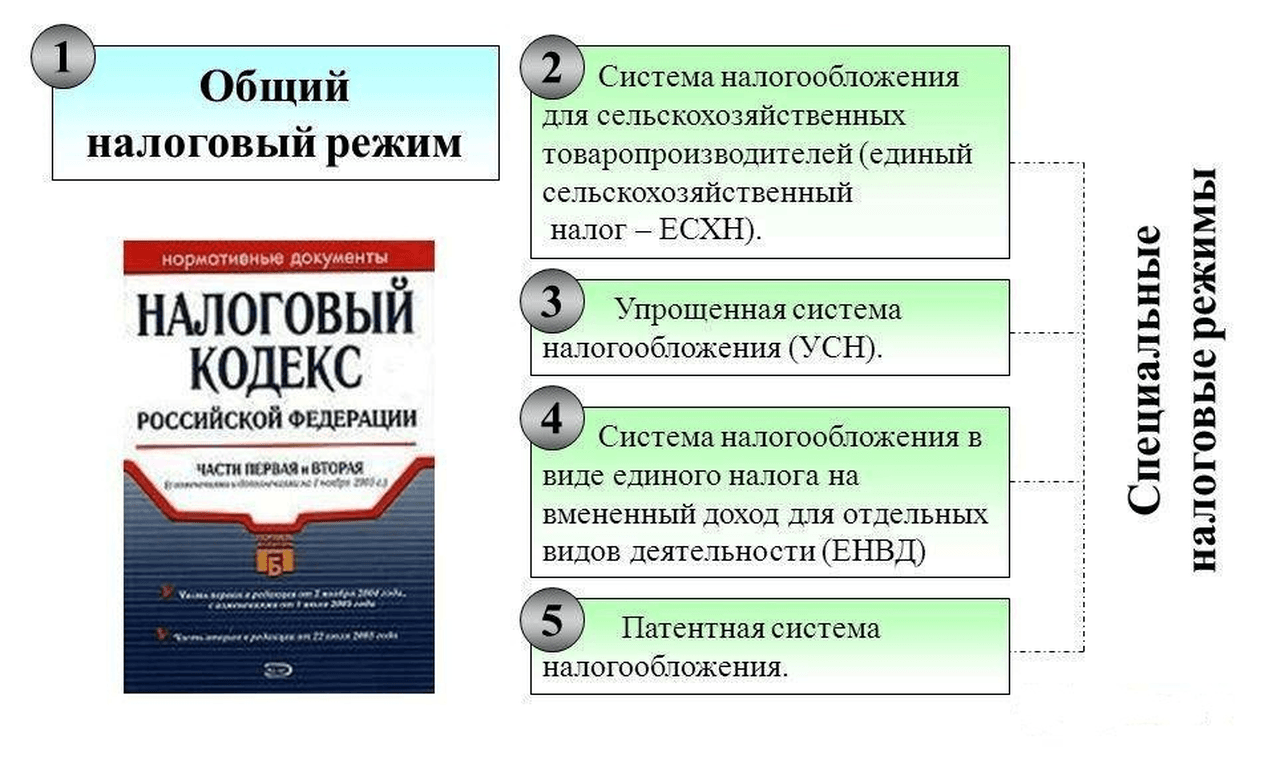

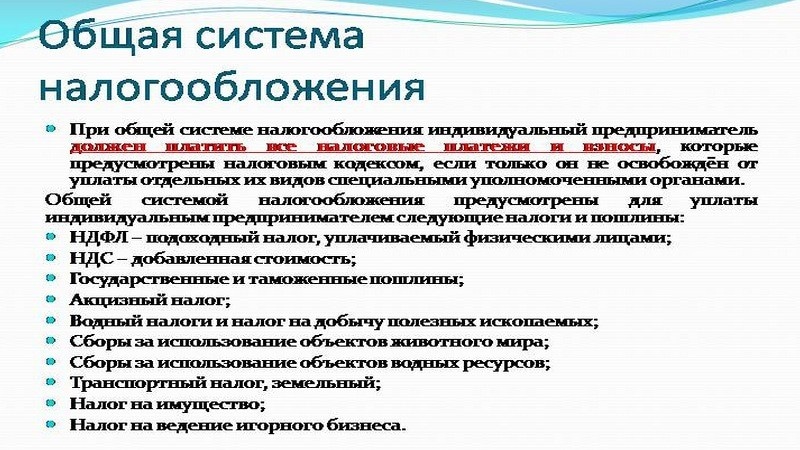

Рассмотрим вопросы налогообложения при осуществлении рекламной деятельности на примере общества с ограниченной ответственностью «Авангард». ООО «Авангард» работает на российском рынке с 2011 года, и занимает одно из ведущих позиций среди фирм, оказывающих услуги оперативной полиграфии в городе Тамбове и Тамбовской области. Работники ООО «Авангард» постоянно осваивают в своей работе новейшие технологии, используют только высококачественные сертифицированные материалы, занимаются совершенствованием профессионального уровня сотрудников и т.п. Форма собственности организации - частная, два учредителя владеют компанией в равных долях. Режим налогообложения - общий (см.приложение 2).

ООО «Авангард» оказывает полный комплекс услуг по разработке рекламных материалов, необходимых для продвижения бренда. ООО «Авангард» оказывает все виды полиграфических услуг. Целью данного предприятия является извлечение прибыли, оно «имеет гражданские права и несет ответственность, необходимую для осуществления любых видов деятельности, не запрещенных законом» [5;38].

За годы работы фирма заработала хорошую репутацию в деловых кругах. Миссия компании: качество продукции и соблюдение сроков - это элемент нашей репутации и стиль работы. Ценности компании: профессионализм, ответственность, надежность. Для клиентов фирма предлагает следующие виды сотрудничества: оперативное реагирование на сезонные изменения покупательского спроса; гибкая партнерская позиция компании; индивидуальный подход к каждому клиенту; выгодная система скидок; система резервирования заказов.

Во главе организации - генеральный директор предприятия. Ему подчиняется служба логистики, отдел продаж, финансовый отдел, бухгалтерия и склад продукции. В непосредственном подчинении генерального директора также находится и недавно созданный отдел рекламы и маркетинга. Численность постоянного кадрового состава достигает 50 человек.

2.2. Порядок исчисления и уплаты налогов ООО «Авангард»

По результатам расчетов рекламная компания ООО «Авангард» в течение I квартала 2018 года должна оплатить: единый налог на вмененный доход - 103 685 руб.; налог на добавленную стоимость - 11 308 руб.; налог на прибыль - 8 600 руб.; налог на имущество - 12 824 руб. Всего налоговые обязательства ООО «Авангард» по рассмотренным выше видам налогов за I квартал 2018 года составляют 136417 руб.

Существуют различные возможности минимизации налогов для ООО «Авангард», в частности, за счет организации простого товарищества, выбора формы деятельности в сфере малого бизнеса[3;76], перехода на упрощенную систему налогообложения (см.приложение 1).

Так как данное рекламное агентство учреждено в виде общества с ограниченной ответственностью, первый способ снижения налоговой нагрузки отпадает. Для определения возможной минимизации налогооблагаемой базы я выбрал упрощенную систему налогообложения (см.приложение 3).

При анализе показателей, характеризующих упрощенную систему налогообложения, бросается в глаза отсутствие многих из них. Это и есть те налоги, которые заменяются единым налогом. В целом же можно сделать вывод о том, что в любом случае предприятие выигрывает при переходе к упрощенной системе налогообложения. Это касается и общей суммы налоговых платежей, и непосредственно налога на доходы (прибыль). Чистая прибыль и рентабельность также значительно выше при переходе на единый налог. Кроме того, при определенных обстоятельствах налогоплательщик, выбравший в качестве объекта обложения доходы (ставка 6%), может значительно уменьшить сумму налога. Это обусловлено тем, что по действующему законодательству сумма единого налога (авансовых платежей), исчисленная за налоговый (отчетный) период, может быть уменьшена на сумму страховых взносов на обязательное пенсионное страхование (но не более 50% суммы налога), а также на сумму выплаченных работникам пособий по временной нетрудоспособности[48;5]. Это, как показывают расчеты, позволяет снизить налоговое бремя вместо 6% до 3- 4% с оборота, а иногда и значительно ниже[42;16]. По данным рекламного агентства ООО «Авангард» за I квартал 2018 года для ООО «Авангард» невыгодно, исходя из целей налогообложения, использовать упрощенную систему обложения, как по доходу, так и по прибыли, так как его налоговые обязательства составят:

а) при использовании УСН по доходу (ставка - 6%): единый налог на вмененный доход по распространению и размещению наружной рекламы на стационарных носителях - 103 685 руб. ) сумма налогов подлежащих уплате в бюджет по остальным видам рекламной деятельности - 125 000 руб. Итого налоговые обязательства ООО «Авангард» с использованием упрощенной системы налогообложения по доходу составят 228 685 руб., что на 50 148 руб. больше, чем при существующей системе налогообложения;

б) при использовании УСН по прибыли (ставка - 15%): Сумма налогов подлежащих уплате в бюджет по остальным видам рекламной деятельности - 26000 руб. (в данном случае объектом налогообложения являются доходы, уменьшенные на величину расходов, что дает отрицательный финансовый результат еще до налогообложения, а согласно налоговому законодательству данное агентство должно будет уплатить сумму минимального налога, определяемого как 1% от величины доходов) [38;148].

Организации, оказывающие рекламные услуги, определяющие доходы и расходы методом начисления, осуществленные расходы принимают в целях налогообложения прибыли в соответствии со статьей 272 НК РФ. В соответствии с этой статьей, расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений статей 318-320 НК РФ[6;94].

В соответствии с пунктом 3 статьи 273 НК РФ расходами налогоплательщика признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком - приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Порядок исчисления и уплаты налога на добавленную стоимость определен главой 21 «Налог на добавленную стоимость» НК РФ. Согласно статье 143 НК РФ налогоплательщиками НДС являются организации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу России, определяемые в соответствии с ТК РФ.

Согласно статье 11 НК РФ: «организации - юридические лица, образованные в соответствии с законодательством Российской Федерации, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации (далее - иностранные организации)» [40;24].

Следовательно, плательщиками НДС могут быть как российские фирмы, оказывающие услуги по рекламе и услуги по организации выставок, так и иностранные юридические лица. Для организаций, оказывающих какие-либо виды услуг (за исключением посреднических), порядок исчисления этого налога не содержит каких либо специальных положений, то есть, если организация, оказывающая услуги, является плательщиком НДС, она исчисляет и уплачивает НДС в общеустановленном порядке.

В соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ[2;43] реализация услуг на территории Российской Федерации облагается налогом на добавленную стоимость. Объектом налогообложения по НДС является реализация услуг именно на территории Российской Федерации. Поэтому при оказании любых видов услуг организация, их оказывающая, должна хорошо ориентироваться в статье 148 НК РФ, устанавливающей порядок определения места реализации услуг[37;172]. Услуга считается оказанной на территории России, а, следовательно, является объектом налогообложения по НДС, если субъект, оказывающий услугу, осуществляет деятельность на территории Российской Федерации. Местом осуществления деятельности субъекта считается Россия в случае его фактического присутствия на территории Российской Федерации на основе государственной регистрации.

Если же государственная регистрация отсутствует, местом деятельности организации или индивидуального предпринимателя признается: место, указанное в учредительных документах организации; место управления организацией; место нахождения постоянно действующего исполнительного органа организации; место нахождения постоянного представительства в Российской Федерации (если работы выполнены (услуги оказаны) через это постоянное представительство); место жительства индивидуального предпринимателя.

Если местом реализации работ (услуг) признана территория Российской Федерации, то у продавца работ (услуг) независимо от того, резидентом какого государства он является, возникает обязанность по начислению НДС с операций по реализации. Если местом реализации услуги признана территория Российской Федерации, то российские налогоплательщики исчисляют и уплачивают НДС в соответствии с требованиями главы 21 НК РФ «Налог на добавленную стоимость» [23;88].

Иностранные лица, состоящие на учете в налоговых органах в качестве налогоплательщиков, исчисляют и уплачивают НДС в порядке, установленном для российских организаций. Если же иностранные лица не состоят на учете, то налоговая база определяется покупателями. В этом случае покупатели будут выступать в качестве налогового агента в соответствии с требованиями статьи 161 НК РФ. При этом сумма налога, подлежащая уплате в бюджет, уплачивается в полном объеме налоговыми агентами за счет средств, подлежащих перечислению иностранному лицу. При этом покупатель - налоговый агент имеет право на налоговый вычет на сумму уплаченного НДС в соответствии с пунктом 3 статьи 171 НК РФ[31;126].

Документами, подтверждающими место выполнения работ (оказания услуг) являются: контракт, заключенный с иностранными или российскими лицами; документы, подтверждающие, что работа выполнена (услуга оказана). Если местом реализации услуги будет признана территория иностранного государства, то операция не подлежит обложению НДС; к таким операциям не применяются положения пункта 1 статьи 162 НК РФ; сумма налога по приобретенным материальным ресурсам, включая основные средства и нематериальные активы, используемые для выполнения работ (оказания услуг) включается в их стоимость в соответствии с подпунктом 2 пункта 2 статьи 170 НК РФ[32;227]. Однако помимо общего правила определения места реализации услуги, статья 148 НК РФ содержит и специальные случаи определения места реализации услуг.

Отметим, что рекламные услуги как раз и относятся к тем видам услуг, место реализации которых определяется в соответствии с подпунктом 4 пункта 1 статьи 148 НК РФ. Согласно указанному подпункту рекламная услуга считается оказанной на территории России, если покупатель этой услуги осуществляет деятельность на территории Российской Федерации[18;259]. Покажем на конкретных примерах, как на практике применяются положения статьи 148 НК РФ.

Например, российская фирма «ООО «Авангард» оказала рекламные услуги российской фирме. В этом случае - покупатель данных услуг зарегистрирован на территории Российской Федерации, следовательно, на эти услуги организация ООО «Авангард» обязана начислить НДС. Если российская фирма ООО «Авангард» оказала рекламные услуги иностранной фирме, не зарегистрированной на территории Российской Федерации и не имеющей постоянного представительства в нашей стране, то будет считаться, что эти услуги реализованы на территории иностранного государства и, следовательно, ООО «Авангард» не начисляет НДС[28;431].

Еще один пример: иностранная организация, имеющая постоянное представительство в России, оказала услуги по рекламе российской организации. Покупатель рекламных услуг зарегистрирован на территории РФ, следовательно, услуги по рекламе подлежат налогообложению НДС. Так как иностранная организация имеет постоянное представительство в РФ, то она самостоятельно исчисляет и уплачивает налог на добавленную стоимость. Если бы в рассматриваемом примере иностранная организация не была бы зарегистрирована на территории РФ, то у российской организации - покупателя рекламных услуг возникли бы обязанности налогового агента (статья 161 НК РФ) [2;47].

В отношении выставочной деятельности ситуация по НДС несколько иная. При оказании услуг по проведению выставок, фирма-организатор должна определять место реализации услуги в соответствии с подпунктом 5 пункта 1 статьи 148 НК РФ, то есть, в общем порядке[30;163]. Однако, при этом следует помнить, что организация выставки процесс довольно сложный и фирма-организатор может оказывать участнику самые различные виды услуг: аренду выставочных площадей, услуги по оформлению стендов, транспортные услуги, рекламные услуги, услуги по предоставлению переводчиков и так далее.

Поэтому при налогообложении НДС выставочной деятельности следует особое внимание уделять тому, как составлен договор с заказчиком. Если предметом договора является организация услуг по проведению выставки, то фирма - организатор, начислит и уплатит НДС со всей суммы, полученной ею за оказанные услуги.

Если же договор содержит четкое разграничение по видам услуг, то, может случиться и так, что какой - то из оказываемых видов услуг не будет являться объектом налогообложения, например, услуги по рекламе или аренда выставочных площадей (если они считаются оказанными на территории иностранного государства).

Организациям, занятым выставочной деятельностью следует четко указывать в договоре какие именно услуги предоставляются заказчику. Налоговая база при реализации услуг определяется в соответствии с пунктом 1 статьи 154 НК РФ: «Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 40 настоящего Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога» [6;48]. То есть, налоговая база по НДС определяется исходя из стоимости оказанных услуг, без учета НДС.

При расчете окончательной суммы налога, которую рекламная компания, оказывающая услуги, перечисляет в бюджет, из суммы начисленного налога вычитаются суммы НДС по товарам, работам, услугам, имущественным правам принятым к учету, в соответствии с требованиями статьи 171, 172 НК РФ. Суммы предъявленного «входного» налога, предварительно отражаются по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям». По дебету счета 19 отражаются суммы НДС по товарам, работам, услугам, полученным от поставщиков, в корреспонденции со счетами 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами». Суммы НДС, принятые к вычету, списывают с кредита счета 19 «Налог на добавленную стоимость» в дебет счета 68 «Расчеты по налогам и сборам» субсчет «НДС»[36;107]. Вычетам подлежат суммы налога, предъявленные организации, если: товары (работы, услуги), а также имущественные права приобретаются для осуществления операций, признаваемых объектами налогообложения; товары (работы, услуги), имущественные права приняты к учету; у налогоплательщика имеется счет-фактура, оформленный надлежащим образом.

Если в расчетных документах, подтверждающих стоимость приобретенных товаров (работ, услуг), имущественных прав сумма налога не выделена отдельной строкой, то исчисление его самостоятельно расчетным путем не производится. Сумма налога, начисленная налогоплательщиком по объектам налогообложения, отражается по кредиту счета 68 «Расчеты по налогам и сборам» субсчет «НДС» в корреспонденции со счетами реализации, как правило, это счета: 90 «Продажи» и 91 «Прочие доходы и расходы» [41;376]. В отношении предварительной оплаты в счет предстоящего оказания услуг можно отметить следующее: авансовые или иные платежи, полученные в счет предстоящего оказания услуг, увеличивали налоговую базу налогоплательщика по НДС.

Согласно пункту 1 статьи 167 НК РФ моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 - 11, 13 - 15 статьи 167 НК РФ, является наиболее ранняя из следующих дат[34;280]: день отгрузки (передачи) товаров (работ, услуг), имущественных прав; день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, если фирма, оказывающая рекламные услуги, получила оплату или частичную оплату ранее, чем оказала заказчику услугу, у нее возникает момент определения налоговой базы по НДС. Если моментом определения налоговой базы является день оплаты, частичной оплаты под предстоящее оказание услуг, то на день их оказания у налогоплательщика также возникает момент определения налоговой базы. В то же время организации имеют право на вычет сумм налога, исчисленных с сумм оплаты или частичной оплаты, полученных в счет предстоящего оказания услуг.

Что касается услуг по размещению наружной рекламы, то можно отметить следующее: если организация оказывает услуги по распространению и (или) размещению наружной рекламы, то такие организации являются плательщиками ЕНВД. Система налогообложения в виде ЕНВД на этот вид деятельности (распространение и (или) размещение наружной рекламы) устанавливается НК РФ, вводится в действие нормативно-правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения (пункт 1 статьи 346.26 НК РФ) [44;43].

Глава 3. Оптимизация налогообложения рекламной деятельности

3.1. Налоговое законодательство

Эффективная маркетинговая стратегия любой компании является одним из основных факторов, обуславливающих ее успешное развитие. Рекламная деятельность в рамках маркетинга имеет особое значение для компаний, так как является основой их коммуникаций с покупателями и обществом. Исходя из этого, затраты компаний на рекламу могут составлять 10-30% годовой выручки от реализации[29;174], что оказывает влияние на формирование налоговой базы по налогу на прибыль организаций. Следовательно, на современном этапе развития вопрос о налогообложении в рекламной деятельности является одним из самых актуальных.

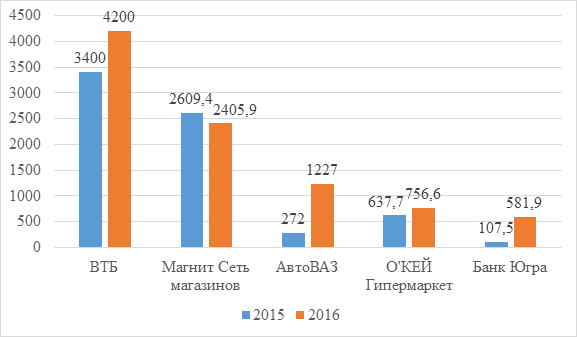

Рассмотрим бюджеты крупных компаний, которые обязаны декларировать затраты по всем направлениям деятельности (см.приложение 4). На данной диаграмме отображены рекламные бюджеты компаний за 2015 и 2016 годы. Исходя из приведенных статистических данных можно сделать вывод, что расходы на рекламу, в целом, в 2016 году увеличились. Данный рост составил в среднем 4%[47;10], что обуславливает актуальность и важное значение расходов на рекламу.

Стоит отметить, что крупные компании, в частности приведенные на диаграмме (см.приложение 4), в меньшей степени испытывают трудности с исполнением обязанностей перед бюджетом по налогу на прибыль. Необходимо также рассматривать средние компании, которые испытывают значительные трудности при учете расходов на рекламу, ведь некоторые расходы на рекламу нормируются, а некоторые и вовсе не учитываются для целей налогообложения, что не позволяет снизить налог на прибыль организаций.

В рамках анализа особенностей налогообложения указанной сферы необходимо рассмотреть два аспекта: налоговое законодательство и способы оптимизации налогообложения.

В соответствии с законодательством о налогах и сборах организации имеют право уменьшить полученные доходы на расходы, закрепленные Налоговым кодексом РФ, в целях налогообложения налогом на прибыль организаций, следовательно, возможность налогового учета затрат на маркетинговую деятельность организации в полном объеме становится все более актуальной.

Стоит отметить, что нормы налогового законодательства на современном этапе развития не позволяют отнести все затраты на расходы для целей налогообложения, связанные с рекламной деятельностью.

Во-первых, Налоговый кодекс РФ содержит определенные требования к указанным затратам организаций. Суть данных требований состоит в том, что расходы должны быть документально подтвержденными и экономически обоснованными (ст. 252 НК РФ). В данном случае возникает некоторое противоречие, связанное с тем, что результат маркетингового исследования может быть условно отрицательным, то есть при получении отрицательного результата выявляется отсутствие целесообразности действий организации[43;24].

Еще одно противоречие возникает в связи с необходимостью документального подтверждения затрат. Зачастую соблюдение лишь правил документооборота (предоставления договоров, счетов‐фактур, актов о выполненных работах, подтверждающих факт оказания услуг сторонней организацией) является, с точки зрения налоговых органов, недостаточным для документального подтверждения затрат. Руководствуясь своими внутренними рекомендациями, налоговые органы при проведении выездных проверок требуют предоставления отчета о проведении исследования, пояснительных записок, право требования которых не закреплено законодательством[45;9]. Исходя из этого можно сделать вывод, что отсутствие законодательного закрепления перечня первичных учетных документов, необходимых для подтверждения факта проведения маркетинговых исследований, является одним из факторов, указывающих на несовершенство законодательства как налогового, так и бухгалтерского.

Во-вторых, в статье 264 НК РФ в качестве признаваемых маркетинговых затрат приведены лишь затраты по изучению конъюнктуры рынка (пп.27 п. 1 ст. 264 НК РФ) и на рекламную деятельность (п.4 ст. 264 НК РФ). В НК РФ в качестве расходов на рекламу относятся следующие виды затрат[35;51]:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок‐продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Указанные виды затрат на рекламу признаются ненормируемыми, то есть принимаются на расходы в размере фактических затрат.

Такие расходы как приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний и иные виды рекламы признаются для целей налогообложения в размере, не превышающем 1% выручки от реализации, то есть такие расходы признаются нормируемыми[27;439].

Некорректность и неполнота приведенных норм в законодательстве заключаются в следующем:

- Конъюнктура рынка является одним из возможных направлений исследований. Кроме него в маркетинге выделяют и другие направления, которые не связаны с изучением конъюнктуры, а, значит, и не могут, по мнению налоговых органов, понижать налогооблагаемую базу[46;164].

- Перечень рекламных расходов является не совсем исчерпывающим. В нем не охвачены все средства коммуникаций, в том числе и рекламные.

Таким образом, в настоящее время нормы налогового законодательства не позволяют организациям признавать расходы на маркетинг и рекламу в полном размере, что затрудняет проведение ряда современных маркетинговых исследований и необоснованно ухудшает положение организаций, вкладывающих значительные средства в продвижение товаров на рынок.

3.2. Способы оптимизации налогообложения рекламной деятельности

Рассмотрим способы решения приведенных проблем, а также способы оптимизации, исходя из законодательства.

Во-первых, если маркетинговые исследования не привели к ожидаемому результату, организациям сложно отстоять свою правоту в суде и признать расходы. В данном случае, организация должна доказать, что исследования были необходимы для того, чтобы компания в будущем получила доход и не понесла убыток, если маркетологи указали, что выходить на тот или иной рынок продаж нецелесообразно[3;75]. Данный способ решения проблемы рассматривается с точки зрения оптимизации налогообложения.

В организационном плане для фирмы важно обеспечить подтверждение рекламных материалов, расходы на которые она осуществила. При проведении налоговых проверок могут потребоваться экземпляры образцов рекламы, распечатки интернет-страниц с рекламой, договора на размещение баннеров с владельцами сайтов и акты сдачи-приемки оказанных ими услуг. Если использованные печатные издания не носят рекламного характера, обязательна пометка «на правах рекламы». При рекламе на радио необходимо предоставить эфирную справку, в которой указывается частота выхода рекламного материала и его содержание.

Во-вторых, с целью решения проблемы некорректности налогового законодательства необходимо предложить внести следующие изменения:

- Уточнить формулировку экономической обоснованности и документальной подтвержденности затрат организаций.

- Расширить перечень расходов на маркетинговые исследования и рекламу, учитываемых для целей налогообложения. Необходимо дополнительно включить в перечень следующие виды расходов: расходы на рекламу в СМИ, наружную, полиграфическую, почтовую, интерьерную, экранную, сувенирную рекламу, рекламу на упаковке, на товаре, в компьютерных сетях, с помощью средств связи и передачи информации и др.; расходы на мероприятия, стимулирующие сбытовую деятельность организации, а именно: на приобретение подарков, организацию конкурсов, лотерей, викторин, распространение бесплатных образцов товаров и др.; расходы на паблик рилейшнз (организацию мероприятий для СМИ, потребителей, представителей законодательной и исполнительной власти, инвесторов, сотрудников организации и др.).

Таким образом, в законодательстве о налогах и сборах существуют некоторые неточности, которые не позволяют компаниям в полной мере осуществлять маркетинговые исследования и внедрять новейшие технологии в способы продвижения товаров и услуг. Существующие меры оптимизации налогообложения являются лишь мерами, позволяющими доказать правоту организаций. Законодательное закрепление разработанных предложений позволит организациям более эффективно осуществлять свою деятельность в рамках маркетинговой концепции.

Заключение

В заключение курсовой работы можно выделить следующие аспекты, которые обобщенно характеризовали бы основные моменты. Хотелось бы сразу отметить, что все цели и задачи, поставленные в начале работы, были достигнуты и раскрыты.

При написании данной курсовой работы была раскрыта сущность расходов на рекламу, проведен анализ особенностей налогообложения в области рекламы на примере ООО «Авангард» и показаны способы оптимизации налогообложения рекламной деятельности. Также в ходе написания курсовой работы были разработаны рекомендации по совершенствованию налогообложения на примере ООО «Авангард».

Характерной чертой современной рекламы является приобретение ею новой роли в результате вовлечения в процесс управления производственно-сбытовой деятельностью промышленных и сервисных фирм. Суть роли рекламы в том, что она стала неотъемлемой и активной частью комплексной системы маркетинга, уровень развития которой определяет качество и эффективность рекламно-информационной деятельности производителя и ее соответствие новым требованиям мирового рынка.

Важным моментом регулирования рекламной деятельности является процесс ее налогообложения, ведь рекламная деятельность является коммерческой, а это, как известно, влечет к уплате налогов. Налогообложение рекламной деятельности регулируется налоговым кодексом РФ.

Экономические преобразования в современной России и реформирование отношений собственности существенно повлияли на реализацию государством своих экономических функций и закономерно обусловили реформирование системы налогов. На пути к рыночной экономике налоги становятся наиболее действенным инструментом регулирования новых экономических отношений. В частности, они призваны ограничивать стихийность рыночных процессов, воздействовать на формирование производственной и социальной инфраструктуры, укрощать инфляцию.

Особенность реформирования экономики в России такова, что налоги и налоговая система не смогут эффективно функционировать без соответствующего правового обеспечения. При этом речь идет не только о защите бюджетных интересов, но и об обеспечении конституционных прав и законных интересов каждого налогоплательщика. В настоящее время в нашей стране идет процесс комплексного реформирования налоговой системы. От эффективности налоговой реформы во многом зависит экономический рост, развитие предпринимательства, ликвидация теневого сектора экономики, а также создание благоприятного « налогового климата» для привлечения в страну необходимых иностранных инвестиций.

Однако эффективная налоговая реформа не может быть осуществлена путем внесения отдельных изменений в действующее налоговое законодательство. Необходима не только разработка и внесение многочисленных поправок в уже действующее законодательство, но и подготовка новых законодательных актов в области налогов.

Налоговая система нуждается в совершенствовании. Отсутствие прогрессивной шкалы нарушает элементарный принцип справедливости обложения. С введением единой ставки происходит равное обложение в условиях большой дифференциации доходов, особенно такой, как в России. Нестабильность налоговой системы на сегодняшний день - это главная проблема реформы налогообложения.

Обобщая все вышеизложенное, можно сделать вывод о том, что в настоящее время нормы налогового законодательства не позволяют организациям признавать расходы на маркетинг и рекламу в полном размере, что затрудняет проведение ряда современных маркетинговых исследований и необоснованно ухудшает положение компаний, вкладывающих значительные средства в продвижение товаров на рынок.

Исходя из вышеприведенных рассуждений можно сделать вывод о том, что в законодательстве о налогах и сборах существуют некоторые неточности, которые не позволяют предприятиям в полной мере осуществлять маркетинговые исследования и внедрять новейшие технологии в способы продвижения товаров и услуг. Существующие меры оптимизации налогообложения являются лишь мерами, позволяющими доказать правоту организаций. Законодательное закрепление разработанных предложений позволит компаниям более эффективно осуществлять свою деятельность в рамках маркетинговой концепции.

Конечно, наше налоговое законодательство оставляет желать много лучшего, но, тем не менее, его необходимо досконально знать, особенно в части налогообложения физических лиц, так как это касается каждого гражданина, ибо всем известно, что «Незнание законов не освобождает от ответственности».

Библиография

1. Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (принят ГД ФС РФ 16.07.1998) (ред. от 19.07.2013) // Собрание законодательства Российской Федерации. - 1998. - № 3 (Ст. 3824). - С.55-98.

2. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 25.11.2013) // Собрание законодательства Российской Федерации. - 2000. - № 32 (Ст. 3340). - С.38-92.

3. Федеральный закон "О развитии малого и среднего предпринимательства в Российской Федерации" от 24.07.2007 № 209-ФЗ (ред. от 06.12.2011) // Собрание законодательства Российской Федерации. - 2007. - № 31 (Ст. 4006) . - С.72-84.

4. Федеральный закон "О рекламе" от 13.03.2006 № 38-ФЗ) // Собрание законодательства Российской Федерации. -2006. -№ 12 (Ст. 1232). - С.52-74.

5. Федеральный закон "Об обществах с ограниченной ответственностью" от 08.02.1998 № 14-ФЗ (ред. от 29.04.2011) // Собрание законодательства Российской Федерации. -1998. -№ 7 (Ст. 785). - С.28-42.

6. Комментарии к Налоговому кодексу Российской Федерации. Часть вторая/ Под редакцией А.Н. Козырина, М.Т. Велби. - М.: Форум: НИЦ ИНФРА-М, 2015. - 232 с.

7. Письмо Минфина Российской Федерации от 23.10.2014 № 03-07-11/53626 // Главбух. -2014. -№ 20. - С.17-18.

8. Письмо Минфина Российской Федерации от 19.09.2014 № 03-07-11/46938// Главбух. -2014. -№ 18. - С.22.

9. Письмо Минфина Российской Федерации от 12.10.2012 № 03-03-06/1/544 // Главбух. -2012. -№ 20. - С.7-8.

10. Письмо Минфина Российской Федерации от 08.08.2012 № 03-03-06/1/390 // Главбух. -2012. -№ 16. - С.38-39.

11. Письмо Минфина Российской Федерации от 16.07.2012 № 03-07-07/64 // Главбух. -2012. -№ 14. - С.8-9.

12. Письмо Минфина Российской Федерации от 13.03.2012 № 03-07-11/68 // Главбух. - 2012. - № 6. - С.26-27.

13. Письмо Минфина Российской Федерации от 14.12.2011 № 03-03-06/1/821 // Главбух. -2011. -№ 24. - С.35.

14. Письмо Минфина Российской Федерации от 02.11.2011 № 03-03-06/3/11 // Главбух. -2011. -№ 21. - С.26-27.

15. Письмо Минфина Российской Федерации от 20.10.2011 № 03-03-06/2/157 // Главбух. -2011. -№ 20. - С.40-41.

16. Письмо Минфина Российской Федерации от 15.06.2011 № 03-03-06/2/94 // Главбух. -2011. -№ 12. - С.18-19.

17. Письмо Минфина Российской Федерации от 06.11.2009 № 03-07-11/285 // Главбух. -2009. -№ 22. - С.20-21.

18. Васильев Г.А. Основы рекламной деятельности: Учеб.пособие. - М.: Юнити-Дана. - 414 с.

19. Головлева Е.Л. Основы рекламы: Учебник для вузов. - Ростов-на-Дону: Феникс, 2012. - 315 с.

20. Козлова Е.П. Бухгалтерский учет: Учеб.пособие. - М.: Финансы и статистика, 2014. - 544с.

21. Костина А.В., Макаревич Э.Ф., Карпухин О.И. Основы рекламы: Учеб.пособие. - М.: КноРус, 2016. - 352 с.

22. Миляков Н.В. Налоги и налогообложение: Курс лекций. - М.: ИНФРА-М, 2017. - 348 с.

23. Мочерный С.В., Некрасова В.В. Основы организации предпринимательской деятельности: Учебник для вузов/ Под общ.ред.проф. С.В.Мочерного. - М.: Приор-издат, 2014. - 224 с.

24. Мудров А.Н. Основы рекламы: Учеб.пособие. - М.: "Экономистъ", 2012. - 378 с.

25. Налоги и налогообложение: Учеб.пособие/ Под ред.М.В.Романовского, О.В.Вреблевской. - СПб.: Питер, 2013. - 286 с.

26. Налоговое право: Учеб.пособие/ Под ред.С.Г.Пепеляева. - М.: ИД "ФБК ПРЕСС", 2011. - 398 с.

27. Овчаренко А.Н. Основы рекламы: Учеб.пособие. – М.: Аспект Пресс, 2015. - 562 с.

28. Основы бизнеса: Учебник для вузов/ Под ре.проф.Ю.Б.Рубина. - 6-е изд., перераб и доп. - М.: Маркет ДС, 2013. - 784 с.

29. Основы рекламной деятельности: Учеб.пособие для вузов/ Под ред.Г.А.Васильева, В.А.Полякова. - М.: ЮНИТИ-ДАНА, 2014. - 414 с. - (Серия "Профессиональный учебник: Маркетинг").

30. Панкратов Ф.Г., Баженов Ю.К., Шахурин В.Г. Рекламная деятельность: Учеб.пособие. - М.: Издательско-торговая корпорация «Дашков и Ко», 2012. - 364 с.

31. Половцева Ф.П. Коммерческая деятельность: Учебник. - М.: ИНФРА-М, 2013. - 248 с.

32. Попова Л.В., Маслова И.А. Налоговый учет: Учеб.пособие. - М.: Дело и сервис, 2014. - 368 с.

33. Романовский М.В., Врублевская О.В. Налоги и налогообложение: Ученик для вузов. - М.: Дрофа, 2011. - 646 с.

34. Барулин С.В. Налоги как инструмент государственного регулирования экономики. - СПб.: Питер, 2016. - 532 с.

35. Бове К.Л., Аренс У.Ф. Современная реклама /Пер. с англ. - М.: Магистр, НИЦ ИНФРА-М, 2016. - 194 с.

36. Ендовицкий Д.А., Рахматулин Р.Р. Бухгалтерский и налоговый учет на малом предприятии. – М.: КНОРУС, 2017. – 264 с.

37. Кисилевич Т.И. Практикум по налоговым расчетам. - М.: Финансы, 2013. - 308 с.

38. Морозова Т.В. Малые предприятия: налогообложение, учет и отчетность. - М.: Юстицинформ, 2015. - 336 с.

39. Организация бухгалтерского учета на предприятии/ Под ред. В.С.Спирина. - М.: Финансы, 2014. - 309 с.

40. Пансков В.Г. Налоги и налогообложение в Российской Федерации. - М.: «Альпина Бизнес Букс», 2016. - 186 с.

41. Сергеев И.В., Волошина А.Н. Налогообложение индивидуальных предпринимателей. - СПб.: Издательский дом «Герда», 2017. - 640 с.

42. Андреев И.М. Некоторые особенности применения упрощенной системы налогообложения //Налоговый вестник. - 2016. - № 6. - С.15-18.

43. Веселов С.М. Российский рекламный рынок в мировой рекламной индустрии // Российский рекламный ежегодник. - 2014. - № 2. - С.23-24.

44. Горина Г.А. Упрощенная система налогообложения: методологический аспект //Новое в бухгалтерском учете и отчетности. - 2016. - № 5. С. 42-44.

45. Евстафьев В.А. Актуальные проблемы российского рекламного рынка //Российский рекламный ежегодник. - 2016. - № 5. - С.9-11.

46. Решетников Н.А. Проблемы реализации принципа налогообложения в рекламной деятельности // Ленинградский юридический журнал. - 2013. - № 2. - С.163-166.

47. Татаренко А.М. Особенности налогообложения рекламной деятельности и маркетинговых исследований // Экономика и менеджмент инновационных технологий. - 2017. - № 3. - С.9-11.

48. Турбина И.И. Упрощенная система налогообложения //Консультант бухгалтера. - 2015. - № 1. - С.4-7.

Приложение 1

Системы налогообложения

Приложение 2

Приложение 3

Упрощенная система налогообложения

Приложение 4

Рекламные бюджеты компаний, млн.руб

Приложение 5

Бухгалтерский учет расходов на рекламу

|

Дебет |

Кредит |

Содержание операции |

|

44 «Расходы на продажу»(26 «Общехозяйственные расходы») |

60 «Расчеты с поставщиками и подрядчиками»(76 «Расчеты с разными дебиторами и кредиторами») |

Отражены услуги рекламного агентства, услуги по размещению рекламы в СМИ, в интернете и другие услуги (работы) рекламного характера |

|

10 «Материалы» |

Списана в расходы рекламная продукция (каталоги, брошюры, ручки, блокноты и т.д.), рекламные щиты, растяжки и другие рекламные конструкции, не являющиеся основными средствами. |

|

|

02 «Амортизация основных средств» |

Списана в расходы ежемесячная сумма амортизации рекламных конструкций, принятых к учету в качестве основных средств. |

|

|

05 «Амортизация нематериальных активов» |

Списана в расходы ежемесячная сумма амортизации аудиовизуальных произведений рекламного характера (рекламные теле- и радио- ролики), принятых к учету в качестве нематериальных активов. |

- "Понятие и виды юридических лиц"

- «Основные нормативные документы, регулирующие ведение бухгалтерского учета в организациях.( Нормативное регулирование бухгалтерского учета в Российской Федерации)

- Нотариат в РФ(Возникновение нотариата)

- Организация прокурорского надзора за исполнением законов органами, осуществляющими оперативно-розыскную деятельность

- Технологии программной защиты в Интернете

- Содержание и значение института лицензирования для теории и практики предпринимательского права

- Правовое регулирование лицензирования предпринимательского права в Российской Федерации

- Процесс разработки бизнес-плана предприятия

- Порядок составления бухгалтерской отчетности

- Виды и роль эмоций в жизни человека

- Методы повышения эффективности предприятия

- Модели и методы процесса принятия решений