Индивидуальное предпринимательство

Содержание:

Введение

За последние годы в Российской Федерации обширное распространение получило индивидуальное предпринимательство. Современные индивидуальные предприниматели благополучно действуют на рынке, каждый день расширяя сферу своей деятельности, и в результате имеют все шансы обеспечить все условия жизни для себя и своим близким. Не странно, что все больше людей, задумываясь о собственном будущем, желают организовать собственный бизнес.

Становление предпринимательства имеет непременную роль в достижении финансового фурора, больших темпов подъема промышленного производства. Оно считается основой почвой инноваторского, продуктивного нрава экономики. Чем больше хозяйствующих субъектов имеют вероятность выразить собственную инициативу и креативные возможности, тем меньше разрыв меж вероятными и фактическими итогами становления. Освоение иннваторского финансового подъема нельзя в условиях искусственного ограничения созидательной творческой стихии, свободы домашней инициативы, важной для сего мобильности всех производственных ресурсов. Предпринимательство гарантирует освоение новых многообещающих производств, содействует "вымыванию" архаичных. Оно содействует развитию конкуренции, а также наращиванию "открытости" государственной экономики, развитию ввоза и вывоза денежных средств. Предпринимательство делает механизмы координации, выработки стратегии становления через рынок и конкретность, связи меж хозяйствующими субъектами.

Данным образом, предпринимательство как тип хозяйствования и определенный творческий образ финансового поведения составляет неотъемлемое свойство всех моментов достижения финансового фурора РФ.

Объектом исследования предоставленной работы является индивидуальное предпринимательство, как 1 из организационно-правовых форм предпринимательского права.

В предоставленной работе обнаружены следующие задачи исследования:

− охарактеризовать понятие индивидуального предпринимательства в России;

− проанализировать порядок государственной регистрации индивидуального предпринимателя;

− провести теоретический анализ правовых основ деятельности индивидуального предпринимательства в Российской Федерации;

− исследовать системы налогообложения для индивидуальных предпринимателей.

Глава 1. Понятие индивидуального предпринимательства и предпринимательской деятельности

1.1 Понятие и общие признаки индивидуального предпринимательства

Предпринимательская деятельность (согласно гражданскому законодательству РФ) - самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение, прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке [4, С.15].

При анализе данного понятия можно выделить следующие его признаки. Первым из них является осуществление деятельности с целью получения прибыли. Каждый собственник имущества вправе свободно им распоряжаться по своему усмотрению себе во благо, что выражается, как правило, в плодах и доходах от имущества. В законодательном регулировании был разрешён вопрос: прибыль от какой деятельности считается полученной от предпринимательства. Его объектом, согласно Гражданскому Кодексу, является пользование имуществом, продажа товаров, выполнение работ или оказание услуг. Действительно, по общему правилу предприниматели получают прибыль от реализации товаров и услуг. Несколько абстрактнее выглядит понятие "прибыль от пользования имуществом" [5, С.65]. В случае если рассматривать его практически и в системе с нормами части 2 ГК, то договоры займа, подряда, на выполнение научно-исследовательских, опытно-конструкторских и технологических дел, перевозки, транспортной экспедиции, банковского вклада, банковского счёта, сбережения, поручения, комиссии, доверительного управления имуществом и кое-какие иные договоры с составляющей выгоды не вправе заключать гражданин, не зарегистрированный в качестве предпринимателя.

Вторым признаком предпринимательской деятельности считается систематичность её воплощения. Главным препятствием выступает отсутствие законного определения или же закоренелого обычая в понимании систематичности. В представленном случае трудности появляются при оценке предпринимательской деятельности, субъекты которой скрывают ее, а при выявлении опровергают присутствие предпринимательства, ссылаясь именно на то, что действия, внешне схожие по цели с предпринимательскими, носят регулярный, а случайный, разовый, вторичный нрав.

Третий бесспорный признак предпринимательской деятельности - ее осуществление на свой риск, то есть под собственную имущественную ответственность. Такой риск включает принятие на себя предпринимателем как собственником имущества не только могущих произойти неблагоприятных последствий, но и дополнительного (специфического предпринимательского) риска в обязательственных отношениях. Ответственность предпринимателя является повышенной, на него возлагаются неблагоприятные последствия, возникшие не только по его вине, но и в иных случаях, кроме непреодолимой силы [5, С.70].

Право каждого гражданина на свободное внедрение собственных возможностей и имущества для предпринимательства и другой не запрещённой законодательством деятельности зафиксировано ст.34 Конституции РФ. Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с этапа гос. регистрации в качестве индивидуального предпринимателя.

Для приобретения статуса индивидуального предпринимателя гражданин должен обладать следующими общими признаками субъекта гражданского (и предпринимательского) права:

а) правоспособностью;

б) гражданской дееспособностью;

в) иметь имя (фамилия, собственно имя, а также отчество, если иное не вытекает из закона или национального обычая);

г) иметь место жительства (место, где гражданин проживает постоянно или преимущественно).

Закон в категорической форме провозглашает незыблемость правового статуса физического лица (гражданина): никто не может быть ограничен в правоспособности и дееспособности, иначе как в случаях и порядке, установленных законом.

По признаку дееспособности граждане подразделяются на четыре группы:

а) недееспособные - малолетние до шестилетнего возраста, а также признанные судом страдающими психическими расстройствами, не дающими возможность понимать значение своих действий или руководить ими [5, С.55]. Они сами не вправе совершать юридически значимые действия. Но сказанное вовсе не означает, что принадлежащее им имущество не может участвовать в гражданском обороте, быть объектом предпринимательской деятельности. От имени детей сделки совершают их законные представители - родители, усыновители или опекуны, а от имени, страдающего психическим расстройством - его опекун. При этом на акты распоряжения имуществом необходимо предварительное разрешение органа опеки и попечительства;

б) не полностью дееспособные - малолетние в возрасте от 6 до 14 лет и несовершеннолетние в возрасте от 14 до 18 лет [5, С.56]. Как правило, сделки от имени малолетнего заключают его законные представители. Сам он может совершать лишь мелкие бытовые и некоторые иные сделки, исчерпывающий перечень которых дан в законе. Гражданский Кодекс Российской Федерации (часть первая) от 30 ноября 1994 № 51-ФЗ. - Ст.28 Несовершеннолетние с 14-летнего возраста вправе самостоятельно совершать в сфере имущественных отношений значительно более широкий круг акций, нежели малолетние. И все другие сделки они также совершают от своего имени, но с письменного согласия своих законных представителей;

в) ограниченно дееспособные - признанные судом злоупотребляющими спиртными напитками или наркотическими средствами, чем ставят свою семью в тяжелое материальное положение [5, С.56]. Эти лица вправе совершать мелкие бытовые сделки. Совершать другие сделки, а также получать заработок, пенсию и иные доходы и распоряжаться ими они могут лишь с согласия попечителя. Такие граждане самостоятельно несут имущественную ответственность по совершённым ими сделкам и за причиненный ими вред;

г) полностью дееспособные. Они вправе самостоятельно заниматься любой предпринимательской деятельностью [5, С.57]. Такая дееспособность наступает в трех случаях: с наступлением совершеннолетия - по достижении 18-летнего возраста; в случае, когда законом допускается вступление в брак до достижения 18 лет, гражданин, не достигший 18-летнего возраста, приобретает дееспособность в полном объеме со времени вступления в брак.

Для индивидуального предпринимателя его имя и место жительства стали теперь элементами индивидуализации подобно реквизитам для юридического лица. Гражданин вступает в гражданские правоотношения под своим именем, "включающим фамилию и собственное имя, а также отчество, если иное не вытекает из закона или национального обычая". Индивидуальный предприниматель может в случаях и в порядке, предусмотренных законодательством, использовать вымышленное имя (псевдоним) или изменить свое имя.

В любом случае имя, полученное гражданином при рождении, а также перемена имени подлежат регистрации в порядке, установленном для регистрации актов гражданского состояния. Перемена имени гражданином-предпринимателем не затрагивает существа прав и обязанностей, приобретенных им под своим именем. Дополнительно на него возлагаются обязанности:

− уведомления своих должников и кредиторов об изменениях в своем статусе во избежание возможных неблагоприятных последствий (нарушение условий договора, причинение убытков);

− внесения за свой счет изменений в документы, оформленные на его прежнее имя [6, С.65].

Закон защищает неприкосновенность имени гражданина, независимо от форм нарушения:

− вреда, причиненного гражданину в результате неправомерного использования его имени;

− искажения либо использования имени гражданина способами или в форме, которые затрагивают его честь, достоинство или деловую репутацию [6, С.67].

Другим обязательным элементом индивидуализации физического лица (гражданина) как субъекта права устанавливается его место жительства. Согласно ст.20 ГК РФ местом жительства признается место, где гражданин постоянно или преимущественно проживает. В отличие от прошлой практики административной регламентации права на проживание (прописка) гражданин вправе сам определять свое место жительства.

Таким образом, предпринимательская деятельность - это деятельность, осуществляемая на свой риск, направленная на систематическое получение, прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в качестве индивидуальных предпринимателей. Выделяют три признака данного понятия: осуществление деятельности с целью получения прибыли, систематичность осуществления данной деятельности, а также осуществление ее на свой риск, то есть под собственную имущественную ответственность. Для приобретения статуса индивидуального предпринимателя гражданин должен обладать правоспособностью, гражданской дееспособностью, а также иметь имя и место жительства [7, С.65].

1.2 Порядок государственной регистрации и лицензирования индивидуальных предпринимателей

Одним из ведущих критерий воплощения предпринимательской деятельности считается муниципальная регистрация ее субъектов. Прохождение предоставленной процедуры нужно для доказательства легитимности функционирования определенного лица в хозяйственном обороте. Придавая регистрации общеобязательный нрав, государство преследует не только лишь цели контроля за законностью сотворения, реорганизации и ликвидации предприятии, но и полного первичного изначального учета членов предпринимательской деятельности, а еще сбора данных об их правовом, имущественном и организационном положении.

В настоящее время в России первичная регистрация большинства субъектов предпринимательства осуществляется в заявительном порядке, что предусматривает невозможность заниматься предпринимательской деятельностью без особого разрешения.

На данный момент органом, осуществляющим государственную регистрацию физических лиц в качестве индивидуальных предпринимателей, является Федеральная налоговая служба и её территориальные органы.

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в налоговом органе по месту его жительства, то есть по месту регистрации, указанному в паспорте. Деятельность же свою индивидуальный предприниматель может вести по всей территории России. Для регистрации понадобятся следующие документы:

− заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (Р21001);

− документ об уплате государственной пошлины за регистрацию физического лица в качестве ИП (квитанция) размер которой составляет 800 рублей, на основание приказ Минфина России от 26.12.2013 № 139н, вступивший в силу 11 марта 2014 года, не предоставление документа об уплате государственной пошлины не является основанием для отказа в регистрации, запросить его налоговый орган может в информационной системе о государственных и муниципальных платежах самостоятельно;

− паспорт гражданина РФ;

− копия паспорта 2, 3 страница и страница с адресом регистрации или его нотариально заверенная копия;

− копия свидетельства ИНН (если его нет — то ИНН присвоят в процессе регистрации).

При регистрации физическому лицу необходимо сразу определить как он будет платить налоги. Сейчас в России действует 5 систем налогообложения: общая система налогообложения (НДС), упрощённая система налогообложения (доходы или доходы минус расходы), единый налог на вмененный доход, патентная система налогообложения, единый сельскохозяйственный налог.

Документы представляются в регистрирующий орган (налоговая служба или многофункциональный центр госуслуг – мои документы) лично, либо направляются в регистрирующий орган по почте ценным письмом, но перед этим необходимо заверить заявление и копию паспорта у нотариуса. При подаче документов для оформления ИП выдадут расписку об их получении.

При положительном решении о государственной регистрации индивидуального предпринимателя документы должны быть готовы через 3 рабочих дня.

Моментом регистрации признается внесение записи в государственный реестр ИП, но не позднее одного рабочего дня с момента государственной регистрации, регистрирующий орган выдает (направляет) заявителю документ, подтверждающий факт внесения записи.

В Федеральном законе "О государственной регистрации юридических лиц и индивидуальных предпринимателей" предусмотрены такие основания отказа:

− непредставление необходимых для государственной регистрации документов;

− представление документов в ненадлежащий регистрирующий орган [6, С.85].

Решение об отказе в государственной регистрации должно быть принято не позднее пяти рабочих дней со дня представления документов в регистрирующий орган и содержать основания отказа с обязательной ссылкой на нарушения. Такое решение направляется заявителю с уведомлением о вручении и может быть обжаловано в судебном порядке.

Выбирая направление своей деятельности, будущий предприниматель должен помнить, что согласно Федеральному закону от 8 августа 2001 г. N 128-ФЗ "О лицензировании отдельных видов деятельности" некоторые виды деятельности, осуществляемые на территории РФ предприятиями, организациями, учреждениями, а также физическими лицами, ведущими предпринимательскую деятельность без образования юридического лица, подлежат лицензированию. Лицензия - официальный документ, который разрешает данному предпринимателю осуществлять указанную в ней деятельность в течение установленного лицензией срока, а также определяет условия её осуществления. Для того чтобы получить необходимую лицензию, предпринимателю следует предоставить в органы, уполномоченные на ведение лицензионной деятельности, следующие документы:

1. Заявление о выдаче необходимой лицензии с указанием:

− фамилии, имени, отчества, данных документа, удостоверяющего личность гражданина;

− вида деятельности, который предполагается осуществлять;

− срока, в течение которого будет осуществляться указанный вид деятельности.

2. Копию свидетельства о государственной регистрации гражданина в качестве индивидуального предпринимателя (с предъявлением оригинала в случае, если копия не заверена нотариусом).

3. Справку о постановке лицензиата на учет в налоговом органе.

4. Документ, подтверждающий внесение платы за рассмотрение лицензирующим органом заявления соискателя лицензии [2, С.45].

Все документы, предоставленные для получения лицензии, принимаются по описи, копия которой направляется заявителю с отметкой о дате приема документов указанным органом.

За рассмотрение лицензирующим органом заявления соискателя лицензии взимается плата, установленная НК РФ, которая равна 300 рублям.

Решение о выдаче лицензии или об отказе в этом должно быть принято в течение шестидесяти дней со дня получения от предпринимателя заявления с полным комплектом документов. Более короткие сроки принятия решения о выдаче или об отказе в выдаче лицензии могут устанавливаться положениями о лицензировании конкретных видов деятельности.

Уведомление об отказе в предоставлении лицензии направляется соискателю лицензии в письменной форме с указанием причин отказа. Такими основаниями могут служить:

− наличие в документах, представленных соискателем лицензии недостоверное или искажённой информации;

− индивидуальное предпринимательство государственная регистрация

− несоответствие соискателя лицензии лицензионным требованиям и условиям [4, С.134].

Если все необходимые требования соблюдены, то выданная предпринимателю лицензия должна содержать следующие данные:

− наименование органа, выдавшего данную лицензию;

− фамилия, имя, отчество, место жительства, данные документа, удостоверяющего личность, основной государственный регистрационный

номер записи о государственной регистрации индивидуального предпринимателя - для индивидуального предпринимателя;

− лицензируемый вид деятельности;

− срок действия лицензии;

− идентификационный номер налогоплательщика;

− номер лицензии;

− дата принятия решения о предоставлении лицензии [4, С.136].

Срок действия лицензии устанавливается в зависимости от конкретного вида деятельности и составляет не менее 5 лет. На меньший срок лицензия может быть выдана только по заявлению предпринимателя, обратившегося за её получением. Продление срока действия лицензии производится в том же порядке, что установлен для её получения.

Довольно часто индивидуальный предприниматель осуществляет несколько видов деятельности одновременно. В таком случае на каждый из видов деятельности лицензия должна быть оформлена отдельно. Если же лицензируемый вид деятельности планируется осуществлять на нескольких территориально обособленных объектах, то предпринимателю одновременно с лицензией выдаются её заверенные копии, в которых указывается местоположение каждого объекта.

Лицензия теряет юридическую силу, если у предпринимателя закончился срок действия свидетельства о государственной регистрации в качестве индивидуального предпринимателя.

В случае изменения паспортных данных или утраты лицензии лицензиат обязан в 15-дневный срок подать заявление о переоформлении лицензии.

За переоформление документа, подтверждающего наличие лицензии, выдачу указанного документа и внесений в него изменений взимается плата. Размер указанной платы составляет 100 рублей.

В период переоформления лицензий предприниматель может продолжать свою деятельность на основании ранее выданной ему лицензии

а в случае её утраты - на основании временного разрешения, которое выдается органом, уполномоченным на ведение лицензионной деятельности.

Лицензия подписывается руководителем органа, уполномоченного на ведение лицензионной деятельности, и заверяется печатью этого органа. Если лицензия выдана органами исполнительной власти субъектов Российской Федерации, то она дает предпринимателям право осуществлять свою деятельность на территории других субъектов РФ, но при условии предварительного уведомления органов исполнительной власти соответствующих субъектов РФ. При этом предприниматель должен быть готов к тому, что указанные в лицензии данные, а также условия осуществления существующего вида деятельности и меры безопасности могут подвергаться проверке.

Органы, уполномоченные на ведение лицензионной деятельности вправе аннулировать выданную лицензию, приостановить её действие, также возможно потеря юридической силы лицензии. Происходит это в следующих случаях:

− по соответствующему заявлению владельца лицензии;

− при обнаружении недостоверных данных в документах, которые были представлены для получения лицензии;

− если лицензиат нарушил условия данной лицензии;

− при невыполнении лицензиатом предписаний и распоряжений государственных органов или приостановлении ими деятельности физического лица, занимающегося предпринимательской деятельностью без образования юридического лица, в соответствии с законами РФ;

− прекращение действия свидетельства о государственной регистрации физического лица в качестве предпринимателя без образования юридического лица [9, С.87].

В трехдневный срок со дня принятия решения о приостановлении действия лицензии или её аннулирования лицензирующий орган обязан в письменном виде проинформировать о своем решении лицензиата и органы государственной налоговой службы РФ.

Если обстоятельства, навлекшие приостановление лицензии, изменились, то её действие может быть возобновлено. Лицензия считается возобновленной, когда орган, уполномоченный на ведение лицензионной деятельности примет соответствующее решение, о котором в трехдневный срок должен быть поставлен в известность лицензиат, а также органы налоговой службы РФ.

Важно иметь в виду, что приостановить действия лицензии могут и другие государственные органы, которым предоставлено такое право, действующим законодательством РФ. Так, органы исполнительной власти субъектов РФ, могут приостановить на своей территории действие лицензий, выданных органами исполнительной власти иных субъектов РФ, в следующих случаях:

если лицензия не зарегистрирована на данной территории;

если лицензиат не выполняет требования, установленные в соответствии с действующим законодательством РФ, для осуществления существующего вида деятельности на данной территории [5, С.76].

В трехдневный срок со дня принятия решения о приостановлении лицензии органы исполнительной власти субъектов РФ должны письменно проинформировать о своем решении орган исполнительной власти субъекта РФ, который выдал эту лицензию, органы государственной налоговой службы РФ и лицензиата. Орган, выдающий данную лицензию, вправе её аннулировать.

Контроль за соблюдением условий, предусмотренных лицензией, возлагается на органы, уполномоченные на ведение лицензионной деятельности. Лицензирующие органы обязаны вести реестры выданных, приостановленных, зарегистрированных и аннулированных лицензий (реестр лицензий). Руководители и должностные лица этих органов несут личную ответственность за нарушение или ненадлежащее использование

установленного правительством РФ порядка ведения лицензионной деятельности.

В том случае, когда предпринимателя не устраивает решения органов, уполномоченных на ведение лицензионной деятельности, он вправе обжаловать это решение в судебные органы.

Бланки лицензий являются бланками строгой отчетности, имеют учетную серию, номер и степень защищенности на уровне ценной бумаги на предъявителя. Рассмотрение заявления и выдача лицензии оплачивается предпринимателем. Размер оплаты определяется исходя из соответствующих затрат лицензирующего органа [2, С.98].

Все виды предпринимательской деятельности, подлежащие лицензированию в соответствии с Федеральным законом от 8 августа 2001 г. № 128-ФЗ "О лицензировании отдельных видов деятельности", указаны в статье 17 этого закона. Перечень федеральных органов исполнительной власти, осуществляющих лицензирование, утвержден постановлением Правительства РФ от 11 февраля 2002 г. № 135. В него входят около сорока федеральных органов исполнительной власти (комитеты, министерства, федеральные службы и др.) уполномоченных осуществлять лицензирование различных видов деятельности. Кроме того, ещё пять видов деятельности подлежат лицензированию органов исполнительной власти субъектов РФ. Особый порядок лицензирования отдельных видов деятельности, среди которых аудиторская, страховая, банковская, розничная торговля подакцизными товарами и др., установлен законами и указами президента.

1.3 Прекращение деятельности индивидуального предпринимателя

Для прекращения деятельности и статуса индивидуального предпринимателя необходима государственная регистрация. Она осуществляется в следующих случаях:

− в связи с принятием судом решения о признании его несостоятельным (банкротом) - осуществляется на основании копии решения суда о признании его несостоятельным (банкротом), поступившей в регистрирующий орган;

− в связи с принятием индивидуальным предпринимателем решения о прекращении данной деятельности, для чего лицо должно подать в регистрирующий орган заявление и квитанцию об оплате государственной пошлины;

− в связи со смертью лица, осуществлявшего предпринимательскую деятельность без образоваαния юридического лица - осуществляется на основании поступивших в регистрирующий орган в установленном законодательством Российской Федерации порядке сведений о государственной регистраαции смерти данного лица;

− в принудительном порядке по решению суда осуществляется на основании поступившей в регистрирующий орган в установленном законодательством Российской Федерации порядке копии решения суда о прекращении деятельности данного лица в качестве индивидуального предпринимателя в принудительном порядке;

− в связи со вступлением в силу приговора суда, которым наαзначено наказание в виде лишения права заниматься предпринимательской деятельностью на определенный срок - осуществляется наα основании поступившей в регистрирующий орган информации о вступлении в силу указанного приговора суда;

− в связи с аннулированием документа, подтверждающего право лица временно или постоянно проживать в Российской Федерации, или окончанием срока действия указанного документа - осуществляется на основании поступившей в регистрирующий орган в информации об аннулировании указанного документа или на основании окончания срока его действия с учетом содержащихся в государственном реестре сведений о таком сроке [5, С.98].

Индивидуальный предприниматель может быть признан несостоятельным (банкротом) в судебном или добровольном порядке, о чем он должен официально объявить должникам.

В соответствии со статьей 25 ГК РФ индивидуальный предприниматель может быть признан несостоятельным (банкротом) по решению суда в случаα, когда он не в состоянии удовлетворить требования кредиторов, связанные с осуществлением им предпринимательской деятельности. Стаαтья 214 ФЗ от 26 октября 2002 г. № 127-ФЗ "О несостоятельности (банкротстве)" уточняет основания признания индивидуального предпринимателя банкротом, указывая на то, что требование должно быть, основано на денежном обязательстве и (или) связано с обязанностью уплачиваαть обязательные платежи, в том числе и налоги. Кроме того, необходимо наличие двух условий в совокупности:

− данные обязательства или обязанности не исполнены предпринимателем в течение трех месяцев с момента наступления даты их исполнения;

− сумма обязательств превышает стоимость принадлежаαщего предпринимателю имущества [4, С.33].

Дела о признании индивидуального предпринимателя несостоятельным (банкротом) рассматриваются и разрешаются арбитражным судом.

Заявление о признании индивидуального предпринимателя банкротом может быть подано должником - индивидуальным предпринимателем, кредитором по обязательствам, связанным с предпринимательской деятельностью, налоговыми и иными уполномоченными органами по требованиям по обязательным платежам, а также прокурором. При применении процедуры банкротства индивидуального предпринимателя его кредиторы по обязательствам, не связанным с предпринимательской деятельностью, а также кредиторы по требованиям личного характера вправе также предъявить свои требования [4, С.34].

Предприниматель считается банкротом, и его регистрация в качестве индивидуального предпринимателя (не смотря на то, что ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" от 08.08.2001 говорит о государственной регистрации при прекращении лицом деятельности в качестве индивидуального предпринимателя) утрачивает силу с момента вынесения арбитражным судом решения о признании предпринимателя несостоятельным (банкротом). У предпринимателя аннулируются выданные ему лицензии на осуществление отдельных видов предпринимательской деятельности.

Индивидуальный предприниматель, признанный банкротом, не может быть зарегистрирован в качестве индивидуального предпринимателя в течение года с момента признания его банкротом.

Арбитражный суд направляет копию решения о признании индивидуального предпринимателя банкротом и об открытии конкурсного производства в орган, зарегистрировавший гражданина в качестве индивидуального предпринимателя. Всем известным кредиторам арбитражный суд также направляет решение о признании предпринимателя банкротом.

После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом, считается свободным от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, даже если они и не были заявлены в арбитраαжный суд. Считаются также погашенными независимо от того, были ли они фактически удовлетворены, требования по другим обязательствам, не связанным с предпринимательской деятельностью, которые были предъявлены и учтены судом при признании индивидуального предпринимателя банкротом.

о завершению процедуры признания индивидуального предпринимателя банкротом его регистрация в качестве индивидуального предпринимателя утрачивает силу. С этого момента все споры с его участием разрешаются в судах общей юрисдикции.

Таким образом, регистрация прекращения деятельности индивидуального предпринимателя осуществляется под действием следующих факторов:

− принятие судом решения о признании его несостоятельным (банкротом);

− принятие индивидуальным предпринимателем решения о прекращении данной деятельности;

− смерть лица, осуществлявшего предпринимательскую деятельность;

− решение суда;

− вступление в силу приговора суда, которым назначено наказание в виде лишения права заниматься предпринимательской деятельностью на определенный срок;

− аннулирование документа, подтверждающего право лица временно или постоянно проживать в Российской Федерации, или окончанием срока действия указанного документа [6, С.110]

Глава 2. Система налогообложения и ответственность индивидуальных предпринимателей

2.1 Налогообложение индивидуальных предпринимателей

Правовой статус индивидуального предпринимателя в гражданском обороте равнозначен правовому статусу коммерческих организаций. Индивидуальный предприниматель имеет право заключать сделки от своего имени, распоряжаться по своему усмотрению полученной прибылью после уплаты налогов, имеет свою печать. Индивидуальные предприниматели могут быть участниками полных товариществ и заключать договоры о совместной деятельности.

Наравне с юридическими лицами, индивидуальные предприниматели являются субъектами налогообложения.

В соответствии с нормами российского законодательства налогообложение доходов предпринимателей может осуществляться по одной из трех систем, каждая из которых характеризуется особой структурой налоговых платежей и сроками их уплаты.

1. Упрощённая система налогообложения (УСН)

Самая распространенная система налогообложения среди начинающих предпринимателей. Она удобна и выгодна тем, что вместо трёх общих налогов индивидуальный предприниматель платит всего один налог УСН. Налог необходимо перечислять государству 1 раз в квартал, а сдавать отчётность в налоговую всего раз в год.

Выбрав упрощённую систему, нужно определиться с объектом налогообложения:

− доходы — установлена налоговая ставка от 1 до 6%. Применять, если небольшой объем расходов — менее 60% от доходов, или расходы сложно подтвердить документами. Хорошо подойдет для консультационных услуг или, например, для сдачи недвижимости в аренду;

− доходы минус расходы — налоговая ставка составляет от 5 до 15% в зависимости от региона, вида деятельности и размера полученного дохода от этого вида деятельности. Применяется при большом объеме расходов — больше 70–80% от доходов; расходы можно легко подтвердить перед налоговой;

планируется, что расходы будут регулярными. При торговле выгоднее применять «Доходы минус расходы».

Если выбирать УСН «Доходы», сумму налога можно уменьшить на страховые взносы. ИП без сотрудников имеет право уменьшить налог полностью на взносы за себя, а ООО и ИП с сотрудниками — наполовину.

Однако не каждый предприниматель вправе применять упрощенную систему налогообложения. Не могут перейти на неё следующие налогоплательщики:

− годовой доход выше 150 миллионов рублей;

− ООО с филиалами;

− банки и микрофинансовые организации;

− организации, в которых больше 25% уставного капитала принадлежит другой организации;

− ломбарды;

− страховщики;

− фирмы, в которых больше 100 работников;

− организации с основными средствами стоимостью выше 150 млн. рублей;

− негосударственные пенсионные и инвестиционные фонды;

− профессиональные участники рынка ценных бумаг: брокеры, дилеры, управляющие ценными бумагами и другие из главы 2 закона №39-ФЗ;

− организации и ИП, которые производят подакцизные товары, добывают и продают полезные ископаемые, кроме общераспространенных;

− организаторы азартных игр;

− нотариусы и адвокаты;

− участники соглашений о разделе продукции;

− плательщики единого сельскохозяйственного налога;

− казённые и бюджетные учреждения;

− иностранные организации;

− аутстаффинговые компании.

2. Единый налог на вмененный доход (ЕНВД).

Единого налога на вмененный доход (ЕНВД) для определенных видов деятельности, что предусмотрено главой 26.3 НК РФ.

Единым налогом на вмененный доход облагаются конкретные виды предпринимательской деятельности. Индивидуальный предприниматель, который занимается ими на определенной территории, начисляет этот налог, учитывая законодательные акты соответствующих субъектов Российской Федерации. В этом случае по данным видам деятельности использование других систем налогообложения (упомянутых выше традиционной и упрощенной систем) не допускается [1, С.23].

Если же предприниматель занимается как видами деятельности, подразумевающими обязательную уплату им ЕНВД, так и другими видами деятельности, то в отношении полученных им доходов будут применяться сразу две системы налогообложения. В этом случае с одной части доходов предприниматель будет платить ЕНВД.

3. Патентная система налогообложения.

Данная система налогообложения предназначена только для ИП, которые сдают квартиры в аренду, занимаются разработкой ПО, репетиторством и другим бизнесом.

Патентная система для ИП в чем-то похожа на ЕНВД: она тоже действует только для определенных видов деятельности и применяется наряду с общей системой налогообложения или УСН.

Индивидуальный предприниматель покупает патент на срок от 1 месяца до года и на это время он освобождается от уплаты налога по итогам квартала и от подачи отчета в налоговую службу. Всё, что требуется — вовремя оплатить патент и вести отдельную книгу учета доходов. Стоимость патента зависит от потенциально возможного дохода, который устанавливают местные власти.

На применение патента есть ограничение по количеству сотрудников — не более 15 человек и годовой доход не должен превышать 60 млн. рублей.

2.2 Ответственность индивидуальных предпринимателей

Индивидуальные предприниматели, как и юридические лица, могут нести гражданско-правовую, налоговую, административную, а в отдельных случаях уголовную ответственность.

Имущественная ответственность индивидуальных предпринимателей определяется нормами ст.24 ГК РФ, в соответствии с которой гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом независимо от того, используется оно в предпринимательской деятельности или нет. Исключение составляет имущество, на которое в соответствии с законом не может быть обращено взыскание. Перечень такого имущества содержится в ст.446 ГПК РФ (в ред. Федерального закона от 29.12.04 г. № 194-ФЗ) и включает, например, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования, такие, как одежда, обувь и т.д., за исключением драгоценностей и других предметов роскоши, продукты питания и деньги на общую сумму не менее трехкратной установленной величины прожиточного минимума самого предпринимателя, лиц, находящихся на его иждивении, а в случае их нетрудоспособности - шестикратной установленной величины прожиточного минимума на каждого из указанных лиц. Также взыскание не может быть обращено на жилое помещение (его части) предпринимателя, если для него и совместно проживающих членов семьи оно является единственным пригодным для постоянного проживания помещением, земельный участок, на котором расположено такое помещение, а также земельный участок предпринимателя, который используется им не в целях осуществления предпринимательской деятельности, за исключением случаев, когда помещение и земельный участок являются предметом ипотеки и на них может быть обращено взыскание.

Основанием для привлечения индивидуального предпринимателя к административной, налоговой и уголовной ответственности является совершение им противоправного деяния, ответственность за которое предусмотрена соответствующим законом (КоΑП РФ, НК РФ, УК РФ), и наличие вины в форме умысла или неосторожности. Общий принцип налогового, административного и уголовного законодательства - презумпция невиновности лица, из которого вытекает обязанность налоговых и иных органов доказывать вину привлекаемого к ответственности лица, отсутствие обязанности самого лица доказывать свою невиновность и толкование неустранимых сомнений в виновности лица в его пользу. Также общим является принцип, заключающийся в том, что никто не может нести ответственность дважды за одно и то же противоправное деяние.

Вина индивидуального предпринимателя считается доказанной, если установлено, что он совершил правонарушение сознательно, то есть сознавал противоправный характер деяния, предвидел его вредные последствия и желал их наступления, или сознательно допускал, или относился к ним безразлично (умысел), либо что он предвидел возможность наступления вредных последствий своего деяния, но без достаточных к тому оснований самонадеянно рассчитывал на их предотвращение, или не предвидел возможности наступления таких последствий, хотя должен был и мог их предвидеть (неосторожность). Однако даже при наличии вины, если совершенное предпринимателем правонарушение является малозначительным, орган, рассматривающий дело об административном правонарушении, вправе освободить предпринимателя от ответственности. Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 № 195-ФЗ. - Ст.2.9

Общий срок давности для привлечения к административной ответственности составляет 2 месяца со дня совершения административного правонарушения. Исключение составляют правонарушения, связанные с нарушением законодательства о внутренних морских водах, территориальном море, континентальном шельфе, об исключительной экономической зоне РФ, таможенного, антимонопольного, валютного законодательства РФ и актов органов валютного регулирования, законодательства об охране окружающей природной среды об использовании атомной энергии, о налогах и сборах, о защите прав потребителей, о рекламе, о лотереях, о выборах и референдумах, об участии в долевом строительстве многоквартирных домов и (или) иных объектов недвижимости, о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, срок давности по котором составляет 1 год со дня их совершения. Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 № 195-ФЗ. - П.1 ст.4.5

Срок давности для длящихся правонарушений начинаαет течь со дня их обнаружения (например, в случае осуществления индивидуальным предпринимателем предпринимательской деятельности без лицензии.

Основные виды правонарушений, за которые индивидуальные предприниматели привлекаются к административной ответственности перечислены в КоΑП РФ, выделим некоторые из них:

− осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии);

− продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо без применения ККТ;

− нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей;

− нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций [3, С.87].

УК РФ содержит несколько составов преступлений, которые непосредственно связаны с ведением предпринимательской деятельности. К преступлениям, совершаемым предпринимателями, можно отнести следующие:

− сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов;

− уклонение от уплаты налогов и (или) сборов с физического лица;

− неправомерные действия при банкротстве;

− преднамеренное банкротство;

− фиктивное банкротство;

− незаконное получение кредита [3, С.88].

К налоговым правонарушениям, за которые индивидуальные предприниматели привлекаются к ответственности, относятся:

− нарушение срока представления сведений об открытии и закрытии счета в банке;

− непредставление налоговой декларации;

− неуплата или неполная уплата сумм налога;

− непредставление налоговому органу сведений, необходимых для осуществления налогового контроля [3, С.90].

Таким образом, ответственность индивидуального предпринимателя возникает из: хозяйственной деятельности (договорные обязательства, регулируются нормами гражданского права); административных правонарушений (штрафы и другие санкции, предусмотренные Кодексом об административных правонарушениях); преступлений (наказания, предусмотренные Уголовным кодексом).

Глава 3. Анализ изменений работы индивидуального предпринимателя в 2017 году

3.1 Оплата страховых взносов

С 2017 года предпринимателям придется платить страховые взносы за себя и работников не в фонды, а в налоговую инспекцию. Это связано с тем, что с 1 января контролировать уплату страховых взносов станет ФНС России (Указ Президента РФ от 15.01.2016 № 13 и письмо ФНС России от 02.02.2016 № БС-4-11/1539).

Взносы на травматизм по-прежнему будет администрировать Фонд социального страхования. Поэтому в уплате взносов от несчастных случаев изменений нет. Теперь рассмотрим подробнее, какие правила по страховым взносам предусмотрены в главе 34 НК РФ.

Таким образом, предприниматель будет платить взносы:

− за себя;

− с выплат работникам по трудовым и гражданско-правовым договорам (ст. 420 НК РФ).

Тарифы страховых взносов не поменяются (ст. 426 НК РФ). Так, общий тариф взносов с выплат работникам в 2017 году составит 30%. Из них: на пенсионное страхование — 22%, на социальное страхование — 2,9%, на медицинское страхование — 5,1%. Пониженные тарифы не отменят (ст. 427 НК РФ).

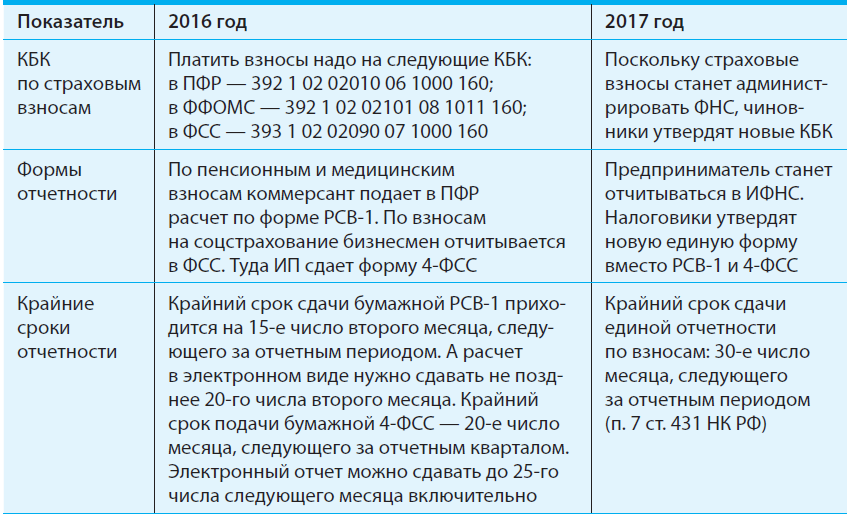

В таблице 1, указана информация об изменениях в уплате страховых взносов за работников

Таблица 1

Что поменяется по страховым взносам

Размер личных страховых взносов будет зависеть, как и сейчас, от МРОТ на 1 января текущего года (подп. 1 п. 1 ст. 430 НК РФ). А с 1 июля 2016 года минимальный размер ежемесячной оплаты труда подняли до 7500 вместо 6204 руб. (Федеральный закон от 02.06.2016 № 164 ФЗ). Поэтому личные страховые взносы ИП в 2017 году точно вырастут.

Личные страховые взносы бизнесменов за 2017 год исходя из МРОТ в размере 7500 руб. составят:

− на обязательное пенсионное страхование — 23 400 руб. (7500 руб. × 12 мес. × 26%);

− на обязательное медицинское страхование — 4590 руб. (7500 руб. × 12 мес. × 5,1%).

У коммерсантов останется право платить взносы за себя в любом порядке — всю сумму единовременно или частями, например, раз в квартал. Крайний срок уплаты взносов не изменится. Это последний день расчетного периода — 31 декабря (п. 2 ст. 432 НК РФ).

31 декабря 2017 года выпадает на воскресенье. Поэтому крайний срок уплаты личных взносов предпринимателей за 2017 год переходит на первый рабочий день 2018 года (п. 7 ст. 6.1 НК РФ).

Индивидуальным предпринимателям с годовым доходом свыше 300 000 руб. придется по-прежнему платить дополнительные личные взносы на пенсионное страхование. Их сумма составит 1% от доходов свыше лимита (абз. 3 подп. 1 п. 1 ст. 430 НК РФ).

При этом общая сумма личных пенсионных взносов ИП не может превышать 8 МРОТ (абз. 4 подп. 1 п. 1 ст. 430 НК РФ). Сюда входит платеж исходя из МРОТ и дополнительный взнос с доходов свыше 300 000 руб.

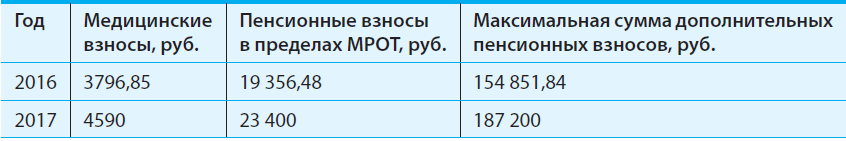

При расчете максимального платежа по пенсионным взносам значение МРОТ также надо брать на 1 января отчетного года. Поэтому сумма личных взносов индивидуального предпринимателя на пенсионное страхование за 2017 год не превысит 187 200 руб. (7500 руб. × 8 × 26% × 12 мес.). Посмотреть, насколько вырастут суммы личных страховых взносов предпринимателя, можно в таблице 2.

Таблица 2

Личные страховые взносы ИП

Пример 1:

Расчет дополнительного платежа в ПФР. В 2017 году индивидуальный предприниматель А.В. Смирнов заплатил первую часть платежа по пенсионным взносам в налоговую инспекцию в размере 23 400 руб. Годовой доход предпринимателя составил 22 млн. руб. Это больше 300 000 руб. Поэтому за 2017 год надо перечислить еще и дополнительный платеж по личным взносам.

По общему правилу размер дополнительного взноса составит 217 000 руб. [(22 000 000 руб. – 300 000 руб.) × 1%]. Полученная сумма больше максимального лимита по личным пенсионным взносам индивидуального предпринимателя, рассчитанная исходя из 8 МРОТ (217 000 руб. > 187 200 руб.). Значит, А.В. Смирнов должен доплатить в ИФНС лишь разницу между максимальной суммой платежа и уже перечисленными взносами. Доплата по личным взносам на пенсионное страхование составит 163 800 руб. (187 200 руб. – 23 400 руб.).

Взносы на социальное страхование предприниматели с 2017 года платить не будут (п. 6 ст. 430 НК РФ). Сейчас индивидуальные предприниматели могут платить взносы в ФСС РФ добровольно (ч. 5 ст. 14 Закона № 212 ФЗ). И в этом случае бизнесмены получают право на больничные и детские пособия.

Работать на вмененном режиме можно до 1 января 2021 года (Федеральный закон от 02.06.2016 № 178 ФЗ). Ранее чиновники хотели отменить ЕНВД с 2018 года. Но в итоге срок продлили.

В 2017 году платить ЕНВД коммерсанты по-прежнему смогут по 14 видам бизнеса. Например, по рознице через магазины и павильоны с площадью торгового зала до 150 кв. м включительно, по ветеринарным и бытовым услугам, а также услугам автосервиса (п. 2 ст. 346.26 НК РФ).

Ограничения по ЕНВД остались прежними (п. 2.2 ст. 346.26 НК РФ). Так, в 2017 году не смогут платить вмененный налог бизнесмены со средней численностью сотрудников свыше 100 человек.

С 1 января 2017 года бизнесмены-работодатели смогут уменьшать ЕНВД на личные страховые взносы (п. 2 ст. 346.32 НК РФ в редакции Федерального закона от 02.06.2016 № 178 ФЗ). То есть такие коммерсанты включат в расчет ЕНВД взносы:

с выплат персоналу;

за свое страхование — исходя из МРОТ, а также в виде 1% с доходов свыше 300 000 руб.

Но осталось правило: окончательную сумму ЕНВД предприниматели с работниками вправе уменьшать не более чем на 50% (абз. 2 п. 2.1 ст. 346.32 НК РФ).

Индивидуальные предприниматели уменьшают ЕНВД только на взносы, уплаченные до сдачи налоговой декларации (письма Минфина России от 26.01.2016 № 03-11-09/2852 и ФНС России от 19.02.2016 № СД-4-3/2691). Так, ЕНВД за I квартал 2017 года ИП вправе уменьшить на взносы, перечисленные не позднее 20 апреля. Это крайний срок сдачи отчета за I квартал.

До конца 2016 года личные страховые взносы учитывают при расчете ЕНВД лишь предприниматели, которые работают в одиночку (подп. 2.1 ст. 346.32 НК РФ). Такие коммерсанты снижают налог без 50-процентного ограничения. То есть предприниматели без сотрудников уменьшают ЕНВД на всю сумму взносов — вплоть до нуля.

Пример 2:

Расчет ЕНВД коммерсантом с работниками за I квартал 2017 года. Предприниматель О.В. Савидов работает на вмененке. В штате числится один сотрудник. Сумма ЕНВД за I квартал составила 9800 руб. О.В. Савидов заплатил в том же квартале:

— личные страховые взносы в размере 5200 руб.;

— за страхование работника — 3500 руб.

Сравним суммы ЕНВД к уплате, рассчитанные по правилам 2016 и 2017 годов.

Расчет ЕНВД по правилам 2016 года. Вмененный налог бизнесмен может уменьшить только на взносы, уплаченные за работника. Окончательную сумму ЕНВД нельзя уменьшить больше чем на 4900 руб. (9800 руб. × 50%).

Сумма взносов за сотрудника меньше 4900 руб. Поэтому бизнесмен уменьшил ЕНВД на всю сумму уплаченных взносов за работника. ЕНВД к уплате составил 6300 руб. (9800 руб. – 3500 руб.).

Расчет ЕНВД по правилам 2017 года. Общая сумма взносов, перечисленная ИП за себя и за работника, равна 8700 руб. (5200 руб. + 3500 руб.). Это больше, чем 50% от суммы исчисленного ЕНВД (8700 руб. > 4900 руб.). Поэтому О.В. Савидов может уменьшить вмененный налог только наполовину. Итоговая сумма ЕНВД к уплате составит 4900 руб.

Из примера видно, что новые правила расчета ЕНВД выгодны предпринимателям.

С 2017 года станет больше предпринимателей, а все дело в том, что в два раза увеличился лимит доходов по УСН.

Максимальный доход индивидуального предпринимателя, который на упрощенной системе с 2017 года составит 120 млн. руб. (п. 4 ст. 346.13 НК РФ в новой редакции), индексировать лимит на коэффициент-дефлятор не будут. Максимальный предел по доходам останется на уровне 120 млн. руб. до 1 января 2020 года.

3.2 Интернет-касса в работе индивидуальных предпринимателей

Индивидуальные предприниматели, занимающиеся торговлей обязаны с 1 июля 2017 года использовать в работе интернет-кассы. Такие кассы передают данные о наличных оплатах по Интернету в налоговую инспекцию.

Перейти на новые правила работы с кассой придется всем бизнесменам независимо от налоговой системы.

Отказаться от новых ККТ в 2017 году можно предпринимателям, которые:

− применяют ЕНВД, патентную систему и выписывают клиентам квитанции, товарные чеки;

− оказывают услуги населению и оформляют бланки строгой отчетности;

− занимаются мелкими бытовыми услугами — покраской и ремонтом обуви, изготовлением и ремонтом металлической галантереи и ключей, присмотром и уходом за детьми, престарелыми, инвалидами;

− продают газеты, мороженое, талоны и билеты на проезд, овощи и фрукты (вразвал во время сезона);

− находятся в труднодоступных местностях.

У индивидуального предпринимателя на ЕНВД и патенте обязанность перейти на новые кассы появится позже, с 1 июля 2018 года.

На новых кассах предпринимателям придется формировать чек не только в бумажном, но и в электронном виде.

Данные обо всех наличных оплатах придется передавать в налоговую службу через оператора фискальных данных. С таким оператором коммерсанту нужно заключить договор на обработку данных.

Кроме того, по просьбе клиентов продавец станет отправлять чеки по электронной почте или в виде СМС-сообщений на мобильный телефон.

Если индивидуальный предприниматель не будет в работе использовать интернет-кассу, то ему грозят штрафы за работу без ККТ. Штраф будут зависеть от суммы чека (ст. 14.5 КоАП РФ в новой редакции).

Чем больше сумма покупки, тем больше штраф за неприменение ККТ. Информация о новых размерах штрафов приведена в таблице 3.

Таблица 3

Штрафы за нарушение правил работы с кассами

Заключение

Конституция РФ, Гражданский кодекс РФ и иные законы создали прочную юридическую базу для ведения индивидуальной предпринимательской деятельности. С каждым годом увеличивается количество людей, решивших работать самостоятельно, "на себя". Это позитивно воздействует на экономике государства, например, индивидуальное предпринимательство создает дополнительные рабочие места, расширяет сферу предлагаемых товаров и предложений, увеличивает конкуренцию, а, следовательно, и качество обслуживания.

Индивидуальное предпринимательство для многих другой вариант собственного трудоустройства, материального обеспечения своей жизни.

Индивидуальными предпринимателями имеют все шансы быть жители РФ, зарубежные граждане, лица без гражданства, владеющие дееспособностью, которые зарегистрированы в данном качестве в установленном законом порядке и в случаях, предусмотренных законодательством, имеют разрешение (лицензию) на право заниматься подобным видом работы. Предпринимательская деятельность характеризуется такими признаками как самостоятельность, риск, постоянное получение прибыли от использования имуществом, реализации товаров, выполнения дел или же оказания услуг.

В работе рассмотрены основы регистрации физических лиц в качестве индивидуальных предпринимателей, раскрыты кое-какие трудности в данной сфере. Нужно обозначить, что собственно долгая практика индивидуального предпринимательства уже разрешила законодателю решить ряд зад в рассматриваемой области. Так, с 2004 года порядок регистрации предпринимателей реализуется по принципу "первого окна". Это значит, собственно, что гражданин, желающий получить статус предпринимателя, обязан подготовить нужные бумаги (как правило, к ним относятся паспорт гражданина, заявление по установленной форме и квитанция об оплате гос. пошлины) и адресовать их в регистрирующий орган - налоговую инспекцию. В случае если все бумаги оформлены правильно, налоговая инспекция выдает гражданину свидетельство, подтверждающее его статус индивидуального предпринимателя, и направляет надлежащее уведомления в Пенсионный фонд, Фонд социального страхования и иные органы, на учете которых обязан стоять предприниматель. Этим образом, гражданину нет необходимости обращаться в компетентные органы для постановки на учет. Получив в налоговой инспекции свидетельство, он имеет возможность незамедлительно заняться предпринимательской деятельностью. Подобный порядок позволяет существенно понизить риск коррумпированности и чиновничьего произвола.

Действующее законодательство предусматривает ответственность индивидуального предпринимателя: уголовную, гражданско-правовую, административную. В отличие от юридических лиц, индивидуальный предприниматель несет имущественную обязанность всем собственным имуществом. Нередко предприниматели привлекаются к ответственности из-за незнания ими своих обязанностей. В следствии этого гражданину, решившему стать предпринимателем, рекомендуется внимательно ознакомиться с налоговым, гражданским, трудовым, административным и уголовным законодательством, дабы оградить себя от лишних проблем.

Рано или поздно всякий предприниматель встречается с необходимостью прекращения предпринимательской деятельности. Прекращение предпринимательской деятельности имеет возможность реализоваться в добровольном или же принудительном порядке, а также по независимым от воли гражданина обстоятельствам (например, в случае гибели индивидуального предпринимателя). Для добровольной остановки предпринимательской деятельности гражданину необходимо адресоваться в налоговую инспекцию, в которой он зарегистрирован с заявлением по установленной форме и квитанцией об уплате гос. пошлины. Довольно принципиально исполнить этот порядок, например, как в случае, если предприниматель фактически не занимается предпринимательской деятельностью, но не оформил ее прекращение в установленном порядке, он обязан продолжать выполнять обязанности бизнесмена, в частности давать налоговую декларацию, уплачивать фиксированные страховые взносы. В противном случае за невыполнение собственных обязательств предприниматель может быть привлечен к административной ответственности.

Принудительная остановка деятельности индивидуального предпринимателя (банкротство) исполняется по заключению арбитражного суда на основании заявления должника (индивидуального предпринимателя), кредиторов или же уполномоченных органов. Порядок разорения индивидуального предпринимателя детально прописан в Федеральном законе "О несостоятельности (банкротстве)".

Впоследствии регистрации в качестве индивидуального предпринимателя гражданин не теряет всех тех прав и обязательств, которые присущи физическому лицу, а как раз он имеет возможность наследовать и завещать свое имущество, трудиться в муниципальных и частных организациях, заниматься любой законной деятельностью, в случае если лишь данную должность или работу разрешено совмещать с предпринимательством. Предприниматель имеет возможность владеть правами как имущественными, так и не имущественными: права создателя научного, литературного или же художественного произведения, изобретения, открытия либо или другого охраняемого законодательства итогом творческой деятельности. Ему принадлежат права на защиту, неприкосновенности собственной жизни, иные имущественные и личные не имущественные права, которыми наделены физические лица.

В установленном законодательством порядке индивидуальный предприниматель, как обычный гражданин, имеет возможность быть по заключению суда ограничен в правоспособности (например, когда суд запрещает ему заниматься конкретной деятельностью), дееспособности, признан недееспособным, безвестно отсутствующим или же погибшим со всеми вытекающими из сих последствий. Все сделки индивидуального предпринимателя, в базе которых лежит его отказ или лимитирование собственной правоспособности или же дееспособности, ничтожны.

Ведение предпринимательской деятельности в качестве бизнесмена без образования юридического лица значительно проще в значении денежного и налогового учета - ее возможно производить и без особого бухгалтерского образования, не имея конкретных способностей в данном вопросе. Индивидуальный предприниматель вправе владеть своей печатью, своим товарным знаком, расчетный счет в банке, заключать сделки и подписывать договоры, получать банковский кредит. Занятие предпринимательской деятельностью засчитывается в общий трудовой стаж, собственно, что в последствии дает право гражданину на получение пенсии установленным порядком.

Одним из превосходства предпринимательской деятельности без образования юридического лица считается, что ставки налогообложения прибылей, приобретенных с сего облика предпринимательства, в ряде случаев значительно ниже, чем у юридических лиц.

Для индивидуальных предпринимателей установлена вероятность облегченного режима налогообложения.

В заключение хочется процитировать этническую пословицу: "Маленькое дело лучше большого безделья". У всякого человека есть выбор. Никогда не поздно начать что-то новое, отыскать занятие, которое приносило бы и заработок, и отраду. Ключевое - желание и настойчивость.

Список литературы

1. "Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 10.08.2017)

- Абрамов, С.И. Предприниматель и налоговые органы. Права. Обязанности. Ответственность: учебник / С.И. Абрамов. - М.: Экспертное бюро, 2013. - 539 с.

- Бархатова, Е.Ю. Правовое обеспечение профессиональной деятельности: учебник / Е.Ю. Бархатова. - М.: Проспект, 2013. - 464 с.

- Волков, А.С. Упрощенная система налогообложения: учебник / А.С. Волков. - М.: РИОР, 2010. - 280 с.

- Горфинкель, В.Я. Малый бизнес. Организация, экономика, управление: учебник / В.Я. Горфинкель - М.: ЮНИТИ-ДАНА, 2010. - 345 с.

- Гусева, Т.А. Индивидуальный предприниматель: от регистрации до прекращения деятельности : учебник / Т.А. Гусева. - М.: Юстицинформ, 2010. - 292 с.

- Жилинский, С.Э. Предпринимательское право [Текст]: учебник / С.Э. Жилинский - М.: НОРМА, 2010. - 205 с.

- Крутик, А.Б. Основы предпринимательской деятельности: учебник / А.Б. Крутик. - М.: Издательский центр "Академия", 2010. - 320 с.

- Кузнецова, Г.А. Индивидуальный предприниматель: учет, регистрация, налогообложение: учебник / Г.А. Кузнецова - М.: Бератор-паблишинг, 2013. - 227 с.

- Кутафина, О.Е. Основы государства и права: учебник / О.Е. Кутафина - М.: Юрист, 2011. - 416 с.

- Лапин, М.С. Предприниматель без образования юридического лица :учебник / М.С. Лапин - М.: Инфра-М, 2014. - 400 с.

- Моисеев, М.С. Предпринимательская деятельность граждан: учебник / М.С. Моисеев - М.: Юрист, 2011. - 416 с.

- Поршнев, А.Г. Предпринимательство: учебник / А.Г. Поршнев - М.: Инфа-М, 2014. - 360 с.

- Румынина, В.В. Правовое обеспечение профессиональной деятельности: учебник / В.В. Румынина - М.: Академия, 2010. - 187 с.

- Рюмин, С.М. Индивидуальный предприниматель. Как платить налоги?: учебник / С.М. Рюмин - М.: Проспект, 2014. - 182 с.

- Скиба, Н.А. Предприниматель без образования юридического лица: учебник / Н.А. Скиба - М.: ПРИОР, 2010. - 176 с.

- Соловьев, А.А. Предприниматель без образования юридического лица: учебник / А.А. Соловьев - М.: ПРИОР, 2010. - 176 с.

- Суханов, Е.А. Гражданское право: учебник / Е.А. Суханов - М.: Проспект, 2014. - 188 с.

- Обследование помещений, зданий, сооружений, участков местности и транспортных средств (Порядок изъятия предметов и документов)

- Использование в деятельности менеджера современных концепций лидерства (Особенности практического применения модели И. Адизеса)

- Понятие и виды трудового стажа

- Оценка эффективности управления предприятием (ПФР по Кольчугинскому району)

- Страхование и его государственное регулирование.

- Основные функции в системе менеджмента (Сущность и значение современного менеджмента)

- Проведение маркетингового исследования на рынке товаров потребительского назначение

- Оптимизация управления бизнес-процессом: основные методы и пути, оценка эффективности проведенных мероприятий (на примере организации)

- Международные стандарты гостиничного обслуживания (Организация предоставления гостиничных услуг в предприятиях индустрии гостеприимства)

- Корпоративная культура в организации

- Электронная коммерция как прогрессивная форма развития торговли

- Определение, основные задачи, функции бухгалтерского учета (Состав пользователей бухгалтерской отчетности и их интересы)