Анализ эффективности инвестиций (на примере ПАО «Сбербанк»)

Содержание:

Введение

Традиционно в Российской Федерации конкурентные преимущества среди финансово-кредитных институтов по привлечению сбережений населения принадлежат коммерческим банкам.

Как финансовые посредники банки в денежно-кредитной форме удовлетворяют потребности хозяйствующих субъектов в инвестициях, в которые трансформируются, в том числе, и сбережения населения. Инвестиционная деятельность банков способствует получению доходов не только банками, но и общества в целом, так как стимулирование производства посредством кредитования способствует росту ВВП, следовательно, отражается на росте благосостоянии населения.

Основным источником доходов банка является маржа, получаемая от разницы между процентами по вкладам (депозитам) и процентами по кредитам.

Участие банков в инвестиционном процессе выражается в мобилизации средств на инвестиционные цели. Посредством привлечения капитала из различных источников банки формируют свои ресурсы в целях их прибыльного использования. Объем и структура привлеченных ресурсов воздействуют на состояние инвестиционных (кредитных) портфелей банков, возможности их инвестиционной деятельности.

Актуальность темы обосновывается необходимостью увеличения объема инвестиций в банковском секторе экономики, устойчивой и эффективной работы всей банковской системы, которые важны для повышение темпов экономического роста страны. Существующая практика управления системой инвестирования в банковской сфере, как в России, так и за рубежом пока не учитывает в должной степени специфику работы банков по сравнению с другими экономическими субъектами, выступающими на рынке инвестиций и настоятельно требуют конкретизации подходов и методов управления применительно к этой специфической области деятельности.

Целью работы является анализ управления инвестиционной деятельностью в коммерческом банке.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть сущность инвестиционной деятельности коммерческих банков;

- рассмотреть методические подходы к управлению инвестиционной деятельностью банков;

- провести анализ современного состояния банковского инвестирования в РФ;

- выявить проблемы развития российского рынка банковских инвестиций в реальном секторе экономики;

- проанализировать инвестиционную деятельность ПАО «Сбербанк»;

Объектом исследования является ПАО «Сбербанк».

Предметом исследования выступает инвестиционная деятельность коммерческих банков.

В работе использованы следующие методы исследования: аналитический, опытно-статистический, метод сравнения, балансовый метод, метод экспертных оценок.

Теоретической и методической основой работы выступают: годовые отчеты банка, данные ЦБ РФ, законодательство РФ, работы ведущих экономистов по изучаемым вопросам, официальные инструктивнометодические материалы.

Исходя из цели и задач курсовой работы она имеет следующую структуру: введение, две главы, заключение, список использованных источников.

Глава 1. Теоретические аспекты инвестиционной деятельности коммерческих банков

Понятие и сущность инвестиционной деятельности коммерческих банков

Инвестиционная деятельность играет существенную роль в функционировании и развитии не только банковской деятельности, но и всей экономики в целом. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развития отраслей и сфер хозяйства.

Активную роль в развитии инвестиционной деятельности в современной экономике выполняют банки. Для понимания особенностей инвестиционной деятельности банков необходимо сначала раскрыть ее сущность. В современной литературе встречаются различные определения понятия «инвестиции» и «инвестиционная деятельность», что объясняется множественностью подходов к определению данных понятий в законодательстве.

В российском законодательстве категории "инвестиции" и "инвестиционная деятельность" определяются в нескольких правовых актах, причем часть из них относится как к регулированию инвестиций вообще – как иностранных, так и национальных, а часть относится только к иностранным инвестициям. Речь идет о таких Федеральных законах, как:

– от 25.02.1999 N 39–ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений"

– от 09.07.1999 N 160–ФЗ "Об иностранных инвестициях в Российской Федерации"

– от 29.11.2001 N 156–ФЗ "Об инвестиционных фондах"

– от 29.04.2008 N 57–ФЗ "О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства"

– от 28.11.2011 N 335–ФЗ "Об инвестиционном товариществе"

Так, Закон об инвестиционной деятельности под инвестициями понимает «денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта», а под инвестиционной деятельностью понимает "вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта"[1].

Согласно Закону об иностранных инвестициях под иностранной инвестицией понимается "вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и в валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации"[2].

Таким образом, на основе положений российского законодательства можно сделать вывод, что инвестиционной деятельностью является деятельность по направлению средств в объекты инвестирования с целью получения дохода.

Инвестиционная деятельность банка имеет свои особенности. При осуществлении инвестиционной деятельности банк выступает в двух ролевых функциях:

• как экономический субъект, инвестор, который направляет собственные средства на создание или приобретение реальных активов или покупку финансовых активов в целях получения дохода;

• как финансовый посредник, способствующий реализации инвестиционного спроса хозяйствующих субъектов. С точки зрения макроэкономического аспекта в этой роли инвестиционная деятельность банков является ничем иным как деятельностью, направленной на удовлетворение инвестиционных потребностей экономики.

Двойственная роль банков в инвестиционной деятельности определяет существование различных подходов к ее трактовке. Так Е.С. Овсянникова определяет банковскую инвестиционную деятельность как деятельность, в процессе которой банк выступает в качестве инвестора, вкладывая собственные ресурсы на срок в создание, приобретение реальных или покупку финансовых активов для извлечения доходов, прямых либо косвенных», - считает Овсянникова С.Е.[3]

Таким образом, Овсянникова С.Е. расширяет понятие банковской инвестиционной деятельности, включая в неё не только процесс вложения средств банка в ценные бумаги (доли, паи), но и акцентирует свое внимание на приобретение реальных или покупку финансовых активов с целью получения дохода. К финансовым активам коммерческого банка, которые приобретаются с целью получения дохода, относят портфельные ценные бумаги, инвестиционную недвижимость, вложения временно свободных денежных средств на депозиты в других банках и операции кредитования.

Коротаев М.Д. предлагает свою интерпретацию инвестиционной деятельности банков и акцентирует свое внимание, что такие операции следует рассматривать с позиции вложения в ценные бумаги с целью получения доходов в кратко- и долгосрочной перспективе, с позиции инвестиционных проектов и инвестиционного кредитования, а также поддержания ликвидности[4].

Так, Коротаев М.Д. в инвестиционные операции банков конкретно включает вложения в ценные бумаги и инвестиционное кредитование.

Е.П. Бондарчук рассматривает понятие инвестиционной деятельности банка в несколько ином аспекте, понимая под инвестиционной деятельностью банка мобилизация и предоставление заемщикам ссудного капитала, что объясняется существующими особенностями организации банковского дела, спецификой объектов и субъектов инвестирования, поскольку основной формой инвестиционной деятельности банка выступает кредитование. Также данный автор считает, что обладая наличием достаточного потенциала кредитных ресурсов, банк может принимать активное участие в инвестиционной деятельности в качестве финансового посредника, предоставляя заёмщику кредит на реализацию инвестиционного проекта[5].

Таким образом, в качестве одного их базовых направлений инвестиционной деятельности банка Е.П. Бондарчук рассматривает инвестиционное кредитование.

О.А. Курдо считает, что критерием отнесения к инвестиционной деятельности банка является производительная направленность его вложений. Спецификой инвестиционного направления данного банка является, инвестиции в строительство[6].

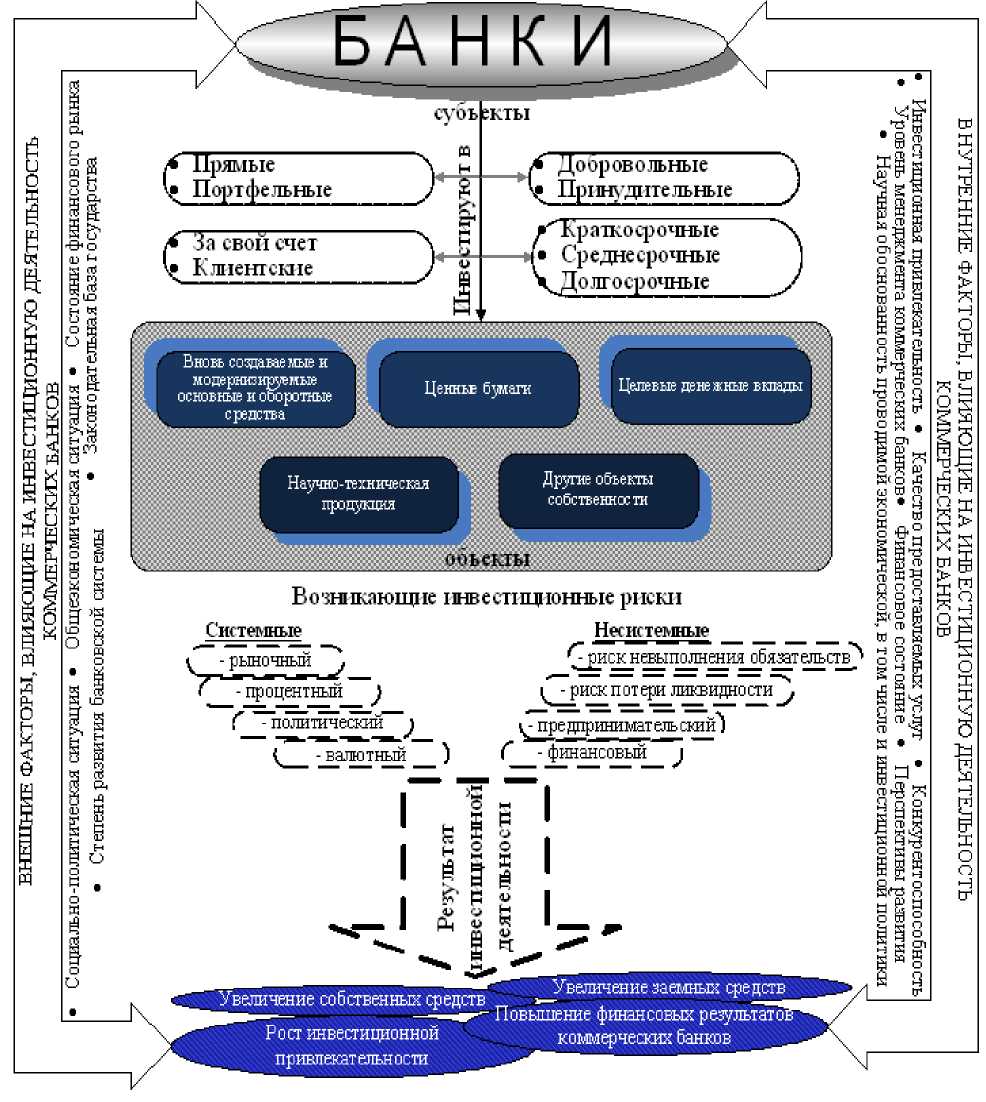

Из представленных выше определений следует, что инвестиционная деятельность коммерческих банков реализуется в различных формах. Формы инвестиционной деятельности коммерческих банков классифицируются на основе общих критериев систематизации инвестиционных видов. Общая классификация инвестиционной деятельности банков показана на рисунке 1.

Из рисунка видно, что с учетом особенностей банковской деятельности можно выделить четыре основных группы банковских инвестиций:

- Реальные инвестиции;

- Финансовые инвестиции;

- Производственные инвестиции;

- Инвестиции, направленные на собственное развитие.

Рисунок 1. Классификация и формы банковских инвестиций

Наиболее востребованными формами инвестиционной деятельности современных коммерческих банков в российской банковской практике являются производственные и финансовые инвестиции. Производственные инвестиции относятся к категории прямых.

Указанные инвестиции выше инвестиции имеют отношение либо к усилению контроля над организацией, являющейся объектом инвестирования, при этом не имеет принципиального значения её организационно-правовой формы, либо в другом случае с расширением деятельности организации. Производственные инвестиции, которые осуществляются путем выдачи инвестиционных кредитов, а также различных иных способов участия в финансировании инвестиционных проектов, являются способом участия банка в капитальных затратах субъектов хозяйствования. При этом это такое вложение средств в инвестиционный проект является экономически обоснованным и выгодным так как банк получает не только прибыль, как при кредитовании, но и возможность участия в управлении предприятием. Данная возможность возникает ввиду того, что банк приобретает права долевой собственности (пакет акций) на имущество предприятия либо с таким предприятием заключается договор об участии в управления, и который является основанием для осуществляется инвестирования в проект. В свою очередь инвестируемому предприятию выгодно сотрудничество с банком – так как он получая необходимые ресурсы на условиях участия банка, при этом получает и заинтересованность банка в успешном осуществлении проекта, что будет гарантией помощи в реализации проекта и может рассчитывать на дополнительное финансирование в случае необходимости.

Финансовые инвестиции являются инвестициями портфельного характера. Данные инвестиции представляют собой вложения в акции, облигации и иные ценные бумаги, активы других организаций. При реализации портфельных инвестиций инвестор увеличивает свой финансовый капитал, получая доход по ценным бумагам в виде дивидендов. Инвестирование в ценные бумаги дает инвесторам большие возможности и отличается огромным разнообразием. В современной экономике данный вид инвестиций считается наиболее доступным.

Анализ основных видов банковских инвестиций дает возможность сделать вывод о существовании двух групп объектов инвестиционной деятельности банка:

- собственная инвестиционная деятельность банка, которая направлена на создание инвестиционного актива, который возникает на балансе банка – инвестора в результате финансирования банком потребности своих клиентов в инвестициях;

- объектом участия банка в инвестиционных процессах, происходящих в экономике, являются инвестиционные проекты клиентов, в которые банк не вкладывает денежные средства, а либо выполняет функции по управлению денежными средствами клиента (доверительное управление) или обслуживанию инвестиционных потребностей клиентов (брокер), либо осуществляет операции по консультированию и оценке инвестиционной привлекательности проекта.

При такой группировке объектов инвестиционной деятельности банка становится очевидно, что объекты инвестирования различаются между собой в зависимости от того являются ли они результатом финансирования банком потребности клиентов в инвестициях или удовлетворения их иными, не требующими финансирования, способами. Это обстоятельство может служить основанием для вывода о том, что методами осуществления инвестиционной деятельности банка являются:

– методы финансируемого участия банка в инвестициях, связанные с участием банка в реализации проектов на правах инвестора или кредитора;

– методы нефинансируемого участия банка в инвестициях на правах консультанта, организатора, брокера, депозитария или доверительного управляющего.

Процесс инвестиционной деятельности коммерческих банков достаточно сложный. Объектам инвестирования, то есть банкам, необходимо определиться с предметом инвестирования, используя рациональные методы выбора вида инвестиций. В процессе могут возникнуть инвестиционные риски, которые в случае неготовности к ним банка, негативно влияют на банковскую деятельность. Как результат инвестиционной деятельности, коммерческие банки имеют возможность увеличить собственные и заемные средства, повысить финансовый результат и инвестиционную привлекательность.

Упрощенный процесс инвестиционной деятельности показан в приложении 1

Таким образом, можно сделать вывод, что инвестиционная деятельность банка имеет двойственную природу, с одной стороны выступая как субъект инвестирования, а с другой как посредник в инвестиционном процессе. Банковские инвестиции могут осуществляться в различных формах и видах, что обусловлено различными объектами инвестирования.

1.2 Особенности инвестиционной деятельности коммерческого банка, методы ее анализа и оценки

В настоящее время все больше возрастает интерес к вопросам инвестиционной деятельности коммерческих банков. Успешное становление этой сферы деятельности банков наряду со становлением инфраструктуры фондового рынка имеет огромное значение для российской экономики. От деятельности банков на фондовом рынке выигрывают не только руководство и акционеры, но также их контрагенты и заемщики.

Для активизации инвестиционной деятельности коммерческих банков в России необходимо:

- повысить доверие населения к банковской системе, создать более привлекательные условия для долгосрочных вкладов населения, с целью обеспечения банков долгосрочными ресурсами;

- снизить стоимость кредитов рефинансирования ЦБ РФ и установить ее на уровне ниже ключевой ставки, облегчить доступ к ним коммерческих банков, активизировать механизмы долгосрочного рефинансирования банков, осуществляющих кредитование инновационной сферы;

- усовершенствовать законодательство в части защиты прав банков- кредиторов, признать невозврат кредита преступлением и реализовать эти положения на всех ступенях государственной и судебной власти;

- усовершенствовать налоговое законодательство, установить налоговые льготы для банков под долгосрочные кредиты в инновационную деятельность;

- внедрить государственную систему страхования рисков инновационной деятельности, в частности специально созданной государственной страховой компанией, механизм государственного страхования инновационных кредитов, предоставить государственные гарантии по кредитам в инновационную сферу;

- ускорить капитализацию банков путем улучшения условий инвестирования в банковскую систему, ввести налоговые льготы на инвестиции в банковский капитал;

- создать сеть специализированных банков - инвестиционных, ипотечных, земельных и тому подобное, которые будут осуществлять долгосрочную кредитную поддержку инновационных проектов.

Переход к рыночной экономики повлиял на применяемые методики оценки эффективности инвестиционной деятельности коммерческих банков (Рис.2).

Методы оценки инвестиционной деятельности

Методы оценки инвестиций, основанные на дисконтировании

Чистый приведенный доход

Норма внутренней доходности

Индекс прибыльности

Срок окупаемости

Простейшие методы оценки инвестиций

Метод расчета срока окупаемости

Метод определения бухгалтерской рентабельности инвестиций

Рисунок 2. Методы оценки инвестиционной деятельности

Рассмотрим каждый из приведенных методов:

1. методы оценки инвестиций, основанные на дисконтировании, основа которых - следующие показатели:

1.1. чистый приведенный доход банка – 1) для реальных инвестиций - разница между приведенными к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию; 2) для финансовых инвестиций - разница между приведенной стоимостью отдельных фондовых инструментов и стоимостью их приобретения, при этом сумма ожидаемых денежных доходов банка не включает амортизационных отчислений.

Чем больше величина чистого приведенного дохода, тем эффективнее инвестиционная деятельность. Если данный показатель равен нулю либо имеет отрицательное значение, то данные инвестиции не являются эффективными, поскольку не приносят дополнительного дохода. Недостаток данного метода – сложность выбора соответствующей нормы дисконта. Это может привести к необъективной оценке эффективности инвестиций.

1.2. норма внутренней доходности выражает уровень прибыльности проекта, представленный дисконтной ставкой, по которой будущая стоимость денежных поступлений от проекта приводится к настоящей стоимости авансированных средств.

1.3. индекс прибыльности – это отношение приведенной стоимости денежных потоков к величине вложений. Так как эффективность любых инвестиций определяется на основе сопоставления дохода и затрат, то данный показатель в методическом плане выступает коэффициентов эффективности вложений, который исчисляется с учетом различия ценности денежных средств во времени.

1.4. срок окупаемости – период, в течении которого инвестиционные вложения покрываются за счет суммарных результатов их осуществления. Недостатком расчета срока окупаемости с помощью дисконтированного метода является то, что он не учитывает порядок возникновения потоков денежных средств в течение периода окупаемости и те денежные потоки, которые формируются после периода окупаемости.

Самый надежный среди всех показателей метода оценки инвестиций, основанные на дисконтировании, при различных комбинациях условий – чистый приведенный доход. Все остальные отмеченные показатели нецелесообразно применять в качестве ведущих либо без связи с чистым приведенным доходом, поскольку, во-первых, они имеют недостатки, которые свойственны удельным показателям, а во-вторых, не полностью учитывают потоки денежных средств в результате инвестирования.

2. простейшие методы оценки инвестиций:

2.1. метод расчета срока окупаемости предполагает определение период, в течение которого к банку-инвестору вернутся первоначальные инвестиции. Более высокий срок окупаемости сопряжен с возрастанием вероятности действия неконтролируемых случайных факторов. , которые особенно сильно проявляются в условиях инфляции, увеличивая затраты инвестирования и сокращая доходность. Все это может привести к отказу от осуществления инвестиций. Поэтому с этой точки зрения срок окупаемости своеобразный ограничитель, который позволит избежать неэффективных вложений.

2.2. метод определения бухгалтерской рентабельности инвестиций нацелен на определение дохода банка и представляет собой отношение среднего дохода банка от данных инвестиций к среднегодовой стоимости инвестиций. Преимущество данного метода: простота расчетов, ориентированность на прибыль. Отрицательная сторона же метода заключается в игнорировании неодинаковой ценности денежных средств во времени.

Таким образом, оценка эффективности инвестиционной деятельности с точки зрения коммерческого банка является достаточно сложным процессом. Отвлечение финансовых ресурсов на длительный срок всегда связано с повышенным риском.

1.3 Управление инвестиционной деятельностью в коммерческих банках

В силу сложности и значимости инвестиционной деятельности коммерческого банка, данная деятельность является объектом специального управления. Управление инвестиционной деятельностью коммерческого банка осуществляется в процессе разработки и реализации инвестиционной политики.

Инвестиционная политика коммерческого банка – это комплекс мероприятий, обеспечивающих выгодное вложение собственных, заемных и других средств в инвестиции с целью обеспечения финансовой устойчивости и прибыли банка в ближайшей и дальней перспективе[7].

Инвестиционная политика коммерческого банка должна вытекать из стратегических целей ее бизнес-планов, т.е. из перспективы, в конечном итоге должна быть направлена на обеспечение финансовой устойчивости кредитной организации не только на текущий момент времени, но и в будущем.

Объектом управления инвестиционной деятельности коммерческого банка выступает его инвестиционный портфель.

Критериями при определении структуры инвестиционного портфеля коммерческого банка выступают прибыльность и рискованность операций, необходимость регулирования ликвидности баланса и диверсификация активов. Характеристика инвестиционных качеств объектов банковского инвестирования дана в таблице 1

Таблица 1

Характеристика инвестиционных качеств объектов банковского инвестирования[8]

|

Объекты вложения |

Доходность |

ликвидность |

Риск |

|

Долгосрочные инвестиционные кредиты |

+ |

- |

+ |

|

Срочные депозиты |

+,- |

- |

- |

|

Акции |

+,- |

+,- |

+ |

|

Паи, долевые участия |

+,- |

+,- |

+ |

|

Ценные бумаги с фиксированной ставкой процента |

+ |

+,- |

+,- |

|

Государственные ценные бумаги |

+,- |

+ |

- |

|

Недвижимость |

+,- |

- |

+ |

|

Драгоценные металлы и камни |

- |

+,- |

- |

|

Примечание: «+» - положительное, «-» - отрицательное, «+,-» - условно положительное |

|||

Как видно из таблицы, в принципе нет инвестиционных ценностей, отвечающих одновременно всем составляющим критериям. В связи с этим одной из основных задач управления инвестиционной деятельностью коммерческого банка является оптимизация инвестиционного портфеля.

В рамках управления портфельным инвестированием коммерческими банка выделять следующие последовательные этапы:

- выбор стратегии;

- формирование инвестиционной политики;

- анализ рынка ценных бумаг;

- формирование стартового портфеля и его реструктуризация.

Выбор стратегии является исходным и важнейшим выбором, определяющим все последующие стадии инвестиционной деятельности банка на рынке ценных бумаг.

Инвестиционные стратегии коммерческого банка классифицируются по различным признакам: степень постоянства инвестируемых средств или структуры портфеля, уровень приемлемого риска. С позиций формирования инвестиционной стратегии, наибольший интерес представляет дифференциация портфелей по степени сбалансированности между риском и ожидаемым доходом. Инвестиционную характеристику, основанную на соотношении дохода и риска, принято обозначить типом портфеля.

Агрессивная стратегия связана с формированием доходного портфеля агрессивного роста с высоким уровнем риска; консервативная - высоконадежного консервативного портфеля регулярного дохода, сбалансированная - портфеля роста и дохода, умеренно доходного и рискованного[9].

Таким образом, инвестиционная стратегия банка - выбор на перспективный период, исходя из объема инвестируемых средств, портфелей ценных бумаг с заданными характеристиками «риск» и «доходность», определяемый общими стратегическими ориентирами развития банка и целевыми установками инвестиционной деятельности.

На фоне возрастания конкуренции в области банковского кредитования доходность стандартных кредитных продуктов будет неизбежно снижаться. Возникает высокая вероятность кредитования рисковых клиентов, что, в свою очередь, повышает вероятность дефолта коммерческих банков. Чтобы не допустить снижения прибыли, банки вынуждены будут привлекать больше капитала, что в конечном итоге может привести к тому, что возврат на инвестированный капитал упадет до величин, меньших, чем стоимость этого капитала. Фактически банки будут терять деньги на кредитовании. В этой ситуации рост прибыли снижается, и растет вероятность потерять прибыльных клиентов и рынков[10].

Развитие инвестиционно - банковской деятельности позволяет коммерческим банкам решить эту проблему. Стратегия инвестиционно - банковского бизнеса строится на максимизации возврата на акционерный капитал. Для этого необходимо не только повысить возврат на инвестицию как таковую, но и скорректировать это возврат на капитал в соответствии с риском конкретной трансакции.

Инвестиционный банкинг позволяет:

- увеличить долю продаж тех продуктов, за которые клиент платит комиссию;

- направить финансовые ресурсы в проекты капитальных инвестиций, где скорректированный на риск возврат выше, чем при простом кредитовании.

В настоящее время около 40 % всей выручки лидирующих мировых банков составляет доход от комиссий, половина этого дохода не зависит от состояния экономики. Крупные западные коммерческие банки интенсивно развивали инвестиционно - банковскую деятельность в течение последних двадцати лет. Эта стратегия привела к повышению прибыльности и капитализации сегодняшних лидеров, поскольку:

- инвестиционно - банковские услуги увеличивают доход и темпы роста прибыли банка посредством продажи новых продуктов;

- снижается кредитный риск банка за счет лучшей диверсификации портфеля продуктов и резкого снижения кредитов на своем балансе посредством их продажи другим инвесторам.

Как показывает опыт успешных банков, развитие в их структуре инвестиционно - банковского направления позволяет повысить темпы роста, доходность, и, как результат, поднять возврат на акционерный капитал.

При этом лидирующие банки продают не отдельные продукты, а целые финансовые решения, которые объединяют финансовые продукты, создаваемые в разных подразделениях коммерческого банка, в единый пакет для клиента.

В результате осуществления грамотной инвестиционной политики коммерческий банк имеет возможность увеличить собственные и заемные средства, повысить свой финансовый результат и инвестиционную привлекательность. Однако процесс инвестиционной деятельности в банке достаточно сложный. Инвесторы должны выбирать предмет инвестирования, используя рациональные методы выбора вида инвестиций. Самым главным критерием в данном процессе являются инвестиционные риски, которые могут негативно повлиять на банковскую деятельность, если банк не будет к ним готов.

В настоящее время ценные бумаги получили широкое распространение в качестве средства платежа и инвестирования банков. Однако любое вложение в ценные бумаги является рискованным. Поэтому основной доктриной инвестиционной политики любого коммерческого банка является правило инвестировать средства в различные ценные бумаги с целью диверсификации рисков. В связи с этим финансовая деятельность банка имеет специфику, которая связана с формированием портфеля ценных бумаг. Так, в инвестиционный портфель банка могут включаться различные ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток, имеющиеся в наличии для продажи, удерживаемые до погашения, портфель участия в дочерних и зависимых акционерных обществах.

Анализ инвестиционной активности банковского сектора РФ на рынке ценных бумаг является одним из важных направлений исследования. Для анализа портфеля ценных бумаг использовались данные Центрального Банка Российской Федерации.

Активные операции банков являются наиболее рискованными, поскольку от результата их осуществления зависят такие характеристики как надежность и устойчивость конкретного коммерческого банка. В связи с этим инвестиционная политика банковских организаций должна быть направлена, в том числе на создание рациональной структуры активов, которая бы имела высокую ликвидность.

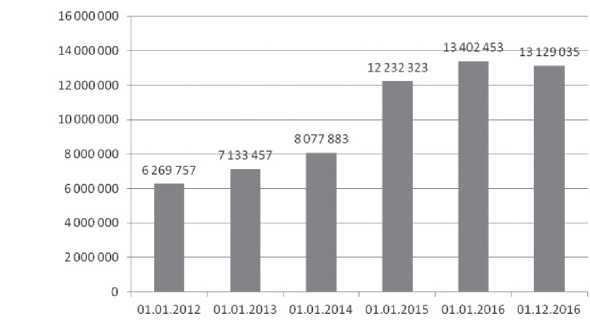

На рис. 3 представлена информация о динамике общей величины портфеля ценных бумаг банковского сектора России за 2012-2016 гг. Как видно, сумма инвестиций банковскими институтами в ценные бумаги с 2012 года по 2016 год ежегодно увеличивалась, лишь к концу 2016 года их величина немного сократилась и составила 13 129 млрд. руб.

Рисунок 3. Портфель ценных бумаг и производных финансовых инструментов коммерческих банков России

в 2012-2016 гг., млн. руб.

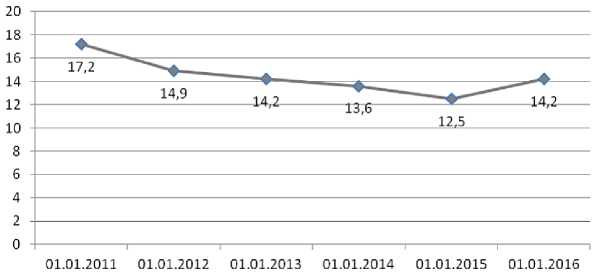

Рисунок 4. Ценные бумаги, приобретенные кредитными организациями, в 2011-2015 гг., % к активам банковского сектора.

Такой заметный рост приобретенных ценных бумаг означает возможность получения банками большего дохода. Следовательно, высоколиквидные средства банковских организаций имеют тенденцию к увеличению, что является положительным фактором.

Однако если рассматривать относительные величины (рис. 2), то видно, что доля ценных бумаг коммерческих банков по отношению к их совокупным активам снижается.

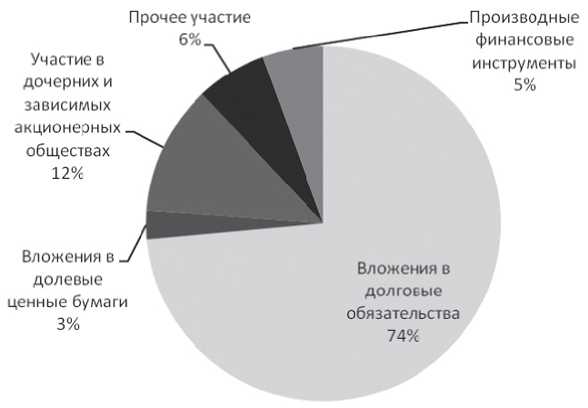

Структура портфеля ценных бумаг коммерческих банков по их видам по состоянию на 01.12.2016 г. изображена на рис. 5.

Представленные данные позволяют говорить о том, что в портфеле ценных бумаг преобладают долговые обязательства - 74%. А вложения в долевые ценные бумаги, участие в акционерных капиталах дочерних и зависимых обществ и прочее участие банков в капитале составляют около 21%.

Рисунок 5. Структура портфеля ценных бумаг банковского сектора России по видам на 01.12.2016 г., %

Это связано с тем, что банки не имеют возможности вкладывать средства на долгосрочной основе в связи с отсутствием стабильной, долгосрочной и дешевой ресурсной базы.

Производные финансовые инструменты также имеют несущественную долю в инвестиционном портфеле коммерческих банков - 5%.

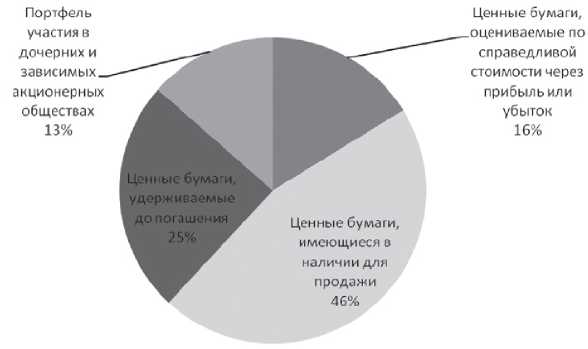

На рис. 6 также представлена структура портфеля ценных бумаг по финансовой отчетности кредитных организаций.

Рисунок 6. Данные о структуре портфеля ценных бумаг банковского сектора России из финансовой отчетности на 01.12.2016 г., %

Значительная часть средств инвестируется в ценные бумаги, которые отражаются в портфеле для продажи - на 01.12.2016 г. их доля составляет 46%. Банковский сектор мало инвестирует в портфель ценных бумаг, оцениваемых по справедливой стоимости через прибыль или убыток - их доля всего 16%. Доля инвестиций коммерческих банков по операциям покупки долговых ценных бумаг в портфель бумаг до погашения и прямое участие в дочерних и зависимых акционерных обществах составляет 25% и 13% соответственно.

Исходя из представленных данных, можно сделать вывод, что банковский сектор России преимущественно ведет спекулятивную деятельность на рынке ценных бумаг, рассчитывая при этом на более высокий доход от этих операций. Между тем этот вариант инвестирования характеризуется большим риском.

Глава 2 Анализ инвестиционной деятельности ПАО "Сбербанк"

2.1 Организационно-экономическая характеристика и основные показатели деятельности ПАО "Сбербанк"

Истоки современного Сбербанка России берут свое начало в 19 веке. В 1841 году были созданы первые сберегательные кассы, которые в 80-х годах были преобразованы в Сберегательный банк СССР. На сегодняшний день, от сберегательных касс, уществовавших внушительный период времени, в Сбербанке ничего уже не осталось. Несмотря на то, что Сбербанку присущ титул старейшего и крупнейшего банка России, это не мешает ему идти в ногу со временем, а в некоторых моментах, даже опережать современные тенденции рынка. Этот банк является неотъемлемым звеном в системе российской экономики. По состоянию на 1 января 2016 года, 28,7 % общего объема активов приходится на долю ПАО «Сбербанк России». Из 85 субъектов РФ в 83 есть отделения Сбербанка.

Сбербанк России представляет широкий спектр услуг: от традиционных депозитов и кредитов до денежных переводов, банковских карт, банковского страхования и брокерских услуг.

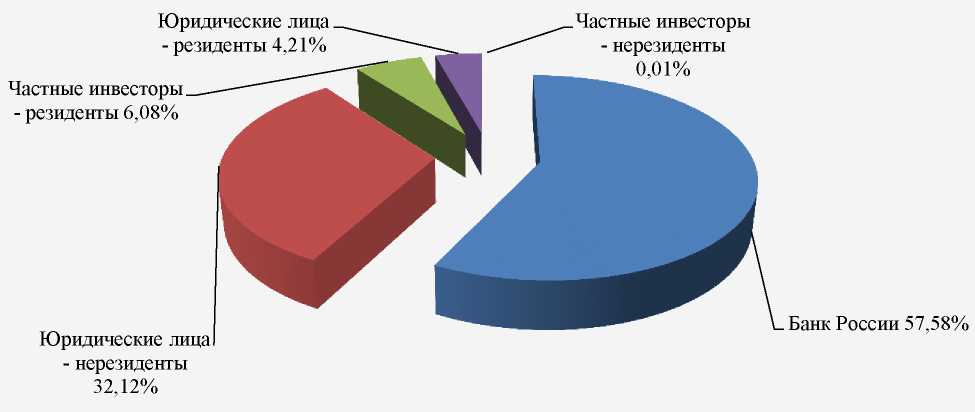

Основным акционером ПАО «Сбербанк России» является Центральный банк РФ, другими акционерам являются российские и международные инвесторы.

Структура акционеров ПАО «Сбербанк» представлена на рисунке 7.

Рисунок 7. Структура акционеров ПАО «Сбербанк»

Банк имеет генеральную лицензию на осуществление банковских операций № 1481 от 30 августа 2010 года.

Спектр услуг банка, предоставляемых клиентам, можно описать следующим образом: кредитование физических и юридических лиц, вклады, банковские карты, инвестиции и ценные бумаги, банковские переводы, операции с валютными ценностями и дорожными чеками, операции с драгоценными металлами, аренда сейфов и пр.

Одним из основных направлений деятельности ПАО «Сбербанк» является инвестиционная деятельность. Сбербанк является крупнейшим инвестором на российском фондовом рынке. Его доля составляет более половины всех вложений банковского сектора страны в инструменты национального фондового рынка. Важнейшей задачей Сбербанка России является оптимизация структуры портфеля с целью повышения доходности, обеспечения необходимой ликвидности, снижения рыночных рисков. Инвестируя средства на рынке, банк постоянно контролирует доходность своих вложений и сопутствующие этим вложениям риски, имея в виду характер средств, которыми он распоряжается (прежде всего это накопления граждан, в том числе пенсионеров), и соответствующую меру социальной ответственности, лежащей на банке.

Для выполнения этой задачи в Сбербанке России созданы условия, отвечающие всем современным представлениям об организации инвестиционной деятельности. Так, решения о выделении лимитов на вложения в ценные бумаги тех или иных эмитентов принимаются коллегиальными органами управления банка после тщательного объективного анализа, проводимого аналитическими подразделениями и Управлением рисков. Непосредственно работу на рынке ведут подготовленные специалисты Управления, владеющие всей необходимой современному трейдеру суммой знаний и навыков. Это наряду с первоклассным техническим обеспечением рабочих мест трейдеров позволяет банку эффективно формировать собственный портфель ценных бумаг и управлять им.

Вложения в государственные бумаги в портфеле ценных бумаг Сбербанка России составляют более 95%, в то время как в других коммерческих банках их доля в среднем не превышает 84%). Данная особенность структуры вложений Сбербанка в ценные бумаги объясняется особенностями структуры его пассивов. Основным критерием, которым руководствуется банк при выборе инструментов для инвестирования, является стремление обеспечить максимальную сохранность вложенного капитала. В связи с этим доля вложений банка в акции российских предприятий не очень значительна. Поскольку акции относятся к активам повышенного риска (хотя потенциально и могут обеспечить высокую доходность), лимиты, установленные банком на вложения в акции российских предприятий, относительно невелики.

Инвестиционная деятельность ПАО «Сбербанк» наряду с другими видами его деятельности определяет его финансовые результаты и финансовое состояние. Для того чтобы дать общую экономическую характеристику ПАО «Сбербанк» рассмотрим основные показатели результативности деятельности ПАО "Сбербанк", которые приведены в таблице 2.

Таблица 2

Показатели результативности деятельности ПАО «Сбербанк»

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

|

Чистая прибыль, млрд. руб. |

347,9 |

362,0 |

290,3 |

222,9 |

541,9 |

|

Рентабельность капитала (ROE), % |

24,2 |

20,8 |

14,8 |

10,2 |

20,8 |

|

Рентабельность активов (ROA), % |

2,7 |

2,2 |

1,4 |

0,9 |

2,1 |

|

Прибыль на акцию (EPS), руб. |

16,03 |

16,78 |

13,45 |

10,36 |

25,00 |

Данные, представленные в таблице 2, свидетельствуют о росте результативности деятельности ПАО «Сбербанк». Анализ показателей чистой прибыли, рентабельности капитала и активов банка, прибыли в расчете на 1 акцию свидетельствуют о том, что наиболее высокие значения показателей за 5-летний период (2012 – 2016 гг.) были получены в 2016 г.

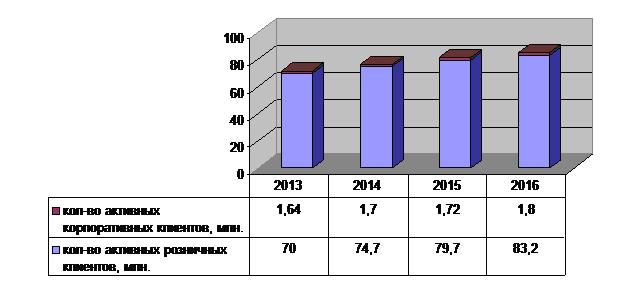

О росте результативности деятельности банка также можно судить по динамике численности его клиентов, которая показана на рисунке 8.

Рисунок 8. Динамика численности активных клиентов ПАО «Сбербанк»

Из рисунка видно, что численность активных клиентов банка из года в год увеличивается. В 2016 г. численность активных розничных клиентов составила 83,2 млн. чел, а численность активных корпоративных клиентов 1,8 млн. Корпоративные клиенты делятся банком на группы в зависимости от их потребностей: «Малый и микробизнес», «Крупный и средний бизнес», «Региональный государственный сектор», «Оборонно-промышленный комплекс», «Крупнейшие клиенты».

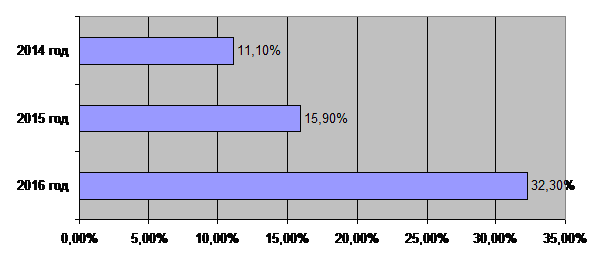

В целях привлечения клиентов и расширения доступа к услугам банка Сбербанк продолжает совершенствовать дистанционные каналы обслуживания. Изменение доли продаж в удаленных каналах обслуживания показано на рисунке 9.

Рисунок 9. Доля продаж в удаленных каналах обслуживания ПАО «Сбербанк»

Из данного рисунка видно, что к 2016 г. по сравнению с предыдущим периодом доля продаж в удаленных каналах обслуживания увеличилась почти в 2 раза и составила 32,3%. При этом число клиентов удаленных каналов за год увеличилось с 38,8 млн. чел. до 47,4 млн. чел.

Для того чтобы оценить финансовое состояние ПАО «Сбербанк» необходимо проанализировать показатели его ликвидности (таблица 3).

Таблица 3

Показатели ликвидности ПАО «Сбербанк»

|

Показатель |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Уровень стабильности ресурсов (доля привлеченных средств до востребования в общем объеме привлеченных средств) |

12,50 |

12,06 |

11,43 |

14,64 |

15,30 |

|

Показатель соотношения заемных и собственных средств |

673,59 |

705,41 |

838,10 |

737,51 |

586,58 |

|

Показатель устойчивости средств на расчетных и текущих счетах клиентов (отношение остатка к кредитовому обороту на счетах) |

11,97 |

10,83 |

9,23 |

12,11 |

12,52 |

|

Показатель соотношения высоколиквидных активов и привлеченных средств |

11,75 |

9,70 |

16,64 |

16,02 |

16,66 |

|

Показатель структуры привлеченных средств (доля обязательств до востребования) |

26,10 |

24,92 |

33,69 |

37,45 |

39,38 |

|

Показатель зависимости от межбанковского рынка (отношение МБК привлеченных за вычетом МБК размещенных к обязательствам) |

1,53 |

-0,40 |

-1,08 |

-4,53 |

-7,16 |

|

Показатель риска собственных вексельных обязательств (отношение собственных векселей к капиталу) |

6,53 |

3,65 |

3,21 |

2,93 |

2,86 |

|

Показатель небанковских ссуд (отношение небанковских ссуд к обязательствам) |

105,32 |

106,98 |

112,42 |

92,50 |

92,78 |

Анализ показателей ликвидности ПАО «Сбербанк» позволяет сделать вывод о том, что в 2016 г. наиболее высокими за 5-летний период являлись значения показателей являлись показатели стабильности финансовых ресурсов, устойчивости средств на расчетных счетах клиентов, соотношения высоколиквидных активов и привлеченных средств. Как удовлетворительные в 2016 г. могут быть оценены показатели зависимости от межбанковского рынка, а также показатель соотношения заемных и собственных средств. Наиболее низким за 2012 – 2016 гг. в 2016 г. был показатель, характеризующий уровень риска собственных вексельных обязательств.

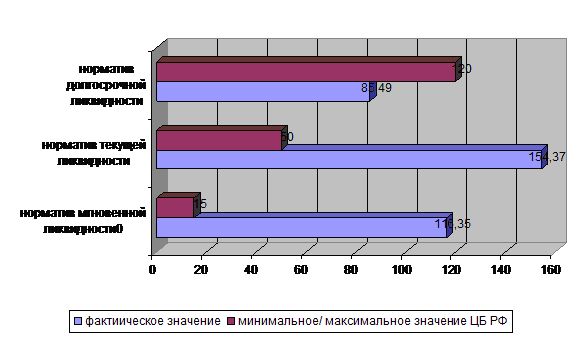

Таким образом, можно сделать вывод о том, что в 2016 г. ПАО «Сбербанк» характеризовался достаточным уровнем ликвидности. Это подтверждается также результатами сравнения нормативов ликвидности банка с минимальными значениями показателей, установленными ЦБ РФ (рис. 10).

Рисунок 10. Нормативы ликвидности ПАО «Сбербанк» 2016 г.

ЦБ РФ устанавливает минимальные значения показателей по нормативам мгновенной и текущей ликвидности, и минимальные значения показателей по коэффициенту долгосрочной ликвидности. Из рисунка 11 видно, что все рассматриваемые показатели в 2016 г. соответствовали значениям, установленными ЦБ РФ. Кроме того, значения показателей мгновенной и текущей ликвидности свидетельствуют о хорошем запасе прочности для преодоления возможного оттока средств клиентов банка.

Для обобщения экономических показателей ПАО «Сбербанк» рассмотрим его позиции в наиболее значимых рейтингах банков: рейтинги по сумме активов, капитала (и его составляющих), привлеченных средств, ликвидных, ссудных и других активов (таблица 4).

Таблица 4

Оценка рейтинговых позиций ПАО «Сбербанк»

|

№ п/п |

Название рейтинга |

Значение на 01 Января 2017 г. (тыс.руб.) |

Позиция в рейтинге |

|

1 |

По активам агрегированного баланса |

23 101 733 627 |

1 |

|

2 |

по активам структурного баланса |

22 877 854 629 |

1 |

|

3 |

по активам формы 806 (очищенных от резервов) |

22 350 310 023 |

1 |

|

4 |

по капиталу (по ф. 123 и 134) |

3 143 379 443 |

1 |

|

5 |

по капиталу (по ф.123 - "Базель-III") |

3 143 379 443 |

1 |

|

6 |

по источникам собственных средств (из ф.101) |

2 842 091 686 |

1 |

|

7 |

по прибыли до налогообложения |

666 347 329 |

1 |

|

8 |

по прибыли текущего года после налогообложения |

516 987 788 |

1 |

|

9 |

по расчетным счетам юридических лиц |

2 593 271 335 |

1 |

|

10 |

по обороту по расчетным счетам юридических лиц |

21 204 937 884 |

1 |

|

11 |

по вкладам физических лиц |

11 278 299 052 |

1 |

|

12 |

по всем привлеченным средствам |

18 438 580 724 |

1 |

|

13 |

по средствам в кассе |

500 200 236 |

1 |

|

14 |

по обороту средств в банкоматах |

2 958 539 014 |

1 |

|

15 |

по средствам на корсчете в Банке России |

812 236 451 |

1 |

|

16 |

по кредитам предприятиям (юр.лицам и ИП) |

10 429 463 849 |

1 |

|

17 |

по потребительским кредитам (физ.лицам) |

4 336 331 349 |

1 |

|

18 |

по вложениям в ценные бумаги |

2 778 532 534 |

1 |

|

19 |

по вложениям в имущество |

515 173 687 |

1 |

Из таблицы видно, что в ведущих рейтингах банков РФ ПАСО «Сберабанк» занимает лидирующие позиции.

2.2 Анализ и оценка эффективности инвестиционной деятельности ПАО "Сбербанк"

Инвестиционная деятельность является одним из ключевых направлений деятельности ПАО «Сбербанк». Анализ содержания и особенностей инвестиционной деятельности коммерческого банка, выполненный в теоретической части работы, показал, что данная деятельность разнообразна по своему содержанию. Анализ годовых и бухгалтерских отчетов ПАО «Сбербанк» позволяет в качестве основных выделить следующие направления инвестиционной деятельности банка:

- инвестиции в ценные бумаги (финансовые инвестиции);

- инвестиции в дочерние и ассоциированные компании (реальные инвестиции);

- инвестиции в собственную деятельность.

В качестве дополнительных направлений инвестиционной деятельности ПАО «Сбербанк» можно также рассматривать его деятельность как посредника на рынке ценных бумаг, а также его деятельность в области проектного финансирования. Проведем более детальный анализ основных и неосновных видов инвестиционной деятельности банка. Динамика объема инвестиций по основным видам инвестиционной деятельности (финансовые, реальные инвестиции, а также инвестиции в собственную деятельность) ПАО «Сбербанк» отражена на рисунке 11

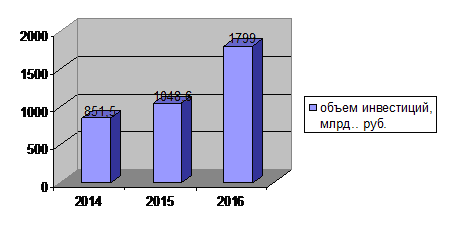

Рисунок 11. Динамика объема инвестиций по основным видам инвестиционной деятельности ПАО «Сбербанк»

Анализируя данные рисунка 14, можно сделать вывод о росте объема инвестиций ПАО «Сбербанк» в 2016 г. по сравнению с показателями прошлых лет. В сравнении с 2014 г. прирост объема инвестиций, осуществленных в течение года, составил 947,5 млрд. руб., а в сравнении с 2015 г. прирост составил 750,4 млрд. руб. Общая сумма осуществленных инвестиций в 2016 г. составила 1799 млрд. руб.

В таблице 5 проведен анализ динамики объема инвестиций по основным направлениям инвестиционной деятельности ПАО «Сбербанк»

Таблица 5

Анализ динамики объема инвестиций ПАО «Сбербанк»

|

Показатель |

2014 |

2015 |

2016 |

Абсолютное отклонение, млрд. руб. |

Темп роста, % |

||

|

2015/ 2014 |

2016/ 2015 |

2015/ 2014 |

2016/ 2015 |

||||

|

Финансовые инвестиции, млрд. руб. |

724,2 |

973,1 |

1686,3 |

248,9 |

713,2 |

134,33 |

173,29 |

|

Реальные инвестиции, млрд. руб. |

0,3 |

1,2 |

0,6 |

0,9 |

-0,6 |

400 |

50 |

|

Инвестиции в собственную деятельность, млрд. руб. |

127 |

74,3 |

112,1 |

-52,7 |

37,8 |

58,50 |

150,87 |

|

Инвестиции, всего |

851,5 |

1048,6 |

1799 |

197,1 |

750,4 |

123,15 |

171,56 |

Расчеты свидетельствуют о том, что в 2014 – 2016 гг. в ПАО «Сбербанк» наблюдается устойчивый рост объема финансовых инвестиций. Наиболее высокий абсолютный прирост и темпы прироста следует отметить в 2016 г. Они составили 713,2 млрд. руб. или 73,29%.

В течение 2014 – 2016 гг. происходили существенные колебания в объеме реальных инвестиций. Так, в 2015 г. объем осуществленных в течение года реальных инвестиций увеличился в 4 раза по сравнению с предыдущим годом. В 2016 г. объем реальных инвестиций банка сократился с 1,2 до 0,6 млрд. руб, т.е. на 50%.

Инвестиции в собственную деятельность ПАО «Сбербанк» в 2014 – 2016 гг. также изменялись. Так, в 2015 г. объем инвестиций в собственную деятельность банка сократился на 52,7 млрд. руб. В 2016 г., напротив, было осуществлено инвестиций в собственную деятельность на 37,8 млрд. руб. больше, чем в предыдущем году.

Анализ структуры инвестиций по основным направлениям инвестиционной деятельности ПАО «Сбербанк» выполнен в таблице 6

Таблица 6

Анализ структуры инвестиций ПАО «Сбербанк»

|

показатель |

2014 г. |

2015 г. |

2016 г. |

Отклонение уд. веса, % |

||||

|

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

2015/ 2014 |

2016/ 2015 |

|

|

Финансовые инвестиции, млрд. руб. |

724,2 |

85,05 |

973,1 |

92,80 |

1686,3 |

93,74 |

7,75 |

0,94 |

|

Реальные инвестиции, млрд. руб. |

0,3 |

0,04 |

1,2 |

0,11 |

0,6 |

0,03 |

0,07 |

-0,05 |

|

Инвестиции в собственную деятельность, млрд. руб. |

127 |

14,91 |

74,3 |

7,09 |

112,1 |

6,23 |

-7,82 |

-0,86 |

|

Инвестиции, всего |

851,5 |

100 |

1048,6 |

100 |

1799 |

100 |

||

Из расчетов, выполненных в таблице 6 следует, что наибольший удельный вес в общей сумме инвестиций ПАО «Сбербанк» за 2014 – 2016 г. занимали финансовые инвестиции, при этом следует отметить устойчивый рост их удельного веса в динамике. В 2016 г. они составляли 93,74% от общей суммы инвестиций банка. Удельный вес инвестиций банка в собственную деятельность, напротив, устойчиво снижался. Если в 2014 г. он составлял 14,91% от общей суммы осуществленных в течение года инвестиций, то в 2016 г. составлял уж только 6,23%. Удельный вес реальных инвестиций в 2014 – 2016 гг. был менее 1%.

Далее проведем более детальный анализ состава и структуры инвестиций по видам инвестиционной деятельности ПАО «Сбербанк». Финансовые инвестиции банка в 2014 – 2016 гг. были представлены инвестициями в ценные бумаги. Анализ динамики инвестиций в ценные бумаги ПАО «Сбербанк» по их основным видам выполнен в таблице 7.

Таблица 7

Анализ динамики объема инвестиций в ценные бумаги ПАО «Сбербанк»

|

Показатель |

2014 г., млрд. руб. |

2015 г., млрд. руб. |

2016 г., млрд. руб. |

Абсолютное отклонение, млрд. руб. |

Темп роста, % |

||

|

2015/ 2014 |

2016/ 2015 |

2015/ 2014 |

2016/ 2015 |

||||

|

Инвестиционные ценные бумаги, имеющиеся в наличии для продажи, в т.ч. |

710 |

850,9 |

1569,9 |

140,9 |

719 |

119,85 |

184,50 |

|

- российские государственные облигации |

323,76 |

391,84 |

588,71 |

68,08 |

196,87 |

121,03 |

150,24 |

|

- облигации субъектов РФ |

18,67 |

16,59 |

200,95 |

-2,08 |

184,36 |

88,86 |

1211,27 |

|

Облигации и еврооблигации банков |

17,75 |

105,26 |

158,56 |

87,51 |

53,3 |

593,01 |

150,64 |

|

- корпоративные облигации |

180,06 |

162,35 |

527,49 |

-17,71 |

365,14 |

90,16 |

324,91 |

|

- еврооблигации иностранных государств |

0,14 |

0,09 |

0,16 |

-0,05 |

0,07 |

64,29 |

177,78 |

|

- акции |

12,64 |

8 |

42,39 |

-4,64 |

34,39 |

63,29 |

529,88 |

|

- инвестиции в дочерние и зависимые организации |

156,98 |

166,77 |

51,64 |

9,79 |

-115,13 |

106,24 |

30,96 |

|

Инвестиционные ценные бумаги, удерживаемые до погашения, в т.ч. |

6,3 |

122,2 |

116,5 |

115,9 |

-5,7 |

1939,68 |

95,33 |

|

- российские государственные облигации |

1,34 |

52,73 |

53,87 |

51,39 |

1,14 |

3935,07 |

102,16 |

|

- облигации субъектов РФ |

0,68 |

6,50 |

7,90 |

5,82 |

1,4 |

955,88 |

121,54 |

|

- корпоративные облигации |

4,28 |

73,72 |

63,48 |

69,44 |

-10,24 |

1722,43 |

86,11 |

Из таблицы видно, что в составе инвестиций в ценные бумаги ПАО «Сбербанк» можно выделить две группы:

- Инвестиции в ценные бумаги для продажи;

- Инвестиции в ценные бумаги, удерживаемые для погашения.

Объем инвестиций в ценные бумаги для продажи ежегодно увеличивался. В 2015 г. объем данных инвестиций увеличился на 140,9 тыс. руб. или 19,85%. В 2016 г. прирост инвестиций в ценные бумаги для продажи составил 719 тыс. руб. или 84,5%. В целях последующей перепродажи ПАО «Сбербанк» были осуществлены инвестиции в российские государственные облигации, облигации субъектов РФ, облигации коммерческих банков, корпоративные облигации, еврооблигации иностранных государств, акции, инвестиции в дочерние и зависимые организации. По результатам анализа в 2016 г. был выявлен существенный рост объема инвестиций в государственные облигации, а также облигации субъектов РФ, корпоративные облигации и акции. Вместе с тем банком были сокращены инвестиции в дочерние и зависимые организации почти на 70%.

Объем инвестиций в ценные бумаги, удерживаемые для погашения, в сравнении с 2014 г. увеличился более чем в 18 раз, что было вызвано ростом объема инвестиций в государственные и корпоративные облигации. Соотношение между объемами инвестиций в ценные бумаги, предназначенные для перепродажи и последующего погашения показано на рисунке 12.

|

2014 год |

2015 год |

|

2016 год |

Рисунок 12. Структура инвестиций в ценные бумаги ПАО «Сбербанк»

Из рисунка видно, что в общем объеме инвестиций в ценные бумаги ПАО «Сбербанк» преобладают инвестиции в ценные бумаги, предназначенные для перепродажи. В 2016 г. их удельный вес составил 93%. Структура инвестиций в ценные бумаги по их основным группам проанализированы в таблицах 8 и 9.

Таблица 8

Анализ структуры инвестиций ПАО «Сбербанк», в ценные бумаги имеющиеся в наличии для продажи

|

показатель |

2014 г. |

2015 г. |

2016 г. |

Отклонение уд. веса, % |

||||

|

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

2015/ 2014 |

2016/ 2015 |

|

|

- российские государственные облигации |

323,76 |

45,60 |

391,84 |

46,05 |

588,71 |

37,5 |

0,45 |

-8,55 |

|

- облигации субъектов РФ |

18,67 |

2,63 |

16,59 |

1,95 |

200,95 |

12,8 |

-0,68 |

10,85 |

|

Облигации и еврооблигации банков |

17,75 |

2,50 |

105,26 |

12,37 |

158,56 |

10,1 |

9,87 |

-2,27 |

|

- корпоративные облигации |

180,06 |

25,36 |

162,35 |

19,08 |

527,49 |

33,6 |

-6,28 |

14,52 |

|

- еврооблигации иностранных государств |

0,14 |

0,02 |

0,09 |

0,01 |

0,16 |

0,01 |

-0,01 |

0 |

|

- акции |

12,64 |

1,78 |

8 |

0,94 |

42,39 |

2,7 |

-0,84 |

1,76 |

|

- инвестиции в дочерние и зависимые организации |

156,98 |

22,10 |

166,77 |

23,17 |

51,64 |

3,29 |

1,07 |

-19,88 |

|

Итого |

710 |

850,9 |

1569,9 |

100 |

||||

Из таблицы видно, что в структуре инвестиций в ценные бумаги, предназначенные для перепродажи, можно выделить две преобладающих группы: государственные и корпоративные облигации, причем удельный вес последних увеличился с 19,08 до 33,6%. Удельный вес государственных облигаций, напротив, сократился на 8,55%. Также существенно снизился объем инвестиций в дочерние и зависимые организации с 23,17% в 2015 г. до 3,29% в 2016 г.

Таблица 9

Анализ структуры инвестиций ПАО «Сбербанк» в ценные бумаги, удерживаемые для погашения

|

показатель |

2014 г. |

2015 г. |

2016 г. |

Отклонение уд. веса, % |

||||

|

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

2015/ 2014 |

2016/ 2015 |

|

|

- российские государственные облигации |

1,34 |

21,27 |

52,73 |

43,15 |

53,87 |

46,24 |

21,88 |

3,09 |

|

- облигации субъектов РФ |

0,68 |

10,88 |

6,50 |

5,33 |

7,90 |

6,78 |

-5,55 |

1,45 |

|

- корпоративные облигации |

4,28 |

67,85 |

73,72 |

51,52 |

63,48 |

46,98 |

-16,33 |

-4,54 |

|

Итого |

6,3 |

100 |

122,2 |

100 |

116,5 |

|||

В общей сумме инвестиций в ценные бумаги для последующего погашения наблюдается рост удельного веса инвестиций в государственные облигации, и снижение удельного веса вложений в корпоративные облигации. Портфель ценных бумаг банка представлен преимущественно долговыми инструментами и в основном используется для управления ликвидностью.

Что касается реальных инвестиций, то для ПАО «Сбербанк» они не являются основными. Как уже было отмечено ранее, в 2016 г. объем данных инвестиций по сравнению с предыдущим годом сократился в 2 раза. За период 2012 – 2016 гг. ПАО «Сбербанк» были осуществлены реальные инвестиции в следующие организации:

- ЗАО «Интеко»;

- ООО «Центрстрой»;

- ОАО «Мосметрострой»;

- ОАО «Квартстрой»;

- авиакомпания «Ютэйр»;

- ЗАО «Северо-Западная лесопромышленная компания».

Структура инвестиционного портфеля ПАО «Сбербанк» (реальные инвестиции), сформировавшаяся к 2016 г., показана на рисунке 13.

Рисунок 13. Структура реальных инвестиций ПАО «Сбербанк»

Из рисунка видно, что в общем объеме реальных инвестиций, сформировавшихся к 2016 г. преобладали вложения в такие организации как ОАО «Ютэйр», ОАО «Квартстрой» и ООО «Мостметрострой».

Инвестиции в собственную деятельность ПАО «Сбербанк» осуществляет путем приобретения объектов основных средств и нематериальных активов. Как уже было отмечено ранее, в 2016 г. банк сократил объем инвестиций в собственную деятельность, что объясняется реализацией мероприятий по оптимизации банковской сети. Структура инвестиций в собственную деятельность, осуществленных в 2016 г., показана на рисунке 14.

Рисунок 14. Структура инвестиций в собственную деятельность ПАО «Сбербанк»

Данные рисунка позволяют выделить два основных направления инвестиций ПАО «Сбербанк» в собственную деятельность: приобретение офисного и компьютерного оборудования, а также инвестиции в объекты, строительство которых еще не было завершено.

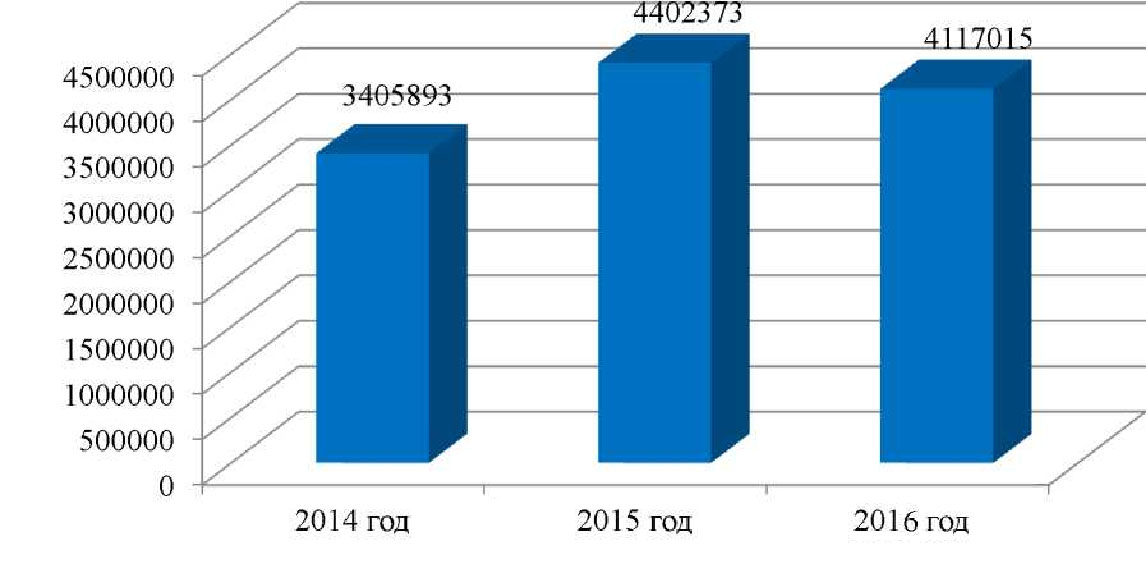

Анализ содержания инвестиционной деятельности банков, который был выполнен в теоретической части работы, позволяет в качестве дополнительных ее видов также рассматривать инвестиционное кредитоание, проектное финансирование и посредническую деятельность на рынке ценных бумаг. Дадим краткую характеристику данным видам деятельности, реализуемых ПАО «Сбербанк». Динамика и структура инвестиционного кредитования и проектного финансирования ПАО «Сбербанк» проанализирована в таблице 10

Таблица 10

Динамика и структура инвестиционного кредитования и проектного финансирования, млн. руб.

|

Наименование показателя |

2014 год |

2015 год |

2016 год |

Прирост |

Темп роста, % |

||

|

2015/ 2014 |

2016/ 2015 |

2015/ 2014 |

2016/ 2015 |

||||

|

Кредитный портфель, всего, в.ч. |

12559945 |

16690583 |

17880623 |

4130638 |

1190040 |

132,89 |

107,13 |

|

Инвестиционное кредитование и проектное финансирование |

3405893 |

4402373 |

4117015 |

996480 |

-285358 |

129,26 |

93,52 |

|

Уд. вес, % |

27,12 |

26,38 |

23,03 |

-0,74 |

-3,35 |

- |

- |

В 2015 году банк увеличил инвестиционное кредитование и проектное финансирование компаний на 996480 млн. руб. или 29,26% (рисунок 15).

Рисунок 15. Динамика инвестиционного кредитования и проектного финансирования, млн. руб.

В 2016 году наблюдается снижение финансирования компаний на 285358 тыс. руб. или 6,48%, что показывает ухудшение инвестиционной деятельности банка.

Инвестиционное кредитование и проектное финансирование компаний в 2015 году составило 26,38% кредитного портфеля, их удельный вес в структуре кредитного портфеля снизился на 0,74% (рисунок 16). Из данного рисунка видно, что инвестиционное кредитование и проектное финансирование компаний в 2016 году составило 23,03% кредитного портфеля, их удельный вес в структуре кредитного портфеля снизился на 3,35%. Снижение объемов проектного финансирования можно объяснить, во-первых, ухудшением инвестиционного климата в стране, и во-вторых, высоким уровнем риска по данному направлению инвестиционной деятельности.

Рисунок 16. Структура инвестиционного кредитования и проектного финансирования, %

Далее проведем оценку эффективности инвестиционной деятельности ПАО «Сбербанк» по основным направлениям ее осуществления. В таблице 11 отражен финансовый результат от операций Сбербанка России с ценными бумагами в 2016 г. по сравнению с 2015 г.

Таблица 11

Финансовый результат от операций с ценными бумагами,

млн. руб.

|

Показатели |

2015 г. |

2016 г. |

|

Результат, отраженный в Отчете о совокупных доходах |

||

|

Торговый портфель |

4 312 |

(16 892) |

|

Прочие ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков |

(1 003) |

(15 195) |

|

Ценные бумаги, имеющиеся в наличии для продажи |

58304 |

73521 |

|

Обесценение ценных бумаг, имеющихся в наличии для продажи |

- |

(6 259) |

|

Итого |

3 997 |

(37 314) |

|

Результат, отраженный в составе собственных средств |

||

|

Ценные бумаги, имеющиеся в наличии для продажи |

964 |

(42 445) |

|

Проценты по ценным бумагам, предназначенным для последующего погашения |

30302 |

35498 |

Для оценки эффективности операций ПАО «Сбербанк» с ценными бумагами по данным таблиц 8,9 и 10 рассчитаем значения коэффициентов доходности операций. Значении данных показателей составили:

- Доходность вложений в ценные бумаги для продажи:

2015 г.: 58,3/ 850,9*100 = 6,85%

2016 г.: 73,5/ 1569,9 = 4,68%

Из расчетов видно, что доходность инвестиций в ценные бумаги, предназначенные для продажи, снизилась с 6,85% до 4,68%. Во многом такую ситуацию можно объяснить тем, что более 96% от общей суммы инвестиций в ценные бумаги составляли инвестиции в долговые ценные бумаги – государственные облигации, а также облигации субъектов РФ. Данные ценные бумаги характеризуются относительно невысоким уровнем доходности и используются преимущественно для сохранения ликвидности.

- доходность вложений в ценные бумаги, предназначенные для последующего погашения:

2015 г.: 30,3/ 122,2*100 = 24,80%

2016 г.: 35,5/ 116,5*100 = 30,5%

Из расчетов видно, что доходность вложений в ценные бумаги, предназначенные для последующего погашения, напротив, увеличилась с 24,8% до 30,5%, что можно оценить положительно.

При расчете доходности реальных инвестиций в качестве экономического эффекта от данных операций рассматривалась выручка от продажи инвестиционной собственности. Она составила 0,3 млрд руб. в 2015 г. и 1,3 млрд. руб. в 2016 г. Следовательно, доходность реальных инвестиций составила:

2015 г.: 0,3/1,2*100 = 25%

2016 г.: 1,3/0,6*100 = 216,7%

Из расчетов следует, что в 2016 г. произошел существенный рост доходности реальных инвестиций. Такую ситуацию можно объяснить ростом доходов от продажи инвестиционной собственности, которая была сформирована в предыдущие периоды.

Таким образом, необходимо отметить снижение доходности инвестиций в ценные бумаги, которые являлись для ПАО «Сбербанк» на протяжении трех лет основным объектом инвестирования.

Как уже было отмечено ранее, инвестиционная деятельность банка связана с определенными рисками, которые также влияют на эффективность данной деятельности. Для оценки внешних рисков инвестирования ПАО «Сбербанк» был проведен расчет и анализ коэффициентов ковариации и корреляции по основным видам ценных бумаг (таблица 12)

Таблица 12

Расчет коэффициента ковариации инвестиционного портфеля ПАО «Сбербанк» за 2016 год

|

Показатель |

Доходность ценной бумаги |

Средняя доходность ценной бумаги |

Доходность альтернативного вложения |

Средняя доходность альтернативного вложения |

Ковариация |

|

Государственные облигации |

1,2 |

2,7 |

4,64 |

5,42 |

1,0 |

|

Облигации субъектов РФ |

1,1 |

2,5 |

4,64 |

5,42 |

1,0 |

|

Корпоративные облигации |

1,2 |

2,8 |

4,64 |

5,42 |

1,3 |

|

Акции |

1,3 |

2,6 |

4,64 |

5,42 |

1,1 |

Представленные в таблице 11 результаты расчетов указывают на то, что наибольший уровень изменчивости наблюдается по корпоративным облигациям. Наименьшая изменчивость наблюдалась по государственным облигациям и облигациям субъектов РФ.

Расчет коэффициентов корреляции инвестиционного портфеля ПАО «Сбербанк» выполнен в таблице 13

Таблица 13

Расчет коэффициента корреляции инвестиционного портфеля ПАО «Сбербанк» за 2016 года

|

Показатель |

Ковариация |

Стандартное отклонение ценной бумаги |

Стандартное отклонение альтернативного вложения |

Корреляция |

|

Государственные облигации |

1,0 |

2,1 |

0,61 |

0,88 |

|

Облигации субъектов РФ |

1,0 |

1,7 |

0,61 |

0,97 |

|

Корпоративные облигации |

1,3 |

1,9 |

0,61 |

0,93 |

|

Акции |

1,1 |

2,6 |

0,61 |

0,79 |

|

Среднее значение корреляции |

0,80 |

|||

Из результатов расчетов видно, что итоговое значение корреляции по всему инвестиционному портфелю ПАО «Сбербанк» составило 0,8, что в целом соответствует невысокому уровню инвестиционного риска.

2.3 Проблемы инвестиционной деятельности ПАО «Сбербанк»

Следует отметить, что определение основных направлений банковской инвестиционной деятельности связано с проблемами поиска альтернативных вариантов инвестиционных решений, разработки оптимальной, с точки зрения прибыльности, ликвидности и уровня риска макета инвестиционного развития. Данное положение касается и ПАО «Сбербанк».

Нами предлагается рассматривать следующие цели, которые стремится достичь банк, покупая те или иные виды ценных бумаг:

- безопасность инвестиционных вложений;

- доходность инвестиционных вложений;

- возможность ростаинвестиционных вложений;

- ликвидность инвестиционных вложений.

В ПАО «Сбербанк» осуществляются следующие виды банковской инвестиционной деятельности:

- первичное размещение ценных бумаг хозяйствующих субъектов (андеррайтинг);

- операции с ценными бумагами на вторичном рынке (депозитарные, консультационные услуги);

- доверительное управление портфелями ценных бумаг хозяйствующих субъектов;

- сделки по слиянию и приобретению;

- долгосрочное кредитование инвестиционной деятельности хозяйствующих субъектов.

Достаточным преимуществом по нашему мнению является то, что коммерческие банки предоставляют гарантии по срокам и размерам выплачиваемых сумм от инвестиций, в отличие от паевых инвестиционных фондов, к примеру. В паевых инвестиционных фондах не оговаривается заранее объем средств, возвращаемых инвестору, что делает его деятельность более рискованной. К тому же, направления банковской инвестиционной деятельности на наш взгляд являются более разнообразными и привлекательными. Деятельность в инвестиционном фонде сводится только лишь к привлечению денежных средств и имущества инвестора и его размещению.

На основании выбранных направлений осуществления инвестиционной деятельности разрабатывается инвестиционная политика банков.

Инвестиционная политика коммерческих банков предполагает определение целей инвестиционной деятельности, выбор наиболее действенных способов их достижения. Следует выделить организационную составляющую инвестиционной политики. Это комплекс мероприятий по организации и управлению инвестиционной деятельностью банка, направленных на обеспечение приемлемых объемов инвестирования, оптимальной структуры инвестиционных активов, рост их доходности при допускаемом уровне риска.

Исходя из вышесказанного можно выделить следующие общие проблемы инвестиционной деятельности банков. Результаты исследования позволяют сделать следующие выводы.

В первую очередь, следует отметить, что специалисты финансовой службы, занимающейся анализом экономической ситуации и финансового рынка, не всегда могут провести эффективный анализ и оценку эффективности инвестиционных вложений. Проведение некачественного анализа неквалифицированными специалистами является одной из проблем осуществления инвестиционной деятельности банка и может привести к снижению доходности и ликвидности деятельности коммерческого банка в целом.

Также следует отметить, что одной из важных проблем осуществления банковской инвестиционной деятельности является то, что большая часть кредитных организаций осуществляют инвестирование в крупные инвестиционные проекты, не уделяя достаточного внимания малым либо микро-проектам, которые также могут привести высокую доходность от вложений. Однако, из-за отсутствия инвестиций данные проекты закрываются.

Развитию инвестиционной деятельности банков препятствует также отсутствие соответствующей законодательной базы, регулирующей отношения участников инвестиционного процесса.

Следующей проблемой осуществления эффективной банковской инвестиционной деятельности является неблагоприятный инвестиционный климат в стране, а также состояние отечественной экономики (ужесточение нормативов ЦБ; нестабильная ставка рефинансирования (учетная ставка ЦБ); рост ключевой ставки Банка России; повышенный риск вложений в инвестиционные проекты и др.)

Кроме общих присущих всем коммерческим банкам проблем выделим проблемы инвестиционной деятельности ПАО «Сбербанк».

Главное преимущество Сбербанка, это то, что Сбербанк обслуживает большую часть населения России. Значительная доля потенциальных доходов смещается к продуктам кредитования для молодежи и в сегменты высокодоходных клиентов, для которых у Сбербанка нет привлекательных предложений.

В посткризисный период сохраняются негативные условия, замедляющие инвестиционную банковскую деятельность Сбербанка:

– экономические – высокий уровень инфляции и отсутствие мер по ее регулированию, колебания цен на банковские активы, изменения процентных ставок, чрезмерная кредитная экспансия, отсутствие у кредитных организаций легальных высокодоходных инструментов банковской деятельности, высокие риски кредитования реального сектора экономики, ограниченные ресурсные возможности банка;

– несовершенство нормативной базы, регулирующей деятельность банков и возможность контроля за их действиями, нерешенность ряда ключевых проблем налогового законодательства; – недоверие населения к кредитным организациям, неудовлетворенный потребительский спрос на банковские услуги; – проблема инфраструктуры фондового;

– проблема повышения информационной открытости рынка, увеличение его прозрачности;

– проблема мелкого инвестора. Рынок государственных ценных бумаг самых ликвидных и надежных на сегодняшний день закрыт для мелких и средних инвесторов, что так же создает проблемы для самого рынка, для мотивации деятельности банка на этом рынке, что порождает финансовые проблемы более широкого характера;

– система налогообложения инвестиционной деятельности банков, характеризуется неэффективностью налоговых ставок, множественностью элементов налогооблагаемых баз, ограниченным и жестким режимом льготирования. Самым собираемым налогом с банков остается налог на прибыль, который является абсолютно фискальным и не преследует целей стимулирования конкретных видов деятельности.

Таким образом можно сделать вывод что инвестиционная деятельность ПАО «Сбербанк» в целом успешна, но есть возможности для её улучшения, что будет и показано в главе 3.

Заключение

В данной работе был проведен анализ сущности и содержания инвестиционной деятельности коммерческих банков, раскрыты ее особенности на примере ПАО «Сбербанк». По результатам проведенного исследования можно сделать вывод о том, что инвестиционная деятельность коммерческих банков носит двойственный характер, т.к. с одной стороны коммерческий банк может выступать в качестве инвестора, вкладывая собственные ресурсы на срок в создание, приобретение реальных или покупку финансовых активов для извлечения доходов. С другой стороны, осуществляя инвестиционную деятельность коммерческий банк может осуществлять мобилизацию кредитных ресурсов, оказывая услуги инвестиционного кредитования и проектного финансирования, выступая посредником на рынке ценных бумаг.

Существуют две принципиальные модели организации инвестиционного бизнеса банковских организаций - североамериканская и европейская. Согласно первой, инвестиционный бизнес выделен из иных видов банковского бизнеса; согласно второй - интегрирован с ними.

Инвестиционные операции позволяют банкам диверсифицировать активы, расширить источники своих доходов и повысить уровень ликвидности. Между тем такая деятельность сопряжена с определенными рисками, которыми необходимо грамотно управлять. В связи с этим от банков требуется совершенствование своей внутренней политики инвестирования.

Инвестиционная деятельность коммерческих банков может осуществляться в различных формах, основными из которых являются: реальные инвестиции, финансовые инвестиции, производственные инвестиции, инвестиции, направленные на собственное развитие. Для большинства российских банков преобладающими являются финансовые инвестиции.

В работе была проанализирована инвестиционная деятельность ПАО «Сбербанк.

По результатам анализа были выявлены следующие направления инвестиционной деятельности ПАО «Сбербанк»:

- инвестиции в ценные бумаги (финансовые инвестиции);

- инвестиции в дочерние и ассоциированные компании (реальные инвестиции);

- инвестиции в собственную деятельность.

В качестве дополнительных направлений инвестиционной деятельности ПАО «Сбербанк» можно также рассматривать его деятельность как посредника на рынке ценных бумаг, а также его деятельность в области проектного финансирования.

Общий объем инвестиций по основным направлениям инвестиционной деятельности ПАО «Сбербанк» в 2016 г. увеличился и составил 1799 млрд. руб. Наиболее высокие темпы роста были выявлены по финансовым инвестициям банка.

Анализ структуры инвестиций ПАО «Сбербанк» показал, что в его инвестиционном портфеле преобладают финансовые инвестиции. Их удельный вес в общем объеме инвестиций в 2016 г. составил 93,74%. В качестве приоритетного направления финансового инвестирования было выделено инвестирование в ценные бумаги, предназначенные для перепродажи, а именно государственные облигации, облигации субъектов федерации и корпоративные облигации. В основном инвестиции в ценные бумаги осуществляются банком с целью поддержания ликвидности.

Объем реальных инвестиций в 2016 г. по сравнению с предыдущим годом сократился вдвое и составил 0,6 млрд. руб. Анализ показал, что основными объектами инвестирования ПАО «Сбербанк» по данному направлению деятельности являются такие организации как ОАО «Ютэйр», ОАО «Квартстрой» и ООО «Мостметрострой».

Также в 2016 г. ПАО «Сбербанк» сократил объем инвестиций в собственную деятельность, что объясняется реализацией мероприятий по оптимизации банковской сети. В структуре инвестиций в собственную деятельность преобладают инвестиции, связанные с приобретением офисного и компьютерного оборудования, а также инвестиции в объекты, строительство которых еще не было завершено.

Анализ доходности финансовых инвестиций ПАО «Сбербанк» позволил сделать вывод о том, что по основной группе объектов инвестирования – ценные бумаги, предназначенные для перепродажи – доходность снизилась. Вместе с тем рост доходов от продажи инвестиционной собственности в 2016 г. обусловил существенный рост доходности реальных инвестиций, однако следует учитывать, что он носит краткосрочный характер.

Оценка риска инвестиционной деятельности ПАО «Сбербанк» по результатам расчетов коэффициентов ковариации и корреляции инвестиционного портфеля показала, что риск инвестиционной деятельности может быть оценен как невысокий.

В целях привлечения ресурсов для своей деятельности Сбербанку важно разработать стратегию политики исходя из целей и задач, закрепленных в уставе, для получения максимальной прибыли и сохранения банковской ликвидности. Политика банка в области сбережений населения нацелена на сохранение лидирующего положения в этом секторе финансового рынка, путем совершенствования действующих и внедрения новых видов вкладов и депозитов.

В результате можно сказать, что на ПАО Сбербанк необходимо развивать инвестиционную деятельность.

Список использованной литературы

Основная литература:

- Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 29.07.2017) (с изм. и доп., вступ. в силу с 06.08.2017)//Собрание законодательства РФ", 05.12.1994, N 32, ст. 3301. [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Федеральный закон от 02.12.1990 N 395-1 (ред. от 26.07.2017) "О банках и банковской деятельности"//Собрание законодательства РФ", 05.02.1996, N 6, ст. 492. [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Федеральный закон "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25.02.1999 N 39-ФЗ (последняя редакция). [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Федеральный закон "Об иностранных инвестициях в Российской Федерации" от 09.07.1999 N 160-ФЗ (последняя редакция). [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Федеральный закон "Об инвестиционных фондах" от 29.11.2001 N 156-ФЗ (последняя редакция). [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Федеральный закон "О рынке ценных бумаг" от 22.04.1996 N 39-ФЗ (последняя редакция). [электронный ресурс]. - доступ из справочно-правовой системы «Консультант Плюс».

- Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности" (утв. Банком России 28.06.2017 N 590-П)(вместе с "Порядком оценки кредитного риска по портфелю (портфелям) однородных ссуд") (Зарегистрировано в Минюсте России 12.07.2017 N 47384)//Вестник Банка России", N 65 - 66, 04.08.2017

- Банки и банковские операции: Учебник/ Под ред. В.В. Иванова, Б.И. Соколова – М.: Юрайт, 2017 – 189 с.

- Игонина, Л.Л., Инвестиции: учебник. - 2-е изд., перераб. и доп. - М.: Магистр; Инфра-М, 2014. - 752 с.

- Лаврушин О.И. Банк и банковские операции: Учебник. – М.: Кнорус, 2015. – 272 с.

- Лапуста, М. Г. Риски в предпринимательской деятельности. - М.: ИНФРА-М, 2016. - 224с.