Корпоративная социальная ответственность как фактор роста стоимости компании

Социальная ответственность корпораций на сегодняшний день является одним из главных факторов достижения устойчивого, непротиворечивого, поступательного развития общества. Благосостояние общества определяется, состоянием его экономики, а основным экономическим субъектом в рыночной экономике является компания. Современные компании функционируют главным образом в организационно-правовой форме акционерных обществ, что является аналогом понятию корпорация.

Каждая корпорация характеризуется своей стратегией развития. Решение стратегических задач опосредуется определением конкретных целей в деятельности компании и определением критериев их достижения. В различные исторические периоды в теории экономики основными признавались различные цели деятельности компаний. Классическая теория фирмы признавала единственную цель: максимизацию прибыли, которая достигалась при равенстве предельных издержек и предельных затрат. Но эта теория не уточняла, какую именно прибыль следует увеличивать – краткосрочную или долгосрочную, что предполагает наличие различных стратегий деятельности. К тому же, изначально в этой теории не учитывались условия конкуренции, которая в настоящее время признана одним из двигателей прогресса в экономике. Если применить эту теорию в условиях несовершенной конкуренции, то задача максимизации прибыли не имеет решения, так как оптимальность действий одной компании определяется поведением остальных компаний отрасли. Уточненной формулировкой цели являлась не максимизация прибыли, а достижение некоего ее «нормального» уровня. Так Э.Г.Пенроуз предлагал главной целью деятельности фирмы считать достижение им такой нормы прибыли, при которой руководящий состав компании сможет сохранять финансовый контроль над ней. В.Ж.Бомоль предлагал максимизацию оборота при обеспечении минимальной прибыли. О.Уильямсон говорил о максимизации функции полезности для руководящего звена определяемой многими факторами такими как, например заработная плата, возможность осуществлять инвестиции и их емкость. Как видим, все эти цели направлены на максимизацию какой либо отдельной величины при соблюдении определенных ограничений. При этом оставалась проблема заключающаяся в том, что компания, как правило, должна ставить перед собой не одну, а комплекс целей. Современные компании в форме акционерных обществ включают и так называемую «проблему агента» - конфликт интересов, существующий между владельцами компании (акционерами) и их агентами (менеджментом). Следовательно, необходимо сформулировать цель, которая будет отражать интересы не только собственников и менеджмента, но и иных субъектов экономической деятельности – государства, работников, контрагентов.

Цели государственного управления по отношению к корпорациям с государственным участием можно разделить на:

- общие цели, такие как, обеспечение сохранности государственного имущества и предотвращения кризисного состояния объекта;

- экономические цели, в число которых входит стимулирование развития отрасли, экономики региона, создание условий для инвестиционной привлекательности регионов и т.п.;

- коммерческие (рыночные) цели - увеличение доходности деятельности, рост чистой прибыли, дивидендов, рыночной стоимости капитала;

- социальные цели, гарантом достижения которых является государство, а реализация которых определяется ростом благосостояния населения, обеспечением социальной и политической стабильности.

С начала 80-х годов двадцатого столетия в США и спустя десятилетие в Европе в хозяйственной практике корпораций все большее распространение стали получать подходы к менеджменту, ориентированные на показатели стоимости предприятия. Интересы инвесторов ставятся во главу системы целей компании, а максимизация стоимости собственного капитала становится основной монетарной целью. В состав предпосылок так называемого «стоимостного мышления» включают глобализацию и усиление конкуренции на мировых рынках капитала, рост значимости институциональных инвесторов и рынка корпоративного контроля.

Идея обеспечения развития компании на основе роста ее стоимости воплотилась в различных стоимостно-ориентированных подходах к управлению корпорацией. Наиболее известные из них – концепции Раппапорта; Коупленда, Колера, Муррина и Стерна-Стюарта.

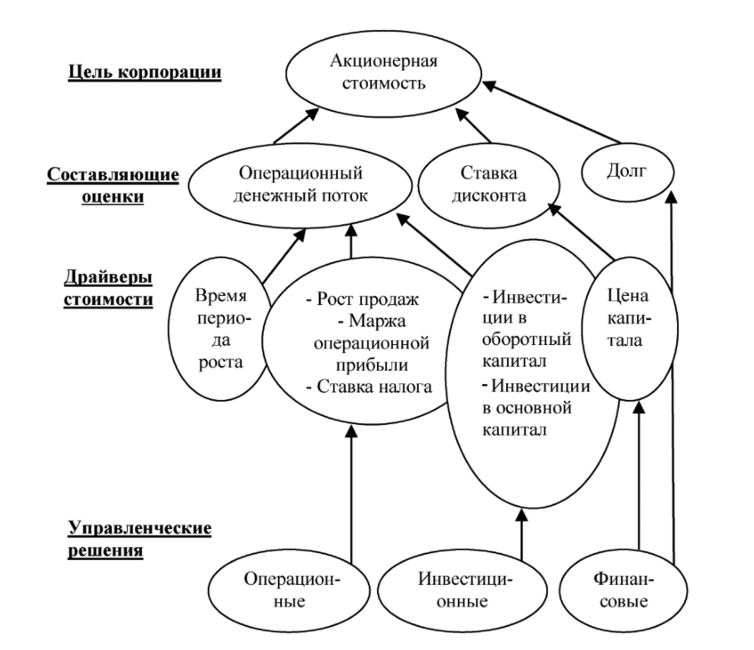

Фундаментальной целью компании Альфред Раппапорт считает максимизацию дохода собственников в форме роста дивидендных выплат и стоимости курса акций. А. Раппапорт разработал практический метод оценки потенциала повышения стоимости акционерного капитала компании при различных стратегических альтернативах, называемый «критической маржой». Имеется в виду маржа прибыли с оборота, которой компания покрывает затраты на привлечение капитала и которую она должна получать, чтобы не уменьшить акционерную стоимость. В сетевой модели акционерной стоимости отражены взаимосвязи между целями компании, компонентами оценки, факторами стоимости и лежащими в их основе управленческими решениями (см. схему 1).

Том Коупленд и Джек Муррин, консультанты известной компании McKinsey&Company, Inc., выделяют две основные причины необходимости менеджмента, ориентированного на стоимость. Во-первых, усиление роли фондового рынка, таких институциональных инвесторов как пенсионные фонды, а также распространение практики применения опционов на акции, как одного из элементов системы стимулирования менеджеров и растущее число домашних хозяйств (частных лиц) владеющих акциями. Во-вторых, усиливающееся положительное влияние менеджмента, владеющего акциями, на экономику в целом, а также на все заинтересованные в предприятии группы – стейкхолдеры (stakeholders). В качестве наиболее подходящего метода для оценки и управления корпорацией Т. Коупленд и Д. Муррин рекомендуют использовать метод дисконтированных денежных потоков.

Схема 1 - Модель акционерной стоимости А. Раппапорта.

Что же касается социальной ответственности, то рост стоимости акционерного капитала одновременно является удовлетворением интересов акционеров, а также проявлением социальной ответственности корпораций. Например, Милтон Фридман утверждает, что прибыль – основная цель деятельности корпорации, а проявлением социальной ответственности считает - удовлетворение потребностей акционеров. Хотя это и несколько урезанная трактовка социальной ответственности, ибо в этом понятии отражается сочетание интересов широкого круга экономических субъектов. Концепции управления, ориентированные на стоимость также не противоречат и определению социальной ответственности, данному Всемирным банком. В определении Всемирного банка социальная ответственность трактуется как обязательство бизнеса, взятое на себя самостоятельно, поддерживать устойчивое экономическое развитие через работу с работниками, их семьями, местными сообществами и обществом с целью улучшения качества жизни, путем действий, полезных как для бизнеса, так и для развития общества в целом.

Основными методами доходного подхода к оценке стоимости компании являются – метод капитализации дохода (прямой капитализации) и метод дисконтированных денежных потоков. В основе каждого из методов лежит определение доходов, генерируемых компанией и расчет величины риска присущего инвестированию в данную компанию.

Согласно методу капитализации дохода стоимость рассчитывается как капитализированный доход, то есть доход, деленный на коэффициент капитализации. В качестве дохода может быть взят любой нормализованный годовой доход, приносимый компанией (чистая прибыль, денежный поток) при условии, что эти доходы постоянны в течение продолжительного периода и есть уверенность в том, что их стабильность сохранится на будущее. Ставка капитализации при условии умеренных темпов роста дохода, может быть рассчитана как ставка дисконта минус темп роста, что также является характеристикой риска получения оцениваемого дохода. В условиях нестабильной экономики, при оценке развивающихся компаний условие равного, стабильного дохода, как правило, не соблюдается и оценщики обращаются к методу дисконтированных денежных потоков. Согласно данному методу рыночная стоимость собственного капитала компании определяется как сумма дисконтированных денежных потоков прогнозного периода и текущей величины остаточной стоимости. Весь будущий период деятельности компании делится на прогнозный и послепрогнозный (остаточный) период. Для каждого года прогнозного периода рассчитываются свободные денежные потоки, которые затем дисконтируются (приводятся) к дате оценки. При условии продолжения деятельности компании, стоимость после прогнозного периода (остаточная стоимость) рассчитывается по модели Гордона - модели капитализации дохода при умеренных темпах роста, в качестве дохода в которой принимается денежный поток первого года после прогнозного периода, а в качестве коэффициента капитализации ставка дисконтирования уменьшенная на темп роста этого денежного потока.

Свободный денежный поток, приносимый собственным капиталом компании определяется как сумма денежных средств которую собственники могут изъять из бизнеса без ущерба для его дальнейшей деятельности, а рассчитывается как приток денежных средств за период минус их отток следующим образом:

Чистая прибыль +

Амортизация (износ) +

Увеличение долгосрочной кредиторской задолженности +

Уменьшение долгосрочной кредиторской задолженности –

Прирост требуемого собственного оборотного капитала –

Капитальные вложения –

Ставка дисконта определяется как ставка дохода, которую потребовал бы инвестор при покупке потока ожидаемых выгод (например, будущих денежных потоков) с учетом уровня риска достижения этих выгод. Ставка дисконта используется для определения суммы, которую инвестор заплатил бы сегодня (текущая стоимость) за право получать ожидаемый поток доходов в будущем. Чем выше риск инвестирования в компанию, тем выше требуемая доходность на инвестиции или ставка дисконта. При определении ставки дисконта учитываются различные факторы риска, которые группируются в зависимости от их источников и, с одной стороны, носят общеэкономический характер, с другой - связанны с деятельностью оцениваемой компании. В целом, при расчете ставки дисконта к безрисковой ставке дохода прибавляется премия за инвестирование конкретную компанию, которая представляет собой доход который требуется инвестору в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данную компанию, по сравнению с безрисковыми инвестициями.

Вывод

Таким образом, если взять схему оценки денежного потока, то чем больше этот поток, тем выше стоимость компании. Следовательно, денежный поток можно определить как один из факторов создания стоимости компании. Факторы стоимости, как правило, определяются на трех уровнях управления компанией:- общем, где прибыль от основной деятельности в сочетании с показателем инвестированного капитала служат основой для расчета рентабельности инвестиций; на уровне деловой единицы, где используются такие параметры, как, например, клиентская база; и уровне - производства, где требуется предельная детализация данных факторов, которая отражает особенности конкретной компании и конкретных решений, находящихся в компетенции оперативных менеджеров.

- Сходства и отличия рынка труда от других ресурсных рынков

- Сущность и задачи прокурорского надзора

- Классификация, назначение и возможности банковских ИС

- Классификация, назначение и возможности банковских ИС

- The World Trends

- Анкетирование как способ исследования потребителей

- Организация защиты персонала организации от переманивания конкурентами

- Мотивации трудовой деятельности

- Описание организации ООО «Инфоцентр Главбух»

- Факторы, влияющие на Retention в предприятиях сферы услуг

- Фокусирование, дифферинциация, лидерство по издержкам на примере российских компаний

- Значение, исторический аспект развития и основные понятия оценочной деятельности