Сущность транспортного налога

Содержание:

Введение

Актуальность темы заключается в том, что транспортный налог является относительно новым для налогообложения. Плательщиками налога являются как физические, так и юридические лица. Платить его должны владельцы практически всех транспортных средств, будь то автомобиль, самолет или баржа.

Поэтому важно знать: по каким ставкам облагается данный налог, кто является налогоплательщиком, какова база налогообложения и какие могут предусматриваться льготы в разных регионах, можно ли уменьшить налогооблагаемую прибыль на сумму транспортного налога.

Транспортный налог за свои годы существования в России так и не смог найти всеобщего понимания. Из-за сложностей в администрировании, большого количества не разъясняемых тонкостей при его уплате, транспортный налог стал настоящим раздражителем для налогоплательщиков.

Целью курсовой работы является изучение транспортного налога в системе налогообложения.

Для достижения поставленной цели в работе решались следующие задачи:

- 1) Дана общая характеристика и рассмотрены основные элементы транспортного налога;

- 2) Изучен порядок исчисления и уплаты транспортного налога;

- 3) Представлены перспективы дальнейшего развития транспортного налога в России.

- 4) Представлен порядок исчисления и уплаты транспортного налога на примере ООО «Автолидер»

Информационной базой написания работы послужил Налоговый кодекс РФ, а также учебные пособия и статьи в журналах, и некоторые сайты Интернет.

Общие положения по транспортному налогу

Общая характеристика и основные элементы транспортного налога

Начиная с 1991 г. в соответствии с Законом Российской Федерации "Об основах налоговой системы Российской Федерации" от 27 декабря 1991 г. №2118-1 к федеральным и территориальным налогам были отнесены налоги, служащие источниками образования дорожных фондов. Налоги, зачисляемые в дорожные фонды, носили целевой характер и служили источниками финансирования затрат, связанных с содержанием, ремонтом, реконструкцией и строительством автомобильных дорог общего пользования общегосударственного и местного значения.

Законодательным актом, определяющим порядок формирования указанных фондов, являлся Федеральный закон "О дорожных фондах в Российской Федерации" от 18 октября 1991 г. №1759-1. Законом предусматривалось формирование доходной части дорожного фонда от поступлений в виде налогов и сборов:

- · на реализацию горюче-смазочных материалов;

- · на пользователей автомобильных дорог;

- · с владельцев транспортных средств;

- · акцизов на легковые автомобили;

- · на приобретение автотранспортных средств;

- · средства от проведения займов, лотерей;

- · продажи акций;

- · штрафных санкций и др.

Плательщиками налога на пользователей автомобильных дорог являлись юридические лица, индивидуальные предприниматели, постоянные представительства иностранных организаций и другие лица, осуществляющие предпринимательскую деятельность и имеющие отдельный баланс и расчетный счет. Объектом налогообложения служила выручка от реализации товаров (работ, услуг) либо сумма разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности. Ставка налога устанавливалась в размере 1%.

Налог с владельцев транспортных средств уплачивали предприятия, организации, граждане РФ, иностранные юридические и физические лица, имеющие транспортные средства - автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневмоходу. Ставки устанавливались в зависимости от мощности двигателя, с каждой лошадиной силы.

Понятие "транспортный налог" не является новым для законодательства РФ. Впервые транспортный налог был введен указом Президента РФ "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" от 22 декабря 1993 г. №2270. Налог взимался только с предприятий и организаций, за исключением бюджетных организаций, а объектом налогообложения были не транспортные средства, а фонд оплаты труда по ставке 1%. Средства от налога направлялись в бюджеты субъектов РФ для финансовой поддержки и развития пассажирского автомобильного транспорта, городского электротранспорта, пригородного пассажирского железнодорожного транспорта. Указом Президента РФ в 1997 г. транспортный налог был упразднен.

С 1 января 2003 г. часть вторая Налогового кодекса РФ была дополнена гл. 28 "Транспортный налог". Одновременно был отменен налог с владельцев транспортных средств и налог на пользователей автомобильных дорог. Кроме того, из объектов налогообложения налогом на имущество физических лиц были исключены водно-воздушные транспортные средства.

Транспортный налог в соответствии с гл. 28 НК РФ является региональным, и вводится в действие законами субъектов. Законодательные органы субъекта РФ вправе определять ставку налога в пределах, установленных Налоговым кодексом России, порядок и сроки его уплаты, а также предусматривать дополнительные налоговые льготы.

Налогоплательщиками транспортного налога являются юридические и физические лица (в том числе нерезиденты), на которых в соответствии с российским законодательством зарегистрированы транспортные средства, признаваемые объектом налогообложения.

При осуществлении предпринимательской деятельности по продаже транспортных средств государственная регистрация не предусмотрена и обязанности по исчислению и уплате налога не возникает.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения сведения о лицах, на которых зарегистрированы или сняты с регистрации транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Объекты налогообложения, приведенные в ст. 358 Налогового кодекса России, можно условно разделить на три вида:

- 1) наземные транспортные средства: автомобили, мотоциклы, мотороллеры, автобусы, другие самоходные машины и механизмы на пневматическом и гусеничном ходу, снегоходы и мотосани;

- 2) воздушные транспортные средства: самолеты, вертолеты и другие воздушные транспортные средства;

- 3) водные транспортные средства: теплоходы, яхты, парусные суда, катера, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные транспортные средства.

При определении видов транспортных средств и отнесении их к категории грузовых или легковых автомобилей, специальных машин следует руководствоваться Общероссийским классификатором основных фондов ОК 013-94 (ОКОФ) и Венской конвенцией о дорожном движении 1968 г. Вопрос этот весьма серьезен, так как от правильного определения категории транспортного средства зависит ставка налога, которую в рамках, определенных Налоговым кодексом России, субъекты Российской Федерации могут устанавливать в соответствии с принятыми законами о транспортном налоге в каждом отдельном субъекте.

Льготы. Налоговым кодексом РФ установлен широкий перечень транспортных средств, которые не относятся к объектам налогообложения (п. 2 ст. 358 НК РФ). В частности, не облагаются налогом:

- · весельные и моторные лодки с двигателем мощностью не свыше

5 л.с.;

- · полученные или приобретенные через органы социальной защиты населения автомобили с мощностью двигателя до 100 л.с.;

- · автомобили, специально оборудованные для использования инвалидами;

- · промысловые морские и речные суда;

- · пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности или оперативном управлении организаций, осуществляющих пассажирские и грузовые перевозки;

- · транспортные средства, зарегистрированные на сельскохозяйственных товаропроизводителей и используемые для производства сельскохозяйственной продукции;

- · транспортные средства, принадлежащие федеральным органам исполнительной власти, где предусмотрена военная или приравненная к ней служба;

- · транспортные средства, находящиеся в розыске, при наличии документов, выдаваемых уполномоченным органом;

- · прицепы и полуприцепы;

- · самолеты и вертолеты санитарной авиации и медицинской службы;

- · суда, зарегистрированные в Российском международном реестре судов.

В большинстве регионов России законодательно установлены дополнительные льготы по объектам налогообложения и категориям налогоплательщиков. Предусматривается как полное освобождение от уплаты налога, так и понижение ставок. Проанализировав законы субъектов РФ, можно составить перечень основных категорий льгот, предоставляемых гражданам и организациям.

Физические лица:

- 1) герои Советского Союза, герои Российской Федерации, граждане, награжденные орденом Славы трех степеней, герои Социалистического Труда, кавалеры ордена Трудовой Славы, участники Великой Отечественной войны;

- 2) пенсионеры, зарегистрированные по месту жительства в соответствующем регионе;

- 3) граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС и приравненные к ним граждане из подразделений особого риска;

- 4) инвалиды I и II групп, инвалиды Великой Отечественной войны и инвалиды боевых действий;

- 5) владельцы легковых автомобилей с мощностью двигателя в пределах от 70 до 100 л.с. (в зависимости от региона).

Организации:

- · оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования (кроме такси), а также организации в части автомобилей, на которых осуществляются международные перевозки;

- · общественные организации инвалидов и организации, находящиеся в собственности общественных организаций инвалидов;

- · образовательные учреждения, учреждения здравоохранения и культуры, финансируемые из федерального, регионального и местного бюджетов;

- · государственные унитарные предприятия, осуществляющие строительство, ремонт и содержание территориальных автомобильных дорог общего пользования;

- · сельхоз товаропроизводители, совхозы, лесхозы, крестьянские и фермерские хозяйства - в части специализированного транспорта;

- · учреждения уголовно-исполнительной системы и органов внутренних дел;

- · организации, производящие протезно-ортопедические изделия, специальное оборудование и средства для нужд инвалидов.

Налоговая база установлена единая для всех транспортных средств независимо от марки автомобиля и страны изготовления.

В соответствии с п. 1 ст. 359 НК РФ налоговая база определяется в отношении:

транспортных средств (за исключением воздушных), имеющих

двигатели, - как мощность двигателя транспортного средства, выраженная во внесистемных единицах мощности - лошадиных силах; воздушных транспортных средств - тяга реактивного двигателя на

взлетном режиме, единица измерения - килограмм- сила; водных несамоходных (буксируемых) транспортных средств, для

которых определяется валовая вместимость - как валовая вместимость в регистровых тоннах; иных водных и воздушных транспортных средств, не имеющих

двигателей или в отношении которых не определяется валовая вместимость, - как единица транспортного средства.

По каждому объекту налогообложения налоговая база определяется отдельно.

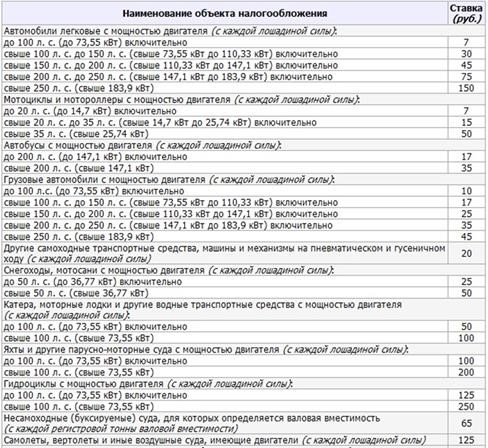

Налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации на основе ставок, предусмотренных ст. 361 НК РФ.

Законодательные (представительные) органы субъектов РФ имеют право уменьшать или увеличивать налоговые ставки, но не более чем в 5 раз. Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования.

В таблице 1 представлены базовые ставки транспортного налога в 20152016 году.

Таблица 1. Базовые ставки транспортного налога в 2015-2016 году.

Ставки транспортного налога в 2015-2016 годах устанавливаются и могут быть изменены законами субъектов. Ставки могут быть увеличены или уменьшены не более чем в десять раз. В отношении легковых автомобилей с мощностью двигателей до 150 л.с. данные ставки уменьшены быть не могут. Рассмотрим ставки транспортного налога в 2015 году на территории Российской федерации.

Большие изменения в ставке налога касаются транспорта, стоимость которого выше пяти миллионов рублей. Сегодня транспортный сбор регулируется несколькими факторами: · объем и мощность двигателя; · цена транспорта.

В 2015 году к этим двум факторам, по которым измеряется ставка транспортного сбора, добавилось еще два фактора, это год выпуска автомобиля, то есть его возраст и мощность двигателя.

С начала 2015 года расчет налога на транспорт осуществляется с учетом специального повышающего коэффициента, указанного в п. 2 ст. 362 НК РФ.

Их размеры указаны в таблице 2.

Таблица 2. Специальные повышающие коэффициенты для расчета налога на транспорт

|

Стоимость транспортного средства, млн. руб. |

Коэффициент в зависимости от количества лет с года выпуска ТС |

|

до 1 года |

от 1 до 2 лет |

о т 2 до 3 лет |

о 5 лет |

д |

д о 10 лет |

о 20 лет |

|

от 3 до 5 |

1,5 |

1 ,3 |

,1 |

1 |

||

|

от 5 до 10 |

2 |

|||||

|

от 10 до 15 |

3 |

|||||

|

от 15 |

3 |

|||||

д

Возраст автомобиля определяется в календарных годах, прошедших с года его выпуска по состоянию на 1 января текущего года (вне зависимости от месяца выпуска).

То есть если автомобиль выпущен в 2014 году, то 1 января 2015 года ему будет уже год, а 1 января 2016 года - два. Такой порядок исчисления установлен в абзаце 2 пункта 3 статьи 361 НК РФ.

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, опубликован на официальном сайте Минпромторга РФ. Документ будет обновляться не позднее первого марта каждого года. Порядок расчета средней стоимости легковых автомобилей утверждён приказом №316 Минпромторга России 28.02.2014 г.

Согласно Порядка средняя стоимость автомобиля рассчитывается по одной из двух формул, в зависимости от присутствия автопроизводителей или их представителей на территории РФ. У них Минпромторг будет запрашивать рекомендуемые розничные цены на автомобили конкретных марок. Связано это с тем, чтобы избежать обмана со стороны налогоплательщиков, которые, в свою очередь, могут указать в договорах купли-продажи автомобилей, заниженные цены.

Размер транспортного сбора, в 2015 году будет зависеть и по принадлежности автомобиля к экологическому классу.

На сегодняшний день, известно, что внедрение такого рода изменений запланированные на первое полугодие 2015 года. Только, для того, чтоб их внедрить необходимо провести опыты в регионах. И только после получения результата провести реформу в налогообложении транспорта.

Владельцам, чьим автомобилям меньше пяти лет так же не избежать изменений. В 2015 году и для таких автомобилей предусмотрено повышение налоговой ставки. Налогообложение не обойдет стороной и дорогостоящий вид транспорта. С 2015 года оплата будет отталкиваться от стоимости автомобиля. Чем он дороже, тем выше налог.

А наиболее существенных изменений следует ожидать владельцам автомобилей, которым больше 10-15 и 20 лет.

Порядок исчисления и уплаты транспортного налога

Порядок исчисления транспортного налога определен ст. 362 НК РФ. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение налоговой базы и налоговой ставки.

Сумма налога в виде авансовых платежей по истечении каждого отчетного периода исчисляется налогоплательщиками, являющимися организациями, в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки.

Исчисление налога неразрывно связано с условиями регистрации транспортных средств. В соответствии с п. 3 ст. 362 НК РФ в случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисляется сумма налога (суммы авансового платежа по налогу) с учетом коэффициента, равного отношению числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц.

Например, если транспортное средство использовалось в течение двух месяцев в отчетном периоде (квартале), то коэффициент использования транспортного средства (период регистрации) будет равен отношению 2/3.

В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один целый месяц.

Автомобиль был зарегистрирован 25 января 2014 г., а снят с учета в связи с продажей 8 декабря 2014 г.

В этом случае налог будет рассчитываться с учетом коэффициента, равного 1, или 12/12.

Автомобиль зарегистрирован в январе 2014 г., а снят с регистрации в феврале 2014 г. Коэффициент будет равен 2/12.

Автомобиль зарегистрирован 15 мая 2014 г. и снят с учета 29 мая 2014 г.

Коэффициент будет равен 1/12.

Если у транспортного средства в течение эксплуатации изменились характеристики, например, мощность двигателя в результате его замены, что привело к изменению ставок налога, то транспортный налог исчисляется с учетом таких изменений. Для этих целей также рассчитывается коэффициент, равный отношению числа месяцев после изменения характеристик (начиная с месяца, в котором эти изменений были сделаны) к календарному числу месяцев в отчетном или налоговом периоде.

Организация владеет автомобилем мощностью 150 л.с. 5 мая 2015 г. был заменен и зарегистрирован двигатель мощностью 180 л.с. Законом субъекта установлены следующие ставки:

- 35 руб. за 1 л.с. для автомобилей с мощностью двигателя до 150

л.с. включительно;

- 50 руб. за 1 л.с. для автомобилей с мощностью двигателя от 150 л.с. до 200 л.с.

Сумма налога за 2015 г. составит: 150*4/12*35 + 180*8/12*50 = 7 750 руб.

В случае снятия с учета в одном субъекте Российской Федерации и регистрации (перерегистрации) транспортного средства на одного и того же налогоплательщика в другом субъекте Российской Федерации в одном месяце местом нахождения транспортного средства в этом месяце признается место его регистрации по состоянию на первое число этого месяца.

Организация А зарегистрировала в органах ГИБДД приобретенный автомобиль 20 мая 2015 г. Мощность автомобиля составляет 250 л.с. Ставка транспортного налога в субъекте РФ, где находится транспортное средство, установлена в размере 50 руб. за 1 л.с.

20 сентября 2015 г. организация А реализовала организации Б этот автомобиль, находящийся в другом регионе, где установлена ставка в размере 40 руб. за 1 л.с. Снятие с учета в органе государственной регистрации совпадает с датой продажи. Организация Б зарегистрировала данное транспортное средство 30 сентября 2015 г.

Определим сумму транспортного налога, подлежащую уплате в бюджет за 2015 г. обеими организациями.

При расчете суммы транспортного налога можно воспользоваться формулой:

А = Сн * Нб * К,

где А - сумма налогового платежа;

Нб - налоговая база;

К - коэффициент использования транспортного средства (период регистрации); Сн - ставка налога.

Сумма авансовых платежей по транспортному налогу, подлежащая уплате в бюджет организацией А составит:

за II квартал - 50 * 250 * 2/3 * 0,25 = 2083,33 руб.; за III квартал - 50 * 250 * 1 * 0,25 = 3125 руб.

Сумма налога за налоговый период (2015 г.) составила:

50* 250 * 5/12 = 5208,33 руб.

Так как транспортное средство было продано в сентябре 2015 г., сумма уплаченных в течение года в бюджет авансовых платежей совпадает с суммой налога, исчисленной по итогам налогового периода.

Сумма авансовых платежей по транспортному налогу, подлежащая уплате в бюджет организацией Б составит:

за III квартал - 40 * 250 * 1/3 * 0,25 = 833,33 руб.; за IV квартал - 40 * 250 * 1 * 0,25 = 2500 руб.

Сумма налога за весь 2015 г. составит:

40* 250 * 4/12 = 3333,33 руб.

Именно такая сумма авансовых платежей была уплачена в бюджет организацией Б.

Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. На налогоплательщиков - индивидуальных предпринимателей эта норма не распространяется, так как в соответствии с Налоговым кодексом индивидуальные предприниматели относятся к физическим лицам, зарегистрированным в установленном порядке и осуществляющим предпринимательскую деятельность без образования юридического лица (п. 2 ст. 11 НК РФ). Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог по итогам налогового периода

(календарного года) на основании уведомления, направляемого налоговым органом. Налоговое уведомление может быть передано физическому лицу лично под расписку или иным способом, подтверждающим факт получения уведомления (например, по почте заказным письмом). Другими словами, индивидуальный предприниматель не участвует в расчете суммы транспортного налога, не заполняет и не сдает налоговую декларацию, а также не сообщает налоговому органу сведения, необходимые для исчисления данного налога.

Порядок и сроки ушаты налога устанавливаются законами соответствующих субъектов Российской Федерации. При установлении налога законодательный орган субъекта РФ вправе не устанавливать отчетные периоды, а также предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода (п. 6 ст. 362 НК РФ).

Как уже упоминалось ранее, налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Срок уплаты налога по истечении налогового периода для налогоплательщиков, являющихся организациями, не может быть установлен законами субъектов Российской Федерации ранее 1 февраля года, следующего за истекшим налоговым периодом. Необходимо отметить, что налоговую декларацию налогоплательщики обязаны представить в налоговый орган по месту нахождения транспортных средств в соответствии со сроком, установленным законом субъекта Российской Федерации, но не позднее 1 февраля года, следующего за истекшим налоговым периодом.

При установлении отчетных периодов налогоплательщики, являющиеся организациями и уплачивающие авансовые платежи по налогу, представляют налоговые расчеты по авансовым платежам не позднее последнего числа месяца, следующего за истекшим отчетным периодом. То есть за I квартал - не позднее 30 апреля, за II квартал - не позднее 31 июля, за III квартал - не позднее 31 октября.

Если транспортные средства находятся на территориях нескольких муниципальных образований, подведомственных одному налоговому органу, в котором осуществлена постановка на учет налогоплательщика по месту нахождения транспортных средств, заполняется один налоговый расчет.

Целесообразность взимания и перспективы дальнейшего развития транспортного налога в России

К основным недочетам и проблемным вопросам действующего транспортного налога можно отнести нецелевой характер расходования финансовых ресурсов, собранных от поступления налога. Стоит отметить, что это относится не только к транспортному налогу, но и к другим налоговым платежам. В России налоги не являются целевыми. Согласно ст. 35 Бюджетного кодекса РФ: расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования его дефицита.

Еще одним спорным вопросом транспортного налога является отсутствие современной налоговой базы. В настоящий момент налоговая база определяется как мощность двигателя транспортного средства в лошадиных силах. Данный показатель, на сегодняшний день, мягко говоря, неудачен. Опираясь на зарубежный опыт, можно сказать, что в большинстве европейских государств транспортные налоги и сборы имеют целевую направленность, а за налоговую базу принимаются те показатели, которыми транспортное средство непосредственно оказывает свое негативное воздействие на дорожное покрытие или окружающую среду.

В Германии, например, с середины 2009 года введен единый принцип налогообложения транспортных средств. Автовладельцы платят за объем двигателя и за объем выброса углекислого газа в атмосферу из расчета 2 евро за каждые 100см3 для машин с бензиновыми двигателями и 9 евро за каждые 100 см3 для автомобилей с дизельными двигателями. Что же касается выбросов в атмосферу, то в Германии установлен определенный "льготный лимит", равный 120 граммам на километр пути.

Действующий в России механизм исчисления транспортного налога явно неперспективен, экономически и юридически необоснован, так как ущемляет права и интересы владельцев машин как с более, так и менее мощными двигателями. Стоит отметить, что современные автомобили с более мощным двигателем считаются наиболее экономичными в расходе топлива, но слишком большая сумма транспортного налога, которую придется платить в будущем, отпугивает покупателей. К примеру, расход топлива в смешанном цикле автомобиля Porsche 911 Turbo (мощность двигателя 480 л.с.) составляет всего 9.6 литра на 100 км пути. Цифры сопоставимы с расходом топлива классических моделей ВАЗ.

Однако министерство финансов России имеет свою определенную позицию и указывает на юридическую обоснованность действующего в России транспортного налога: "Установленный в главе 28 "Транспортный налог" Кодекса в качестве налоговой базы показатель мощности двигателя транспортного средства непосредственно влияет на цену приобретаемого транспортного средства и расходы на его содержание и в отличие, например, от показателя массы транспортного средства, наиболее эффективно отражает фактическую способность налогоплательщика к уплате налога".

Тем не менее, в 2011 году произошли некоторые изменения относительно транспортного налога.

Базовые ставки налога были снижены в 2 раза, при этом регионам было дано право не облагать налогом транспортные средства с мощностью двигателя до 150 лошадиных сил. Отметим, что лишь малая часть регионов воспользовалась этим правом, ведь существует большое опасение потерять стабильный источник пополнения региональных бюджетов. К примеру, в Москве в 1 полугодии 2011 года транспортный налог с физических лиц поступил в бюджет города Москвы в сумме 5 млрд 529,4 млн руб. Не осталось незамеченным резкое повышение стоимости бензина. Причина заключается в повышение акцизов на ГСМ, а также в высоких мировых ценах на нефть, что делает ее экспорт для российских нефтяных компаний очень привлекательным по сравнению с поставками на внутренний рынок.

С 1 января 2013 года увеличен налог на автотранспорт высокой мощности, благодаря соответствующим поправкам, внесенным в Налоговый Кодекс. Это значит, что для автомобилей с мощностью двигателя от 410 л. с. и годом выпуска позже 2001 года, ставка увеличилась с 15 до 300 руб. за каждую лошадиную силу, а для мотороллеров и мотоциклов с двигателем мощностью от 150 л. с. - с 5 до 25 руб. Но в реальности ставки выросли гораздо больше: регионам разрешено увеличивать их до 10 раз.

С другой стороны, простых автолюбителей это повышение налога на автотранспорт не затронуло, ведь автомобилей такого класса насчитывается всего лишь 20000 по России, 7000 из которых зарегистрированы в Москве и еще 1000 - в Московской области.

С 8 апреля 2011 года в соответствии с Федеральным законом РФ от 6.04.2011 года №68-ФЗ "О внесении изменений в Бюджетный кодекс РФ и отдельные законодательные акты Российской Федерации" в стране начал действовать Федеральный дорожный фонд.

Характерно, что транспортный налог по-прежнему планируется собирать в региональные бюджеты, и от величины его сбора в конкретном регионе будут зависеть объемы бюджетных ассигнований регионального дорожного фонда на очередной финансовый год.

Безусловно, образование дорожных фондов - очень важный шаг на пути реформирования дорожной отрасли. Теперь в России предусмотрены целевые источники финансирования дорожного хозяйства. Однако предложенная Правительством РФ система дорожных фондов, по нашему мнению, нуждается в значительной доработке.

Во-первых, с целью наиболее эффективного и прозрачного использования средств, направляемых на строительство и ремонт дорог, необходимо в обязательном, а не рекомендательном порядке создать муниципальные дорожные фонды с 1 января 2012 года, аналогично региональным. Это обусловлено существенным недофинансированием местных бюджетов и критическим состоянием дорог местного значения по сравнению с дорогами федерального и регионального уровня.

Во-вторых, четко установить, что средства Федерального дорожного фонда расходуются исключительно на ремонт и содержание дорог федерального значения, средства регионального дорожного фонда соответственно на дороги регионального или межмуниципального значения, а муниципального дорожного фонда на дороги местного значения.

В-третьих, необходимо аккумулировать все денежные поступления от различных источников пополнения исключительно в Федеральном дорожном фонде, а затем перераспределять их между остальными. Кроме того, перечень источников пополнения Федерального дорожного фонда должен быть открытым и подвергаться редактированию в зависимости от изменений законодательства. К примеру, он может быть дополнен сборами за экологический класс автомобиля, платой за парковку, а также штрафами за нарушение правил дорожного движения.

В-четвертых, перераспределение денежных средств Федерального дорожного фонда необходимо производить централизованно исходя из общей протяженности дорог общего пользования федерального, регионального и местного значения.

Таким образом, пропорции должны быть установлены в следующих объемах: 70% собранных средств фонда поступают в региональные дорожные фонды, 20% - в муниципальные дорожные фонды, а оставшиеся 10% средств остаются в Федеральном дорожном фонде.

В-пятых, суммы денежных средств, поступающих в конкретный регион или муниципальное образование, должны быть строго пропорциональны общей протяженности дорог регионального или местного значения в конкретном регионе или муниципальном образовании.

В-шестых - необходимо полностью отказаться от взимания транспортного налога и исключить его из источников пополнения дорожных фондов. Ведь согласно данным официальных статистических отчетов Федеральной налоговой службы за 2009-2010 годы, при увеличении акцизов на ГСМ на 1 рубль за каждый литр дополнительные поступления от уплаты акцизов полностью покрывают поступления по транспортному налогу за тот же период.

Тем не менее, из-за предполагаемой отмены транспортного налога и как следствие явных выпадающих доходов регионов, необходимо предусмотреть компенсацию этих потерь. Но компенсировать их следует не с помощью бюджетных субсидий из федерального бюджета, а с помощью повышения акцизов на алкогольную продукцию, которые зачисляются в региональные бюджеты по нормативу 100%. По нашему мнению, данная мера вряд ли вызовет ажиотаж среди налогоплательщиков и найдет понимание в обществе.

Заключение

Уплата транспортного налога регулируется главой 28 Налогового кодекса РФ. Транспортный налог является региональным и устанавливается законами субъектов Российской Федерации. Этими же законами определяются порядок и сроки его уплаты. После регистрации автомобиля организация становится плательщиком транспортного налога.

Исходя из мощности двигателя транспортного средства (валовой вместимости, единицы транспортного средства) организации самостоятельно определяют сумму транспортного налога по данным технического паспорта в соответствии со свидетельством о государственной регистрации транспортного средства. Налоговым периодом является год. Благодаря налогу обеспечиваются небольшие, но стабильные поступления доходов территориальных бюджетов.

Законодательство в части транспортного налога может быть оценено как стабильное, при этом расчет налога является относительно простым.

Практическая часть данной работы была посвящена изучению механизма исчисления и уплаты транспортного налога в условиях предприятия ООО «Автолидер». Данное предприятие является плательщиком транспортного налога в соответствии с требованиями главы

28 «Транспортный налог» Налогового кодекса Российской Федерации и Закона Челябинской области от 28 ноября 2002 года № 114-ЗО «О транспортном налоге» (в редакции от 31 марта 2015 г. № 150-ЗО).

Поскольку в ООО «Автолидер» объектом налогообложения являются только легковые и грузовые автомобили, налоговой базой является мощность двигателей в лошадиных силах. Ставки транспортного налога на предприятии ООО «Автолидер» применяются правильно, в соответствии с требованиями ст.6 Закона Челябинской области от 28 ноября 2002 года № 114-ЗО «О транспортном налоге» (в редакции от 31 марта 2015 г. № 150-ЗО). Данным законом предусмотрены регрессивные ставки налога в зависимости от срока полезного использования автомобиля.

Налоговую отчетность по транспортному налогу ООО «Автолидер» составляет правильно, и своевременно представляет ее в налоговые органы - не позднее 1 февраля года, следующего за истекшим налоговым периодом.

С целью минимизации транспортного налога ООО «Автолидер» были предложены следующие мероприятия:

-

- - своевременно снимать транспортные средства с учета при их ликвидации или выбытии;

- - при продаже транспортных средств покупателям, которые не могут оплатить покупку в момент заключения сделки, включить в договор условие о рассрочке платежа, что позволит снять с регистрации транспортное средство в момент заключения договора и после этого не платить транспортный налог.

Список используемой литературы:

- Налоговый кодекс Российской Федерации, часть 2 (утвержден Федеральным Законом от 5.08. 2000 г. № 118-ФЗ с изменениями от 30 декабря 2007 г)

- Конвенция о дорожном движении (Вена, 8 ноября 1968 г. с поправками от 1 мая 1971 г)

- Закон Челябинской области от 28 ноября 2002 года № 114-ЗО «О транспортном налоге» (в редакции от 31 марта 2015 г. № 150-ЗО)

- Федеральный закон от 10.12.95 г. № 196-ФЗ «О безопасности дорожного движения»

- Федеральный закон от 20 октября 2006 г. N 131-ФЗ «О внесении изменений в главу 28 части второй Налогового кодекса Российской

Федерации»

- Постановление Правительства РФ от 12 августа 1994 г. N 938 "О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации" (с изменениями от 12 августа 2005 г)

- Методические рекомендации по применению главы 28 «Транспортный налог» части второй Налогового кодекса Российской

Федерации (утв. приказом МНС РФ от 9 апреля 2003 г. № БГ-3-21/177)

- Приказ МНС РФ от 10.11. 2002 г. № БГ-3-04/641 «Об утверждении форм сведений о транспортных средствах и лицах, на которые они зарегистрированы, представляемых органами, осуществляющими государственную регистрацию транспортных средств

- Приказ ФНС РФ от 31.10. 2006 г. № САЭ-3-21/551 «Об утверждении форм налоговых уведомлений» 10. Башинская Ю. Учет автотранспортных средств // Финансовая газета.

- 2007. - № 14. - С.8

- КОРРУПЦИЯ КАК УГРОЗА НАЦИОНАЛЬНОЙ БЕЗОПАСНОСТИ ГОСУДАРСТВА

- Облачные технологии

- Внешняя политика и дипломатия

- Методы обеспечения информационной безопасности

- Понятие сущность логистического подхода и логистического управления

- Функции налогов

- Понятие CPI

- Общее понятие о внимании (Основные функции внимания)

- Виды предпринимательского бизнесом

- Теневая экономика

- Нотариальные действия и особенности их правового регулирования в международном частном праве

- Правовая природа договора аренды (Правовая природа договора аренды)