Валютная система и валютные отношения в Российской федерации(Условия возникновения и развития валютной системы)

Содержание:

Введение

Актуальность темы курсовой работы обусловлена тем, что современный валютный рынок представляет собой сложную и динамичную экономическую систему, которая функционирует в рамках всего мирового хозяйства. Валютный рынок непрерывно развивался, усложнялся и приспосабливался к новым условиям, прошел путь от локальных центров торговли векселями в иностранных валютах до фактически единственного, подлинного международного рынка, экономическую роль которого трудно переоценить. Вместе с развитием и совершенствованием валютного рынка развивались и совершенствовались валютные операции, появлялись новые их виды, улучшалась техника их проведения.

Валютная система - это совокупность двух понятий - валютного механизма и валютных отношений. Под валютным механизмом понимаются правовые нормы и институты, представляющие их на национальном и международном уровнях. Валюта – это вообще название денежной единицы разных стран, обязательной для приема в уплату за товары и услуги, покупаемые на территории данной страны. В каждой стране существует своя денежная единица – рубль, доллар и т.п., которая устанавливается законом. Деньги, используемые в международных экономических отношениях, становятся валютой. Наличие национальной валюты обеспечивает нормальное обращение товаров, облегчает правительству осуществление расчетов со всеми гражданами, которые работают в государственных учреждениях, служат для содержания армии. Конвертируемость - режим национальной валюты, характеризующийся отсутствием ограничений по текущим операциям (торговля товарами и услугами), рыночным валютным курсом, разрешением нерезидентам проводить в нем операции (а резидентам - в иностранных валютах).

Вся деятельность, которая связана с обращением валюты в финансовой системе, регулируется Федеральным законом «О валютном регулировании и валютном контроле» от 10 декабря 2003 года. В этом законе определены основные понятия системы валютного регулирования, а также правила проведения валютных операций.

Таким образом, тема данной курсовой работы является значимой и актуальной в настоящее время.

Объект исследования – финансово-экономические отношения в сфере функционирования валютной системы и валютного регулирования.

Предмет исследования – особенности валютной системы и валютных отношений.

Целью работы является рассмотрение валютной системы и валютных отношений в Российской Федерации на современном этапе.

Задачи работы:

- рассмотреть условия возникновения и развития международной валютной системы;

- проанализировать валютные курсы, их динамику, а также дать характеристику котировке валют;

- выявить значение конвертируемости национальной валюты;

- рассмотреть перспективы правового механизма регулирования валютной системы Российской Федерации.

Методами исследования являются анализ, синтез, обобщение, статистический, графический.

Теоретической основой курсовой работы явились работы по проблемам исследования валютного регулирования. В работе использованы нормативные акты органов власти, данные статистики Банка России в сфере валютного регулирования.

Курсовая работа содержит введение, две главы, заключение, список литературы и приложение.

Глава 1. Общая характеристика валютной системы и валютного регулирования

1.1. Условия возникновения и развития валютной системы

Интернационализация и глобализация мировой экономики способствуют развитию торгово-экономического обмена, расширению валютных отношений между странами. С середины XX столетия международные валютные отношения получают новый импульс развития. Проблемы устойчивости валют, допустимых границ их колебаний по отношению друг к другу и резервным валютам становятся важнейшими проблемами мирового хозяйственного развития. Создание эффективного валютного механизма для бесперебойного осуществления мировых хозяйственных связей становится центральной задачей международной финансовой системы.

Деньги, как мировые деньги, обслуживают внешнюю торговлю и услуги, миграцию капитала, перевод прибылей на инвестиции предоставление займов и субсидий, научно-технический обмен, туризм, государственные и частные денежные переводы.

Новый этап в развитии западноевропейской интеграции начался с Единого европейского акта, принятого в 1987 г., и с программы создания валютного и экономического союза, разработанной комитетом Ж. Делора в апреле 1989 г. На основании «плана Делора» к декабрю 1991 г. был выработан Маастрихтский договор о Европейском союзе. Договор подписан 12 странами ЕС в Маастрихте (Нидерланды) в феврале 1992 г., ратифицирован и вступил в силу с 1 ноября 1993 г. Договор предусматривает поэтапное формирование валютно-экономического союза[1].

Идея общей валюты ЭКЮ была заменена на ЕВРО. На этом этапе Европейский совет вынесет решение, какая из стран нынешнего сообщества, выразивших желание войти в новый Валютно-экономический совет (ВЭС), внутри которого и будет использоваться ЕВРО, сможет это действительно сделать. В него должно войти не менее половины членов ЕС.

ЕВРО «стартовала» 1 января 1999 г., и процесс занял около 3,5 лет.

Стремительное укрепление доллара по отношению к евро на международных рынках заканчивается. В скором времени возможна стабилизация, а затем и рост европейской валюты. Чувствительный к мировым курсам валют рубль будет дешеветь на фоне доллара, что на руку экспортоориентированным отраслям российской экономики.

В мае 2005 г. на мировых рынках происходило стремительное укрепление доллара к евро, причем в течение последней недели продажи европейской валюты приобрели, можно сказать, панический характер. Так, 1 июня курс доллара к евро достиг 8-месячного максимума - 1,2179 доллара за 1 евро (более чем 10%-ное подорожание с начала года).

Поводом для долларового ралли стал, прежде всего, отказ избирателей Франции и Нидерландов поддержать на референдуме единую Конституцию ЕС, что было расценено европейскими политиками как затягивание процесса европейской интеграции и даже как угроза будущему единой Европы.

Кроме того, международные рынки реагируют на негативные экономические результаты еврозоны - ее ВВП увеличился в 1 квартале 2005 года лишь на 0,5%. В результате Европейский центробанк (ЕЦБ) снизил прогноз роста ВВП на текущий год до 1,1-1,7% вместо планируемого ранее роста в 1,2-2,0%. Напротив, в США рост ВВП, по новой оценке Минторга, составил 3,5%. К тому же в Штатах статистические данные за апрель (занятость, внешнеторговый дефицит, розничные продажи, потребительские расходы) оказались лучше, чем в 1 квартале.

Эти события были восприняты как признаки преодоления «слабой полосы» в американской экономике и сигнал к дальнейшему повышению процентных ставок Федеральной резервной системой (ФРС) (за последний год они повышались 8 раз – с 1% до 3% годовых). При очевидной и углубляющейся стагнации в европейской экономике надежды на то, что ЕЦБ начнет повышать учетную ставку, практически нет. Поэтому многие участники рынка считают, что 3-х летний тренд ослабления доллара к основным мировым валютам закончился, и пересматривают прежние прогнозы.

Между тем проблемы в американской экономике, которые в течение трех лет вызывали падение доллара, не исчезли. Более того, темпы повышения процентной ставки ФРС, скорее всего, замедлятся во 2-й половине года (при текущем состоянии экономики вряд ли денежные власти смогут ее поднять выше 3,75-4% к концу года). Процесс повышения ставок подходит к концу.

Соответственно, ключевой фактор поддержки доллара может исчерпать себя уже в ближайшие месяцы. Ситуация с занятостью является одним из основных ограничений для повышения ставки ФРС, поэтому она может стать очередным фактором сопротивления дальнейшему восходящему движению доллара.

Доллар сейчас «перекуплен», и хотя в краткосрочной перспективе его укрепление еще может продолжиться, участники рынка не смогут долго игнорировать негативные для американской валюты факторы. К концу года вероятен возврат курса в диапазон 1,27-1,30 доллара за евро[2].

Коррекция вверх евро началась на мировых рынках уже сегодня. Курс евро к доллару с открытием европейской сессии начал расти. Существенных новостей, которые могли бы обосновать этот рост, не было. При этом доллар снижался не только к евро, но и к остальным ведущим валютам: фунту, йене, франку. Этот факт дает возможность предположить, что на рынке началась коррекция, давно ожидаемая участниками.

Падение евро вряд ли продолжится долго. В ближайшее время можно ожидать замедление или вообще прекращение данной тенденции, т.к. доллар на данный момент уже несколько переоценен рынком. Во второй половине текущего года соотношение доллар/евро будет колебаться в пределах 1,22-1,25, при этом существенных скачков вряд ли стоит ожидать. Вероятнее всего период активного снижения евро завершился. В настоящее время видится следующий сценарий: снижение до уровня 1,15-1,20 доллара за евро в течение 3 месяцев и стабилизация на этом уровне до конца года.

Внутри России на курсы валют наибольшее влияние оказывают четыре составляющие - ситуация на международном валютном рынке (Forex), мировые цены на товары российского сырьевого экспорта (нефть, металлы), банковская ликвидность внутри страны, а также приток или отток капитала.

Как правило, курсы валют в России следуют за движениями курсов на Forex, однако есть и специфические особенности.

В частности, поступает в больших объемах валютная выручка в долларах, часть которой экспортеры продают на внутреннем рынке. Большие объемы продаж экспортной выручки сдерживают рост доллара к рублю. Также есть ЦБ, который регулирует чрезмерное укрепление рубля, вредящее российским экспортерам, но и не допускает чрезмерного ослабления курса, чтобы избежать ускорения инфляции.

Стремительное укрепление доллара на зарубежных рынках отразилось и на отечественном валютном рынке: курс доллара к рублю начал быстро расти, достигнув 28,4 рублей за доллар[3].

Таким образом, длительное укрепление номинального курса доллара к рублю, связанное с мощным притоком экспортной выручки в страну и ослаблением доллара на мировом рынке, приостановилась. Дальнейшая динамика будет зависеть от ситуации с курсами основных мировых валют на международном рынке. В случае возврата курса доллар/евро к 1,3 к концу года, ожидается курс доллара к рублю примерно 27,5-27,7 руб. за доллар. Если же доллар/евро сохранится на уровне примерно 1,2, курс доллара к рублю может укрепиться до 28,5-29 руб. за доллар. Соотношения доллар/евро на внутреннем и мировом рынке практически идентичны, поэтому динамика курса евро к рублю будет полностью определяться ситуацией на мировом рынке.

Проводимая ЦБ РФ политика ограничения колебаний курсов иностранных валют, несмотря на планируемое дальнейшее повышение доли евро в структуре бивалютной корзины, позволяет сделать вполне определенный вывод о том, что курс к концу года будет в коридоре 27,3-28,6 руб. за доллар. При этом все же более вероятным представляется укрепление с учетом возможных активных действий со стороны ЦБ во втором полугодии по борьбе с инфляцией. Что касается реального эффективного курса рубля по итогам текущего года, то, очевидно, что он превысит верхнюю границу в 8%, прежде всего, благодаря существенному снижению курса евро, дополненному разницей в приросте потребительских цен в России и еврозоне.

В первую очередь, укрепление доллара и снижение евро влияет на внешнеторговый баланс России - значительная доля импорта номинирована в евро, в то время как экспортные поступления – в основном, в долларах. Соответственно, укрепление доллара к евро приведет к увеличению профицита российского торгового баланса.

Современный валютный рынок представляет собой сложную и динамичную экономическую систему, которая функционирует в рамках всего мирового хозяйства[4].

Валютный рынок непрерывно развивался, усложнялся и приспосабливался к новым условиям, прошел путь от локальных центров торговли векселями в иностранных валютах до фактически единственного, подлинного международного рынка, экономическую роль которого трудно переоценить.

Вместе с развитием и совершенствованием валютного рынка развивались и совершенствовались валютные операции, появлялись новые их виды, улучшалась техника их проведения.

Рынок евровалют - обращение валют, оторвавшихся от контроля со стороны центральных банков стран-эмитентов. Наиболее распространенный случай такого обращения - заключение сделки, подпадающей под юрисдикцию страны, для которой валюта сделки является иностранной.

Особенности рынка евровалют:

1. Операции на еврорынке могут совершать стороны, не являющиеся резидентами по законодательству страны, где совершена сделка. Например, приобретение юаней КНР за доллары США банком России у банка-корреспондента из Великобритании.

2. Привлеченные на еврорынке ссуды преимущественно используются для кредитования международной торговли. Соответственно паритет их покупательной способности устанавливается не соотношением внутренних цен, взвешенных по структуре экспорта, а соотношением мировых цен, взвешенных по структуре международного торгового оборота.

3. Первоначально (60-70-е годы) рынок евровалют сложился как рынок краткосрочных депозитов в иностранной для участников сделки валюте.

- он не рассматривался как собственно валютный рынок (без формирования валютного курса). Привлечение капитала осуществлялось в той валюте, которая и нужна была заемщику, а конверсия подпадала под юрисдикцию той страны, где одна из валют оказывалась национальной;

- отсутствие национального контроля и большая свобода перемещения капитала в евровалютах способствовали возникновению разницы между ставками на одинаковый срок на соответствующих национальных рынках и еврорынках;

- предложение на рынке евровалют формируется путем прямого суммирования предложения валют, вышедших за пределы национальных денежных рынков, без предварительного накопления на рынке одной страны (только за счет внутринациональных резервов);

- в середине 60-х годов произошло развитие рынка встречных депозитов («беспроцентных» свопов). На условиях встречных депозитов центральные банки предоставляли друг другу беспроцентные ссуды в национальных валютах на срок 3-6 месяцев. В периоды ухудшения платежного баланса США привлекали на таких условиях валюты европейских стран;

- в 60-х и начале 70-х годов центральные банки практически не предъявляли спрос на евровалюты в качестве заемщиков, хотя Италия в 1970 году привлекла кредитов в евровалютах на 1,5 млрд. долларов для покрытия сезонного ухудшения состояния платежного баланса;

- постепенное снятие ограничений на экспорт капитала из США в начале 70-х годов и целенаправленные усилия валютных органов ряда стран по ограничению рынка евровалют свели на нет роль еврорынков в МВКО;

- в 1973 году разразился нефтяной кризис (цены на нефть выросли в 4 раза). Он придал еврорынкам мощный импульс развития, кардинально изменил состояние платежных балансов большинства стран мира и направление основных денежных потоков (увеличивает сумму импортных платежей, смещая платежный баланс в сторону пассивного сальдо). Отрицательное сальдо платежных балансов стран-импортеров нефти требовало немедленного среднесрочного финансирования, а изменение структуры хозяйства в целях снижения потребления нефти и нефтепродуктов – долгосрочного;

- банки, работавшие на еврорынке, имевшие спрос на долгосрочные активы и избыток краткосрочных пассивов, были вынуждены прибегать к финансированию первых за счет последних, что называется трансформацией по сроку[5].

Итак, к концу 70-х годов промышленно развитые страны восстановили активное сальдо платежных балансов, снизили потребление и увеличили собственную добычу нефти, а развивающиеся страны-импортеры нефти увеличили свой текущий внешний долг.

1.2. Понятие и цели регулирования валютных отношений государства

Валютное регулирование - это совокупность мер в области валютных отношений, осуществляемых государством в соответствии с выработанными политическими и экономическими ориентирами. Ее стратегическая цель совпадает с общей целью государственной экономической политики, но имеет свой специфический объект воздействия и субъекты ее проведения.

Объектом валютного регулирования являются валютные ценности - иностранная валюта и внешние ценные бумаги. Определение валютных ценностей содержится в ст. 1 Федерального закона Российской Федерации от 10 декабря 2003 г. №173-ФЗ «О валютном регулировании и валютном контроле».

Под иностранной валютой понимается как наличная валюта (денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным платежным средством на территории соответствующего государства или в группе государств, а также изъятые или изымаемые из обращения, но подлежащие обмену денежные знаки), так и безналичная (средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

Валюта Российской Федерации выступает объектом валютно-правового регулирования, когда в экономических отношениях участвуют нерезиденты. Например, если покупателем российских ценных бумаг за российские рубли является иностранная фирма-нерезидент, то возникающие отношения регулируются нормами валютного законодательства.

В соответствии с Законом «О валютном регулировании и валютном контроле» к валютным ценностям относятся также внешние ценные бумаги:

- платежные документы, основными видами которых являются чеки, векселя и аккредитивы. Перечень платежных документов оставлен в законе открытым, поскольку в результате совершенствования банковских услуг появляются новые виды платежных документов;

- фондовые ценности - акции и облигации, выраженные в иностранной валюте;

- другие долговые обязательства, выраженные в иностранной валюте (казначейские векселя, железнодорожные накладные, коносаменты и др.).

Ценные бумаги, как и денежные знаки, должны отвечать требованиям подлинности и платежности. Ценные бумаги, выраженные в иностранной валюте, могут быть эмитированы как за рубежом, так и в Российской Федерации.

Субъектами валютного регулирования являются определяемые Законом «О валютном регулировании и валютном контроле» органы и агенты валютного регулирования и валютного контроля. Органами валютного регулирования в Российской Федерации являются Центральный банк и Правительство Российской Федерации. Органами валютного контроля (ст. 22 Закона «О валютном регулировании и валютном контроле») являются Центральный банк Российской Федерации, федеральный орган (федеральные органы) исполнительной власти, уполномоченный (уполномоченные) Правительством Российской Федерации.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку РФ, профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, таможенные органы и территориальные органы федеральных органов исполнительной власти, являющихся органами валютного контроля.

Таким образом, Банк России одновременно выступает и как основной орган валютного регулирования, и как один из органов валютного контроля в Российской Федерации. Банк России наделен правом издания нормативно- правовых актов, обязательных к исполнению всеми участниками валютного рынка и внешнеэкономической деятельности.

Наряду с общей стратегической целью валютной политики, совпадающей с целью общеэкономической политики, различают тактические, или операционные, цели:

- укрепление валютно-финансового положения страны, повышение ее международной платежеспособности и кредитоспособности, международной валютной ликвидности;

- повышение инвестиционной привлекательности страны для иностранных инвесторов и противодействие «бегству капитала» за границу;

- укрепление национальной валюты, создание условий для ее конвертируемости и стабильности курса по отношению к иностранным валютам.

С помощью реализации тактических целей валютной политики решается задача перехода к свободной конвертируемости национальной валюты, в создании условий для постепенного снятия ограничений на валютные операции.

Целями валютного регулирования могут быть: укрепление внутренних позиций национальной денежной единицы, формирование и накопление валютных резервов, обслуживание государственных обязательств по внешним долгам, регулирование движения иностранного и отечественного капитала.

Цели валютного регулирования могут устанавливаться на длительный период или на незначительный временной интервал. В зависимости от этого валютная политика будет структурной или текущей.

Структурная валютная политика - совокупность долгосрочных мероприятий, направленных на изменение валютной системы, которая реализуется через валютные реформы. Текущая валютная политика - совокупность краткосрочных мер, направленных на оперативное регулирование валютного курса и валютных операций. Валютная политика реализуется путем использования Центральным банком таких инструментов, как валютные интервенции, валютные ограничения, валютные резервы и ряд других (например, валютное субсидирование, валютные паритеты).

Назовем основные формы валютной политики.

Дисконтная (учетная) политика - изменение учетной ставки Центрального банка, направленное на регулирование валютного курса и направлена на регулирование спроса и предложения свободных денежных ресурсов в национальной экономике. Увеличивая учетную ставку (ставку рефинансирования), регулирующие органы сокращают совокупную денежную массу, что успокаивает ажиотаж на валютном рынке и приводит к стабилизации (или падению) курса иностранных валют к национальной. В случае сокращения учетной ставки (ставки рефинансирования) наступают обратные последствия.

В современных условиях эффективность дисконтной политики снижается из-за противоречия между внешнеэкономическими и внутриэкономическими целями. Повышение учетной ставки отрицательно влияет на экономику, находящуюся в состоянии застоя. Это мера, скорее, кратковременная.

Девизная политика и ее разновидность - валютная интервенция - метод воздействия на курс национальной валюты путем купли-продажи иностранной валюты (девиза). Для повышения курса национальной валюты Центральный банк продает, для снижения скупает иностранную валюту в обмен на национальную. Ее характерные черты - относительно крупные масштабы и сравнительно краткий период применения. Валютная интервенция осуществляется за счет официальных золотовалютных резервов или краткосрочных взаимных кредитов в Центральном банке.

Вальвация - представляет собой политику Центрального банка, направленную на прямое установление курсового соотношения между национальной и иностранными валютами. В практической работе наибольшее распространение получили понятия, производные от вальвации – девальвация и ревальвация. Девальвация – снижение курса национальной валюты по отношению к иностранной валюте либо к международным счетным единицам. Ее объективная основа - завышение официального валютного курса по сравнению с рыночным. Ревальвация – повышение курса национальной валюты по отношению к иностранной валюте.

Глава 2. Анализ состояния валютной системы и валютных отношений

2.1. Анализ современного состояния валютных отношений

Несмотря на либерализацию российского валютного законодательства, в валютной сфере остается еще множество нерешенных проблем и спорных вопросов. Практика выявила ряд операций, невозможных к реализации в рамках действующего закона - например, операции финансирования под уступку денежного требования[6].

В 2014 году произошло значительное ослабление валют стран с формирующимися рынками, включая российский рубль, по отношению к основным мировым валютам. Снижение курса российской национальной валюты было обусловлено высокими геополитическими рисками, существенным снижением мировых цен на нефть и возросшим спросом кредитных организаций на валютную ликвидность, в том числе для целей обслуживания внешней задолженности.

По итогам 2014 года официальный курс доллара США к рублю повысился на 72%, до 56,2376 руб. за доллар по состоянию на 01.01.15, курс евро к рублю – на 52%, до 68,3681 руб. за евро, стоимость бивалютной корзины возросла на 61%, до 61,6963 рубля (рис.1).

Рисунок 1 - Стоимость бивалютной корзины и границы плавающего операционного интервала курсовой политики Банка России (руб.)

По расчетам Минэкономразвития России, в целом за 2014 год (из расчета декабрь 2014 года к декабрю 2013 года) года реальное (с учетом внешней и внутренней инфляции) ослабление рубля к доллару США составило 34,5%, к евро – 26,6%, к фунту стерлингов – 31,3%, к швейцарскому франку – 28%, к японской иене - 25,6%, к канадскому доллару – 29,5%, к австралийскому доллару – 29,4%. Ослабление реального эффективного курса рубля оценивается в 27,2 процента.

Рисунок 2 - Динамика среднемесячных реальных курсов рубля в 2013-2014 годах (для показателей за 2013 г. 100% = 12,2012; для показателей за 2014 г. 100% = 12,2013)

В 2014 году Банк России корректировал параметры курсовой политики как в целях дальнейшего повышения гибкости курсообразования национальной валюты в рамках постепенного перехода к 2015 году к режиму плавающего валютного курса, так и для обеспечения финансовой стабильности. С 13 января 2014 г. Банк России снизил объем целевых интервенций с 60 млн. долл. США в день до нуля, что привело к увеличению чувствительности границ операционного интервала допустимых колебаний стоимости бивалютной корзины к объему совершенных Банком России интервенций. С 3 марта 2014 г. в связи с ростом волатильности на внутреннем валютном рынке Банк России перешел к ежедневному определению параметров курсовой политики на основе оценки текущей ситуации.

Величина накопленных интервенций, приводящих к сдвигу границ операционного интервала курсовой политики на 5 коп., в период с 3 марта по 16 июня 2014 г. составляла 1,5 млрд. долл. США по сравнению с 350 млн. долл. США ранее. С июня 2014 г. Банк России постепенно снижал объем накопленных валютных интервенций, приводящих к сдвигу границ плавающего операционного интервала на 5 коп., и расширял границы операционного интервала допустимых колебаний стоимости бивалютной корзины.

С 10 ноября 2014 г. Банк России упразднил действовавший механизм курсовой политики, предполагавший регулярное проведение интервенций в соответствии с установленными правилами. Введенный таким образом режим плавающего валютного курса должен был способствовать повышению действенности денежно-кредитной политики и более быстрой адаптации экономики к изменениям внешних условий, в том числе повышению ее устойчивости к негативным внешним шокам. При этом переход к плавающему валютному курсу не предполагал полного отказа Банка России от валютных интервенций, их проведение было возможно в случае возникновения угроз для финансовой стабильности.

В условиях снижения цен на нефть и ужесточения санкций в отношении ряда российских компаний в сентябре-декабре 2014 г. наблюдалось ослабление рубля и увеличение курсовой волатильности. В конце ноября – начале декабря 2014 г. возросли девальвационные ожидания, а курс рубля существенно отклонился от фундаментально обоснованного уровня. Для стабилизации ситуации на внутреннем валютном рынке в рамках режима плавающего курса Банк России в отдельные дни осуществлял интервенции.

В декабре 2014 г. объем продажи иностранной валюты Банком России составил 11,9 млрд. долл. США. С сентября 2014 г. Банк России начал проводить операции по предоставлению иностранной валюты на возвратной основе для расширения возможностей кредитных организаций по управлению собственной валютной ликвидностью в условиях ограниченного доступа к международным рынкам капитала. С 17 сентября 2014 г. Банк России ввел операции «валютный своп» по продаже долларов США за рубли на срок 1 день. Лимиты по данному инструменту составляют 1 млрд. долл. США для операций с расчетами «сегодня/завтра» и 2 млрд. долл. США для операций с расчетами «завтра/послезавтра».

С 19 февраля 2014 г. Минфин России и Федеральное казначейство начали перечисление средств в иностранных валютах в Резервный фонд посредством ежедневных покупок иностранных валют у Банка России на сумму, эквивалентную 3,5 млрд. руб., что привело к корректировке объемов операций Банка России на внутреннем валютном рынке на соответствующую величину. Объем 121 интервенций Банка России в случае совершения на внутреннем валютном рынке продаж иностранной валюты с целью сглаживания колебаний обменного курса уменьшался на величину покупок Федеральным казначейством иностранных валют у Банка России, а в случае покупок – увеличивался на соответствующую величину. С 11 апреля по 22 июня 2014 г. Банк России проводил операции на внутреннем валютном рынке с учетом возобновления Минфином России и Федеральным казначейством перечисления средств в иностранных валютах в Резервный фонд.

Хотя череда крупных внешних шоков завершилась в начале 2016 г., конъюнктура мировых финансовых и товарных рынков оставалась одним из основных источников неопределенности, в том числе на фоне внешнеполитических событий, перехода ФРС США к нормализации своей политики и сопутствующего изменения ожиданий, неоднозначности оценки перспектив развития экономики Китая. Важным фактором, оказавшим влияние на динамику глобальных рынков энергоносителей, стало заключение между странами - экспортерами нефти соглашения об ограничении ее добычи в декабре 2016 г. и его продление в мае 2017 года. Достаточно высокая дисциплина соблюдения установленных ограничений участниками соглашения оказывала заметную поддержку ценам на нефть на протяжении 2017 года. В январе-августе 2017 г. она сложилась в среднем на уровне около 50 долл. США за баррель. Вместе с тем, придерживаясь консервативного подхода, Банк России продолжал опираться в своих решениях по ключевой ставке на базовый сценарий с ценой на нефть 40 долл. США за баррель, учитывая ряд факторов, которые в перспективе создавали предпосылки к формированию равновесия на рынке нефти при ценах существенно ниже текущих. Среди них - быстрый рост добычи на сланцевых месторождениях США, возможное восстановление добычи со стороны Ливии и Нигерии, риски существенного замедления экономики Китая. Кроме того, точкой неопределенности в середине года являлись перспективы самих соглашений об ограничении добычи, которые первоначально действовали до июня (теперь эта точка сместилась на март 2018 г.). Высокая вероятность коррекции цен на нефть создавала риски увеличения курсовых, инфляционных ожиданий, что могло привести к ускорению инфляции, снижению привлекательности сбережений в рублях, что требовало от Банка России осторожного подхода к снижению ключевой ставки в 2017 году.

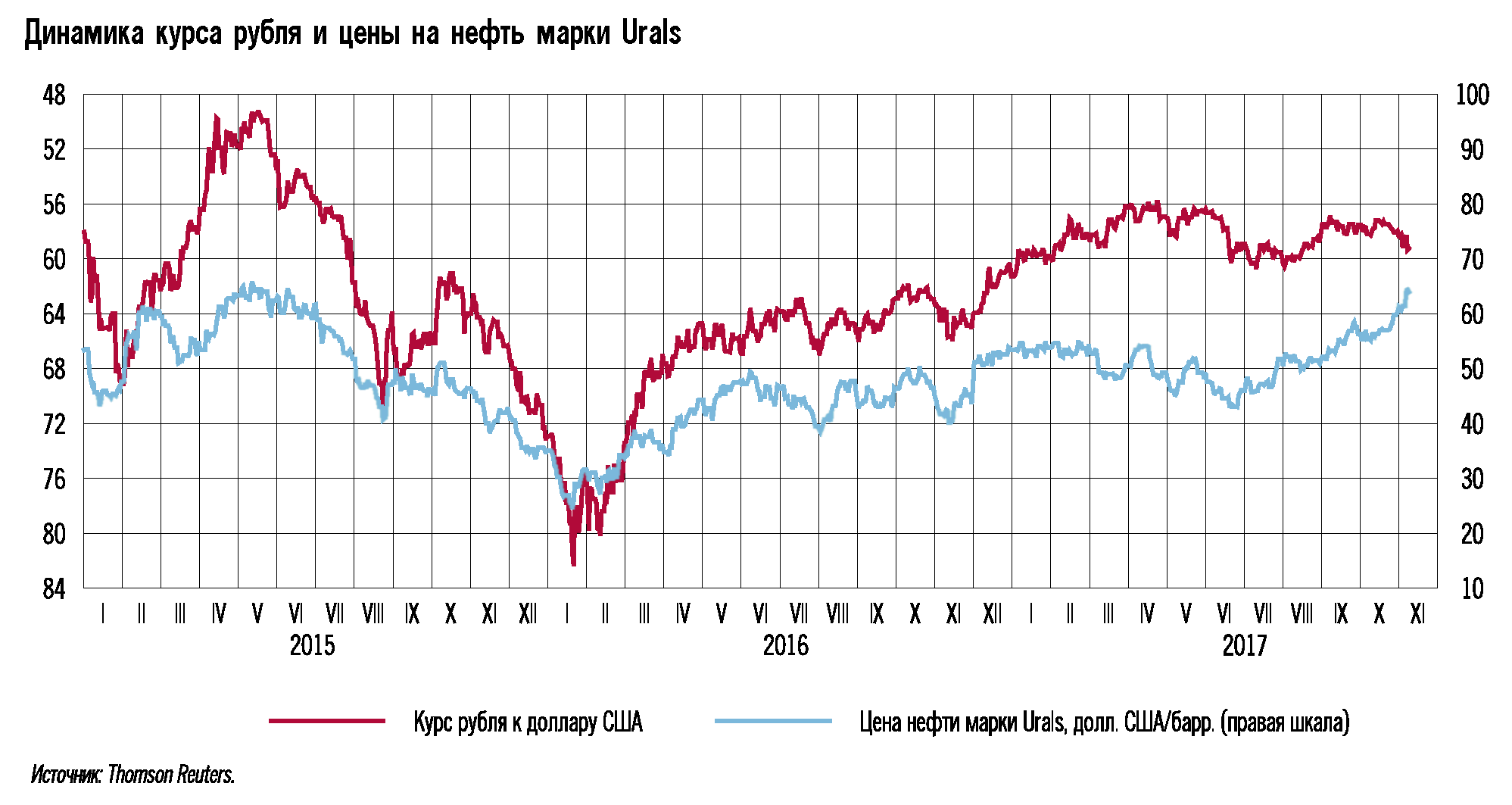

Рисунок 3 – Динамика курса рубля и цены на нефть марки Urals

Тенденция к укреплению рубля, которая преобладала в январе-сентябре 2017 г., в основном сформировалась под влиянием фундаментальных факторов, определяющих спрос на национальную валюту через спрос на товары, услуги и финансовые активы страны. Основными факторами укрепления рубля в 2017 г. были повышательная динамика цен на нефть и сопутствующий приток валютной выручки экспортеров, а также сохранение существенного положительного дифференциала процентных ставок внутри страны и за рубежом, что наряду со значительным улучшением ситуации в российской экономике способствовало повышению привлекательности России для инвесторов. Эпизоды краткосрочного и небольшого отклонения курса рубля от фундаментального в сторону укрепления под влиянием настроений и ожиданий на глобальных рынках, а также внутригодовых колебаний объемов продаж валютной выручки экспортерами не оказывали значимого влияния на внутренние условия в финансовом и реальном секторах.

Преобладающая в течение года тенденция к укреплению рубля внесла заметный вклад в снижение годовой инфляции. По оценкам, вклад укрепления рубля в снижение годовой инфляции в октябре составил около 1 процентного пункта.

Банк России также учитывал косвенное влияние динамики цен на энергоносители, которое проявляется в изменении цен производителей в добыче полезных ископаемых. Это, в свою очередь, влияет на цены производителей в перерабатывающих отраслях, в том числе под воздействием изменения затрат на топливо, энергию, сырье, что с течением времени переносится в потребительские цены. Увеличение цен производителей в добыче полезных ископаемых в начале 2017 г. под влиянием роста цен на нефть в результате заключения соглашений об ограничении добычи привело к некоторому росту давления на потребительские цены со стороны издержек, но его вклад в годовую инфляцию, по оценкам, небольшой - до 0,2 п.п. в октябре 2017 г., что существенно меньше дезинфляционного вклада укрепления рубля[7].

Итак, практически валютная политика находит выражение через систему мер по регулированию соотношения между спросом и предложением на иностранную валюту, т. е. достигается требуемый уровень валютного курса. В настоящее время в явном и систематизированном виде государственная валютная политика не формулируется, однако её составляющие присутствуют в основополагающих экономических документах (бюджет страны, прогнозы Минэкономразвития, совместные заявления Правительства РФ и Банка России об экономической политике, Основные направления единой государственной денежно-кредитной политики). Проблемы регулирования валютного рынка включают также особенности курса валют, предсказать который также трудно. Естественно курс валюты одной страны прямо пропорционально влияет на курс валюты другой, на сегодняшний момент главными валютами, которые диктуют курсы другим валютам, являются доллар и евро.

2.2. Направления совершенствования валютного регулирования

Активная динамика развития валютных операций требует от коммерческих банков проведения жесткой политики по контролю и управлению рисками. Для эффективного контроля и управления деятельности коммерческих банков при проведении активных операций необходимо использовать финансовые и функциональные методы контроля за рисками, которые включают в себя всестороннее изучение клиентов службы экономической безопасности банка, анализ их кредитоспособности, анализ экономической конъюнктуры и степени зависимости от нее заемщиков, аналогично существующих на рынке процентных ставок, прогноз изменения курсов валют, прогноз операционных и текущих расходов банка. Кроме того, бесспорно будут оцениваться технические возможности выполнения операций – наличия соответствующего программного обеспечения и квалифицированных кадров. Соблюдение строгого контроля за уровнем ликвидности коммерческого банка в будущем обеспечит, доверие существующих и потенциальных клиентов. Система управления рисками ликвидности и платежеспособности должна быть основана на ежедневном контроле за состоянием приведенных выше показателей, анализа факторов, влияющих на их изменение.

В перспективе коммерческие банки стремятся к дальнейшей реализации стратегических целей и задач, установленных бизнес-планом, и выполнению своей миссии – содействие развитию бизнеса своих клиентов через инвестиции в их бизнес и кредитование их деятельности, оптимизация финансовых потоков, предоставление полного спектра качественных банковских услуг, развития на этой основе высокодоходного банковского бизнеса, обеспечивающего защиту и постоянный прирост вложенных в него средств акционеров.

Государственное регулирование в области валютных отношений является выражением валютной политики государства и представляет собой составную часть его экономической деятельности, направленной на валютное обеспечение социально-экономического развития страны и поддержание её устойчивого международного валютно-финансового положения.

Необходимость государственного регулирования валютных отношений имеет глубокие экономические предпосылки, вытекающие из потребности в защите и обеспечении стабильности национальной валюты[8].

Наиболее оптимальным и естественным является государственное регулирование валютных операций через регулирование деятельности крупнейших операторов валютного рынка, т.е. уполномоченных банков. Правовое регулирование валютных операций в России осуществляется на основе Закона Российской Федерации «О валютном регулировании и валютном контроле». Он устанавливает принципы проведения операций с российской и иностранной валютой на территории РФ, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц при владении, пользовании и распоряжении валютными ценностями, ответственность за нарушение действующего законодательства[9].

В целях оперативного решения возникающих при осуществлении валютных операций проблем и дальнейшего совершенствования валютного законодательства Центральному банку России предоставлено право на издание обязательных к исполнению нормативных актов: инструкций, писем, положений, телеграмм и т.п., которые уточняют и дополняют отдельные вопросы регулирования валютных отношений, т.е. Центральный банк является основным органом валютного регулирования в Российской Федерации.

Проведение валютных операций на территории РФ возможно только через уполномоченные банки, осуществляющие контроль над соответствием проводимых клиентами операций действующему законодательству. Уполномоченный банк - коммерческий банк, получивший лицензию ЦБ РФ на проведение банковских операций в иностранной валюте.

Применительно к банковской деятельности реализация принципов правового регулирования валютных операций осуществляется через лицензирование банковских валютных операций, а если говорить о деятельности уполномоченных банков, то через установление валютных ограничений и валютный контроль над банковскими операциями в иностранной валюте[10].

Правовое регулирование предпринимательской деятельности банков с валютными ценностями входит в предмет государственного регулирования валютных отношений и, следовательно, является выражением валютной политики государства.

Важной формой валютной политики является дисконтная политика, осуществляемая путём маневрирования учётной ставкой ЦБ и выполняющая важную роль в регулировании валютного курса. Наряду с учётной политикой широко используется девизная политика и, в первую очередь, такая её разновидность, как валютные интервенции. Формами валютной политики являются также валютное регулирование и валютные ограничения, регулирование степени конвертируемости валюты.

Очевидно, что, если проводится валютная политика, значит, она направлена на определённый результат. Целями валютной политики могут быть[11]:

-

- дедолларизация экономики (в том числе поощрение ухода населения от наличных валютных сбережений);

- обслуживание внешнего долга;

- накопление валютных резервов;

- привлечение иностранного капитала для финансирования внутренних инвестиций;

- ограничение вывоза капитала;

- защита отечественных производителей от внешней конкуренции (стимулирование импортозамещающих производств);

- создание преференций для экспортёров (стимулирование экспортно-ориентированных отраслей).

Одной из стратегических задач валютной политики остаётся поддержание международных резервов России на уровне, который будет достаточным для обеспечения стабильности валютно- финансовой системы и экономической безопасности Российской Федерации. Направления и формы валютной политики определяются валютно-экономическим положением стран, эволюцией мировой валютной системы, распределением сил на мировой арене. Юридически валютная политика оформляется валютным законодательством – суммой правовых норм, контролирующих порядок проведения операций резидентами и нерезидентами с валютными ценностями внутри страны и резидентами за её границей, в число которых входят и международно-правовые нормы, закреплённые в межгосударственных валютных соглашениях. Согласно свидетельствам мировой практики, в условиях рыночной экономики может единовременно осуществляться рыночное и государственное регулирование международных валютных отношений. На валютном рынке формируется спрос и предложение различных валют, а также их курсовое соотношение. Рыночное регулирование подчинено закону стоимости, а также закону спроса и предложения, что ограничивает возможности внешнего влияния на рынок. Действие данных законов в условиях современного положения и жёсткой конкуренции на рынке валюты, обеспечивает соотносительность курсов валют, соответствие международных финансовых возможностей и хозяйственных потребностей. Так же это обеспечивает координацию мировых финансовых потоков. Кроме того, при помощи ценового механизма и динамики валютных курсов, рынок выступает в роли оперативного источника информации о текущем состоянии валютных операций.

Таким образом, действующий механизм сглаживания колебаний курса рубля предполагает возможность осуществления покупок или продаж иностранной валюты не только при нахождении стоимости бивалютной корзины на границах широкого плавающего операционного интервала, но и внутри него. При этом в центральной части плавающего операционного интервала выделяется «нейтральный» диапазон, в котором Банком России не совершаются валютные интервенции. При выходе стоимости бивалютной корзины за пределы данного диапазона Банк России начинает осуществлять операции по покупке/продаже иностранной валюты на внутреннем рынке, интенсивность которых возрастает по мере приближения рыночной стоимости бивалютной корзины к границам операционного интервала. Корректировка границ операционного интервала осуществляется автоматически при достижении накопленным объемом операций Банка России установленной величины.

Заключение

Важным элементом международных валютных отношений является валютный курс как измеритель стоимостного содержания валют. Он представляет собой соотношение между денежными единицами разных стран, определенное их покупательной способностью и рядом других факторов.

Валютный курс необходим для международных валютных, расчетных, кредитно-финансовых операций. Например, экспортер обменивает вырученную иностранную валюту на национальную, так как в нормальных условиях валюты других стран не обращаются в качестве денежного средства на территории данного государства. Импортер же приобретает иностранную валюту для оплаты купленных за рубежом товаров.

Валютный курс - это не технический коэффициент пересчета, а «цена» денежной единицы данной страны, выраженная в иностранной валюте или международных валютных единицах.

Валютный курс - эта цена денежной единицы одной страны, выраженная в денежных единицах других стран.

Необходимость определения валютного курса обусловлена потребностью обмена иностранных валют на национальную при экспорте и импорте товаров и услуг, поступлении капиталов и их переводе за границу, предоставлении международных кредитов, переводе денежных доходов и др.

Стоимостной основой курсовых соотношений валют является их покупательная способность, выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Сущность валютного курса раскрывается в таких его функциях, как сравнение национальных цен на товары, услуги, рабочую силу с соответствующими ценами других стран и мировыми ценами; сравнение затрат производства, производительности труда, торговых и платежных балансов и др.; определенное перераспределение национального дохода между странами, осуществляющими внешнеэкономическую деятельность.

Любое кардинальное решение в области валютного рынка должно предварительно проходить тщательную совместную экспертизу научных институтов, регулирующих государственных органов, представителей бизнеса в лице профессиональных организаций с точки зрения оценки последствий реализации задач, сформулированных в валютной стратегии страны.

Таким образом, первоочередная задача российской экономики – достижение устойчиво высоких темпов экономического роста. Она важна для решения социальных проблем, повышения жизненного уровня населения и укрепления международных позиций страны.

Проблемы регулирования валютного рынка не могут решаться одной страной, поскольку необходимо участие комплексного характера всех стран, чтобы данные проблемы регулирования валютного рынка действительно нашли свое решение.

Проблемой регулирования валютного рынка является его непрозрачность, поскольку все страны стремятся вести скрытую политику установления валютного режима, что мешает комплексному развитию международных валютных отношений. Прозрачность курсов валют будет способствовать укреплению валютного рынка, как отдельных стран, так и экономических отношений между ними в целом.

Список использованной литературы

- О валютном регулировании и валютном контроле: федер. закон от 10 декабря 2003 г. № 173-ФЗ // Парламентская газета. - 2003. - 14 декабря.

- Бурлак Г.Н., Кузнецова О.И. Техника валютных операций: учебник для вузов. М.: ЮНИТИ, 2014. 342 с.

- Жуков Е.Ф., Капаева Т.И., Литвиненко Л.Т. Международные экономические отношения. – М.: ЮНИТИ-ДАНА, 2015. – 240 с.

- Красавина Л.Н. Международные валютно-кредитные и финансовые отношения. – М.: Финансы и статистика, 2014. – 467 с.

- Моисеев С.Р. Международные валютно-кредитные отношения. – М.: Дело и Сервис, 2014. – 576 с.

- Суэтин А.А. Международные валютно-финансовые отношения. – М.: КноРус, 2013. – 360 с.

- Щегорцов В.А., Таран В.А. Мировая экономика. Мировая финансовая система. Международный финансовый контроль. – М.: Юнити-Дана, 2015. – 528 с.

- Янов, В.В. Деньги, кредит, банки: учеб. пособие. - М.: КНОРУС, 2014. - 235 с.

- Айрапетян М. Денежно-кредитная политика России в контексте периодических циклических колебаний // Проблемы теории и практики управления. - 2016. - № 8. - С.50-63.

- Акинина В.П. Угрозы и вызовы российскому денежно-кредитному сектору в условиях открытой экономики и в контексте современных событий на Украине // Национальные интересы: приоритеты и безопасность. - 2014. - № 42. - С.36-42.

- Алексеев Н. Валютное регулирование и валютный контроль: об изъянах действующего законодательства // Российский экономический журнал. - 2016. - №1. - C.95-96.

- Бажан А.И. Проблемы и перспективы мировой валютной системы // Деньги и кредит. - 2016. - № 3. - С.60-70.

- Борисов С.М. Валютная сфера тоже нуждается в реформе // Банковское дело. - 2017. - №6. - С.42-44.

- Гамбаров Г.М. Подходы к оценке равновесных валютных курсов и внешней стоимости валюты // Деньги и кредит. - 2013. - №5. - С.58-62.

- Глазьев С.Ю. О реформировании глобальной валютно-финансовой системы и стимулировании экономического роста // Деньги и кредит. - 2015. - №7. - С.43-47.

- Головнин М. Перспективы доминирующей мировой валюты и национальные интересы России // Проблемы теории и практики управления. - 2014. - №1. - С.18-28.

- Дорофеев Б.Ю. Валютный рынок Российской Федерации: понятие и общая характеристика // Российский экономический журнал. - 2014. - №2. - С.57-64.

- Ершов М. О политике валютного курса до и после кризиса // Экономист. - 2013. - №1. - С.37-49.

- Зиниша О.С., Якунина М.С. Международные кредитные отношения России в современных условиях // Экономика и социум. – 2016. - №4. – С.74-77.

- Казакова А.Г. Значение экономических пространств в рамках глобализации экономики в современных политических и экономических условиях // Вестник университета. - 2015. - № 8.- С. 117-123

- Кузьмин А.Ю. Условия торговли и долгосрочная равновесная динамика реального валютного курса // Экономические стратегии. - 2013. - №7-8. - С.110-115.

- Морданов Р.Х. Денежно-кредитная политика в период экономических реформ // Экономика и управление. - 2013. - №6. - С.43-45.

- Орлова Н.В. Финансовые санкции против России: влияние на экономику и экономическую политику // Вопросы экономики. - 2014. - № 12. - С. 54-56.

Приложение

Рисунок - Динамика курса доллара

-

Основы международных валютно-финансовых и кредитных отношений: учеб. пособие / под ред. В.В. Круглова. М.: Инфра-М, 2013. С.63. ↑

-

Авдеева Е.Г. Валютные кризисы: модели третьего поколения // Вестник Московского университета. Сер.6. Экономика. 2014. №4. С.31. ↑

-

Дорофеев Б.Ю. Валютный рынок Российской Федерации: понятие и общая характеристика // Российский экономический журнал. 2014. №2. С.57. ↑

-

Суэтин А.А. Международные валютно-финансовые отношения. М.: КноРус, 2013. С.86. ↑

-

Моисеев С.Р. Международные валютно-кредитные отношения. М.: Дело и Сервис, 2014. С.122. ↑

-

Борисов С.М. Валютная сфера тоже нуждается в реформе // Банковское дело. 2017. №6. С.42. ↑

-

Бажан А.И. Проблемы и перспективы мировой валютной системы // Деньги и кредит. 2016. № 3. С.60. ↑

-

Ершов М. О политике валютного курса до и после кризиса // Экономист. 2013. №1. С.37. ↑

-

Красавина Л.Н. Мировой опыт регулирования интернационализации национальных валют и его значение для России // Деньги и кредит. 2015. №9. С.10. ↑

-

Лаврушин О.И. Перспективы развития банковского законодательства // Информационно-аналитическое управление Аппарата Совета Федерации ФС РФ. 2016 .С. 31. ↑

-

Морданов Р.Х. Денежно-кредитная политика в период экономических реформ // Экономика и управление. 2015. №6. С.43. ↑

- Кредитная и банковская системы в экономике РФ

- Задачи оперативно-розыскной деятельности (Понятие и правовые основы оперативно-розыскной деятельности в Российской Федерации)

- Поручительство как способ обеспечения исполнения обязательств. Юридическая природа поручительства

- Договорные конструкции: общие положения и анализ

- Исковая давность и ее гражданско-правовое значение: понятие и отличия

- Понятие и признаки правового государства (Понятие и сущность правового государства)

- ПОНЯТИЕ И ХАРАКТЕРИСТИКА ФОРМ ГОСУДАРСТВЕННОГО

- Основные функции в системе менеджмента на примере конкретной организации

- Корпоративная культура в организации (ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ И РАЗВИТИЯ КОРПОРАТИВНОЙ КУЛЬТУРЫ ОРГАНИЗАЦИИ )

- Общее понятие о гражданском праве (Понятие и особенности гражданского права )

- Основные функции в системе менеджмента на примере ООО «Рубин»

- ТЕОРИТЕЧЕСКИЕ ОСНОВЫ МЕНЕДЖМЕНТА