Роль межбюджетных трансфертов в формировании местных бюджетов (Финансовая политика государства)

Содержание:

Введение

В рамках экономической системы товарно-денежных отношения выступают основной причиной возникновения развитой совокупности стоимостных экономических категорий, опосредующих воспроизводственный процесс. Вполне определенное место в системе стоимостных экономических категорий занимают финансы.

Понятие финансовая политика государства – емкая категория. В ней можно найти отражение двух подходов:

- Она представляет собой механизм по реализации целей экономической политики;

- Осуществление финансовых мер является одним из составных элементов общей экономической политики как таковой.

Финансы – одна из самых сложных категорий в экономической науке. В целом это совокупность отношений, связанных с распределением и использованием финансовых ресурсов. Именно процесс функционирования финансовой системы для выполнения определенных целей на уровне государства представляет собой финансовую политику, включающую в себя политику доходов и политику расходов.

Государственные расходы – это приобретение государством благ и услуг, связанных с удовлетворением общественных потребностей. Основная задача политики расходов состоит в воздействии на совокупный спрос, однако это не исключает возможности и конкретного финансирования развития отдельных отраслей экономики. Отметим, что более эффективна в плане регулирования экономики политика расходов, основу которой составляет механизм взимания налогов [6, 58].

В целом налоговая система как совокупность форм и методов сбора финансовых средств – сложное явление. В нем заложено глубокое противоречие: с одной стороны, предстоит обеспечить изъятие у субъектов экономики достаточно солидных финансовых ресурсов, а с другой – не допустить при этом снижения их деловой активности. Решение данного парадокса осуществляется за счет разумного компромисса.

Отметим, что регулирующие возможности налоговой системы зависят не только от совокупности их видов, но и от предприятия найденных налоговых ставок.

Финансовая система Российской Федерации и проводимая государством финансовая политика постоянно совершенствуются в соответствии с углублением реформ, происходящих в отечественной экономике, однако пока еще финансы России далеки от совершенства.

Финансы – это система экономических отношений, которые возникают между государство, юридическими и физическими лицами, между отдельным и государствами по поводу формирования, распределения и использования фондов денежных средств. Иными словами, денежные отношения, реализация которых происходит через особые фонды, - это финансовые отношения [3, 26].

Таким образом, финансы – неотъемлемая часть денежных отношений. Однако не всякие денежные отношения являются финансовыми отношениями. Финансы отличаются от денег как по содержанию, так и по выполняемым функциям.

Все вышеизложенное обусловливает актуальность рассматриваемой темы, и, в соответствии с этим, основной целью работы является анализ особенностей современной финансовой политики Российской Федерации.

1. Теоретические и методологические основы организации финансов государства

1.1. Сущность и основные функции финансов государства

Сущность финансов наиболее полно проявляется в реализуемых ими функциях: распределительной, контрольной, стимулирующей и фискальной. Рассмотрим их немного подробнее [4, 25].

Распределительная функция финансов заключается в обеспечении субъектов хозяйствования необходимыми финансовыми ресурсами, которые используются в форме денежных фондов целевого назначения. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых комплексных целевых программ – научно-технических, экономических и т. Д [2, 47].

С помощью налогов государство перераспределяет часть прибыли предприятий, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат.

Финансы, связанные с движением стоимости общественного продукта, выраженного в денежной форме, облают свойством количественно (через финансовые ресурсы и фонды) отображать воспроизводственный процесс в целом и различные его фазы. Это позволяет систематически контролировать складывающиеся в обществе экономические пропорции, что отражает другую функцию финансов – контрольную [6, 72].

Стимулирующая функция финансов проявляется в следующем: маневрируя налоговыми ставками, льготами, штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производство, способствует решению актуальных для общества проблем. С помощью налогов, льгот, санкций, государство может стимулировать технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и т. д.

Выполнение финансами фискальной функции связано с тем, что с помощью налогов достигается изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороты страны и той части непроизводственной сферы, которая либо вообще не имеет собственных источников доходов (библиотеки, архивы), ибо обладает недостаточными источниками доходов для обеспечения должного уровня развития (фундаментальная наука, театры, музеи) [1, 63].

1.2. Общая характеристика финансовой системы

Отношения, выражаемые финансами, государство целенаправленно сводит в систему денежных отношений, опосредующую формирование и использование централизованных и децентрализованных денежных фондов, используемых в соответствии с возложенными на государство функциями. Совокупность финансовых отношений, национальной экономики образует финансовую систему государства (см. Приложение 1). [5, 39] С точки зрения социально-экономических отношений, она складывается из централизованных, децентрализованных финансов и финансов домохозяйств.

Централизованные финансы – это государственная бюджетная система, государственный кредит, специальные внебюджетные фонды, фонды имущественного и личного страхования. Они используются в качестве инструмента регулирования национальной экономики в целом, решения целого ряда важнейших экономических и социальных задач [3, 109].

Децентрализованные финансы – финансы фирм и предприятий различных форм собственности. Это финансовые отношения между юридическими лицами, юридическими лицами и государством, юридическими и физическими лицами. В своей стимулирующей функции они используются для регулирования экономических отношений в рамках отдельных хозяйствующих субъектов. Финансы предприятий и отрасли народного хозяйства составляют основу финансов. Здесь формируется подавляющая часть финансовых ресурсов. От состояния финансов предприятий во многом зависит общее финансовое состояние страны.

В условиях рыночных отношений предприятия осуществляют свою деятельность на основе коммерческого расчета, при котором доходы должны соответствовать расходам, а главным источником производственного и социального развития предприятий является прибыль. За счет прибыли формируются производственные и социальные фонды, средства для инвестирования. Используются том числе и ресурсы финансовых рынков.

Финансы домохозяйств – это личные финансы, то есть финансовые отношения между физическими лицами, совместно проживающими и ведущими общее хозяйство. В отличие от семьи, домохозяйство может включать, кроме родственников, также людей, которые полностью или частично вносят свою долю в бюджет домохозяйства, а также состоять и из одного человека, обеспечивающего себя материально [7, 83].

Каждый элемент финансовой системы особым образом влияет на производство, имеет свои, присущие ему, функции. Так, с помощью централизованных финансов мобилизуются ресурсы в основной централизованный фонд государства и происходит их распределение и перераспределение между отраслями национального хозяйства, экономическими регионами и отдельными группами населения. Внебюджетные фонды в рамках централизованных финансов имеют строго целевое назначение: крупнейший социальный Пенсионный фонд Российской Федерации мобилизует средства на выплату пенсий гражданам. Фонды имущественного и личного страхования предназначены для возмещения ущерба, нанесенного стихийными бедствиями предприятиям и населению, а также для выплаты застрахованному лицу или его семье материального обеспечения при наступлении страхового случая. Государственный кредит как элемент централизованных финансов представляет собой форму отношений между государством и юридическими и физическими лицами, при котором государство выступает, главным образом, в качеств заемщиков средств [4, 28].

Финансы фирм обслуживает производство. При их участии создается ВНП, распределяемый внутри фирм и отраслей народного хозяйства.

Финансы домохозяйства являются материальной основой их жизни, так как предполагают контроль за предстоящими доходами и расходами в рамках отдельной экономической ячейки общества [8, 43].

Таким образом, каждое звено финансовой системы представляет собой определенную систему финансовых отношений, процессе которой образуются и используются фонды денежных средств.

С точки зрения макроэкономического анализа и роли государства в развитии национальной экономики, особое значение имеют государственные финансы. Принципом их построения, характерным для финансовых систем современных развитых стран, является фискальный федерализм, при котором осуществляется четкое разграничение функций между различными уровнями системы. В соответствии с данным принципом в унитарных государствах местные бюджеты не входят в государственный бюджет, в федеративных государствах местные бюджеты не входят в бюджеты субъектов федерации, и последние не включаются в государственный федеральный бюджет [4, 31].

В результате проведенных реформ в области финансов государственные финансы Российской Федерации также строятся в соответствии с принципом фискального федерализма.

2. Финансовая политика государства

Мероприятия государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства страны называют финансовой политикой.

Направления финансовой политики зависят от экономического состояния страны и решаемых социально-экономических задач. Кризисное положение экономики предполагает финансовую политику, направленную, с одной стороны, на прекращение спада производства и на стимулирование производства, например, в виде отдельных налоговых льгот производителям, на мобилизацию финансовых ресурсов в целях их эффективного вложения в определенные отрасли экономики, а с другой – на сдерживание социальных программ, сокращение расходов на оборону и т. п. Соответственно, при переходе экономики в другое состояние меняются и направления финансовой политики [5, 37].

Финансовая политика складывается из двух взаимосвязанных и взаимообусловленных направлений деятельности государства [1, 68]:

- В области налогообложения и регулирования структуры государственных расходов с целью воздействия на экономику (фискальная политика);

- В области регулирования бюджетов (бюджетная политика).

2.1. Фискальная политика государства

Процесс функционирования финансовой системы для выполнения определенных целей на уровне государства представляет собой финансовую политику, включающую в себя политику доходов и политику расходов.

Государственные расходы – это приобретение государством благ и услуг, связанных с удовлетворением общественных потребностей. Основная задача политики расходов состоит в воздействии на совокупный спрос, однако это не исключает возможности и конкретного финансирования развития отдельных отраслей экономики. Отметим, что более эффективна в плане регулирования экономики политика доходов, основу которой составляет механизм взимания налогов [7, 89].

В целом налоговая система как совокупность форм и методов сбора финансовых средств – сложное явление. В нем заложено глубокое противоречие: с одной стороны, предстоит обеспечить изъятие у субъектов экономики достаточно солидных финансовых ресурсов, а с другой – не допустить при этом снижения их деловой активности. Решение данного парадокса осуществляется за счет разумного компромисса.

Налоговая система достигает рациональности, по мнению немецкого экономиста Х. Халлера, в том случае, если соблюдаются следующие условия [2, 39]:

- Налогообложение должно быть построено так, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно;

- Взимание налогов должно быть построено так, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно;

- Налогообложение должно быть как можно менее ощутимым бременем для налогоплательщика с тем, чтобы не ущемлять его экономическую активность;

- Налогообложение должно быть построено так, чтобы не быть помехой ни для внутренней рациональной организации производства, ни для его ориентации на структуру потребностей;

- Процесс получения налогов должен быть организован так, чтобы он в большей степени мог способствовать реализации политики конъюнктуры и занятости;

- Данный процесс должен влиять на распределение доходов с целью придания ему большей справедливости;

- Следует добиваться того, чтобы комбинация налогов образовывала единую систему.

Фискальная политика государства предполагает использование возможностей правительства взимать налоги и расходовать средства государственного бюджета для регулирования уровня деловой активности, решения различных социальных задач [7, 92].

Основными рычагами фискальной политики государства является изменение налоговых ставок, базы налогообложения, видов налогов, их количества и размеров государственных расходов или их направлений в соответствии с конкретными целями общества. Разработка фискальной политики – прерогатива законодательных органов страны, поскольку именно они контролируют налогообложение и расходование средств государственного бюджета. Действующая ныне система налогов приведена в табл. 2.1. [4, 68]

Таблица 2.1.

Действующая система налогообложения Российской Федерации

|

Федеральные налоги и сборы |

Региональные налоги |

Местные налоги |

|

|

|

Отметим, что регулирующие возможности налоговой системы зависят не только от совокупности их видов, но и от рационально найденных налоговых ставок. Приведем некоторые сравнения (табл. 2.2) [8, 46]

Таблица 2.2

Ставки налогообложения в различных странах

(% к налоговой базе)

|

Страна |

Подоходный налог |

Налог на прибыль организаций |

Налог на добавленную стоимость |

|

|

Максимальная ставка |

Минимальная ставка |

|||

|

Япония Германия Франция Италия Великобритания США Россия |

10 19 5 10 20 15 - |

65 57 52 51 40 36 13 |

44,6 48,4 41,7 37,0 31,0 46,5 24,0 |

5,0 15,0 20,5 19,0 17,5 - 18,0 |

Отметим, что в настоящее время в России не только самые низкие ставки налогообложения доходов, но и налицо тенденция к их дальнейшему снижению, однако помимо влияния снижения налоговых ставок, которое положительно влияет на экономическую активность в стране, следует иметь в виду и следующие моменты [2, 43]:

- Помимо перечисленных в табл.2.1 налогов, существует еще множество налогов, сборов и иных поборов с хозяйствующих субъектов, причем по большинству из них предусмотрена авансовая уплата;

- Решение о снижении ставки налога на добавленную стоимость сопровождалось решением об изменении механизма его взимания: моментом возникновения обязанности по уплате налогов сегодня считается не момент фактического получения выручки, а момент отгрузки продукции, деньги за которую могут быть получены еще не скоро.

Подобные моменты лишают предприятия финансовых ресурсов и ограничивает финансирование их текущей деятельности, что замедляет развитие предпринимательских структур и в итоге негативно влияет на экономический рост [5, 58].

Следует отметить, что оптимизация налогообложения продолжается, и следует ожидать как новых положительных для предпринимательства и экономики в целом, так и новых «ловушек», которыми, например, для малого бизнеса стали упрощенная система налогообложения и система налогообложения в виде уплаты единого налога на вмененный доход [4, 75].

Кроме того, отсутствует реальная поддержка со стороны государства хотя бы социально-значимых отраслей экономики. Очевидно, таковые для отечественных законодателей отсутствуют.

В последнее время законодатель пошел по пути сокращения числа налогов: из их перечня исчезли налог с продаж, налог на рекламу и т. д.

Помимо этого, государство идет и на последовательное сокращение налоговых ставок. В частности [1, 73-74]:

- С 20 % до 18 % сократилась ставка обложения налогом на добавленную стоимость;

- С 2005 года работодатели уплачивают единый социальный налог по ставке 26 % от начисленного фонда заработной платы, а не 35,6 %, как было ранее;

- Наиболее значительные изменения произошли в механизме уплаты налога на прибыль, а именно:

- Ставка налогообложения последовательно изменялась, причем изменения имели выраженный понижательный характер:

- В 1992 и 1993 годах основная ставка налогообложения по налогу на прибыль составляла 32 %;

- В период с 1 января 1994 года до 31 марта 1999 года ставка составляла 35 %;

- С 1 апреля 1999 года до 31 декабря 2003 года ставка составляла 30 %;

- С 1 января 2004 года ставка снижена до 24 %.

- Изменилась и структура перечисляемых сумм налога: если в 1993 году 31,25 % их перечислялись в федеральный бюджет, то в последующие периоды структура составляла:

- С 1994 года по 31 марта 1999 года – 37,14 % перечисленных сумм направлялись в Федеральный бюджет, а 62,86 % - оставались в регионах;

- С 1 апреля 1999 года до 31 декабря 2003 года федеральному бюджету доставалось 36,67 % сумм уплаченного налога;

- В настоящее время федеральному бюджету достается только 27,08 % налоговых поступлений, то есть высшая власть в последнее время дает возможности развиваться и регионам.

Об этом же говорит и увеличение предельных ставок на некоторые региональные налоги.

Очевидно, что законодатели в настоящее время являются сторонниками кейнсианского направления при выборе методов проведения фискальной политики и ориентируются на создание эффективного спроса как стимула экономического развития. Поэтому они рассматривают сокращение налогов как основной фактор роста совокупного спроса и, соответственно, роста реального объема производства. В соответствии с эффектом Лаффера (рис. 2.1.) в краткосрочном периоде снижение налоговой ставки по налогу на доходы до уровня t1 приведет к снижению налоговых поступлений до величины Т1; однако в долгосрочном периоде вследствие роста экономической активности в стране налоговые поступления неизбежно возрастут [1, 79].

Т

То

Т1

0 t1 50 % 100 % t

Рис. 2.1. Кривая Лаффера

Помимо этого, рост спроса вследствие увеличения располагаемого дохода приведет и к увеличению валового национального продукта. Аналогично на совокупный спрос оказывают повышательное влияние и увеличивающиеся государственные расходы.

2.2. Фискальная (налоговая) политика государства и её влияние на инвестиционную активность в стране

Налоговая политика – это система мероприятий, проводимых государством в области налогообложения и, в данном случае направленных на регулирование инвестиций, осуществляемых в виде капитальных вложений. Налоговая политика выступает составной частью, звеном экономической политики государства [4, 82].

Важнейшая функция государства состоит в создании экономической системы, стимулирующей инвестиционные процессы в предпринимательских структурах. Создавая определённые льготы предпринимателям в области инвестиций в виде капитальных вложений, государство поступает как разумный кредитор, вкладывающий средства в очень эффективное мероприятие с относительно коротким сроком окупаемости инвестиций и постоянно возрастающим эффектом. Государственная система стимулирования инвестиционной деятельности включает несколько подсистем, а именно [3, 48]:

- Подсистему финансирования инвестиций, как бюджетного, так и коммерческого;

- Финансово-кредитную подсистему;

- Налоговую подсистему.

Указанные подсистемы выделены достаточно условно, на самом деле они во многом переплетены, взаимосвязаны и механизмы их действия зачастую взаимообусловлены. Особое внимание в соответствии с темой работы уделим налоговой политике как неотъемлемому элементу финансовой политики и её влиянию на инвестирование капитальных вложений [7, 109].

В частности, государственная налоговая политика напрямую может реализовываться через механизм кредитования капитальных вложений, так как понятие «кредитование» гораздо шире, чем получение кредита в коммерческом банке или займа у другой организации. Например, в соответствии с Федеральным законом Российской Федерации от 14 июня 1995 года № 88 – ФЗ «О государственной поддержке малого предпринимательства» кредитные организации, осуществляющие кредитование субъектов малого предпринимательства на льготных условиях, пользуются льготами в порядке, установленном законодательством Российской Федерации и законодательством субъектов Российской Федерации. Это же положение есть и в законе, действующем с 1 января текущего года. Эти льготы касаются прежде всего налогообложения прибыли банков. К сожалению, предусматриваемые законом льготы не нашли подтверждения в Налоговом кодексе, то есть имеют чисто декларативный характер, как это довольно часто случается с российскими законодателями.

Однако есть и возможности прямого кредитования капитальных вложений предприятий со стороны государства: НК РФ предусматривает предоставление организациям налогового кредита и инвестиционного налогового кредита. Остановимся подробнее на рассмотрении этих понятий.

Налоговый кредит представляет собой изменение срока уплаты налога на срок от трёх месяцев до одного года. Основания для предоставления налогового кредита определены ст.64 НК РФ. Это [1, 104]:

- Причинение получателю налогового кредита ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- Задержки этому лицу финансирования из бюджета или оплаты исполненного этим лицом государственного заказа;

- Угрозы банкротства этого лица в случае единовременной выплаты им налога.

Налоговый кредит может быть предоставлен по одному или нескольким налогам.

Если налоговый кредит предоставлен по основанию, указанному в п.3, проценты на сумму задолженности начисляются исходя из ставки рефинансирования ЦБ РФ, действовавшей за период договора о налоговом кредите, а если кредит предоставлен по основаниям, указанным в п.1 и п.2, проценты на сумму задолженности не начисляются.

Как видим, налоговый кредит в качестве своеобразного заёмного источника финансирования капитальных вложений может быть использован только в из ряда вон выходящих случаях. Вполне разумно наличие возможности его предоставления в составе налоговой политики, однако для любого предприятия будет лучше, если оснований для финансирования капитальных вложений с помощью налогового кредита вообще никогда не возникнет.

Инвестиционный налоговый кредит непосредственно связан с инвестиционной деятельностью предприятий и осуществляемыми ими инвестициями в виде капитальных вложений [8, 57].

Инвестиционный налоговый кредит представляет собой такое изменение срока уплаты налога, когда организации при наличии оснований предоставляется возможность в течение определённого срока и в определённых пределах уменьшать свои платежи по налогу с последующей поэтапной уплаты суммы кредита и начисленных по нему процентов. Такой кредит может быть предоставлен по налогу на прибыль организаций, а также по региональным и местным налогам, о чём принимается соответствующее распоряжение уполномоченными на то органами.

Инвестиционный налоговый кредит предоставляется на срок от одного года до пяти лет и находит своё внешнее проявление в том, что получившая его организация получает право уменьшать свои налоговые платежи по соответствующему налогу в течение срока действия договора об инвестиционном налоговом кредите. Уменьшение производится до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита) не станет равной сумме кредита, предусмотренной договором. Конкретный порядок уменьшения налоговых платежей определяется заключённым договором.

Если организации удалось заключить более одного договора об инвестиционном налоговом кредите, то накопленная сумма кредита определяется отдельно по каждому договору. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку кредиту, а при достижении этой накопленной суммой кредита размера, предусмотренного договором, организация может увеличивать накопленную сумму кредита по следующему договору [2, 65].

В каждом отчётном периоде (независимо от числа договоров об инвестиционном налоговом кредите) суммы, на которые уменьшаютя платежи по налогу, не могут превышать 50% размеров соответствующих платежей по налогу, определённых по общих правилам, без учёта наличия договоров об инвестиционном налоговом кредите. При этом накопленная в течение налогового периода сумма не может превышать 50% суммы налога, подлежащего уплате организацией за данный налоговый период. Если накопленная сумма кредита превышает предельные размеры, на которые допускается уменьшение налога, установленные для такого отчётного периода, то разница меду этой и предельно допустимой суммами переносится на следующий налоговый период [5, 71].

Если организация имела убытки по результатам отдельных отчётных периодов в течение налогового периода, либо убытки по итогам всего налогового периода, то излишне накопленная по итогам налогового периода сумма кредита переносится на следующий налоговый период и признаётся накопленной суммой кредита в первом отчётном периоде нового налогового периода.

До сих пор внимание уделялось тем элементам налоговой политики, которые непосредственно способствуют расширению капитальных вложений предприятий и установлено, что эти элементы в основном имеют характер декларации, которая положительно характеризует налоговую политику, но реально пока не работает, однако положительно уже само наличие в законодательстве указанных положений [8, 93].

Остановимся на характеристике всей совокупности положений государственной налоговой политики и того влияния, которое она оказывает на капитальные вложения.

Как видно из представленных данных, ставки налогообложения в России гораздо меньше, нежели в других развитых в экономическом отношении странах, и это хорошо, так как большая часть чистой прибыли остаётся в распоряжении предприятий, и, соответственно, у них появляется больше возможностей для инвестирования капитальных вложений в развитие предприятия, однако существует множество нюансов системы налогообложения, которые практически сводят к нулю те преимущества, которые могло бы дать снижение ставок налогообложения. В частности [4, 119-120]:

- Налоговая система России характеризуется множественностью налогов и сборов, и по большинству из них предусмотрены авансовые платежи. Фактически это означает, что прибыль может быть, а может и не быть, однако налог авансом должен быть перечислен. Для сравнения отметим, что в США организации по корпоративному налогу на прибыль отчитываются по нему в течение полутора лет после окончании финансового года. Предусмотрены авансовые выплаты и по остальным налогам, причём особый интерес вызывает механизм уплаты налога на добавленную стоимость, в соответствии с которым сумма начисленного налога должна не начисляться, а перечисляться в бюджет не по факту поступления выручки от покупателей, а в момент отгрузки продукции и предъявления расчётных документов покупателю;

- По некоторым налогам и сборам (региональным и местным) законодательство устанавливает только верхнюю планку налога, оставляя установление его конкретной ставки на совести региональной власти. Вследствие хронической дефицитности региональных и местных бюджетов соответствующие власти устанавливают уровень налогов по максимуму. Например, максимальная ставка по налогу на имущество организаций установлена на уровне 2,2 % к налоговой базе, и почти все регионы взимают налог именно по этой ставке; то же самое и по налогу на прибыль: налоговая ставка по части налога, зачисляемой в бюджеты субъектов Российской Федерации установлена в диапазоне от 13,5% до 17,5%, и все без исключения регионы установили ставку по максимуму.

Из всего изложенного выше следует, что вследствие влияния приведённых факторов зачастую предприятия лишаются не только возможности осуществлять капитальные вложения в необходимом для нужд производства размерах, но и зачастую ограничены даже в финансировании текущей деятельности и вынуждены привлекать для этого дорогостоящие банковские кредиты, что уменьшает полученную прибыль и возможности для финансирования капитальных вложений.

Экономика остро нуждается в капитальных вложениях вследствие того, что оборудование достигло в основном технологического предела эффективности, изношено морально и физически. В отдельных отраслях экономики износ основных фондов превысил 80 %. Для преодоления накопленной технологической отсталости экономики необходимо привлечение инвесторов, в том числе и зарубежных, а это предполагает создание в стране благоприятного инвестиционного климата, и налоговая политика играет здесь далеко не последнюю роль [9, 53].

В этих целях в 2005 году был принят федеральный закон Российской Федерации № 116-ФЗ «Об особых экономических зонах в Российской Федерации», который предусматривает создание на территории страны двух типов особых экономических зон: промышленно-производственных и технико-внедренческих. Особые экономические зоны технико-внедренческого типа создаются в г. Санкт-Петербурге, Москве (Зеленоград), Московской (г. Дубна) и Томской областях; зоны промышленно-производственного типа предполагается создать в Липецкой области и Республике Татарстан [7, 115].

Государству выгодно привлекать в оффшоры серьёзных инвесторов, прежде всего иностранных. Поэтому на территории особых экономических зон будет установлен особый налоговый режим. Нюансы налогообложения зависят от вида зоны. В промышленно-производственных зонах вводится ускоренный порядок признания расходов на НИОКР и начисления амортизации по основным средствам, а также снимается 30-процентное ограничение на перенос убытков на будущие налоговые периоды. В технико-внедренческих зонах уменьшена ставка единого социального налога до 14 %. В течение первых пяти лет работы резиденты особых экономических зон не будут платить налоги в местные бюджеты. Кроме того, устанавливается режим свободной таможенной зоны, согласно которому иностранные товары размещаются и используются в пределах территории зоны без уплаты ввозных таможенных пошлин и налогов. Российские товары вывозятся с территории особых экономических зон за рубеж также без уплаты вывозных таможенных пошлин [5, 74].

При принятии решения о создании особых экономических зон учтён опыт функционирования в России оффшоров, которые немедленно превратились в своеобразные «чёрные дыры» отечественной экономики. В первую очередь изменился подход государства к созданию этих зон. Подготовлена серьёзнейшая законодательно-правовая база. Предусмотрено всё, от вхождения резидента в зону до выхода из неё. Изменился и подход к льготам и таможенным преференциям. Сейчас они вводятся для того, чтобы стимулировать ввоз сырья и средств производства.

2.3. Бюджетная политика государства

Макроэкономическая стабилизация экономики посредством проведения финансовой политики предполагает решение проблемы бюджетного дефицита, которая абсолютно не потеряла своей актуальности, так как верстка федерального бюджета с гигантским профицитом происходит на фоне хронической дефицитности бюджетов регионов.

Под дефицитом государственного бюджета понимается превышение правительственных расходов над доходами. Надо отметить, что в Российской Федерации значительная часть системы государственного социального обеспечения финансируется через внебюджетные фонды. Сами внебюджетные фонды довольно значительны и почти всегда работают с прибылью, что в значительной степени уменьшает дефицит консолидированного бюджета [1, 117].

Дефицит бюджета сам по себе не является событием чрезвычайного характера. Нет ни одной страны, которая на протяжении своей истории не сталкивалась бы с этой проблемой. Дефицит бюджета может быть вызван разными причинами например, осуществлением крупных государственных инвестиций в экономику. В этом случае допущение опережающего роста государственных расходов над доходами является обоснованным и дефицит бюджета отражает государственное регулирование экономической конъюнктуры, стремление обеспечить прогрессивные сдвиги в структуре общественного производства. Дефицит государственного бюджета может быть вызван чрезвычайными событиями (войнами, крупными бедствиями, катастрофами), когда государственных резервов может оказаться недостаточно и приходится прибегать к дополнительным источникам.

Дефицит государственного бюджета может также отражать кризисные явления в экономике, ее развал, неэффективность финансово-кредитных связей, неспособность правительства держать под контролем финансовую ситуацию в стране. В этом случае необходимо принимать срочные, действенные экономические меры, и соответствующие политические решения [4, 128].

Вообще, в условиях динамично развивающейся экономики с устойчивыми эффективными экономическими связями дефицит в количественно допустимых границах не страшен, но при этом количество не должно перейти в отрицательное качество, то есть сумма финансовых ресурсов полученных государством в долг, не должна ложиться непосильным грузом на экономику страны, на налогоплательщиков или сопровождаться сокращением социальных программ. Положение может считаться контролируемым при государственном долге, не превышающем половины валового национального продукта и бюджетном дефиците не выше 2 – 3 %, что и отражено в современной концепции формирования бюджетов всех уровней в России.

Основными источниками финансирования дефицита бюджета являются [7, 148]:

- Кредиты Центрального Банка Российской Федерации;

- Займы у частного сектора;

- Иностранные кредиты.

Кредиты ЦБ РФ автоматически увеличивают его активы и объем денежной массы в обращении. Постоянное кредитование бюджета Центральным банком приводит в конечном итоге к инфляции.

Несмотря на это, не так давно принято весьма сомнительное решение о дополнительной эмиссии центральным банком денежных средств в объеме 84 млрд. руб. для приобретения дополнительно эмитируемых Сберегательным банком акций. Механизм принятия этого решения достаточно прост и прозрачен [5, 79]:

- Вступление России во Всемирную торговую организацию приведет в Россию крупнейшие зарубежные банки, а крупнейший отечественный банк окажется неконкурентоспособным в силу недостаточности имеющихся у него активов;

- Собрание акционеров под давлением основного акционера – государства – принимает решение об увеличении собственного капитала путем дополнительной эмиссии акций;

- Президент Российской Федерации отдает распоряжение об установлении номинальной стоимости акций на уровне, доступном для населения;

- Тут же устанавливаются ограничения на приобретение минимального пакета акций, и преимущественное право приобретения акций предоставляется ЦБ РФ. Остальные потенциальные акционеры будут приобретать то, что останется;

- Свободных денег у ЦБ РФ нет, поэтому их следует напечатать.

При таком положении дел удержать инфляцию на уровне хотя бы 2006 года едва ли удастся. Налицо отечественный же пример: в 1998 году прекратилось финансирование дефицита бюджета за счет дополнительной эмиссии денег, что и позволило инфляцию обуздать.

Второй источник финансирования дефицита бюджета наиболее предпочтителен. Правительство обращается к частному сектору, размещая государственные долговые обязательства. Так как доходность по ним превышает доходность других инвестиций, то частный сектор будет заинтересован в приобретении государственных ценных бумаг. Кроме того, мировой опыт показывает, что государственные ценные бумаги привлекательны для инвесторов своей надежностью. Государственные ценные бумаги традиционно считаются самыми надежными везде, кроме России. Их даже называют безрисковыми, хотя абсолютно безрисковых ценных бумаг не существует, что и было блестяще доказано Правительством Российской Федерации 6 августа 1998 года, поэтому абсолютно безрисковых ценных бумаг не существует и вложения в государственные ценные бумаги также связаны с определенным, иногда довольно значительным риском.

Финансирование дефицита бюджета посредством государственных ценных бумаг имеет определенные недостатки. Так, например, при чрезмерном размещении государственных долговых обязательств отвлекаются значительные ресурсы частного бизнеса, от других инвестиционных проектов, что, в свою очередь, может негативно сказаться на развитии экономического потенциала страны, однако правительство страны, депутаты Госдумы и т.п. структуры вовремя получат причитающиеся им немалые деньги в полном объеме.

Надо отметить, что для широкого размещения государственных долговых обязательств также необходимо функционирование в стране развитой структуры рынка ценных бумаг.

Внешнее финансирование, под которым понимаются внешние займы и кредиты, является привлекательным, но проблематичным [4, 135]:

- Получение внешних кредитов связано с принятием Правительством страны соответствующих обязательств, что в определенной степени ограничивает его самостоятельность в вопросах макроэкономической политики;

- Обслуживание внешнего долга также является достаточно тяжелым бременем для экономики страны.

В свете событий, связанных с мировым финансовым кризисом и резким падением цен на энергоносители, на наш взгляд, стоит вспомнить и классические методы балансирования бюджета.

Распределение доходов федерального бюджета между различными его уровнями в целях сбалансированности называется бюджетным регулированием, которое предполагает использование следующих групп методов бюджетного регулирования [7, 152]:

- Установление и распределение регулирующих источников доходов бюджета;

- Перераспределение самих бюджетных источников;

- Безвозмездная помощь оказывается нижестоящим бюджетом за счет средств вышестоящих бюджетов;

- Ссуды, выделяемые одним бюджетов из средств других бюджетов.

Основным методом бюджетного регулирования является установление твердо закрепленных и регулирующих доходов. Закрепленные доходы – это доходы, которые в соответствии с законодательством полностью или твердо фиксированной доле в фиксированной доле (в процентах) на постоянной основе или основе долговременной поступают в соответствующий бюджет. Перечень налогов и приравненных к ним платежей, закрепленных за бюджетом разных уровней, предусмотрен НК РФ [8, 106].

Регулирующие доходы бюджета – это доходы, которые передаются в бюджет в целях сбалансированности его доходов и расходов, в виде процентных отчислений от налогов и других платежей по нормативам, определяемым при утверждении бюджета на предстоящий финансовый год. Например, в качестве регулирующих источников доходов федерального бюджета, утвержден налог на прибыль организаций и налог на доходы физических лиц. Вместе с тем, при утверждении федерального бюджета в качестве регулирующих могут также устанавливаться и другие из числа закрепленных доходов федерального бюджета. Аналогично субъекты Федерации, обладая определенной бюджетной самостоятельностью в лице своих представительских органов власти, могут в дополнение к федеральным определить и свои регулирующие доходы, исходя из закрепленных доходов за бюджетами соответствующего уровня. Нормативы отчислений утверждает ежегодно по бюджетам разных уровней соответственно выше стоящий орган представительной власти. Эти нормативы могут быть едиными для бюджетов определенного уровня или дифференцируемыми в зависимости от объема закрепленных доходов и предстоящих расходов [1, 125].

Если приведенные выше методы оказываются недостаточными для достижения сбалансированности конкретного бюджета, формирования минимального бюджета нижестоящего территориального уровня применяются методы оказания прямой финансовой поддержки из вышестоящего бюджета нижестоящему в форме фиксированной денежной суммы на безвозмездной основе, к которым относятся дотация и субвенция.

Дотация – это определенная денежная сумма, выделяемая из вышестоящего бюджета по решению соответствующего представительного органа власти в нижестоящий бюджет в целях его сбалансированности [9, 58].

Субвенция – это сумма, выделяемая на определенный срок из бюджета вышестоящего уровня на конкретные цели для выравнивания социально-экономического развития соответствующего национально-государственного или административно-территориального образования. Порядок и условия предоставления и использования субвенций из федерального бюджета и других бюджетов устанавливаются соответственно законодательными актами РФ, субъектов РФ и решения соответствующих представительных органов власти, принятыми в пределах их компетенции. Детально вопросы понятия субвенции, как фиксированного объема государственных средств, выделяемых на безвозмездной основе для целевого финансирования (возмещения) расходов бюджетов национально-государственных и административно-территориальных образований, а также характеристика видов, порядка предоставления и контроля за использованием субвенций из федерального бюджета и федеральных внебюджетных фондов регулируется законодательно [8, 109].

В отличие от дотаций, субвенция предоставляется на финансирование конкретного мероприятия в течение определенного срока и в случае неиспользования ее в срок или при использовании не по назначению, подлежит возврату вышестоящему органу. При нарушении условий предоставления и использования субвенций их выделение прекращается. Возврат субвенций или досрочное прекращение субвенционного финансирования осуществляются на основании решений органов, предоставившего субвенцию. Возврат субвенции осуществляется в бесспорном порядке за счет средств ее получателя в трехмесячный срок после принятия соответствующего решения [4, 157].

Различают текущие и инвестиционные виды субвенций. К текущим относятся субвенции, направленные на финансирование текущих расходов соответствующих бюджетов. Под инвестиционными субвенциями понимается финансирование затрат, связанных с расширенным воспроизводством. Субвенционное финансирование осуществляется в форме долевого участия федерального бюджета или внебюджетных фондов в соответствующих расходах федеральных бюджетов и не распространяются на мероприятия, полностью финансированные за счет средств федерального бюджета. Использование субвенций не ведет к изменению форм собственности на финансированные с их помощью объекты и проекты.

Помимо этого используются субсидии.

Субсидия – это сумма, выделяемая на финансирование определенных мероприятий и предполагающая долевое участие нижестоящих бюджетов в этом финансировании. Обычно субсидии используются для финансирования тех программ и мероприятий, которые были невыгодны частному капиталу.

Различают прямые и косвенные субсидии. С помощью прямых субсидий государство стимулирует капитальные вложения в отраслях, которые недостаточно прибыльны, но необходимы для экономики страны в целом, а также фундаментальные научные исследования, конструкторские работы, переподготовку кадров и др. Субсидии направляются в новые или нерентабельные отрасли, для развития сельскохозяйственного производства, ВПК, создание новых рабочих мест и т.д. Государственное финансирование путем субсидий осуществляется, как правило, в косвенных формах путем предоставления налоговых освобождений и льгот, установление твердых и периодически пересматриваемых и повышаемых цен на различную продукцию, льготного кредитования приоритетных отраслей. Возможно и прямое бюджетное субсидирование частных компаний [7, 158].

Наряду с традиционными методами бюджетного регулирования выделяется трансферт, представляющий собой перевод средств из фонда финансовой поддержки регионов в бюджеты нижестоящего территориального уровня. Названный фонд образуется за счет процентных отчислений от фактически поступающих в вышестоящий бюджет доходов. Формирование федерального фонда финансовой поддержки устанавливается федеральным законом о федеральном бюджете на соответствующий год.

В условиях бюджетного дефицита, до недавнего времени типичных для российской бюджетной практики (нынешний профицит бюджета обусловлен, говоря честно, не экономическим развитием страны, а ростом цен на энергоносители, экспортируемые Россией на мировые рынки) предусмотрено применение следующих мер [9, 87]:

- При утверждении бюджета устанавливается предельный размер его дефицита;

- Привлечение средств путем выпуска займов (государственных или местных) и использование кредитов;

- При превышении уровня бюджетного дефицита вводится механизм секвестированных расходов.

Секвестр – специальный механизм бюджетного регулирования, заключающийся в пропорциональном снижении государственных расходов (на 5 %; 10 % 15 % и т.д.) ежемесячно по всем статьям бюджета в течение оставшегося времени текущего финансового года. Режим секвестра расходов вводится в случаях, когда при исполнении бюджета уровень дефицита бюджета превышает установленный или происходит значительное снижение поступлений от доходных источников [8, 115].

Решение о секвестре принимается представительным органом по предложению исполнительного органа власти. Механизм секвестра может вводиться и в случае, если в ходе исполнения бюджета дефицит не уменьшается, результатом чего является невозможность финансирования предусмотренных бюджетом мероприятий.

Секвестру не подлежат защищенные статьи, состав которых определяется Государственной Думой, высшими представительными органами власти субъектов РФ и местными органами. Как правило, к защищенным статьям относятся: расходы на заработную плату, стипендии, государственные и социальные пособия, приобретение медикаментов, на образование, на фундаментальные исследования, погашение внутреннего долга и т.д.

2.4. Стабилизационный фонд Российской Федерации и его влияние на финансовую политику государства

Стабилизационный фонд – специальный государственный фонд Российской Федерации, создаваемый и используемый в целях стабилизации экономики. Стабилизационный фонд Российской Федерации создан как продолжение бюджета развития, который, в свою очередь, впервые появился в истории российского бюджета 5 ноября 1998 года. Основной идеей «бюджета развития» было финансирование государством крупных проектов в промышленности (главным образом в ВПК), которые должны были стать «локомотивами развития» российской промышленности в условиях кризиса.

В соответствии с этим, стабилизационный фонд выполняет следующие функции [1, 78-79]:

- Является встроенным стабилизатором (наряду с такими общеизвестными и общеупотребительными, как прогрессивный налог и пособие по безработице);

- Обеспечивает дополнительную устойчивость государственным финансам;

- Может служить источником финансирования инвестиционных программ, обеспечивающих снижение бюджетных расходов будущих периодов.

По сути, это финансовые активы, которыми напрямую распоряжается правительство, а не Федеральное Собрание по средствам бюджета.

С 1 февраля 2008 года стабилизационный фонд был разделён на две части: Резервный фонд (3 069 млрд. руб.) и Фонд национального благосостояния (782,8 млрд. руб.) [10, 23].

Общий объём средств, которые будут зачисляться на счёт нефтегазового трансферта, установлен бюджетным законодательством и привязан к размеру валового внутреннего продукта (ВВП): на 2008 год – 6,1 % ВВП, на 2009 год – 5,5 %, на 2010 год – 4,5 %, а после 2010 года данный объём фиксируется в размере 3,7 % ВВП.

Основные принципы формирования Стабилизационного фонда России установлены Бюджетным кодексом Российской Федерации (БК РФ), положения которого определяют следующее [7, 163-164]:

- Стабилизационный фонд Российской Федерации (далее – Стабилизационный фонд) – часть средств федерального бюджета, образующаяся за счет превышения цены на нефть над базовой ценой на нефть, подлежащая обособленному учету, управлению и использованию в целях обеспечения сбалансированности федерального бюджета при снижении цены на нефть ниже базовой;

- Под ценой на нефть понимается цена на нефть сырую марки «Юралс», определяемая в порядке, предусмотренном для установления ставки вывозной таможенной пошлины на нефть сырую. Под базовой ценой на нефть понимается цена на нефть сырую марки «Юралс», эквивалентная 197,1 доллара США за одну тонну (27 долларов США за один баррель).

(ст.96.1 БК РФ).

Ст.96.2 БК РФ определяет порядок формирования Стабилизационного фонда [10, 24-25]:

- Источниками формирования Стабилизационного фонда являются: дополнительные доходы федерального бюджета, образуемые расчетным путем за счет превышения цены на нефть над базовой ценой в соответствии с пунктом 2 настоящей статьи; остатки средств федерального бюджета на начало соответствующего финансового года в порядке, определяемом в соответствии с пунктом 3 настоящей статьи, включая доходы, полученные от размещения средств Стабилизационного фонда;

- Дополнительные доходы федерального бюджета, подлежащие зачислению в Стабилизационный фонд в текущем месяце, определяются как сумма: фактических поступлений в федеральный бюджет средств вывозной таможенной пошлины на нефть сырую в текущем месяце, умноженная на отношение разности действующей в текущем месяце ставки вывозной таможенной пошлины на нефть сырую и расчетной ставки указанной пошлины при базовой цене на нефть к действующей в текущем месяце ставке вывозной таможенной пошлины на нефть сырую; фактических поступлений в федеральный бюджет средств налога на добычу полезных ископаемых (нефть) в текущем месяце, умноженная на отношение разности действующей в текущем месяце ставки налога на добычу полезных ископаемых (нефть) и расчетной ставки указанного налога при базовой цене на нефть к действующей в текущем месяце ставке налога на добычу полезных ископаемых (нефть). Расчет и перечисление в Стабилизационный фонд средств, указанных в настоящем пункте, производятся в порядке, определяемом Правительством Российской Федерации;

- В Стабилизационный фонд в срок до 1 февраля года, следующего за отчетным, зачисляются остатки средств федерального бюджета на начало финансового года, за исключением остатков, по которым федеральным законом о федеральном бюджете на очередной финансовый год или международным договором Российской Федерации установлен иной порядок использования, а также свободных остатков средств федерального бюджета, необходимых Министерству финансов Российской Федерации для покрытия временных кассовых разрывов, возникающих в течение года при исполнении федерального бюджета, в объеме, равном одной двадцать четвертой утвержденных на соответствующий финансовый год расходов федерального бюджета, включая платежи по погашению государственного внешнего долга Российской Федерации, без учета средств, направляемых в бюджет Пенсионного фонда Российской Федерации на выплату базовой части трудовой пенсии. Правительство Российской Федерации по итогам рассмотрения им отчета об исполнении федерального бюджета за предыдущий финансовый год до 1 июня текущего года уточняет объемы остатков средств федерального бюджета, подлежащих использованию в соответствии с федеральным законом о федеральном бюджете на соответствующий финансовый год.

Фонд аккумулирует поступления средств вывозной таможенной пошлины на нефть и налога на добычу полезных ископаемых (нефть), при цене на нефть сорта Юралс, превышающей базовую цену.

Средства Фонда могут быть использованы на покрытие дефицита федерального бюджета при снижении цены на нефть ниже базовой цены. Если накопленный объем средств Фонда превышает 500 млрд. рублей, сумма превышения может быть использована на иные цели. Объем использования средств Фонда определяется федеральным законом о федеральном бюджете на соответствующий финансовый год.

В частности, в 2005 году средства Фонда превысили уровень в 500 млрд. рублей, и их часть была направлена на выплату внешнего долга Российской Федерации и покрытие дефицита Пенсионного фонда Российской Федерации в следующих объемах:

- 93,5 млрд. рублей (эквивалент 3,3 млрд. долларов США) было направлено на погашение долга перед Международным валютным фондом;

- 430,1 млрд. рублей (эквивалент 15 млрд. долларов США) - на погашение долга перед странами-членами Парижского клуба;

- 123,8 млрд. рублей (эквивалент 4,3 млрд. долларов США) - на погашение долга перед Внешэкономбанком по кредитам, предоставленным Министерству финансов Российской Федерации в 1998-1999 годах для погашения и обслуживания государственного внешнего долга Российской Федерации;

- 30 млрд. рублей (эквивалент 1,04 млрд. долларов США) направлено на покрытие дефицита Пенсионного фонда Российской Федерации.

Средствами Фонда управляет Министерство финансов Российской Федерации. Порядок управление определяется Правительством Российской Федерации. Отдельные полномочия по управлению средствами Фонда могут осуществляться Центральным банком Российской Федерации по договору с Правительством Российской Федерации.

Согласно предназначению Фонда – служить стратегическим финансовым резервом государства, его средства могут размещаться в долговые обязательства иностранных государств, перечень которых утверждается Правительством Российской Федерации.

В настоящее время средства Фонда размещаются согласно следующей валютной структуре [8, 144]:

- Доллар США – 45 %;

- Евро – 45 %;

- Фунт стерлингов – 10 %.

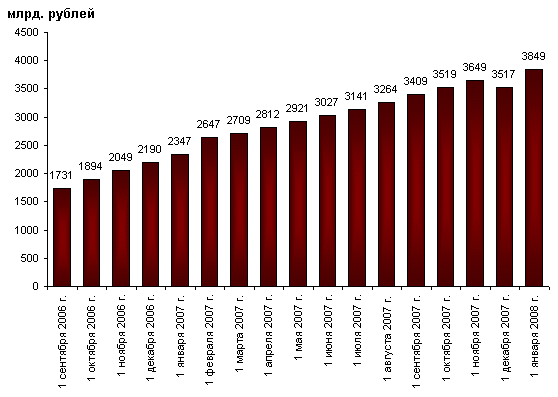

В Приложении 2 представлена динамика средств Стабилизационного фонда.

Анализ как зарубежного, так и отечественного опыта позволяет определить основные достоинства и недостатки наличия у государства Стабилизационного фонда. Рассмотрим их.

К основным достоинствам существования фонда следует отнести следующие [11, 38]:

- Обеспечение устойчивости расходов бюджета в условиях возможного ухудшения внешнеэкономической конъюнктуры. В случае снижения, начиная с 2006 г., цен на нефть до 18 долл./баррель накопленного к этому моменту объема Стабилизационного фонда (от 700 до 1000 млрд. руб.) будет достаточно для компенсации сокращения доходов федерального бюджета в течение 7 – 10 лет. В случае снижения цен на нефть до 15 долл./баррель накопленных средств хватит на 3–4 года. Таковы были прогнозы. Однако аналитики ошиблись в очередной раз, и запредельных сумм, накопленных в государственной кубышке, хватит разве что на финансирование дефицита бюджета Пенсионного фонда Российской Федерации;

- Защита накопленных бюджетных ресурсов от возможной девальвации рубля. При снижении мировых цен на сырье становится вероятной коррекция обменного курса рубля. Она связана как с необходимостью поддержки экономического роста, так и с ситуаций с торговым балансом (возможным резким сокращением сальдо по текущим операциям). Отсюда возникает потребность в обеспечении устойчивости бюджетных резервов в условиях изменения валютного курса. Такая устойчивость будет достигаться за счет размещения средств Стабилизационного фонда в иностранных активах (которые-то и обрушатся в первую очередь);

- Стерилизация эмиссии. Объем средств, которые были направлены в Стабилизационный фонд в течение ближайших лет, более чем достаточен для стерилизации денежного предложения.

Однако изъятие столь значительных средств из оборота может таить в себе и негативные для экономики последствия. Рассмотрим их.

Потеря доходов бюджета вследствие разницы в процентных ставках по размещаемым ресурсам Стабилизационного фонда и привлекаемым внутренним и внешним заимствованиям.

Заключение

В результате проведённого исследования можно сделать следующие выводы.

Финансы – одна из самых сложных категорий в экономической науке. В целом это совокупность отношений, связанных с распределением и использованием финансовых ресурсов. Именно процесс функционирования финансовой системы для выполнения определенных целей на уровне государства представляет собой финансовую политику, включающую в себя политику доходов и политику расходов.

Государственные расходы – это приобретение государством благ и услуг, связанных с удовлетворением общественных потребностей. Основная задача политики расходов состоит в воздействии на совокупный спрос, однако это не исключает возможности и конкретного финансирования развития отдельных отраслей экономики. Отметим, что более эффективна в плане регулирования экономики политика расходов, основу которой составляет механизм взимания налогов.

В целом налоговая система как совокупность форм и методов сбора финансовых средств – сложное явление. В нем заложено глубокое противоречие: с одной стороны, предстоит обеспечить изъятие у субъектов экономики достаточно солидных финансовых ресурсов, а с другой – не допустить при этом снижения их деловой активности. Решение данного парадокса осуществляется за счет разумного компромисса;

Финансовая система Российской Федерации и проводимая государством финансовая политика постоянно совершенствуются в соответствии с углублением реформ, происходящих в отечественной экономике, однако пока еще финансы России далеки от совершенства.

Финансы – экономический инструмент распределения и перераспределения валового внутреннего продукта, орудие контроля за образованием и использованием фондов денежных средств. Опосредуя движение денежных и материальных потоков, финансы выступают в качестве своеобразной «кровеносной» системы бизнеса, и от их организации зависит эффективность функционирования национальной экономики в целом.

Сущность финансов наиболее полно проявляется в реализуемых ими функциях: распределительной, контрольной, стимулирующей и фискальной;

Отношения, выражаемые финансами, государство целенаправленно сводит в систему денежных отношений, опосредующую формирование и использование централизованных и децентрализованных денежных фондов, используемых в соответствии с возложенными на государство функциями. Совокупность финансовых отношений, национальной экономики образует финансовую систему государства. С точки зрения социально-экономических отношений, она складывается из централизованных, децентрализованных финансов и финансов домохозяйств.

Направления финансовой политики зависят от экономического состояния страны и решаемых социально-экономических задач. Кризисное положение экономики предполагает финансовую политику, направленную, с одной стороны, на прекращение спада производства и на стимулирование производства, например, в виде отдельных налоговых льгот производителям, на мобилизацию финансовых ресурсов в целях их эффективного вложения в определенные отрасли экономики, а с другой – на сдерживание социальных программ, сокращение расходов на оборону и т. п. Соответственно, при переходе экономики в другое состояние меняются и направления финансовой политики.

Правильность выбранной финансовой политики, несомненно, зависит от критической оценки складывающейся в стране экономической ситуации, от соблюдения «золотого правила» экономической теории – при разработке прогнозов и рекомендации оценивать экономическую ситуацию в стране такой, какая она есть, а не такой, какой ее хотелось бы видеть. Это тем более важно, поскольку общей тенденцией развития является высокая роль государства в регулировании национальной экономики через финансовую систему, а именно – высокие расходы государства на программы по социальному обеспечению, на поддержание среднего уровня доходов, на здравоохранение и т. д.

Финансовая политика складывается из двух взаимосвязанных и взаимообусловленных направлений деятельности государства.

- В области налогообложения и регулирования структуры государственных расходов с целью воздействия на экономику (фискальная политика);

- В области регулирования бюджетов (бюджетная политика).

Очевидно, что законодатели в настоящее время являются сторонниками кейнсианского направления при выборе методов проведения фискальной политики и ориентируются на создание эффективного спроса как стимула экономического развития. Поэтому они рассматривают сокращение налогов как основной фактор роста совокупного спроса и, соответственно, роста реального объема производства.

Стабилизационный фонд – специальный государственный фонд Российской Федерации, создаваемый и используемый в целях стабилизации экономики. Стабилизационный фонд Российской Федерации создан как продолжение бюджета развития, который, в свою очередь, впервые появился в истории российского бюджета 5 ноября 1998 года.

Стабилизационный фонд выполняет следующие функции:

- Является встроенным стабилизатором (наряду с такими общеизвестными и общеупотребительными, как прогрессивный налог и пособие по безработице);

- Обеспечивает дополнительную устойчивость государственным финансам;

- Может служить источником финансирования инвестиционных программ, обеспечивающих снижение бюджетных расходов будущих периодов;

Современный финансовый кризис накладывает вполне определённый отпечаток на государственную политику, и она всё больше и больше становится «завязанной» на Стабилизационный фонд.

Библиографический список

- Гагаринов В. И. Россия в мировом движении капитала и труда. – Киров, «АСА», 2011. – 204 с.;

- Дробозина Л.А. Финансы: Учебник для вузов. – М.: ЮНИТИ, 2010.- 527с.;

- Евстигнеев Е. Н. Налоги и налогообложение. – СПб,; Питер, 2009. – 288 с.;

- Колчин С.П. Налоги в Российской Федерации: Учеб. пособие для вузов.- М.: ЮНИТИ-ДАНА, 2011. – 254 с.;

- Налоги./под ред. Черника Д. Г. – М.; ЮНИТИ-ДАНА, 2013. – 430 с.;

- Нешитой А.С. Финансы. – М.: Издательско-торговая корпорация «Дашков и К», 2011. – 512 с.;

- Свиридов О. Ю. Финансы, денежное обращение, кредит. – Ростов-на-Дону, Феникс, 2010. – 384 с.;

- Финансовый менеджмент./под ред. Шохина Е. И. – М.; ИД ФБК-ПРЕСС, 2012. – 408 с.;

- Финансы и кредит./ Под ред. проф. А.М. Ковалевой.- М.: Финансы и статистика, 2012. – 512 с.;

- Звонова Е. А. Россия на мировом кредитном рынке: должник или равноправный участник? // Банковские услуги. – 2013. - № 7 – 8;

- Иванова, М.В. Особенности влияния налогового законодательства на формирование бюджетов субъектов РФ. // Финансы.- 2012.- № 3 – с. 24 – 26;

Приложение 1

Финансовая система Российской Федерации

Финансовая система Российской Федерации

Децентрализованные финансы

Централизованные финансы

Финансы юридических лиц

Финансы домохозяйств

Государственные внебюджетные фонды

Государственная бюджетная система

Федеральный бюджет Российской Федерации

Внебюджетные социальные фонды

Финансы некоммерческих организаций

Финансы коммерческих организаций

Внебюджетные фонды специального назначения

Бюджеты субъектов Российской Федерации

Имущественное страхование

Государственный кредит

Местные бюджеты

Приложение 2

Динамика средств Стабилизационного фонда Российской Федерации

- Местное самоуправление в Российской Федерации: тенденции и перспективы развития (этапы становления в России форм местного самоуправления и перспектив его дальнейшего развития)

- Технология построения распределенных информационных систем (Анализ технологии разработки информационных технологий на предприятиях)

- Направления воздействия финансов на экономические отношения

- Анализ и оценка средств реализации структурных методов анализа и проектирования экономической информационной системы

- Социально-психологический климат организации

- Гендерные различия проявлений профессионального стресса (Исследование личностных особенностей менеджеров-мужчин и менеджеров-женщин)

- Процессы принятия решений в организации (ЗАО «Центрофорс»)

- "Основы оценки стоимости предприятия "

- "Банковская система и ее элементы и важнейшие свойства"

- Направления повышения эффективности использования государственных и муниципальных финансовых ресурсов в Российской Федерации.()

- Психологические особенности пеؚриода адаптации работника на новом рабочем месте

- Управление поведением в конфликтных ситуациях (изучение управления поведением в конфликтных ситуациях)