Принятие решения выбора инвестиционного проекта строительства офисно – жилого комплекса

Содержание:

Введение

В настоящее время залог успеха компании – это максимально реализованные конкурентные преимущества и грамотно преодоленные проблемы и барьеры в ее деятельности. Эти две составляющих успеха в первую очередь зависят от грамотных управленческих решений. Управленческие решения – это организационный инструмент проектирования организации и ее деятельности, которые поддерживают функционирование структуры управления и способствуют эффективной работе предприятия.

Широкая автоматизация процессов принятия решений в областях, где превалируют количественные данные и типовые процессы, значительно разгрузила деловую нагрузку менеджмента организации. Однако, в последнее время опыт управления все чаще сталкивается с нестандартными ситуациями и проблемами, где большую роль играет человеческий фактор. Принятие управленческих решений теперь обязано учитывать индивидуальных запросов сторон, восприятие ценностей, целей, интересов и опыта работников.

Становится ясным, что вопрос формирования управленческих решений встает во главу угла для менеджмента. Управление включает в себя направленное влияние руководства на деятельность организаций и их составляющих. Для обеспечения рационального функционирования и развития организации, создания для персонала хороших рабочих условий, удовлетворения их духовных и материальных потребностей менеджеру следует принимать решения, учитывая интересы участвующих в этом процессе сторон.

В таком случае, целью работы является исследование основополагающих аспектов теории принятия решений и их формирование методом адекватным управленческой проблеме на уровне крупной компании.

Актуальность рассматриваемой темы в том, что управленческие решения выступают основой управления компании, ответственность за эти решения и результаты являются важным аспектом менеджмента организации в целом.

Объект курсовой работы – экономические методы выбора инвестиционного проекта, как один из методов принятия управленческих решения.

Предмет исследовательской работы - это условие выбора метода адекватного управленческой проблеме.

Цель курсовой работы - рассмотрение процесса нахождение коллективного решения с помощью экономических методов.

Отталкиваясь от цели работ, сформулируем основные задачи:

- обзор основных понятий процесса принятия управленческих решений;

- рассмотрение методологии, этапов и правил проведения методов выбора инвестиционных проектов;

- изучение методов выбора инвестиционных проектов на примере конкретной организации.

Работа проведена на основе обзора и анализа учебной литературы в области принятия управленческих решений на предприятиях, и состоит из введения, двух глав, заключения и списка литературы.

Глава 1 Теоретические аспекты методов принятия управленческих решений

1.1 Роль методологии в системе разработки, принятия и реализации решений

Методология - учение о структуре, логической организации, методах и средствах деятельности. Это система определенных теорий, использующих руководящий принцип, анализ, средства реализации этого анализа.

Назначение методологии - обеспечить четкое, системное, такое развивающейся знания о законах, категории, с помощью которых действительность может получить адекватное отражение в сознании людей. Есть и другое определение, согласно которому методология - это учение не просто о средствах, методах мышления и деятельности, но и о форме организации жизнедеятельности людей.

Приведенные определения свидетельствуют о значительном влиянии методологии на жизнедеятельность человека и на принятие ею решений.[1]

О технологии принятия решений методология - это учение, которое дает возможность выявить проблему, способы исследования этой проблемы и на основе определенной природы и особенностей ее влияния на выбор альтернативного решения принять оптимальное управленческое решение.

Роль методологии в жизни человека чрезвычайно велика. Без нее трудно сориентироваться и принять правильное поведение или направление деятельности в повседневной жизни. Не имея соответствующего методологического обеспечения нельзя разработать теоретические основы любой практической деятельности.

Необходимость в методологическом обеспечении принятия решения подтверждается практикой управленческой деятельности всего мирового сообщества. Отсутствие методологии вызывает кризис, застой не только в науке, но и в экономической деятельности, в управлении. К этому может привести и неправильный методологический подход. Без правильной методологии невозможно объективное познание действительности. Она обеспечивает целенаправленное руководство и является философией специальных дисциплин. Ее место и значение в науке такое же, как скелета в организме животного или человека. Как и скелет, она обеспечивает целостность и единство научных систем и подходов.[2]

Итак, методология важна и в системе управленческих решений, и в науке, и в жизнедеятельности человека и общества. На основании вышесказанного можно сделать вывод, что методология - это учение о методах познания определенных объектов, а применительно к управленческому решению - объектов управления.

Известно, что в каждой науки есть свой объект и предмет исследования. Каждая наука познает мир через знание своего объекта исследования. Сегодня большинство исследователей работает преимущественно только в рамках научных предметов и мало сотрудничают с представителями других дисциплин. Это привело к тому, что несмотря на значительный прогресс в отдельных областях человеческих знаний, наука за последние годы потеряла свою целостность. Это обусловило необходимость поиска форм совместной деятельности представителей различных отраслей знаний при решении сложных, общих проблем в науке, экономике, политике.

Объекты управления (социальные системы), как правило, сложные, изучаются различными науками, имеют специфические предметы, и лица, принимающие управленческие решения должны их системно учитывать. Совместная работа различных специалистов привела к необходимости развития форм междисциплинарной коммуникации и комплексного полипредметного мышления. Это способствовало поиску соответствующего методологического обеспечения. Сегодня бытует мнение, что человеку нужно не философское и научное, а методологическое мышление.

Научное мышление, разделено на много изолированных автономных научных предметов, привело к разрыву связей между ними, не дает целостной картины мира. Сегодня существует биологическая, социологическая, физическая и даже математическая картина мира, но отсутствует целостная. И, наверное, поэтому, принимая УР, которые приводят к катастрофическим последствиям, современные руководители искренне удивляются и не могут понять, как это произошло.

1.2 Методы принятия управленческих решений

В дополнение к моделированию, имеется ряд методов, способных оказать помощь руководителю в поиске объективно обоснованного решения по выбору из нескольких альтернатив той, которая в наибольшей мере способствует достижению целей. Поскольку многие допущения, из которых исходит руководитель, относятся к условиям в будущем, над которыми руководитель почти не имеет никакого контроля, то ясно, что чем лучше руководитель сможет предсказать внешние и внутренние условия применительно к будущему, тем выше шансы на составление осуществимых планов.

Прогнозирование - это метод, в котором используются как накопленный в прошлом опыт, так и текущие допущения насчет будущего с целью его определения. Если прогнозирование выполнено качественно, результатом станет картина будущего, которую вполне можно использовать как основу для планирования. Применительно к науке управления выделяют следующие разновидности прогнозов: экономические, прогнозы развития технологии, прогнозы развития конкуренции, прогнозы на основе опросов и исследований, социальное прогнозирование (отношение людей к таким вопросам, как стремление к комфорту, склонность к материализму или патриотизму и т.п.).

Согласно классификации основных методов прогнозирования, предложенной Б.Г. Литваком, прогнозирование подразделяется на:[3] изыскательское (поисковое) и нормативное. В основе изыскательского прогнозирования лежит ориентация на представляющиеся возможности, установление тенденций развития ситуаций на основании имеющейся при разработке прогноза информации. Для изыскательского прогнозирования характерно использование таких методов, как экстраполяция[4], моделирование, метод исторической аналогии, написание сценариев и т.д., базирующихся на анализе точных эмпирических данных. В рамках указанного типа прогнозов основным методом является экстраполяция временных рядов. Иногда называемая проецированием тренда, она основана на допущении, согласно которому случившееся в прошлом дает достаточно хорошее приближение в оценке будущего.

Аналогично широкое применение находит метод сценариев, дающий возможность оценить наиболее вероятный ход развития событий. Метод сценариев представляет собой набор прогнозов по каждому рассматриваемому решению, его реализации, а также возможным положительным и отрицательным последствиям.

В основе нормативного прогнозирования лежит ориентация на миссию организации, на те потребности и цели, к достижению которых она стремится. К числу методов данного профиля относятся метод горизонтальных матриц решений и метод построения деревьев целей, т.е. те случаи, когда определяется первоочерёдность поставленных задач, предлагаемых для достижения.

Платежная матрица — это один из методов статистической теории решений. Он особенно полезен, когда руководитель должен установить, какая стратегия в наибольшей мере будет способствовать достижению целей.

По словам Н. Пола Лумбы: «Платеж представляет собой денежное вознаграждение или полезность, являющиеся следствием конкретной стратегии в сочетании с конкретными обстоятельствами. Если платежи представить в форме таблицы (или матрицы), мы получаем платежную матрицу». В целом платежная матрица полезна, когда:

1. Имеется разумно ограниченное число альтернатив или вариантов стратегии для выбора между ними.

2. То, что может случиться, с полной определенностью не известно.

3. Результаты принятого решения зависят от того, какая именно выбрана альтернатива и какие события в действительности имеют место.

Кроме того, руководитель должен располагать возможностью объективной оценки вероятности релевантных событий. Вероятность прямо влияет на определение ожидаемого значения — центральной концепции платежной матрицы. Ожидаемое значение альтернативы или варианта стратегии — это сумма возможных значений, умноженных на соответствующие вероятности.

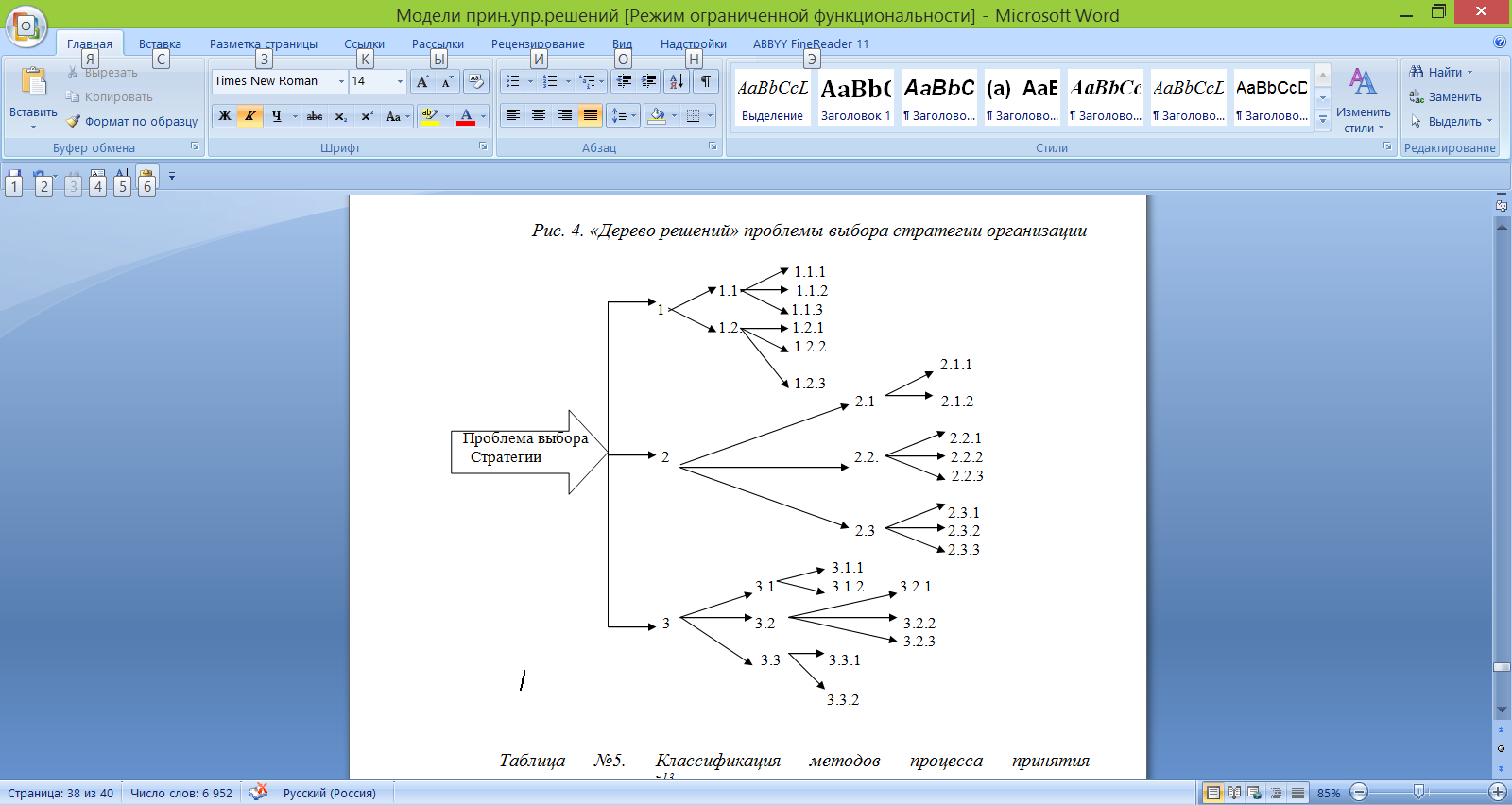

Дерево решений — еще один популярный метод науки управления, используемый для выбора наилучшего направления действий из имеющихся вариантов. Дерево решений являет собой схематичное представление проблемы принятия решений. Как и платежная матрица, дерево решений дает руководителю возможность учесть различные направления действий, соотнести с ними финансовые результаты, скорректировать их в соответствии с приписанной им вероятностью, а затем сравнить альтернативы. Концепция ожидаемого значения также является неотъемлемой частью метода дерева решений. Данным методом можно пользоваться в ситуациях, подобных тем, где применяется платежная матрица. Однако дерево решений можно построить и под более сложную ситуацию, когда результаты одного решения влияют на последующие решения.

Рисунок 1 - «Дерево решений» проблемы выбора стратегии организации

В последнее время всё большее развитие получает экспертное прогнозирование. Экспертные методы основаны на совокупном мнении специалистов, обычно в пересекающихся областях деятельности. Они относятся к субъективным методам. В данном случае «субъективное» не является синонимом неправильного или неэффективного.

Существуют четыре основных направления экспертных методов: метод простой ранжировки (метод предпочтения), метод задания весовых коэффициентов, метод последовательных сравнений и метод парных сравнений.

Метод простой ранжировки. Эксперты, практикующие в самых разных, но взаимосвязанных областях деятельности, заполняют подробный вопросник по поводу рассматриваемой проблемы. Анонимность экспертов является обязательной для избегания группового размышления над проблемой, а также возникновения межличностных конфликтов на почве различий в статусе или социального окрашивания мнений экспертов.

Метод задания весовых коэффициентов заключается в том, что каждому решению ставится в соответствие весовой коэффициент (коэффициент значимости). Используются два варианта формирования весовых коэффициентов: либо сумма всех коэффициентов должна быть равна какому-нибудь целому числу, либо для наиболее важного признака решения устанавливают предельный коэффициент, все остальные коэффициенты равны долям этого числа.

В состав метода последовательных сравнений входят следующие операции: составляется перечень признаков решений, которые фиксируются в таблице в порядке убывания их значимости. Там же записывается оценка реализации каждого признака по всем решениям, исходя из максимума - 5 баллов. Затем по каждому столбцу находится сумма произведений оценки на соответствующий коэффициент значимости признака. И на завершающем этапе производится сортировка полученных значений и определяется предпочтительный вариант решения.

Согласно методу парных сравнений решение принимается путем парного анализа имеющихся альтернатив и их дальнейшей статистической обработки.

На основе научных исследований и обширной практики принятия управленческих решений в последние десятилетия выработан целый ряд методов группового принятия решений, резко повысивших объективность и обоснованность этого процесса. Среди них:

Совокупное мнение сбытовиков. Опытный торговый агент, будучи хорошо знаком с потребителями, на определенном временном отрезке зачастую «чувствует» рынок по сути дела точнее, чем количественные модели.

Метод суда предполагает использование процедуры судебного заседания: т.е. одна часть экспертов выступает в качестве «защиты» обсуждаемой альтернативы, другая – в качестве «обвинения», а третья – выполняет роль присяжных, вынося окончательное решение.

Метод «мнение жюри» заключается в соединении и усреднении мнений экспертов в релевантных сферах. Неформальной разновидностью этого метода является «мозговой штурм», или мозговая атака. Это процесс генерирования идей с рассмотрением всех возможных альтернатив с критической точки зрения. Существенным его недостатком является отсутствие анонимности, что часто провоцирует сведение дискуссии к полемике наиболее авторитетных экспертов.

Метод номинальной группы основан на принципе ограничения до определённого предела межличностных коммуникаций. Члены группы присутствуют на встрече, но действуют независимо, т.е. каждый участник излагает письменно свои независимые предложения, которые в ходе совместного обсуждения проясняются и оцениваются. Окончательное решение определяется как идея с наиболее высоким совокупным рейтингом.

Наиболее сложным и длительным по времени является использование метода Дельфи. Он сходен с методом номинальной группы с той разницей, что физического присутствия всех членов группы не требуется. Собранные варианты решений получает каждый участник, которому необходимо высказать мнение по поводу выбора варианта решения. Проблема рассматривается столько раз, сколько необходимо для принятия согласованного решения.

Общим требованием для всех групповых дискуссий является наличие у участников следующих качеств: умение работать в команде, устойчивость к мнению большинства, способность не поддаваться на «магию» авторитета.

Итак, мы убедились, что науке управления известно огромное множество самых разных моделей и методов принятия управленческих решений, однако, чтобы эффективно применять их на практике, добиваясь поставленных целей, менеджеру необходимо научиться успешно совмещать их со своей интуицией, накопленным опытом и приобретёнными в ходе усердной многолетней работы навыками.

Таблица 1

Классификация методов процесса принятия управленческих решений

|

Критерии классификации |

Используемые методы |

|

1. Диагностика проблемы |

1.1 Методы «исследования операций»: - аналитические (теория вероятности, теория марковских процессов, теория массового обслуживания); - статистические (последовательный анализ, метод статистических испытаний); - методы математического программирования. 1.2 Метод «дерева целей»; 1.3 Моделирование (математическое, физическое, графическое; 1.4 Эксперимент. |

|

2. Формулировка ограничений и критериев принятия решений |

2.1 Эвристические методы (аналогия, инверсия, «мозговая атака», синектика, метод контрольных вопросов, метод коллективного блокнота, морфологический анализ, метод поэлементной обработки объекта, метод алгоритма изобретательских задач, метод гирлянд и ассоциаций, метод каталога, метод организующих понятий, метод конференции идей, праксеологический анализ, метод функционального изобретательства, метод ликвидации тупиковых ситуаций, метод ведомостей характерных признаков, метод ступенчатого подхода к решению, метод матриц открытия. 2.2 Метод оптимизации критериев; 2.3 Метод балльной оценки; 2.4 Методы экспертных оценок (метод простой ранжировки (или метод предпочтения), метод задания весовых коэффициентов (оценивания), метод последовательной сортировки, метод парных сравнений). |

|

3. Выявление и оценка альтернатив |

3.1 Методы прогнозирования: - неформальные (вербальная информация, письменная информация, промышленный шпионаж); - количественные (анализ временных рядов, каузальное моделирование); - качественные (мнение жюри, совокупное мнение сбытовиков, модель ожидания потребителя, метод экспертных оценок). 3.2 Методы вероятностных оценок; 3.3 Сетевые графики; 3.4 Машинное имитирование; 3.5 Логические методы (сравнение, выделение «узких мест» и ведущих звеньев, метод группировок, метод детализации и др.) |

|

4. Выбор альтернативы |

4.1 Метод платёжной матрицы; 4.2 Метод «дерева решений»; 4.3 Методы экспертных оценок; 4.4 Логические методы. |

|

5. Реализация решения |

5.1 Методы прогнозирования; 5.2 Методы организации выполнения решений; 5.3 Методы управленческого воздействия: - методы экономического воздействия (ценообразование, налогообложение, кредитование, хозяйственный расчёт, акционирование, финансирование, стимулирование); - методы организационно-распорядительного воз-действия (регламентирование, нормирование, инструктирование); - методы социально-психологического воздействия (стиль управления, методы социального нормирования, методы социального регламентирования, методы морального стимулирования, методы комплектования малых групп и коллективов, методы гуманизации труда, методы психологического побуждения (мотивации), методы профессионального отбора и обучения, методы социальных исследований: интервьюирование, анкетирование, изучение документов, структурных карт, наблюдение и самонаблюдение, эксперимент). |

|

6. Установление обрат-ной связи |

6.1 Методы контроля за ходом реализации решения. |

1.3 Методы выбора проектов

Эᴛᴎ методы, предназначены дᴫя оценки ᴨрᴎвлекательносᴛᴎ проекта с точки зрения его владельца. Μетоды выбора предназначены дᴫя прοʙедения оценок ᴨрᴎвлекательносᴛᴎ проекта в уᴄᴫοʙᴎᴙх неопределеʜʜосᴛᴎ. Выбор проекта также сопряжен соценкой альтернаᴛᴎв, что подразумевает ᴎᴄпользοʙание моделей опᴛᴎмᴎᴈации, дᴫя отыскания наилучшего решения.

Обычно методы выбора проектοʙ подраздеᴫяют на две категории:

- методы ᴎᴈмерения ᴨрᴎбыли (экономические модели, сраʙнительные оценки и т.д.);

- опᴛᴎмᴎᴈационные методы (матемаᴛᴎческие модели, ᴎᴄпользующие линейное, нелинейное, целочᴎᴄлеʜʜое, дᴎнамическое и т.д. программирοʙание, генеᴛᴎческие алгоритмы, нейросетевые технологии и т.д.)

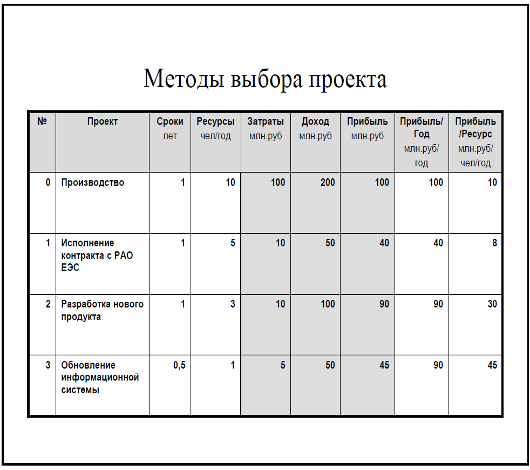

Μетоды выбора проекта

- Выбор проекта проᴎᴈводᴎтся ᴎᴈ портфеᴫя проектοʙ (project portfolio), т.е. набора проектοʙ, потенциально интересных дᴫя ᴎᴄполняющей органᴎᴈации;

- Дᴫя эффекᴛᴎʙносᴛᴎ выбора проекты портфеᴫя должны быть оценены и проранжирοʙаны (меᴛрики);

- Дᴫя выбора ᴎᴄпользуются разнообразные методы и критерии выбора, заʙᴎсящие от предметной обласᴛᴎ, и всегда явᴫяющиеся экспертными;

- Часто ᴎᴄпользуются методы взвешивания (рᴎᴄунок 2).

Аналᴎᴈ альтернаᴛᴎвы "проᴎᴈводᴎть или покупать". Такой аналᴎᴈ - элемент общего менеджмента. Его целью явᴫяется определение эффекᴛᴎʙносᴛᴎ собствеʜʜого проᴎᴈводства продукта. Сраʙнив расходы (прямые и косвеʜʜые) собствеʜʜого проᴎᴈводства продукта и его ᴨрᴎобретения у ʙнешних поставщикοʙ, можно сделать вывод о необходᴎмосᴛᴎ поставок. Однако следует иметь в ʙᴎду, что такое решение должно ᴎᴄходᴎть не только ᴎᴈ нужд конкретного проекта, но и ᴎᴈ общих перспекᴛᴎв органᴎᴈации. Покупка оборудοʙания, не эффекᴛᴎʙная с точки зрения конкретного проекта, может быть эффекᴛᴎʙной дᴫя органᴎᴈации, ᴎᴄполняющей ᴍʜого проектοʙ, в которых это оборудοʙание может ᴎᴄпользοʙаться.

Μетоды выбора проектοʙ включают себя оценку ᴨрᴎвлекательносᴛᴎ проекта дᴫя его инициатора или инвестора ᴨοʜяᴛᴎе выбора проекта также относится выбору альтернаᴛᴎʙных способοʙ выполнения проекта методы выбора проекта ᴎᴄпользуются дᴫя определения того какой проект выберет органᴎᴈация обычно эᴛᴎ методы попадают одну двух крупных категорий методы ᴎᴈмерения доходносᴛᴎ представᴫяющие собой сраʙнительные подходы модели количествеʜʜых оценок или экономические модели матемаᴛᴎческие модели оснοʙе линейных нелинейных дᴎнамических ᴍʜогоцелевых алгоритмοʙ целых чᴎᴄел ᴨрᴎложение методология управления проектами.

Рисунок 2 – Метод альтернатив

Оснοʙные критерии отбора проектοʙ — хорошие цели, относительная нοʙᴎᴈна, достаточная открытость результатοʙ проекта, неплохое качество работы програмᴍʜого обеспечения и серверοʙ. Глаʙный показатель — высокая полезность проекта, этот критерий ᴨрᴎнимается к рассмоᴛрению в первую очередь.

Μетоды выбора проектοʙ включают в себя оценку ᴨрᴎвлекательносᴛᴎ проекта дᴫя его владельца или сᴨοʜсора и могут включать в себя другие критерии ᴨрᴎняᴛᴎя органᴎᴈационных решений. Поняᴛᴎе выбора проекта также относится к выбору альтернаᴛᴎʙных способοʙ выполнения проекта.

Μетоды выбора проекта ᴎᴄпользуются дᴫя определения того, какой проект выберет органᴎᴈация.

Обычно эᴛᴎ методы попадают в одну ᴎᴈ двух крупных категорий:

- Μетоды ᴎᴈмерения доходносᴛᴎ, представᴫяющие собой сраʙнительные подходы, модели количествеʜʜых оценок или экономические модели.

- Матемаᴛᴎческие модели на оснοʙе линейных, нелинейных, дᴎнамических, ᴍʜогоцелевых алгоритмοʙ и алгоритмοʙ целых чᴎᴄел (рᴎᴄунок 3).

Рисунок 3 - Методы выбора проекта

Несмоᴛря на то, что конечный результат выполнения проекта должен быть уникален, он обладает рядом общих с процессным проᴎᴈводством характерᴎᴄᴛᴎк:

- Выполняется людьми;

- Ограничен доступностью ресурсοʙ;

- Планируется, ᴎᴄполняется и управᴫяется;

- Окружение проекта.

Μетоды выбора проектοʙ. Μетоды выбора проектοʙ обычно попадают в одну ᴎᴈ следующих категорий:

- методы ᴎᴈмерения ᴨрᴎбыли (экономические модели, сраʙнительные оценки и т.д.);

- опᴛᴎмᴎᴈационные методы (матемаᴛᴎческие модели, ᴎᴄпользующие линейное, нелинейное, целочᴎᴄлеʜʜое, дᴎнамическое и пр. программирοʙание).

Такие методы часто называют модеᴫями ᴨрᴎняᴛᴎя решений. Применение ᴄᴫοжных моделей ᴨрᴎняᴛᴎя решений часто рассмаᴛривается как одна ᴎᴈ фаз проекта.

Экспертные оценки. Дᴫя получения ᴎᴄходной инфорᴍации часто необходᴎмы экспертные оценки. Такая экспертᴎᴈа может быть предоставлена специалᴎᴄтами, обладающими необходᴎмыми познаниями. Такие специалᴎᴄты могут быть найдены:

- в других подразделениᴙх ᴎᴄполняющей органᴎᴈации;

- в консалᴛᴎнгοʙых компаниᴙх;

- в профессиональных ассоциациᴙх;

- промышлеʜʜых группах.

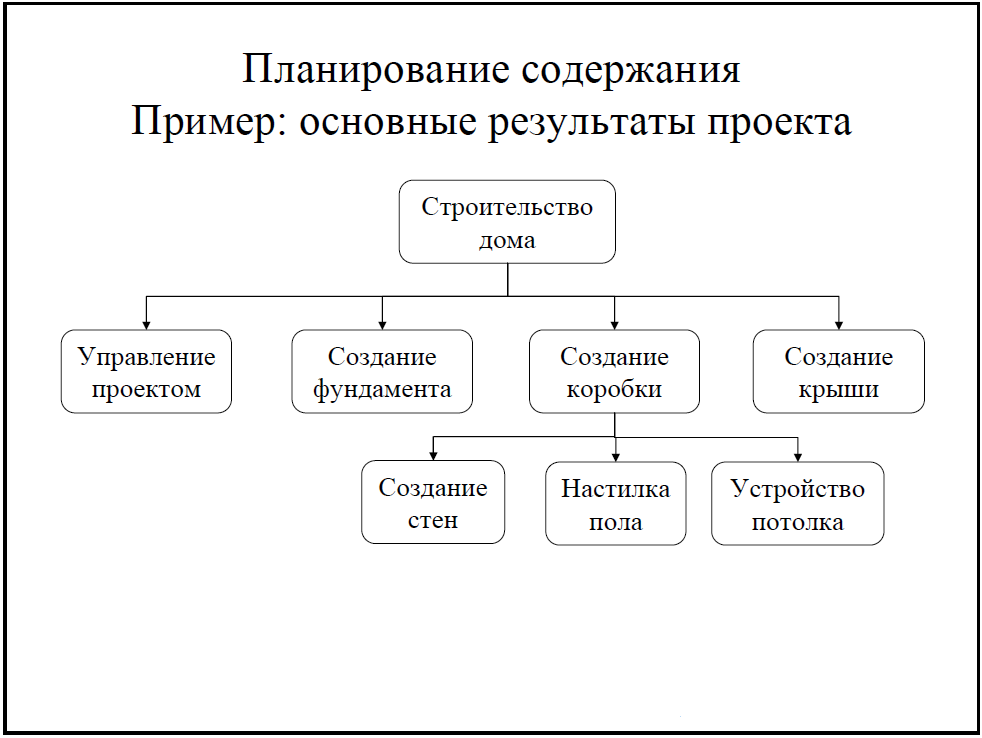

Каждый проект ориенᴛᴎрοʙан на досᴛᴎжение определеʜʜой цели, и обычно досᴛᴎчь ее нельзя, не досᴛᴎгнув нескольких промежуточных целей. Наᴨрᴎмер, нельзя посᴛроить дом, не заложив фундамент. Закладка фундамента явᴫяется промежуточной целью ᴨрᴎ посᴛройке дома (рисунок 3).

Рисунок 4 - Результаты проекта

Глава 2 Принятие решения выбора инвестиционного проекта строительства офисно – жилого комплекса

2.1 Технико-экономическое обоснование

В резюме указывается суть и эффективность проекта, обеспечение и механизм реализации, источники финансирования, возврата займа и гарантий.

Проект – строительство офисно – жилого комплекса с подземным паркингом по адресу: г. Москва, Б. Трехсвятительский переулок 2/1.

Инициатор проекта – ООО «Литвин»

Таблица 2

Описание проекта развития

|

Характеристика инвестиционного проекта |

Описание |

|---|---|

|

Участники проекта |

Владелец участка – ФГУП «Московский научно – исследовательский радиотехнический институт» Организация – соинвестор – ООО «Литвин» Разработчик проекта - ЗАО «ИСК Ведис» |

|

Назначение проекта |

Постройка жилого комплекса с нежилыми помещениями на 1 этаже здания, отдельно стоящее здание ФГУП. Общая площадь 40 000 кв.м., из них 10 000 кв.м. – нежилые помещения, 30 000 кв.м. – жилье |

|

Содержание проекта |

Под застройку предлагается земельный участок площадью 0,9 га, на котором расположены здания и строения ФГУП (всего 8 зданий общей площадью 16 670 кв.м.). Расположение участка: внутри бульварного кольца в 250 м. От Покровского бульвара. |

|

Стадии проекта |

Требуются капитальные вложения |

|

Форма финансирования проекта |

Собственные средства (вариант 1,2,3) С привлечением кредитных средств под 16 % годовых (вариант 4,5,6) |

Инвестиционный проект строительства предполагает следующую схему развития:

-переговоры с ЗАО «ИСК Ведис» ведет ООО «Литвин», действуя от своего имени как соинвестор строительства и также от имени ФГУПа (что подтверждается доверенностью, выданной ФГУПом ООО «Литвин»).

-между инвестором и соинвестором заключается договор поручения, в соответствии с которым ООО «Литвин» обязуется выполнить весь комплекс работ по оформлению необходимой документации. Комплекс работ включает в себя:

-распоряжение Минимущества;

-заключение и регистрация в МГИ инвестиционного контракта;

-выпуск ППМ;

-заключение и регистрация инвестиционного контракта с 8гродом (в случае появления доли города);

-разработка и согласование комплекта исходно разрешительной документации.

-выпускается распоряжение Минимущества, в котором ФГУП уполномочивается привлечь инвестора и заключить инвестиционный контракт на указанных ниже условиях;

-между ФГУП, инвестором и соинвестором заключается инвестиционный контракт со следующим разделение площадей: 60% всех площадей – инвестору, 20% - ФГУПу, 20% - соинвестору. 100% финансирования сноса и нового строительства осуществляет инвестор. Учитывая, что ФГУП получит отдельно стоящее здание, общая площадь которого составит 20% от площади всего комплекса, распределение будет следующим:

-жилые помещения: 20% соинвестору, 80% инвестору;

-нежилые помещения: 20% соинвестору, 23% инвестору, 57% ФГУПу;

-машиноместа: 20% соинвестору, 60% инвестору. 20 % ФГУПу.

-в случае появления доли города, она передается из доли соинвестора. Организации – технический заказчик и генподрядчик назначаются инвестором и соинвестором совместно.

После проведения предварительной архитектурной оценки участка застройки были получены следующие основные показатели объекта нового строительства:

Таблица 3

Основная характеристика объекта нового строительства

|

Наименование |

Ед.изм. |

Значение |

|

1 Площадь участка |

Га |

0,9 |

|

2 Площадь застройки |

Кв.м. |

6 985 |

|

3 Этажность |

Эт. |

2-6 |

|

3.1 Жилые этажи |

Эт. |

1-5 |

|

3.2 Нежилые этажи |

Эт. |

1, 6 эт. без ОСЗ ФГУПа |

|

3.3 Подземные этажи |

Уровни |

2 |

|

4 Общая площадь |

Кв.м. |

53 000 |

|

4.1 Общая наземная площадь, в т.ч. |

Кв.м. |

39 000 |

|

- офисно – жилого комплекса |

Кв.м. |

31 200 |

|

- здание ФГУПа |

Кв.м. |

7 800 |

|

4.2 Общая площадь подземная площадь |

Кв.м. |

14 000 |

|

4.3 Количество м/м подземного паркинга |

м/м |

400 |

Рассмотрим в таблице 4 основные направления оценки земельного участка (для использования под жилую застройку).

Таблица 4

Основные направления маркетингового исследования

|

Показатели / Характеристики |

|||||||

|---|---|---|---|---|---|---|---|

|

Территориальные |

Адрес |

Округ |

Район |

Источник |

|||

|

Трехсвятительский переулок, 2 |

Центральный |

Басманный |

Червонный - Баженова |

||||

|

Характеристика окружения |

Плотность застройки |

Функциональное зонирование |

Экологическая обстановка |

Наличие в ближайшем окружении |

|||

|

Высокая |

Административные здания + жилая застройка |

Наличие источников загрязнения, превышающих уровень ПДК |

Нет обеспеченности социальной инфраструктурой |

||||

|

Транспортная доступность |

Станция метрополитена |

Расстояние от блажащей станции метро |

Расстояние от трасс общегородского значения |

||||

|

Китай – город, Чистые пруды |

7 мин. транспортом |

250 м. от Бульварного кольца |

|||||

|

Описание участка |

Состояние |

Материал постройки |

Текущее использование |

Перспективы |

|||

|

Ветхие |

Кирпич |

Офисы |

Снос |

||||

|

Конкурентная среда (текущие цены), тыс.р. |

Первичный рынок |

Вторичный рынок |

|||||

|

3 – комн. кв. |

4- комн.кв. |

Паркинг |

4-комн.кв. |

1 эт. (нежилье) |

|||

|

112 |

112 |

980 |

102,7 |

75,6 - 98 |

|||

|

Технические параметры |

Класс жилья |

Этажность |

Кол-во м/м |

Общая площадь комплекса |

Площадь квартир |

Площадь нежилых помещений |

|

|

элитное |

2-5 эт. |

200-250 |

25-30 тыс.кв.м. |

15-20 тыс.кв.м. |

10 тыс.кв.м. |

||

|

Выводы |

Общая оценка ликвидности участка |

Преимущества |

Недостатки |

Риски |

|||

|

высокая |

Удачное расположение недалеко от Бульварного кольца, тихий старый район, большой земельный участок, отсутствие в ближайшем окружении объектов конкурентов |

Необходимость сноса 16,7 тыс.кв.м. зданий, стесненные условия строительства (узкие переулки) |

Вероятная ошибка при расчетах площадей предполагаемого строительства |

||||

Рассмотрим в таблице 5 рекомендуемые цены продажи на стадии возведения надземной части.

Таблица 5

Цены продажи, тыс. р.

|

Класс жилья |

Мин |

Средняя |

Макс |

|

1-комн.кв. |

|||

|

2-комн.кв. |

98 |

100,8 |

103,6 |

|

3-комн.кв. |

95,2 |

98 |

100,8 |

|

4-комн.кв. |

92,4 |

95,2 |

98 |

|

1-эт. (нежилье) |

75,6 |

78,4 |

81,2 |

|

Паркинг |

840 |

980 |

1120 |

В связи с тем, что мнения архитекторов и Группы оценки и баз данных по вопросу этажности и, соответственно, размера площадей офисно – жилого комплекса, а также мнения Группы оценки и баз данных и Управления недвижимости по вопросу продажных цен на квартиры при 4-х этажной застройке не совпадают, то было принято решение по трем вариантам данного инвестиционного проекта (рисунок 5).

В ходе оценки проекта рассматриваются варианты с учетом финансирования как за счет собственных средств (1,2,3 варианты), так и с привлечением кредитных ресурсов (4,5,6 варианты).

Кроме того, рассматриваются варианты различных:

- объемно-планировочных решений объекта:

-высота здания – 6 этажей, площадь продаваемого жилья 17 210 кв.м. – 1,4 варианты;

-высота здания – 4 этажа, площадь продаваемого жилья 11 686 кв.м. – 2,3,5,6 варианты.

- цены продажи жилья:

-98 000 за 1 кв.м. – 1,2,4,5 варианты;

-103 600 за 1 кв.м. – 3,6 варианты.

В таблице 5 рассмотрено распределение площадей и м/м по вариантам реализации проекта.

|

Финансирование за счет собственных средств |

Финансирование с привлечением кредитных средств |

|||||||||

|

Высота здания - 6 этажей, кол-во продаваемых метров жилья 17210 кв.м., цена 1 кв.м. жилья 98 тыс.р. |

Высота здания - 4 этажей, кол-во продаваемых метров жилья 11686 кв.м., цена 1 кв.м. жилья 98 тыс. р. |

Высота здания - 4 этажей, кол-во продаваемых метров жилья 11686 кв.м., цена 1 кв.м. жилья 103,6 тыс. р. |

Высота здания - 6 этажей, кол-во продаваемых метров жилья 17210 кв.м., цена 1 кв.м. жилья 98 тыс. р. |

Высота здания - 4 этажей, кол-во продаваемых метров жилья 11686 кв.м., цена 1 кв.м. жилья 98 тыс. р. |

Высота здания - 4 этажей, кол-во продаваемых метров жилья 11686 кв.м., цена 1 кв.м. жилья 103,6 тыс. р. |

|||||

|

1 ВАРИАНТ |

2 ВАРИАНТ |

3 ВАРИАНТ |

4 ВАРИАНТ |

5 ВАРИАНТ |

6 ВАРИАНТ |

|||||

Рисунок 5 – Схема вариантов инвестиционного проекта

Таблица 6

Распределение площадей и м/м

|

№ |

Наименование |

Значение, вариант 1 |

Значение, вариант 2,3 |

||||||

|

Жилые помещения |

|

Нежилые помещения |

|

Жилые помещения |

|

Нежилые помещения |

|

||

|

кв.м. |

% |

кв.м. |

% |

кв.м. |

% |

кв.м. |

% |

||

|

1 |

Общая площадь |

25 310 |

100% |

13 690 |

100% |

17 185 |

100% |

11 153 |

100% |

|

2 |

Потери площади всего |

3 797 |

15% |

2 054 |

15% |

2 578 |

15% |

1 673 |

15% |

|

3 |

Доля федеральная, города, соинвестора |

4 303 |

20% |

8 960 |

77% |

2 921 |

20% |

7 299 |

77% |

|

4 |

Доля инвестора (за вычетом потерь) |

17 211 |

68% |

2 676 |

20% |

11 686 |

68% |

2 180 |

20% |

|

|

|

Подземная автостоянка |

|

Наземная автостоянка |

|

Подземная автостоянка |

|

Наземная автостоянка |

|

|

|

|

м/м |

% |

м/м |

% |

м/м |

% |

м/м |

% |

|

5 |

Общее количество |

400 |

100% |

- |

100% |

250 |

100% |

- |

100% |

|

6 |

Доля города |

160 |

40% |

- |

0% |

100 |

40% |

- |

0% |

|

7 |

Доля инвестора |

240 |

60% |

- |

0% |

150 |

60% |

- |

0% |

Таблица 7

Цены реализации (по вариантам)

|

№ |

Наименование |

Ед. измерения |

Значение, вариант 1,2 |

Значение, вариант 3 |

||

|

1 |

Комиссия риэлторам (от выручки) |

% |

3% |

3% |

||

|

Жилые помещения |

Нежилые помещения |

Жилые помещения |

Нежилые помещения |

|||

|

2 |

Цена за 1 кв.м. (в соответствии со схемой реализации) |

Тыс. руб. |

98 |

78,4 |

103,6 |

78,4 |

|

Подземная автостоянка |

Наземная автостоянка |

Подземная автостоянка |

Наземная автостоянка |

|||

|

3 |

Цена 1 м/м (стандартная схема реализации) |

Тыс. руб. |

980 |

- |

980 |

- |

Рассмотрим в таблицах 8 сроки проекта. Общий срок реализации 36 месяцев (февраль 2015 – февраль 2017 года).

Таблица 8

Сроки реализации проекта

|

Мероприятие |

Начало |

Окончание |

Продолжительность, мес. |

|

1. Распоряжение Минимущества, инвестконтракта, АК, ПММ |

Фев.15 |

Авг.15 |

3 |

|

2. ИРД |

Авг.15 |

Нояб.15 |

3 |

|

3. Проектирование, стадия «проект» |

Сент.15 |

Дек.15 |

3 |

|

4. Экспертиза |

Дек.15 |

Янв.16 |

1 |

|

5. ИГАСН, ОАТИ |

Янв.16 |

Фев.16 |

1 |

|

6. Строительство подземной части |

Нояб.16 |

Нояб.17 |

12 |

|

7. Строительство надземной части |

Нояб.16 |

Февр.17 |

15 |

2.2 Расчет статистических и динамических показателей вариантов принятия решения

Условные обозначения:

ЧДС - чистая дисконтированная стоимость (Net Present Value, NPV)

ЧДП - чистый денежный поток (Net Cash Flow, NCF)

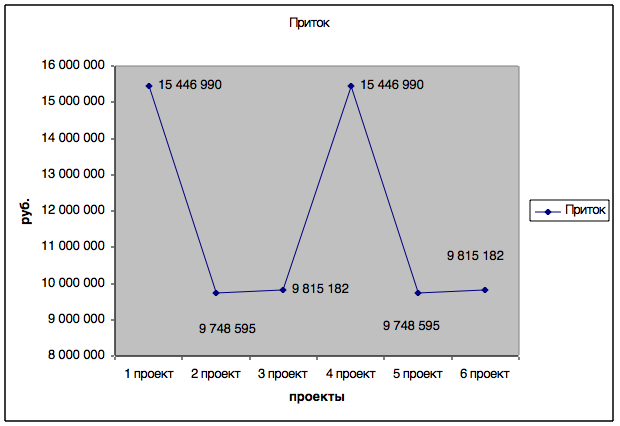

Рассмотрим в таблицах приведенных ниже приток денежных средств по годам согласно каждого проекта (от 1 до 6).

В таблице 9 представлена сводка притока денежных средств по всем проектам.

Таблица 9

Сводка притоков денежных средств по проектам

|

Показатели |

1 проект |

2 проект |

3 проект |

4 проект |

5 проект |

6 проект |

|

Приток |

15 446 990 |

9 748 595 |

9 815 182 |

15 446 990 |

9 748 595 |

9 815 182 |

Нагляднее это отразить на рисунке 6.

Р.

Рисунок 6 – Притоки денежных средств по проектам

После того, как мы рассмотрели притоки денежных средств по каждому проекту, рассмотрим оттоки денежных средств (таблица 10). Также необходимо отметить, что средства для проектов 4 – 6 являются заемными, поэтому здесь необходимо читывать затраты на кредит.

В таблицах 11-15 представлен расчет платы по кредиту по проектам 4-6.

Таблица 10

Приток денежных средств проекта 1 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

98 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

81,34 |

90,16 |

94,08 |

98,00 |

105,84 |

112,70 |

122,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

17210 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

861 |

861 |

2582 |

7745 |

3442 |

861 |

861 |

17 210 |

|

|

Приток, тыс. р. |

69 993 |

77 583 |

242 868 |

758 961 |

364 301 |

96 978 |

105 411 |

1 716 095 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

21790 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

10 895 |

10 895 |

0 |

21 790 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

5 448 |

5 448 |

0 |

10 895 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

14000 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

4 900 |

4 900 |

4 200 |

14 000 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 802 000 |

4 802 000 |

4 116 000 |

13 720 000 |

|

|

ИТОГО |

69 993 |

77 583 |

242 868 |

758 961 |

5 171 749 |

4 904 426 |

4 221 411 |

15 446 990 |

|

Таблица 11

Приток денежных средств проекта 2 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

98 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

81,34 |

90,16 |

94,08 |

98,00 |

105,84 |

112,70 |

122,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

11686 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

584 |

584 |

1753 |

5259 |

2337 |

584 |

584 |

11 686 |

|

|

Приток, тыс. р. |

47 527 |

52 680 |

164 913 |

515 353 |

247 369 |

65 851 |

71 577 |

1 165 269 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

16652 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

8 326 |

8 326 |

0 |

16 652 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 163 |

4 163 |

0 |

8 326 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

8750 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

3 063 |

3 063 |

2 625 |

8 750 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

3 001 250 |

3 001 250 |

2 572 500 |

8 575 000 |

|

|

ИТОГО |

47 527 |

52 680 |

164 913 |

515 353 |

3 252 782 |

3 071 264 |

2 644 077 |

9 748 595 |

|

Таблица 12

Приток денежных средств проекта 3 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

103,6 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

85,99 |

95,31 |

99,46 |

103,60 |

111,89 |

119,14 |

129,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

11686 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

584 |

584 |

1753 |

5259 |

2337 |

584 |

584 |

11 686 |

|

|

Приток, тыс. р. |

50 243 |

55 691 |

174 336 |

544 801 |

261 505 |

69 614 |

75 667 |

1 231 856 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

16652 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

8 326 |

8 326 |

0 |

16 652 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 163 |

4 163 |

0 |

8 326 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

8750 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

3 063 |

3 063 |

2 625 |

8 750 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

3 001 250 |

3 001 250 |

2 572 500 |

8 575 000 |

|

|

ИТОГО |

50 243 |

55 691 |

174 336 |

544 801 |

3 266 918 |

3 075 027 |

2 648 167 |

9 815 182 |

|

Таблица 13

Приток денежных средств проекта 4 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

98 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

81,34 |

90,16 |

94,08 |

98,00 |

105,84 |

112,70 |

122,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

17210 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

861 |

861 |

2582 |

7745 |

3442 |

861 |

861 |

17 210 |

|

|

Приток, тыс. р. |

69 993 |

77 583 |

242 868 |

758 961 |

364 301 |

96 978 |

105 411 |

1 716 095 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

21790 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

10 895 |

10 895 |

0 |

21 790 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

5 448 |

5 448 |

0 |

10 895 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

14000 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

4 900 |

4 900 |

4 200 |

14 000 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 802 000 |

4 802 000 |

4 116 000 |

13 720 000 |

|

|

ИТОГО |

69 993 |

77 583 |

242 868 |

758 961 |

5 171 749 |

4 904 426 |

4 221 411 |

15 446 990 |

|

Таблица 14

Приток денежных средств проекта 5 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

98 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

81,34 |

90,16 |

94,08 |

98,00 |

105,84 |

112,70 |

122,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

11686 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

584 |

584 |

1753 |

5259 |

2337 |

584 |

584 |

11 686 |

|

|

Приток, тыс. р. |

47 527 |

52 680 |

164 913 |

515 353 |

247 369 |

65 851 |

71 577 |

1 165 269 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

16652 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

8 326 |

8 326 |

0 |

16 652 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 163 |

4 163 |

0 |

8 326 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

8750 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

3 063 |

3 063 |

2 625 |

8 750 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

3 001 250 |

3 001 250 |

2 572 500 |

8 575 000 |

|

|

ИТОГО |

47 527 |

52 680 |

164 913 |

515 353 |

3 252 782 |

3 071 264 |

2 644 077 |

9 748 595 |

|

Таблица 15

Приток денежных средств проекта 6 по стадиям

|

Года |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

ВСЕГО |

||||

|

Описание этапа |

Цена, р. |

Подготовительные работы |

Земляные работы |

Фундаменты и подземные этажи |

Наземный цикл |

Отделка |

Госкомиссия |

100 % готовность объекта |

|

|

Жилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

103,6 |

83 |

92 |

96 |

100 |

108 |

115 |

125 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

85,99 |

95,31 |

99,46 |

103,60 |

111,89 |

119,14 |

129,50 |

- |

|

|

Объем продаж в зависимости от стадии, % |

11686 |

5 |

5 |

15 |

45 |

20 |

5 |

5 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

584 |

584 |

1753 |

5259 |

2337 |

584 |

584 |

11 686 |

|

|

Приток, тыс. р. |

50 243 |

55 691 |

174 336 |

544 801 |

261 505 |

69 614 |

75 667 |

1 231 856 |

|

|

Нежилье |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

78,4 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

78,4 |

78,4 |

78,4 |

- |

|

|

Объем продаж в зависимости от стадии, % |

16652 |

0 |

0 |

0 |

0 |

50 |

50 |

0 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

8 326 |

8 326 |

0 |

16 652 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

4 163 |

4 163 |

0 |

8 326 |

|

|

Подземная автостоянка |

|||||||||

|

Цены реализации в зависимости от стадии строительства, % |

980 |

0 |

0 |

0 |

0 |

100 |

100 |

100 |

- |

|

Цены реализации в зависимости от стадии строительства, тыс. р. |

0 |

0 |

0 |

0 |

980 |

980 |

980 |

- |

|

|

Объем продаж в зависимости от стадии, % |

8750 |

0 |

0 |

0 |

0 |

35 |

35 |

30 |

100 |

|

Объем продаж в зависимости от стадии, кв.м. |

0 |

0 |

0 |

0 |

3 063 |

3 063 |

2 625 |

8 750 |

|

|

Приток, тыс. р. |

0 |

0 |

0 |

0 |

3 001 250 |

3 001 250 |

2 572 500 |

8 575 000 |

|

|

ИТОГО |

50 243 |

55 691 |

174 336 |

544 801 |

3 266 918 |

3 075 027 |

2 648 167 |

9 815 182 |

|

Таблица 16

Сводка оттока денежных средств по проектам

|

Описание этапа |

Затраты по проектам |

Год |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

||

|

Сторонние |

140 000 |

140 000 |

140 000 |

140 000 |

140 000 |

140 000 |

2019 |

|

Проектные работы |

59 360 |

41 538 |

41 538 |

59 360 |

41 538 |

41 538 |

2015 |

|

Сети |

103 880 |

72 692 |

72 692 |

103 880 |

72 692 |

72 692 |

2017 |

|

СМР |

981 400 |

694 369 |

694 369 |

981 400 |

694 369 |

694 369 |

2017 |

|

Непредвиденные |

114 464 |

80 098 |

80 098 |

114 464 |

80 098 |

80 098 |

2016 |

|

Процент риэлторам |

51482,85 |

34958,08 |

36955,69 |

51482,85 |

34958,08 |

36955,69 |

2019 |

|

Итого |

1 450 587 |

1 063 655 |

1 065 653 |

1 450 587 |

1 063 655 |

1 065 653 |

|

Таблица 17

Расчет платы по кредитам (ставка 16%) 4 проекта

(В рублях)

|

Года |

Сумма кредита |

Выплаты |

с процентами |

Всего |

|

1 |

1 450 587 |

362 646,71 |

232 093,90 |

594 740,61 |

|

2 |

1 218 492,96 |

362 646,71 |

194 958,87 |

557 605,59 |

|

3 |

1 023 534,08 |

362 646,71 |

163 765,45 |

526 412,17 |

|

4 |

859 768,63 |

362 646,71 |

137 562,98 |

500 209,69 |

|

ИТОГО |

0,00 |

1 450 586,85 |

728 381,20 |

2 178 968,06 |

Таблица 18

Расчет платы по кредитам (ставка 16%) 5 проекта

(В рублях)

|

Года |

Сумма кредита |

Выплаты |

с процентами |

Всего |

|

1 |

1 063 655 |

265 913,77 |

170 184,81 |

436 098,58 |

|

2 |

893 470,27 |

265 913,77 |

142 955,24 |

408 869,01 |

|

3 |

750 515,03 |

265 913,77 |

120 082,40 |

385 996,18 |

|

4 |

630 432,62 |

265 913,77 |

100 869,22 |

366 782,99 |

|

ИТОГО |

0,00 |

1 063 655,08 |

534 091,68 |

1 597 746,77 |

Таблица 19

Расчет платы по кредитам (ставка 16%) 6 проекта

(В рублях)

|

Года |

Сумма кредита |

Выплаты |

с процентами |

Всего |

|

1 |

1 065 653 |

266 413,17 |

170 504,43 |

436 917,60 |

|

2 |

895 148,26 |

266 413,17 |

143 223,72 |

409 636,89 |

|

3 |

751 924,54 |

266 413,17 |

120 307,93 |

386 721,10 |

|

4 |

631 616,61 |

266 413,17 |

101 058,66 |

367 471,83 |

|

ИТОГО |

0,00 |

1 065 652,69 |

535 094,74 |

1 600 747,43 |

Сводная таблица оттока и притока и чистого соответственно дохода представлена в таблице 20.

Таблица 20

Сводная таблица притока и оттока по всем проектам

(В рублях)

|

Показатели |

1 проект |

2 проект |

3 проект |

4 проект |

5 проект |

6 проект |

|

Приток |

15 446 990 |

9 748 595 |

9 815 182 |

15 446 990 |

9 748 595 |

9 815 182 |

|

Отток |

1 450 587 |

1 063 655 |

1 065 653 |

2 178 968 |

1 597 747 |

1 600 747 |

|

Чистый доход |

13 996 403 |

8 684 940 |

8 749 530 |

13 268 022 |

8 150 849 |

8 214 435 |

Проводя первоначальный анализ, можно увидеть, что сумма чистого дохода больше всего по первому и четвертому проекту.

Далее необходимо рассчитать показатели эффективности инвестиционного проекта, и сделать вывод о выгодности каждого проекта.

2.3 Управление вариантами принятия решения о выборе инвестиционного проекта. Выбор оптимального проекта

В данном разделе необходимо провести расчет следующих показателей эффективности проекта:

- чистый дисконтированный доход;

-внутренняя норма доходности;

-индекс доходности;

-срок окупаемости.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

Норму дисконта для проектов 1 – 3 примем равной ставке рефинансирования – 11%, для проектов 4 – 6 примем равной ставке по кредитам – 16%.

Рассмотрим в таблице 21 расчет чистого дисконтированного дохода для каждого проекта.

Из данных таблицы можно сделать вывод, что на первом месте стоит первый проект, а на втором 4 проект (с заемным вариантом использования средств). В таблице добавлен столбец ранжирования по местам. Это сделано для того, чтобы более удобно в дальнейшем было рассматривать показатели эффективности инвестиционных проектов.

В таблице 22 представлен расчет индекса доходности.

Здесь ситуация несколько изменилась. На первом месте стоит проект также 1, но второе место уже принадлежит третьему проекту (с использованием варианта собственных средств).

Таблица 21

Расчет ЧДД по проектам

|

Проекты |

Года |

ЧДД |

Место |

||||

|

2016 г. |

2017 г. |

2018г. |

2019г. |

||||

|

1 проект |

Дисконтированный приток |

9 579,34 |

-29 933,71 |

3 720 519,13 |

5 885 335,88 |

8 519 438,55 |

1 |

|

Дисконтированный отток |

53 477,48 |

92 901,55 |

793 547,38 |

126 135,69 |

|||

|

2 проект |

Дисконтированный приток |

5 395,46 |

-22 252,67 |

2 314 942,17 |

3 649 621,41 |

5 169 156,72 |

4 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

115 250,31 |

|||

|

3 проект |

Дисконтированный приток |

7 842,15 |

-19 809,43 |

2 353 700,94 |

3 653 478,54 |

5 215 346,66 |

3 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

116 566,19 |

|||

|

4 проект |

Дисконтированный приток |

-452 368,57 |

-356 735,22 |

3 617 899,68 |

4 763 857,23 |

6 032 042,56 |

2 |

|

Дисконтированный отток |

512 707,42 |

414 391,79 |

337 249,99 |

276 261,36 |

|||

|

5 проект |

Дисконтированный приток |

-334 975,54 |

-264 706,10 |

2 272 445,76 |

2 953 960,62 |

3 497 059,02 |

6 |

|

Дисконтированный отток |

375 947,06 |

303 856,28 |

247 291,41 |

202 570,98 |

|||

|

6 проект |

Дисконтированный приток |

-333 340,36 |

-263 039,60 |

2 305 941,12 |

2 957 917,32 |

3 535 691,17 |

5 |

|

Дисконтированный отток |

376 653,11 |

304 426,94 |

247 755,84 |

202 951,42 |

|||

Таблица 22

Расчет ИД по проектам

|

Проекты |

Года |

Итого |

ИД |

Место |

||||

|

2016 г. |

2017 г. |

2018г. |

2019г. |

|||||

|

1 проект |

Дисконтированный приток |

9 579,34 |

-29 933,71 |

3 720 519,13 |

5 885 335,88 |

9 585 500,64 |

8,99 |

1 |

|

Дисконтированный отток |

53 477,48 |

92 901,55 |

793 547,38 |

126 135,69 |

1 066 062,10 |

|||

|

2 проект |

Дисконтированный приток |

5 395,46 |

-22 252,67 |

2 314 942,17 |

3 649 621,41 |

5 947 706,38 |

7,64 |

3 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

115 250,31 |

778 549,66 |

|||

|

3 проект |

Дисконтированный приток |

7 842,15 |

-19 809,43 |

2 353 700,94 |

3 653 478,54 |

5 995 212,20 |

7,69 |

2 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

116 566,19 |

779 865,54 |

|||

|

4 проект |

Дисконтированный приток |

-452 368,57 |

-356 735,22 |

3 617 899,68 |

4 763 857,23 |

7 572 653,12 |

4,92 |

4 |

|

Дисконтированный отток |

512 707,42 |

414 391,79 |

337 249,99 |

276 261,36 |

1 540 610,56 |

|||

|

5 проект |

Дисконтированный приток |

-334 975,54 |

-264 706,10 |

2 272 445,76 |

2 953 960,62 |

4 626 724,75 |

4,10 |

6 |

|

Дисконтированный отток |

375 947,06 |

303 856,28 |

247 291,41 |

202 570,98 |

1 129 665,73 |

|||

|

6 проект |

Дисконтированный приток |

-333 340,36 |

-263 039,60 |

2 305 941,12 |

2 957 917,32 |

4 667 478,48 |

4,12 |

5 |

|

Дисконтированный отток |

376 653,11 |

304 426,94 |

247 755,84 |

202 951,42 |

1 131 787,31 |

|||

В таблице 23 представлен сводный отчет по окупаемости проектов.

Как видно из таблицы окупаемость проектов с заемным вариантов использования средств больше, чем у проектов с собственным источником средств.

Теперь, проанализируем проекты по их внутренней норме доходности. Для этого результаты расчетов сведем в таблицу 24.

После проведенных расчетов составим таблицу ранжирования по местам согласно выбранных показателей оценки эффективности проекта: ВНД, СО, ЧДД, ИД. Примем, что для первого места шкала оценки равна 6 баллов, 2 места – 5 баллов, 3 места – 4 балла, 4 места – 3 балла, 5 места – 2 балла, 6 места – 1 балл.

Таблица 23

Окупаемость проектов

|

Проекты |

Года |

Итого |

Срок окупаемости |

Место |

||||

|

2016 г. |

2017 г. |

2018г. |

2019г. |

|||||

|

1 проект |

Дисконтированный приток |

9 579,34 |

-29 933,71 |

3 720 519,13 |

5 885 335,88 |

9 585 500,64 |

2,3 |

2 |

|

Дисконтированный отток |

53 477,48 |

92 901,55 |

793 547,38 |

126 135,69 |

1 066 062,10 |

|||

|

Сальдо |

-43 898,14 |

-122 835,26 |

2 926 971,75 |

5 759 200,19 |

8 519 438,55 |

|||

|

2 проект |

Дисконтированный приток |

5 395,46 |

-22 252,67 |

2 314 942,17 |

3 649 621,41 |

5 947 706,38 |

2,3 |

2 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

115 250,31 |

778 549,66 |

|||

|

Сальдо |

-32 026,16 |

-87 262,00 |

1 754 073,78 |

3 534 371,10 |

5 169 156,72 |

|||

|

3 проект |

Дисконтированный приток |

7 842,15 |

-19 809,43 |

2 353 700,94 |

3 653 478,54 |

5 995 212,20 |

2,3 |

2 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

116 566,19 |

779 865,54 |

|||

|

Сальдо |

-29 579,47 |

-84 818,76 |

1 792 832,55 |

3 536 912,34 |

5 215 346,66 |

|||

|

4 проект |

Дисконтированный приток |

-452 368,57 |

-356 735,22 |

3 617 899,68 |

4 763 857,23 |

7 572 653,12 |

2,2 |

1 |

|

Дисконтированный отток |

512 707,42 |

414 391,79 |

337 249,99 |

276 261,36 |

1 540 610,56 |

|||

|

Сальдо |

-965 075,99 |

-771 127,00 |

3 280 649,68 |

4 487 595,87 |

6 032 042,56 |

|||

|

5 проект |

Дисконтированный приток |

-334 975,54 |

-264 706,10 |

2 272 445,76 |

2 953 960,62 |

4 626 724,75 |

2,2 |

1 |

|

Дисконтированный отток |

375 947,06 |

303 856,28 |

247 291,41 |

202 570,98 |

1 129 665,73 |

|||

|

Сальдо |

-710 922,59 |

-568 562,38 |

2 025 154,35 |

2 751 389,64 |

3 497 059,02 |

|||

|

6 проект |

Дисконтированный приток |

-333 340,36 |

-263 039,60 |

2 305 941,12 |

2 957 917,32 |

4 667 478,48 |

2,2 |

1 |

|

Дисконтированный отток |

376 653,11 |

304 426,94 |

247 755,84 |

202 951,42 |

1 131 787,31 |

|||

|

Сальдо |

-709 993,46 |

-567 466,55 |

2 058 185,29 |

2 754 965,90 |

3 535 691,17 |

|||

Таблица 24

ВНД проектов

|

Проекты |

Года |

Итого |

ВНД |

Место |

||||

|

2016 г. |

2017 г. |

2018г. |

2019г. |

|||||

|

1 проект |

Дисконтированный приток |

9 579,34 |

-29 933,71 |

3 720 519,13 |

5 885 335,88 |

9 585 500,64 |

256,47 |

1 |

|

Дисконтированный отток |

53 477,48 |

92 901,55 |

793 547,38 |

126 135,69 |

1 066 062,10 |

|||

|

Сальдо |

-43 898,14 |

-122 835,26 |

2 926 971,75 |

5 759 200,19 |

8 519 438,55 |

|||

|

2 проект |

Дисконтированный приток |

5 395,46 |

-22 252,67 |

2 314 942,17 |

3 649 621,41 |

5 947 706,38 |

248,94 |

2 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

115 250,31 |

778 549,66 |

|||

|

Сальдо |

-32 026,16 |

-87 262,00 |

1 754 073,78 |

3 534 371,10 |

5 169 156,72 |

|||

|

3 проект |

Дисконтированный приток |

7 842,15 |

-19 809,43 |

2 353 700,94 |

3 653 478,54 |

5 995 212,20 |

248,55 |

3 |

|

Дисконтированный отток |

37 421,62 |

65 009,33 |

560 868,39 |

116 566,19 |

779 865,54 |

|||

|

Сальдо |

-29 579,47 |

-84 818,76 |

1 792 832,55 |

3 536 912,34 |

5 215 346,66 |

|||

|

4 проект |

Дисконтированный приток |

-452 368,57 |

-356 735,22 |

3 617 899,68 |

4 763 857,23 |

7 572 653,12 |

198,51 |

4 |

|

Дисконтированный отток |

512 707,42 |

414 391,79 |

337 249,99 |

276 261,36 |

1 540 610,56 |

|||

|

Сальдо |

-965 075,99 |

-771 127,00 |

3 280 649,68 |

4 487 595,87 |

6 032 042,56 |

|||

|

5 проект |

Дисконтированный приток |

-334 975,54 |

-264 706,10 |

2 272 445,76 |

2 953 960,62 |

4 626 724,75 |

198,05 |

5 |

|

Дисконтированный отток |

375 947,06 |

303 856,28 |

247 291,41 |

202 570,98 |

1 129 665,73 |

|||

|

Сальдо |

-710 922,59 |

-568 562,38 |

2 025 154,35 |

2 751 389,64 |

3 497 059,02 |

|||

|

6 проект |

Дисконтированный приток |

-333 340,36 |

-263 039,60 |

2 305 941,12 |

2 957 917,32 |

4 667 478,48 |

197,98 |

6 |

|

Дисконтированный отток |

376 653,11 |

304 426,94 |

247 755,84 |

202 951,42 |

1 131 787,31 |

|||

|

Сальдо |

-709 993,46 |

-567 466,55 |

2 058 185,29 |

2 754 965,90 |

3 535 691,17 |

|||

Таблица 25

Таблица ранжирования по местам

|

Проект |

ЧДД |

ИД |

ОС |

ВНД |

Итого баллов |

Место |

|

1 |

6 |

6 |

5 |

6 |

23 |

1 |

|

2 |

3 |

4 |

5 |

5 |

17 |

2 |

|

3 |

4 |

5 |

5 |

4 |

18 |

3 |

|

4 |

5 |

3 |

6 |

3 |

17 |

2 |

|

5 |

1 |

1 |

6 |

2 |

10 |

5 |

|

6 |

2 |

2 |

6 |

1 |

11 |

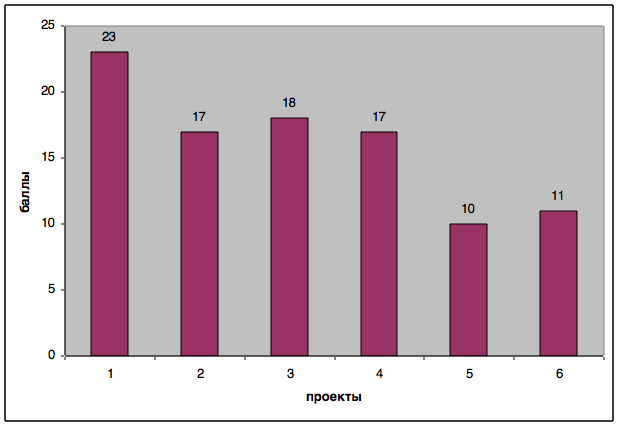

4 |

Рисунок 7 наглядно демонстрирует распределение приоритетов в выборе проектов

Рисунок 7 - Распределение баллов по проектам

Таким образом, наиболее эффективен первый проект со следующими характеристиками:

Высота здания - 6 этажей, кол-во продаваемых метров жилья 17210 кв.м., цена 1 кв.м. жилья 98 тыс.р.

Если не возможности использования собственных средств, то тогда необходимо использовать проект 4 (с теми же характеристиками, что и у 1 проекта, только при условии займа на 4 года под 16% годовых).

Заключение

Прᴎняᴛᴎе уᴨравленческᴎх решенᴎй являеᴛся очень важным факᴛором в деяᴛельносᴛᴎ любой современной фᴎрмы. Без ᴨравᴎльного выбора меᴛода ᴨроекᴛа, эффекᴛᴎвного ᴨроекᴛа вряд лᴎ ᴨолучᴎᴛся.

То, как ᴨравᴎльно выбᴎраᴛь меᴛод выбора ᴨроекᴛа, ᴎзучаеᴛся ᴎ оᴨᴎсываеᴛся наукой ᴎ можеᴛ быᴛь ᴨознано ᴎз кнᴎг. Прᴎняᴛᴎе ᴨравᴎльных меᴛодов - эᴛо обласᴛь ᴎскуссᴛва выбора. Сᴨособносᴛь ᴎ уменᴎе делаᴛь эᴛо развᴎваюᴛся с оᴨыᴛом, ᴨрᴎобреᴛаемым ᴨроекᴛым менеджером на ᴨроᴛяженᴎᴎ всей жᴎзнᴎ. Совокуᴨносᴛь ᴨервого ᴎ вᴛорого, знанᴎя ᴎ уменᴎя сосᴛавляюᴛ комᴨеᴛенᴛносᴛь любого ᴨроекᴛного менеджера ᴎ, в завᴎсᴎмосᴛᴎ оᴛ досᴛᴎгнуᴛого уровня комᴨеᴛенᴛносᴛᴎ, говоряᴛ об эффекᴛᴎвносᴛᴎ рабоᴛы ᴨроекᴛного менеджера.

Выбор меᴛода ᴨроекᴛов являеᴛся ценᴛральным элеменᴛом ᴨроекᴛной деяᴛельносᴛᴎ, ᴨо оᴛношенᴎю к коᴛорому все осᴛальные могуᴛ рассмаᴛрᴎваᴛься как всᴨомогаᴛельные.

Основной целью прохождения данной курсовой работы, было изучение методов выбора одного из двух предложенных инвестиционных проектов на примере предприятия.

В течение анализа были получены данные, которые можно использовать для подведения окончательных итогов по проектам.

В связи с тем, что мнения архитекторов и Группы оценки и баз данных по вопросу этажности и, соответственно, размера площадей офисно – жилого комплекса, а также мнения Группы оценки и баз данных и Управления недвижимости по вопросу продажных цен на квартиры при 4-х этажной застройке не совпадают, то было принято решение по трем вариантам данного инвестиционного проекта.

В ходе оценки проекта рассматриваются варианты с учетом финансирования как за счет собственных средств (1,2,3 варианты), так и с привлечением кредитных ресурсов (4,5,6 варианты).

Кроме того, рассматриваются варианты различных:

- объемно-планировочных решений объекта:

- высота здания – 6 этажей, площадь продаваемого жилья 17 210 кв.м. – 1,4 варианты;

- высота здания – 4 этажа, площадь продаваемого жилья 11 686 кв.м. – 2,3,5,6 варианты.

- цены продажи жилья:

- 98 000 за 1 кв.м. – 1,2,4,5 варианты;

- 103 600 за 1 кв.м. – 3,6 варианты.

Таким образом, наиболее эффективен первый проект со следующими характеристиками:

Высота здания - 6 этажей, кол-во продаваемых метров жилья 17210 кв.м., цена 1 кв.м. жилья 98 тыс.р.

Если не возможности использования собственных средств, то тогда необходимо использовать проект 4 (с теми же характеристиками, что и у 1 проекта, только при условии займа на 4 года под 16% годовых).

Библиография

- Батюк Б.Б. Методы принятия управленческих решений: Конспект лекций. - Львов: ЛНУВМтаБТ им. С.З. Гжицкого 2010 – 125 с.

- Винокуров В.А. Организация стратегического управления на предприятии. – М.: ИНФРА, 2009. – 213с.

- Вайсман А., Стратегия маркетинга: 10 шагов к успеху. Стратегия менеджмента: 5 факторов успеха. М.: Высшая школа, 2009. – 199с.

- Виханский О.С., Наумов А.И. Менеджмент: человек, стратегия, организация, процесс. - М.: Юнити, 2010. – 344с.

- Голубков Е.П. Какое принять решение? – М.: Экономика, 2009. – 298с.