Оценить коммерческую эффективность проекта и сформулировать вывод о целесообразности вложения инвестиций в него

|

|

Экономика |

|

|

Решение задачи |

|

|

|

|

|

Выполнен, номер заказа №17370 |

|

|

Прошла проверку преподавателем МГУ |

|

|

|

Напишите мне в чат, пришлите ссылку на эту страницу в чат, оплатите и получите файл! |

|

Закажите у меня новую работу, просто написав мне в чат! |

Составить прогноз финансовых результатов по инвестиционному проекту и сделать вывод о прибыльности и рентабельности операционной деятельности.

2) Оценить коммерческую эффективность проекта и сформулировать вывод о целесообразности вложения инвестиций в него.

3) Составить план поступления и расходования денежных средств по инвестиционному проекту и сформулировать вывод о его финансовой реализуемости.

вариант №6

вариант №10

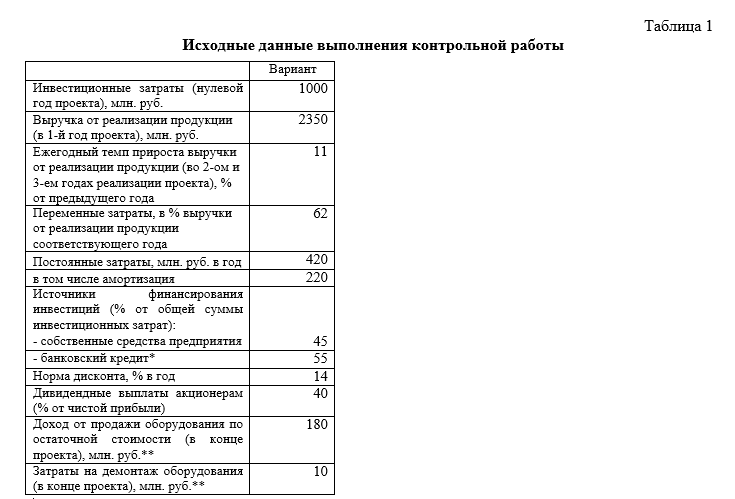

Таблица 1

Исходные данные выполнения контрольной работы

|

|

Вариант |

|

Инвестиционные затраты (нулевой год проекта), млн. руб. |

1000 |

|

Выручка от реализации продукции (в 1-й год проекта), млн. руб. |

2350 |

|

Ежегодный темп прироста выручки от реализации продукции (во 2-ом и 3-ем годах реализации проекта), % от предыдущего года |

11 |

|

Переменные затраты, в % выручки от реализации продукции соответствующего года |

62 |

|

Постоянные затраты, млн. руб. в год |

420 |

|

в том числе амортизация |

220 |

|

Источники финансирования инвестиций (% от общей суммы инвестиционных затрат): |

|

|

- собственные средства предприятия |

45 |

|

- банковский кредит* |

55 |

|

Норма дисконта, % в год |

14 |

|

Дивидендные выплаты акционерам (% от чистой прибыли) |

40 |

|

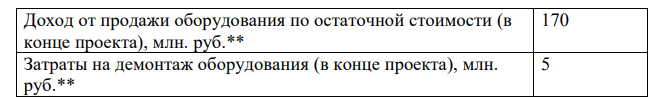

Доход от продажи оборудования по остаточной стоимости (в конце проекта), млн. руб.** |

180 |

|

Затраты на демонтаж оборудования (в конце проекта), млн. руб.** |

10 |

* Примечание для всех вариантов контрольной работы: Банковский кредит привлекается на 2 года под 15% годовых (все проценты по кредиту относятся на себестоимость продукции). Погашение кредита осуществляется равными долями в конце года, проценты выплачиваются с непогашенной суммы кредита.

** Доход от продажи оборудования по остаточной стоимости в конце проекта правильнее отразить следующим образом: в Форме 1 и 4 - как прочие доходы, а в Форме 2 – как ликвидационную стоимость (без повторного учета в качестве прочих доходов по операционной деятельности проекта). Аналогично: затраты на демонтаж в Форме 1 и 4 – это прочие расходы на 3-ем шаге проекта, а в Форме 2 – инвестиционные затраты на 3-ем шаге проекта.

Решение

Для решения задачи заполним следующие таблицы (Формы 1-4) в соответствии с исходными данными.

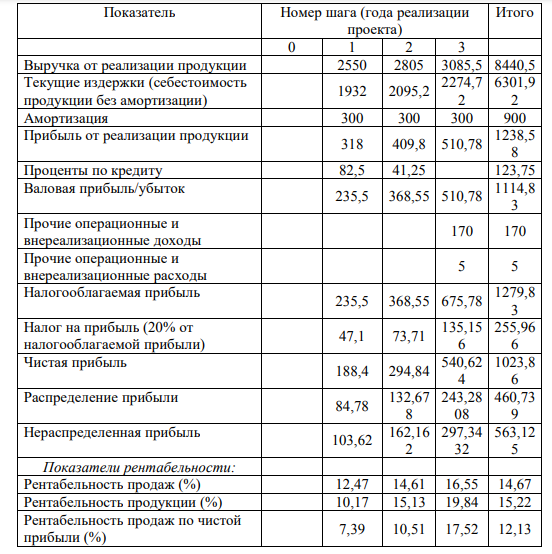

Форма 1 - Прогноз финансовых результатов проекта, млн. руб.*

Выручка в первый год составит 2550 тыс. руб., далее увеличивается на 10% ежегодно.

Текущие издержки:

- переменные 64% выручки или 2550*0,64=1632 тыс. руб.

- постоянные без амортизации 600-300=300 тыс. руб.

Всего 1632+300=1932 тыс. руб.

В год 2 и 3 рассчитываются аналогично.

Проект финансируется на 50% за счет банковского кредита, размер кредита 1100*0,50=550 тыс. руб.

В первый год будет погашено 225 тыс. руб., проценты 550*0,15=82,5 тыс. руб. Во

второй год будет погашено 225 тыс. руб., проценты 225*0,15=33,75 тыс. руб.

На дивиденды ежегодно направляет 45% прибыли.

Рентабельность продаж – отношение прибыли от реализации к выручке

В год №1: 318/2550100%=12,47%, в остальные годы аналогично

Рентабельность продукции – отношение валовой прибыли к затратам на производство продукции (сумма текущих издержек, амортизации и процентов по кредиту) = 235,5/(1932+300+82,5) 100%=10,17%

Рентабельность продаж (по чистой прибыли) – отношение чистой прибыли к выручке = 188,4/2550100%=7,39% Проект рентабельный, средняя рентабельность высокая%.

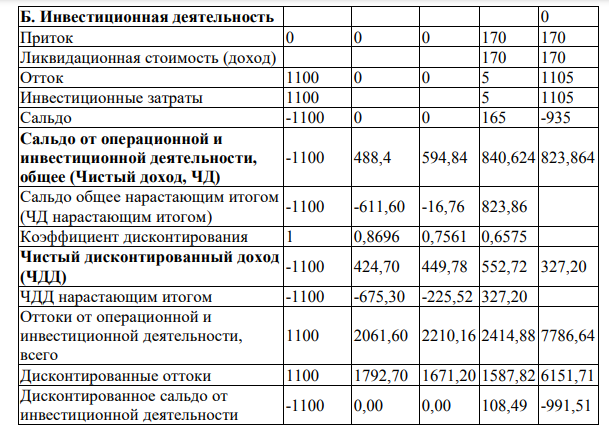

Форма 2 - Оценка коммерческой эффективности проекта в целом, млн. руб.

Форма 3 - Показатели коммерческой эффективности проекта в целом

Традиционные показатели эффективности инвестиций основаны на учетном сопоставлении затрат и выгод и не учитывают фактор изменения стоимости денег во времени. К традиционным показателям относят:

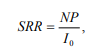

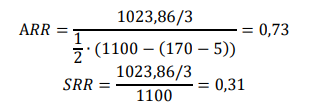

Среднюю доходность инвестиций / Коэффициент эффективности инвестиций (ARR):

Простую норму прибыли (SRR) – модификация ARR:

где NP – среднегодовая прибыль (валовая, доналоговая, посленалоговая – чистая);

Чем больше средняя доходность по проекту (ARR или SRR) превышает целевой коэффициент доходности, тем более привлекателен проект.

В данном случае получим:

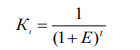

Дисконтирование денежных потоков – процедура приведения разновременных значений денежных потоков к их стоимости на единый момент времени (момент приведения, обычно им является нулевой шаг – момент инвестирования).

При заполнении Формы 2 коэффициент дисконтирования для каждого шага проекта рассчитывается по формуле:

где Е – норма дисконта (в долях единицы); t – номер шага (года реализации проекта).

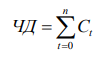

Чистым доходом (ЧД, Net Value, NV) называется накопленный эффект (сальдо денежного потока) за расчетный период

– денежные потоки (сальдо) по проекту, t – номер шага, n – количество шагов проекта (суммирование распространяется на все шаги расчетного периода. ЧД=823.86 тыс. руб.

– денежные потоки (сальдо) по проекту, t – номер шага, n – количество шагов проекта (суммирование распространяется на все шаги расчетного периода. ЧД=823.86 тыс. руб.

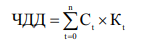

Чистый дисконтированный доход (ЧДД, интегральный эффект, Net Present Value, NPV) – накопленный дисконтированный эффект за расчетный период.

– денежные потоки (сальдо, чистый доход) по проекту (по шагам),

– денежные потоки (сальдо, чистый доход) по проекту (по шагам),

– коэффициент дисконтирования (для шага t), t – номер шага, n – количество шагов проекта (суммирование распространяется на все шаги расчетного периода.

– коэффициент дисконтирования (для шага t), t – номер шага, n – количество шагов проекта (суммирование распространяется на все шаги расчетного периода.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧД и ЧДД проекта были положительными.

При сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧД и ЧДД (при выполнении условия их положительности).

В данном случае ЧДД=327,204 тыс. руб. >0 проект эффективный

Индексы доходности инвестиционного проекта характеризуют (относительную) «отдачу проекта» на вложенные в него средства.

Индекс доходности затрат – увеличенное на единицу отношение ЧД по проекту к сумме денежных оттоков (накопленным платежам).=823,86/(6681,84+1105)+1=1,106

Индекс доходности дисконтированных затрат – увеличенное на единицу отношение ЧДД к сумме дисконтированных денежных оттоков=327,204/6151,71+1=1,053

Индекс доходности инвестиций – увеличенное на единицу отношение ЧД к накопленному объему инвестиций (суммарное сальдо от инвестиционной деятельности по проекту).=823,86/935+1=1,881

Индекс доходности дисконтированных инвестиций – увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций (суммарное дисконтированное сальдо от инвестиционной деятельности по проекту=327,204/991,51+1=1,330

Проект считается эффективным, если индексы доходности больше единицы. В данном случае проект эффективный.

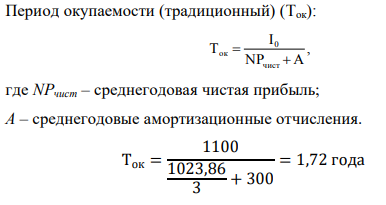

Сроком окупаемости («простым» сроком окупаемости, payback period, PP) называется продолжительность периода от начального момента до момента окупаемости.

Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности).

Моментом окупаемости - наиболее ранний момент времени в расчетном периоде, после которого чистый доход, рассчитанный нарастающим итогом, становится и в дальнейшем остается неотрицательным.

где Т - число шагов до смены знака накопленных денежных потоков;

отрицательная величина накопленного денежного потока на шаге до момента окупаемости

отрицательная величина накопленного денежного потока на шаге до момента окупаемости

величина чистого денежного потока на шаге момента окупаемости (T+1), в приведенном примере

величина чистого денежного потока на шаге момента окупаемости (T+1), в приведенном примере

Таким образом, срок окупаемости в приведенном примере составляет 2,02 года.

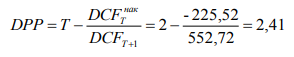

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования». Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход (ЧДД нарастающим итогом) становится и в дальнейшем остается неотрицательным

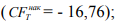

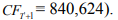

где Т - число шагов до смены знака накопленных дисконтированных денежных потоков (T=2);

отрицательная величина накопленного денежного потока на шаге до момента окупаемости

отрицательная величина накопленного денежного потока на шаге до момента окупаемости

величина чистого дисконтированного денежного потока на шаге момента окупаемости (T+1), в приведенном примере

величина чистого дисконтированного денежного потока на шаге момента окупаемости (T+1), в приведенном примере

Таким образом, срок окупаемости с учетом дисконтирования в приведенном примере составляет 2,4 года.

Проект эффективен, если сроки окупаемости меньше расчетного периода проекта (нормативного срока окупаемости).

В данном случае проект эффективен.

Внутренняя норма доходности (ВНД, внутренняя норма дисконта, внутренняя норма прибыли, Internal Rate of Return, IRR) – это такая норма дисконта, при которой чистый дисконтированный доход проекта равен нулю (при всех больших значениях нормы дисконта – ЧДД проекта отрицателен; при всех меньших значениях нормы дисконта – ЧДД положителен). Математически это означает, что в формуле расчета ЧДД (NPV) должна быть найдена такая величина Е (нормы дисконта), для которой NPV=0:

Подбором находим IRR=30,6% Инвестиционный проект следует принять (признать эффективным), если он генерирует доходность (ВНД) выше, чем затраты на капитал (установленная инвестором норма дисконта). В данном случае 30,6%>15% проект эффективен

Форма 4 – План поступления и расходования денежных средств, млн. руб.

Финансовая реализуемость характеризует наличие финансовых возможностей для осуществления проекта. Требование финансовой реализуемости определяет необходимый объем финансирования инвестиционного проекта. Критерием финансовой реализуемости является неотрицательное значение накопленного сальдо денежных потоков на каждом шаге проекта. В данном случае сальдо положительное на всех шагах, проект финансово реализуем.

- Фирма «Альфа» продает ежегодно 30000 изделий. Структура цены изделия такова: Постоянные издержки

- Фирма выпускает на рынок новую модель часов. Необходимо установить на данную модель цену

- произведите перегруппировку данных, построив ряд распределения общей суммы денежных доходов населения по 20–процентным (квинтильным) группам населения с различным уровнем материального достатка

- Портфель инвестора состоит из ценных бумаг со следующими характеристиками: Доходность безрисковых ценных