Модели дивидендной политики - теории, концепция и виды

Содержание:

В современной финансовой науке большое внимание уделяется изучению содержания дивидендной политики, ее влияния на стоимость компании, инвестиционных и финансовых решений. Отметим основные теории, получившие самое широкое распространение:

- Теория нерелевантности дивидендов (Ф. Модильяни и М. Миллер);

- теория предпочтения дивидендов (У. Гордон, Дж. Линтнер и т.д.);

- Теория налоговых асимметрий (Р. Литценбергер и К. Рамасвами);

- Теория Клиента;

- Теория сигналов.

Давайте рассмотрим каждую из данных теорий более подробно.

Согласно теории нерелевантности дивидендной политики, дивидендная политика не влияет ни на цену акций, ни на стоимость акций ks, ни на стоимость фирмы. Создателями этой теории были нобелевские лауреаты Мертон Миллер и Франко Модильяни. Они утверждали, что стоимость фирмы определяется только способностью ее активов генерировать денежные потоки и степенью делового риска, а не тем, как прибыль, генерируемая активами, распределяется между выплатами дивидендов и реинвестированием.

Модильяни и Миллер рассмотрели связь между дивидендной политикой и стоимостью фирмы при предположении идеальных условий:

- Идеальные рынки (отсутствие налогов, затрат на привлечение капитала, транзакционных издержек; равная доступность информации для всех участников и т.д.);

- Равнодушие выбора между дивидендами или доходностью от прироста капитала;

- независимость инвестиционной политики организации от финансовой политики и т.д.

Авторы теории полагали, что в условиях идеального рынка инвесторов будет интересовать только общая доходность, а не ее конкретные формы. Таким образом, любая дивидендная политика приведет к одинаковым результатам, не влияя на стоимость компании и благосостояние ее владельцев.

В частности, хорошо известно, что благосостояние владельцев складывается из стоимости их доли (доходность на капитал) и текущих выплат дивидендов (дивидендная доходность). Если у компании достаточно денежных средств и выплачиваются дивиденды, то благосостояние владельцев увеличивается на сумму полученных средств. В то же время, статья "денежные средства" по активной стороне баланса и статья "капитал" по пассивной стороне баланса уменьшаются в точности на ту же сумму. Таким образом, общие активы владельцев остаются неизменными. Если новые акции выпускаются для финансирования выплаты дивидендов, их продажа увеличивает собственный капитал и стоимость компании. В то же время выплата дивидендов уменьшает стоимость компании на ту же сумму. Если компания вообще не выплачивает дивиденды, а владельцам нужны деньги, они продадут часть акций другим инвесторам, что эквивалентно "доморощенному" дивиденду.

Теории и модели дивидендной политики

Теория предпочтения дивидендов является противоположностью предыдущей. Майрон Гордон и Джон Линтнер утверждали, что стоимость (доходность) на акции уменьшается с увеличением коэффициента выплаты дивидендов, так как инвесторы рассматривают доход в форме увеличения капитала как более рискованный, чем доход в форме выплаты дивидендов: Первые могут быть получены в относительно неопределенном будущем и при благоприятной общей конъюнктуре фондового рынка, а вторые - после того, как акционеры примут решение об их получении. По сути, авторы теории полагали, что инвесторы оценивают каждый доллар ожидаемых дивидендов более высоко, чем доллар дохода от капитала, из-за дивидендной составляющей требуемой доходности их акций.

Суть этого аргумента хорошо описана известной пословицей: "Лучше птица в руке, чем журавль в небе".

Теория налоговых асимметрий основана на том, что при получении дивидендов они облагаются налогом незамедлительно, в то время как налог на прирост капитала уплачивается только при продаже акций, долей. Таким образом, теоретически налог на прирост капитала может быть отложен на неопределенный срок. В связи с этим Р. Литценбергер и К. Рамасвами выдвинули теорию, что если дивиденды облагаются налогом по более высокой ставке, чем прирост капитала, то компания должна выплачивать низкие дивиденды.

Например, в США до 1982 года ставка подоходного налога на дивиденды составляла 70%, а на прирост капитала - 50%. После 1982 года налоговые ставки снизились (50% и 20% соответственно), а с 1986 года они сошлись (28%). В России ставка налога на прибыль (НДФЛ) по дивидендам до 2002 года составляла 30%, с 2002 года - 6%, а с 2005 года - 9%.

Согласно теории потребительского эффекта, компания должна проводить такую дивидендную политику, которая отвечает ожиданиям и предпочтениям ее акционеров и будущих инвесторов. Инвесторы, в свою очередь, обычно выбирают компанию, дивидендная политика которой наиболее точно соответствует их инвестиционным целям.

В частности, определенные группы инвесторов, использующие дивиденды для текущего потребления, предпочитают, чтобы руководство компании направляло значительную часть прибыли на выплату дивидендов. В то же время, другие группы акционеров и инвесторов могут предпочесть реинвестирование прибыли, если у них нет потребности в денежных средствах в определенный период и получение дивидендов для них является лишь большей налоговой нагрузкой.

Если компания оставляет прибыль для собственного развития, не выплачивая дивиденды, акционеры, предпочитающие получать немедленный денежный доход, будут поставлены в невыгодное положение. Стоимость их акций может увеличиться, но только по истечении определенного периода времени, и им придется продать часть акций на рынке, чтобы покрыть текущие расходы. С другой стороны, стратегические инвесторы, которые в значительной степени накапливают капитал, а не выпускают дивиденды, могут извлечь выгоду из политики низких дивидендов.

Поэтому при выборе дивидендной политики руководство компании должно учитывать различные интересы акционеров. Если большинство акционеров заинтересовано в дивидендах, то руководство должно принять решение о выплате дивидендов и соответственно разработать дивидендную политику. В этом случае миноритарные акционеры, не согласные с принятой практикой выплаты дивидендов, будут реинвестировать свой капитал в другие фирмы, а состав акционеров станет однородным.

Рассмотрим также сигнальную теорию дивидендов. Все участники рынка, как инвесторы, так и менеджеры, имеют разнородную информацию об уровне будущих доходов фирмы и выплачиваемых ею дивидендов. Очевидно, что менеджеры всегда лучше информированы о перспективах фирмы, чем обычные акционеры и инвесторы. А поскольку компании, как правило, неохотно сокращают свои дивиденды и в равной степени неохотно их повышают, если только они не ожидают получения большой и стабильной прибыли в будущем, повышение дивидендов выше ожидаемого уровня является верным сигналом инвесторам о том, что менеджмент ожидает хороших результатов в будущем. И наоборот, более низкий дивиденд или более низкий, чем ожидалось, рост дивидендов является сигналом того, что менеджеры ожидают относительно скромной прибыли в будущем.

Концепция и виды дивидендов

В соответствии с налоговым законодательством, действующим в России, под дивидендом понимается любой доход, полученный акционерами от организации при распределении ее чистой прибыли по принадлежащим им акциям пропорционально их доле в уставном капитале общества. Иными словами, дивиденд - это часть прибыли корпорации, которую акционер получает от принадлежащих ему акций.

Суть дивидендов заключается в том, что они символизируют вознаграждение, которое компания выплачивает своим акционерам за капитал, который они вложили в компанию.

Дивиденды начисляются и выплачиваются только по находящимся в обращении акциям. Дивиденды не начисляются на акции, выкупленные компанией и находящиеся на ее балансе.

Как правило, дивиденды выплачиваются один раз в период. Периодичность их оплаты определяется хозяйствующим субъектом и может быть установлена:

- Ежегодно;

- 1 раз в 6 месяцев; - Ежеквартально;

- Ежеквартально.

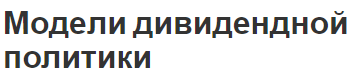

Существует два основных метода выплаты дивидендов (рис. 1).

Рисунок 1: Способы выплаты дивидендов.

Наиболее распространенной формой выплаты дивидендов является денежная форма. В конечном счете, выбор методов выплаты дивидендов, а также частота их выплаты определяются руководством компании, исходя из целей дивидендной политики компании.

Основные теории (модели) дивидендной политики

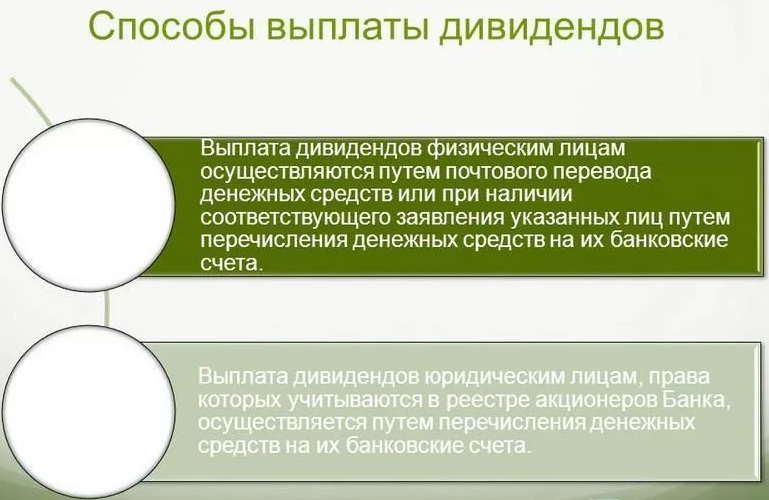

В научной литературе широко используются и пользуются большой популярностью 3 основные модели формирования дивидендной политики. В общем виде они показаны на рис. 2. Рассмотрим их суть более подробно.

Рисунок 2: Теории формирования дивидендной политики.

Согласно теории нерелевантности дивидендов, рыночная стоимость фирмы напрямую определяется доходностью ее активов, а также ее инвестиционной политикой. Пропорциональность распределения прибыли между реинвестированием прибыли и выплатой дивидендов не влияет на общее благосостояние акционеров. Соответственно, предполагается, что дивидендная политика не связана со стоимостью фирмы.

Теория привилегий в отношении дивидендов основана на постулате о том, что дивидендная политика корпорации оказывает существенное влияние на прирост капитала. Поэтому менее рискованные, но стабильные дивидендные выплаты более подходят инвесторам, чем высокие дивиденды с нестабильными дивидендными выплатами.

Теория налоговой дифференциации предполагает, что ключевым фактором, влияющим на выбор дивидендной политики, является сложившаяся практика налогообложения доходов акционеров. В тех случаях, когда существуют инвестиционные налоговые преференции, капитализация прибыли будет более выгодна для акционеров, чем выплата дивидендов.

Кроме того, можно выделить сигнальную теорию дивидендов и теорию соответствия дивидендной политики составу акционеров.

Согласно теории сигнализации дивидендов, оценка рыночной стоимости акций основывается на уровне выплачиваемых по ним дивидендов. Соответственно, увеличение уровня дивидендных выплат приводит к увеличению рыночной стоимости акций, что, в случае их реализации, обеспечит дополнительный доход акционерам. Среди прочего, высокий уровень выплаты дивидендов свидетельствует о результатах деятельности компании и возможном увеличении прибыли в предстоящем периоде.

Согласно теории соответствия дивидендной политики составу акционеров, корпорация должна проводить дивидендную политику, отвечающую ожиданиям большинства акционеров. Таким образом, если большинство акционеров предпочитает получать текущий доход в виде дивидендов, то дивидендная политика должна начинаться с предпочтения прибыли для текущего потребления и наоборот.

Это основные теории (модели) формирования дивидендной политики компании. Выбор той или иной модели определяется целями развития компании. Кроме того, на дивидендную политику компании оказывают влияние ряд факторов, определяющими из которых являются правовые и рекламные ограничения, ограничения, связанные с расширением воспроизводства, и интересы акционеров, а также ограничения договорного характера и ограничения, обусловленные недостаточной ликвидностью.

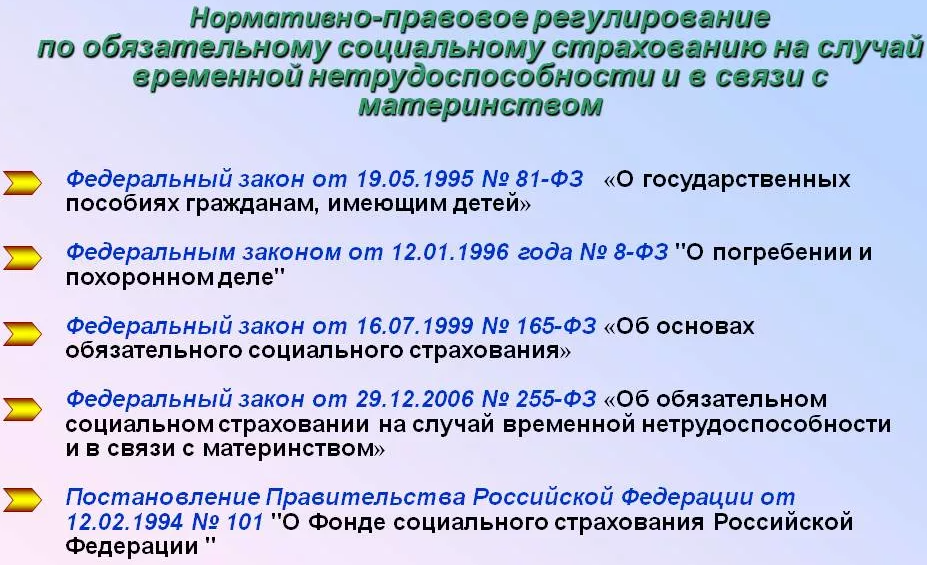

Источники выплаты дивидендов

Порядок и источники выплаты дивидендов определяются на законодательном уровне. Основные нормативные документы, регулирующие порядок выплаты дивидендов, представлены на рис. 3.

Рисунок 3: Нормативно-правовая база, регулирующая выплату дивидендов.

Основным источником выплаты дивидендов является чистая прибыль за прошедший год.

Чистая прибыль - это часть нераспределенной прибыли организации, которая доступна ей после вычета налогов, сборов и других обязательных платежей в бюджет.

Если деятельность организации в отчетном периоде является убыточной или ее чистой прибыли недостаточно для выплаты дивидендов, дивиденды по привилегированным акциям могут выплачиваться только за счет и в пределах резервного фонда организации.

Размер дивидендов может быть определен в процентах от номинальной стоимости акции или в рублях за акцию.

Как известно, существует два основных типа акций:

- Обыкновенные акции;

- Привилегированные акции.

Первые дают их обладателю право участвовать в общих собраниях. Дивиденды по обыкновенным акциям выплачиваются в зависимости от фактических результатов деятельности компании. Таким образом, если деятельность корпорации убыточна - дивиденды по таким акциям не выплачиваются.

Привилегированные акции дают их владельцам право на получение гарантированного размера дивидендов, а также привилегий при распределении активов компании. Размер дивидендов, выплачиваемых по таким акциям, или метод их определения определяются в момент их выпуска.

Решение о выплате дивидендов принимается общим собранием акционеров Общества. Порядок, формы и сроки их выплаты определяются дивидендной политикой компании.

| Рекомендую подробно изучить предметы: |

| Ещё лекции: |

- Теории промышленного развития - анализ, методика и результаты

- Анализ убыточности предприятия - компоненты и модели

- Вексель третьего лица - регистрация, особенности, типы и инструменты фондового рынка

- Меркантилизм и физиократы - общие черты, концепция и сравнительный анализ

- Капитальные расходы бюджета - концепция и содержание системы расходов

- Частные предприятия в переходной экономике - виды корпоративного и частных управлений

- Инвестиции в реальный сектор экономики - сущность, виды, особенности, определение и типы

- Моделирование финансовых рынков - концепция, характеристики и модели