Виды неопределенности в процессе принятия решений

Содержание:

ВВЕДЕНИЕ

Анализ последних исследований и публикаций, в которых начато решение данной проблемы. Управленческое решение - это результат экономической формализации экономических, технологических, социально - психологических, административных методов менеджмента, на основе которого управляющая система организации непосредственно влияет на управляемую. Особенно большое значение, с точки зрения принятия управленческих решений, играет фактор риска, который может быть обусловлен различным, как внутренними, так и внешними условиями. Именно поэтому направление по анализу влияния факторов риска на принятие управленческих решений является актуальным.

Цель курсовой работы – рассмотреть особенности эффективности и качества управленческих решений в условиях неопределенности и риска на примере ООО «Приволжская лизинговая компания».

Задачи курсовой работы:

- раскрыть сущность, цели и задачи управленческого решения;

- отметить особенности этапов реализации управленческого решения;

- дать оценка эффективности практики ответственности менеджеров в процессе принятия и разработки управленческих решений;

- раскрыть особенности принятия решения в условия неопределенности и риска;

- проанализировать особенности организации и контроля исполнения управленческих решений в условиях неопределенности и риска на примере ООО «Приволжская лизинговая компания» г.Нижний Новгород.

- провести анализ методов управления рисками при принятии управленческих решений;

- описать практические меры по оптимизации решений с помощью методов оценки неопределенностей его последствий;

- осуществить разработку программы принятия отдельных решений;

- дать оценку экономической эффективности от внедрения практических мероприятий.

Объект курсовой работы – процесс принятия управленческих решений.

Предмет курсовой работы – особенности принятия управленческих решений с учетом факторов неопределенности.

Методы исследования – сравнения, аналитический, анализа научной литературы.

При написании курсовой работы использовалась научная литература.

1. Теоретические основы значения управленческих решений в экономике. Неопределенности в процессе принятия решений

1.1. Сущность, цели и задачи управленческого решения

Управленческое решение – это некие альтернативы выбора, которые входят в компетенцию руководителя и направленные на повышение эффективности деятельности компании. На рисунке 1.1. мы видим, в каких формах могут выступать управленческие решения в организации.

Рисунок 1.1 Формы реализации управленческих решений

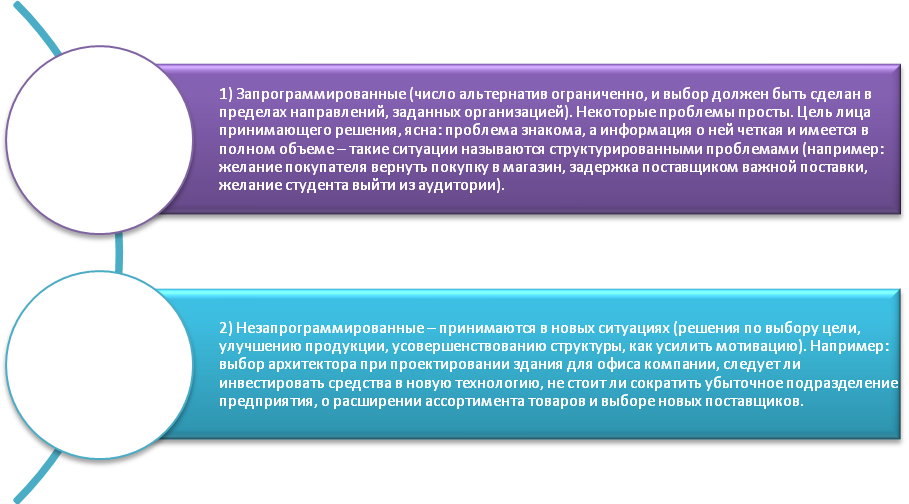

Управленческие решения могут быть поделены по разнообразным признакам 8, С.225

I. По исходной информации (ее характеру):

1) В условиях наиполнейшей информации. Этот случай предполагает, что руководитель может принять верное решение с помощью того, что ему известно все – последствия того или иного решения и того, что он уверен, в том, что делает.

2) В рамках присутствия риска.

3) В неопределенных условиях, когда информация неполная.

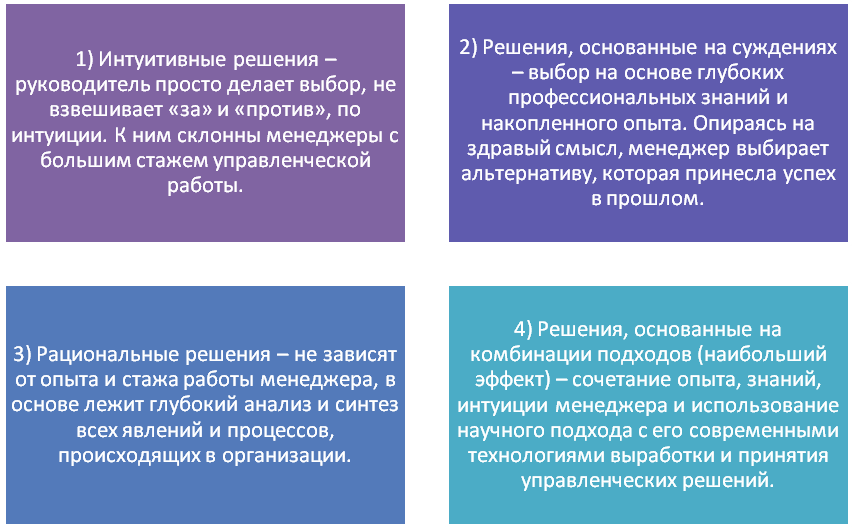

II. По принципам выработки решений (рис. 1.2.).

Рисунок 1.2. Управленческие решения в разрезе принципа их выработки

III. Учитывая методики решения проблем (рис. 1.3.).

IV. По частоте принятия решений: 6, С.122

1) Одноразовые (случайные);

2) Те которые имеют свойство повторяться.

V. Учитывая сферу деятельности и влияния проблемы:

1) Производственные (технические и технологические);

2) Сбытовые;

3) Финансовые, бухгалтерские, плановые, кадровые и другие.

VI. По формам принятия:

Рисунок 1.3. Методы принятия решений по классификации решения проблем

1) Одноличные (принимаются руководителем без обсуждения с другими лицами);

2) Коллегиальные;

3) Коллективные (могут приниматься коллективом или на основании общего голосования, ответственность, в таком случае, делится между всеми);

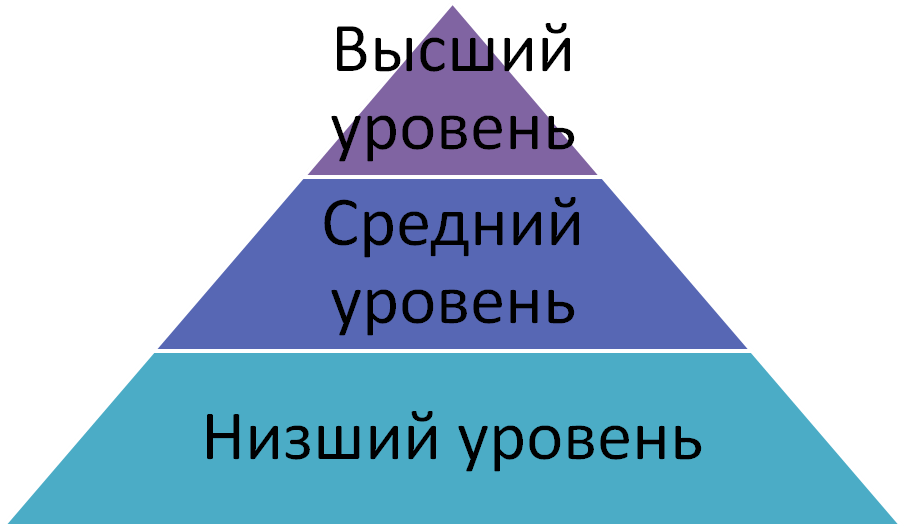

VII. В зависимости от инстанции, в которой принимается решение (рис. 1.4).

VIII. Классификация по предмету выделяет:

1) Концептуальные решения (выделяют основные аспекты развития предприятия) относятся к прерогативам высшего менеджмента;

2) Исполнительские или операционные (носят рутинный характер) могут осуществляться средними и нижними звеньями управленческой цепи.

Рисунок 1.4. Управленческое решение в зависимости от инстанции, принимающей его 18, С.118

IX. По решаемым задачам:

1) Информативные (имеют целью оценить получаемую информацию);

2) Организационные (призваны установить необходимую структуру управления);

3) Оперативные.

X. По широте охвата:

1) Общие (касаются всех сотрудников);

2) Узкоспециализированные.

XI. По жесткости регламентации:

1) Контурные (только образно регламентируют деятельности подчиненных и управленческого состава);

2) Структурированные (предполагают жесткое регламентирование действия подчиненных, инициатива с их стороны может проявляться лишь в решении второстепенных вопросов);

3) Алгоритмические решения (предельно жестко регламентируют деятельность подчиненных и, практически, исключает их инициативу).

1.2. Особенности этапов реализации управленческого решения

Организация процесса разработки управленческого решения — это многообразный комплекс работ. Основные этапы разработки управленческих решений представлены далее

На первом этапе важнее всего получить достоверную и как можно более полную информацию. Если она будет недостаточно полной или правдивой – это будет неэффективным для процесса принятия решений и, возможно, приведет к негативным последствиям. Также известно, что можно применять не только количественную, но и качественную информацию.

На следующем этапе нам необходимо определить цели. После этого следует разработки системы оценки. На данной стадии принятия управленческого решения нужно адекватно исследовать различных стороны проблемы и, соответственно, решения.

Четвертый этап — это адекватная оценка ситуации. Если у вас есть нужная информация, то нужно провести факторы, которые влияют на развитие организации.

На следующем этапе мы можем провести разработку плана действий. На данном этапе намечаются определенные организационно-технические мероприятия, которые направляются на реализацию принятого управленческого решения. Далее проводится контроль осуществления плана, который был разработан.

На последнем этапе разработки управленческих решений осуществляется оценка эффективности результатов развития данной ситуации и всей компании в целом после внедрения управленческих решений.

Анализ результатов управленческих воздействий, наряду с прогнозированием на будущее может являться основанием для уточненной оценки возможностей данной организации

1.3. Особенности принятия решения в условия неопределенности и риска

Решения, принимаемые в условиях вероятной определенности или в условиях риска, обусловлены недостаточностью информации об объектах управления, а также ее недостоверностью. В этих случаях при принятии управленческих решений используются различные методы обработки управленческой информации: экономического анализа, экономико-математические, системного анализа и программно-целевые.

Указанные методы применяются также при разработке управленческих решений в условиях неопределенности. В экономической литературе неопределенность условий принятия управленческих решений трактуется как недостаточность информации для решения новых и творческих задач. Из этого следует, что сущность неопределенности условий разработки управленческих решений не раскрывается, что объясняется спецификой данного сектора экономики 12, С.266.

По мнению автора, неопределенность условий принятия управленческих решений выражается в недостаточной информации о внешней среде функционирования этих организаций. Особо стоит подчеркнуть значимость информации в бизнесе об изменениях конъюнктуры рынка, о колебаниях спроса на отдельные виды продуктов, о развитии филиальной сети конкретного предприятия, о сильных и слабых сторонах деятельности конкурентов.

Разработка управленческих решений осуществляется поэтапно, что предусматривается каждой компанией. Анализ практики принятия управленческих решений в организациях выявил следующие этапы:

1. Определение объектов управления, по которым выявлена необходимость разработки управленческих решений.

2. Обоснование цели разработки управленческих решений.

3. Установление критерия выбора управленческого решения по конкретному объекту.

4. Разработка различных вариантов управленческих решений по достижению конкретной цели в деятельности организации.

5. Анализ различных вариантов разработки решений по установленному критерию и выбор наиболее предпочтительного варианта по сравнению с другими.

6. Контроль за выполнением принятого управленческого решения.

Названные этапы разработки управленческих решений позволяют упорядочить систему информации, обеспечить ее достоверность и выявить возможные недостатки в состоянии первичного учета, которые оказывают влияние на достаточность управленческой информации для принятия решений.

Одним из основных факторов, предопределяющих результативность деятельности организаций, является формирование портфеля. Отметим, что однозначного определения портфеля в экономической литературе не разработано.

Представляется, что второе определение раскрывает факторы, оказывающие влияние на формирование портфеля, и позволяет выявить изменение этих факторов по каждому виду услуг. Оно полностью соответствует условиям формирования управленческой информации для принятия решений.

При разработке решений по формированию портфеля необходимо соблюдать следующие условия:

1. Обеспечение качества и ассортимента услуг в соответствии с потребностями.

2. Расширение портфеля за счет заключения новых договоров и превышения суммы взносов по этим договорам.

Информационной основой принятия управленческих решений по формированию портфеля являются данные журнала учета договоров по каждому виду, количеству договоров, заключенных за период, отчет о выполнении бюджета премии по каждому виду за отчетный период. Основным инструментом принятия управленческих решений по портфелю является CVP-анализ, который позволяет установить взаимосвязь между затратами, объемом и прибылью.

Чтобы оперативно реагировать на любые значимые изменения в условиях функционирования, организация должна сформировать систему управления, основанную на так называемом предпринимательском стиле поведения. Для этого в общую систему управления организацией включается система управления рисками (риск-менеджмент). Объектом управления в риск -менеджменте является собственно риск, рисковые вложения капитала и экономические отношения между субъектами организации в процессе реализации риска. Это отношения между организацией и банком (заемщиком и кредитором), между организациями конкурентами и др. В системе управления организацией управление рисками является компонентом подсистемы разработки и реализации управленческих решений. Таким образом, управление рисками осуществляется не ради снижения рисков, а ради повышения качества и обоснованности управленческих (особенно стратегических) решений. Место управления рисками в процессе разработки и реализации управленческих решений показано на рисунке 1.5

Внешняя среда

Процесс разработки и реализации управленческих решений,

Элементом которого является управление рисками

Блок регулирования

Вход

Выход

Обратная связь

Рисунок 1.5 Место управления рисками в процессе разработки и реализации управленческих решений

Логическая схема управления рисками представлена на рисунке 1.6

Определение целей управления риском

Анализ результатов управления риском

Контроль за ходом реализации адаптивного режима

Организация реализации адаптивного режима

Выбор форм передачи риска

Разработка адаптивного к риску организационного режима

Выбор приемов предотвращения риска

Выбор стратегии управления риском

Оценка уровня риска

Выбор приемов снижения уровня риска

Анализ факторов риска

Рисунок 1.6 Организация управления риском

Процесс управления рисками включает следующие стадии: выявление предполагаемого риска; оценку риска; выбор метода управления риском; применение выбранных методов; оценку результатов.

2. Особенности практической реализации принятия решений в условиях неопределенности и риска на примере ООО «Приволжская лизинговая компания»

2.1. Общая характеристика ООО «Приволжская лизинговая компания»

Приволжская лизинговая компания – автолизинговая компания, которая финансирует для юридических и физических лиц приобретение автомобилей в лизинг и помогает комфортно ими пользоваться.

Дополнительные услуги Приволжская лизинговая компания для клиентов включают в себя страхование автомобилей, регистрацию автотранспорта в ГИБДД, самоходных машин в органах Гостехнадзора; топливную программу и программу автопомощи на дорогах.

Благодаря качественным услугам и вкладу в развитие лизинга в России, в 2016 году Приволжская лизинговая компания был признан «Лучшей автофинансовой и лизинговой компанией России» (Global Banking & Finance Review Awards), в 2017 году – «Лучшей лизинговой компанией России» (International Finance Magazine Awards).

В г.Нижний Новгород компания находится по адресу ул. Студеная 63/1.

Таблица 2.1 Структура имущества и источники его формирования

|

Показатель |

Значение показателя |

Изменение за анализируемый период |

||||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. |

± % |

|||||

|

31.12.2013 |

31.12.2014 |

31.12.2015 |

31.12.2016 |

на начало |

на конец |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Актив |

||||||||

|

1. Внеоборотные активы |

2 642 158 |

2 343 511 |

1 572 706 |

608 639 |

63,2 |

49,5 |

-2 033 519 |

-77 |

|

в том числе: |

836 |

313 |

39 |

14 |

<0,1 |

<0,1 |

-822 |

-98,3 |

|

нематериальные активы |

– |

– |

– |

– |

– |

– |

– |

– |

|

2. Оборотные, всего |

1 537 244 |

1 260 305 |

937 313 |

621 443 |

36,8 |

50,5 |

-915 801 |

-59,6 |

|

в том числе: |

110 |

60 |

60 |

9 |

<0,1 |

<0,1 |

-101 |

-91,8 |

|

дебиторская задолженность |

1 502 166 |

1 228 752 |

859 686 |

185 520 |

35,9 |

15,1 |

-1 316 646 |

-87,6 |

|

денежные средства и краткосрочные финансовые вложения |

34 563 |

31 169 |

77 324 |

112 264 |

0,8 |

9,1 |

+77 701 |

+3,2 раза |

|

Пассив |

||||||||

|

1. Собственный капитал |

339 936 |

315 436 |

324 478 |

106 320 |

8,1 |

8,6 |

-233 616 |

-68,7 |

|

2. Долгосрочные обязательства, всего |

3 164 172 |

2 548 323 |

1 581 092 |

854 291 |

75,7 |

69,4 |

-2 309 881 |

-73 |

|

в том числе: |

3 163 529 |

2 547 833 |

1 580 624 |

854 291 |

75,7 |

69,4 |

-2 309 238 |

-73 |

|

3. Краткосрочные обязательства*, всего |

675 294 |

740 057 |

604 449 |

269 471 |

16,2 |

21,9 |

-405 823 |

-60,1 |

|

в том числе: |

15 000 |

140 000 |

140 000 |

50 000 |

0,4 |

4,1 |

+35 000 |

+3,3 раза |

|

Валюта баланса |

4 179 402 |

3 603 816 |

2 510 019 |

1 230 082 |

100 |

100 |

-2 949 320 |

-70,6 |

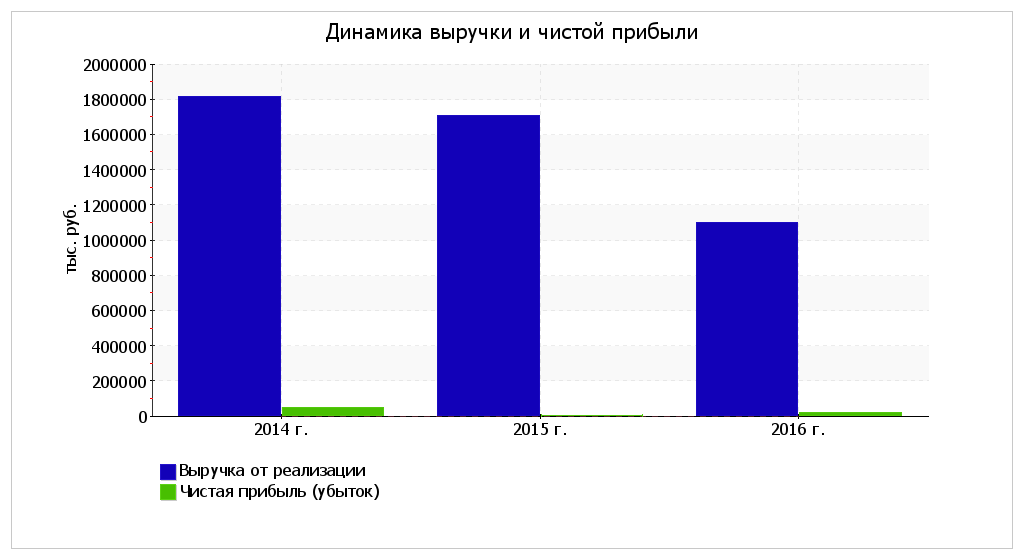

В таблице 2.2 Проведем анализ финансовых результатов за 2014-2016 гг.

Таблица 2.2. Анализ финансовых результатов

|

Показатель |

Значение показателя, тыс. руб. |

Изменение показателя |

Средне- |

|||

|

2014 г. |

2015 г. |

2016 г. |

тыс. руб. |

± % |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1. Выручка |

1 817 587 |

1 706 743 |

1 101 903 |

-715 684 |

-39,4 |

1 542 078 |

|

2. Расходы по обычным видам деятельности |

1 762 531 |

1 690 694 |

1 050 799 |

-711 732 |

-40,4 |

1 501 341 |

|

3. Прибыль (убыток) от продаж (1-2) |

55 056 |

16 049 |

51 104 |

-3 952 |

-7,2 |

40 736 |

|

4. Прочие доходы и расходы, кроме процентов к уплате |

1 988 |

-9 969 |

-26 997 |

-28 985 |

↓ |

-11 659 |

|

5. EBIT (прибыль до уплаты процентов и налогов) (3+4) |

57 044 |

6 080 |

24 107 |

-32 937 |

-57,7 |

29 077 |

|

6. Проценты к уплате |

– |

– |

– |

– |

– |

– |

|

7. Изменение налоговых активов и обязательств, налог на прибыль и прочее |

-11 542 |

-1 239 |

-4 834 |

+6 708 |

↑ |

-5 872 |

|

8. Чистая прибыль (убыток) (5-6+7) |

45 502 |

4 841 |

19 273 |

-26 229 |

-57,6 |

23 205 |

|

Справочно: |

45 502 |

4 841 |

19 273 |

-26 229 |

-57,6 |

23 205 |

|

Изменение за период нераспределенной прибыли (непокрытого убытка) по данным бухгалтерского баланса (измен. стр. 1370) |

223 750 |

4 542 |

-218 158 |

х |

х |

х |

За 2016 год годовая выручка составила 1 101 903 тыс. руб. В течение анализируемого периода (с 31.12.2013 по 31.12.2016) годовая выручка упала на 715 684 тыс. руб., или на 39,4%.

За последний год прибыль от продаж равнялась 51 104 тыс. руб. В течение анализируемого периода финансовый результат от продаж заметно уменьшился (-3 952 тыс. руб.).

Изучая расходы по обычным видам деятельности, следует отметить, что организация не использовала возможность учитывать общехозяйственные расходы в качестве условно-постоянных, включая их ежемесячно в себестоимость производимой продукции (выполняемых работ, оказываемых услуг). Поэтому показатель "Управленческие расходы" за отчетный период в форме №2 отсутствует.

Проверка взаимоувязки показателей формы №1 и формы №2 за последний отчетный период подтвердила формальную корректность отражения в отчетности отложенных налоговых активов и обязательств.

Ниже на графике наглядно представлено изменение выручки и прибыли за 2014-20165 гг.

Рисунок 2.1. Анализ изменения финансовых результатов ООО «Приволжская лизинговая компания» за 2014-2016 гг.

В таблице 2.3. проведем анализ основных функций и их реализации в топ-менеджменте предприятия.

Таблица 2.3. - Особенности распределения функционала на предприятии

|

Название функции |

||||||||

|

Ген. директор |

Финансовый директор |

Коммерческий директор |

Главный бухгалтер |

|||||

|

Управление стратегией развития |

Ц, С, Р |

С |

С,И, Д, П, Р |

|||||

|

Организация системы управления |

Ц, С, Р |

С, Д, П |

||||||

|

Управление персоналом |

Ц, С, Р |

С |

||||||

|

Управление социальным развитием |

Ц, С, Р |

С |

||||||

|

Управление экономическим развитием |

Ц, С, Р |

С, И, Д, П, Р |

||||||

|

Управление финансами и бухгалтерским учетом |

Ц, С, Р |

С, И, Д, П, Р |

С,И, Д, П, Р |

|||||

|

Управление техническим развитием |

Ц, С, Р |

С |

||||||

|

Управление капитальным строительством и ремонтом |

Ц, С, Р |

С, И, Д, П, Р |

||||||

|

Управление подготовкой производства |

Ц, С, Р |

С |

||||||

|

Управление основным производством |

Ц, С, Р |

С |

||||||

|

Управление качеством продукции |

Ц, С, Р |

С |

||||||

|

Управление трудом и заработной платой |

Ц, С, Р |

С, И,Д, П,Р |

||||||

|

Управление охраной труда и техникой безопасности |

Ц, С, Р |

С |

||||||

|

Управление маркетингом |

Ц, С, Р |

С |

С, И, Д, П, Р |

|||||

|

Управление механизацией производства |

Ц, С, Р |

С |

||||||

|

Управление транспортом |

Ц, С, Р |

С |

С, И, Д, П, Р |

|||||

2.2. Анализ методов управления факторами неопределенности и риска при принятии управленческих решений

Анализ рисков в представленной работе проводится на рассматриваемой в предыдущих главах ООО «Приволжская лизинговая компания». Главная цель, рассматриваемой проблемы, присущей данной организации является выявление «узких мест», слабых сторон, непропорциональности организационной структуры, управленческих процессов в системе, повышающих риск функционирования деятельности и развития ООО «Приволжская лизинговая компания». В условиях переходной экономики внешние факторы весьма существенно влияют на величину риска деятельности рассматриваемой организации. К факторам риска микросреды организации относятся контактные аудитории (средства массовой информации, общественные организации, контролируемые органы), слабость отдельных компонентов системы управления организацией, а также ее структурой управления. Другими словами к внутренним факторам риска относятся слабые стороны организации (см. рисунок 2.2)

Рисунок 2.2 Факторы риска микросреды ООО «Приволжская лизинговая компания»

К факторам риска макросреды ООО «Приволжская лизинговая компания» можно отнести международные, политические, экономические, правовые и культурные факторы. (см. рисунок 2.3)

Международные

Правовые

Культурные

Политические

Экономические

Рисунок 2.3 Факторы риска макросреды ООО «Приволжская лизинговая компания»

При изучении деятельности ООО «Приволжская лизинговая компания» и учитывая актуальность темы работы, особое внимание было уделено рискам присущим данной организации. Но, анализируя организацию, рассматриваемую в данной работе, стало крайне сложно выявить риски присущие ООО «Приволжская лизинговая компания».

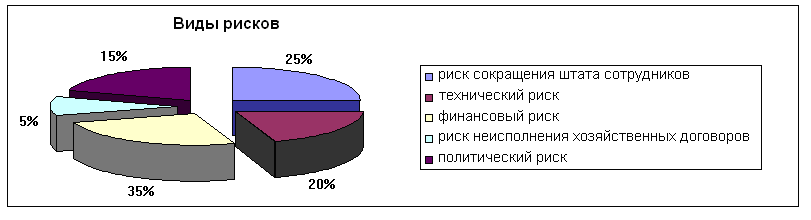

Однако, изучив деятельность организации, более подробно было выявлено несколько видов рисков влияющих на ее функционирование.

На рисунке 2.4 представлены основные виды рисков присущие деятельности ООО «Приволжская лизинговая компания» на сегодняшний день их деятельности.

Рисунок 2.4 Виды рисков ООО «Приволжская лизинговая компания».

На сегодняшний момент деятельности ООО «Приволжская лизинговая компания» был выявлен риск, который сопутствует строительству нового объекта и его дальнейшей эксплуатации. Этот риск можно назвать техническим. К этому риску относятся риск от утери и повреждения строительных материалов и оборудования вследствие неблагоприятных событий, таких как взрыв; пожар, злоумышленные действия, а также риск нарушения функционирования объекта вследствие ошибок при проектировании и монтаже.

Так в 2017 был заключён контракт по проведению текущего ремонта помещений второго этажа и помещения технического назначения в здании ООО «Приволжская лизинговая компания» По окончании реконструкции объекта и сдачи заказчику подрядчик принимает на себя гарантийные обязательства по обеспечению его бесперебойной эксплуатации в течении гарантийного срока. Но в случае обнаружения значительных дефектов в реконструированной части работ подрядчик может понести большие убытки и оказаться не в состоянии выполнить свои обязательства. Отсюда возникает еще один риск, с которым может столкнуться ООО «Приволжская лизинговая компания» это риск невыполнения послепусковых гарантийных обязательств.

Соотношение максимально возможных убытков и степень риска в случае понесения ущерба от реконструкции здания ООО «Приволжская лизинговая компания» и объема собственных финансовых ресурсов можно измерить с помощью коэффициента риска:

, (1)

, (1)

где

KP - коэффициент риска;

Y - максимально возможная сумма убытка;

С - объем собственных финансовых ресурсов с учетом точно известных поступлений средств.

Известно, что собственные денежные средства ООО «Приволжская лизинговая компания» на 2017 год составляют 1 млн. 510 тыс. руб. Максимально возможная сумма убытка от реконструкции этажа здания (с учетом если от неправильного планирования ремонта этажа ущерб будет наноситься и всему зданию) составляет примерно 3 млн. 850 тыс.руб.

(2)

(2)

Таким образом, коэффициент риска = 0,4, это значение отклоняется от оптимального значения 0,3, превышение которого ведет к большей вероятности риска, который может возникнуть в связи с реконструкцией этажа здания ООО «Приволжская лизинговая компания».

Цель данного анализа - определить способность организации в течении года оплатить свои краткосрочные обязательства перед выполняющей заказ организации, а именно ремонт второго этажа здания ООО «Приволжская лизинговая компания», и выявить наличие риска, связанного с этим видом деятельности. Оценка срочной платежеспособности проводится на основе анализа заключения договора, в случае, когда организации предстоит выплата крупных сумм, оплата за выполненные работы. При этом сравнивают две суммы: с одной стороны срочные обязательства, которые предстоит выполнить организации в этот период, и, с другой стороны, наличные денежные средства за этот же период. Нормальное условие платежеспособности - это состояние организации, характеризующееся соответствием расчетных показателей неравенству: срочные обязательства должны быть меньше или равны денежным средствам, находящихся в наличии бюджета ООО «Приволжская лизинговая компания». Срочные обязательства организации на рассматриваемый период включают: задолженность организации и субподрядчикам в соответствии с договором о ремонте этажа здания и медицинского пункта организации. В состав денежных средств организации входят: деньги на расчетных счетах в банках; наличные деньги находящиеся в кассе организации, а также текущие высоколиквидные финансовые вложения (затраты на приобретение ценных бумаг).

В таблице 2.4 представлены вычисления платежеспособности за период 2017 и планируемый текущий 2018 год.

Таблица 2.4 -Показатели срочной платежеспособности ООО «Приволжская лизинговая компания» за 2017-2018года.

|

Показатели |

2017 год (ожид факт.) |

2018 год (план.) |

|

Срочные обязательства, тыс. руб. |

1 600 000 |

1 990 000 |

|

Денежные средства, тыс. руб. |

1 510 000 |

1 840 000 |

|

Платежеспособность |

900 000 |

150 000 |

|

Срочные обязательства меньше или равно денежных средств |

условие не выполнено |

условие не выполнено |

Фактическая платежеспособность за 2017 год: 1 600 000 - 1 510 000 = 900 000 тыс. руб.

Планируемая платежеспособность за 2018 год: 1 990 000 - 1 840 000 = 150 000 тыс. руб.

Из представленной таблицы 2.4. видно, что условие срочной платежеспособности рассматриваемой организации в работе не выполнено на протяжении периода 2017года, а также запланированного текущего 2018 года. Это стало возможным с одной стороны, в связи с образованием задолженности организации за выполнение строительных и ремонтных работ здания организации. С другой стороны высокая стоимость строительно-монтажных работ не позволяет увеличивать долю денежных средств в бюджете ООО «Приволжская лизинговая компания».

Деятельность ООО «Приволжская лизинговая компания», также как деятельность любой организации основана на договорах, своевременное исполнение которых партнерами является одним из важнейших условий устойчивости.

Поэтому риск, связанный с неисполнением хозяйственных договоров, был выявлен при исследовании организации. Разнообразные деловые связи, а именно на сегодняшнее время между строительной компанией и ООО «Приволжская лизинговая компания» опосредуется заключением договоров в соответствии с гражданским законодательством.

3. Особенности разработки и внедрения рекомендаций по совершенствованию системы принятия решений в условиях неопределенности и риска

3.1. Практические меры по оптимизации моделей принятия решений с помощью методов оценки неопределенностей его последствий

На основе выводов, полученных в предыдущих разделах курсового проекта, могут быть сформулированы основные цели проекта по формированию конкурентных преимуществ компании «Приволжская лизинговая компания» на рынке, которые направлены на повышение эффективности деятельности компании в условиях риска и неопределённости. Данные цели представлены в виде дерева целей (см. рис.3.1).

Занять лидирующее положение в сегменте специальных лизинговых программ

Использование современных интернет-технологий в процессе продаж

Разработка клиентской базы данных

Использование инструментов маркетинга

Обучение персонала

Разработка элементов стратегии развития

Отбор и найм дополнительного персонала

Развитие специальных лизинговых программ

Внедрение современных информационных технологий в практику компании

Сформировать устойчивый положительный имидж

Рисунок 3.1 Дерево целей компании «Приволжская лизинговая компания»

Кроме этого, отметим принципы, на которых должна быть построено развитие компании «Приволжская лизинговая компания»:

Для этого необходимо спрогнозировать возможную величину спроса на специальные программы аудита и консалтинга в 2018-2019 гг.:

1. Экстраполяция тренда. Математически экстраполяция сводится к продолжению кривой, характеризующей предыдущее изменение экономического показателя. Согласно анализу данных, компании среднегодовой прирост за 2016-2017 гг. составляет 70 услуг. Таким образом, применение экстраполяции позволяет получить значение объема спроса в 2018 году: Спрос 2017 = 3570 + 70 = 3640 услуг по специальным программам.

2. Экспертный метод. Используется качественное прогнозирование на основе интервью с ключевыми специалистами компании «Приволжская лизинговая компания». Их прогнозы относительно величины спроса значительно расходятся: от 2000 до 5000 услуг Отдел маркетинга компании «Приволжская лизинговая компания» провел дополнительные исследования, которые привели к следующим результатам: спрос составит 2000 с вероятностью 10%; 3000 – 50%; 4000 – 20%; 5000 – 20%.

Соответственно для каждого состояния спроса потребуется различное количество подготовленных и обученных сотрудников, исходя из средней нормы выработки сотрудника: если спрос составит 2000 – потребуется 50 сотрудников; 3000 – 70; 4000 – 90; 5000 – 120 человек. Средняя стоимость услуги по специальной программе (именно услуги, а не продукта, о разделении этих понятий будет сказано в пятой главе курсовой работы) – 130 долларов США, а себестоимость услуги, где значительную часть занимает оплата труда – 40 долларов США. Кроме этого, если компания не сможет удовлетворить спрос, то она понесет дополнительные издержки за неудовлетворенный спрос 10 долларов за одну услугу (на поддержание имиджа и возврат потребителя).

Имея эти данные можно построить матрицу решений и выбрать оптимальное решение по количеству сотрудников, исходя из экономической целесообразности (табл. 3.1).

Таблица 3.1. -Матрица решений

|

Показатели |

Состояние спроса (шт., договоров консалтинга) |

||||

|

2000 |

3000 |

4000 |

5000 |

||

|

Варианты решения |

Нанять и обучить 50 сотрудников |

180000 |

170000 |

160000 |

150000 |

|

70 сотрудников |

140000 |

270000 |

260000 |

250000 |

|

|

90 сотрудников |

100000 |

230000 |

360000 |

350000 |

|

|

120 сотрудников |

60000 |

190000 |

320000 |

450000 |

|

|

Вероятность |

0,1 |

0,5 |

0,2 |

0,2 |

|

Перечень решений полностью соответствует перечню внешних условий. Для каждого решения рассчитывается доход, получаемый при выборе данного количества персонала при каждом варианте спроса. Все расчеты ведутся в долларах США, поскольку данные программы консалтинга основаны на кредите банка-партнера в долларах США. Например, для второго решения расчеты выглядят следующим образом:

v21=130*2000-40*3000=140000 долл.

v22=130*3000-40*3000=270000 долл.

v23=130*3000-40*3000-1*1000=260000 долл.

v22=130*3000-40*3000-1*2000=250000 долл.

Рассчитаем математическое ожидание дохода для каждого решения:

V1=180000*0.1+170000*0.5+160000*0.2+150000*0.2=165000 долл.

V2=140000*0,1+270000*0,5+260000*0,2+250000*0,2=251000 долл.

V3=267000 долл.

V4=255000 долл.

Наилучшим по ожидаемому среднему доходу является третье решение – нанять и обучить 90 сотрудников.

Определим риски, связанные с каждым решением. Для определения величин (vi2) возведем в квадрат все элементы матрицы решений, представленные в табл. 3.2., в результате получим следующие данные (табл. 3.3.).

Таблица 3.2 – Варианты решения

|

Показатели |

Состояние спроса (шт., договоров консалтинга) |

||||

|

2000 |

3000 |

4000 |

5000 |

||

|

Варианты решения |

Нанять и обучить 50 сотрудников |

324 |

289 |

256 |

225 |

|

70 сотрудников |

196 |

729 |

676 |

625 |

|

|

90 сотрудников |

100 |

529 |

1296 |

1225 |

|

|

120 сотрудников |

360 |

361 |

1024 |

2025 |

|

|

Вероятность |

0,1 |

0,5 |

0,2 |

0,2 |

|

Примечание: все значения в ячейках представлены в тыс.долл.

Рассчитаем математическое ожидание квадрата дохода по каждому решению: V1=324*0.1+289*0.5+256*0.2+225*0.2=273.1 тыс. долл. США

V2=644.3 тыс. долл.

V3=778.7 тыс. долл.

V4=793.9 тыс. долл.

При выборе лучшего решения на основе математического ожидания эффективности следует иметь в виду, что подобный выбор тем более рискован, чем сильнее разброс оценок эффективности по решению, то есть, чем выше среднее квадратическое отклонение. Величина среднего квадратического отклонения рассчитывается по следующей формуле:

__________

бi=(vi2) - (vi)2

Средние квадратические отклонения дохода по решениям будут равны: б1=0,92; б2 =3,78; б3=8,11; б4=11,99.

Расчет среднего квадратического отклонения может быть дополнен расчетом коэффициента вариации, который в данном случае покажет относительную величину риска при выборе соответствующего решения:

i= бi/vi*100%

Коэффициенты вариации: 1 =5,6%; 2=15,1%; 3 =30,4% ; 4 =47%.

Выводы

Сопоставление риска и среднего дохода по каждому решению позволяет сделать более обоснованный выбор. Так, хотя оптимальным решением является третье решение (90 сотрудников), но оно при разнице в среднем доходе около 1 тыс. долл. (около 6%) со вторым решением (70 сотрудников) имеет более чем в два раза меньший риск. Таким образом, решение о наборе и обучении 70 сотрудников выигрывает и является оптимальным по соотношению средний доход/риск.

3.2. Разработка программы принятия отдельных решений

Составим программу мероприятий, направленных на формирование конкурентных преимуществ компании является обучение персонала и, прежде всего, набираемого дополнительно. Обучение необходимо провести в двух разрезах:

- базовые компетенции (корпоративная культура, миссия, ценности);

- специфика аудиторских и консультационных услуг.

Предлагается деление персонала (70 человек) на пять групп (по 14 сотрудников). Необходимо отметить, что обучение базовым компетенциям не потребует дополнительных финансовых и временных ресурсов, поскольку обязанность по обучению возлагается на руководство компании «Приволжская лизинговая компания» и службу маркетинга. Обучение специфике аудиторских и консультационных услуг потребует следующей суммы расходов, исходя из среднерыночной стоимости обучения в организациях дополнительного профессионального обучения:

Обучение одного сотрудника – 10500 рублей (350 долл. США);

Обучение всех 70 сотрудников – 350*70=24500 долл. США.

Кроме того, необходимо будет ввести дополнительные руководящие должности в количестве 4 штатных единиц и дополнительную единицу, отвечающую за охрану труда в соответствии с нормами и правилами, обозначенными в части «Охрана труда и техника безопасности» данного курсового проекта.

Успешное развитие компании «Приволжская лизинговая компания» предполагает знание своих потребителей, понимание их мотивов поведения и ключевых характеристик. Это возможно только при проведении опросов и анкетирования на системной основе, для которых необходимо составить график и назначить ответственных лиц. Помимо этого, необходимо активизировать работу по формированию положительного и сильного имиджа. В этом отношении компания «Приволжская лизинговая компания» уступает конкурентам на рынке, особенно крупным игрокам. Следующий шаг самый трудный - определение стандартов совершенства, разработка всестороннего плана по созданию имиджа компании «Приволжская лизинговая компания» и выполнение его в определенные сроки. План по созданию имиджа компании «Приволжская лизинговая компания» должен состоять из четырех основных частей: создания фундамента; внешнего имиджа; внутреннего имиджа; неосязаемого имиджа.

Осязаемый имидж: то, что клиенты могут увидеть, понюхать, услышать, потрогать и попробовать (здания, офисы, кабинеты, внешний вид сотрудников компании, прежде всего, при выполнении представительских функций и т.д.). Неосязаемый имидж: ответная реакция клиента на осязаемое, на обслуживание и отношение к нему сотрудников компании, сервис. Внутренний имидж: атмосфера внутри компании и коллектива, позитивное и негативное отношение сотрудников к руководителям и политике компании, которая выражается, прежде всего, в степени преданности сотрудников своей фирме. Внешний имидж: воздействие первых трех факторов плюс общественное мнение о компании «Приволжская лизинговая компания», формируемое рекламной кампанией, PR-средствами и качеством услуг. Предлагаются некоторые инструменты маркетинга в рамках стратегии развития (см. табл. 3.3.).

Таблица 3.3. - Состав некоторых статей расходов на имидж и инструменты маркетинга (на 1 год)

|

№ п/п |

Действия |

Стоимость |

Срок реализации |

Ответственное лицо |

Общая стоимость |

|

1 |

Проведение конкурса «Клиент квартала» |

17000 руб. |

ежеквартально |

Начальник отдела розничных продаж |

68000 руб. |

|

2 |

Позиционирование |

Не предполагает расходов |

Системная деятельность |

Все сотрудники. Контролирующее лицо – генеральный директор |

- |

|

3 |

Брендинг |

В рамках средств рекламных кампаний и участия в выставках |

- |

Генеральный директор |

- |

|

4 |

Опросы и анкетирование |

680 руб. |

постоянно |

Специалисты отдела розничных продаж |

8160 руб. |

|

5 |

Разработка миссии и программного заявления |

- |

- |

Генеральный директор |

- |

|

6 |

Контроль качества услуг |

В рамках основной деятельности |

постоянно |

Начальник отдела развития |

- |

|

7 |

Фирменная одежда (стилизованная) |

В рамках программы развития персонала |

- |

Генеральный директор |

- |

|

8 |

Доработка сайта компании и сопровождение |

6800 |

ежемесячно |

81600 |

|

|

Итого |

157760 |

||||

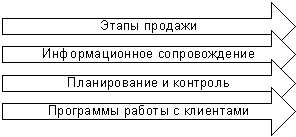

Также одним из важнейших направлений развития и формирования конкурентных преимуществ компании «Приволжская лизинговая компания» является совершенствование работы персонала. Задачей руководителей по продажам продуктов компании «Приволжская лизинговая компания» является построение этапов продажи продуктов таким образом, что бы максимально использовать имеющийся потенциал сотрудников. Рассматривая продажу как процесс можно выделить его основные составляющие (рис. 3.2). При этом эффективность работы компании «Приволжская лизинговая компания» определяется сбалансированностью всех составляющих процесса продажи услуги (продукта).

Рисунок 3.2 Составляющие продажи услуги

Очевидно, что вторая и третья составляющие обеспечиваются с помощью информационной системы компании, основу которой составляет клиентская база. Клиентская база консультационной компании обеспечивает следующую функциональность:

А. Информационные функции:

Работа с информацией для контактов.

Работа с адресной информацией о клиенте.

Работа с информацией о контактных лицах клиента.

Работа с рыночной информацией.

Информационная поддержка продаж.

Б. Функции поддержки при работе с клиентом:

Текущая ситуация при работе с клиентом.

Потребности клиента в услугах компании «Приволжская лизинговая компания».

Работа по этапам сделки.

Обеспечение функций секретаря для агента при работе с клиентами.

В. Функции поддержки при управлении отделом:

Планирование работы отдела.

Постановка задач агентам.

Контроль выполнения задач агентами.

Контроль текущих показателей работы отдела.

Получение фактических показателей по итогам периода.

Перечисленные функции являются основными, для обеспечения которых и создана клиентская база. Разумеется, в зависимости от уровня реализации, перечень функций может меняться – скажем, в простейшем случае база данных обеспечивает только информационные функции, а другие только частично.

Хотелось бы подчеркнуть, что решение должно быть масштабируемым, то есть допускать постепенное расширение структуры и функциональности в зависимости от требований компании Подобному решению соответствует двухуровневый подход к организации клиентской базы данных. Верхний уровень составляют основные справочники, а второй – блоки рабочей информационной системы, которые обеспечивают организацию работы отделов компании. Под основными данными в описанной структуре понимаются данные, без которых справочник теряет смысл. Например, без адресных данных сведения о названии компании, которая может быть потенциальным клиентом услуги практически лишены смысла. Первую триаду справочников составляют основные таблицы, без которых клиентская база данных просто не может существовать.

Рабочая информационная система аудиторской и консультационной компании, по сути, представляет собой набор инструментов, обеспечивающих анализ имеющейся информации по работе сотрудников отделов, а так же обеспечивающая механизмы назначения и реализации заданий, при текущей работе отделов.

Любая дополнительная работа не вызывает восторга, это относится и к работе с клиентской базой данных, прежде всего к регистрации в ней поступающей информации. Стоит отметить, что нет ничего более демотивирующего, чем бесполезная работа, поэтому информация, заносимая в базу данных должна обязательно использоваться. В компании «Приволжская лизинговая компания» кардинально изменила ситуацию оценка работы агента по данным, имеющимся в базе данных. Скажем, если при начислении заработной платы за основу берутся данные по продажам в клиентской базе данных, которые естественно, должны соответствовать имеющимся у финансового отдела данным и подтверждаться им, проблем с точностью данных будет намного меньше. Подобный подход используется и к другим показателям: к количеству контактов и полученной информации, к оценке количества переходов клиента из одной категории в другую и т.п.

3.3. Оценка экономической эффективности от внедрения практических мероприятий

По оценкам стоимость внедрения систем начального уровня, обеспечивающих хорошую функциональность, необходимой для компании «Приволжская лизинговая компания» может быть в пределах $ 200 – 300 за рабочее место. Или $ 1 000 – 2 000 за внедрение. Соответственно, исходя из стоимости формирования клиентской базы данных на одно рабочее место – 300 долл. и количества набираемого персонала, рассчитанного выше (70 человек), можно рассчитать расходы по данному мероприятию: 300*70=21000 долл. США.

Необходимо отметить, что успешному развитию компании «Приволжская лизинговая компания» будет способствовать портфель из рентабельных продуктов.

План работы компании «Приволжская лизинговая компания» по реализации указанных выше мероприятий и результаты их реализации могут быть представлены в виде таблицы (табл. 3.4.).

Таблица 3.4. -План мероприятий компании «Приволжская лизинговая компания» на II полугодие 2018 г.

|

№ п/п |

Мероприятия и следствия |

Срок реализации |

Финансовый результат (долл. США) |

|

1. |

Отбор и найм дополнительного персонала (70 человек) |

июль-сентябрь г. 2018 г. |

3500 |

|

2. |

Обучение персонала |

октябрь-ноябрь 2018 г. |

24500 |

|

3. |

Создание клиентской базы |

октябрь-ноябрь 2018 г. |

21000 |

|

4. |

Введение руководящих должностей и специалиста по охране труда |

сентябрь-октябрь 2018 г. |

- |

|

5. |

Осуществление трудовой деятельности персоналом ( агентами) |

ноябрь 2018 - декабрь 2018 г. |

Пессимистический сценарий – 80000; Оптимистический сценарий – 200000. |

|

6. |

Осуществление трудовой деятельности руководителями |

ноябрь 2018 - декабрь 2018 г. |

4*700*14=39200 |

|

7. |

Осуществление трудовой деятельности специалистом по охране труда |

ноябрь 2018 - декабрь 2018 г. |

1*500*14=7000 |

Для проведения расчета экономической эффективности предлагаемых мероприятий нужно учесть необходимость оборудования и организационного обеспечения создаваемых дополнительных рабочих мест. Обеспечение средствами труда одного рабочего места, необходимых для оказания услуг требуемого качества потребует расходов в размере 500 долл. США.

Таким образом, можно вывести величину суммарных вложений по предлагаемым мероприятиям (табл. 3.5.).

Таблица 3.5 - Суммарные вложения по предлагаемым мероприятиям

|

№ п/п |

Статьи расходов |

Сумма расходов (руб.) |

|

1 |

Отбор и обучение персонала |

952000 |

|

2 |

Создание и доработка клиентской базы |

556240 |

|

3 |

Обеспечение рабочих мест средствами труда |

1275000 |

|

4 |

Расходы на инструменты маркетинга |

157760 |

|

Итого |

2941000 |

Таким образом, можно констатироваться целесообразность предложенных мероприятий.

ЗАКЛЮЧЕНИЕ

Любая деятельность организации связана с различными рисками, которые требуют постоянного внимания. Риски необходимо определять, оценивать, а также принимать меры, чтобы уменьшить их воздействие.

Данная курсовая работа посвящена вопросу принятия решений в условиях неопределенности ООО «Приволжская лизинговая компания».

Цель представленной работы была достигнута, т.е. произведено ознакомление с деятельностью организации и проведено изучение системы управления рисками и принятия решений в условиях неопределенности внешней среды:

- была изучена деятельность, структура управления организации, и ее подразделения; были изучены документы, регламентирующие деятельность организации;

- проведен анализ рисков, а также методов, используемых для их устранения в деятельности организации;

- были разработаны комплексный организационный проект и мероприятия по совершенствованию системы управления рисками в процессе принятии управленческих решений;

В теоретической части работы была рассмотрена сущность и понятие риска; исследованы теоретические основы управления рисками в организациях, приведены общие методы снижения риска. Любая деятельность связана с различными рисками, и эти риски необходимо определить, оценить, а также принимать меры, чтобы уменьшить их воздействие.

Изучив теоретическую часть, было выявлено, что всевозможные риски требуют постоянного внимания. И это не что-то заоблачное и сверхсложное, а просто эффективное управление. Однако разнообразные структуры управления, изменения в экономических условиях и законодательных требованиях превращают достижение эффективного управления рисками в актуальную проблему. Чтобы выжить в условиях рыночных отношений, нужно решаться на внедрение технических новшеств и на смелые, нетривиальные действия, а это усиливает риск.

Проведенный стратегический анализ компании «Приволжская лизинговая компания», функционирующей на петербургском рынке, позволил выявить сильные и слабые стороны, возможности и угрозы внешней среды, и на этой основе определить ее конкурентные преимущества и сформулировать рекомендации по их усилению и использованию.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Асаул А.Н., Князь И. П., Коротаева Ю. В. Теория и практика принятия решений по выходу организаций из кризиса. Под ред. засл. Строит. РФ, д-ра экон. наук, проф. А.Н. Асаула. – СПб: АНО «ИПЭВ», 2007. -224с.

- Афоничкин, А. И. Управленческие решения в экономических системах : учебник / А. И. Афоничкин, Д. Г. Михаленко. - СПб. : Питер, 2015. - 480 с. : ил. - (Учебник для вузов).

- Балашов, В. Г. Технологии повышения финансового результата: практика и методы / В. Г. Балашов, В. А. Ириков. - М. : МЦФЭР, 2015. - 672 с.

- Балдин К.В. Риск-менеджмент: учеб. пособие по специальности "Менеджмент орг.". - М.: Эксмо: Eksmo education, 2010. - 364 с.

- Балдин К.В. Управление рисками: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и упр. М.: Юнити, 2009 - 511 с.

- Барбаумов В.Е. и др. Энциклопедия финансового риск-менеджмента. Москва: Альпина Бизнес Букс, 2010. - 877 с.

- Басовский Л.Е., Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности. – М.: Инфра-М, 2006. – 368с.

- Батракова Л.Г. Эволюция научных взглядов на понятие «человеческие ресурсы» и его современная специфика // Вестник Ленинградского государственного университета им. А.С. Пушкина. 2011. Т. 6. № 2. С. 46-68.

- Бердинкова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – М.: Инфра-М, 2007. – 224с.

- Бирман Л.А. Управленческие решения / Л.А. Бирман. – М.: Изд-во «Дело» АНХ, 2017. – 208 с.

- Бланк И.А. Управление финансовыми ресурсами. – М.: Омега-Л, 2011. – 768с.

- Бусыгин А.В. Эффективный менеджмент: Учеб.для вузов по эконом. спец. – М.: Финпресс, 2000. – с. 695.

- Бухгалтерский учет. Просто о сложном. Самоучитель по формуле «три в одном» / под ред. Г.Ю. Касьяновой. – М.: АБАК, 2011. – 704с.

- Вишневская О.Д., Вишневский Д.О. Факторы воздействия на характер управленческих решений // Сборник научных трудов Sworld по материалам международной научно-практической конференции. 2007. Т. 1. № 4. С. 24a-26.

- Воронова, Элина Борисовна Административные задачи управления в структуре деятельности: особенности процесса переработки информации при принятии решений / Э. Б. Воронова. - Ханты-Мансийск : Полиграфист, 2012. - 329 с.

- Дамодаран, А. Стратегический риск менеджмент: принципы и методики / А. Дамодаран. - М. : Вильямс, 2016.

- Жигарь О.В. Условия и факторы качества управленческих решений органов местного самоуправления // Вестник Челябинского государственного университета. 2005. Т. 7. № 1. С. 25-33.

- Зайцев, Михаил Григорьевич, Варюхин, Сергей Евгеньевич Методы оптимизации управления и принятия решений. Примеры, задачи, кейсы : учеб. пособие / М. Г. Зайцев, С. Е. Варюхин. - М. : Дело, 2017. - 663 с.

- Зикунова В.С. Инвестиционные управленческие решения: фактор менталитета // Сборник научных трудов Sworld по материалам международной научно-практической конференции. 2011. Т. 12. № 3. С. 3-4.

- Зимин Н.Е., Солопова В.Н. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – М.: КолосС, 2007. – 384с.

- Итоги интерактивного опроса на конференции «Управление рисками в России: в поисках единства» // РА «Эксперт». - 2016. - : http://www.raexpert.ru/ editions/bulletin/26okt2016a.pdf

- Кнорринг, Владимир Игоревич Теория, практика и искусство управления : учебник для вузов / В. И. Кнорринг. - 3-е изд., изм. и доп. - М. : Норма, 2011. - 527 с.

- Ларичев, Олег Иванович Теория и методы принятия решений, а также Хроника событий в Волшебных странах : учебник / О. И. Ларичев. - 3-е изд., перераб. и доп. - М. : Логос, 2017. - 391 с.

- Лукичева, Любовь Ивановна, Егорычев, Дмитрий Николаевич Управленческие решения : учебник / Л. И. Лукичева, Д. Н. Егорычев. - 4-е изд., стер. - М. : Омега-Л, 2017. - 383 с.

- Марцынковский, Д. Обзор основных аспектов риск-менеджмента / Д. Марцынковский // Корпоративный менеджмент. - 2017. - : http://www.cfin.ru/finanalysis/risk/main_meths.shtml

- Методы и стандарты // Риск-менеджмент. - 2015.: http://www.riskm.ru/

- Орлов, Александр Иванович Организационно-экономическое моделирование: теория принятия решений : учебник / А. И. Орлов. - М. : КноРус, 2017.-568 с.

- Панфилова, Альвина Павловна Мозговые штурмы в коллективном принятии решений : учеб. пособие / А. П. Панфилова. - М. : Флинта: Московский психолого-соц. ин-т, 2016. - 316 с.

- Принятие решений: инструменты руководителя : электронный справочник. - 3-е изд. - М. : Равновесие, 2008-2012. - 1 эл. опт. диск (CD-ROM). -Бизнес-школа

- Учитель Ю.Г. Разработка управленческих решений: учебник для вузов. - 2-е изд., перераб. и доп. - М.: ЮНИТИ, 2011. - 383с.

1.Низкое качество, рабочих кадров и специалистов

2.Малокомпетен-тная работа управленческих и иных служб

3.Несобюдние договоров со стороны руковод-

ства организации.

4.Отсутствие у персонала спо-собности к риску

5.Ошибки при принятии решений

6.Ошибки при реализации рисковых решений

7.Смерть, болезнь ведущих сотрудников

1.Непредвиденные изменения в процессе произ-водства (выход из строя техники, ее моральное старение)

2.Разрботка, внедрение новых технологий, способ организации труда

3.Стихийные возникновения локального характера

4.Непредвиденые изменения во внутрихозяйствен-ных отношениях

5.Недостаток бизнес информации в организации

6.Отсутствие механизма мотивации

7.Отсутствие службы маркетинга

8.Финансовые проблемы внутри организации

Факторы, определяющие уровень риска

1.Нестабильность политических условий

2.Нестбильность социальных условий

3.Непредвиденные изменения экономической обстановки в регионе

4.Непредвиденные изменения в международной обстановке

5.Стихийные силы природы и климат

6.Непредвиденные изменения экономической обстановки в стране

1.Нестабильность, противоречивость законодательства

2.Непредвиденные действия государ-ственных органов

3.Нестабильность экономической (финансовой, налоговой, внеш-неэкономической) политики

4.Непредвиденные изменения конъюнктуры внутреннего и внешнего рынков

5.Непредвиденные действия конкурентов

6.Непредвиденные изменения во

в изменения

во взаимо-отношениях с хозяйственными партнерами

Субъективные

Объективные

Косвенного действия

Прямого действия

Внутренние

Внешние

нуровень риска

- «Американская модель менеджмента»

- Воспитательная работа – одно из основных средств исправление осужденных к лишению свободы

- Понятия и виды ценных бумаг

- Личное страхование и перспективы его развития в РФ

- Организация кассовой работы в банке (Расчетно-кассовые операции банка)

- Новые банковские продукты как направление совершенствования современного банковского маркетинга (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ БАНКОВСКОГО МАРКЕТИНГА)

- Современные технологии стресс-менеджмента в профессиональной деятельности(ОАО «Томскнефть»)

- Основы интегрированных коммуникаций (Сущность и функции коммуникаций)

- Организация маркетинга на предприятии (Сущность, цели и задачи маркетинга на предприятии)

- Понятие оперативно-розыскной деятельности (Сущность и содержание оперативно-розыскной деятельности)

- Индивидуальное предпринимательство (Понятие предпринимательской деятельности)

- Правовой статус общества с ограниченной ответственностью: понятие и основные положения(Проблемы, связанные с ООО и возможные пути их решения)